B. LES MODALITÉS DE LA DÉCLARATION AUTOMATIQUE

1. L'accord préalable explicite de l'utilisateur

L'utilisateur devrait, lors de son inscription sur une plateforme, donner son accord à la déclaration automatique de ses revenus, en cochant une simple case :

|

J'accepte que mes revenus soient déclarés par [ LA PLATEFORME ] à l'administration fiscale. Je bénéficie en contrepartie d'un avantage fiscal, sous la forme d'un abattement forfaitaire de 3 000 € sur mon revenu brut. Mes revenus ne seront pas imposés s'ils ne dépassent pas 3 000 € par an sur des plateformes en ligne, ou si je ne suis pas redevable de l'impôt sur le revenu, ou s'il s'agit de revenus exonérés par nature (ventes d'occasion, partage de frais). |

Il fournirait à cette occasion le numéro d'identification permettant à l'administration fiscale de l'identifier . Ce numéro pourrait être soit le numéro fiscal, soit un numéro spécifique (cf. infra ).

Les revenus bruts seraient déclarés par les plateformes à la direction générale des finances publiques (DGFiP), en janvier de chaque année, sous un format standardisé, défini par décret . L'administration fiscale agrègerait ensuite les revenus d'un même contribuable issus de plusieurs plateformes, afin d'aboutir à un revenu annuel brut global perçu via des plateformes en ligne , et de contrôler le cas échéant le franchissement du seuil de 3 000 euros.

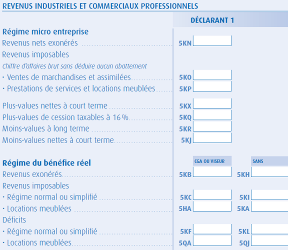

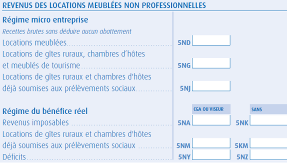

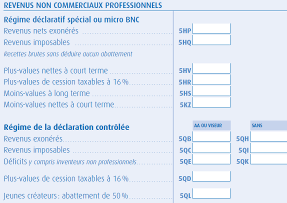

Le contribuable les retrouverait sur sa déclaration pré-remplie habituelle (n° 2042 C Pro), inscrits dans la catégorie correspondante (BIC, BNC, micro/réel etc.). La seule différence par rapport à l'exemple ci-dessous est qu'une case « Revenus bruts perçus et déclarés via des plateformes en ligne » serait ajoutée, pour souligner que ceux-ci ouvrent droit à l'abattement forfaitaire de 3 000 euros.

|

Déclaration n° 2042 C Pro Professions non salariées (extraits) |

|

|

Source : direction générale des finances publiques |

|

Comme expliqué plus haut, les revenus déclarés ne sont pas pour autant des revenus imposés . En particulier, les contribuables non imposés à l'impôt sur le revenu (dont les revenus annuels nets, y compris les revenus tirés des plateformes et après application de l'abattement, n'excèdent pas 9 710 euros par part de quotient familial), ne seront bien sûr pas imposés.

Le fait que les revenus soient pré-remplis sur la déclaration fiscale n'empêche évidemment pas le contribuable de procéder, le cas échéant, à des corrections ou modifications lors de la validation de cette déclaration sur impots.gouv.fr , dans les conditions de droit commun. Le cas est notamment susceptible de se présenter si le contribuable opte pour le régime réel (il doit alors déclarer ses charges), ou qu'il estime que certains revenus se rattachent à une autre catégorie ou encore qu'il bénéficie d'une exonération à tel ou tel titre.

2. Le contenu de la déclaration : des informations disponibles, pertinentes et nécessaires

Conformément aux exigences de proportionnalité et de respect de la vie privée, et afin de ne pas compliquer inutilement la mise en oeuvre opérationnelle du système, la proposition du groupe de travail prévoit que les plateformes transmettent toutes les données nécessaires, mais seulement les données nécessaires , soit les quatre informations suivantes :

« 1° Le nom complet, l'adresse électronique et le numéro d'identification de l'utilisateur » , afin que l'administration puisse l'identifier et agréger l'ensemble de ses revenus perçus via des plateformes sans erreur d'imputation, oublis ni doublons ;

« 2° Le montant total des revenus bruts perçus ou présumés perçus par l'utilisateur au cours de l'année civile précédente au titre de ses activités sur la plateforme en ligne, ou versés par l'intermédiaire de celle-ci » : cette formulation large permet de couvrir à la fois les plateformes qui agissent en tant qu'intermédiaires de paiement et celles qui, tout en n'intervenant pas dans la transaction elle-même, en connaissent le montant puisqu'elles ont mis en relation le vendeur et l'acheteur. Il faut noter que la transmission porte bien sur les revenus bruts : en aucun cas il n'est demandé à la plateforme de calculer un revenu net, ou encore de déterminer si le revenu ou l'utilisateur est imposable. Cela ne relève pas, et n'a pas à relever, de la responsabilité des opérateurs de plateformes en ligne ;

« 3° Le nombre de transactions correspondant à ces revenus bruts » : cet élément est également fourni au titre de l'article 242 bis du code général des impôts et permet de fiabiliser les déclarations ;

« 4° La catégorie à laquelle sont présumés se rattacher les revenus bruts » : pour chaque flux de revenus déclarés, la plateforme devra préciser à laquelle des catégories suivantes ils se rattachent : ventes de marchandises ; services ; locations de biens meubles ; locations de biens immeubles . Elles permettent à l'administration fiscale d'inscrire les revenus dans la case correspondante de la déclaration pré-remplie : BIC, BNC, revenus fonciers etc. Ces catégories sont par définition connues de la plateforme , puisqu'elles correspondent aux activités proposées. Aucune déclaration supplémentaire n'est donc demandée à l'utilisateur.

À l'exception du « numéro d'identification » prévu au 1° (cf. infra ), toutes ces informations sont d'ores et déjà connues des plateformes, et doivent d'ailleurs être obligatoirement collectées au titre des dispositions de l'article 242 bis du code général des impôts , et qui figurent sur le récapitulatif annuel adressé à l'utilisateur. Ces données correspondent aussi à celles qui sont transmises à l' Internal Revenu Service aux États-Unis et à HM Revenue & Customs au Royaume-Uni (cf. supra ).

La mise en oeuvre de la déclaration automatique sécurisée n'implique donc aucune collecte supplémentaire de données par rapport à aujourd'hui : il s'agit seulement, pour ainsi dire, d'envoyer une copie du « récapitulatif annuel » à l'administration, avec l'accord de l'utilisateur.

En limitant le champ de la déclaration automatique aux seules données nécessaires, la proposition du groupe de travail permet de rassurer les utilisateurs et de faciliter l'adoption du système et sa mise en oeuvre par les plateformes , sans compromettre en aucune manière la capacité de l'administration à fixer, le cas échéant, le juste niveau d'imposition 72 ( * ) .

3. Numéro unique ou numéro fiscal ?

Afin de garantir la fiabilité des déclarations et le cas échéant de l'imposition, l'administration doit pouvoir identifier précisément à quel contribuable correspondent les revenus déclarés par les plateformes , en évitant, par exemple, d'attribuer à une personne le revenu d'un homonyme, ou d'un utilisateur utilisant la même adresse électronique. Il est donc proposé qu'à chaque utilisateur de plateforme en ligne soit associé un numéro d'identification unique , qui figurait sur la déclaration.

Deux solutions, assez proches, peuvent être envisagées.

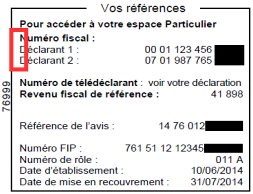

Premièrement, utiliser le numéro d'identification fiscale (NIF) , attribué à chaque redevable français de l'impôt sur le revenu , ce qui en fait le numéro le plus fiable. Celui-ci pourrait être demandé par la plateforme, au moment où l'utilisateur donne son accord pour la déclaration automatique.

|

Source : Commission européenne, DGFiP |

Le NIF figure sur la déclaration pré-remplie d'impôt sur le revenu et les avis d'imposition à l'impôt sur le revenu, à la taxe d'habitation et à la taxe foncière. Les redevables de l'impôt sur le revenu doivent le saisir sur le portail impots.gouv.fr pour réaliser leurs démarches. |

Outre sa fiabilité, le NIF présente un autre grand avantage : il a fait l'objet d'une définition standardisée au niveau international , par l'OCDE et par la Commission européenne 73 ( * ) , dans le cadre de la mise en oeuvre de l'échange automatique d'informations fiscales . Ainsi, l'article 1649 AC du code général des impôts, base légale de l'échange automatique en droit interne, fait obligation aux établissements financiers de collecter « les numéros d'identification fiscale de l'ensemble des titulaires de comptes et des personnes les contrôlant ».

La standardisation du NIF (ou TIN - Tax Identification Number ) est un argument important en faveur de la généralisation de la déclaration automatique. En particulier, elle éviterait aux plateformes de développer un système d'information pour chaque pays , et elle pourrait éventuellement permettre aux utilisateurs devenant résidents fiscaux d'un autre pays de ne pas changer de numéro. Le fait que la définition du NIF soit identique dans le cadre de l'échange automatique d'informations avec les États-Unis , régi par un texte spécifique 74 ( * ) est un argument supplémentaire, puisque la plupart des grandes plateformes internationales sont américaines.

La principale limite de la solution « NIF » tient à ses conséquences possibles sur « l'expérience utilisateur » - ou, pour le dire simplement, à la crainte exprimée par certaines plateformes que cette option suscite la méfiance, si ce n'est la réticence, des utilisateurs, conduisant ces derniers à se tourner vers d'autres plateformes. Ceci dit, cet obstacle potentiel ne doit pas être surestimé , compte tenu des informations parfois plus sensibles que les plateformes demandent d'ores et déjà à leurs utilisateurs (cf. infra ).

La deuxième solution consiste à attribuer à chaque utilisateur un numéro spécifique d'utilisateur de plateformes collaboratives . Ainsi, lors de sa première inscription sur une plateforme proposant la déclaration automatique, il serait redirigé vers une page unique où il entrerait, une fois pour toutes, son numéro d'identification fiscal, et se verrait attribuer son « numéro plateformes ». C'est ensuite ce dernier et seulement ce dernier qu'il utiliserait lors de ses inscriptions ultérieures sur d'autres plateformes - ce numéro pouvant d'ailleurs trouver une utilité au-delà de la procédure déclarative en matière fiscale. Seule l'administration fiscale disposerait du fichier permettant d'établir le lien entre le « numéro plateformes » et le numéro d'identification fiscale.

Au-delà de l'étape de la première inscription, cette solution pourrait apparaître moins intrusive que le recours au NIF , et donc plus facile à adopter par les utilisateurs et les plateformes. Le risque est toutefois que d'autres pays fassent un choix différent, ce qui aboutirait in fine à davantage de complexité.

En tout état de cause, l'une ou l'autre de ces solutions devrait permettre une grande fiabilité des données transmises par les plateformes .

4. Un régime très protecteur des données personnelles

La déclaration automatique des revenus implique, de manière tout à fait habituelle, la mise en oeuvre d'un traitement de données à caractère personnel. Il est rappelé qu'aux termes de l'article 2 de la loi n° 78-17 du 6 janvier 1978 relative à l'informatique, aux fichiers et aux libertés, « constitue une donnée à caractère personnel toute information relative à une personne physique identifiée ou qui peut être identifiée , directement ou indirectement, par référence à un numéro d'identification ou à un ou plusieurs éléments qui lui sont propres ».

Ainsi, les plateformes qui seraient amenées à demander un numéro d'identification à leurs utilisateurs - mais aussi tout simplement leur nom, leur adresse électronique ou leur numéro de téléphone - seraient soumises aux dispositions de l'article 22 de la loi du 6 janvier 1978, aux termes duquel « les traitements automatisés de données à caractère personnel font l'objet d'une déclaration auprès de la Commission nationale de l'informatique et des libertés ». Le régime de déclaration à la CNIL est le régime de droit commun, et doit être distingué du régime d'autorisation, prévu aux articles 25, 26 et 27 de la loi, qui porte sur les traitements plus intrusifs 75 ( * ) .

Deux remarques supplémentaires peuvent être faites.

Premièrement, les plateformes en ligne effectuent constamment des traitements de données personnelles sur chacun de leurs utilisateurs - c'est le coeur de leur modèle économique. Ces données sont souvent bien plus intrusives : les plateformes de mobilité demandent une photo du permis de conduire, de la carte grise et de l'assurance, ainsi qu'un extrait du casier judiciaire, les plateformes de location demandent l'adresse du logement, les places de marchés et plateformes de services professionnelles demandent un numéro de TVA et un extrait Kbis etc. Elles conservent les données de géolocalisation, les pages visitées, les personnes contactées etc. Ces données peuvent être revendues à des tiers. En principe, les plateformes précisent toutes dans leurs conditions générales d'utilisation (CGU) que les données collectées « font l'objet d'une déclaration à la CNIL concernant la collecte et le traitement des informations nominatives relatives aux utilisateurs ». En effet, ces traitements sont au minimum soumis à déclaration auprès de la CNIL, voire à autorisation. Le dispositif proposé est par comparaison très modeste.

Deuxièmement, les données nécessaires à la mise en oeuvre de la déclaration automatique - soit un nom, un numéro et un revenu brut - sont extrêmement limitées en comparaison des autres régimes de tiers déclarant prévus par le droit français. Elles sont, par exemple, sans commune mesure avec les données nécessaires à la déclaration sociale nominative (DSN) qu'effectuent à titre obligatoire toutes les entreprises pour leurs employés, avec les données nécessaires au prélèvement à la source de l'impôt sur le revenu, avec les données collectées en vue de l'échange automatique d'informations fiscales etc.

Par précaution, il serait toutefois explicitement prévu dans la loi que les opérateurs de plateforme en ligne sont autorisés à collecter les numéros d'identification de leurs utilisateurs, et que « les éventuels traitements de données à caractère personnel sont soumis à la loi n° 78-17 du 6 janvier 1978 relative à l'informatique, aux fichiers et aux libertés », sur le modèle de l'article 1649 AC du code général des impôts, base légale de l'échange automatique d'informations en droit interne.

|

L'article 1649 AC du code général des impôts (échange automatique d'informations fiscales) Les teneurs de compte, les organismes d'assurance et assimilés et toute autre institution financière mentionnent, sur une déclaration déposée dans des conditions et délais fixés par décret, les informations requises pour l'application du 3 bis de l'article 8 de la directive 2011/16/ UE du Conseil du 15 février 2011 relative à la coopération administrative dans le domaine fiscal et abrogeant la directive 77/799/ CEE et des conventions conclues par la France permettant un échange automatique d'informations à des fins fiscales. Ces informations peuvent notamment concerner tout revenu de capitaux mobiliers ainsi que les soldes des comptes et la valeur de rachat des bons ou contrats de capitalisation et placements de même nature. Afin de satisfaire aux obligations mentionnées au premier alinéa, ils mettent en oeuvre, y compris au moyen de traitements de données à caractère personnel, les diligences nécessaires à l'identification des comptes, des paiements et des personnes. Ils collectent à cette fin les éléments relatifs aux résidences fiscales et les numéros d'identification fiscale de l'ensemble des titulaires de comptes et des personnes les contrôlant. Ces traitements éventuels sont soumis à la loi n° 78-17 du 6 janvier 1978 relative à l'informatique, aux fichiers et aux libertés. |

5. La mise en oeuvre technique et l'exigence de simplicité

Il est impératif que le dispositif de déclaration automatique soit, pour l'utilisateur, d'une grande simplicité .

Compte tenu du caractère volontaire de la mesure proposée par le groupe de travail, et compte tenu de l'importance cruciale qui s'attache à l'« expérience utilisateur » dans le monde de l'économie collaborative , où un détail dans l'ergonomie d'une plateforme peut faire gagner ou perdre un marché, la déclaration automatique ne sera adoptée - et proposée par les plateformes - qu'à la condition qu'elle impose à l'utilisateur le moins de démarches possibles.

C'est aussi la grande leçon de la réussite du système de déclaration automatique mis en place par l'Estonie , et plus généralement du succès de ce pays dans la dématérialisation des démarches administratives (cf. infra ).

À cet égard, l'Agence centrale des organismes de sécurité sociale (ACOSS) , chargée de la mise en oeuvre opérationnelle du volet social du dispositif (cf. supra ), sous le contrôle de la direction de la sécurité sociale (DSS), travaille actuellement à la mise en place d' une offre de services « tout compris » , où toutes les démarches pourraient être effectuées directement via la plateforme, sur le modèle du chèque emploi-service universel (CESU). Une application pour smartphone est également envisagée .

Ces initiatives doivent être saluées, et recevoir un soutien appuyé des pouvoirs publics .

Il va sans dire que le volet fiscal devra répondre à la même exigence de simplicité, et qu'il devra, bien entendu, être unifié avec le portail social.

La déclaration à l'URSSAF en vigueur au 1 er janvier 2018, date à laquelle le groupe de travail propose de fixer l'entrée en vigueur de la déclaration automatique en matière fiscale.

6. Le cas particulier des revenus exonérés par nature et la création d'un « rescrit plateformes en ligne »

Le dispositif proposé par le groupe de travail s'applique en principe à l'ensemble des plateformes volontaires. Toutefois, certaines plateformes proposent des activités exonérés par nature (covoiturage, coavionnage, partage de fais, ventes d'occasion etc.), qui n'ont pas vocation à figurer sur la déclaration automatique, ni à entrer dans le calcul de l'abattement.

Le groupe de travail propose donc de prévoir que les revenus qui sont exonérés par nature, c'est-à-dire essentiellement les ventes d'occasion et les activités relevant du partage de frais entre particuliers (covoiturage, coavionnage, « co-consommation », etc.), ne figurent pas sur la déclaration transmise à l'administration fiscale .

Il résulterait d'une telle disposition que les plateformes proposant exclusivement des activités exonérées par nature, et titulaires du certificat prévu à l'article 242 bis du code général des impôts, n'auraient pas de raison de mettre en place le dispositif proposé.

En revanche, les plateformes proposant des activités « mixtes » , par exemples des ventes d'occasion et des ventes lucratives, ou des locations de bateaux et des sorties en mer avec le propriétaire, transmettraient dans ce cas les seuls revenus imposables, qui bénéficieraient le cas échéant de l'avantage fiscal de 3 000 euros .

Il n'apparaît toutefois pas opportun de permettre aux plateformes d'apprécier par elles-mêmes le caractère intégralement non imposable des revenus perçus par leurs utilisateurs, sauf à risquer de multiples abus et effet d'aubaine. Cette disposition, volontaire, est donc accompagnée de conditions plus strictes :

- premièrement, elles devraient disposer de règles et de procédures, dûment certifiées en application de l'article 242 bis , et mentionnées dans le certificat, ayant pour objet de garantir que tout ou partie des revenus bruts perçus par leurs utilisateurs constituent des revenus exonérés d'impôt en raison de leur nature : concrètement, il appartiendrait au tiers certificateur d'apprécier la validité des critères internes de la plateforme séparant les revenus imposables des revenus non imposables ;

- deuxièmement, elles devraient, en vue de la transmission des données, faire valider ces mêmes critères par l'administration fiscale, par une procédure souple d'agrément.

En pratique, cette nouvelle procédure pourrait prendre la forme d'un rescrit fiscal spécifique et adapté à l'économie des plateformes en ligne , consistant pour celles-ci à faire valider en amont non pas leurs propres options fiscales, mais les règles qu'elles mettent place pour déterminer, dans la mesure du possible, la fiscalité applicable aux revenus versés à leurs utilisateurs.

|

Proposition n° 8 Ouvrir, sous la forme d'un « rescrit plateformes en ligne », la possibilité pour les plateformes qui le souhaitent de demander une validation en amont par l'administration fiscale de leurs règles et procédures internes visant à déterminer la nature imposable ou non des revenus de leurs utilisateurs. |

Cette nouvelle procédure de « rescrit plateformes en ligne » pourrait d'ailleurs trouver à s'appliquer à l'ensemble des plateformes pour des sujets divers tenant à leur rôle-clé d'intermédiaire , et non pas aux seules plateformes concernées par la disposition ci-dessus (les plateformes « mixtes » participant à la déclaration automatique).

Elle demanderait le cas échéant à l'administration fiscale de se doter d'une expertise technique , voire informatique, de même niveau que celle des tiers certificateurs.

* 72 Dans le cas d'un dossier fiscal au traitement complexe nécessitant un complément d'informations, l'administration fiscale dispose toujours, le cas échéant, du droit de communication nominatif. Il est peu probable qu'une plateforme certifiée proposant à ses utilisateurs la déclaration automatique de leurs revenus refuse, par ailleurs, de répondre au droit de communication.

* 73 La Commission européenne a d'ailleurs publié un document explicatif décrivant, pour chaque pays, la structure et les spécificités des NIR nationaux, les documents sur lesquels ils sont inscrits (avis d'imposition, passeport, permis de conduire etc.), ainsi que les sites web et les points de contact nationaux :

https://ec.europa.eu/taxation_customs/business/tax-cooperation-control/administrative-cooperation/

tax-identification-numbers-tin_fr

* 74 La loi « FATCA » (« Foreign Account Tax Compliance Act »), ou « loi relative au respect des obligations fiscales concernant les comptes étrangers », a été adoptée par les États-Unis le 18 mars 2010.

* 75 Par exemple sur les données biométriques, judiciaires, intéressant la sûreté de l'État etc.

Il va sans dire, bien sûr, que les informations transmises ne sont en aucun cas des données sensibles au sens de l'article 8 de la loi , c'est-à-dire « des données à caractère personnel qui font apparaître, directement ou indirectement, les origines raciales ou ethniques, les opinions politiques, philosophiques ou religieuses ou l'appartenance syndicale des personnes, ou qui sont relatives à la santé ou à la vie sexuelle de celles-ci ».