Rapport d'information n° 649 (2018-2019) de Mme Valérie LÉTARD , rapporteure, fait au nom de la MI enjeux de la filière sidérurgique, déposé le 9 juillet 2019

Disponible au format PDF (5 Moctets)

-

LES 30 PROPOSITIONS DE LA MISSION

D'INFORMATION

-

AVANT-PROPOS

-

PREMIÈRE PARTIE - LA FILIÈRE

SIDÉRURGIQUE FRANÇAISE POURSUIT SA TRANSFORMATION

-

I. LE SECTEUR SIDÉRURGIQUE, FONDATION

STRATÉGIQUE DE L'INDUSTRIE FRANÇAISE, POURSUIT SA MUTATION

-

A. UNE FILIÈRE FRANÇAISE DUALE, MAIS

HISTORIQUEMENT DOMINÉE PAR LES HAUTS-FOURNEAUX

-

B. UNE HISTOIRE RÉCENTE MARQUÉE PAR

DE NOMBREUSES RESTRUCTURATIONS ET UNE FORTE RÉDUCTION DES

CAPACITÉS DE PRODUCTION

-

C. LA SIDÉRURGIE RESTE COMPÉTITIVE ET

EST LA FONDATION STRATÉGIQUE DE NOMBREUSES FILIÈRES AVAL DE

L'INDUSTRIE FRANÇAISE...

-

D. ...MAIS EST STRUCTURELLEMENT DÉPENDANTE

DE MATIÈRES PREMIÈRES IMPORTÉES

-

A. UNE FILIÈRE FRANÇAISE DUALE, MAIS

HISTORIQUEMENT DOMINÉE PAR LES HAUTS-FOURNEAUX

-

II. L'ORGANISATION EN FILIERE SE DONNE UNE NOUVELLE

IMPULSION...

-

A. LA RELANCE ANNONCEE DE LA STRATÉGIE DE

FILIÈRE

-

B. UN RÉEXAMEN DES PRIORITÉS

STRATÉGIQUES EST BIENVENU, MAIS LE NOUVEAU CONTRAT SEMBLE MANQUER

D'AMBITION ET L'IMPLICATION DE L'ÉTAT EST MINIMALE

-

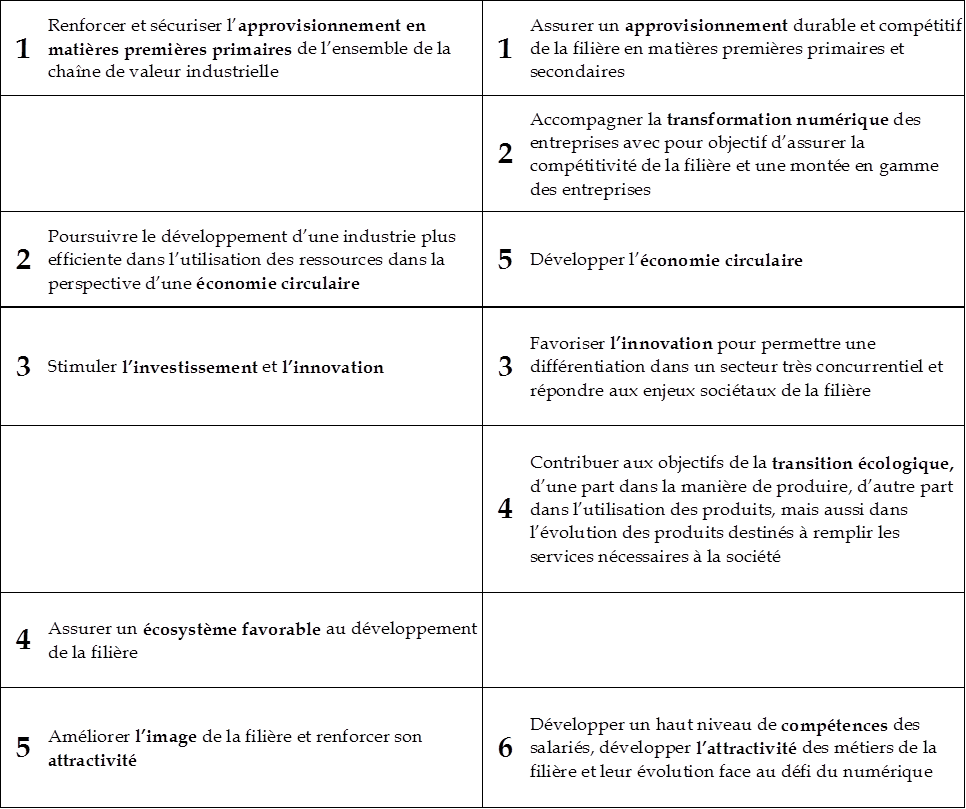

1. Malgré la prise en compte bienvenue de

nouvelles thématiques, la réalisation de nombreux objectifs du

précédent contrat n'est pas avancée

-

2. La prise en compte des enjeux structurants de

la sidérurgie par le contrat stratégique pourrait être

améliorée

-

3. L'implication de l'État dans le soutien

et le financement des projets structurants est minimale

-

1. Malgré la prise en compte bienvenue de

nouvelles thématiques, la réalisation de nombreux objectifs du

précédent contrat n'est pas avancée

-

A. LA RELANCE ANNONCEE DE LA STRATÉGIE DE

FILIÈRE

-

III. ... MAIS DEVRA S'ADAPTER AUX

SPÉCIFICITÉS D'UN SECTEUR CONCENTRÉ ET

CONCURRENTIEL

-

A. UN MODÈLE QUI DEVRA S'ADAPTER À

UN SECTEUR DIVERSIFIÉ, HORIZONTAL ET DOMINÉ PAR DE GRANDS

GROUPES

-

1. Le secteur sidérurgique est

organisé de manière horizontale, et de manière moins

intégrée que d'autres filières du CNI

-

2. La concentration du secteur français

tend à limiter la représentation des petites et moyennes

entreprises et des entreprises de taille intermédiaire au sein de la

filière

-

3. La multiplication des forums et des instances

peut nuire à la lisibilité et à l'efficacité des

travaux

-

1. Le secteur sidérurgique est

organisé de manière horizontale, et de manière moins

intégrée que d'autres filières du CNI

-

B. L'ARTICULATION DES TRAVAUX DE LA FILIÈRE

PEUT ÊTRE AMELIOREE

-

A. UN MODÈLE QUI DEVRA S'ADAPTER À

UN SECTEUR DIVERSIFIÉ, HORIZONTAL ET DOMINÉ PAR DE GRANDS

GROUPES

-

IV. RENDRE LA FILIÈRE ATTRACTIVE, UN

DÉFI À RELEVER POUR TOUTES LES ENTREPRISES

SIDÉRURGIQUES

-

I. LE SECTEUR SIDÉRURGIQUE, FONDATION

STRATÉGIQUE DE L'INDUSTRIE FRANÇAISE, POURSUIT SA MUTATION

-

DEUXIÈME PARTIE - DONNER À L'ACIER

FRANÇAIS DE NOUVELLES ARMES DANS LA CONCURRENCE MONDIALE

-

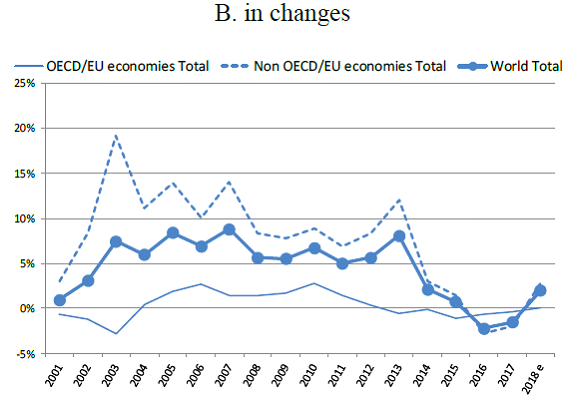

I. LA CONCURRENCE INTERNATIONALE EST AU PLUS FORT,

MALGRE DES EFFORTS DE REDUCTION DES SURCAPACITES

-

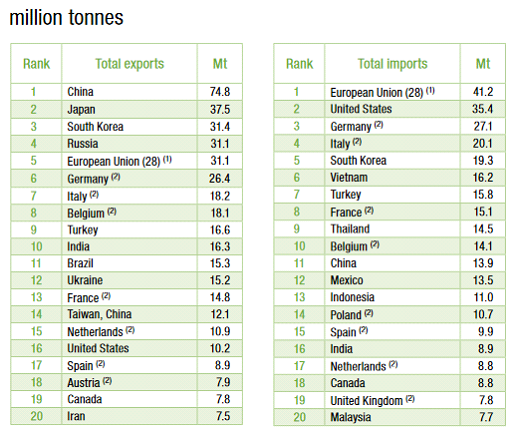

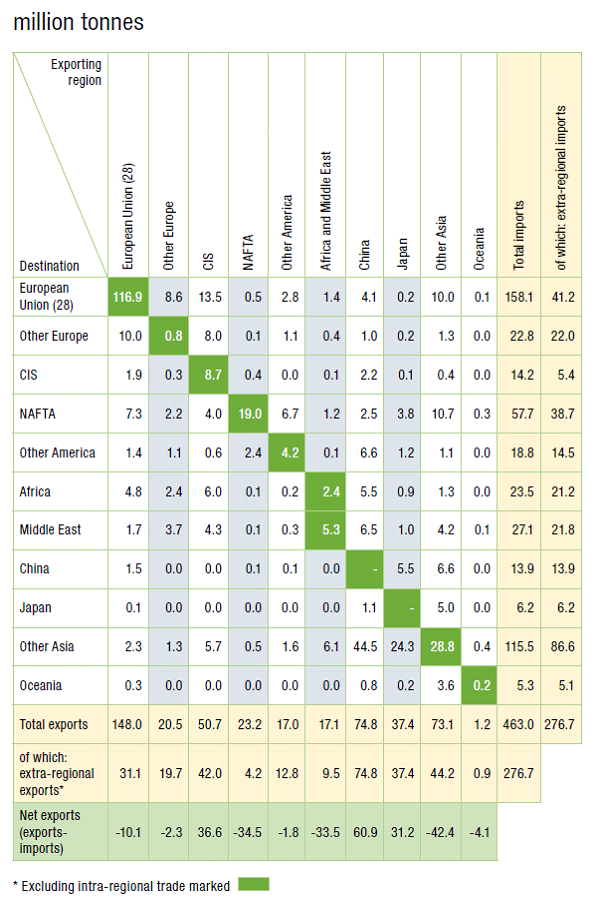

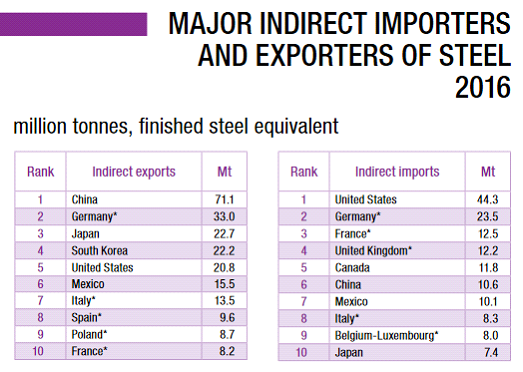

A. UN SECTEUR SIDÉRURGIQUE FRANÇAIS

TRÈS INTÉGRÉ AUX ÉCHANGES MONDIAUX

-

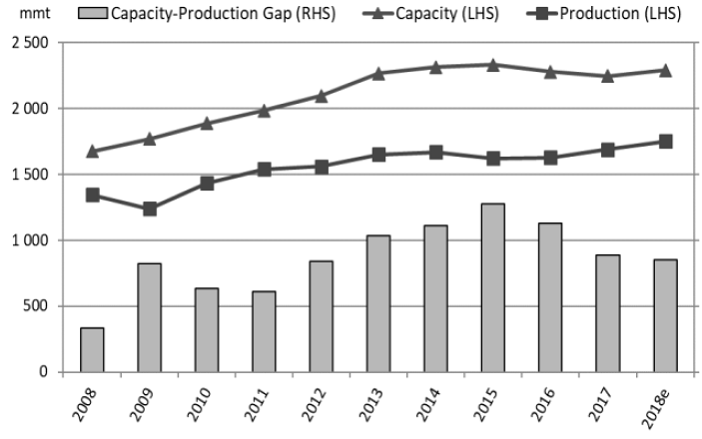

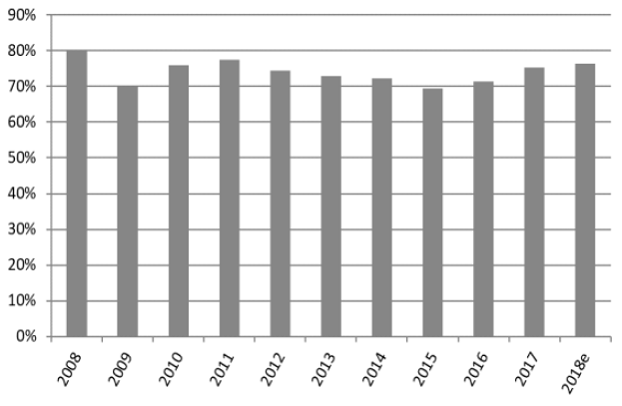

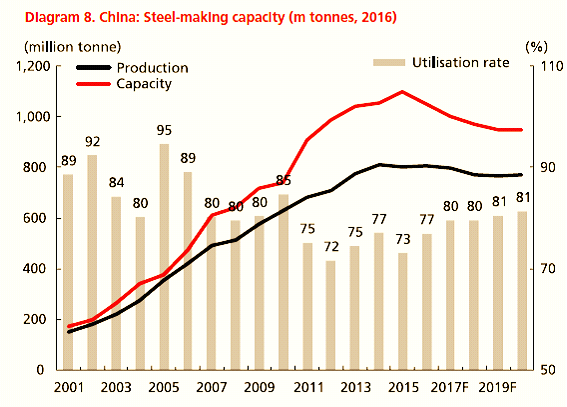

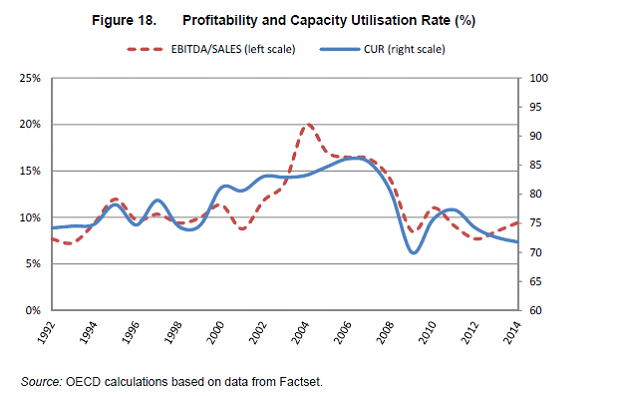

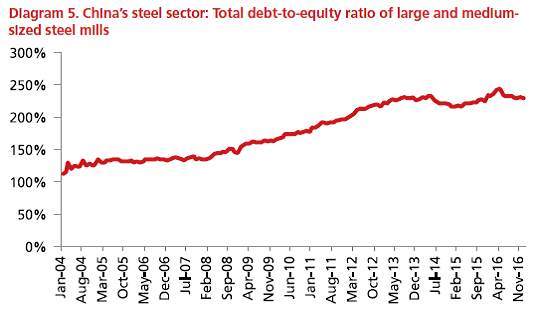

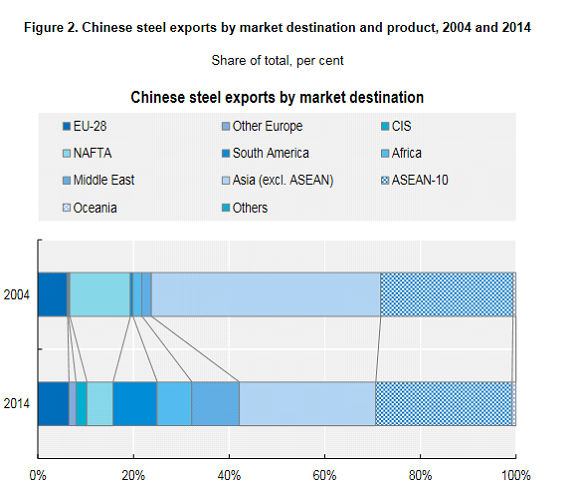

B. LES SURCAPACITES ENFLENT ET EXACERBENT LA

CONCURRENCE SUR LE MARCHÉ SIDERURGIQUE MONDIAL

-

A. UN SECTEUR SIDÉRURGIQUE FRANÇAIS

TRÈS INTÉGRÉ AUX ÉCHANGES MONDIAUX

-

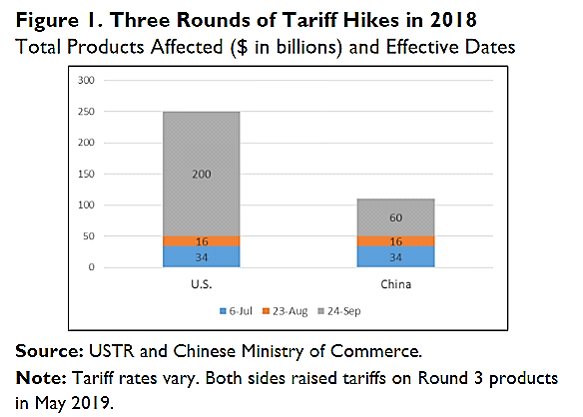

II. CE CONTEXTE HAUTEMENT CONCURRENTIEL FAVORISE

LE RETOUR DE CERTAINES FORMES DE PROTECTIONNISME COMMERCIAL

-

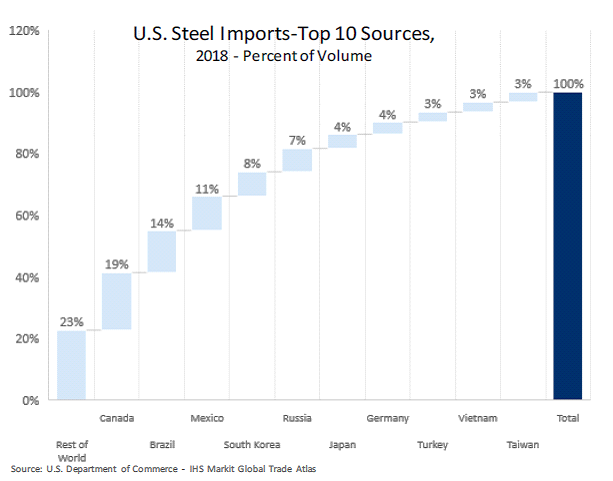

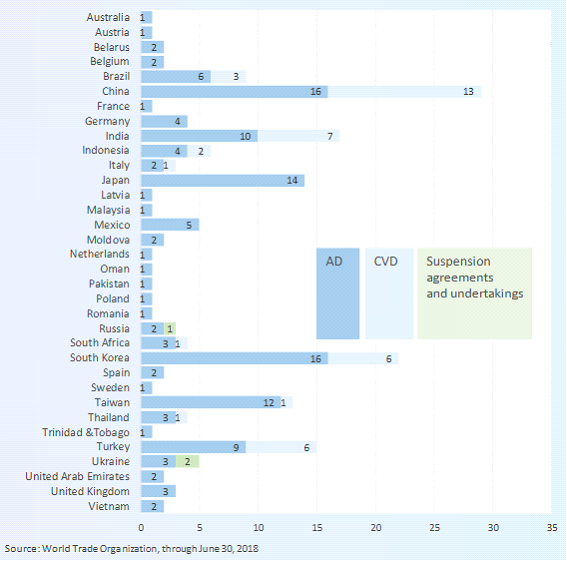

A. LE RETOUR DE CERTAINES FORMES DE

PROTECTIONNISME COMMERCIAL

-

B. LA RÉPONSE EUROPÉENNE A

ATTENUÉ L'IMPACT DES DISTORTIONS COMMERCIALES SUR L'INDUSTRIE

SIDÉRURGIQUE, MAIS SON EFFICACITÉ À MOYEN-TERME EST

INCERTAINE

-

1. La défense commerciale de l'Union a

permis de modérer l'impact des mesures protectionnistes sur le secteur

sidérurgique européen

-

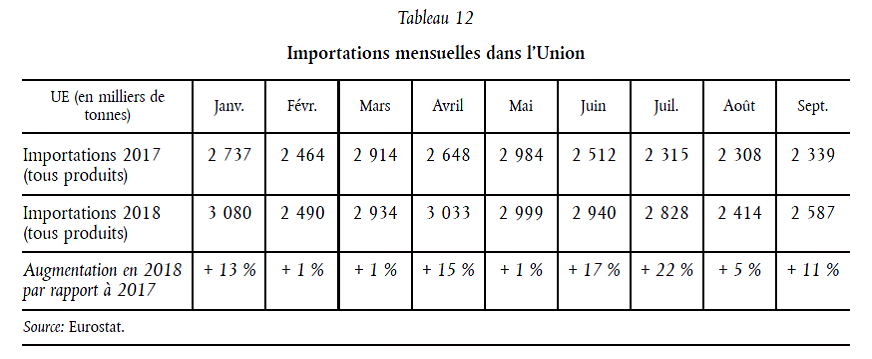

2. Les effets sont toutefois limités et le

risque de contournement est réel

-

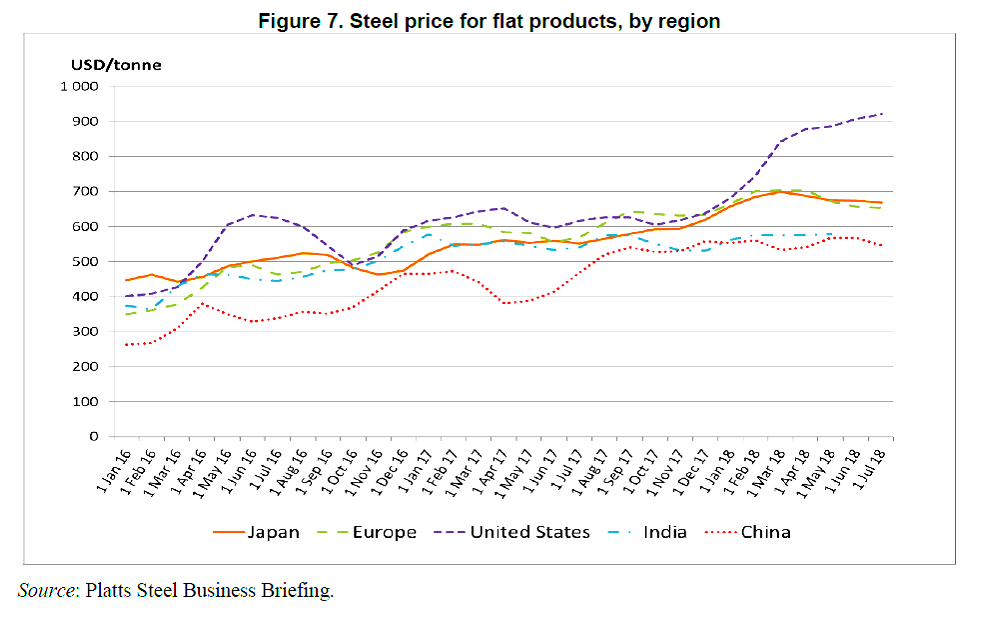

a) Une fragile amélioration de la situation

pour la filière européenne

-

(1) La crise du secteur sidérurgique s'est

atténuée à partir de 2017

-

(2) Mais la tendance à l'augmentation des

importations se maintient

-

b) Un accès compliqué à

l'acier pour les filières aval

-

c) Des stratégies de contournement semblent

se mettre en place

-

d) Certains produits sont insuffisamment

protégés et l'évolution des quotas réduira

l'efficacité des mesures

-

a) Une fragile amélioration de la situation

pour la filière européenne

-

1. La défense commerciale de l'Union a

permis de modérer l'impact des mesures protectionnistes sur le secteur

sidérurgique européen

-

A. LE RETOUR DE CERTAINES FORMES DE

PROTECTIONNISME COMMERCIAL

-

I. LA CONCURRENCE INTERNATIONALE EST AU PLUS FORT,

MALGRE DES EFFORTS DE REDUCTION DES SURCAPACITES

-

TROISIÈME PARTIE - LA SIDÉRURGIE,

UNE FILIÈRE INDUSTRIELLE AU COEUR DE LA TRANSITION

ÉNERGÉTIQUE

-

I. LA RÉDUCTION DES ÉMISSIONS DE GAZ

À EFFET DE SERRE, SI ELLE CONSTITUE UNE CONTRAINTE IMPORTANTE POUR LA

FILIÈRE, EST NÉCESSAIRE MAIS DOIT ÊTRE SOUTENUE ET

ACCOMPAGNÉE PAR LES POUVOIRS PUBLICS

-

A. DES OBJECTIFS EUROPÉENS DE

RÉDUCTION DES ÉMISSIONS DE GAZ À EFFET DE SERRE

CONTRAIGNANTS MAIS INDISPENSABLES S'IMPOSENT À LA FILIÈRE

-

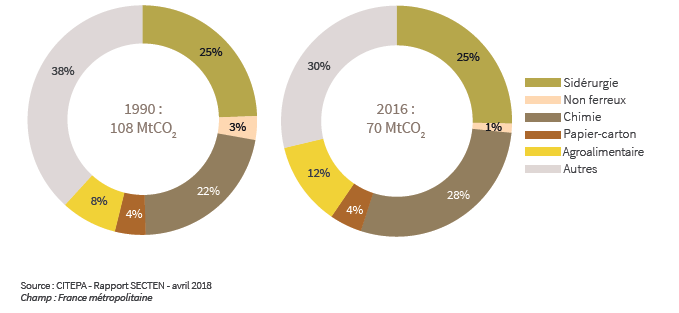

1. Au regard de son « bilan

carbone », l'industrie sidérurgique occupe une place centrale

dans la stratégie climatique européenne

-

a) Le secteur sidérurgique est pleinement

intégré au système d'échange de quotas

d'émissions européen

-

b) La révision des règles du

fonctionnement du SEQE a ménagé le secteur sidérurgique,

qui fait l'objet d'un traitement favorable pour la période

2021-2030

-

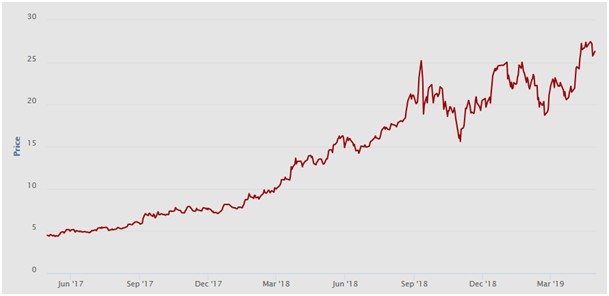

c) L'augmentation du prix de la tonne de carbone

européen à venir ne serait pas sans risque sur la

compétitivité des entreprises sidérurgiques

françaises et européennes

-

a) Le secteur sidérurgique est pleinement

intégré au système d'échange de quotas

d'émissions européen

-

2. Un défi de taille : concilier

l'augmentation à venir du prix de la tonne de carbone européen et

la compétitivité des entreprises sidérurgiques

françaises et européennes

-

1. Au regard de son « bilan

carbone », l'industrie sidérurgique occupe une place centrale

dans la stratégie climatique européenne

-

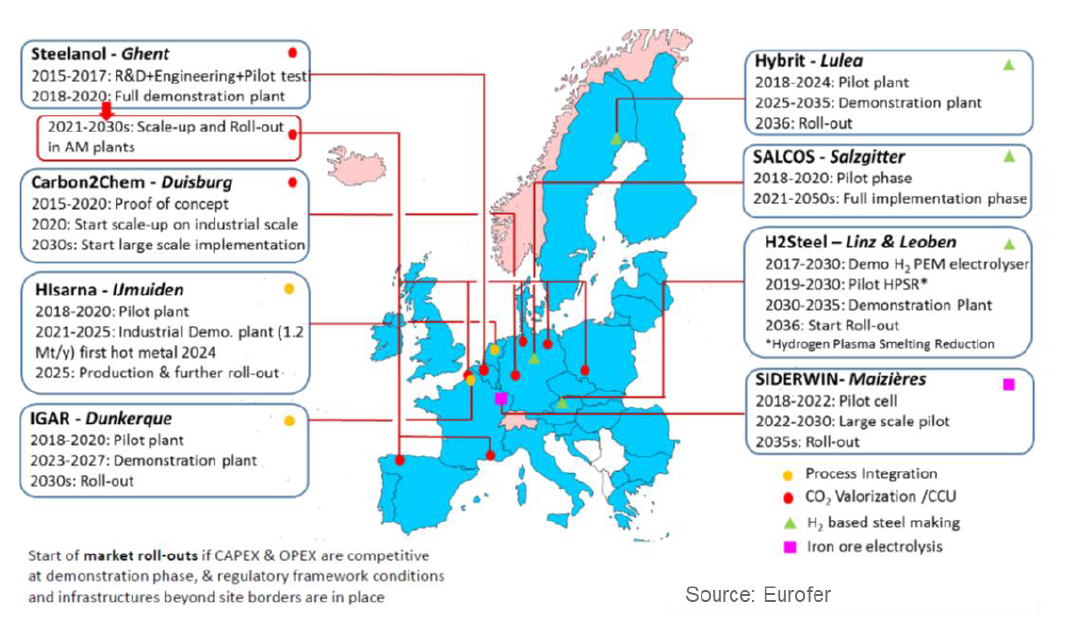

B. LA MODERNISATION DE LA FILIÈRE PEUT

CONSTITUER UN ATOUT DANS LA COMPÉTITION MONDIALE ET DOIT, À CE

TITRE, ÊTRE ENCOURAGÉE PAR LES POUVOIRS PUBLICS

-

C. SI LE SOUTIEN PUBLIC À LA RECHERCHE ET

DÉVELOPPEMENT RESTE INDISPENSABLE, SON RETOUR SUR INVESTISSEMENT N'EST

À CE STADE PAS ASSURÉ

-

1. Les entreprises de la filière

sidérurgique bénéficient d'un soutien public à la

recherche et développement national et européen difficile

à chiffrer

-

a) Le Crédit d'impôt recherche

(CIR) : 64 millions d'euros de créance pour le secteur

sidérurgique en 2015

-

b) Les programmes d'investissement d'avenir

contribuent au financement de l'innovation dans le secteur

sidérurgique

-

c) Des outils de soutien au niveau

ministériel

-

d) L'Union européenne a également

mis en place des programmes de soutien financier à la mise au point de

technologies à faible intensité de carbone, y compris dans le

secteur industriel

-

a) Le Crédit d'impôt recherche

(CIR) : 64 millions d'euros de créance pour le secteur

sidérurgique en 2015

-

2. La sécurisation du retour sur

investissement de ce soutien n'est pas garantie

-

1. Les entreprises de la filière

sidérurgique bénéficient d'un soutien public à la

recherche et développement national et européen difficile

à chiffrer

-

A. DES OBJECTIFS EUROPÉENS DE

RÉDUCTION DES ÉMISSIONS DE GAZ À EFFET DE SERRE

CONTRAIGNANTS MAIS INDISPENSABLES S'IMPOSENT À LA FILIÈRE

-

II. LES DISPOSITIFS DE SOUTIEN AUX

ÉLECTRO-INTENSIFS DONT BÉNÉFICIENT LES ENTREPRISES DU

SECTEUR SONT INDISPENSABLES À LEUR COMPÉTITIVITÉ, MAIS

DOIVENT ÊTRE COMPLÉTÉS PAR DES EFFORTS EN MATIÈRE

D'EFFICACITÉ ÉNERGÉTIQUE

-

A. LES DISPOSITIFS PERMETTANT DE TENIR COMPTE DE

LA FORTE CONSOMMATION D'ÉNERGIE DES ENTREPRISES DE LA FILIÈRE

DOIVENT ÊTRE PROTÉGÉS

-

1. Le coût de l'énergie revêt

une importance centrale pour les entreprises du secteur

-

2. La France se singularise par une

spécificité qui constitue un atout pour les industriels

-

3. Les dispositifs participant au soutien des

industries électro-intensives doivent être

pérennisés et consolidés afin de préserver la

compétitivité des entreprises du secteur

-

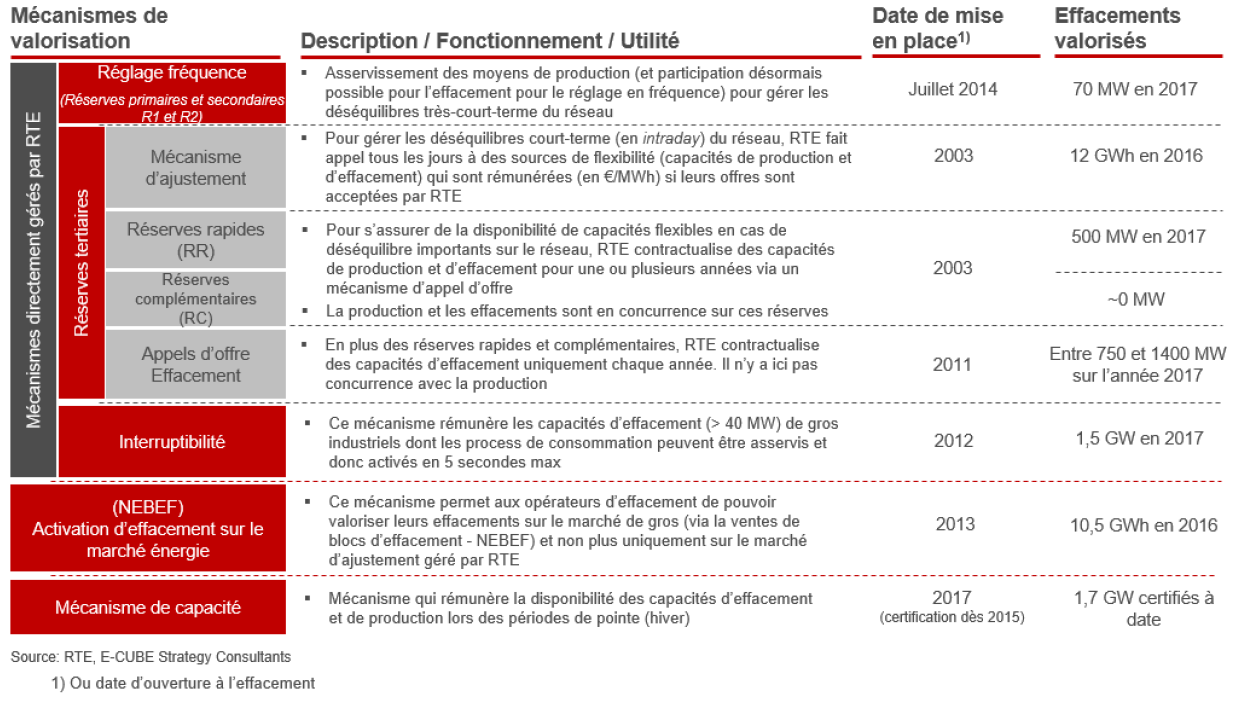

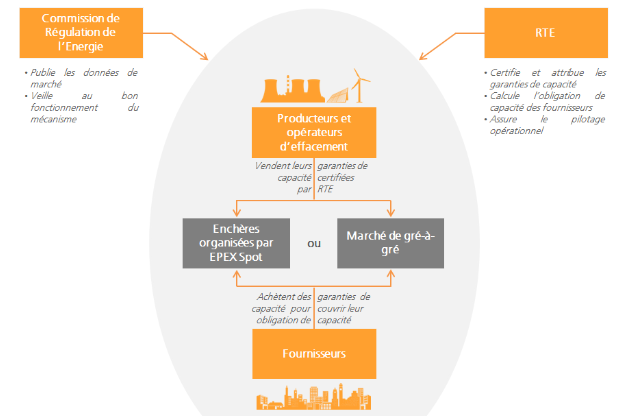

a) Des dispositifs de la « boîte

à outils » participent à la réduction des

coûts d'approvisionnement en énergie des industriels les plus

consommateurs

-

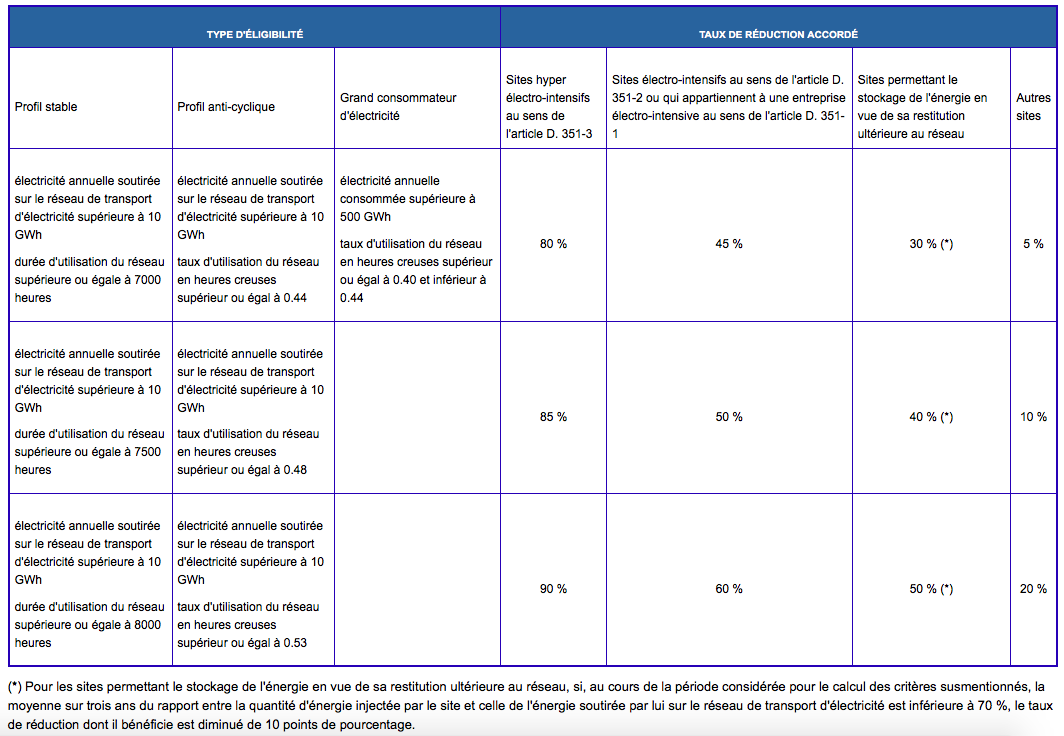

(1) L'abattement de tarif d'utilisation des

réseaux publics d'électricité (TURPE) réduit les

coûts de réseaux de transport d'électricité

d'industries au profil de consommation particulier, dont la

sidérurgie

-

(2) La rémunération de la

contribution aux services de réseaux

-

(3) Une« compensation

carbone » efficace dont le budget doit être

conforté

-

(4) Des réductions en matière de

taxes sur l'électricité

-

b) La question de la compatibilité

juridique avec le droit de l'Union européenne de plusieurs de ces

dispositifs se pose

-

a) Des dispositifs de la « boîte

à outils » participent à la réduction des

coûts d'approvisionnement en énergie des industriels les plus

consommateurs

-

4. Les entreprises de la filière

sidérurgique doivent pouvoir disposer d'une visibilité à

moyen terme sur l'évolution des coûts d'approvisionnement en

électricité

-

5. Valoriser la flexibilité de consommation

des entreprises sidérurgiques électro-intensives

-

1. Le coût de l'énergie revêt

une importance centrale pour les entreprises du secteur

-

B. DES LEVIERS D'ACTION SUBSTISTENT EN

MATIÈRE D'EFFICACITÉ ÉNERGÉTIQUE

-

A. LES DISPOSITIFS PERMETTANT DE TENIR COMPTE DE

LA FORTE CONSOMMATION D'ÉNERGIE DES ENTREPRISES DE LA FILIÈRE

DOIVENT ÊTRE PROTÉGÉS

-

III. LE RECYCLAGE DE L'ACIER SUPPOSE LE MAINTIEN

D'UN RÉSEAU DENSE D'ACIÉRIES ÉLECTRIQUES

-

I. LA RÉDUCTION DES ÉMISSIONS DE GAZ

À EFFET DE SERRE, SI ELLE CONSTITUE UNE CONTRAINTE IMPORTANTE POUR LA

FILIÈRE, EST NÉCESSAIRE MAIS DOIT ÊTRE SOUTENUE ET

ACCOMPAGNÉE PAR LES POUVOIRS PUBLICS

-

QUATRIÈME PARTIE - POUR UN ACCOMPAGNEMENT

STRATÉGIQUE À TOUS LES NIVEAUX DES POLITIQUES PUBLIQUES

-

I. AU NIVEAU EUROPÉEN, LA POLITIQUE

INDUSTRIELLE MANQUE CRUELLEMENT D'OUTILS

-

A. LA POLITIQUE INDUSTRIELLE EST

MARGINALISÉE AU SEIN DES COMPÉTENCES DE L'UNION

-

B. UNE FENÊTRE D'OPPORTUNITÉ À

SAISIR : DONNER LA PRIORITÉ À L'INVESTISSEMENT ET À

LA DÉFENSE COMMERCIALE

-

1. A la faveur du contexte économique et de

l'installation prochaine de la nouvelle Commission européenne, l'appel

à se doter d'une véritable politique industrielle se fait plus

pressant

-

2. Il faut approfondir enfin ces efforts pour

mettre en oeuvre des mesures concrètes de soutien à

l'investissement et pour protéger l'industrie sidérurgique durant

sa mutation

-

a) Encourager l'investissement dans les

chaînes de valeur stratégique et les projets importants

d'intérêt européen commun, et poursuivre la

réflexion sur la réforme des règles applicables aux aides

d'État

-

(1) Un encadrement strict des aides d'État

par le droit de l'Union

-

(2) Un assouplissement récent : les

projets importants d'intérêt européen commun (PIIEC)

-

b) Maintenir et renforcer les mesures de

défense commerciale visant à protéger l'industrie

européenne de concurrence déloyale

-

a) Encourager l'investissement dans les

chaînes de valeur stratégique et les projets importants

d'intérêt européen commun, et poursuivre la

réflexion sur la réforme des règles applicables aux aides

d'État

-

1. A la faveur du contexte économique et de

l'installation prochaine de la nouvelle Commission européenne, l'appel

à se doter d'une véritable politique industrielle se fait plus

pressant

-

A. LA POLITIQUE INDUSTRIELLE EST

MARGINALISÉE AU SEIN DES COMPÉTENCES DE L'UNION

-

II. RENDRE À L'ÉTAT LES MOYENS D'UN

ACCOMPAGNEMENT STRATÉGIQUE DU SECTEUR SIDÉRURGIQUE

-

A. LE RÔLE DE L'ÉTAT NE DOIT PAS SE

LIMITER À LA GESTION DE CRISE

-

1. Des moyens humains réduits

-

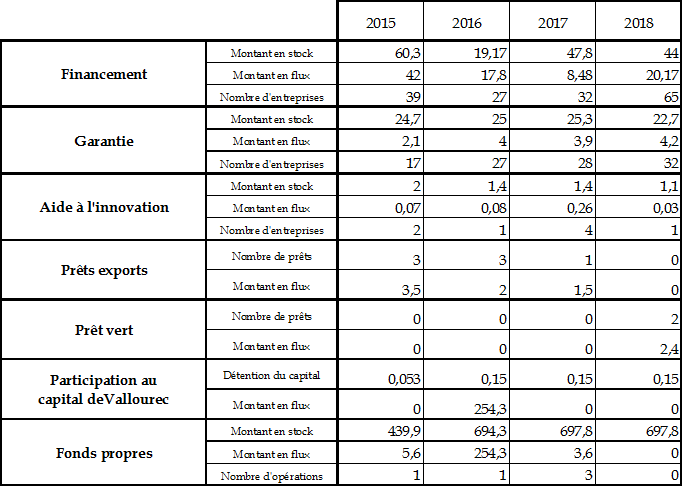

2. Un financement insuffisant

-

3. L'intervention de l'État se recentre de

manière croissante sur la gestion des crises et des

restructurations

-

a) L'action du Comité

interministériel de restructuration industrielle (CIRI) est

saluée par la plupart des acteurs

-

b) Un Délégué

interministériel aux restructurations d'entreprise (DIRE) dont le

positionnement n'est pas clairement identifié

-

c) Les moyens du Fonds de développement

économique et social (FDES) doivent être soutenus

-

a) L'action du Comité

interministériel de restructuration industrielle (CIRI) est

saluée par la plupart des acteurs

-

4. L'avenir de l'aciérie d'Ascoval :

une absence criante de stratégie industrielle

-

a) Mobiliser les moyens techniques et humains pour

s'assurer du sérieux des plans de reprise et gagner en

réactivité

-

b) L'État a pris conscience tardivement des

implications de la stratégie industrielle du groupe Vallourec

-

c) La priorité : définir une

stratégie centrée sur la reconstruction des chaînes de

valeur et qui sécurise les débouchés en aval

-

d) L'avenir d'Ascoval reste incertain en l'attente

de la conclusion de la procédure judiciaire britannique

-

a) Mobiliser les moyens techniques et humains pour

s'assurer du sérieux des plans de reprise et gagner en

réactivité

-

1. Des moyens humains réduits

-

B. IL FAUT MOBILISER TOUS LES LEVIERS D'ACTION

À LA DISPOSITION DES POLITIQUES PUBLIQUES

-

A. LE RÔLE DE L'ÉTAT NE DOIT PAS SE

LIMITER À LA GESTION DE CRISE

-

III. LA POLITIQUE LOCALE, UNE PISTE D'AVENIR POUR

SOUTENIR LES TERRITOIRES SIDÉRURGIQUES

-

A. LES COMPÉTENCES DES RÉGIONS SONT

INCONTOURNABLES DANS L'ACCOMPAGNEMENT DE LA TRANSFORMATION INDUSTRIELLE

-

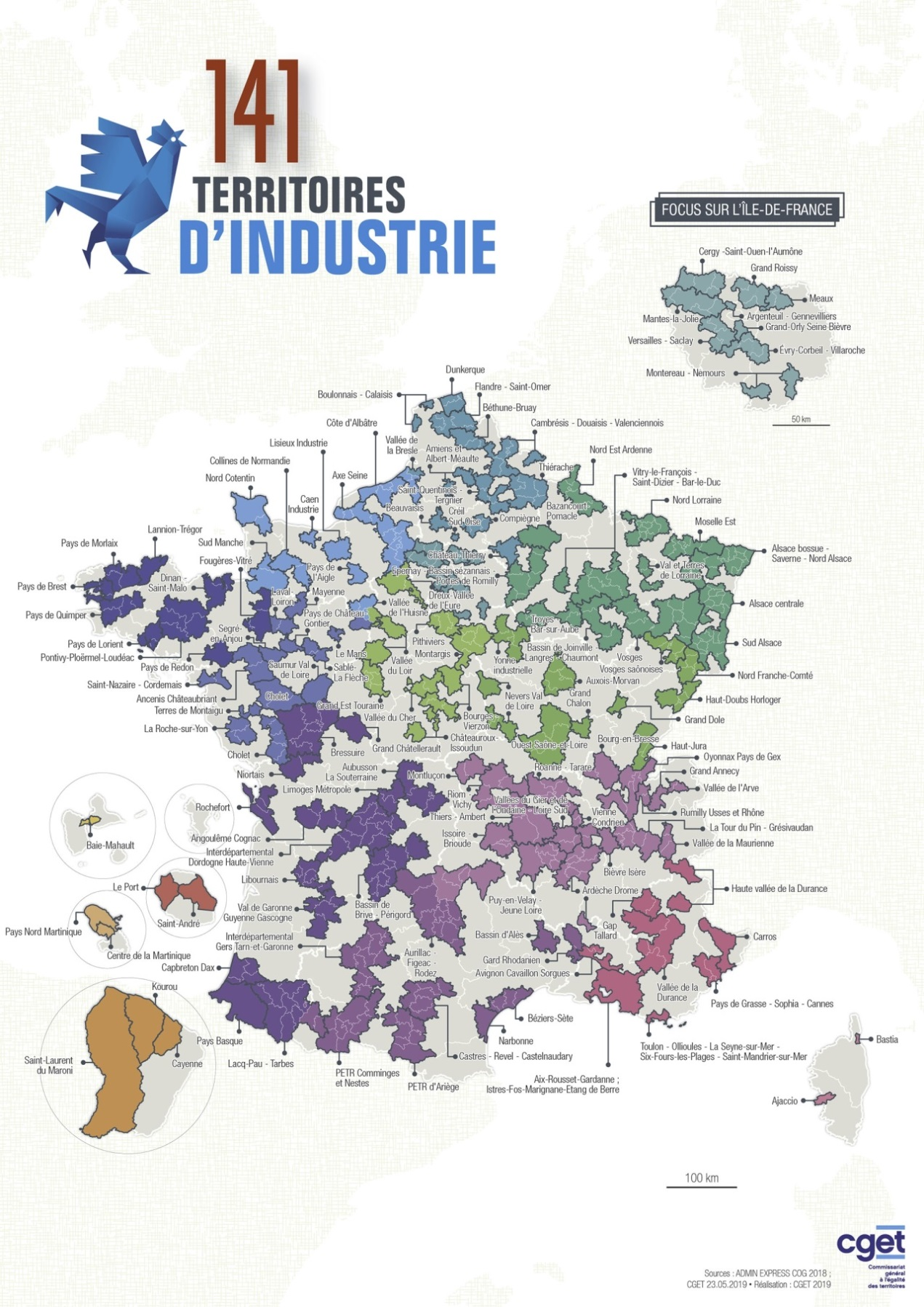

B. LES TERRITOIRES D'INDUSTRIE : UNE

ÉBAUCHE D'APPROCHE TERRITORIALE QUI DEVRA FAIRE SES PREUVES

-

A. LES COMPÉTENCES DES RÉGIONS SONT

INCONTOURNABLES DANS L'ACCOMPAGNEMENT DE LA TRANSFORMATION INDUSTRIELLE

-

I. AU NIVEAU EUROPÉEN, LA POLITIQUE

INDUSTRIELLE MANQUE CRUELLEMENT D'OUTILS

-

LISTE DES PERSONNES ENTENDUES

-

CONTRIBUTION DU GROUPE CRCE

N° 649

SÉNAT

SESSION EXTRAORDINAIRE DE 2018-2019

|

Enregistré à la Présidence du Sénat le 9 juillet 2019 |

RAPPORT D'INFORMATION

FAIT

au nom de la mission d'information sur les enjeux de la filière sidérurgique dans la France du XXI e siècle : opportunité de croissance et de développement (1),

Tome I : Rapport

Par Mme Valérie LÉTARD,

Rapporteure,

Sénatrice

(1) Cette mission d'information est composée de : M. Franck Menonville, président ; Mme Valérie Létard, rapporteure ; MM. Jean-Pierre Vial, François Grosdidier, Mme Sabine Van Heghe, MM. Jean-Marc Todeschini, Bernard Buis, Fabien Gay, Dany Wattebled, vice-présidents ; Mme Martine Berthet, MM. Martial Bourquin, Français Calvet, Jean-Pierre Corbisez, Mme Martine Filleul, MM. Claude Kern, Marc Laménie, Mmes Élisabeth Lamure, Christine Lavarde, Anne-Catherine Loisier, MM. Gérard Longuet, Frédéric Marchand, Mmes Patricia Morhet-Richaud, Sylviane Noël, M. Cyril Pellevat, Mmes Angèle Préville, Nadia Sollogoub, M. Jean-Claude Tissot.

LES 30 PROPOSITIONS DE LA MISSION D'INFORMATION

|

SOUTENIR L'ORGANISATION DE LA FILIERE ET L'EFFORT D'ATTRACTIVITE Proposition n° 1 : Améliorer l'échange d'information entre les entreprises de la filière sidérurgique et le comité stratégique de la filière (CSF) Mines et métallurgie, afin de mieux prendre en compte les spécificités des PME et des ETI du secteur dans les travaux du CSF. Proposition n° 2 : Veiller à mieux intégrer les filières utilisatrices d'acier et la filière de recyclage de l'acier aux travaux du comité stratégique de filière Mines et métallurgie, afin d'anticiper l'évolution des besoins et d'améliorer l'articulation de la chaîne de valeur industrielle de l'amont à l'aval. Proposition n° 3 : Valoriser au niveau européen l'approche française des filières et des projets structurants, afin d'encourager leur prise en compte et leur intégration par les politiques de l'Union européenne. Proposition n° 4 : Pérenniser le financement des dispositifs de recherche sur la métallurgie numérique. Proposition n° 5 : Développer un campus des métiers et des qualifications autour de la filière sidérurgique afin de rapprocher les jeunes de cette filière. DONNER À L'ACIER DE NOUVELLES ARMES DANS LA CONCURRENCE MONDIALE Proposition n° 6 : Maintenir, au sein des instances internationales, telles que l'OCDE et le G20, le dialogue avec la Chine au sujet de la réduction des surcapacités mondiales d'acier, dans l'objectif d'une rationalisation des capacités les plus obsolètes et polluantes, et d'une stabilisation des prix. Proposition n° 7 : Doter la Commission européenne de nouveaux moyens d'action et d'investigation, afin d'empêcher le contournement par des États tiers des mesures antisubventions et anti- dumping imposées sur l'acier. Proposition n° 8 : Procéder rapidement à un réexamen de l'ensemble des mesures de défense commerciale mises en oeuvre par l'Union européenne, qui s'avèrent aujourd'hui insuffisantes pour assurer une protection efficace des sidérurgistes européens, et modifier en conséquence leur calibrage et leur ciblage. FAIRE DE LA SIDERURGIE UN LEVIER DE DECARBONATION DE L'ECONOMIE Proposition n° 9 : Inviter la Commission européenne à inscrire la mise en place d'une « taxe carbone » aux frontières de l'Union européenne au sein de ses priorités politiques pour la nouvelle mandature. Proposition n° 10 : Sanctuariser le crédit d'impôt recherche dans son périmètre actuel, tout en conditionnant son bénéfice à un maintien d'activité sur le territoire national pendant au moins cinq ans afin de mettre un terme à des comportements de pure optimisation fiscale menés par certains groupes, notamment étrangers. Proposition n° 11 : Mettre en place un prêt « Transition énergétique » porté par Bpifrance afin de faciliter le financement d'investissements immatériels voire des investissements corporels dans le secteur industriel, en particulier dans la filière sidérurgique. |

|

Proposition n° 12 : Défendre, dans le cadre des prochaines négociations sur le programme Horizon Europe, une position visant à prévoir explicitement que les résultats des recherches financées en partie par des fonds européens soient bien exploités au sein de l'Union européenne. Proposition n° 13 : Conforter expressément le budget alloué, pour les années 2019 et 2020, à la « compensation carbone » afin d'apporter la visibilité nécessaire aux industriels concernés. Proposition n° 14 : Défendre auprès de la Commission européenne le maintien de la méthode de calcul actuelle de la « compensation carbone » à partir de 2021. Proposition n° 15 : Assurer la compatibilité juridique des dispositifs visant à réduire le coût d'approvisionnement en électricité des industriels les plus consommateurs d'énergie, actuellement en discussion avec la Commission européenne, afin d'apporter la visibilité dont ont besoin les industriels. Proposition n° 16 : Préserver un réseau dense d'aciéries électriques afin d'optimiser le recyclage de la ferraille et de participer au développement de l'économie circulaire, riche en emplois non délocalisables . Proposition n° 17 : Imposer une vision transversale du recyclage de l'acier, qui doit irriguer toutes les filières industrielles, notamment les filières à responsabilité élargie des producteurs. Proposition n° 18 : Créer un centre d'expertise du recyclage associant tous les acteurs du recyclage afin d'approfondir les conditions de recyclabilité réelle des produits contenant de l'acier. Proposition n° 19 : Développer l'écoconception en intégrant l'amont (la filière sidérurgique) pour concevoir des produits plus facilement recyclables. POUR UN ACCOMPAGNEMENT STRATEGIQUE A TOUS LES NIVEAUX DES POLITIQUES PUBLIQUES Proposition n° 20 : S'assurer, au niveau européen, et à l'occasion de l'installation de la nouvelle Commission européenne, que la France soit force de proposition pour élaborer un véritable document de politique industrielle, déterminant les principales orientations transverses de l'action de l'Union et leurs moyens, et déclinant cette stratégie globale à l'échelle des filières stratégiques, parmi lesquelles la sidérurgie. Proposition n° 21 : Encourager les travaux sectoriels, par exemple au sein d'un « Forum de l'Acier » de l'Union européenne, piloté par la Direction générale du Marché intérieur, de l'Industrie, de l'Entreprenariat et des Petites et Moyennes entreprises, et qui associerait les différentes Directions Générales de la Commission (Commerce, Énergie et Climat, Concurrence...), les représentants des états membres et les partenaires sociaux. Proposition n° 22 : Retenir la sidérurgie parmi les chaînes de valeur stratégiques identifiées au niveau européen et étudier quels besoins d'investissement du secteur sidérurgique pourraient bénéficier de la qualité de projet important d'intérêt européen commun (PIIEC), dont la mise en oeuvre devrait être simplifiée afin d'accélérer son déploiement. Proposition n° 23 : Réaliser une cartographie des crédits budgétaires, des fonds publics d'investissement et des outils de financement pouvant être orientés vers l'accompagnement de la transformation de la sidérurgie française. Proposition n° 24 : Ramener à un niveau suffisant la dotation budgétaire du Fonds de développement économique et social (FDES) pour permettre le soutien ponctuel d'entreprises en restructuration disposant d'un projet solide mais pas des financements privés suffisants. Proposition n° 25 : Nommer un ministre de l'industrie, qui soit doté des ressources humaines et budgétaires nécessaires à l'élaboration et à la conduite d'une véritable politique industrielle pour la France. Proposition n° 26 : Assouplir la doctrine d'intervention de Bpifrance pour lui permettre, dans le respect du cadre établi par les règles européennes, de prendre des participations dans des entreprises sidérurgiques implantées sur le territoire national, y compris dans le cadre de restructurations. Proposition n° 27 : Utiliser, dans le cadre établi par le droit européen, les leviers de la commande publique et de la normalisation pour encourager la consommation d'acier produit en France. Proposition n° 28 : Favoriser l'utilisation d'acier produit en France dans la conception de bâtiments et d'infrastructures dans le cadre de l'organisation des Jeux olympiques et paralympiques de 2024, afin de valoriser les savoir-faire de la sidérurgie française. Proposition n° 29 : Mieux associer les représentants des Régions aux travaux de la filière sidérurgique, via le CSF et en lien direct avec les administrations centrales, dans l'objectif de faciliter les remontées d'information depuis les territoires et de coordonner à tous les échelons la mise en oeuvre des engagements des pouvoirs publics. Proposition n° 30 : S'assurer, dans le cadre des premières évaluations du programme « Territoires d'Industrie », que les dispositifs existants suffisent à répondre aux besoins des industriels, et le cas échéant, les compléter par de nouveaux outils de financement ou d'accompagnement. |

AVANT-PROPOS

Mesdames, Messieurs,

À l'automne 2018, la situation critique de l'aciérie d'Ascoval dans les Hauts-de-France a conduit le groupe de l'Union centriste à solliciter, le 20 décembre 2018, en application du droit de tirage prévu par l'article 6 bis du règlement du Sénat, la création d'une mission d'information sur « les enjeux de la filière sidérurgique de la France du XXI ème siècle : opportunité de croissance et de développement ». Dans sa séance du 30 janvier 2019, le Sénat a ratifié la liste des 27 membres qui l'ont composée et a donné six mois à la mission d'information pour réaliser ses investigations. La réunion constitutive de la mission d'information s'est tenue le 5 février et la première audition a été organisée dès le 11 février.

La mission d'information a entendu en audition 55 personnes et plusieurs dizaines d'autres lors de ses déplacements. Elle s'est rendue sur plusieurs sites industriels : ArcelorMittal et Dillinger France à Dunkerque, Ascoval Saint-Saulve et Laminé Marchands Européen à Valenciennes les 14 et 15 mars ; ArcelorMittal Maizieres Research SA à Maizières-lès-Metz et MetaFensch à Uckange le 5 avril ; Energy Pool au Bourget, à Savoie Technolac, premier cluster français spécialisé dans l'énergie, Ugitech à Ugine, Trimet et Ferropem à Saint-Jean de Maurienne le 27 mai ; Saint-Gobain PAM à Pont-à-Mousson le 24 mai. Elle a entendu les représentants de Metal'Valley de Montbard le 19 juin.

Elle a organisé trois tables rondes : le 22 mai sur la filière aval, en présence de la Fédération Française du Bâtiment, de la Fédération des Industries Ferroviaires et de Siemens Gamesa ; le 4 juin, sur les politiques publiques en présence du Délégué interministériel aux restructurations d'entreprises, du Secrétaire général du Comité interministériel de restructuration industrielle et du Délégué aux Territoires d'industrie ; le 18 juin, avec les représentants de grandes centrales syndicales.

En outre, elle s'est rendue le 25 mars à la Commission européenne pour s'entretenir avec des représentants des directions générales « Action pour le climat » et « Marché intérieur, entreprenariat et PME » ainsi qu'avec les cabinets de Mme Cecilia Malmström, commissaire européenne au commerce et de de Mme Margrethe Vestager, commissaire à la concurrence.

En effet, comme l'a affirmé le manifeste franco-allemand du 19 février 2019 pour une politique industrielle européenne adaptée au XXI ème siècle, « le pouvoir économique de l'Europe dans les décennies à venir dépendra fortement de notre capacité à rester une puissance industrielle et manufacturière mondiale ». Pour rester une puissance industrielle, l'Europe a besoin d'une véritable politique industrielle.

C'est ce précepte de bon sens que le rapport a entendu décliner pour la France.

Après les rapports du 5 avril 2011 sur la désindustrialisation des territoires 1 ( * ) et le rapport du 6 juin 2018 sur la France dans la compétition industrielle mondiale 2 ( * ) , ce dernier ayant été élaboré par la mission commune d'information sur Alstom, le Sénat poursuit sa réflexion et approfondit ses propositions pour encourager la renaissance d'une politique industrielle capable de préserver et de développer un secteur secondaire dont la part dans le PIB a régressé en quinze ans, passant de 20 % à 12 % du produit intérieur brut (PIB) en France, contre 23 % en Allemagne mais seulement 8,7 % au Royaume-Uni. La part de l'industrie dans l'économie est l'une des plus faibles en Europe . La production industrielle reste encore inférieure de 11 % en volume de son niveau d'avant la crise de 2008.

Ce décrochage industriel est particulièrement significatif dans les industries lourdes. La filière sidérurgique n'a pas échappé à ce déclin. Elle en est même devenue le symbole.

En vingt ans, la France est passée du neuvième au quinzième rang mondial en matière de production d'acier. Il ne reste plus que 8 hauts-fourneaux actifs en France, contre 152 en 1954. La France ne compte plus que pour 1 % de la production mondiale, soit quinze millions de tonnes d'acier brut. Son principal producteur, ArcelorMittal, en produit les deux tiers. Il appartient à un groupe sidérurgiste indien.

L'acier demeure pourtant essentiel à l'industrie . Il commande l'approvisionnement de nombreuses filières aval, principalement le BTP et l'automobile mais aussi l'aéronautique, et se situe au début de la chaîne de valeur. Tout comme les terres rares, dont l'approvisionnement constitue un enjeu stratégique comme l'a souligné un rapport du 19 mai 2016 de l'Office parlementaire d'évaluation des choix scientifiques et technologiques, l'acier constitue un enjeu de souveraineté .

« La sidérurgie fait non seulement partie de notre histoire industrielle et du patrimoine industriel de plusieurs régions françaises mais également de l'avenir industriel de notre pays » proclamait le ministre de l'économie, de l'industrie et du numérique, alors M. Emmanuel Macron, lors du débat organisé à l'Assemblée nationale le 13 janvier 2016, estimant que « la situation exige d'abord une mobilisation d'urgence aux niveaux mondial, européen et français », impératif volontariste dont votre mission d'information a pu constater, trois ans après, les limites.

Forte de ces propos, votre mission d'information n'a pas souhaité investiguer le passé, avec son cortège d'erreurs et d'errements, de démantèlements, de liquidations d'entreprises (parfois modernes, compétitives ou rentables) et de restructurations, au prix de grands dégâts sociaux, collectifs pour les territoires comme pour les salariés ; et individuels, traumatiques, avec des pertes irrémédiables de compétences, d'expérience et de savoir-faire.

Elle s'est concentrée sur les mutations présentes, pour imaginer un futur à l'industrie sidérurgique en France .

Votre mission d'information s'est posé trois questions essentielles.

1/ Comment l'État français peut-il développer une stratégie nationale particulière alors que les principaux paramètres économiques sont mondiaux, que les centres de décision des principaux acteurs de la filière sidérurgique sont désormais hors de l'Union européenne et que celle-ci dispose seule des principaux outils et leviers pour mener une politique commerciale et surveiller avec rigueur le respect de la concurrence sur le marché européen ?

L'État a-t-il encore les moyens de définir et mettre en oeuvre, en partenariat avec les régions compte-tenu de leurs responsabilités économiques, des actions d'intérêt national dans une vision d'équilibre des territoires ?

La stratégie de filières, relancée en 2013, est-elle adaptée et celle qui est affichée par le contrat du 18 janvier 2018 ne manque-t-elle pas d'ambition eu égard à l'implication minimale, notamment d'un point de vue financier, de l'État, qui semble en rester aux déclarations d'intentions ?

Le dialogue avec les filières aval ne doit-il pas être amélioré, comme les relations avec les PME sidérurgiques, la production d'acier étant fortement dépendante de leurs commandes ?

2 / Comment doter la sidérurgie de nouvelles armes pour préserver sa compétitivité dans la concurrence mondiale ?

Dans un contexte de dumping de la Chine, qui refuse désormais de participer à la résorption des surcapacités, et de guerre commerciale avec les États-Unis, de dépendance structurelle en approvisionnement, de forte intensité capitalistique et de fragilité des entreprises en raison d'une rentabilité négative, le protectionnisme commercial déployé par l'Union européenne depuis 2014 est-il efficient ?

L'un des enjeux est la réactivité de telles mesures aux évolutions des acteurs, qui développent des stratégies de contournement , et du marché, dont les cycles évoluent beaucoup plus rapidement que les processus de décision de l'Union européenne.

3/ Comment donner les moyens à la filière sidérurgique de s'adapter à la transition énergétique ?

La sidérurgie, dont les émissions carbone représentent 4 % du total national, bénéficie de quotas gratuits. Ce système n'est pas optimal et est en voie de réduction. Ne serait-il pas plus efficient d'élaborer un mécanisme d'inclusion carbone afin que la sidérurgie, qui réalise des efforts considérables pour émettre moins de carbone, ne « meure pas vertueuse » ?

La décarbonation des procédés est l'un des grands défis de la sidérurgie du XXI ème siècle. La recherche-développement est soutenue fiscalement par le crédit d'impôt-recherche, mais l'exemple de l'exploitation en Inde par Tata Steel d'une nouvelle technologie financée par l'Union européenne souligne que la filière n'est pas à l'abri de transferts de technologie susceptibles de lui nuire. Ne convient-il pas de prévoir qu'une recherche financée sur fonds publics doit être exploitée au sein de l'Union européenne ?

La forte consommation d'électricité par la filière n'appelle-t-elle pas un traitement particulier ? Le coût de l'énergie étant vital pour la pérennité de la filière, les mesures de la compensation du coût du carbone ne devraient-elles pas être maintenues afin de ne pas dégrader notre compétitivité avec l'Allemagne ? Des contrats d'approvisionnement de long terme et la valorisation de la flexibilité de la consommation électrique ne seraient-ils pas nécessaires ?

Le recyclage de la ferraille appelle le maintien d'une sidérurgie électrique dense. Il participe de l'économie circulaire, riche en emplois non délocalisables, et contribue à diminuer les émissions de CO 2 . N'est-il cependant pas temps de mettre en oeuvre l'écoconception, principe affirmé dès le Grenelle de l'environnement en 2009 mais qui peine à émerger, et de traiter la recyclabilité de manière transversale ?

Au vu des réponses apportées à ces questions essentielles, votre mission d'information a tiré trois conclusions :

- la nécessité d'une politique industrielle à l'échelle européenne , comme l'a affirmé le manifeste franco-allemand de février 2019, qui adapte le droit de la concurrence compte-tenu des pratiques commerciales déloyales, et d'une politique industrielle nationale qui ne doit pas cantonner l'État à la gestion des crises, mais lui donner les moyens humains et financiers de développer une stratégie centrée sur la reconstruction des chaînes de valeur qui sécurise les débouchés en aval. Cette ambition doit se traduire par la reconstitution d'un véritable ministère de l'Industrie en capacité de mettre en oeuvre, à travers Bpifrance, des investissements conséquents.

- la nécessité du partenariat entre l'État et les Régions , incontournables dans l'accompagnement de la transformation de la filière sidérurgique, très fortement ancrée dans des territoires dont elle a parfois construit l'identité régionale. Ce partenariat doit tirer pleinement les conséquences des compétences de développement économique reconnues aux Régions par la loi NOTRe de 2015.

- la nécessité de rendre la filière attractive , alors qu'elle souffre d'une image vieillie et abimée, non seulement en maintenant un haut niveau de recrutements de chercheurs, mais également en adaptant les recrutements à la numérisation de l'industrie 4.0. La sidérurgie doit se donner les moyens de devenir visible et moderne, de davantage communiquer, car l'acier, dont la transition énergétique aura autant besoin que les industries classiques du XX ème siècle, restera indispensable à notre quotidien et à la construction de l'économie de demain.

Un compte rendu de ces déplacements et le procès-verbal des auditions sont publiés dans le tome II de ce rapport.

PREMIÈRE PARTIE - LA FILIÈRE SIDÉRURGIQUE FRANÇAISE POURSUIT SA TRANSFORMATION

I. LE SECTEUR SIDÉRURGIQUE, FONDATION STRATÉGIQUE DE L'INDUSTRIE FRANÇAISE, POURSUIT SA MUTATION

L'histoire du secteur sidérurgique français est celle d'une transformation continue , parfois choisie, parfois subie, afin de s'adapter aux exigences d'un marché de plus en plus concurrentiel. Face à de nouveaux défis, les aciéristes accélèrent l'adaptation de leur secteur et de leur outil.

A. UNE FILIÈRE FRANÇAISE DUALE, MAIS HISTORIQUEMENT DOMINÉE PAR LES HAUTS-FOURNEAUX

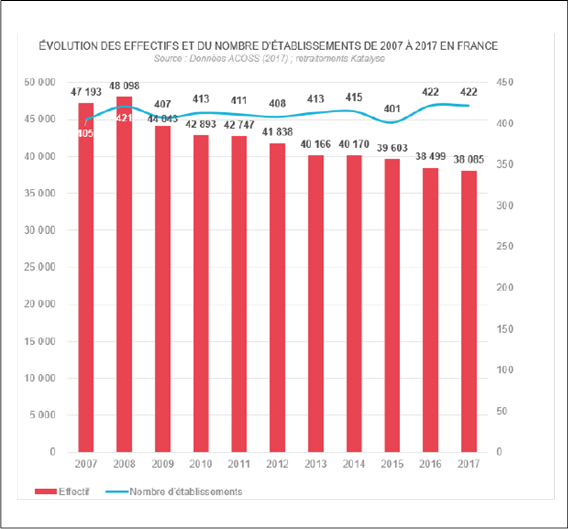

L'industrie sidérurgique française se compose de plus de 420 établissements, répartis sur le territoire national et principalement dans la moitié Est du pays. Ils représentent 27 sociétés, appartenant à 15 groupes, pour la plupart internationaux. La sidérurgie emploie ainsi plus de 38 000 personnes.

La production d'acier se répartit en deux filières distinctes : la filière fonte, encore appelée filière haut-fourneau ou filière intégrée ; et la filière dite « à arc électrique », ou EAF :

• Dans les hauts-fourneaux , l'acier est produit à partir du minerai de fer et de coke. En brûlant dans le haut fourneau, le coke apporte la chaleur nécessaire à la fusion du minerai de fer ainsi que le carbone nécessaire à sa réduction. Dans un second temps, le convertisseur à l'oxygène assure la conversion de la fonte issue des hauts-fourneaux en acier.

• Dans les fours électriques , des aciers de récupération, c'est-à-dire de la ferraille, sont fondus pour produire de l'acier liquide.

L'acier liquide est ensuite coulé, parfois après ajout de ferro-alliages. Deux techniques existent : la coulée en lingots , devenue marginale, par laquelle l'acier est solidifié dans des moules en fonte, les lingotières. Une fois démoulé, l'acier est alors écrasé dans un laminoir pour être transformé en brames, ou par slabbing (pour en faire des produits plats) ou blooming (pour en faire des produits longs). La coulée continue , principale évolution technologique de la sidérurgie moderne, permet de couler directement des demi-produits sans passer par l'étape de laminage, emportant ainsi des gains de matière et de productivités conséquents.

Dans une dernière étape, les demi-produits obtenus peuvent être à nouveau laminés , d'abord à chaud entre 800 et 1200°C, puis à froid, afin d'étirer et d'amincir le métal pour lui donner les caractéristiques souhaitées. L'acier est ainsi produit sous forme de plaques, de tôles ou de bobines.

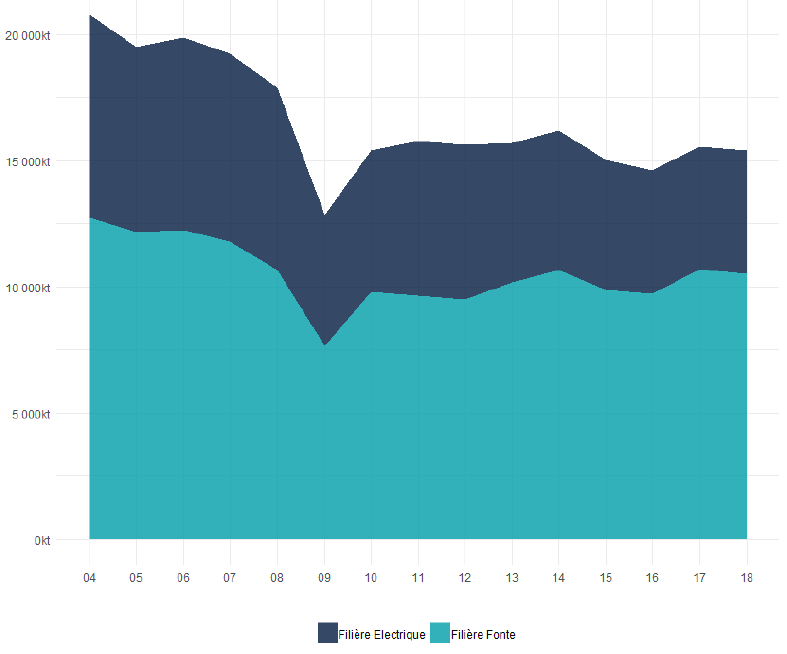

Au niveau mondial, les deux tiers de l'acier produit sont issus de la filière intégrée, bien que la part des aciéries électriques augmente dans les pays développés.

La filière française se distingue par un fort recours au procédé intégré de production d'acier . Environ 70 % de la production française d'acier est issue de cette filière intégrée, centrée sur les sites de Fos-sur-Mer et de Dunkerque. Ces usines de très grande taille fournissent d'importants volumes d'acier brut, de haut niveau technologique, à une échelle compétitive. Le reste de la production française provient d'une vingtaine d'aciéries de la filière électrique . Ces sites sont plus récents que les grandes usines intégrées et bénéficient d'un prix avantageux de l'électricité.

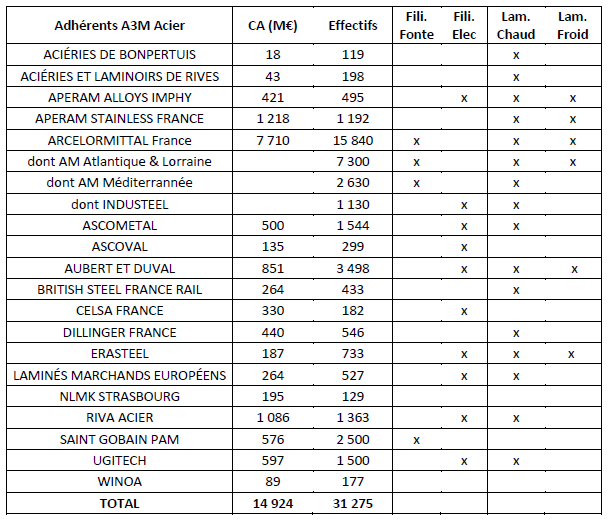

Composition de la filière sidérurgique française

Source : A3M, 2018 3 ( * )

Implantation des sites sidérurgiques français

Source : A3M

B. UNE HISTOIRE RÉCENTE MARQUÉE PAR DE NOMBREUSES RESTRUCTURATIONS ET UNE FORTE RÉDUCTION DES CAPACITÉS DE PRODUCTION

La filière française a dû s'adapter à de profondes transformations au cours des dernières décennies, qui ont largement modifié le paysage de la sidérurgie du pays.

1. Une concentration croissante de la filière française

La première évolution est celle d'une concentration croissante de la sidérurgie française. En 1954, les quatre plus grandes sociétés sidérurgiques françaises représentaient environ 50 % de la production nationale. En 2019, près des deux tiers de l'acier produit sur le sol français sont issus des usines du seul groupe ArcelorMittal.

Cette concentration de la production sur un nombre réduit de grands groupes, constat qui se retrouve au niveau européen, est l'aboutissement d'un processus de restructuration et de fusion-rachat débuté à la fin des années 1940, avec la création d'Usinor, de Sollac, de De Wendel SA et de Sidelor. 4 ( * ) La fin des années 1980 a marqué une deuxième vague de regroupements, avec la fusion Usinor-Sacilor en 1986, puis l'absorption de Sollac par Usinor et d'Ugine-ALZ par Sacilor en 1990 et 1991. 5 ( * )

Depuis une trentaine d'années, les fusions de groupes sidérurgiques s'inscrivent dans une stratégie davantage européenne et mondiale que française. D'une part, les groupes français n'ont pas hésité à renforcer leur présence dans les pays voisins, notamment en Allemagne et en Italie. D'autre part, le poids des groupes sidérurgiques français dans la production nationale a fortement reculé. Ainsi, le regroupement d'Usinor, du luxembourgeois Arbed et de l'espagnol Aceralia pour former Arcelor, en 2001, puis l'acquisition de ce dernier par le groupe Mittal en 2006, témoignent des logiques globales qui président à la transformation de la filière sidérurgique.

En 1994 déjà, M. Philippe Mioche, professeur spécialiste de la sidérurgie, constatait : « L'acier, en France comme partout ailleurs, a conservé de fortes bases nationales jusqu'au milieu des années 1980. Depuis, on assiste aux prémices d'une internationalisation de la sidérurgie française. » 6 ( * ) Entendu par les membres de la commission d'enquête de l'Assemblée nationale sur « la situation de la sidérurgie et de la métallurgie françaises et européennes dans la crise économique et financière et sur les conditions de leur sauvegarde et de leur développement » en 2013, le ministre du redressement productif M. Arnaud Montebourg estimait que : « La situation actuelle de la sidérurgie et de la métallurgie françaises et européennes est le résultat de décisions passées, prises tant aux plans national qu'européen. Ces décisions nous ont conduits à perdre le contrôle des outils de production industrielle qui, alors qu'ils étaient historiquement nationaux et européens, sont passés, après deux OPA - sur l'aluminium en 2004 et sur l'acier en 2006 -, sous le contrôle de groupes dont les centres de décision sont étrangers au territoire national et même à celui de l'Union européenne. » 7 ( * ) M. Philippe Darmayan, président de l'Union des industries métallurgiques et minières (UIMM) et président d'ArcelorMittal France, a conclu devant votre mission : « Nous sommes dans un marché européen et l'Europe joue dans un marché mondial » . 8 ( * )

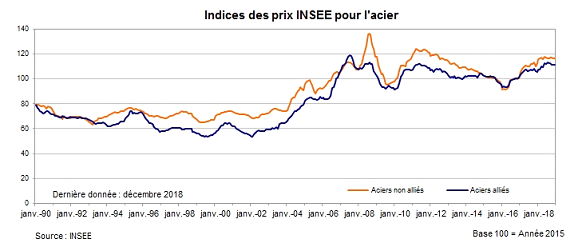

L'accélération de la concentration du secteur sidérurgique français est le résultat de plusieurs facteurs conjoncturels et structurels :

• D'une part, la maintenance et la modernisation de l'outil productif sidérurgique nécessite des investissements colossaux. À titre d'exemple, l'usine de Fos-sur-Mer avait coûté plus de 14 milliards de francs lors de sa construction ; et il est estimé que les investissements productifs et digitaux qui seraient actuellement nécessaires dans les fonderies de Saint-Gobain à Pont-à-Mousson seraient d'environ 100 millions d'euros. 9 ( * ) Cette mobilisation de capitaux conséquents est à mettre au regard d'un prix de l'acier non seulement fluctuant, mais historiquement bas. Comme l'a déclaré M. Cédric Orban, Président Directeur Général d'Ascoval le 15 mars 2019, lors du déplacement de la mission d'information sur le site de l'entreprise à Valenciennes : « Le kilo d'acier à la sortie d'une usine est moins cher qu'un kilo de pommes de terre » 10 ( * ) . Au fur et à mesure de l'évolution des besoins et des technologies, les entreprises françaises ont dû mettre en commun leurs ressources capitalistiques pour acquérir de nouveaux outils, poussant les sociétés à se regrouper . 11 ( * ) Cela a par exemple été le cas lors de l'acquisition des premiers trains à large bande, concomitante à la création d'Usinor. La concentration a donc permis aux usines françaises de parvenir à une taille critique permettant de mieux supporter les coûts d'investissement extrêmement élevés.

• D'autre part, la concurrence de nouveaux producteurs, dans un premier temps la Corée ou le Japon, puis plus récemment la Chine ou le Brésil, ont renforcé cette dynamique. Face à l'afflux de produits aux prix très compétitifs, les groupes français se sont regroupés pour tirer pleinement profit des économies d'échelle. L'impact de ces nouveaux concurrents s'est fait particulièrement sentir à mesure que les capacités globales de production d'acier ont augmenté, sous l'effet conjoint de l'amélioration de la productivité et des procédés, et de l'autre, du développement des secteurs sidérurgiques des pays en voie de développement.

• Enfin, les crises cycliques traversées par les entreprises sidérurgiques se sont souvent soldées par de nouvelles concentrations, dans un objectif de réduction des surcapacités ou de recentrage sur des produits particuliers. Ainsi, à la suite de la déclaration par la Commission européenne de « l'état de crise manifeste », les capacités européennes de production d'acier ont été réduites de plus de 17 % entre 1981 et 1985 - la France, le Royaume-Uni et le Luxembourg ayant particulièrement souffert de cette restructuration. Dans ces conditions, les restructurations ont parfois été appuyées, voire dirigées par l'État, par exemple dans les années 1960 lorsque le gouvernement français accordait des prêts aux entreprises sidérurgiques à la condition qu'elles se regroupent. 12 ( * )

Le secteur sidérurgique français se caractérise donc désormais par une forte concentration de la production et des emplois . En 2018, selon les données transmises par la Direction Générale des Entreprises (DGE), près d'un tiers des 38 000 emplois sidérurgiques 13 ( * ) est concentré au sein du groupe ArcelorMittal. Les cinq principaux sites représentent 80 % de l'emploi sidérurgique en France. En termes de production, sur les 16 millions de tonnes d'acier sortant annuellement des usines françaises, près de 11 millions, soit les deux tiers, sont produits par les seuls hauts-fourneaux d'ArcelorMittal à Fos-sur-Mer et à Dunkerque. 14 ( * )

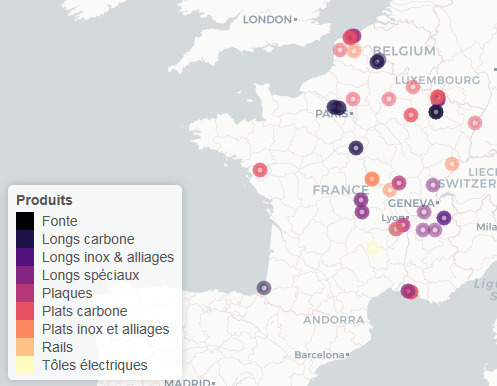

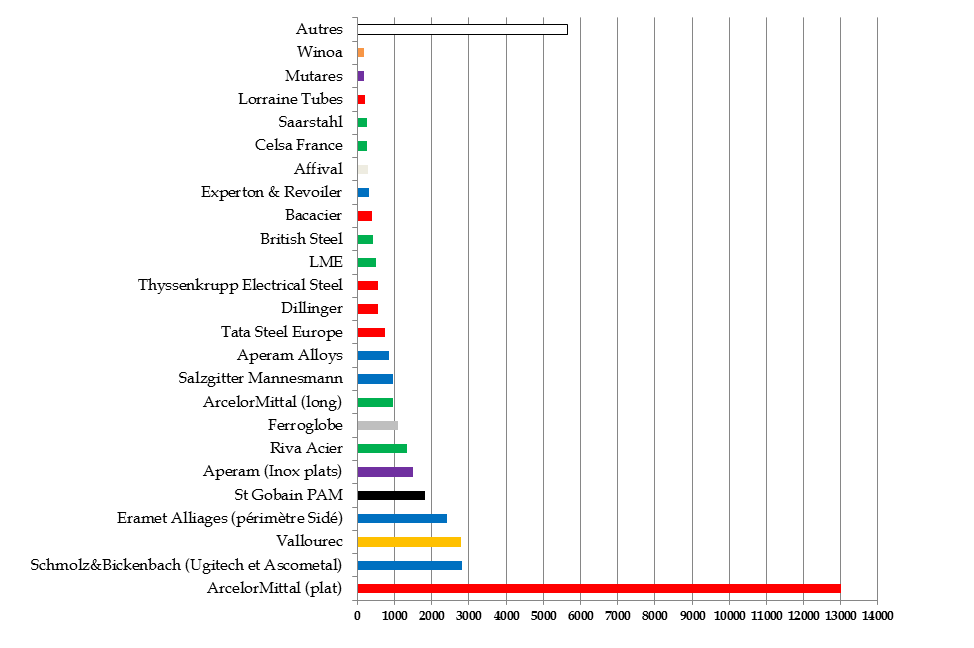

Répartition des emplois sidérurgiques français par employeur

Source : Direction générale des entreprises

2. La diminution des volumes produits et de l'emploi se poursuit

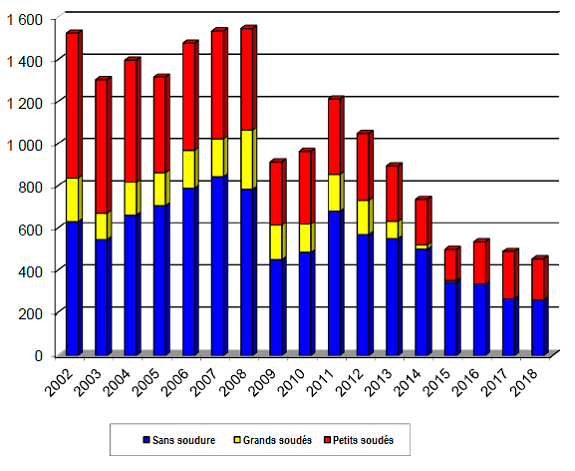

La seconde tendance est la diminution de la production sidérurgique française.

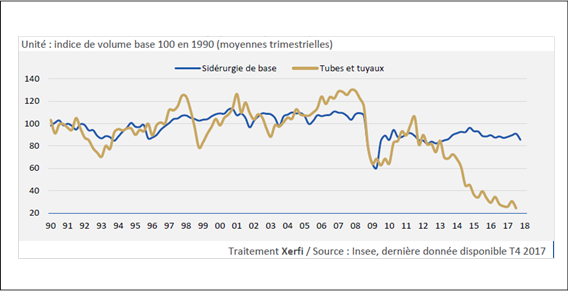

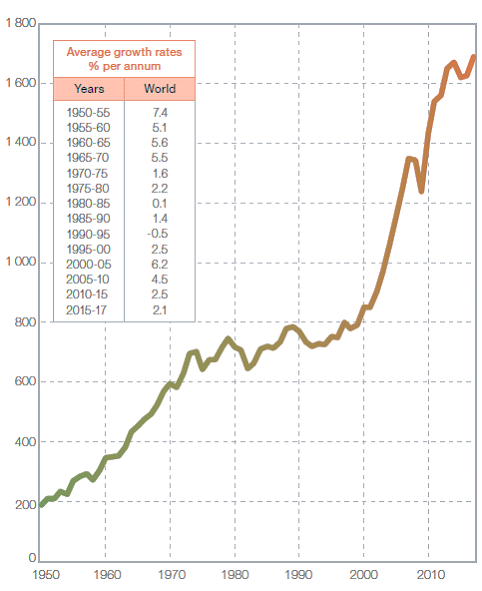

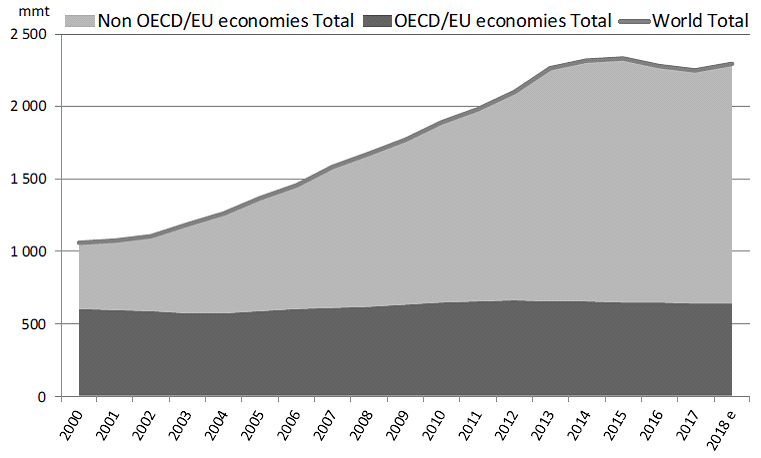

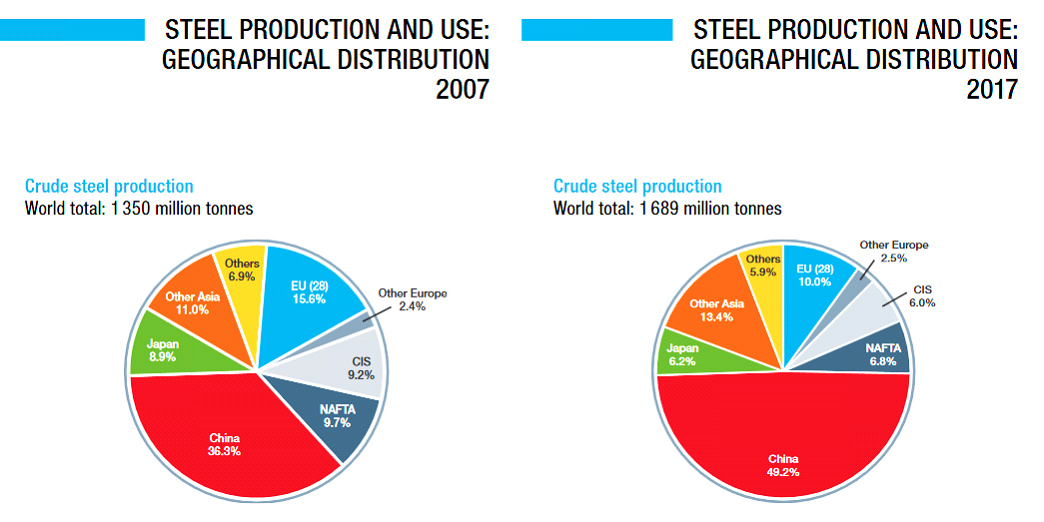

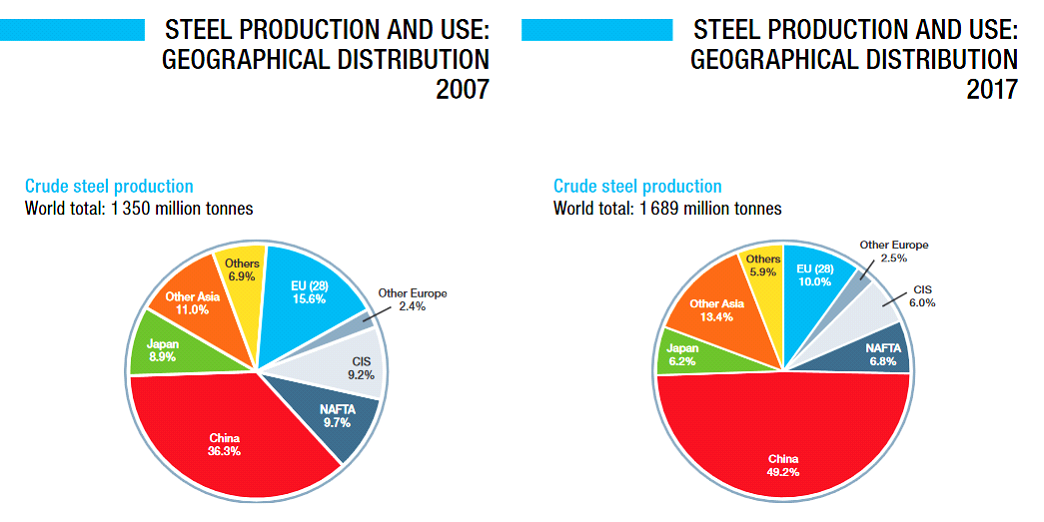

Alors que la France s'est maintenue au septième rang des producteurs d'acier jusque dans les années 1960, avec un peu plus de 5 % de la production globale, elle se classe désormais au 15 e rang mondial . La chute la plus importante a eu lieu entre 1950 et 1980, à l'aune des crises successives du secteur et des nombreuses restructurations ayant abouti à une réduction de capacités. Dans la période récente, la production française continue à baisser, le déclin étant particulièrement manifeste dans le secteur des tubes et tuyaux.

Cette réduction des capacités s'est traduite par des fermetures de sites hautement symboliques, tels que ceux de Gandrange puis de Florange. Il reste actuellement 8 hauts-fourneaux actifs en France, alors que l'on en comptait 152 en 1954.

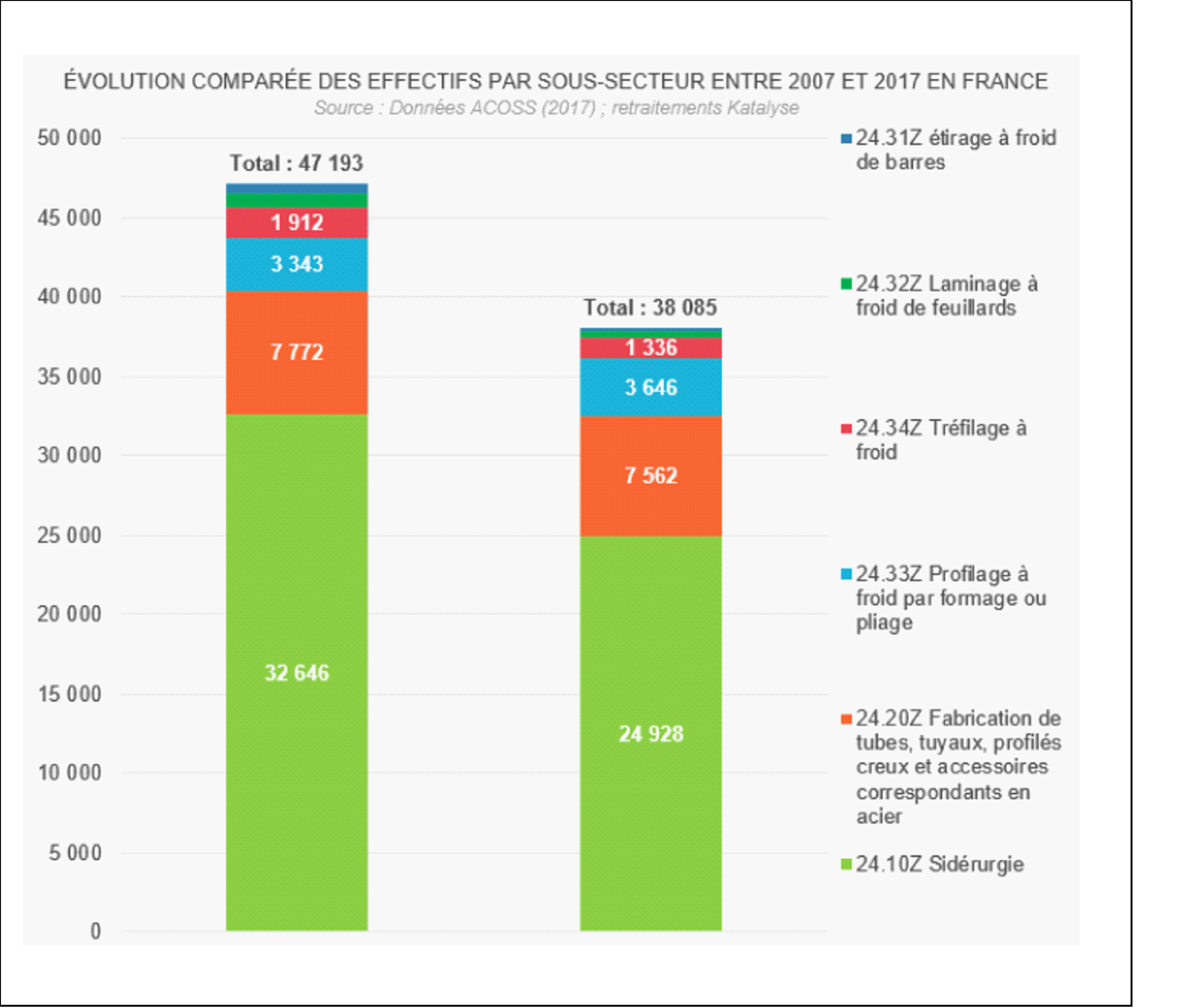

Les conséquences sociales et économiques de ce déclin dans les principaux bassins sidérurgiques français, le Grand Est et les Hauts-de-France, ont été massives et traumatiques. Le nombre d'emplois dans la filière sidérurgique, qui s'est réduit de 20 % au cours des dix dernières années - c'est-à-dire d'environ 7 700 emplois - continue à baisser, tandis que la reconversion des bassins pose de nombreux défis aux acteurs locaux.

Comparaison de l'emploi sidérurgique

français par secteur

en 2007 et en 2017

Source : A3M

Production sidérurgique française depuis 1990

Source : Direction générale des entreprises

Évolution de l'emploi sidérurgique et du nombre de sites entre 2007 et 2017

Source : Direction générale des entreprises

Dans les dernières années, et malgré la relative reprise du secteur sidérurgique, les fermetures de sites se sont poursuivies. Lors de son audition par la mission d'information, M. Philippe Verbeke, membre de la direction de la FTM-CGT en charge de la filière sidérurgie, a ainsi déploré que : « Malgré les signaux d'alerte, l'hécatombe a continué ». 15 ( * ) Depuis 2012, les sites du Cheylas, des Dunes, de Firminy, de Berlaimont, de Thionville, la de Saint-Saulve, de Déville-lès-Rouen, d'Europipe ou encore de Basse-Indre ont été mis à l'arrêt.

Plusieurs explications peuvent être avancées pour expliquer ce déclin, outre l'impact évident de la surcapacité globale et d'une concurrence accrue.

Selon A3M, l'implantation géographique et la structure des sites de production jouent un rôle non négligeable dans les difficultés des petits sites français : « C'est la présence de minerai de fer et de charbon en Lorraine et dans le Massif central qui explique les implantations des sites français de la filière. Dans les années 1970, la sidérurgie française a construit des hauts-fourneaux sur les ports - Fos-sur-Mer et Dunkerque - de façon à acter l'épuisement des ressources françaises. Cette stratégie nationale a permis d'assurer la pérennité de la sidérurgie française. En revanche, un grand nombre de sites de transformation sont restés sur les bassins traditionnels [...] : il s'agit d'une faiblesse résiduelle de la stratégie française par rapport à des pays qui ont de façon plus récente créé de gros sites intégrés. » 16 ( * )

M. Marcel Genet, Président Directeur Général de Laplace Conseil et expert du secteur sidérurgique, entendu par votre mission d'information, a pointé du doigt la restructuration inaboutie de la sidérurgie française. Estimant que la période actuelle se caractérise par une transition entre la « vieille » et la « nouvelle » sidérurgie, il a mis en évidence les différences d'évolution de la filière des produits plats, d'un côté, et des produits longs, de l'autre : « La restructuration s'est plutôt moins mal passée en France que dans d'autres pays européens. [...] La France a mieux résisté à cette crise européenne que l'Angleterre, l'Italie, l'Espagne et l'ensemble des pays d'Europe centrale. [...] Il faut distinguer les aciers plats minces et les aciers longs. Pour les produits plats minces [...] l'impulsion stratégique de l'État à la fin des années 1960 pour construire les deux grands sites intégrés de Dunkerque et de Fos-sur-Mer s'est révélée décisive, et ces initiatives industrielles majeures permettent aujourd'hui à la France de maintenir son rang. Cela impliquait dès la fin des années 1960 la fermeture des usines de l'est de la Lorraine ; on le savait à cette époque. [...] En revanche, pour les aciers longs, ce n'est pas la même vision qui a prévalu : de très nombreuses contraintes sociales, des concurrences locales entre les vallées en Lorraine et une préférence technocratique en faveur des hauts-fourneaux des aciers dits haut de gamme [...] n'ont pas permis de bien restructurer les aciers longs courants et de réussir la transition du recyclage. En résumé, la France a très bien réussi la restructuration de 60 % de son industrie pour les produits plats minces, mais aurait pu mieux faire pour les 40 % restants, les produits longs et les tôles fortes ayant été cédés à des industriels étrangers. » 17 ( * )

De plus, il a également pointé du doigt le rôle de l'évolution technologique, qui a permis des gains en matière d'automatisation et de productivité ayant eu un impact inévitable sur l'emploi. Les mini-usines électriques, par exemple, ont contribué à la réduction du besoin de main-d'oeuvre.

C. LA SIDÉRURGIE RESTE COMPÉTITIVE ET EST LA FONDATION STRATÉGIQUE DE NOMBREUSES FILIÈRES AVAL DE L'INDUSTRIE FRANÇAISE...

1. La filière française reste compétitive

Malgré le déclin de l'emploi et de la production sidérurgique, la filière française reste compétitive sur ses segments de prédilection.

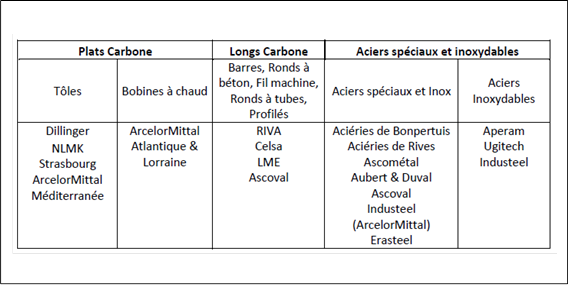

Sur le marché des produits plats , dominé par ArcelorMittal, les capacités de production sont actuellement utilisées à plein régime, tirées par la bonne santé des clients principaux, tels que le secteur automobile, et par le faible prix des matières premières. Environ 11 millions de tonnes sont produites annuellement en France, ce qui représente plus des deux tiers de la production française totale. Les entreprises implantées sur le territoire français sont majoritairement des filiales de grands groupes performants, aux budgets importants d'investissement et de recherche. La France se caractérise aussi par une spécialisation sur les aciers plats inox, secteur en bonne santé, malgré une concurrence accrue des producteurs asiatiques.

Sur le marché des aciers longs , les produits destinés à la construction font également face à la concurrence internationale, mais ont bénéficié de mesures en faveur des établissements électro-intensifs et du faible coût de l'électricité en France, en dépit de certaines incertitudes sur l'approvisionnement en acier et sur les débouchés. Environ 4,4 millions de tonnes sont produites annuellement en France.

Sur le marché des aciers longs spéciaux et des superalliages, la situation est en revanche plus contrastée. Lors de la structuration du marché européen de l'acier, marqué par un certain degré de spécialisation de chaque pays, la France s'est orientée vers des aciers à haute valeur ajoutée et innovants à destination d'industries de pointe (aéronautique, automobile, pétrole, nucléaire...). Si ces entreprises se trouvent dans des situations très diverses, elles sont fragilisées par leur concentration sur des produits de niches, extrêmement vulnérables aux cycles conjoncturels. À titre d'exemple, le groupe Vallourec a été fortement touché par le retournement du marché du pétrole et du gaz. La production française d'aciers spéciaux et de superalliages représente un peu moins d'un million de tonnes annuelles.

Principaux producteurs français d'acier par type de produit

Source : A3M

2. L'industrie française dans son ensemble est fortement dépendante de l'approvisionnement en acier

La mutation et l'adaptation de la filière sidérurgique est stratégique pour l'industrie française dans son ensemble : en effet, celle-ci représente un facteur de compétitivité pour tout un pan de l'industrie manufacturière dépendant d'un approvisionnement en acier à la fois proche géographiquement, stable, au coût maîtrisé et de qualité. Parmi les filières aval, on compte des fleurons industriels français, tels que les industries du nucléaire, de l'aéronautique, des secteurs ferroviaire ou encore automobile.

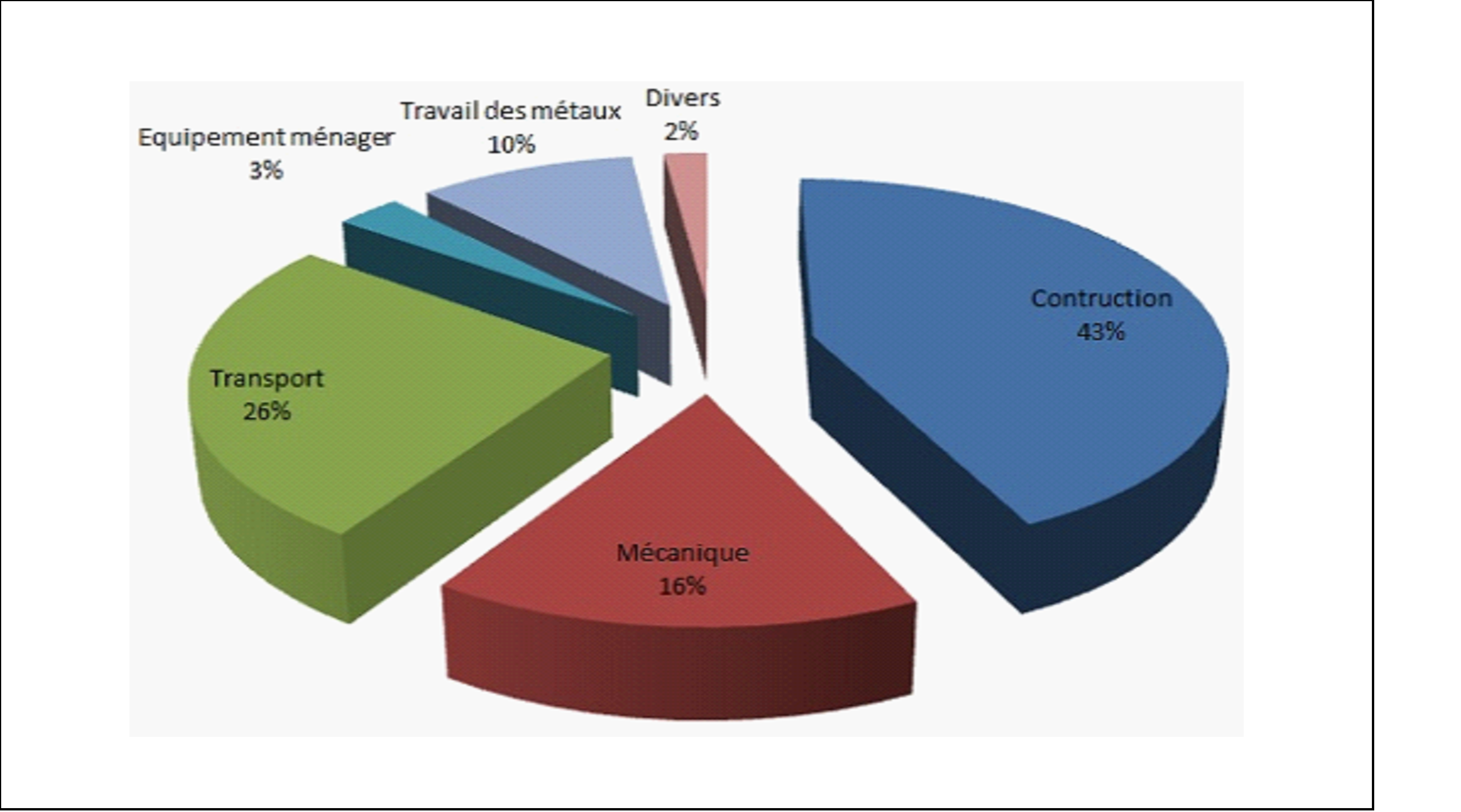

La consommation d'acier en France et ses usages

Source : A3M

À l'inverse, un déclin de la production française obligerait de nombreux secteurs d'activités à recourir à l'importation d'acier, avec moins de prévisibilité et de sécurité d'approvisionnement. Sur certains besoins spécifiques, en particulier dans les industries de pointe, les utilisateurs d'acier pourraient même faire face à des pénuries.

La préservation de l'implantation en France de capacités de production d'acier doit donc être un volet incontournable de toute stratégie industrielle digne de ce nom.

a) Le secteur de la construction

En France, le secteur du bâtiment est le premier utilisateur d'acier, à hauteur d'environ 4,3 millions de tonnes, soit plus de 43 % de la consommation totale d'acier en France. Il s'agit principalement de produits liés à l'usage du béton (fers à béton, treillis soudés), de poutrelles, et d'acier dédié aux enveloppes métalliques. Selon l'Union des métalliers, interrogés par votre rapporteure, la production française d'acier est actuellement plutôt adaptée aux besoins de la construction, consommatrice principalement de produits courants, et tous les produits nécessaires sont disponibles sur le marché français, hors besoins spéciaux. 18 ( * )

Produits sidérurgiques consommés par le secteur du bâtiment en France

Source : Fédération française du bâtiment, Union des métalliers

b) Le secteur des transports

Le second principal débouché des produits sidérurgiques est le secteur des transports , en grande partie en raison de la consommation du secteur automobile, mais qui inclut aussi les secteurs aéronautique et ferroviaire. Ensemble, ils représentent 26 % de la consommation française d'acier. Dans le secteur ferroviaire par exemple, les usages comportent notamment le rail, la roue et les essieux, ainsi que les wagons et les moteurs ; dans l'industrie automobile, la carrosserie, les moteurs, et de nombreux composants tels que les boîtes de vitesse ou le châssis, utilisent de l'acier. Plus de 6 millions de tonnes de production d'acier plats et spéciaux, dont 2,7 millions de tonnes d'acier français, sont utilisés annuellement par les équipementiers et constructeurs automobiles.

Comme l'a indiqué à votre mission la Fédération des industries ferroviaires (FIF), « Le ferroviaire s'est installé dans les zones sidérurgiques » 19 ( * ) : pour les industries dépendantes d'un approvisionnement d'acier direct, la proximité géographique des producteurs sidérurgiques est un facteur de compétitivité et de performance.

Dans ces industries de pointe, les exigences techniques de qualité et de sécurité pèsent sur les besoins en acier : en particulier, les matériaux doivent impérativement être traçables, et dans certains cas certifiés. Pour ces raisons, la FIF a relevé que l'approvisionnement en certains produits d'aciers spéciaux n'était pas assuré de manière stable sur le territoire français . À titre d'exemple, elle a signalé que le diamètre maximal des produits français s'avérait souvent inférieur au diamètre nécessaire pour la production de roues et d'essieux.

L'industrie automobile représente également l'un des principaux gisements d'évolutions technologiques pour l'acier français : les principaux centres de recherches des sidérurgistes travaillent à l'élaboration d'acier plus légers, plus résistants, ou encore à de nouveaux revêtements. Toutefois, votre rapporteure relève que le replacement progressif du parc automobile par des véhicules à motorisation électrique conduirait à une consommation réduite d'acier, de l'ordre de 15 à 20 % du volume par véhicule, et jusqu'à 50 % des besoins en tubes d'acier.

La Plateforme française automobile (PFA), interrogée par votre rapporteure, a indiqué que la majorité des produits longs utilisés par l'industrie automobile sont disponibles sur le marché français, tandis que les produits plats sont aussi issus de l'importation, les « routes sidérurgiques » étant constituées à l'échelle européenne, pour des raisons tenant principalement à un différentiel de prix. La PFA estime ainsi que : « La principale difficulté des entreprises sidérurgiques françaises réside dans leur manque de compétitivité. Les entreprises françaises gagneraient à s'appuyer sur une vision du prix global de fabrication d'une pièce et non en se focalisant sur la seule part matière. Elles doivent élargir leur vision du produit en assurant des échanges réguliers avec l'ensemble des acteurs de la filière de fabrication d'une pièce. » 20 ( * )

c) Des filières d'avenir aux besoins spécifiques en acier

Enfin, les avancées technologiques font apparaître de nouvelles filières industrielles, susceptibles de modifier la demande d'acier sur le territoire. Ainsi, la transition énergétique laisse anticiper une forte croissance des besoins en matière d'éolien.

Alors que la filière éolienne accélère son développement à l'échelle européenne, la production en France d'acier répondant à ses besoins pourrait représenter un avantage comparatif. Siemens Gamesa a ainsi indiqué à votre rapporteure que le groupe achète ainsi plus de 200 000 millions de tonnes d'acier (principalement de l'acier plat) au niveau européen. 21 ( * ) Toutefois, malgré le lancement de sept nouveaux projets et un parc existant conséquent, le groupe a indiqué ne pas pouvoir entièrement se fournir en France, en raison de prix trop élevés et du défaut de fournisseurs capables d'accompagner la croissance de la demande, privilégiant un acier provenant d'Espagne ou d'autres pays. 22 ( * ) Pourtant, entre 50 % et 90 % d'une éolienne est composée d'acier, utilisé aussi bien pour le mât que pour le transformateur ou la génératrice : une éolienne terrestre avec une fondation de type « jacket » représente ainsi environ 1 200 tonnes d'acier.

Selon le rapport « Analyse de la vulnérabilité d'approvisionnement en matières premières des entreprises françaises », remis en mars 2019 au Gouvernement, l'évolution des besoins en acier dans le secteur des énergies renouvelables continuerait à croître : « Au total, la quantité cumulée de métaux de base (acier, cuivre et aluminium) nécessaire en 2050 pour générer les infrastructures de production électrique à partir d'énergies renouvelables atteindrait entre 6 et 11 fois la production mondiale totale de 2010, en l'absence de nouvelles technologies productives moins consommatrices de ressources. » 23 ( * )

Ainsi, de nombreuses filières industrielles françaises, parmi les plus performantes et les plus internationalisées, sont dépendantes d'un approvisionnement adapté en acier. Si certaines peuvent facilement se procurer l'acier nécessaire via l'import, d'autres industries ont insisté sur la nécessité de conserver une production française, implantée à proximité, de haute qualité et répondant aux besoins spécifiques. Le maintien des capacités sidérurgiques sur le territoire français doit donc être une priorité incontournable de la stratégie industrielle française, comme le préconisaient déjà le rapport « La filière acier en France et l'avenir du site de Florange », remis au Gouvernement par M. Pascal Faure en 2012, 24 ( * ) et le rapport fait au nom de la commission d'enquête de l'Assemblée nationale chargée d'investiguer sur « la situation de la sidérurgie et de la métallurgie françaises et européennes dans la crise économique et financière et sur les conditions de leur sauvegarde et de leur développement » en 2013. 25 ( * )

D. ...MAIS EST STRUCTURELLEMENT DÉPENDANTE DE MATIÈRES PREMIÈRES IMPORTÉES

Si la filière sidérurgique est la fondation de nombreuses filières fortement consommatrices d'acier, elle se trouve elle-même à l'aval du secteur minier, étant fortement dépendante de l'approvisionnement en matières premières non disponibles sur le territoire national.

En effet, la fabrication de l'acier nécessite plusieurs intrants : le minerai de fer, le charbon à coke, ainsi que divers minerais rares utilisés pour les alliages et les aciers spéciaux, comme l'aluminium, le chrome, le manganèse, le silicium, le titane, ou le vanadium.

1. Pour produire son acier, la France est dépendante de matières premières non disponibles sur le territoire national

a) Les minerais rares

Les minerais rares utilisés dans les alliages permettent de conférer des caractéristiques précises à l'acier, selon sa destination. On dénombre ainsi plusieurs milliers de nuances d'acier, dont 40 % n'existaient pas il y a cinquante ans. L'amélioration permanente des propriétés d'usage de l'acier est au coeur de la recherche et développement du secteur sidérurgique.

|

Les minerais entrant dans le cycle de production de l'acier - L'aluminium : Il joue un rôle de désoxydant. - Le chrome : Il confère à l'acier la propriété de résistance mécanique à chaud et à l'oxydation, ainsi que de résistance à la corrosion. - Le cobalt : Il est utilisé dans de nombreux alliages magnétiques. - Le manganèse : Il améliore l'usinabilité en formant des sulfures. - Le molybdène : Il augmente la résistance à haute température. - Le nickel : C'est l'élément d'alliage par excellence pour l'élaboration des aciers ductiles à basses températures, par exemple pour la construction des cuves de méthaniers et des instruments de mesure de précision. - Le niobium : Il réduit le risque de corrosion et est fortement utilisé dans le soudage. - Le phosphore : Il augmente la résistance à la corrosion et la trempabilité. - Le silicium : Il facilite la fabrication d'acier magnétique et augmente la résistivité électrique. Il améliore aussi la résistance à l'oxydation. - Le titane : Il réduit le risque de corrosion des aciers inoxydables. - Le tungstène : Il améliore la dureté à haute température des aciers trempés. - Le vanadium : Il augmente la trempabilité et lève la température de surchauffe. |

L'approvisionnement de l'Union européenne et de la France en matériaux rares, aujourd'hui dépendant de l'importation, est un prérequis pour assurer l'avenir de la filière sidérurgique.

La Chine produit actuellement 90 % des terres rares , bien qu'elle ne possède que 50 % des réserves mondiales. La fixation par le pays de quotas d'exportation de terres rares, depuis supprimés en raison des règles de l'OMC, a mis à l'agenda des pays européens la question stratégique de la dépendance.

En France, le sujet est bien identifié. La question a été traitée par l'Office parlementaire d'évaluation des choix scientifiques et technologiques dans un rapport de 2016 26 ( * ) , sur les enjeux stratégiques des terres rares et les métaux stratégiques et critiques et, plus récemment, dans un rapport du Conseil économique, social et environnemental du 22 janvier 2019 sur la dépendance aux métaux stratégiques.

De même, un rapport conjoint de l'Académie des sciences et de l'Académie des technologies de mai 2018 « Stratégie d'utilisation des ressources du sous-sol pour la transition énergétique française - Les métaux rares », coordonné par MM. Ghislain De Marsily et Bernard Tardieu, estime que : « dans la période de transition entre l'industrie des hydrocarbures et du charbon et l'industrie sans émissions de gaz à effet de serre, le risque d'instabilité des cours des matières premières nécessaires à cette transition est élevé. Il existe un risque de monopoles de certains producteurs et un risque majeur d'exploitations minières insuffisamment maîtrisées avec des conséquences inacceptables pour l'environnement et la santé ».

Enfin, depuis juillet 2018, le ministre de l'économie et des finances a confié au Comité stratégique de filière Mines et Métallurgie et au Conseil général de l'économie (CGE), une mission sur la vulnérabilité d'approvisionnement en matières premières des entreprises françaises, dont le rapport est paru en mars 2019.

|

Métaux rares, terres rares, métaux stratégiques, métaux critiques - Métaux rares : Il s'agit d'éléments chimiques dont la rareté est définie relativement à leur abondance dans la croûte terrestre. Les métaux rares comprennent notamment le plomb, le cuivre, le zinc, le nickel, le cobalt, le molybdène et le tungstène. Les métaux très rares comprennent les métaux précieux (or, argent, platine, palladium, rhodium, iridium, ruthénium, osmium) ainsi que l'antimoine, le sélénium et l'indium ; - Terres rares : il s'agit d'un ensemble de 16 ou 17 éléments métalliques du tableau périodique des éléments, aux propriétés chimiques voisines, qui se trouvent pratiquement toujours associés dans leurs gisements. Certaines terres rares, malgré leur nom, se trouvent en quantité relativement abondante dans la croûte terrestre ; - Métaux stratégiques : Ce sont des métaux indispensables pour des secteurs économiques d'importance ou de pointe comme l'aéronautique, la construction automobile, le spatial, la défense, le nucléaire et l'électronique. D'après le COMES , les substances considérées comme les plus stratégiques en France sont le tungstène, certaines terres rares (praséodyme, néodyme, dysprosium), le cobalt, le cuivre, le chrome, le nickel, le molybdène, le titane, le lithium, le tantale, le béryllium et certains platinoïdes (platine, palladium et rhodium) ; - Métaux critiques : La criticité s'apprécie selon deux axes que sont les risques pesant sur les approvisionnements (disponibilité géologique, concentration de l'extraction ou de la production métallurgique, restrictions commerciales, prévision de demande, stabilité des pays producteurs, offre secondaire, facteurs environnementaux...) et l'importance économique. Selon le COMES, les matières présentant les risques d'approvisionnement les plus élevés en France sont le tungstène, les terres rares, l'antimoine, les platinoïdes, le cobalt, le scandium et le rhénium. Les métaux critiques entrent tous dans la composition de produits de haute technologie, en premier lieu dans le domaine des technologies de l'information et de la communication: circuits intégrés, infrarouge militaire, batteries, transistors, retardateurs de flammes, écrans tactiles, condensateurs... Certains sont également utilisés dans les domaines de la métallurgie (indium, magnésium, graphite, titane, etc.), de l'optique (germanium), voire de la médecine (antimoine et gallium). |

b) Le minerai de fer

Alors que la France a exploité de nombreuses mines de fer jusqu'à la fin du XX ème siècle, notamment en Lorraine, elle est désormais importatrice de minerai de fer.

Dans un article écrit à la veille de la crise de 2008, les géologues Michel Rabinovitch et Véronique Tournis décrivaient ainsi notre pays comme « nettoyé de mines, si l'on ose dire, et totalement impuissante à contrôler à la fois son approvisionnement et le coût de ce dernier » 27 ( * ) . La France est l'un des trois pays européens de « mine morte » , avec le Royaume-Uni et l'Allemagne. Au contraire, l'exploitation minière est encore très active en Pologne, en Espagne, en Irlande, en Bulgarie et surtout en Scandinavie, notamment en Suède.

L'Europe ne produit plus aujourd'hui que 1 % de la production mondiale de fer et n'exploite au total plus que 76 mines métalliques 28 ( * ) . Selon Michel Rabinovitch 29 ( * ) , « la désertification minière de la France et de l'Allemagne a été bien menée. La France a d'ailleurs été encore plus sévère dans son éradication puisqu'il ne lui reste rien, alors que l'Allemagne jouit - pour combien de temps ? - d'une production de charbon notable. Chacun est libre de calculer la perte annuelle que coûte aujourd'hui la fermeture des mines de plomb, zinc et bauxite. On commence déjà à se demander « en haut lieu » si celle des mines de fer et de charbon n'a pas été une grosse bêtise ».

Toutefois, il ne semble pas y avoir de risque de pénurie de fer au niveau mondial. Récemment, la hausse de la demande intérieure des pays asiatiques a conduit à une réactivation des projets miniers et à une restructuration des industries minières. 30 ( * ) La capacité du fer à être recyclé doit aussi être soulignée, en lien avec le développement des filières de recyclage. Enfin, les technologies de production sont désormais plus économes en matière premières : en 20 ans, le poids du fer dans une voiture a été divisé par trois, avec l'utilisation plus ou moins importante de matières plastiques.

c) Le charbon

Tout comme elle importe 98,5 % de son pétrole et 98 % de son gaz naturel, la France importe la totalité de son charbon , principalement depuis l'Australie, les États-Unis, l'Afrique du Sud et la Colombie.

Le rapport de l'Office parlementaire d'évaluation des choix scientifiques et technologiques précité soulignait en 2016 que : « En 2014, la Chine et l'Australie représentaient respectivement 56 % et 17 % de la production des dix premiers producteurs mondiaux de charbon à coke. Au-delà de cette production, la Chine importe cette ressource en raison de ses énormes besoins liés à son industrialisation tandis que l'Australie exporte la quasi-totalité de sa production et représente environ la moitié de l'offre mondiale : la Chine, bien que productrice, est dans une situation de dépendance aux importations. En raison de ces concentrations qui font peser des risques sur l'approvisionnement, le charbon à coke est présent sur la liste européenne ». 31 ( * )

2. La nécessaire sécurisation de l'approvisionnement

a) Une lente prise de conscience au niveau européen

Selon la liste établie en 2008 par l'Union européen, et périodiquement réactualisée - la dernière en date étant de septembre 2017 - le charbon à coke est un minerai critique 32 ( * ) pour l'Union européenne.

La prise de conscience par l'Union européenne de la dépendance stratégique de l'Europe a été lente : « Il aura fallu 5 ans à la Commission européenne, de 2008 à 2013, pour mettre au point son Initiative Matières Premières qui a pour objectif de sécuriser les approvisionnements et rendre le secteur minier en Europe compétitif » 33 ( * ) . Son action est toutefois limitée en l'absence d'une compétence communautaire explicite pour la gestion des matières premières : la politique européenne vise plutôt à créer des conditions cadre propres à favoriser un approvisionnement durable en matières premières auprès de sources européennes.

En accord avec la « Nouvelle stratégie industrielle pour l'Europe » 34 ( * ) , cette politique doit notamment permettre de négocier des accords commerciaux ; de stimuler la production de matières premières critiques en renforçant les activités de recyclage ou en facilitant le lancement de nouvelles activités minières en Europe ; enfin, de définir des priorités pour les activités de recherche et d'innovation. Sa mise en oeuvre se traduit par une harmonisation du cadre juridique de la politique minière.

Le continent européen serait pourtant aussi favorisé que d'autres en ressources minières avec un recensement de 117 gisements contenant des substances minérales. Un rapport de la Commission européenne sur les matières premières réalisé en 2016 identifie 400 projets dont 15 très avancés, 105 avancés et 8 pays en « réveil minier » dont la France, sans pourtant que celui-ci ne concerne le minerai de fer ou le charbon : l'or représente 37 % des projets en cours suivi par le cuivre (21 %), le zinc (13 %), le nickel (7 %), le fer (4 %, en Suède), l'étain (3 %). Pourtant, l'utilisation de matières premières devrait doubler d'ici 2060 , selon une projection de l'OCDE. 35 ( * )

b) Une véritable stratégie française se fait toujours attendre

Alors que l'Union européenne considère que l'approvisionnement en charbon à coke est « critique », en France, les travaux du Comité pour les métaux stratégiques (COMES) n'ont porté que sur les terres rares et sa « Note de position sur la criticité des métaux pour l'économie française » d'avril 2018 ne range pas ce minerai dans la liste des métaux critiques. En France, seul l'uranium est considéré comme stratégique.

Si le charbon n'est pas considéré comme rare, il devrait à tout le moins être considéré comme une matière première critique compte tenu de son importance économique et du risque pesant sur l'économie française en cas de difficulté d'approvisionnement. Il est stratégique pour la filière sidérurgique.

D'autre part, votre rapporteure note que l' adaptation du code minier, demandée de longue date par les acteurs économiques 36 ( * ) , n'est toujours pas intervenue.

|

L'adaptation du code minier :

L'adaptation du code minier est envisagée depuis une dizaine d'années mais n'a jamais pu trouver sa place dans le calendrier parlementaire. Elle trouve sa justification dans l'inadaptation du droit minier français, considéré par les opérateurs souhaitant investir comme complexe et source d'imprévisibilité, et qui ne répond plus aux attentes sociales et environnementales. Si les Gouvernements successifs depuis 2011 ont procédé à une amélioration partielle des règles (en particulier par la loi du 27 décembre 2012 relative à la mise en oeuvre du principe de participation du public), la réforme du code minier est restée au stade des annonces. En avril 2011, la ministre de l'écologie, Mme Nathalie Kosciusko-Morizet, commandait à l'avocat Me Arnaud Gossement un rapport sur la réforme du droit minier remis le 12 octobre 2011. Le 5 septembre 2012, M. Jean-Marc Ayrault, alors Premier ministre, confiait à M. Thierry Tuot, conseiller d'État, la mission d'organiser la concertation de toutes les parties prenantes ; le 14 février 2013, il lui confiait la mission de proposer une réforme du code minier. Le groupe de travail constitué sous son égide a remis au Gouvernement, en décembre 2013, un rapport dont les conclusions ont amené le Gouvernement à annoncer à plusieurs reprises son intention de déposer un projet de loi pour moderniser le code minier : d'abord, MM. Philippe Martin et Arnaud Montebourg en décembre 2013 pour un dépôt au printemps 2014 ; puis Mme Ségolène Royal, en avril 2014, pour un dépôt à l'été de la même année ; enfin en 2018, M. Emmanuel Macron. Si différents travaux préparatoires ont abouti à la rédaction d'un avant-projet de loi, aucun projet de loi n'a finalement été déposé. Le 23 novembre 2016, une proposition de loi reprenant en partie le dispositif issu des travaux menés par le Gouvernement a été déposée. Celle-ci a été adoptée par l'Assemblée nationale le 25 janvier 2017, mais la navette parlementaire n'a pas repris. |

Ainsi, et malgré la persistance du sujet de l'approvisionnement minier à l'agenda de la politique industrielle, on ne peut pas parler d'une véritable stratégie française des matières premières stratégiques , comme l'a déploré le Conseil économique, social et environnemental dans son récent avis.

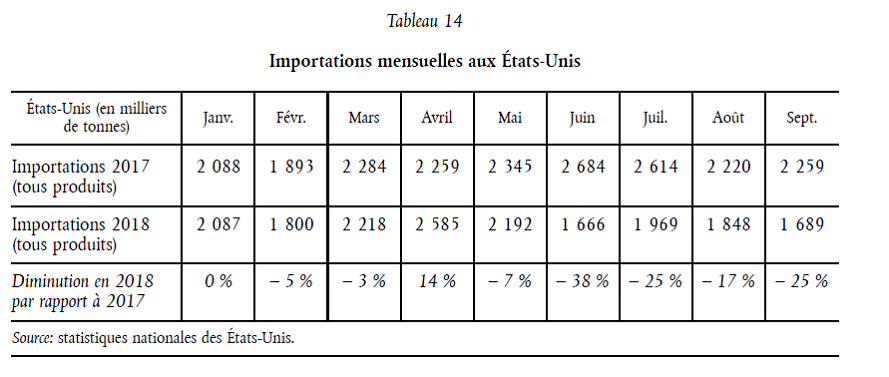

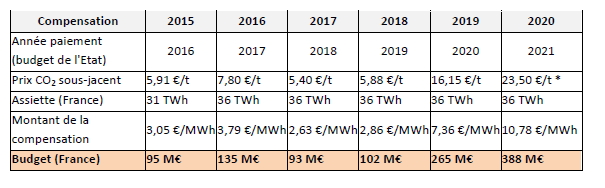

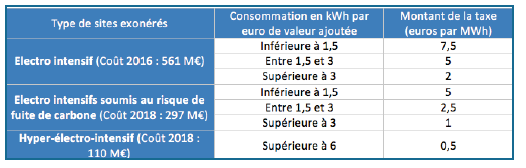

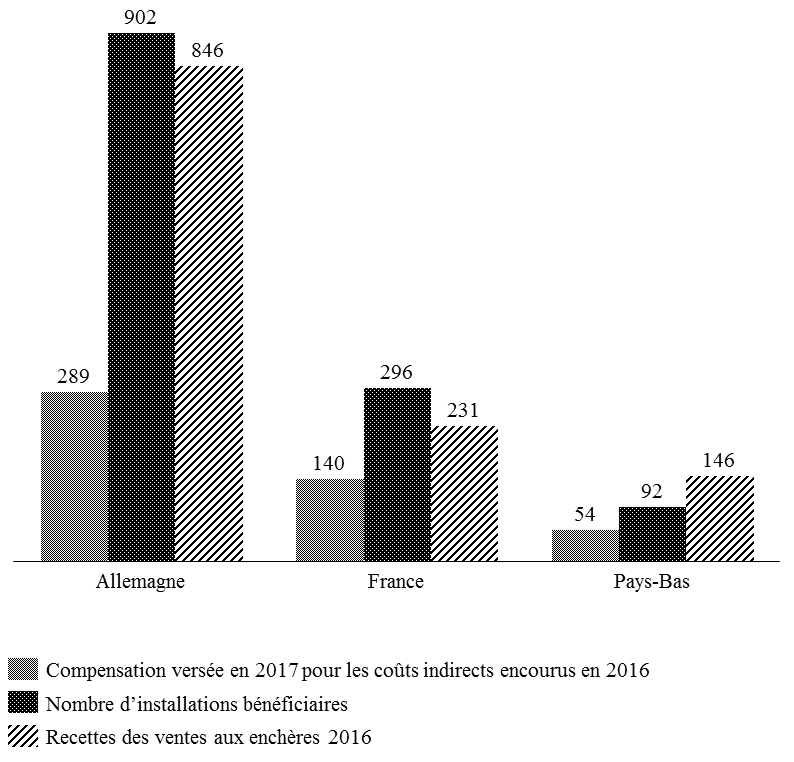

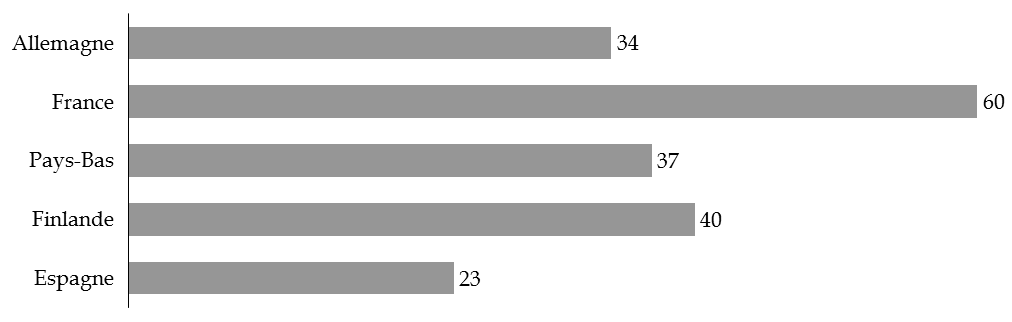

|