Rapport d'information n° 747 (2020-2021) de Mme Monique LUBIN et M. René-Paul SAVARY , fait au nom de la mission d'évaluation et de contrôle de la sécurité sociale et de la commission des affaires sociales, déposé le 7 juillet 2021

Disponible au format PDF (1,6 Moctet)

Synthèse du rapport (317 Koctets)

-

LISTE DES PRINCIPALES PROPOSITIONS

-

LISTE DES SIGLES

-

AVANT-PROPOS

-

I. À LA VEILLE DE LA PANDÉMIE DE

COVID-19, LE SYSTÈME DE RETRAITE AFFICHAIT UNE SITUATION PATRIMONIALE

RELATIVEMENT SOLIDE

-

A. LA CONSTITUTION DE RÉSERVES, UNE

ANTICIPATION DES ÉVOLUTIONS DÉMOGRAPHIQUES

-

1. À court et moyen terme, les

réserves des régimes de retraite répondent à une

contrainte de liquidité et à un enjeu de lissage

conjoncturel

-

2. À long terme, les réserves

constituées par les régimes de retraite permettent d'anticiper

les évolutions démographiques, tout en soutenant la croissance

économique

-

1. À court et moyen terme, les

réserves des régimes de retraite répondent à une

contrainte de liquidité et à un enjeu de lissage

conjoncturel

-

B. LES RÉSERVES DES RÉGIMES DE

RETRAITE À FIN 2019, UNE GRANDE DIVERSITÉ

-

1. Des situations extrêmement variables entre

régimes de base et régimes complémentaires

-

a) La majorité des régimes de base ne

disposent pas de réserves

-

(1) La situation préoccupante de la branche

vieillesse du régime général ne lui permet pas de

constituer des réserves

-

(2) Les régimes agricoles ont renoué

avec les résultats positifs, mais l'adossement du régime des

salariés au régime général empêche la

constitution de réserves

-

(3) Le régime de la fonction publique de

l'État, équilibré par l'État, n'est pas

conçu de façon à pouvoir constituer des

réserves

-

(4) Le régime de base des professions

libérales provisionne des réserves grâce au dynamisme de sa

situation démographique

-

(5) Le régime de base des avocats, lui aussi

particulièrement jeune, a constitué un patrimoine

solide

-

(6) Les réserves du régime

intégré des agents des collectivités locales

étaient en voie d'extinction en 2019

-

(7) Le régime du personnel de la SNCF

utilise ses réserves pour couvrir son besoin en fonds de

roulement

-

b) À l'inverse, les régimes

complémentaires ont constitué des réserves solides

-

(1) Le régime complémentaire des

salariés du secteur privé détient les réserves

les plus considérables en valeur absolue

-

(2) Les réserves des régimes

complémentaires des professions libérales sont

particulièrement importantes

-

(3) Le régime complémentaire des

travailleurs indépendants présente une situation

confortable

-

(4) La situation du régime

complémentaire des agents contractuels de droit public paraît

sûre

-

(5) Les réserves du régime

complémentaire des personnels navigants lui permettent d'absorber ses

déficits techniques

-

(6) Le régime complémentaire des

professions agricoles dispose lui aussi de réserves, mais son

financement repose largement sur des ressources publiques

-

(7) Les réserves du régime

complémentaire des avocats ont fortement progressé au cours de la

dernière décennie

-

a) La majorité des régimes de base ne

disposent pas de réserves

-

2. La nécessité d'une approche

prudentielle en fonction de l'horizon des décaissements

-

a) Une mise en perspective au regard des

engagements de pensions apporte une autre vision de la situation

financière des régimes de retraite

-

b) La performance financière des actifs

détenus par les caisses de retraite varie fortement en fonction des

choix de placement

-

(1) Les placements européens de

l'Agirc-Arrco s'avèrent rentables

-

(2) La politique de placement de l'Ircantec tend

vers l'objectif de 40% d'actions

-

(3) La performance des placements du RCI

décline progressivement

-

a) Une mise en perspective au regard des

engagements de pensions apporte une autre vision de la situation

financière des régimes de retraite

-

1. Des situations extrêmement variables entre

régimes de base et régimes complémentaires

-

C. LE FONDS DE RÉSERVE POUR LES RETRAITES,

UN OUTIL DE FINANCEMENT DE LA « BOSSE

DÉMOGRAPHIQUE » DÉTOURNÉ DE SON OBJECTIF

INITIAL

-

1. L'objectif du Fonds de réserve pour les

retraites a été entièrement redéfini en 2010

-

2. Rembourser la dette sociale ou reconstituer des

réserves ? Un choix à opérer pour

l'avenir

-

a) Dans un contexte de faiblesse des taux

d'intérêt, la performance financière du Fonds de

réserve des retraites invite à reconsidérer la pertinence

de son affectation au remboursement de la dette sociale

-

b) Un Fonds de réserves redynamisé

constituerait une ressource précieuse pour le financement de l'assurance

vieillesse

-

a) Dans un contexte de faiblesse des taux

d'intérêt, la performance financière du Fonds de

réserve des retraites invite à reconsidérer la pertinence

de son affectation au remboursement de la dette sociale

-

1. L'objectif du Fonds de réserve pour les

retraites a été entièrement redéfini en 2010

-

A. LA CONSTITUTION DE RÉSERVES, UNE

ANTICIPATION DES ÉVOLUTIONS DÉMOGRAPHIQUES

-

II. LES RÉSERVES DES RÉGIMES DE

RETRAITE ONT JOUÉ UN RÔLE D'AMORTISSEUR PENDANT LA PANDÉMIE

DE COVID-19

-

A. LA CRISE SANITAIRE A IMPACTÉ LE NIVEAU

DES RÉSERVES DES RÉGIMES DE RETRAITE

-

1. Entre chute des recettes et diminution de la

performance financière des placements, le niveau des réserves de

plusieurs régimes de retraite a pâti de la crise sanitaire

-

a) Face à la chute du produit des

cotisations sociales, plusieurs caisses de retraite ont dû recourir

à leurs réserves pour garantir le versement des pensions

-

(1) Les réserves du régime

complémentaire des salariés du secteur privé ont

absorbé les effets de la diminution du produit des cotisations

-

(2) Le régime complémentaire des

indépendants a recouru à ses réserves pour financer une

aide exceptionnelle à ses affiliés et le versement des

pensions

-

(3) Le régime intégré des

agents des collectivités locales a achevé de consommer ses

réserves

-

(4) Les réserves du régime

complémentaire des personnels navigants ont couvert l'aggravation de son

déficit technique

-

b) La performance financière des placements

des régimes de retraite a subi les effets de la crise sanitaire

-

a) Face à la chute du produit des

cotisations sociales, plusieurs caisses de retraite ont dû recourir

à leurs réserves pour garantir le versement des pensions

-

2. Tandis que la branche vieillesse du

régime général, qui ne dispose pas de réserves, a

été fortement impactée par la crise, d'autres

régimes ont financé des mesures exceptionnelles de soutien

à l'économie

-

a) La crise sanitaire a sévèrement

heurté la branche vieillesse du régime général, qui

ne détenait pas de réserves

-

(1) Le déficit de la branche vieillesse du

régime général s'est aggravé

-

(2) Bien qu'ils ne disposent pas non plus de

réserves, l'impact de la crise sur les régimes agricoles n'a pas

été aussi fort

-

b) Dans un contexte de crise économique,

certains régimes de retraite ont pu s'appuyer sur leurs réserves

pour soutenir leurs affiliés

-

(1) Une aide exceptionnelle a été

accordée aux affiliés du régime complémentaire des

indépendants

-

(2) Les régimes de base et

complémentaires des libéraux se sont mobilisés en faveur

de leurs affiliés

-

(3) Les régimes de base et

complémentaire des avocats n'ont pas eu à recourir à

leurs réserves pour financer leurs mesures d'aide

-

(4) Le régime complémentaire des

personnels navigants a obtenu la mise en oeuvre de mesures de soutien au

secteur de l'aviation

-

a) La crise sanitaire a sévèrement

heurté la branche vieillesse du régime général, qui

ne détenait pas de réserves

-

1. Entre chute des recettes et diminution de la

performance financière des placements, le niveau des réserves de

plusieurs régimes de retraite a pâti de la crise sanitaire

-

B. LES CONSÉQUENCES DE LA CRISE SANITAIRE

RAPPELLENT LA LÉGITIMITÉ DE L'EFFORT DE CONSTITUTION DE

RÉSERVES PAR LES RÉGIMES DE RETRAITE

-

1. Quelles perspectives ? Un fort

contraste en termes de réserves entre les régimes en sortie de

crise

-

a) La crise sanitaire a amenuisé le

délai d'extinction des réserves de certains régimes

-

(1) La mobilisation des réserves du

régime complémentaire des indépendants durant la crise a

rapproché l'horizon de leur épuisement

-

(2) Les réserves du régime

complémentaire des salariés du secteur privé ne rempliront

bientôt plus les critères fixés par les partenaires

sociaux

-

(3) L'épuisement des réserves du

régime des agents des collectivités locales est intervenu en

2020

-

(4) Le délai d'épuisement des

réserves du régime complémentaire des personnels navigants

a été raccourci par la crise

-

(5) La diminution des réserves du

régime complémentaire des avocats n'est pas liée à

la crise sanitaire

-

b) Tous les régimes de retraite ne sortent

pas si fragilisés de la crise sanitaire

-

(1) Les réserves du régime

complémentaire des contractuels de droit public ont augmenté

en 2020

-

(2) Les régimes de base et

complémentaire des libéraux ont consolidé leur patrimoine

durant la crise

-

(3) L'augmentation des réserves du

régime de base des avocats est le pendant de la diminution de

celles du régime complémentaire

-

a) La crise sanitaire a amenuisé le

délai d'extinction des réserves de certains régimes

-

2. Tirer les enseignements de la crise

sanitaire : reconstituer des réserves protectrices sans faire

reposer sur elles la couverture des besoins de liquidités

-

1. Quelles perspectives ? Un fort

contraste en termes de réserves entre les régimes en sortie de

crise

-

C. UN ENCADREMENT DU RECOURS AUX

RÉSERVES ?

-

A. LA CRISE SANITAIRE A IMPACTÉ LE NIVEAU

DES RÉSERVES DES RÉGIMES DE RETRAITE

-

I. À LA VEILLE DE LA PANDÉMIE DE

COVID-19, LE SYSTÈME DE RETRAITE AFFICHAIT UNE SITUATION PATRIMONIALE

RELATIVEMENT SOLIDE

-

EXAMEN EN COMMISSION

-

LISTE DES PERSONNES ENTENDUES

ET DES CONTRIBUTIONS ÉCRITES

N° 747

SÉNAT

SESSION EXTRAORDINAIRE DE 2020-2021

Enregistré à la Présidence du Sénat le 7 juillet 2021

RAPPORT D'INFORMATION

FAIT

au nom de la mission d'évaluation et de

contrôle de la sécurité sociale (1)

de la commission des

affaires sociales (2)

sur les

réserves

des

régimes

de

retraites

,

Par Mme Monique LUBIN et M. René-Paul SAVARY,

Sénateurs

(1) Cette mission d'évaluation est composée de : M. René-Paul Savary , président ; Mme Monique Lubin, M. Jean-Marie Vanlerenberghe , vice-présidents ; Mme Cathy Apourceau-Poly, M. Daniel Chasseing, Mme Véronique Guillotin, M. Martin Lévrier, Mme Raymonde Poncet Monge, secrétaires ; M. Jean-Noël Cardoux, Mmes Catherine Deroche, Élisabeth Doineau, Pascale Gruny, Corinne Imbert, M. Bernard Jomier, Mme Annie Le Houerou, MM. Alain Milon, Philippe Mouiller.

2) Cette commission est composée de : Mme Catherine Deroche , présidente ; M. Jean-Marie Vanlerenberghe , rapporteur général ; M. Philippe Mouiller, Mme Chantal Deseyne, MM. Alain Milon, Bernard Jomier, Mme Monique Lubin, MM. Olivier Henno, Martin Lévrier, Mmes Laurence Cohen, Véronique Guillotin, M. Daniel Chasseing, Mme Raymonde Poncet Monge , vice-présidents ; Mmes Florence Lassarade, Frédérique Puissat, M. Jean Sol, Mmes Corinne Féret, Jocelyne Guidez , secrétaires ; Mme Cathy Apourceau-Poly, M. Stéphane Artano, Mme Christine Bonfanti-Dossat, MM. Bernard Bonne, Patrick Boré, Laurent Burgoa, Jean-Noël Cardoux, Mmes Catherine Conconne, Annie Delmont-Koropoulis, Élisabeth Doineau, MM. Alain Duffourg, Jean-Luc Fichet, Mmes Laurence Garnier, Frédérique Gerbaud, Pascale Gruny, M. Xavier Iacovelli, Mmes Corinne Imbert, Annick Jacquemet, Victoire Jasmin, Annie Le Houerou, M. Olivier Léonhardt, Mmes Viviane Malet, Colette Mélot, Michelle Meunier, Brigitte Micouleau, Annick Petrus, Émilienne Poumirol, Catherine Procaccia, Marie-Pierre Richer, Laurence Rossignol, M. René-Paul Savary, Mme Nadia Sollogoub, M. Dominique Théophile .

LISTE DES PRINCIPALES PROPOSITIONS

RECONSTITUER DES RÉSERVES APRÈS LA CRISE SANITAIRE

Proposition n° 1 : encourager les régimes de retraite à reconstituer les réserves nécessaires à la couverture de leurs engagements futurs et inviter ceux qui n'en disposent pas à apurer leurs déficits.

Proposition n° 2 : inciter les caisses de retraite disposant de marges de manoeuvre à élargir la part des actifs de performance dans le total des actifs qu'elles détiennent.

Proposition n° 3 : réaffirmer la vocation du Fonds de réserve pour les retraites à assurer l'équilibre financier de la branche vieillesse du régime général et lui affecter le produit de toute recette exceptionnelle qui pourrait être perçue par l'État.

PRÉSERVER L'INTÉGRITÉ DES

RÉSERVES DE CHAQUE RÉGIME

EN VEILLANT À LEUR BONNE

UTILISATION

Proposition n° 4 : écarter pour l'avenir toute mesure de mutualisation des réserves des régimes de retraite.

Proposition n° 5 : réserver l'usage des réserves des caisses de retraite à la mise en oeuvre de mesures de neutralisation des conséquences des évolutions démographiques et des crises économiques sur leur équilibre financier.

LISTE DES SIGLES

|

Acoss |

Agence centrale des organismes de sécurité sociale |

|

Agirc-Arrco |

Association générale des institutions de retraite des cadres - Association pour le régime de retraite complémentaire des salariés |

|

BCE |

Banque centrale européenne |

|

Cades |

Caisse d'amortissement de la dette sociale |

|

Carpimko |

Caisse autonome de retraite et de prévoyance des infirmiers, masseurs-kinésithérapeutes, pédicures-podologues, orthophonistes et orthoptistes |

|

Cavamac |

Caisse d'allocation vieillesse des agents généraux et des mandataires non salariés d'assurance et de capitalisation |

|

CAVP |

Caisse d'assurance vieillesse des pharmaciens |

|

CDC |

Caisse des dépôts et consignations |

|

CNAM |

Caisse nationale d'assurance maladie |

|

CNAV |

Caisse nationale d'assurance vieillesse |

|

CNAVPL |

Caisse nationale d'assurance vieillesse des professions libérales |

|

CNBF |

Caisse nationale des barreaux français |

|

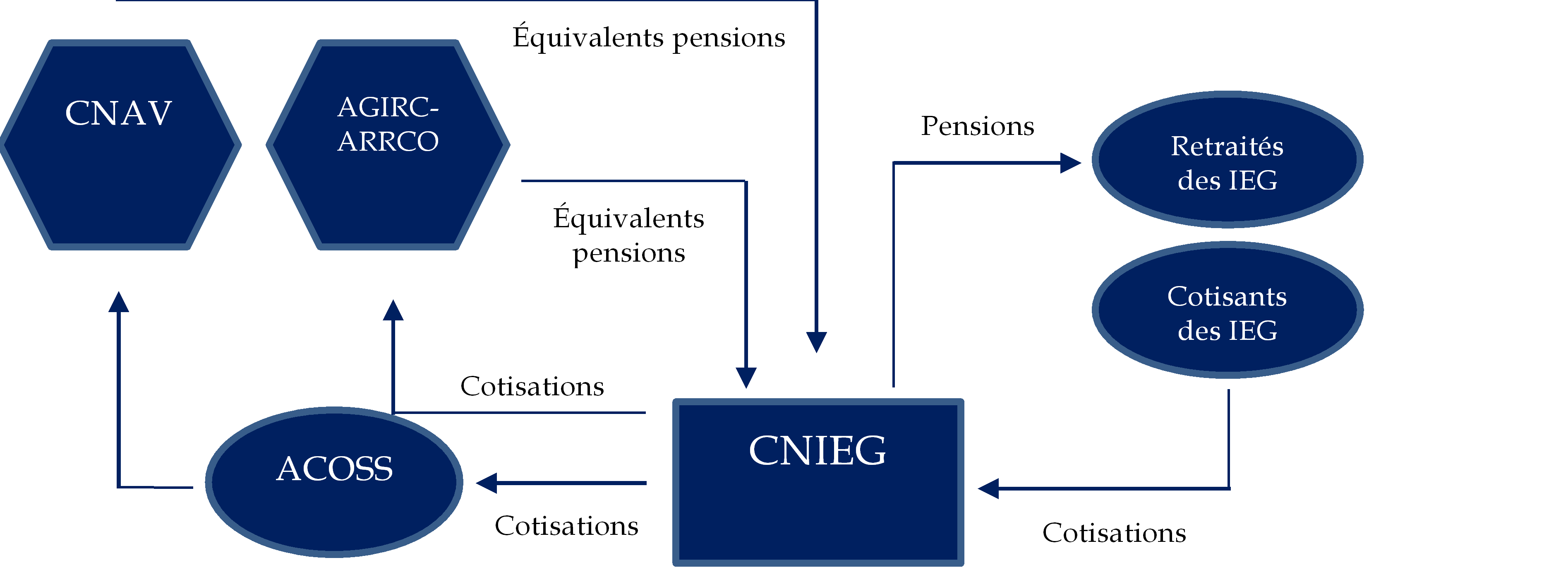

CNIEG |

Caisse nationale des industries électriques et gazières |

|

CNRACL |

Caisse nationale de retraite des agents des collectivités locales |

|

COR |

Conseil d'orientation des retraites |

|

CPRPSNCF |

Caisse de prévoyance et de retraite des personnels de la Société nationale des chemins de fer français |

|

CPSTI |

Conseil de la protection sociale des travailleurs indépendants |

|

CRPCEN |

Caisse de retraite et de prévoyance des clercs et employés de notaires |

|

CRPNPAC |

Caisse de retraite du personnel navigant professionnel de l'aviation civile |

|

Erafp |

Établissement de retraite additionnelle de la fonction publique |

|

FRR |

Fonds de réserve pour les retraites |

|

FRU |

Fonds de réserve universel |

|

FSV |

Fonds de solidarité vieillesse |

|

Insee |

Institut national de la statistique et des études économiques |

|

Ircantec |

Institution de retraite complémentaire des agents non titulaires de l'État et des collectivités publiques |

|

Ircec |

Institution de retraite complémentaire de l'enseignement et de la création |

|

LFSS |

Loi de financement de la sécurité sociale |

|

LOLF |

Loi organique relative aux lois de finances |

|

MSA |

Mutualité sociale agricole |

|

NRCO |

Nouveau régime complémentaire obligatoire des commerçants |

|

PLFSS |

Projet de loi de financement de la sécurité sociale |

|

RAVGDT |

Régime d'allocations viagères des gérants de débits de tabac |

|

RSI |

Régime social des indépendants |

|

RCI |

Régime complémentaire des indépendants |

|

RCO |

Régime complémentaire obligatoire des artisans |

|

RNSA |

Régime des non-salariés agricoles |

|

RSA |

Régime des salariés agricoles |

|

SRE |

Service des Retraites de l'État |

|

Urssaf |

Union de recouvrement des cotisations de sécurité sociale et d'allocations familiales |

AVANT-PROPOS

Si, globalement, le système de retraites était quasiment à l'équilibre avant la survenue de la pandémie de covid-19, avec un besoin de financement d'un milliard d'euros en 2019 1 ( * ) , la situation particulière de chacun des régimes est extrêmement variable. Aussi les régimes disposant de réserves ne sont-ils pas ceux qui sont confrontés aux déficits les plus importants . La tentation d'équilibrer le système dans sa globalité en recourant aux réserves des uns pour assurer la couverture des déficits des autres peut donc être forte.

En 2020, la crise sanitaire a conduit les pouvoirs publics à prévoir des reports de versement des cotisations sociales des travailleurs indépendants non-agricoles, tandis que l'augmentation du chômage et le recours à l'activité partielle ont entraîné une forte contraction du produit des cotisations perçues par la plupart des régimes. En parallèle, les charges des régimes se sont maintenues à travers la crise. Cette double circonstance a amené les régimes de retraite disposant de réserves à y recourir afin d'assurer leur équilibre financier .

Dans ce contexte, les déficits des régimes de base des salariés du privé et des agents des collectivités locales persistent, voire croissent, tandis que les réserves des régimes complémentaires des salariés du privé et des travailleurs indépendants se sont amenuisées.

Les évènements de l'année 2020 auront finalement démontré avec éclat l'importance de la constitution de réserves pour les régimes de retraite. Celles-ci leur permettent en effet de couvrir, à la manière d'un fonds de roulement, leurs besoins temporaires de financement et, à plus long terme, d'absorber les effets des chocs économiques et des changements démographiques sur leur équilibre financier sans recourir à de brutaux ajustements paramétriques.

Par ailleurs, au travers des portefeuilles d'actifs qu'elles constituent à partir de leurs réserves, composés en partie d'actions, les caisses de retraite contribuent à abonder les marchés financiers en liquidités, à financer l'économie réelle et à soutenir la croissance économique . Les périodes de croissance étant caractérisées par l'expansion de la masse salariale globale, le produit des cotisations sociales versées aux régimes de retraite s'en trouve accru et le financement du système de retraite conforté .

En somme, les réserves des régimes de retraite ne sauraient être considérées comme des stocks superflus et improductifs, mais bien comme des provisions nécessaires au lissage du cycle économique et de la courbe démographique et utiles à l'économie .

Il n'en reste pas moins que les principaux régimes de base, comme ceux des salariés du secteur privé ou des professions agricoles, ainsi que le régime intégré (base et complémentaire) des agents des collectivités locales, ne disposent pas de réserves et doivent faire face aux mêmes difficultés que les régimes qui en détiennent.

Dans le même temps, la situation de plusieurs autres régimes, notamment des régimes complémentaires des salariés du secteur privé et des professions agricoles, semble relativement incertaine malgré des réserves parfois importantes en volume, les montants provisionnés ne leur permettant de garantir que quelques mois d'engagements de pensions . Du fait du changement démographique en cours et des incidences de la crise sanitaire, ces régimes semblent amenés à voir l'horizon de l'extinction de leurs réserves se rapprocher à défaut de modifications de leur paramétrage financier.

Les régimes dont les délais d'épuisement des réserves comptent actuellement parmi les plus longs (régime complémentaire des indépendants, régimes de base et complémentaire des avocats, certaines sections professionnelles des professions libérales) estiment, quant à eux, voir leurs réserves s'éteindre entre les années 2060 et les années 2080 . La question des modalités de leur financement à ce terme n'est pas encore tranchée.

Dans un tel contexte, la question de l'utilisation du Fonds de réserve pour les retraites est posée . Créé en 1999 pour anticiper l'évolution de la pyramide des âges et ses incidences sur l'équilibre du régime général d'assurance vieillesse, celui-ci a finalement été dédié au remboursement de la dette née des déficits de la branche vieillesse du régime général à compter de 2011 2 ( * ) .

Or, dans un contexte marqué par la faiblesse des taux d'intérêt et compte tenu de la forte performance financière des placements du FRR (4 % par an depuis 2004, 4,6 % depuis 2011 3 ( * ) ), la pertinence du choix de mettre un terme à l'abondement régulier du Fonds et de lui imposer un versement annuel de 2,1 milliards à la Cades jusqu'en 2024 et de 1,45 milliard de 2025 à 2033 4 ( * ) semble devoir être discutée au regard du coût d'opportunité du remboursement de la dette sociale et des estimations de rendement du FRR en l'absence de prélèvements depuis 2011.

D'autre part, l'ampleur des déficits cumulés par le régime général et les régimes agricoles a conduit à porter dans le débat public, à l'occasion des discussions sur le projet de loi instituant un système universel de retraite en 2020, la question du transfert au futur régime universel des réserves accumulées au fil des ans par les différents régimes d'assurance vieillesse . Les caisses de retraite disposant des réserves les plus abondantes ont ainsi exprimé une vive réticence à l'idée de renoncer au bénéfice du produit d'une gestion rigoureuse et des efforts consentis par leurs affiliés au cours des dernières années.

En outre, la constitution de ces réserves vise d'abord à assurer la pérennité des régimes de retraite au cours des prochaines décennies, qui verront croître, sous l'effet du « papy-boom », les effectifs de retraités et les montants consacrés à la couverture des engagements de pensions. Par conséquent, une mutualisation des réserves des régimes de retraite dans le but de couvrir les déficits conduirait à aggraver pour l'avenir la problématique de la « bosse démographique », en privant les régimes ayant constitué des réserves des moyens de faire face aux évolutions de la structure de la population .

En auditionnant les acteurs du secteur de l'assurance vieillesse, les rapporteurs ont examiné, au regard des enjeux économiques, sociaux et démographiques des prochaines décennies, les raisons pour lesquelles les régimes de retraite constituent des réserves et établi un état des lieux de ces provisions au 31 décembre 2019, dix ans après la crise économique et financière de 2008. Ils ont ensuite examiné les conséquences de la pandémie de covid-19 sur les modalités de l'équilibre financier des principaux régimes et l'évolution du niveau de leurs réserves qui en a découlé .

Ils en ont tiré des conclusions quant à l'absolue nécessité pour tous les régimes de retraite par répartition, de base comme complémentaires, de constituer des provisions en haut de cycle et d' opérer des choix de placement équilibrés en vue de faire face aux bouleversements qu'engendrent et continueront d'engendrer à l'avenir le vieillissement démographique et les crises économiques.

Écartant toute mutualisation des réserves des régimes de retraite comme l'intégration des régimes complémentaires aux mécanismes de péréquation inter-régimes, les rapporteurs recommandent de réserver à l'avenir l'usage des réserves à la préservation de l'équilibre financier des régimes, à l'exclusion des mesures d'action sociale et de soutien à l'économie.

Il convient de préciser que, dans l'élaboration du présent rapport, les rapporteurs ont concentré leurs travaux sur les régimes de retraite par répartition, compte tenu, d'une part, du caractère marginal, en volume, des régimes par capitalisation en France (régimes gérés par l'Erafp, la CAVP et la Banque de France) et, d'autre part, du strict équilibre maintenu en permanence, au sein de tels régimes, entre les réserves provisionnées et les engagements souscrits envers les affiliés.

I. À LA VEILLE DE LA PANDÉMIE DE COVID-19, LE SYSTÈME DE RETRAITE AFFICHAIT UNE SITUATION PATRIMONIALE RELATIVEMENT SOLIDE

A. LA CONSTITUTION DE RÉSERVES, UNE ANTICIPATION DES ÉVOLUTIONS DÉMOGRAPHIQUES

1. À court et moyen terme, les réserves des régimes de retraite répondent à une contrainte de liquidité et à un enjeu de lissage conjoncturel

a) Un objectif de liquidité

Dans un régime de retraite par répartition pur, les flux d'encaissement des cotisations sociales des actifs et de décaissement des pensions des retraités sont théoriquement équilibrés : tout déséquilibre peut trouver sa solution dans l'ajustement des paramètres financiers du régime (cotisations et/ou prestations).

Néanmoins, ces mouvements pouvant ne pas s'opérer de façon synchrone, il en résulte un besoin de financement qui rend nécessaire la constitution de réserves permettant au régime de disposer de liquidités pour faire face à ses engagements de pensions .

En l'absence de réserve, un besoin de

financement couvert en trésorerie :

l'exemple de la

CNRACL

Dans le cas de la CNRACL, à défaut de réserves disponibles à hauteur du besoin de financement du régime, celui-ci est financé par l'Acoss, les avances étant demandées trois jours ouvrés avant la date de versement et jusqu'à un jour ouvré avant celle-ci. En 2020, l'Acoss a assuré le financement de la CNRACL pour un total de 336 jours et un montant moyen quotidien de 762 millions d'euros 5 ( * ) .

Les régimes complémentaires obligatoires de retraite évitent de recourir à l'endettement pour faire face à un besoin de trésorerie. En accumulant des réserves mobilisables comme un fonds de roulement, moins coûteuses et plus certaines, les caisses assurant la gestion de ces régimes préservent leurs affiliés de modifications régulières de leurs paramètres financiers et garantissent donc leur propre stabilité.

La mutualisation de la trésorerie des organismes

de sécurité sociale

au sein de l'Acoss

Créée en 1967, l'Agence centrale des organismes de sécurité sociale, établissement public national à caractère administratif, assure, aux termes de l'article L. 225-1 du code de la sécurité sociale, la gestion des ressources et de la trésorerie du régime général de la sécurité sociale en individualisant la trésorerie de chaque branche.

En émettant des titres sur les marchés financiers, l'Acoss, devenue Urssaf Caisse nationale en 2021, lève des fonds lui permettant de verser des avances de trésorerie aux organismes de sécurité sociale confrontés à un décalage entre la perception du produit des cotisations sociales et le versement des prestations sociales. Ces avances seront accordées à taux d'intérêt nul tant que l'Eonia 6 ( * ) demeurera en territoire négatif.

Pour permettre aux organismes de sécurité sociale d'assurer la continuité du financement de leurs engagements, menacée par les mesures de report de paiement des cotisations sociales prises face à la crise économique née de la pandémie de covid-19, le décret n° 2020-237 du 25 mars 2020 portant relèvement du plafond des avances de trésorerie au régime général de sécurité sociale a porté le montant maximal des avances de trésorerie pouvant être accordées par l'Acoss aux organismes chargés de la gestion d'une branche du régime général en 2020 à 70 milliards d'euros, contre 39 milliards d'euros prévus par la LFSS pour 2020 . Le décret n° 2020-603 du 20 mai 2020 portant relèvement du plafond du recours aux ressources non permanentes des régimes obligatoires de base de sécurité sociale a finalement porté ce plafond à 95 milliards d'euros , avant que celui-ci ne soit ratifié par le Parlement en LFSS pour 2021.

b) Un objectif de stabilité face au cycle économique

À court et moyen terme, les régimes de retraite peuvent pâtir des conséquences des fluctuations du cycle d'activité . En effet, en bas de cycle, la masse salariale, donc le produit des cotisations sociales d'assurance vieillesse, se contracte sous l'effet combiné des effectifs et des salaires, tandis que les décaissements à opérer au titre du versement des pensions ne sont pas sensibles à la conjoncture économique.

L'équilibre financier des régimes de retraite s'en trouve fragilisé. Les provisions permettent de faire face à de telles situations.

La survenue de la pandémie de covid-19 et les mesures prises pour faire face à ses conséquences sur le plan économique, notamment les reports de versement de cotisations sociales accordés aux entreprises dont l'activité a subi l'incidence de la crise sanitaire , illustrent particulièrement l'utilité des réserves accumulées dans un tel contexte : celles-ci représentent alors un stock dans lequel puiser afin d'assurer le financement de dépenses exceptionnelles ou de supporter une réduction imprévue du produit des cotisations d'assurance vieillesse.

Néanmoins, la cession d'actifs en période de crise économique en vue de garantir l'équilibre d'un régime de retraite peut se traduire par une perte d'opportunité importante quant à la valorisation financière desdits actifs , dans la mesure où les chocs économiques affectent les marchés financiers.

2. À long terme, les réserves constituées par les régimes de retraite permettent d'anticiper les évolutions démographiques, tout en soutenant la croissance économique

a) Face à l'enjeu démographique, les réserves des régimes de retraite constituent une garantie de résilience

Caractérisé par le lien de solidarité qu'il établit entre les générations, le système de retraite par répartition subit l'influence des évolutions démographiques, qui affectent nécessairement son équilibre.

En effet, les périodes de fort dynamisme démographique se traduisent, dans un premier temps, par une augmentation de la population active et du produit des cotisations sociales, puis, dans un second temps, par l'accroissement du nombre de retraités et des engagements de pensions à honorer.

Or, les générations nées au cours du « baby-boom » , période de forte croissance de la natalité s'étalant de 1945 à 1960, ont commencé, durant les dernières décennies, à atteindre l'âge de la retraite, tandis que le taux de natalité s'est effondré , passant de 2,8 enfants par femme en France en 1960 à 1,84 en 2020.

Le « papy-boom »

Conséquence nécessaire du « baby-boom », de la chute du taux de natalité et de l'allongement de l'espérance de vie, le « papy-boom » est un phénomène démographique traversé par les pays industrialisés se traduisant par une forte augmentation des effectifs de retraités .

Ainsi, d'après l'Insee 7 ( * ) , la part des personnes âgées d'au moins 65 ans dans la population française a augmenté de 4,7 points entre 2000 et 2020 (20,5 % de la population en 2020) et celle des personnes âgées d'au moins 75 ans de 2,4 points. Sur la même période, la part des personnes âgées de 20 à 59 ans a reculé de 4,4 points et celle des moins de 20 ans de 1,9 point.

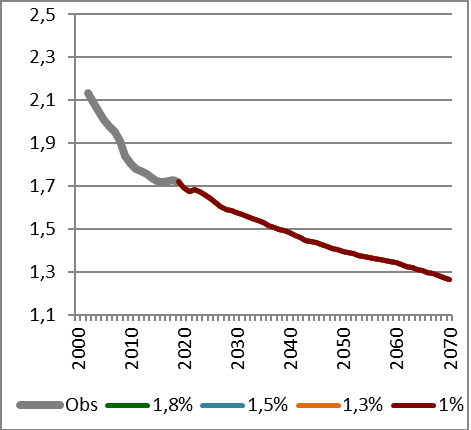

Par conséquent, le système de retraite devra, dans les années à venir, faire face à la dégradation du rapport entre le nombre de cotisants et le nombre de retraités. Ainsi, ce ratio diminuera de 1,7 à 1,6 entre 2020 et 2030 et devrait tomber à 1,3 à l'horizon 2070 toutes choses égales par ailleurs.

Un tel contexte invite donc les régimes de retraite à constituer des réserves en vue de préfinancer les charges de retraite futures. Dès lors, l'accumulation de réserves s'apparente à la mise en oeuvre d'un transfert entre les générations faisant peser sur les générations actuelles d'actifs le poids de l'effort de dégagement d'excédents - via un taux de cotisation supérieur au taux d'équilibre ou des pensions de retraite inférieures à celles que permettrait de verser le produit actualisé des cotisations - pour garantir aux générations futures un bénéfice, c'est-à-dire un taux de cotisation plus faible que celui qu'exigerait le montant des pensions de retraite à verser ou des pensions plus élevées que ce que permettrait d'accorder le produit futur des cotisations.

Rapport entre le nombre de cotisants et le nombre de retraités

Source : Conseil d'orientation des retraites, juin 2021

Projection de population par groupe d'âge d'ici 2070

|

Population

|

Moins

|

20 à 59 ans |

60 à 64 ans |

65 à 74 ans |

75 ans

|

|

|

2025 |

69,1 |

23,7 |

48,3 |

6,2 |

11 |

10,8 |

|

2030 |

70,3 |

23 |

47,4 |

6,2 |

11,2 |

12,2 |

|

2035 |

71,4 |

22,4 |

46,5 |

6,2 |

11,4 |

13,5 |

|

2040 |

72,5 |

22,2 |

46,1 |

5,6 |

11,5 |

14,6 |

|

2050 |

74 |

22,3 |

44,9 |

5,7 |

10,8 |

16,3 |

|

2060 |

75,2 |

21,7 |

44,9 |

5,5 |

10,7 |

17,2 |

|

2070 |

76,4 |

21,3 |

44,2 |

5,8 |

10,8 |

17,9 |

Source : Insee, scénario central des projections de population 2013-2070

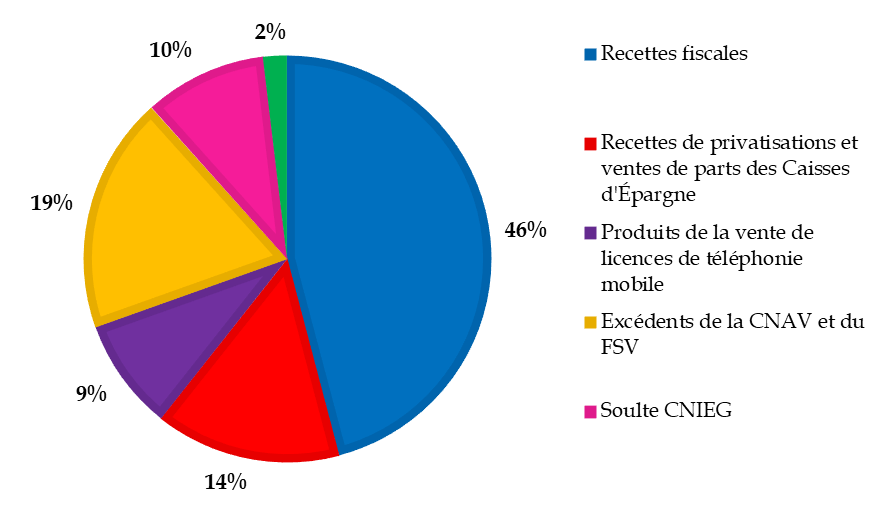

C'est dans cette perspective qu'a été constitué, en 1999, un Fonds de réserve pour les retraites , initialement dédié à l'accumulation de réserves en vue d'assurer le financement des conséquences de la « bosse démographique » pour la branche vieillesse du régime général à partir de 2020.

Au total, la constitution de réserves par les régimes de retraite se situe au coeur même du système de retraite par répartition. De fait, l'article L. 111-2-1 du code de la sécurité sociale dispose que « la pérennité financière du système de retraite par répartition est assurée par des contributions réparties équitablement entre les générations » , c'est-à-dire en fonction des charges auxquelles chaque génération aura à faire face.

b) Les placements des régimes de retraite contribuent à soutenir la croissance économique et à améliorer leur propre situation financière

Les réserves constituées par les régimes de retraite en vue de couvrir leurs besoins de financement à long terme sont placées par ceux-ci sur les marchés financiers en contrepartie d'actifs, dont la performance financière peut générer des rendements venant accroître le montant total des réserves.

La performance des actifs admis en représentation des réserves des régimes de retraite varie fortement en fonction des choix de placement opérés entre les instruments financiers :

- les obligations , dont les rendements se sont fortement affaiblis au cours des dernières années sous l'influence des politiques de taux d'intérêt bas menées par les banques centrales pour soutenir la croissance et l'inflation ;

- les actifs de diversification , notamment des actions, dont les rendements supérieurs s'accompagnent d'un niveau de risque financier majoré ;

- les valeurs immobilières ;

- et les valeurs monétaires .

En investissant leurs réserves de long terme sur les marchés, les régimes de retraite contribuent au financement de l'économie réelle dans le cadre d'une politique de placement prévisible et stable et, partant, soutiennent la croissance économique et la création d'emplois .

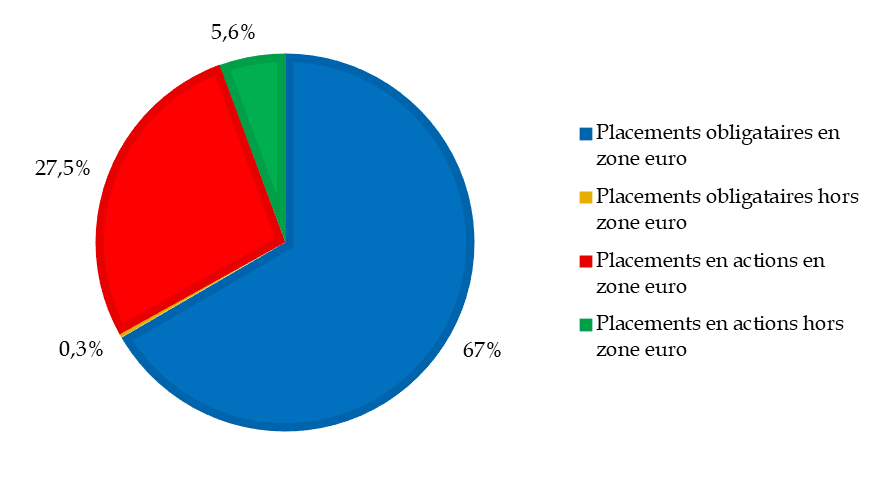

Les réserves de l'Agirc-Arrco, par exemple, sont presque exclusivement investies dans des actifs financiers français et européens. En outre, la réserve technique de financement de l'Agirc-Arrco était composée, à fin 2019, d'un tiers d'actions, dont près de 95 % de placements dans la zone euro ; par ce biais, les réserves du régime de retraite complémentaire des salariés du secteur privé apportent un précieux soutien à moyen et long terme aux entreprises françaises et européennes.

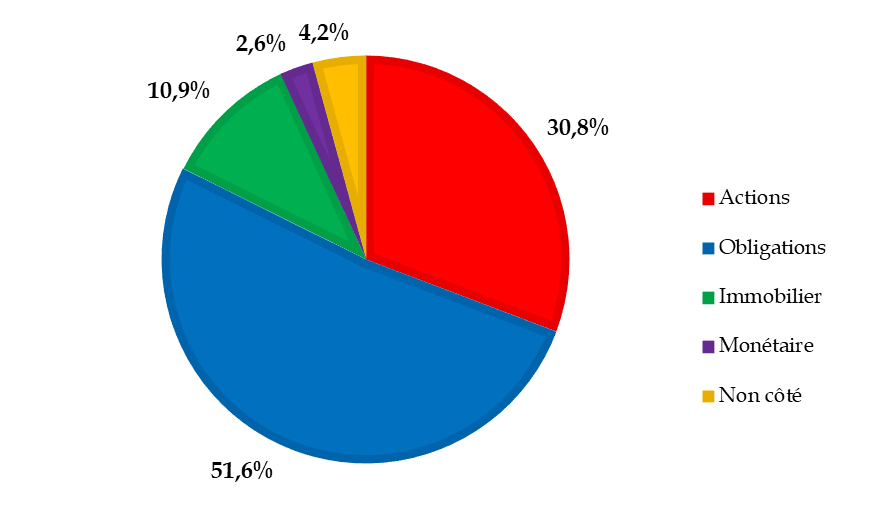

Composition du portefeuille de la strate moyen-long

terme

de la réserve technique de financement de l'Agirc-Arrco

à fin 2019

Source : Agirc-Arrco, rapport d'activité et de gestion 2019

Or, la dynamique du marché du travail contribue fortement à l'amélioration de la situation financière des régimes de retraite. En effet, les créations d'emplois viennent accroître la masse salariale globale et, partant, le produit des cotisations d'assurance vieillesse perçues par les régimes au titre des revenus d'activité.

B. LES RÉSERVES DES RÉGIMES DE RETRAITE À FIN 2019, UNE GRANDE DIVERSITÉ

1. Des situations extrêmement variables entre régimes de base et régimes complémentaires

a) La majorité des régimes de base ne disposent pas de réserves

Une partie des régimes de retraite, exclusivement des régimes de base, ne disposent pas de réserves .

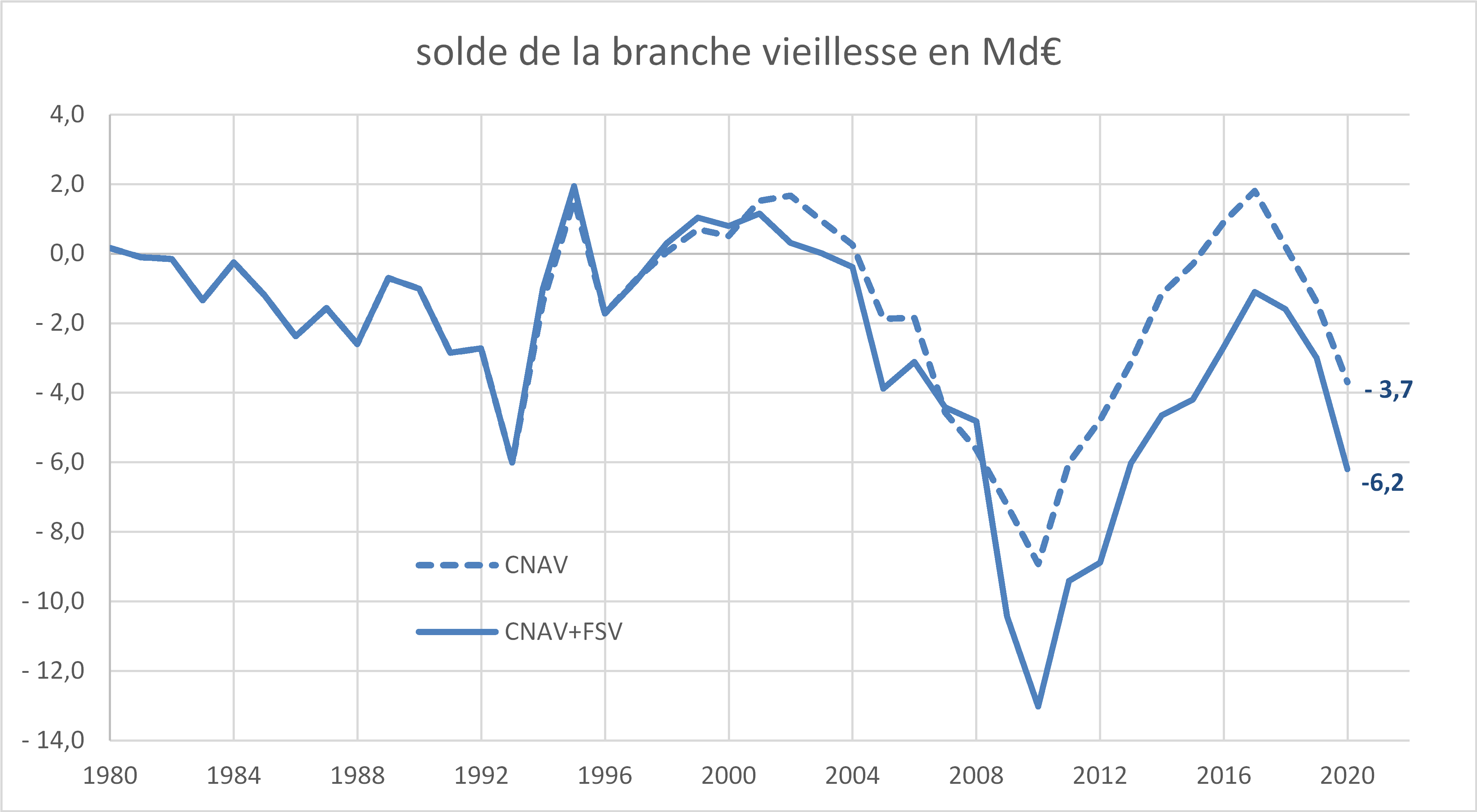

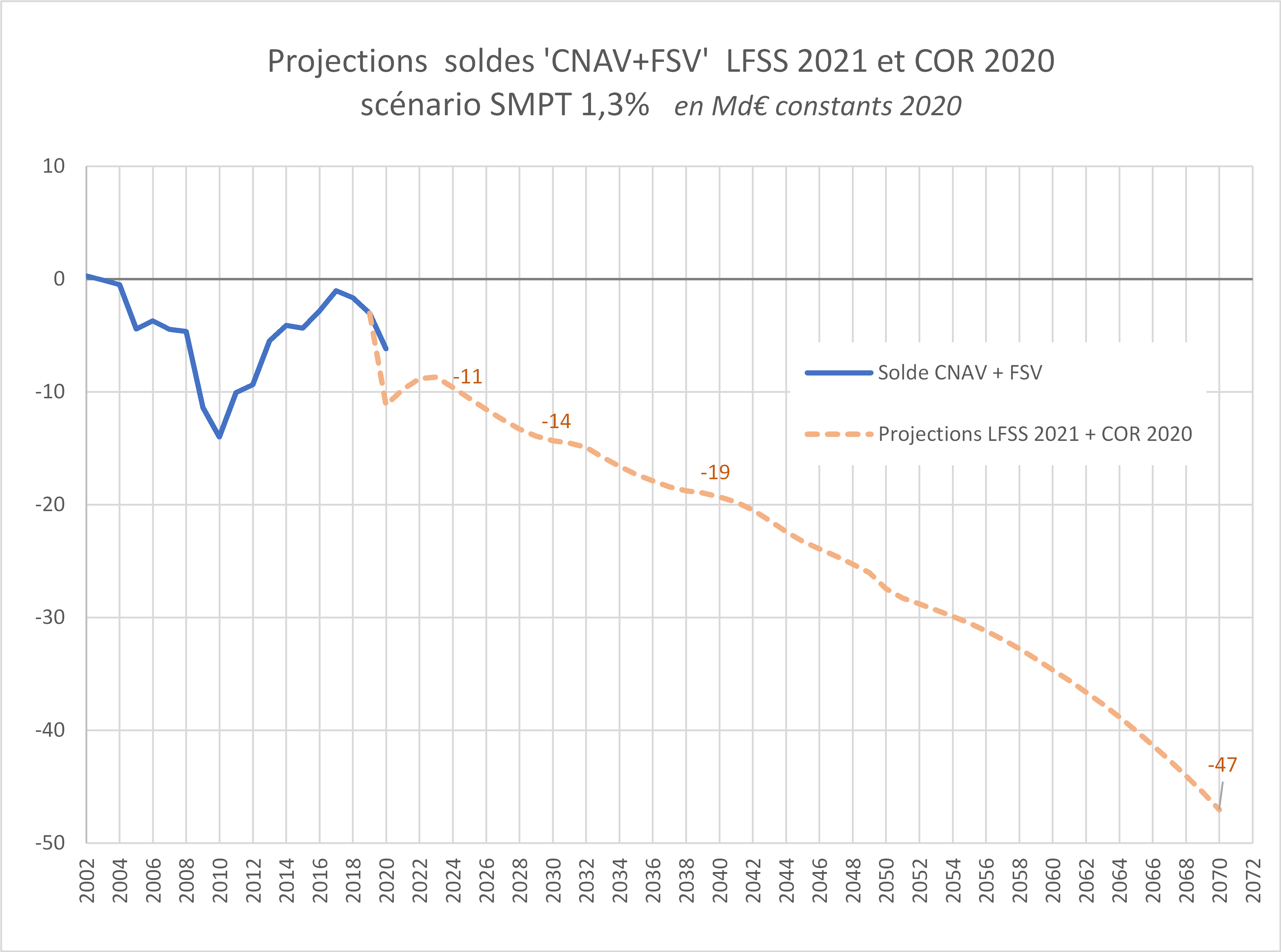

(1) La situation préoccupante de la branche vieillesse du régime général ne lui permet pas de constituer des réserves

Après dix années consécutives de déficits, jusqu'au record de 13 milliards de l'exercice 2010, la CNAV, caisse nationale du régime général de l'assurance vieillesse , était parvenue, pour la première fois depuis 2004, à atteindre l'équilibre en 2015.

Le redressement observable à partir de 2010 s'explique par les conséquences de la réforme des retraites opérée cette même année, et notamment de l'augmentation à 62 ans de l'âge légal d'ouverture des droits à la retraite et de l'âge du taux plein, puis par celles des augmentations des taux de cotisation actées lors des réformes de 2012 et de 2014.

La trajectoire ainsi poursuivie a permis au régime général de dégager un résultat positif au terme des exercices 2016 et 2017. Néanmoins, à partir de 2018, le résultat global de la CNAV est redevenu négatif en raison de l'arrivée des mesures d'âge et d'augmentation des taux de cotisation au terme de leur montée en charge. Le déficit atteignait ainsi 3 milliards d'euros en 2019.

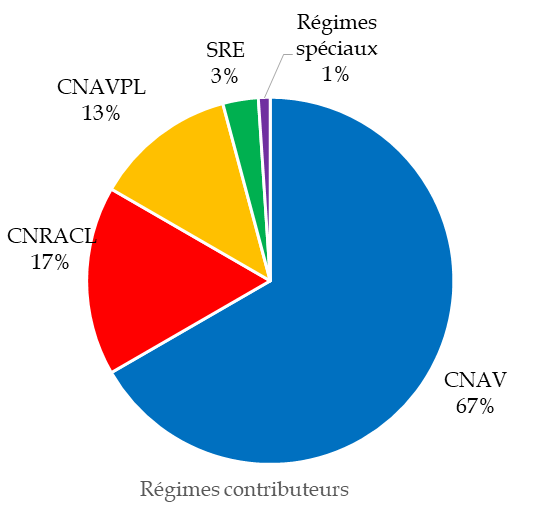

Cette situation financière complexe est liée à la fois à l'évolution de la structure de la population résultant du vieillissement démographique, mais aussi aux versements du régime général aux autres régimes d'assurance vieillesse au titre du mécanisme de compensation démographique vieillesse, dont la CNAV est le premier contributeur en masse financière, pour un montant estimé à 3,155 milliards d'euros en 2020, du fait d'un meilleur ratio démographique que les autres régimes. Aussi la CNAV ne dispose-t-elle d'aucune réserve financière, mais présente, au contraire, des déficits cumulés.

La compensation généralisée

La loi n° 74-1094 du 24 décembre 1974 relative à la protection sociale commune à tous les Français et instituant une compensation entre régimes de base de sécurité sociale obligatoire a instauré un mécanisme de compensation qui « tend à remédier aux inégalités provenant des déséquilibres démographiques et des disparités de capacités productives entre les différents régimes », la compensation généralisée, dite « compensation démographique vieillesse » .

Les régimes concernés sont les régimes de base obligatoires dont l'effectif des actifs cotisants et des retraités âgés d'au moins 65 ans titulaires d'un droit propre est, au total, supérieur à 20 000 personnes au 1 er juillet de l'année considérée :

- pour les régimes de salariés : la

CNAV, le régime des salariés

agricoles

- géré par la MSA, le régime des

fonctionnaires civils et militaires - géré par le SRE, la

CNRACL, la CNIEG, la CRPCEN, le FSPOEIE, la CANSSM, l'Enim et les

régimes spéciaux de la SNCF, de la RATP et de la Banque de

France ;

- pour les régimes de non-salariés :

le régime des exploitants agricoles

- géré par la

MSA, la CNAVPL, la CNBF, la Cancava et l'Organic.

La loi du 24 décembre 1974 précise toutefois que « tant que les capacités contributives de l'ensemble des non-salariés ne pourront être définies dans les mêmes conditions que celles des salariés, la compensation entre l'ensemble des régimes de salariés et les régimes de non-salariés aura uniquement pour objet de remédier aux déséquilibres démographiques ».

Par conséquent, la compensation démographique se décline en deux « étages » :

- une compensation interne aux régimes de salariés , établie en fonction de la démographie et des capacités productives des populations affiliées aux régimes ;

- une compensation entre les régimes de salariés et les régimes de non-salariés , établie en fonction de la seule démographie.

À cet effet, un régime unique fictif est fondé sur la base d'une prestation de référence unique - la plus faible des prestations servies par les régimes participant à la compensation - et une cotisation moyenne unique ; le solde positif ou négatif qui résulte de l'application à chaque régime du taux de cotisation d'équilibre et de la cotisation moyenne unique constitue le montant du transfert.

Tandis que la cotisation moyenne unique utilisée pour le calcul de la compensation interne aux régimes de salariés résulte du taux de cotisation applicable à la masse salariale qui équilibre le régime fictif, celle de la compensation entre les régimes de salariés et les régimes de non-salariés est une cotisation moyenne d'équilibre par tête, afin de ne pas prendre en compte les écarts de masse salariale entre les régimes, mais uniquement les déséquilibres démographiques.

Solde de la branche vieillesse du régime général

en milliards d'euros

Source : Caisse nationale d'assurance vieillesse

(2) Les régimes agricoles ont renoué avec les résultats positifs, mais l'adossement du régime des salariés au régime général empêche la constitution de réserves

La branche vieillesse de la MSA, régime de protection sociale des non-salariés agricoles (NSA) et des salariés agricoles (SA), ne dispose pas non plus de réserves.

En effet, depuis 1963, un transfert est opéré entre la branche vieillesse du régime général et celle du régime des SA afin d'équilibrer le solde global de cette dernière, que le résultat de l'exercice soit positif ou négatif. Le régime des SA étant excédentaire depuis 2013, ses excédents sont transférés annuellement à la CNAV. Le versement s'est donc élevé à 412,5 millions d'euros en 2019. La situation du régime se stabilise, avec, en 2019, une croissance des dépenses identique à celle des recettes (+ 2,6 %).

Résultats des régimes d'assurance vieillesse de la MSA entre 2010 et 2019

en millions d'euros

|

Année |

Régime des SA

|

Régime des NSA |

Régime complémentaire |

|

2010 |

- 303,3 |

- 1 283,4 |

13,6 |

|

2011 |

3,9 |

- 1 178,3 |

25,9 |

|

2012 |

- 58,7 |

- 982,4 |

39,7 |

|

2013 |

221,5 |

- 608,9 |

74,8 |

|

2014 |

371,3 |

- 226,3 |

- 2,3 |

|

2015 |

588,7 |

- 305,8 |

- 100,7 |

|

2016 |

695,4 |

- 264,5 |

- 161,6 |

|

2017 |

324,6 |

- 188,7 |

- 28,8 |

|

2018 |

367,2 |

5,6 |

38,1 |

|

2019 |

412,5 |

147,6 |

70,5 |

Source : Caisse centrale de la mutualité sociale agricole

À l'inverse, le régime des NSA ne s'inscrit pas dans ce mécanisme. Après des années de déficit, ce régime est redevenu excédentaire en 2018 en raison d'un recul des dépenses (- 2,5 % en 2019) supérieur à celui des recettes (- 0,7 %), présentant un résultat positif de 147,6 millions d'euros en 2019.

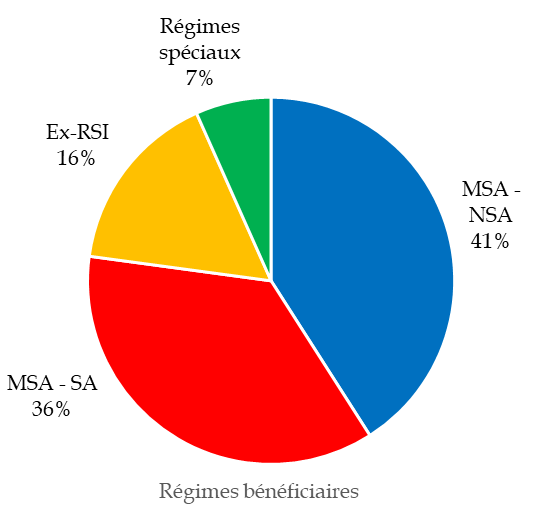

Par ailleurs, la MSA est le premier bénéficiaire de la compensation démographique vieillesse. Celle-ci a perçu 5,5 milliards d'euros à ce titre en 2018, dont 3 milliards en faveur du régime des NSA - 16,8 % de ses recettes - et 2,5 milliards pour celui des SA - 17,7% de ses recettes.

(3) Le régime de la fonction publique de l'État, équilibré par l'État, n'est pas conçu de façon à pouvoir constituer des réserves

Le régime de la fonction publique de l'État, géré par le Service des Retraites de l'État (SRE), est structurellement équilibré par la contribution employeur de l'État. Ce régime est retracé en loi de finances dans le compte d'affectation spéciale « Pensions ». Le solde cumulé de celui-ci, qui s'élevait à 7,9 milliards d'euros à fin 2019 contre un milliard en 2006, s'apparente à une convention comptable résultant de l'obligation d'équilibre imposée par la LOLF 8 ( * ) , l'objet du compte d'affectation spéciale étant de retracer exclusivement les recettes concourant au financement du régime. Il ne se traduit donc pas par une immobilisation de trésorerie sur un compte de l'État et n'ouvre pas droit à la consommation de crédits budgétaires supplémentaires par rapport aux crédits ouverts par la loi de finances.

Face à la forte croissance des dépenses depuis la création du compte d'affectation spéciale en 2006, les taux de cotisation employeur de l'État ont progressivement augmenté pour assurer son équilibre et se maintiendraient en 2020 au niveau de 2014 d'après le projet annuel de performance.

Évolution du taux de cotisation employeur de l'État entre 2006 et 2019

|

Année |

Pensions civiles |

Pensions militaires |

Année |

Pensions civiles |

Pensions militaires |

|

|

2006 |

49,90 % |

100,00 % |

2013 |

71,78 % |

126,07 % |

|

|

2007 |

50,74 % |

101,05 % |

2014 |

74,28 % |

126,07 % |

|

|

2008 |

55,71 % |

103,50 % |

2015 |

74,28 % |

126,07 % |

|

|

2009 |

58,47 % |

108,39 % |

2016 |

74,28 % |

126,07 % |

|

|

2010 |

62,14 % |

108,63 % |

2017 |

74,28 % |

126,07 % |

|

|

2011 |

65,39 % |

114,14 % |

2018 |

74,28 % |

126,07 % |

|

|

2012 |

68,59 % |

121,55 % |

2019 |

74,28 % |

126,07 % |

Source : Service des retraites de l'État

Seuls deux régimes de base disposent de réserves.

(4) Le régime de base des professions libérales provisionne des réserves grâce au dynamisme de sa situation démographique

Les réserves du

régime de base des

professions libérales, géré par la CNAVPL,

s'élevaient à 1,3 milliard d'euros à fin 2019,

contre 433 millions en 2010. Du fait d'un surplus de cotisations par

rapport aux prestations

- respectivement 2,8 et 1,77 milliard

d'euros en 2020, le régime parvient à dégager

des résultats techniques positifs, à hauteur de 403 millions

d'euros en 2019 et 158,2 millions en 2020, en dépit d'une

contribution au mécanisme de la compensation démographique

vieillesse représentant 28 % du produit de ses cotisations sociales

en 2020, soit 787,5 millions d'euros. En effet, la dynamique

démographique du régime de base des professions libérales

est très favorable, avec 971 700 cotisants en 2020 pour

411 200 retraités.

(5) Le régime de base des avocats, lui aussi particulièrement jeune, a constitué un patrimoine solide

En 2019, les réserves de financement à moyen et long terme du régime autonome des avocats, géré par la CNBF , atteignaient, en valeur comptable, 566 millions d'euros. Elles sont alimentées par les excédents dégagés par le régime, qui bénéficie d'une situation démographique particulièrement favorable, avec 71 000 cotisants en 2019 pour 18 000 retraités, la croissance du nombre de cotisants étant plus rapide que celle du nombre de retraité.

Évolution de la situation démographique

et financière

du régime de base de la CNBF entre 2008 et

2019

|

Année |

Cotisants |

Retraités |

Cotisations (en millions d'euros) |

Pensions

|

Réserves

|

|

2008 |

49 380 |

9 875 |

158 |

74 |

335 |

|

2010 |

52 981 |

11 351 |

180 |

103 |

297 |

|

2012 |

57 563 |

12 661 |

197 |

112 |

379 |

|

2014 |

61 155 |

14 110 |

280 |

132 |

413 |

|

2015 |

63 463 |

14 712 |

294 |

141 |

551 |

|

2016 |

65 002 |

15 426 |

308 |

150 |

528 |

|

2017 |

66 590 |

16 118 |

322 |

158 |

620 |

|

2018 |

67 502 |

17 242 |

327 |

168 |

684 |

|

2019 |

71 299 |

17 807 |

376 |

181 |

566 |

Source : Caisse nationale des barreaux français

Par ailleurs, à fin 2019, trois régimes intégrés, c'est-à-dire couvrant à la fois les cotisations et les prestations de base et complémentaires, gérés par la CNRACL, la CRPCEN et la CPRPSNCF, disposaient de provisions.

(6) Les réserves du régime intégré des agents des collectivités locales étaient en voie d'extinction en 2019

Dans le cas du régime des agents des collectivités locales, géré par la CNRACL , la hausse des taux de cotisation d'assurance vieillesse des salariés et des employeurs amorcée en 2010 a permis la reconstitution de réserves jusqu'en 2018. Celles-ci ont été utilisées pour assurer la couverture des déficits du régime au titre des exercices 2018 et 2019. Au 31 décembre 2019, ces réserves s'élevaient à 903 millions d'euros.

Évolution des réserves de court terme de la CNRACL entre 2010 et 2019

|

Année |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

|

Réserves (en M€) |

625,9 |

71,1 |

338,4 |

280,2 |

606,4 |

1 048,8 |

1 065,5 |

1 288,5 |

813,5 |

245,0 |

Source : Caisse nationale de retraite des agents des collectivités locales

(7) Le régime du personnel de la SNCF utilise ses réserves pour couvrir son besoin en fonds de roulement

Bien qu'équilibré par une subvention de l'État, le régime spécial du personnel de la SNCF dispose de réserves à hauteur de 17,7 millions d'euros à fin 2020, qui correspondent aux réserves des caisses de retraite des anciens réseaux de chemins de fer, transférées à la SNCF lors de sa création en 1938.

En 2011, du fait des difficultés à obtenir des avances de trésorerie auprès des banques, la CPRPSNCF a choisi de recourir à ses réserves pour constituer un fonds de roulement plutôt que de les placer sur les marchés financiers. Depuis avril 2019, les besoins de trésorerie du régime ne sont plus couverts par les institutions financières dans le cadre d'un plafond d'emprunt inscrit en LFSS, mais par l'Acoss.

Plus aucun recrutement n'étant réalisé au cadre permanent de la SNCF depuis 2020 en application de la loi n° 2018-515 du 17 juin 2018 pour un nouveau pacte ferroviaire, la loi n° 2019-1446 de financement de la sécurité sociale pour 2020 prévoit que la CNAV et l'Agirc-Arrco compensent les pertes de recettes liées à l'arrêt des recrutements au statut.

La question de la pertinence de la conservation de ces réserves par la CPRPSNCF est posée, dans la mesure où le régime perçoit annuellement une contribution publique d'équilibre. Celle-ci a vocation à diminuer à l'avenir, dans la mesure où le décret n° 2007-1056 du 28 juin 2007 relatif aux ressources de la CPRPSNCF prévoit un alignement progressif du taux de la cotisation salariale des personnels de la SNCF sur celui du secteur privé. Ce taux devrait donc atteindre 10,95 % au 1 er janvier 2026, contre 9,33 % en 2020.

En application de l'article 14 de la loi n° 2020-1576 du 14 décembre 2020 de financement de la sécurité sociale pour 2021, la CNAM a repris les réserves du régime de prévoyance de la CPRPSNCF. Dans le même sens, les rapporteurs préconisent la reprise par la branche vieillesse du régime général des réserves du régime d'assurance vieillesse géré par la caisse. En contrepartie, le plafond d'emprunt inscrit en LFSS serait augmenté à due concurrence du montant des réserves reprises.

Évolution des paramètres financiers de la CPRPSNCF de 2010 à 2020

|

Année |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

|

Charges (en Md€) |

5,1 |

5,2 |

5,3 |

5,3 |

5,3 |

5,3 |

5,4 |

5,3 |

5,4 |

5,3 |

5,3 |

|

Contribution d'équilibre (en Md€) |

3,0 |

3,2 |

3,3 |

3,3 |

3,3 |

3,3 |

3,4 |

3,3 |

3,3 |

3,2 |

3,4 |

|

Taux de cotisation salariale (en %) |

7,85 |

7,85 |

7,85 |

7,85 |

8,05 |

8,15 |

8,20 |

8,52 |

8,79 |

9,06 |

9,33 |

Source : Caisse de prévoyance et de retraite du personnel de la Société nationale des chemins de fer

Proposition n° 1 : prévoir, en loi de financement de la sécurité sociale, la reprise par la CNAV des réserves du régime de retraite des personnels de la SNCF.

b) À l'inverse, les régimes complémentaires ont constitué des réserves solides

Ne disposant pas des mêmes facilités que les régimes de retraite de base en termes d'avances de trésorerie, les régimes complémentaires tendent à pratiquer une « sur-cotisation » par rapport au taux strictement nécessaire au versement des pensions des retraités actuels afin de constituer des réserves leur permettant d'anticiper au mieux les conséquences des chocs à venir. Aussi, 97,6 % des réserves provisionnées à fin 2019 (hors FRR) étaient détenues par des régimes complémentaires .

(1) Le régime complémentaire des salariés du secteur privé détient les réserves les plus considérables en valeur absolue

Le régime complémentaire des salariés du secteur privé, géré par la fédération Agirc-Arrco, détient le stock de réserves le plus important en volume. Ainsi, à fin 2019, la caisse disposait d'une réserve de financement atteignant 66,5 milliards d'euros 9 ( * ) et d'une réserve de fonds de roulement de 17,6 milliards d'euros, soit un montant total de 84,1 milliards d'euros 10 ( * ) .

Aux termes de l'accord national interprofessionnel du 17 novembre 2017, qui a défini les paramètres du pilotage stratégique du régime, les réserves techniques de l'Agirc-Arrco ne doivent jamais se situer en deçà de six mois de prestations dans la période courant jusqu'à 2033.

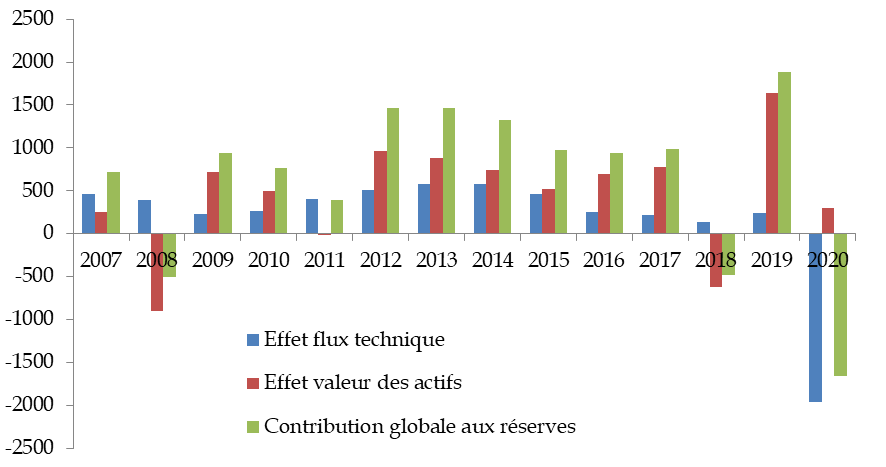

Ces réserves ont d'abord permis à l'Agirc et à l'Arrco de couvrir les déficits techniques consécutifs des exercices 2009 à 2018. En 2019, le régime a dégagé un excédent technique de 237 millions d'euros (83,3 milliards d'euros de ressources pour 83,1 milliards de charges).

Les réserves de l'Agirc-Arrco lui ont également permis de couvrir ses besoins de trésorerie à hauteur de 41,32 milliards d'euros entre 2009 et 2020. Par la mise en oeuvre d' un mécanisme de compensation des besoins de trésorerie entre ses institutions membres , la fédération leur permet d'abonder la réserve technique de financement à moyen et long terme en cas d'excédent ou d'y prélever les liquidités nécessaires au versement de leurs échéances de pensions en cas de déficit.

En outre, la fédération Agirc-Arrco voit dans ses réserves un gage de solidité, à-même d'inspirer confiance en sa capacité à honorer ses engagements auprès des futures générations de retraités. En effet, un sondage de 2017 commandé par l'Agirc-Arrco 11 ( * ) indiquait que 40 % des salariés du privé n'étaient pas certains de bénéficier d'une pension de retraite à la fin de leur carrière et que seuls 17 % des salariés âgés de 18 à 35 ans accordaient leur confiance au système de retraite par répartition. Dans un tel contexte, la certitude de pouvoir s'appuyer sur des provisions pour garantir le versement des pensions au plus fort de la « bosse démographique » constitue indubitablement une garantie déterminante.

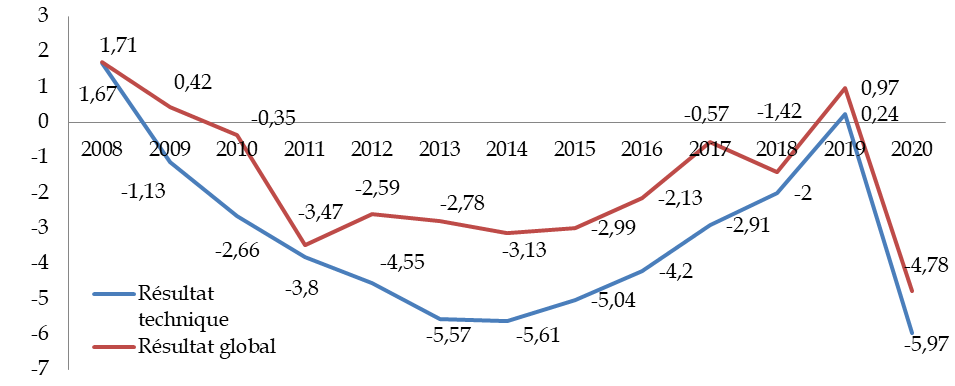

Évolution de la situation financière de l'Agirc-Arrco entre 2008 et 2019

|

Année |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

|

Résultat technique

|

1,67 |

- 1,13 |

- 2,66 |

- 3,80 |

- 4,55 |

- 5,57 |

|

Niveau des réserves

|

55,34 |

59,47 |

58,12 |

52,72 |

53,63 |

56,30 |

|

Année |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

|

Résultat technique

|

- 5,61 |

- 5,05 |

- 4,20 |

- 2,91 |

- 2,00 |

0,24 |

|

Niveau des réserves

|

62,54 |

58,80 |

64,0 |

62,50 |

59,59 |

65,23 |

Source : Commission des affaires sociales du Sénat, d'après les données de l'Agirc-Arrco

(2) Les réserves des régimes complémentaires des professions libérales sont particulièrement importantes

À fin 2019, les sections professionnelles de la CNAVPL, qui gèrent les régimes de retraite complémentaires des professions libérales, détenaient 29,7 milliards d'euros de réserves. Le montant total de prestations versées par ces régimes s'établissait alors à 4,69 milliards d'euros.

(3) Le régime complémentaire des travailleurs indépendants présente une situation confortable

Les provisions du régime complémentaire des indépendants, le RCI, dont la gestion est assurée par le CPSTI, s'élevaient à 18,8 milliards d'euros au 31 décembre 2019, contre 11,7 milliards lors de la création du régime par la fusion du NRCO et du RCO en 2013.

Particulièrement jeune, le régime est caractérisé par un rapport démographique favorable lui permettant de percevoir 2,4 milliards d'euros de cotisations en 2019 pour financer 2 milliards d'euros de pensions et a accumulé en conséquence des excédents techniques à hauteur de 2,5 milliards d'euros de 2013 à 2019 - et de 4,7 milliards de 2007 à 2019.

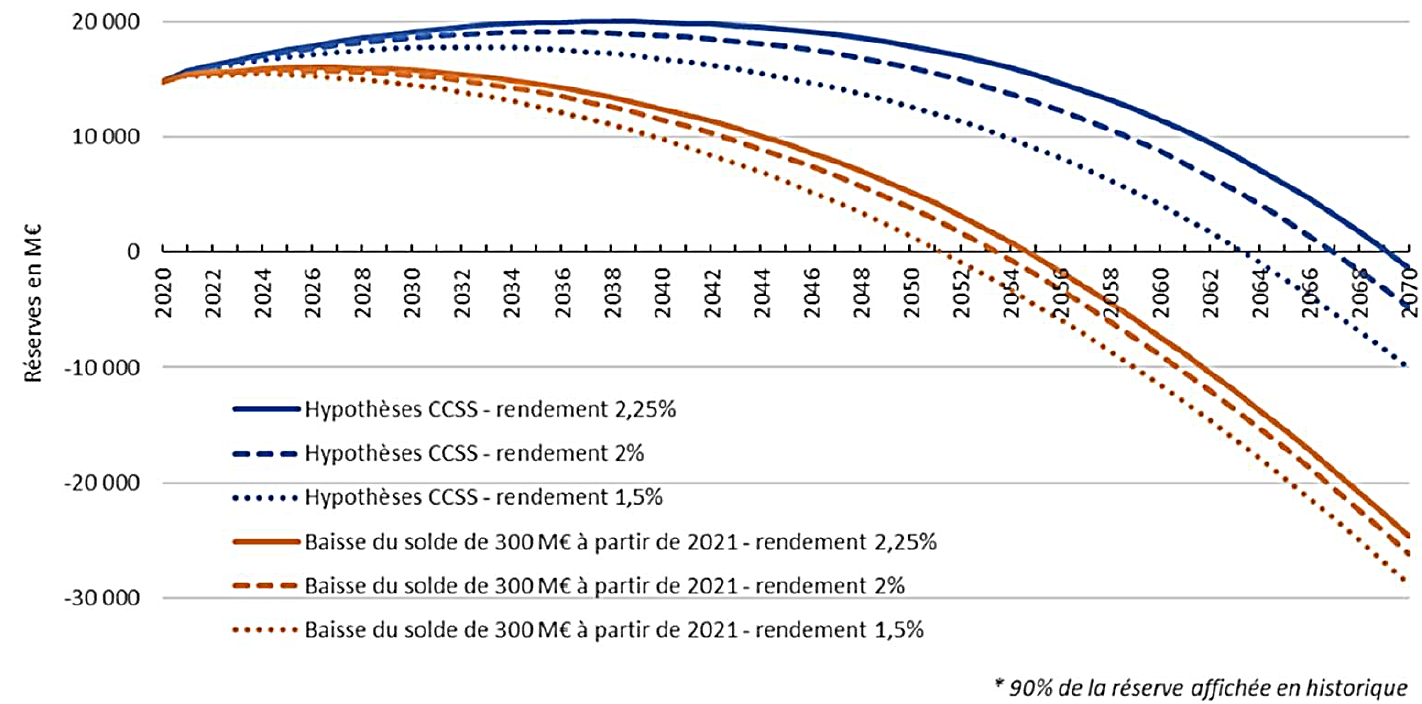

Cette accumulation est également motivée par les règles de gouvernance du RCI, précisées à l'article D. 635-9 du code de la sécurité sociale et à l'article 53 du règlement du régime, qui prévoient notamment que le délai prévisionnel d'épuisement des réserves du RCI soit au moins égal à l'espérance de vie résiduelle de la génération atteignant l'âge légal de la retraite, soit 2049 pour la génération née en 1958 partant à la retraite en 2020.

(4) La situation du régime complémentaire des agents contractuels de droit public paraît sûre

L'Ircantec, régime complémentaire des contractuels de la fonction publique, disposait, lui, de 12,6 milliards d'euros de réserves financières à fin 2019.

Ce régime se voit astreint au respect de critères prudentiels 12 ( * ) : il doit disposer, au terme de 20 ans, d'un montant de réserves équivalent à une fois et demie le montant annuel prévu de ses prestations, tandis que le paiement des prestations doit être couvert par les cotisations prévisionnelles et les réserves du régime sur une durée de 30 ans.

Évolution des réserves de l'Ircantec entre 2008 et 2019

|

Année |

2008 |

2010 |

2012 |

2014 |

2016 |

2017 |

2018 |

2019 |

|

Réserves (en Md€) |

4,4 |

5,9 |

6,7 |

8,5 |

9,8 |

10,9 |

11,0 |

12,6 |

Source : Caisse des dépôts et consignations

(5) Les réserves du régime complémentaire des personnels navigants lui permettent d'absorber ses déficits techniques

La CRPNPAC, qui gère le régime complémentaire des personnels navigants de l'aviation civile, disposait, à fin 2019, de 5,5 milliards d'euros de réserves, en hausse de 39 % par rapport à 2010. Les produits financiers de ces provisions ont permis à la caisse de compenser ses déficits techniques chroniques depuis les années 1990.

Évolution de la situation financière de la CRPNPAC entre 2010 et 2019

|

Année |

Cotisations

|

Prestations

|

Réserves

|

|

2010 |

424 |

489 |

3 949 |

|

2011 |

436 |

501 |

3 849 |

|

2012 |

433 |

522 |

4 200 |

|

2013 |

435 |

537 |

4 382 |

|

2014 |

435 |

556 |

4 627 |

|

2015 |

446 |

570 |

4 782 |

|

2016 |

459 |

586 |

4 864 |

|

2017 |

477 |

598 |

4 977 |

|

2018 |

512 |

616 |

4 874 |

|

2019 |

554 |

641 |

5 504 |

Source : Caisse de retraite des personnels navigants professionnels de l'aéronautique civile

(6) Le régime complémentaire des professions agricoles dispose lui aussi de réserves, mais son financement repose largement sur des ressources publiques

Financé pour moitié par les cotisations de ses affiliés (461 millions d'euros en 2019) et pour moitié par les taxes affectées et une dotation de l'État accordée de 2017 à 2019, le régime complémentaire de la MSA détenait 131 millions d'euros de réserves à fin 2019. Il versait un total de 726 millions d'euros de prestations en 2019.

Ces réserves seront utilisées par la CCMSA pour financer les premiers mois de mise en oeuvre de l'augmentation du minimum de pension des exploitants agricoles de 75 à 85 % du SMIC, effective au 1 er novembre 2021, et dont la charge sera supportée par le régime complémentaire.

Évolution des réserves du régime complémentaire de la MSA entre 2014 et 2019

|

Année |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

|

Réserves (en M€) |

317,8 |

324,2 |

234,3 |

89,2 |

76,4 |

130,9 |

Source : Caisse centrale de la mutualité sociale agricole

(7) Les réserves du régime complémentaire des avocats ont fortement progressé au cours de la dernière décennie

Le régime complémentaire des avocats, dont la gestion est assurée par la CNBF, détenait, en valeur comptable, 1,6 milliard d'euros de réserves en 2019 contre 744 millions en 2008, soit une augmentation de 218 %.

Évolution de la situation financière du

régime complémentaire de la CNBF

entre 2008 et

2019

|

Année |

Cotisations (en M€) |

Pensions (en M€) |

Réserves (en M€) |

|

2008 |

157 |

96 |

744 |

|

2010 |

171 |

130 |

941 |

|

2012 |

179 |

160 |

948 |

|

2014 |

235 |

189 |

1 126 |

|

2015 |

248 |

199 |

1 124 |

|

2016 |

282 |

210 |

1 305 |

|

2017 |

283 |

221 |

1 341 |

|

2018 |

294 |

231 |

1 372 |

|

2019 |

387 |

245 |

1 624 |

Source : Caisse nationale des barreaux français

Au total, l'ensemble des réserves détenues par les régimes de retraite par répartition au 31 décembre 2019 représentaient 157,5 milliards d'euros en valeur de marché.

Il convient toutefois d'ajouter à ce montant la valeur des actifs détenus par le Fonds de réserve pour les retraites (FRR) qui n'étaient pas, à cette date, préemptés par le remboursement de la part imputable à la branche vieillesse du régime général de la dette reprise par la Cades. Le Fonds détenait alors 33,6 milliards d'euros de réserves, dont doit être soustraite la soulte CNIEG, due à la CNAV (5,4 milliards d'euros à fin 2019). En déduisant les versements de 2,1 milliards d'euros à la Cades devant intervenir entre 2020 et 2024 et en se fondant sur une hypothèse raisonnable en termes de taux de rendement (2 % contre 4 % en moyenne annuelle depuis 2004), le Fonds de réserve pour les retraites devait, au 31 décembre 2019, représenter 21,7 milliards d'euros à la date d'extinction de la dette sociale, en 2024.

À la veille de la pandémie de covid-19, la situation patrimoniale nette du système de retraite obligatoire par répartition atteignait donc 179,2 milliards d'euros.

Montants des réserves financières en valeur de marché des régimes de retraite par répartition au 31 décembre 2019

|

Régime |

Réserves (en milliards d'euros) |

|

Régimes intégrés |

1,9 |

|

dont CRPCEN |

1 |

|

dont CNRACL |

0,9 |

|

Régimes de base |

1,9 |

|

dont CNAVPL |

1,3 |

|

dont CNBF |

0,6 |

|

Total régimes complémentaires |

153,7 |

|

dont Agirc-Arrco |

84,1 |

|

dont CNAVPL complémentaire |

29,7 |

|

dont RCI |

18,8 |

|

dont Ircantec |

12,6 |

|

dont CRPNPAC |

5,5 |

|

dont CNBF complémentaire |

1,6 |

|

dont Ircec |

0,8 |

|

dont RAVGDT |

0,5 |

|

Dont MSA complémentaire |

0,1 |

|

Total au 31 décembre 2019 |

157,5 |

Source : Commission des affaires sociales du Sénat

2. La nécessité d'une approche prudentielle en fonction de l'horizon des décaissements

a) Une mise en perspective au regard des engagements de pensions apporte une autre vision de la situation financière des régimes de retraite

Une approche en valeur absolue des montants des réserves provisionnées par les différents régimes de retraite conduit nécessairement à une mauvaise appréhension de la stabilité financière des régimes et de leurs perspectives de résistance aux évolutions démographiques .

De fait, les charges pesant sur les caisses de retraite varient fortement selon les régimes en fonction de leur situation démographique, du taux de cotisation et du mode de calcul des pensions. Le niveau des réserves détenues par chaque régime doit donc être appréhendé de manière relative, en fonction du nombre d'années de versement des prestations qu'elles permettraient de financer en l'absence d'autre ressource.

Cette mise en perspective permet de mieux tenir compte des engagements de pensions contractés par chaque régime. Ainsi, plus les opérations de retraites des régimes sont volumineuses, plus ceux-ci se trouvent fondés à constituer des réserves pour faire face à leurs charges futures.

Années de prestations (au niveau de 2019)

couvertes par les réserves

des principaux régimes de retraite

au 31 décembre 2019

|

Régime |

Réserves (en années de prestations) |

|

RCI |

9,4 |

|

CRPNPAC |

8,6 |

|

CNBF complémentaire |

6,6 |

|

CNAVPL complémentaire |

6,3 |

|

Ircantec |

3,6 |

|

CNBF |

3,1 |

|

Agirc-Arrco |

1,0 |

|

CNAVPL |

0,7 |

|

MSA complémentaire |

0,2 |

|

CNRACL |

0,04 |

Source : Commission des affaires sociales du Sénat

En masse financière, l'Agirc-Arrco dispose du stock de réserves le plus important de tous les régimes de retraite, à hauteur de 66,5 milliards d'euros à fin 2019 (84,1 milliards en intégrant la réserve de fonds de roulement), mais celui-ci permet au régime complémentaire des salariés du secteur privé de ne couvrir qu'une année de versement des pensions, quand la CRPNPAC, qui ne dispose « que » de 5,5 milliards d'euros de réserves financières, pourrait couvrir près de neuf ans de prestations.

Toutefois, cet indicateur relatif, plus pertinent que le montant des réserves en valeur absolue, ne doit pas non plus être considéré sans recul. En effet, chaque régime de retraite couvre une catégorie socio-professionnelle particulière, dont la situation démographique n'est absolument pas comparable avec celle des autres régimes. Aussi les besoins anticipés pour l'avenir sont-ils très différents d'un régime à un autre.

En conséquence, les caisses de retraite ont constitué des réserves en fonction de leurs anticipations d'évolution de la courbe démographique de la population de cotisants et de retraités affiliés au régime qu'elles gèrent.

À titre d'exemple, l'importance des réserves du RCI, les plus conséquentes en termes d'années de prestations couvertes, résultent avant tout de la « jeunesse » du régime, c'est-à-dire de son rapport très favorable entre le nombre de cotisants et le nombre de retraités. Or, lors du départ en retraite de la population actuelle de cotisants, les versements de pensions augmenteront sensiblement, requérant l'utilisation des réserves du régime pour assurer son équilibre financier.

Les rapporteurs invitent donc à prendre en considération les charges de pensions des régimes et l'évolution de leur situation démographique pour porter un jugement sur le niveau des réserves détenues par chaque caisse de retraite. Sur cette base, il apparaît avec évidence que le montant élevé des réserves détenues par certaines caisses, notamment l'Agirc-Arrco, n'est pas excessif.

b) La performance financière des actifs détenus par les caisses de retraite varie fortement en fonction des choix de placement

Les réserves techniques de financement à moyen et long terme des régimes de retraite sont placées sur les marchés financiers en vue de dégager un produit financier , qui viendra accroître le montant total des réserves.

Comme le souligne le Conseil d'orientation des retraites, dès lors que la constitution de réserves correspond à un transfert financier entre générations, le rapport entre le coût et le bénéfice de ce provisionnement dépend du rendement réel de ces réserves.

Celui-ci dépendra essentiellement de la politique de placement arrêtée par le gestionnaire du régime et de la performance financière des différents actifs admis en représentation de ses réserves (actions, obligations, placements monétaires, immobilier, etc .), qui varie fortement en fonction du niveau de risque associé à chaque catégorie d'actif. Ainsi, un capital placé à 1 % doublera tous les 70 ans ; à 2 %, tous les 36 ans ; à 4 % tous les 18 ans.

Rendement annuel moyen des différentes formes

d'actifs admis

en représentation des réserves des

régimes de retraite depuis 1950

|

Catégorie d'actifs |

Obligations souveraines |

Bons du Trésor |

Actions |

Immobilier |

|

16 pays étudiés * |

2,79 % |

0,88 % |

8,30 % |

7,42 % |

|

France |

2,97 % |

0,96 % |

6,01 % |

9,68 % |

*Allemagne, Australie, Belgique, Danemark, Espagne, États-Unis, Finlande, France, Italie, Japon, Norvège, Pays-Bas, Portugal, Royaume-Uni, Suède et Suisse

Source : Conseil d'orientation des retraites, d'après Jordà, O. et al (2019), « The Rate of Return on Everything, 1870-2015 », The Quarterly Journal of Economics , 134(3), 1225-1298

Or, dans le contexte de la politique monétaire accommodante menée par la Banque centrale européenne (BCE) depuis la crise économique de 2008 et la crise de la zone euro de 2010, notamment au travers des mesures dites d'assouplissement quantitatif, les taux d'intérêt ont fortement diminué au cours des dernières années, en particulier les taux souverains.

Si le coût de l'endettement des États membres de la zone euro s'en trouve réduit, les rendements des placements en bons du Trésor et en obligations souveraines se sont largement aplatis. Aussi la pertinence d'un investissement en trop forte proportion des réserves des régimes financiers dans ces catégories d'actifs doit être réinterrogée au regard du profil de décaissement des différents régimes.

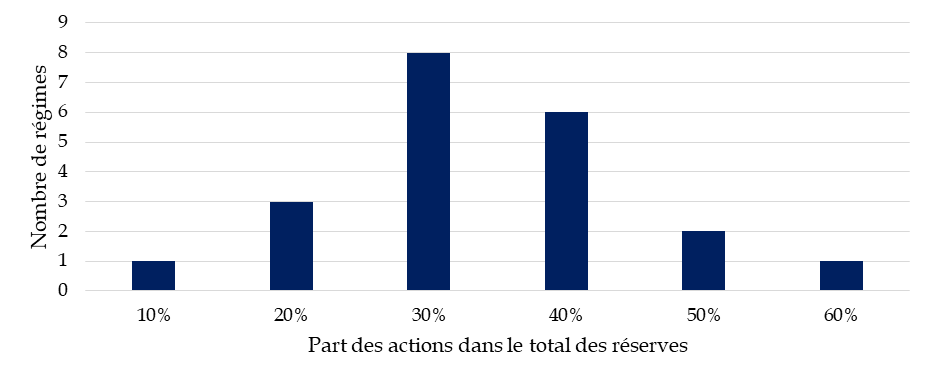

Taux de détention des réserves sous forme

d'actions

par les régimes de retraite en juin 2020

Source : Commission des comptes de la sécurité sociale, juin 2020

(1) Les placements européens de l'Agirc-Arrco s'avèrent rentables

À fin 2019, les réserves de financement à moyen-long terme de l'Agirc-Arrco étaient composées d'un tiers d'actions, presque exclusivement issues de la zone euro. En 2019, les placements opérés par le régime lui ont ainsi permis de réaliser un produit financier de 700 millions d'euros.

(2) La politique de placement de l'Ircantec tend vers l'objectif de 40% d'actions

Les réserves de l'Ircantec, quant à elles, font l'objet d'une allocation par période de quatre ans. L'allocation stratégique définie par le conseil d'administration en 2016 prévoit une part cible de 40 % d'actions, 30 % d'obligations souveraines, 20 % d'obligations d'entreprises et 10 % d'actifs non côtés. Entre 2015 et 2020, le montant des réserves du régime complémentaire des agents contractuels de la fonction publique a augmenté de 3,7 milliards d'euros, dont 1,4 milliard, soit 38 %, sont attribuables à la performance financière des placements du régime, qui s'élève, en moyenne annuelle, à 2,1 % nets de l'inflation.

(3) La performance des placements du RCI décline progressivement

De même, entre 2013 et 2019, la performance financière des placements du RCI a permis de générer un produit de 4,6 milliards d'euros, soit 660 millions d'euros en moyenne annuelle. Néanmoins, ce régime pâtit de la baisse constante des taux de rendement des obligations souveraines. En effet, si son objectif de performance, fixé à 2,25 % nets de l'inflation, est tenu la création du RSI, la performance réelle tend à s'amenuiser. En 2020, elle s'élevait ainsi à 2,38 % depuis la création du RSI (2006) et à 3,51 % depuis 2013, mais seulement à 1,66 % sur trois ans et à 1,6 % sur un an.

Répartition par catégorie des actifs

admis en représentation

des réserves du RCI au 16 avril

2021

Source : Conseil de la protection sociale des indépendants

Au total, du fait de l'orientation actuelle de la politique monétaire dans la zone euro et les principales économies mondiales, la vigueur du rendement réel des régimes de retraite est fortement corrélée à la proportion des actions dans le total des actifs admis en représentation des réserves des régimes de retraite.

La BCE ayant confirmé envisager de poursuivre à l'avenir la conduite de sa politique monétaire accommodante, les taux d'intérêt devraient demeurer à un niveau très bas au moins à moyen terme.

Par conséquent, les régimes de retraite gagneraient à envisager une plus grande diversification de leurs placements en faveur des actions et de l'immobilier afin de conserver une performance financière intéressante.

Proposition n° 2 : inciter les caisses de retraite disposant de marges de manoeuvre à élargir la part des actifs de performance dans le total des actifs qu'elles détiennent.

La politique de placement des régimes de retraite est toutefois encadrée par nombre de dispositions réglementaires ou statutaires , notamment le décret n° 2002-1314 du 25 octobre 2002.

Le décret n° 2002-1314 du 25 octobre 2002

Le décret n° 2002-1314 du 25 octobre 2002 relatif à l'organisation financière des régimes d'assurance vieillesse des travailleurs non-salariés des professions non agricoles et de certains régimes spéciaux et modifiant le code de la sécurité sociale et le code de l'aviation civile fixe le cadre réglementaire de la gestion financière des réserves des régimes de retraite. Il concerne le RCI, la CNAVPL et ses sections professionnelles, le régime complémentaire de la MSA, la CRPCEN et la CRPNPAC.

Ont ainsi été précisées la liste des actifs pouvant être admis en représentation des réserves des régimes de retraite et la part maximale ou minimale de l'ensemble des actifs détenus par chaque organisme que peut ou doit représenter chaque catégorie d'actifs : par exemple, les actifs admis en représentation des réserves doivent comporter au moins 34 % d'obligations en euros et au plus 20 % d'actifs immobiliers.

En outre, le conseil d'administration de chaque caisse est depuis tenu d'élaborer un règlement financier devant obligatoirement comporter un manuel de procédure, un document décrivant les modalités de gestion de l'activité de déplacement et un code de déontologie. Il doit également adopter un rapport annuel fixant les orientations générales de la politique de placement des actifs gérés par la caisse.

Les dispositions issues du décret ont été largement remaniées par le décret n° 2017-887 du 9 mai 2017 relatif à l'organisation financière de certains régimes de sécurité sociale, qui prévoyait notamment l'adossement de l'actif de placement des régimes de retraite à leur résultat technique sur les dix années à venir : en cas de déficit technique pour chacune de ces années, les placements du régime auraient dû avoir pour objectif prioritaire de dégager des liquidités garanties et sûres au moins égales au montant du déficit ; si tel n'avait pas été le cas, le régime aurait dû céder des actifs à long terme très rémunérateurs pour investir dans des actifs à court terme plus liquides, mais à rendement faible, voire nul ou négatif.