Rapport d'information n° 33 (2022-2023) de MM. Michel CANÉVET , Rémi CARDON et Olivier RIETMANN , fait au nom de la délégation aux entreprises, déposé le 7 octobre 2022

Disponible au format PDF (931 Koctets)

Synthèse du rapport (887 Koctets)

-

L'ESSENTIEL

-

REPRENDRE POUR MIEUX ENTREPRENDRE DANS LES

TERRITOIRES

-

I. UNE SITUATION QUI NE S'EST MALHEUREUSEMENT PAS

AMÉLIORÉE DEPUIS 2017 MALGRÉ UNE MODERNISATION

LÉGISLATIVE DES DISPOSITIFS DE TRANSMISSION

-

A. EN 5 ANS, PAS DE PRISE DE CONSCIENCE

RÉELLE...

-

B. ...MALGRÉ DES AMÉLIORATIONS

LÉGISLATIVES MAJORITAIREMENT ISSUES DES TRAVAUX DE LA

DÉLÉGATION AUX ENTREPRISES

-

A. EN 5 ANS, PAS DE PRISE DE CONSCIENCE

RÉELLE...

-

II. FACILITER LES TRANSMISSIONS : UNE URGENCE

POUR NOS TERRITOIRES ET NOTRE ÉCONOMIE

-

A. PREMIÈRE PRIORITÉ :

SÉCURISER LES TRANSMISSIONS

-

1. Sanctuariser le Pacte Dutreil en stabilisant le

dispositif et en communiquant mieux

-

2. Sécuriser la définition et

l'appréciation de la holding animatrice

-

3. Abroger le dispositif d'information

préalable des salariés, véritable risque de

déstabilisation

-

4. Sécuriser les dispositifs de financement

de la transmission par Bpifrance

-

1. Sanctuariser le Pacte Dutreil en stabilisant le

dispositif et en communiquant mieux

-

B. SECONDE PRIORITÉ : SIMPLIFIER LES

TRANSMISSIONS

-

1. Pérenniser la déductibilité

de l'amortissement du fonds de commerce

-

2. Harmoniser les droits d'enregistrement

-

3. Faciliter la reprise par les

salariés

-

4. Inciter les dirigeants à anticiper

-

5. Faciliter la transmission à un fonds de

pérennité

-

6. Organiser la coordination des acteurs de la

transmission dans les territoires

-

1. Pérenniser la déductibilité

de l'amortissement du fonds de commerce

-

A. PREMIÈRE PRIORITÉ :

SÉCURISER LES TRANSMISSIONS

-

I. UNE SITUATION QUI NE S'EST MALHEUREUSEMENT PAS

AMÉLIORÉE DEPUIS 2017 MALGRÉ UNE MODERNISATION

LÉGISLATIVE DES DISPOSITIFS DE TRANSMISSION

-

EXAMEN EN DÉLÉGATION

-

LISTE DES PERSONNES AUDITIONNÉES ET/OU DES

CONTRIBUTIONS ÉCRITES

N° 33

SÉNAT

SESSION ORDINAIRE DE 2022-2023

Enregistré à la Présidence du Sénat le 7 octobre 2022

RAPPORT D'INFORMATION

FAIT

au nom de la délégation aux entreprises (1) par la mission de suivi relative à la transmission d' entreprise ,

Par MM. Michel CANÉVET, Rémi CARDON et Olivier RIETMANN,

Sénateurs

(1) Cette délégation est composée de : M. Serge Babary, président ; M. Stéphane Artano, Mmes Martine Berthet, Florence Blatrix Contat, MM. Gilbert Bouchet, Emmanuel Capus, Mme Anne Chain-Larché, MM. Gilbert-Luc Devinaz, Thomas Dossus, Fabien Gay, Jacques Le Nay, Dominique Théophile, vice-présidents ; MM. Rémi Cardon, Jean Hingray, Sébastien Meurant, Vincent Segouin, secrétaires ; Mmes Cathy Apourceau-Poly, Annick Billon, Nicole Bonnefoy, MM. Michel Canévet, Daniel Chasseing, Alain Chatillon, Mme Marie-Christine Chauvin, MM. Pierre Cuypers, Alain Duffourg, Mme Pascale Gruny, MM. Christian Klinger, Daniel Laurent, Stéphane Le Rudulier, Martin Lévrier, Didier Mandelli, Jean-Pierre Moga, Albéric de Montgolfier, Claude Nougein, Mme Guylène Pantel, MM. Georges Patient, Sebastien Pla, Mmes Émilienne Poumirol, Frédérique Puissat, MM. Christian Redon-Sarrazy, Olivier Rietmann, Daniel Salmon.

L'ESSENTIEL

REPRENDRE POUR MIEUX ENTREPRENDRE DANS NOS TERRITOIRES

Quoi de neuf depuis le premier rapport de 2017 ?

La Délégation aux entreprises (DAE) du Sénat a adopté à l'unanimité, jeudi 6 octobre 2022, le rapport d'information de la mission de suivi sur le thème de la transmission d'entreprise, qui concerne tant la cession que la reprise . Elle a ainsi dressé le bilan des évolutions observées depuis l'adoption de son premier rapport en 2017 et de la proposition de loi afférente, en juin 2018.

La Délégation formule 11 recommandations pour remédier à une situation particulièrement alarmante pour notre économie. Elle appelle de ses voeux la mise en oeuvre d'une véritable politique publique de la transmission d'entreprise en France.

1. UNE SITUATION TOUJOURS INQUIÉTANTE

Quelles évolutions depuis 2017 ?

Le cadre législatif a été modernisé, en grande partie sous l'influence de la Délégation aux entreprises (DAE). En effet, les réformes adoptées ont été largement inspirées des mesures défendues par la DAE dans le rapport 1 ( * ) « Moderniser la transmission d'entreprise en France : une urgence pour l'emploi dans nos territoires » ou dans la proposition de loi 2 ( * ) visant à moderniser la transmission d'entreprise :

ü modernisation du « Pacte Dutreil » (suppression de l'obligation annuelle d'attestation, reconnaissance de l'engagement « réputé acquis », possibilité d'apporter en holding les titres d'une société interposée, etc.) ;

ü élargissement de la possibilité d'échelonner le paiement de l'impôt en cas de crédit-vendeur ;

ü assouplissement des conditions pour bénéficier d'un crédit d'impôt en cas de rachat par les salariés ;

ü assouplissements en faveur des indépendants.

Malgré ces réformes, la situation demeure inquiétante .

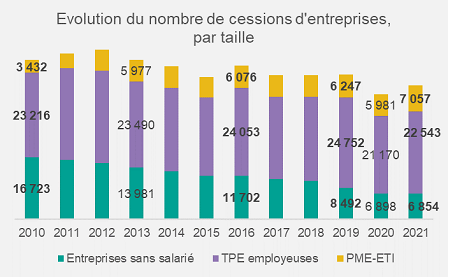

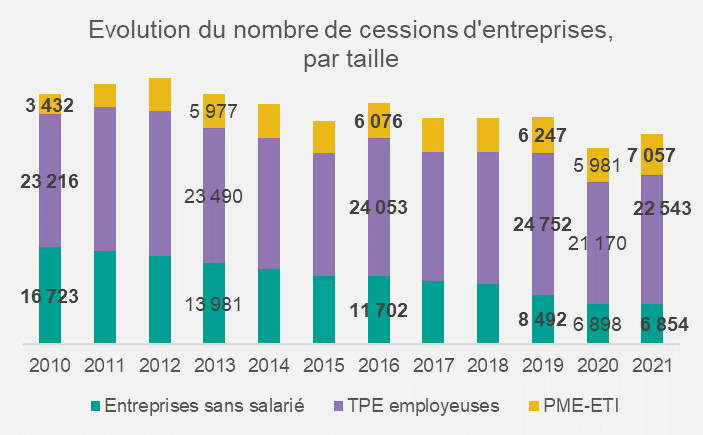

source : BPCE L'Observatoire

Or la démographie des chefs d'entreprise est alarmante : 25 % des dirigeants ont plus de 60 ans et 11 % ont plus de 66 ans . L'estimation du nombre d'entreprises à céder dans les 10 prochaines années varie de 250 000 (direction générale des entreprises) à 700 000 (CPME, CCI France, CMA-France, CRA-Cédants et repreneurs d'affaires, etc.). Pendant ce temps, le Gouvernement communique davantage sur la création que sur la reprise d'entreprise, alors que faute de repreneurs, les départs à la retraite des dirigeants déboucheront sur la disparition des entreprises.

|

25% des chefs d'entreprise ont plus de 60 ans 700 000 entreprises à céder d'ici 10 ans |

La crise, sanitaire et économique, a également des conséquences qui rendent le contexte plus complexe en 2022. De nombreux patrons de PME seraient enclins à céder leur entreprise plus tôt que prévu, accélérant le processus naturel des départs. En outre, elle a fragilisé financièrement les entreprises , devenues pour certaines des cibles potentielles. Le phénomène de prédation est ressenti plus fortement. Le rachat par des investisseurs étrangers, faute de repreneur local, peut s'avérer parfois désastreux car certains repreneurs délocalisent rapidement l'activité.

Enfin le débat public a évolué depuis 2017 , certaines positions étant particulièrement critiques à l'égard des dispositifs tels que le Pacte Dutreil. Elles mélangent souvent l'appréciation du patrimoine professionnel avec celle du patrimoine privé, ne prenant pas en compte les externalités positives des entreprises familiales.

Pourquoi la reprise d'entreprise est-elle si essentielle ?

|

Car la France a besoin que ses PME grandissent pour devenir des entreprises de taille intermédiaire (ETI) , essentielles à la performance économique de notre pays, à l'emploi et au redressement de notre balance commerciale. Or, il faut en moyenne 21 ans pour qu'une entreprise puisse devenir une ETI. Car le maintien des entreprises dans leur territoire en garantit la vitalité économique et l'emploi . Faute de repreneur, un départ à la retraite peut déboucher sur la perte des savoir-faire, des brevets, des emplois, de notre compétitivité et, selon les secteurs, de notre souveraineté économique . |

2. ONZE RECOMMANDATIONS POUR SÉCURISER ET SIMPLIFIER LES TRANSMISSIONS

Sécuriser les transmissions

Proposition n°1 : Sanctuariser le « Pacte Dutreil » et organiser une campagne d'information des dirigeants d'entreprise. Préserver et sécuriser ce dispositif fiscal est essentiel pour les entreprises familiales (qui représentent 52 % des ETI, alors que les transmissions familiales représentent seulement entre 14 et 20 % de l'ensemble des cessions en France contre plus de 50 % en Allemagne et 60 % en Italie). En outre, ce dispositif peut bénéficier à des personnes hors du cercle familial, comme des salariés. L'une des priorités est de mieux informer les chefs d'entreprise qui ne le connaissent pas, comme le confirme le très récent sondage CCI-France - Opinion Way de septembre 2022 (sondage effectué sur un panel composé de 630 chefs d'entreprise).

|

Connaissez-vous le dispositif « pacte Dutreil » visant à alléger la fiscalité de la transmission des entreprises dans un cadre familial ? |

Proposition n°2 : Consolider et clarifier dans la loi la définition de la holding animatrice et son application dans le cadre du « Pacte Dutreil ».

Proposition n°3 : Sécuriser, via un rescrit spécifique, l'appréciation administrative du caractère animateur de la holding.

Ces deux dernières préconisations visent à sécuriser la situation juridique de nombreuses entreprises dont le sort fiscal dépend de l'appréciation du caractère animateur de leur holding par l'administration. Les revirements de jurisprudence par rapport à la doctrine administrative sont trop déstabilisants et peuvent remettre en cause des projets de transmission. Il est par ailleurs nécessaire d'instaurer un dialogue économique constructif entre les entreprises et l'administration fiscale.

Proposition n°4 : Abroger le dispositif d'obligation d'information préalable des salariés de la loi dite « Hamon ». Ce dispositif n'est plus adapté au contexte actuel et s'avère même contre-productif. Il ne favorise pas la reprise par les salariés et il est source d'insécurité pour une entreprise, car un projet de transmission doit pouvoir demeurer confidentiel. Mais cette abrogation n'est pas « sèche », elle s'accompagne de plusieurs mesures visant à encourager la reprise par des salariés (proposition n°8). De nombreux exemples montrent que la transmission aux salariés est un atout et un facteur de succès.

Proposition n°5 : Sécuriser les dispositifs de financement de la transmission par Bpifrance. Il s'agit de rétablir, dans le budget de l'Etat, la ligne de crédits qui traduit l'effort public en faveur de la transmission d'entreprise avec la garantie bancaire et le « prêt transmission » de Bpifrance. Ce rétablissement, accompagné d'un vote des crédits à la hauteur de l'enjeu, a pour objectif de sécuriser cet accompagnement de Bpifrance que TPE et PME jugent « salutaire » et « vital ».

Simplifier les transmissions

Proposition n°6 : Faciliter la transmission des fonds de commerce en pérennisant la déductibilité de l'amortissement. Cette possibilité, visant à répondre aux urgences de la crise économique, est aujourd'hui une dérogation en vigueur pour les fonds acquis entre le 1 er janvier 2022 et le 31 décembre 2025. Elle doit être pérennisée compte tenu de l'enjeu de transmission des fonds commerciaux pour les territoires dans les 10 prochaines années.

Proposition n°7 : Harmoniser les droits d'enregistrement avec un taux unique

Il s'agit de fixer un taux unique de 0,1% pour mettre fin aux effets « pervers » des transformations statutaires opérées dans le seul objectif de diminution des coûts de transmission.

Proposition n°8 : Faciliter la reprise par les salariés en :

- Pérennisant le crédit d'impôt en faveur des sociétés rachetées par des salariés -article 220 nonies du code général des impôts (CGI) ,

- Relevant les abattements fiscaux en cas de reprise par des salariés (de 300 000 à 500 000 euros) - article 790 A et 732 ter du CGI ,

- Incitant le fléchage des abondements en droits complémentaires du compte personnel de formation (CPF) vers les formations à la reprise.

Proposition n°9 : Encourager l'anticipation des dirigeants en leur offrant un « chèque-conseil pour la transmission » entre 55 et 65 ans. Cette mesure, qui existe déjà en Belgique, incitera les dirigeants, notamment de TPE et de PME, à réfléchir à la transmission de leur entreprise suffisamment en amont de leur départ.

Proposition n°10 : Faciliter la transmission à un fonds de pérennité. Il s'agit d'assouplir -notamment via un sursis d'imposition pour les transferts de titres par des personnes morales - le cadre fiscal, aujourd'hui extrêmement dissuasif (seuls 3 fonds ont été créés depuis 2019).

Proposition n°11 : Simplifier les démarches des cédants et repreneurs en structurant la coordination, au niveau national et régional, entre les différents acteurs publics et privés de la transmission d'entreprise. Une charte nationale pourrait ainsi être signée entre tous les acteurs publics et privés de la transmission (DGFIP, Bpifrance, CCI, CMA, experts comptables, Régions de France, banques, etc.) pour définir : les modalités d'une véritable politique publique de la reprise d'entreprise ; une déclinaison dans chaque région, où seraient désignés un référent collectant les informations relatives aux entreprises concernées (par exemple les CCI) et un référent public, notamment pour faciliter le dialogue avec toutes les administrations (directions fiscales, services de contrôle des normes, etc.).

LISTE DES PRINCIPALES RECOMMANDATIONS

|

N° de la recommandation |

Recommandations |

Acteurs concernés |

Calendrier prévisionnel |

Support/action |

|

OBJECTIFS DE SECURISATION DES TRANSMISSIONS |

||||

|

1 |

Sanctuariser le « Pacte Dutreil » et organiser une campagne d'information des dirigeants d'entreprise |

Gouvernement / Relais privés et publics / DAE |

Dès l'autonome 2022 |

DAE : réalisation d'un film sur le Pacte Dutreil pour une mise en ligne sur sa page Internet |

|

2 |

Consolider et clarifier dans la loi la définition de la holding animatrice et son application dans cadre du « Pacte Dutreil » |

Parlement /

|

Automne 2022 |

Nouvelle PPL Transmission et/ou PLF 2023 : CGI : article 787 B et 966 du CGI |

|

3 |

Sécuriser, via un rescrit spécifique, l'appréciation administrative du caractère animateur de la holding |

Parlement / Gouvernement |

Automne 2022 |

Nouvelle PPL Transmission et / ou PLF 2023 : CGI + Acte réglementaire pour l'organisation des DDFIP |

|

4 |

Abroger le dispositif d'obligation d'information préalable des salariés de la loi dite « Hamon » |

Parlement / Gouvernement |

Automne 2022 |

Nouvelle PPL Transmission : code de commerce : sections 3 et 4 du chapitre Ier du titre IV du Livre premier et chapitre X titre III |

|

5 |

Sécuriser les dispositifs de financement de la transmission par Bpifrance |

Parlement / Gouvernement |

Automne 2022 |

PLF 2023 : Rétablir l'action 20 du programme 134 de la mission «Économie »et voter les crédits suffisants pour financer les garanties |

|

OBJECTIFS DE SIMPLIFICATION DES TRANSMISSIONS |

||||

|

6 |

Faciliter la transmission des fonds de commerce en pérennisant la déductibilité de l'amortissement |

Parlement / Gouvernement |

Automne 2022 |

Nouvelle PPL Transmission et/ou PLF 2023 : CGI : article 39-1-2° |

|

7 |

Harmoniser les droits d'enregistrement avec un taux unique |

Parlement / Gouvernement |

Automne 2022 |

Nouvelle PPL Transmission et/ou PLF 2023 : CGI : article 726 |

|

8 |

Faciliter la reprise par les salariés en : - Pérennisant le crédit d'impôt en faveur des sociétés rachetées par des salariés, - Relevant les abattements fiscaux en cas de reprise par des salariés (300 000 à 500 000 euros), - Incitant le fléchage des abondements en droits complémentaires du CPF vers les formations à la reprise |

Parlement / Gouvernement |

Automne 2022 |

Nouvelle PPL Transmission et/ou PLF 2023 : CGI articles 220 nonies , 790A et 732 ter Et COM de France Compétences |

|

9 |

Encourager l'anticipation des dirigeants en leur offrant un « chèque-conseil pour la transmission » entre 55 et 65 ans |

Parlement / Gouvernement |

Automne 2022 |

Nouvelle PPL Transmission et/ou PLF 2023 : |

|

10 |

Faciliter la transmission à un fonds de pérennité |

Parlement /

|

Automne 2022 |

Nouvelle PPL Transmission et/ou PLF 2023 Article 177 de la loi « Pacte » n° 2019-486 du 22 mai 2019 et 38-7 quater du CGI |

|

11 |

Simplifier les démarches des cédants et repreneurs en structurant la coordination, au niveau national et régional, entre les différents acteurs publics et privés de la transmission d'entreprise |

Parlement /

+ Bpifrance, CCI, CRA, CNOEC, Régions de France etc. |

Automne 2022 puis mise en oeuvre en 2023 |

Nouvelle PPL Transmission puis décrets pour mettre en oeuvre la loi dans les régions |

REPRENDRE POUR MIEUX ENTREPRENDRE DANS LES TERRITOIRES

Le 23 février 2017, la Délégation aux entreprises (DAE) du Sénat adoptait un rapport d'information consacré à la transmission d'entreprise : « Moderniser la transmission d'entreprise en France : une urgence pour l'emploi dans nos territoires ».

Ce rapport, issu des travaux de MM. Claude Nougein et Michel Vaspart, proposait 27 recommandations devant permettre de lutter contre les difficultés de transmission des entreprises . Relayées sur le terrain par les dirigeants d'entreprise et les chambres consulaires, ces difficultés sont perçues à la fois comme un drame personnel pour les chefs d'entreprise en âge de partir à la retraite et souhaitant trouver un repreneur, mais aussi comme un enjeu pour les territoires où ces entreprises conditionnent leur vitalité économique et le maintien de l'emploi . Le défi n'est pas que local, puisqu'il inclut le maintien d'un savoir-faire contribuant à notre compétitivité.

La disparition de certaines entreprises, faute de repreneur ou en raison d'une délocalisation après rachat par un investisseur étranger, peut en outre s'avérer préjudiciable à notre souveraineté économique . La crise sanitaire et les difficultés d'approvisionnement ont mis en évidence la problématique de dépendance économique car elles ont permis de prendre davantage conscience des conséquences de l'arrêt de certaines productions sur notre territoire. Aussi le contexte économique actuel oblige à appréhender la question de la transmission d'entreprise sous un angle nouveau .

C'est avec ce nouveau regard, et en constatant que le sujet de la transmission émerge quasi-systématiquement des échanges avec les chefs d'entreprise rencontrés sur le terrain lors de ses déplacements, que la Délégation aux entreprises, présidée par M. Serge Babary, a souhaité confier une mission de suivi de ce rapport à MM. Michel Canévet, Rémi Cardon et Olivier Rietmann .

Il s'agit de faire le bilan des avancées réalisées depuis 2017, dont une grande partie des améliorations législatives ont été directement inspirées des propositions de la Délégation. En effet, Claude Nougein et Michel Vaspart ont déposé en mars 2018 une proposition de loi (PPL) visant à moderniser la transmission d'entreprise, reprenant les conclusions de leur rapport tout en tenant compte des réformes intervenues depuis sa publication (comme le remplacement de l'impôt de solidarité sur la fortune (ISF) par l'impôt sur la fortune immobilière (IFI)). Elle fut adoptée en première lecture par le Sénat en séance publique le 7 juin 2018. De nombreuses mesures figurant dans ce texte ont été rapidement reprises par le Gouvernement et adoptées par le Parlement.

Cependant, malgré cette modernisation des dispositifs encadrant la transmission d'entreprise, force est de constater que la problématique demeure . Les acteurs de la transmission auditionnés n'ont malheureusement pas observé un « sursaut » sur le terrain pouvant compenser le vieillissement démographique des dirigeants d'entreprise.

Plus inquiétante encore est la position récente du Conseil d'analyse économique (CAE) , détaillée dans une note de décembre 2021 intitulée « Repenser l'héritage », qui remet en cause l'intérêt des transmissions familiales et le gain économique des dispositifs tels que le « Pacte Dutreil ». Le CAE suggère que la solution la plus appropriée serait « une très forte réduction voire la suppression des exemptions Dutreil au profit de mécanismes de facilités de paiement (...) ». Or, tant les transmissions familiales que le caractère essentiel du dispositif « Dutreil » ont été déjà largement démontrés dans le rapport de 2017 . Cette tentative de remise en cause n'est pas anodine et mérite que soit réaffirmée la nécessité de sécuriser le Pacte Dutreil pour les transmissions à venir, afin notamment que davantage de PME puissent se transformer en ETI et ainsi contribuer à la croissance économique de la France.

Les propositions présentées dans le présent rapport ont été adoptées par la Délégation aux entreprises lors de son examen le 6 octobre 2022. Elles se déclinent autour de deux axes figurant au coeur des missions de la Délégation aux entreprises : la sécurisation et la simplification . Ces 11 préconisations répondent en outre à 5 objectifs prioritaires :

- Stabiliser le droit en vigueur pour répondre à la principale demande des dirigeants d'entreprise ;

- Sanctuariser le « Pacte Dutreil », essentiel pour les transmissions familiales et pour le développement des ETI en France ;

- Simplifier les démarches et les dispositifs pour faciliter les transmissions et les reprises ;

- Sécuriser les transmissions en limitant les effets déstabilisants de la jurisprudence ou de certaines décisions administratives ;

- Inciter les dirigeants à anticiper leur transmission.

I. UNE SITUATION QUI NE S'EST MALHEUREUSEMENT PAS AMÉLIORÉE DEPUIS 2017 MALGRÉ UNE MODERNISATION LÉGISLATIVE DES DISPOSITIFS DE TRANSMISSION

A. EN 5 ANS, PAS DE PRISE DE CONSCIENCE RÉELLE...

1. Une baisse persistante des transmissions

Rappelons que la transmission d'entreprise concerne aussi bien la transmission intra-familiale que la cession à un tiers (salarié ou non).

À ce sujet, MM. Claude Nougein et Michel Vaspart avaient dressé un constat inquiétant pour la survie des entreprises dans nos territoires. À côté des 60 000 transmissions annuelles d'entreprise, 30 000 disparitions d'entreprise devaient être regrettées

Il est utile de rappeler que le premier obstacle à une meilleure prise en compte du défi de la transmission des entreprises, identifié par les rapporteurs de la Délégation, était précisément celui du défaut de statistiques fiables. L'Insee ayant cessé de comptabiliser les cessions depuis 2007, la prise en compte des cessions-transmissions n'est plus coordonnée et varie selon les critères retenus en fonction des études publiées sur le sujet. Malgré l'alerte donnée par le Sénat en 2017, l'État n'a pas jugé bon de remédier à ce problème.

Les chiffres les plus fiables en matière de cessions-transmissions sont toujours, d'après l'avis des experts interrogés sur le sujet, ceux de BPCE L'Observatoire. Leurs dernières études montrent bien que le phénomène de ralentissement des cessions-transmissions d'entreprise s'est accentué :

• Les opérations de cession ont diminué de 19 % entre 2010 (45 815 cessions) et 2019 (37 111 cessions) , ce qui montre que l'idée selon laquelle le vieillissement des dirigeants conditionne le nombre de cessions est fausse.

• Le ralentissement s'est, sans surprise, confirmé entre 2019 et 2020 avec une nouvelle diminution de 16 % (31 300 cessions en 2020).

Pourtant l'enjeu n'a jamais été aussi important compte tenu de la démographie des dirigeants . En outre, le contexte de crise économique pousserait de nombreux chefs d'entreprise à vouloir « passer la main » plus rapidement que prévu.

D'un point de vue démographique, les chiffres sont assez alarmants. Comme le rappelle Alain Tourdjman, directeur des études économiques et de la prospective du groupe Banque Populaire-Caisse d'Épargne (BPCE) : « en 2005, 15 % des dirigeants de PME avaient plus de 60 ans, contre 25 % aujourd'hui ; 5,5 % des dirigeants avaient 66 ans et plus, contre plus de 11 % aujourd'hui ».

Dans sa contribution, ce dernier note que sur une longue période, le nombre de cessions n'a cessé de baisser ces dernières années, en particulier pour les entités sans salarié tandis qu'il est plus stable pour les TPE employeuses (de 1 à 9 salariés). Il est au mieux légèrement orienté à la hausse pour les PME mais sans commune mesure avec la « vague » de cessions attendues à la suite de la fin d'activité de la génération du baby-boom.

Source : Bodacc, calculs et estimations BPCE, Etudes & Prospective - réponse au questionnaire du Sénat - 29 juillet 2022

Pour M. Christian Geissmann, trésorier de la CCI Alsace-Métropole, représentant CCI France lors de la table ronde organisée le 27 janvier 2022 par la Délégation aux entreprises, « nous estimons que dans les 10 prochaines années, environ 700 000 entreprises se trouveront potentiellement en situation de cession. Le marché est énorme et représente de nombreux emplois. »

Pour le Mouvement des entreprises de taille intermédiaire (METI), une ETI sur deux va se transmettre dans les prochaines années .

La Direction générale des entreprises (DGE) du ministère de l'économie, des finances et de la souveraineté industrielle et numérique estime à environ 250 000 le nombre d'entreprises à reprendre au cours des dix prochaines années .

La CPME, dans sa contribution, note qu'en 2019, l'observatoire du réseau CRA (Cédants et repreneurs d'affaires) estimait le nombre d'entreprises à céder d'environ 68 000 par an, soit un marché de 680 000 entreprises sur 10 ans . En 2022 les estimations sont encore plus élevées puisque selon Bernard Fraioli, président du réseau CRA, « le marché est estimé à 80 000 entreprises , pour 1 million d'emplois environ. Entre 7 000 et 9 000 transmissions ont lieu chaque année. La transmission est d'une façon générale un « angle mort » : on parle énormément de créations, mais peu de transmissions . »

Cet angle mort est effectivement frappant lorsqu'on observe le soutien des pouvoirs publics aux créations d'entreprises.

Pour Alain Tourdjman, « notre pays est un peu trop centré sur l'idée de la création. Cela conduit à une fragmentation généralisée du tissu productif et va à l'encontre de la croissance interne des entreprises. Parallèlement, le nombre de repreneurs d'entreprises existantes et rentables s'avère insuffisant ».

Ce constat est partagé par tous les experts auditionnés qui regrettent que la reprise d'entreprise ne soit pas davantage soutenue en France, notamment dans un contexte de concurrence entre pays européens qui devrait bien au contraire résulter dans des efforts soutenus pour faire émerger davantage d'entreprises de taille intermédiaire.

Pour mémoire, en 2021 selon l'INSEE, le nombre de créations d'entreprises en France a atteint un nouveau record avec 995 900 créations , soit 17 % de plus qu'en 2020, année du précédent record malgré un fort recul des créations pendant le premier confinement en 2020. Le nombre de créations d'entreprises est ainsi supérieur de près de 80 % à son niveau moyen sur la période 2010 à 2017, avant l'expansion récente du nombre de créations d'entreprises. Cette croissance est portée par les créations de sociétés (+ 24 %) et celles d'entreprises individuelles sous le régime du micro-entrepreneur (+ 17 %).

2. Un manque d'anticipation toujours handicapant

Le président de l'association CRA témoignait lors de la table ronde organisée le 27 janvier 2022 par la Délégation : « un problème structurel que nous constatons est celui de l'absence d'anticipation de la part des cédants. Certaines entreprises sont cédées trop tardivement, ou ne sont pas cédées du tout, faute de préparation. Nous essayons de lutter contre ce manque d'anticipation. »

Le Medef précise, quant à lui, qu'il existe effectivement un paradoxe lorsqu'on observe l'âge des dirigeants d'une part et les cessions d'autre part. « Il peut être illustré par la formule «intention n'est pas cession». En effet, le croisement entre les données des cessions conclues, c'est-à-dire les cessions effectivement réalisées, et les données d'enquête auprès des dirigeants afin de recueillir leur aspiration à vendre, révèle que les intentions de cession sont naturellement plus fréquentes chez les dirigeants plus âgés, mais qu'elles ne sont que très partiellement transformées en cession. Il apparaît que moins de la moitié de ces intentions sont transformées en cession lorsque le dirigeant est âgé de plus de 60 ans, alors que cet écart est peu significatif dès lors que le dirigeant a moins de 55 ans . » Les causes sont multiples selon le Mouvement des entreprises de France : impréparation du dirigeant, gestion des affaires courantes trop énergivore, prix de réserve de la cession trop élevé pour les repreneurs potentiels, difficultés à trouver un repreneur de confiance, attrait limité de la part des repreneurs pour certains types d'activité ou de localisation de l'entreprise... La CPME rappelle également que seuls 17 % des dirigeants de TPE parviennent à céder leur entreprise après 65 ans.

Alain Tourdjman décrit plus précisément, au niveau macroéconomique, le risque inhérent aux difficultés de transmission et au vieillissement des dirigeants d'entreprise : « un dirigeant qui souhaite céder a tendance à se désendetter et à désinvestir. Si cette période dure un an ou deux, les conséquences pour l'entreprise ne sont pas trop graves.

Toutefois, compte tenu de la grande difficulté des dirigeants âgés à céder, cette période peut parfois durer jusqu'à 10 ans. Or pendant cette longue période où un chef d'entreprise n'investit pas et ne développe pas de nouveaux projets, l'entreprise perd de la valeur et devient de moins en moins vendable. La probabilité de la céder est donc amenée à diminuer . Dans la mesure où 25 % des dirigeants de PME ont plus de 60 ans, cette pratique se diffuse à une part de plus en plus importante du tissu de PME en France, ce qui a tendance à peser sur le taux d'investissement global des PME. » Le même constat est dressé par le Medef, qui évoque le danger lié à la généralisation de la réduction progressive du potentiel de croissance de l'entreprise .

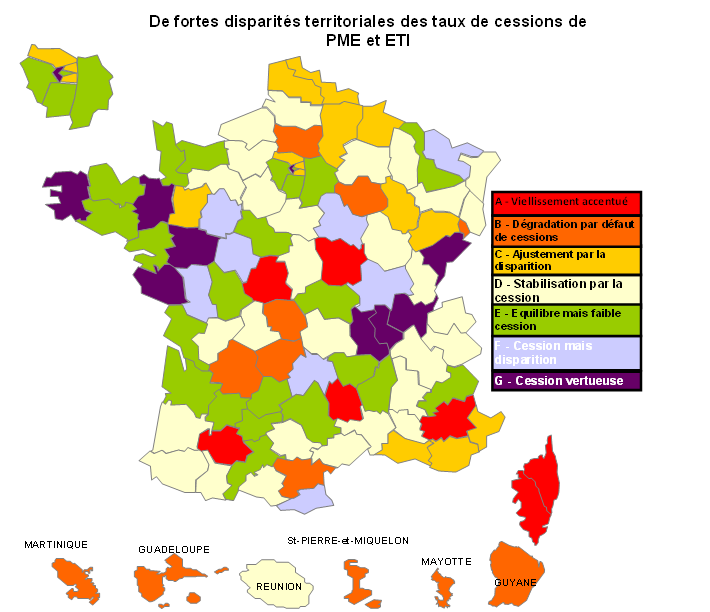

3. Des disparités territoriales et sectorielles

a) Les territoires ne sont pas tous confrontés à la même urgence

Les études du groupe BPCE de 2019 montrent que le phénomène du vieillissement des dirigeants d'entreprises est très sensible à l'échelle départementale . La part des dirigeants de plus de 65 ans est particulièrement élevée dans trois zones . Elle met d'abord clairement en évidence ce que certains géographes appellent la « diagonale du vide », une zone de faible densité et de recul démographique qui va des Ardennes et de la Meuse aux Pyrénées Orientales en passant par la Nièvre, la Creuse, et le Gers. Elle est également très marquée au Nord-Ouest, de l'ancienne région Picardie à l'Orne et dans le Sud-Est, de la Corse à la Lozère. À l'inverse, dans les écosystèmes de référence pour les entreprises moyennes et les ETI (Rhône-Alpes, le Grand-Ouest) et dans la plupart des zones d'influence des métropoles, ce phénomène est beaucoup moins marqué.

Toutefois, la distribution de cette seule variable d'âge occulte l'hétérogénéité des situations territoriales en matière de renouvellement du tissu d'entreprises en fin d'activité professionnelle. Un exercice de typologie prenant en compte, outre la structure par âge, le rythme du vieillissement ou la fréquence des cessions et des disparitions, notamment après 60 ans conduit BPCE à distinguer sept groupes de départements classés dans un ordre décroissant de fragilité .

Le Groupe A rassemble la Nièvre, l'Indre, le Gers, la Lozère, les Alpes de Haute-Provence, la Haute-Corse et la Corse du sud. Ce sont les sept départements dont la situation est la plus critique au regard de la part des dirigeants de plus de 65 ans qui, hormis pour la Corse du Sud, dépasse 12 % et s'accroît de façon préoccupante malgré des taux de cession et de transmission familiale déjà élevés.

Dans le deuxième groupe B, composé de neuf départements (ultramarins mais aussi Oise, Creuse, Aude, Dordogne...) le vieillissement est certes moins marqué mais s'accentue sous l'effet d'un taux de cession très faible . Pour endiguer la dégradation de ces zones qui se situent au seuil du groupe précédent, un redressement rapide et important de la reprise des PME en fin d'activité professionnelle est donc nécessaire, sauf à accepter une dévitalisation progressive du tissu productif local.

Le groupe C est un peu moins préoccupant en ce qui concerne l'âge mais ne le doit pas seulement à un taux de cession significatif. La forte propension à la disparition (judiciaire ou non) au-delà de 60 ans est une autre expression de la fragilité du tissu économique territorial . En d'autres termes, la cessation pure et simple sans revente y devient une modalité fréquente qui limite certes l'avancée en âge mais constitue aussi un échec irréversible. Le profil de ce groupe est moins rural puisqu'il englobe, outre l'essentiel de la région Hauts-de-France, le littoral méditerranéen des Alpes-Maritimes aux Bouches-du-Rhône et certains des départements les moins riches d'Ile-de-France.

Au total, à travers ces trois groupes, une trentaine de départements, comptant pour 27 % des PME et ETI françaises dont le dirigeant a plus de 65 ans, présente, à des degrés divers, des indicateurs très préoccupants quant au renouvellement de leur tissu de PME . Pour autant, cet ensemble n'est pas homogène puisqu'il agrège certes des départements ruraux en recul démographique et économique mais aussi des départements relevant de la zone d'influence de grandes métropoles.

Avec un effectif important et une part de dirigeants âgés légèrement supérieure à la moyenne, le groupe D est représentatif de la situation nationale. L'absence d'aggravation du vieillissement s'y explique par des taux de cession et de transmission familiale souvent élevés. Compte tenu de la projection nationale de la structure par âge à l'horizon 2022, ils devront être maintenus, voire accrus pour éviter une dégradation marquée, voire une dérive vers les groupes précédents, notamment dans l'Eure, les Vosges, le Vaucluse ou le Gard.

Le groupe E comprend 23 départements, principalement associés à des grandes aires urbaines et/ou situés dans l'Ouest du pays et en Ile-de-France. Hormis Paris, les Hautes-Alpes ou l'Allier, la proportion de chefs d'entreprises au-delà de 65 ans est nettement inférieure à la moyenne nationale et progresse peu. Un équilibre démographique semble être atteint, même si le taux de cession après 60 ans est relativement faible. En Île-de-France et dans les zones d'influence des métropoles régionales, la création de PME et la transformation des TPE en PME sont les principaux facteurs stabilisant, « par le bas », la structure par âge . Le tissu productif est sans doute plus jeune dans les autres départements.

Les deux derniers groupes s'inscrivent de façon plus explicite dans un cercle vertueux de cession élevée en fin d'activité professionnelle. Le groupe F est associé à des aires urbaines de densité moyenne (Yonne, Deux-Sèvres, Sarthe, Indre-et-Loire, Cantal, Saône-et-Loire, Moselle). À côté de transferts à titre onéreux et de transmissions familiales très fréquents, le recours à la disparition judiciaire ou à la fermeture par défaut comme facteur de régulation y est aussi supérieur à la moyenne. En revanche, l'option de la cessation ne semble pas nécessaire pour éviter le vieillissement du groupe G, davantage représenté dans des écosystèmes régionaux traditionnellement favorables aux PME (Rhône-Alpes, le Grand-Ouest ou l'Ile-de-France). En l'occurrence, le Doubs, l'Ain, le Rhône et la Loire, le Finistère, l'Ille-et-Vilaine, le Maine-et-Loire et la Vendée, les Hauts-de-Seine assurent un renouvellement optimal de leur tissu de PME et ETI en fin d'activité professionnelle.

b) La dimension sectorielle doit également être prise en compte

Le Medef a mis en évidence, dans sa contribution, cette composante essentielle. Il rappelle ainsi ce qu'avait montré l'étude de BPCE pour Bpifrance en 2019, indiquant que le taux de cession de PME (hors TPE) et d'ETI est très supérieur à la moyenne française (2,7 %) dans les activités immobilières (7,8 %), en information et communication (3,7 %), ainsi que dans le commerce, l'enseignement et la santé, et les services aux entreprises (3,0 %).

À l'inverse, le marché des cessions est structurellement moins dynamique dans la construction (1,7 %, à l'exception notable du génie civil), dans les transports et entreposage (1,9 %), les services aux particuliers (1,9 %) et l'hébergement et restauration (2,3 %).

Le taux de cession de l'industrie est en ligne avec la moyenne nationale, mais les disparités au sein de ce secteur sont importantes : la chimie, l'agroalimentaire, les biens d'équipement, le papier, le carton et la métallurgie ont des taux de cession plus élevés, contrairement à l'industrie automobile, la fabrication de plastiques et de produits métalliques, le travail du bois et surtout l'habillement.

Bien que déjà à un niveau supérieur à la moyenne, le taux de cession dans les secteurs de l'information et communication, des activités immobilières, des services aux entreprises et de l'enseignement et la santé est sur une tendance haussière au cours de la décennie. En revanche, la part des PME et des ETI cédées dans les services aux particuliers et, dans une moindre mesure, dans les transports et entreposage recule tendanciellement . Le taux de cession est globalement constant depuis dix ans dans les autres secteurs (industrie, construction, commerce et hébergement et restauration).

Le cas des exploitations agricoles , abordé dans le rapport 3 ( * ) de la Délégation en 2017, est également à prendre en compte.

Ces informations sont particulièrement utiles au regard des besoins déjà identifiés en France. Ainsi, n'est-il pas inquiétant de constater une baisse tendancielle des cessions dans le secteur des services aux particuliers alors que ce dernier est appelé à se développer et que l'on rencontre déjà des pénuries de recrutement ?

Par ailleurs, ne faudrait-il pas suivre de façon précise les taux de cessions dans des secteurs pour lesquels la France peut faire la différence en termes de compétitivité pour redresser sa balance commerciale ou bien ceux pour lesquels des questions d'indépendance économique ont été soulevées ?

4. Un risque de prédation croissant pour nos PME et ETI

L'affaiblissement du tissu économique de la France était, en 2017, davantage perçu sous l'angle de la disparition pure et simple des entreprises. Faute de repreneurs, certaines cessaient leur activité et avec elles disparaissaient les compétences, les emplois, le savoir-faire. En 2022 une nouvelle dimension a surgi de façon aigüe dans le débat : le risque de prédation. Si la menace de la disparition des entreprises est toujours bien présente, s'y ajoute celle du rachat par des capitaux étrangers avec, à terme, des délocalisations et la perte sèche de nos technologies, de notre savoir-faire au profit de nos concurrents étrangers.

Certes, il ne s'agit pas de diaboliser tout investisseur venu d'un autre pays. Plusieurs témoignages ont salué les investissements étrangers et ont appelé à développer le private equity pour soutenir des entreprises françaises, notamment familiales, ayant besoin de financer leur développement . Cependant les remontées du terrain entrepreneurial laissent apparaître de nombreux cas de prédation pure et simple, dans lesquels in fine les entreprises disparaissent de nos territoires après que des capitaux étrangers soient venus « sauver » de belles entreprises fragilisées financièrement.

Le risque de prédation, lié à la fragilisation financière des entreprises françaises, s'est évidemment accru avec la crise sanitaire au cours de laquelle, comme l'avait rappelé le METI lors d'une table ronde organisée au Sénat : « S'agissant de la prédation, je peux vous donner quelques chiffres relatifs aux ETI. En 2021, on a enregistré 25 % d'augmentation de ventes d'ETI par rapport à 2020 ; un tiers d'entre elles ont été approchées. Nous observons que des entreprises, notamment étrangères, approchent des entreprises françaises, car elles sont intéressées par leur savoir-faire. Toutefois, elles ne sont pas nécessairement intéressées par leur site, qu'elles rationalisent par la suite . ».

Certains rachats ont fait réagir, comme par exemple celui de l'entreprise familiale Atalian (services de propreté) par le fonds américain CD&R (Clayton, Dubilier & Rice). On peut également citer l'entreprise familiale Demeyère, fabricant de meubles né dans le département du Nord, racheté par un groupe marocain, Safari.

Dans un contexte de crise où la question de la dépendance économique a été soulevée parallèlement à celle de la souveraineté, on peut s'interroger sur la capacité de la France à protéger les PME et ETI ayant un rôle stratégique.

Certes la France dispose d'une politique publique de sécurité économique , qui s'appuie sur la réorganisation interministérielle découlant du décret du 20 mars 2019. Son article premier indique en effet que « La politique de sécurité économique vise à assurer la défense et la promotion des intérêts économiques, industriels et scientifiques de la Nation, constitués notamment des actifs matériels et immatériels stratégiques pour l'économie française. Elle inclut la défense de la souveraineté numérique . »

Le service de l'information stratégique et de la sécurité économiques (SISSE) 4 ( * ) de la direction générale des entreprises est chargé d'animer, sous l'autorité du Commissaire à l'information stratégique et à la sécurité économiques (également Directeur général des entreprises) la politique de sécurité économique française. Dans ce cadre, le SISSE a renforcé sa mission de détection des alertes de sécurité économique et de proposition de solutions de remédiation. Concrètement, le SISSE a détecté près de 500 alertes de sécurité économique en 2021, dont l'écrasante majorité (plus des 2/3) est effectivement liée à des tentatives de captations de savoir-faire et de transferts technologiques .

Pour la Direction générale des entreprises (DGE), « lorsque la menace est constituée par un projet de rachat par un acteur étranger, le cadre juridique du contrôle des investissements étrangers (IEF) 5 ( * ) est une réponse adaptée . » La réglementation a été modernisée par la loi PACTE et le décret du 31 décembre 2019. Elle soumet en effet tout prise de participation extra-européenne au-delà de 25 % des droits de vote - seuil abaissé temporairement à 10% pour les sociétés cotées pendant la crise - (ou toute prise de contrôle pour les investisseurs européens) « dans les entreprises des secteurs jugés stratégiques pour la Nation » à autorisation du ministre chargé de l'économie.

Ainsi, 328 dossiers ont été déposés en 2021 dans le cadre de la procédure IEF , année record puisque le nombre de dossiers a augmenté de 31,2 % par rapport à 2020. 124 opérations ont été analysées comme relevant du champ d'application de la réglementation. 57 autorisations simples (sans condition) ont été accordées et 67 autorisations ont été accompagnées de conditions. L'investisseur peut ainsi se voir imposer des conditions comme le maintien de la propriété intellectuelle des brevets, de la production et des capacités de recherche et de développement sur le sol national. L'effet dissuasif est important pour « les investisseurs à l'honorabilité incertaine », comme le précise la DGE.

La sécurité économique apparaît ainsi comme bien organisée, mais elle semble viser les sociétés les plus grandes, laissant passer les PME « sous le radar » . D'ailleurs c'est la position de la commission des affaires économiques du Sénat, présentée dans un rapport du 6 juillet 2022 intitulé « Cinq plans pour reconstruire la souveraineté économique » : « les rapporteurs s'étonnent que le choix ait été fait de circonscrire cet abaissement du seuil aux seules sociétés françaises cotées, excluant de fait les PME . En effet, tous les secteurs d'activité stratégiques comportent un grand nombre d'entreprises sensibles, notamment les sous-traitants des grands groupes, qui ne sont pourtant pas cotées. La DG Trésor a indiqué aux rapporteurs que cette restriction résultait de la plus grande dispersion du capital des sociétés cotées par rapport à celui des PME non cotées, exposant davantage les premières que les secondes à un risque d'opération inamicale (avec 10 % des voix, un actionnaire pourrait exercer une influence significative). Pour autant, compte tenu de l'impact de la crise sur la situation financière de toutes les entreprises, et des enjeux de souveraineté qui s'attacheraient à une prise de contrôle étrangère potentiellement inamicale au sein d'un sous-traitant stratégique, les rapporteurs considèrent essentiel de protéger les sociétés non cotées de la même façon que les sociétés cotées . »

Les PME sont essentielles car elles garantissent bien souvent l'indépendance en matière de sous-traitance, mais également car elles constituent les futures ETI stratégiques. Faciliter la transmission de ces entreprises constitue donc à la fois un rempart contre la prédation, dont le risque est plus menaçant en période de crise, et une arme pour défendre la souveraineté économique de la France.

B. ...MALGRÉ DES AMÉLIORATIONS LÉGISLATIVES MAJORITAIREMENT ISSUES DES TRAVAUX DE LA DÉLÉGATION AUX ENTREPRISES

Plusieurs dispositifs ont été améliorés afin de faciliter la transmission d'entreprise. Le Gouvernement, puis le Parlement, ont notamment repris des propositions de la Délégation aux entreprises issues du rapport précité de 2017 et/ou de la proposition de loi adoptée en juin 2018.

1. La modernisation du « Pacte Dutreil »

Le rapport de de la Délégation avait mis en évidence l'importance du dispositif fiscal défini à l'article 787 B du CGI, mais également les contraintes inhérentes à certaines limitations de la loi.

Plus encore, la proposition de loi n°343 précitée proposait, à son article 8, une série de modifications visant notamment à :

- tenir compte des sociétés unipersonnelles, de plus en plus nombreuses dans le tissu économique,

- supprimer la condition de maintien inchangé des participations en cas de sociétés interposées entre le redevable et la société éligible au dispositif « Dutreil »,

- réaffirmer l'engagement collectif réputé acquis (Ecra), dont l'administration avait progressivement limité l'usage, ce qui soulevait des difficultés en termes de sécurité juridique pour de nombreux professionnels de la transmission,

- garantir une meilleure continuité en cas de décès de l'associé exerçant les fonctions de dirigeant,

- supprimer les obligations déclaratives annuelles,

- prévoir qu'une violation partielle de l'engagement collectif ou individuel n'entraîne qu'une déchéance au prorata,

- préciser les possibilités d'apport à une holding et mieux définir la notion de holding animatrice.

La loi de finances pour 2019 a assoupli le régime du pacte Dutreil, permettant une transmission facilitée entre vifs ou par décès. Les modifications ont notamment :

- permis la souscription d'un engagement unilatéral de conservation des titres ;

- assoupli les conditions de seuil minimal de détention du capital pour la souscription d'un engagement collectif de conservation ;

- assoupli les conditions dans lesquelles l'engagement collectif de conservation est considéré comme « réputé acquis » sans avoir été formellement souscrit, en présence d'une société interposée ;

- permis la souscription d'un pacte Dutreil dans les six mois suivant le décès du dirigeant en cas d'absence d'anticipation de la transmission ;

- permis l'apport des titres, par les bénéficiaires de la transmission, à une société holding au cours de la phase d'engagement collectif et non plus uniquement au cours de la phase d'engagement individuel de conservation ;

- permis d'apporter en holding les titres d'une société interposée ;

- considéré qu'une offre publique d'échange précédant de moins d'un an une opération de fusion ou de scission ne porte pas atteinte à l'engagement individuel de conservation ;

- supprimé l'obligation annuelle de fournir à l'administration une attestation du respect des engagements, qui représentait une charge administrative pour les bénéficiaires des pactes et s'avérait inutile.

En complément de ces modifications, le régime du pacte Dutreil a fait l'objet d'éclairages doctrinaux à la suite d'une consultation publique. Face aux critiques formulées par les praticiens et les instances représentatives des entrepreneurs, ces précisions ont été apportées via la mise à jour Bulletin officiel des finances publiques (Bofip) 6 ( * ) le 21 décembre 2021 . L'administration est ainsi revenue sur la quasi-totalité des griefs soulevés, mais ce temps d'attente (trois ans entre l'adoption de la loi de finances et la publication du bulletin) a cependant été fortement critiqué par les chefs d'entreprise, qui ont vécu cette période d'incertitude comme une source d'insécurité juridique .

2. Le crédit-vendeur, un élargissement limité

L'échelonnement du paiement de l'impôt sur les plus-values de cession des PME ou ETI en cas de crédit vendeur constituait la proposition n°9 du rapport n°440 de la Délégation aux entreprises. Il s'agissait d'un élargissement d'une mesure alors réservée aux petites entreprises dont le chiffre d'affaires était inférieur à 2 millions d'euros et employant moins de 10 salariés 7 ( * ) . Cette réforme a été reprise à l'article 6 de la proposition de loi visant à moderniser la transmission d'entreprise, adoptée le 7 juin 2018 en première lecture par le Sénat.

Quelques mois plus tard, cette mesure était reprise dans la loi de finances pour 2019 , autorisant le cédant qui consent un crédit-vendeur à régler l'impôt sur les plus-values de cession au rythme des paiements programmés et effectués par le repreneur, et ce, sur une durée maximale de 5 ans. Ainsi, selon que le crédit vendeur court sur 2, 3, 4 ou 5 ans, l'impôt est désormais étalé sur la même durée, diluant d'autant l'effort financier. Toutefois, cette mesure était plus limitée que la proposition initiale de la Délégation aux entreprises, car applicable aux petites entreprises employant moins de 50 salariés (alors que la Délégation proposait de supprimer la condition d'effectif) et dont le total de bilan ou le chiffre d'affaires n'excède pas 10 millions d'euros.

Les plus-values à long terme concernées sont celles réalisées à l'occasion de la cession à titre onéreux de l'ensemble des éléments de l'actif immobilisé affectés à l'exercice d'une activité professionnelle ou d'une branche complète d'activité, à l'occasion d'une cession d'un fonds de commerce, artisanal ou d'une clientèle. La loi a élargi cette disposition aux plus-values réalisées à l'occasion de titres de sociétés qui répondent aux conditions de nombre de salariés et de chiffre d'affaires ou bilan.

3. Crédit d'impôt pour le rachat par des salariés : une mesure temporaire

S'agissant du crédit d'impôt pour le rachat d'une entreprise par les salariés, lorsque ces derniers décident de reprendre leur propre entreprise en créant une société exclusivement dédiée au rachat total ou partiel de celle-ci, ils peuvent bénéficier d'une aide fiscale matérialisée par un crédit d'impôt prévu à l'article 220 nonies du CGI .

À compter du 1er janvier 2020 et pour les opérations de rachat réalisées jusqu'au 31 décembre 2022, les conditions ont été assouplies, allant même plus loin que ne le demandait la Délégation aux entreprises (proposition n°25 du rapport de 2017) : le seuil minimum de salariés qui doivent détenir les parts de la société nouvelle est supprimé , seule une exigence minimale de présence est instaurée et seuls sont pris en compte pour le calcul du montant du crédit d'impôt les droits de vote attachés aux actions ou aux parts de la société nouvelle détenus par une ou plusieurs personnes qui, à la date du rachat, étaient salariées de la société rachetée depuis au moins dix-huit mois.

Ce dispositif est borné au 31 décembre 2022 et il a concerné seulement 45 entreprises en 2019 (52 entreprises en 2018). La dépense annuelle est inférieure à 500 000 €.

4. Les assouplissements en faveur des indépendants

Enfin, dans le cadre du plan pour les travailleurs indépendants , la loi de finances pour 2022 a assoupli et allégé la fiscalité de la transmission pour l'entrepreneur cédant en aménageant deux dispositifs d'exonération des plus-values professionnelles :

(i) pour les plus-values dégagées à l'occasion d'un départ à la retraite de l'exploitant ou de l'associé d'une société soumise à l'impôt sur le revenu (IR), le délai entre le départ à la retraite et la cession pour bénéficier de l'exonération est étendu de 2 à 3 ans à compter du départ à la retraite pour les entrepreneurs ayant fait valoir leurs droits à retraite en 2019, 2020 et 2021 ;

(ii) pour les plus-values dégagées lors de la transmission d'une entreprise individuelle ou de branche complète d'activité, les plafonds d'exonération totale et partielle des plus-values sont respectivement portés à 500 000 € et 1 000 000 € (contre 300 000 € et 500 000 € auparavant) ;

(iii) enfin, il est désormais possible de transmettre ou de céder la totalité d'une activité mise en location-gérance à une autre personne que le locataire-gérant lors du départ à la retraite ou lors de la transmission de l'entreprise.

II. FACILITER LES TRANSMISSIONS : UNE URGENCE POUR NOS TERRITOIRES ET NOTRE ÉCONOMIE

Ce bilan, quelque peu mitigé, pousse à s'interroger sur les raisons de l'absence de « sursaut » concernant la transmission d'entreprise . Puisque plusieurs éléments de modernisation ont été apportés aux dispositifs en vigueur, que manque-t-il pour améliorer la situation, c'est-à-dire faciliter la cession d'entreprise ? D'autres réformes législatives sont-elles nécessaires ? Les solutions sont-elles d'un tout autre ordre ? Quelles mesures doit-on envisager pour accompagner en priorité les dirigeants en âge de céder leur entreprise dans les prochaines années ?

Pour répondre à ces questions, MM. Michel Canévet, Rémi Cardon et Olivier Rietmann ont mené des auditions entre le 27 janvier et le 8 juin 2022, afin de prendre la mesure des obstacles persistants, des améliorations constatées et d'identifier les préconisations utiles.

Des témoignages recueillis ressortent deux thèmes pour les dirigeants et pour le maintien des entreprises dans les territoires : simplification et sécurisation . Ces deux dimensions sont justement au coeur des missions de la Délégation aux entreprises, et répondent aux besoins exprimés par les chefs d'entreprise, mais aussi par les experts de la transmission qui les accompagnent dans les territoires. Elles sous-tendent ce que la Délégation appelle de ses voeux : une véritable politique publique de la transmission d'entreprise.

C'est ainsi que les propositions de la mission de suivi s'articulent autour des logiques de simplification et de sécurisation, mettant en évidence 5 objectifs prioritaires, indiqués en introduction du présent rapport :

- stabiliser le droit en vigueur pour répondre à la principale demande des dirigeants d'entreprise,

- sanctuariser le « Pacte Dutreil » , essentiel pour les transmissions familiales et pour le développement des PME et ETI en France,

- simplifier les démarches et les dispositifs pour faciliter les transmissions, notamment les reprises par les salariés,

- sécuriser les transmissions en limitant les effets déstabilisants de la loi, de la jurisprudence ou de certaines décisions administratives,

- inciter les dirigeants à anticiper leur transmission.

A. PREMIÈRE PRIORITÉ : SÉCURISER LES TRANSMISSIONS

1. Sanctuariser le Pacte Dutreil en stabilisant le dispositif et en communiquant mieux

Le « Pacte Dutreil » demeure un outil essentiel pour les transmissions familiales. M. Philippe d'Ornano, co-président du METI, rappelait en janvier 2022 devant la Délégation aux entreprises les faits suivants : « En 2008, la France comptait 4 500 ETI 8 ( * ) , contre 12 500 en Allemagne, 10 500 en Angleterre et 8 000 en Italie . Les ETI sont à 70 % des entreprises familiales . Il faut en moyenne 20 ans pour parvenir à la taille d'ETI , soit une durée où la question de la transmission est amenée à se poser . Une ETI sur deux va se transmettre dans les prochaines années . (....) Dans la situation actuelle, les difficultés de transmission d'entreprises persistent, puisqu'on compte 14 % de transmissions familiales 9 ( * ) en France, contre 50 % en Allemagne et 70 % en Italie. Même avec le pacte Dutreil, le décalage perdure donc entre la France et l'Italie. »

Comme l'ont souligné de nombreux acteurs économiques rencontrés lors du salon BIG 10 ( * ) organisé en octobre 2021 par Bpifrance, l'insuffisant nombre d'ETI en France constitue un handicap pour notre pays, dans la mesure où ces entreprises sont à la fois ancrées dans les régions mais également en général très présentes à l'export. D'ailleurs les travaux en cours de la Délégation aux entreprises relatifs au commerce extérieur français, ont déjà mis en évidence le lien direct entre le redressement de la balance commerciale et le développement des ETI qui constituent une « force de frappe » à l'export . Quant à la logique territoriale, déjà démontrée dans le rapport de 2017, elle demeure puisque selon le METI, 70 % des ETI localisent leur siège social en région . « Il est donc très important de préserver ce type d'entreprises, qui irriguent notre territoire . ». Il est utile de rappeler que 52 % des ETI ont un actionnariat majoritairement familial , et que si l'on compte également les participations minoritaires , alors ce sont 70 % des ETI françaises qui ont un actionnariat familial .

Mais le plaidoyer en faveur du « Pacte Dutreil » ne se limite pas aux ETI, les dirigeants de PME ne manquant pas de qualificatifs pour le caractériser : « essentiel », « très important », « salutaire »... Ce constat est d'ailleurs relayé par la CPME.

Malgré les dernières mesures de modernisation de ce dispositif fiscal défini à l'article 787 B du code général des impôts, des propositions de modifications sont toujours formulées. En particulier, l'une des propositions viserait une exonération à hauteur de 90 % en contrepartie d'un engagement de conservation totale de 8, voire 10 ans.

Or, comme l'ont rappelé plusieurs services du ministère de l'économie et des finances, la combinaison du dispositif Dutreil et de la réduction des droits à 50 % en cas de donation avant 70 ans (article 790 du CGI) peut déjà permettre d'exonérer de droits de mutation à titre gratuit (DMTG) environ 90 % de la valeur de l'entreprise transmise , voire davantage selon la valorisation de l'entreprise. Ainsi, en optant pour un taux d'exonération plus élevé, le législateur tendrait à favoriser une transmission à taux quasi-nul. Outre la délicate question, jamais tranchée de la constitutionnalité d'une telle mesure , il est opportun de s'interroger sur la pertinence d'une telle proposition dans un contexte d'attaques assimilant de façon souvent abusive patrimoine privé et patrimoine professionnel, et considérant l'entreprise comme un « privilège » . Cette logique a même débouché sur le récent dépôt d'un amendement 11 ( * ) visant à limiter le recours au dispositif Dutreil au 31 décembre 2024, lors de l'examen du projet de loi de finances pour 2023 à l'Assemblée nationale. Aussi, vouloir aller plus loin dans l'exonération risquerait d'arriver à un résultat contraire à l'effet recherché : la pérennité du Pacte Dutreil risquerait d'être remise en cause, alors qu'il est précisément question de le sanctuariser. Les rapporteurs ont ainsi fait le choix de la sanctuarisation, conscients qu'il est plus que jamais nécessaire de réaffirmer l'indispensable préservation du « Pacte Dutreil » pour soutenir la transmission d'entreprise et de savoir-faire dans notre pays .

Ils ont en revanche noté les témoignages recueillis en audition, soulignant une trop grande méconnaissance du dispositif : non seulement parmi les dirigeants -notamment de PME- mais aussi chez certains experts de la transmission d'entreprise. Pour les premiers, le « Pacte Dutreil » demeure tout simplement trop souvent inconnu ; pour les seconds, les réformes de la loi de finances pour 2019 n'ont pas encore nécessairement été assimilées. Un très récent sondage mené par CCI-France et Opinion Way met en évidence de façon alarmante cette méconnaissance du « Pacte Dutreil » : 82 % des dirigeants interrogés ne le connaissent pas du tout !

Aussi paraît-il urgent, à la fois pour asseoir la légitimité du « Pacte Dutreil » mais aussi pour en simplifier l'approche, d'organiser une campagne d'information auprès des dirigeants d'entreprise, au niveau national, associant tous les experts de l'accompagnement . Afin d'y contribuer, la Délégation aux entreprises travaille à la réalisation d'un film d'information qui sera diffusé sur sa page Internet.

Faire connaître le « Pacte Dutreil » du plus grand nombre de chefs d'entreprise contribuera non seulement à faciliter les transmissions mais également à sanctuariser ce dispositif fiscal . Une telle campagne aura naturellement vocation à présenter les autres dispositifs encourageant la transmission, qu'elle soit intra-familiale ou à un tiers, salarié ou non. Parmi les professionnels accompagnant les chefs d'entreprise, l'Ordre des experts-comptables jouera un rôle central dans l'information et la vulgarisation des possibilités offertes par le code général des impôts . Ainsi serait-il utile que les experts-comptables insistent sur les dernières réformes ayant modernisé le « Pacte Dutreil » ; sur la possibilité offerte à un dirigeant ayant cédé son entreprise à ses enfants de rester travailler au sein de celle-ci ; sur la possibilité de cumuler le dispositif « Dutreil » avec l'abattement de 100 000 euros par parent et par enfant pour les transmissions en ligne directe, ou encore sur les facilités de paiement tels que la suspension pendant 5 ans puis l'étalement sur dix ans de l'acquittement des DMTG . Ces dernières facilités, résultant des articles 397 A et 404 GA de l'annexe III au CGI, ont d'ailleurs été rappelées par la Direction de la législation fiscale dans sa contribution écrite aux travaux de la Délégation.

|

Proposition n°1 : Sanctuariser le « Pacte Dutreil » et organiser une campagne d'information des dirigeants d'entreprise relative au Pacte Dutreil et aux autres dispositifs encourageant la transmission. |

2. Sécuriser la définition et l'appréciation de la holding animatrice

Dans leur rapport de 2017, MM. Claude Nougein et Michel Vaspart avaient déjà alerté sur la nécessité de clarifier la notion de holding animatrice de groupe, dont la loi n'offre qu'une définition floue et insuffisamment opérationnelle pour sa mise en oeuvre dans le cadre du dispositif « Dutreil ». Depuis plusieurs années ce point est identifié par les dirigeants d'entreprise comme une source d'insécurité juridique qui ne concerne pas que les grands groupes, bien au contraire.

Rappelons que, selon les informations recensées via le fichier statistique FIBEN (fichier bancaire des entreprises géré par la Banque de France), en 2017 plus de 33 % des PME employant entre 10 et 100 salariés et 62 % des PME employant entre 100 et 250 salariés étaient détenues par une holding .

Par ailleurs l'analyse 12 ( * ) des groupes de sociétés par l'INSEE en décembre 2019 révèle que ces derniers sont majoritairement de petite taille en France : sur un total de près de 134 000 groupes, il n'existe que 289 « grands groupes », 5 600 groupes de taille intermédiaire, 65 700, petits ou moyens et 62 400 sont des microgroupes (c'est-à-dire dont l'effectif est inférieur à 10 personnes et dont le chiffre d'affaires ou le total du bilan annuel n'excède pas 2 millions d'euros).

Compte tenu du nombre de PME concernées et des dispositifs fiscaux applicables aux holdings reconnues comme animant les filiales, la notion de holding animatrice apparaît cruciale.

C'est précisément le cas pour l'éligibilité au « Pacte Dutreil » . Déjà interrogée par les rapporteurs en 2017, l'administration estimait que des précisions légales n'étaient pas nécessaires, compte tenu de l'encadrement de la notion d'animation et de ses conséquences par la jurisprudence, mais également par la doctrine administrative. Si l'on ne peut nier l'action de l'administration fiscale et des juges pour tenter d'éclaircir les contours de cette notion, la définition de l'animation de groupe et sa prise en compte pour l'application de certains dispositifs fiscaux comme le « Pacte Dutreil » demeurent instables .

Sans revenir sur le détail des décisions présenté dans le rapport de Claude Nougein et Michel Vaspart, il convient de rappeler qu'une première définition apparaissait dans le code général des impôts l'article 885-0 V bis relatif à l'impôt de solidarité sur la fortune (ISF), abrogé depuis. Cette définition a été reprise dans la loi de finances pour 2018 qui a cependant supprimé les termes de « holding animatrice » à l'article 966 relatif à l'impôt sur la fortune immobilière (IFI). Sont ainsi désignées les sociétés qui, outre la gestion d'un portefeuille de participations, ont pour activité principale :

- la participation active à la conduite de la politique de leur groupe et au contrôle de leurs filiales exerçant une activité commerciale industrielle, artisanale, agricole ou libérale ;

- le cas échéant, la fourniture à ces filiales de services spécifiques, administratifs, juridiques, comptables, financiers et immobiliers.

Malgré cette base légale, les précisions apportées à la notion de holding animatrice et à son application dans le cadre du « pacte Dutreil » ont fait l'objet ensuite d'un mouvement incessant entre la doctrine de l'administration et celle des différents juges, mettant en évidence, encore très récemment, la forte insécurité juridique inhérente à cette situation.

Les plus récentes oppositions illustrant cette instabilité juridique sont :

- la décision du Conseil d'État du 23 janvier 2020 13 ( * ) , et celle de la Cour de Cassation (arrêt rendu le 14 octobre 2020 14 ( * ) ), relatives au « Pacte Dutreil », écartant les critères quantitatifs jusqu'alors retenus par l'administration fiscale 15 ( * ) . En effet, cette dernière estimait que le caractère d'animation s'appréciait « au regard de deux critères cumulatifs que sont le chiffre d'affaires procuré par cette activité (au moins 50 % du montant du chiffre d'affaires total) et le montant de l'actif brut immobilisé (au moins 50 % du montant total de l'actif brut) » . Les juges ont rejeté cette interprétation administrative, préférant un faisceau d'indices déterminés d'après la nature de l'activité et les conditions de son exercice et non au regard de simples ratios comptables ;

- l'arrêt très récent du 25 mai 2022 16 ( * ) , par lequel la chambre commerciale de la Cour de Cassation a considéré que la perte, par la société holding , de sa fonction d'animatrice de groupe avant l'expiration du délai légal de conservation des parts (engagement individuel), ne pouvait pas en droit conduire à rendre inéligible au pacte « Dutreil » la transmission des parts ou des actions de cette société holding . Elle a ainsi cassé l'arrêt de la Cour d'Appel, en considérant que cette dernière avait « ajouté à la loi une condition qu'elle ne comport[ait] pas » et donc « violé » les dispositions de l'article 787 B du CGI. Comme l'ont souligné des commentateurs 17 ( * ) , cet arrêt censure sèchement la Cour de d'Appel de Rennes qui avait conforté l'administration fiscale dans sa décision de remettre en cause une exonération « Dutreil » accordée à une entreprise , au motif qu'après avoir revendu des titres représentant 83 % du chiffre d'affaires global du groupe, sa holding exerçait une activité purement financière. Comme le note François Fruleux : « On doit voir dans cet arrêt un rappel ferme adressé à l'administration fiscale qui a pris pour habitude, s'agissant de ce dispositif, de retenir des analyses contestables rajoutant des exigences n'étant pas prévues par les textes (...) Le message est clair : l'administration doit s'en tenir aux exigences légales . »

Selon Mme Marie-Astrid de Barmon, sous-directrice à la Direction de la législation fiscale (DLF), auditionnée le 8 juin 2022, cette décision du juge judiciaire « remet profondément en cause la logique du dispositif Dutreil et notamment son objectif de pérennisation de l'entreprise » . De plus, elle pourrait susciter un effet d'aubaine en permettant la « réalisation d'opérations de donation-cession permettant de purger les plus-values latentes, tout en laissant aux bénéficiaires de la transmission, la libre disposition de la trésorerie dégagée par le produit des titres de la société. ».

Pour ces raisons, à l'initiative de M. Jean-René Cazeneuve, Rapporteur général de la commission des Finances à l'Assemblée nationale, une modification de l'article 787 B a été adoptée 18 ( * ) afin de considérer le maintien effectif de l'activité d'animation de groupe durant la durée légale de conservation des parts comme une condition pour bénéficier du régime de faveur « Dutreil » . Cette modification, considérée comme un dispositif « anti-abus », a été maintenue par le Sénat en première lecture et à l'issue de la commission mixte paritaire.

On voit donc ici, par le truchement de ces deux exemples de revirement, qu'administration et juges peuvent avoir des lectures très différentes des conditions de mise en oeuvre du Pacte Dutreil et en particulier de la prise en compte de la notion de holding animatrice . Le dernier cas est particulièrement saisissant puisque le juge de cassation a censuré l'interprétation de la loi par l'administration, obligeant le législateur à modifier le texte de l'article 787 B pour ainsi donner une base légale à la doctrine administrative.

Ces évolutions jurisprudentielles soulignent l'instabilité et l'insécurité juridique des contours de la notion de holding animatrice, qui peuvent générer de lourdes conséquences économiques pour les acteurs de la transmission d'entreprise, notamment en matière de recouvrement des droits de mutation.

MM. Claude Nougein et Michel Vaspart avaient préconisé l'inscription dans la loi, d'une clarification de la définition de la notion de holding animatrice reposant sur une précision des conditions de présomption d'animation et de contrôle d'une filiale. L'objectif de cette préconisation était de stabiliser cette notion en droit, mais également de la sécuriser juridiquement afin de limiter les difficultés financières qui en résulteraient pour les entreprises. Au regard de l'actualité jurisprudentielle récente, l'objectif de sécurisation juridique apparaît, plus que jamais, crucial pour la transmission d'entreprise.

Un amendement présenté au Sénat lors des débats relatifs au projet de loi de finances rectificative pour 2022 montre d'ailleurs que de nouvelles questions pourraient surgir à la faveur d'un nouveau contentieux : en effet, l'amendement n°438, présenté par M. Daniel Chasseing et rejeté en séance publique par le Sénat, proposait que la perte de la qualité d'animation n'entraîne pas nécessairement une perte sèche de l'exonération mais seulement une perte au prorata des participations détenues par la holding dans des sociétés ayant une activité opérationnelle. Cette position, qui n'est pas celle de notre assemblée, pourrait néanmoins être examinée différemment par le juge sans autre précision législative.

La Délégation proposera, dans le cadre d'une proposition de loi, une définition législative ainsi clarifiée, qui pourrait notamment s'appuyer sur un faisceau de présomptions.

|

Proposition n°2 Consolider et clarifier dans la loi les éléments de définition de la holding animatrice et son application dans le cadre du « Pacte Dutreil ». |

L'instabilité dont souffrent les dirigeants n'est pas uniquement liée à une carence de définition législative. De nombreux témoignages ont souligné les difficultés liées à l'appréciation de leur entreprise par l'administration fiscale.

Outre la question de la valorisation de l'entreprise (pour laquelle existe déjà un rescrit valeur encadré par un délai de six mois), c'est l'appréciation, par l'administration, du caractère animateur des holdings qui soulève des difficultés. Le désarroi des dirigeants entendus par la Délégation découle soit d'une attente exagérément longue pour obtenir une réponse de l'administration, décalant parfois l'agenda de transmission envisagé, soit d'un revirement remettant en cause une position arrêtée précédemment. Les redressements auxquels ils doivent parfois faire face sont évidemment déstabilisants, pour eux-mêmes et pour leur entreprise, alors qu'en toute bonne foi ils pensaient que les éléments constitutifs de leur projet de cession étaient validés de façon définitive.

Aussi est-il proposé d'instaurer une procédure spécifique de rescrit pour la reconnaissance du caractère animateur d'une holding , encadrée par un délai maximum de 6 mois. Ce dispositif permettrait aux dirigeants qui le souhaitent de sécuriser davantage leur projet de cession.

Afin de compléter ce dispositif et de réduire l'aléa lié aux appréciations personnelles divergeant parfois au sein d'une même direction, il est également recommandé de désigner un référent « cession- Pacte Dutreil » au sein de chaque direction départementale des finances publiques (DDFIP).

Au-delà de la sécurisation, c'est l'instauration d'un dialogue économique constructif que vise la procédure spécifique de rescrit entre l'administration et les chefs d'entreprise .

|

Proposition n°3 : Sécuriser, via un rescrit spécifique, l'appréciation administrative du caractère animateur de la holding . |

3. Abroger le dispositif d'information préalable des salariés, véritable risque de déstabilisation

Cette proposition figurait déjà dans le rapport de 2017 et dans la proposition de loi adoptée en 2018. Cependant le dispositif d'information préalable obligatoire demeure alors même que les plus vifs partisans de la transmission aux salariés reconnaissent eux-mêmes qu'il est inadapté car déconnecté des réalités de la vie de l'entreprise, voire dangereux pour les projets de transmission dans la mesure où l'information crée un « vent de panique » préjudiciable à la santé de l'entreprise ainsi déstabilisée . Ce dispositif, qui visait à soutenir les salariés, n'a malheureusement pas atteint son objectif car l'élément essentiel de la transmission à un ou des salariés est la confiance , et non l'information contrainte.

Il est donc à nouveau proposé d'abroger les dispositions du code de commerce issues des articles 19 et 20 de la loi dite « Hamon » (les dispositions de ces deux articles régissant l'information des salariés respectivement dans les entreprises tenues de mettre en place un comité d'entreprise et dans celles qui ne sont pas soumises à cette obligation) : sections 3 et 4 du chapitre Ier du titre IV du livre Ier et chapitre X du titre III du livre II.

Parce que le soutien à la reprise par les salariés est essentiel dans une véritable politique publique de la transmission d'entreprise, il doit passer par l'affirmation de mesures incitatives , encourageant davantage de salariés à se lancer dans l'aventure de la reprise d'entreprise. C'est l'objet des mesures présentées dans le chapitre suivant du présent rapport.

|

Proposition n°4 : Abroger le dispositif d'obligation d'information préalable des salariés de la loi dite « Hamon ». |

4. Sécuriser les dispositifs de financement de la transmission par Bpifrance

Le rôle de Bpifrance est essentiel pour une politique publique de la transmission d'entreprise. Avec ses dispositifs de garantie, Bpifrance couvre les projets de reprise de TPE, PME ou de fonds de commerce . Deux types de garantie contribuent à aider les repreneurs :

- comme son nom ne l'indique pas, la « garantie création » concerne notamment les projets de reprise ayant pour fin le rachat de fonds de commerce et les rachats de parts sociales, et vise ainsi les PME de moins de 3 ans . Ces reprises représentent 27 % des opérations ainsi garanties contre 73 % de créations ex-nihilo ; au total ces opérations ont bénéficié à 9 300 entreprises par an ;

- la « garantie transmission » quant à elle vise soit l'installation de nouveaux entrepreneurs, par rachat d'une PME ou d'un fonds de commerce, en leur facilitant l'accès au crédit bancaire soit à faciliter le développement d'entreprises existantes par croissance externe. On dénombre 5 200 entreprises bénéficiaires par an (à 90 % des TPE).

Une étude scientifique sur l'impact de la garantie de Bpifrance sur la transmission de fonds de commerce en a démontré les effets positifs 19 ( * ) . Globalement, Bpifrance garantit les banques à hauteur de 40% à 70% avec le concours des fonds régionaux pour financer les TPE et PME dans les phases les plus risquées (reprise et transmission, innovation, international, etc.).

Par ailleurs, le « Prêt Transmission » est un outil précieux, reconnu par les acteurs de terrain pour faciliter la reprise de TPE ou PME. En effet, Bpifrance, en partenariat avec les régions qui le souhaitent, propose un prêt, sans garantie sur les actifs de l'entreprise, ni sur le patrimoine du dirigeant 20 ( * ) , en vue de financer la reprise ou la transmission d'une entreprise.

Ce prêt finance des projets pour un montant de 40 000 à 1 500 000 euros d'une durée de 5 à 7 ans, avec une quotité garantie pouvant aller jusqu'à 80%. C'est donc l'outil de Bpifrance, combiné à l'aide des régions, qui se rapproche le plus de ce que certains pourraient nommer un « PGE reprise d'entreprise ». Néanmoins certaines régions n'ont pas souhaité mettre en place de « Prêt Transmission ». Dans ces conditions, ce prêt n'est pas disponible sur l'ensemble du territoire. En outre, les caractéristiques dudit prêt ne sont pas identiques dans l'ensemble des régions qui ont souhaité le mettre en place. A des fins d'harmonisation, il serait utile de déployer une offre identique sur l'ensemble du territoire pour les TPE et PME .