EXAMEN DES ARTICLES

___________

Article

9

Sécuriser les parcours et les transitions professionnelles

des

travailleurs indépendants

Cet article vise à élargir l'accès à l'allocation des travailleurs indépendants (ATI) en créant un nouveau fait générateur en cas de cessation d'activité lorsque celle-ci n'est pas économiquement viable. Il introduit par ailleurs un délai de carence de cinq ans entre deux périodes d'indemnisation par l'ATI.

La commission propose à la commission des lois d'adopter cet article avec modification.

I - Le dispositif proposé : un élargissement des conditions d'accès à l'allocation des travailleurs indépendants

A. L'ouverture prudente de l'assurance chômage aux travailleurs indépendants

1. L'absence de couverture chômage des travailleurs indépendants

Avant 2019, les travailleurs indépendants ne disposaient d'aucune couverture obligatoire contre le risque de perte d'emploi. Seuls les employeurs et les salariés du secteur privé sont en effet affiliés au régime d'assurance chômage créé en 1958.

Il est toutefois possible aux travailleurs indépendants de se prémunir contre le risque de chômage en souscrivant des assurances privées, telles que la GSC, association instituée par les organisations patronales. Ces offres couvrent toutefois moins de 1 % de l'ensemble des travailleurs indépendants. Le dispositif dit « Madelin », codifié à l'article 154 bis du code général des impôts, permet pourtant aux assurés de bénéficier d'une déductibilité fiscale de leurs cotisations.

Ainsi, même les chefs d'entreprise considérés comme « assimilés salariés » au sens de l'article L. 311-3 du code de la sécurité sociale, tels que les dirigeants de société par actions simplifiée unipersonnelle (SASU), qui bénéficient pourtant de la même protection sociale que les salariés, ne sont pas couverts par l'assurance chômage.

En effet, les travailleurs indépendants sont traditionnellement considérés comme peu concernés par le risque de chômage et, en tout état de cause, sont supposés détenir un capital, notamment professionnel, leur permettant de faire face aux fluctuations et aux incertitudes de leur activité. De fait, le bénéfice d'une couverture contre ce risque n'a jamais été une revendication de la part des représentants des non-salariés.

L'émergence de nouveaux rapports au travail indépendant , caractérisés notamment par des situations de dépendance économique, une exposition plus forte au chômage et des allers-retours plus fréquents entre les statuts de salarié et de non-salarié, ont toutefois renforcé le besoin de protection pour de plus larges catégories d'actifs . Ce besoin est toutefois complexe à appréhender dans la mesure où la population des indépendants se caractérise par une grande hétérogénéité de statuts, de situations et de revenus.

2. Un engagement présidentiel traduit dans la loi en 2018

Instituée par la loi du 5 septembre 2018 pour la liberté de choisir son avenir professionnel et ses décrets d'application 2 ( * ) , l'allocation des travailleurs indépendants (ATI) devait concrétiser la promesse de campagne du Président de la République d'une ouverture de l'assurance chômage à tous les actifs, y compris aux travailleurs indépendants 3 ( * ) .

Le dispositif est applicable depuis le 1 er novembre 2019 . D'un montant forfaitaire de 800 euros par mois (26,30 euros par jour), cette prestation, intégralement financée par l'assurance chômage mais non contributive, est versée pendant une période maximale de six mois (182 jours) non renouvelable.

Le dispositif d'ATI tel qu'il résulte de la loi « Avenir professionnel » a suivi les conclusions d'une mission IGAS-IGF de 2017, qui avait estimé que « compte tenu de la large population potentiellement couverte, des risques élevés d'aléa moral qui la caractérisent ainsi que de la méconnaissance des comportements de la population à assurer et des taux de sinistralité, il est nécessaire, lors de la mise en place du dispositif, de définir le risque à couvrir, et les faits générateurs associés, avec prudence - quitte à faire évoluer le dispositif au cours du temps, une fois qu'un régime aura été créé et que davantage de données auront été collectées » 4 ( * ) .

L'ouverture de ce nouveau droit a donc été prudente et les conditions pour bénéficier de la prestation ont été fixées de manière restrictive . Outre le respect des conditions classiques de l'attribution de l'assurance chômage (résider en France, être physiquement apte et effectivement à la recherche d'un emploi, ne pas pouvoir prétendre à une retraite à taux plein), plusieurs conditions cumulatives spécifiques, précisées par décret, doivent être satisfaites :

- des ressources personnelles inférieures au montant du revenu de solidarité active (RSA) 5 ( * ) ;

- l'exercice effectif et continu d'une activité indépendante pendant les deux ans précédant la date de cessation de l'activité, au sein d'une seule et même entreprise, générant un revenu de 10 000 euros par an au minimum , parmi la liste des professions éligibles listées à l'article L. 5424-24 du code du travail 6 ( * ) ;

- une cessation d'activité définitive et involontaire , l'entreprise devant avoir fait l'objet soit d'un jugement d'ouverture de liquidation judiciaire, soit d'une procédure de redressement judiciaire dans laquelle l'adoption du plan de redressement est subordonnée par le tribunal au remplacement du dirigeant 7 ( * ) .

Cette dernière condition revient à exclure de fait du dispositif les micro-entrepreneurs qui, en pratique, sont peu concernés par de telles procédures alors qu'ils représentent près de la moitié des entreprises individuelles.

En outre, l'ATI n'est pas cumulable avec l'allocation d'aide au retour à l'emploi (ARE) ou avec l'allocation de solidarité spécifique (ASS). Elle est, en revanche, intégralement cumulable avec des revenus d'activité professionnelle pendant une durée maximale de trois mois.

3. Un dispositif qui a manqué sa cible

Alors que le projet de loi « Avenir professionnel » de 2018 visait 29 300 potentiels bénéficiaires pour un budget de 140 millions d'euros, un total de 1 107 ouvertures de droit avaient été enregistrées par Pôle emploi au 17 septembre 2021, selon les informations fournies par la DGEFP 8 ( * ) . Les dépenses au titre de la prestation se sont élevées à 3,1 millions d'euros en 2020 9 ( * ) .

Selon un récent rapport d'information de notre collègue député Dominique Da Silva, la faible mobilisation du dispositif est avant tout imputable à ses conditions d'accès trop restrictives 10 ( * ) . En particulier, le seuil de revenu d'activité minimal de 10 000 euros par an en moyenne sur les deux dernières années représente à lui seul près des trois-quarts (74 %) des refus d'ATI par Pôle emploi 11 ( * ) . Le second motif de rejet (10 %) porte sur la condition de cessation d'activité définitive et involontaire, qui doit obligatoirement passer par une décision judiciaire de procédures collectives, tandis que le troisième (9 %) tient au niveau des ressources personnelles de l'indépendant.

Le rapport Da Silva estime en conclusion indispensable un élargissement du dispositif et recommande en particulier de lever la condition d'avoir fait l'objet d'une décision judiciaire pour en bénéficier.

Ce bilan doit cependant être relativisé au regard des conditions exceptionnelles dues à la pandémie de covid-19 . En raison des mesures d'urgence prises par l'État pour faire face aux conséquences économiques et sociales de l'épidémie (fonds de solidarité, dispositifs de prêts ou d'avances remboursables, report de paiement des cotisations sociales), les procédures collectives visées par le dispositif d'ATI ont été, en 2020, au nombre de 27 645, en net recul de 37,5 % par rapport à 2019.

B. Une révision des conditions d'accès au dispositif

Le « plan indépendants » annoncé en septembre 2021 par le Gouvernement prévoit, dans sa mesure n° 9, d'ouvrir l'accès à l'ATI « aux indépendants qui ont cessé de manière définitive leur activité, lorsque cette dernière n'était pas viable économiquement. Ce critère de non viabilité sera apprécié en se fondant sur une baisse du revenu fiscal de l'indépendant de 30 % d'une année sur l'autre . »

D'autres aménagements du dispositif, notamment un assouplissement de la condition de revenu d'activité - qui serait désormais de 10 000 euros minimum sur l'une des deux dernières années d'activité non salariée, au lieu de 10 000 euros minimum en moyenne sur ces deux dernières années - devraient être mis en oeuvre par voie réglementaire 12 ( * ) .

L'article 9 tend ainsi à modifier la section du code du travail relative à l'ATI afin d'en modifier les conditions d'accès.

1. L'assouplissement de la condition de cessation d'activité

Le I ajoute, à l'article L. 5424-25, une troisième condition alternative à la cessation d'activité définitive et involontaire sanctionnée par une liquidation judiciaire ou un plan de redressement judiciaire avec remplacement du dirigeant.

Auraient ainsi droit à l'ATI les travailleurs qui étaient indépendants au titre de leur dernière activité et dont l'entreprise a fait l'objet d'une déclaration de cessation totale et définitive d'activité, lorsque cette activité n'est pas économiquement viable . Cette déclaration pourrait être réalisée auprès :

- soit du centre de formalités des entreprises (CFE) compétent ;

- soit du guichet unique électronique pour la réalisation des formalités des entreprises créé par la loi Pacte de 2019 13 ( * ) , lequel se substituera aux CFE à compter du 1 er janvier 2023.

Il est précisé que le caractère non viable de l'activité doit être attesté par un « tiers de confiance » désigné dans des conditions définies par décret en Conseil d'État. Selon les informations fournies par la DGEFP, il est à ce jour envisagé de désigner à cette fin les experts-comptables ou les chambres consulaires.

Un décret fixera également les critères d'appréciation et les modalités d'attestation du caractère non viable de l'activité ( II ).

2. L'introduction d'un délai de carence

Cet article propose également, « afin d'encadrer cette nouvelle ouverture de droit », de « limiter le recours à l'ATI dans le temps » 14 ( * ) . Il s'agit, suivant une recommandation du rapport de Dominique Da Silva, de mettre en place un « délai de carence » de cinq ans entre deux demandes d'ATI, de la même manière que pour le droit au chômage d'un salarié démissionnaire.

Le III prévoit ainsi, dans un nouvel article L. 5424-29 du code du travail, qu'une personne ne peut bénéficier de l'ATI pendant une période de cinq ans à compter de la date à laquelle elle a cessé d'en bénéficier au titre d'une activité antérieure.

II - La position de la commission : une réforme précoce qui appelle une revoyure

L'ATI, prestation « mal née » que les travailleurs indépendants ne demandaient pas et dont les paramètres semblent déconnectés des réalités du terrain, connaît un échec quantitatif patent. La question de la modification de ces paramètres et des conditions d'accès à la prestation doit donc nécessairement être posée.

Il est toutefois permis de s'interroger sur la temporalité de la réforme proposée , qui intervient après moins de deux ans de fonctionnement de la prestation, sur lesquels quatre mois seulement ont été significatifs. Les chiffres au 31 juillet 2021 fournis par l'Unédic (1,2 million d'euros dépensés depuis le 1 er janvier) montrent que les dépenses au titre de l'ATI devraient rester cette année proches de l'étiage de l'an passé.

Pour le rapporteur, l'attente croissante de protection sociale de la part des indépendants, en lien avec l'avènement des micro-entrepreneurs, plaide pour ouvrir sans attendre les conditions d'accès au dispositif. L'existence de l'ATI peut contribuer à encourager des travailleurs à tenter leur chance et à créer leur activité. Le rapporteur estime que les dispositifs visant à promouvoir le développement du travail indépendant doivent être soutenus car ils sont porteurs de fortes opportunités économiques.

Concrètement, le dispositif proposé permet aux micro-entrepreneurs d'être plus facilement éligibles à l'ATI, ces derniers ayant rarement recours aux procédures de redressement ou de liquidation judiciaire. Il convient cependant de prêter attention au coût que pourrait occasionner pour les travailleurs concernés l'intervention du « tiers de confiance » prévue par le texte pour attester du caractère non viable de l'activité.

L'introduction d'un délai de carence de cinq ans entre deux périodes de bénéfice de l'ATI devrait permettre de prévenir l'aléa moral que pourrait engendrer cette ouverture ainsi que le risque de dérive financière. En outre, il convient de préciser que les travailleurs indépendants, s'ils ne cotisent pas à l'assurance chômage, contribuent à hauteur de 5 milliards d'euros aux 38,7 milliards d'euros de recettes de l'Unédic via l'affectation à l'assurance chômage d'une fraction de la CSG sur les revenus d'activité 15 ( * ) .

Il n'en reste pas moins que la question des objectifs et du public ciblé par le dispositif continue de se poser . Le rapport Igas-IGF d'octobre 2017 précité dressait plusieurs scénarios en matière d'extension de l'assurance chômage aux travailleurs indépendants. Schématiquement, trois objectifs concurrents avaient été identifiés : protéger les travailleurs indépendants contre le risque de défaillance de leur entreprise ; répondre aux défis de la dépendance économique à l'égard d'un donneur d'ordres ; rapprocher les conditions des salariés et des non-salariés pour sécuriser les transitions professionnelles. Le nouvel acte de l'ouverture de l'assurance chômage aux indépendants ouvert par cet article doit permettre de mieux identifier à quels besoins l'ATI permet de répondre.

Cette réforme précoce en l'absence de bilan significatif plaide pour l'introduction d'une « clause de revoyure ». Par l'amendement COM-4 du rapporteur, la commission propose de fixer à titre conservatoire au 31 octobre 2024, soit cinq ans après l'entrée en vigueur du dispositif, la date limite pour demander l'ATI . Au plus tard six mois avant cette date, soit le 30 avril 2024, le bilan et les perspectives de l'ATI devraient avoir fait l'objet d'une concertation avec les partenaires sociaux et les représentants des travailleurs indépendants. Le législateur serait ainsi en mesure de se prononcer de manière éclairée sur la prolongation et l'éventuelle réforme du dispositif.

Cet examen pourrait être l'occasion de s'interroger sur les visions nouvelles de l'assurance chômage, qui plaident pour considérer les individus plutôt que les statuts, et les conditions d'une véritable couverture chômage universelle.

Ces évolutions posent par ailleurs la question de la gouvernance de l'Unédic, dans laquelle les travailleurs indépendants ne sont pas représentés en tant que tels.

La commission propose à la commission des lois d'adopter cet article ainsi modifié.

Article additionnel

après l'article 9

Information sur la protection complémentaire

contre la perte d'emploi

Cet article additionnel prévoit une information obligatoire des travailleurs indépendants sur la possibilité de souscrire une assurance contre la perte d'emploi subie.

L'article 9 du projet de loi tente de répondre à l'attente de protection des non-salariés en améliorant l'allocation des travailleurs indépendants (ATI). Il convient toutefois de ne pas oublier que cette protection comporte un deuxième étage, composé de solutions assurantielles volontaires . Ces contrats contre le risque de perte d'emploi subie, à l'image de ceux que propose la GSC, sont aujourd'hui insuffisamment utilisés : seuls 1 % des chefs d'entreprise disposent d'un tel filet de sécurité et 7 dirigeants sur 10 n'ont jamais entendu parler de ces solutions, selon la GSC.

Le dispositif dit « Madelin », codifié à l'article 154 bis du code général des impôts, permet pourtant aux assurés de bénéficier d'une déductibilité fiscale de leurs cotisations à ce type de contrat 16 ( * ) .

Afin de « marcher sur deux jambes » et de promouvoir la protection complémentaire des travailleurs indépendants, la commission a donc adopté l'amendement COM-5 de son rapporteur prévoyant que les acteurs de l'écosystème de l'entreprise (Pôle emploi, banques, chambres consulaires et chambres des métiers, experts-comptables) informent, à l'occasion de leurs interventions, les travailleurs indépendants de la possibilité de souscrire un contrat d'assurance contre la perte d'emploi subie ainsi que des déductions fiscales prévues par l'article 154 bis du code général des impôts.

La commission propose à la commission des lois d'adopter un article additionnel ainsi rédigé.

Article

10

Accroître la performance du système de la formation

continue

des travailleurs indépendants

Cet article vise à simplifier le financement de la formation professionnelle des chefs d'entreprise artisanale en affectant le produit de la contribution à la formation professionnelle à un unique fonds d'assurance formation. Il tend également à aligner les règles de répartition et de reversement des contributions des travailleurs indépendants entre leurs différents affectataires par France compétences sur le modèle des règles applicables aux salariés.

La commission propose à la commission des lois d'adopter cet article avec modification.

I - Le dispositif proposé : une harmonisation des circuits financiers de la formation professionnelle des travailleurs indépendants

A. Un système de collecte et de répartition peu efficient

1. Un système historiquement complexe

Les travailleurs indépendants doivent s'acquitter d'une contribution à la formation professionnelle (CFP) versée annuellement. Son montant est égal à 0,25 % du plafond annuel de la sécurité sociale (PASS) 17 ( * ) pour les commerçants et les professions libérales, et à 0,29 % du PASS 18 ( * ) pour les artisans 19 ( * ) .

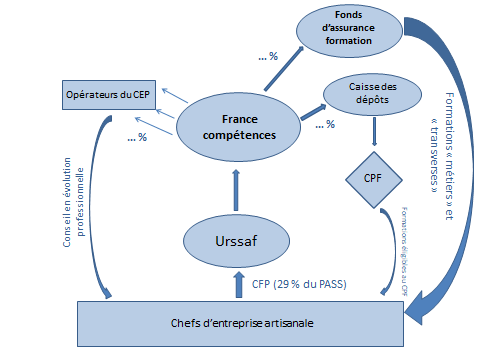

Les cotisations sont collectées par les Urssaf 20 ( * ) (pour les professions libérales, les artisans et les commerçants) ou par les caisses de MSA (pour les exploitants agricoles). Deux fractions de la collecte, s'élevant respectivement à 1 % et 11 % des sommes collectées, sont versées à France compétences pour le financement du conseil en évolution professionnelle (CEP) et à la Caisse des dépôts et consignations pour le financement du compte personnel de formation (CPF) des travailleurs indépendants. France compétences répartit à son tour les fonds qu'il reçoit entre les opérateurs chargés de la mise en oeuvre du CEP.

Le restant des sommes collectées est reversé au fonds d'assurance formation (FAF) correspondant à chaque profession. Ce dernier prend en charge une partie du montant des formations dont bénéficient les travailleurs indépendants.

Pour des raisons historiques, les chefs d'entreprise artisanale et les micro-entrepreneurs inscrits au répertoire des métiers sont les seuls travailleurs non salariés qui dépendent de deux guichets pour le financement de leur formation professionnelle :

- les conseils de la formation (CDF) au sein des chambres régionales des métiers et de l'artisanat (CRMA) , qui promeuvent et financent les actions de formation « transverses » et non spécifiques aux métiers (par exemple, les formations en comptabilité-gestion, en informatique, en management, en langues étrangères, etc. ) ;

- le Fonds d'assurance formation des chefs d'entreprise exerçant une activité artisanale (Fafcea) , chargé d'organiser et de financer les autres formations des artisans, qui sont à 95 % des formations « métiers » (portant sur les gestes techniques spécifiques à un métier).

En outre, le Fafcea est autorisé à intervenir à titre subsidiaire, dans la limite de ses propres conditions de financement, en cas de refus ou d'impossibilité de financement d'une formation par un CDF.

L'organisation de la formation professionnelle des chefs d'entreprise artisanale

La formation professionnelle des chefs d'entreprise artisanale, de leur conjoint collaborateur ou associé et de leurs auxiliaires familiaux est organisée par une ordonnance du 18 décembre 2003 21 ( * ) , la partie réglementaire du code du travail ainsi que le code de l'artisanat.

Le Fonds d'assurance formation des chefs d'entreprise artisanale (Fafcea) est constitué sous la forme d'une association « loi de 1901 » et administré par les organisations professionnelles intéressées. Il est placé sous la tutelle du ministre chargé de l'artisanat. Il a pour missions d'organiser, de développer et de promouvoir la formation de ces chefs d'entreprise et, pour l'exercice de leurs responsabilités, de ceux d'entre eux qui ont la qualité d'élus des organisations professionnelles 22 ( * ) . Chaque année, le fonds doit fixer et rendre publique la liste de ses priorités de financement et les critères et modalités de prise en charge des actions qu'il finance.

Par ailleurs, ont été instituées, auprès des chambres régionales de métiers et de l'artisanat, un conseil de la formation constitué d'élus de ces chambres et chargé de promouvoir et de financer les actions de formation professionnelle des chefs d'entreprise artisanale dans le seul domaine de la gestion et du développement de leurs entreprises . CMA France assure, en coordination avec le Fafcea, l'information des chefs d'entreprise sur la nature des actions de formation pouvant être financées par les conseils de la formation. La liste relative à la nature de ces actions est établie de manière à rendre impossible tout cofinancement d'une même action de formation par les conseils de la formation et par le Fafcea 23 ( * ) .

La CFP acquittée par les chefs d'entreprise artisanale est ventilée entre les CRMA, à concurrence de 0,12 point de PASS, et le Fafcea, à concurrence de 0,17 point de PASS 24 ( * ) . Ainsi, 41 % du produit de la CFP, déduction faite des ponctions réalisées pour financer le CEP et le CPF, sont fléchées vers le financement de formations transversales, et 59 % vers les autres actions, financées par le Fafcea.

Le circuit actuel de financement de la formation professionnelle des artisans

Source : Commission des affaires sociales

2. Des difficultés récentes liées à la réforme de la collecte

a) Un problème de doubles cotisations aujourd'hui surmonté

Avant 2018, la contribution à la formation professionnelle des artisans était collectée par la DGFIP 25 ( * ) en même temps que les autres taxes et impositions.

La loi « El Khomri » du 8 août 2016 26 ( * ) a confié aux Urssaf le recouvrement de cette contribution pour le compte du Fafcea et des chambres des métiers à compter du 1 er janvier 2018. Il s'agissait d'une mesure de simplification et d'unification puisque les Urssaf étaient déjà chargés de la collecte de la CFP pour le compte des fonds de formation des commerçants et des professions libérales.

Cette modification a rapidement entraîné des difficultés pour le Fafcea et les conseils de la formation. En effet, il est apparu à cette occasion que de nombreux chefs d'entreprise immatriculés au répertoire des métiers et affiliés au régime général de la sécurité sociale (représentant environ 20% des cotisants à ces fonds) payaient une contribution non seulement en tant qu'indépendants, mais aussi en tant qu' « assimilés salariés » . À ce titre, leur rémunération était également prise en compte dans l'assiette servant au calcul de la contribution formation dont l'employeur doit s'acquitter au titre de la formation professionnelle continue des salariés et qui sont désormais gérés par les opérateurs de compétences (OPCO). L'effort financier de ces artisans était donc plus important que celui de tous les autres indépendants, et il est apparu d'autant moins acceptable que ces « doubles cotisants » présentaient le plus souvent leurs demandes de prise en charge à leur OPCO mais n'avaient recours ni au Fafcea, ni aux conseils de la formation.

Cette « double cotisation » a donc été contestée en 2018 et 2019 par les cotisants, de nombreux artisans refusant de payer la cotisation, ce qui a entraîné une baisse de ressources pour les fonds chargés du financement de la formation professionnelle : le Fafcea fait état d'une chute de 40 % de ses ressources issues de la collecte de la CFP en 2019 par rapport à 2018.

Les Urssaf ont mené une campagne de relance individuelle des cotisants concernés et des prêts ont été réalisés par l'Agence France Trésor (AFT). En décembre 2020, le Fafcea a perçu de l'État une aide de 30 millions d'euros dont l'objet était de permettre le remboursement de la somme prêtée par l'AFT.

La loi de finances pour 2020 27 ( * ) a mis fin à ce double prélèvement en supprimant, à compter du 1 er janvier 2020, la CFP au taux de 0,29 % due par les chefs d'entreprises artisanales assimilés salariés .

b) Des difficultés liées à la répartition des fonds qui perdurent

Une partie des difficultés financières éprouvées par le Fafcea et les conseils de la formation résultent de nombreuses erreurs dans le fléchage de la CFP des artisans constatées à la suite du transfert de leur collecte aux URSSAF à compter du 1 er janvier 2018.

Les fonds sont ainsi intervenus auprès de l'Urssaf Caisse nationale ( ex Acoss) afin que ces erreurs puissent être corrigées. Depuis le premier trimestre 2021, des travaux ont été menés en ce sens avec l'appui des confédérations patronales et des pouvoirs publics. CMA France et le Fafcea ont offert leur appui technique aux services de l'Acoss afin de sécuriser les niveaux de collecte. Toutefois, il ressort des auditions menées par le rapporteur que ces erreurs de répartition, qui concerneraient des milliers d'artisans mais aussi de professions libérales, perdurent aujourd'hui .

Il convient de préciser que les difficultés financières connues par le Fafcea et les conseils de la formation s'inscrivent également dans le contexte spécifique des mesures d'urgence prises par le Gouvernement pour faire face à la crise sanitaire, qui ont notamment permis un report des charges sociales et fiscales pour 2020 des travailleurs indépendants, y compris la CFP. Toutefois, les restrictions dues à l'épidémie de covid-19 ont également entraîné une baisse des volumes de demandes de formation, donc des dépenses des fonds.

Face à la diminution de leurs ressources, le Fafcea et les conseils de la formation ont dû réduire leurs niveaux de prise en charge. Ainsi, CMA France indique que le taux moyen de prise en charge des formations par les CDF est passé de 97 % en 2018 à 91 % en 2019 et 80 % en 2020.

B. La proposition de rationaliser le système

L'article 10 du projet de loi vise à rationaliser le circuit de financement de diverses catégories de travailleurs indépendants, en particulier des artisans. En application du III de l'article 14 , la plupart de ses dispositions entreront en vigueur le mois suivant la publication de la loi et, au plus tôt, le 1 er janvier 2022.

1. L'unification des fonds d'assurance-formation des artisans

L'article 10 propose d'unifier le financement de la formation professionnelle des artisans en affectant les sommes dédiées à un unique fonds d'assurance-formation (FAF) de droit commun .

• À cette fin, le b du 1° du II tend à supprimer, à l'article L. 4331-48 du code du travail, la ventilation en deux fractions de la contribution à la formation professionnelle des artisans .

Les travailleurs indépendants concernés, qui sont les personnes immatriculées au répertoire des métiers, resteraient soumis à une contribution égale à 0,29 % du PASS. La totalité du produit de la CFP acquittée par les artisans, déduction faite des fractions servant à financer le CEP et le CPF, serait affecté au fonds d'assurance formation unique. Ce nouveau FAF succèderait en pratique au Fafcea .

Le c du 1° du II en tire les conséquences concernant les micro-entrepreneurs immatriculés au répertoire des métiers.

Par exception, ces modifications entreraient en vigueur le 1 er janvier 2023 28 ( * ) .

Par ailleurs, le a du 1° du II corrige une erreur de référence au sein du code.

• Le III tend à supprimer l'ensemble des règles particulières au Fafcea , fixées par l'ordonnance du 18 décembre 2003 29 ( * ) ( 2° ). Cette suppression entrerait également en vigueur le 1 er janvier 2023.

Le 1° remplace en conséquence, à l'article 8 de cette ordonnance, la référence au Fafcea par une référence générique à « un fonds d'assurance-formation des non-salariés ».

2. L'agrément des fonds d'assurance-formation des non-salariés

Le 8° du II prévoit, à l'article L. 6332-9 du code du travail, que les FAF des non-salariés doivent être agréés par l'autorité administrative selon les critères suivants :

- leur capacité financière et leurs performances de gestion ;

- la cohérence et la pertinence économique de leur champ d'intervention ;

- l'application d'engagements relatifs à la transparence de la gouvernance et à la publicité des comptes.

Sera également prise en compte leur aptitude à assurer leurs missions et leur capacité à assurer des services de proximité aux entreprises compte tenu de leurs moyens.

3. L'harmonisation des circuits de financement de la formation des travailleurs indépendants

• Le 2° du II réécrit l'article L. 6331-50 du code du travail afin de prévoir que l'ensemble des contributions à la formation professionnelle des travailleurs indépendants non agricoles est reversé à France compétences, qui procède à la répartition des fonds entre les différents affectataires :

- le fonds d'assurance-formation des non-salariés concerné ;

- la Caisse des dépôts et consignations, pour le financement du CPF ;

- les opérateurs chargés de la mise en oeuvre du CEP.

France compétences deviendrait ainsi, comme pour les salariés, l'opérateur central du financement de la formation professionnelle des travailleurs indépendants .

Le 3° du II opère une coordination à l'article L. 6331-51 du code du travail.

S'agissant des artisans, jusqu'au 31 décembre 2022, France compétences verserait la part dédiée au FAF du montant des contributions au Fafcea, lequel reverserait la fraction correspondant à 0,12 point de PASS (soit 41 %) aux chambres régionales des métiers et de l'artisanat 30 ( * ) .

Le circuit proposé de financement de la formation professionnelle des artisans

Source : Commission des affaires sociales

• Le 5° du II instaure à l'article L. 6331-53 du code du travail un circuit similaire pour les travailleurs indépendants et chefs d'entreprise de la pêche maritime . Par exception, les contributions des non-salariés de la conchyliculture et de la pisciculture seront recouvrées par les caisses de la mutualité sociale agricole (MSA) et non par les Urssaf ( a ).

Le montant de la collecte des contributions est reversé à France compétences qui procède à la répartition des fonds entre un opérateur de compétences (OPCO) agréé 31 ( * ) , la Caisse des dépôts et consignations et les opérateurs du CEP.

Les montants des fractions de la collecte affectées au financement du CPF et du CEP doivent être déterminés par un arrêté des ministres chargés de la formation professionnelle et de l'agriculture ( b ).

Le c) procède à une coordination au même article.

La situation des chefs d'exploitation et d'entreprise agricoles

Le financement de la formation professionnelle des chefs d'exploitation et d'entreprise agricole est régi par le code rural et de la pêche maritime, notamment son article L. 718-2-1.

La CFP acquittée par les non-salariés agricoles est collectée par les caisses de MSA . Deux fractions de la collecte, égales respectivement à 1 % et à 4 % des sommes collectées, sont affectées au financement du CEP et du CFP.

Les caisses de MSA reversent la part restante de leur collecte à un fonds d'assurance-formation habilité à cet effet par l'État 32 ( * ) .

À ce stade, ces travailleurs non salariés ne sont pas concernés par la réforme du circuit de financement engagée par l'article 10.

• Il en va de même, au 7° du II , pour les artistes auteurs dont la contribution à la formation professionnelle transitera également par France compétences avant d'être répartie. Un arrêté conjoint des ministres de la sécurité sociale, de la culture et de la formation professionnelle doit déterminer les montants des deux fractions affectées au financement du CPF et du CEP.

• À l'article L. 6123-5 du code du travail relatif aux missions de France compétences, sont visés par coordination les articles concernés par ces modifications du circuit de financement ( I ).

• Au titre du recouvrement des cotisations par les Urssaf et de leur centralisation, il est précisé que l'Agence centrale des organismes de sécurité sociale (ou Urssaf Caisse nationale) perçoit des frais de gestion ( 4° et 6° du II ). Ceux-ci sont perçus par la Caisse centrale de la mutualité sociale agricole (CCMSA), selon une convention conclue avec France compétences, lorsque le recouvrement est effectué par la MSA.

II - La position de la commission : une simplification souhaitable qui suscite des inquiétudes

1. La nécessité de régler en priorité les difficultés de fléchage des contributions

Le regroupement des fonds de la formation professionnelle des artisans répond à une attente de simplification des professionnels concernés , qui font actuellement face à un double guichet. Pour l'Union des entreprises de proximité (U2P), auditionnée par le rapporteur, il s'agit de la rectification d'une anomalie historique due à la plus grande ancienneté des fonds concernant les artisans.

L'enjeu sous-jacent est de favoriser l'accès à la formation des chefs d'entreprise artisanale. En 2019, 83 704 personnes ont bénéficié d'actions de formation financées par le Fafcea 33 ( * ) et 62 856 par les conseils de la formation des CRMA 34 ( * ) , sur plus de 800 000 travailleurs non salariés de l'artisanat 35 ( * ) .

Dans cette perspective, les modifications successives du circuit de financement de la formation de ces professionnels ne doivent pas se traduire par des déperditions. Les difficultés de fléchage dont ont fait état le Fafcea, CMA France ainsi que l'U2P n'ont pas rassuré le rapporteur sur ce point.

Par ailleurs, la situation de France compétences, avec un déficit de 4,6 milliards d'euros en 2020 et un problème structurel de financement, interroge sur l'opportunité d'un transfert à l'opérateur de la répartition de nouveaux flux. Cependant, le projet de loi de finances pour 2022 prévoit 12 ETPT 36 ( * ) supplémentaires pour France compétences , qui doivent notamment permettre à l'opérateur de « monter en charge sur le contrôle de la certification professionnelle ». Cette augmentation d'effectifs « répond également aux besoins nés de la réforme de la collecte aux Urssaf » 37 ( * ) .

En effet, s'agissant des salariés, la collecte de la CFP sera , à compter de 2022, assurée par les Urssaf 38 ( * ) et non plus par les OPCO. Ces modifications simultanées rendent prioritaire, pour le rapporteur, la résolution des difficultés de fléchage par les Urssaf des sommes dévolues aux différents fonds d'assurance-formation des indépendants avant d'engager la mise en oeuvre du schéma envisagé. France compétences restera en effet dépendant des informations transmises par l'Acoss pour effectuer la répartition des collectes.

Une réforme insuffisamment préparée faisant courir le risque de ruptures de financement semblables à celles que les fonds ont connues en 2019, la commission des affaires sociales propose, à l'article 14 , le report au 1 er janvier 2023 de l'ensemble de la réforme (amendement COM-29).

2. La question du devenir des formations transverses

En supprimant le dualisme entre le Fafcea et les conseils de la formation des CMA, la réforme met fin à la répartition actuelle du produit de la contribution à la formation professionnelle (CFP) des artisans entre les formations « métiers » assurées par le Fafcea (à hauteur de 59 %) et les formations « transverses » financées par les conseils de la formation (à hauteur de 41 %).

De ces formations transverses peuvent dépendre la pérennité et le développement des entreprises artisanales. Il est donc indispensable que soit poursuivie leur promotion, qui relève jusqu'à présent des conseils de la formation.

Sans remettre en cause la plus grande souplesse que devrait permettre cette réforme, l'amendement COM-7 du rapporteur vise à associer le réseau des CMA à la gouvernance du futur fonds regroupé afin de veiller à ce qu'une part significative des financements reste consacrée aux formations transverses, notamment au développement des compétences des chefs d'entreprises artisanales en matière de gestion.

À l'initiative du rapporteur, la commission a enfin adopté un amendement COM-6 de coordination.

La commission propose à la commission des lois d'adopter cet article ainsi modifié.

* 2 Loi n° 2018-771 du 5 septembre 2018 pour la liberté de choisir son avenir professionnel, décret n° 2019-796 du 26 juillet 2019 relatif aux nouveaux droits à indemnisation, à diverses mesures relatives aux travailleurs privés d'emploi et à l'expérimentation d'un journal de la recherche d'emploi, et décret n° 2019-976 du 20 septembre 2019 relatif à l'allocation des travailleurs indépendants.

* 3 Le programme de campagne de M. Emmanuel Macron énonçait notamment : « Nous permettrons à tous les travailleurs d'avoir droit à l'assurance chômage. Les artisans, les commerçants indépendants, les entrepreneurs, les professions libérales, et les agriculteurs disposeront, comme les salariés, de cette protection. »

* 4 « Ouverture de l'assurance chômage aux travailleurs indépendants », rapport de l'Inspection générale des finances (IGF) et de l'Inspection générale des affaires sociales (IGAS), octobre 2017.

* 5 565,34 euros mensuels au 1 er avril 2021.

* 6 Cette liste exclut les dirigeants égalitaires ou majoritaires de sociétés : gérants égalitaires ou majoritaires de société à responsabilité limitée (SARL), associés uniques ou gérants associés uniques d'EURL, associés ou gérants associés de société en nom collectif (SNC), associés ou gérants d'une société en commandite simple ou par actions (SCS ou SCA).

* 7 Article L. 5424-25 du code du travail. Les revenus pris en compte sont les revenus imposables de l'intéressé, et non ceux du conjoint, au cours des douze mois qui ont précédé sa demande. Les revenus d'activité en sont exclus.

* 8 Délégation générale à l'emploi et à la formation professionnelle du ministère du travail, de l'emploi et de l'insertion.

* 9 Source : étude d'impact.

* 10 Rapport d'information de M. Dominique Da Silva, déposé par la commission des affaires sociales de l'Assemblée nationale en conclusion des travaux de la mission sur l'allocation des travailleurs indépendants dans le contexte de la crise de la covid-19, 7 avril 2021.

* 11 Ce seuil équivaut à un revenu mensuel moyen de 833 euros.

* 12 Cf. Plan indépendants - Mesure n° 10.

*

13

Loi

n° 2019-486 du 22 mai 2019 relative à la croissance et la

transformation des entreprises

- Article 1

er

.

* 14 Cf. étude d'impact.

* 15 L'affectation de cette part de CSG en 2019 n'a toutefois fait que compenser la disparition des contributions salariés d'assurance chômage, si bien que l'Unédic considère que le dispositif d'ATI n'est pas financé.

* 16 Ces cotisations sont déductibles du bénéfice imposable dans une limite égale au plus élevé des deux montants entre 1,875 % de ce bénéfice, retenu dans la limite de 8 fois le plafond annuel de la sécurité sociale (PASS), soit 6 170 euros au maximum, et 2,5 fois le PASS, soit 1 028 euros.

* 17 Soit 102,84 euros en 2021.

* 18 Soit 119,29 euros en 2021.

* 19 Article L. 6331-48 du code du travail.

* 20 Unions de recouvrement des cotisations de sécurité sociale et d'allocations familiales.

* 21 Ordonnance n° 2003-1213 du 18 décembre 2003 relative aux mesures de simplification des formalités concernant les entreprises, les travailleurs indépendants, les associations et les particuliers employeurs - Article 8.

* 22 Article R. 6331-55 du code du travail.

* 23 Article R 6331-63-1 du code du travail.

* 24 Article L. 6331-48 du code du travail.

* 25 Direction générale des finances publiques.

* 26 Loi n° 2016-1088 du 8 août 2016 relative au travail, à la modernisation du dialogue social et à la sécurisation des parcours professionnels - Article 41.

* 27 Loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020.

* 28 Cf. article 14 du projet de loi.

* 29 Ordonnance n° 2003-1213 du 18 décembre 2003 relative aux mesures de simplification des formalités concernant les entreprises, les travailleurs indépendants, les associations et les particuliers employeurs.

* 30 Cf. article 14 du projet de loi.

* 31 Les professionnels de la pêche relèvent de l'OPCO Ocapiat.

* 32 Il s'agit du Fonds pour la formation des entrepreneurs du vivant (Vivéa).

* 33 Source : DGEFP.

* 34 Source : CMA France.

* 35 Source : Direction générale des entreprises, Les chiffres clés de l'artisanat, édition 2018.

* 36 Équivalents temps plein travaillés.

* 37 Source : projet annuel de performance (PAP) de la mission « Travail et emploi » annexé au projet de loi finances pour 2022.

* 38 Pour les salariés agricoles, elle sera collectée par les caisses de MSA.