Rapport n° 471 (2017-2018) de M. Albéric de MONTGOLFIER , fait au nom de la commission des finances, déposé le 15 mai 2018

Disponible au format PDF (1011 Koctets)

-

AVANT-PROPOS

-

EXPOSÉ GÉNÉRAL

-

I. LA JUSTE IMPOSITION DES ENTREPRISES

NUMÉRIQUES : UN PROBLÈME MAJEUR RESTÉ LONGTEMPS SANS

RÉPONSE

-

II. L'ÉTABLISSEMENT STABLE

NUMÉRIQUE : UNE PERSPECTIVE DE LONG TERME

-

A. LA PROPOSITION DE DIRECTIVE COM(2018) 147

FINAL RELATIVE À LA PRÉSENCE NUMÉRIQUE

SIGNIFICATIVE

-

B. UNE RÉFORME JURIDIQUEMENT PERTINENTE

MAIS, À CE STADE, DIFFICILE À ATTEINDRE POLITIQUEMENT

-

1. De nouvelles règles qui ne

s'appliqueraient pas hors de l'Union européenne

-

2. Des effets majeurs sur la répartition des

droits d'imposer rendant complexe la possibilité d'obtenir un accord au

niveau international

-

3. Un consensus tout aussi difficilement

atteignable au niveau européen en raison de la règle de

l'unanimité en matière fiscale

-

1. De nouvelles règles qui ne

s'appliqueraient pas hors de l'Union européenne

-

A. LA PROPOSITION DE DIRECTIVE COM(2018) 147

FINAL RELATIVE À LA PRÉSENCE NUMÉRIQUE

SIGNIFICATIVE

-

III. LA TAXE DE 3 % SUR LE CHIFFRE

D'AFFAIRES : UNE RÉPONSE IMPARFAITE MAIS NÉCESSAIRE, QUI

DOIT NÉANMOINS ÊTRE NEUTRE POUR LES ENTREPRISES DÉJÀ

IMPOSÉES SUR LEURS BÉNÉFICES À JUSTE PROPORTION DE

LA VALEUR CRÉÉE

-

A. LA PROPOSITION DE DIRECTIVE

COM(2018) 148 FINAL RELATIVE À LA TAXE SUR LES SERVICES

NUMÉRIQUES (TSN)

-

B. LA MOINS MAUVAISE DES SOLUTIONS À COURT

TERME

-

C. UN RISQUE IMPORTANT DE « VICTIMES

COLLATÉRALES »

-

D. LA DÉDUCTIBILITÉ COMPLÈTE

DE L'IMPÔT SUR LES SOCIÉTÉS : UNE POSSIBILITÉ

NON PRÉVUE MAIS NÉCESSAIRE

-

1. Une réduction d'impôt pour

neutraliser l'effet de la taxe sur les services numériques pour les

entreprises déjà effectivement soumises à l'impôt

sur les sociétés

-

2. Un avantage incompatible avec les conventions

fiscales ?

-

3. Une mesure pourtant nécessaire, qui ne

pose pas de problème au sein de l'Union européenne

-

4. La super-déduction en charge : une

alternative à la déduction de l'impôt ?

-

1. Une réduction d'impôt pour

neutraliser l'effet de la taxe sur les services numériques pour les

entreprises déjà effectivement soumises à l'impôt

sur les sociétés

-

A. LA PROPOSITION DE DIRECTIVE

COM(2018) 148 FINAL RELATIVE À LA TAXE SUR LES SERVICES

NUMÉRIQUES (TSN)

-

I. LA JUSTE IMPOSITION DES ENTREPRISES

NUMÉRIQUES : UN PROBLÈME MAJEUR RESTÉ LONGTEMPS SANS

RÉPONSE

-

PROPOSITION DE RÉSOLUTION

ADOPTÉE PAR LA COMMISSION

-

EXAMEN EN COMMISSION

-

LISTE DES PERSONNES ENTENDUES

N° 471

SÉNAT

SESSION ORDINAIRE DE 2017-2018

|

Enregistré à la Présidence du Sénat le 15 mai 2018 |

RAPPORT

FAIT

au nom de la commission des finances (1) sur la proposition de résolution européenne, présentée au nom de la commission des finances, en application de l'article 73 quinquies du Règlement, sur les propositions de directives du Conseil de l'Union européenne COM (2018) 147 établissant les règles d' imposition des sociétés ayant une présence numérique significative et COM (2018) 148 concernant le système commun de taxe sur les services numériques applicable aux produits tirés de la fourniture de certains services numériques ,

Par M. Albéric de MONTGOLFIER,

Sénateur

et TEXTE DE LA COMMISSION

|

(1) Cette commission est composée de : M. Vincent Éblé , président ; M. Albéric de Montgolfier , rapporteur général ; MM. Éric Bocquet, Emmanuel Capus, Yvon Collin, Bernard Delcros, Mme Fabienne Keller, MM. Philippe Dominati, Charles Guené, Jean-François Husson, Georges Patient, Claude Raynal , vice-présidents ; M. Thierry Carcenac, Mme Nathalie Goulet, MM. Alain Joyandet, Marc Laménie , secrétaires ; MM. Philippe Adnot, Julien Bargeton, Jérôme Bascher, Arnaud Bazin, Yannick Botrel, Michel Canevet, Vincent Capo-Canellas, Philippe Dallier, Vincent Delahaye, Mme Frédérique Espagnac, MM. Rémi Féraud, Jean-Marc Gabouty, Jacques Genest, Alain Houpert, Éric Jeansannetas, Patrice Joly, Roger Karoutchi, Bernard Lalande, Nuihau Laurey, Mme Christine Lavarde, MM. Antoine Lefèvre, Dominique de Legge, Gérard Longuet, Victorin Lurel, Sébastien Meurant, Claude Nougein, Didier Rambaud, Jean-François Rapin, Jean-Claude Requier, Pascal Savoldelli, Mmes Sophie Taillé-Polian, Sylvie Vermeillet, M. Jean Pierre Vogel . |

Voir le numéro :

|

Sénat : |

448 (2017-2018) |

AVANT-PROPOS

Mesdames, Messieurs,

La commission des finances s'est saisie de deux propositions de directives présentées le 21 mars 2018 par la Commission européenne, visant à garantir la juste imposition des activités numériques au sein de l'Union européenne.

Le faible niveau d'imposition des « GAFA » ( Google , Apple , Facebook , Amazon ) et autres multinationales du numérique n'est pas un problème nouveau, mais bien peu d'avancées ont été réalisées à ce jour. On ne peut donc que se féliciter des propositions de la Commission européenne , présentées d'ailleurs à la demande insistante de la France et de trois de ses principaux partenaires (Allemagne, Italie, Espagne).

La commission des finances du Sénat attache depuis plusieurs années une grande attention à ce sujet. La proposition de résolution européenne , présentée en application de l'article 88-4 de la Constitution à l'issue d'une dizaine d'auditions ouvertes au membres du groupe de travail de la commission des finances du Sénat sur les assiettes fiscales et le recouvrement de l'impôt à l'heure du numérique, permet notamment de rappeler et de préciser sa position sur le sujet .

*

Conçues au début du 20 e siècle pour une économie « physique », les règles de la fiscalité internationale des entreprises apparaissent aujourd'hui très largement inadaptées aux spécificités de l'économie numérique, caractérisée par la possibilité de créer de la valeur sans présence sur un territoire, par l'importance des actifs incorporels (algorithmes, données etc.) et par le « travail gratuit » des utilisateurs de ces services.

Par conséquent, d'après les estimations de la Commission européenne, le taux effectif moyen d'imposition des entreprises « numériques » est de 9,5 %, contre 23,2 % pour les entreprises traditionnelles. Google , deuxième entreprise mondiale par sa capitalisation, a payé 6,7 millions d'euros d'impôt sur les sociétés en France en 2015, pour un bénéfice déclaré de 22 millions d'euros, un chiffre sans proportion avec le nombre de ses utilisateurs sur le territoire national. Airbnb , dont Paris est la première destination mondiale, a payé 92 944 euros d'impôt sur les sociétés en France en 2016.

Les tentatives répétées de l'administration de taxer davantage ces entreprises en France , en prouvant qu'elles y disposent d'un « établissement stable », n'ont pour l'heure pas été concluantes . En juillet 2017, le tribunal administratif de Paris a ainsi annulé le redressement de 1,1 milliard d'euros notifié à Google . Avec l'économie numérique, ce n'est pas l'application des règles qui pose problème, ce sont les règles elles-mêmes.

*

Comme pour le projet d'assiette commune consolidée de l'impôt sur les sociétés (ACCIS) relancé en 2016, la Commission européenne a fait le choix d'une double approche, prenant la forme de deux directives.

Premièrement, une réforme des règles d'imposition des bénéfices des sociétés 1 ( * ) , visant à compléter la notion d'établissement stable, qui permet d'imposer une entreprise sur un territoire donné, par un critère de « présence numérique significative » fondé sur l'un des trois seuils suivants au niveau de chaque État membre : 7 millions d'euros de chiffre d'affaires tiré des activités numériques, 100 000 utilisateurs ou 3 000 contrats commerciaux. Il s'agit de la solution à long terme privilégiée par la Commission européenne.

Deuxièmement, et à titre provisoire, la création d'une taxe de 3 % sur le chiffre d'affaires de certaines activités numériques 2 ( * ) . Il s'agit d'une solution temporaire, dans l'attente de la réforme globale, ciblée sur les activités pour lesquelles une grande partie de la valeur est liée à la « contribution des utilisateurs », et qui échappent aujourd'hui largement à l'impôt sur les sociétés : la publicité en ligne, les activités d'intermédiation et la vente de données générées par les utilisateurs.

Cette taxe s'appliquerait aux entreprises qui réalisent un chiffre d'affaires supérieur à 750 millions d'euros au niveau mondial , toutes activités confondues, et supérieur à 50 millions d'euros au sein de l'Union européenne , s'agissant des seules activités numériques imposables.

Avec un taux fixé à 3 %, cette taxe pourrait rapporter environ 5 milliards d'euros aux États membres - le montant reste modeste, mais ce n'est pas l'essentiel.

*

Ces propositions appellent les remarques suivantes.

Tout d'abord, et d'une manière générale, les taxes sur le chiffre d'affaires sont rarement pertinentes d'un point de vue économique. En particulier, elles frappent indifféremment les entreprises qui font du profit et celles qui n'en font pas.

Ceci dit, force est de constater que la solution de « long terme » proposée par la Commission européenne, c'est-à-dire une réforme profonde des règles de l'impôt sur les sociétés, aura des difficultés pour aboutir dans un futur proche - compte tenu notamment de l'opposition des États membres qui tirent profit des règles actuelles, et alors que la fiscalité est soumise à la règle de l'unanimité.

Surtout, cette réforme n'a de sens qu'à la condition qu'elle soit également mise en oeuvre au niveau international - ce que la Commission européenne reconnaît également. Or, en l'état actuel des choses, les négociations à l'OCDE sont bloquées . Les grands pays ont certes pu se mettre d'accord pour éliminer les failles qui aboutissaient à des situations de double non-imposition - c'est le sens du projet BEPS ( Base Erosion and Profit Shifting ), de portée générale -, mais la question bien plus délicate du partage des droits d'imposer entre les États n'a toujours pas été traitée.

Dans ce contexte, et en dépit de son caractère imparfait, une taxe provisoire sur le chiffre d'affaires semble être, sinon la meilleure solution, du moins la seule possible à ce stade.

*

Toutefois, si le principe de cette taxe est justifié, certaines de ses caractéristiques ne manquent pas d'interroger.

Tout d'abord, elle est assise sur les activités qui font intervenir la « contribution de l'utilisateur », c'est-à-dire l'intermédiation, la publicité et la vente de données, mais elle ne concerne ni la vente en ligne de biens matériels (par exemple Amazon en tant que e-commerçant direct etc.), ni la fourniture de services numériques, notamment par abonnement ( iTunes , Netflix , Spotify ...). En d'autres termes, la taxe sur les services numériques est plus proche d'une « taxe GF » (soit Google et Facebook ) que d'une « taxe GAFA ».

Cette limitation a été justifiée par le fait, d'une part, qu'il s'agit d'une première mesure, par définition temporaire et non exhaustive, et, d'autre part, qu'une taxe applicable à toutes les activités en ligne aurait instauré un biais entre le commerce sur Internet et le commerce physique.

Surtout, cette nouvelle taxe conduit à imposer des entreprises qui paient d'ores et déjà leur juste part de l'impôt sur les sociétés en France ou en Europe.

De fait, les entreprises potentiellement concernées par cette taxe sont loin de toutes correspondre aux « GAFA » ou à leurs équivalents. Pourraient ainsi être touchées des sociétés comme Criteo , « licorne » française spécialisée dans le ciblage publicitaire, AccorHotels , dont une grande partie de l'activité relève maintenant de l'intermédiation dans le secteur de l'hôtellerie, le groupe Orange ou encore Solocal (ex- Pages Jaunes ). Des plateformes françaises comme Leboncoin ou Dailymotion atteignent presque les seuils retenus.

En outre, si les start-ups sont a priori « protégées » par les seuils de 750 millions d'euros et 50 millions d'euros, un rachat par un grand groupe pourrait les soumettre ipso facto à la taxe , ce qui dégraderait d'autant leur valeur aux yeux des investisseurs.

Ces entreprises paient pour la plupart leur impôt sur les sociétés en France et dans les pays où elles ont une activité, via un établissement stable. Soumettre celles-ci à la taxe de 3 % sur le chiffre d'affaires en plus de l'impôt sur les sociétés pourrait s'assimiler à une « double peine », bien loin de l'objectif affiché . Par exemple, le groupe Solocal a payé environ 30 millions d'euros d'impôt sur les sociétés en France en 2017 ; avec la nouvelle taxe, le total passerait à 40 millions d'euros, soit une hausse d'un tiers.

La taxe sur les services numériques a pour but de compenser la non-imposition dans l'Union européenne de profits qui y trouvent pourtant leur origine. Elle ne doit pas avoir pour effet de s'ajouter à l'impôt lorsque celui-ci est déjà payé là où la valeur est créée .

*

Certes, la proposition de directive permet aux États membres de rendre la taxe sur les services numériques déductible de l'assiette de l'impôt sur les sociétés , au même titre que toute autre charge déductible (achats, salaires etc.). Mais une déductibilité en charge ne permet pas de neutraliser la double imposition.

La solution idéale consisterait à rendre cette taxe déductible de l'impôt sur les sociétés lui-même, sous la forme d'une réduction d'impôt. Ainsi, cette taxe temporaire ne pèserait que sur les grandes entreprises numériques qui échappent aujourd'hui à l'impôt sur les bénéfices là où la valeur est créée, mais serait neutre pour celles qui le paient déjà.

Cette possibilité n'est pas prévue dans la proposition de directive, au motif qu'une déductibilité de l'impôt sur les sociétés se heurterait aux conventions fiscales internationales , qui permettent seulement de déduire d'un impôt les sommes correspondant au même impôt déjà acquitté dans un autre pays.

Il convient toutefois de rappeler que ce cas de figure ne trouverait à s'appliquer que dans les relations avec des États tiers. Or les entreprises susceptibles d'être soumises à la taxe sur le chiffre d'affaires sont dans leur quasi-totalité établies dans l'Union européenne - fût-ce en Irlande ou au Luxembourg. Le fait que les conventions fiscales priment sur les directives dans les relations avec les États tiers n'interdit en rien de prévoir une déductibilité pleine et entière de l'impôt sur les sociétés au sein de l'Union européenne .

C'est d'ailleurs le raisonnement suivi pour la proposition de directive relative à la réforme de l'établissement stable : celle-ci prévoit des règles incompatibles avec les conventions fiscales, sans que cela fasse obstacle à sa pleine application au sein de l'Union européenne.

Par conséquent, la présente proposition de résolution européenne demande la neutralisation des risques de double imposition créés par la taxe sur les services numériques. À cet effet, celle-ci pourrait être déductible de l'impôt sur les sociétés, sous la forme d'une réduction d'impôt. Elle serait alors conforme à son esprit : taxer les bénéfices là où la valeur est créée, mais ne pas s'ajouter à l'impôt existant lorsqu'il est déjà payé en proportion de la valeur créée.

La déductibilité serait seulement possible dans l'État où l'impôt sur les sociétés est dû , afin d'éviter toute stratégie d'optimisation abusive. Dans le cas contraire, les entreprises pourraient déduire l'intégralité de la taxe dont elles sont redevables dans le seul État membre où elles disposent d'un établissement stable, ce qui reviendrait à priver la mesure de toute efficacité.

Alternativement, d'autres pistes pourraient être explorées, par exemple une « super-déduction » en charge qui aurait, par l'application d'un coefficient approprié, le même effet qu'une déduction du montant de l'impôt.

Ces propositions, bien sûr, n'épuisent pas le sujet . La réforme des règles de l'impôt sur les sociétés reste l'objectif de long terme, qui doit se jouer au niveau international, et ceci dans un contexte où la réforme fiscale américaine bouscule les équilibres . En outre, la faiblesse du système fiscal actuel ne concerne pas seulement l'impôt sur les sociétés ; elle s'étend également à la TVA, dans des proportions de plus en plus inquiétantes, mais aussi aux obligations déclaratives incombant aux plateformes en tant que tiers. La commission des finances du Sénat n'a pas manqué de se saisir de ces sujets.

EXPOSÉ GÉNÉRAL

I. LA JUSTE IMPOSITION DES ENTREPRISES NUMÉRIQUES : UN PROBLÈME MAJEUR RESTÉ LONGTEMPS SANS RÉPONSE

A. UNE ABSENCE D'INITIATIVE AU NIVEAU INTERNATIONAL, EN DÉPIT D'UN CONSTAT LARGEMENT PARTAGÉ

Conçues au début du 20 e siècle pour une économie largement physique et territorialisée, les règles de la fiscalité internationale se sont révélées très largement inadaptées à l'économie numérique , caractérisée par des entreprises qui, quelle que soit leur taille, peuvent se passer d'une présence physique sur le territoire d'où elles tirent leur revenu.

Il en résulte un décalage entre le lieu où les bénéfices sont taxés et celui où la valeur est créée ainsi que, par conséquent, une érosion des bases et des recettes fiscales des États concernés - alors même que ce secteur est l'un des plus dynamiques au monde et que ses entreprises les plus emblématiques sont parmi les premières en termes de capitalisation boursière.

Dans une étude fondée sur des modèles d'affaires types 3 ( * ) , la Commission européenne estime que le taux effectif moyen d'imposition des entreprises multinationales « numériques » est de 9,5 % , contre 23,2 % pour les entreprises multinationales « traditionnelles ».

Taux effectif d'imposition comparé des entreprises numériques et des entreprises traditionnelles

|

Entreprise domestique |

Groupe multinational |

Groupe multinational pratiquant une planification fiscale agressive |

|

|

Modèles d'affaires « traditionnels » |

20,9 % |

23,2 % |

16,2 % |

|

Modèles d'affaires « numériques » |

8,5 % |

9 ,5 % |

-2,3 % |

Source : étude d'impact des propositions de la Commission européenne, d'après ZEW (2016) et ZEW (2017).

Hypothèses retenues (traduction : commission des finances) :

1. Dans le cadre de leur planification fiscale agressive, les entreprises ont recours au régime de propriété intellectuelle plus avantageux au sein de l'Union européenne.

2. Pour les groupes multinationaux, sont pris en compte les liens capitalistiques avec des pays membres de l'UE et certains pays tiers (notamment les États-Unis, le Canada, le Japon, la Norvège et la Suisse).

3. Le taux d'imposition de 9,5 % pour les entreprises numériques multinationales correspond à la moyenne du taux de 8,9 % pour les activités à destination des professionnels (B2B, pour business to business ) et du taux de 10,1 % pour les activités à destination des particuliers (B2C, pour business to consumer ).

À la demande du G20, l'OCDE 4 ( * ) s'est saisie de ce sujet dans le cadre du projet « BEPS » ( Base Erosion and Profit Shifting ) de lutte contre l'érosion des bases fiscales et le transfert de bénéfices, dont les quinze « actions » ont été présentées en octobre 2015. Toutefois, l'action 1 du plan BEPS, intitulée « Relever les défis posés par l'économie numérique », ne contient aucune proposition concrète sur le sujet , et se contente de prévoir la remise d'un rapport en 2020.

Le « rapport intérimaire » présenté le 16 mars 2018 prend acte de l'absence de consensus au niveau international : il ne formule aucune proposition mais décrit tout de même les différentes pistes possibles avec leurs avantages et leurs inconvénients. Un nouveau rapport d'étape est prévu en 2019, avant un rapport final en 2020.

Compte tenu des difficultés persistantes à avancer sur le sujet, plusieurs grands États membres de l'Union européenne, pour lesquels le décalage entre le nombre d'utilisateurs de services numériques et les recettes fiscales correspondantes est le plus important, ont pris position pour une intervention à l'échelle européenne . Dans une lettre du 8 septembre 2017 5 ( * ) , les ministres des finances de la France, de l'Allemagne, de l'Italie et de l'Espagne ont invité le Conseil de l'Union européenne à prendre une initiative sur le sujet, y compris le cas échéant sous la forme d'une « taxe égalisatrice » temporaire sur le chiffre d'affaires.

Les conclusions du Conseil ECOFIN 6 ( * ) de Tallinn du 5 décembre 2017 reprennent cette orientation : « la Commission est invitée à adopter des propositions pour relever les défis que pose l'imposition des bénéfices dans l'économie numérique, tout en tenant compte du fait que de nombreux États membres souhaitent que soient adoptées des mesures temporaires visant les produits tirés des activités économiques menées dans l'Union qui ne relèveraient pas du champ d'application des conventions en matière de double imposition ».

B. LES PROPOSITIONS DE LA COMMISSION EUROPÉENNE : LE CHOIX D'UNE APPROCHE GRADUÉE

C'est en réponse à cette demande que la Commission européenne a présenté, le 21 mars 2018, un « paquet » de nouvelles mesures visant à garantir la juste imposition des activités numériques au sein de l'Union européenne.

Comme pour le projet d'assiette commune consolidée pour l'impôt sur les sociétés (ACCIS) relancé en 2016 7 ( * ) , la Commission a retenu une approche graduée, qui prend la forme de deux propositions de directives :

- d'une part, la proposition de directive COM(2018) 147 final, qui vise à réformer les règles d'assiette relatives à l'imposition des bénéfices des sociétés en introduisant un critère de « présence numérique significative » , afin que les profits issus des activités numériques soient imposés dans les pays où ils sont réalisés. Cette option constitue la solution de long terme privilégiée par la Commission européenne ;

- d'autre part, la proposition de directive COM(2018) 148 final, visant à instituer une taxe provisoire de 3 % sur le chiffre d'affaires de certaines activités numériques qui échappent aujourd'hui à l'imposition sur les bénéfices. Cette solution de court terme répond à la demande exprimée par la France et trois autres États membres dans la lettre du 8 septembre 2017 précitée, lesquels ont par la suite été rejoints par d'autres États membres.

Dans les propositions de la Commission européenne, la date limite de transposition de ces deux directives est fixée au 31 décembre 2019, pour une application au 1 er janvier 2020 .

II. L'ÉTABLISSEMENT STABLE NUMÉRIQUE : UNE PERSPECTIVE DE LONG TERME

A. LA PROPOSITION DE DIRECTIVE COM(2018) 147 FINAL RELATIVE À LA PRÉSENCE NUMÉRIQUE SIGNIFICATIVE

La proposition de directive COM(2018) 147 final a pour objectif de réformer, au niveau de l'Union européenne, les règles d'assiette de l'impôt sur les sociétés, afin de permettre aux États membres de taxer sur leur territoire les bénéfices liés aux activités numériques qui y sont réalisés, et ceci même si l'entreprise n'y est pas présente physiquement .

1. La présence numérique significative, nouveau critère entraînant la qualification d'établissement stable dans un État

Il s'agit, tout d'abord, de compléter la définition actuelle de l'établissement stable, qui permet d'imposer une entreprise sur un territoire, par un critère de « présence numérique significative ».

Il faut, à cet égard, rappeler que les conventions fiscales bilatérales basées sur le modèle élaboré par l'OCDE 8 ( * ) ont pour objectif de répartir les droits d'imposer les différentes catégories de revenus entre les deux États signataires 9 ( * ) et d'éliminer les doubles impositions. Celles-ci prévoient en particulier que les bénéfices des entreprises sont imposables dans l'État de résidence de l'entreprise, sauf pour la part de ces bénéfices attribuable à un « établissement stable » dans l'autre État (articles 5 et 7 du modèle de l'OCDE).

La notion d'établissement stable, conçue il y a plusieurs décennies et adaptée à l'économie traditionnelle, repose sur un critère de présence physique sur le territoire : un siège de direction, une succursale, un bureau, une usine, un atelier, une mine, un chantier etc. Or cette notion correspond mal aux modèles d'affaires de l'économie numérique, caractérisés par :

- la possibilité d'exercer une activité économique - parfois très importante - sur un territoire donné sans pour autant y disposer de présence physique , conduisant à une dissociation entre le lieu où la valeur est créée et le lieu où les bénéfices sont imposés ;

- la place très importante dans la chaîne de valeur des actifs incorporels - algorithmes, données issues des utilisateurs, etc. - dont la valeur est difficile à évaluer et qui peuvent être aisément localisés dans des territoires à fiscalité réduite et non dans les principaux pays où se trouvent ces utilisateurs.

L'article 4 de la proposition de directive COM(2018) 147 final prévoit donc d' introduire un critère de « présence numérique significative » pour qualifier un établissement stable, ce qui revient à introduire une notion d'« établissement stable virtuel » dès lors qu'une entreprise exerce tout ou partie de son activité sous la forme de services numériques.

La notion de « présence numérique significative » serait définie par trois nouveaux critères permettant d'établir un lien fiscal entre les entreprises fournissant des services numériques et le territoire où est créée la valeur : le chiffre d'affaires, le nombre d'utilisateurs, le nombre de contrats commerciaux .

Une « présence numérique significative » serait ainsi réputée exister dès lors que l'entreprise ou le groupe dépasse, au niveau d'un État membre et pour un exercice fiscal donné, l'un des trois seuils alternatifs suivants :

- 7 millions d'euros de chiffre d'affaires résultant de la fourniture de services numériques ;

- 100 000 utilisateurs de ces services numériques ;

- 3 000 contrats commerciaux pour la fourniture de tels services numériques.

Cette notion de présence digitale significative aurait vocation à être, à terme, intégrée au projet d'assiette commune consolidée d'impôt sur les sociétés (ACCIS) , actuellement en discussion au Parlement européen. Bien que la proposition de directive demeure vague à ce sujet, il ressort des auditions conduites par votre rapporteur général que cette intégration devrait correspondre :

- d'une part, à l'ajout d'un critère de présence numérique significative pour qualifier un établissement stable sur le territoire d'un État membre (modification des critères de l'assiette commune) puis tout simplement sur le territoire de l'Union européenne (si l'assiette commune consolidée se concrétise) ;

- d'autre part, à l'ajout d'un quatrième critère à la clé de répartition des bénéfices entre États membres dans le cadre de l'assiette consolidée. En effet, cette clé de répartition des bénéfices - et donc des recettes fiscales - repose actuellement sur trois critères affectés d'une même pondération (30 %) et qui ne permettent pas de prendre en compte les spécificités de l'économie numérique : les immobilisations corporelles, la main d'oeuvre, le chiffre d'affaires 10 ( * ) .

2. Les données des utilisateurs, nouveau critère d'attribution d'une part des bénéfices imposables à l'établissement stable

Une fois que l'activité est imposable dans un pays (« où taxer l'activité ? »), les bénéfices générés par cette activité doivent encore être déterminés et attribués à ce pays (« quelle part de l'activité taxer ? »). Aujourd'hui, les règles en matière de prix de transfert sont utilisées pour attribuer les bénéfices d'un groupe multinational aux établissements stables dont il dispose dans différents pays, sur la base d'une analogie avec les bénéfices que chaque établissement stable aurait pu réaliser s'il s'était agi d'une entité distincte et indépendante. Cette analyse fonctionnelle, prévue par l'article 7 du modèle de l'OCDE , tient compte « des fonctions exercées, des actifs utilisés et des risques assumés » (paragraphe 2).

L'article 5 de la proposition de directive reprend ce principe général, mais l'adapte aux spécificités des activités numériques , dans lesquelles une part importante de la valeur est liée aux actifs incorporels que sont les données produites à partir des informations collectées auprès des utilisateurs et les algorithmes . Le paragraphe 3 prévoit ainsi que, dans le but de « déterminer les fonctions de la présence numérique significative et de lui attribuer la propriété économique des actifs et les risques, les activités économiquement significatives exercées (...) par l'intermédiaire d'une interface numérique sont prises en considération ».

Il s'agit par-là d'attribuer une partie de la valeur ainsi crée à la « présence numérique significative », c'est-à-dire à l'État où se trouvent les utilisateurs de l'interface numérique, au lieu de l'attribuer au pays de l'entité qui détient ces actifs incorporels .

L'évolution des règles applicables en matière de prix de transfert est le pendant indispensable du concept d'établissement stable virtuel . En effet, en l'absence d'une telle évolution, une entreprise numérique pourrait tout à fait recevoir la qualification d'établissement stable dans un État, sans pour autant y payer davantage d'impôt sur les sociétés , le bénéfice imposable continuant à être comme auparavant réduit par le versement de diverses redevances au titre de la propriété intellectuelle. C'est notamment pour cela qu'il convient de ne pas surestimer, par exemple, les conséquences de la récente annonce de Facebook 11 ( * ) quant à la déclaration d'une partie de son activité au titre d'établissements stables dans différents pays européens.

B. UNE RÉFORME JURIDIQUEMENT PERTINENTE MAIS, À CE STADE, DIFFICILE À ATTEINDRE POLITIQUEMENT

1. De nouvelles règles qui ne s'appliqueraient pas hors de l'Union européenne

L'introduction dans le droit positif de la notion d'établissement stable numérique, ou établissement stable virtuel, permettrait de remédier aux insuffisances des critères actuels de la résidence fiscale , apportant ainsi une réponse globale au défi posé par la transformation numérique dans le domaine de la fiscalité. Par contraste avec les mesures sectorielles et autres taxes temporaires distinctes de l'impôt sur les sociétés, cette solution présente l'avantage de s'appliquer à toutes les entreprises, « physiques » comme « numériques », sans distinction de secteur d'activité, et sans risque de distorsion économique .

C'est pourquoi cette option constitue la solution de long terme privilégiée par la Commission européenne .

Toutefois, dans la mesure où cette réforme consiste en une modification des règles d'assiette relatives à l'impôt sur les sociétés, elle ne pourra produire son plein effet qu'à condition d'être également mise en oeuvre au niveau international, c'est-à-dire reprise dans les conventions fiscales bilatérales entre les différents pays , qui priment sur le droit national et sur le droit de l'Union européenne dès lors qu'il s'agit de répartir les droits d'imposer entre un État membre et un État tiers.

En l'absence de transposition dans les accords bilatéraux d'élimination des doubles impositions, l'application de ces nouvelles règles serait de facto limitée au territoire de l'Union européenne, ce qui réduit considérablement la portée de cette réforme , compte tenu des entreprises et des activités dont il s'agit.

La proposition de directive prévoit d'ailleurs expressément que ces nouvelles règles ne seraient pas applicables aux entreprises et entités établies dans un pays tiers, c'est-à-dire hors Union européenne , et ceci « de manière à éviter toute violation des conventions en matière de double imposition 12 ( * ) ».

Plus précisément, le paragraphe 2 de l'article 2 de la proposition de directive prévoit une application subsidiaire : « Toutefois, dans le cas d'entités qui sont résidentes (...) dans un pays tiers avec lequel l'État membre concerné a conclu une convention visant à éviter la double imposition, la présente directive s'applique uniquement si cette convention comporte des dispositions analogues aux articles 4 et 5 de la présente directive (...) ».

Dans la mesure où le réseau conventionnel des États membres de l'Union européenne est très dense 13 ( * ) , et où aucune des conventions fiscales bilatérales concernées ne prévoit à ce jour une définition de l'établissement stable virtuel, cette application subsidiaire est aujourd'hui purement théorique .

Dès lors, et contrairement à une présentation répandue du sujet, il apparaît que la difficulté à taxer les bénéfices liés à l'économie numérique ne consiste pas à surmonter une difficulté d'ordre technique ou juridique - l'établissement stable virtuel est un concept relativement simple 14 ( * ) - mais bien à parvenir à un accord politique.

2. Des effets majeurs sur la répartition des droits d'imposer rendant complexe la possibilité d'obtenir un accord au niveau international

La réforme structurelle des règles de l'imposition des bénéfices des sociétés pour prendre en compte la présence numérique ne pourra donc être efficace que si elle est également menée au niveau international, dans le cadre du G20 et de l'OCDE . Cet objectif est d'ailleurs expressément inscrit dans l'exposé des motifs de la proposition de directive : « les systèmes d'imposition des revenus des sociétés des États membres et la proposition de la Commission concernant l'ACCIS devraient, à terme, se traduire par des changements correspondants dans le modèle de convention fiscale de l'OCDE au niveau international ».

Or il n'existe pas à ce jour de consensus international sur le sujet, ni même de perspective d'un tel consensus à court terme, en raison de la divergence de vues des principaux pays concernés au sein de l'OCDE .

Contrairement aux différentes mesures anti-abus du projet BEPS 15 ( * ) , qui visent à remédier à des cas de double non-imposition préjudiciables à la majorité des grands pays de production et de consommation, et sur lesquelles un accord à l'OCDE était donc possible, la question de la taxation de l'économie numérique implique de remettre en cause les principes fondamentaux relatif au partage des droits d'imposer entre l'État de la source et l'État de la résidence , en vigueur depuis plusieurs décennies.

Selon la structure de leur économie, les grands pays participant aux négociations au sein de l'OCDE pourraient gagner ou perdre beaucoup à une telle réform e. Schématiquement, et pour reprendre la typologie suggérée par l'OCDE dans son rapport intérimaire du 16 mars 2018 précité 16 ( * ) , qui vaut constat d'absence de consensus, les différents pays peuvent être répartis en trois grands groupes :

- les pays du premier groupe considèrent que les règles de la fiscalité internationale sont satisfaisantes , et qu'il n'y a pas lieu de les modifier au-delà de la mise en oeuvre des mesures de BEPS, et notamment de l'action 7 relative au contournement de l'établissement stable (cf. encadré). On trouve au sein de ce premier groupe plusieurs pays auxquels les règles actuelles permettent d'attraire des bases fiscales sans lien avec la taille de leur marché ou le nombre de leurs utilisateurs, notamment grâce à des régimes favorables de localisation de la propriété intellectuelle ;

|

Les mesures du plan BEPS visant à éviter

Si l'action 1 du projet BEPS « Relever les défis fiscaux posés par l'économie numérique » se limite à dresser un constat et à prévoir la remise d'un nouveau rapport (cf. supra ), quelques avancées sont notamment prévues à l'action 7 « Empêcher les mesures visant à éviter artificiellement le statut d'établissement stable » , et reprises aux articles 12 à 15 de l'instrument multilatéral pour la mise en oeuvre des mesures de BEPS 17 ( * ) . Les modifications apportées visent : - d'une part, à éviter l'utilisation abusive du statut de « commissionnaire ». Lors de son audition du 28 juin 2017 par la commission des finances 18 ( * ) , Pascal Saint-Amans, directeur du centre de politique et d'administration fiscales de l'OCDE, a ainsi rappelé que « la définition de l'établissement stable, telle qu'elle existe dans le modèle de convention fiscale actuel, est dépassée car elle permet des schémas agressifs, comme la transformation d'un "distributeur" (dont la marge est en général de 15 % à 20 %) en un simple "commissionnaire" (dont la marge peut être réduite à 2 % à 3 %), qui peut faire s'évaporer des milliards d'euros en une nuit, par un simple changement contractuel avec l'entreprise mère, souvent établie aux Pays-Bas. Toutes les administrations fiscales qui ont engagé des redressements sur ce fondement ont perdu devant les tribunaux, les conventions fiscales n'interdisant nullement la transformation d'un distributeur en commissionnaire. Nous avons proposé, dans le cadre du plan BEPS, de réparer les conventions pour mettre un terme à ce phénomène, ce qui sur le plan juridique n'était pas très compliqué » ; - d'autre part, à lutter contre le fractionnement abusif des contrats pour contourner la qualification d'établissement stable, en restreignant les exceptions prévues à cette qualification aux seuls contrats qui ont un caractère « préparatoire ou auxiliaire » à l'activité principale. Lors de son audition précitée, Pascal Saint-Amans a ainsi précisé que « dans un modèle économique comme celui d' Amazon , le stockage est séparé de la livraison, elle-même séparée du comptage... Or la réunion des trois activités ne permet pas pour autant d'aboutir à la qualification d'établissement stable sur le plan juridique. En réalité, pourtant, ce n'est pas parce que les activités sont fractionnées dans différents endroits ou de différentes manières qu'elles ne forment pas, ensemble, un établissement stable ». Il convient toutefois de ne pas surestimer la portée de ces nouvelles règles dans le domaine des activités numériques, pour trois raisons. Premièrement, ces règles ne modifient qu'à la marge la notion d'établissement stable, s'agissant de ses exceptions , mais elles ne font nullement évoluer les règles générales qui répartissent les droits d'imposer. Deuxièmement, la seule qualification d'établissement stable ne suffit pas à taxer les profits là où la valeur est créée : encore faut-il faire évoluer les règles relatives aux prix de transfert. Troisièmement, ces nouvelles règles ne s'appliqueront qu'à condition que les deux États parties à une convention fiscale bilatérale le prévoient , ce qui est loin d'être toujours le cas, en particulier s'agissant des pays comparables à la France 19 ( * ) . Source : commission des finances |

- les pays du deuxième groupe considèrent que l'économie numérique pose un problème spécifique au regard des règles fiscales internationales , compte tenu à la fois de ses particularités (possibilité de créer de la valeur sur un territoire sans présence physique, poids des actifs incorporels etc.) et des montants en jeu. Ils sont par conséquent favorables à des mesures spécifiques à ce secteur économique, permettant notamment de prendre en compte la « contribution des utilisateurs » à la création de la valeur ( via les données produites, leur situation géographique etc.). Les propositions de la Commission européenne , inspirées notamment par la France, l'Allemagne, l'Espagne et l'Italie, appartiennent à cette catégorie de mesures spécifiques 20 ( * ) . Ces pays ne remettent, pour autant, pas en cause les règles générales de partage des droits d'imposer entre l'État de la source et l'État de la résidence, qu'ils estiment pertinentes pour le reste de l'économie ;

- les pays du troisième groupe , enfin, considèrent que les règles fiscales actuelles sont inadaptées à la numérisation mais aussi à la mondialisation des échanges, et qu'une réforme de ces règles devrait s'appliquer à l'ensemble de l'économie . En d'autres termes, les pays de ce troisième groupe considèrent qu' il n'existe pas tant une « économie numérique » caractéristique de certaines entreprises numériques (GAFA ou autres) qu'une « numérisation de l'économie » , touchant l'ensemble des secteurs. Ils défendent, par conséquent, une évolution des règles internationales permettant de taxer davantage au niveau du pays de consommation , au détriment du pays où sont localisées la production, les fonctions de directions, la propriété intellectuelle etc. Cette taxation au lieu de consommation, toutefois, n'implique pas nécessairement - voire pas du tout - une prise en compte de la « contribution des utilisateurs » sous la forme d'un « travail gratuit » (création de données, visionnage de publicités etc.). Les pays de ce troisième groupe sont principalement des grands pays de consommation, tels que la Chine, le Brésil, la Turquie etc.

En d'autres termes, au-delà du seul cas de l'économie numérique, les discussions sur l'évolution des règles fiscales internationales reflètent un rapport de force entre, schématiquement, les grands pays de siège et d'incorporels d'une part, et les grands pays de consommation d'autre part.

Les conséquences d'un tel changement n'ont pas encore été précisément évaluées, notamment pour des États comme la France . En effet, si une telle évolution permettrait a priori de taxer davantage en France les grandes multinationales du numérique, elle pourrait conduire à réduire la base imposable en France des multinationales françaises dont les marchés les plus dynamiques sont aujourd'hui dans les pays émergents , notamment en Asie, par exemple dans le domaine de l'agroalimentaire, du luxe ou encore de l'aéronautique 21 ( * ) .

S'agissant des États-Unis , pays de siège des plus grandes multinationales du numérique et d'autres secteurs économiques, ils ont a priori intérêt au statu quo , qui demeure leur position officielle au sein de l'OCDE, voire à des mesures d'attractivité supplémentaires en faveur de la localisation de la propriété intellectuelle. C'est le sens de la réforme fiscale majeure adoptée le 15 décembre 2017. Néanmoins, cette réforme, qui prévoit également un abaissement du taux de l'impôt sur les sociétés de 35 % à 21 %, pourrait aboutir à une baisse des recettes fiscales que pourrait compenser une meilleure prise en compte du lieu de consommation dans l'établissement de l'assiette, puisque les États-Unis sont également un grand pays de consommation.

3. Un consensus tout aussi difficilement atteignable au niveau européen en raison de la règle de l'unanimité en matière fiscale

Si un accord sur l'établissement stable numérique et l'évolution des règles en matière de prix de transfert semble donc à ce stade difficilement réalisable au niveau international, il apparaît tout aussi complexe à obtenir à l'échelle de l'Union européenne, la fiscalité étant soumise à la règle de l'unanimité .

Or les États membres de l'Union européenne ont à cet égard des intérêts peu compatibles, entre, d'une part, les grands pays de « consommation numérique » que sont la France, l'Allemagne, le Royaume-Uni, l'Italie et l'Espagne, ainsi que, d'une manière générale, les États qui se sont associés à leur initiative, et d'autre part, les pays qui offrent aux multinationales du numérique des régimes fiscaux avantageux permettant de dissocier le lieu de la création de valeur et le lieu de taxation.

D'ailleurs, le projet ACCIS lui-même , lancé d'abord en 2011 puis une nouvelle fois en 2016 sous la forme de deux propositions distinctes (assiette commune puis assiette consolidée), est très loin de faire l'objet d'un consensus entre les États membres . C'est pour cela que la Commission européenne n'a pas proposé d'intégrer directement ses propositions en matière de fiscalité du numérique dans les deux propositions de directives relatives à l'ACCIS.

III. LA TAXE DE 3 % SUR LE CHIFFRE D'AFFAIRES : UNE RÉPONSE IMPARFAITE MAIS NÉCESSAIRE, QUI DOIT NÉANMOINS ÊTRE NEUTRE POUR LES ENTREPRISES DÉJÀ IMPOSÉES SUR LEURS BÉNÉFICES À JUSTE PROPORTION DE LA VALEUR CRÉÉE

A. LA PROPOSITION DE DIRECTIVE COM(2018) 148 FINAL RELATIVE À LA TAXE SUR LES SERVICES NUMÉRIQUES (TSN)

La proposition de directive COM(2018) 148 final est présentée par la Commission européenne comme une solution provisoire , dans l'attente de la réforme globale de l'imposition des bénéfices, et afin d'éviter la multiplication d'initiatives unilatérales au niveau des États membres.

Elle vise à instituer une taxe sur les services numériques (TSN). Il s'agirait d'une taxe indirecte assise sur le chiffre d'affaires tiré de certaines activités numériques , qui échappent aujourd'hui, dans une large mesure, à l'impôt sur les bénéfices des sociétés.

Seraient ainsi considérés comme « produits imposables » les produits tirés des activités suivantes, visées à l'article 3 :

- la vente d'espaces publicitaires en ligne à destination des utilisateurs ;

- les activités d'intermédiation facilitant la vente ou l'échange de biens ou de services entre utilisateurs ;

- la vente de données générées à partir des informations fournies par les utilisateurs .

Ces activités ont pour caractéristique commune de donner une place essentielle aux utilisateurs dans la création de valeur, y compris en l'absence de transaction commerciale directe 22 ( * ) .

La TSN serait perçue au profit des États membres dans lesquels se trouvent les utilisateurs et collectée par l'intermédiaire d'un guichet unique analogue à celui qui existe en matière de TVA : toutes les obligations (identification, déclaration, paiement) pourraient être accomplies en une seule fois, dans un seul État membre au choix de l'entreprise assujettie (« l'État membre d'identification »), charge à ce dernier de répartir ensuite le produit de la TSN entre les différents États membres 23 ( * ) . La procédure serait déclarative : il appartient à l'assujetti de calculer la taxe dont il est redevable et d'effectuer la déclaration et le paiement, dans les trente jours suivant la fin de la période concernée.

Afin de ne toucher ni les « jeunes pousses » ni les entreprises en phase de croissance, cette taxe s'appliquerait aux seules entreprises (groupe ou entité) dont le chiffre d'affaires consolidé serait supérieur aux deux seuils cumulatifs suivants :

- 750 millions d'euros de chiffre d'affaires au niveau mondial , toutes activités confondues ;

- 50 millions d'euros de chiffre d'affaires au niveau de l'Union européenne résultant des activités imposables au sens de la directive (cf. supra ).

Afin de réduire les cas éventuels de double imposition , lorsque les mêmes produits sont soumis à la TSN et à l'impôt sur les sociétés, la TSN serait déductible en tant que charge de l'assiette de l'impôt sur les sociétés acquitté par l'entreprise , que les deux taxes soient payées dans le même État membre ou dans différents États membres. Dans la mesure où la définition des charges déductibles relève de la compétence des États membres, cette disposition ne figure toutefois pas dans le dispositif lui-même.

Le taux proposé est de 3 % , ce qui pourrait permettre de rapporter, d'après les estimations de la Commission européenne, environ 5 milliards d'euros à l'ensemble des États membres .

B. LA MOINS MAUVAISE DES SOLUTIONS À COURT TERME

D'une manière générale, compenser le manque à gagner d'un impôt sur les bénéfices par un impôt sur le revenu brut n'est pas une solution pleinement satisfaisante . En particulier, les taxes sur le chiffre d'affaires ont pour inconvénient de frapper indifféremment les entreprises qui font du profit et celles qui n'en font pas . Il faut toutefois rappeler que c'est le cas de la TVA elle-même, dont la TSN reprend de nombreux éléments d'assiette et de procédure, et que le seuil de 750 millions d'euros de chiffre d'affaires au niveau mondial permet de viser des entreprises qui ont de toute façon une capacité contributive substantielle, même en l'absence de profit sur un exercice donné 24 ( * ) .

Les modalités de recouvrement de la TSN suscitent également certaines réserves : dans la mesure où la proposition de directive prévoit une procédure purement déclarative et un contrôle et un recouvrement assurés par un seul État membre au choix de l'assujetti, tout en n'accompagnant ces mesures d'aucun moyen de contrôle spécifique, la TSN pourrait ne pas être recouvrée à sa juste valeur. Ceci dit, un recouvrement même imparfait vaut mieux qu'une absence de recouvrement . En outre, les États membres disposent d'ores et déjà des moyens et procédures de contrôle prévus pour la TVA , notamment via le guichet unique, qui donne globalement satisfaction et pourrait être prochainement étendu. En outre, et contrairement à l'optimisation fiscale légale, une fraude délibérée en matière de TSN ferait courir aux grandes entreprises multinationales concernées des risques juridiques et financiers considérables au regard du « gain » espéré.

Dès lors, et compte tenu du fait qu'un accord international sur les règles applicables à l'impôt sur les sociétés sera difficile à obtenir à court terme, la mise en place d'une taxe transitoire sur le chiffre d'affaires apparaît comme la moins mauvaise des solutions possibles à court terme, en dépit de son caractère imparfait.

Cette solution aurait en outre le mérite d'éviter la multiplication de mesures unilatérales au niveau des États membres, dont l'hétérogénéité est un obstacle à la construction du « marché unique numérique » porté par la Commission européenne et soutenu par l'ensemble des États membres. L'étude d'impact identifie une quinzaine de mesures unilatérales déjà appliquées ou prochainement en vigueur 25 ( * ) , dont le point commun est souvent de porter sur le chiffre d'affaires, compte tenu de l'impossibilité de taxer « justement » le bénéfice : « il est impossible d'anticiper concrètement des mesures unilatérales qui n'auraient pas encore été notifiées [à la Commission européenne], mais il existe un risque avéré que les mesures unilatérales continuent à se multiplier dans un avenir proche . Bien que ni la portée ni les recettes des taxes indirectes pesant spécifiquement sur les entreprises numériques ne soient pour l'instant significatives, on observe un basculement progressif vers l'introduction de taxes indirectes au niveau mondial 26 ( * ) ».

La mise en place d'une taxe temporaire sur le chiffre d'affaires à l'échelle de l'Union européenne apparaît donc, compte tenu de ces remarques, comme pleinement justifiée sur le principe. Toutefois, un soutien au principe ne doit pas interdire d'examiner en détails les caractéristiques de cette taxe, dont certaines peuvent sembler problématiques .

C. UN RISQUE IMPORTANT DE « VICTIMES COLLATÉRALES »

D'après la Commission européenne, la taxe sur les services numériques devrait concerner entre 130 et 150 entreprises, dont environ une moitié d'entreprises américaines et un quart d'entreprises européennes.

La TSN n'a aucunement pour objet de viser exclusivement les entreprises étrangères : il est normal que des entreprises européennes, dès lors qu'elles correspondent aux critères fixés, y soient assujetties au même titre que leurs concurrentes américaines ou asiatiques. Son objectif est de compenser les failles des règles actuelles de l'impôt sur les sociétés, quelle que soit la nationalité de l'entreprise concernée.

Toutefois, l'analyse de l'assiette et des seuils de la TSN montre que , si la proposition de directive COM(2018) 148 final était adoptée en l'état, celle-ci serait loin de couvrir la totalité des activités numériques et ferait des « victimes collatérales » :

- d'une part, elle « épargnerait » certaines des principales multinationales du numérique , pourtant responsables d'une partie de l'érosion des bases fiscales imputables à l'essor de l'économie numérique ;

- d'autre part, elle pèserait - et parfois lourdement - sur des entreprises, et notamment des entreprises françaises ou européennes, dont les bénéfices sont d'ores et déjà imposés là où la valeur est créée . Celles-ci se retrouveraient alors doublement imposées, au titre de la TSN et de l'IS, ce qui pourrait aggraver les effets déjà sévères des distorsions fiscales actuelles avec leurs concurrentes étrangères.

1. Une « taxe GF » plutôt qu'une « taxe GAFA » ?

Contrairement à la notion de « présence numérique significative » prévue par la proposition de directive COM(2018) 147 final - c'est-à-dire la solution de long terme visant à compléter les critères de l'établissement stable -, la TSN toucherait seulement les produits issus de certaines activités numériques : la publicité en ligne, l'intermédiation et la vente des données d'utilisateurs . Seraient ainsi concernées au premier chef des entreprises telles que Google ou Facebook , dont le modèle d'affaires repose sur la publicité, ou encore des plateformes d'intermédiation comme Booking , Uber , Airbnb ou encore Amazon Marketplace 27 ( * ) .

En revanche, la TSN ne s'appliquerait pas :

- au e-commerce, c'est-à-dire la vente en ligne de biens matériels ou de services qui peuvent également être vendus par d'autres moyens . Cette exclusion est justifiée par le fait qu'une taxation des profits du e-commerce au titre de la TSN aurait créé un biais en faveur de la vente physique par rapport à la vente en ligne dans l'ensemble de l'économie : ainsi, un vêtement, un ordinateur ou un billet de train acheté sur Internet aurait été frappé d'une taxe supplémentaire de 3 % par rapport à un même vêtement, ordinateur ou billet acheté en magasin, alors même que les frontières entre ces différents modes d'achat s'avèrent de plus en plus ténues. Toutefois, il en découle qu'une entreprise comme Apple ne serait pas soumise à la TSN sur ces activités. Il en va de même pour Amazon , dans son activité de e-commerce ;

- aux ventes de services numériques , tels que les services de streaming par abonnement que sont Netflix , iTunes ou encore Deezer et Spotify . Il n'existe ici, par définition, aucun biais par rapport au commerce « physique » , et cette exclusion semble davantage s'expliquer par un réalisme politique visant à permettre aux négociations d'aboutir.

Dans un premier temps, et compte tenu de son caractère de toute façon temporaire, le champ restreint de la TSN apparaît acceptable . Le choix de limiter l'assiette aux activités qui impliquent une « contribution de l'utilisateur » à titre gratuit permet en effet de concentrer l'effort sur les activités qui échappent le plus - sinon totalement - à l'impôt sur les sociétés , alors que le e-commerce et les services numériques donnent à tout le moins lieu à la perception de la TVA.

Cette insuffisance ne fait toutefois que confirmer la nécessité de parvenir, à terme, à une solution générale permettant de taxer les bénéfices, comme le prévoit la proposition de directive COM(2018) 147 final.

2. Une taxe qui risquerait de pénaliser des entreprises françaises et européennes déjà soumises à l'impôt sur les sociétés à proportion de la valeur créée

Si la TSN ne permettra pas de toucher certaines des plus grandes multinationales du numérique qui échappent à l'impôt sur les sociétés, elle risque, en revanche, de s'appliquer à des entreprises qui sont d'ores et déjà imposées sur leurs bénéfices dans les pays où la valeur est créée .

L'impact de la TSN s'apparenterait alors à une « double peine » pour les entreprises concernées, puisque d'autres entreprises, susceptibles d'être leurs concurrentes, continueraient à échapper à l'impôt sur les sociétés .

Ces « victimes collatérales » seraient des entreprises ayant, par exemple, leur siège social ou disposant d'un établissement stable en France 28 ( * ) , ce qui n'est pas forcément le cas de leurs concurrentes, et soumises à l'impôt sur les sociétés à ce titre. Compte tenu des seuils et de l'assiette prévus dans le projet de directive, il apparaît que la TSN, loin d'être la « taxe GAFA » parfois décrite, pourrait aussi concerner des sociétés telles que :

- le groupe AccorHotels , premier groupe hôtelier européen avec un chiffre d'affaires de 1,9 milliard d'euros en 2017, et dont une partie croissante de l'activité correspond à des services d'intermédiation potentiellement soumis à la TSN, notamment des services de réservation (sur le modèle de ses concurrents Booking, Expedia, Airbnb etc.) et de conciergerie ;

- la société Criteo , l'une des « licornes » françaises , spécialisée dans le marketing digital et le ciblage publicitaire, secteur dominé par Google et Facebook . Fondée en 2005 et aujourd'hui présente dans une vingtaine de pays, elle y opère le plus souvent par l'intermédiaire de filiales, c'est-à-dire des établissements stables. Son siège est situé en France et elle est cotée depuis 2013 à New York. Son chiffre d'affaires de près de 2 milliards d'euros relève presque intégralement de la TSN . Le taux effectif d'imposition du groupe était de 24,7 % en 2017 et de 27,5 % en 2016 29 ( * ) , loin des 9,5 % estimés pour l'ensemble des « entreprises numériques » dans l'étude de la Commission européenne (cf. supra ) ;

- le groupe Solocal (ex- Pages Jaunes ) , dont une grande partie de l'activité correspond aujourd'hui à de la publicité sur Internet et à des services de marketing digital. En 2017, le chiffre d'affaires de Solocal était de 764 millions d'euros et son impôt sur les sociétés français de 30 millions d'euros. La TSN représenterait un surcoût de 10 millions d'euros 30 ( * ) , soit une hausse d'un tiers de son impôt total . Compte tenu des difficultés de ce groupe, très endetté (332 millions d'euros en 2017) et faisant face à la concurrence de nombreux acteurs étrangers, une telle hausse pourrait avoir de graves conséquences.

Il ne s'agit là que d'exemples recueillis par votre rapporteur dans le cadre d'une première analyse réalisée dans des délais très courts et qui doit encore être confirmée. Toutefois, la TSN pourrait concerner encore d'autres entreprises françaises, par exemple le groupe Orange au titre de diverses activités sur Internet, et demain peut-être des sociétés comme Leboncoin ou encore Blablacar , si les deux seuils de 750 millions d'euros et 50 millions d'euros venaient à être franchis (notamment en cas de rachat).

3. Une taxe qui préserverait les start-up, mais pas les « scale-up »

Les deux seuils proposés par la Commission européenne - soit 750 millions d'euros de produits au niveau mondial et 50 millions d'euros de produits imposables à la TSN au niveau de l'Union européenne - ont été fixés afin de restreindre l'application de la taxe aux entreprises dont l'envergure témoigne d'une importante capacité contributive et d'en préserver les start-up et les entreprises plus modestes .

Plus précisément, le seuil de 750 millions d'euros, d'ores et déjà connu des grandes entreprises car identique à celui du reporting pays par pays et du projet ACCIS, permet de restreindre l'application de la TSN aux entreprises « qui sont celles jouissant d'une solide implantation sur le marché qui leur permet de bénéficier davantage d'un effet de réseau et de l'exploitation des mégadonnées et d'articuler ainsi leurs modèles d'affaire autour de la participation des utilisateurs. Ces modèles d'affaire, qui entraînent un décalage plus marqué entre le lieu où les bénéfices sont taxés et le lieu où la valeur est créée, sont ceux qui relèvent du champ d'application de la taxe 31 ( * ) ».

Toutefois, ces seuils ne permettent pas à eux seuls de « protéger » complètement les start-up prometteuses. En effet, en cas de détention ou de rachat par un grand groupe réalisant un chiffre d'affaires global - toutes activités confondues - de 750 millions d'euros ou plus, ces start-up se retrouveraient ipso facto soumises à la TSN, même si leur activité et le résultat net sont de bien moindre importance . Ceci dégraderait d'autant leur valeur aux yeux de potentiels investisseurs , tout en les pénalisant par rapport aux start-up non européennes, et notamment américaines, alors que les levées de fonds et/ou les acquisitions constituent le principal modèle de croissance des start-up (on parle alors de scale-up ).

Par exemple, dans le cadre de sa stratégie d'adaptation aux évolutions du secteur du tourisme et de l'hôtellerie, le groupe AccorHotels a fait ces trois dernières années l'acquisition de plusieurs plateformes d'intermédiation relevant du champ de la TSN, dont Onefinestay , Oasis , Fastbooking , Verychic , Availpro et plus récemment la jeune pousse française Squarebreak , spécialisée dans les réservations haut-de-gamme.

Un autre exemple est le site de petites annonces Leboncoin , sixième site français avec 26,7 millions de visiteurs uniques par mois et 28 millions d'annonces en ligne : le chiffre d'affaires de 214 millions d'euros en 2016, bien qu'important, est inférieur au seuil de 750 millions d'euros prévu par la proposition de directive . Toutefois, Leboncoin est détenu par le groupe norvégien Schibsted , dont le chiffre d'affaires global est de 1,8 milliard d'euros 32 ( * ) .

L'appréciation de la qualité d'assujetti à la TSN au niveau du groupe et non pas de l'entité est, en soi, parfaitement justifiée. Ceci dit, elle a pour conséquence d'étendre les potentiels effets de cette taxe à des entreprises qui sont loin des grandes multinationales du numérique , européennes ou étrangères, visées par le législateur européen.

C'est pourquoi il convient, d'une manière générale, de neutraliser l'effet de cette taxe sur les entreprises déjà effectivement soumises à l'impôt sur les sociétés au titre des mêmes activités .

D. LA DÉDUCTIBILITÉ COMPLÈTE DE L'IMPÔT SUR LES SOCIÉTÉS : UNE POSSIBILITÉ NON PRÉVUE MAIS NÉCESSAIRE

1. Une réduction d'impôt pour neutraliser l'effet de la taxe sur les services numériques pour les entreprises déjà effectivement soumises à l'impôt sur les sociétés

L'objectif affiché de la TSN est de compenser la non-imposition des bénéfices de certaines multinationales : elle ne doit pas avoir pour effet de constituer une taxe supplémentaire pour les entreprises qui paient d'ores et déjà leur impôt sur les sociétés là où la valeur est créée.

Le meilleur moyen de neutraliser les effets collatéraux de cette nouvelle taxe sur les entreprises qui sont effectivement imposées sur leurs bénéfices est de rendre la TSN entièrement déductible de l'impôt sur les sociétés acquitté dans l'Union européenne .

Or, en l'état des propositions de la Commission européenne, la TSN serait seulement déductible de la base d'imposition 33 ( * ) , au même titre que toute autre charge déductible (salaires, charges d'exploitation etc.), mais ne serait pas déductible de l'impôt sur les sociétés lui-même , sous la forme d'une réduction d'impôt 34 ( * ) .

La déduction en base représente toutefois un avantage bien moins important que la déduction d'impôt, et ne permet pas de neutraliser l'effet de la TSN pour les entreprises déjà imposées sur leurs bénéfices .

Concrètement, l'avantage retiré d'une déduction d'impôt est égal à l'inverse du taux de l'IS : pour un taux d'IS de 33,3 %, une réduction d'impôt est trois fois plus avantageuse qu'une déduction en tant que charge .

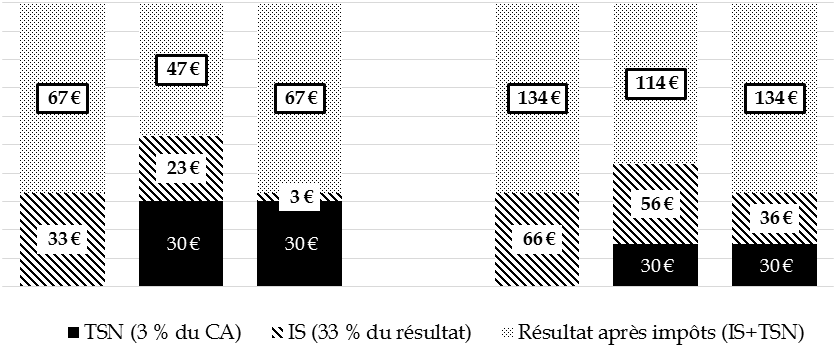

En prenant un exemple théorique 35 ( * ) , pour une société réalisant un chiffre d'affaires de 1 000 euros et un résultat imposable en France de 100 euros, exclusivement dans le domaine numérique relevant du champ de la TSN :

- actuellement, l'IS seul est égal à environ 33 euros (au taux de 33,3 %) ;

- la TSN serait égale à 30 euros (soit 3 % du chiffre d'affaires).

Si la TSN était déductible en tant que charge , la base imposable serait réduite à 70 euros (100 - 30) et l'IS appliqué à cette base serait égal à 23 euros. L'avantage fiscal retiré en matière d'IS serait donc égal à 10 euros (33 euros - 23 euros) mais la société paierait 53 euros de taxe, contre 33 euros initialement.

Si la TSN était imputable du montant de l'IS lui-même , l'IS dû par l'entreprise serait égal à 3 euros (33 euros - 30 euros). L'avantage fiscal serait égal au montant de la TSN, soit en l'occurrence 30 euros , ou le cas échéant au montant de l'IS si celui-ci était inférieur à la TSN et qu'il s'agissait d'une réduction d'impôt ne donnant pas lieu à remboursement. Dans notre exemple, la société paierait ainsi toujours 33 euros au titre de la TSN et de l'IS.

Impact de la TSN sur le résultat après impôt d'une entreprise numérique réalisant un chiffre d'affaires de 1 000 euros

|

Si résultat imposable : 100 euros |

Si résultat imposable : 200 euros |

|

Sans

|

TSN déductible

|

TSN déductible

|

Sans

|

TSN déductible

|

TSN déductible

|

Source : commission des finances.

Lecture : dans le cas d'une société réalisant un chiffre d'affaires de 1 000 euros et un résultat net imposable en France de 100 euros exclusivement par des activités numériques entrant dans le champ de la taxe sur les services numériques, l'impôt total serait de 53 euros (30 euros TSN + 23 euros IS) si la TSN était déductible en tant que charge, et de 33 euros (30 euros TSN + 3 euros IS) si la TSN était déductible du montant de l'IS.

2. Un avantage incompatible avec les conventions fiscales ?

Toutefois, une TSN entièrement déductible du montant de l'IS sous la forme d'une réduction d'impôt pourrait être considérée comme incompatible avec les conventions fiscales internationales signées avec des pays tiers, comme le suggère l'OCDE dans son rapport intérimaire du 16 mars 2018 précité 36 ( * ) .

Comme exposé supra , les conventions fiscales visent à répartir les droits d'imposer entre les États, en se fondant sur la notion d'établissement stable et sur les règles de prix de transfert. Dans ce cadre, le modèle de l'OCDE propose deux méthodes pour éliminer les doubles impositions : l'exemption dans l'État de résidence des revenus déjà imposés dans l'autre État (article 23 A), ou l'imputation dans l'État de résidence d'un crédit d'impôt égal au montant de l'impôt déjà payé dans l'autre État (article 23 B) 37 ( * ) .

En d'autres termes, peuvent être déduites du montant de l'impôt dû les sommes correspondant à l'impôt payé dans un autre État, sur les mêmes revenus et au titre du même impôt (en l'espèce l'impôt sur les bénéfices des sociétés) .

Or la TSN est précisément conçue comme un impôt distinct de l'impôt sur les sociétés - puisque les règles de ce dernier, par définition, ne permettent pas aujourd'hui d'imposer les profits là où la valeur est créée. Afin de ne pas être « couverte » par les conventions fiscales, c'est-à-dire assimilable à l'impôt sur les bénéfices et régie par les règles applicables à ce dernier, la TSN est donc bien une taxe sur le chiffre d'affaires, c'est-à-dire une imposition indirecte (accise) , qui pèse davantage sur la transaction elle-même que sur le bénéficiaire du revenu 38 ( * ) . La base juridique de la proposition de directive COM(2018) 148 final est d'ailleurs l'article 113 du traité sur le fonctionnement de l'Union européenne (TFUE) , qui permet « l'harmonisation des législations relatives aux taxes sur le chiffre d'affaires, aux droits d'accises et autres impôts indirects », et non pas l'article 115, base juridique des directives en matière de taxes autres que sur le chiffre d'affaires - utilisé en revanche pour la proposition de directive COM(2018) 147 final relative à la « présence numérique significative » et pour le projet ACCIS, qui visent tous deux à faire évoluer les règles d'imposition des bénéfices.

En France, l'administration fiscale confirme que « ni les taxes sur le chiffre d'affaires ni les droits indirects n'entrent dans le champ des conventions fiscales conclues par la France 39 ( * ) ».

Le problème est que le choix d'une taxe sur le chiffre d'affaires, s'il permet la mise en place de la TSN, pourrait interdire en même temps toute déductibilité de l'IS . Comme le rappelle l'OCDE 40 ( * ) , « une taxe qui n'entre pas dans le champ des conventions fiscales n'est pas, en principe, déductible de l'impôt sur les bénéfices prélevé par la juridiction de résidence du redevable ». En effet, le fondement de la déductibilité est l'élimination de la double imposition : peuvent être déduites dans un État les sommes qui correspondent au même impôt payé dans l'autre État, sur les mêmes revenus . En d'autres termes, la conception de la TSN pose le problème suivant :

- soit il s'agit d'un impôt sur les bénéfices, qui entre dans le champ des conventions fiscales , mais les règles de celles-ci ne permettent pas en l'état d'imposer les revenus en question dans l'État de la source. Si la TSN était néanmoins prélevée, l'État de résidence serait fondé à refuser d'accorder un crédit d'impôt équivalent , ce qui conduirait à une double imposition ;

- soit il s'agit d'une taxe indirecte, choix retenu par la Commission européenne , et alors celle-ci n'est pas couverte par les conventions fiscales, qui concernent les impôts directs, et ne peut donc pas donner lieu à un crédit d'impôt au titre de l'élimination de la double imposition. La TSN peut seulement être déduite en tant que charge, comme le sont d'ailleurs les autres taxes indirectes en France, à commencer par la TVA .

3. Une mesure pourtant nécessaire, qui ne pose pas de problème au sein de l'Union européenne

Ces éléments ne sauraient, toutefois, conduire l'Union européenne et les États membres à renoncer à une déductibilité complète de l'impôt sur les sociétés.

En effet, le risque d'incompatibilité de la TSN avec les conventions fiscales internationales se manifesterait exclusivement dans les relations avec des États tiers , où les stipulations des conventions bilatérales interdisant la déductibilité primeraient sur celles de la directive, mais le problème ne se poserait en aucun cas dans les relations entre États membres de l'Union européenne , les stipulations de la directive l'emportant alors sur les conventions fiscales bilatérales qui existent entre eux.

Or il se trouve que les principales entreprises visées par la TSN sont établies dans l'Union européenne - notamment en Irlande, aux Pays-Bas ou encore au Luxembourg . L'existence d'une filiale opérationnelle dans au moins un État membre de l'Union européenne, qui regroupe souvent les opérations pour l'ensemble du marché européen (voire pour le monde entier hors États-Unis), est en effet nécessaire pour bénéficier des libertés liées au marché intérieur , en particulier la liberté d'établissement et la libre prestation de services. En l'état actuel des choses, cela n'empêche nullement une délocalisation du bénéfice dans un pays tiers à la fiscalité favorable, par le jeu des prix de transfert, mais cela suffit à établir l'existence d'un chiffre d'affaires sur le territoire de l'Union européenne 41 ( * ) .

Par conséquent, l'impossibilité de déduire la TSN du montant de l'impôt sur les sociétés ne devrait constituer un problème que dans certains cas résiduels - et pas au détriment du Trésor public 42 ( * ) .

En outre, il faut souligner que l'obstacle des conventions fiscales bilatérales existe aussi pour la définition de l'établissement stable numérique de la proposition de directive COM(2018) 147 final, et que la Commission européenne ne considère pas cette incompatibilité comme un obstacle à la mise en oeuvre des nouvelles règles au sein de l'Union européenne - alors même que les conséquences sont potentiellement bien plus importantes 43 ( * ) .

Afin d'éviter tout abus, la TSN due à un État membre devrait être déductible de l'impôt sur les sociétés dû à ce même État membre . En l'absence d'une telle disposition, les entreprises pourraient en effet imputer l'ensemble de la TSN due au sein de l'Union européenne sur l'impôt sur les sociétés payé dans un seul État membre, réduisant à néant l'effet recherché par le législateur européen.

Ainsi, une taxe sur les services numériques déductible du montant de l'impôt sur les sociétés dû dans le même État membre constituerait, pour ainsi dire, une incitation objective à la relocalisation des profits là où la valeur est créée , facilitant à terme la réforme des règles de l'imposition des sociétés.

4. La super-déduction en charge : une alternative à la déduction de l'impôt ?

Dans le cas où la déductibilité complète du montant de l'impôt sur les sociétés sous la forme d'une réduction d'impôt ne serait pas adoptée dans la directive à l'issue du trilogue institutionnel, il conviendrait d' explorer toutes les autres solutions permettant de neutraliser l'impact de cette taxe sur les entreprises qui paient déjà leur impôt là où la valeur est créée , soit à l'échelle de l'Union européenne, soit au niveau de chaque État membre.

Parmi les pistes envisageables figure la « super-déduction » de la base d'imposition , en tant que charge . La détermination des modalités de déduction des charges supportées par les entreprises relève en principe de la compétence des États membres, quoique rien n'interdise a priori le législateur européen de s'en saisir.

Le dispositif pourrait consister à appliquer à la charge déductible que constitue la TSN un coefficient égal à l'inverse du taux de l'impôt sur les sociétés , ce qui permettrait d'aboutir à un avantage fiscal à peu près égal à celui qu'aurait procuré une réduction d'impôt (cf. supra ).

De tels mécanismes de « super-déduction » correspondant à des charges non effectivement supportées par le contribuable existent déjà . On peut notamment citer :

- le « suramortissement » de 40 % créé par la loi « Macron » du 6 août 2015 44 ( * ) à l'article 39 decies du code général des impôts (CGI), qui a permis aux entreprises de déduire de leur résultat imposable une somme égale à 40 % de la valeur de leurs investissements productifs (matériels, outillages etc.) acquis entre 2015 et 2017, cette déduction venant s'ajouter à l'amortissement de droit commun applicable ;

- la « super-déduction » au titre des coûts de recherche et développement proposée par la Commission européenne elle-même dans le cadre du projet ACCIS 45 ( * ) , égale à 50 % de ces dépenses en-dessous de 20 millions d'euros et 25 % au-delà. Cette super-déduction serait même de 100 % pour les petites entreprises en phase de démarrage, disposition qui concerne principalement les start-up innovantes.

Certes, ces deux exemples ne portent pas sur une charge fiscale, mais sur des charges liées respectivement à l'investissement productif et à l'innovation. Leur point commun est toutefois qu'ils répondent à d'incontestables motifs d'intérêt général, comme la taxe sur les services numériques proposée par la Commission 46 ( * ) . Il n'en demeure pas moins qu'une « super-déduction » de la TSN paraît relativement inédite , à tout le moins au niveau national.

Une super-déduction de la TSN serait pleinement conforme à l'objet de la proposition de directive COM(2018) 148 , qui vise expressément à compenser le manque à gagner résultant des faiblesses de l'assiette de l'IS, tout en évitant dans la mesure du possible les doubles impositions 47 ( * ) .

PROPOSITION DE

RÉSOLUTION

ADOPTÉE PAR LA COMMISSION

Le Sénat,

Vu l'article 88-4 de la Constitution,

Vu la proposition de directive du Conseil de l'Union européenne COM (2018) 147 établissant les règles d'imposition des sociétés ayant une présence numérique significative du 21 mars 2018,

Vu la proposition de directive du Conseil de l'Union européenne COM (2018) 148 concernant le système commun de taxe sur les services numériques applicable aux produits tirés de la fourniture de certains services numériques du 21 mars 2018,

Vu la recommandation de la Commission européenne C (2018) 1650 relative à l'imposition des sociétés ayant une présence numérique significative du 21 mars 2018,

Vu la proposition de directive du Conseil de l'Union européenne COM (2016) 683 concernant une assiette commune consolidée pour l'impôt sur les sociétés (ACCIS) du 26 octobre 2016,

Vu la proposition de directive du Conseil de l'Union européenne COM (2016) 685 concernant une assiette commune pour l'impôt sur les sociétés du 26 octobre 2016,

Vu les conclusions de la réunion du Conseil européen du 19 octobre 2017 (doc. EUCO 14/17),

Vu les conclusions du Conseil de l'Union européenne du 5 décembre 2017 « Relever les défis que pose l'imposition des bénéfices dans l'économie numérique » (FISC 346 ECOFIN 1092),

Vu le rapport de l'Organisation de coopération et de développement économiques (OCDE) « Relever les défis fiscaux posés par l'économie numérique, Action 1 - Rapport final 2015 » du 4 mai 2017 dans le cadre du Projet OCDE/G20 sur l'érosion de la base d'imposition et le transfert de bénéfices (BEPS),

Vu le rapport de l'Organisation de coopération et de développement économiques (OCDE) « Les défis fiscaux soulevés par la numérisation de l'économie - Rapport intérimaire 2018 » du 16 mars 2018,

Sur la nécessité d'adapter les règles fiscales au développement de l'économie numérique

Considérant que les règles internationales relatives à l'imposition des bénéfices des entreprises sont fondées sur le principe selon lequel ceux-ci doivent être taxés là où la valeur est créée ;

Considérant, toutefois, que les règles actuelles, conçues pour l'économie traditionnelle et fondées sur un critère de présence physique, ne sont pas adaptées aux spécificités de l'économie numérique ;

Considérant qu'il en résulte, d'une part, une distorsion fiscale entre les entreprises numériques, dont le taux d'imposition effectif moyen est de 9,5 %, et les entreprises traditionnelles, dont le taux d'imposition effectif moyen est de 23,2 %, et d'autre part, une attrition des recettes fiscales des États ;

Salue l'initiative commune du 8 septembre 2017 de la France, de l'Allemagne, de l'Italie et de l'Espagne appelant la Commission européenne à proposer rapidement des solutions à ce problème, y compris par des mesures temporaires de court terme ;

Se félicite des propositions de la Commission européenne du 21 mars 2018, qui visent à garantir la juste imposition des activités numériques au sein de l'Union européenne ;

Sur l'approche graduée et l'opportunité d'une taxe transitoire sur le chiffre d'affaires dans l'attente de la réforme des règles de l'imposition des bénéfices des sociétés