Rapport n° 65 (2021-2022) de M. Jean-Marie MIZZON , fait au nom de la commission des finances, déposé le 20 octobre 2021

Disponible au format PDF (547 Koctets)

Synthèse du rapport (217 Koctets)

N° 65

SÉNAT

SESSION ORDINAIRE DE 2021-2022

Enregistré à la Présidence du Sénat le 20 octobre 2021

RAPPORT

FAIT

au nom de la commission des finances (1) sur le projet de loi autorisant la ratification de l' accord modifiant le traité instituant le Mécanisme européen de stabilité ,

Par M. Jean-Marie MIZZON,

Sénateur

(1) Cette commission est composée de : M. Claude Raynal , président ; M. Jean-François Husson , rapporteur général ; MM. Éric Bocquet, Emmanuel Capus, Bernard Delcros, Vincent Éblé, Charles Guené, Mme Christine Lavarde, MM. Dominique de Legge, Albéric de Montgolfier, Didier Rambaud, Jean-Claude Requier, Mmes Sophie Taillé-Polian, Sylvie Vermeillet , vice-présidents ; MM. Jérôme Bascher, Rémi Féraud, Marc Laménie, Stéphane Sautarel , secrétaires ; MM. Jean-Michel Arnaud, Arnaud Bazin, Christian Bilhac, Jean-Baptiste Blanc, Mme Isabelle Briquet, MM. Michel Canévet, Vincent Capo-Canellas, Thierry Cozic, Vincent Delahaye, Philippe Dominati, Mme Frédérique Espagnac, MM. Éric Jeansannetas, Patrice Joly, Roger Karoutchi, Christian Klinger, Antoine Lefèvre, Gérard Longuet, Victorin Lurel, Hervé Maurey, Thierry Meignen, Sébastien Meurant, Jean-Marie Mizzon, Claude Nougein, Mme Vanina Paoli-Gagin, MM. Paul Toussaint Parigi, Georges Patient, Jean-François Rapin, Teva Rohfritsch, Pascal Savoldelli, Vincent Segouin, Jean Pierre Vogel .

Voir les numéros :

|

Sénat : |

806 (2020-2021) et 66 (2021-2022) |

L'ESSENTIEL

Réunie le mercredi 20 octobre 2021 sous la présidence de M. Claude Raynal, président, la commission des finances a examiné le rapport de M. Jean-Marie Mizzon sur le projet de loi n° 806 (2020-2021) autorisant la ratification de l'accord modifiant le traité instituant le Mécanisme européen de stabilité (MES), pour lequel le Sénat est la première assemblée saisie.

Mis en place en octobre 2012 par les États membres de la zone euro sous forme d'un traité intergouvernemental 1 ( * ) en dehors du cadre juridique européen, le MES a pour but de mobiliser des ressources financières et d'apporter un soutien à la stabilité économique et financière de la zone euro .

Le projet de loi comprend un article unique, qui autorise la ratification de l'accord modificatif. La commission l'a adopté sans modification.

I. UN ACCORD MODIFIANT LE TRAITÉ INITIAL SUR QUATRE POINTS PRINCIPAUX

L'accord modifiant le traité instituant le MES a été signé les 27 janvier et 8 février 2021 par la France et les dix-huit autres États membres de la zone euro.

Il comporte quatre évolutions principales par rapport au traité initial.

§ La création d'un filet de sécurité - aussi désigné sous l'anglicisme de « backstop » - apporté par le MES au Fonds de résolution unique (FRU). Ce dispositif vise à permettre au MES de prêter jusqu'à 68 milliards d'euros au Conseil de résolution unique (CRU), l'agence européenne chargée de la résolution des établissements de crédit. L'objectif est ainsi de compléter, à titre subsidiaire et en cas d'épuisement ou d'insuffisance de leur niveau, les ressources du FRU, composées des contributions du secteur bancaire et devant atteindre 1 % du total des dépôts couverts en 2024 - soit environ 75 milliards d'euros.

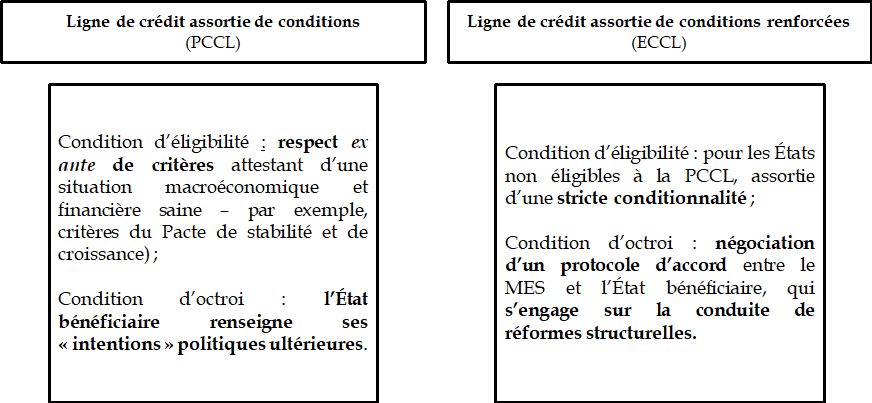

§ La réforme des instruments d'assistance financière de précaution aux États membres auxquels le MES peut recourir, en introduisant un nouvel outil, la ligne de crédit de précaution assortie de conditions . Contrairement à l'unique instrument actuellement prévu, l'octroi de cette nouvelle ligne de crédit ne serait pas conditionné à la signature d'un accord précisant les réformes structurelles à mettre en oeuvre, mais au respect ex ante de critères attestant d'une situation macroéconomique et financière saine de l'État bénéficiaire.

§ Le renforcement des compétences et de l'indépendance du MES , en particulier concernant l'évaluation de la soutenabilité des dettes en zone euro et la négociation des réformes en cas de programme d'assistance financière, ce qui devra conduire à une nouvelle allocation des tâches avec la Commission européenne.

§ L'inscription d'une nouvelle règle de vote pour les situations de restructuration de l'endettement public d'un État , afin que les créances émises à partir du 1 er janvier 2022 prévoient des clauses d'action collective avec clauses d'agrégation simple - dites « single-limb CACs ». Par rapport aux clauses actuelles, cette modification entraîne deux changements en cas de renégociation de l'endettement : d'une part, l'application de la majorité simple au lieu de la majorité qualifiée et, d'autre part, la négociation globale et non au niveau de chaque ligne d'émission. Concrètement, il s'agit ainsi de simplifier la restructuration de l'endettement public d'un État en réduisant le risque qu'un groupe minoritaire de créanciers s'y oppose dans l'espoir d'obtenir, par la suite, de meilleures conditions de remboursement.

II. L'INTRODUCTION DU « FILET DE SÉCURITÉ » : UNE AVANCÉE MAJEURE POUR L'UNION BANCAIRE, DES POINTS D'ATTENTION À SOULIGNER

A. UNE AVANCÉE MAJEURE POUR L'UNION BANCAIRE

Pour répondre à la fragilité résultant du lien entre la dette souveraine et les bilans bancaires que la crise de la zone euro a mis en évidence, l'union bancaire a été lancée en 2012 .

Elle comprend les trois piliers suivants :

- un mécanisme de surveillance unique (MSU), entré en vigueur le 4 novembre 2014, sous l'égide de la Banque centrale européenne ;

- un mécanisme de résolution unique (MRU), placé sous l'égide du Conseil de résolution unique (CRU), opérationnel depuis le 1 er janvier 2015, et doté de ressources du Fonds de résolution unique (FRU) composées des contributions des banques européennes, avec une cible de 1 % des dépôts couverts devant être atteinte en 2024 ;

- une garantie européenne des dépôts , qui reste à concrétiser afin de remplacer l'harmonisation des systèmes nationaux de garantie des dépôts par un système européen.

L'objectif principal du MRU est d'éviter que le contribuable soit, comme en 2008-2009, contraint de venir au secours des banques en difficulté.

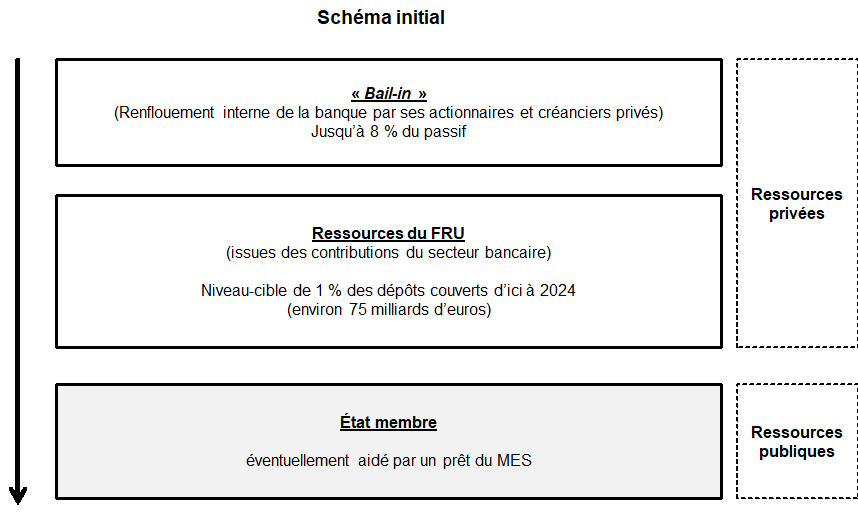

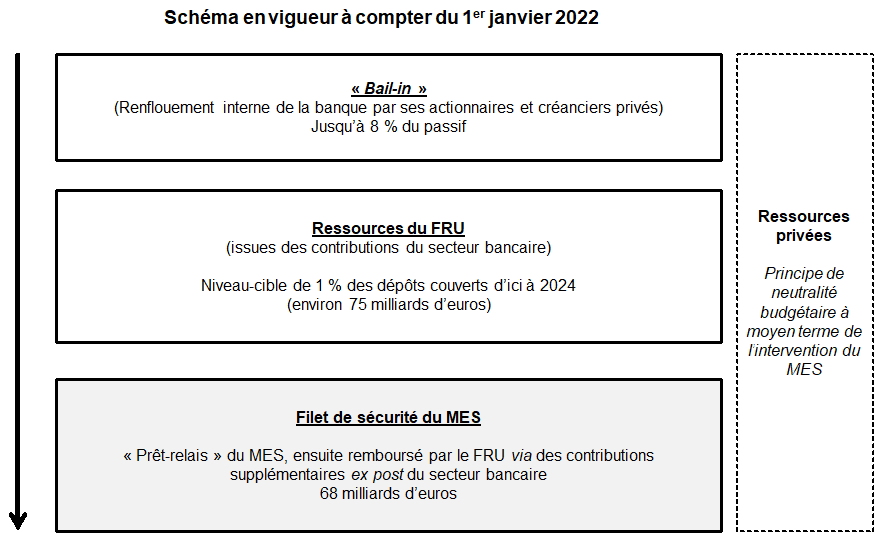

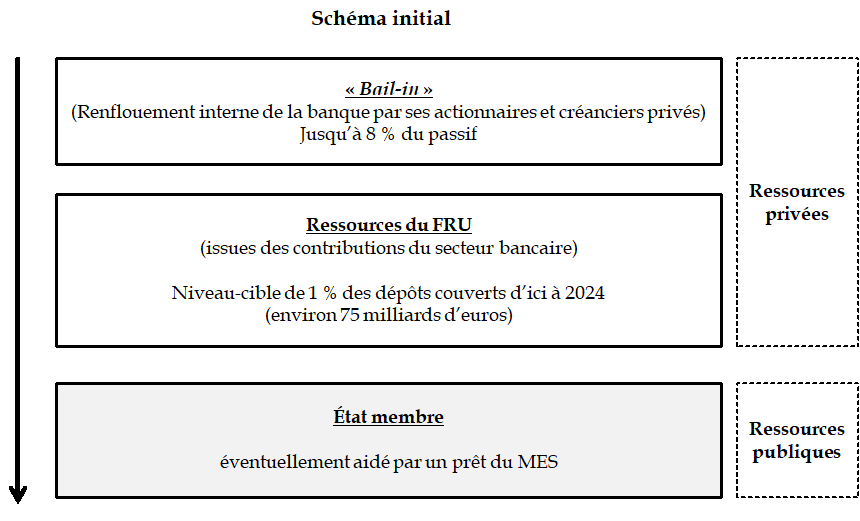

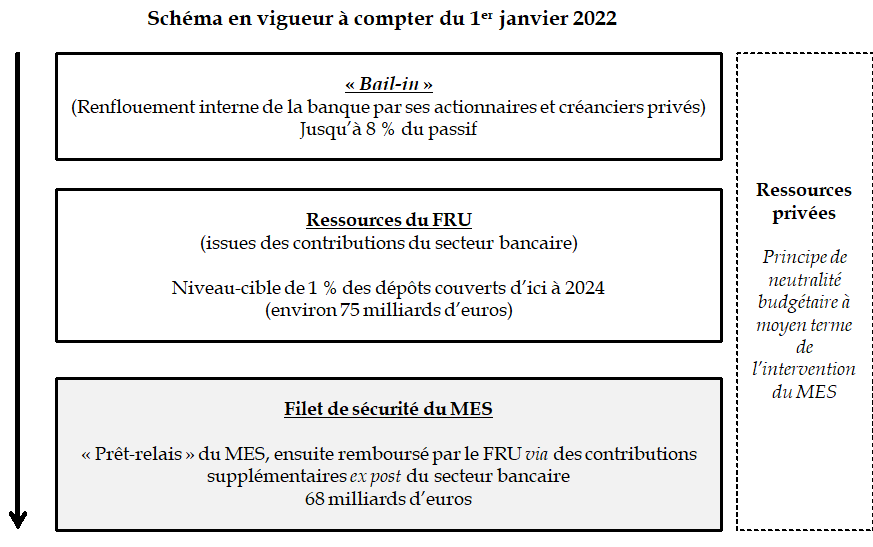

Pour autant, le cadre actuel n'atteint pas pleinement cet objectif . En cas de besoins supérieurs aux disponibilités du FRU, l'État membre dont l'établissement de crédit est mis en résolution pourrait être mis à contribution, éventuellement aidé par un prêt du MES.

Le « filet de sécurité » prévu par l'accord modificatif vise précisément à corriger ce risque , en permettant au MES de prêter jusqu'à 68 milliards d'euros au CRU , par le biais d'une ligne de crédit renouvelable.

Cette intervention est strictement encadrée , puisqu'elle est :

- subsidiaire , n'étant ouverte qu'en cas d'épuisement des ressources du FRU ;

- temporaire , étant subordonnée à une étude préalable de la capacité du CRU à rembourser le MES au moyen de contributions ex post du système bancaire, conformément au principe de neutralité budgétaire à moyen terme qui guide son action.

Le schéma ci-après illustre les conséquences de l'introduction du filet de sécurité sur l'utilisation des ressources publiques en cas de résolution d'une banque de la zone euro. L'entrée en vigueur de ce dispositif est prévue dès le début de l'année 2022.

Conséquences de l'introduction du filet de

sécurité sur l'utilisation

de ressources publiques en cas de

résolution d'une banque de la zone euro

Source : commission des finances du Sénat

B. TROIS POINTS D'ATTENTION À SOULIGNER

Le rapporteur souhaite insister sur trois éléments .

§ Le premier concerne l'entrée en vigueur du filet de sécurité . Les États parties ont convenu d'une mise en oeuvre anticipée du filet de sécurité dès le 1 er janvier 2022 , ce qui explique l'inscription rapide du présent projet de loi à l'ordre du jour. À ce stade, seulement six États ont déposé leur instrument de ratification, tandis qu'aucun texte en ce sens n'a encore été présenté par le Gouvernement dans quatre États membres. Surtout, la loi autorisant la ratification de l'accord par l'Allemagne fait actuellement l'objet d'un recours devant la cour constitutionnelle de Karlsruhe . Si les représentants de la direction générale du Trésor entendus par le rapporteur ont témoigné d'une certaine confiance de la part de leurs homologues allemands sur le fond du recours, un recours analogue ayant déjà été formé et rejeté lors de la ratification du traité initial, il s'agit à tout le moins d'un facteur d'incertitude sur le calendrier d'entrée en vigueur .

§ Le deuxième concerne la procédure d'urgence de mise en oeuvre du filet de sécurité . L e traité retient comme principe une décision du conseil d'administration du MES à l'unanimité, sous réserve d'une décision à la majorité qualifiée de 85 % en cas de menace pour la viabilité économique et financière de la zone euro. Il s'agit donc, dans des circonstances extrêmes, de simplifier le recours au filet de sécurité du MES, qu'un club d'États pourrait bloquer - Allemagne, France et Italie, ayant chacun plus de 15 % des droits de vote. Toutefois, il ne peut être fait usage que deux fois de cette procédure : son application est ensuite suspendue, jusqu'à ce que les ministres de l'économie et des finances de la zone euro décident à l'unanimité de la réactiver, le cas échéant en renforçant le seuil de vote applicable. Cette procédure baroque, qui traduit un compromis de négociation, appelle deux observations :

- formellement, elle réduit la portée juridique, en faisant de ce mécanisme d'urgence un fusil à deux coups ;

- sur le fond, elle permet néanmoins d'atteindre l'objectif poursuivi , à savoir asseoir la crédibilité de l'activation du filet de sécurité en cas de circonstances exceptionnelles.

§ Le troisième porte sur les conditions dans lesquelles, en cas de recours au filet de sécurité, les contributions ex post des banques seraient appelées pour permettre au CRU de rembourser le MES. Les banques françaises considèrent que cette faculté ne doit être mobilisée que dans le cas où il est établi que l'établissement de crédit mis en résolution ne peut rembourser le soutien en liquidité obtenu. Pour cela, la souplesse prévue par l'accord politique des États parties , autorisant un échelonnement du remboursement du CRU au MES sur une période maximale de cinq ans, devra être pleinement mobilisée pour calibrer le plus précisément possible les contributions ex post requises de la part des banques .

Sous le bénéfice de ces observations, la commission des finances a adopté le projet de loi sans modification.

EXAMEN DES ARTICLES

ARTICLE

UNIQUE

Autorisation à ratifier l'accord modifiant le

traité instituant

le Mécanisme européen de

stabilité

. Le présent article propose d'autoriser la ratification de l'accord modifiant le traité instituant le Mécanisme européen de stabilité (MES), signé les 27 janvier et 8 février 2021 par la France et les dix-huit autres États membres de la zone euro.

L'apport essentiel de cet accord tient à l'instauration, dans le cadre du MES, d'un filet de sécurité en faveur du Conseil de résolution unique (CRU), dans la limite de 68 milliards d'euros. Concrètement, il s'agit de presque doubler les ressources à la disposition du CRU lors de la mise en résolution d'une banque. L'intervention du MES est toutefois strictement encadrée : sauf procédure d'urgence, elle est décidée à l'unanimité, n'est possible qu'à titre subsidiaire, une fois les ressources du Fonds de résolution unique (FRU) épuisées, et temporaire, le prêt étant ensuite remboursé par le CRU au moyen de contributions supplémentaires prélevées sur le secteur bancaire.

Ce faisant, la résolution d'une banque de la zone euro n'impliquerait plus directement les finances publiques d'un État membre et reposerait, à terme, uniquement sur des ressources privées.

Outre l'instauration du filet de sécurité, cet accord comprend trois autres modifications principales :

- la réforme des instruments d'assistance financière de précaution aux États membres auxquels le MES peut recourir, en introduisant un nouvel outil, la ligne de crédit de précaution assortie de conditions. Contrairement à l'unique instrument actuellement prévu, l'octroi de cette nouvelle ligne de crédit ne serait pas conditionné à la signature d'un accord précisant les réformes structurelles à mettre en oeuvre, mais au respect ex ante de critères attestant d'une situation macroéconomique et financière saine de l'État bénéficiaire ;

- le renforcement des compétences et de l'indépendance du MES, en particulier concernant l'évaluation de la soutenabilité des dettes en zone euro et la négociation des réformes en cas de programme d'assistance financière ;

- l'inscription d'une nouvelle règle de vote pour les situations de restructuration de l'endettement public d'un État, afin de simplifier la restructuration de l'endettement public d'un État en réduisant le risque qu'un groupe minoritaire de créanciers s'y oppose.

L'accord modificatif participe donc du renforcement du cadre de résolution des établissements de crédit au sein de la zone euro, parachevant la logique de séparation vis-à-vis des comptes publics à l'oeuvre depuis le lancement de l'union bancaire.

Trois points d'attention doivent cependant être soulignés, concernant :

- la date d'entrée en vigueur du filet de sécurité : si les États parties ont convenu d'une mise en oeuvre anticipée dès le 1 er janvier 2022, les délais de ratification et, surtout, l'existence d'un recours en cours d'instance devant la cour constitutionnelle de Karlsruhe risquent, à tout le moins, de retarder le processus ;

- la procédure d'urgence de mise en oeuvre du filet de sécurité : en cas de menace pour la viabilité économique et financière de la zone euro, la décision peut être prise à la majorité qualifiée de 85 %. Toutefois, cette procédure n'est ouverte que deux fois ; au-delà, elle est suspendue et un vote à l'unanimité est requis pour la réactiver ;

- les conditions dans lesquelles, en cas de recours au filet de sécurité, les contributions ex post des banques seraient appelées pour permettre au CRU de rembourser le MES. Compte tenu des implications financières pour les banques françaises, la souplesse prévue par l'accord politique des États parties, autorisant un échelonnement du remboursement du CRU au MES sur une période maximale de cinq ans, devra être pleinement mobilisée pour calibrer le plus précisément possible les contributions ex post requises de la part du secteur bancaire.

Sous le bénéfice de ces observations, la commission a adopté cet article sans modification.

I. LE DROIT EXISTANT : LA MODIFICATION DU TRAITÉ INSTITUANT LE MÉCANISME EUROPÉEN DE STABILITÉ

A. LE MÉCANISME EUROPÉEN DE STABILITÉ ET L'UNION BANCAIRE : DEUX OUTILS POUR RENFORCER LA STABILITÉ FINANCIÈRE DE LA ZONE EURO INSTITUÉS EN 2012

À la suite de la crise des dettes souveraines et face à la fragilisation du secteur bancaire de la zone euro au début des années 2010, deux évolutions majeures ont été décidées :

- d'une part, la définition d'un outil de stabilisation financière de la zone euro avec l'institution du Mécanisme européen de stabilité (MES) ;

- d'autre part , le renforcement du cadre prudentiel du système bancaire européen, avec la création de l'union bancaire .

1. La création du Mécanisme européen de stabilité

Dans l'urgence de la crise des dettes souveraines, les États membres de l'Union européenne ont mis en place en mai 2010 un dispositif de stabilisation financière prenant la forme de deux programmes de prêts :

- le Mécanisme européen de stabilisation financière (MESF) , mécanisme créé au sein de l'ordre juridique européen 2 ( * ) permettant d'apporter une assistance à tous les États membres de l'Union européenne par l'autorisation accordée à la Commission européenne d'emprunter au nom de l'Union jusqu'à 60 milliards d'euros sur les marchés financiers, avec une garantie implicite du budget de l'UE. Trois États membres ont bénéficié de son aide - l'Irlande, le Portugal et la Grèce -, pour un montant total de 54 milliards d'euros environ ;

- le Fonds européen de stabilité financière (FESF) , dispositif intergouvernemental et temporaire créé uniquement par les États membres de la zone euro, doté d'une capacité de prêt effective totale de 440 milliards d'euros, financée par les titres émis par le FESF sur les marchés et garantis par ses actionnaires - les États membres de la zone euro. Trois pays ont bénéficié de son soutien - l'Irlande, le Portugal et la Grèce -, pour un montant cumulé de 188,4 milliards d'euros.

Le MES a pris la suite de ces deux instruments.

Il a été mis en place en octobre 2012 par les États membres de la zone euro sous forme d'un traité intergouvernemental 3 ( * ) , en dehors du cadre juridique européen. Cette création a été rendue possible par la révision simplifiée du traité sur le fonctionnement de l'Union européenne (TFUE) du 25 mars 2011 4 ( * ) .

Constitué sous forme d'une institution financière internationale , le MES a pour but de mobiliser des ressources financières et d'apporter un soutien à la stabilité économique et financière de la zone euro . Sa gouvernance reflète la logique intergouvernementale ayant présidé à sa création, puisqu'il s'appuie sur :

- un conseil des gouverneurs, composé de l'ensemble des ministres des finances des États parties, avec à sa tête le président de l'Eurogroupe ;

- un conseil d'administration élu par les gouverneurs ;

- un directeur général, élu par le conseil d'administration pour une durée de cinq ans 5 ( * ) .

Sa capacité de prêt totale atteint 500 milliards d'euros , financée par des emprunts du MES sur les marchés financiers et garantis par ses actionnaires. À la différence du FESF, le MES est doté en capital par ses actionnaires , à hauteur de 702 milliards d'euros, dont 80 milliards de capital effectivement libéré 6 ( * ) , les droits de vote des États membres correspondant à leur part dans le capital - comme le détaille le tableau ci-après.

Fournie à la demande de l'État membre, l'aide est conditionnée à l'engagement de l'État bénéficiaire de prendre des mesures correctrices, formalisées dans un protocole d'accord - memorundum of understanding ou MoU. L'assistance peut prendre différentes formes : une ligne de crédit, un prêt direct ou en vue d'aider un État à recapitaliser ses institutions financières, une intervention sur les marchés pour soulager les conditions d'emprunt de l'État, etc.

À ce jour, trois pays ont bénéficié des aides du MES : Chypre, la Grèce et l'Espagne, pour un montant total de 89 milliards d'euros .

Participation des États membres au capital du

MES

et droits de vote associés

(en milliards d'euros)

|

Clé MES (%) |

Capital souscrit |

|||

|

Part libérée |

Parts appelables |

Total |

||

|

Autriche |

2,758 |

2,2 |

17,2 |

19,4 |

|

Allemagne |

26,899 |

21,7 |

167,9 |

189,6 |

|

Belgique |

3,445 |

2,8 |

21,5 |

24,3 |

|

Chypre |

0,195 |

0,2 |

1,2 |

1,4 |

|

Espagne |

11,795 |

9,5 |

73,6 |

83,1 |

|

Estonie |

0,185 |

0,1 |

1,2 |

1,3 |

|

Finlande |

1,781 |

1,4 |

11,2 |

12,6 |

|

France |

20,2 |

16,3 |

126,1 |

142,4 |

|

Grèce |

2,791 |

2,3 |

17,4 |

19,7 |

|

Irlande |

1,578 |

1,3 |

9,8 |

11,1 |

|

Italie |

17,751 |

14,3 |

110,8 |

125,1 |

|

Lettonie |

0,275 |

0,2 |

1,7 |

1,9 |

|

Lituanie |

0,406 |

0,3 |

2,6 |

2,9 |

|

Luxembourg |

0,25 |

0,2 |

1,6 |

1,8 |

|

Malte |

0,09 |

0,1 |

0,5 |

0,6 |

|

Pays-Bas |

5,665 |

4,6 |

35,3 |

39,9 |

|

Portugal |

2,486 |

2 |

15,5 |

17,5 |

|

Slovaquie |

0,985 |

0,8 |

6,1 |

6,9 |

|

Slovénie |

0,467 |

0,4 |

2,9 |

3,3 |

|

Total |

100 |

80,0 |

620,0 |

700,0 |

Source : commission des finances du Sénat, à partir du MES

2. La création de l'union bancaire

Pour répondre à la fragilité résultant du lien entre la dette souveraine et les bilans bancaires que la crise de la zone euro a mis en évidence, l'union bancaire a été lancée en 2012 .

Elle comprend les trois piliers suivants :

- un mécanisme de surveillance unique (MSU), entré en vigueur le 4 novembre 2014, sous l'égide de la Banque centrale européenne ;

- un mécanisme de résolution unique (MRU), placé sous l'égide du Conseil de résolution unique (CRU), opérationnel depuis le 1 er janvier 2015 ;

- une garantie européenne des dépôts .

Si les deux premiers piliers sont effectifs, le troisième reste à finaliser afin de remplacer l'harmonisation des systèmes nationaux de garantie des dépôts par un véritable système européen. Les propositions formulées en ce sens par la Commission européenne restent n'ont pour l'instant pas abouti, faute de consensus entre les États membres.

L'union bancaire concerne toutes les banques de la zone euro, mais seules les plus importantes relèvent de la responsabilité des entités européennes. Pour les autres, ce sont les autorités nationales de supervision et de résolution qui restent directement compétentes.

L'objectif principal du MRU est d'éviter que le contribuable soit, comme en 2008-2009, contraint de venir au secours des banques en difficulté.

Pour cela, il est structuré autour du Conseil de résolution unique (CRU), agence de l'Union européenne, et s'appuie sur deux dispositifs :

- le renflouement interne , aussi désigné sous l'anglicisme de « bail-in », qui vise à impliquer directement les personnes privées en cas d'entrée en résolution d'un établissement de crédit. Il est ainsi prévu que les actionnaires et les créanciers de la banque concernée assument les premières pertes, à hauteur de 8 % du passif ;

- le Fonds de résolution unique (FRU), qui peut intervenir sur décision du CRU, dans la limite de 5 % du passif de la banque concernée. De fait, en cas d'utilisation du FRU, le CRU devient automatiquement responsable du plan de résolution, quelle que soit la taille de l'établissement bancaire. Le recours au fonds de résolution n'est toutefois pas automatique et suppose notamment de vérifier une condition d'intérêt public.

Dans le cadre du MRU, le FRU est abondé par des contributions ex ante des banques des États participants dans des compartiments nationaux progressivement mutualisés, selon des modalités prévues dans l'accord intergouvernemental sur le transfert et la mutualisation des contributions au FRU signé le 21 mai 2014.

Son niveau cible est fixé à 1 % des dépôts couverts de tous les établissements des États membres participants, devant être atteint au 31 décembre 2023. Initialement estimée à 55 milliards d'euros, cette cible atteint désormais près de 75 milliards d'euros.

B. LA RÉVISION DU TRAITÉ INITIAL SIGNÉE DÉBUT 2021 : UNE EXTENSION DES MISSIONS DU MÉCANISME EUROPÉEN DE STABILITÉ

1. Du projet initial d'un « Fonds monétaire européen »...

Au titre de ses missions, le MES est autorisé à octroyer un prêt à un État membre pour l'aider à recapitaliser un établissement de crédit . Cette faculté a été mobilisée en faveur de l'Espagne entre 2012 et 2013, avec un programme de 100 milliards d'euros pour lui permettre de recapitaliser son système bancaire, dont 41,3 milliards d'euros ont été effectivement utilisés.

S'il permet d'accompagner un État, ce processus ne répond toutefois pas à l'objectif de couper le lien entre les finances publiques nationales et le système bancaire.

C'est la raison pour laquelle, rapidement, une réflexion s'est engagée pour mettre en place une facilité de soutien du MES au CRU permettant de renforcer les marges de manoeuvre du mécanisme de résolution unique.

Initialement, l'ambition poursuivie était d'intégrer le MES au sein de l'ordre juridique de l'Union européenne, en constituant un fonds monétaire européen. La Commission européenne a présenté en décembre 2017 une proposition de règlement en ce sens. Par rapport au cadre en vigueur, un fonds monétaire européen aurait apporté trois changements essentiels , concernant :

- la nature juridique , en intégrant le MES dans le cadre juridique de l'Union européenne ;

- la gouvernance , en unifiant au sein d'une même entité les fonctions de suivi et d'évaluation de la situation macroéconomique et financière des États membres et d'assistance financière en cas de difficulté ;

- les missions , en dotant le fonds monétaire européen d'une fonction directe de soutien au mécanisme de résolution unique, à même de renforcer la distinction entre comptes publics et résolution bancaire.

2. ...à la révision du traité instituant le Mécanisme européen de stabilité

Ce projet s'est toutefois heurté à l'opposition de plusieurs États membres, ayant conduit l'Eurogroupe à envisager, comme alternative, la révision du traité instituant le MES . Tout en reprenant l'objectif de filet de sécurité au FRU, cette solution a donc conduit à abandonner l'unification juridique et fonctionnelle initialement poursuivie .

Dans le cadre de la déclaration de Meseberg du 19 juin 2018 7 ( * ) , la France et l'Allemagne ont posé les jalons de cette révision, fixant trois objectifs à la révision du traité instituant le MES :

- l'inclusion d'un « backstop » ou filet de sécurité commun au profit du FRU ;

- le renforcement de l'efficacité des instruments de précaution ;

- le renforcement du rôle du MES dans l'évaluation et le suivi des futurs programmes.

Les négociations se sont ensuite poursuivies, conduisant l'Eurogroupe à un accord politique en juin 2019 , ensuite formalisé dans une modification du traité instituant le MES signée les 27 janvier et 8 février 2021.

II. LE DISPOSITIF PROPOSÉ : AUTORISER LA RATIFICATION DE L'ACCORD MODIFIANT LE TRAITÉ INSTITUANT LE MÉCANISME EUROPÉEN DE STABILITÉ

A. L'AUTORISATION DE LA RATIFICATION DE L'ACCORD MODIFIANT LE TRAITÉ INITIAL DE 2012 AYANT INSTITUÉ LE MÉCANISME EUROPÉEN DE STABILITÉ

En application de l'article 53 de la Constitution, l'article unique du présent projet de loi vise à autoriser la ratification de l'accord modifiant le traité instituant le Mécanisme européen de stabilité (MES) signé par la France et les dix-huit autres États membres de la zone euro 8 ( * ) les 27 janvier et 8 février 2021 9 ( * ) .

Cette signature est intervenue conjointement avec celle de l'accord modifiant l'accord intergouvernemental sur le transfert et la mutualisation des contributions au FRU, afin de déterminer les conditions d'appel éventuel des contributions ex post au FRU lui permettant de rembourser l'utilisation du filet de sécurité apporté par le MES.

Toutefois, aucune autorisation n'est sollicitée pour ratifier ce second accord, le Gouvernement considérant qu'il ne relève pas de l'article 53 de la Constitution, lequel soumet à autorisation législative préalable la ratification des traités ou accords qui « engagent les finances de l'État, [...] modifient des dispositions de nature législative, [...] relatifs à l'état des personnes, [...] comportent cession, échange ou adjonction de territoire ».

Si une loi avait été nécessaire pour ratifier l'accord intergouvernemental initial, dans la mesure où il conduisait à d'importantes modifications du cadre national de garantie des dépôts, tel n'est pas le cas de l'accord modificatif qui ne concerne que les modalités d'appel par le FRU des contributions ex post des banques en cas de mobilisation du filet de sécurité.

B. LES PRINCIPALES DISPOSITIONS DE L'ACCORD MODIFICATIF

L'accord modificatif opère quatre modifications principales par rapport au traité initial :

- la création d'un filet de sécurité - aussi désigné sous l'anglicisme de « backstop » - apporté par le MES au FRU, permettant au MES de prêter jusqu'à 68 milliards d'euros au Conseil de résolution unique . L'objectif est ainsi de compléter, à titre subsidiaire et en cas d'épuisement ou d'insuffisance de leur niveau, les ressources du FRU ;

- la réforme des instruments d'assistance financière de précaution aux États membres auxquels le MES peut recourir, en introduisant un nouvel outil, la ligne de crédit de précaution assortie de conditions (ou PCCL 10 ( * ) ). Contrairement à l'unique instrument actuellement prévu 11 ( * ) , l'octroi de cette nouvelle ligne de crédit ne serait pas conditionné à la signature d'un accord précisant les réformes structurelles à mettre en oeuvre, mais au respect ex ante de critères attestant d'une situation macroéconomique et financière saine de l'État bénéficiaire, renvoyant par exemple aux règles du Pacte de stabilité et de croissance ;

- le renforcement des compétences et de l'indépendance du MES , en particulier concernant l'évaluation de la soutenabilité des dettes en zone euro et la négociation des réformes en cas de programme d'assistance financière, ce qui devra conduire à une nouvelle allocation des tâches avec la Commission européenne ;

- l'inscription d'une nouvelle règle de vote pour les situations de restructuration de l'endettement public d'un État , afin que les créances émises à partir du 1 er janvier 2022 prévoient des clauses d'action collective avec clauses d'agrégation simple - dites « single-limb CACs ». Par rapport aux clauses actuelles, cette modification entraîne deux changements en cas de renégociation de l'endettement : d'une part, l'application de la majorité simple au lieu de la majorité qualifiée et, d'autre part, la négociation globale et non au niveau de chaque ligne d'émission. Concrètement, il s'agit ainsi de simplifier la restructuration de l'endettement public d'un État en réduisant le risque qu'un groupe minoritaire de créanciers s'y oppose dans l'espoir d'obtenir, par la suite, de meilleures conditions de remboursement. Une modification du cadre réglementaire national sera nécessaire pour tenir compte de ce changement.

L'encadré ci-après détaille les principaux changements opérés par l'accord modificatif.

Principaux changements opérés par

l'accord modificatif

au traité instituant le MES

Les principaux changements apportés par l'accord modificatif au traité initial de 2012 concernent les articles suivants :

- l'article 3, concernant les buts du MES , afin d'étendre les missions du MES à la fourniture du filet de sécurité au FRU et au suivi et à l'évaluation de la situation macroéconomique et financière de ses membres ;

- l'article 12, concernant les principes du MES , afin de permettre au MES de fournir le filet de sécurité au FRU avec des prêts qui ne sont octroyés « qu'en dernier ressort et uniquement si cela est budgétairement neutre à moyen terme » et de prévoir l'application de clauses d'agrégation simple à tous les nouveaux titres d'État d'une maturité supérieure à un an émis dans la zone euro à partir du 1 er janvier 2022 ;

- l'article 14, concernant l'assistance financière octroyée par le MES à titre de précaution , afin d'introduire la ligne de crédit de précaution assortie de conditions (PCCL), en renvoyant à la nouvelle annexe III le détail des critères d'admissibilités applicables (cf. infra ) ;

- l'introduction de l'article 18 bis , concernant la facilité du dispositif de soutien, à savoir le filet de sécurité que le MES peut apporter au FRU ;

- l'article 40, concernant le transfert des soutiens octroyés au titre du FESF , afin de permettre au conseil des gouverneurs de décider une augmentation de capital du MES pour faciliter la reprise des droits et obligations du FESF, sous réserve de l'accomplissement, par chacun des États parties, de leurs procédures nationales applicables 12 ( * ) ;

- l'introduction de l'annexe III , détaillant les critères d'admissibilité applicables à l'assistance financière octroyée par le MES à titre de précaution ;

- l'introduction de l'annexe IV , concernant les critères d'approbation des prêts et des versements au titre du filet de sécurité du MES au FRU.

Source : commission des finances du Sénat

Outre l'article 1 er , qui procède aux modifications au sein du traité initial, l'accord modificatif dont la ratification est proposée comprend quatre autres articles :

- l'article 2, qui confie au secrétariat général du Conseil de l'Union européenne le rôle de dépositaire ;

- l'article 3, qui prévoit la publication, par le dépositaire, d'une version consolidée du traité instituant le MES ;

- l'article 4, qui concerne la ratification de l'accord modificatif par chacune des parties et charge le dépositaire d'informer les autres signataires du dépôt de chaque instrument de ratification ;

- l'article 5, qui précise que l'accord modificatif entre en vigueur lorsque l'ensemble des signataires ont déposé leur instrument de ratification.

III. LA POSITION DE LA COMMISSION DES FINANCES : AUTORISER LA RATIFICATION DE L'ACCORD MODIFICATIF, TOUT EN SOULIGNANT LA PERSISTANCE DE CERTAINES INTERROGATIONS

A. LE « FILET DE SÉCURITÉ » : UN APPORT ESSENTIEL, DES INCERTITUDES À LEVER

1. Un apport déterminant pour renforcer l'union bancaire

L'apport essentiel de l'accord modificatif tient à l'instauration, au sein du MES, d'un filet de sécurité en faveur du FRU.

En coupant le lien entre finances publiques et système bancaire , ce dispositif vient parachever l'objectif poursuivi depuis la crise de la zone euro. Comme le détaille le schéma ci-après, le filet de sécurité doit permettre d'assurer la neutralité budgétaire à moyen terme de la résolution d'une banque de la zone euro.

Deux éléments sont à relever :

- ce n'est plus l'État membre dont la banque est mise en résolution qui intervient directement, mais le MES par le truchement du CRU. Autrement dit, les États membres ne sont ici qu'indirectement concernés , au titre de leur participation au capital du MES ;

- surtout, le MES n'intervient qu'à titre subsidiaire, en dernier ressort et après s'être assuré de la capacité du CRU à lui rembourser les sommes prêtées, selon le principe de neutralité budgétaire à moyen terme . Les montants levés par le MES et prêtés au CRU font ensuite l'objet d'un remboursement par ce dernier, au moyen de contributions ex post du secteur bancaire.

Le soutien accordé prend la forme d'une ligne de crédit renouvelable . Cette caractéristique, qui constituait une priorité française, doit permettre de crédibiliser et de pérenniser le filet de sécurité apporté au CRU.

Conséquences de l'introduction du filet de

sécurité sur l'utilisation

de ressources publiques en cas de

résolution d'une banque de la zone euro

Source : commission des finances du Sénat

Le filet de sécurité du MES conduira presque à doubler la capacité financière du CRU : une fois la cible de 1 % des dépôts couverts atteinte en 2024, les ressources mobilisables atteindront 143 milliards d'euros environ , à savoir 75 milliards d'euros au sein du FRU 13 ( * ) , et 68 milliards d'euros au titre du filet de sécurité du MES. A la différence du plafond de ressources prévu pour le FRU, évoluant au gré des dépôts couverts, ce niveau est fixé en termes nominaux. Toutefois, ce montant ne figure pas dans le texte lui-même, mais résulte de l'accord politique auquel l'accord modificatif renvoie. Il reviendra à la documentation secondaire de le prévoir, avec d'autres éléments, pour opérationnaliser le mécanisme de filet de sécurité.

2. Une procédure complexe de mise en oeuvre, fruit des négociations entre les parties

C'est le nouvel article 18 bis du traité , introduit par l'accord modificatif, qui définit le filet de sécurité et les conditions de sa mise en oeuvre.

La procédure est la suivante :

- la demande initiale doit être présentée par le CRU et proposée par le directeur général du MES au conseil des gouverneurs ; elle concerne un soutien financier du MES « couvrant toutes les utilisations possibles du FRU prévues par le droit de l'Union, sous réserve de garanties adéquates » (article 18 bis , §1). Il s'agit donc bien de renforcer les marges de manoeuvre du CRU sans condition spécifique d'utilisation, dans la limite où ce dernier démontre de sa capacité ultérieure à rembourser le MES ;

- le conseil des gouverneurs fixe ensuite les modalités et conditions financières du soutien et apprécie la condition de « permanence du cadre juridique » (article 18 bis , §1 et 8). Cette condition, ajoutée à la demande de l'Allemagne, vise à assurer que le cadre juridique applicable en matière de résolution et de défaillances bancaires demeure conforme à celui qui prévaut actuellement au sein de l'Union européenne. En d'autres termes, il s'agit d'exclure le recours au filet de sécurité si la législation de l'UE produit des effets non équivalents à ceux de la législation en vigueur lors de la signature du traité modifié. Dans l'éventualité où cette condition serait soulevée par un État membre, il reviendrait à la Cour de justice de l'UE de se prononcer sur l'éventuel changement du cadre juridique ;

- la décision d'octroyer un soutien revient in fine au conseil d'administration, statuant à l'unanimité, sous réserve de la procédure d'urgence applicable (article 18 bis , §6). Cette procédure est activée lorsque la Commission européenne et la Banque centrale européenne (BCE) concluent, dans des évaluations distinctes, que l'absence d'utilisation du filet de sécurité du MES « menacerait la viabilité économique et financière de la zone euro ». En ce cas, la décision du conseil d'administration est prise à la majorité qualifiée de 85 % des voix exprimées . Tant qu'une procédure relative à la permanence du cadre juridique est en cours, la procédure d'urgence est désactivée.

Il s'agit donc, dans des circonstances extrêmes, de simplifier le recours au filet de sécurité du MES, qu'un club d'États pourrait bloquer - Allemagne, France et Italie, ayant chacun plus de 15 % des droits de vote.

Cette double procédure assure aux États membres dont les secteurs bancaires sont les principaux contributeurs une maîtrise du dispositif.

La description du processus de mise en oeuvre reflète le compromis auquel sont parvenus les États parties entre les objectifs de souplesse et d'encadrement du filet de sécurité . Il en résulte néanmoins une procédure baroque à certains égards.

3. Trois points d'attention

Le rapporteur souhaite insister sur trois éléments .

Le premier concerne l'entrée en vigueur du filet de sécurité . Les États parties ont convenu d'une mise en oeuvre anticipée du filet de sécurité dès le 1 er janvier 2022 , ce qui explique l'inscription rapide du présent projet de loi à l'ordre du jour.

À ce stade, seulement six États ont déposé leur instrument de ratification 14 ( * ) , tandis qu'aucun texte en ce sens n'a encore été présenté par le Gouvernement dans quatre États membres 15 ( * ) .

Surtout, la loi autorisant la ratification de l'accord par l'Allemagne fait actuellement d'un recours devant la cour constitutionnelle de Karlsruhe . Si les représentants de la direction générale du Trésor entendus par le rapporteur ont témoigné d'une certaine confiance de la part de leurs homologues allemands sur le fond du recours, un recours analogue ayant déjà été formé et rejeté lors de la ratification du traité initial, il s'agit à tout le moins d'un facteur d'incertitude sur le calendrier d'entrée en vigueur .

Le deuxième élément concerne la procédure d'urgence . Aux termes du sixième paragraphe du nouvel article 18 bis du traité modifié, « après deux cas d'utilisation de cette procédure de vote d'urgence, [son] application est suspendue jusqu'à ce que le conseil des gouverneurs décide d'annuler cette suspension. Lorsqu'il décide d'annuler cette suspension, le conseil des gouverneurs réexamine la majorité des votes requise pour l'adoption d'une décision dans le cadre de ladite procédure et définir les circonstances dans lesquelles un réexamen devra avoir lieu à l'avenir, et peut décider de modifier le présent paragraphe en conséquence, sans abaisser le seuil de vote ».

Concrètement, la procédure d'urgence s'apparente donc à un fusil à deux coups , à l'issue desquels la procédure est suspendue. Il revient alors au conseil des gouverneurs de statuer à l'unanimité sur la réintroduction de la procédure d'urgence, en réexaminant les conditions dans lesquelles elle intervient et en renforçant le seuil de vote applicable. Le conseil des gouverneurs reste souverain dans sa décision d'inscrire ce réexamen à l'ordre du jour. Cet organe dispose donc, en quelque sorte, d'un pouvoir de révision simplifiée du traité. L'éventuelle modification décidée par le conseil des gouverneurs n'entrerait ainsi en vigueur qu'après l'accomplissement, par chaque État, de ses procédures nationales de ratification.

Dans ces conditions, la procédure d'urgence peut être appréhendée comme une disposition « périssable » , qui n'a plus cours au bout de deux utilisations. Ces exigences résultent d'une demande de certains États, en particulier l'Allemagne et les pays nordiques, pour encadrer le recours à la procédure dérogatoire.

Par-delà la complexité du dispositif, l'objectif principal semble cependant atteint : la procédure d'urgence assoit la crédibilité de l'activation du dispositif. Seules des circonstances économiques exceptionnelles et particulièrement graves pourraient conduire à utiliser deux fois cette procédure. En ce cas, il semble logique d'envisager un réexamen par les ministres de l'économie et des finances de la zone euro.

Le troisième élément porte sur les conditions dans lesquelles, en cas de recours au filet de sécurité, les contributions ex post des banques seraient appelées pour permettre au CRU de rembourser le MES.

Le filet de sécurité du MES n'est mobilisé que de façon subsidiaire et temporaire : il prend la forme d'un prêt du MES au CRU. Pour le rembourser, le CRU est habilité à lever des contributions supplémentaires auprès des banques de la zone euro. C'est l'objet de la modification de l'accord intergouvernemental sur le transfert et la mutualisation des contributions au FRU.

Ce cadre s'impose pour assurer l'indispensable neutralité budgétaire à moyen terme du filet de sécurité . Il est le gage d'une marge de manoeuvre renforcée pour le CRU, tout en préservant les comptes publics des États membres.

Néanmoins, la Fédération bancaire française (FBF) a fait part au rapporteur d'un point d'interrogation majeur concernant le recours aux contributions ex post .

En effet, les sommes mobilisées dans le cadre de la résolution d'un établissement de crédit incluent à la fois des besoins en fonds propres et des besoins en liquidité, pour permettre à la banque de reprendre ses activités. Une fois la confiance restaurée, la banque soutenue doit pouvoir progressivement recourir au marché pour se financer, lui permettant de rembourser l'aide en liquidité reçue à plus brève échéance que l'apport en capital.

La FBF considère donc que le CRU doit expressément tenir compte de cette distinction avant tout appel aux contributions supplémentaires des banques, afin de les réduire au strict nécessaire . Ces préoccupations sont compréhensibles eu égard à la part des banques françaises dans leur contribution au FRU.

De ce point de vue, le rapporteur estime que la souplesse prévue par l'accord politique des États parties , autorisant un échelonnement du remboursement du CRU au MES sur une période maximale de cinq ans, doit être pleinement mobilisée pour calibrer le plus précisément possible les contributions ex post requises de la part des banques .

B. UN RENFORCEMENT BIENVENU DES OUTILS DE PRÉCAUTION

A l'initiative de la France, la palette d'outils de précaution que le MES peut mobiliser est élargie par l'accord modificatif .

Actuellement, un seul instrument s'applique : la ligne de crédit assortie de conditions renforcées, à laquelle un État ne peut accéder que sous réserve de la conclusion préalable d'un protocole d'accord par lequel il s'engage sur la conduite de réformes structurelles. Si elle assure un droit de regard naturel des créanciers sur l'utilisation de l'aide reçue, cette procédure s'accompagne également de difficultés politiques et symboliques .

C'est pourquoi l'accord modificatif introduit un nouvel outil, aux conditions d'octroi assouplies, sous réserve d'une condition d'éligibilité renforcée.

Qualifié de ligne de crédit assortie de conditions , cet instrument de précaution est en effet réservé aux États faisant face à des difficultés financières mais qui ont, jusqu'alors, respecté des critères attestant de caractéristiques économiques et financières saines .

Détaillées dans une nouvelle annexe introduite au sein du traité, ces conditions renvoient notamment aux règles du pacte de stabilité et de croissance . Le traité permet au conseil des gouverneurs du MES de décider d'une modification de ces critères, faculté qui pourrait par exemple être utilisée en cas d'évolution des règles budgétaires européennes.

Le schéma ci-après récapitule les deux instruments d'assistance financière du MES à titre de précaution résultant du traité modifié.

Présentation des deux instruments d'assistance

financière

du MES à titre de précaution

Source : commission des finances du Sénat

C. UN ACCORD CONTRIBUANT À PÉRENNISER UN MÉCANISME INTERGOUVERNEMENTAL

Plus généralement, l'accord modifiant le traité instituant le MES porte la marque du contexte dans lequel il a été négocié.

L'échec des négociations concernant la proposition d'un fonds monétaire européen a conduit les parties à pérenniser le MES en tant que structure intergouvernementale.

Dans la mesure où la double unification fonctionnelle et juridique qu'aurait permis la création du fonds monétaire européen a été écartée, plusieurs ajustements du MES s'imposaient . L'accord modificatif contribue en ce sens à préciser à la fois la gouvernance du MES , en accentuant le rôle de son directeur général, et ses missions , en lui adjoignant un rôle d'évaluation et de suivi de la situation macroéconomique et financière.

À défaut d'une inscription dans l'ordre juridique européen, ces ajustements se justifient pour pérenniser le MES comme mécanisme intergouvernemental , en affirmant son positionnement vis-à-vis des institutions de l'UE, en particulier la Commission européenne. Dès lors que les États parties en assument le financement, il est logique que le MES dispose d'un rôle reconnu dans le cadre des missions d'assistance économique et de soutien à l'union bancaire qui lui reviennent.

Pour assurer la cohérence de leur action, un protocole de coopération a été conclu entre le MES et la Commission européenne 16 ( * ) .

Décision de la commission : la commission des finances a adopté cet article sans modification.

EXAMEN EN COMMISSION

Réunie le mercredi 20 octobre 2021 sous la présidence de M. Claude Raynal, président, la commission des finances a examiné le rapport de M. Jean-Marie Mizzon, rapporteur, sur le projet de loi n° 806 (2020-2021) autorisant la ratification de l'accord modifiant le traité instituant le Mécanisme européen de stabilité, présenté par M. Jean-Yves Le Drian, ministre de l'Europe et des affaires étrangères.

M. Jean-Marie Mizzon , rapporteur . - Nous examinons ce matin le projet de loi autorisant la ratification de l'accord modifiant le traité instituant le Mécanisme européen de stabilité (MES), dont le Sénat est la première assemblée saisie. Il comprend un article unique, afin d'autoriser la France à ratifier l'accord modificatif. Nos marges de manoeuvre sont particulièrement contraintes sur ce type de projet de loi, puisque nous devons nous prononcer de façon binaire. Il nous revient donc d'apprécier la portée des modifications apportées.

L'accord en question a été signé en janvier dernier par la France et les dix-huit autres États membres de la zone euro. L'objectif est que ses dispositions s'appliquent dès le début de l'année prochaine ; j'y reviendrai.

Le MES a vu le jour en octobre 2012, sous la forme d'un traité intergouvernemental conclu entre les seuls États membres de la zone euro. Il présente donc la particularité d'être en dehors de l'ordre juridique de l'Union européenne. Il vise à mobiliser des ressources financières et à apporter un soutien à la stabilité économique et financière de la zone euro, ayant pris le relai des programmes ad hoc mis en place dans l'urgence de la crise de la zone euro - FESF et MESF.

J'articulerai mon intervention en trois temps, afin de répondre à trois questions principales : il s'agira d'abord de comprendre pourquoi modifier le traité initial, puis d'aborder les modifications opérées et, enfin, d'en analyser la portée.

Commençons par le contexte et l'objectif de l'accord modificatif. Face à la crise de la zone euro, deux principales réponses ont été apportées. D'abord, le MES a été créé afin d'éteindre rapidement l'incendie et de soutenir les États membres faisant face à des difficultés. Ensuite, l'union bancaire a été lancée pour couper le lien entre la dette souveraine et les bilans bancaires.

Dans ce contexte, deux éléments doivent être pris en compte. Le premier concerne la genèse du traité initial. Pour rétablir la confiance des marchés, un mécanisme puissant et crédible de soutien financier aux États membres était nécessaire rapidement. De ce point de vue, avec une capacité totale de prêt de 500 milliards d'euros, le MES a pleinement rempli son rôle. Depuis sa création, il a porté assistance à trois pays - la Grèce, l'Espagne et Chypre - pour un montant total de 89 milliards d'euros.

Le second élément concerne le lancement de l'union bancaire, qui est intervenu après la création du MES. L'union bancaire repose sur trois piliers : un mécanisme de surveillance unique, un mécanisme de résolution unique et une garantie européenne des dépôts. Si les deux premiers sont effectifs depuis 2015, la garantie européenne des dépôts reste encore à finaliser pour passer d'une harmonisation des cadres juridiques nationaux à un véritable système européen.

Il en résulte deux conséquences. La première est que le MES constitue un mécanisme pérenne créé dans l'urgence : une fois l'orage passé, après plusieurs années de fonctionnement, des ajustements ont semblé devoir être opérés dans sa gouvernance et son articulation avec les institutions européennes. La seconde est que le cadre actuel de l'union bancaire ne préserve pas parfaitement les finances publiques en cas d'entrée en résolution d'une banque. En effet, la résolution d'une banque repose sur trois éléments : un renflouement interne, un renflouement externe par l'intermédiaire du Fonds de résolution unique (le FRU), dont les ressources sont issues des contributions du secteur bancaire, et, éventuellement, un soutien de l'État membre concerné.

Il s'agit là de la motivation principale ayant conduit à l'accord modificatif : concrétiser pleinement l'objectif initial d'étanchéifier dettes souveraines et secteur bancaire.

Comme vous vous en souvenez sans doute, l'ambition initiale était de transformer le MES en fonds monétaire européen. Une telle évolution aurait permis de l'intégrer dans l'ordre juridique européen, d'unifier les rôles du MES et de la Commission européenne et, surtout, de compléter les ressources du FRU par un « filet de sécurité ». Aucun compromis n'a toutefois été trouvé parmi les États membres, ce qui a rapidement conduit à recentrer l'ambition sur une modification du MES. C'est l'objet de l'accord modificatif dont le projet de loi vise à autoriser la ratification.

J'en arrive au contenu de cet accord, que je détaille dans mon rapport. Aussi, j'aimerais me concentrer sur son apport essentiel : l'introduction d'un filet de sécurité - ou « backstop » - que le MES pourra apporter au Conseil de résolution unique (CRU). L'objectif de ce filet de sécurité est précisément d'éviter que le contribuable d'un État membre soit mis à contribution pour venir au secours d'une banque en difficulté.

Pour cela, il est proposé de permettre au MES de prêter jusqu'à 68 milliards d'euros au CRU, par le biais d'une ligne de crédit renouvelable : c'est le filet de sécurité. Un strict encadrement est prévu : l'intervention est subsidiaire, en cas d'épuisement des ressources du FRU, et doit respecter le principe de « neutralité budgétaire à moyen terme ». Il s'agit bien d'un prêt : le CRU doit préalablement démontrer de sa capacité à rembourser le MES par des contributions supplémentaires ex post du secteur bancaire. Autrement dit, le « filet de sécurité » peut être appréhendé comme une capacité de « prêt-relais » du MES au CRU, le temps que le secteur bancaire rembourse les montants dégagés pour le soutenir.

Vous pourriez être tentés de me dire que nous transférons la charge d'un contribuable d'un État membre vers les banques de la zone euro. En schématisant, le filet de sécurité reporterait la charge du contribuable grec aux banques françaises. Dans ce cas, quel intérêt pourrions-nous y trouver ? En réponse, laissez-moi vous indiquer que la procédure actuelle ne cantonne pas la charge éventuelle au seul contribuable grec, mais implique tous les États membres. En effet, pour aider une banque en difficulté, un État membre peut bénéficier d'un prêt du MES.

Soyons clairs : l'évolution proposée ne conduit pas à davantage de mutualisation, mais fait remonter l'aide à la résolution d'un cran, en transférant la charge du contribuable au secteur bancaire. C'est donc bien de la concrétisation d'un principe posé dès 2012 qu'il s'agit. Pour autant, ne soyons pas naïfs : compte tenu de la part du secteur bancaire français dans les contributions au fonds de résolution unique, nos banques seraient les premières exposées à une éventuelle activation du FRU.

C'est la raison pour laquelle j'ai rigoureusement analysé le contenu de l'accord modificatif, en échangeant avec le Trésor et la Fédération bancaire française. J'en arrive à la conclusion d'un accord équilibré, en ce qu'il préserve les capacités de décision de la France, mais dont certaines incertitudes demeurent.

Au préalable, je ne reviens pas sur les conditions initiales posées pour toute intervention du filet de sécurité. Il s'agit somme toute d'un scénario catastrophe, puisque ni le renflouement interne, ni les ressources initiales du FRU ne suffiraient à apurer les pertes. En ce cas, deux critères supplémentaires doivent être remplis : d'une part, la capacité du CRU à rembourser le MES à moyen terme et, d'autre part, le principe de permanence du cadre juridique relatif à la supervision et à la résolution bancaires. Cette condition, ajoutée à la demande de l'Allemagne, me semble essentielle, puisqu'elle vient rappeler la nécessité de maintenir de strictes exigences en la matière.

Même lorsque ces conditions sont réunies, la France dispose de la capacité de bloquer l'intervention du filet de sécurité tout au long de la procédure. En effet, les décisions sont prises à l'unanimité ou, en cas de recours à la procédure d'urgence, à la majorité qualifiée de 85 %. Cette règle de vote maintient de facto un droit de veto à trois pays : la France, l'Allemagne et l'Italie, ce qui se justifie par le rôle de leurs secteurs bancaires respectifs dans le financement du FRU.

Je terminerai ma présentation en faisant part de deux incertitudes, sur lesquelles j'interrogerai le Gouvernement en séance. La première correspond à une inquiétude des banques françaises à propos de la façon dont elles pourraient être mises à contribution en cas d'utilisation du filet de sécurité. Elles souhaitent que le CRU s'engage à lever ces contributions ex post uniquement dans le cas où il est établi que la banque mise en résolution ne peut, elle-même, rembourser le soutien en liquidité obtenu. L'accord modificatif offre à cet égard une certaine souplesse, en autorisant un échelonnement du remboursement du CRU au MES sur une période maximale de cinq ans. Il faut pleinement mobiliser cette faculté pour calibrer au plus juste les contributions ex post et réduire ainsi au strict nécessaire la charge qui pèserait sur les banques françaises.

La seconde tient à l'entrée en vigueur de l'accord modificatif. Le Gouvernement a souhaité inscrire rapidement l'examen de ce projet de loi à l'ordre du jour pour que le filet de sécurité puisse être mis en oeuvre dès janvier prochain. Toutefois, j'observe que plusieurs États membres n'ont pas encore présenté de projet de loi pour autoriser la ratification et, surtout, qu'en Allemagne, la loi a fait l'objet d'un recours devant la cour constitutionnelle de Karlsruhe. Les représentants du Trésor se sont montrés optimistes - ou volontaristes - sur le sujet, mais il s'agit d'un facteur d'incertitude majeur sur le calendrier d'entrée en vigueur de l'accord modificatif.

Compte tenu de l'ensemble de ces observations, je propose à la commission d'adopter, sans modification, le projet de loi n° 806 autorisant la ratification de l'accord modifiant le traité instituant le Mécanisme européen de stabilité.

M. Jean-François Husson , rapporteur général . - Nos marges de manoeuvre sont en effet limitées sur ce texte. Quels sont les pays qui n'ont pas encore enclenché la démarche de ratification ? Pour quelles raisons ? Ils ont sans doute des arrière-pensées... Quoi qu'il en soit, leur retard remet en cause l'entrée en vigueur de l'accord en janvier 2022.

M. Jean-Marie Mizzon , rapporteur . - Chaque pays a ses procédures de ratification propres et certaines sont plus longues que d'autres, certains pays ont des échéances politiques, ce qui peut expliquer en grande partie ce retard. Les quatre pays qui, lors de mon entretien avec le Trésor, n'avaient pas présenté de projet de loi de ratification sont l'Italie, Chypre, le Portugal et l'Estonie.

A priori , rien ne justifie que l'accord ne soit pas ratifié à terme par l'ensemble des États concernés. Quant au recours formé devant la cour constitutionnelle allemande, nous ne pouvons pas prévoir quel en sera l'aboutissement.

M. Jean-François Rapin . - Nous voilà au seuil de la présidence française du Conseil de l'Union européenne. Il semblait nécessaire, dans cette perspective, d'éviter tout retard de la France vis-à-vis de nos engagements.

La France a-t-elle été contrainte à faire d'importantes concessions pour la réalisation de l'union bancaire ? Nos banques risquaient d'en être les grandes perdantes ; certaines d'entre elles sont tellement inquiètes qu'elles souhaitent désormais en sortir.

M. Éric Bocquet . - J'ose penser que le MES n'a pas pour seul but de rétablir la confiance des marchés. Qu'en est-il de la confiance des peuples ? Quel bilan peut-on faire aujourd'hui de la situation de la Grèce, qui a été le premier pays bénéficiaire du MES ? Je n'ai pas l'impression que le ratio grec de dette publique a vraiment diminué ; dix ans après la mise en oeuvre du MES, la situation économique et sociale du pays demeure incertaine. Je préférerais que le « S » du MES signifie « solidarité ».

L'Union européenne indique que les prêts du MES peuvent être proposés à des taux inférieurs à ceux du marché. Pouvez-vous le confirmer ? Comment cela fonctionne-t-il ?

Mme Vanina Paoli-Gagin . - Contrairement à ce qu'a affirmé M. Bocquet, je pense que le MES, malgré son nom, constitue bien un mécanisme de solidarité - il s'agit tout de même d'un fonds à contribution obligatoire. Tout ce qui assure la stabilité financière et monétaire des États membres revient à maintenir la solidarité entre eux.

Le MES ne dépossède pas les États membres de leur souveraineté économique, bien au contraire. Les aides sont allouées à des États en difficulté uniquement sur décision des gouverneurs, c'est-à-dire des ministres des finances ; aucune décision n'est prise par les institutions européennes, déconnectées des gouvernements nationaux.

Reste que la solidarité repose, in fine , sur notre capacité à assainir nos finances publiques. L'absence d'efforts en ce sens rend la garantie de solidarité et de stabilité beaucoup plus hypothétique. Mon groupe soutiendra ce projet de loi, parce qu'il adhère au principe même du MES, mais il continuera à défendre l'assainissement des finances publiques, qui reste la condition du bon fonctionnement de ce mécanisme.

M. Patrice Joly . - La complexité des modalités de fonctionnement du MES est infernale ! Cela pose un vrai problème de lisibilité, qui compromet la capacité d'appréhension des responsables politiques. Nous avons le sentiment d'être privés des moyens de comprendre un dispositif aussi technique.

Pourquoi le MES a-t-il été aussi peu mobilisé ? Seuls 60 milliards d'euros ont été engagés jusqu'à présent, sur un total potentiel pouvant atteindre 500 milliards d'euros. Visiblement, les politiques d'austérité qui accompagnent ces dispositifs financiers suscitent des craintes. Les obligations faites à la Grèce en sont l'illustration.

Quid du contrôle politique ? Je le rappelle, le MES et le plan de relance sont respectivement abondés de 500 milliards d'euros et de 750 milliards d'euros. À cet égard, quelle est la place des représentants des populations des États membres siégeant au Parlement européen ? Cette question mérite d'être approfondie.

M. Jérôme Bascher . - Pour la deuxième fois seulement, ces crédits, pour ce qui est des intérêts, sont d'ores et déjà budgétés dans la mission « Engagements financiers de l'État » dont je suis le rapporteur spécial. Le Gouvernement omet systématiquement de les inscrire au budget initial pour les engager en loi de finances rectificative. Je salue cette initiative, qui a le mérite de consolider la sincérité budgétaire.

Il n'y a que la France qui ait des grandes banques - c'est un vrai problème européen ! Ce sont nos banques qui contribuent à la stabilité de banques plus petites, dont les ratios de stabilité et les stress tests sont moins bons. Pour elles, c'est la double punition, car elles doivent contribuer au MES, tout en aidant les banques les moins résilientes : plus on est sérieux, plus on aide des gens moins organisés que soi...

Le MES, parce qu'il met des boulets aux pieds des leaders lorsqu'il s'agit de concurrencer les grandes banques américaines, me laisse dubitatif.

M. Claude Raynal , président . - La question de l'insuffisance du Fonds de résolution unique est posée depuis l'origine. Il fallait la résoudre, en passant d'un système de responsabilité directe des États à un système de responsabilité directe des banques. On ne peut qu'être favorable à cette logique.

La France n'est pas le seul pays européen à avoir des grandes banques. Il n'empêche que nos banques jouent un rôle bien particulier, qui tient à la structure de notre secteur bancaire ; l'union bancaire, par nature, leur profitera. Les banques des pays plus petits, dont le système bancaire est plus faible, ont vocation à être placées sous le contrôle indirect, quoique réel, de nos banques. C'est la raison pour laquelle bon nombre de pays européens ont été réticents à accepter l'union bancaire.

Par ailleurs, plus le système de sauvetage en cas de crise majeure est visible, plus il devient solide par construction. Les marchés ont bien plus de difficultés à s'attaquer à un système qui a acquis une immunité extrêmement forte. Les banques françaises, en dépit du risque qui pèse sur elles, ont intérêt à ce que le système financier européen et la monnaie soient tenus.

M. Jean-François Husson , rapporteur général . - Je souhaiterais réagir à l'intervention de Jean-François Rapin, qui soulève la question de la transposition de l'accord de Bâle III. C'est un enjeu majeur et nous attendons les propositions de la Commission européenne avant la fin du mois.

M. Jean-Marie Mizzon , rapporteur . - La Fédération bancaire française est favorable à l'instauration du filet de sécurité, bien qu'elle ait exprimé ses inquiétudes quant aux conditions selon lesquelles il serait fait appel à d'éventuelles contributions ex post . Les banques françaises sont les plus gros financeurs du FRU. Notre système bancaire est ainsi structuré ; l'Allemagne, elle, se caractérise par l'existence de nombreuses banques régionales.

La Grèce suit le programme qui lui a été proposé ; il n'existe à ce jour aucune difficulté particulière nous ayant été relayée.

La force du MES est de décourager les tentatives de spéculation du marché - c'est sans doute pour cela qu'il est peu utilisé. À cet égard, les dix-neuf pays de la zone euro se sont suffisamment bien organisés. Je souhaiterais préciser que ce ne sont pas les États qui sont in fine mis à contribution au titre du filet de sécurité, mais les banques. Le mécanisme semble répondre à notre volonté d'étanchéifier la paroi entre dette souveraine et bilans bancaires.

Le MES est complexe, certes. Pour le moment, 89 milliards d'euros ont été engagés en faveur de la Grèce, de Chypre et de l'Espagne. On ne peut pas comparer les 500 milliards d'euros du MES, qui ont valeur de garantie, et les 750 milliards d'euros du plan de relance, lequel reste un plan d'action.

EXAMEN DE L'ARTICLE UNIQUE

Article unique

L'article unique constituant l'ensemble du projet de loi est adopté sans modification.

LISTE DES PERSONNES ENTENDUES

Direction générale du Trésor

- M. Guillaume CLÉAUD, chef du bureau Union économique et monétaire ;

- Mme Leila LARBI, adjointe au chef du bureau Union économique et monétaire ;

- M. Hubert BRETHEAU, adjoint au chef du bureau Coordination et stratégie européenne.

Fédération bancaire française

- M. Étienne BAREL, directeur général adjoint ;

- M. Bertrand LUSSIGNY, directeur du département prudentiel.

LA LOI EN CONSTRUCTION

Pour naviguer dans les rédactions successives du texte, le tableau synoptique de la loi en construction est disponible sur le site du Sénat à l'adresse suivante :

http://www.senat.fr/dossier-legislatif/pjl20-806.html

* 1 Traité instituant le mécanisme européen de stabilité, signé à Bruxelles le 2 février 2012.

* 2 Sur le fondement de l'article 122, alinéa 2 du TFUE.

* 3 Traité instituant le mécanisme européen de stabilité, signé à Bruxelles le 2 février 2012.

* 4 Révision ayant ajouté un alinéa à l'article 136 du TFUE prévoyant que « Les États membres dont la monnaie est l'euro peuvent instituer un mécanisme de stabilité qui sera activé si cela est indispensable pour préserver la stabilité de la zone euro dans son ensemble. L'octroi, au titre du mécanisme, de toute assistance financière nécessaire, sera subordonné à une stricte conditionnalité ».

* 5 Cette fonction est occupée depuis octobre 2012 par l'allemand Klaus Regling.

* 6 Soit 16,3 milliards d'euros pour la France.

* 7 Voir le texte de la déclaration.

* 8 A savoir l'Allemagne, l'Autriche, la Belgique, Chypre, l'Estonie, l'Espagne, la Finlande, la Grèce, l'Irlande, l'Italie, la Lettonie, la Lituanie, le Luxembourg, Malte, les Pays-Bas, le Portugal, la Slovénie et la Slovaquie.

* 9 Les États membres de la zone euro ont signé l'accord modificatif le 27 janvier 2021, à l'exception de l'Estonie qui l'a signé le 8 février 2021 en raison de la composition concomitante de son gouvernement.

* 10 Pour precautionary conditioned credit line .

* 11 La ligne de crédit assortie de conditions renforcées ou ECCL pour enhanced conditions credit line .

* 12 Pour la France, une disposition introduite en loi de finances serait nécessaire.

* 13 Selon les dernières estimations du montant correspondant à la cible de 1 % des dépôts couverts en 2024.

* 14 Il s'agit de l'Autriche, la Grèce, la Lettonie, Malte, la Slovaquie et la Slovénie.

* 15 A savoir Chypre, l'Estonie, l'Italie et le Portugal.

* 16 Voir le protocole .