III. GARANTIR DES CONDITIONS DE FINANCEMENT ADAPTÉES AUX MISSIONS DES ÉTABLISSEMENTS

Les établissements publics fonciers comme les établissements publics d'aménagement ont pour objectif d'atteindre un équilibre financier, sans chercher à réaliser des bénéfices. Toutefois leur modèle économique est sensiblement différent : tandis que les EPF sont des établissements permanents, pour lesquels les opérations passées contribuent à financer les opérations futures, les EPA sont constitués en principe pour une opération homogène qui, fortement déficitaire au début, doit s'équilibrer à la fin.

A. LE MODÈLE ÉCONOMIQUE DES ÉTABLISSEMENTS PUBLICS FONCIERS EST FONDÉ SUR UN ÉQUILIBRE DURABLE ENTRE ACQUISITIONS ET CESSIONS

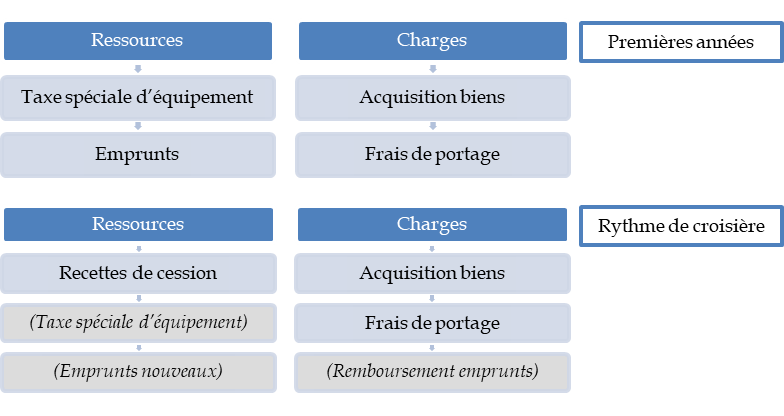

1. Le modèle économique d'un EPF repose sur une montée en charge progressive permettant un effet de levier des ressources fiscales

Un établissement public foncier, créé pour une durée non limitée, a vocation à mener un grand nombre d'opérations.

Chaque opération est caractérisée par une dépense initiale importante, lors de l'acquisition d'un terrain, suivie de dépenses supplémentaires pendant la durée de portage. Les recettes surviennent principalement lors de la cession du terrain.

En principe, le modèle économique d'un EPF repose sur une montée en charge progressive. Les premières acquisitions sont financées par les ressources externes constituées par le produit de la taxe spéciale d'équipement (TSE) et les emprunts. Pendant quelques années, ces acquisitions ne produisent presque pas de revenu, sauf le cas échéant certains produits de location.

À la fin de la période de portage des premiers biens, l'établissement perçoit des recettes de cession, qui correspondent en principe aux coûts qu'il a exposés.

Modèle économique simplifié

des établissements publics fonciers

Source : commission des finances

Ainsi l'établissement doit-il parvenir en une quinzaine d'années, selon les simulations faites par le ministère de l'équipement lors de l'instauration de la taxe spéciale d'équipement53(*), à un « rythme de croisière » au cours duquel l'emprunt n'est plus nécessaire et la taxe elle-même pourrait être réduite ou supprimée, les cessions finançant les nouvelles acquisitions.

Le modèle économique de l'EPF

« Lors de sa création, un EPF mobilise principalement la taxe spéciale d'équipement (TSE) puis recourt à l'emprunt, dans un premier temps de constitution d'un stock foncier suffisamment conséquent. Une deuxième phase de montée en puissance se traduit par la réalisation des premières cessions. Ces dernières, dans une troisième période de régime de croisière, viennent alimenter de nouvelles acquisitions. À ce moment, une modification du mode de financement peut être envisagée (effet de levier sur l'emprunt, moindre recours à la TSE) associée à une stratégie, plus risquée, de portage long terme. »

Source : Chambre régionale des comptes d'Île-de-France54(*)

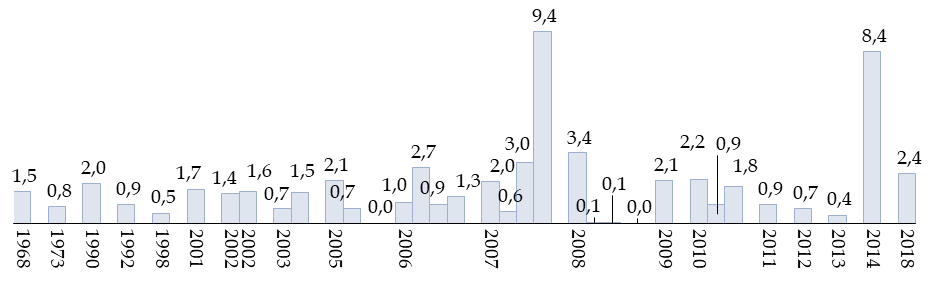

En pratique, la quasi-totalité des établissements, même les plus anciens, continuent à percevoir la TSE55(*). Le rapport entre le montant de la TSE perçue et le montant des cessions effectuées n'apparaît pas significativement inférieur pour des établissements anciens par rapport à des établissements récents.

Rapport entre le montant de la TSE perçue

et le montant des recettes de cessions,

selon la date de création de

l'établissement

(en millions d'euros)

Note de lecture : le montant indiqué correspond au rapport, pour chaque EPF d'État ou local (date de création en abscisse), entre le montant total de TSE (y compris compensation budgétaire en 2021) perçue entre 2017 et 2021 et le montant total des cessions effectuées au cours de la même période.

Source : calculs commission des finances à partir de données DHUP

Chaque établissement se trouve en fait dans une situation différente. Le montant des cessions peut être très variable d'une année à l'autre, en fonction de la rapidité d'avancement des projets. En outre, certains établissements font le choix d'une ressource fondée sur l'emprunt plutôt que sur la fiscalité, alors que d'autres cherchent à réduire le plus possible le recours à l'endettement.

Il apparaît ainsi que la TSE constitue aujourd'hui une ressource incontournable pour les établissements publics fonciers, et que cette ressource demeurera indispensable dans les années à venir. De nombreux établissements apprécient l'effet de levier qu'elle procure, en facilitant par exemple le recours à l'emprunt.

S'agissant de l'endettement, il est très variable selon les établissements.

Fin 2021, le niveau d'endettement global des EPF d'État s'établissait à 509 millions d'euros, portant presque entièrement sur deux établissements : l'EPF d'Île-de-France (411 millions d'euros) et l'EPF de Provence-Alpes-Côte d'Azur (96 millions d'euros). Les autres EPF ont un endettement nul ou inférieur à 1 million d'euros chacun.

Cet endettement demeure globalement modéré puisqu'il représente en moyenne 12 % du stock (18 % et 14 %, respectivement, pour les EPF d'Île-de-France et de Provence-Alpes-Côte d'Azur).

Les EPF locaux, y compris l'Office foncier de Corse, ont recours à l'endettement de manière plus systématique. Leur niveau d'endettement global est de 1,1 milliard d'euros, le rapport au niveau du stock foncier étant beaucoup plus élevé, à 65 %.

Selon les éléments apportés au rapporteur spécial par l'administration, la dette de la plupart des EPF d'État et locaux est incluse dans la dette publique au sens de la comptabilité nationale.

Enfin, la trésorerie des EPF d'État, dont le niveau est soumis à la demande des tutelles de ne pas dépasser six mois d'activité, est en baisse constante depuis 2020 avec la reprise de l'activité faisant suite à la crise sanitaire. Le niveau global de trésorerie s'établissait à 553 millions d'euros fin 2020, puis à 545 millions d'euros fin 2021. Si la trésorerie est encore en augmentation en 2022 en raison de cessions importantes pour certains établissements, son niveau est attendu en baisse les années suivantes pour se situer au niveau de 380 millions d'euros fin 2025.

2. Lors d'une opération donnée, le prix de cession dépend des coûts exposés par l'établissement...

L'établissement n'ayant pas vocation à réaliser des bénéficies, le coût de revente d'un terrain par l'EPF à une collectivité ou à un opérateur tiers correspond normalement à la charge foncière, c'est-à-dire l'ensemble des coûts permettant de produire un terrain prêt pour la construction : coût d'acquisition56(*), mais aussi impôts, honoraires du notaire et coûts de préparation du terrain (frais d'éviction des occupants légaux ou illégaux le cas échéant, démolition, voire dépollution, désamiantage...), frais de portage, etc.

Équilibre d'une opération foncière

Source : commission des finances, d'après le Conseil général de l'environnement et du développement durable (CGEDD)57(*)

En sens inverse, les éventuelles recettes de location du site peuvent diminuer la charge foncière, dans un esprit d' « urbanisme transitoire ».

Les EPF et l'« urbanisme transitoire »

De plus en plus d'établissements voient dans les terrains portés non seulement un moyen pour réaliser des opérations au terme du temps de portage, mais aussi une opportunité pour obtenir des ressources transitoires ou réaliser des opérations d'intérêt général.

L' « urbanisme transitoire » consiste à mettre le bien à disposition d'acteurs variés tels que les organismes d'hébergement d'urgence, les associations, les entreprises d'économie sociale et solidaire, les jeunes pousses. En Île-de-France, 600 places d'hébergement sont ainsi mises à disposition chaque année grâce à des occupations temporaires58(*).

Les terrains ou bâtiments peuvent aussi être loués pour des activités diverses, ce qui permet à l'EPF d'obtenir des recettes locatives limitant les frais de portage voire, dans certains cas, de réduire en fin de portage le prix auquel le terrain est revendu par l'EPF. Les représentants des EPF d'État ont ainsi indiqué au rapporteur spécial que la location d'un terrain pour un camping pourrait permettre de prolonger la durée de portage au-delà des durées habituellement prévues, ce qui nécessite toutefois des discussions avec les autorités de tutelle qui privilégient une rotation relativement rapide du stock foncier.

Source : commission des finances

Une estimation correcte de la charge foncière lors du lancement d'un projet est essentielle pour l'établissement. Une charge foncière plus élevée que prévu peut retarder un projet ou conduire à réduire son ambition quantitative ou qualitative, voire entraîner son annulation.

Cette estimation demande une expertise que l'EPF construit progressivement à partir de références passées. Elle demeure toutefois soumise à des incertitudes : évaluations domaniales et demandes des cédants lors de l'acquisition, étendue des travaux nécessaires connue de manière incomplète au début de l'opération, révision fréquente des projets à la demande des élus ou de la population...

3. ... mais peut faire l'objet d'une minoration financée par l'EPF

L'EPF peut décider ensuite d'accorder une minoration sur ce montant lors de la revente du terrain à une collectivité.

La minoration foncière consiste en une remise sur le prix normal de revente. Selon le CGEDD, plusieurs principes doivent être respectés par les fonds de minoration foncière59(*) :

- il ne s'agit pas d'une logique de guichet, mais de sélection des projets. L'EPF doit définir les priorités de son intervention ;

- l'EPF ne peut pas être le seul à consentir un effort, mais les collectivités partenaires doivent prendre en charge une partie du déficit de l'opération ;

- il est souhaitable qu'une collectivité de niveau plus élevé fasse partie des contributeurs afin de faire jouer un « effet de levier ».

Certains EPF pratiquent régulièrement la minoration foncière, selon des règles souvent fixées dans le programme pluriannuel d'intervention (PPI). D'autres y ont recours rarement, voire jamais, soit qu'ils considèrent que leur modèle économique ne le permet pas, soit que leur trésorerie soit encore insuffisante en phase de démarrage. Chaque établissement définit sa propre politique de minoration foncière :

- prise en charge de tout ou partie du coût des études ou des travaux de pré-aménagement (déconstruction, dépollution, désamiantage...) ;

- minoration sur le prix du foncier lors de la revente du bien, en général pour des opérations d'habitat social ou en accession.

Certains EPF prévoient que le montant total de la minoration ne peut excéder une certaine proportion du déficit foncier (souvent 60 % à 80 %, selon les EPF) ; elle peut aussi être définie en euros par mètre carré selon le type de travaux réalisé. En outre, si le montant de la minoration dépasse un certain seuil en euros, l'EPF peut revoir l'opportunité de l'opération ou les modalités de calcul de la minoration.

Le taux de minoration peut également être calibré en fonction du type d'opération, par exemple pour favoriser les opérations de logement social ou très social dans les communes déficitaires au titre de la loi SRU, ou pour les aider à remplir les obligations de performance énergétique.

La minoration peut être faite sur les fonds propres de l'établissement, sur le produit de la taxe spéciale d'équipement (TSE, y compris la part de compensation budgétaire sur le programme 135) ou sur des cessions foncières. Elle peut aussi provenir de fonds issus des collectivités territoriales : à titre d'exemple l'EPF d'Île-de-France a pu accorder, dans le département des Yvelines, des décotes financées par un fonds d'action foncière départemental sur des sites à vocation de développement économique60(*).

Au total, les minorations foncières sont souvent nécessaires pour permettre à des projets de logements sociaux d'atteindre l'équilibre. Elles apparaissent également de plus en plus nécessaires alors que l'action en environnement déjà urbanisé est plus coûteuse qu'en extension urbaine.

Une catégorie spécifique de minorations est réalisée sur le produit des pénalités SRU.

4. Une catégorie spécifique de remise est accordée à partir du produit des pénalités SRU

L'article L. 302-7 du code de la construction et de l'habitation dispose qu'un prélèvement annuel est effectué sur les ressources des communes, dites « carencées », dont la proportion de logement sociaux n'atteint pas les objectifs fixés par l'article 55 de la loi SRU61(*).

Ce prélèvement est reversé à l'intercommunalité si elle bénéficie de la délégation des aides à la pierre ; dans le cas contraire, il est reversé à un établissement public foncier62(*). En l'absence d'EPF, le prélèvement est reversé au fonds national des aides à la pierre (FNAP) ou, en outre-mer, aux fonds régionaux d'aménagement foncier et urbain.

Selon les éléments apportés par la DHUP au rapporteur spécial, 32 millions d'euros ont été versés en 2021 aux EPF d'État et 4,9 millions d'euros aux EPF locaux ainsi qu'à l'Office foncier de Corse. La majorité des versements concernent les régions Île-de-France (17,6 millions d'euros) et Provence Alpes Côte d'Azur (7,6 millions d'euros), compte tenu du nombre plus important de communes carencées dans ces régions.

Les EPF transmettent chaque année au préfet de département un rapport sur l'utilisation des sommes qui leur ont été reversées en application du prélèvement SRU, ainsi que sur les perspectives d'utilisation des sommes non utilisées. En pratique, les montants sont parfois tellement faibles que le rapport n'est pas remis.

Si le code de l'urbanisme n'impose pas explicitement d'affectation pour ces sommes en ce qui concerne les EPF, ils les utilisent généralement pour accorder des minorations sur les projets permettant aux communes déficitaires en logements sociaux de se rapprocher des objectifs SRU.

Si la ressource SRU a longtemps été peu utilisée, la situation semble s'inverser.

La chambre régionale des comptes d'Île-de-France constatait que, en 2020, l'EPF d'Île-de-France disposait de plus de 40 millions d'euros non encore employés au titre des pénalités perçues les années précédentes63(*). L'établissement indiquait dans sa réponse que le fonds est désormais pleinement utilisé, ce qui permet une accélération du nombre de logements sociaux dans les communes carencées. De fait, le montant dépensé a été de 20,2 millions d'euros en 2021, de près de 21 millions d'euros en 2022 et devrait atteindre 24,8 millions d'euros en 202364(*).

5. La revente du terrain doit toutefois permettre d'éviter des effets d'aubaine pour les acquéreurs

Dans de nombreux cas, l'établissement revend le terrain à la collectivité qui, elle-même, le cède à un aménageur ou un promoteur.

Les chambres régionales des comptes portent un jugement critique sur des cas où la collectivité revend le terrain à un prix supérieur à celui auquel elle l'a acquis auprès de l'EPF, avec une plus-value parfois importante65(*), considérant que ce comportement alimente la spéculation foncière : la minoration foncière a pour objectif non pas de fournir des ressources aux collectivités, y compris lorsqu'elles ont participé au financement de l'opération, mais de permettre la réalisation d'opérations de qualité supérieure ou de prix moins élevé pour l'acquéreur final (par exemple pour des logement sociaux).

La direction départementale des finances publiques (DDFIP) est ainsi intervenue en 2019 pour empêcher la cession d'un terrain porté par l'EPF des Yvelines à une commune qui prévoyait de le revendre avec une importante plus-value, car l'acte de cession initial du terrain, qui était issu d'une caserne militaire, prévoyait le reversement à l'État de toute plus-value éventuelle.

Certains EPF ont indiqué au rapporteur spécial avoir introduit des clauses anti-spéculatives dans les conventions avec les collectivités afin d'éviter que le foncier cédé par l'EPF fasse l'objet d'une revente ultérieure à un prix plus élevé avec une plus-value récupérée par la commune. Par exemple, la collectivité peut être obligée de reverser une partie de la plus-value à l'EPF, en particulier lorsque celui-ci a consenti une minoration foncière. Certains EPF ont déjà renoncé à des acquisitions lorsqu'ils soupçonnaient que la collectivité réaliserait une plus-value trop importante, l'objectif étant d'améliorer la qualité du projet ou de diminuer le prix de vente final des logements.

Plusieurs EPF privilégient d'ailleurs la revente directe aux opérateurs comme manière de limiter les plus-values à la revente et de garantir la programmation de logements locatifs sociaux, tandis que la revente aux collectivités concerne surtout des équipements ou des espaces publics, non susceptibles de plus-values.

* 53 Voir Thierry Vilmin, L'aménagement urbain en France : une approche systémique, Centre d'étude sur les réseaux, les transports, l'urbanisme et les constructions publiques (CERTU), novembre 1999.

* 54 Chambre régionale des comptes d'Île-de-France, Établissement public foncier d'Île-de-France : exercices 2016 et suivants, rapport d'observations définitives, mai 2022.

* 55 Seuls trois EPF locaux ne perçoivent pas la TSE et se financent par l'emprunt ou par subvention de leurs collectivités : EPFL Agen-Garonne, Landes-Foncier et Mayenne-Sarthe.

* 56 Certains EPF appliquent en plus une actualisation du coût d'acquisition, par exemple au bout de cinq ans de portage.

* 57 Conseil général de l'environnement et du développement durable, Pratiques des établissements publics fonciers en matière de requalification des friches urbaines et industrielles, mai 2016.

* 58 Chambre régionale des comptes d'Île-de-France, Établissement public foncier d'Île-de-France, exercice 2016 et suivants, rapport d'observations définitives, p. 31.

* 59 Conseil général de l'environnement et du développement durable (CGEDD), Pratiques des établissements publics fonciers en matière de requalification des friches urbaines et industrielles, rapport CGEDD n° 010379-01, établi par Philippe Grand et Jérôme Peyrat.

* 60 Chambre régionale des comptes d'Île-de-France, Établissement public foncier d'Île-de-France, exercice 2016 et suivants, rapport d'observations définitives, p. 37.

* 61 Loi n° 2000-1208 du 13 décembre 2000 relative à la solidarité et au renouvellement urbains, dispositions codifiées aux articles L. 302-5 et suivants du code de la construction et de l'habitation.

* 62 Dans le cas où la commune est située sur le territoire de compétence d'un EPF local et d'un EPF d'État, c'est l'EPF local qui perçoit le produit du prélèvement, sauf en Île-de-France où c'est l'EPF d'État. En Corse, c'est l'Office foncier de Corse qui le perçoit.

* 63 Chambre régionale des comptes d'Île-de-France, Établissement public foncier d'Île-de-France : exercices 2016 et suivants, rapport d'observations définitives, mai 2022.

* 64 EPF d'Île-de-France, Bilan annuel de l'utilisation du fonds de minoration SRU, 2022.

* 65 Voir par exemple Chambre régionale des comptes d'Île-de-France, Établissement public foncier d'Île-de-France, exercice 2016 et suivants, rapport d'observations définitives, p. 42-43.