N° 35

SÉNAT

SESSION ORDINAIRE DE 2023-2024

Enregistré à la Présidence du Sénat le 18 octobre 2023

RAPPORT

FAIT

au nom de la commission des finances (1) sur le projet de loi autorisant l'approbation de la convention entre le Gouvernement de la République française et le Gouvernement du Royaume du Danemark pour l'élimination de la double imposition en matière d'impôts sur le revenu et la prévention de l'évasion et de la fraude fiscales et la ratification de la convention entre la République française et la République hellénique pour l'élimination de la double imposition en matière d'impôts sur le revenu et pour la prévention de l'évasion et de la fraude fiscales (procédure accélérée),

Par M. Vincent DELAHAYE,

Sénateur

(1) Cette commission est composée de : M. Claude Raynal, président ; M. Jean-François Husson, rapporteur général ; MM. Bruno Belin, Christian Bilhac, Jean-Baptiste Blanc, Emmanuel Capus, Thierry Cozic, Bernard Delcros, Thomas Dossus, Albéric de Montgolfier, Didier Rambaud, Stéphane Sautarel, Pascal Savoldelli, vice-présidents ; M. Michel Canévet, Mmes Marie-Claire Carrère-Gée, Frédérique Espagnac, M. Marc Laménie, secrétaires ; MM. Arnaud Bazin, Grégory Blanc, Mme Florence Blatrix Contat, M. Éric Bocquet, Mme Isabelle Briquet, M. Vincent Capo-Canellas, Mme Marie-Carole Ciuntu, MM. Raphaël Daubet, Vincent Delahaye, Vincent Éblé, Rémi Féraud, Mme Nathalie Goulet, MM. Jean-Raymond Hugonet, Éric Jeansannetas, Christian Klinger, Mme Christine Lavarde, MM. Antoine Lefèvre, Dominique de Legge, Victorin Lurel, Hervé Maurey, Jean-Marie Mizzon, Claude Nougein, Olivier Paccaud, Mme Vanina Paoli-Gagin, MM. Georges Patient, Jean-François Rapin, Teva Rohfritsch, Mme Ghislaine Senée, MM. Laurent Somon, Christopher Szczurek, Mme Sylvie Vermeillet, M. Jean Pierre Vogel.

Voir les numéros :

|

Sénat : |

549 (2022-2023) et 36 (2023-2024) |

L'ESSENTIEL

I. LA NÉCESSAIRE MODERNISATION DU CADRE FISCAL RÉGISSANT LES RELATIONS ÉCONOMIQUES FRANCO-DANOISES ET FRANCO-GRECQUES

A. LA FRANCE ET LE DANEMARK NE SONT PLUS LIÉS PAR AUCUNE CONVENTION FISCALE BILATÉRALE DEPUIS LE 1ER JANVIER 2009

La France et le Danemark ont été liés pendant plus de cinquante ans par la convention fiscale du 8 février 1957 ayant pour objet principal d'éliminer les doubles impositions. En juin 2008, les autorités danoises, qui ont estimé que les stipulations de la convention de 1957 étaient déséquilibrées dès lors qu'elles octroyaient à la France un droit exclusif de taxation des pensions perçues par les retraités danois installés en France, ont pris la décision unilatérale de dénoncer la convention de 1957, qui n'est donc plus en vigueur depuis le 1er janvier 2009.

Par conséquent, alors même que le Danemark, membre de l'Union européenne, est un partenaire commercial important de la France, avec 7,4 milliards d'euros d'échanges bilatéraux en 2022, les règles fiscales actuellement applicables sont celles résultant du droit interne de chaque État membre et du droit de l'Union européenne.

Malgré l'adoption d'une instruction fiscale dédiée1(*) pour limiter les cas de double imposition et la création d'un régime provisoire pour les retraités danois installés en France antérieurement au mois de novembre 2007, les particuliers et les entreprises sont actuellement exposés à un risque de double imposition qui porte atteinte au dynamisme des échanges économiques entre la France et le Danemark.

|

Français établis au Danemark2(*) |

d'échanges commerciaux franco-danois en 2022 |

Filiales danoises implantées en France |

B. LA FRANCE ET LA GRÈCE SONT LIÉES PAR UNE CONVENTION FISCALE DE 1963 QUI N'A DEPUIS LORS FAIT L'OBJET D'AUCUNE ÉVOLUTION

La France et la Grèce sont liées, en matière d'imposition sur le revenu et d'élimination des doubles impositions, par une convention fiscale signée le 21 août 1963 et entrée en vigueur le 31 janvier 1965.

Cependant, la convention franco-grecque de 1963 correspond à un modèle ancien, qui n'est plus conforme ni à la pratique conventionnelle de la France, ni au standards internationaux les plus récents. Elle n'a fait l'objet d'aucune modification depuis son entrée en vigueur.

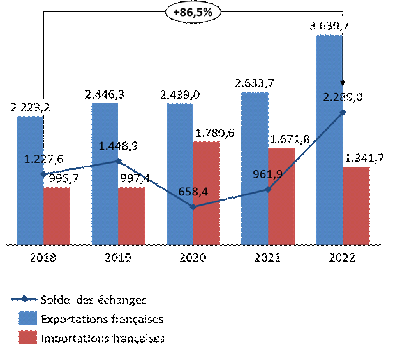

La France et la Grèce entretiennent des relations économiques importantes et dynamiques, qui ont augmenté de près de 90 % entre 2018 et 2022. La France est par surcroît le quatrième fournisseur de la Grèce au sein de l'Union européenne et la balance commerciale franco-grecque représente le 6e excédent commercial de la France en 2022.

Échanges commerciaux entre la France et la Grèce (en M€)

Source : commission des finances, d'après les données du ministère de l'Europe et des affaires étrangères

À la demande de la France, des négociations autour de la rédaction d'une nouvelle convention se sont ouvertes en 2019. Un premier tour de négociation s'est tenu à Athènes du 4 au 6 juin 2019 et s'est poursuivi à distance, du fait du contexte sanitaire, au cours de l'année 2020. Du côté français, les négociations ont poursuivis trois objectifs principaux : intégrer les derniers standards OCDE, adapter les stipulations à la pratique conventionnelle française et remédier aux difficultés d'application de la précédente convention.

II. LES NOUVELLES CONVENTIONS FISCALES MODERNISÉES RÈGLENT LES PROBLÈMES BILATÉRAUX AVEC LE DANEMARK ET LA GRÈCE

A. LA NOUVELLE CONVENTION FRANCO-DANOISE RÉSOUT EN PARTICULIER LA QUESTION DE LA TAXATION DES PENSIONS

Le règlement de la question de la taxation des pensions constituait à la fois un préalable et un des principaux enjeux de la négociation d'une nouvelle convention fiscale entre la France et le Danemark.

La convention du 4 février 2022 adopte une solution atypique reposant sur un mécanisme de « crédit d'impôt inversé » qui permet de maintenir l'intégralité du droit d'imposer du fisc français tout en accédant à la demande danoise de pouvoir taxer de manière résiduelle les pensions privées.

Par conséquent, à compter de l'entrée en vigueur de la convention, les retraités danois installés en France, dont le nombre est estimé à 1 500 environ, continueront d'être imposés en France pour l'intégralité de leurs pensions. Par surcroît, le Danemark aura la possibilité d'imposer également ces pensions dans la limite de la différence entre l'impôt payé en France et l'impôt qui aurait été payé au Danemark.

Parallèlement, la nouvelle convention intègre les standards modernisés établis par l'OCDE dans le cadre du plan BEPS3(*), dont en particulier la nouvelle définition de l'établissement stable, la clause générale anti-abus ou la procédure amiable de règlement des différends.

B. LA NOUVELLE CONVENTION FRANCO-GRECQUE VISE ESSENTIELLEMENT À REMÉDIER AUX RÉCENTES DIFFICULTÉS D'APPLICATION DE LA CONVENTION ACTUELLE

Comme pour le texte liant la France au Danemark, la convention franco-grecque du 11 mai 2022 intègre les derniers standards établis par l'Organisation de coopération et de développement économiques (OCDE) dans son modèle de convention fiscale concernant l'imposition du revenu et de la fortune (projet BEPS) ainsi que dans l'instrument multilatéral.

Cette convention intègre ainsi la nouvelle définition de l'établissement stable, de l'agent dépendant et de l'agent indépendant, la clause anti-fragmentation et la clause générale anti-abus. Toutefois, au cours des négociations, les deux parties ont fait le choix de conserver certaines stipulations issues de la convention de 1963, notamment sur la répartition des bénéfices et la distinction entre navigation aérienne et navigation maritime internationales.

Surtout, la nouvelle convention permet de réduire le risque de double imposition entre les deux États.

La France et la Grèce ont fait le choix d'abandonner la méthode de l'exonération pour privilégier la méthode de l'imputation afin d'éliminer les doubles impositions. Ce choix est cohérent avec les conventions fiscales récentes conclues ou renouvelées par la France.

De plus, les règles de répartition de l'imposition des rémunérations publiques ont fait l'objet d'une simplification. Les règles en vigueur dans le cadre de la convention de 1963 étaient source de complexité et ont été à l'origine de difficultés pour les personnes physiques résidant en Grèce et percevant des rémunérations publiques de source française.

III. LES NOUVELLES CONVENTIONS FISCALES DOIVENT ENTRER EN VIGUEUR POUR SÉCURISER ET STIMULER LES RELATIONS ÉCONOMIQUES FRANCO-DANOISES ET FRANCO-GRECQUES

A. LES DEUX NOUVELLES CONVENTIONS FISCALES SIMPLIFIERONT ET SÉCURISERONT LES RELATIONS TRANSFRONTALIÈRES

- En ce qui concerne les dispositions fiscales applicables entre la France et le Danemark, l'entrée en vigueur de la convention fiscale renforcera la sécurité juridique de la situation fiscale des particuliers et des entreprises ayant des intérêts en France et au Danemark.

Pour les particuliers, l'entrée en vigueur de la nouvelle convention permettra l'élimination du risque de double imposition, en particulier pour les retraités dont les revenus seront soumis au nouveau mécanisme institué par la convention. Pour les entreprises, l'entrée en vigueur simplifiera la situation des groupes ayant des activités en France et au Danemark en limitant le recours à des procédures administratives lourdes et répétitives. La réduction des taux de retenus à la source pour les revenus passifs favorisera par surcroît les investissements entre les deux pays.

- Pour les relations fiscales entre la France et la Grèce, le choix d'une imposition exclusive dans l'État de source des rémunérations publiques clarifie la situation des résidents français en Grèce qui perçoivent de tels revenus. En outre, par l'ajout d'une stipulation rétroactive au protocole annexé à la convention, la Grèce renonce à la perception des arriérés d'impôt que son administration fiscale avait pu réclamer à ces résidents français.

De plus, la convention du 11 mai 2022 prévoit un régime d'imposition des revenus passifs plus favorable aux investissements entre les deux pays. Cet abaissement de retenue à la source conduira, comme dans le cas du Danemark, à une répartition des recettes fiscales plus favorable au Trésor français.

Par conséquent, la commission a adopté le projet de loi pour permettre l'entrée en vigueur au plus vite de ces deux nouvelles conventions.

B. UN APPROFONDISSEMENT DES ÉVALUATIONS RELATIVES AUX EFFETS DES CONVENTIONS FISCALES PERMETTRAIT DE RENFORCER L'INFORMATION DU PARLEMENT

Si le dossier législatif transmis au Sénat comporte de longs développements sur les relations économiques bilatérales avec le Danemark et la Grèce, il ne fait pas apparaître d'estimation chiffrée de l'impact sur les finances publiques en général, ni sur les recettes fiscales en particulier, de chacune des deux conventions. À titre d'illustration, il est regrettable que l'administration fiscale n'ait pas pu produire, du fait de la complexité liée à l'extraction de ce type de données, une estimation précise des recettes fiscales rattachées aux revenus des retraités français actuellement établis au Danemark.

Le renforcement de l'expertise économique mobilisée pour les négociations fiscales internationales, appelé de ses voeux par la Cour des comptes4(*), contribuerait à une meilleure évaluation des conventions fiscales à venir et, partant, à une meilleure information du Parlement.

* 1 v. BOI-INT-CVB-DNK, dernière mise à jour le 28 juillet 2016.

* 2 D'après les inscriptions au registre des Français établis hors de France.

* 3 Base Erosion and Profit Shifting (BEPS) ou Érosion de la base d'imposition et transfert des bénéfices.

* 4 Cour des comptes, 2019, Les conventions fiscales internationales.