- L'ESSENTIEL

- EXPOSÉ GÉNÉRAL

- I. LE DANEMARK ET LA GRÈCE, DEUX PARTENAIRES

ÉCONOMIQUES IMPORTANTS DE LA FRANCE AU SEIN DE L'UNION EUROPÉENNE

AVEC LESQUELS LE CADRE FISCAL CONVENTIONNEL MÉRITAIT D'ÊTRE

MODERNISÉ

- A. LA CONVENTION FRANCO-DANOISE DU

4 FÉVRIER 2022 VISE À ENCOURAGER L'INTENSIFICATION DES

RELATIONS ÉCONOMIQUES ENTRE LES DEUX PAYS ET INTERVIENT APRÈS LA

DÉNONCIATION DE LA PRÉCÉDENTE CONVENTION PAR LE

DANEMARK

- 1. Le Danemark dispose d'une économie

dynamique et intégrée avec laquelle la France entretient des

relations économiques, financières et commerciales soutenues

- 2. La convention franco-danoise du

4 février 2022 fixe un cadre aux relations fiscales

bilatérales en remplacement de la convention de 1957

dénoncée unilatéralement par le Danemark en 2008

- 1. Le Danemark dispose d'une économie

dynamique et intégrée avec laquelle la France entretient des

relations économiques, financières et commerciales soutenues

- B. LA CONVENTION FRANCO-GRECQUE DU

11 MAI 2022 S'INSCRIT DANS UNE RELATION ÉCONOMIQUE ET

COMMERCIALE INTENSE ENTRE LES DEUX PAYS ET VISE À MODERNISER LE CADRE DE

LEUR RELATION EN MATIÈRE FISCALE

- 1. La France et la Grèce disposent d'une

relation économique et commerciale ancienne et soutenue, qui demeure

favorable à la France, tant en matière d'investissements que

d'exportations

- 2. La convention signée le

11 mai 2022 à Athènes vient remplacer la convention du

21 août 1963 qui régissait jusqu'à maintenant la

relation franco-grecque en matière fiscale

- 1. La France et la Grèce disposent d'une

relation économique et commerciale ancienne et soutenue, qui demeure

favorable à la France, tant en matière d'investissements que

d'exportations

- A. LA CONVENTION FRANCO-DANOISE DU

4 FÉVRIER 2022 VISE À ENCOURAGER L'INTENSIFICATION DES

RELATIONS ÉCONOMIQUES ENTRE LES DEUX PAYS ET INTERVIENT APRÈS LA

DÉNONCIATION DE LA PRÉCÉDENTE CONVENTION PAR LE

DANEMARK

- II. LES NOUVELLES CONVENTIONS FISCALES

NÉGOCIÉES AVEC LE DANEMARK ET LA GRÈCE RÈGLENT DES

PROBLÈMES BILATÉRAUX ET INTÈGRENT LES STANDARDS

MODERNISÉS DE L'OCDE

- A. LA NOUVELLE CONVENTION FISCALE FRANCO-DANOISE DU

4 FÉVRIER 2022 RÉSOUT LA QUESTION DES PENSIONS ET

INTÈGRE DES STANDARDS MODERNISÉS EN MATIÈRE DE

RÉPARTITION DE LA COMPÉTENCE FISCALE ET DE LUTTE CONTRE

L'ÉVITEMENT FISCAL

- 1. Le compromis acté par la nouvelle

convention fiscale franco-danoise supprime la double imposition des pensions et

préserve les recettes fiscales du Trésor français

- 2. La nouvelle convention fiscale franco-danoise

intègre les innovations élaborées par l'OCDE en

matière de lutte contre l'érosion de la base d'imposition et les

transferts de bénéfices (BEPS)

- 1. Le compromis acté par la nouvelle

convention fiscale franco-danoise supprime la double imposition des pensions et

préserve les recettes fiscales du Trésor français

- B. LA CONVENTION FRANCO-GRECQUE DU

11 MAI 2022 MODERNISE LE CADRE FISCAL CONVENTIONNEL ENTRE LES DEUX

PAYS ET REMÉDIE AUX RÉCENTES DIFFICULTÉS D'APPLICATION DE

LA CONVENTION ACTUELLE

- 1. La convention franco-grecque du

11 mai 2022 intègre les derniers standards du modèle de

convention fiscale de l'OCDE, tout en conservant certaines stipulations de la

convention du 21 août 1963

- 2. La rédaction de la convention

franco-grecque du 11 mai 2022 permet de réduire le risque de

double imposition

- a) Dans le cadre de la négociation des

stipulations de la convention de 2022, la France et la Grèce ont retenu

la méthode de l'imputation pour éliminer les doubles impositions

- b) Afin de remédier aux difficultés

d'application de la convention actuellement en vigueur, les règles de

répartition de l'imposition des rémunérations publiques

ont fait l'objet d'une simplification

- a) Dans le cadre de la négociation des

stipulations de la convention de 2022, la France et la Grèce ont retenu

la méthode de l'imputation pour éliminer les doubles impositions

- 1. La convention franco-grecque du

11 mai 2022 intègre les derniers standards du modèle de

convention fiscale de l'OCDE, tout en conservant certaines stipulations de la

convention du 21 août 1963

- A. LA NOUVELLE CONVENTION FISCALE FRANCO-DANOISE DU

4 FÉVRIER 2022 RÉSOUT LA QUESTION DES PENSIONS ET

INTÈGRE DES STANDARDS MODERNISÉS EN MATIÈRE DE

RÉPARTITION DE LA COMPÉTENCE FISCALE ET DE LUTTE CONTRE

L'ÉVITEMENT FISCAL

- III. SI LES NOUVELLES CONVENTIONS FISCALES CONCLUES

AVEC LE DANEMARK ET LA GRÈCE CONSTITUENT UN VECTEUR DE CONSOLIDATION DE

LA SITUATION FISCALE DES PARTICULIERS ET DES ENTREPRISES, UNE ÉVALUATION

PLUS APPROFONDI DE LEURS CONSÉQUENCES ÉCONOMIQUES ET

FINANCIÈRES DEVRAIT ACCOMPAGNER LEUR RATIFICATION

- A. L'ENTRÉE EN VIGUEUR DE CES DEUX

CONVENTIONS FISCALES PERMETTRA DE SIMPLIFIER ET DE SÉCURISER LA

SITUATION FISCALE DES PARTICULIERS ET DES ENTREPRISES

- 1. Les conventions fiscales bilatérales avec

le Danemark et la Grèce sécurisent la situation fiscale des

contribuables en renforçant la protection contre le risque de double

imposition

- 2. Les nouvelles conventions fiscales conformes aux

standards de l'OCDE permettront de simplifier la situation fiscale des

entreprises

- 1. Les conventions fiscales bilatérales avec

le Danemark et la Grèce sécurisent la situation fiscale des

contribuables en renforçant la protection contre le risque de double

imposition

- B. L'ADMINISTRATION FISCALE DEVRAIT UTILEMENT

RENFORCER SES INSTRUMENTS D'ÉTUDE D'IMPACT A PRIORI ET

D'ÉVALUATION A POSTERIORI DES CONVENTIONS FISCALES INTERNATIONALES

- 1. Avant l'entrée en vigueur des

conventions, les études d'impact transmises au Parlement devraient faire

apparaître plus clairement l'évaluation des effets de la

convention sur les recettes fiscales

- 2. Après l'entrée en vigueur des

conventions, un suivi consolidé de leurs effets permettrait une

évaluation plus circonstancié du réseau des conventions

fiscales de la France

- 1. Avant l'entrée en vigueur des

conventions, les études d'impact transmises au Parlement devraient faire

apparaître plus clairement l'évaluation des effets de la

convention sur les recettes fiscales

- A. L'ENTRÉE EN VIGUEUR DE CES DEUX

CONVENTIONS FISCALES PERMETTRA DE SIMPLIFIER ET DE SÉCURISER LA

SITUATION FISCALE DES PARTICULIERS ET DES ENTREPRISES

- I. LE DANEMARK ET LA GRÈCE, DEUX PARTENAIRES

ÉCONOMIQUES IMPORTANTS DE LA FRANCE AU SEIN DE L'UNION EUROPÉENNE

AVEC LESQUELS LE CADRE FISCAL CONVENTIONNEL MÉRITAIT D'ÊTRE

MODERNISÉ

- EXAMEN EN COMMISSION

- LISTE DES PERSONNES ENTENDUES

N° 35

SÉNAT

SESSION ORDINAIRE DE 2023-2024

Enregistré à la Présidence du Sénat le 18 octobre 2023

RAPPORT

FAIT

au nom de la commission des finances (1) sur le projet de loi autorisant l'approbation de la convention entre le Gouvernement de la République française et le Gouvernement du Royaume du Danemark pour l'élimination de la double imposition en matière d'impôts sur le revenu et la prévention de l'évasion et de la fraude fiscales et la ratification de la convention entre la République française et la République hellénique pour l'élimination de la double imposition en matière d'impôts sur le revenu et pour la prévention de l'évasion et de la fraude fiscales (procédure accélérée),

Par M. Vincent DELAHAYE,

Sénateur

(1) Cette commission est composée de : M. Claude Raynal, président ; M. Jean-François Husson, rapporteur général ; MM. Bruno Belin, Christian Bilhac, Jean-Baptiste Blanc, Emmanuel Capus, Thierry Cozic, Bernard Delcros, Thomas Dossus, Albéric de Montgolfier, Didier Rambaud, Stéphane Sautarel, Pascal Savoldelli, vice-présidents ; M. Michel Canévet, Mmes Marie-Claire Carrère-Gée, Frédérique Espagnac, M. Marc Laménie, secrétaires ; MM. Arnaud Bazin, Grégory Blanc, Mme Florence Blatrix Contat, M. Éric Bocquet, Mme Isabelle Briquet, M. Vincent Capo-Canellas, Mme Marie-Carole Ciuntu, MM. Raphaël Daubet, Vincent Delahaye, Vincent Éblé, Rémi Féraud, Mme Nathalie Goulet, MM. Jean-Raymond Hugonet, Éric Jeansannetas, Christian Klinger, Mme Christine Lavarde, MM. Antoine Lefèvre, Dominique de Legge, Victorin Lurel, Hervé Maurey, Jean-Marie Mizzon, Claude Nougein, Olivier Paccaud, Mme Vanina Paoli-Gagin, MM. Georges Patient, Jean-François Rapin, Teva Rohfritsch, Mme Ghislaine Senée, MM. Laurent Somon, Christopher Szczurek, Mme Sylvie Vermeillet, M. Jean Pierre Vogel.

Voir les numéros :

|

Sénat : |

549 (2022-2023) et 36 (2023-2024) |

L'ESSENTIEL

I. LA NÉCESSAIRE MODERNISATION DU CADRE FISCAL RÉGISSANT LES RELATIONS ÉCONOMIQUES FRANCO-DANOISES ET FRANCO-GRECQUES

A. LA FRANCE ET LE DANEMARK NE SONT PLUS LIÉS PAR AUCUNE CONVENTION FISCALE BILATÉRALE DEPUIS LE 1ER JANVIER 2009

La France et le Danemark ont été liés pendant plus de cinquante ans par la convention fiscale du 8 février 1957 ayant pour objet principal d'éliminer les doubles impositions. En juin 2008, les autorités danoises, qui ont estimé que les stipulations de la convention de 1957 étaient déséquilibrées dès lors qu'elles octroyaient à la France un droit exclusif de taxation des pensions perçues par les retraités danois installés en France, ont pris la décision unilatérale de dénoncer la convention de 1957, qui n'est donc plus en vigueur depuis le 1er janvier 2009.

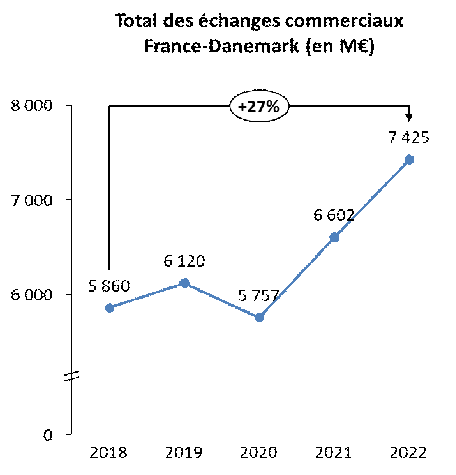

Par conséquent, alors même que le Danemark, membre de l'Union européenne, est un partenaire commercial important de la France, avec 7,4 milliards d'euros d'échanges bilatéraux en 2022, les règles fiscales actuellement applicables sont celles résultant du droit interne de chaque État membre et du droit de l'Union européenne.

Malgré l'adoption d'une instruction fiscale dédiée1(*) pour limiter les cas de double imposition et la création d'un régime provisoire pour les retraités danois installés en France antérieurement au mois de novembre 2007, les particuliers et les entreprises sont actuellement exposés à un risque de double imposition qui porte atteinte au dynamisme des échanges économiques entre la France et le Danemark.

|

Français établis au Danemark2(*) |

d'échanges commerciaux franco-danois en 2022 |

Filiales danoises implantées en France |

B. LA FRANCE ET LA GRÈCE SONT LIÉES PAR UNE CONVENTION FISCALE DE 1963 QUI N'A DEPUIS LORS FAIT L'OBJET D'AUCUNE ÉVOLUTION

La France et la Grèce sont liées, en matière d'imposition sur le revenu et d'élimination des doubles impositions, par une convention fiscale signée le 21 août 1963 et entrée en vigueur le 31 janvier 1965.

Cependant, la convention franco-grecque de 1963 correspond à un modèle ancien, qui n'est plus conforme ni à la pratique conventionnelle de la France, ni au standards internationaux les plus récents. Elle n'a fait l'objet d'aucune modification depuis son entrée en vigueur.

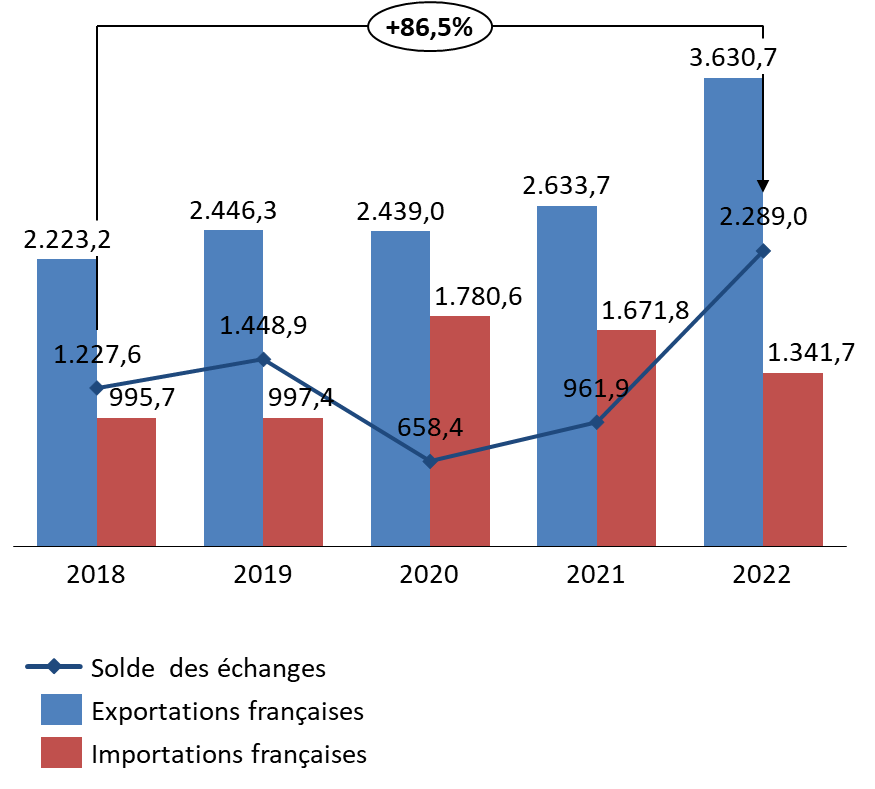

La France et la Grèce entretiennent des relations économiques importantes et dynamiques, qui ont augmenté de près de 90 % entre 2018 et 2022. La France est par surcroît le quatrième fournisseur de la Grèce au sein de l'Union européenne et la balance commerciale franco-grecque représente le 6e excédent commercial de la France en 2022.

Échanges commerciaux entre la France et la Grèce (en M€)

Source : commission des finances, d'après les données du ministère de l'Europe et des affaires étrangères

À la demande de la France, des négociations autour de la rédaction d'une nouvelle convention se sont ouvertes en 2019. Un premier tour de négociation s'est tenu à Athènes du 4 au 6 juin 2019 et s'est poursuivi à distance, du fait du contexte sanitaire, au cours de l'année 2020. Du côté français, les négociations ont poursuivis trois objectifs principaux : intégrer les derniers standards OCDE, adapter les stipulations à la pratique conventionnelle française et remédier aux difficultés d'application de la précédente convention.

II. LES NOUVELLES CONVENTIONS FISCALES MODERNISÉES RÈGLENT LES PROBLÈMES BILATÉRAUX AVEC LE DANEMARK ET LA GRÈCE

A. LA NOUVELLE CONVENTION FRANCO-DANOISE RÉSOUT EN PARTICULIER LA QUESTION DE LA TAXATION DES PENSIONS

Le règlement de la question de la taxation des pensions constituait à la fois un préalable et un des principaux enjeux de la négociation d'une nouvelle convention fiscale entre la France et le Danemark.

La convention du 4 février 2022 adopte une solution atypique reposant sur un mécanisme de « crédit d'impôt inversé » qui permet de maintenir l'intégralité du droit d'imposer du fisc français tout en accédant à la demande danoise de pouvoir taxer de manière résiduelle les pensions privées.

Par conséquent, à compter de l'entrée en vigueur de la convention, les retraités danois installés en France, dont le nombre est estimé à 1 500 environ, continueront d'être imposés en France pour l'intégralité de leurs pensions. Par surcroît, le Danemark aura la possibilité d'imposer également ces pensions dans la limite de la différence entre l'impôt payé en France et l'impôt qui aurait été payé au Danemark.

Parallèlement, la nouvelle convention intègre les standards modernisés établis par l'OCDE dans le cadre du plan BEPS3(*), dont en particulier la nouvelle définition de l'établissement stable, la clause générale anti-abus ou la procédure amiable de règlement des différends.

B. LA NOUVELLE CONVENTION FRANCO-GRECQUE VISE ESSENTIELLEMENT À REMÉDIER AUX RÉCENTES DIFFICULTÉS D'APPLICATION DE LA CONVENTION ACTUELLE

Comme pour le texte liant la France au Danemark, la convention franco-grecque du 11 mai 2022 intègre les derniers standards établis par l'Organisation de coopération et de développement économiques (OCDE) dans son modèle de convention fiscale concernant l'imposition du revenu et de la fortune (projet BEPS) ainsi que dans l'instrument multilatéral.

Cette convention intègre ainsi la nouvelle définition de l'établissement stable, de l'agent dépendant et de l'agent indépendant, la clause anti-fragmentation et la clause générale anti-abus. Toutefois, au cours des négociations, les deux parties ont fait le choix de conserver certaines stipulations issues de la convention de 1963, notamment sur la répartition des bénéfices et la distinction entre navigation aérienne et navigation maritime internationales.

Surtout, la nouvelle convention permet de réduire le risque de double imposition entre les deux États.

La France et la Grèce ont fait le choix d'abandonner la méthode de l'exonération pour privilégier la méthode de l'imputation afin d'éliminer les doubles impositions. Ce choix est cohérent avec les conventions fiscales récentes conclues ou renouvelées par la France.

De plus, les règles de répartition de l'imposition des rémunérations publiques ont fait l'objet d'une simplification. Les règles en vigueur dans le cadre de la convention de 1963 étaient source de complexité et ont été à l'origine de difficultés pour les personnes physiques résidant en Grèce et percevant des rémunérations publiques de source française.

III. LES NOUVELLES CONVENTIONS FISCALES DOIVENT ENTRER EN VIGUEUR POUR SÉCURISER ET STIMULER LES RELATIONS ÉCONOMIQUES FRANCO-DANOISES ET FRANCO-GRECQUES

A. LES DEUX NOUVELLES CONVENTIONS FISCALES SIMPLIFIERONT ET SÉCURISERONT LES RELATIONS TRANSFRONTALIÈRES

- En ce qui concerne les dispositions fiscales applicables entre la France et le Danemark, l'entrée en vigueur de la convention fiscale renforcera la sécurité juridique de la situation fiscale des particuliers et des entreprises ayant des intérêts en France et au Danemark.

Pour les particuliers, l'entrée en vigueur de la nouvelle convention permettra l'élimination du risque de double imposition, en particulier pour les retraités dont les revenus seront soumis au nouveau mécanisme institué par la convention. Pour les entreprises, l'entrée en vigueur simplifiera la situation des groupes ayant des activités en France et au Danemark en limitant le recours à des procédures administratives lourdes et répétitives. La réduction des taux de retenus à la source pour les revenus passifs favorisera par surcroît les investissements entre les deux pays.

- Pour les relations fiscales entre la France et la Grèce, le choix d'une imposition exclusive dans l'État de source des rémunérations publiques clarifie la situation des résidents français en Grèce qui perçoivent de tels revenus. En outre, par l'ajout d'une stipulation rétroactive au protocole annexé à la convention, la Grèce renonce à la perception des arriérés d'impôt que son administration fiscale avait pu réclamer à ces résidents français.

De plus, la convention du 11 mai 2022 prévoit un régime d'imposition des revenus passifs plus favorable aux investissements entre les deux pays. Cet abaissement de retenue à la source conduira, comme dans le cas du Danemark, à une répartition des recettes fiscales plus favorable au Trésor français.

Par conséquent, la commission a adopté le projet de loi pour permettre l'entrée en vigueur au plus vite de ces deux nouvelles conventions.

B. UN APPROFONDISSEMENT DES ÉVALUATIONS RELATIVES AUX EFFETS DES CONVENTIONS FISCALES PERMETTRAIT DE RENFORCER L'INFORMATION DU PARLEMENT

Si le dossier législatif transmis au Sénat comporte de longs développements sur les relations économiques bilatérales avec le Danemark et la Grèce, il ne fait pas apparaître d'estimation chiffrée de l'impact sur les finances publiques en général, ni sur les recettes fiscales en particulier, de chacune des deux conventions. À titre d'illustration, il est regrettable que l'administration fiscale n'ait pas pu produire, du fait de la complexité liée à l'extraction de ce type de données, une estimation précise des recettes fiscales rattachées aux revenus des retraités français actuellement établis au Danemark.

Le renforcement de l'expertise économique mobilisée pour les négociations fiscales internationales, appelé de ses voeux par la Cour des comptes4(*), contribuerait à une meilleure évaluation des conventions fiscales à venir et, partant, à une meilleure information du Parlement.

EXPOSÉ GÉNÉRAL

I. LE DANEMARK ET LA GRÈCE, DEUX PARTENAIRES ÉCONOMIQUES IMPORTANTS DE LA FRANCE AU SEIN DE L'UNION EUROPÉENNE AVEC LESQUELS LE CADRE FISCAL CONVENTIONNEL MÉRITAIT D'ÊTRE MODERNISÉ

A. LA CONVENTION FRANCO-DANOISE DU 4 FÉVRIER 2022 VISE À ENCOURAGER L'INTENSIFICATION DES RELATIONS ÉCONOMIQUES ENTRE LES DEUX PAYS ET INTERVIENT APRÈS LA DÉNONCIATION DE LA PRÉCÉDENTE CONVENTION PAR LE DANEMARK

1. Le Danemark dispose d'une économie dynamique et intégrée avec laquelle la France entretient des relations économiques, financières et commerciales soutenues

Le Danemark, pays de 5,8 millions d'habitants membre de l'Union européenne depuis 19735(*), s'appuie sur un appareil productif solide et dynamique concentré dans le secteur des services qui représente 77,5 % du produit intérieur brut (PIB). Le Danemark bénéficie d'un niveau élevé de PIB par habitant (68 000 dollars en 2021) et il se situe en 2021 à la 6e place mondiale en matière d'indice de développement humain (IDH) établit par le Programme des Nations unies pour le développement (PNUD).

Après un ralentissement maîtrisé de l'économie danoise dans le cadre de l'épidémie de Covid- 19 (- 2 % de PIB en 2020), l'activité économique a connu un redressement dynamique avec une croissance de 4,9 % du PIB en 2021 puis de 3,8 % en 2022. Si la Commission européenne anticipe un ralentissement de la croissance danoise en 2023, elle resterait pour autant positive avec un taux prévisionnel de 0,3 %.

L'économie danoise repose sur le dynamisme de ses exportations, notamment en matière de produits pharmaceutiques, de produits agro-alimentaires et d'équipements mécaniques. Elle profite par ailleurs de la présence au Danemark de la plus grande entreprise mondiale dans le secteur du transport maritime avec la société Maersk, qui explique que le pays représente 16 % du trafic mondial de conteneurs.

La France et le Danemark entretiennent une relation diplomatique dense et croissante, qui s'inscrit notamment dans le cadre de leur appartenance conjointe à l'Union européenne et à l'Organisation du traité de l'Atlantique Nord (OTAN). La convergence entre les positions du Danemark et de la France sur la scène internationale, notamment en matière de lutte contre le réchauffement climatique et de promotion du respect du droit international, a été renforcée dans la période récente par le réinvestissement des autorités publiques danoises dans les questions de sécurité et de défense. En premier lieu, le Danemark participe à l'Initiative européenne d'intervention promue par la France et les armées danoises ont déployé des militaires au Sahel dans le cadre de la force opérationnelle « Takuba » pilotée par la France. En second lieu, le Danemark a décidé le 1er juin 2022 de lever la dérogation (opt-out) à la participation à la politique de sécurité et de défense commune (PSDC) de l'Union européenne.

Les relations diplomatiques franco-danoises s'appuient également sur la présence au Danemark de 5 600 ressortissants français inscrits au registre et sur la communauté danoise en France qui est estimée à 3 000 personnes environ.

En matière commerciale, la France et le Danemark ont des échanges croissants qui ont atteint en 2022 un total de 7,4 milliards d'euros, soit une croissance de 12 % par rapport à 2021 et une croissance totale de 27 % depuis 2018. Avec une part de marché de 3,3 %, la France est devenue en 2021 le 9e client et le 9e fournisseur du Danemark - tandis que le Danemark est le 33e partenaire commercial de la France.

Les principaux secteurs d'exportation des entreprises françaises au Danemark sont les produits chimiques, parfums et cosmétiques, les produits des industries agroalimentaires (IAA) et les produits pharmaceutiques, qui représentent au total 42 % des exportations françaises. Les produits pharmaceutiques et les produits des IAA font par ailleurs partie des principaux postes d'importation de produits danois en France, ce qui témoigne du phénomène d'intégration de ces filières entre les deux pays.

Les relations commerciales franco-danoises sont globalement équilibrées et la France a un solde légèrement positif à hauteur de 437 millions d'euros pour ses échanges commerciaux avec le Danemark en 2022.

Source : commission des finances, d'après les données de la Direction générale des douanes et des droits indirects

En matière financière, la France représente un investisseur d'envergure au Danemark où elle dispose du 10e stock d'investissements directs à l'étranger (IDE) en 2021. Les investissements français au Danemark ont augmenté de 190 % entre 2014 et 2019 en lien notamment avec deux opérations structurantes intervenues en 2018 : le rachat par Total de Maersk Oil et le rachat par Thalès de la société Cubris, spécialisée dans les systèmes de conduite ferroviaire assistée. La France est également implantée au Danemark par la présence de 220 entreprises françaises parmi lesquelles figurent notamment Total, Keolis, BNP Paribas et Renault.

Le Danemark oriente également une partie importante de ses investissements à l'étranger vers la France qui représente le premier pays d'accueil des investissements danois en Europe en 2021, avec 46 décisions d'investissements qui ont permis la création de 700 emplois. Alors que l'on estime à 400 le nombre de filiales danoises en France, notamment dans les secteurs de la chimie-pharmacie ou de l'agroalimentaire, le premier employeur danois en France est la société ISS, avec 18 000 employés dans le secteur des services aux entreprises et aux collectivités.

2. La convention franco-danoise du 4 février 2022 fixe un cadre aux relations fiscales bilatérales en remplacement de la convention de 1957 dénoncée unilatéralement par le Danemark en 2008

Dès les années 1950, avant l'intégration du Danemark à la Communauté économique européenne (CEE), la France a négocié et conclu avec cet État la convention fiscale du 8 février 1957 entre la France et le Danemark tendant à éviter les doubles impositions et à établir des règles d'assistance administrative réciproque en matière d'impôts sur les revenus et sur la fortune.

Après l'adoption par le Parlement de la loi n° 58-184 du 21 février 1958 autorisant la ratification de cette convention, elle est entrée en vigueur le 30 avril 1958, quelques mois avant la fin de la IVe République.

Cette convention fiscale, qui a été appliquée pendant plus de cinquante ans, a fait l'objet de critiques par les autorités publiques du Danemark dans les années 2010, au motif qu'elle présenterait un déséquilibre dans les avantages accordés aux cocontractants.

En particulier, le gouvernement danois estimait que les stipulations de la convention de 1957 qui accordait au seul État de résidence le droit d'imposition sur les pensions privées n'étaient pas satisfaisantes. Dès lors que le système fiscal danois prévoit une déduction fiscale pour des versements à des régimes de pensions, le ministre danois des impôts soulignait que l'application de la convention rendait impossible le recouvrement de cet impôt différé pour les nombreux retraités ayant quitté le Danemark pour s'installer en France6(*).

Par conséquent, après que le parlement danois a adopté la loi du 20 février 2008 qui autorise la dénonciation des conventions fiscales avec la France et l'Espagne, le Danemark a notifié à la France par note diplomatique du 10 juin 2008 sa décision de dénoncer la convention du 8 février 1957. Cette décision a pris effet à partir du 1er janvier 2009.

Depuis cette date, le régime fiscal des résidents français et danois est fixé par le droit interne respectif des deux pays, sous réserve de l'application du droit de l'Union européenne. Cependant, le parlement danois a prévu un régime transitoire en application duquel les personnes résidant en France avant le 28 novembre 2007 et commençant à percevoir des pensions au plus tard le 31 janvier 2008, ainsi que leur conjoints, continuaient de se voir appliquer le régime de la convention de 1957.

En vue de clarifier le régime applicable et d'éliminer la plupart des doubles impositions, le Gouvernement français a, pour sa part, publié une instruction administrative le 2 août 2010 désormais versée, dans sa version mise à jour, dans le Bulletin officiel des finances publiques (BOFIP)7(*).

Pour autant, pour consolider le cadre des relations économiques franco-danoise et la sécurité juridique du dispositif d'élimination des doubles impositions, les gouvernements français et danois ont engagés, après s'être entendus sur la question des pensions, deux tours de négociation bilatérales en avril et mai 2021. Ces négociations ont permis d'aboutir à un projet de convention paraphé le 23 novembre 2021. La convention a finalement été signée à Paris le 4 février 2022 par Bruno Le Maire, ministre français de l'économie, des finances et de la relance, et par Nicolai Wammen, ministre danois des finances.

Elle a été approuvée par le Danemark, après autorisation de son parlement, le 28 mars 2023.

L'article 1er du présent projet de loi, examiné par la commission, a pour objet d'autoriser l'approbation par la France de cette convention.

B. LA CONVENTION FRANCO-GRECQUE DU 11 MAI 2022 S'INSCRIT DANS UNE RELATION ÉCONOMIQUE ET COMMERCIALE INTENSE ENTRE LES DEUX PAYS ET VISE À MODERNISER LE CADRE DE LEUR RELATION EN MATIÈRE FISCALE

1. La France et la Grèce disposent d'une relation économique et commerciale ancienne et soutenue, qui demeure favorable à la France, tant en matière d'investissements que d'exportations

Réunissant 10,7 millions d'habitants pour 131 940 kilomètres carrés, la Grèce disposait en 2022 d'un produit intérieur brut (PIB) de 214,9 milliards de dollars, ce qui en fait la 16e économie de l'Union européenne et la 10e de la zone euro. Elle se situait, en 2020, au 32e rang mondial en termes d'indice de développement humain (IDH).

Les échanges bilatéraux se sont développés dès la naissance de l'État grec au XIXe siècle, notamment à partir de la mission scientifique française en Morée (1828-1832). La communauté française en Grèce regroupe environ 8 000 résidents inscrits sur les listes consulaires. Réciproquement, environ 35 000 citoyens grecs résident en France.

Sur le plan commercial, les échanges entre les deux pays, représentant un montant total de 4,97 milliards d'euros en 2022, se caractérisent par une asymétrie en faveur de la France. Cette dernière est, en effet, le 8e fournisseur de la Grèce et son 12e client au plan mondial, tandis que la Grèce est le 57e fournisseur de la France et son 33e client. La France est également le 4e fournisseur de la Grèce au sein de l'Union européenne après l'Allemagne, l'Italie et les Pays-Bas.

Le caractère asymétrique de la relation commerciale tend à se renforcer. Depuis 2020, l'excédent commercial avec la Grèce augmente et se situe en 2022 au 6e rang des excédents français. De plus, la part de marché de la France est en progression (2,9 % en 2021), notamment du fait d'une hausse des exportations françaises entre 2021 et 2022, de l'ordre de 38 %.

Évolution des échanges entre la France et la Grèce

(en millions d'euros)

Source : commission des finances, d'après les données du ministère des affaires étrangères

Les principaux produits d'exportation vers la Grèce, hors matériel militaire, sont détaillés dans le tableau ci-dessous.

Structure des échanges entre la

Grèce et la France en 2022

(hors matériel

militaire)

(en millions d'euros et en % du total)

|

Premiers postes d'exportation |

Premiers postes d'importation |

||

|

Produits des industries agroalimentaires (IAA) |

568 (15,6 %) |

Produits métallurgiques et produits métalliques |

367 (27,3 %) |

|

Produits chimiques, parfums et cosmétiques |

494 (13,6 %) |

Produits pharmaceutiques |

316,1 (23,6 %) |

|

Matériels de transport |

477,6 (13,2 %) |

Produits des industries agroalimentaires (IAA) |

209,6 (15,6 %) |

|

Produits métallurgiques et produits métalliques |

395,6 (10,9 %) |

Produits chimiques, parfums et cosmétiques |

99,4 (7,4 %) |

Source : commission des finances, d'après les données du ministère des affaires étrangères

Outre les échanges de biens, le secteur du tourisme constitue la majorité des échanges de services. Destination touristiques majeure, la Grèce a accueilli 1,8 million de visiteurs français en 2022. Les recettes touristiques en provenance de la France s'élèvent à 1,3 milliard d'euros contre 3,3 milliards pour l'Allemagne et 3,1 milliards pour le Royaume-Uni.

Sur le plan économique, la France, avec un stock d'investissement direct de 1,1 milliard d'euros fin 2022, figure au 9e rang des investisseurs étrangers en Grèce. Les investissements directs étrangers (IDE) français se concentrent principalement dans les secteurs des assurances, de la construction, de l'industrie des produits d'emballage ou des renouvelables. Réciproquement, le stock d'investissement grec en France représente 232 millions d'euros en 2022 et concerne en premier lieu le secteur immobilier.

Selon l'étude d'impact annexée au projet de loi, 194 filiales de groupes et entreprises français ou joint-venture franco-grecques sont implantées en Grèce. Cette présence française représente un chiffre d'affaires de 2,5 milliards d'euros et 12 625 emplois. Elle concerne l'ensemble des secteurs. Réciproquement, environ 180 entreprises grecques ou sous contrôle grec sont implantées en France.

2. La convention signée le 11 mai 2022 à Athènes vient remplacer la convention du 21 août 1963 qui régissait jusqu'à maintenant la relation franco-grecque en matière fiscale

La France et la Grèce sont liées, en matière d'imposition sur le revenu et d'élimination des doubles impositions, par une convention fiscale signée le 21 août 1963 et entrée en vigueur le 31 janvier 1963.

Cette convention franco-grecque de 1963 est couverte par la convention multilatérale pour la mise en oeuvre des mesures relatives aux conventions fiscales pour prévenir l'érosion de la base d'imposition et le transfert de bénéfices (dite CML ou BEPS8(*)), également désignée comme « instrument multilatéral » (IM). L'IM a pour objet de modifier les conventions fiscales bilatérales des États-parties en matière d'impôt sur le revenu et d'élimination des doubles impositions, en application du plan BEPS de l'OCDE. Il a été ratifié par la France le 26 septembre 2018 après en avoir obtenu l'autorisation par une loi du 12 juillet 2018. Les conventions fiscales bilatérales sont automatiquement modifiées, par le biais de « clauses de compatibilité », une fois que les parties ont notifié leur intention de voir ces conventions couvertes. La France a ainsi déposé une notification complémentaire le 22 septembre 2020 pour l'ensemble de son réseau conventionnel.

Cependant, la convention franco-grecque de 1963 correspond à un modèle ancien, qui n'est plus conforme à la pratique conventionnelle de la France ni au standards internationaux les plus récents. Elle n'a fait l'objet d'aucun avenant depuis son entrée en vigueur.

À la demande de la France, des négociations autour de la rédaction d'une nouvelle convention se sont ouvertes en 2019. Un premier tour de négociation s'est ainsi tenu à Athènes du 4 au 6 juin 2019 et s'est poursuivi à distance, du fait du contexte sanitaire, au cours de l'année 2020.

Du côté français, les négociations ont poursuivis trois objectifs principaux :

- premièrement, l'adoption d'une nouvelle convention offrait la possibilité d'intégrer les derniers standards internationaux, en particulier les définitions et les clauses les plus récentes du modèle OCDE9(*) et des travaux du projet BEPS ;

- deuxièmement, renégocier cette convention permettait à la France de se mettre en conformité avec la pratique conventionnelle française, notamment en termes d'imposition des revenus passifs et de méthode d'élimination des doubles impositions ;

- troisièmement, la clarification de certaines clauses de la convention sur l'imposition des rémunérations publiques devait conduire à remédier aux difficultés d'application, apparues ces dernières années, pour la convention toujours en vigueur.

En effet, la Grèce a, d'une part, mis en place en 2011 une contribution spéciale de solidarité, assise sur les revenus et qui n'entrait pas dans le champ de la convention de 1963.

D'autre part, à compter de 2020, la Grèce s'est saisie de la possibilité, ouverte par la convention de 1963 mais jusqu'alors inappliquée, d'imposer les rémunérations publiques de source française. Cette situation a notamment concerné les enseignants du lycée franco-hellénique Eugène Delacroix à Athènes, qui se sont vus réclamer des arriérés d'impôt au titre des revenus perçus depuis 2014. Si cette situation ne constituait pas une double imposition stricto sensu et découlait des stipulations de la convention, elle nécessitait toutefois un règlement rapide.

Dans l'attente de la négociation d'une nouvelle convention, le ministère des affaires étrangères a obtenu des autorités grecques des mesures de tolérance, notamment des dispositifs d'étalement des paiements.

La nouvelle convention a été signée à Athènes le 11 mai 2022 par Christos Staïkouras, ministre des finances de la République hellénique et par Patrick Maisonnave, ambassadeur de France en Grèce. Il s'agit, à la demande du ministère des affaires étrangères grec, d'un traité et non d'un accord international, au sens de l'article 52 de la Constitution10(*). La convention a d'ores et déjà été ratifiée par la Grèce par une loi n° 4984/2022, publiée au journal officiel grec le 25 octobre 2022.

II. LES NOUVELLES CONVENTIONS FISCALES NÉGOCIÉES AVEC LE DANEMARK ET LA GRÈCE RÈGLENT DES PROBLÈMES BILATÉRAUX ET INTÈGRENT LES STANDARDS MODERNISÉS DE L'OCDE

A. LA NOUVELLE CONVENTION FISCALE FRANCO-DANOISE DU 4 FÉVRIER 2022 RÉSOUT LA QUESTION DES PENSIONS ET INTÈGRE DES STANDARDS MODERNISÉS EN MATIÈRE DE RÉPARTITION DE LA COMPÉTENCE FISCALE ET DE LUTTE CONTRE L'ÉVITEMENT FISCAL

1. Le compromis acté par la nouvelle convention fiscale franco-danoise supprime la double imposition des pensions et préserve les recettes fiscales du Trésor français

La répartition du droit d'imposer les pensions entre les deux pays constituait l'un des enjeux majeurs de la négociation de la nouvelle convention fiscale entre la France et le Danemark. En effet, la décision unilatérale prise par le Danemark de dénoncer la précédente convention fiscale bilatérale a été motivée par le fait que l'article 13 de la convention de 1957 attribuait au pays de résidence un droit exclusif d'imposition sur les pensions privées. Par suite, il était impossible au Danemark d'imposer des pensions versées à des Danois installés en France pour leur retraite, et ce alors même que le système fiscal danois prévoit un avantage fiscal pour les cotisations à des régimes de pension.

La dénonciation de la convention de 1957, qui a pris effet à compter du 1er janvier 2009, a créé un risque de double imposition des revenus correspondant à leurs pensions pour les contribuables en France et au Danemark. Pour atténuer ce risque, le législateur danois a prévu l'application d'un régime transitoire en application duquel les personnes installées en France avant le 28 novembre 2007 et ayant commencé à percevoir leur retraite avant le 1er janvier 2009 continuent d'être imposées selon les règles fixées par la convention de 1957, c'est-à-dire exclusivement dans leur État de résidence. Ce régime s'applique également aux pensions des conjoints des personnes concernées, y compris si elles sont perçues postérieurement.

Néanmoins, les contribuables qui ne sont pas couverts par ce mécanisme de non-rétroactivité sont exposés à un risque de double imposition. En effet, en premier lieu, en application du droit commun, les personnes établies au Danemark sont en principe imposables en France au titre de leurs pensions de source française. La possibilité pour elles de demander aux autorités danoises le bénéfice des dispositions prévues par la législation interne danoise ne permet pas nécessairement d'assurer l'élimination de la double imposition. Les 200 retraités français établis au Danemark sont donc exposés à un risque de double imposition.

En second lieu, alors que les autorités fiscales françaises prévoient l'ouverture d'un crédit d'impôt au bénéfice des résidents de France ayant des revenus de source danoise, à hauteur de l'impôt prélevé au Danemark sur ces revenus, les pensions sont expressément exclues de ce dispositif. La fraction des 1 500 résidents de France qui ne sont pas couverts par le régime transitoire et qui perçoivent des pensions de source danoise est donc également exposée à un risque de double imposition.

Le règlement de la question de l'imposition des pensions constituait par conséquent un préalable à l'ouverture des négociations ayant conduit à la signature de la nouvelle convention fiscale du 4 février 2022.

En matière de pension, le modèle issu des travaux de l'OCDE (article 18), généralement suivi par les conventions fiscales liant la France, attribue au pays de résidence du contribuable le droit d'imposer les pensions privées. À l'inverse, les pensions publiques, c'est-à-dire versées par l'État ou l'une de ses subdivisions politiques ou collectivités locales, sont imposées par l'État de source de ces pensions (article 19 du modèle de l'OCDE). La précédente convention fiscale franco-danoise avait été rédigée selon ce schéma.

Pour tenir compte des revendications du Danemark, et notamment du fait que le système fiscal danois prévoit une déduction pour les versements à un régime de pension qui est assimilable à un mécanisme consistant à différer l'impôt sur ces revenus, la convention du 4 février 2022 prévoit un régime atypique de partage du droit d'imposer les pensions privées, qui diffère donc du modèle de l'OCDE.

En premier lieu, en matière de pensions publiques, le 2 de l'article 19 de la convention prévoit un régime conforme au modèle de l'OCDE c'est-à-dire qui attribue le droit d'imposer les pensions publiques à l'État de source de ces pensions.

En second lieu, en matière de pensions privées, le 1 de l'article 17 de la convention prévoit que les pensions privées sont en principe imposables dans l'État de résidence du contribuable. Toutefois, le 2 de l'article 17 de la convention prévoit que les pensions privées sont également imposables dans l'État de source lorsque :

- soit les cotisations salariales ou patronales au régime de pension ont bénéficié d'une déduction fiscale dans l'État de source ;

- soit les pensions sont versées en application de la législation sur la sécurité sociale de l'État de source.

En pratique, l'exception introduite au 2 de l'article 17 aura pour conséquence que les pensions d'origine danoise versées aux retraités danois installés en France seront imposables à la fois par la France et par le Danemark. Par suite, la convention prévoit également une méthode de neutralisation de cette double imposition qui permet de rétablir un droit d'imposer ces pensions pour le Trésor danois tout en préservant les intérêts du Trésor français.

Le mécanisme d'élimination de la double imposition des pensions privées, inscrit au 3 de l'article 22 de la convention, consiste en l'octroi par l'État de source des pensions d'une déduction d'impôt égal à l'impôt versé à l'État de résidence. En application de ce mécanisme, les retraités installés en France qui reçoivent des pensions privées de sources danoises imposables au Danemark continueront d'acquitter l'impôt sur le revenu français sur ces pensions en plus de quoi ils devront acquitter l'impôt sur le revenu danois sur ces pensions minoré du montant acquitté en France. En définitive, le montant perçu par le Trésor danois correspondra à la différence entre l'impôt dû au Danemark et l'impôt déjà acquitté en France.

Cette solution permet donc au Trésor français de conserver son droit d'imposer les contribuables en France percevant des pensions privées de source danoise. Au regard des recettes de l'impôt sur le revenu, la seule conséquence sera la perte du droit d'imposer les pensions privées des retraités français établis au Danemark, estimée à une réduction de recettes modique par l'administration fiscale.

2. La nouvelle convention fiscale franco-danoise intègre les innovations élaborées par l'OCDE en matière de lutte contre l'érosion de la base d'imposition et les transferts de bénéfices (BEPS)

Dans le cadre des travaux du comité des affaires fiscales de l'Organisation de coopération et de développement économique (OCDE), les dirigeants du G20 ont approuvé en septembre 2013 un plan d'action concernant l'érosion de la base d'imposition et le transfert de bénéfice (plan d'action BEPS11(*)).

Ce plan d'action a notamment abouti à la signature à Paris le 7 juin 2017 d'une convention fiscale multilatérale ambitieuse, appelée « instrument multilatéral » (IM), ayant pour objet de modifier les conventions fiscales bilatérales. La France fait partie des premiers signataires de ce traité qu'elle a ratifié le 26 septembre 2018 et qui est entré en vigueur le 1er janvier 201912(*). Par le dépôt de sa notification complémentaire du 22 septembre 2020, la France a décidé de couvrir l'ensemble de son réseau conventionnel par l'application de l'instrument multilatéral.

La convention fiscale franco-danoise s'inscrit dans la dynamique de modernisation du réseau conventionnel français et elle intègre dans sa rédaction initiale plusieurs clauses directement inspirées de l'instrument multilatéral, notamment en matière de définition de l'établissement stable, de lutte contre l'utilisation abusive des conventions et de règlement des différends.

a) La définition de l'établissement stable

En premier lieu, la définition de la notion d' « établissement stable » inscrite à l'article 5 de la convention est directement issue de la rédaction retenue pour la convention modèle de l'OCDE (article 5) et pour l'instrument multilatéral (article 12).

En particulier, elle prévoit une définition modernisée pour caractériser la présence d'un « agent dépendant » qui est désormais défini comme une personne qui « conclut habituellement des contrats ou joue habituellement le rôle principal menant à la conclusion de contrats » qui sont conclus sans modification importante par l'entreprise et, soit sont au nom de l'entreprise, soit concernent une prestation de service ou le transfert de la propriété de biens de l'entreprise.

Cette définition, qui se concentre sur le rôle effectif de l'agent plutôt que sur la dimension formelle des contrats signés, rend la notion d'établissement stable plus robuste face à un montage ayant pour objet de contourner les règles de répartition de la compétence fiscale.

Le rapporteur relève également que dans la nouvelle convention franco-danoise, l'article 5 de la convention, relatif à la définition de la notion d'établissement stable, mentionne expressément, à la demande du Danemark et compte tenu de ses ressources, les installations, appareils ou navires de forage utilisés pour l'exploration de ressources naturelles. Cette mention est cependant tempérée par le fait qu'une installation, un appareil ou un navire de forage de ce type n'est constitutif d'un établissement stable qu'à la condition que la durée de son utilisation dépasse douze mois.

b) La clause générale anti-abus

En deuxième lieu, la nouvelle convention fiscale franco-danoise contient une clause générale anti-abus, ce qui constitue une novation par rapport à la convention de 1957.

La rédaction retenue pour cette clause, inscrite à l'article 29 de la convention, est conforme à la fois au modèle de l'OCDE (article 29) et à l'instrument multilatéral dont l'article 7 en prévoyait l'application.

Cette clause a pour objet de permettre à l'administration fiscale de refuser l'octroi d'un avantage conventionnel en présence d'un montage ou d'une transaction dont l'un des objets principaux est justement d'obtenir cet avantage, sauf à établir que l'octroi de cet avantage est conforme à l'objet de la convention. Cette stipulation permet aux services fiscaux des deux pays de mener une analyse au cas par cas13(*) des montages présentant des risques d'évitement fiscal et d'aménager l'application de la convention dans l'hypothèse d'un abus, lorsque celui-ci est caractérisé « compte tenu de l'ensemble des faits et circonstances propres à la situation ».

c) La procédure amiable de règlement des différends

Enfin en troisième lieu, la nouvelle convention fiscale franco-danoise prévoit l'application d'une procédure amiable modernisée en remplacement de la procédure prévue par l'article 25 de la convention de 1957.

L'article 24 de la nouvelle convention, dont la rédaction s'inspire de celle retenue par le modèle de l'OCDE (article 25) et par l'instrument multilatéral (article 16), donne la possibilité à toute personne qui estime être soumise à un risque de double imposition non-conforme à la convention de saisir l'administration fiscale de l'un des États concernés, dans le délai de trois ans qui suit la notification de la mesure entraînant la double-imposition. Lorsque la réclamation apparaît fondée à l'autorité saisie, elle est tenue de s'efforcer de trouver un accord amiable avec l'autorité compétente de l'autre État contractant.

Cette procédure amiable, qui se borne à mettre à la charge des États une obligation de moyens, est compatible avec la procédure prévue par la directive du 10 octobre 2017 relative au règlement des différends fiscaux dans l'Union européenne14(*) qui prévoit par surcroît la saisine d'une commission consultative en l'absence d'accord amiable15(*).

B. LA CONVENTION FRANCO-GRECQUE DU 11 MAI 2022 MODERNISE LE CADRE FISCAL CONVENTIONNEL ENTRE LES DEUX PAYS ET REMÉDIE AUX RÉCENTES DIFFICULTÉS D'APPLICATION DE LA CONVENTION ACTUELLE

1. La convention franco-grecque du 11 mai 2022 intègre les derniers standards du modèle de convention fiscale de l'OCDE, tout en conservant certaines stipulations de la convention du 21 août 1963

La convention signée par la France et la Grèce le 11 mai 2022 intègre les derniers standards établis par l'Organisation de coopération et de développement économiques (OCDE) dans son modèle de convention fiscale concernant le revenu et la fortune ainsi que dans l'instrument multilatéral. Toutefois, au cours des négociations, les deux parties ont fait le choix de conserver certaines stipulations issues de la convention de 1963.

L'article 5 de la convention de 2022 reprend la définition de l'établissement stable issue du modèle OCDE (article 5 du modèle). La notion d'établissement stable « désigne une installation fixe d'affaires par l'intermédiaire de laquelle une entreprise exerce tout ou partie de son activité ». Elle permet de déterminer si une activité est imposable dans l'État où elle est exercée ou dans l'État de résidence de l'entreprise. En effet, l'État d'exercice de l'activité ne peut imposer les bénéfices d'une entreprise résidente que si cette activité s'exerce par l'intermédiaire d'un établissement stable.

La rédaction de l'article 5 a fait l'objet d'un compromis entre les deux parties. D'une part, la nouvelle convention franco-grecque stipule qu'un chantier de construction ou de montage peut constituer un établissement stable au-delà d'un délai de douze mois. À la demande de la France, cette stipulation s'aligne sur le modèle OCDE, la Grèce ayant demandé d'inscrire une durée de six mois. D'autre part et en contrepartie, les lieux d'extraction, d'exploration ou d'exploitation des ressources naturelles figurent parmi les installations d'affaires susceptibles de constituer un établissement stable. Cette disposition vise particulièrement le secteur gazier émergent en Méditerranée orientale.

Cet article intègre également les notions d'agent dépendant et d'agent indépendant. En absence d'installation fixe d'affaires, une entreprise peut disposer d'un établissement stable dans un autre État si elle y est représentée par un agent dépendant. Ce n'est cependant pas le cas lorsqu'elle est représentée par un agent indépendant agissant dans le cadre ordinaire de son activité.

Enfin, l'article 5 reprend la clause dite « anti-fragmentation » du modèle OCDE, permettant d'éviter qu'une entreprise fragmente ses activités dans un État afin d'éluder la qualification d'établissement stable dans cet État.

L'article 7 de la nouvelle convention stipule que les bénéfices réalisés par les entreprises sont imposés dans l'État de résidence de cette entreprise, sauf dans les cas où l'activité est exercée dans l'autre État contractant via un établissement stable.

Le rapporteur note que la rédaction de cet article, si elle se reprend les principes du modèle OCDE, retient des stipulations antérieures à la mise à jour de 2010 de ce modèle. Ce choix, fait à la demande de la Grèce et conformément à sa politique conventionnelle et son droit interne, n'emporte aucune incidence au regard de la compatibilité de la convention avec les standards les plus récents de l'OCDE. La nouvelle convention intègre ainsi les lignes directrices de l'OCDE en matière de prix de transfert. L'article 9 de la convention de 2022 permet ainsi, conformément au modèle OCDE, l'application du principe de pleine concurrence aux transferts de bénéfices entre entreprises associées. Lorsqu'une entreprise décide de rapatrier les bénéfices d'une entreprise associée, l'autre État procède à un ajustement approprié du montant de l'impôt qui y a été perçu sur ces bénéfices.

L'article 8 de la convention du 11 mai 2022 s'écarte, à la demande de la Grèce, du modèle OCDE en conservant la distinction, opérée par la convention de 1963, entre navigation aérienne et navigation maritime internationales. Dans le modèle OCDE (article 8), les bénéfices d'une entreprise d'un État contractant issus de l'exploitation de navires ou d'aéronefs en trafic international ne sont imposables que dans cet État. La convention franco-grecque de 2022 stipule que les bénéfices de la navigation aérienne internationale sont imposables dans l'État où le siège de direction effective de l'entreprise est situé, tandis que les bénéfices de la navigation maritime internationale sont imposables dans l'État d'immatriculation des navires.

La nouvelle convention reprend, à son article 27, la clause générale anti-abus (Principal Purpose Test) issue de l'Instrument multilatéral (article 7 de la convention multilatérale). Cette clause permet de refuser l'octroi d'un avantage conventionnel lorsque celui-ci est l'un des objets principaux d'un montage ou d'une transaction ayant permis, directement ou indirectement, de l'obtenir.

2. La rédaction de la convention franco-grecque du 11 mai 2022 permet de réduire le risque de double imposition

a) Dans le cadre de la négociation des stipulations de la convention de 2022, la France et la Grèce ont retenu la méthode de l'imputation pour éliminer les doubles impositions

Le modèle de convention fiscale de l'OCDE concernant le revenu et la fortune propose deux modèles pour éliminer les doubles impositions :

- la méthode dite d'exonération ou d'exemption (article 23 A du modèle). Si le résident de l'État A perçoit ou possède des revenus imposables dans l'État B, l'État A exempte d'impôt ces revenus. Il peut toutefois les prendre en compte pour déterminer le montant de l'impôt à percevoir sur le reste des revenus ;

- la méthode d'imputation, via une déduction d'impôt (article 23 B). Si le résident de l'État A perçoit ou possède des revenus imposables dans l'État B, l'État A accorde, sur l'impôt qu'il perçoit du contribuable et calculé sur la base du montant total des revenus, une déduction d'un montant égal à l'impôt sur le revenu payé dans l'État B.

La convention de 1963 avait retenu, côté français, la méthode de l'exonération pour les revenus relevant d'un régime d'imposition exclusive. Ainsi, aux termes de l'article 21-A- 1 de la convention de 1963, les revenus imposables en Grèce, à l'exception des dividendes, intérêts et redevances, faisaient l'objet d'une exonération d'impôt en France. Concrètement la France avait prévu un dispositif d'exonération de l'impôt français de ces revenus d'emploi, mais tenait néanmoins compte de leur niveau pour définir le taux d'imposition sur les autres revenus imposables en France.

Concernant les dividendes et les intérêts, qui relèvent d'un régime d'imposition partagée, la convention de 1963 prévoyait, aux 3 et 4 de l'article 21-A, l'application de crédits d'impôt forfaitaires par la France. Cette méthode, à laquelle la France n'a plus recours dans les conventions récentes, consiste à accorder un crédit d'impôt dont le taux est fixé par la convention et ce quel que soit le montant du prélèvement effectif dans l'autre État, y compris si ce prélèvement est nul. De plus, son application était source de contentieux.

Lors de la négociation de la convention de 2022, la France et la Grèce ont fait le choix d'abandonner la méthode de l'exonération pour privilégier la méthode de l'imputation. Ce choix est cohérent avec les conventions fiscales récentes conclues ou renouvelées par la France16(*).

Par rapport à la méthode de l'exonération, la méthode de l'imputation offre plusieurs avantages. D'une part, l'imputation permet de rétablir l'équité fiscale entre les contribuables percevant uniquement des revenus de source française et les contribuables percevant des revenus issus d'un État étranger. Elle garantit ainsi que les revenus de source grecque soient pris en compte de la même manière que les revenus de source française dans la détermination du taux marginal d'imposition. D'autre part, la méthode de l'imputation permet d'éviter les situations de double exonération, correspondant à un impôt nul dans l'État de source du revenu.

L'article 21 de la convention de 2022 retient, par conséquent, la méthode l'imputation pour les revenus relevant d'un régime d'imposition partagée comme pour les revenus relevant d'un régime d'imposition exclusive. La méthode d'imputation s'applique également aux dividendes et aux intérêts, la convention de 2022 abandonnant les crédits d'impôt forfaitaires fixés par la convention de 1963. Les bénéficiaires résidant en France de revenus passifs de source grecque peuvent, par conséquent, imputer sur l'impôt français un crédit d'impôt à hauteur de l'impôt grec sur ces revenus.

Le passage de la méthode de l'exonération à la méthode de l'imputation, effectif avec l'entrée en vigueur de la convention signée en mai 2022, ne sera pas sans conséquence pour les contribuables. Ce changement de méthode pourra avoir une incidence concrète pour les contribuables en termes de calcul du taux d'imposition. Si l'étude d'impact annexée au présent projet de loi souligne ces effets potentiels, le rapporteur regrette qu'elle ne fournisse aucun élément chiffré pour estimer l'impact de la convention sur la situation des contribuables.

b) Afin de remédier aux difficultés d'application de la convention actuellement en vigueur, les règles de répartition de l'imposition des rémunérations publiques ont fait l'objet d'une simplification

Les stipulations de la nouvelle convention permettent plus précisément de remédier aux situations de double imposition signalées à propos de personnes physiques résidant en Grèce et percevant des rémunérations publiques.

En premier lieu, concernant la contribution spéciale de solidarité, la négociation de la convention du 11 mai 2022 vient préciser le champ d'application de ses stipulations.

Le B de l'article 1er de la convention du 21 août 1963 comprend dans son champ d'application, en ce qui concerne la Grèce, l'impôt sur le revenu des personnes morales et physiques. La contribution spéciale de solidarité, instituée en 2011 par la Grèce et assise sur les revenus déclarés, n'entre pas dans son champ d'application. En effet, jusqu'à une jurisprudence récente du Conseil d'État grec, cette contribution n'était pas assimilable à l'impôt sur le revenu.

Le b du 3 de l'article 2 de la convention du 11 mai 2022 étend son champ d'application, en ce qui concerne la Grèce, à la contribution spéciale de solidarité, mentionnée explicitement. Cette précision confirme l'analyse du Conseil d'État grec qui, dans un arrêt de décembre 2018, avait estimé que cette contribution n'était pas susceptible d'être qualifiée d'extraordinaire ou de temporaire et devait être intégrée au code de l'impôt sur les revenus. Il s'ensuivait que cette imposition entrait dans le champ de la convention.

En second lieu, concernant la situation des personnes physiques résidentes en Grèce imposées sur des rémunérations publiques de source française, la nouvelle convention vient clarifier le régime de répartition des impositions de cette catégorie de revenus.

La combinaison de l'article 14 et de l'article 21-B de la convention de 1963 permet une imposition partagée des rémunérations publiques. L'article 14 prévoit que les rémunérations publiques sont imposables dans l'État de source, sous réserve d'une imposition dans l'État de résidence pour les personnes disposant de la nationalité de l'État de résidence sans disposer en même temps de celle de l'État de source. Toutefois, en application de l'article 21-B, les rémunérations publiques de source française sont également imposables par la Grèce, sous réserve que celle-ci élimine la double imposition en accordant un crédit d'impôt d'un montant égal à l'impôt perçu par la France. Concrètement, si l'impôt grec est supérieur à l'impôt français, la Grèce peut en réclamer le surplus aux contribuables.

Le principe d'une imposition partagée des rémunérations publiques est resté inappliqué jusqu'en 2020. À compter de cette date, les autorités grecques se sont saisies de ces stipulations et ont commencé à imposer ces revenus, en veillant toutefois à déduire l'impôt payé en France de l'impôt demandé en Grèce. Sur ce fondement, la Grèce a ainsi réclamé à des résidents français, en premier lieu les enseignants du lycée franco-hellénique Eugène Delacroix, des arriérés d'impôt au titre des revenus perçus depuis 2014. Cependant, ni l'étude d'impact, ni l'audition organisée par le rapporteur n'ont permis d'obtenir d'éléments chiffrés permettant d'estimer le nombre précis de résidents français concernés.

Le 1 de l'article 18 de la convention du 11 mai 2022 opère une simplification de ces règles et prévient la répétition de ce type de problématiques. Il réaffirme un principe d'imposition exclusive dans l'État de source pour les rémunérations publiques perçues par des personnes physiques résidentes dans un autre État. Cet article précise toutefois que les rémunérations publiques perçues par des personnes disposant de la nationalité de l'État de résidence, sans disposer en même temps de celle de l'État de source, font l'objet d'une imposition exclusive dans l'État de résidence, à condition que les services effectués par ces personnes y soient rendus.

L'article 18 prévoit également un principe d'imposition exclusive dans l'État de source pour les pensions publiques. Environ 2 000 personnes résidant en Grèce perçoivent des pensions françaises, selon les données de la Caisse nationale d'assurance vieillesse.

De plus, l'article 19 de la nouvelle convention, reprenant une stipulation de la convention actuellement en vigueur, prévoit que les professeurs, enseignants et chercheurs partant exercer dans un État contractant sont exclusivement imposables dans leur ancien État de résidence. Cette clause ne s'applique que pour une période inférieure à 24 mois et vise à faciliter le séjour des missions de fouilles archéologiques en Grèce.

Par ailleurs et de manière assez notable, afin de régulariser la situation des contribuables concernés des doubles impositions ces dernières années, les deux parties se sont accordées pour intégrer une clause rétroactive dans le protocole annexé à la convention. Le point 6 de ce dernier prévoit que les résidents de France ou de Grèce peuvent, sur demande, bénéficier des stipulations relatives à l'imposition exclusive dans l'État de source et à la méthode d'élimination des doubles impositions. Dans l'attente de l'entrée en vigueur de la nouvelle convention, la Grèce a accepté de sursoir aux redressements postérieurs à l'année 2015.

III. SI LES NOUVELLES CONVENTIONS FISCALES CONCLUES AVEC LE DANEMARK ET LA GRÈCE CONSTITUENT UN VECTEUR DE CONSOLIDATION DE LA SITUATION FISCALE DES PARTICULIERS ET DES ENTREPRISES, UNE ÉVALUATION PLUS APPROFONDI DE LEURS CONSÉQUENCES ÉCONOMIQUES ET FINANCIÈRES DEVRAIT ACCOMPAGNER LEUR RATIFICATION

A. L'ENTRÉE EN VIGUEUR DE CES DEUX CONVENTIONS FISCALES PERMETTRA DE SIMPLIFIER ET DE SÉCURISER LA SITUATION FISCALE DES PARTICULIERS ET DES ENTREPRISES

1. Les conventions fiscales bilatérales avec le Danemark et la Grèce sécurisent la situation fiscale des contribuables en renforçant la protection contre le risque de double imposition

Le réseau de conventions fiscales de la France a notamment pour objet de protéger les contribuables en prévoyant des mécanismes d'élimination de la double imposition lorsqu'il existe un risque que les revenus d'un particulier soient imposés à la fois dans l'État de source et dans l'État de résidence. L'existence d'une convention fiscale bilatérale est à ce titre un élément de sécurisation juridique à la fois pour les ressortissants étrangers installés en France et pour les Français établis hors de France.

L'abaissement des barrières à la mobilité internationale permis par la signature de conventions fiscales est d'autant plus impérieux au sein de l'Union européenne où la libre circulation des personnes est consacrée par l'article 3 du traité sur l'Union européenne (TUE). À ce titre, l'absence de convention fiscale bilatérale avec le Danemark constituait une anomalie que l'entrée en vigueur de la convention du 4 février 2022 vient normaliser.

L'entrée en vigueur de la nouvelle convention fiscale permettra de sécuriser la situation fiscale des 3 000 contribuables danois installés en France ainsi que celle des 7 200 ressortissants français installés au Danemark. En particulier, la solution négociée en matière de taxation des pensions privées instituera un mécanisme robuste d'élimination des doubles impositions qui fait aujourd'hui défaut en l'absence de convention applicable. Il est enfin à relever que la convention prévoit également, à son article 31, le maintien du régime transitoire qui permet actuellement aux bénéficiaires de pensions de source danoise installés en France avant le 28 novembre 2007 de n'être imposés qu'en France en application des stipulations de la convention de 1957.

De la même manière, l'entrée en vigueur de la convention fiscale modernisée avec la Grèce du 11 mai 2022 devrait neutraliser efficacement les doubles impositions sur les revenus des particuliers.

Elle permettra en particulier de mettre un terme aux difficultés découlant de l'application de la convention de 1963 en faisant le choix d'une imposition exclusive dans l'État de source des rémunérations publiques clarifie la situation des résidents français en Grèce qui perçoivent de tels revenus. En outre, par l'ajout d'une stipulation rétroactive au protocole annexé à la convention, la Grèce renonce à la perception des arriérés d'impôt que son administration fiscale avait pu réclamer à ces résidents français.

2. Les nouvelles conventions fiscales conformes aux standards de l'OCDE permettront de simplifier la situation fiscale des entreprises

Alors que la France, le Danemark et la Grèce ont toutes les trois ratifié l'instrument multilatéral de l'OCDE, l'entrée en vigueur de ces deux nouvelles conventions fiscales sera un facteur à la fois de modernisation de la lutte contre l'évitement fiscal des entreprises et de simplification. Il est également à relever que les nouvelles conventions fiscales fixent le régime d'imposition des revenus passifs (dividendes, intérêts et redevances) qui trouvera notamment à s'appliquer pour les entreprises.

En ce qui concerne le Danemark, en premier lieu, le passage d'une situation régie par le droit commun à une situation réglée par une convention fiscale bilatérale sera un facteur de sécurisation et de simplification de la situation fiscale des entreprises. En particulier, en matière de prestations de service intra-groupe, la France applique depuis le 1er janvier 2009 la retenue à la source17(*) pour les sommes payées à des entreprises prestataires installées au Danemark. Si la réglementation fiscale actuellement en vigueur18(*) prévoit la possibilité pour les entreprises concernées de demander par voie contentieuse le reversement de la fraction de l'impôt payé en France qui excède celui auquel il aurait été soumis s'il avait été résident en France, cette procédure lourde et répétitive constitue une charge pour les entreprises concernées. Le développement des investissements croisés entre la France et le Danemark sera ainsi encouragé par l'entrée en vigueur de la nouvelle convention fiscale qui suspendra la retenu à la source dans la majorité des cas.

En second lieu, la convention du 4 février 2022 fixe un régime d'imposition des revenus passifs qui prévoit une imposition exclusive des intérêts dans l'État de résidence, une imposition exclusive des redevances dans l'État de source et un partage de l'imposition des dividendes qui sont imposés dans l'État de résidence, sous réserve d'une retenue au bénéfice de l'État de source dont le taux est au maximum de 15 % et qui, sur le modèle du régime applicable aux société mères dans l'Union européenne, est neutralisée lorsque le bénéficiaire effectif des dividendes est une société qui détient au moins 10 % de la société qui verse les dividendes.

La clarification du régime fiscal applicable aux revenus passifs et la réduction du taux de retenu à la source pour les dividendes permettra d'augmenter les recettes du Trésor français et de stimuler les investissements croisés entre les deux pays. Toutefois, le rapporteur regrette que l'administration n'ait pas été en mesure, dans l'étude d'impact comme au cours de l'audition, d'apporter d'estimation chiffrée de l'incidence fiscale et économique de la convention.

En ce qui concerne la Grèce, la convention du 11 mai 2022 prévoit un régime d'imposition des revenus passifs plus favorable aux investissements entre les deux pays. Cet abaissement de retenue à la source conduira, comme dans le cas du Danemark, à une répartition des recettes fiscales plus favorable au Trésor français.

D'une part et comme indiqué précédemment, la nouvelle convention abandonne les crédits d'impôt forfaitaires comme méthode d'élimination des doubles impositions pour les intérêts et les dividendes.

D'autre part, la convention de 2022 abaisse les taux de retenue à la source sur les revenus passifs.

La convention franco-grecque retient ainsi, à son article 10, un principe d'imposition partagée sur les dividendes. Une retenue à la source plafonnée à 15 % est maintenue. Un taux nul est cependant appliqué en cas de participation supérieure à 5 % pour une durée excédant 24 mois.

Concernant les intérêts, l'article 11 de la convention abaisse le taux de retenue à la source à 5 % contre des taux différenciés de 10 % pour les intérêts de source française et de 12 % pour les intérêts de source grecque dans le cadre de la précédente convention. Toutefois, une imposition exclusive peut s'appliquer dans certains cas, selon la qualité du bénéficiaire ou la nature de l'activité. Pour les redevances, l'article 12 plafonne la retenue à la source à 5 %.

B. L'ADMINISTRATION FISCALE DEVRAIT UTILEMENT RENFORCER SES INSTRUMENTS D'ÉTUDE D'IMPACT A PRIORI ET D'ÉVALUATION A POSTERIORI DES CONVENTIONS FISCALES INTERNATIONALES

1. Avant l'entrée en vigueur des conventions, les études d'impact transmises au Parlement devraient faire apparaître plus clairement l'évaluation des effets de la convention sur les recettes fiscales

Dans un référé19(*) en date du 31 mai 2019 relatif aux conventions fiscales internationales, la Cour des comptes relevait que l'expertise économique consacrée aux négociations fiscales internationales pouvait être renforcée pour conforter notre capacité de négociation et enrichir les dossiers législatifs transmis aux parlementaires. La Cour des comptes recommandait par ailleurs la constitution d'une « cellule de veille stratégique » dédiée associant la direction générale des finances publiques (DGFiP), la direction générale du Trésor et la Banque de France. Si l'administration fiscale essaie de porter une attention accrue aux enjeux économiques des négociations bilatérales en matière fiscale, une telle cellule n'a pas été constituée à ce jour malgré la valeur ajoutée qu'elle pourrait avoir en matière d'identification et d'analyse des intérêts de la France.

Le rapporteur relève à ce titre que si l'étude d'impact déposée dans le cadre du présent projet de loi contient de longs développements sur les relations économiques et commerciales entre la France et le Danemark et celles entre la France et la Grèce, ces éléments relèvent d'une analyse générale de la situation actuelle.

En revanche, la partie de l'étude d'impact consacrée aux conséquences de la mise en oeuvre de la convention faisant l'objet de la ratification demandée évoque simplement qu'elle permettrait « de renforcer les échanges économiques et les investissements entre la France et le Danemark et entre la France et la Grèce ». La suite de l'étude d'impact n'évalue donc pas quantitativement l'ampleur du renforcement attendu.

En dépit de la difficulté inhérente à l'exercice, il aurait été souhaitable que l'étude d'impact puisse faire apparaître une estimation chiffrée des conséquences sur les recettes fiscales de l'entrée en vigueur de chacune des conventions.

2. Après l'entrée en vigueur des conventions, un suivi consolidé de leurs effets permettrait une évaluation plus circonstancié du réseau des conventions fiscales de la France

Parallèlement à la consolidation de l'expertise économique au service de la négociation des conventions et de l'évaluation a priori de leurs effets économiques et financiers, le rapporteur relève que l'évaluation a posteriori des effets de la nouvelle génération de conventions fiscales intégrant les standards modernisés de l'OCDE serait utile pour déterminer les priorités de notre politique en matière de conventions fiscales internationales.

Alors que nous disposons d'un recul de plus de quatre ans depuis l'entrée en vigueur pour la France de l'instrument multilatéral (IM) et d'un recul de plus de douze mois depuis la décision de la France de l'appliquer à toutes les conventions fiscales de son réseau conventionnel, un travail d'évaluation quantitative pourrait être mené pour mettre au jour les résultats de cette modernisation des règles de droit fiscal international, en particulier en matière de neutralisation des dispositifs de double exonération, d'utilisation abusive des conventions fiscales, d'utilisation artificielle du statut d'établissement stable et de règlement des différends, qui constituaient les quatre objectifs principaux de l'instrument multilatéral.

Pour déterminer l'efficacité de notre politique fiscale internationale, un travail de suivi dans le temps de l'application des deux conventions modernisées qui font l'objet du projet de loi est nécessaire. Il s'agirait ainsi de pouvoir constater avec précision les effets économiques et financiers de l'entrée en vigueur de ces conventions et d'établir une évaluation a posteriori, susceptible aussi d'alimenter l'élaboration de notre politique fiscale dans le cadre de négociations à venir.

EXAMEN EN COMMISSION

Réunie le mercredi 18 octobre 2023 sous la présidence de M. Claude Raynal, président, la commission a examiné le rapport de M. Vincent Delahaye sur le projet de loi n° 549 (2022-2023) autorisant l'approbation de la convention entre le Gouvernement de la République française et le Gouvernement du Royaume du Danemark pour l'élimination de la double imposition en matière d'impôts sur le revenu et la prévention de l'évasion et de la fraude fiscales et la ratification de la convention entre la République française et la République hellénique pour l'élimination de la double imposition en matière d'impôts sur le revenu et pour la prévention de l'évasion et de la fraude fiscales.

M. Claude Raynal, président. - Nous examinons le rapport de Vincent Delahaye sur le projet de loi autorisant l'approbation de la convention entre le gouvernement de la République française et le gouvernement du royaume du Danemark pour l'élimination de la double imposition en matière d'impôts sur le revenu et la prévention de l'évasion et de la fraude fiscales, ainsi que la ratification de la convention entre la République française et la République hellénique pour l'élimination de la double imposition en matière d'impôts sur le revenu et pour la prévention de l'évasion et de la fraude fiscales.

M. Vincent Delahaye, rapporteur. - L'article 53 de la Constitution prévoit que certains accords internationaux, dont les conventions fiscales, sont soumis à l'autorisation du Parlement. Nous n'avons pas la possibilité d'amender ces conventions, notre rôle est de les approuver ou de les rejeter en bloc.

Ce projet de loi comprend deux articles, dont l'un concerne le Danemark, l'autre la Grèce. Ces conventions, négociées par l'exécutif, ont déjà été signées, le 4 février 2022 avec le Danemark et le 11 mai 2022 avec la Grèce. Le Sénat est la première assemblée saisie de ces conventions signées depuis plus d'un an.

Au-delà du règlement de problèmes particuliers sur lesquels je reviendrai, ce texte a pour objet de moderniser ces conventions pour les rendre conformes au modèle de l'OCDE, qui vise à lutter contre l'évitement fiscal et à moderniser le droit fiscal international.

Le Danemark est le seul pays de l'Union européenne avec lequel la France n'a plus de convention fiscale depuis 2009, année où cet État a dénoncé le texte en vigueur de manière unilatérale. Quant à notre convention avec la Grèce, elle date de 1963, de sorte qu'il convient de la renégocier et de l'adapter.

Dans leur version finale, les deux textes que le projet de loi prévoit de faire entrer en vigueur conservent l'économie générale et les principales stipulations du modèle de l'OCDE. Ainsi, ils adoptent une définition modernisée de la notion d'établissement stable, qui permet de lutter plus efficacement contre l'évitement fiscal ; on y trouve également une clause générale anti-abus conforme au modèle de l'OCDE.

L'article 1er vise la taxation des pensions de retraite au Danemark. En effet, le Danemark avait dénoncé en 2009 la convention fiscale de 1957 au motif que les 1 500 Danois pensionnés, installés en France et y payant leurs impôts, avaient bénéficié au Danemark d'un avantage fiscal sur leurs cotisations, sans que ce pays soit rétribué en retour sur les pensions versées.

Le règlement de ce différend concernant l'imposition des pensions privées était un préalable à l'ouverture des négociations et l'un des principaux enjeux de cette adaptation. L'accord conclu en février 2022 repose sur un mécanisme atypique de crédit d'impôt inversé, qui permet de dégager une solution préservant les intérêts du Trésor français tout en rétablissant partiellement le droit du fisc danois d'imposer les pensions privées.

Concrètement, une fois la convention entrée en vigueur, les retraités danois installés en France continueront d'être assujettis à l'impôt français pour l'intégralité des montants de pension privée qu'ils perçoivent. Néanmoins, ils seront également imposables au Danemark à hauteur de la différence entre l'impôt payé en France et l'impôt qu'ils auraient payé au Danemark sur ces revenus.

Dans l'hypothèse où la France appliquerait un taux d'imposition de 20 % contre 30 % au Danemark, une pension de 100 euros versée à un retraité danois sera imposée à hauteur de 20 euros en France et elle sera imposée également au Danemark, de manière résiduelle, à hauteur de 10 euros.

Cette solution est donc sans conséquence sur le montant des recettes fiscales prélevées sur les retraités danois installés en France. En outre, elle est assortie d'une clause du grand-père, de sorte que seuls les nouveaux retraités seront soumis à une imposition complémentaire au Danemark.

Rien ne s'oppose à ce que nous donnions un avis favorable à cette convention.