N° 566

SÉNAT

SESSION ORDINAIRE DE 2016-2017

|

Enregistré à la Présidence du Sénat le 31 mai 2017 |

RAPPORT D'INFORMATION

FAIT

au nom de la commission des finances (1) sur les évolutions , les perspectives et la gestion de la dette publique de la France ,

Par M. Albéric de MONTGOLFIER,

Rapporteur général,

Sénateur

|

(1) Cette commission est composée de : Mme Michèle André , présidente ; M. Albéric de Montgolfier , rapporteur général ; Mme Marie-France Beaufils, MM. Yvon Collin, Vincent Delahaye, Mmes Fabienne Keller, Marie-Hélène Des Esgaulx, MM. André Gattolin, Charles Guené, Francis Delattre, Georges Patient, Richard Yung , vice-présidents ; MM. Michel Berson, Philippe Dallier, Dominique de Legge, François Marc , secrétaires ; MM. Philippe Adnot, François Baroin, Éric Bocquet, Yannick Botrel, Jean-Claude Boulard, Michel Bouvard, Michel Canevet, Vincent Capo-Canellas, Thierry Carcenac, Jacques Chiron, Serge Dassault, Bernard Delcros, Éric Doligé, Philippe Dominati, Vincent Éblé, Thierry Foucaud, Jacques Genest, Didier Guillaume, Alain Houpert, Jean-François Husson, Roger Karoutchi, Bernard Lalande, Marc Laménie, Nuihau Laurey, Antoine Lefèvre, Gérard Longuet, Hervé Marseille, François Patriat, Daniel Raoul, Claude Raynal, Jean-Claude Requier, Maurice Vincent, Jean Pierre Vogel . |

AVANT-PROPOS

Mesdames, Messieurs,

La dette publique occupe une place toute particulière dans l'histoire de France, dès lors que la dégradation des finances royales et la forte hausse de l'endettement du pays ont compté parmi les causes de la Révolution. En effet, comme le souligne l'économiste américain Eugene White, « en 1788 [...] la dette dévorait le plus gros des recettes du roi, ce qui conduisit à l'insolvabilité du royaume et à la convocation des États-Généraux » 1 ( * ) ; jouissant traditionnellement du droit de consentir à l'impôt 2 ( * ) , ces derniers devaient « aider à surmonter toutes les difficultés [...] relativement à l'état de[s] finances » 3 ( * ) - pour reprendre les termes de la lettre adressée par le roi Louis XVI aux gouverneurs de provinces -, en particulier en apportant un soutien à une réforme fiscale longtemps repoussée. Toutefois, le 17 juin 1789, les députés du Tiers état, accompagnés de quelques représentants de la noblesse et du clergé aux États généraux, se constituaient en Assemblée nationale, ouvrant symboliquement la période révolutionnaire.

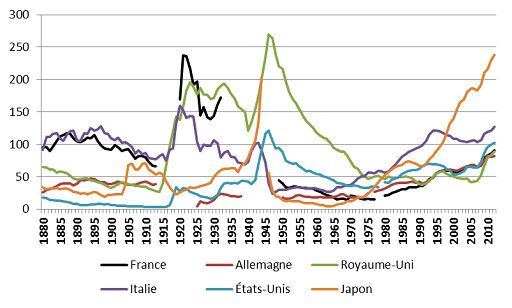

En dépit de cela, bien que la dette publique ait, au gré de ses évolutions durant les XIX e et XX e siècles - généralement en lien avec les conflits armés -, pu constituer épisodiquement un sujet de préoccupation, force est de constater qu'elle ne s'est que tardivement imposée comme un « problème politique », n'entrant que de manière progressive dans le débat public, notamment, à en croire Benjamin Lemoine 4 ( * ) , avec la publication, en 2006, du rapport dit « Pébereau » 5 ( * ) , commandé par Thierry Breton, alors ministre de l'économie et des finances, mais aussi en raison de la crise de la dette souveraine dans la zone euro en 2010-2011. L'initiative de Thierry Breton se justifiait, selon lui, par le fait que « la dette publique restait un sujet largement ignoré du grand public » 6 ( * ) , impliquant « d'éclairer les Françaises et les Français, de manière transparente, indépendante et non partisane sur notre endettement, son origine et ses conséquences » 7 ( * ) . Si le poids de la dette publique dans la richesse nationale était élevé - représentant près de 67 % du produit intérieur brut (PIB) -, elle restait cependant en deçà de ses niveaux « historiques » ; ainsi que le fait apparaître le graphique ci-après, la dette française atteignait 96 % du PIB en 1880, 237 % du PIB en 1921, ou encore 173 % du PIB en 1932. Même, à la fin de la Seconde Guerre mondiale, en 1944, la dette frôlait 270 % du PIB 8 ( * ) .

Graphique n° 1 : Évolution de la dette publique entre 1880 et 2012

(en % du PIB)

Note de lecture : pour certaines périodes, les données relatives à la part de la dette publique dans le PIB ne sont pas disponibles.

Source : Fonds monétaire international (2012)

Dans ces conditions, comment expliquer que la dette publique ne soit que récemment devenue une préoccupation politique à part entière ? De toute évidence, ce phénomène n'est pas propre à la France ; selon Julien Duval, l'endettement public n'a acquis une saillance politique qu'en 1989 aux États-Unis, en 2004 en Allemagne et en 2008 au Royaume-Uni 9 ( * ) . Or ces pays ont, avec la France, en commun d'avoir vu leur dette publique régulièrement progresser depuis les années 1970-1980, et ce sans que cela ne constitue la conséquence d'une guerre - contrairement à ce qui était usuellement observé jusqu'alors. Surtout, à la différence des évolutions intervenues au lendemain de la Seconde Guerre mondiale, la hausse des dettes publiques provoquée par les chocs pétroliers n'a pas été suivie d'une forte progression du PIB et de l'inflation, qui aurait permis, d'une part, une amélioration de la situation budgétaire et, d'autre part, une décrue de la part de l'endettement dans la richesse nationale.

En somme, l'émergence tardive de la dette publique en tant que « problème politique » s'explique par le caractère relativement inédit de la situation actuelle. Le niveau élevé de l'endettement public ne constitue pas, à proprement parler, le résultat de facteurs ponctuels - même si, au cours de la période récente, la crise économique de 2008 a largement contribué à son accroissement ; en effet, les causes de la dette actuelle s'inscrivent dans la durée et sont à rechercher dans les déficits publics qui se succèdent, en particulier en France, depuis la décennie 1970.

Face à une dette publique qui trouve davantage ses fondements dans la politique budgétaire et fiscale menée jusqu'à présent que dans des évènements conjoncturels, et dont le recul ne semble pas devoir être attendu d'éléments exogènes comme la croissance économique, une prise de conscience était impérative afin que soient prises les décisions qu'impose la nécessité de contenir la progression de l'endettement. Si la publication du rapport « Pébereau » a contribué à cette prise de conscience, l'éclatement de la crise économique en 2008, à l'origine d'une dégradation d'ampleur des finances publiques, a toutefois contrarié les espoirs d'une réduction, à moyen terme, du niveau de la dette française.

Aussi, selon les données de l'Insee, la dette publique atteignait-elle, à la fin de l'année 2016, 2 146,4 milliards d'euros, soit 96,3 % du PIB 10 ( * ) . Cela représentait une dette d'environ 75 850 euros par ménage. Malgré la faiblesse actuelle des taux d'intérêt, la charge de la dette de l'ensemble des administrations s'est élevée à 46,1 milliards d'euros 11 ( * ) la même année, c'est-à-dire un montant supérieur aux dépenses consacrées à la défense et au produit net de l'impôt sur les sociétés. À n'en pas douter, la dette publique et les charges qui s'y rattachent constituent un poids pour l'économie et viennent obérer les marges de manoeuvre budgétaires nécessaires pour faire face, le cas échéant, à un choc conjoncturel mais aussi pour engager les réformes et réaliser les investissements qui permettraient de renforcer notre potentiel de croissance.

Renoncer à maîtriser notre dette publique revient donc, aujourd'hui, à renoncer à maîtriser le destin de notre pays. Cela est vrai pour les générations actuelles, mais plus encore pour les générations futures dont nous préemptons la capacité à décider pour elles-mêmes. En somme, la dette publique constitue non seulement un « problème politique », mais aussi et surtout une question démocratique.

La tâche reste immense. Près de dix années après la publication du rapport « Pébereau », le présent rapport d'information a pour ambition de renouveler les analyses portant sur notre dette publique, alors que celle-ci a, au cours des dernières années, fortement progressé en raison de la crise économique, que ses modalités de gestion ont significativement évolué et que ses incidences potentielles sur la croissance économique sont désormais mieux connues.

Par ailleurs, ce rapport s'attache à examiner les voies et moyens d'une réduction de la dette publique. En effet, l'expérience récente - qui a mis en évidence les limites des politiques d'austérité - a montré que celle-ci ne pouvait constituer l'alpha et l'oméga de notre stratégie budgétaire ; en effet, si la consolidation des comptes publics doit bien tendre à réduire notre niveau d'endettement, elle doit également contribuer à la constitution de nouvelles marges de manoeuvre en vue de réduire les prélèvements obligatoires et accroître les investissements publics.

I. L'INEXORABLE ÉLÉVATION DU NIVEAU DE LA DETTE PUBLIQUE

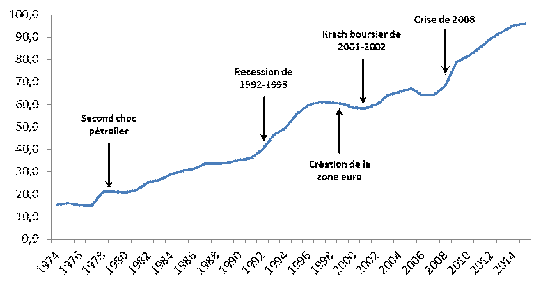

À quelques brèves exceptions, généralement liées à une conjoncture économique favorable, la dette publique a inexorablement progressé, en France, depuis le milieu des années 1970 , passant de 15 % du PIB en 1974 à 96,3 % en 2016. Une telle évolution ne saurait surprendre dans la mesure où 1974 a constitué le dernier exercice au cours duquel les administrations publiques ont affiché un excédent budgétaire. Un déficit significatif apparaît dès l'année 1975, au cours de laquelle est déployé le plan de relance visant à contrer les effets du premier choc pétrolier. Depuis lors, le solde public est resté déficitaire en dépit de phases, ponctuelles, de redressement .

Graphique n° 2 : Évolution de la dette publique française entre 1974 et 2016

(en % du PIB)

Source : commission des finances du Sénat (à partir des données de l'Insee et du FMI)

Comme le fait apparaître le graphique ci-avant, les accélérations de la dette publique font généralement suite à une dégradation de la situation économique . Pour autant, les facteurs de nature conjoncturelle n'expliquent que partiellement la dynamique de la dette au cours des décennies passées. Ainsi que s'attachent à le montrer les développements qui suivent, si au cours des périodes de ralentissement de la conjoncture, les pouvoirs publics ont effectivement - et ce de manière légitime - laissé s'accroître le déficit public, notamment en raison du jeu des stabilisateurs automatiques, ceux-ci n'ont, inversement, pas su profiter des embellies économiques pour assainir les comptes publics.

C'est donc bel et bien la gestion de nos finances publiques, plus que les facteurs conjoncturels, qui est à l'origine de notre niveau actuel d'endettement . Aussi, Michel Pébereau, auteur du rapport précité, parlait-il, à juste titre, de la « facilité de la dette » et l'ancien président de la commission des finances du Sénat, Philippe Marini, de « l'insoutenable légèreté des dettes publiques » 12 ( * ) . L'on ne saurait être surpris, dans ces conditions, que la France affiche, aujourd'hui, un niveau de dette publique plus élevé que ses partenaires européens .

|

La dette nette des administrations publiques

Les données précitées portent sur

la dette publique brute au sens de Maastricht

. Cette

dernière se distingue de la dette publique nette qui se calcule en

soustrayant à la dette brute certains actifs. Selon l'Insee, la dette

nette est égale à la dette brute après déduction

des dépôts, crédits et titres de créances

négociables, c'est-à-dire les actifs exigibles, qui sont

détenus par les administrations publiques. Force est de constater que si

celle-ci est moins élevée que la dette brute

Évolution de la dette publique nette entre 1995 et 2016 (en % du PIB) |

|

Source : commission des finances du Sénat (à partir des données de l'Insee) S'il est également tenu compte des actifs physiques des administrations, il est alors question du patrimoine net des administrations publiques , qui affichait une valeur positive représentant 12,3 % du PIB en 2015, après avoir fortement décru à la suite de la crise économique puisqu'il atteignait 58,2 % du PIB en 2007, sans doute en lien avec le recul des investissements publics (voir infra ). |

A. UNE DÉRIVE QUARANTENAIRE DES FINANCES PUBLIQUES

L'alourdissement de la dette publique française durant les quatre dernières décennies trouve sa source dans une succession ininterrompue de déficits publics . Loin d'être imputable aux seuls aléas de la conjoncture, ce phénomène est aussi et surtout lié à la gestion des finances publiques, ainsi que tend à le montrer la dérive des dépenses publiques, qui ont affiché, au cours des dernières années, une croissance supérieure à la richesse nationale.

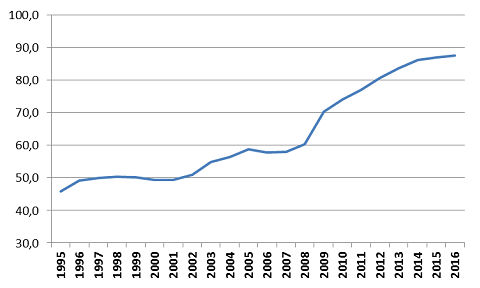

1. Une succession de déficits publics qui ne peut être imputée à la seule conjoncture économique...

Il ne fait aucun doute que l'évolution du solde public suit les mouvements de la conjoncture économique , tendant à se dégrader lorsque la croissance du PIB ralentit et à s'améliorer quand les circonstances sont plus favorables, comme le montre le graphique ci-après.

Graphique n° 3 : Évolution du solde et variations conjoncturelles

(en % du PIB)

Source : commission des finances du Sénat (à partir des données de l'Insee)

Ce phénomène, relativement intuitif, s'explique tout d'abord par le jeu des stabilisateurs automatiques qui correspondent aux mécanismes par lesquels les finances publiques parviennent à atténuer les conséquences des évènements conjoncturels sur l'activité économique. À titre d'exemple, en cas de ralentissement conjoncturel, la baisse des recettes fiscales et la hausse des prestations sociales permettent d'atténuer les fluctuations de l'activité.

Il est délicat d'identifier la portion des déficits strictement imputable à la conjoncture dans la mesure où ces derniers découlent également de décisions dites discrétionnaires des pouvoirs publics. Pour autant, il est possible d'appréhender la part conjoncturelle - et, par conséquent, la part structurelle - du solde public à l'aide des hypothèses relatives au PIB potentiel 13 ( * ) .

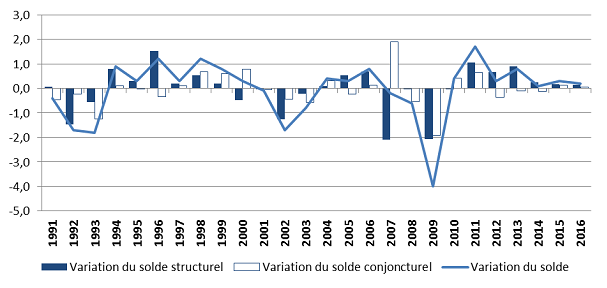

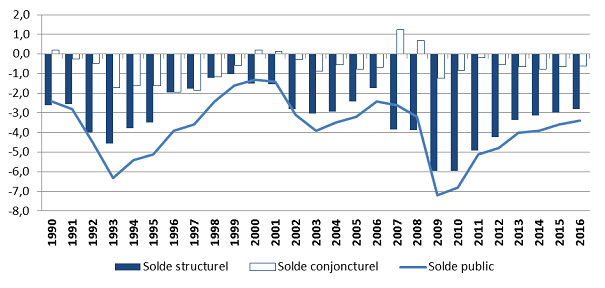

Graphique n° 4 : Variations annuelles des composantes structurelle et conjoncturelle du solde public

(en points de PIB)

Note de lecture : entre 2008 et 2009, le solde public s'est dégradé de 4 points de PIB ; cette évolution a résulté d'un recul de 2,1 points de PIB du solde structurel et de 1,9 point du solde conjoncturel.

Source : commission des finances du Sénat (à partir des données de l'Insee et de la Commission européenne)

Aussi, afin de déterminer la part conjoncturelle du déficit entre 1990 et 2016, ont été utilisées les estimations de PIB potentiel avancées par la Commission européenne au titre de la période 2007-2016 ; s'agissant des années antérieures, il a été retenu l'hypothèse d'une croissance potentielle de 2,1 % par an en volume, correspondant à la moyenne de la progression du PIB entre 1990 et le déclenchement de la crise économique. Sur cette base, le solde conjoncturel a été calculé à l'aide de la méthode appelée « règle du pouce », qui consiste à considérer qu'en pratique celui-ci est proche de la moitié de l'écart de production en France 14 ( * ) .

En dépit des limites inhérentes à la

méthodologie retenue

- notamment en raison des difficultés

liées à l'estimation du PIB potentiel -, cet exercice permet de

mettre en évidence les grandes « tendances »

à l'oeuvre

. Ainsi, le graphique ci-avant montre qu'au

début des années 1990 et de la décennie 2000 de même

qu'en 2008-2009, le creusement du déficit était en partie

dû à la conjoncture. Inversement, dans des proportions moindres,

l'amélioration du contexte conjoncturel a contribué à

l'amélioration du solde à la fin des années 1990 et en

2010-2011.

Surtout, les résultats obtenus mettent en évidence une gestion asymétrique des finances publiques au cours du cycle économique . Durant les phases de forte dégradation de la conjoncture, les pouvoirs publics ont déployé des politiques budgétaires et fiscales allant au-delà du seul jeu des stabilisateurs automatiques - ce qui se justifie par des motifs économiques ; cette tendance est particulièrement patente en 1992, en 2002 et plus encore en 2009, années marquées par une hausse significative du déficit structurel 15 ( * ) . Néanmoins, lors des phases d'amélioration du contexte économique, le souci des pouvoirs publics de stabiliser la conjoncture est moins évident, l'amélioration du solde structurel ayant été, en particulier, limitée entre 1998 et 2000 de même que, dans une moindre mesure, entre 2004 et 2007.

Graphique n° 5 : Évolution des soldes publics structurel et conjoncturel

(en % du PIB)

Source : commission des finances du Sénat (à partir des données de l'Insee et de la Commission européenne)

Cela signifie que les pouvoirs publics n'ont pas

véritablement su profiter des embellies conjoncturelles pour redresser

les comptes publics

. De manière paradoxale, les ajustements

budgétaires sont essentiellement intervenus au cours de périodes

de croissance faible ou moyenne, comme en 1996 et, surtout, entre 2011 et 2013.

En 2010 déjà, Paul Champsaur et Jean-Philippe Cotis, alors

respectivement président de l'Autorité de la statistique publique

(ASP) et directeur général de l'Insee, indiquaient que

«

si, en revanche, l'effort avait été

également accompli en haut de cycle, en maîtrisant les

dépenses tout en veillant à éviter les baisses de

prélèvements non soutenables, notre déficit serait

aujourd'hui plus faible

»

16

(

*

)

. D'ailleurs, il est intéressant de relever

qu'

entre 1990 et aujourd'hui, à de rares exceptions

- en

1996 et 1997 -, les déficits publics ont été

principalement structurels

.

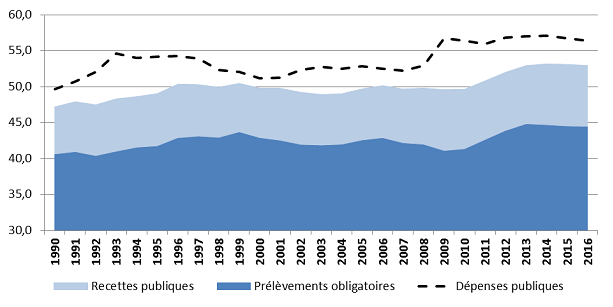

2. ...mais à une maîtrise insuffisante de la dépense publique

La succession de déficits publics constatée au cours des dernières décennies , y compris lors des périodes caractérisées par une conjoncture économique favorable, trouve son origine première dans une maîtrise insuffisante des dépenses publiques .

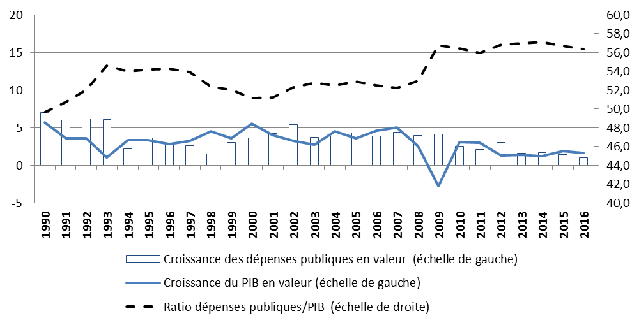

Graphique n°

6

:

Évolution des dépenses publiques, du PIB

et du ratio de

dépenses publiques

(évolution en %, sauf mention contraire)

Source : commission des finances du Sénat (à partir des données de l'Insee)

Sur l'ensemble de la période 1990-2016 , les dépenses publiques ont progressé plus rapidement que le PIB . En effet, les dépenses ont affiché une croissance moyenne en valeur de 3,6 % par an, contre une hausse moyenne du PIB en valeur de 3 %. Ce phénomène peut s'expliquer par une corrélation seulement partielle des dépenses aux évolutions conjoncturelles . Certes, les périodes de ralentissement conjoncturel ont généralement été marquées par une accélération des dépenses, comme au cours de la récession du début des années 1990 ou en 2002 - l'année 2009 faisant figure d'exception, dès lors que l'ajustement contra-cyclique semble alors avoir davantage reposé sur une baisse des recettes. Pour autant, durant les phases d'amélioration du contexte conjoncturel, les dépenses publiques ont rarement présenté un taux d'évolution inférieur à celui du PIB ; une telle situation n'a pu être observée, de manière prolongée, qu'entre 1997 et 2000, à la faveur d'une période d'expansion de l'activité.

Ces différents éléments permettent de comprendre l'évolution de la part des dépenses publiques dans le PIB. Si cette dernière a reculé d'environ 3 points de PIB entre 1997 et 2000, elle semble franchir un nouveau palier à chaque décélération de la conjoncture . Au total, entre 1990 et 2016, le poids de la dépense publique dans la richesse nationale a progressé de 6,6 points de PIB. Force est néanmoins de relever que les dépenses ont progressivement marqué le pas à compter de 2010-2011, sans pour autant parvenir à infléchir le ratio de dépenses publiques en raison de l'atonie de la croissance. Quoi qu'il en soit, il paraît avoir existé, jusqu'à présent, un « effet cliquet » de la dépense publique , en ce sens que toute hausse de cette dernière était difficilement réversible et apparaissait presque comme acquise.

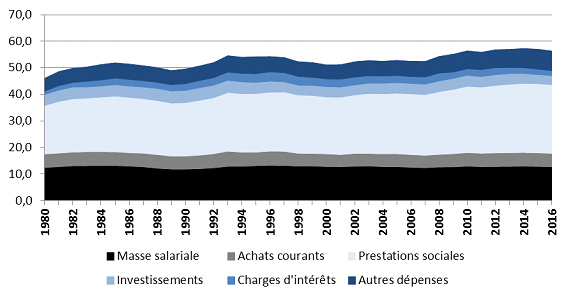

Quelles sont les dépenses publiques ayant le plus contribué à cette dynamique ? À titre de rappel, ces dernières peuvent être ventilées en six catégories principales : la masse salariale, les achats courants, les prestations sociales, les investissements, les charges d'intérêts et les autres dépenses.

Ainsi que le fait apparaître le graphique ci-après, la progression des dépenses des administrations publiques a été, pour l'essentiel, portée par les prestations sociales - en particulier celles liées à la santé et au vieillissement (voir infra ). Entre 1980 et 2016, leur part dans le PIB est passée de 18,3 % en 1980 à 25,9 %. Sur la seule période 1990-2016, les prestations sociales expliquent près de 90 % de l'accroissement du ratio de dépenses, augmentant de 5,8 points de PIB sur un total de 6,6 points.

La masse salariale des administrations, elle, a affiché une faible progression, limitée à 0,3 point de PIB, entre 1980 et 2016, alors qu'elle a augmenté de 0,9 point de PIB entre 1990 et 2016 . En effet, après avoir diminué à la fin des années 1980, la masse salariale est repartie à la hausse en 1991 pour se stabiliser aux alentours de 13 % du PIB durant la décennie 1990.

Les achats courants ont présenté une relative stabilité , que soit considérée la période 1980-2016 (- 0,1 point de PIB) ou celle comprise entre 1990 et 2016 (+ 0,2 point de PIB).

Les investissements publics ont marqué un recul significatif , de 0,7 point de PIB entre 1980 et 2016 et même de 1,2 point de PIB au cours de la période 1990-2016. Cela laisse à penser, comme s'attachera à le montrer le présent rapport ultérieurement, que l'accroissement de la dette publique ne trouve pas véritablement sa source dans des dépenses ayant vocation à préparer l'avenir .

Surtout, les investissements apparaissent comme la principale « variable d'ajustement » lorsque des efforts budgétaires doivent être consentis ; au milieu des années 1990, leur niveau avait déjà reculé dans la perspective de l'intégration de la France à l'Union économique et monétaire (UEM), qui impliquait le respect de certains critères relatifs à la dette et au déficit publics, puis, de nouveau à compter de 2012, en vue de répondre aux exigences découlant de nos engagements européens en matière budgétaire.

Graphique n° 7 : Évolution des dépenses des administrations publiques

(en points de PIB)

Source : commission des finances du Sénat (à partir des données de l'Insee)

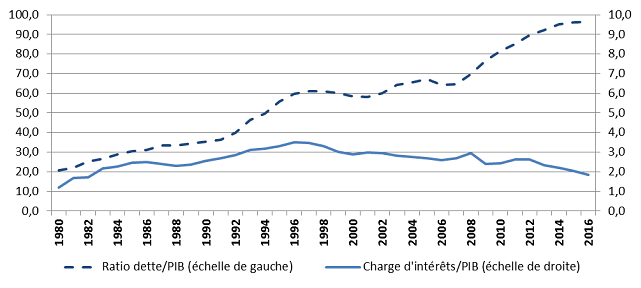

Enfin, il convient d'examiner la situation particulière de la charge d'intérêts. Si cette dernière a augmenté de 0,6 point de PIB entre 1980 et 2016, elle est aujourd'hui plus faible qu'en 1990, et ce de 0,7 point de PIB. En effet, au cours des années récentes, la charge d'intérêts a suivi une évolution paradoxale ; la part de celle-ci dans le PIB a reculé entre 2002 et 2006, en 2008-2009 et a engagé un net déclin depuis 2013, qui ne s'est pas arrêté à ce jour, alors que la dette a continué à progresser (voir graphique ci-après).

Graphique n°

8

:

Évolution de la part de la dette publique

et de la charge

d'intérêts dans le PIB

(en points de PIB)

Source : commission des finances du Sénat (à partir des données de l'Insee)

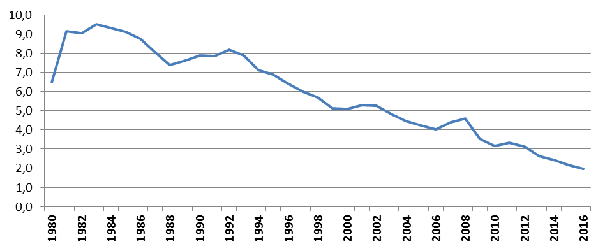

Ce phénomène est lié à une diminution quasi-constante des taux d'intérêt depuis le début des années 1990 . Ainsi, alors qu'il atteignait 9,5 % en 1983, le taux d'intérêt apparent de la dette publique s'élevait, en 2016, à seulement 2 %. Ce phénomène a été amplifié, de toute évidence, par la réduction de la prime de risque consécutive à l'intégration de la France à la zone euro et, plus récemment, par le programme de rachats d'actifs déployé par la Banque centrale européenne (BCE) depuis 2015.

Graphique n° 9 : Évolution du taux d'intérêt apparent de la dette publique

(en points de PIB)

Note de lecture : le taux d'intérêt apparent de la dette publique au cours d'une année n est le rapport entre la charge d'intérêts des administrations publiques constatée cette année n et le montant de la dette publique à la fin de l'année n - 1 .

Source : commission des finances du Sénat (à partir des données de l'Insee)

Le recul des taux d'intérêt a permis aux pouvoirs publics de bénéficier d'importantes marges de manoeuvre budgétaires . À titre d'illustration, si le taux d'intérêt apparent constaté en 1990 s'était appliqué en 2016, la charge d'intérêts se serait élevée à 7,4 % du PIB au lieu de 2 % du PIB - ce qui aurait représenté une charge de la dette supérieure de près de 125 milliards d'euros à son montant constaté. Cela laisse entrevoir à quel point la baisse des taux d'intérêt a rendu moins aiguë la contrainte pesant sur l'évolution des dépenses publiques - et atténué, en particulier, les exigences d'efficience de la dépense.

3. Des recettes publiques qui demeurent heurtées

De toute évidence, au cours de la décennie 1990 et au début des années 2000, les recettes des administrations publiques, et notamment les prélèvements obligatoires, n'ont pas évolué au même rythme que les dépenses publiques . Ayant constaté que la progression des prélèvements obligatoires n'avait que partiellement suivi celle des dépenses, en 2010, Paul Champsaur et Jean-Philippe Cotis notaient : « à partir de 1997, une fois l'admission en UEM acquise, les pouvoirs publics semblent avoir manifesté une grande réticence à voir le taux de prélèvements obligatoires (en % du PIB) augmenter, fût-ce de manière spontanée, en phase haute de cycle » 17 ( * ) ; ces auteurs considéraient même que « le faux sentiment d'aisance financière qu'entraîne cette hausse purement temporaire des prélèvements obligatoires [en raison de l'embellie conjoncturelle] et la crainte de se voir reprocher une hausse des impôts dont ils ne sont pourtant pas à l'origine [ont] alors [poussé] les pouvoirs publics à abaisser la pression fiscale et sociale » 18 ( * ) .

Il en a résulté qu'une fois passé l'effet momentané de l'amélioration de l'activité sur les recettes, les baisses des prélèvements obligatoires, dès lors qu'elles n'étaient pas associées à une maîtrise des dépenses des administrations, conduisaient à une dégradation du déficit. À cet égard, Paul Champsaur et Jean-Philippe Cotis estimaient, en avril 2010, qu'« en l'absence de baisses de prélèvements, la dette publique serait d'environ 20 points plus faible » 19 ( * ) qu'elle ne l'était alors.

Pour autant, ceci ne doit pas conduire à conclure - si l'on examine la situation d'ensemble des administrations publiques - que l'ampleur du niveau actuel de la dette publique serait principalement imputable à des baisses de la fiscalité . En premier lieu, il convient de relever que le taux de prélèvements obligatoires n'est jamais revenu en deçà de son niveau de 1990. Force est même de constater que celui-ci a progressé de 1,5 point de PIB entre 1990 et 2007. En second lieu, conséquemment à la crise économique, la part des prélèvements obligatoires dans la richesse nationale s'est accrue de manière considérable ; entre 2009 et 2013, celle-ci a augmenté de 3,8 points de PIB, passant de 41 % à 44,8 % du PIB, avant de revenir progressivement à 44,3 % en 2016. Toutefois, cette évolution n'a permis de compenser que partiellement le creusement de l'écart entre les recettes et les dépenses publiques intervenu du fait de la crise - ces dernières ayant été marquées par un sursaut de 4 points de PIB entre 2008 et 2013.

Graphique n°

10

:

Évolution de la part des dépenses, des recettes

et des

prélèvements obligatoires dans le PIB

(en points de PIB)

Source : commission des finances du Sénat (à partir des données de l'Insee)

Surtout, il apparaît que

si la première

augmentation des prélèvements obligatoires observée en

2010 et 2011 (+ 1,6 point de PIB) était associée à

une réduction du poids des dépenses (- 0,9 point de PIB), celle

opérée en 2012 et 2013 (+ 2,1 points de PIB) était

concomitante à une nouvelle hausse des dépenses (+ 1,1 point

de PIB)

. Ces données viennent confirmer que la forte

accélération de la dette publique durant la période

2012-2016, au cours de laquelle celle-ci a crû de plus de 10 points de

PIB, est liée, à titre principal, à une maîtrise

insuffisante des dépenses publiques

- qui, bien qu'ayant

été contenues en 2015 et 2016, n'en sont pas pour autant revenues

à leur niveau d'avant 2012. Par ailleurs, elles montrent que

le

levier fiscal ne peut plus guère être actionné afin de

consolider les comptes publics

eu égard au poids actuel des

prélèvements obligatoires.

4. Le ralentissement de la croissance et de l'inflation

L'évolution de la dette publique est, ainsi que cela a déjà été montré, étroitement liée aux aléas conjoncturels. Toutefois, le contexte économique peut également exercer une influence structurelle sur la dynamique de la dette publique et son poids dans la richesse nationale .

En particulier, le rythme de l'inflation et de la croissance du PIB a une incidence directe sur la charge de la dette publique, le solde public primaire et le ratio d'endettement . En premier lieu, l'inflation détermine le niveau du taux d'intérêt réel - qui correspond au taux d'intérêt nominal, convenu au moment de l'emprunt, minoré du taux d'inflation. Une hausse de l'inflation vient réduire le taux d'intérêt réel ; par suite, pour la part de la dette publique non indexée - qui constitue, en France, la majorité du stock de dette -, la charge d'intérêts s'en trouve réduite. Inversement, un ralentissement de l'inflation accroît le taux d'intérêt réel et donc la charge de la dette - qui contribue à l'augmentation du déficit des administrations et, par conséquent, de la dette publique.

En deuxième lieu, une décélération

de l'inflation et de la croissance du PIB est synonyme d'une moindre

progression des recettes publiques, qui évoluent avec le PIB et le

niveau des prix ; à titre d'illustration, le produit de la taxe sur

la valeur ajoutée (TVA) suit le volume de la consommation mais aussi les

prix des biens échangés. Il en résulte un creusement de

l'écart entre les recettes et les dépenses publiques dont

l'évolution n'est que partiellement corrélée aux

mouvements du PIB et de l'inflation, compte tenu du poids, à ce jour,

des dépenses de santé et de celles liées au vieillissement

qui répondent, du moins en partie, à des facteurs d'une autre

nature - ainsi que s'attachent à le montrer les développements

ultérieurs portant sur la dette des administrations de

sécurité sociale (ASSO). Même, un recul non anticipé

de l'inflation peut conduire à une aggravation du déficit public

dès lors que les budgets sont généralement définis

et exécutés en termes nominaux

- impliquant que le

montant des dépenses soit arrêté sur la base

d'hypothèses de hausse des prix surévalués

20

(

*

)

. Toutes choses égales

par ailleurs,

ces phénomènes concourent au maintien du

solde public primaire - c'est-à-dire hors charge

d'intérêt - à un niveau élevé, à

l'origine d'un « effet boule de neige »

en vertu

duquel la hausse de la dette publique est autoentretenue sous le poids des

charges d'intérêts (voir

infra

).

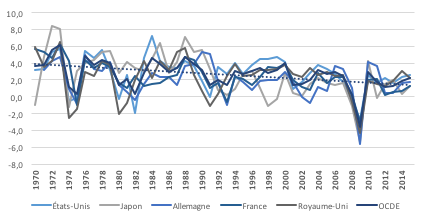

Enfin, le rythme de la croissance du PIB et de l'inflation a une incidence mécanique sur le ratio de dette publique . En effet, pour un stock de dette et un taux d'intérêt réel donnés, une progression du PIB et du niveau des prix réduit la part de la dette dans le PIB, dans la mesure où elle entraîne une augmentation du PIB nominal.

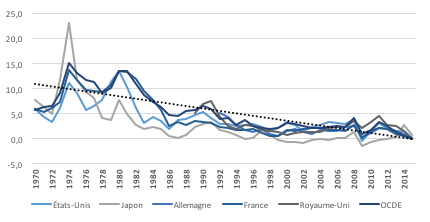

Graphique n° 11 : Évolution de la croissance du PIB (1970-2015)

(évolution, en %)

Source : commission des finances du Sénat (à partir des données de la Banque mondiale)

Graphique n° 12 : Évolution de l'inflation (1970-2015)

(évolution, en %)

Source : commission des finances du Sénat (à partir des données de la Banque mondiale)

Dans ces conditions, le rapide déclin de la dette publique dans les pays occidentaux au lendemain de la Seconde Guerre mondiale ne saurait surprendre . En France, le recul du ratio d'endettement, de 270 % du PIB en 1944 à environ 15 % du PIB à la fin des années 1960, a été encouragé par le fort dynamisme de la croissance économique et de l'inflation 21 ( * ) , qui a alimenté les recettes publiques mais aussi la hausse du PIB nominal.

Toutefois, il semble illusoire, aujourd'hui, d'attendre une réduction du poids la dette publique portée par la croissance du PIB et l'inflation . En effet, force est de constater que ces deux variables ont tendanciellement ralenti depuis les années 1970, et ce dans l'ensemble des pays industrialisés, comme le font apparaître les graphiques ci-avant. De multiples facteurs peuvent expliquer cette évolution, comme la fin du rattrapage économique des pays européens et du Japon ou la décélération de la production et, s'agissant de l'inflation, du déploiement à compter de la fin des années 1970 et du début des années 1980, à la suite des États-Unis et du Royaume-Uni, de politiques monétaires plus restrictives - dans un contexte d'internationalisation accrue des échanges commerciaux.

Quoi qu'il en soit, le couple croissance du PIB/inflation est passé, en France, de 4,1 %/8,9 % en moyenne au cours de la décennie 1970, à 2,4 %/7,4 % durant les années 1980, à 2,0 %/1,9 % pendant la décennie 1990, à 1,4 %/1,7 % au cours des années 2000 et à 0,9 %/1,1 % entre 2011 et 2015. Une telle évolution n'a pas, bien évidemment, favorisé une nette diminution de la part de la dette publique française dans le PIB . Pour autant, elle ne saurait expliquer à elle seule le niveau élevé de l'endettement de notre pays, qui demeure significativement supérieur à celui observé dans d'autres États, notamment européens, connaissant aussi un ralentissement de la croissance et de l'inflation.

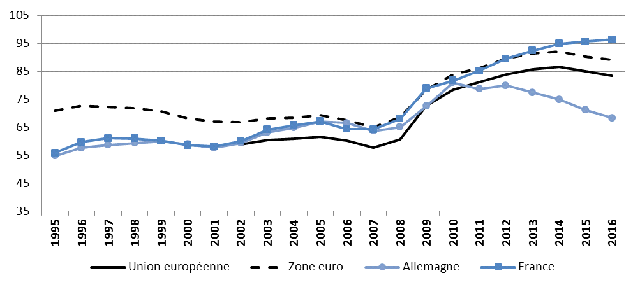

5. Des comparaisons européennes défavorables à la France

Au cours des vingt dernières années, trois périodes peuvent être distinguées concernant l'évolution de la dette publique française . Dans un premier temps, entre 1995 et 2007, cette dernière a progressé d'un peu moins de 10 points de PIB, à un rythme proche de celui observé en Allemagne, et convergé vers la moyenne de la zone euro, qui lui est restée supérieure jusqu'en 2008. En dépit de la hausse enregistrée au cours de cette première période, force est de constater que la dette de la France a affiché un net ralentissement relativement aux années antérieures, celle-ci étant passée de 20,8 % du PIB en 1980 à 55,8 % en 1995.

Dans un deuxième temps, la dette publique française a connu une forte accélération à la suite du déclenchement de la crise économique et financière . Entre 2007 et 2013, elle a cru de 28 points de PIB, alors que le ratio moyen d'endettement progressait de 26,4 points de PIB dans la zone euro et 28,1 points de PIB dans l'Union européenne. Selon une étude du Fonds monétaire international (FMI) 22 ( * ) , cette forte progression de la dette dans l'ensemble des États de l'Union européenne s'expliquerait notamment, pour un tiers environ, par l'assistance financière apportée au secteur bancaire - le reste étant imputable aux pertes de recettes et à la hausse des dépenses sociales liées à la dégradation du contexte économique.

Graphique n° 13 : Évolution de la dette publique dans l'Union européenne

(en % du PIB)

Source : commission des finances du Sénat (à partir des données d'Eurostat et de l'Insee)

Dans un troisième temps, enfin, la dette publique française a commencé à s'écarter, à compter de 2012-2013, de la trajectoire constatée dans la zone euro et, plus généralement, dans l'Union européenne. En effet, un écart est alors apparu entre le ratio d'endettement de la France et le ratio moyen constaté dans la zone euro. Celui-ci n'a eu de cesse de se creuser jusqu'à présent, d'autant que la part de la dette dans le PIB a commencé à reculer dans la zone euro à partir de 2015, la dette française continuant, elle, à progresser . Ainsi, en 2016, la dette publique de la France était supérieure de 7,1 points de PIB à la moyenne de la zone euro - alors qu'elle l'égalait encore en 2012 - et de 12,8 points de PIB à la moyenne de l'Union européenne.

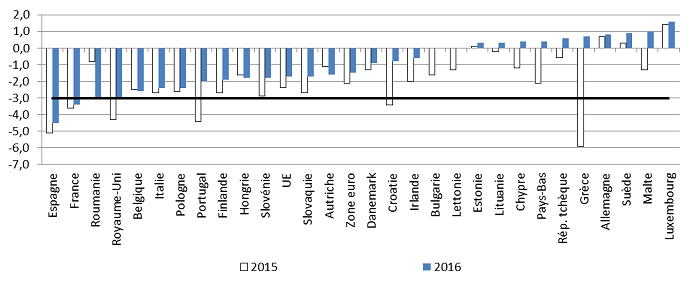

Comment expliquer que la dette française demeure à l'écart des évolutions à l'oeuvre dans le reste de l'Europe ? Il apparaît, simplement, que la France continue d'afficher l'un des déficits publics les plus importants de l'Union européenne, ainsi que le montre le graphique ci-après. Seule l'Espagne, en 2016, présentait un déficit supérieur à la France, s'élevant à 4,5 % du PIB contre 3,4 % du PIB.

Graphique n° 14 : Le solde public dans l'Union européenne en 2015 et 2016

(en % du PIB)

Source : commission des finances du Sénat (à partir des données d'Eurostat)

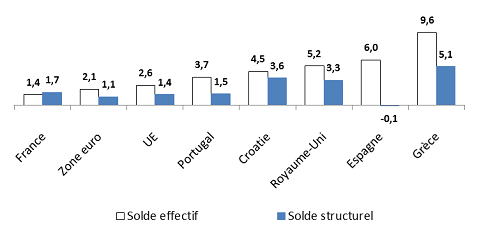

En 2016, la France figurait ainsi parmi les cinq derniers États de l'Union européenne faisant l'objet d'une procédure de déficit excessif en application du Pacte de stabilité et de croissance (PSC) , aux côtés de la Croatie, de l'Espagne, de la Grèce, du Portugal et du Royaume-Uni. Or, au sein de ce groupe, la France est le pays affichant la plus faible amélioration de son solde effectif au cours de la période 2012-2016 , à hauteur de 1,4 point de PIB contre une moyenne de 5,8 points de PIB dans les autres pays ou de 2,6 points de PIB dans l'ensemble de l'Union européenne (voir graphique ci-après).

Graphique n° 15 : Évolution des soldes effectif et structurel des États membres soumis à la procédure de déficit excessif (PDE) entre 2012 et 2016

(en % du PIB)

Source : commission des finances du Sénat (à partir des données d'Eurostat)

En revanche, en matière d'ajustement structurel , soit de réduction du déficit structurel, la France occupe une position « médiane » parmi les États soumis à la procédure de déficit excessif . Si l'amélioration de son solde structurel, de 1,7 point de PIB entre 2012 et 2017, selon les données publiées par la Commission européenne, a été supérieure à celle observée au Portugal et en Espagne, elle est demeurée en deçà de l'effort consenti en Grèce, en Croatie ou au Royaume-Uni.

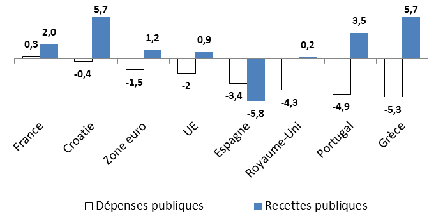

En réalité, la France se distingue plus particulièrement par la composition de son ajustement budgétaire . Elle est, en effet, le seul pays en déficit excessif à connaître, au cours de la période 2012-2016, tout à la fois une hausse de la part de ses dépenses publiques dans le PIB et une augmentation de ses recettes. Comme le fait apparaître le graphique ci-après, le poids de la dépense dans la richesse nationale s'est accru de 0,3 point de PIB, quand celui des recettes progressait de 2 points. Si certains États, comme la Grèce, le Portugal ou la Croatie ont vu la part des recettes publiques dans le PIB croître davantage qu'en France, ces derniers ont accompagné ce mouvement d'une baisse de leurs dépenses. D'ailleurs, en moyenne, dans l'Union européenne, si le ratio de recettes publiques a légèrement augmenté de 0,9 point de PIB, la part des dépenses publiques dans le PIB a reculé de 2 points.

Graphique n° 16 : Évolution des dépenses et des recettes publiques des États membres soumis à la procédure de déficit excessif (PDE) entre 2011 et 2016

(en % du PIB)

Source : commission des finances du Sénat (à partir des données d'Eurostat)

En somme, en plus d'être d'une ampleur relativement limitée, la consolidation des finances publiques en France a pour caractéristique d'avoir principalement reposé sur l'augmentation des recettes et non sur une véritable maîtrise des dépenses publiques , ainsi que s'était attaché à le mettre en évidence votre rapporteur général à l'automne dernier dans un rapport sur l'évolution des prélèvements obligatoires entre 2012 et 2016 23 ( * ) .

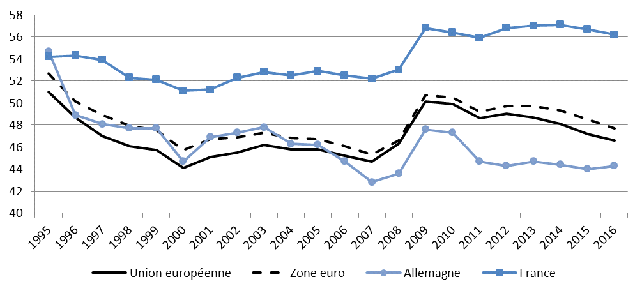

Dans ces conditions, il n'est guère étonnant que l'écart entre le ratio de dépenses publiques dans le PIB français et la moyenne de la zone euro se soit approfondi au cours des dernières années . Celui-ci est passé de 6,7 points de PIB en 2011 à 8,5 points de PIB en 2016. Cette évolution est liée au fait que la France a affiché une croissance moyenne de ses dépenses publiques entre 2012 et 2016, de 1,7 % par an en valeur, supérieure à celle de la zone euro (+ 1,3 %) et à l'Union européenne dans son ensemble (+ 1,5 %).

Graphique n°

17

:

Évolution de la part des dépenses publiques dans le PIB

au

sein de l'Union européenne

(en % du PIB)

Source : commission des finances du Sénat (à partir des données d'Eurostat)

Il en résulte que, depuis 2016, la France est le pays de l'Union européenne dont le poids des dépenses publiques dans le PIB (56,2 % du PIB) est le plus élevé , et ce devant la Finlande désormais (56,1 % du PIB).

* 1 M.-L. Legay, J. Félix et E. White, « Retour sur les origines financières de la Révolution française », Annales historiques de la Révolution française , n° 356, 2009, p. 193.

* 2 Il convient néanmoins de rappeler qu'en 1789, les États généraux n'avaient pas été convoqués depuis 1614 (v. N. Delalande, Les batailles de l'impôt. Consentement et résistances de 1789 à nos jours , Paris, Éditions du Seuil, 2011).

* 3 « Lettre du Roi, pour la convocation des États généraux à Versailles, du 24 janvier 1789 », Archives parlementaires , vol. 1, n° 1, 1879, p. 611.

* 4 B. Lemoine, L'ordre de la dette , Paris, La Découverte, 2016.

* 5 M. Pébereau (dir.), Rompre avec la facilité de la dette publique , Paris, La Documentation française, 2006.

* 6 Ibid. , p. 3.

* 7 Id.

* 8 V. M.-P. Chélini, Inflation, État et opinion en France de 1944 à 1952 , Paris, IGPDE-CHEFF, 1998, p. 76.

* 9 J. Duval, « La dette publique, un problème politiquement construit ? », Regards croisés sur l'économie , vol. 17, n° 2, 2015, p. 67-78.

* 10 Insee, « En 2016, le PIB en volume augmente de 1,2 % », Informations rapides , n° 128, 16 mai 2017.

* 11 Insee, « En 2016, le déficit public s'élève à 3,4 % du PIB, le taux de prélèvements obligatoires diminue de 0,1 point à 44,3 % du PIB », Informations rapides , n° 82, 24 mars 2017.

* 12 Rapport d'information (n° 549, session 2008-2009) de Philippe Marini pour le débat sur les orientations des finances publiques fait au nom de la commission des finances du Sénat, 8 juillet 2009, p. 7.

* 13 Le PIB potentiel se définit comme le produit intérieur brut pouvant être obtenu durablement, c'est-à-dire sans produire de déséquilibre sur les marchés des biens et du travail. En cela, le PIB potentiel se distingue fondamentalement du niveau maximal de production réalisable à un instant donné ; en effet, il s'agit d'un niveau d'activité « soutenable » sur longue période, qui n'entraîne pas d'accélération de l'inflation ou d'accroissement des salaires. L'évolution du niveau de production « soutenable », soit du PIB potentiel est appelée croissance potentielle (v. rapport d'information (n° 764, session 2015-2016) d'Albéric de Montgolfier sur les estimations de la croissance potentielle de la France, en vue des prochaines programmations pluriannuelles des finances publiques fait au nom de la commission des finances du Sénat, 6 juillet 2016).

* 14 V. rapport d'information (n° 764, session 2015-2016) d'Albéric de Montgolfier, op. cit. , p. 11-13.

* 15 Il convient de relever que, dans le cadre de la présente évaluation, le solde structurel intègre les mesures ponctuelles et temporaires.

* 16 P. Champsaur et J.-P. Cotis, Rapport sur la situation des finances publiques , Paris, Présidence de la République, 2010.

* 17 P. Champsaur et J.-P. Cotis, op. cit. , p. 12.

* 18 Id.

* 19 Ibid. , p. 13.

* 20 Les conséquences d'une faible inflation sur les finances publiques françaises ont fait l'objet d'une analyse approfondie lors de l'examen du projet de loi de finances pour 2016 (v. rapport général (n° 154, session 2015-2016), tome I, d'Albéric de Montgolfier sur le projet de loi de finances pour 2016 fait au nom de la commission des finances du Sénat, 19 novembre 2015, p. 41-44).

* 21 À titre indicatif, selon les données de l'Insee, entre 1960 et 1970, la croissance du PIB en volume a été, en moyenne, de 6 % par an ; les prix à la consommation ont, quant à eux, affiché une hausse annuelle moyenne de 4,1 % au cours de la même période.

* 22 L. Eyraud et T. Wu, « Playing by the Rules: Reforming Fiscal Governance in Europe », IMF Working Paper WP/15/67, 2015.

* 23 Rapport d'information (n° 113, session 2016-2017) d'Albéric de Montgolfier sur l'évolution des prélèvements obligatoires entre 2012 et 2016 fait au nom de la commission des finances du Sénat, 9 novembre 2016.