II. POUR UNE DIFFÉRENCIATION TERRITORIALE : MIEUX ADAPTER ET PROPORTIONNER LES SOUTIENS PUBLICS EN ZRR AUX SPÉCIFICITÉS ET AUX BESOINS DE CHAQUE TERRITOIRE

A. LES DISPOSITIFS EN VIGUEUR DANS LES ZRR, UN SOUTIEN PARTIEL MAIS DÉTERMINANT POUR LE DÉVELOPPEMENT DES TERRITOIRES CONCERNÉS

1. Les exonérations d'IR / d'IS, un atout indéniable pour l'attractivité des territoires ruraux

a) Un dispositif dont l'efficacité est confirmée par les remontées des territoires

Lors de leur création en 1995, les ZRR se sont vues fixer pour objectif de compenser le différentiel d'attractivité que subissent les territoires ruraux . Suivant son article 1 er , la LOADT « corrige les inégalités des conditions de vie des citoyens liées à la situation géographique et à ses conséquences en matière démographique, économique et d'emploi. Elle vise à compenser les handicaps territoriaux. Elle fixe des dispositions dérogatoires modulant les charges imposées à chacun » 41 ( * ) .

Les exonérations d'impôt sont indissociables de la logique originelle des politiques de revitalisation de la ruralité. Dès le départ, il s'est agi d'adapter le niveau de la fiscalité pour favoriser le développement de territoires moins bien dotés en services, tant publics que privés et dont la faible densité de population a des conséquences importantes sur le niveau d'activité .

L'utilisation de ce levier fiscal doit permettre d'inverser la tendance en constituant une réponse au différentiel d'infrastructures et de services de proximité dont sont victimes les territoires ruraux . Les services accessibles sur le territoire sont, en effet, les principaux déterminants lors du choix d'installation tant pour les entreprises que pour les professionnels du secteur médical et médico-social.

Comme l'indique l'Union des entreprises de proximité

(U2P) dans sa contribution adressée aux rapporteurs,

l'attractivité d'un territoire provient avant tout d'une

combinaison : « école, culture, services,

mobilité

».

Les entreprises et commerces qui

souhaitent s'installer s'intéressent également

à

la taille du marché local.

L'attractivité des territoires ruraux est nécessairement limitée dans la comparaison avec les territoires les plus densément peuplés, justifiant le recours à une logique de traitement différencié en faveur des territoires ruraux . Le recours à l'outil fiscal est indispensable pour tenter de compenser des différences qui ne peuvent en aucun cas être totalement effacées. Il est nécessaire d'offrir aux acteurs faisant le choix de l'implantation en milieu rural des avantages spécifiques compensant les difficultés inhérentes à la création et au développement de leurs activit és.

Suivant la théorie économique classique, le niveau des prélèvements obligatoires est un élément déterminant des choix d'installation des agents économiques . Ceux-ci mettent en balance le niveau des prélèvements et l'offre de services sur le territoire pour effectuer leurs choix d'implantation géographique 42 ( * ) . Ainsi, l'attractivité des territoires ruraux ne peut que se trouver renforcée par la mise en oeuvre de dispositifs fiscaux plus avantageux, compensant en partie leurs fragilités .

Si certaines analyses économiques ont pu conclure à l'inefficacité du dispositif d'exonération ZRR 43 ( * ) , une part importante des études relatives aux dispositifs d'exonération fiscale ciblés sur des aires géographiques dresse un bilan positif de ce type de mesure .

Pour mettre en évidence les conséquences spécifiquement imputables aux dispositifs d'exonération , les économistes doivent d'abord écarter les effets sur l'économie des territoires ruraux des fragilités structurelles dont ils sont victimes . Les dispositifs d'exonération n'ont d'autre objectif que de compenser en partie les difficultés inhérentes aux handicaps de la ruralité et ne sauraient répondre à eux-seuls à l'ensemble des problématiques du monde rural.

L'efficacité de la mesure ne peut donc pas être directement constatée mais doit s'apprécier en termes relatifs et l'on doit donc comparer les résultats obtenus avec un scénario contrefactuel - qu'en serait-il à défaut d'une telle mesure ? En l'absence d'élément de comparaison fiable, l'effet des exonérations est particulièrement complexe à isoler pour dégager des tendances au niveau macroéconomique .

Les rapporteurs relèvent que dans plusieurs pays des études ont dressé un bilan très positif de dispositifs similaires .

En particulier, les exonérations dans les « zones d'entreprise rurales » aux États-Unis, ont été fructueuses, notamment en matière de création d'emplois au point d'atteindre le même niveau de création d'emplois que certaines aires urbaines 44 ( * ) . D'autres travaux, menés sur les « zones d'entreprises » en Californie mettent en évidence un effet de 3 % de croissance de l'emploi pour des exonérations d'impôt liées aux embauches 45 ( * ) .

Dans l'étude précitée d'Adrien Lorenceau, qui dresse pourtant un bilan négatif des effets des exonérations au sein des ZRR françaises, l'auteur doit bien reconnaître qu'il « n'est pas possible de dégager de consensus sur l'impact des zones économiques [qui ont mis en place des avantages fiscaux] en terme de développement économique local ».

Surtout, les rapporteurs ont pu rencontrer de nombreux acteurs de terrain pour lesquels l'utilité du dispositif ne fait aucun doute . Sur l'ensemble du territoire, nombre d'exemples d'implantation d'entreprises et de professionnels médicaux illustrent l'importance des exonérations fiscales dans les choix d'implantation en ZRR. Pour ces acteurs, les exonérations d'impôt ont constitué un élément déterminant lors de leur installation et de leur développement .

Les rapporteurs partagent l'avis des chambres de commerce et d'industrie (CCI), qu'ils ont entendues, concernant la nécessité de conforter de la façon la plus directe possible l'activité des acteurs privés dans les territoires les plus fragiles. On ne saurait se contenter d'une politique de péréquation financière entre collectivités et il est nécessaire d'offrir une fiscalité adaptée aux acteurs qui font le choix de la ruralité .

Ces exonérations permettent, comme le soulignaient déjà les députés Alain Calmette et Jean-Pierre Vigier dans leur rapport de 2014, « de sécuriser les projets en phase de démarrage en leur donnant une meilleure lisibilité financière et de pérenniser les activités en accompagnant dans la durée les petites entreprises » 46 ( * ) .

Plusieurs acteurs entendus par les rapporteurs ont fait valoir que l'exonération fiscale leur avait, en effet, permis de dégager des marges de manoeuvre financières indispensables à la pérennisation de leur activité, afin d'investir et de consolider leur projet sur le long terme . Par exemple, les rapporteurs ont pu entendre lors de leur déplacement dans le Cantal les gérants d'un ecolodge dont les exonérations ZRR avaient permis de conforter le projet. Les rapporteurs estiment que les exonérations ZRR sont nécessaires pour aider les porteurs de projet attirés par la ruralité à surmonter les obstacles posés par le développement d'une activité en milieu rural .

Les experts comptables installés dans les territoires classés en ZRR entendus par les rapporteurs sont unanimes : il s'agit d'un dispositif essentiel pour soutenir les activités économiques et de services qui sont confrontés à davantage d'obstacles que s'ils s'installaient dans des territoires mieux dotés en services.

b) Le dispositif d'exonération d'impôt permet un soutien transversal aux différents secteurs d'activité

Les exonérations fiscales permettent d'apporter un soutien transversal à l'économie et de maintenir un maillage indispensable à la vitalité des territoires ruraux. Le tissu de services visé par le dispositif concerne tout autant l'offre de soins, les commerces de proximité et les entreprises artisanales .

Le dispositif s'est avéré particulièrement utile pour les petits entrepreneurs qui reprennent une activité artisanale ou commerciale . En effet, lors de la création d'activité, le manque de visibilité peut parfois limiter l'intérêt a priori d'une exonération d'impôt sur les bénéfices. En revanche, dans le cadre d'une reprise d'activité, l'exonération fiscale vient à l'appui des calculs de rentabilité préalable à une décision de reprise . Cette aide constitue donc un soutien utile à ce type de projet.

D'après une enquête réalisée auprès des préfets en 2014 47 ( * ) , les avantages fiscaux et sociaux et les aides directes aux entreprises viennent juste après les infrastructures de transport et l'accès au haut débit dans les choix de localisation des entreprises . A l'inverse, les trois principaux facteurs de difficulté sont le manque de débouchés, le coût des mises aux normes et le manque de main d'oeuvre qualifiée.

Plus globalement, les dispositifs d'exonération permettent de soutenir différents types d'activités, comme l'illustrent les exemples chiffrés que les rapporteurs ont pu recueillir lors de leurs déplacements ( voir encadré ci-dessous ).

|

Exemples chiffrés de bénéficiaires du dispositif d'exonérations fiscales en ZRR Pour un infirmier libéral : moyenne d'impôt économisé entre 20 000 € et 30 000 € par an Pour un artisan carreleur : moyenne d'impôt économisé d'environ 3 500 € par an Pour un boulanger : moyenne d'impôt économisé d'environ 4 500 € par an Pour un bar-restaurant-tabac-presse : moyenne d'impôt économisé d'environ 7 000 € par an Pour un restaurateur : moyenne d'impôt économisé d'environ 5 000 € par an Pour un cabinet d'architecte : économie d'impôt réalisée dès la première année de 4 000 € Pour une entreprise d'hébergement et animations touristiques : économie d'impôt réalisée dès la première année de 11 000 € |

Ces différents chiffres, anonymisés, montrent bien l'importance que peuvent revêtir les exonérations ZRR pour des acteurs de secteurs très différents . Bien qu'il ne s'agisse pas des économies moyennes réalisées par les différentes professions, ces exemples fournissent des ordres de grandeur utiles pour mieux appréhender les effets du dispositif. Pour des artisans en milieu rural, qui peinent le plus souvent durant les premières années de leur activité à dégager des marges financières, ces sommes font toute la différence.

En outre, les chiffres transmis aux rapporteurs par le ministère de l'action et des comptes publics concernant le nombre d'entreprises créées ayant demandé le bénéfice d'un dispositif zoné en matière d'imposition des bénéfices démontre une dynamique positive pour les ZRR , qui tranche avec l'image parfois donnée d'un dispositif en phase d'extinction .

Les rapporteurs tiennent également à souligner le dynamisme de cette dépense au cours des deux dernières années. Le coût de la dépense a augmenté de 17 % en 2018 avec un nombre de bénéficiaires en hausse de 15 % 48 ( * ) . Cette hausse se trouve répartie entre les différents secteurs d'activité, témoignant de la dimension transversale du dispositif. Loin d'être un dispositif en perte de vitesse, les exonérations d'impôt en ZRR sont un outil dynamique au service de la revitalisation des territoires ruraux.

|

Le volet d'exonérations de fiscalité locale Le dispositif actuel comprend également un volet d'exonération de fiscalité locale . Sauf délibération contraire de la commune ou de l'EPCI à fiscalité propre, l'exonération de contribution économique territoriale s'applique à la création et à l'extension d'activités industrielles ou de recherche scientifique et technique ainsi qu'à la création d'activités artisanales 49 ( * ) . Les communes et EPCI à fiscalité propre peuvent, sur délibération, étendre cette exonération aux professions libérales. Le champ de l'exonération de cotisation foncière des entreprises est étendu dans les communes de moins de 2 000 habitants localisées en ZRR . Dans ce cas, l'exonération s'applique également aux reprises d'activités commerciales et artisanales et aux créations et reprises pour les professions libérales. L'exonération de cotisation foncière des entreprises représente un bénéfice pour les entreprises de 10 millions d'euros. Si le dispositif est en principe compensé pour les communes et les EPCI à fiscalité propre, cette compensation a été intégrée aux variables d'ajustement. Désormais, au montant de la compensation est appliqué un taux de minoration de 93 %, ce qui revient à faire porter le coût de l'exonération essentiellement sur les collectivités . Les exonérations d'impôt sur le revenu et d'impôt sur les sociétés en ZRR Le régime actuel d'allègement d'impôt sur le revenu ou d'impôt sur les sociétés s'applique pour les entreprises créées ou reprises entre le 1 er janvier 2011 et le 31 décembre 2020 . Les bénéfices sont intégralement exonérés pendant les cinq années qui suivent la création ou la reprise de l'activité, l'exonération étant dégressive les trois années suivantes , soit un abattement passant de 75 % à 50 % puis de 25 % des bénéfices. La sortie du classement des ZRR de la commune d'implantation ne remet aucunement en cause les droits ouverts lors de l'installation pour les huit années suivantes . Ainsi, les acteurs qui s'installeront dans une commune classée en ZRR en 2020 bénéficieront du dispositif jusqu'en 2028. Pour être éligibles au dispositif, les acteurs concernés doivent être soumis au régime réel d'imposition (normal ou simplifié) et employer moins de 11 salariés 50 ( * ) . Si ce seuil est dépassé, les bénéficiaires conservent l'exonération jusqu'à la fin du deuxième exercice suivant l'exercice au cours duquel le dépassement d'effectif est constaté. Le capital de l'entreprise ne doit pas être détenu, directement ou indirectement, pour plus de 50 % par d'autres sociétés. Sont exclus certains secteurs d'activité, en particulier les activités de gestion de patrimoine et d'opérations mobilières, l'essentiel des activités immobilières, les activités bancaires, assurantielles et financières. Les entreprises du secteur primaire sont également exclues. Pour bénéficier du dispositif , l'entreprise doit avoir son siège social dans une commune classée en ZRR, la seule installation d'un établissement ou d'une succursale n'entrant pas dans le champ du dispositif. Les entreprises non sédentaires ne peuvent bénéficier du dispositif si elles exercent plus de 25 % de leur chiffre d'affaires en dehors des zones visées. Les conséquences sur les recettes de 2018 du dispositif d'exonération d'impôt sur les bénéfices ont été estimées à 144,5 millions d'euros 51 ( * ) . Le chiffrage de près de 200 millions d'euros qui a pu être retenu par ailleurs est erroné dans la mesure où 73 millions d'euros ont été comptabilisés à tort comme exonérations liées au dispositif d'exonération ZRR clos au 31 décembre 2010 alors qu'elles relèvent en réalité des exonérations ouvertes dans les zones d'aides à finalité régionale pour plus de 99 % (DFI 230602). |

c) Des exonérations contribuant au maintien de l'offre de soins

Les différents représentants de l'Ordre des médecins que les rapporteurs ont pu rencontrer ont tous confirmé que les allègements de fiscalité comptent dans le choix des médecins de s'installer dans les territoires ruraux. L'économie réalisée peut en effet être substantielle, les rapporteurs ayant constaté des cas où l'exonération pour un médecin généraliste pouvait atteindre 40 000 euros par an.

Il s'agit de la principale profession bénéficiaire de ce type d'exonérations . Si d'autres critères peuvent contribuer au choix d'installation 52 ( * ) , le niveau de fiscalité n'en demeure pas moins un élément important.

Les rapporteurs considèrent à tout le moins que les exonérations ZRR sont un élément à prendre en compte dans la lutte pour le maintien de l'offre de soins dans les territoires , alors que 6 millions de Français vivent aujourd'hui dans un désert médical.

Dans le rapport de la mission « flash » de l'Assemblée nationale sur l'efficacité du dispositif des zones de revitalisation rurale, les deux députées dénoncent des comportements de « chasseurs de prime » de la part des médecins bénéficiaires du dispositif . Les médecins ne s'installeraient dans les territoires visés que pour bénéficier des différentes aides et en particulier des dispositifs d'exonérations, avant de déménager aussitôt après l'arrivée à échéance de l'exonération d'impôt.

Les rapporteurs estiment que les effets d'aubaine, s'ils doivent être déplorés, restent marginaux et ne sont que l'envers du succès d'un dispositif qui contribue au maintien de la présence médicale et peut renforcer l'attractivité des communes rurales auprès des médecins .

De plus, pour ce dispositif spécifique d'incitation 53 ( * ) , les effets d'aubaines sont limités dans la mesure où un médecin, comme tout autre acteur s'installant en ZRR, ne peut pas renouveler le bénéfice d'un dispositif d'exonération avant un délai de 5 ans. En effet, un acteur ayant bénéficié d'une exonération liée à un dispositif de zonage au cours des 5 années précédentes ne peut prétendre à nouveau à une exonération 54 ( * ) .

Surtout, les rapporteurs considèrent que des réponses simples de régulation pourraient être apportées pour limiter les effets d'aubaine dénoncés dans la communication des députées Anne Blanc et Véronique Louwagie. En effet, l'exonération pourrait être conditionnée par une durée minimale d'installation. Si le médecin venait à quitter le territoire avant la fin de sa période d'engagement, les exonérations perçues devraient être remboursées au prorata du temps passé sur le territoire.

Une fois ces correctifs mis en place, les rapporteurs estiment qu'il est nécessaire de maintenir ce dispositif d'exonération pour les médecins et plus globalement pour les professions médicales .

Le niveau limité des investissements lors de l'installation, rend particulièrement avantageuse la réduction du niveau d'imposition dès les premières années. C'est ce que souligne le rapport conjoint des inspections de 2014 : « pour les professions libérales, en particulier dans le domaine médical, les perspectives de bénéfices dès les premières années sont importantes et rendent l'exonération attractive ; la décision de s'installer repose avant tout sur des critères tenant aux conditions d'exercice de leur métier (proximité d'un plateau technique et association avec des collègues pour ménager leur vie privée) mais l'exonération est connue et intervient dans les choix précis d'implantation » 55 ( * ) .

Comme l'ont souligné Jean-Noël Cardoux et Yves Daudigny dans leur rapport sur les incitations à l'installation chez les professionnels de santé 56 ( * ) , le recours au dispositif ZRR a fortement augmenté depuis plusieurs années chez les médecins, de sorte que le dispositif joue un rôle dans leurs choix l'installation .

Cependant , le dispositif gagnerait à être mieux relayé auprès des médecins qui n'en ont pas tous une bonne connaissance . De même, certaines subtilités liées au statut de médecin-collaborateur dans un cabinet médical gagneraient à être portées à la connaissance des médecins qui se voient parfois refuser la mise en oeuvre de l'exonération 57 ( * ) . Le déploiement des communautés professionnelles territoriales de santé (CPTS) en milieu rural pourrait constituer une occasion de valoriser les ZRR auprès des professionnels.

d) Un dispositif de soutien essentiel au maillage des officines de pharmacie

Lors de leurs auditions, les rapporteurs ont pu constater à quel point les dispositifs d'exonération étaient essentiels à la création et à la reprise d'officines de pharmacie. Compte tenu du coût important des investissements initiaux, l'exonération joue un rôle majeur pour les pharmaciens souhaitant s'installer et obtenir des financements.

Les rapporteurs relèvent en particulier que de nombreuses annonces de cession d'officine font état de leur localisation en ZRR. Cette mention témoigne de ce que la localisation en ZRR peut constituer un critère dans les choix d'installation .

Ce dispositif apparaît donc adapté pour maintenir un service de proximité dans des communes qui sont en première ligne face aux défis auxquels sont confrontés les pharmaciens . La baisse de la densité médicale a en effet des conséquences directes sur les officines de pharmacie, qui perdent leur médecin prescripteur.

En outre, depuis l'ordonnance du 3 janvier 2018, les règles de création d'officines de pharmacie prévoient un cadre dérogatoire applicable aux zones de revitalisation rurale, aux quartiers politique de la ville et aux zones franches urbaines 58 ( * ) . Surtout, il existe de nombreux exemples d'officines de pharmacie dont l'installation a été pérennisée par les marges financières liées à exonération d'impôt sur les bénéfices .

À titre d'exemple, les rapporteurs relèvent qu'un article du Moniteur des pharmacies en date du 21 octobre 2017 fait état d'un couple de pharmaciens bordelais qui a bénéficié du dispositif pour s'installer dans une pharmacie landaise près d'Orthez (Pyrénées-Atlantiques). D'après les intéressés, « s'y implanter pour bénéficier d'allègements fiscaux est alors devenu notre critère prioritaire. Compte tenu des incertitudes sur l'économie de l'officine, nous avons vu dans cette opportunité un moyen de sécuriser notre projet d'installation. Sans ce dispositif, nous n'aurions jamais pu acquérir cette officine qui réalise un chiffre d'affaires de 2,6 millions d'euros. Avec le bénéfice des exonérations d'impôts, c'est comme si notre apport personnel avait doublé et était passé à 32 % » 59 ( * ) .

D'après Françoise Manhes, référente pour le département du Cantal de l'ordre des pharmaciens, entendue lors d'une table ronde organisée à Aurillac, la localisation en ZRR, « c'est l'élément déterminant qui va faire que le banquier vous suivra ou non dans votre projet de reprise d'une officine . » Déjà en 2014, le seuil dérogatoire en ZRR pour créer une officine de pharmacie avait été jugé utile pour satisfaire un besoin essentiel de la population 60 ( * ) .

2. Les allègements de charge spécifiques aux ZRR ont perdu leur caractère incitatif avec la hausse des allègements généraux

a) Les allègements à l'embauche, un dispositif dont les avantages ne répondent pas suffisamment aux besoins des territoires ruraux

Le dispositif d'exonération de charges sociales, qui est entré en vigueur au 1 er janvier 1997 61 ( * ) , prenait initialement la forme d'une franchise de cotisations sociales patronales jusqu'à 1,5 SMIC et sans limite de rémunération au-delà de cette franchise. La loi de finances pour 2008 a introduit la dégressivité de l'exonération et réduit son champ.

|

Les exonérations de charges sociales à l'embauche en ZRR Le régime d'exonération de cotisations sociales est ouvert aux entreprises du secteur privé employant 50 personnes au plus (activités artisanales, industrielles, commerciales, libérales ou agricoles) ainsi qu'aux organismes d'intérêt général depuis le 1 er janvier 2008 (après la fermeture du dispositif spécifique OIG). L'exonération de cotisations patronales de sécurité sociale (hors AT-MP) est totale jusqu'à 1,5 SMIC puis dégressive jusqu'à s'annuler pour les rémunérations égales à 2 ,4 SMIC. Elle s'applique aux embauches effectuées en contrat à durée indéterminée ou sous contrat à durée déterminée conclu pour un accroissement temporaire d'activité d'au moins 12 mois. L'embauche doit avoir pour conséquence un accroissement net de l'effectif. |

Ce dispositif vise à encourager le développement des entreprises implantées en ZRR en leur fournissant une aide à l'embauche pour la première année du contrat. Cette exonération n'est pas cumulable avec la réduction générale de cotisations et contributions patronales, de sorte que l'intérêt relatif de la mesure dépend du niveau de rémunération.

Le renforcement progressif des allègements de

droit commun a contribué à atténuer l'intérêt

des allègements ZRR sur les salaires les moins

élevés.

Désormais, au niveau du SMIC, les

allègements généraux sont plus importants que les

exonérations ZRR (489 euros

62

(

*

)

par mois au niveau du SMIC contre 318 euros pour

les exonérations ZRR)

.

Les avantages ZRR

redeviennent plus favorables que les allègements

généraux à partir de 1,15 SMIC (soit 1

755,52 euros brut et 1 369,80 euros nets).

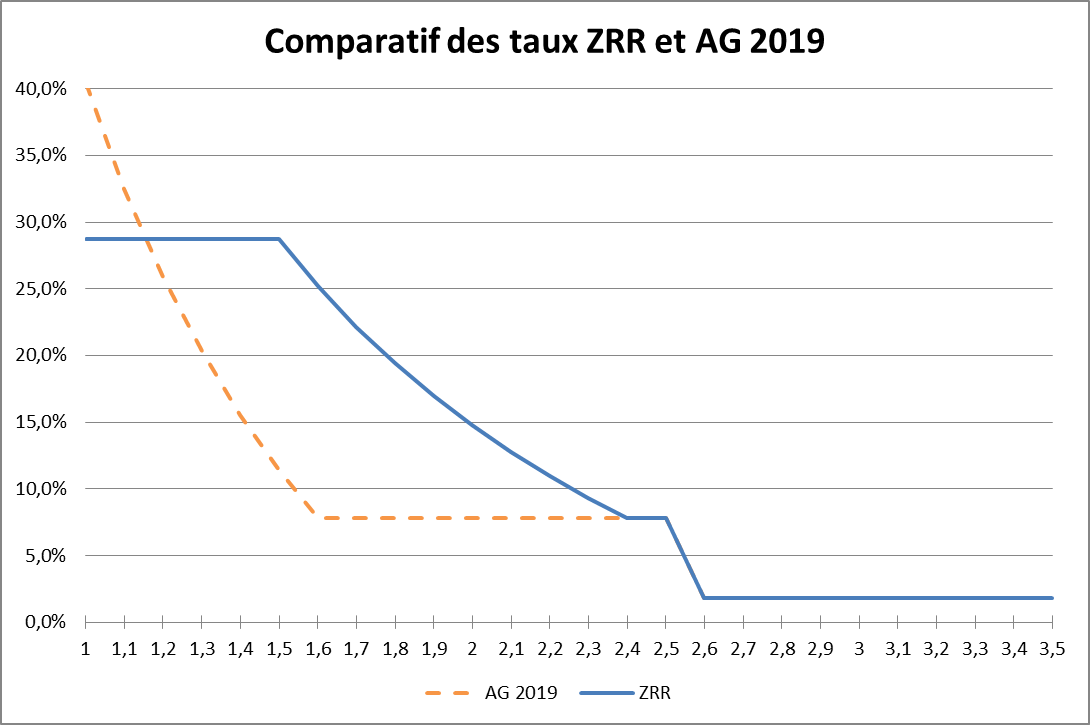

Comparatif des taux d'exonération

entre les

allègements généraux et allègements ZRR

(% d'exonération en fonction du SMIC)

Source : réponse au questionnaire des rapporteurs, Direction de la sécurité sociale

Le différentiel de taux d'exonération entre le dispositif ZRR et les allègements généraux rend cependant le dispositif ZRR particulièrement attractif pour des niveaux de salaires situés entre 1,15 et 2,4 SMIC. En effet, l'exonération étant quasi-intégrale jusqu'à 1,5 SMIC, l'avantage qui en résulte à ce niveau de rémunération atteint 5 712 euros par an , alors qu'il est nul pour les allègements généraux 63 ( * ) .

L'attractivité de l'exonération ZRR se trouve également limitée par la complexité des démarches à réaliser et par la condition exigeante d'augmentation nette d'effectif. De leur côté, les allègements généraux ne supposent aucun formalisme particulier.

Plus de la moitié des salariés éligibles à l'exonération ZRR sont embauchés à un niveau de rémunération inférieur ou égal à 1,2 SMIC 64 ( * ) , soit un niveau de rémunération pour lequel l'intérêt de la mesure reste relativement limité.

Ainsi, nombre d'entreprises ne demandent pas à bénéficier des allègements ZRR compte tenu du faible intérêt par rapport aux allègements généraux. La limitation à un an du dispositif et la condition d'augmentation nette de l'effectif freinent le recours à ce dispositif .

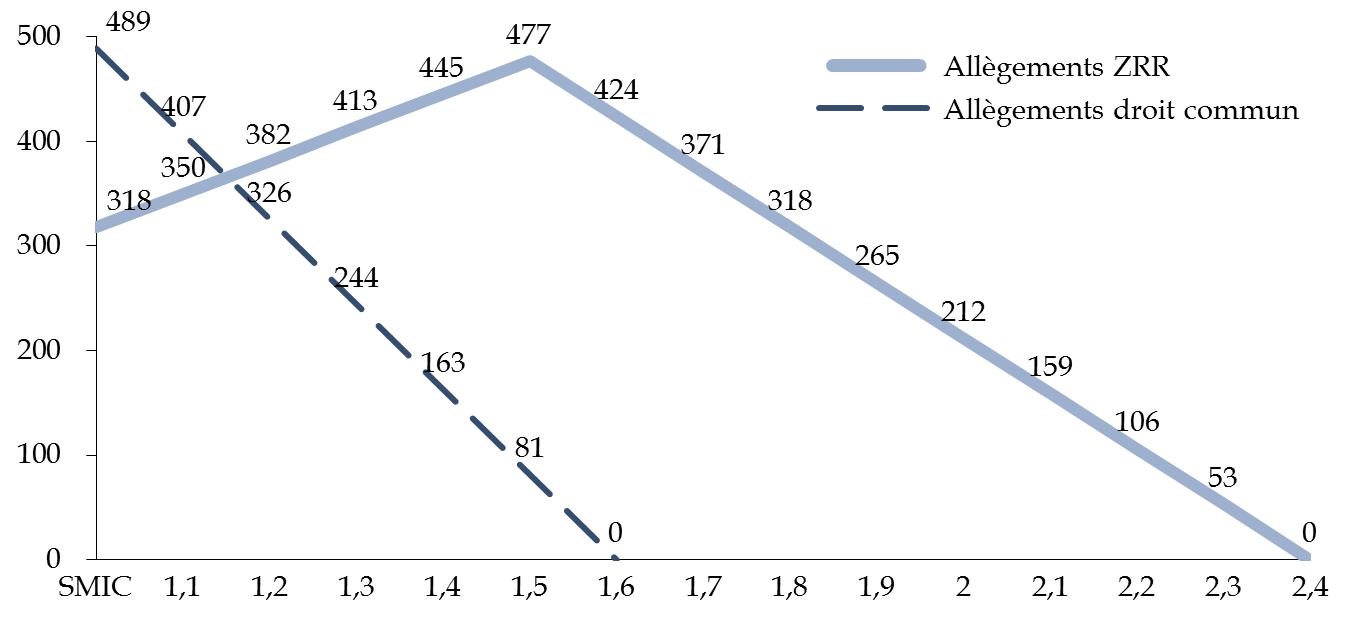

Montant mensuel des allègements de droit commun

et des allègements ZRR

(montant mensuel des exonérations en fonction du SMIC)

Source : commission des finances du Sénat.

b) L'essentiel du coût des exonérations de charges sociales en ZRR correspond au « stock » de contrats signés avant le 1er novembre 2007 bénéficiant de l'exonération spécifique aux organismes d'intérêt général

Le dispositif de réductions de cotisations sociales réservé aux organismes d'intérêt général (OIG) en ZRR est clos depuis une douzaine d'années. Introduite par l'adoption d'un amendement d'origine parlementaire 65 ( * ) au projet de loi relatif au développement des territoires ruraux du 23 février 2005, la mesure a été votée conforme par les deux assemblées en première lecture du texte.

Elle crée un dispositif très favorable 66 ( * ) , soit une exonération de cotisations patronales de sécurité sociale, de contribution au FNAL et de versement transport jusqu'à 1,5 SMIC pour l'ensemble des emplois des organismes d'intérêt général au sens de l'article 200 du code général des impôts 67 ( * ) .

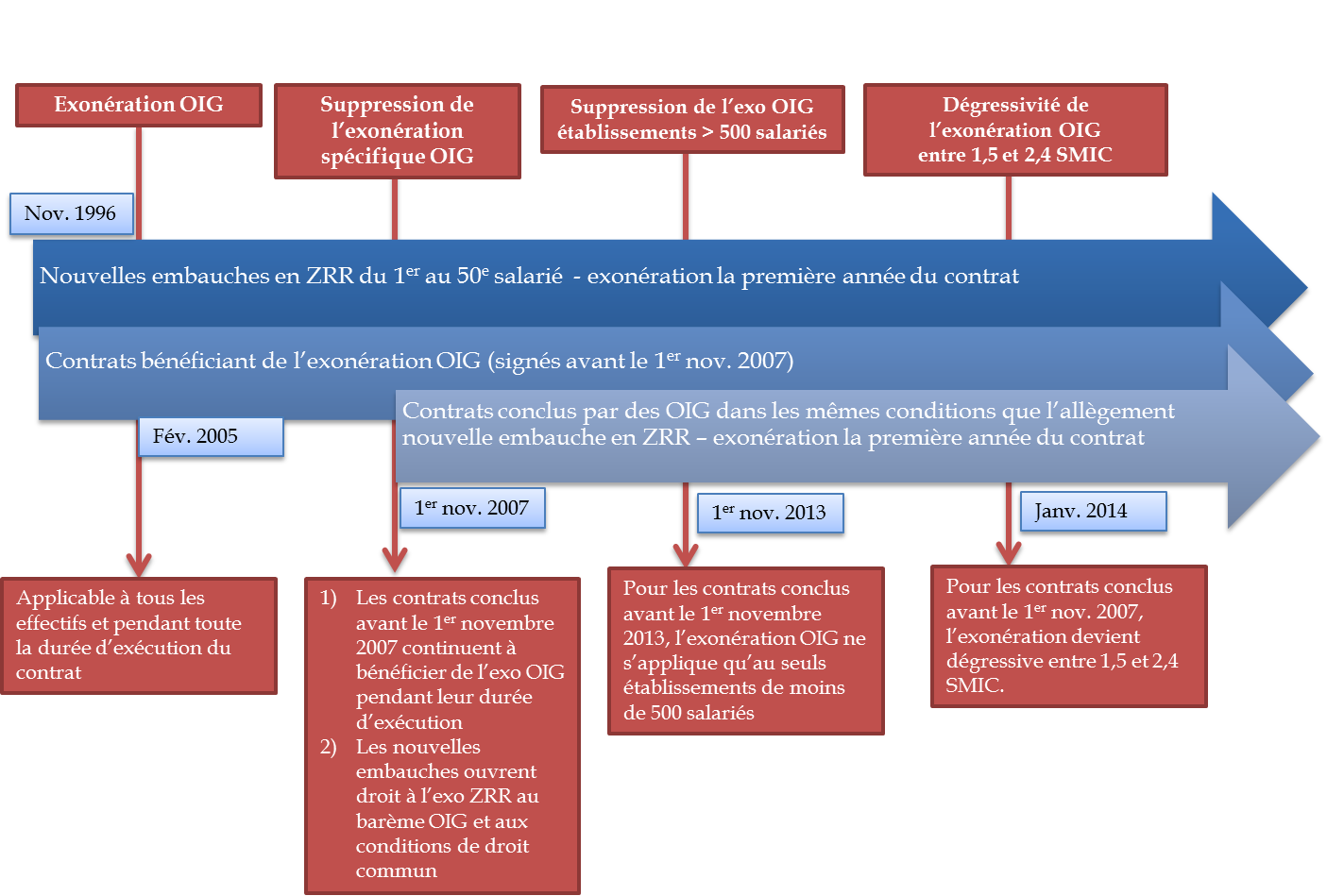

Ce dispositif étant particulièrement généreux et sans limitation dans le temps, le coût de la mesure a très rapidement augmenté. C'est la raison pour laquelle la loi de financement de la sécurité sociale pour 2008 68 ( * ) abroge le dispositif spécifique d'exonérations OIG et crée des conditions spécifiques à ces organismes pour bénéficier de l'exonération à l'embauche dans les conditions applicables aux entreprises localisées en ZRR. Le dispositif a par la suite été réformé à plusieurs reprises, comme l'illustre le schéma ci-après.

Historique des exonérations sociales en ZRR

Source : commission des finances du Sénat, d'après l'annexe 10 du rapport d'inspection sur l'évaluation du dispositif de revitalisation rurale, juillet 2014.

Les contrats signés avant le 1 er novembre 2007 continuent donc à bénéficier de l'exonération. Ils représentent encore en 2017 plus de 90 % du coût des exonérations de charges sociales en ZRR.

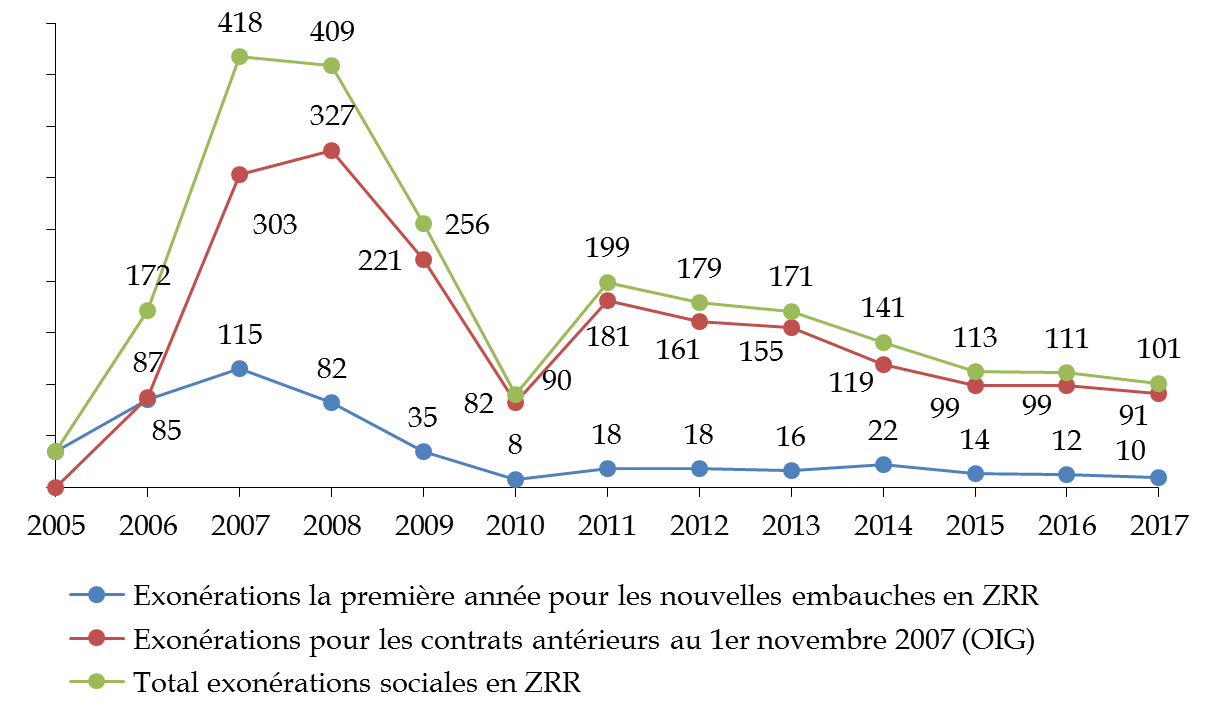

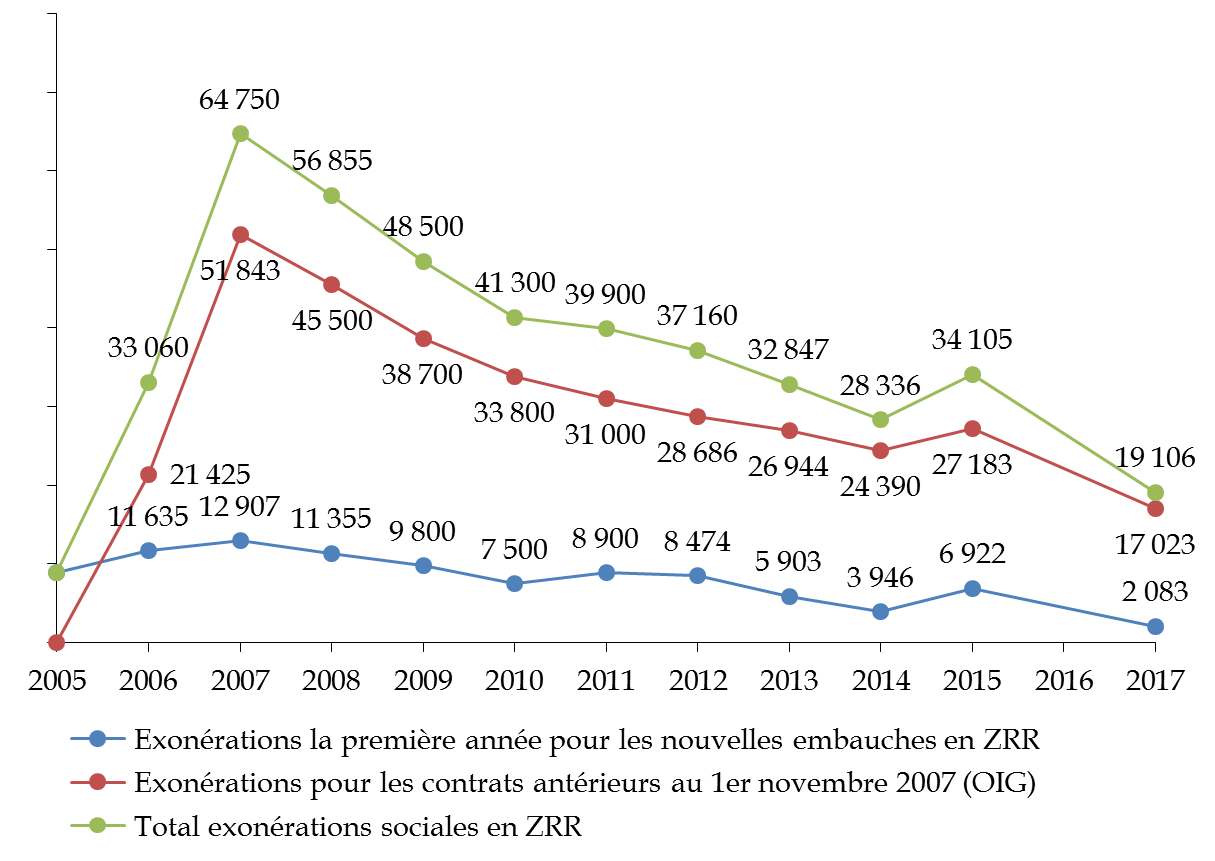

Évolution du coût des exonérations

de cotisations sociales en ZRR

(en millions d'euros)

Sources : commission des finances du Sénat, d'après les annexes 5 aux projets de loi de financement de la sécurité sociale.

Le coût des exonérations liées aux contrats conclus avant le 1 er novembre 2007 par des OIG a été divisé par 3 entre 2008 et 2017, passant de 327 millions d'euros à 101 millions d'euros . Les effectifs concernés par la mesure ont également considérablement diminué, passant de plus de 50 000 bénéficiaires à moins de 20 000 en 2017.

Évolution du nombre de contrats

bénéficiaires

de l'exonération de cotisations sociales

en ZRR

Sources : commission des finances du Sénat, d'après les annexes 5 aux projets de loi de financement de la sécurité sociale 69 ( * ) .

La réduction progressive du coût des exonérations OIG correspond à l'arrivée à terme des contrats antérieurs au 1 er novembre 2007 . La fin de ces contrats représente un risque important de surcoût pour les organismes concernés.

Les rapporteurs ont notamment entendu l'ADMR Cantal 70 ( * ) , association qui fournit des services à domicile indispensables. Le bénéfice tiré par les ADMR du département du dispositif d'exonération OIG correspond annuellement à 68 000 euros . L'exonération représente pour certains contrats une réduction de plus de 5 500 euros par an .

L'association a fait le choix, pour fidéliser ses employés dans un contexte de faible attractivité des territoires ruraux, de distribuer à chacun d'entre eux une prime annuelle. Une fois cette exonération disparue, ce sont des marges financières en moins pour ces associations qui peinent déjà à trouver de la main d'oeuvre.

En 2014, les 20 principaux organismes concernés par cette exonération, qui interviennent pour les trois quarts dans le secteur médico-social bénéficiaient d'un niveau d'exonération moyen de 840 000 euros 71 ( * ) par établissement . Les 134 principales structures bénéficiaires bénéficiaient quant à elles d'une exonération moyenne de 200 000 euros par établissement.

Deux OIG sur trois bénéficiaires des exonérations de charges sont des acteurs de l'action sociale et de l'hébergement médico-social . Si les droits associés aux contrats en cours ne devraient pas être remis en cause, les rapporteurs s'inquiètent de l'extinction progressive des contrats antérieurs au 1 er novembre 2007 (-5% par an). Les structures visées y perdent des sommes importantes.

Le rapport conjoint des inspections de 2014 72 ( * ) relève bien que l'exonération OIG « a pu contribuer à maintenir l'emploi existant » et à « rendre le quotidien plus facile pour ces organismes ». L'exonération a en partie pallié la réduction des financements publics dans le secteur.

Les rapporteurs considèrent que ces exonérations jouent un rôle indispensable. Elles permettent de prendre en compte les spécificités et les difficultés rencontrées par ces organismes pour intervenir en milieu rural. Il est dès lors nécessaire d'accompagner ces structures déjà fragiles en compensant les surcoûts liés à l'extinction progressive du dispositif .

3. De multiples outils aux services des territoires les plus fragiles

a) Les différents outils associés aux ZRR participent à la péréquation entre les territoires

Le classement en ZRR donne lieu à une majoration de 30 % de la fraction « bourg-centre » de la dotation de solidarité rurale (DSR, part de la dotation globale de fonctionnement). Cette majoration représenterait un avantage de 35 millions d'euros en 2018 .

Les rapporteurs estiment que cette péréquation, opérée au profit des communes classées en ZRR, est un élément essentiel du dispositif. Le recours à des dotations spécifiques permet d'associer les élus des communes concernées et de leur offrir des marges financières pour soutenir l'activité et appuyer les projets portés dans leurs territoires .

Ils relèvent également que certaines administrations, opérateurs de l'État et autres organismes prennent en compte le zonage ZRR pour différencier leurs interventions . Il en va ainsi, par exemple, de la direction académique des services de l'éducation nationale (DASEN) du Cantal , qui établit les zonages scolaires à partir des classements en ZRR 73 ( * ) , ou encore d'agences de l'eau qui majorent leurs taux de subventions pour les territoires situés en ZRR.

C'est le cas notamment de l'agence Loire-Bretagne, qui majore de 10 points le taux de financement de certains projets lorsqu'ils sont situés en ZRR mais également pour l'agence de l'eau Rhône-Méditerranée-Corse qui indique que les aides en ZRR peuvent atteindre 70 % des besoins de financement. Cette agence se fixe pour objectif de contractualiser avec 75 % des EPCI situés en ZRR d'ici à 2024 . Des bonifications de la DETR existent également, comme c'est le cas en Charente-Maritime.

Interrogée par les rapporteurs, la direction des affaires territoriales et publiques du groupe La Poste a également fait état de l'importance du zonage ZRR dans le cadre de la mission d'aménagement du territoire du groupe . Celle-ci concerne, en effet, 10 796 points de contacts postaux dont 5 099 situés en ZRR (952 bureaux de poste, 3 329 agences postales communales et intercommunales, 818 relais commerçants). Les rapporteurs rappellent ainsi que toute évolution du zonage emporte des conséquences directes sur les conditions d'exercice de cette mission par le groupe , car le critère d'appartenance géographique à une ZRR intervient dans le calcul des dotations départementales du fonds de péréquation territoriale 74 ( * ) dont bénéficient les agences postales communales ou les relais poste situés en ZRR, conformément à la loi du 2 juillet 1990 relative à l'organisation du service public de la poste et à France Télécom 75 ( * ) , modifiée en 2005 et 2010.

Pour la période 2017-2019 , ce fonds est doté d'un montant de 174 millions d'euros , alimenté par un abattement de taxes locales 76 ( * ) . Tous les points de contact répondant à l'une des définitions posées sont éligibles au financement par le fonds de péréquation et se voient appliquer des pondérations dans la répartition du financement en fonction de leur situation géographique. Le contrat de présence postale exige d'identifier parmi la totalité des points de contacts éligibles ceux qui se situent en ZRR au 1 er janvier de l'année considérée , ceux situés en zones de montagne et dans les massifs auxquels ils sont rattachés 77 ( * ) .

Cette identification permet de leur attribuer une pondération spécifique dans le calcul de la dotation départementale du fonds de péréquation (voir tableau ci-dessous).

|

Zone concernée |

Pondération appliquée à chaque point de contact éligible de la zone concernée |

|

Commune en ZRR |

1,1 |

|

Commune en zone de montagne |

1,2 |

|

Commune en ZRR et en zone de montagne |

1,3 |

Source : La Poste - réponses au questionnaire des rapporteurs.

Au 1 er janvier 2019, le montant de l'indemnité mensuelle des agences postales communales ou intercommunales (APC et API) situées en ZRR est de 14 028 euros par an, alors que pour les autres agences postales l'indemnité est de 12 456 euros par an. Autrement dit, l'indemnité d'une APC ou API en ZRR est bonifiée à hauteur de 12,6 % par rapport à une agence non localisée en ZRR.

Au 1 er janvier 2019, la rémunération forfaitaire des relais poste situés en ZRR est de 4 656 euros par an alors que pour les autres relais poste la rémunération est de 3 952 euros par an. Dans ce cas, la bonification ZRR équivaut à un surplus de l'ordre de 17,8 % par rapport à l'indemnité de base .

b) Les différentes mesures associées au classement en ZRR ont globalement des effets positifs sur les territoires ruraux

Les exemples présentés jusqu'ici montrent à quel point les différentes mesures prévues dans les ZRR ont de multiples effets positifs sur l'activité des territoires ruraux et le maintien de certains services indispensables . Dans de nombreux secteurs d'activité, les dispositifs ZRR compensent en partie les surcoûts et les fragilités des communes rurales.

Surtout, la somme des dispositifs créés en ZRR depuis 1995 a contribué à sauvegarder un panier minimal de services et à limiter les effets de la désertification des territoires ruraux. Bien qu'il n'existe pas de contrefactuel, les rapporteurs considèrent que l'absence de soutien aurait engendré des situations bien plus préoccupantes .

Devant les menaces qui pèsent aujourd'hui sur les territoires ruraux, il semble indispensable de conserver un dispositif de majoration des dotations et subventions qui sont autant de soutiens pour faire face aux difficultés rencontrées par les acteurs de la ruralité .

Les rapporteurs considèrent que le rôle de péréquation de l'État en faveur de l'égalité réelle entre les territoires ne doit pas être remis en cause .

c) Un dispositif qui n'est pas suffisamment relayé et connu par les acteurs

L'efficacité des dispositifs ZRR dépend également de la mobilisation des acteurs locaux, élus des territoires, chambres consulaires et conseils aux entreprises pour informer et accompagner les porteurs de projet . Le dispositif est en effet insuffisamment relayé auprès des acteurs potentiellement intéressés . Les rapporteurs ont ainsi pu rencontrer des entrepreneurs qui répondaient aux critères pour être éligibles aux exonérations ZRR mais qui n'y ont pas eu recours par méconnaissance.

La complexité du dispositif explique également en partie la méconnaissance dont il est victime . Une information automatique de tous les acteurs potentiellement éligibles souhaitant s'installer en ZRR doit être mise en place, leur permettant de pérenniser leur projet.

Au niveau local , le pilotage du dispositif doit être amélioré, par la mise en place d'un véritable accompagnement des acteurs souhaitant s'installer. Le dispositif ZRR, au-delà de la simple logique de guichet, doit devenir le support d'une véritable logique de projet à l'échelle des territoires . Les rapporteurs souscrivent pleinement au constat de la mission d'inspection réalisée en 2014 78 ( * ) , qui affirmait que « si le dispositif ZRR n'est pas suffisant pour soutenir le développement rural, il se révèle utile dès lors que les acteurs locaux conduisent par ailleurs des actions partenariales de mise en valeur des atouts de leur territoire. »

* 41 Loi n°95-115 du 4 février 1995 d'orientation pour l'aménagement et le développement du territoire .

* 42 Tiebout, 1956, A pure theory of local expenditures, Journal of political economy 64 (5), 416-424.

* 43 Adrien Lorenceau, 2009, L'impact d'exonérations fiscales sur la création d'établissements et l'emploi en France rurale : une approche par discontinuité de la régression.

* 44 Richard J. Reeder, 1993, Rural Enterprise Zones in Theory and Practice : An Assessment of Their Development Potential. Agriculture and Rural Economy Division, Economic Research Service, U.S. Department of Agriculture.

* 45 O'Keefe, 2004, Job creation in California's enterprise zones : a comparison using a propensity score matching model .

* 46 Rapport d'information précité.

* 47 Rapport IGA-CGAAER-CGEDD-IGAS de 2014.

* 48 Réponses du ministère de l'action et des comptes publics au questionnaire des rapporteurs.

* 49 Pour répondre aux critères d'éligibilité, les activités doivent porter principalement sur des travaux de fabrication, de transformation, de réparation ou de prestations de services et la rémunération du travail doit représenter plus de 50% du chiffre d'affaires (1465 A du CGI).

* 50 Seuls sont comptabilisés les salariés titulaires d'un CDI, les titulaires d'un CDD de 6 mois au moins et les salariés à temps partiels au prorata de leur temps de travail effectif. Les apprentis ne sont pas comptabilisés.

* 51 Réponse fournie par le Ministère de l'Action et des comptes publics au questionnaire des rapporteurs.

* 52 Dans une enquête réalisée par le Conseil national de l'ordre des médecins, les aides financières arrivent après d'autres critères, comme la présence de confrères sur le territoire, l'offre de transports et la possibilité pour le conjoint de trouver un emploi.

*

53

D'autres

dispositifs d'incitation à l'installation de type conventionnel

(Assurance maladie

- professionnels de santé) ont pu être

critiqués pour leur manque d'effets réels, notamment par

la

Cour des comptes dans plusieurs rapports depuis 2014.

* 54 Article 44 quindecies, III, du Code général des impôts.

* 55 Rapport IGA-CGAAER-CGEDD-IGAS de 2014.

* 56 Rapport d'information n°686 (2016-2017) de Jean-Noël Cardoux et Yves Daudigny, fait au nom de la mission d'évaluation et de contrôle de la sécurité sociale de la commission des affaires sociales sur les mesures incitatives au développement de l'offre de soins primaires dans les zones sous-dotées.

* 57 Les rescrits BOI-RES-000029-20190904 et BOI-RES-000030-20190904 précisent en effet que pour bénéficier de l'exonération, le médecin ne doit pas être placé en situation de dépendance (par ex. remplacement) mais doit, dans le cadre d'une collaboration, exercer « son activité de façon indépendante et [disposer] de sa clientèle propre. » Cette précision vaut également pour les cabinets infirmiers, kinésithérapeutes, etc.

* 58 Article L. 5125-3 du code de la santé publique.

* 59 Moniteur des pharmacies en date du 21 octobre 2017.

* 60 Rapport IGA-CGAAER-CGEDD-IGAS de 2014.

* 61 Article 15 de la loi n°96-987 du 14 novembre 1996 relative à la mise en oeuvre du pacte de relance pour la ville.

* 62 Allègements de droit commun au 1 er octobre 2019.

* 63 Hors la réduction générale de 6 points de cotisations patronales d'assurance maladie jusqu'à 2,5 SMIC (transformation du CICE en baisses de charges) et la réduction de 1,8 point du taux de cotisation patronale d'allocations familiales jusqu'à 3,5 SMIC (pacte de responsabilité).

* 64 Rapport d'évaluation du dispositif de revitalisation rurale (ZRR), IGA-CGAAER-CGEDD-IGAS de 2014, p.38.

* 65 Amendement numéro 884, déposé par Jean Lassalle.

* 66 Article 15 de la loi n°2005-157 du 23 février 2005 relative au développement des territoires ruraux.

* 67 L'article 200 du code général des impôts qualifie comme d'intérêt général les organismes recevant des dons bénéficiant, pour le donateur, d'une réduction d'impôt sur le revenu.

* 68 Article 19 de la loi n° 2007-1786 du 19 décembre 2007 de financement de la sécurité sociale pour 2008.

* 69 Données manquantes pour 2016.

* 70 Aide à Domicile en Milieu Rural.

* 71 Rapport IGA-CGAAER-CGEDD-IGAS de 2014.

* 72 Ibid.

* 73 Cour des comptes, mars 2019, p. 42 - L'accès aux services publics dans les territoires ruraux , enquête demandée par le comité d'évaluation et de contrôle des politiques publiques de l'Assemblée nationale.

* 74 Le contrat de présence postale territoriale passé entre l'État, l'AMF et La Poste fixe les lignes directrices de gestion du fonds de péréquation conformément au décret n° 2007-310 du 5 mars 2007.

* 75 Article 6 de la loi n° 90-568 du 2 juillet 1990 relative à l'organisation du service public de la poste et à France Télécom.

* 76 https://www.entreprises.gouv.fr/files/files/directions_services/services/Services_Postaux/contrat-pp-2017-2019-signe-11-01-17.pdf

* 77 Sont éligibles : les bureaux mutualisés (MSAP, bureaux facteurs guichetiers), les bureaux de poste ouverts moins de 18h par semaine, les partenariats conclus avec les collectivités territoriales (agences postales communales et intercommunales), les relais poste commerçants ou relais poste ESS situés dans les communes de moins de 2 000 habitants, les points de contacts situés dans les nouveaux quartiers de la politique de la ville (QPV) et les points de contacts situés dans les DOM.

* 78 Rapport IGA-CGAAER-CGEDD-IGAS de 2014.