D. UN DÉPLACEMENT DES SALAIRES VERS LES DIVIDENDES EST À CRAINDRE MAIS NE PEUT ÊTRE OBSERVÉ À CE STADE, FAUTE DE DONNÉES

Comme précédemment souligné, la principale critique d'un système d'imposition dual, caractérisé par une imposition différenciée des revenus du capital et du travail, à l'image de la fiscalité du capital après l'instauration du PFU, réside dans les possibilités d'optimisation fiscale qu'il permet. En effet, le différentiel de taxation entre les revenus du travail et du capital incite les agents économiques qui le peuvent, tels que les actionnaires-dirigeants, à basculer une partie de rémunération du salaire vers les dividendes , lorsque ces derniers sont moins taxés. Les expériences étrangères, bien documentées dans la littérature économique, illustrent un tel phénomène ( cf. supra ).

Lors de l'examen du projet de loi de finances pour 2018, l'hypothèse selon laquelle le PFU encouragerait le déplacement des salaires vers les dividendes a fait l'objet d'une attention particulière de la part de la commission des finances du Sénat . Ce phénomène, d'une ampleur difficile à évaluer, apparaissait alors de nature à entraîner une perte de recettes fiscales conséquente pour l'État, renchérissant ainsi le coût total de la réforme pour les finances publiques.

L'éventualité d'un déplacement des salaires vers les dividendes a fait l'objet d'un traitement médiatique important , à la suite de la publication d'une tribune de l'économiste Gabriel Zucman dans Le Monde 205 ( * ) , évaluant à une dizaine de milliards d'euros le coût du PFU, en raison de ces comportements d'optimisation fiscale à attendre.

Alors que le Gouvernement n'avait pas conduit d'évaluation approfondie de cette hypothèse , le Sénat a adopté, à l'initiative du rapporteur général, une mesure anti-abus visant à limiter ce phénomène . En s'inspirant des expériences étrangères et des mesures anti-abus existant déjà en droit français pour les cotisations sociales et les plans d'épargne en actions, l'amendement adopté visait à plafonner le bénéfice du PFU à 10 % du capital investi, pour les salariés dirigeants et cadres possédant plus de 10 % des droits de vote d'une société 206 ( * ) . Cette mesure anti-abus n'a toutefois pas été retenue par l'Assemblée nationale lors de l'examen en deuxième lecture.

Deux ans après l'entrée en vigueur du PFU, il semble opportun d'évaluer dans quelle mesure cette hypothèse s'est concrétisée ou non , d'autant que le Gouvernement avait alors pris l'engagement de rester attentif à toute évolution en ce sens.

La réforme de 2013, entraînant la « barémisation » des revenus du capital, a modifié le différentiel de taxation antérieur entre les revenus du capital et du travail. En faisant davantage converger leurs taux marginaux d'imposition, un déplacement de la rémunération était alors envisageable, dans le sens d'un basculement des dividendes vers les salaires .

Or, l'évaluation de l'IPP n'a pas mis en évidence un tel phénomène 207 ( * ) . Les évolutions des rémunérations des dirigeants des entreprises du groupe de traitement ne semblent pas réagir aux évolutions du cadre fiscal appliqué.

Pour autant, l'absence d'un déplacement entre les deux catégories de revenus à la suite de la réforme de 2013 ne permet pas d'écarter cette hypothèse dans le cas de l'instauration du PFU .

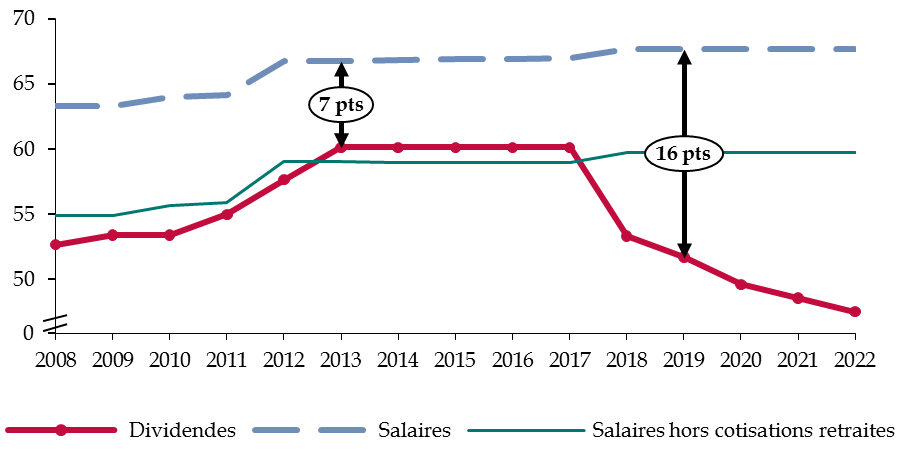

En effet, l'étude de l'IPP indique que « plusieurs éléments peuvent laisser supposer une possible asymétrie entre ces réformes : la différence de taux plus marquée en 2018 rend l'incitation à substituer des dividendes aux salaires nettement plus élevée que ne l'était sa réciproque en 2013 », en particulier une fois tenu compte des cotisations retraites , comme le souligne le graphique ci-dessous 208 ( * ) .

Évolution des taux marginaux appliqués

aux salaires et aux dividendes

pour un célibataire imposé

à la dernière tranche du barème de l'IR

(en %)

NB : le taux marginal sur les dividendes inclut le taux d'impôt sur les sociétés. Les projections pour les années 2018 à 2022 sont basées à partir des taux annoncés d'impôt sur les sociétés, et en faisant l'hypothèse de l'absence de variation du reste de la fiscalité. Pour plus de détails sur la méthodologie employée, le lecteur est invité à se reporter à l'évaluation réalisée par l'IPP, p.87.

Source : évaluation réalisée par l'IPP à la demande de la commission des finances du Sénat, p. 87

En outre, l'IPP rappelle que « les anticipations sur la durabilité des nouvelles règles fiscales peuvent également avoir incité des dirigeants à mettre en place des mécanismes d' « income shifting » ».

À ce stade, il était malheureusement trop tôt pour mener une évaluation d'un tel déplacement analogue à celle réalisée pour la réforme de 2013 , faute de données disponibles. En effet, l'IPP a indiqué aux rapporteurs que les données mobilisées pour analyser l'évolution de la fiscalité en 2013 sur l'arbitrage entre salaires et dividendes proviennent des déclarations individuelles de salaires de l'URSSAF, et elles ne seront disponibles qu'en 2020 pour l'année 2018.

* 205 « La « flat tax » est une bombe à retardement pour les finances publiques », tribune de l'économiste Gabriel Zucman parue dans Le Monde le 25 octobre 2017.

* 206 Amendement n° I-625 au projet de loi de finances pour 2018.

* 207 Évaluation d'impact de la fiscalité des dividendes réalisée par l'Institut des politiques publiques (IPP) à la demande de la commission des finances du Sénat, p. 179.

* 208 Évaluation d'impact de la fiscalité des dividendes réalisée par l'Institut des politiques publiques (IPP) à la demande de la commission des finances du Sénat, p. 176.