D. POULET : QUAND LA PRODUCTION FRANÇAISE, APRÈS AVOIR PERDU SES MARQUES À L'EXPORT, NE PARVIENT MÊME PLUS À RÉPONDRE À LA DEMANDE DE SA PROPRE POPULATION

1. Comment un fleuron exportateur est devenu un des secteurs les plus dépendants des importations en moins de vingt ans

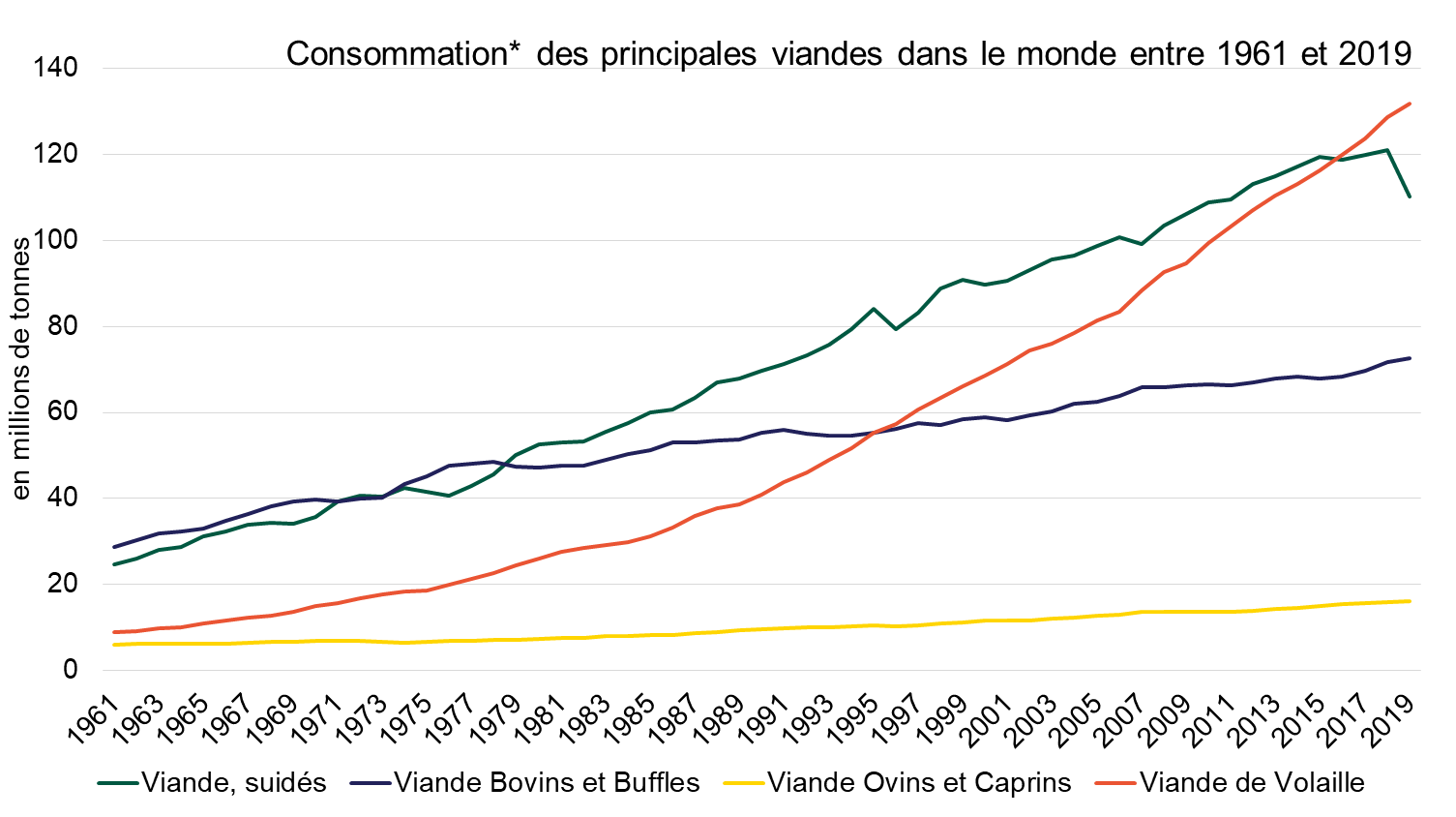

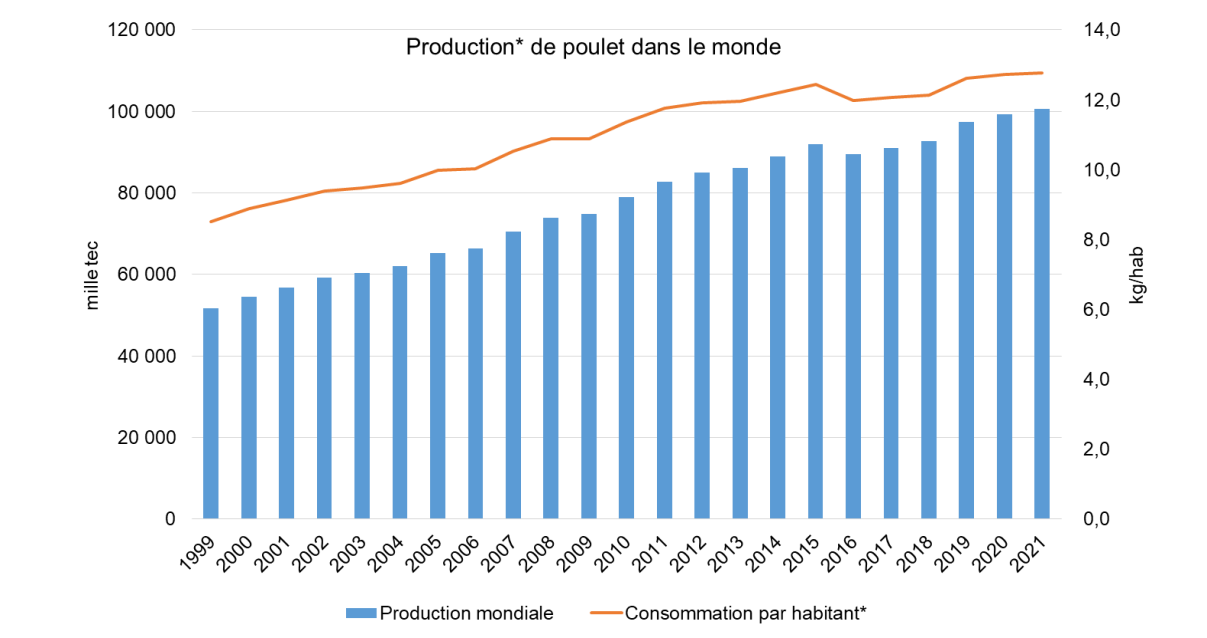

La viande de volaille est celle dont la consommation augmente le plus vite au monde depuis les années 1970, à tel point qu'elle est devenue, depuis 2016, la viande la plus consommée au monde. La consommation mondiale a plus que doublé depuis 2000. La France a connu la même dynamique. Et cette croissance devrait se poursuivre puisque la FAO estime que la consommation de viande de volaille devrait continuer d'augmenter de 120 % entre 2005 et 2050. Cela s'explique d'une part par un effet démographique mais aussi et surtout par une hausse de la consommation par habitant, qui serait passée de près de 8 kg/hab au début des années 2000 à près de 13 kg/hab en 2021.

Bien entendu, le poulet joue un rôle de premier plan dans cette évolution. Plusieurs atouts indéniables expliquent ce phénomène : accessibilité économique, atouts environnementaux, absence d'interdits religieux, qualité et valeur nutritionnelle des produits, notamment en raison de la faible teneur en matières grasses.

Consommation des principales viandes dans le

monde

(en millions de tonnes)

Source : DGPE.

Bien entendu, la production mondiale de poulets s'est adaptée à cette nouvelle donne et a quasi doublé depuis 2000, passant d'un peu plus de 50 millions à plus de 100 millions de tonnes équivalent carcasse aujourd'hui.

Production de poulets dans le monde

Source : FranceAgriMer.

La France, dans cette nouvelle configuration, fait toutefois figure d'exception : autrefois grand pays volailler, elle a connu une relative stabilité de sa production de volailles depuis 2005, après une crise de baisse de production de 2000 à 2005. Environ 14 000 producteurs de volailles de chair produisent 1,7 million de tonnes de volaille, ce qui fait de la France le 3e producteur de l'Union européenne, derrière la Pologne et l'Espagne.

S'agissant plus spécifiquement de la production de poulets de chair, là encore, la croissance de la production n'a pas été aussi rapide que celle de sa consommation puisque, depuis les années 2000, sa production n'a augmenté que de 9 % en 20 ans pour atteindre 1,18 million de tonnes équivalent carcasse, quand la consommation française doublait.

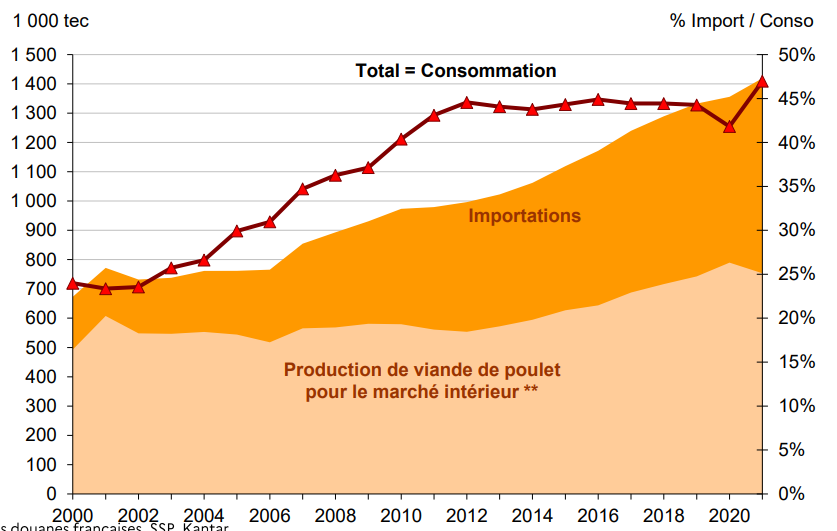

Faute de production nationale disponible, il en résulte une explosion des importations de poulets en France.

En vingt ans, les importations de viandes et préparations de volailles ont été multipliées par plus de 4 passant de 150 000 en 2000 à 678 000 tonnes équivalent carcasse (T.E.C.) en 2021, principalement en provenance du reste de l'Union européenne (Belgique, Pays-Bas, Pologne et Allemagne). L'immense majorité de cette évolution provient de la hausse des importations de poulet, notamment de filet. Cela représente plus d'1,5 milliard d'euros d'importations annuelles.

Il en résulte un retournement inenvisageable encore il y a quelques années : alors que les importations couvraient 20 % de la consommation il y a vingt ans, elles couvrent désormais près de 50 % de la consommation totale.

Autrement dit : 1 poulet sur deux consommé tous les jours par les Français n'est pas d'origine française.

Part du poulet importé dans la consommation française

Source : FranceAgriMer.

Comme l'ont confirmé l'ensemble des acteurs eentendus par la mission, cette explosion provient d'une incapacité de la filière française à répondre à la matière première la plus recherchée sur le marché qui est le filet de poulet (frais, congelé ou transformé) dans des circuits de distribution hors grandes et moyennes surfaces, pour laquelle la filière française dispose d'un déficit de compétitivité.

Cela se retrouve au travers de deux indicateurs :

- entre 60 et 75 % des poulets distribués dans les circuits industriels et dans la restauration hors foyer sont importés, ces circuits, qui représentent la moitié du marché total en France, étant justement ceux où le coût de la matière première est un enjeu crucial pour la maîtrise générale des coûts ;

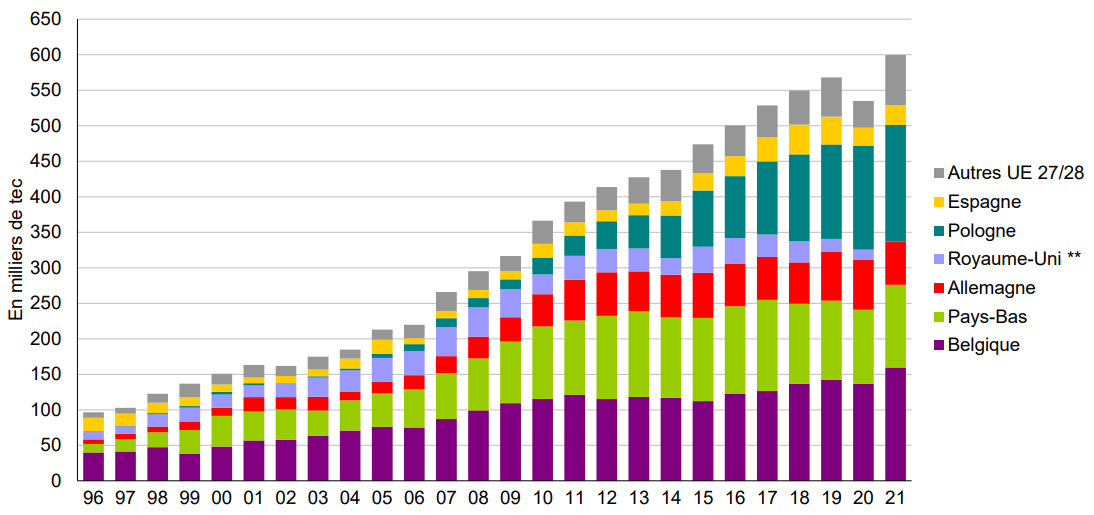

- parmi les principaux fournisseurs de poulets, la Pologne a réalisé, depuis 2013, une entrée fracassante, couvrant désormais près d'un tiers des importations françaises alors qu'elle était un fournisseur quasi inexistant au début des années 2000. Or la Pologne se distingue justement par une très forte compétitivité prix sur du poulet standard, en ayant armé une filière quasi exclusivement à l'export (3/4 de la production sont exportés).

Importations de poulets français depuis le reste de l'Union européenne

Source : Vincent Chatellier (Inrae).

Ce graphique, qui minore de facto le poids des pays tiers, peut toutefois être trompeur selon l'institut technique Itavi : « si les importations sont très principalement faites auprès de nos voisins européens (seuls 2,5 % sont importés directement auprès de pays tiers), il faut toutefois prendre ces chiffres avec un peu de recul. En effet, les importations belges et néerlandaises peuvent être issues du Brésil (via la Belgique principalement) et de l'Ukraine (via les Pays-Bas) même s'il est très difficile de savoir le volume réel de marchandise qui transite de cette manière. »

En parallèle, la France a également perdu des parts de marché à l'exportation.

Encore aujourd'hui, la France exporte près de 25 % de sa production, soit environ 350 000 tonnes équivalent-carcasse, principalement à destination de l'Union européenne (14 %) et du Proche et Moyen-Orient (5 %).

Toutefois, le niveau de ses exportations a été quasiment réduit par deux entre 1998 et 2020, principalement entre 1998 et 2006, avant de se stabiliser.

Au niveau des exportations, on distingue 3 principaux types de marchés :

i) le marché historique à forte valeur ajoutée qui est l'export de volaille entière congelée pour le Moyen-Orient et très majoritairement l'Arabie saoudite ;

ii) le marché vers l'Europe de l'Ouest et le Japon avec un prix moyen d'exportation qui reste « élevé » mais en deçà du marché précédent ;

iii) le marché à faible valeur ajoutée vers l'Afrique, l'Asie ou encore l'Europe de l'Est, où sont exportés des morceaux peu valorisés en Europe de l'Ouest.

Selon la FIA et le CNADEV, « les exportations françaises vers le marché mondial se sont développées au début des années 1990 à la faveur du développement d'un marché basé sur la valorisation complémentaire des pièces de la carcasse (exportation des chutes de découpes ou de la pâte fine issue des carcasses pour la fabrication de saucisses de volaille) et des volailles de réforme (poules) à destination de l'Afrique. La France exporte aujourd'hui des découpes à faible valeur ajoutée, comme des ailes, tandis qu'elle s'est progressivement mise à importer des découpes à haute valeur ajoutée (principalement filet, fortement consommé sur le marché intérieur88(*)). »

Au-delà de l'évolution du panel concurrentiel et du recentrage de la production française vers la consommation nationale, c'est en réalité l'évolution de diverses politiques publiques qui explique en partie cette érosion du potentiel exportateur, notamment :

- l'abandon des restitutions aux exportations qui fragilise la filière « poulet grand export » : avant 2013, le principal levier de soutien mobilisé était le mécanisme des restitutions aux exportations, lesquelles permettaient aux entreprises françaises de percevoir en moyenne 75 millions d'euros par an de la part de l'Union européenne. C'est une perte sèche qui vient impacter négativement la compétitivité de la filière. L'arrêt des restitutions en 2013 a entraîné une baisse drastique des exportations, notamment vers l'Arabie saoudite (baisse de 100 000 tonnes exportées). Depuis, la part française dans les exportations au niveau mondial a chuté au profit des pays tiers très tournés vers l'export : Brésil, Thaïlande, Ukraine, et également quelques pays membres : Benelux, Allemagne et plus récemment Pologne et Roumanie ;

- des contingents tarifaires permettant des niveaux d'importations élevés depuis les pays tiers, qui pourraient être encore accrus par le renforcement d'effets d'accords de libre-échange comme le Mercosur ou les accords avec l'Ukraine : 25 % des filets de volailles consommés dans l'Union européenne proviennent du Brésil, de Thaïlande ou d'Ukraine et transitent principalement par la Belgique ou les Pays-Bas.

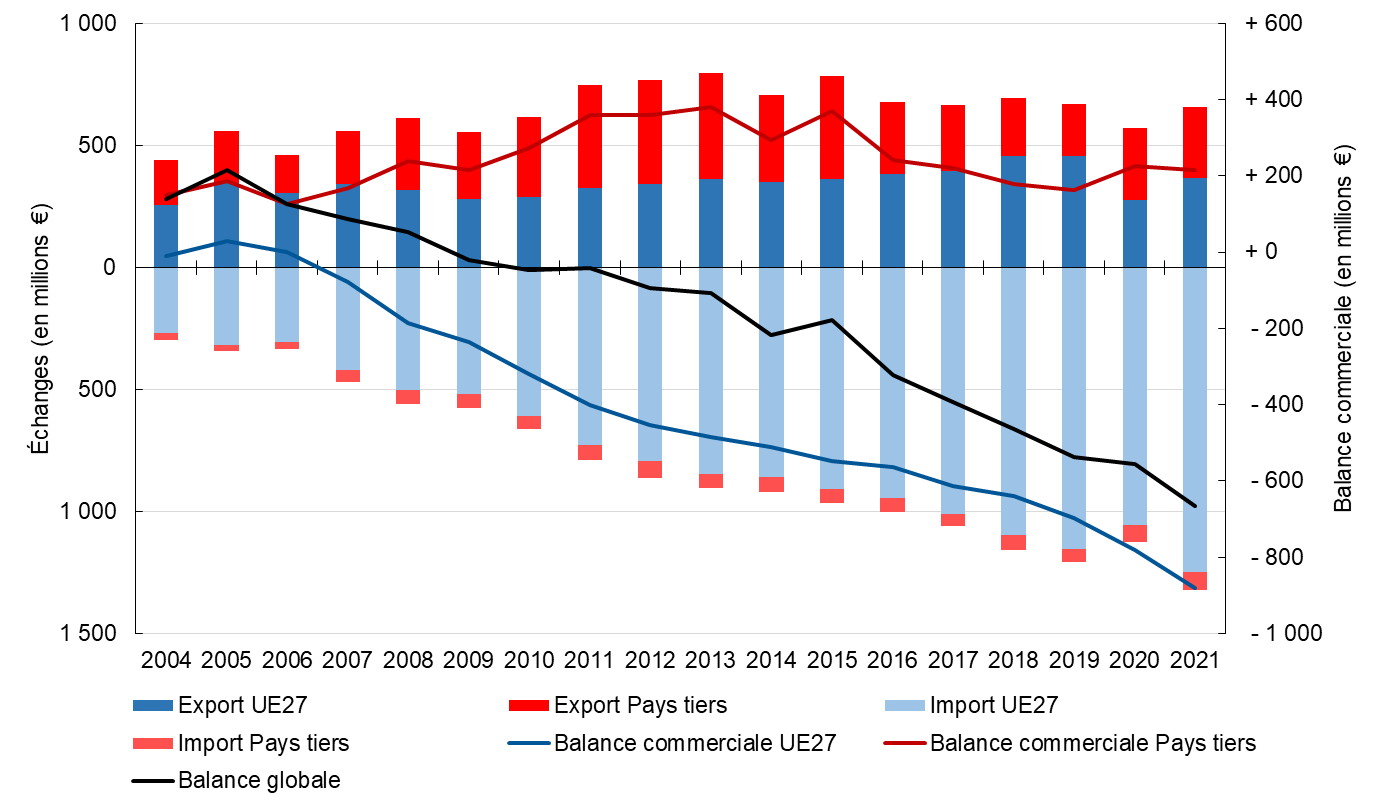

Il résulte de ces évolutions croisées une inversion totale de situation pour la filière poulet française : autrefois largement contributrice au solde commercial positif de l'agriculture française, sa balance commerciale affiche, en quinze ans, l'un des plus lourds déficits en volume et en valeur.

En 2021, le déficit commercial de la filière poulet est estimé à - 281,1 tonnes équivalent-carcasse et à près de 665 millions d'euros selon les données du ministère chargé de l'agriculture.

Solde commercial de la filière poulet française

Source : FranceAgriMer.

2. Du poulet importé consommé plusieurs fois par semaine contre un bon poulet français le dimanche : le décrochage du poulet français dans la consommation nationale

Outre les difficultés à l'export, répondant le plus souvent à une pure logique de compétitivité, la France décroche également rapidement dans la couverture de sa consommation nationale.

Mais cela ne doit pas dissimuler certaines réussites : la France a la particularité par rapport à ses voisins européens d'avoir maintenu une très grande diversité de productions et de se positionner sur des filières de qualité.

D'une part, à côté de la filière poulet, qui pèse environ 68 % de la production française de la viande de volaille, figurent toujours des filières importantes comme la dinde (19 %), le canard (11 %) ou la pintade (2 %).

D'autre part, au sein même de la filière poulet, la France parvient à produire pour de nombreux segments, tant au travers de la certification de conformité des produits (8 %), du Label rouge (15 %) ou du bio (2 %).

Ces signes de qualité et d'origine des produits se retrouvent principalement dans les poulets « prêts à cuire », avec près de deux tiers des volumes.

Le Label rouge bénéficie par exemple d'une réputation bien ancrée chez les consommateurs compte tenu de sa différenciation et de son lien apprécié avec le terroir par son couplage avec des identifications géographiques protégées (IGP). C'est pourquoi il est très performant sur le poulet entier acheté en grandes surfaces dans le segment de l'entier, constituant de fait un élément de gamme indispensable pour les abattoirs comme pour les distributeurs. Il l'est également pour les poulets à destination des rôtisseries en vente directe.

Toutefois, ce taux de volailles sous signe de qualité (SIQO) est plafonné depuis des années à environ 20 % de la consommation française. Ceci provient d'une évolution inverse de la consommation, qui valorise davantage le poulet standard, ce qui interroge à terme la viabilité économique de la stratégie de la filière volaille.

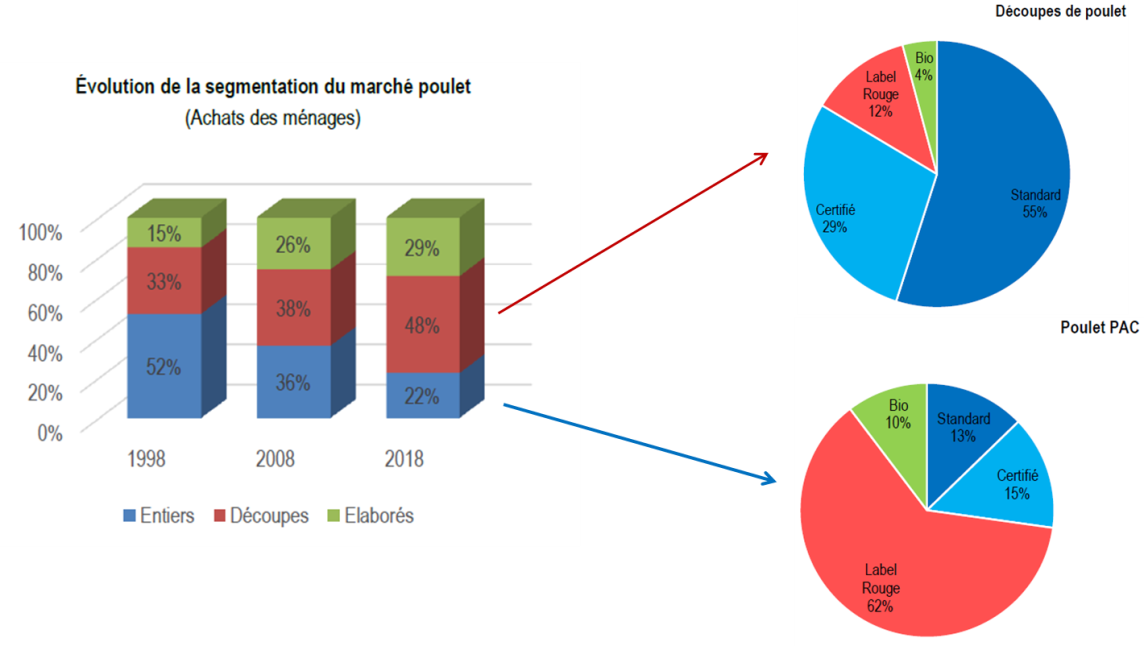

Parmi les segments les plus dynamiques, à savoir la découpe et les poulets élaborés ou transformés (charcuterie notamment), la filière française se positionne plus difficilement, dans un segment où la qualité n'est pas le critère d'achat essentiel. Ces segments sont mécaniquement plus exposés à la concurrence directe de poulets importés.

La part des produits élaborés a par exemple quasiment doublé entre 1998 et 2022, quand les découpes ont connu une évolution dans les mêmes ordres de grandeur. Sur ces segments, le standard est très largement majoritaire (87 % standard et certifié).

Cette évolution de la consommation, qui se fait au détriment du poulet entier où la France dispose d'un avantage comparatif, est très rapide : en 20 ans, la consommation de poulets entiers ne représente plus que 22 % de la consommation des ménages, alors qu'elle pesait pour plus de la moitié avant 2000.

Une évolution de la consommation défavorable à la stratégie de différenciation par la qualité de la filière française

Source : FranceAgriMer.

Dit autrement, la filière française se trouve dans une impasse stratégique majeure : en abandonnant les circuits de masse pour des segments plus rémunérateurs, elle n'est plus capable de répondre aux besoins des consommateurs nationaux.

Des économistes de l'Inrae confirment cette analyse : « au cours des vingt dernières années, la filière française a concentré ses efforts, d'une part, sur le poulet haut de gamme (certifié et Label rouge) et, d'autre part, sur le poulet grand export, ce en délaissant un créneau en croissance celui du poulet standard destiné aux marchés européen et français. Simultanément, le marché des découpes de pou- let standard a connu une forte croissance, aux dépens du poulet entier89(*). »

La faute ne lui en est pas imputable : alors que le citoyen, entendu par le législateur et le pouvoir réglementaire, appelle à une montée en gamme forcée, le consommateur valorise les poulets standards au seul regard d'un critère prix qui dévalorise la production française.

Ainsi, tout se passe comme si les politiques publiques entendaient promouvoir un poulet français comme volaille d'exception servie dans les grands restaurants étoilés et pour le poulet du dimanche, laissant les consommateurs français acheter des poulets découpés ou transformés provenant de circuits importés.

Et cette impasse ne provient, selon plusieurs économistes, que d'un facteur : le manque de compétitivité.

« Les difficultés s'expliquent essentiellement par une perte de compétitivité de la production française vis-à-vis d'autres États membres de l'Union européenne (UE), dont surtout l'Allemagne, la Belgique, les Pays-Bas et la Pologne [...]. Ces pays ont non seulement augmenté de manière rapide leur production intérieure au cours de la dernière décennie, mais ils ont développé leurs exportations, y compris à destination du marché français.90(*) »

3. Le recul sur le marché national n'est imputable qu'à un manque de politique de compétitivité sur le segment le plus consommé, le filet de poulet

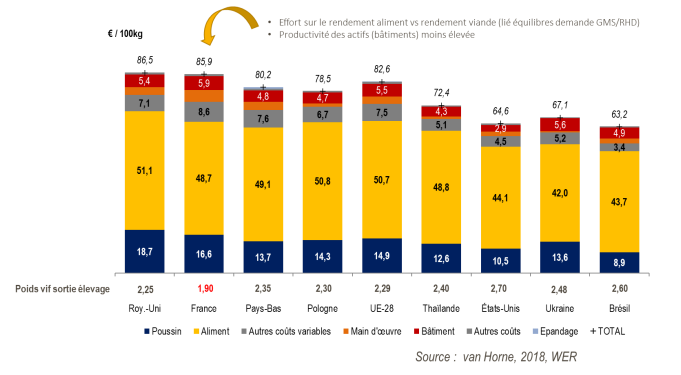

Si l'on analyse les différences à l'amont agricole, sur le coût du vif, la France est déjà décrochée.

Le coût de production d'un poulet en France est estimé à 85,9 centimes d'euros par kilogramme vif, soit un coût supérieur de 4 % au coût moyen dans l'UE à 28 qui atteignait 82,6 centimes d'euros par kilogramme vif91(*). C'est un écart de plus de trois euros au kilogramme par rapport à la moyenne européenne et, par exemple, de 7,5 euros par rapport à la Pologne.

Les écarts sont plus marqués encore avec les leaders mondiaux, où les coûts sont sont inférieurs de près de 20 centimes d'euros au kilogramme vif pour les États-Unis, le Brésil et l'Ukraine.

À cet égard, la levée du plafond d'importation de viande de volaille ukrainienne décidée en juin 2022 ne manquera pas de nourrir considérablement notre dépendance déjà forte aux importations.

Différentiels de coûts de production parmi les principaux producteurs de poulet dans le monde

Source : FranceAgriMer.

Pourtant, la France dispose d'un avantage comparatif par rapport à ses concurrents sur le principal poste de charges d'un poulet, à savoir l'alimentation (60 % du coût de production, cf. graphique ci-dessus). Les poulets français sont alimentés par des formules composées de 40 % de maïs, 40 % de blé et 20 % de soja.

Toutefois, cet avantage ne compense pas des fragilités sur trois autres points au niveau de l'élevage :

- un coût du poussin de 10 à 12 % plus élevé que la moyenne européenne sur la volaille standard (entre 2 et 3 centimes du kilogramme) : cette difficulté ne traduit pas tant des défaillances du maillon sélection et accouvage, qui est une filière d'excellence française reconnue à l'échelle internationale. À cet égard, la diversité et la qualité sanitaire de ces produits permettent aux sélectionneurs d'exporter dans le monde entier. Néanmoins, les personnes entendues analysent ce désavantage paradoxal par le positionnement de la filière. D'une part, le poste « poussin », constituant une charge peu compressible, a un poids relatif plus élevé dans le coût de production au kilogramme, en raison du poids moyen du poulet français, plus petit que le poids moyen en Europe - ce qui résulte de l'orientation « poulet entier » de la filière, désavantageuse sur le marché de la découpe92(*). En outre, le prix de la diversité de la production de volailles, tant des espèces que des qualités, engendre, mécaniquement, un léger surcoût en réduisant les capacités d'économies d'échelle en France. L'amont pourrait toutefois être davantage contractualisé ;

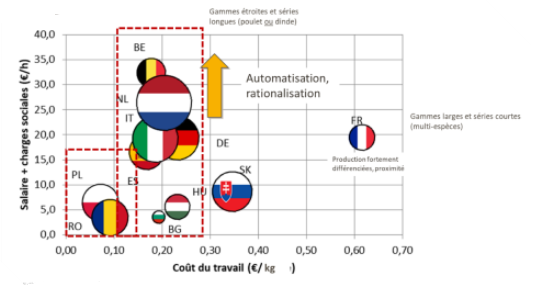

- des coûts de main d'oeuvre plus élevés : selon la DGPE, pour la filière poulet, la France est le pays présentant les coûts de main-d'oeuvre les plus élevés parmi les principaux producteurs. À ce titre, les différences de coût de revient par rapport à la Pologne sont par exemple accrues d'environ 4 centimes d'euros par kilogramme vif rien qu'en raison du différentiel de coût de main d'oeuvre à la ferme ;

- Ddes charges fixes difficilement amorties compte tenu de la taille réduite des élevages : la France se démarque de l'ensemble de ses voisins de l'Union européenne par la structure de ses exploitations de volailles de chair, beaucoup plus petites et plus diversifiées. La capacité moyenne des ateliers poulets de chair de 1 000 places et plus en France est plus de 2 fois inférieure à la moyenne européenne ou à celle de la Belgique. Elle est 4 fois inférieure à celle de l'Allemagne et 5 fois inférieure à la moyenne hollandaise et britannique93(*). Elle serait de plus de vingt fois inférieure à la taille des élevages ukrainiens, thaïlandais ou brésiliens. Là encore, on fait bien vite le procès de l'agriculture française et de son modèle prétendument « productiviste » sans voir que les producteurs français sont déjà des « petits » face aux exploitations de nos voisins et concurrents directs européens, sans parler des concurrents plus lointains.

Finalement, la France paie le prix de ses points forts (le modèle familial et la diversification des productions) en matière de compétitivité. Les principales différences de coût de revient s'expliquent avant, et surtout, par la taille modérée des installations et la diversité des productions, qui peut limiter les économies d'échelles possibles par la production d'un produit standardisé.

S'ajoute à ces difficultés une surcharge administrative très franco-française qui, faute de recours à de la main-d'oeuvre en appui, ajoute des contraintes aux agriculteurs alors qu'il est possible de faire beaucoup plus simple, comme dans d'autres pays. De l'aveu de tous, le cadre réglementaire applicable aux éleveurs et, plus généralement, aux agriculteurs de notre pays, n'est pas adapté à l'activité d'indépendants.

Et ces difficultés au stade de la production sont ensuite aggravées au stade de l'abattage et de la transformation, où les coûts de main-d'oeuvre sont majeurs : la France se place en troisième position en termes de coûts d'abattage en Europe derrière le Danemark et les Pays-Bas. Le coût d'abattage en France est estimé à 31 centimes par kilogramme de carcasse, soit plus élevé qu'au Royaume-Uni, en Italie et en Espagne. C'est ce qui rend les poulets produits dans ces pays, avec des coûts de production pourtant comparables au stade de la ferme, plus compétitifs que les poulets français. L'écart est de près de 10 centimes avec la Pologne, où le coût d'abattage est estimé à 22 centimes par kilogramme carcasse, et de près de 14 centimes avec le Brésil ou la Thaïlande (17 centimes par kilogramme carcasse). La multiplicité et le manque de spécialisation des outils de découpe sont mis en avant comme facteurs déterminants de ce déficit de compétitivité. S'y ajoute un déficit de renouvellement des outils de production en raison d'un taux de rénovation ne dépassant pas 15 % depuis 2000. Cela se traduit par un poids plus élevé des charges de personnel dans le poste de charges qui pénalise les outils industriels français par rapport à des chaînes plus automatisées en Europe.

Stratégie des maillons abattage de la filière poulet en Europe

Source : FranceAgriMer.

Quand viennent s'y ajouter les distorsions de concurrence au sein du marché européen, la filière ne peut rivaliser. Le rapport sur la compétitivité de FranceAgriMer soulève notamment des inquiétudes quant aux écarts de taux de TVA sur la filière entre pays européens ainsi que des divergences sur les statuts de la main-d'oeuvre entre les États membres.

Il en résulte un coût de production en sortie d'abattoir supérieur de 5,5 % à la moyenne de l'UE94(*), de 15 % supérieur à celui d'un poulet polonais et d'environ 30 % supérieur à celui d'un poulet brésilien.

Le poulet français est donc, au terme du processus de production, plus cher que ces concurrents tout en étant plus petit d'environ 20 %.

Compte tenu des volumes de filets de poulet consommés en raison de leur attractivité tarifaire et de leur mode de distribution, dans des circuits où l'attention au prix est importante, cet écart de compétitivité ne pardonne pas.

* 88 Source : contribution écrite.

* 89 Chatelier et al, « La compétitivité de la filière volaille de chair française : entre doutes et espoirs », INRA Prod. Anim., 28, 411-428, 2015.

* 90 Ibid.

* 91 Van Horne, 2018

* 92 Le diviseur étant le poids d'abattage, un poids faible augmente le coût du poussin à la tonne de vif.

* 93 Selon la DGPE, la moyenne était de 16 700 têtes en 2013 en France, alors que ces capacités moyennes sont de 38 800 têtes en Belgique, 69 800 têtes en Allemagne, 80 400 têtes aux Pays-Bas ou encore 87 700 têtes au Royaume-Uni. La moyenne européenne se situe à 36 500 têtes.

* 94 Van Horne, 2018.