Rapport n° 124 (2022-2023) de M. Jean-François HUSSON , rapporteur général, fait au nom de la commission des finances, déposé le 15 novembre 2022

Disponible au format PDF (1,7 Moctet)

-

EXPOSÉ GÉNÉRAL

-

PREMIÈRE PARTIE

L'EXERCICE 2022 DANS LA TRAJECTOIRE PLURIANNUELLE DES FINANCES PUBLIQUES

-

DEUXIÈME PARTIE

LE BUDGET DE L'ÉTAT

-

I. LE DÉFICIT BUDGÉTAIRE DE

L'ÉTAT, EN LÉGÈRE AMÉLIORATION PAR RAPPORT À

LA LOI DE FINANCES RECTIFICATIVE DE L'ÉTÉ, DEMEURE FORTEMENT

DÉGRADÉ PAR RAPPORT

À LA PRÉVISION INITIALE

-

II. DES RECETTES LÉGÈREMENT

RÉÉVALUÉES POUR UN PROJET DE LOI DE FINANCES QUI

DÉPASSE LE SEUL CADRE DE LA FIN DE GESTION PAR L'INTÉGRATION DE

MESURES FISCALES ET PÉRENNES

-

A. LES RECETTES D'IMPÔT SUR LE REVENU ET

D'IMPÔT SUR LES SOCIÉTÉS DEVRAIENT ÊTRE UN PEU PLUS

ÉLEVÉES QUE PRÉVU

-

B. LES RECETTES NON FISCALES ET

PRÉLÈVEMENTS SUR RECETTES CONTRIBUERAIENT AUSSI À SOUTENIR

LES RECETTES DE L'ÉTAT

-

C. APRÈS L'EXAMEN À

L'ASSEMBLÉE NATIONALE, LE RETOUR DE LA CONFUSION ENTRE LE COLLECTIF DE

FIN DE GESTION ET LE PROJET DE LOI DE FINANCES INITIALE

-

A. LES RECETTES D'IMPÔT SUR LE REVENU ET

D'IMPÔT SUR LES SOCIÉTÉS DEVRAIENT ÊTRE UN PEU PLUS

ÉLEVÉES QUE PRÉVU

-

III. DES OUVERTURES NETTES DE CRÉDITS

DE 3,8 MILLIARDS D'EUROS FINANCENT DE NOMBREUSES MESURES DES

MINISTÈRES

-

A. LES OUVERTURES DE CRÉDITS SONT PROCHES DE

10 MILLIARDS D'EUROS

-

1. Le niveau élevé de l'inflation et

plus particulièrement des prix de l'énergie reste l'une des

principales causes d'ouvertures de crédits

-

a) De nouveaux crédits apportés pour

le soutien aux ménages face au niveau élevé des prix de

l'énergie

-

b) Sur la mission « Recherche et

enseignement supérieur », la création d'un fonds de

compensation du surcoût de l'énergie des établissements

d'enseignement supérieur et des organismes de recherche

-

c) L'impact de la revalorisation du point d'indice

sur la mission « Culture »

-

d) Les services de sécurité sont

également touchés par la hausse des prix

-

a) De nouveaux crédits apportés pour

le soutien aux ménages face au niveau élevé des prix de

l'énergie

-

2. Un nouveau soutien financier de

2 milliards d'euros apporté à la trésorerie de

France compétences, dont les dépenses naviguent à

vue

-

3. Plusieurs ouvertures de crédits ont pour

objet le financement de dépenses sociales assurées par la

Sécurité sociale ou d'autres administrations

-

a) Un nouveau programme budgétaire finance

des versements à la sécurité sociale au titre des dons de

vaccins à des pays tiers et des fonds européens de soutien

à l'investissement en santé

-

b) La mission « Plan d'urgence face

à la crise sanitaire » fait encore l'objet d'ouvertures de

crédits qui auraient dû être anticipées en cours

d'année

-

c) Des crédits sont ouverts pour les

dépenses sociales et pour l'indemnité inflation sur la mission

« Solidarité, insertion et égalité de

chances »

-

d) Sur la mission

« Outre-mer », le coût des exonérations de

cotisations patronales est plus élevé que prévu

-

a) Un nouveau programme budgétaire finance

des versements à la sécurité sociale au titre des dons de

vaccins à des pays tiers et des fonds européens de soutien

à l'investissement en santé

-

4. Des redéploiements sont

effectués, à périmètre constant, dans la mission

« Plan de relance »

-

5. Certaines ouvertures de crédits ont pour

objet, partiellement ou en totalité, le soutien à l'Ukraine ou

aux réfugiés ukrainiens

-

6. D'autres ouvertures de crédits sont

demandées pour financer certains surcoûts

-

1. Le niveau élevé de l'inflation et

plus particulièrement des prix de l'énergie reste l'une des

principales causes d'ouvertures de crédits

-

B. DES ÉCONOMIES DE CONSTATION OU DES

BUDGÉTISATIONS INITIALES TROP LARGES CONDUISENT À ANNULER

PRÈS DE 6 MILLIARDS D'EUROS DE CRÉDITS NON

CONSOMMÉS

-

1. Les appels en garantie de l'État sont

moins utilisés que prévu, à hauteur de

2,0 milliards d'euros

-

2. La mission « Plan d'urgence face

à la crise sanitaire » annule des crédits qui avaient

été reportés en 2021

-

3. La dotation pour dépenses accidentelles

et imprévisibles, fortement dotée, n'a pas été

utilisée et est partiellement annulée

-

4. Mission « Travail et

emploi » : 524 millions d'euros de moindres besoins

sont constatés sur les dispositifs d'accès et de retour à

l'emploi

-

5. Mission

« Santé » : une annulation de crédits

sur l'aide médicale d'État (AME) faisant suite à une

ouverture de crédits par la loi de finances rectificative d'août

dernier

-

6. Des annulations de crédits sur la

mission « Défense » malgré des ouvertures

destinées à soutenir l'Ukraine

-

7. Sur la mission

« Économie », une annulation sur une partie

réduite des crédits d'aide aux entreprises

-

1. Les appels en garantie de l'État sont

moins utilisés que prévu, à hauteur de

2,0 milliards d'euros

-

C. LES CRÉDITS DES COMPTES SPÉCIAUX

AUGMENTENT PRINCIPALEMENT AU TITRE DES AVANCES AUX COLLECTIVITÉS

TERRITORIALES

-

D. LES EMPLOIS SONT ACCRUS DE 907

ÉQUIVALENTS TEMPS PLEIN TRAVAILLÉS

-

A. LES OUVERTURES DE CRÉDITS SONT PROCHES DE

10 MILLIARDS D'EUROS

-

I. LE DÉFICIT BUDGÉTAIRE DE

L'ÉTAT, EN LÉGÈRE AMÉLIORATION PAR RAPPORT À

LA LOI DE FINANCES RECTIFICATIVE DE L'ÉTÉ, DEMEURE FORTEMENT

DÉGRADÉ PAR RAPPORT

-

EXAMEN DES ARTICLES

-

PREMIÈRE PARTIE

CONDITIONS GÉNÉRALES DE L'ÉQUILIBRE FINANCIER

-

TITRE PREMIER

DISPOSITIONS RELATIVES AUX RESSOURCES

-

ARTICLE 1er A (nouveau)

Assouplissement des conditions d'exonération d'impôt sur le revenu

sur l'indemnité compensatrice versée à un agent général d'assurance

-

ARTICLE 1er B

(nouveau)

Précision concernant la définition d'un investissement initial ouvrant

droit au bénéfice du crédit d'impôt pour investissement en Corse

-

ARTICLE 1er

Relations financières entre l'État et la sécurité sociale

-

ARTICLE 2

Modification des ressources du compte d'affectation spéciale

« Contrôle de la circulation et du stationnement routiers »

-

ARTICLE ADDITIONNEL APRÈS L'ARTICLE 2

(nouveau)

Modification d'affectation des recettes supplémentaires en 2022 du compte d'affectation spéciale « Contrôle de la circulation et du stationnement routiers »

-

ARTICLE 2 bis (nouveau)

Ajustement des plafonds d'affectation à CCI France

des recettes des taxes additionnelles sur la CVAE et la CFE

-

ARTICLE 1er A (nouveau)

-

TITRE II

DISPOSITIONS RELATIVES À L'ÉQUILIBRE

DES RESSOURCES ET DES CHARGES

-

SECONDE PARTIE

MOYENS DES POLITIQUES PUBLIQUES

ET DISPOSITIONS SPÉCIALES

-

TITRE PREMIER

AUTORISATIONS BUDGÉTAIRES POUR 2022 - CRÉDITS DES MISSIONS

-

TITRE II

AUTORISATIONS BUDGÉTAIRES POUR 2021 - PLAFONDS DES AUTORISATIONS D'EMPLOIS

-

TITRE II

AUTRES DISPOSITIONS

-

I. MESURES FISCALES

ET MESURES BUDGÉTAIRES NON RATTACHÉES

-

ARTICLE 9 A (nouveau)

Doublement du seuil d'imputation du déficit foncier sur le revenu global pour des dépenses de rénovation énergétique

-

ARTICLE 9 B (nouveau)

Mentionner le taux moyen et le taux marginal d'imposition

sur l'avis d'impôt sur les revenus du contribuable

-

ARTICLE 9 C (nouveau)

Répartition entre les collectivités territoriales et leurs groupements à fiscalité propre du produit de la composante de l'imposition forfaitaire sur les entreprises de réseau relative aux centrales photovoltaïques

-

ARTICLE 9 D (nouveau)

Exonération de la taxe foncière sur les propriétés bâties des bâtiments ruraux affectés à un usage agricole par une société exclusivement constituée entre associés exploitants agricoles

-

ARTICLE 9 E (nouveau)

Revalorisation de la valeur forfaitaire des piscines

pour le calcul de la taxe d'aménagement

-

ARTICLE 9 F (nouveau)

Rapport sur l'opportunité de mettre en place des mesures

d'aides aux ménages qui utilisent du chauffage au bois

-

ARTICLE 9 A (nouveau)

-

II. AUTRES MESURES

-

Écologie, développement et

mobilité durables

-

Relations avec les collectivités

territoriales

-

Prêts à des États

étrangers

-

TRAVAUX DE LA COMMISSION

-

LISTE DES PERSONNES ENTENDUES

-

LA LOI EN CONSTRUCTION

N° 124

SÉNAT

SESSION ORDINAIRE DE 2022-2023

Enregistré à la Présidence du Sénat le 15 novembre 2022

RAPPORT

FAIT

au nom de la commission des finances (1) sur le projet de loi de finances rectificative , adopté par l'Assemblée nationale, pour 2022 ,

Par M. Jean-François HUSSON,

Rapporteur général,

Sénateur

(1) Cette commission est composée de : M. Claude Raynal , président ; M. Jean-François Husson , rapporteur général ; MM. Éric Bocquet, Daniel Breuiller, Emmanuel Capus, Bernard Delcros, Vincent Éblé, Charles Guené, Mme Christine Lavarde, MM. Dominique de Legge, Albéric de Montgolfier, Didier Rambaud, Jean-Claude Requier, Mme Sylvie Vermeillet , vice-présidents ; MM. Jérôme Bascher, Rémi Féraud, Marc Laménie, Stéphane Sautarel , secrétaires ; MM. Jean-Michel Arnaud, Arnaud Bazin, Christian Bilhac, Jean-Baptiste Blanc, Mme Isabelle Briquet, MM. Michel Canévet, Vincent Capo-Canellas, Thierry Cozic, Vincent Delahaye, Philippe Dominati, Mme Frédérique Espagnac, MM. Éric Jeansannetas, Patrice Joly, Roger Karoutchi, Christian Klinger, Antoine Lefèvre, Gérard Longuet, Victorin Lurel, Hervé Maurey, Thierry Meignen, Sébastien Meurant, Jean-Marie Mizzon, Claude Nougein, Mme Vanina Paoli-Gagin, MM. Paul Toussaint Parigi, Georges Patient, Jean-François Rapin, Teva Rohfritsch, Pascal Savoldelli, Vincent Segouin, Jean Pierre Vogel .

Voir les numéros :

|

Assemblée nationale ( 16 ème législ.) : |

393 , 439 et T.A. 27 |

|

|

Sénat : |

113 (2022-2023) |

|

EXPOSÉ GÉNÉRAL

PREMIÈRE PARTIE

L'EXERCICE 2022 DANS LA TRAJECTOIRE PLURIANNUELLE DES

FINANCES PUBLIQUES

I. UN SCÉNARIO MACROÉCONOMIQUE INCHANGÉ PAR RAPPORT À CELUI PRÉSENTÉ AU PROJET DE LOI DE FINANCES INITIALE POUR 2023

A. UNE PRÉVISION DE CROISSANCE LÉGÈREMENT HAUTE

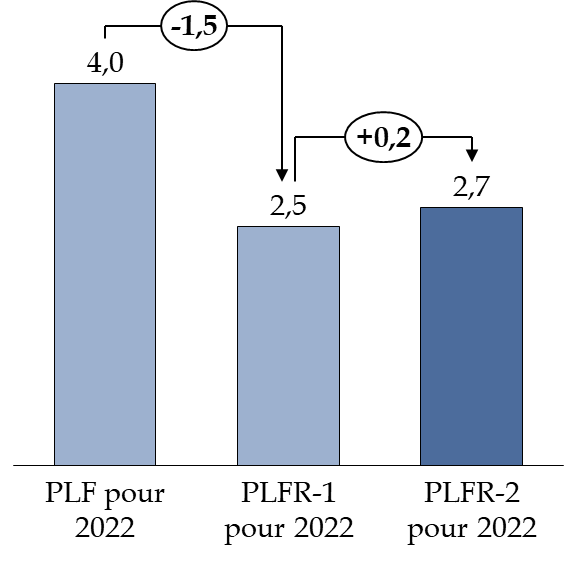

La prévision de croissance du PIB en volume retenue par le Gouvernement pour le second projet de loi de finances rectificative pour 2022 s'établit à 2,7 % et reste, ainsi, inchangée par rapport à la prévision du projet de loi de finances pour 2023.

Toutefois, elle est revue à la hausse par rapport à la prévision retenue en loi de finances rectificative (1) pour 2022. Le principal écart concerne la contribution de la variation des stocks à la croissance du PIB estimée, par le Gouvernement, à 0,3 point. Lors de la présentation du programme de stabilité, il prévoyait une contribution nulle de la variation des stocks.

À plus forte raison, la prévision de croissance du PIB pour 2022 est révisée en comparaison du scénario retenu lors de l'examen du projet de loi de finances pour 2022. En effet, à cette date, la prévision gouvernementale s'établissait à + 4 %.

Évolution de la prévision de

croissance

du PIB en 2022

(en pourcentage - en volume)

Source : commission des finances du Sénat d'après les documents budgétaires

Depuis, l'accentuation de la crise énergétique liée au conflit en Ukraine et d'autres chocs exogènes ont réduit le potentiel de croissance de l'économie française.

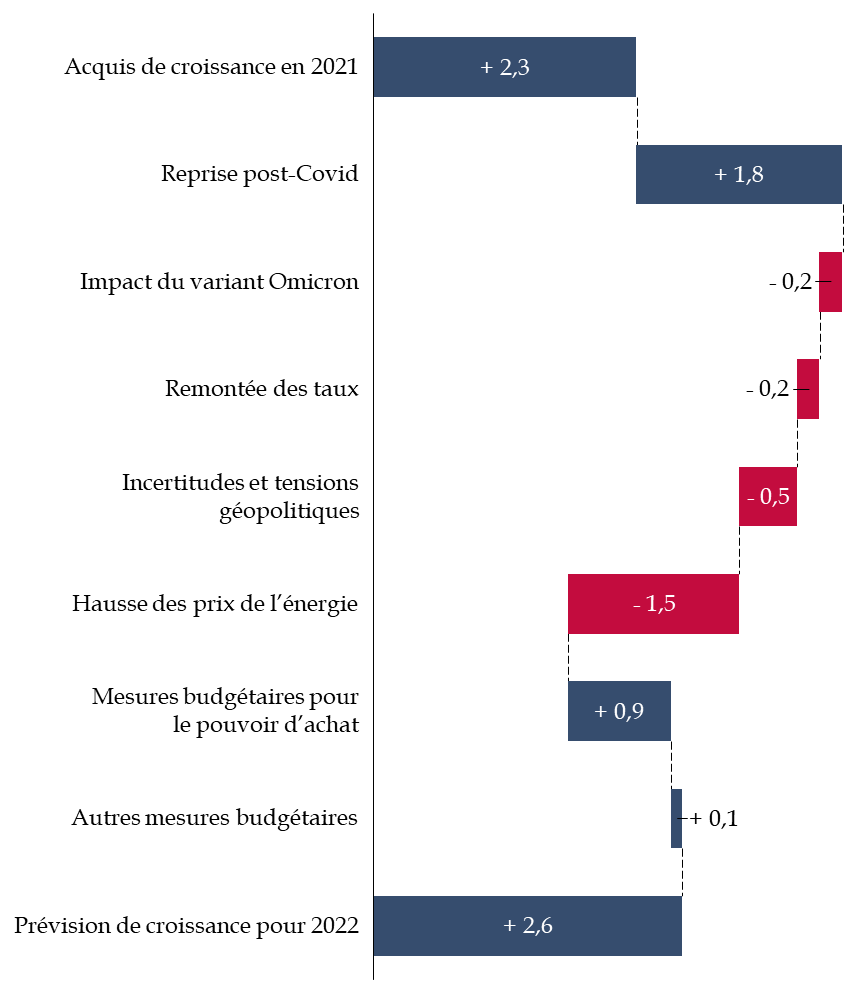

À l'occasion d'une présentation au bénéfice de la commission des finances du Sénat des perspectives macroéconomiques pour la France de 2022 à 2027, l'OFCE a présenté une estimation de la contribution des différents chocs intervenus au cours de l'année 2022 à l'évolution de la croissance du PIB 1 ( * ) .

Évaluation des effets des chocs

macroéconomiques

sur la croissance du PIB en 2022

(en point de pourcentage)

Source : commission des finances du Sénat

d'après l'OFCE

(table ronde du 17 octobre 2022)

En l'espèce et malgré un acquis de croissance particulièrement élevé en début d'année s'expliquant par l'ampleur de la croissance au quatrième trimestre 2021 , la hausse des prix de l'énergie et les incertitudes géopolitiques auront réduit la croissance du PIB d'environ 2 points de pourcentage

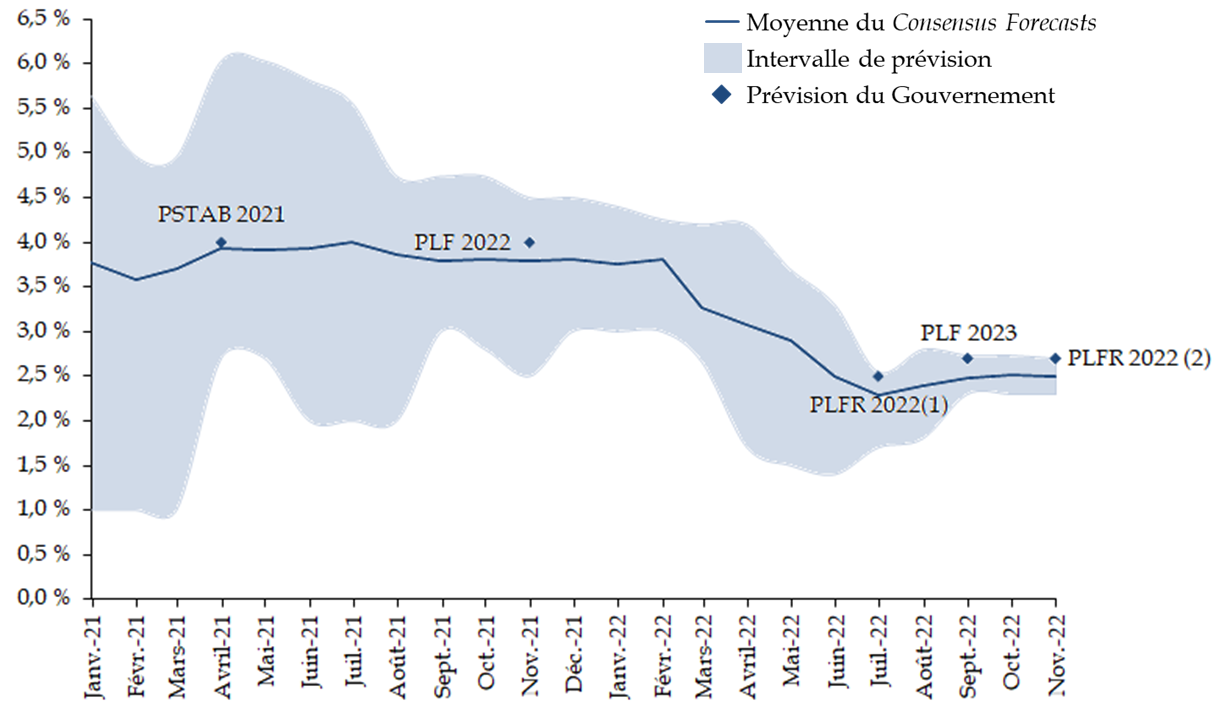

Au regard des prévisions des conjoncturistes et relevées par le Consensus Forecasts , l'estimation de croissance du Gouvernement pour l'année 2022 apparait légèrement haute . En effet, elle est égale à la borne haute des estimations (+ 2,7 %) alors même que la moyenne des prévisions du Consensus Forecasts s'élève à 2,5 % en novembre 2022.

Évolution de la prévision de croissance

du

Consensus Forecasts

pour l'année 2022

Source : commission des finances du Sénat d'après les prévisions du Consensus Forecasts de janvier 2021 à novembre 2022

La prévision de croissance du Gouvernement pour 2022, restée inchangée depuis le dépôt du projet de loi de finances, ne paraît pas tenir compte, par ailleurs, des derniers développements conjoncturels.

Ainsi, les comptes nationaux trimestriels publiés par l'INSEE 2 ( * ) font état d'un ralentissement de l'activité économique au troisième trimestre 2022 (+ 0,2 % après + 0,5 %) tandis que, pour mémoire, dans sa note de conjoncture parue au début du mois d'octobre, l'institut prévoyait une croissance nulle du PIB au quatrième trimestre. Dans ce contexte, la croissance du PIB en 2022 pourrait s'élever à 2,5 %, rejoignant donc la prévision de la plupart des conjoncturistes.

À cet égard, si le Haut Conseil des finances publiques a jugé « crédible » la prévision de croissance du Gouvernement « au vu des informations dont il dispose » il a regretté, toutefois « que, contrairement à la pratique des années précédentes, le calendrier de saisine le conduise à rendre son avis la veille de la publication, par l'Insee, des comptes nationaux pour le troisième trimestre alors que ceux-ci auraient constitué un élément d'information important pour apprécier les prévisions gouvernementales » .

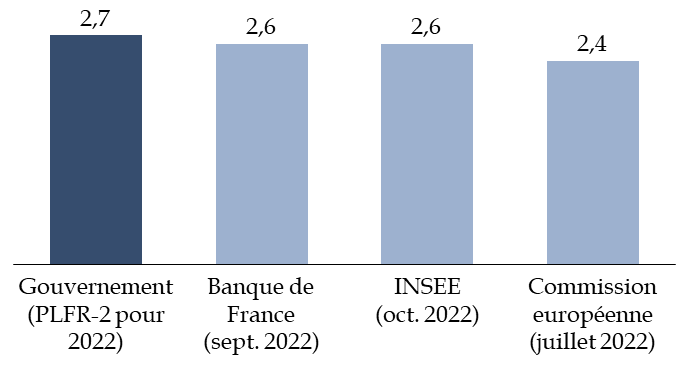

En comparaison des prévisions établies par d'autres institutions publiques , l'estimation du Gouvernement apparait, également, un peu plus haute. Toutefois, il convient de relever que dans le cas de la Commission européenne, l'estimation présentée n'a pas été révisée depuis le mois de juillet 2022.

Comparaison des prévisions de croissance

du

PIB pour l'année 2022

(en pourcentage - en volume)

Source : commission des finances du Sénat d'après les prévisions de moyen terme de la Banque de France (septembre 2022), de la note de conjoncture d'octobre 2022 de l'INSEE et des prévisions d'été de la commission européenne

Enfin, au troisième trimestre 2022, l'activité économique - mesurée par la valeur ajoutée produite en volume au sein de chaque branche - demeure supérieure au niveau d'avant crise constaté au quatrième trimestre de l'année 2019.

Ce constat ne se vérifie pas pour l'ensemble des branches et certaines d'entre elles continuent de présenter des niveaux d'activité inférieurs à ceux observés à la fin de l'année 2019. Tel est par exemple le cas dans les secteurs des matériels de transport ou, encore, dans l'hébergement-restauration.

D'autres secteurs ont pu connaître des points hauts au cours de la période avant que leurs niveaux d'activité ne se réduisent. C'est notamment le cas dans l'industrie où le niveau d'activité au troisième trimestre 2022 (+ 6 % par rapport à la fin d'année 2019) a diminué depuis le deuxième trimestre 2022 (+ 9,7 %).

B. UNE PRÉVISION D'INFLATION RELATIVEMENT CENTRALE

Comme l'a montré le rapporteur général dans le rapport sur le contexte économique et financier du projet de loi de finances initiale pour 2023, l'inflation que connait l'économie française depuis la fin de l'année 2021 est presqu'exclusivement importée et s'explique à près des deux tiers par la hausse des prix de l'énergie.

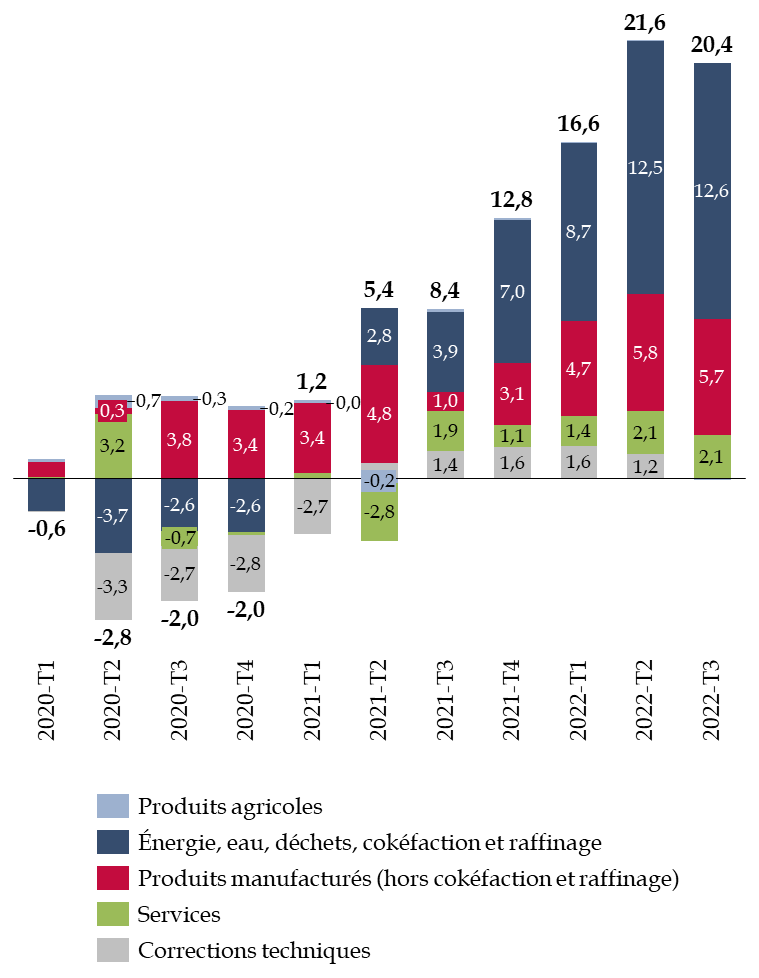

Décomposition de l'évolution du

déflateur des importations

en comptabilité

nationale

(en point de pourcentage)

Source : calculs de la commission des finances

d'après les comptes nationaux

de l'INSEE au troisième

trimestre 2022

La prévision d'inflation retenue par le Gouvernement (+ 5,3 % en moyenne sur l'année au périmètre de l'inflation hors tabac) reste centrale compte tenu du niveau des incertitudes.

Ainsi, le Consensus Forescasts estime, en novembre 2022, que l'inflation annuelle en France se situerait entre + 4,7 % et + 6 % avec une moyenne établie à 5,5 %.

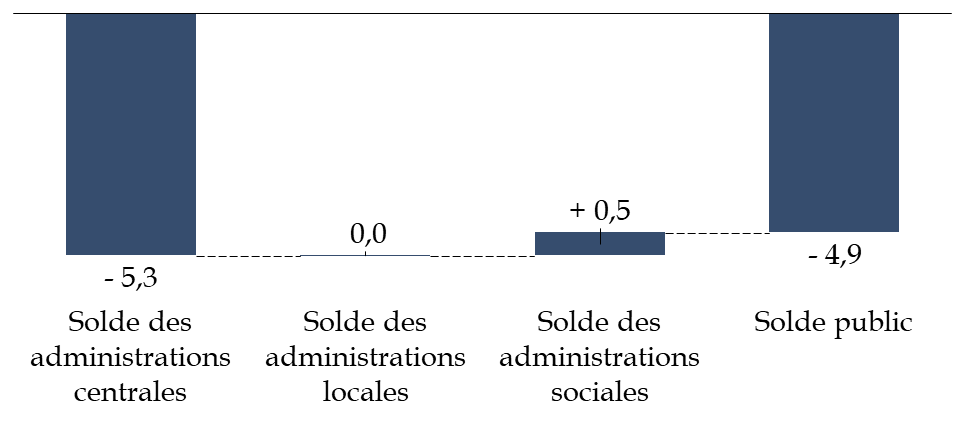

II. UNE LÉGÈRE AMÉLIORATION DU SOLDE PUBLIC PAR RAPPORT À LA PRÉVISION MAIS UNE SITUATION ENCORE LARGEMENT DÉGRADÉE

Le présent projet de loi de finances rectificative pour 2022 prévoit que le solde public s'établira à - 4,9 % du PIB en 2022 soit une amélioration équivalente à 0,1 point par rapport à la prévision retenue au projet de loi de finances pour 2023.

Dans ce contexte, le solde structurel - qui est calculée en référence au PIB potentiel inscrit en loi de programmation des finances publiques pour les années 2018 à 2022 - s'établirait à - 3,6 %.

Décomposition de la prévision de solde public en 2022

(en point de PIB)

|

Exécution 2021 |

Prévision 2022 |

|

|

Solde structurel (% du PIB potentiel) |

- 4,5 |

- 3,6 |

|

Mesures temporaires et exceptionnelles |

- 2,0 |

- 1,2 |

|

Solde conjoncturel |

-0,1 |

- 0,1 |

|

Solde public |

- 6,5 |

- 4,9 |

Source : article liminaire du projet de loi de finances rectificative pour 2022

Pour rappel, cette évaluation ne présente toutefois qu'un intérêt relativement limité dans la mesure où l'estimation du PIB potentiel inscrite en loi de programmation des finances publiques pour les années 2018 à 2022 est désormais obsolète.

En retenant, en revanche, le PIB potentiel pour l'année 2022 indiqué par le Gouvernement au projet de loi de programmation des finances publiques pour les années 2023 à 2027, le solde structurel apparaitrait bien plus dégradé en 2022 et s'élèverait à - 4,2%.

L'amélioration de la prévision de solde entre le projet de loi de finances pour 2023 et le projet de loi de finances rectificative pour 2022 s'explique, en premier lieu, par un niveau de recettes un peu supérieur (+ 0,8 milliard d'euros) à la prévision de septembre 2022.

- par un niveau de dépenses un peu plus faible que prévu (- 1,8 milliard d'euros).

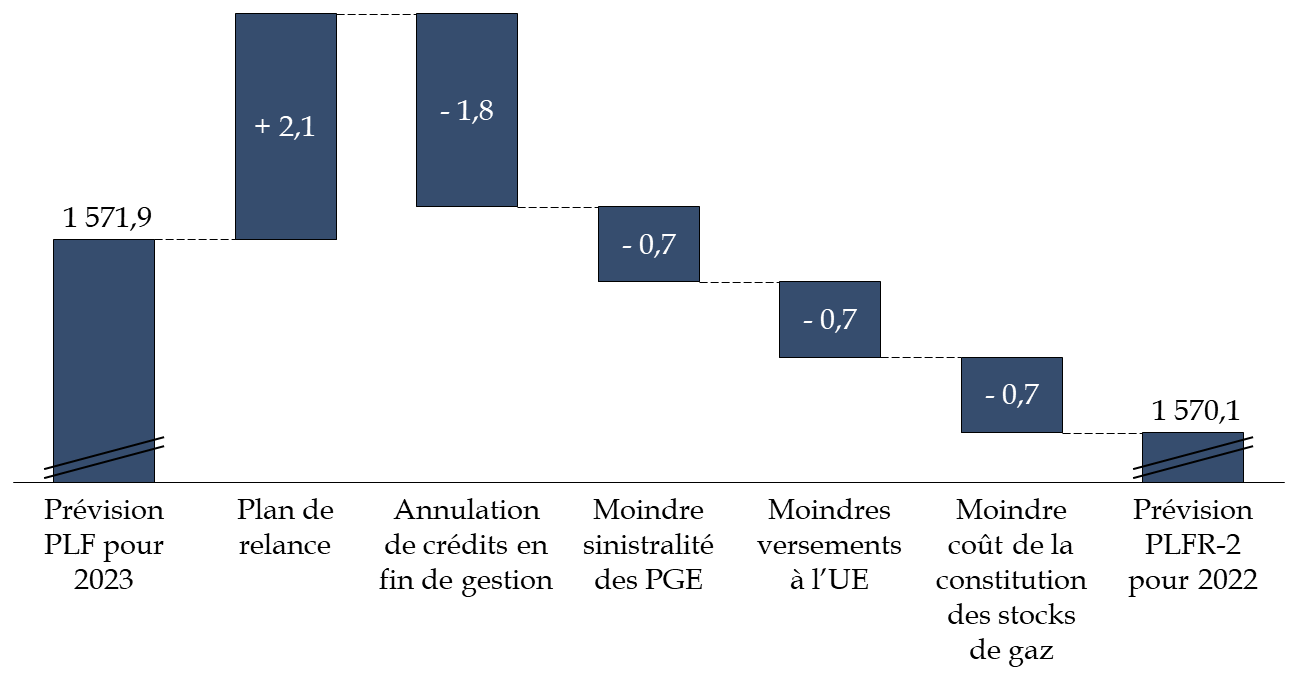

Évolution de la prévision de

prélèvements obligatoires pour 2022

entre le PLF pour 2023 et

le deuxième projet de loi de finances

rectificative pour

2022

(en milliards d'euros)

Source : commission des finances du Sénat d'après l'article liminaire du deuxième projet de loi de finances rectificative pour 2022

L'amélioration de la prévision de solde entre le projet de loi de finances pour 2023 et le projet de loi de finances rectificative pour 2022 s'explique, en second lieu, par un niveau de dépenses un peu plus faible que prévu (- 1,8 milliard d'euros).

Évolution de la prévision de

prélèvements obligatoires pour 2022

entre le PLF pour 2023 et

le deuxième projet de loi de finances

rectificative pour

2022

(en milliards d'euros)

Source : commission des finances du Sénat d'après l'article liminaire du deuxième projet de loi de finances rectificative pour 2022

L'évolution des recettes et des dépenses par rapport à la précédente évaluation concerne le seul champ de l'État, la prévision relative aux collectivités locales et aux administrations sociales demeurant inchangée.

Décomposition du solde public en 2022

(en point de PIB)

Note : la somme des arrondis n'est pas nécessairement égale à l'arrondi de la somme.

Source : commission des finances d'après l'article liminaire du deuxième projet de loi de finances rectificative pour 2022

DEUXIÈME PARTIE

LE

BUDGET DE L'ÉTAT

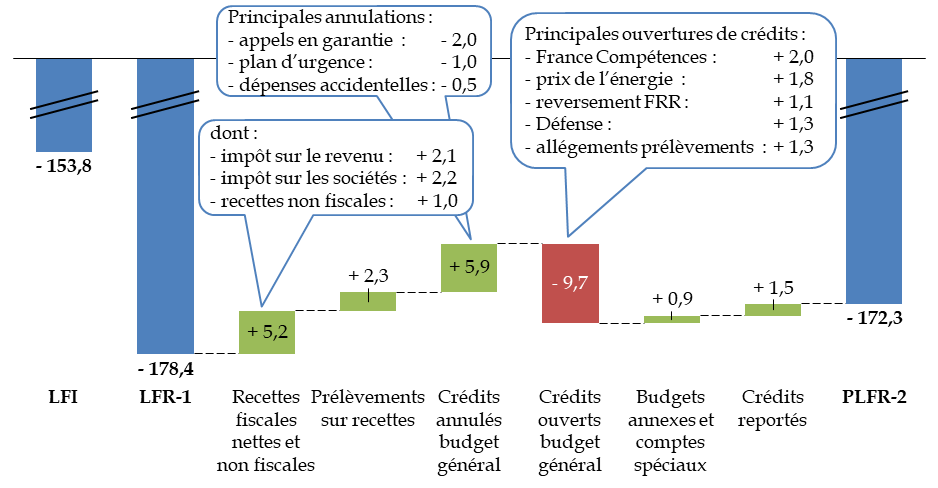

I. LE DÉFICIT BUDGÉTAIRE DE

L'ÉTAT, EN LÉGÈRE AMÉLIORATION PAR RAPPORT À

LA LOI DE FINANCES RECTIFICATIVE DE L'ÉTÉ, DEMEURE FORTEMENT

DÉGRADÉ PAR RAPPORT

À LA PRÉVISION INITIALE

Selon le présent projet de loi de finances rectificative, le déficit budgétaire de l'État s'établirait en 2022 à 172,3 milliards d'euros , soit 18,5 milliards d'euros de plus qu'en loi de finances initiale (153,8 milliards d'euros) et 6,1 milliards de moins que prévu dans la première loi de finances rectificative du 16 août dernier (178,4 milliards d'euros).

Cette estimation est très proche de celle donnée à l'occasion de la présentation du projet de loi de finances pour 2023, qui était de 172,6 milliards d'euros.

Lors de l'examen du texte par l'Assemblée nationale, le déficit a été accru de 474,0 millions d'euros, par une augmentation de 445,0 millions d'euros des dépenses du budget général et une diminution de 29,0 millions d'euros des recettes brutes.

A. LA LÉGÈRE RÉDUCTION DU DÉFICIT PROVIENT SURTOUT D'EFFETS SUR LES RECETTES

L'amélioration de la prévision de déficit par rapport à la loi de finances rectificative s'explique d'abord par la révision en hausse des recettes fiscales nettes, à hauteur de 4,2 milliards d'euros, par rapport à la première loi de finances rectificative, s'agissant en particulier des recettes d'impôt sur le revenu et d'impôt sur les sociétés.

Elle provient également, d'une estimation différente sur la consommation des crédits reportés . Les crédits du budget général non consommés en 2021 ont été reportés à hauteur de 23,2 milliards d'euros, mais tous ces crédits ne seront pas consommés, certains ayant d'ailleurs déjà été annulés par le décret d'avance du 7 avril dernier.

La prévision de consommation sur les crédits reportés, qui était de 9,1 milliards d'euros dans la loi de finances rectificative du 16 août, est désormais de 7,6 milliards d'euros, diminution qui explique une partie de la réduction du déficit.

Décomposition de l'évolution du déficit budgétaire de l'État en 2022

(en milliards d'euros)

FRR : Facilité pour la reprise et la résilience. Dépenses accidentelles : dotation pour dépenses accidentelles et imprévisibles (DDAI).

Source : commission des finances du Sénat, à partir des documents budgétaires

Des ouvertures de crédits de 9,7 milliards d'euros , hors remboursements et dégrèvements, concernent de nombreux programmes du budget général. Les principales ouvertures concernent :

- une nouvelle subvention à France Compétences afin de soutenir sa trésorerie (2,0 milliard d'euros) ;

- le financement des mesures exceptionnelles de soutien aux ménages (chèque énergie exceptionnel) et la prolongation de la « ristourne carburant » de 30 centimes d'euro par litre jusqu'au 15 novembre, ainsi que l'abondement des crédits de la prime de transition énergétique Maprime Renov' (+ 1,8 milliard d'euros) ;

- le reversement des recettes de la Facilité européenne pour la relance et la résilience (FRR) européenne au titre du volet « Ségur investissement » pour 1,1 milliard d'euros ;

- les surcoûts liés aux activités opérationnelles des forces armées ainsi que d'autres dépenses des armées (+ 1,3 milliard d'euros) ;

- la compensation à la Sécurité sociale des allégements de cotisations décidées dans le cadre de la crise sanitaire, pour laquelle aucun crédit n'avait été ouvert ni en loi de finances initiale ni en loi de finances rectificative cet été (+ 1,3 milliard d'euros).

Ces ouvertures ne sont que partiellement compensées par des annulations d'un montant total de 5,9 milliards d'euros , hors remboursements et dégrèvements, correspondant à des économies de constatation, soit sur la réserve de précaution sur certains programmes, soit, à titre principal :

- sur les appels en garantie de l'État au titre des prêts garantis par l'État (PGE), moins élevés que prévus (- 2,0 milliard d'euros) ;

- sur les dépenses de la mission « Plan d'urgence face à la crise sanitaire » , à l'exception de la compensation à la Sécurité sociale des allégements de cotisation (- 1,0 milliard d'euros) ;

- sur les dépenses d' allocation de solidarité spécifique (- 0,5 milliard d'euros) ;

- sur la dotation pour dépenses accidentelles et imprévisibles (DDAI), fortement accrue en cours d'année mais non utilisée (- 0,5 milliard d'euros).

Par ailleurs, le prélèvement sur recettes à destination de l'Union européenne est révisé en baisse de 2,1 milliards d'euros et le solde des comptes spéciaux s'améliorerait de 0,6 milliard d'euros , principalement en raison du remboursement par la Grèce de son annuité 2023 dès 2022 (compte de concours financiers « Prêts à des États étrangers »).

Les évolutions dans les estimations de recettes, ainsi que les ouvertures et annulations de crédits, sont décrites plus en détail infra .

B. UN NIVEAU DE DÉFICIT REPOSANT SUR L'HYPOTHÈSE D'UNE DÉGRADATION MARQUÉE DES COMPTES DANS LES TROIS DERNIERS MOIS DE L'ANNÉE

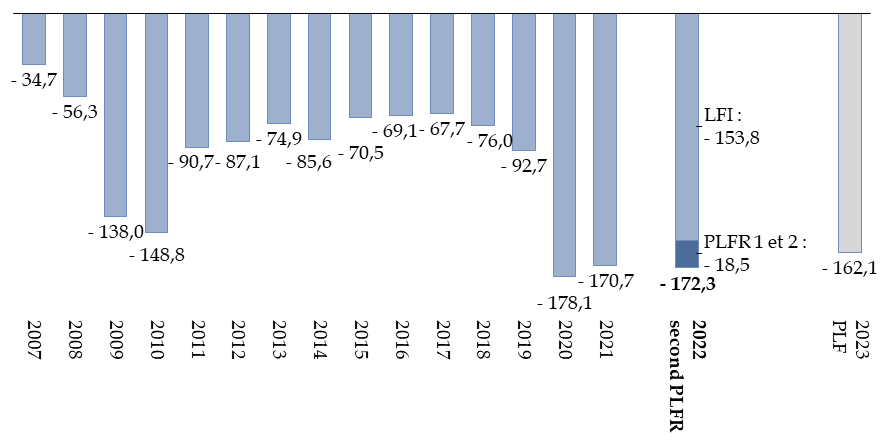

Le déficit budgétaire, à un niveau de 172,3 milliards d'euros, serait proche de celui observé en 2020 (178,1 milliards d'euros) et en 2021 (170,7 milliards d'euros) alors que la loi de finances initiale prévoyait une réduction d'une vingtaine de milliards d'euros . Il demeure donc à un niveau approximativement deux fois plus élevé qu'au cours des années 2011 à 2019 .

Évolution du solde budgétaire depuis 2007

(en milliards d'euros)

PLF 2023 : solde résultant du texte considéré comme adopté par l'Assemblée nationale en première partie.

Source : commission des finances, à partir des lois et projets de loi de finances

Un déficit de 172,3 milliards d'euros supposerait toutefois un niveau exceptionnel de dépenses en fin d'année . Il ressort en effet des situations budgétaires de l'État que le déficit budgétaire était de 146,6 milliards d'euros à la fin septembre 2022, contre 175,1 milliards d'euros au même moment en 2021 et 161,6 milliards d'euros en 2020, cette dernière année ayant été marquée en fin d'année par une forte résurgence de la pandémie et des dépenses associées.

Le déficit se dégraderait donc de près de 25 milliards d'euros dans les trois derniers mois de l'année , alors qu'il tend habituellement à rester stable au cours de cette période, voire à s'améliorer lors d'une année normale 3 ( * ) : les dépenses de fin d'année sont en effet compensées par les recettes fiscales et surtout par les retours des avances faites en début d'année aux collectivités territoriales sur le produit des impôts locaux (compte de concours financiers « Avances aux collectivités territoriales »).

Si des dépenses importantes sont effectivement prévues au titre, notamment, des mesures de protection contre l'inflation, il est plausible que, une nouvelle fois, l'ensemble des dépenses prévues ne soient pas exécutées sur certaines missions , ce qui pourrait conduire le Gouvernement soit à reporter des montants importants de crédits non consommés 4 ( * ) , soit à les annuler dans la loi de règlement.

L'écart pourrait toutefois être moins important qu'au cours des deux années précédentes, puisque les collectifs budgétaires de fin d'année 2020 et 2021 avaient prévu des déficits, respectivement, de 223,3 et 205,1 milliards d'euros pour un déficit finalement observé de 178,1 et 170,7 milliards d'euros.

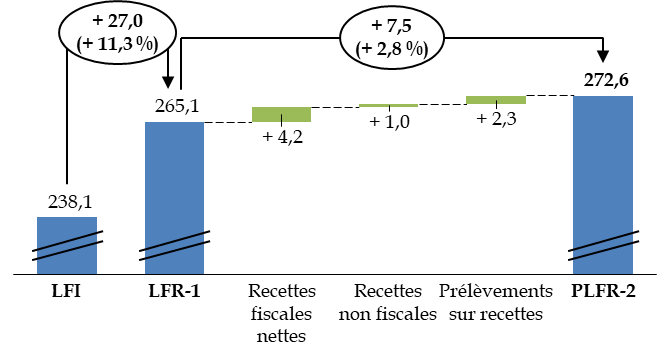

II. DES RECETTES LÉGÈREMENT RÉÉVALUÉES POUR UN PROJET DE LOI DE FINANCES QUI DÉPASSE LE SEUL CADRE DE LA FIN DE GESTION PAR L'INTÉGRATION DE MESURES FISCALES ET PÉRENNES

Alors que les évaluations de recettes nettes , minorées des prélèvements sur recettes, avaient augmenté de plus de 11 % entre la loi de finances initiale et la première loi de finances rectificative du 16 août 2021, elles progressent de nouveau de 7,5 milliards d'euros , soit 2,8 %, entre la première loi de finances rectificative et le présent projet de loi de finances rectificative de fin d'année. Elles varient peu par rapport à l'estimation présentée au mois de septembre, lors du dépôt du projet de loi de finances pour 2023.

Évolution des recettes de l'État en 2022

(en milliards d'euros)

Source : commission des finances, à partir des

documents budgétaires

(texte initial du second projet de loi de

finances rectificative)

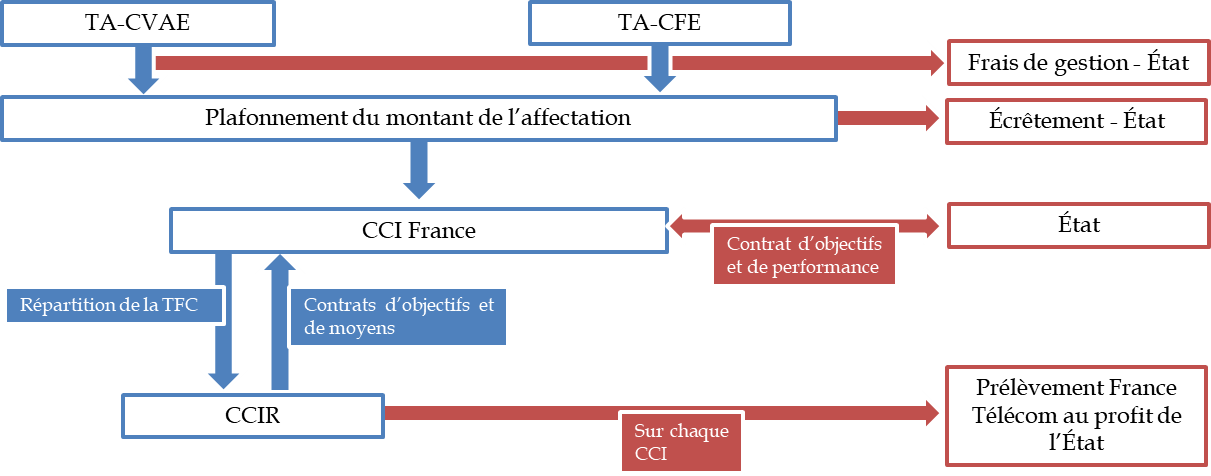

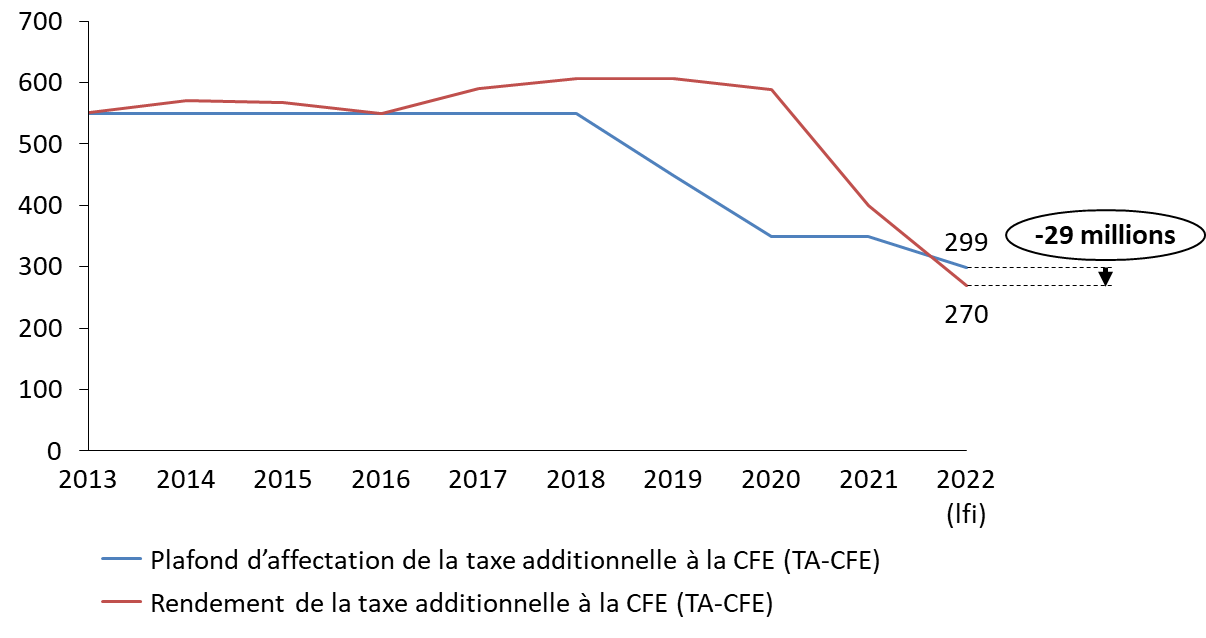

Dans le texte adopté par l'Assemblée nationale , les recettes fiscales nettes ont été diminuées de 29 millions d'euros en raison du rehaussement du plafond d'affectation de la taxe additionnelle à la cotisation sur la valeur ajoutée (TA-CVAE) aux chambres de commerces et d'industrie afin de garantir à ces établissements le montant de ressources fiscales initialement attendu pour l'exercice 2022.

A. LES RECETTES D'IMPÔT SUR LE REVENU ET D'IMPÔT SUR LES SOCIÉTÉS DEVRAIENT ÊTRE UN PEU PLUS ÉLEVÉES QUE PRÉVU

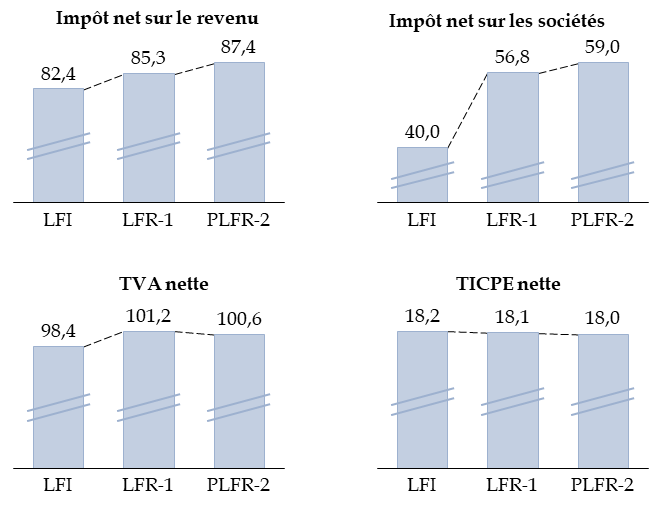

Les recettes fiscales nettes seraient de 315,8 milliards d'euros , en hausse de 4,2 milliards d'euros par rapport à la loi de finances rectificative du 16 août et de 0,7 milliard d'euros par rapport au niveau prévu lors du dépôt du projet de loi de finances pour 2023 au mois de septembre.

L'évolution est donc limitée, alors que les recettes, en particulier d'impôt sur les sociétés, avaient été révisées en forte hausse lors de la première loi de finances rectificative.

Évolution des prévisions de recettes fiscales nettes

(en milliards d'euros)

Source : commission des finances du Sénat, à partir des documents budgétaires

L'impôt sur les sociétés serait à un niveau encore plus élevé que prévu cet été, par une hypothèse de profitabilité plus forte des entreprises en 2021 et 2022 (+ 2,2 milliards d'euros).

Les remontées comptables conduisent à rehausser de 2,1 milliards d'euros les recettes prévues d' impôt sur le revenu net .

En revanche, elles sont moins dynamiques que prévu pour les recettes de TVA nettes , qui sont aussi affectées par des remboursements et dégrèvements plus élevés (- 0,6 milliard d'euros). Le produit de taxe intérieure sur la consommation des produits énergétiques (TICPE) nette, lui, varie peu.

Enfin, les autres recettes fiscales nettes sont également en hausse de 0,7 milliards d'euros, s'agissant notamment du prélèvement de solidarité (+ 0,8 milliard d'euros).

B. LES RECETTES NON FISCALES ET PRÉLÈVEMENTS SUR RECETTES CONTRIBUERAIENT AUSSI À SOUTENIR LES RECETTES DE L'ÉTAT

Les recettes non fiscales s'établiraient à un niveau de 24,7 milliards d'euros , en amélioration de 1,0 milliard d'euros par rapport au niveau de 23,7 milliards d'euros prévu en loi de finances rectificative du 16 août, là aussi à un niveau proche du niveau de 25,0 milliards d'euros estimé lors du dépôt du projet de loi de finances pour 2023.

En particulier, le produit des dividendes et recettes assimilées est révisé à la hausse de 581,3 millions d'euros, dont 380,2 millions d'euros concernant les participations dans des entreprises financières.

Enfin les prélèvements sur recettes seraient à un niveau inférieur de 2,3 milliards d'euros au niveau prévu.

En particulier, le prélèvement sur recettes à destination de l'Union européenne , prévu à 26,4 milliards d'euros en loi de finances initiale et dans la première loi de finances rectificative, s'établirait finalement à 24,3 milliards d'euros (- 2,1 milliard d'euros). Les documents budgétaires annexés au projet de loi de finances pour 2023 5 ( * ) indiquaient que la baisse était transitoire, liée à des effets positifs en recettes sur l'année 2022 malgré l'ouverture de crédits pour l'accueil des réfugiés ukrainiens. Ce niveau reste nettement supérieur à celui de la précédente période de programmation 2014-2020, pendant laquelle il était de 20 milliards d'euros en moyenne.

C. APRÈS L'EXAMEN À L'ASSEMBLÉE NATIONALE, LE RETOUR DE LA CONFUSION ENTRE LE COLLECTIF DE FIN DE GESTION ET LE PROJET DE LOI DE FINANCES INITIALE

Le présent projet de loi de finances rectificative, dans le texte transmis au Sénat, comprend plusieurs dispositions fiscales pérennes, portant au-delà de la fin de l'exercice 2022.

La commission des finances initiale a longtemps regretté la pratique consistant à introduire dans le projet de loi de finances rectificative des dispositions fiscales pérennes, dont l'effet porte au-delà de la fin de l'exercice en cours. Le collectif budgétaire de fin de gestion a en effet vocation à ajuster les évaluations de recettes au vu de l'évolution de la situation depuis la précédente loi de finances de l'exercice, à ouvrir des crédits en fonction des besoins que la réserve de précaution n'aurait pas suffi à couvrir ou à annuler des crédits non consommés .

Afin d'assurer une meilleure articulation des débats parlementaires , il est souhaitable d'introduire les mesures fiscales pérennes plutôt dans le projet de loi de finances initiale de l'année suivante : l'urgence, sauf cas exceptionnel, ne peut servir de motivation à la discussion de dispositions fiscales dans deux textes distincts qui sont examinés concomitamment par le Parlement, comme c'est le cas de ces deux textes.

Depuis l'exercice 2018, le Gouvernement présente un projet de loi de finances de fin de gestion dépourvu de mesures fiscales portant au-delà de l'exercice en cours. Cela ne signifie pas que ces textes étaient de simples ajustements, car la survenue de la crise sanitaire, par exemple, a nécessité certaines années des ouvertures de crédit ou des révisions de recettes importantes en fin d'année.

Le présent projet de loi de finances rectificative a une nouvelle fois été présenté, dans son texte initial, sans mesures fiscales nouvelles. Il a toutefois été complété , lors de son examen à l'Assemblée nationale, par cinq articles additionnels modifiant des dispositions fiscales au sein du code général des impôts.

Dans certains cas, les modifications portent même sur des articles déjà modifiés en parallèle par le projet de loi de finances : c'est le cas de l'article 9 E, qui revalorise la valeur forfaitaire des piscines privées pour le calcul de la taxe d'aménagement (3° de l'article 1635 quater J du code général des impôts), comme le fait l'article 7 du projet de loi de finances pour les places de stationnement extérieures (6° du même article 1635 quater J).

Certaines dispositions ont un impact financier non négligeable pour l'État ou pour les collectivités territoriales, qu'il s'agisse du doublement du déficit foncier (article 9 A), de l'affectation d'une fraction du produit de l'imposition forfaitaire sur les entreprises de réseau (IFER) aux communes à raison des installations photovoltaïques (article 9 C) ou de l'attribution aux regroupements d'exploitants agricoles de l'exonération permanente de taxe foncière sur les propriétés bâties (TFPB) pour les bâtiments agricoles (article 9 D).

Les circonstances sont certes particulières , dans la mesure où le Gouvernement a interrompu les débats sur le projet de loi de finances en engageant sa responsabilité sur le vote du texte, empêchant ainsi l'examen d'amendements qui avaient parfois été adoptés par la commission des finances.

Ainsi, sans revenir sur les dispositions fiscales introduites à l'Assemblée nationale, dès lors qu'elles sont justifiées sur le fond, il n'en reste pas moins qu' il convient, pour la clarté des débats, de revenir à l'avenir à la pratique des quatre dernières années .

C'est d'ailleurs ce qui deviendra la règle dès l'an prochain si le Gouvernement présente le collectif de fin d'année sous la forme d'une loi de finances de fin de gestion , nouvelle catégorie de lois de finances introduite par la dernière révision de la loi organique relative aux lois de finances (LOLF) 6 ( * ) . Ces lois peuvent ouvrir et annuler des crédits pour l'exercice en cours, mais pas introduire de nouvelles dispositions fiscales.

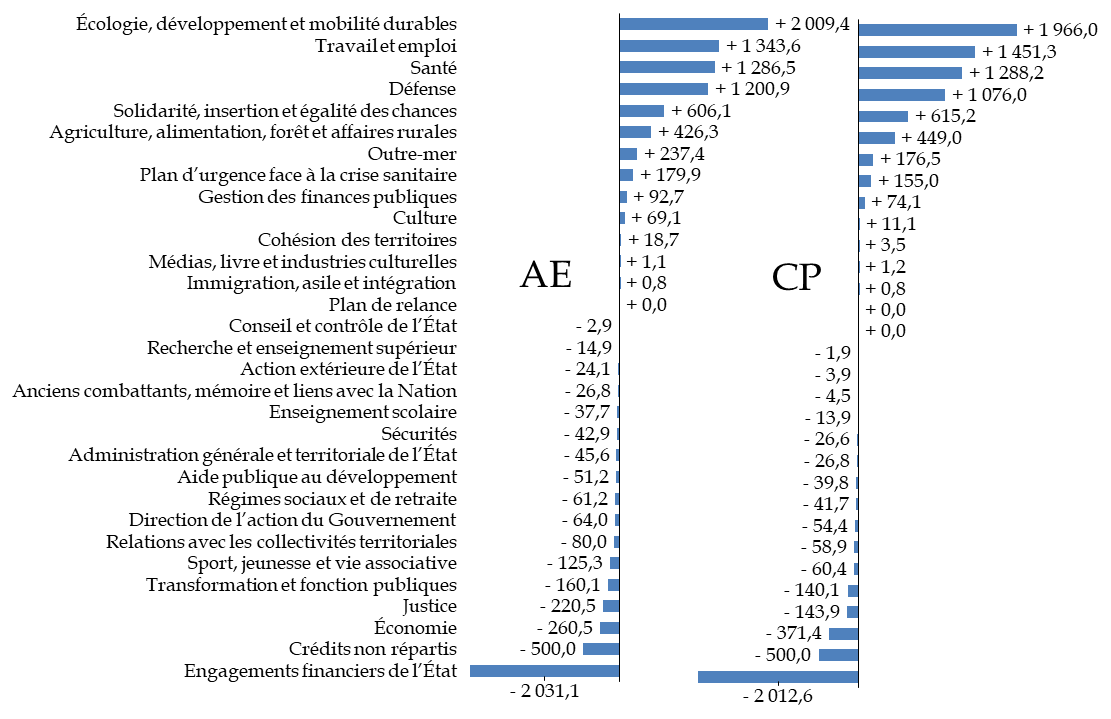

III. DES OUVERTURES NETTES DE CRÉDITS DE 3,8 MILLIARDS D'EUROS FINANCENT DE NOMBREUSES MESURES DES MINISTÈRES

Les ouvertures de crédit s'élèvent, dans le texte initial, à 12,5 milliards d'euros en autorisations d'engagement et 12,4 milliards d'euros en crédits de paiement, pour des annulations de 6,2 milliards d'euros en autorisations d'engagement et de 6,1 milliards d'euros en crédits de paiement, soit une augmentation des crédits nette de 6,3 milliards d'euros en autorisations d'engagement et en crédits de paiement.

Hors remboursements et dégrèvements , l'augmentation des crédits nette est de 3,7 milliards d'euros en autorisations d'engagement et de 3,8 milliards d'euros en crédits de paiement .

Dans le texte adopté par l'Assemblée nationale , les ouvertures de crédits ont été augmentées de 445,0 millions d'euros , en autorisations d'engagement et en crédits de paiement, pour atteindre, hors remboursements et dégrèvements (eux-mêmes non modifiés), 4,2 milliards d'euros en autorisations d'engagement et en crédits de paiement. Les modifications apportées aux crédits, qui concernent principalement les missions « Écologie, développement et mobilité durables » (+ 259 millions d'euros) et « Défense » (+ 100 millions d'euros), sont présentées en détail infra .

L'ouverture de crédits concernant les remboursements et dégrèvements correspond à un ajustement habituel en fin d'exercice et s'impute aussi bien sur les dépenses nettes que sur les recettes nettes, décrites supra. Les analyses qui suivent portent en conséquence sur les crédits des missions, hors remboursements et dégrèvements, tels qu'ils font l'objet de l'autorisation parlementaire à l'état B annexé au projet de loi de finances.

Ouvertures nettes par mission,

en autorisations

d'engagement (AE) et en crédits de paiement (CP)

(en millions d'euros)

Source : commission des finances, à partir de l'état B du projet de loi de finances rectificative (texte initial, avant examen par l'Assemblée nationale)

A. LES OUVERTURES DE CRÉDITS SONT PROCHES DE 10 MILLIARDS D'EUROS

Hors remboursements et dégrèvements, les ouvertures de crédit sur le budget général correspondent à 9,8 milliards d'euros en autorisations d'engagement et à 9,7 milliards d'euros en crédits de paiement.

1. Le niveau élevé de l'inflation et plus particulièrement des prix de l'énergie reste l'une des principales causes d'ouvertures de crédits

a) De nouveaux crédits apportés pour le soutien aux ménages face au niveau élevé des prix de l'énergie

Sur le programme 174 « Énergie, climat et après-mines » de la mission « Écologie, développement et mobilité durables », 2,0 milliards d'euros en autorisations d'engagement et 1,5 milliard d'euros en crédits de paiement sont ouverts dans le projet de loi de finances rectificative initial afin de financer des mesures exceptionnelles de soutien aux ménages (en particulier le chèque énergie exceptionnel) et la prolongation de 15 jours de remise sur le prix du carburant de 30 centimes d'euros par litre, ainsi que pour assurer les paiements sur le dispositif de la prime de transition énergétique Maprime Renov' .

La prolongation de la remise carburant est évaluée à 440 millions d'euros en autorisations d'engagement. La consommation des crédits préalablement ouverts pour le dispositif prévu initialement a pourtant été moindre ces dernières semaines en raison des mouvements de grève. Le cout estimé est de 0,4 milliard d'euros, mais ne nécessite que 60 millions d'euros d'ouvertures de crédit compte tenu des crédits disponibles.

S'agissant du chèque énergie, le Gouvernement a annoncé en septembre dernier que 40 % des foyers bénéficieraient d'un chèque énergie exceptionnel en 2022, sous conditions de revenu. Son montant sera de 200 euros pour les 20 % de foyers les plus modestes (dont le revenu fiscal est inférieur à 10 800 euros), et de 100 euros pour ceux dont le revenu fiscal est compris entre 10 800 et 17 400 euros. Le coût est de 1,4 milliard d'euros .

En outre, l'Assemblée nationale a adopté un amendement de notre collègue Philippe Brun et plusieurs de ses collègues, créant une aide de 230 millions d'euros pour les ménages se chauffant au bois, avec des pellets de bois ou du bois bûches . Cette aide fait l'objet d'un nouveau programme « Soutien à l'achat de pellets et de bûches de bois » dans la mission « Écologie, développement et mobilité durables », doté de ce montant en autorisations d'engagement et en crédits de paiement.

L'Assemblée nationale a également créé , dans la même mission, un nouveau programme « Soutien exceptionnel à la rénovation thermique des logements résidentiels » , doté de 29 millions d'euros en autorisations d'engagement » et en crédits de paiement », sur la proposition de notre collègue Véronique Louwagie et plusieurs de ses collègues, afin d'étendre et de rendre plus efficace MaPrimeRénov' .

b) Sur la mission « Recherche et enseignement supérieur », la création d'un fonds de compensation du surcoût de l'énergie des établissements d'enseignement supérieur et des organismes de recherche

La ministre de l'Enseignement supérieur et de la recherche a annoncé le jeudi 27 octobre 2022 la mise en place d'un « fonds de compensation du surcoût de l'énergie » doté de 275 millions d'euros . Ce fonds devrait permettre d'aider les universités et les organismes de recherche au prorata des surcoûts constatés sur 2022 et 2023, en fonction de la situation financière particulière de chacun d'entre eux, du poids relatif de l'énergie dans leurs dépenses et des surcoûts effectivement constatés.

Seuls 153,9 millions d'euros en autorisations d'engagement et 151,7 millions d'euros en crédits de paiement sont en réalité ouverts par ce projet de loi de finances rectificative. Les crédits complémentaires, afin d'atteindre les 275 millions d'euros annoncés, proviennent du dégel de la réserve de précaution de différents programmes de la mission « Recherche et enseignement supérieur », et sont donc assumés par les opérateurs et les universités eux-mêmes. S'il est en effet préférable de mettre à contribution la réserve de précaution pour parer à la hausse des coûts de l'énergie, les 275 millions d'euros annoncés ne correspondent donc que partiellement à des crédits nouveaux .

En outre, seule une faible part des crédits ouverts par le présent texte devraient être consommés en 2022, dans la mesure où le ministère de l'Enseignement supérieur et de la recherche a d'ores et déjà annoncé aux organismes qu'ils devraient mobiliser leurs fonds de roulement pour compenser les surcoûts en 2022. Le ministre du budget a par ailleurs indiqué, lors de son audition devant la commission des finances, le report de ces crédits sur 2023. Dès lors, il semble que la création du Fonds de compensation du surcoût de l'énergie en projet de loi de finances rectificative ait pour principaux avantages de mobiliser le dégel de la réserve de précaution et de ne pas accroître plus encore les dépenses publiques dans le projet de loi de finances pour 2023, qui aurait pourtant semblé être un véhicule législatif plus adapté .

c) L'impact de la revalorisation du point d'indice sur la mission « Culture »

La revalorisation du point d'indice de la fonction publique nécessite des ouvertures de crédits, en autorisations d'engagement et en crédits de paiement, sur les programmes 175 « Patrimoines » (15,3 millions d'euros), 131 « Création » (47,4 millions d'euros) et 361 « Transmission des savoirs et démocratisation de la culture » (13,0 millions d'euros).

Ces ouvertures de crédit permettent en outre de financer différents surcoûts constatés, dont celui lié aux dépenses énergétiques.

d) Les services de sécurité sont également touchés par la hausse des prix

La hausse des prix est enfin la principale motivation des ouvertures de crédits sur la mission « Sécurités », à savoir 21,4 millions d'euros en crédits de paiement sur le programme 152 « Gendarmerie nationale » et 18,1 millions d'euros en autorisations d'engagement et 26,3 millions d'euros en crédits de paiement sur le programme 161 « Sécurité civile ».

2. Un nouveau soutien financier de 2 milliards d'euros apporté à la trésorerie de France compétences, dont les dépenses naviguent à vue

a) Une dotation porterait les subventions « exceptionnelles » à France compétences à 4 milliards d'euros en 2022, sans même combler le déficit de l'opérateur

Provenant des contributions des entreprises, principalement la contribution unique à la formation professionnelle et à l'alternance (Cufpa), les ressources de France compétences ne suivent pas la forte augmentation de ses dépenses , notamment sa participation à la prise en charge du coût des contrats d'apprentissage et le financement du compte personnel de formation (CPF). Depuis la réforme de la formation professionnelle de 2018, ces deux dispositifs s'inscrivent dans une logique « de guichet », dans une enveloppe financière ouverte.

Le succès des entrées en apprentissage, qui ont doublé entre 2019 et 2021, passant de 370 000 à 740 000, comme celui du CPF, ont plongé France compétences dans une situation lourdement déficitaire .

En 2020, son résultat a ainsi été déficitaire de 4,6 milliards d'euros.

En 2021 , une subvention « exceptionnelle » à France compétences de 750 millions d'euros figurait dans la loi de finances initiale sur la mission « Plan de relance ». Elle était conditionnée à la présentation par l'opérateur d'un budget à l'équilibre pour 2022. Cette condition - impossible à satisfaire - a été levée par la loi de finances rectificative pour 2021 du 1 er décembre 2021, qui a en outre attribué une subvention supplémentaire de 2 milliards d'euros à France compétences. En dépit de ce soutien de 2,75 milliards d'euros, France compétences a enregistré un résultat négatif de 2,9 milliards d'euros en 2021 .

La loi de finances pour 2022 ne comportait aucune dotation destinée à France compétences .

Pourtant, le déséquilibre structurel entre ressources et dépenses rendait d'autant plus inévitable le creusement du déficit qu'aucune action n'était véritablement entreprise afin d'atténuer l'augmentation des charges financées par l'opérateur.

Alors qu'une nouvelle subvention « exceptionnelle » de 2 milliards d'euros a été attribuée à France compétences par la loi de finances rectificative du 16 août 2022 , un « complément de subvention exceptionnelle » de 2 milliards d'euros est proposé dans le présent projet de loi de finances rectificative sur le programme 103 « Accompagnement des mutations économiques et développement de l'emploi » de la mission « Travail et emploi ».

Malgré cet apport de 4 milliards d'euros, le déficit pourrait encore atteindre 3,4 milliards d'euros en 2022, contraignant l'opérateur à recourir à des emprunts bancaires à court terme et à supporter d'importants frais financiers.

Plusieurs mesures ont été prises ou sont en voie de l'être pour freiner la progression des dépenses à la charge de France compétences : révision des niveaux de prise en charge des contrats d'apprentissage le 1 er septembre 2022, avant une nouvelle révision prévue en avril 2023 ; contrôle renforcé des formations éligibles au CPF et adoption par l'Assemblée nationale d'une proposition de loi contre la fraude au CPF désormais en instance au Sénat.

Ces dispositions ne paraissent toutefois pas suffisantes pour assurer un équilibre financier pérenne de l'opérateur.

En tout état de cause, l e recours répété à des rallonges budgétaires en loi de finances rectificative ne saurait devenir le mode courant d'atténuation du déficit de France compétences .

Il est désormais indispensable de définir une trajectoire soutenable pour le financement de la formation professionnelle et de l'apprentissage.

En outre, sur le même programme, le projet de loi de finances rectificative prévoit une ouverture de crédits de 368 millions d'euros en autorisations d'engagement et 334 millions d'euros en crédits de paiement correspondant à la prévision de compensation aux organismes sociaux des exonérations de cotisations , ainsi qu'une ouverture de crédits de 150 millions d'euros en autorisations d'engagement et en crédits de paiement au titre d'une subvention exceptionnelle à l'Agence pour la formation professionnelle des adultes (Afpa) , pour poursuivre l'appui de l'État à sa transformation ; elle s'ajoute à la subvention pour charge de service public de 110 millions d'euros prévue en loi de finances initiale , alors que le résultat de l'Afpa, bien qu'en amélioration, est resté négatif en 2021 7 ( * ) .

Ces ouvertures de crédits sont partiellement compensées par une annulation de crédits de 736 millions d'euros en autorisations d'engagement et une ouverture de crédits de 199 millions d'euros en crédits de paiement correspondant aux dernières prévisions sur les aides à l'apprentissage et d'une autre annulation de crédits de 155 millions d'euros en autorisations d'engagement et de 181 millions d'euros en crédits de paiement portant sur le reste du programme, au titre notamment des emplois francs et du Fonds national de l'emploi - formation.

b) Les crédits de deux actions de la mission sont ajustés aux prévisions de consommation

Le projet de loi propose une ouverture de crédits de 502 millions d'euros correspondant à la prévision de compensation des exonérations de cotisations aux organismes sociaux .

Cette charge supplémentaire concerne principalement les exonérations de cotisations sur les contrats d'apprentissage et la déduction sur les heures supplémentaires pour les entreprises de 20 à 250 salariés instituée, à l'initiative du Sénat, par la loi du 16 août 2022 portant mesures d'urgence pour la protection du pouvoir d'achat.

3. Plusieurs ouvertures de crédits ont pour objet le financement de dépenses sociales assurées par la Sécurité sociale ou d'autres administrations

a) Un nouveau programme budgétaire finance des versements à la sécurité sociale au titre des dons de vaccins à des pays tiers et des fonds européens de soutien à l'investissement en santé

Le nouveau programme 379 « Compensation à la Sécurité sociale du coût des dons de vaccins à des pays tiers et reversement des recettes de la Facilité pour la relance et la résilience (FRR) européenne au titre du volet "Ségur investissement" du plan national de relance et de résilience (PNRR) » , placé sous la responsabilité du directeur de la sécurité sociale, est créé par le présent projet de loi de finances rectificative afin, pour un montant de 1 358 millions d'euros en autorisations d'engagement et en crédits de paiement, :

- d'une part, de compenser à la Sécurité sociale le coût des dons de vaccins à des pays tiers (233,7 millions d'euros). Cela concerne principalement l'initiative multilatérale Covax ;

- d'autre part, de reverser à la Sécurité sociale des recettes de la facilité pour la relance et la résilience (FRR) européenne au titre du volet « Ségur investissement » du plan national de relance et de résilience (PNRR) pour 1,124 millions d'euros. Cela correspond à la deuxième tranche de versement des fonds européens, un soutien de 6 milliards d'euros étant prévu sur la période 2021-2026.

L'article 1 er de la loi du 1 er décembre 2021 de finances rectificative pour 2021 avait majoré la fraction de TVA affectée à la sécurité sociale afin de financer à hauteur de 600 millions d'euros les dons de vaccins à des pays tiers et de reverser à l'assurance maladie une premières tranche de 778 millions d'euros des fonds européens destinés au soutien à l'investissement en santé au titre de la facilité pour la relance et la résilience (FRR).

Le financement par crédits budgétaires de ces actions, avec la création d'un programme spécifique, améliorera la traçabilité du suivi de ces fonds.

b) La mission « Plan d'urgence face à la crise sanitaire » fait encore l'objet d'ouvertures de crédits qui auraient dû être anticipées en cours d'année

Des crédits de 1 250 millions d'euros , en autorisations d'engagement et en crédits de paiement, sont demandés sur le programme 360 « Compensation à la sécurité sociale des allègements de prélèvements pour les entreprises les plus touchées par la crise sanitaire » de la mission « Plan d'urgence face à la crise sanitaire ». Ce programme, créé pendant la crise sanitaire, assure la compensation à la sécurité sociale du coût des dispositifs d'exonérations et d'aide au paiement mis en place afin de soutenir les employeurs et les travailleurs indépendants les plus affectés par les conséquences économiques de l'épidémie de Covid-19.

L'importance des besoins démontre que ce programme aurait dû être pourvu de crédits dès la loi de finances initiale ou lors des textes financiers ultérieurs.

En effet, non seulement la loi de finances initiale n'a ouvert aucun crédit, mais le décret d'avance du 17 avril a annulé 500 millions d'euros qui avaient été reportés à cette seule fin sur ce programme .

Il apparaît donc nécessaire, en toute fin d'exercice, d'ouvrir des crédits importants afin de ne pas laisser la charge des allégements de prélèvements à la Sécurité sociale .

c) Des crédits sont ouverts pour les dépenses sociales et pour l'indemnité inflation sur la mission « Solidarité, insertion et égalité de chances »

Sur la mission « Solidarité, insertion et égalité des chances », des crédits de 388,2 millions d'euros sont ouverts sur le programme 304 « Inclusion sociale et protection des personnes » afin d'accompagner les départements qui prennent en charge des jeunes majeurs sortant de l'aide sociale à l'enfance, mais aussi pour apurer des dettes passées contractées par l'État à l'égard de la Sécurité sociale.

Le programme 371 « Prise en charge par l'État du financement de l'indemnité inflation » est également abondé de 230 millions d'euros en autorisations d'engagement et en crédits de paiement. Ce programme a été créé par la seconde loi de finances rectificative pour 2021 et alors doté de 3,2 milliards d'euros.

Lors de l'examen du projet de loi de finances rectificative par l'Assemblée nationale, les crédits du programme 304 « Inclusion sociale et protection des personnes » ont été accrus de 40 millions d'euros, en autorisations d'engagement » et en crédits de paiement, sur la proposition de notre collègue Christine Pirès Beaune et des membres du groupe socialiste et apparentés, au profit des associations habilitées à l'aide alimentaire , afin qu'elles puissent faire face à la forte hausse de leurs dépenses énergétiques et à l'accroissement du nombre de leurs bénéficiaires dans le contexte actuel de crise. Cet abondement s'ajoute à celui qui avait été ajouté par le Sénat, pour le même montant, lors de l'examen du premier projet de loi de finances rectificative l'été dernier.

Enfin, sur la proposition de notre collègue député Éric Coquerel, également président de la commission des finances, l'Assemblée nationale a créé dans cette mission un nouveau programme « Aide exceptionnelle aux communes en vue de contribuer à un complément de rémunération des personnels de leurs centres municipaux de santé » doté de 8 millions d'euros en autorisations d'engagement et en crédits de paiement.

d) Sur la mission « Outre-mer », le coût des exonérations de cotisations patronales est plus élevé que prévu

L es ouvertures sur le programme 138 « Emploi outre-mer » de la mission « Outre-mer », pour 236,7 millions d'euros en autorisations d'engagement et 241,6 millions d'euros en crédits de paiement, correspondent aux exonérations de cotisations sociales patronales, qui constituent une dépense de guichet.

Le niveau d'ouverture en loi de finances initiale avait été basé sur le niveau de consommation réelle en 2020 et 2021 majoré pour tenir compte de la reprise d'activité en 2022 qui, de fait, allait accroitre ce poste. Cependant, la reprise a été plus forte que prévu et les besoins plus importants. Cette ouverture paraît donc logique et nécessaire.

4. Des redéploiements sont effectués, à périmètre constant, dans la mission « Plan de relance »

La mission « Plan de relance » , malgré la fin annoncée des engagements nouveaux, fait l'objet d'une ouverture de 298,5 millions d'euros en autorisations d'engagement sur le programme 362 « Écologie » afin de renforcer les mesures de soutien à la demande en véhicules propres, des actions de densification et de renouvellement urbains, des opérations de rénovation d'équipements sportifs ainsi que la dotation régionale d'investissement.

Les autres programmes de la mission font l'objet d'annulations de crédits du même montant en autorisations d'engagement, dont 223,0 millions d'euros sur le programme 363 « Compétitivité » et 75,5 millions d'euros sur le programme 364 « Cohésion ».

Selon les éléments transmis par le Gouvernement au rapporteur général, ces redéploiements de crédits correspondent :

- d'une part à l'abondement des dispositifs suivants : soutien à la demande en véhicules propres (+ 120 millions d'euros, action 7), densification et renouvellement urbain (+ 110 millions d'euros, action 2), dotation pour la rénovation d'équipements sportifs (+ 50 millions d'euros, action 1) et dotation régionale d'investissement hors rénovation et hors mobilités (+ 30 millions d'euros, action 9) ;

- d'autre part, à la diminution de l'enveloppe des dispositifs relevant du ministère de l'Agriculture compte tenu de la dynamique de consommation constatée et des prévisions d'exécution (- 11 millions d'euros).

Aucune ouverture de crédit en crédits de paiement n'est nécessaire compte tenu du niveau très élevé des crédits non consommés sur les programmes de cette mission, qui s'élevaient, début novembre, à 4,8 milliards d'euros sur le programme 362, à 2,2 milliards d'euros sur le programme 363 et à 3,4 milliards d'euros sur le programme 364.

Les autorisations d'engagement disponibles étaient à la même date de 1,2 milliard d'euros sur le programme 362, de 757,8 millions d'euros sur le programme 363 et de 1,6 milliard d'euros sur le programme 364. Les annulations de crédits paraissent donc tout à fait supportables pour ces deux derniers programmes. On peut même se demander si les nouvelles autorisations d'engagement du programme 362 seront réellement consommées d'ici à la fin de l'année, ou si elles seront simplement reportées à l'exercice 2023.

5. Certaines ouvertures de crédits ont pour objet, partiellement ou en totalité, le soutien à l'Ukraine ou aux réfugiés ukrainiens

Le schéma de fin de gestion 2022 de la mission « Défense » reflète le caractère exceptionnel de la situation. Le programme 178 « Préparation et emploi des forces » de la mission « Défense » fait l'objet d'ouvertures de crédits à hauteur de 1,5 milliard d'euros en autorisations d'engagement et 1,3 milliard d'euros en crédits de paiement. Ces ouvertures de crédit permettent de financer la hausse du prix des carburants opérationnels des forces, les surcoûts liés aux opérations extérieurs (OPEX) et missions intérieures (MISSINT), le renforcement du flanc oriental de l'OTAN et, de manière plus globale, la mise en cohérence des moyens des forces armées avec l'évolution actuelle du contexte géostratégique.

Le schéma de fin de gestion est donc impacté par la situation en Ukraine , d'autant que, sur le programme 146 « Équipement des forces », des crédits de 100 millions d'euros sont ouverts pour financer un fonds spécial permettant à l'Ukraine d'acquérir des équipements de défense et de sécurité 8 ( * ) .

Le programme 209 « Solidarité à l'égard des pays en développement » de la mission « Aide publique au développement » fait l'objet d'une ouverture de crédits à hauteur de 31,5 millions d'euros en autorisations d'engagement et 22,7 millions d'euros en crédits de paiement afin de financer l'aide humanitaire au profit de l'Ukraine, ainsi que des actions de sécurité alimentaire et de développement.

Enfin, des crédits de 19,5 millions d'euros en autorisations d'engagement et en crédits de paiement sont ouverts sur le programme 303 « Immigration et asile » de la mission « Immigration, asile et intégration » afin de financer les surcoûts liés à l'accueil des réfugiés ukrainiens.

6. D'autres ouvertures de crédits sont demandées pour financer certains surcoûts

Sur la mission « Agriculture, alimentation, forêt et affaires rurales » , des crédits sont ouverts sur les programmes 149 « Compétitivité et durabilité de l'agriculture, de l'agroalimentaire et de la forêt » (400,8 millions d'euros en autorisations d'engagement et 444,2 millions d'euros en crédits de paiement) et 206 « Sécurité et qualité sanitaires de l'alimentation » (30,5 millions d'euros en autorisations d'engagement et 9,8 millions d'euros en crédits de paiement ») afin de financer l'impact de la guerre en Ukraine ainsi que de plusieurs crises agricoles : influenza aviaire, épisode de gel du printemps 2022 et crise de la filière porcine.

Dans la mission « Cohésion des territoires » , 32,6 millions d'euros en autorisations d'engagement et 20,4 millions d'euros en crédits de paiement sont ouverts sur le programme 112 « Impulsion et coordination de la politique d'aménagement du territoire » pour différentes mesures dont le coût dépasse le dégel de la réserve de précaution : plan « Destination France » en faveur du tourisme, des maisons France services et d'opérations d'aménagement routiers et territoriaux.

Sur le programme 156 « Gestion fiscale et financière de l'État et du secteur public local » de la mission « Gestion des finances publiques et des ressources humaines » , des crédits de 47,4 millions d'euros en autorisations d'engagement et de 6,3 millions d'euros en crédits de paiement sont ouverts afin de financer la remise à niveau des systèmes d'information et certains marchés, ainsi qu'une campagne de communication sur la fin de la contribution à l'audiovisuel public. Sur la même mission, 42,5 millions d'euros sont ouverts en autorisations d'engagement sur le programme 218 « Conduite et pilotage des politiques économiques et financières » en vue du renouvellement de marchés d'électricité et de gardiennage, ainsi que l'indemnisation d'un fournisseur.

Sur le programme 101 « Accès au droit et à la justice » de la mission « Justice » , des crédits de 18,2 millions d'euros en autorisations d'engagement et 18,0 millions d'euros en crédits de paiement sont consacrés à l'aide juridictionnelle aux justiciables concernés par les procès terroristes.

S'agissant du programme 348 « Rénovation des cités administratives et autres sites domaniaux multi-occupants » de la mission « Transformation et fonction publiques » , 40 millions d'euros, en autorisations d'engagement et en crédits de paiement, doivent abonder le compte d'affectation spéciale « Gestion du patrimoine immobilier de l'État » pour financer un appel à projet, dit « Résilience », visant à réduire la consommation d'énergie des bâtiments de l'État.

Sur la proposition de notre collègue Denis Masséglia, l'Assemblée nationale a augmenté de 5 millions d'euros , en autorisations d'engagement et en crédits de paiement, les crédits du programme 180 « Presse et médias » de la mission « Médias, livre et industries culturelles » afin de soutenir la filière presse face à l'augmentation du coût du papier et de l'énergie.

L'Assemblée nationale a également, sur la proposition de nos collègues Laurent Marcangeli d'une part, et de Jean-Félix Acquaviva et plusieurs de ses collègues d'autre part, augmenté de 33 millions d'euros , en autorisations d'engagement et en crédits de paiement, les moyens du programme 122 « Concours spécifiques et administration » de la mission « Relations avec les collectivités territoriales », afin de contribuer au financement des délégations de service public (DSP) maritime et aérienne dans un contexte de forte inflation dans la collectivité territoriale de Corse .

B. DES ÉCONOMIES DE CONSTATION OU DES BUDGÉTISATIONS INITIALES TROP LARGES CONDUISENT À ANNULER PRÈS DE 6 MILLIARDS D'EUROS DE CRÉDITS NON CONSOMMÉS

Hors remboursements et dégrèvements, les annulations de crédit sur le budget général sont de 6,1 milliards d'euros en autorisations d'engagement et de 5,9 milliards d'euros en crédits de paiement .

Les annulations de crédits portent en très grande majorité sur des crédits mis en réserve ou sur des sous-consommations constatées , et n'appellent alors pas d'observation, sauf lorsque l'Assemblée nationale a modifié les crédits concernés.

Certaines de ces sous-consommations sont récurrentes , comme c'est le cas de l'annulation de 196 millions d'euros en autorisations d'engagement et 33 millions d'euros en crédits de paiement sur le programme 349 « Transformation publique » de la mission « Transformation et fonction publiques ».

1. Les appels en garantie de l'État sont moins utilisés que prévu, à hauteur de 2,0 milliards d'euros

Une forte annulation de crédits concerne, à hauteur de 2,0 milliards d'euros, le programme 114 « Appels en garantie de l'État (crédits évaluatifs) » de la mission « Engagements financiers de l'État ».

Le nombre d'appels en garantie au titre des prêts garantis par l'État (PGE), mis en oeuvre pendant la crise sanitaire, est bien moindre qu'anticipé, ce qui justifie cette annulation de crédits.

Ce programme, doté de 3,5 milliards d'euros en loi de finances initiale, n'a consommé, à début novembre, que 861,5 millions d'euros de crédits, de sorte que cette annulation laissera encore plus de 600 millions d'euros de crédits.

2. La mission « Plan d'urgence face à la crise sanitaire » annule des crédits qui avaient été reportés en 2021

Des crédits sont annulés sur les programmes 356 « Prise en charge du chômage partiel » (405,3 millions d'euros en autorisations d'engagement et en crédits de paiement), 356 « Fonds de solidarité pour les entreprises à la suite de la crise sanitaire » (52,3 millions d'euros en autorisations d'engagement » et 77,2 millions d'euros en crédits de paiement), 358 « Renforcement exceptionnel des participations financières de l'État dans le cadre de la crise sanitaire » (297,0 millions d'euros en autorisations d'engagement et en crédits de paiement) et 366 « Matériels sanitaires pour faire face à la crise de la covid-19 » (315,5 millions d'euros en autorisations d'engagement et en crédits de paiement).

Ces crédits correspondent en réalité presque entièrement à des crédits ouverts en 2021, non consommés et reportés à 2022. Seul le programme 366 a en effet fait l'objet d'une ouverture de crédits en loi de finances initiale pour 2022, à hauteur de 200 millions d'euros en autorisations d'engagement et en crédits de paiement, pour une consommation inférieure à 50 millions d'euros à début novembre.

Les annulations correspondent à la majeure partie des crédits restant disponibles sur ces quatre programmes.

3. La dotation pour dépenses accidentelles et imprévisibles, fortement dotée, n'a pas été utilisée et est partiellement annulée

Le programme 552 « Dépenses accidentelles et imprévisibles » de la mission « Crédits non répartis », doté en loi de finances initiale de 424 millions d'euros en autorisations d'engagement et de 124 millions d'euros en crédits de paiement, a été fortement renforcé de 1 milliard d'euros, en autorisations d'engagement et en crédits de paiement, par la loi de finances rectificative du 16 août. Cette dotation est destinée à faire face à des calamités ou à des dépenses imprévisibles.

Cette dotation n'ayant pas été utilisée, elle est partiellement annulée à hauteur de 500 millions d'euros. Cette annulation confirme l'analyse faite par le Sénat lors de l'examen du premier projet de loi de finances rectificative ; alors que le Gouvernement avait alors proposé, dans le texte initial, de faire passer cette dotation de 124 millions d'euros à 2 124 millions d'euros en crédits de paiement, le Sénat n'avait pas jugé cette augmentation justifiée et l'avait ramenée à 624 millions d'euros lors de l'examen en première lecture ; le niveau finalement retenu en commission mixte paritaire avait été de 1 124 millions d'euros, niveau à présent ramené au niveau de 624 millions d'euros voté par le Sénat.

Pour mémoire, le projet de loi de finances pour 2023 prévoit encore une ouverture de crédits d'un montant particulièrement élevé, et insuffisamment justifié pour cette dotation, à hauteur de 2,1 milliards d'euros en autorisations d'engagement et 1,8 milliards d'euros en crédits de paiement. Lors de l'examen des crédits de cette mission le 9 novembre dernier, la commission des finances a adopté un amendement réduisant de 1 milliard d'euros ces ouvertures de crédit.

4. Mission « Travail et emploi » : 524 millions d'euros de moindres besoins sont constatés sur les dispositifs d'accès et de retour à l'emploi

Des annulations de crédits de 273 millions d'euros en autorisations d'engagement et en crédits de paiement sont proposées sur le programme 102 « Accès et retour à l'emploi » de la mission « Travail et emploi » afin tenir compte de moindres dépenses attendues principalement sur l'allocation de solidarité spécifique (ASS), en raison de la diminution du nombre de chômeurs en fin de droits. Il prévoit en outre une annulation de 251 millions d'euros en crédits de paiement liée aux modalités de facturation des missions locales qui conduisent à décaler le dernier versement et à des ajustements sur le calendrier de mise en oeuvre des appels à projets « jeunes en rupture ».

5. Mission « Santé » : une annulation de crédits sur l'aide médicale d'État (AME) faisant suite à une ouverture de crédits par la loi de finances rectificative d'août dernier

Les crédits destinés à financer l'aide médicale d'État (AME) inscrits au programme 183 « Protection maladie » de la mission « Santé » ont fait l'objet d'une annulation de 22,8 millions d'euros correspondant à la réserve de précaution pour gager le décret d'avance du 7 avril 2022. Les crédits annulés ont été rétablis par la loi de finances rectificative du 16 août 2022 , « en vue de reconstituer des marges en gestion afin de faire face à d'éventuels aléas d'ici la fin de l'année ».

Une annulation de 64,5 millions d'euros « résultant du besoin constaté sur les dépenses d'aide médicale d'État de droit commun » est désormais proposée, sur ces mêmes crédits, par le deuxième projet de loi de finances rectificative.

Ces mouvements en sens contraire à quatre mois d'intervalle amènent à s'interroger sur le pilotage et le suivi des dépenses d'AME . La prévision de consommation pour l'AME de droit commun s'établit désormais à 944 millions d'euros pour 2022, sensiblement inférieure au montant prévu en loi de finances initiale (1 008 millions d'euros). Cette situation rend d'autant plus considérable l'augmentation des crédits demandée pour l'AME de droit commun dans le projet de loi de finances pour 2023 , qui s'élèvent à 1 141 millions d'euros, soit près de 200 millions et 21 % de plus que la prévision de consommation pour 2022 .

Une réforme structurelle rapprochant ce dispositif des autres législations européennes paraît nécessaire face à l'augmentation continue et non maîtrisée de la charge budgétaire relative à l'AME.

6. Des annulations de crédits sur la mission « Défense » malgré des ouvertures destinées à soutenir l'Ukraine

Sur le programme 146 « Équipement des forces » , le projet de loi de finances initiale annulait 192,4 millions d'euros en autorisations d'engagement et en crédits de paiement, soit une annulation de 321,4 millions d'euros sur les crédits mis en réserve, partiellement compensée par une ouverture de crédits de 100 millions d'euros pour financer un fonds spécial permettant à l'Ukraine d'acquérir des équipements de défense et de sécurité et une autre ouverture de 29 millions d'euros de crédits pour acquérir des munitions pour les forces françaises.

L'Assemblée nationale a adopté un amendement du Gouvernement tendant à renforcer de 100 millions d'euros le fonds spécial pour l'Ukraine , ce qui réduit d'autant l'annulation de crédits.

7. Sur la mission « Économie », une annulation sur une partie réduite des crédits d'aide aux entreprises

Le projet de loi de finances rectificative propose l'annulation de 242,3 millions d'euros d'autorisations d'engagement et de 244,5 millions d'euros de crédits de paiement sur le programme 134 « Développement des entreprises et régulations » , au titre de sous-exécutions constatées.

Le caractère limité de cette annulation peut surprendre , car près de 4,5 milliards d'euros de crédits demeuraient disponibles sur ce programme à début novembre . En effet, ce programme a bénéficié successivement :

- d'une ouverture de crédits de 1,8 milliard d'euros en loi de finances initiale ;

- du report de crédits non consommés en 2021 à hauteur de 250 millions d'euros ;

- d'une ouverture de crédits supplémentaire de 1,5 milliard d'euros dans le cadre du décret d'avance du 7 avril dernier, afin de financer, à titre principal, une aide en faveur des entreprises fortement consommatrices de gaz et d'électricité ;

- enfin, d'une dernière ouverture de crédits de 2,3 milliards d'euros par la loi de finances rectificative du 16 août, destinée à compléter les crédits en faveur des entreprises énergo-intensives et de sécuriser le paiement de certaines aides aux entreprises.

Le montant total des crédits ouverts a ainsi été de 5,9 milliards d'euros cette année .

Or il n'a consommé que 1,4 milliard d'euros de crédit , c'est-à-dire que les crédits ouverts par les textes postérieurs à la loi de finances initiale n'ont pour l'instant pas été consommés.

Ceci s'explique, selon les éléments apportés par le Gouvernement au rapporteur général, par un faible niveau de consommation à date de l'aide en faveur des entreprises énergo-intensives . À la fin du mois d'octobre 2022, 19 millions d'euros d'aides seulement avaient été versées sur les 3 milliards d'euros de crédits prévus sur ce dispositif. Les crédits ouverts à ce titre et non-consommés seraient reportés afin de faire face aux dépenses prévues en 2023 au titre du présent dispositif pour les périodes de septembre-octobre et novembre-décembre 2022, et de financer la prolongation du dispositif en 2023 avec des critères d'éligibilité élargis.

Le paiement de l'aide au service universel postal, pour laquelle 520 millions d'euros ont été ouverts en loi de finances initiale pour 2022, est suspendu à une autorisation de la Commission européenne ; ces crédits seraient eux aussi reportés à 2023 si l'autorisation de la Commission européenne intervenait trop tard pour exécuter la dépense en 2022.

L'annulation de crédits porte sur des sous-consommations de crédits destinés à l'aide aux entreprises du bâtiment et des travaux publics (15,7 millions d'euros consommés sur 80 millions d'euros ouverts par la loi de finances rectificative du 16 août), ainsi que sur des crédits prévus au titre des mesures exceptionnelles pendant la crise sanitaire (694 millions d'euros consommés sur 794 millions d'euros ouverts en loi de finances rectificative). Une partie des crédits destinés à la compensation carbone 9 ( * ) sont également annulés, car le dispositif avait été calibré en retenant un facteur d'émission de 0,59 tonnes de CO 2 par mégawattheure (tCO2/MWH). Or la Commission européenne a finalement retenu un facteur d'émission de 0,51 tCO2/MWh, ce qui entraîne une sous-exécution d'une partie des crédits.

Pour mémoire, le programme 134 bénéficie déjà de 6,3 milliards d'euros de crédits pour l'exercice 2023, dans le texte du projet de loi de finances considéré comme adopté par l'Assemblée nationale.

C. LES CRÉDITS DES COMPTES SPÉCIAUX AUGMENTENT PRINCIPALEMENT AU TITRE DES AVANCES AUX COLLECTIVITÉS TERRITORIALES

Les deux budgets annexes font l'objet d'annulations de crédits limitées , portant sur des crédits mis en réserve ou sur des sous-consommations , à hauteur de 8,1 millions d'euros en autorisations d'engagement et 13,1 millions d'euros en crédits de paiement pour le budget annexe « Contrôle et exploitation aériens » et de 3,5 millions d'euros en autorisations d'engagement » et 1,9 millions d'euros en crédits de paiement pour le budget annexe « Publications officielles et information administrative ».

S'agissant des comptes spéciaux , la principale ouverture de crédits concernent le compte de concours financiers « Avances aux collectivités territoriales » pour 513,8 millions d'euros en autorisations d'engagement et en crédits de paiement, afin d'ajuster les opérations de ce compte en lien avec le dynamisme de la fiscalité locale et des fractions de TVA transférées aux collectivités locales.

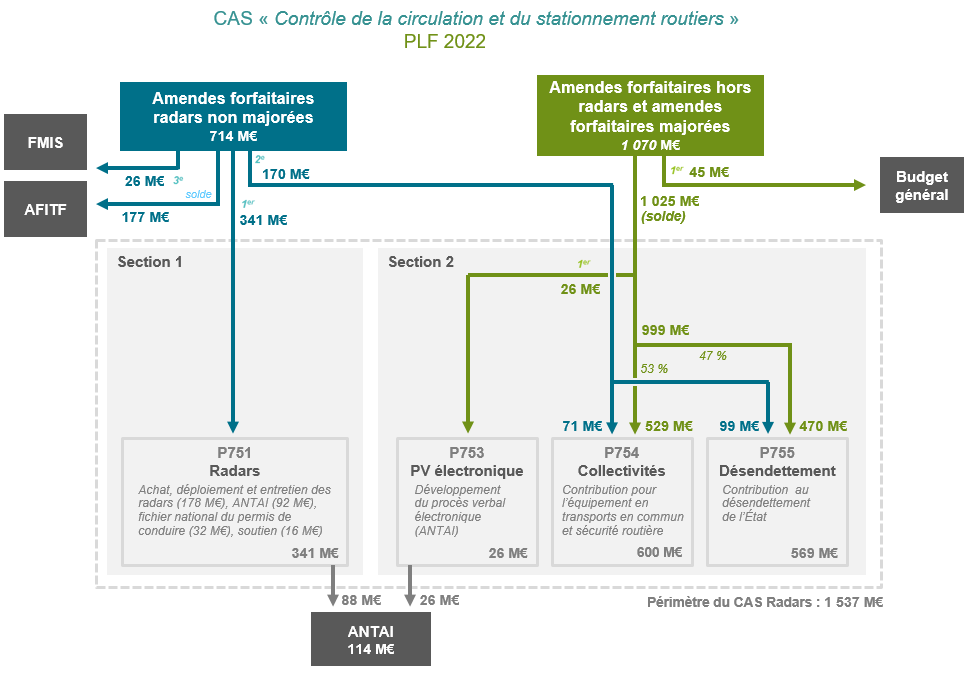

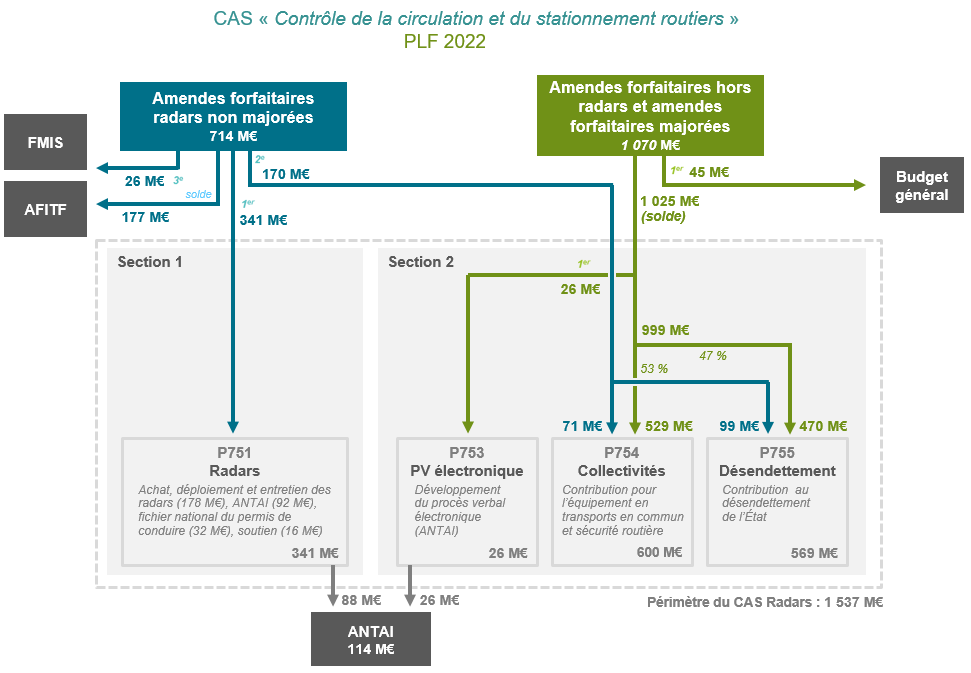

Sur le compte d'affectation spéciale « Contrôle de la circulation et du stationnement routiers » , une forte hausse des recettes issues des amendes (+ 128,2 millions d'euros) est redirigée, d'une part, vers le programme 754 « Contribution à l'équipement des collectivités territoriales pour l'amélioration des transports en commun, de la sécurité et de la circulation routières » pour 68,0 millions d'euros et, d'autre part, vers le surendettement de l'État (programme 755) pour 60,3 millions d'euros.

Le programme 723 « Opérations immobilières et entretien des bâtiments de l'État » du compte d'affectation spéciale « Gestion du patrimoine immobilier de l'État » reçoit 80 millions d'euros en autorisations d'engagement et 40 millions d'euros en crédits de paiement. Sur ce montant, 40 millions d'euros en autorisations d'engagement et en crédits de paiement proviennent, comme indiqué supra , du programme 348 « Rénovation des cités administratives et autres sites domaniaux multi-occupants » de la mission « Transformation et fonction publiques » afin de réduire la consommation d'énergie fossile des bâtiments de l'État, et 40 millions d'euros d'autorisations d'engagement supplémentaires doivent permettre d'engager des projets immobiliers d'ici la fin de l'année.

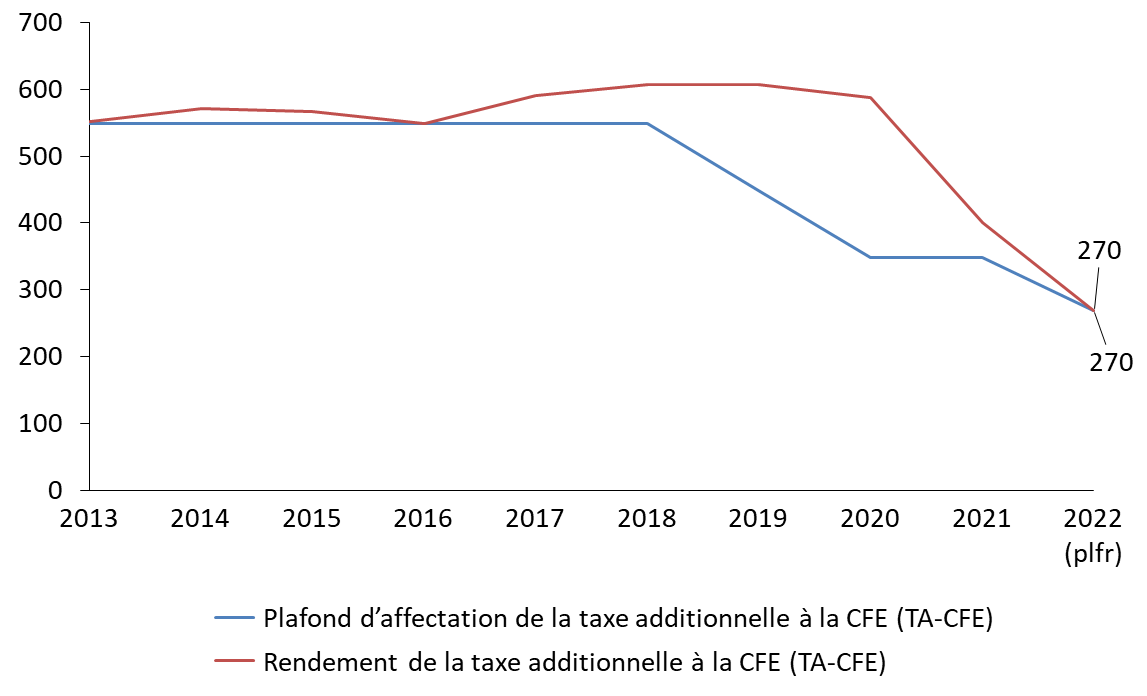

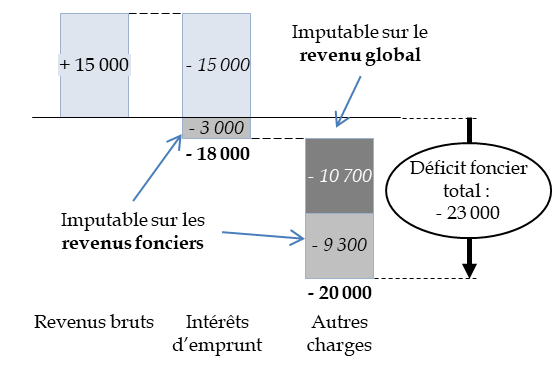

Enfin, 100 millions d'euros sont ouverts, en autorisations d'engagement et en crédits de paiement, sur le programme 853 « Prêts à l'Agence française de développement en vue de favoriser le développement économique et social dans des États étrangers » du compte de concours financiers « Prêts à des États étrangers » pour financer un nouveau prêt en soutien économique et financier à l'Ukraine .