B. LE CONTEXTE EST AUJOURD'HUI BIEN PLUS ADVERSE

1. Un marché incertain exigeant des solutions flexibles et adaptées aux besoins des clients

Les perspectives de l'économie spatiale font l'objet d'un optimisme généralement partagé : elle devrait connaître une multiplication par un facteur compris entre trois et sept dans les trente prochaines années 25 ( * ) . Les grandes banques d'investissement y voient la « dernière frontière » de l'investissement, adaptée aux investisseurs de long terme.

L'année 2018 a été celle d'un nombre de lancement inédit depuis 1990, à 112 lancements orbitaux réussis, soit une hausse de 27 % sur un an, tendance qui pourrait perdurer dans les années à venir. Cependant, le marché des services de lancement commerciaux fait l'objet d'un certain attentisme.

Le marché commercial en orbite GTO , coeur de cible historique d'Ariane et représentant l'essentiel du marché du lancement spatial commercial en valeur a connu, ces dernières années, « un effondrement » 26 ( * ) tel qu'aucun acteur ne l'avait prévu :

- selon l'Agence spatiale européenne, alors que l'on dénombrait encore 17 contrats de lancement en orbite géostationnaire ouverts à la concurrence en 2017 (contre 12 en 2016 et 24 en 2015), seuls 7 contrats de lancement en orbite géostationnaire ont fait l'objet d'une mise en concurrence en 2018, soit une division par près de 3,5 du marché en quatre ans ;

- selon le Cnes, entre 7 et 9 commandes de satellites destinés à l'orbite géostationnaire ont été passées par an entre 2017 et 2019, contre 20 à 25 commandes par an sur la décennie précédente, soit une division entre 3,5 et 2,2 du marché - ces satellites seront lancés à partir de 2020 de façon échelonnée ;

- selon le Cnes, le nombre de lancement de satellites commerciaux en orbite géostationnaire est passé d'une vingtaine par an à entre 6 et 8 ces dernières années, soit une division par plus de deux .

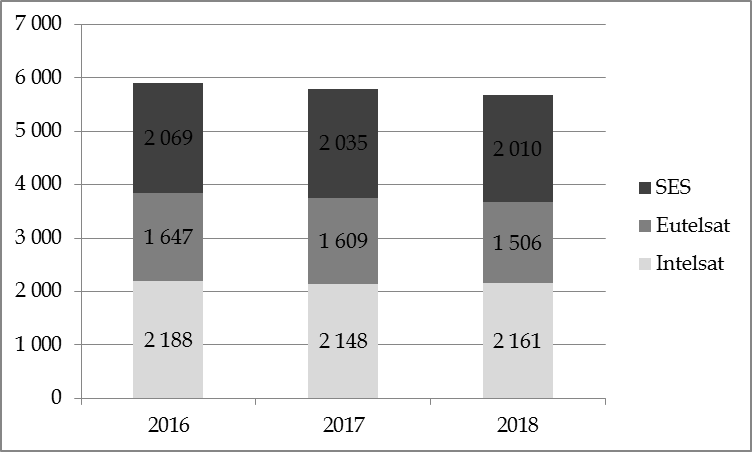

D'ailleurs, les trois grands opérateurs de satellites en orbite géostationnaire que sont Intelsat, Eutelsat et SES, connaissent un chiffre d'affaires atone ou décroissant ces dernières années.

Chiffre d'affaires des trois grands opérateurs

de satellites

sur les trois dernières années

(en

millions de dollars)

Source : rapports annuels des

sociétés.

NB : Eutelsat clôturant ses comptes en

juin de chaque année,

les chiffres présentés concernent

les exercices 2016-2017, 2017-2018 et 2018-2019.

L'année 2019 montre qu'un rebond s'amorce , mais si Cnes et Arianespace ne tablent pas sur un retour aux niveaux antérieurs : les prévisions actuelles font état de 15 satellites destinés à l'orbite géostationnaire commandés chaque année en moyenne entre 2020 et 2025. Ainsi, alors qu'Ariane 5 a bénéficié d'un marché porteur avec le développement des télécommunications spatiales (téléphonie, TV directe), Ariane 6 devra faire face à un marché en orbite GTO moins dynamique.

Dans le même temps, le marché non géostationnaire confirme sa tendance à la hausse, mais selon un rythme qui reste inférieur aux prévisions . Historiquement, le marché du non géostationnaire était encore plus fermé que le marché de l'orbite GTO. En conséquence, la place pour les lancements commerciaux était limitée.

Aujourd'hui, selon l'industriel italien Avio , le marché des satellites en orbite basse et d'une masse inférieure à 500 kilos devrait connaître une croissance de 10 % par an durant les dix prochaines années. Cela résulte de deux évolutions, dont les fondamentaux sont encore fragiles :

- les projets de constellations de satellites en orbite basse, qui se multiplient. Cependant, la viabilité économique de ces projets est encore incertaine, y compris pour ceux les plus avancés - comme l'a montré cet été la dépréciation d'actifs opérée par Softbank sur sa participation dans la constellation OneWeb .

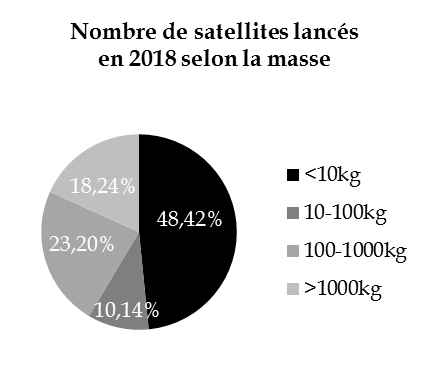

- le lancement de petits satellites, qui a connu ces dernières années une forte hausse de la demande, en particulier dans la catégorie des charges utiles de moins de 10 kilos en raison de la miniaturisation des technologies et du fort développement des applications spatiales. Cependant, il ne s'agit pas d'un marché d'une très grande importance : selon Arianespace, hors constellations, le marché des satellites de 0 à 200 kilos ne représente qu'un marché d'environ 140 millions de dollars par an 27 ( * ) . Il vise principalement à accompagner l'accès à l'espace des acteurs institutionnels qui n'en avaient les moyens (université, pays qui débutent dans l'espace) et des petits acteurs innovants qui pourront se révéler plus tard des clients importants pour des services de lancement plus rémunérateurs.

|

Ariane 6 et Vega C : une réponse adaptée au lancement des petits satellites 28 ( * ) Des systèmes d'emport de petits satellites sont en développement pour Ariane 6 et Vega C dans le cadre de l' initiative LLL entérinée à l'occasion du conseil de l'Agence spatiale européenne siégeant au niveau ministériel qui s'est tenu à Lucerne en décembre 2016. Cette initiative couvre les activités suivantes : - définition de services de lancement européens standardisés (mêmes interfaces utilisateurs et contraintes de service, équipements communs, harmonisation des procédés de fabrication et des procédures d'intégration et de conduite des missions) pour les satellites légers et rédaction des spécifications applicables aux éléments de ces services de lancement, avec une parfaite coordination entre Ariane 6 et Vega C ; - vols spécifiques de validation des concepts MLS ( Multi-Launch Service ) sur Ariane 6 29 ( * ) et SSMS ( Small Spacecraft Mission Service , consistant en un dispenseur modulaire en fibre de carbone) pour Vega 30 ( * ) puis Vega C, destinés à démontrer et valider des services standard innovants pour des missions institutionnelles européennes ; - mise en place d'un service économiquement viable à l'issue des vols de validation de concept. |

Mais ces prévisions sont relativement incertaines . Il est en revanche certain que les charges utiles évoluent 31 ( * ) : la masse des satellites lancés a tendance à se réduire (en orbite GTO, passage de 6 à 3 tonnes), de même que leur volume ; ils pourront être reconfigurables et plus agiles grâce, notamment, à la propulsion électrique. Leur usage change aussi : alors que les satellites commerciaux lancés en orbite géostationnaire visaient, hier, principalement à permettre la réception de la télévision, les projets en développement visent, aujourd'hui, à améliorer la connectivité par internet. À long terme, certains États et entreprises misent également sur les perspectives d'exploitation des ressources spatiales.

Source : Office national d'études et de recherches aérospatiales (Onera) .

Note de lecture : si les nanosatellites représentent aujourd'hui plus de la moitié des satellites lancés en une année, ils ne représentent que 0,25 % de la masse totale envoyée dans l'espace (moins d'une tonne).

Précision : s'agissant des satellites d'une masse supérieure à une tonne, 40 % sont envoyés en orbite géostationnaire, 27 % vers la station spatiale internationale et 11 % en orbite basse.

Cette incertitude rend nécessaire de proposer des services flexibles (variété plus importante de tailles de charge utile, de paramètres d'injection) et adaptés aux besoins des clients (injection directe, mises en orbite « personnalisées »...).

2. Une concurrence vive exerçant une pression à la baisse sur les prix...

Ariane 5 a bénéficié, comme le notait Henri Revol en 2001 32 ( * ) , « d'une conjoncture extrêmement favorable », c'est-à-dire d'une faible concurrence : les lanceurs américains capables de lancer en orbite GTO (ex. : lanceur Atlas V de United Launch Alliance ( ULA )) n'étaient pas particulièrement présents sur le marché commercial, privilégiant un marché national plus rémunérateur ; le lanceur japonais était trop cher ; les lanceurs chinois étaient écartés d'office au titre de la législation américaine de contrôle à l'exportation (ITAR), qui interdit de lancer tout satellite qui embarque des brevets américains ; et les lanceurs indiens disposaient d'une capacité d'emport insuffisante.

Seuls les lanceurs russes étaient implantés sur le marché, si bien que pendant près d'une décennie, le marché a été un duopole tenu par Ariane 5 et ses concurrents russes . Avec la faillite de Sea Launch en 2009, qui commercialisait le lanceur Zenit-3SL , et les problèmes récurrents de qualité du Proton commercialisé par ILS (pour International Launch Services , société américaine majoritairement détenue par le fabricant du lanceur, GKNPZ Khrounitchev ), Ariane 5 s'est retrouvé le seul lanceur fiable en mesure de répondre, dans les temps, à la demande de lancements en orbite géostationnaire . Cette époque est révolue.

a) L'arrivée de SpaceX, premier représentant du « New Space », a bouleversé le marché commercial

L'entreprise SpaceX 33 ( * ) a été créée en 2002 par Elon Musk, le co-fondateur de Paypal et le fondateur de Tesla . Elle a connu une ascension fulgurante , là où d'autres sociétés privées de lanceurs ont échoué (ex. : Beal Aerospace ) ou ont dû faire face à d'importantes difficultés (ex. : Rocketplane Kistler ). Elle est ainsi passée de quelques personnes en 2002 à 6 000 employés aujourd'hui et ce, grâce à son principal lanceur : le Falcon 9 .

Le succès de l'entreprise a crédibilisé ce qu'on appelle le « New Space » , ces jeunes acteurs du spatial qui se sont développés en partie sur financements privés 34 ( * ) . Comme le souligne l'Onera « cette « révolution dans les affaires spatiales », appelée parfois New Space , a été très largement ignorée ou du moins sous-estimée par les acteurs européens du domaine » 35 ( * ) . Il faut en effet reconnaître les performances et le sens de la prise de risque de ces entrepreneurs, qui assument de réduire au maximum la durée de développement et de mettre en oeuvre des technologies les plus avancées dès leur disponibilité 36 ( * ) .

Le modèle économique de SpaceX repose sur la production en série sur un même site , avec une intégration verticale poussée à l'extrême (l'entreprise fabrique et commercialise) et peu ou pas de sous-traitants, ce qui permet à SpaceX de contrôler toute la chaîne de conception et de fabrication du lanceur, selon une approche qui se veut délibérément « low cost » et, à bien des égards, inspirée du monde aéronautique.

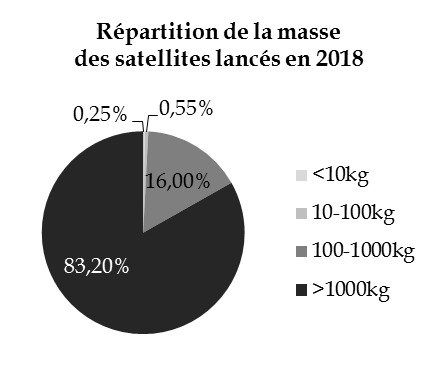

Après les développements du Falcon 1 (premier vol réussi en 2008), la fusée Falcon 9 a réussi son premier vol en 2010, soit huit ans après la création de la société. Le Falcon 9 n'a que deux étages au lieu de quatre pour Ariane 5/6 et un seul type de moteur, contre trois pour Ariane. C'est la première fois qu'une fusée bi-étage est capable de placer des charges utiles en orbite GTO . Même sans réutilisation, le Falcon 9 dans sa conception consommable est déjà un redoutable concurrent d'Ariane grâce à sa simplicité (utilisation d'un seul moteur « Merlin » pour l'ensemble du lanceur - il est monté « en grappes » sur l'étage principal) et à sa capacité à réaliser des missions variées avec une configuration unique de lanceur, comme le montre la planche ci-dessous.

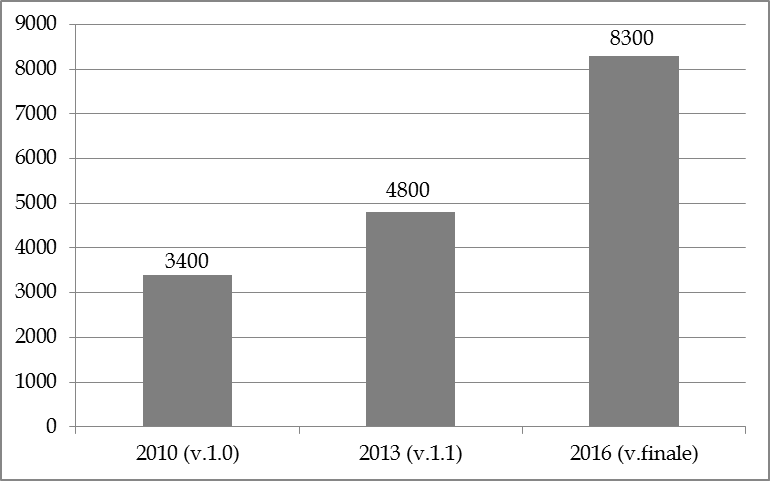

Source : Cnes (décompte sur la période 2010-2018)

En six ans, la performance du lanceur a été multipliée par 2,4. En comptant la Falcon Heavy , qui assemble trois étages principaux de Falcon 9 et a été mise en service en 2018, SpaceX a multiplié la capacité d'emport en orbite de transfert géostationnaire de son lanceur par un facteur de presque huit en huit ans 37 ( * ) .

Évolution de la performance du

Falcon 9

en six ans

(en nombre de kilos pouvant être lancés

en orbite GTO)

Le Falcon 9 s'est d'abord appuyé sur le très important marché institutionnel américain . Il a ainsi démarré sa carrière en 2010 avec une version 1.0, modeste 38 ( * ) et utilisée uniquement par la National Aeronautics and Space Administration (Nasa) pour le lancement de la capsule Dragon 39 ( * ) chargée de ravitailler la station spatiale internationale. Trois vols de démonstration ont été effectués entre 2010 et 2012. Un premier contrat de 12 lancements réalisés entre 2012 et 2017 a été signé avec la Nasa en 2008, puis un nouveau contrat pour 14 lancements supplémentaires à réaliser entre 2017 et 2024, avec une version améliorée de la capsule Dragon permettant d'envoyer des humains en orbite ( Dragon 2 ou Crew Dragon ) et, ainsi, de mettre fin à la dépendance des États-Unis en la matière à l'égard des Russes ( Roscosmos et le lanceur Soyouz ) depuis l'échec de la navette spatiale et son arrêt en 2011. Quelques missions unitaires ont été remportées par SpaceX (programme National Launch System (NLS) de la Nasa et National Security Space Launch (NSSL) du DoD ), à partir de 2015, représentant entre un et deux vols par an. SpaceX a donc profondément réorganisé le marché institutionnel américain des lanceurs lourds, qui était occupé, depuis 2005, par United Launch Alliance, la coentreprise formée par les deux principaux contractants historiques du Pentagone, Boeing et Lockheed Martin .

À compter de fin 2013, SpaceX est entrée sur le marché commercial avec une version 1.1 plus performante 40 ( * ) et compatible avec la moitié des satellites de l'époque. Quelques opérateurs de satellites commerciaux, dont SES, ont rapidement tenté l'expérience.

Ces vols commerciaux ont accompagné une montée en cadence : 3 en 2013, 6 en 2014, 7 en 2015. À partir de 2016, l'arrivée de la version 1.2 « pleine poussée » a permis d'accroître significativement la performance et d'introduire la réutilisation 41 ( * ) . La cadence a alors augmenté fortement : 9 en 2016, 18 en 2017, 21 en 2018. En six ans, la cadence de lancement a donc été multipliée par sept . Depuis 2018 SpaceX détient le record du plus grand nombre de lancements jamais effectués par un opérateur en une année. La société aurait réalisée à elle seule 19 % des lancements mondiaux 42 ( * ) .

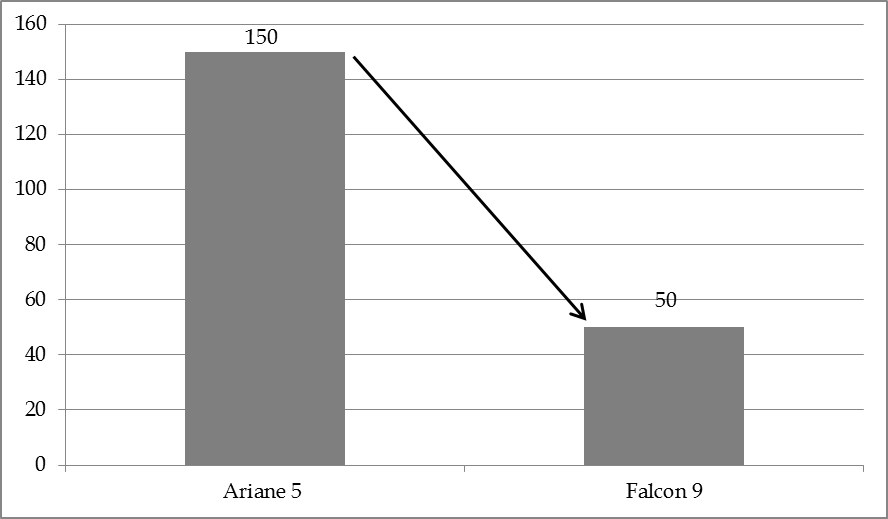

Ce succès commercial s'explique notamment par une politique de prix très agressive : SpaceX a divisé le prix d'un lancement par trois , en proposant des lancements entre 50 et 60 millions de dollars 43 ( * ) . En cas de compétition avec Arianespace, l'entreprise n'hésite pas à baisser ses prix jusqu'à des records historiques : elle aurait ainsi récemment proposé un lancement à moins de 50 millions de dollars pour placer un satellite lourd en orbite GTO... Or, selon les chiffres publiés par voie de presse, un lancement d'Ariane 5 ECA était généralement facturé 150 millions de dollars. Même en effectuant un lancement double, le prix payé resterait près de deux fois plus élevé 44 ( * ) .

Comparaison des prix de lancement en orbite GTO pratiqués par SpaceX avec son Falcon 9 et Arianespace avec Ariane 5 (en millions de dollars)

÷ 3

Sources : articles de presse

Avec la montée en puissance de SpaceX et de son lanceur Falcon 9 , la situation de quasi-monopole d'Arianespace s'est donc peu à peu transformée en duopole . Cependant, Ariane 5 résiste à l'offensive :

- en 2018, SpaceX a lancé autant de satellites géostationnaires (en lancement simple) qu'Ariane 5 (en lancement double) 45 ( * ) ;

- selon les données transmises aux rapporteurs par l'Agence spatiale européenne, Arianespace reste cependant leader sur le marché ouvert des satellites à placer en orbite géostationnaire en 2018 : sur les 7 contrats de lancement en orbite géostationnaire ouverts à la concurrence sur le marché commercial en 2018, Arianespace en a remporté cinq, les deux autres ayant été attribués respectivement à SpaceX et à United Launch Alliance .

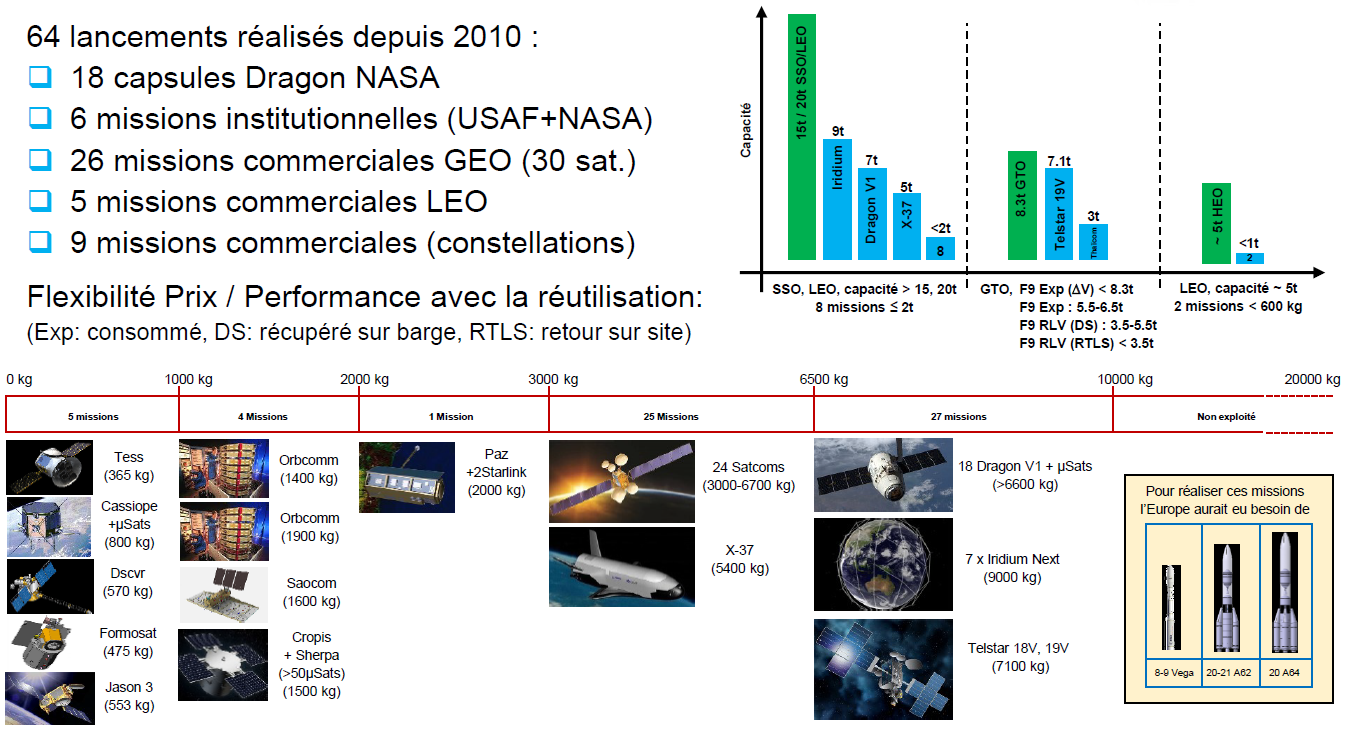

b) La concurrence sur le marché commercial mondial ouvert devrait encore s'accroître

Au-delà de SpaceX , il faut s'attendre à une multiplication des acteurs et à un accroissement de la concurrence sur le marché commercial . Cela résulte de plusieurs facteurs.

D'abord, comme souligné par le Cnes, « toutes les grandes puissances spatiales sont en phase de renouvellement de leurs flottes de lanceurs pour assurer leurs besoins propres et en même temps entrer sur le marché commercial » . C'est notamment le cas :

- du Japon, qui tente de réduire les coûts de lancement de son lanceur H2 en développant la fusée H3 , au succès non avéré pour l'instant en l'absence de contrats sur le marché commercial ;

- de la Russie : si des problèmes de qualité ont écarté cet acteur du marché sur la période récente, la réorganisation pilotée par Glavkosmos laisse présager un rôle plus actif, à travers l'offre systématique de capacité non utilisée (lancement partagé avec un passager principal institutionnel russe), notamment sur Soyouz et une reprise de l'activité commerciale après la transition entre Proton et Angara ; une Soyouz 5 est également en projet ;

- de l'Inde, avec la montée en puissance du GSLV , même s'il n'a pas encore la puissance et la cadence pour lancer l'ensemble des satellites indiens - ce qui amène l'agence spatiale indienne, l' ISRO , à faire appel à Arianespace plutôt que de recourir à sa filiale de services de lancement Antrix .

Si la réglementation américaine ITAR 46 ( * ) constitue toujours un obstacle à la pénétration de la Chine et de sa famille de lanceurs « Longue marche » - qui couvre l'ensemble du spectre des orbites - sur une grande partie du marché commercial, cet acteur doit cependant être suivi avec attention : les Chinois sont parvenus à devenir une puissance spatiale de premier ordre en lançant plus que les États-Unis pour la première fois en 2018 (39 lancements pour la Chine contre 34 pour les États-Unis 47 ( * ) ) et ils ont prouvé leurs capacités technologiques, du micro-lanceur au vol habité en passant par les capacités spatiales militaires et l'exploration, le tout en autofinancement complet.

Ensuite, l'augmentation du nombre de concurrents sur chacun des marchés institutionnels captifs . Tout en s'appuyant sur un solide volant de commandes publiques, les acteurs présents sur le marché institutionnel, désormais concurrencés par d'autres acteurs nationaux, sont contraints de se positionner également sur le marché commercial, ce qui n'était pas le cas au cours des dernières décennies.

C'est particulièrement le cas aux États-Unis : plus de quatre concurrents sont en lice dans le cadre de l'appel d'offres émis au titre du programme NSSL en vue de sélectionner deux fournisseurs de services de lancement lourd. Le niveau élevé des financements publics a en effet favorisé le développement de quatre lanceurs lourds ( Falcon de SpaceX , Vulcan de ULA , New Glenn de Blue Origin (New Glenn) et OmegA, de Northrop Grumman Innovation Systems ), un nombre supérieur aux besoins du marché intérieur américain. Il est probable que SpaceX ne parvienne pas à augmenter sa part sur le marché domestique américain (estimée entre 15 et 20 missions par an), la Nasa et le DoD préférant maintenir plusieurs fournisseurs de lancements. La pression que SpaceX exerce sur le marché commercial a donc toutes les raisons de rester forte.

|

Le New Glenn de Blue Origin pourrait devenir un concurrent sérieux En 2000, Jeff Bezos, le fondateur d'Amazon, a créé Blue Origin . L'entreprise a d'abord développé le lanceur réutilisable New Shepard , destiné au tourisme suborbital 48 ( * ) . Fin septembre, la société annonçait devoir encore effectuer deux lancements de test avant le premier lancement commercial. En 2021, Blue Origin commercialisera le lanceur lourd réutilisable New Glenn . Contrairement à SpaceX , la société développe entièrement les moteurs BE-3 et BE-4. Si elle semble accuser des retards, il n'en demeure pas moins que son fondateur investit plus de 1 milliard de dollars par an et que, si son pari réussit, ses lanceurs seront aussi des concurrents très sérieux pour Arianespace 49 ( * ) . Du reste, elle pratique d'ores et déjà, avant même que le lanceur ne soit développé, des prix d'appel très agressifs pour l'obtention de ses premiers contrats commerciaux. Le principal argument de vente mis en avant pour la fusée New Glenn est son volume sous coiffe, qui permet le déploiement initial de mégaconstellations - et en particulier le projet d'Amazon de constellation en orbite basse dénommé « Kuiper », dotée de 3 236 satellites en vue de fournir une connexion internet à très haut débit partout dans le monde 50 ( * ) - et le lancement multiple de grandes charges utiles en orbite géostationnaire. Ce lanceur pourrait cependant s'avérer surdimensionné pour des charges utiles plus « classiques ». |

Prochains lanceurs en service

|

Falcon 9 |

Falcon Heavy |

New Glenn |

Vulcan |

OmegA |

Angara 5 |

Longue Marche 5 |

H3 |

GSLV |

|

8,3 |

26,7 |

13 |

13,3 |

10,1 |

4 |

13 |

6,5 |

6 |

|

En service |

En service |

2021 |

2021 |

2021 |

2020 |

2020 |

2022 |

En service |

Sources publiques. Note de lecture : le lanceur Falcon 9 dispose d'une capacité d'emport en orbite de transfert géostationnaire de 8,3 tonnes et est déjà en service.

S'ajoutent à cette concurrence sur les lanceurs lourds deux autres éléments :

- la diminution de la taille de certains satellites déjà évoquée soumet les grands lanceurs à la concurrence de lanceurs plus petits, notamment à travers des offres de « rideshare » 51 ( * ) .

- les partenariats qui pourraient naître entre petits lanceurs et nouveaux remorqueurs spatiaux, permettant à de nouveaux acteurs d'accéder plus facilement au marché des lancements en orbite géostationnaire.

En conséquence, la tendance à la baisse des prix déjà observée pourrait se renforcer , l'offre augmentant alors que la demande diminue. De plus, au-delà des pratiques commerciales agressives ponctuelles, c'est désormais une tendance de fond : l'accès à l'espace doit être moins cher pour devenir un service standardisé, une « commodity » au sens économique du terme, et permettre l'essor de l'économie spatiale. Selon Bank of America - Merril Lynch , sur le long terme, le coût du lancement d'un kilo en orbite basse est passé de 10 000 dollars en 1967 avec Saturn V à 2 600 dollars en 2016 avec le Falcon 9 v.1.2 .

Source : Bank of America - Merril Lynch, To infinity and beyond, Global space primer, octobre 2017

Il ne faut cependant pas se leurrer : à ce jour, cette tendance ne reflète pas exclusivement une tendance « naturelle » de marché.

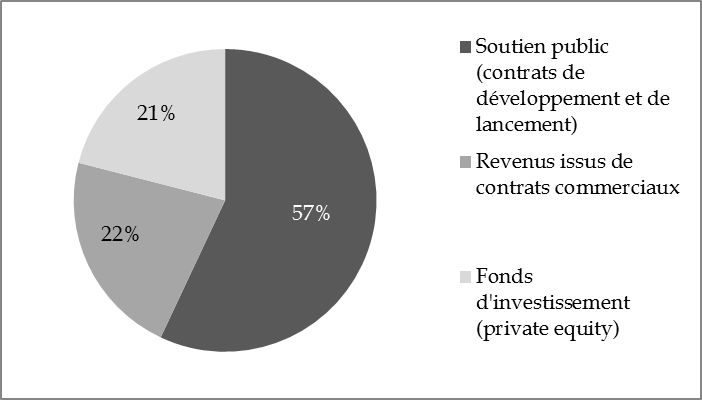

3. ...et bénéficiant d'un soutien public important

Les entrepreneurs du « New Space » bénéficient d'un soutien financier substantiel de la part de leur Gouvernement , à travers la Nasa et le ministère de la défense ( DoD, pour Department of Defense ). Il résulte d'une forme de pari de l'administration américaine au cours des années 2000-2010 visant à confier une partie des missions institutionnelles à de nouvelles entreprises spatiales en vue de réduire les coûts et de revoir la répartition des rôles entre le public et le privé 52 ( * ) .

Ce soutien public prend différentes formes :

- la mise à disposition de capacités développées par la recherche publique : le lanceur Falcon 9 a été développé par SpaceX en incluant le moteur Merlin issu des travaux de la Nasa ;

- des contrats de développement comme, par exemple, le CCiCap (pour Commercial Crew Integrated Capability ) en 2012 pour 440 millions de dollars octroyé par cette même agence 53 ( * ) ;

- des commandes publiques de lancement passées alors même que le Falcon 9 n'existait pas encore - c'est par exemple le cas du contrat CRS (pour commercial resupply services ) passé en 2008 et concernant 12 lancements pour un montant de 1,6 milliard de dollars 54 ( * ) - et sur plusieurs années , permettant à l'entreprise d'investir dans de nouvelles capacités technologiques. Certains contrats associent d'ailleurs commande de lancement et développement de capacités comme, par exemple, le contrat CctCap (pour Commercial Crew Transportation Capability ) de 2014 pour un montant de 2,6 milliards de dollars, qui incluait également les fonds nécessaires au développement de la capsule Crew Dragon 55 ( * ) ;

- la tarification des services de lancement à destination des clients institutionnels à des prix deux fois supérieurs à ceux pratiqués sur le marché commercial : le prix facturé passe ainsi de 50 à 60 millions de dollars à 90 à 100 millions de dollars - cet écart s'explique cependant en partie par des exigences supplémentaires de la part des institutionnels et, le cas échéant, par le coût de la charge utile également développée par SpaceX , en l'occurrence la capsule Dragon . Mais il constitue également une subvention.

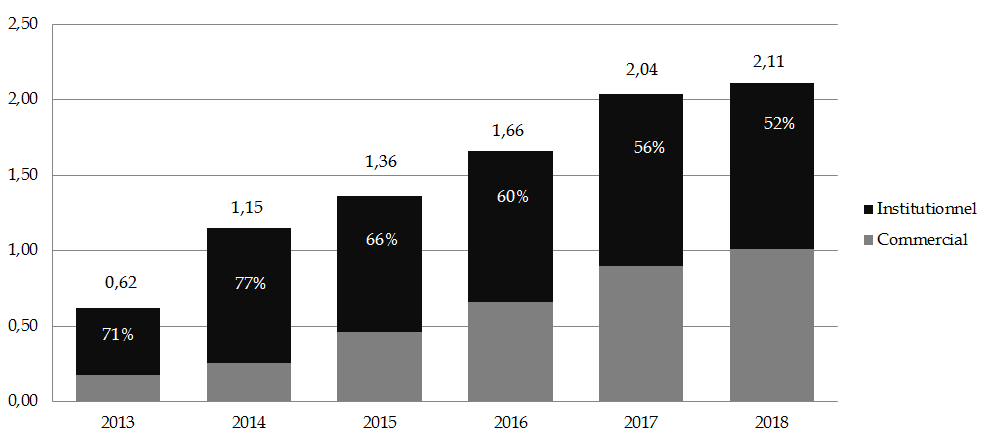

En tout, selon les calculs des rapporteurs à partir des ressources publiques disponibles, SpaceX aurait reçu, en treize ans (2006-2019), l'équivalent de 9,5 milliards de dollars pour le développement de ses capsules et lanceurs et les services de lancement associés, soit l'équivalent des contributions françaises à l'Agence spatiale européenne sur les 10 dernières années ou le financement de près de deux Ariane 6. Selon Arianespace, sur les cinq dernières années, la part des commandes institutionnelles en valeur représente entre 60 et 73 % de son carnet de commande .

Enfin, l' Anchor Tenancy Law oblige le Gouvernement des États-Unis à octroyer suffisamment de commandes publiques à un fournisseur pour assurer les besoins spatiaux nationaux, tout en rendant viable l'exploitation commerciale de ces services. La Nasa est le client de référence pour le Falcon 9 (« Anchor customer ») et ce, depuis 2008. Cette dernière a par ailleurs amendé ses règles d'achat public en 2011 ( Federal Acquisition Regulation ) pour clarifier son rôle d'« Anchor customer » pour Falcon 9 . C'est ce qui a permis à la Nasa de signer le contrat CRS de 12 lancements.

Cependant, il ne faut pas minimiser les réussites de SpaceX en estimant qu'elles ne résulteraient que de ce financement public, et ce pour au moins trois raisons. D'abord, le financement de l'entreprise repose également - c'est ce qui caractérise ce « New Space » - sur des fonds privés, attirés par des perspectives de rentabilité , comme le montre le graphique ci-dessous.

Répartition des sources de financement de SpaceX

Source : estimations du groupe de travail à partir de sources publiques.

SpaceX a bénéficié de la fortune personnelle de son fondateur Elon Musk (qui avait initialement investi 100 millions de dollars) et du contexte favorable du financement de l'innovation aux États-Unis. Ainsi, entre 2002 et 2012, l'entreprise a effectué deux levées de fonds auprès de fonds d'investissements, de 300 puis 145 millions de dollars. Elle a notamment pu s'appuyer sur le fonds d'investissement Founders Funds créé par Peter Thiel, un co-fondateur de PayPal . La plus importante levée de fonds a été réalisée en 2015, pour un milliard de dollars, avec Google et le fonds d'investissement Fidelity pour principaux investisseurs. Depuis 2018, l'entreprise a également effectué plusieurs levées de fonds pour financer sa constellation Starlink et son système de lancement super-lourd « Starship », à hauteur de plus d'un milliard de dollars. Elle s'appuie notamment sur l'entreprise de financement GigaFund , créée par Lukasz Nosek, un autre co-fondateur de PayPal ayant quitté le Founders Fund à cette date. En juin dernier, l'entreprise a même bénéficié du financement d'un fonds de pension ( Ontario Teacher's Pension Plan ), à hauteur de 314 millions de dollars.

Ensuite, la part du marché institutionnel dans le chiffre d'affaires de l'entreprise décroît , comme on peut le constater sur le graphique ci-après :

Estimation du chiffre d'affaires de

SpaceX

(en milliards de dollars,

généré par

Falcon

et

Dragon

)

Source : Cnes.

Enfin, les financements publics octroyés par la Nasa ne semblent pas totalement assimilables à du soutien à l'exploitation, l'essentiel des financements recueillis par l'entreprise étant surtout utilisés pour ses activités de recherche et développement, dans la mesure où le prix facturé aux clients reste la plupart du temps supérieur au coût du service de lancement . Le Cnes a ainsi estimé en 2015 que le coût du lancement d'un Falcon 9 consommable était de l'ordre de 44 millions de dollars .

4. Une évolution fondée sur une innovation de rupture en passe de devenir le nouveau standard technologique : la réutilisation

Si SpaceX bénéficie du soutien sans faille du gouvernement américain, la société a également assis son modèle économique sur la seule rupture technologique réussie dans le domaine des lanceurs depuis le lancement de Sputnik en 1957 : la réutilisation du premier étage . Comme le souligne le Cnes, « la possibilité de réduire les coûts par la réutilisation de tout ou partie du lanceur est une idée aussi ancienne que les lanceurs, mais il faut reconnaître à SpaceX le mérite d'avoir démontré que c'était techniquement et économiquement possible, à condition de procéder par étapes ».

La réutilisation du premier étage a deux avantages :

- la réduction du coût de lancement , le premier étage représentant environ 60 % du coût de lancement ;

- l'augmentation de la cadence de lancement en cas de besoin sans investissement important.

|

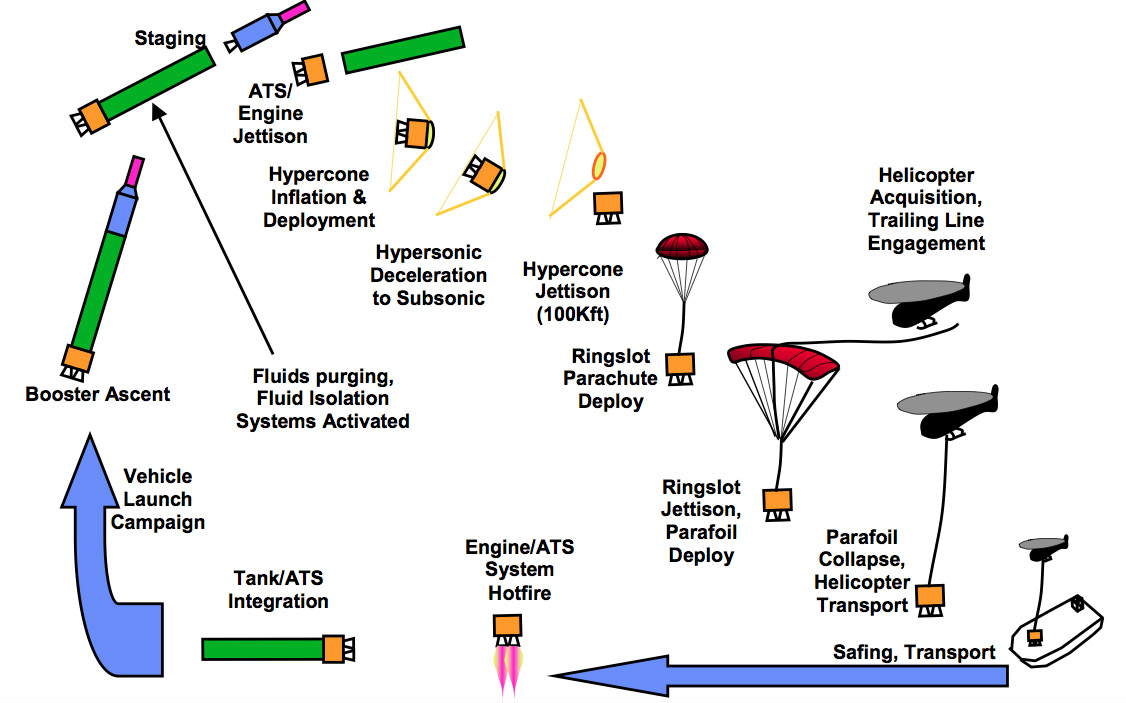

Les méthodes de réutilisation Développée théoriquement par trois auteurs japonais dès 1998, la méthode du « toss back » utilisée par SpaceX consiste à ramener le premier étage du lanceur en position verticale avant de le remettre en état de voler. Elle capitalise sur des recherches menées dans les années 1990 entre le DoD , la Nasa et l'entreprise McDonnell Douglas dans le cadre du projet Delta Clipper Exprimental . Comme souligné dans une étude de l'Institut Montaigne 56 ( * ) , elle suppose de maîtriser cinq technologies clés : « des moteurs rallumables en vol et dont la poussée est modulable ; une technique et une technologie de rentrée permettant de préserver l'étage des températures élevées liées à la décélération lors du passage à haute vitesse dans les couches denses de l'atmosphère ; des dispositifs de contrôle de la trajectoire de descente des éléments à ramener ; d'un système autonome embarqué de calcul en temps réel de la trajectoire de descente (il n'y a pas de pilotage humain) ; et, enfin, de méthodes de remise en état de vol rapides et relativement peu coûteuses ». C'est ce même concept qui sera utilisé par le New Glenn. Cette méthode n'est pas la seule à avoir été étudiée. La méthode « toss back » est en effet gourmande en ergols : la récupération d'un étage réduit la charge utile pouvant être placée sur une orbite donnée par rapport à un lanceur consommable puisqu'il est indispensable de conserver des ergols en quantité suffisante pour le retour après que l'étage a accompli sa mission. Ainsi, la version réutilisable du Falcon 9 ne peut envoyer de satellite de grande taille en orbite GTO. SpaceX contourne ce problème en utilisant le Falcon Heavy , doté d'une capacité d'emport en orbite GTO de huit tonnes en cas de récupération des trois boosters (contre 27 tonnes sans récupération). En orbite basse, le Falcon Heavy est doté d'une capacité de 63 tonnes en version consommable, de 57 tonnes en cas de récupération des deux propulseurs d'appoint mais pas du premier étage, et tombe à 42 tonnes en cas de récupération des deux propulseurs et du premier étage - soit un différentiel de 21 tonnes et donc une réduction de la performance d'un tiers. C'est notamment pour réduire cet écart de performance entre le lanceur consommateur et le lanceur réutilisable pour la mise à poste d'une charge utile sur une orbite que des solutions plus économiques en ergols sont étudiées. Ainsi, pour le développement de son lanceur lourd Vulcan , ULA s'appuierait sur le concept de baie propulsive réutilisable : la récupération pour réutilisation ne concerne que la partie basse du premier étage, celle qui contient les moteurs et les organes nécessaires à leur fonctionnement ainsi que l'avionique. Ce concept est appelé « SMART recovery » par ULA (pour Sensible Modular Autonomous Return Technology ). Illustration du concept de baie propulsive réutilisable Source : Onera Ainsi, après sa séparation du reste du premier étage, la partie basse entame une descente protégée par un bouclier thermique gonflable, puis un parachute se déploie ; enfin, la partie basse est récupérée en vol par un hélicoptère. Des évolutions sont aussi prévues afin de rendre la récupération de la baie propulsive plus simple sans faire appel à des parachutes et à un hélicoptère - c'est la stratégie AERR ( Autonomous Engine Recovery and Reuse ) également développée par l'entreprise. D'après les estimations publiées par ULA , ce concept SMART en réutilisant la « baie propulsive » du premier étage ne ramène que 25 % de la masse mais plus de 65 % du coût de l'étage. C'est en effet dans cette baie que seraient situés les constituants les plus technologiques et donc les plus coûteux, notamment les deux moteurs BE-4 développés pour ULA par Blue Origin (le BE-4 est en effet développé par Blue Origin dans le cadre d'un partenariat avec ULA ). Ce n'est pas l'analyse du Cnes, qui estime que cette technique de réutilisation est moins intéressante que le « toss back » car la valeur récupérée (la baie de propulsion) est plus faible que celle du premier étage et le coût de récupération plus élevé. Comme cela a pu être souligné dans un rapport de l'Institut Montaigne, c'est un concept proche qui avait également été envisagé par Airbus dès 2010 dans le cadre du projet « Adeline » (pour « advanced expendable launcher with innovative engine economy »), mais selon des modalités différentes : la baie aurait été dotée d'ailes et d'hélices lui permettant d'atterrir sur une piste d'avion. La société Rocket Lab , qui commercialise le micro lanceur Eletron , devrait également recourir à une récupération du premier étage par hélicoptère afin de répondre à l'augmentation des commandes 57 ( * ) . L'Onera a par ailleurs souligné que le DLR poursuit en ce moment un projet qui effectuerait les deux à la fois en ce qui concerne le second étage : baptisé ReFEx ( Reusability Flight Experiment ), il propose de mettre au point les technologies nécessaires au développement d'un deuxième étage entier ailé réutilisable , qui effectuerait un vol de retour planant. Enfin, SpaceX tente d'étendre le champ de la récupération au-delà du premier étage, en particulier de la coiffe du lanceur 58 ( * ) - opération réussie pour la moitié de la coiffe d'un Falcon Heavy en juin dernier . Avec le développement de son lanceur super-lourd Starship , c'est une réutilisation totale qui est visée . Source : Arthur Sauzay, Institut Montaigne, Espace : l'Europe contre-attaque, décembre 2017 ; Onera. |

La courbe d'apprentissage de SpaceX quant à la réutilisation est impressionnante. Après plusieurs démonstrations plus ou moins réussies (démonstrateur « Grasshopper » développé entre 2012 et 2014), un premier booster a été récupéré avec succès fin 2015 et une première réutilisation a eu lieu en mars 2017 . Le retour d'expérience des boosters récupérés a poussé SpaceX à continuer à faire évoluer son lanceur 59 ( * ) , améliorant de façon spectaculaire la fiabilité de la récupération (moins de 70 % mi-2018 à près de 95 % aujourd'hui, à l'exception du Falcon Heavy ), le délai de remise en vol (qui est à ce jour de cinq semaines) et le coût de remise en état (de l'ordre d'un million de dollars). Disponible depuis mai 2018 dans une définition ultime (v. 9.2.5), le booster est supposé pouvoir revoler une dizaine de fois sans maintenance majeure avec remise en état en 24 heures et jusqu'à 100 fois au total avec des opérations spécifiques 60 ( * ) . Le 11 novembre dernier, l'entreprise a réutilisé pour la quatrième fois le même booster . En 2018, plus de la moitié des 21 vols ont utilisé un booster de seconde main. Forte de cette réussite sur la réutilisation du premier étage, l'entreprise souhaite que, à moyen terme, l'exploitation du lanceur repose exclusivement sur du matériel remis en état pour se concentrer sur la production de la fusée Starship 61 ( * ) .

La fusée Starship est donc le nouveau pari de SpaceX : parvenir à la réutilisation totale, ce qui serait une véritable révolution de l'accès à l'espace . Le lanceur serait principalement conçu pour les missions habitées et non habitées vers Mars, mais il pourrait aussi assurer le lancement de satellites, desservir la Lune et effectuer des vols suborbitaux intercontinentaux ; en configuration interplanétaire, sa capacité d'emport serait de 100 tonnes vers Mars 62 ( * ) , moyennant un ravitaillement en orbite basse. Le calendrier visé par SpaceX est le suivant : lancement de satellites dès 2021, un voyage habité sur la Lune en 2023 et une ville sur Mars d'ici à 2050.

SpaceX est également en train de développer sa propre constellation de satellites dénommée « Starlink » 63 ( * ) . Gwynne Shotwell, la directrice générale de SpaceX , a annoncé à la dernière World Satellite Business Week que l'entreprise effectuerait deux lancements par mois pour cette constellation en 2020. Tout l'écosystème spatial se demande comment répondre à un acteur qui vient le concurrencer sur toute la chaîne de valeur.

* 25 Elle passerait ainsi de 383 milliards de dollars en 2017 ( The Space Report 2018. Colorado Springs: The Space Foundation ) à entre 1 100 milliards de dollars en 2040 ( Morgan Stanley, Investing in the final frontier, 2017 ) et 2 700 milliards de dollars en 2045 ( Bank of America Merrill Lynch, To infinity and beyond, Global space primer, 2017 ).

* 26 Terme utilisé par Arianespace.

* 27 On rappellera que, en 2018, l'économie des lancements spatiaux a généré 6,2 milliards de dollars (« 2019 State of the Satellite Industry Report », Satellite Industry Association and Bryce Space Technology , mai 2019).

* 28 Sur la classification des petits satellites, voir l'annexe n° 3.

* 29 Sa première mission dite GO-1 a été annoncée le 8 août 2019. Cela permettra aux petits satellites électriques concernés de gagner 6 mois de mise à poste.

* 30 Sa première mission « SSMS PoC » (pour « proof of concept ») devrait avoir lieu dès 2020.

* 31 Voir, pour une description des évolutions de ce secteur, la récente note de Jean-Luc Fuguit au nom de l'Opesct intitulée « Les satellites et leurs applications » (octobre 2019).

* 32 La politique spatiale française : bilan et perspectives, rapport fait au nom de l'Office parlementaire d'évaluation des choix scientifiques et technologiques, mai 2001.

* 33 Pour « Space Exploration Technologies ».

* 34 Voir, sur la notion de « New Space », le rapport des députés Olivier Becht et Stéphane Trompille sur le secteur spatial de défense, juin 2019.

* 35 Onera, feuille de route scientifique et technologique, 2019.

* 36 Sur ce dernier point, l'exemple de SpaceX qui effectue des tests au fil des lancements est particulièrement significatif.

* 37 Le Falcon Heavy peut théoriquement emporter jusqu'à 26,7 tonnes en orbite GTO.

* 38 Performance de 3,4 tonnes en orbite GTO.

* 39 Capsule également développée par SpaceX pour le compte de la Nasa .

* 40 Performance 4,8 tonnes en orbite GTO.

* 41 Performances de près de 7 tonnes en orbite GTO sans récupération du booster, compatible avec l'ensemble des satellites du marché, et 5,5 tonnes avec récupération.

* 42 Selon le tableau de bord des lancements en 2018 réalisé par Air et Cosmos.

* 43 Selon la Federal aviation administration , en 2018, les prix de lancement commerciaux en orbite géostationnaire allaient de 62 à 178 millions de dollars ( FAA, The Annual Compendium of Commercial Space Transportation : 2018).

* 44 Cependant, la capacité d'emport d'Ariane 5 est supérieure de deux tonnes à celle du Falcon 9 .

* 45 L'entreprise réalise également de nombreux lancements sur d'autres orbites. Ces lancements ne sont pas forcément accessibles à Ariane 5 du fait de son manque de flexibilité : en 2018, SpaceX a effectué 13 lancements, principalement commerciaux, sur les autres orbites contre 2 lancements institutionnels pour Ariane 5.

* 46 Sur ces règles, voir le rapport de Catherine Procaccia et Bruno Sido précité.

* 47 Les États-Unis restent premiers en termes de masse satellisée.

* 48 C'est-à-dire, selon la conception la plus répandue, sous la ligne de Karman (100 km d'altitude) sans pouvoir rester en orbite autour de la Terre.

* 49 Si Blue Origin est sélectionnée dans le cadre du NSSL , on peut s'attendre à ce qu'elle opte pour une présence opportuniste sur le marché commercial. Dans le cas contraire, elle pourrait revenir à une politique de commercialisation plus agressive, en dépit d'une clientèle potentiellement limitée.

* 50 Le 5 juillet dernier, Amazon a déposé une demande officielle auprès de la Commission fédérale des communications des États-Unis (FCC).

* 51 Sur cette notion, voir infra .

* 52 Voir, sur ce point, l'annexe n° 4.

* 53 https://www.nasa.gov/content/commercial-crew-program-the-essentials

* 54 https://www.nasa.gov/home/hqnews/2008/dec/HQ_C08-069_ISS_Resupply.html

* 55 https://spacenews.com/41891nasa-selects-boeing-and-spacex-for-commercial-crew-contracts/ . En parallèle, Boeing a reçu 4,2 milliards de dollars en vue de développer et de lancer la capsule Starliner .

* 56 Arthur Sauzay, Institut Montaigne, Espace : l'Europe contre-attaque, décembre 2017 .

* 57 Voir, par exemple, l'article intitulé « Rocket Lab récupérera l'étage principal du lanceur Electron par hélicoptère », Futura Sciences, 8 août 2019.

* 58 Au-delà du lanceur en lui-même, la capsule Dragon est également réutilisable.

* 59 De la version 1.2 Block 1 à la version Block 5 en moins de deux ans.

* 60 Blue Origin compte également recourir à cette technique : la firme envisage jusqu'à 25 réutilisations du premier étage dès la première version du lanceur New Glenn .

* 61 SpaceX pousse donc désormais chaque client, commercial ou institutionnel, à utiliser des versions ayant déjà volé (« flight proven ») afin de réduire fortement la cadence de production des boosters (près d'une quinzaine en 2017, 9 en 2018, quelques unités en 2019) : après l'introduction de la configuration finale de Falcon 9 , SpaceX avait annoncé qu'elle fabriquerait entre 30 et 40 noyaux centraux pour environ 300 missions sur cinq ans.

* 62 Pour mémoire, pour explorer Mars, SpaceX annonce également une capacité de transport en orbite martienne de 4,02 tonnes pour Falcon 9 et de 16,8 tonnes pour Falcon Heavy .

* 63 En avril 2018, la Commission fédérale des télécommunications (FCC) a attribué à SpaceX une licence l'autorisant à lancer les 4 425 satellites de sa constellation sur une orbite basse située à 1 100 km. Deux prototypes de satellites ont été lancés le 22 février 2018, et le premier lot de satellites a été lancé en mai 2019.