B. UN SECTEUR AGRICOLE EXEMPLAIRE MAIS PAS ÉPARGNÉ : L'ABSENCE DE DÉBOUCHÉS VA CONSIDÉRABLEMENT AFFAIBLIR LA FILIÈRE À COURT ET MOYEN-TERME

1. Des effets très hétérogènes selon les filières, compte tenu des impacts des pertes de débouchés liées à la fermeture de la restauration et du ralentissement de l'export

La consommation alimentaire des Français, estimée à environ 20 % du budget des ménages 26 ( * ) , se réalise environ à ¾ à domicile et à ¼ hors domicile 27 ( * ) .

Avec la fermeture brutale des restaurants, cantines, débits de boissons, les denrées alimentaires n'ont plus eu accès à 387 000 points de vente, ce qui revient à les priver d'un marché annuel de fournitures à hauteur de 27 milliards d'euros , soit environ 7 milliards d'euros sur trois mois 28 ( * ) , 29 ( * ) .

Malgré le surcroît de demande en grandes surfaces, la compensation pour les producteurs agricoles n'a pas eu lieu. Tout au long de la crise, ils ont donc perdu une part importante de leurs débouchés.

L'IRI 30 ( * ) estime par exemple que les Français ont réduit de 3,2 % leurs dépenses alimentaires totales au mois de mars 2020 par rapport à mars 2019 31 ( * ). Ce brutal effondrement d'un débouché essentiel pour l'amont agricole a eu des effets divers selon les filières, directement corrélé au degré de pénétration des produits dans la restauration et dans les commerces spécialisés.

Ainsi, pour les producteurs français de viande bovine, les changements des modes de consommation, du point de vue des volumes écoulés, ont été globalement bénéfiques. Les ventes de viande brute en GMS ont augmenté de 8 % pendant le confinement par rapport à 2019, tout comme les ventes dans les boucheries (+ 12 %). En revanche, la chute de la consommation de viande due à la fermeture de la restauration a impacté la filière, notamment sur le marché des pièces nobles, mais avec un effet volume relativement contenu dans la mesure où la viande qui y est commercialisée est majoritairement importée (à hauteur de 52 % pour l'IDELE 32 ( * ) ).

À l'inverse, les effets sont radicalement différents pour les producteurs de pigeons qui commercialisent presque intégralement leurs animaux dans les restaurants ou pour les producteurs de veaux, dont la restauration représente une part essentielle de la commercialisation : sur l'ensemble du confinement, les abattages de veaux ont enregistré une baisse de 13 % en TEC et en têtes 33 ( * ) .

Les pertes de débouchés se font aussi sentir selon les circuits de commercialisation des produits.

Les produits dont l'écoulement se réalise traditionnellement sur des marchés traditionnels ou directement à la ferme ont lourdement été impactés par la fermeture de ces lieux de commercialisation durant plusieurs semaines. Les producteurs horticoles, au pic de leur production, en sont les premières victimes, tout comme les producteurs de fromages de chèvre dont les ventes à la ferme et sur les marchés de producteurs représentent plus de 50 % des volumes.

Les ventes dégradées dans des commerces spécialisés ont également pénalisé certains fournisseurs. Le recul des ventes en boulangerie de 27 % rien qu'en mars 34 ( * ) a abouti à un recul de la production de farine de 30 % pour les meuniers, en dépit de l'engouement des Français en GMS pour ce produit, ce débouché ne représentant que 5 % de la consommation de farine en France.

Enfin, un autre débouché essentiel s'est fermé du jour au lendemain pour la production agricole : l'export. L'Insee estime que les exportations françaises ont reculé de 6,5 % 35 ( * ) au premier trimestre 2020 par rapport à 2019.

Or une contraction des exportations françaises pèse, pour quelques produits, autant voire plus que le revenu tiré de la commercialisation de ces produits auprès des ménages. À titre d'exemple, l'exportation représentait 42 % des débouchés de la collecte laitière en 2017, contre 41 % pour les achats des ménages 36 ( * ) . L'Observatoire de la formation des prix et des marges estime que les exportations représentent 30 % de l'excédent brut d'exploitation de la branche agricole 37 ( * ) .

Dès lors, pour les filières fortement exportatrices, des tensions sont apparues. L'exemple de l'exportation de broutards en Algérie est assez éloquent : l'effondrement du prix du pétrole a dégradé les recettes gouvernementales, ce qui a compromis sa capacité à honorer ses contrats d'importations de viande bovine. De même, les exportations de fromages ont été particulièrement malmenées, puisqu'elles n'ont pas évolué au sein de l'Union européenne et qu'elles se sont fortement contractées ( de - 15 %) avec les Pays Tiers 38 ( * ) . La filière viticole, la plus fortement exportatrice, a également été touchée par un recul de près de 20 % sur le seul mois de mars 39 ( * ) .

Finalement, la crise ne doit pas être mesurée uniquement au gré de l'évolution de la consommation dans les grandes surfaces alimentaires. Ce n'est pas parce qu'il y a eu des files d'attente devant ces enseignes de proximité que les producteurs agricoles français ont été les grands gagnants de cette crise.

Cette image trompeuse doit être effacée : les producteurs agricoles ont perdu, dans leur majorité, des débouchés importants et valorisateurs avec le ralentissement des exportations, la fermeture des marchés de plein vent et des restaurants. Ainsi, en regardant l'agriculture française dans sa globalité, la crise aura eu des effets sévères sur une agriculture française déjà fragilisée.

La crise aura cet effet paradoxal d'avoir pénalisé les producteurs qui essaient d'échapper à la guerre des prix en grande surface alimentaire par le biais d'une valorisation de leurs produits sur d'autres débouchés.

2. Des baisses des cours de matières premières sur les marchés qui vont pénaliser la rémunération des producteurs

Les effets de la crise seront durables compte tenu de son impact sur les cours des matières agricoles. À l'heure où la revalorisation des revenus des agriculteurs est érigée au rang de priorité nationale, il faut s'alarmer des crises à venir dues à des cotations durablement pénalisées par la surproduction constatée durant la crise.

La réduction des débouchés pour les produits laitiers est survenue au moment du pic de production du printemps. Par conséquent, en raison d'un déséquilibre de l'offre et de la demande, les prix de gros du lait et des produits laitiers ont fortement reculé : à mi-avril, le recul était de 19 % pour le lait écrémé en poudre et de 14 % pour le beurre 40 ( * ) . Le CNIEL a ainsi proposé la mise en place en avril d'un fonds de 10 millions d'euros, financé par les professionnels, pour indemniser à hauteur de 320 € les 1 000 litres les producteurs laitiers qui auront réduit entre 2 et 5 % leur production laitière par rapport à avril 2019. En parallèle, en l'absence de débouchés, la transformation des quantités de lait cru a été partiellement détournée vers des produits à longue durée de conservation, tels que le lait écrémé en poudre et le beurre. La quasi-totalité des pays producteurs de lait dans le monde ont mis en place des mesures équivalentes. Cette constitution des stocks risque de durablement peser sur les cours.

Concernant le secteur porcin, de même, les cours du porc ont légèrement reculé depuis le début de la crise. Ils demeurent néanmoins à un niveau plus élevé que celui de l'année dernière en raison des effets de la peste porcine africaine en Chine. En pratique, le débouché chinois à l'exportation apparaît de plus en plus concurrentiel, tous les principaux pays producteurs souhaitant écouler leurs productions. C'est le cas, notamment, des exportateurs américains, l'effondrement des cours du porc sur ce marché les rendant très compétitifs sur les marchés internationaux.

Sur le marché des céréales, le cours du blé tendre se tient et celui du blé dur se consolide . Toutefois, des craintes sur les cours apparaissent au regard des niveaux incertains sur la récolte 2020.

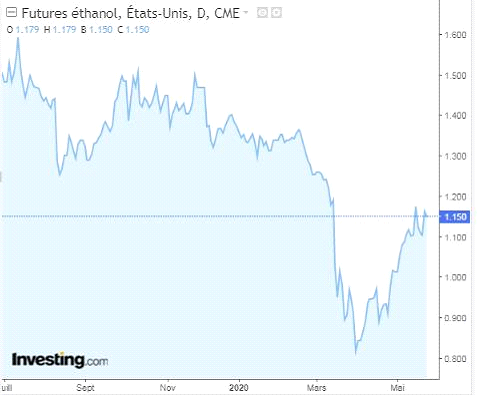

Les cours sont au plus bas sur le marché du sucre.

La chute des cours de pétrole et l'atonie de la consommation de carburants dans le monde entraînent un effondrement des cours de l'éthanol et, partant, du sucre, qui a retrouvé des niveaux historiquement bas, avant de remonter. Sont à attendre des difficultés pour les grands groupes sucriers français si des tensions sur les cours venaient à persister.

Le secteur de la viande bovine a, de son côté, connu une évolution particulière : alors que les volumes consommés en France se tenaient contrairement à d'autres secteurs, les prix payés aux producteurs ont plutôt reculé.

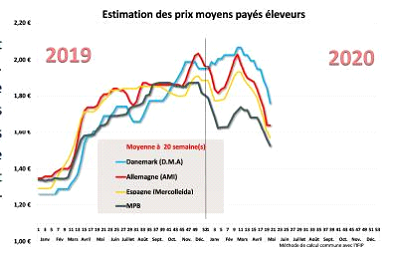

Les abattages n'ont pas reculé brutalement (- 4 % en tonnes équivalent carcasse par rapport à 2019). Toutefois, malgré des indicateurs de marché relativement positifs, les producteurs, en parallèle, font état d'une baisse des prix qui leur sont accordés de - 3 % par rapport à l'année dernière. Cela représente une baisse de 10 centimes d'euros par kilogramme environ. Ils se situent bien en-deçà du coût moyen de production 41 ( * ) . C'est pourquoi les éleveurs ont appelé à restreindre les sorties de bovins. Cette situation pourrait s'expliquer, sans doute, par un déséquilibre matière, le secteur de la restauration représentant environ 70 % de la demande intérieure de l'Union européenne pour les différentes découpes de steak produites à partir de quartiers arrière, souvent bien valorisés. Les ménages se retrouvant à cuisiner des produits simples chez eux, privilégient la viande hachée, des pièces nobles sont transformées en viande hachée, moins valorisée 42 ( * ) . Toutefois, à date de rédaction de ce rapport, les prix payés au producteur semblaient se redresser. Cet élément est à suivre ces prochains mois.

En conclusion, la conjonction de cours durablement bas avec une pénurie de débouchés pénalisant les volumes engendrera des tensions sur les recettes des exploitants agricoles dans les mois à venir, qui pourraient être durables tant que les restaurants demeureront fermés ou tourneront au ralenti et que l'export n'aura pas retrouvé une dynamique suffisante.

3. Une hausse des charges et des baisses d'activités qui seront difficiles à compenser dans l'industrie agro-alimentaire

Depuis le début du confinement, les industries agroalimentaires pâtissent également de la crise. Elles sont victimes, à un niveau global, d'un effet ciseau, avec une baisse globale du niveau d'activité et une hausse des coûts de production.

Selon le baromètre mis en place par l'ANIA, lancé entre le 4 et le 7 mai, la fermeture de nombreux débouchés a un impact négatif sur le chiffre d'affaires des industriels : 69 % des industriels interrogés 43 ( * ) mettent en avant une baisse de chiffre d'affaires en avril, un niveau légèrement supérieur au mois de mars. 72 % anticipent une baisse de chiffre d'affaires au mois de mai.

Surtout, ce recul de l'activité pourrait être supérieur à 50 % pour 24 % des entreprises interrogées. Le baromètre fait état d'une exposition plus importante à ce recul d'activités des TPE et PME 44 ( * ) . Les secteurs les plus touchés sont ceux où la consommation a le plus reculé dans les grandes surfaces alimentaires (les boissons non alcoolisées ou l'épicerie sucrée par exemple) et ceux qui sont spécialisés dans l'approvisionnement des services de restauration. Par conséquent, le taux de fermeture des unités de production s'inscrit ainsi à 22 % en mai.

En parallèle, les industriels sont confrontés à une hausse significative de leurs charges, notamment pour garantir le respect des gestes barrières. Outre des cadences ralenties compte tenu des distanciations sociales et des nécessaires arrêts pour de la maintenance et du nettoyage, il leur est nécessaire de fournir des équipements de protection supplémentaires. S'ajoutent à ces coûts directs liés à la crise des coûts indirects, notamment liés à la hausse des coûts logistiques, l'État n'ayant, à ce stade, que reporté le problème à l'après-crise, sans trouver de solutions à ce surcoût lié au phénomène du « retour à vide ».

4. Des secteurs très exposés : le problème des pertes de production non indemnisées

Toute la particularité du secteur agricole et alimentaire réside dans la périssabilité des denrées et dans leur saisonnalité. Contrairement à d'autres industries, si les produits ne sont pas écoulés, ils ne peuvent pas tous être stockés et doivent donc être détruits. Par conséquent, une crise brutale de la demande, en bloquant les débouchés, aboutit pour les producteurs à une situation très problématique : ils ont supporté toutes les charges de production liés à une denrée, mais ne peuvent la commercialiser et doivent donc la détruire (cette destruction ayant, au reste, un coût que le producteur doit supporter).

Si cette situation particulière n'est pas prise en compte par les politiques publiques, ce sont des milliers de producteurs qui se retrouveront dans des situations financières difficiles. Nombre d'entre eux pourraient ne pas avoir de revenu cette année. Certaines filières sont particulièrement concernées : l'horticulture, les producteurs de volailles, de fromages sous signes de qualité, de pommes de terre destinées à la transformation.

D'autres productions, comme la viticulture, les filières brassicoles ou cidricoles ont été placées dans une situation très particulière durant la crise.

a) 400 millions d'euros de perte de chiffre d'affaires en 2020 pour les producteurs horticoles

La filière du végétal est un acteur économique essentiel des territoires ruraux, employant près de 170 000 personnes. Or la crise l'a frappée de plein fouet : sur un chiffre d'affaires de 15 milliards d'euros annuel, la filière aurait perdu près de 2,3 milliards d'euros entre mi-mars et fin mai 45 ( * ) .

Le secteur dans son intégralité a été à l'arrêt du 15 mars à mi-avril, compte tenu de l'interruption des chantiers, de la fermeture des marchés, des fleuristes et des jardineries ou de l'impossibilité pour les horticulteurs de vendre leurs produits chez eux, ces produits n'étant pas considérés comme des biens essentiels 46 ( * ) .

Pour la filière de production horticole, la crise est tombé au plus mauvais des moments dans la mesure où les producteurs français réalisent près de 70 % de leur chiffre d'affaires annuel entre le 15 février et le 15 mai.

Plus spécifiquement, le produit étant périssable et non-stockable, la filière a dû procéder à des destructions de plantes non commercialisables. Pour les producteurs concernés, la crise a un double effet négatif : alors qu'ils ont payé les charges liées à leur production, ils n'encaissent aucune recette. C'est le cas pour les fleurs coupées qui étaient prêtes à être vendues avant le confinement, ou pour les plants de légumes prêts à être commercialisés à la même date. Ces produits ont été détruits, faute de débouchés. Rien que les productions détruites sont estimées, à la date du 14 mai, à une perte de 50 millions d'euros de chiffre d'affaires.

En outre, pour les plantes qui ont pu être sauvées, les producteurs constatent un surcoût lié à l'entretien de ces dernières et ne peuvent mettre en place les productions futures, ce qui entraîne une perte de chiffre d'affaires automatique sur l'année, d'autant que la capacité du marché à payer ces plantes à leur juste prix apparaît limitée. Cela se constate d'ores et déjà pour les jeunes plants de chrysanthème à produire pour les mois d'octobre/novembre : les commandes sont drastiquement à la baisse compte tenu des problèmes de trésorerie des acteurs et de l'impossibilité de les remettre en production dès aujourd'hui.

Au total, la filière productrice horticole estime les pertes de chiffre d'affaires déjà constatées cette année à plus de 200 millions d'euros 47 ( * ) , sans compter les pertes de valorisation au niveau de la production, chiffrées à 400 millions d'euros en date du 19 mai 48 ( * ) ou certaines pertes de l'aval 49 ( * ) .

b) Le secteur de la volaille : une grave menace sur un savoir-faire français niché au sein de petites filières d'excellence

(1) Foie gras : après la crise aviaire et les effets de bord de la loi Egalim, la filière pourrait ne pas se relever de cette nouvelle crise

Pour les acteurs de la filière foie gras, 60 % des marchés sont à l'arrêt depuis le 17 mars compte tenu de la fermeture des marchés, de la restauration, de l'export et des boutiques spécialisées, faute d'activité suffisante .

La consommation en grandes et moyennes surfaces a, de surcroît, était relativement faible durant la crise, le foie gras n'étant pas un produit de première nécessité. Si le coeur de leur activité ne se fait pas dans cette période, les ventes pascales ont été réduites de 40 % en 2020 par rapport à celles de 2019, déjà pénalisées par l'encadrement des promotions en volume de la loi Egalim.

Ce recul massif des commandes a eu deux effets. D'une part, les producteurs ont conservé leurs canards dans les élevages ce qui engendre un surcoût du maintien sur pied (aliments, gavage, ...) de l'ordre de 12,5 millions d'euros. Les commandes au secteur de l'accouvage ont, partant, été réduites, entraînant des destructions de canetons et d'oeufs à couver pour un montant de l'ordre de 5 millions d'euros. L'arrêt de l'activité pour l'aval 50 ( * ) a entraîné une perte de marge d'exploitation de 22 millions d'euros.

En parallèle, les besoins de stockage ont explosé. Au total, ce sont près de 20 000 tonnes de foie gras qui seront sans doute stockées au 30 juin, alors que les besoins de stockage n'étaient que de 3 000 tonnes en avril. Or aucune aide n'existe pour venir en aide au stockage comme cela existe dans d'autres filières !

Au total pour la filière, la crise a engendré une perte nette de 45 millions d'euros environ 51 ( * ) , au niveau de la production et des marges des abatteurs qui doivent tout de même faire face à des coûts fixes. Le potentiel productif français s'en trouve gravement atteint. Au total, ce sont déjà 1,3 million de canards en moins par rapport à l'année dernière, chiffre qui pourrait s'élever à la fin d'année, à près de 4 millions de têtes, soit un recul de 12 % de la production française.

C'est une nouvelle épreuve pour une filière déjà lourdement touchée par une crise aviaire puis par des effets de bord de la loi Egalim. Sans aides de l'État, la succession de ces crises met en péril un savoir-faire français envié dans le monde entier, à l'heure où la concurrence devient plus rude 52 ( * ) .

(2) À défaut de soutien, les producteurs de petites filières de volailles sont clairement menacés de disparition

La fermeture des établissements de restauration a un impact majeur sur les filières volailles, lesquelles représentent, pour nombre d'entre elles, des fleurons de notre gastronomie : canards, pintades, cailles, pigeons et poulets de Bresse. La présence de ces productions en France est aujourd'hui menacée, alors qu'elles contribuent à la richesse de la biodiversité cultivée française.

Les exploitants comme les entreprises ont massivement stocké, entraînant une mise à l'arrêt de production d'oisillons chez les accouveurs. Cela a abouti à une réforme anticipée de cheptels de reproducteurs, aboutissant à une destruction d'un matériel génétique essentiel à l'équilibre de la filière. En parallèle, des allongements significatifs de vides sanitaires sont constatés dans les exploitations.

Les chiffres parlent d'eux-mêmes : - 50 % d'activité pour le canard à rôtir, la pintade, - 60 % pour les cailles et les poulets de Bresse, - 80 % pour les pigeons 53 ( * ) .

Ce dernier exemple de la filière pigeon est emblématique. Presque 100 % des débouchés est à destination de la restauration. Du jour au lendemain, les éleveurs ont vu leur marché se fermer intégralement alors que leur élevage ne peut être réorienté car ils doivent maintenir les couples reproducteurs. Toutefois, la longueur de la crise a induit des destructions de couples reproducteurs et, a sans doute sonné la fin de certains élevages de pigeons en France. Selon l'interprofession Volailles de Chair Anvol, « dans le cadre de cette crise, il a été estimé qu'en moyenne la moitié des cheptels donc la moitié des capacités de production françaises disparaitraient 54 ( * ) ».

Il en va de même pour les canards à rôtir. En l'absence de recettes, les charges fixes ne sont plus couvertes et les éleveurs pourraient être en déficit de 10,1 € / m² cette année. L'interprofession ANVOL estime que « sans accompagnement, plus de 35 % des éleveurs de canards à rôtir pourraient faire faillite d'ici l'été, tandis que les autres continueraient à travailler à perte durant un minimum d'un à deux ans 55 ( * ) . »

Or aucun mécanisme d'aide européenne ne concerne ces éleveurs de volailles : aucune aide au stockage privé n'a été prévue, alors que l'article 219 du règlement européen dit « OCM » laissait ouverte cette possibilité.

En raisonnant en matière de marges brutes, les effets de la crise se résument en une perte de 160 millions d'euros pour tous les producteurs français.

S'y ajoutent les pertes des gibiers à plume pour 45 millions d'euros 56 ( * ) .

Le risque n'est pas qu'économique : il s'agit de la perte d'un savoir-faire français. L'exemple de la pintade est en cela édifiant : 1 000 éleveurs français en produisent au moins un lot par an, en alternance avec des poulets de chair. La France produit 80 à 85 % de la pintade mondiale. Elle est le seul pays à avoir engagé un travail de sélection. L'arrêt de la production remet en cause tout le travail de sélection avec la réforme des cheptels reproducteurs et la réduction de production des accouveurs. La filière pintade se trouve durablement menacée.

c) Les producteurs de fromages sous signes de qualité et de fromages fermiers en danger

Pour les producteurs de fromages sous signes de qualité et d'origine, la fermeture de la restauration et, en début de crise, du rayon coupe des grandes surfaces, les a privés de leurs principaux circuits de commercialisation. Toutes les AOP et IGP ont été touchées, avec des baisses en moyenne de 40 % des commandes, ces chutes allant de 15 à 90 % en fonction des produits 57 ( * ) .

Si pour certaines pâtes pressées non cuites, le taux est davantage de - 15 %, il se situe aux alentours de - 50 % des ventes pour les pâtes persillées.

Plus généralement, certains fromages ont pu être stockés, notamment par la congélation de caillés ou la prolongation de l'affinage par la variation de la température des caves ou le report sous vide. Cela a permis de reculer la crise pour des quantités de fromages importantes. Toutefois, se pose désormais la question de l'écoulement de stocks. Les fromages à pâte pressée non cuite et les fromages persillés doivent faire face à des difficultés de stockage qui ne peut être prolongé alors qu'il n'y a toujours pas de débouchés. C'est le cas pour les fromages d'Auvergne, de Savoie ou certains opérateurs d'Ossau-Iraty.

De nombreux producteurs ont également réduit leur production de lait, avec des incitations fortes des collecteurs allant de - 2 à - 30 % dans certains bassins, ou ont réorienté leur lait sur d'autres marchés moins valorisateurs (marchés spots, fonte des fromages affinés, transformation). La valorisation du produit a été divisée par 6. Il en résulte une chute considérable de leurs recettes à charges constantes.

Selon les estimations du CNAOL, au 29 avril, ce sont près de 2 000 tonnes de fromages qui n'ont pas trouvé de débouchés avec la crise. Sur ces 2 000 tonnes, 100 tonnes de fromages ont été détruites, 170 tonnes données, 600 tonnes écoulées sur des marchés peu rémunérateurs. Les près de 1 000 tonnes de fromages stockés sont désormais sous tension, faute de la réapparition des débouchés.

Au total, les pertes de production et de valorisation sont estimées à 13 millions d'euros pour les producteurs de fromages sous AOP et IGP 58 ( * ) . À cela doivent s'ajouter les effets durables des réductions ou des réorientations de production de lait ainsi que les tensions sur la valorisation des produits stockés.

Ces éléments ont été évalués par la CNAOL, en début de crise , à 22 500 tonnes de produits impactés au total, pour une perte de chiffres d'affaires de 175 millions d'euros.

L'ANPLF 59 ( * ) confirme ces analyses sur le périmètre des fromages fermiers. Dans un sondage effectué auprès de ses adhérents, surtout concernés par la fermeture des marchés en plein air, 44 % des producteurs interrogés annoncent des pertes significatives, dont 23 % font état d'un recul de plus de 50 % de leur chiffre d'affaires. 13 % déclarent avoir jeté du lait et 23 % avoir réduit leurs volumes de production. Il s'agit de pertes sèches qu'ils ne rattraperont pas sur le reste de la saison, d'autant plus que le déconfinement lent leur sera encore défavorable.

d) La crise de la frite déstabilise une filière compétitive, tournée vers l'export

La fermeture des restaurants ainsi que l'annulation des événements sportifs et culturels en plein air ont considérablement réduit la demande pour les produits à base de pommes de terre.

Or la production de pommes de terre dans l'Union européenne s'élève à environ 52 millions de tonnes, dont 19,5 millions de tonnes sont des pommes de terre destinées à la transformation. Les principaux producteurs de pommes de terre destinées à la transformation dans l'Union exportent 64 % des pommes de terre surgelées exportées dans le monde, pour une valeur estimée à 1,85 milliard d'euros.

Du jour au lendemain, les producteurs de pommes de terre destinées à une transformation ont vu tous leurs débouchés disparaître. Les acheteurs annulent des contrats en cours et reportent la conclusion de contrats, anticipant une baisse de prix durable. Les prix sur les marchés s'établissent à un niveau 90 % plus bas en avril 2020 par rapport aux prix enregistrés en janvier 2020 60 ( * ) . Par conséquent, les stocks de pommes de terre ne s'écoulent plus.

Cette crise européenne, qui aboutit à une absence de débouchés comprise entre 2,7 et 3 millions de tonnes de pommes de terre au niveau européen, touche la France au premier chef : 450 000 tonnes y sont en surplus. En dépit de tous les efforts des producteurs pour trouver des débouchés moins valorisés (méthanisation, alimentation du bétail, ...), souvent à perte, on estime, à date, qu'entre 150 et 200 000 tonnes ne trouveront pas preneur.

La perte globale pour l'ensemble de la filière est estimée à près de 200 millions d'euros. Sur 8 000 producteurs, 2 000 seraient très gravement touchés, souvent ceux qui sont spécialisés et ont consenti de lourds investissements 61 ( * ) .

À quelques semaines de la récolte 2020, les pommes de terre actuellement stockées ne pourront le demeurer encore longtemps en raison des risques encourus sur leur qualité. Le risque est de voir se multiplier les dépôts "sauvages" de pommes de terre, posant des difficultés au regard des règles sanitaires. C'est pourquoi l'interprofession de la filière 62 ( * ) estime qu' « avec la crise du Covid -19, la filière de valorisation de pommes de terre traverse la plus grave crise de son histoire 63 ( * ) ».

Plusieurs solutions ont été dessinées pour trouver des débouchés à ses pommes de terre, notamment par le biais de la méthanisation, de l'amidonnerie ou de l'alimentation du bétail. Mais des aides au stockage et des aides à la réorientation vers ces débouchés doivent être mises en place, pour un montant estimé par le GIPT entre 25 et 35 millions d'euros minimum.

e) D'autres filières, sans débouchés, sont en grande difficulté

(1) Les filières viticoles

La crise est venue frapper une filière viticole française déjà lourdement fragilisée par l'imposition de droits d'importation supplémentaires sur les vins de l'Union européenne par les États-Unis d'Amérique en 2019, pourtant principal marché d'exportation des vins de l'Union, ce qui a considérablement réduit les exportations 64 ( * ) . Or les résultats de la récolte enregistrée en 2018, associés à la diminution de la consommation de vin dans l'Union européenne, a abouti, avant même le début de la crise, à des niveaux de stock au plus haut depuis 2009.

À cela s'est ajouté, brutalement, le ralentissement des exportations, dû aux difficultés du trafic mondial, d'abord vers l'Asie puis vers l'Europe et le continent américain, ainsi que la fermeture des hôtels, bars et restaurants.

Les entreprises viticoles ont ainsi constaté une chute de 50 % à 70 % de leur activité au mois de mars, sans doute davantage au mois d'avril et de mai, la consommation de vin en France étant réduite compte tenu de la fermeture des cafés-restaurants et de l'arrêt du tourisme pendant deux mois.

Le confinement aurait, d'ailleurs, accéléré la perte de parts de marché des vins français auprès des consommateurs américains, dans la mesure où, en temps de crise, les droits de douane majorés font sortir du coeur de gamme (entre 15 et 20 dollars la bouteille) les vins français, mécaniquement renchéris. En conséquence, alors que les ventes de vin chez les détaillants ont progressé de 30 % depuis le début de la crise sanitaire, les vins français ne profitent pas de cet élan.

(2) Les filières brassicoles et cidricoles

En l'absence de débouchés dans la restauration, d'activité touristique et d'événements culturels et sportifs, les ventes de bière et de cidres en France se sont effondrées durant toute la durée de la crise.

70 % des brasseries déclarent par exemple une perte de plus de 50 % de leur chiffre d'affaires. Un stock de plus de 10 millions de litres de bières, en fûts, est totalement perdu en raison de l'arrêt brutal des bars, brasseries et restaurants 65 ( * ) .

De même, les ventes de cidre ont chuté de plus de 50 % 66 ( * ) , certains indépendants spécialisés affichant des reculs de 95 % de leur activité. Outre les difficultés de trésorerie, à défaut de stockage disponible, certains producteurs envisagent une année blanche en 2020 alors que la récolte s'annonce prometteuse.

* 26 Insee Première, « Les comportements de consommation en 2017 », n° 1749, avril 2019 et Tableaux de l'économie française, Edition 2019 (26 mars 2019)

* 27 Autour de 28 % pour FranceAgrimer dans son support de présentation de la conférence CHD « panorama de la consommation alimentaire hors domicile 2018 », d'après Insee, Comptes de la Nation, 2018

* 28 Panorama de la consommation alimentaire hors domicile 2018, Étude réalisée par GIRA Foodservice pour FranceAgriMer - dossier participant CHD 2020

* 29 Hypothèse ne prenant pas en compte l'ouverture de quelques opérateurs de restauration collective et des solutions de ventes à emporter proposées par quelques restaurants tout au long du confinement

* 30 IRI Vision, Le Mensuel, données arrêtées au 26 avril 2020 (Edition P4 2020)

* 31 S'ils ont augmenté leur consommation alimentaire de 15 % dans les grandes surfaces alimentaires, ils l'ont réduite de près de 54 % dans la restauration et de 11 % pour la livraison à domicile.

* 32 IDELE, Dossier viande bovine française - Économie n° 503 - Novembre 2019 - contre entre 67 % et 75 % les années précédentes, selon les estimations

* 33 Source : INTERBEV

* 34 Ibid.

* 35 Insee, Informations rapides, « Au premier trimestre 2020, le PIB chute de -5,8 % », 30 avril 2020, n° 2020-107

* 36 Source : Idele

* 37 Observatoire de la formation des prix et des marges des produits alimentaires, rapport au Parlement 2019

* 38 Source : APCA

* 39 Selon la FEVS

* 40 Source : Commission européenne.

* 41 Les cotations de l'indicateur calculé par l'IDELE en mai 2020 pour mars 2020 faisaient état d'un coût de revient compris, selon les hypothèses, entre 4,4 et 4,9 € / kg (source : IDELE, Indicateur de coût de revient de l'engraissement de jeunes bovins, 1 er mai 2020).

* 42 À cet égard, une étude de l'AHDB, institut britannique, estime que la viande hachée représente 43 % du volume d'une carcasse au Royaume-Uni. Si cette part de haché évoluait, par exemple en raison des changements des habitudes de consommation des ménages dus au confinement, à 63 %, ce qui semble être une tendance à l'oeuvre en temps de crise, la valeur de la carcasse diminuerait de 9 %.

* 43 Sur un échantillon de 602 entreprises.

* 44 82 % des TPE et 69 % des PME auraient, selon le baromètre, connu une baisse d'activité depuis mars, contre 40 % pour les grandes entreprises

* 45 Source : Val'hor.

* 46 La filière a pâti durablement des indécisions du Gouvernement dans la gestion de crise. Il faut le regretter. Il a fallu une mobilisation parlementaire forte, notamment au Sénat, pour permettre de manière homogène en France la vente de semences et plants en jardinerie, dans la mesure où ces commerces, qui avaient le droit d'ouvrir, vendait de l'alimentation animale.

* 47 Source : FNPHP.

* 48 Ce qui ne prenait pas en compte la hausse sensible de consommation constatée depuis le déconfinement.

* 49 S'ajoutent à ces pertes, au seul niveau de la production, les pertes liées à la destruction de végétaux pour les grossistes et fleuristes (pour environ 47 millions d'euros) d'après Val'hor.

* 50 Soit un recul de chiffre d'affaires de 80 millions d'euros par rapport à l'activité de 2018.

* 51 Source : CIFOG.

* 52 À cet égard, si les chiffres de pertes d'activité dues à la crise constatés au niveau européen sont comparables, il convient de retraiter les effets de l'actuelle crise aviaire constatée en Hongrie, où les reculs de production sont bien plus importants. Par conséquent, certains pays tirent leur épingle du jeu. Le risque, à court-terme, serait donc de voir des foies gras bulgares prendre des parts de marché à l'excellence du savoir-faire français en la matière, voire de conquérir, comme cela avait été le cas en 2017 et 2018, des places dans les linéaires français.

* 53 Source : ANVOL, note transmise aux rapporteurs.

* 54 Source : ANVOL, note transmise aux rapporteurs.

* 55 Source : ANVOL, note transmise aux rapporteurs.

* 56 Source : Interprochasse.

* 57 Source : CNAOL en date du 29 avril.

* 58 Source : CNAOL.

* 59 Association Nationale des Producteurs Laitiers Fermiers.

* 60 Source : Commission européenne.

* 61 Source : CNIPT.

* 62 Groupement Interprofessionnel pour la Valorisation de la Pomme de Terre (GIPT).

* 63 Source : Note du GIPT transmise aux rapporteurs.

* 64 À hauteur de 320 millions d'euros selon UMVIN.

* 65 Source : Brasseurs de France.

* 66 Source : UNICID.