II. UN ACCORD DE RACHAT AUX CONTOURS FLOUS QUI JETTE UN DOUTE SUR LES GARANTIES OBTENUES PAR L'ÉTAT

En 2017, le Président de la République M. Emmanuel Macron justifiait la renégociation des accords par la nécessité de « préserver et maintenir le savoir-faire, les connaissances et les capacités » et de « garantir l'indépendance et la souveraineté stratégique du pays » 17 ( * ) .

Pourtant, rien ne permet d'affirmer que le partage du capital retenu dans le dernier accord en date constitue en lui seul un garde-fou suffisant. Quelles garanties et quelles avancées le Gouvernement a-t-il obtenues en 2017 puis en 2018, qui permettraient d'entourer la cession des chantiers de Saint-Nazaire de toutes les précautions nécessaires ? L'impuissance de l'État à réagir face à General Electric, qui a renié ses engagements après la reprise d'Alstom, doit servir de leçon.

Ce manque de transparence inquiète l'ensemble des parties prenantes à l'avenir des Chantiers de l'Atlantique. Autant l'absence de complémentarités industrielles entre les deux constructeurs, que le partenariat de plus en plus étendu avec le géant chinois China State Shipbuilding Corporation (CSSC) dans lequel s'engage Fincantieri, présentent un risque avéré de transferts de production et de savoir-faire, susceptibles de mettre en jeu leur compétitivité.

Après avoir sollicité le Gouvernement à de nombreuses reprises, la commission a pu prendre connaissance des conditions du contrat de cession signé en février 2018 et du pacte d'actionnaires, qui n'ont pas été rendu publics. Elle a souhaité s'assurer que le Gouvernement n'est pas en train de sacrifier les compétences stratégiques et le leadership de l'entreprise française dans le cadre d'une cession au rabais.

A. LES RISQUES DE TRANSFERT DE SAVOIR-FAIRE ET DE PRODUCTION SONT AVÉRÉS ET INQUIÈTENT LES ACTEURS LOCAUX

Dans le cadre des auditions menées au Sénat et du déplacement d'une délégation de sénateurs à Saint-Nazaire, la commission des affaires économiques n'a pu que constater l'absence d'adhésion des acteurs locaux au projet de rachat envisagé. Aussi bien les organisations syndicales représentant les salariés des Chantiers de l'Atlantique, les dirigeants des entreprises coréalisatrices , la mairie de Saint-Nazaire, que la Région Pays de la Loire, ont mis en garde face à des risques nettement identifiés.

Ces risques tiennent d'une part au modèle industriel et à la stratégie de Fincantieri, l'acquéreur italien , concurrent des Chantiers de l'Atlantique. L'impact du rachat sur l'emploi local, le choix des fournisseurs et équipementiers ou sur la répartition des opportunités commerciales n'a pas été suffisamment pris en compte.

Ils découlent d'autre part des liens de plus en plus développés qui unissent Fincantieri à l'industrie de construction navale chinoise , incarnée par le conglomérat public géant China State Shipbuilding Corporation (CSSC), également bras armé de la défense chinoise. Là aussi, des enjeux avérés de transfert de savoir-faire et de production existent, la Chine ne se cachant pas de son ambition de conquérir le marché des paquebots comme elle l'a fait pour d'autres secteurs par le passé.

1. Fincantieri, un leader italien à la consolidation inaboutie, disposant de son propre écosystème industriel

a) Un groupe détenu par les pouvoirs publics et surcapacitaire en Italie

L'entreprise Fincantieri est l'héritière de la construction navale italienne. Plus diversifié que les Chantiers de l'Atlantique, le groupe est l'un des principaux constructeurs européens, et un concurrent sérieux à la fois pour Naval Group et pour les chantiers de Saint-Nazaire. Son poids économique est supérieur à celui des Chantiers : en 2018, le groupe a ainsi enregistré 27 nouvelles commandes, dont 14 navires de croisière, et a réalisé un chiffre d'affaires de 8,6 milliards d'euros.

L'Italie a choisi de pérenniser la présence publique au capital de ses chantiers navals, bien que le pays les ait partiellement privatisés en 2014. Avec 72,51 % du capital , l'actionnaire très majoritaire de Fincantieri est ainsi Fintecna, société détenue à 100 % par la Caisse des dépôts italienne et chargée de gérer les participations publiques de l'État italien.

Contrairement au secteur français, la construction navale italienne n'a fait l'objet que d'une modeste restructuration au cours de la seconde moitié du XX e siècle. Par exemple, l'assemblage de navires civils en France employait plus de 45 000 personnes en 1949, chiffre tombé à 23 000 en 1984, et à 6 000 en 2004. En Italie pourtant, Fincantieri dispose toujours de treize chantiers navals distincts en activité , répartis dans les différentes régions du pays : le site emblématique de Monfalcone, mais aussi Castellammare di Stabia, Marghera, Muggiano ou Sestri Ponente. Les Chantiers de l'Atlantique emploient aujourd'hui un peu plus de 3 000 personnes, à mettre au regard des 8 300 employés de Fincantieri en Italie.

IMPLANTATIONS MONDIALES DE FINCANTIERI

Source : Fincantieri

Comme l'ont relevé les personnes entendues par votre rapporteur, une certaine surcapacité sur le territoire italien conduit le groupe à rechercher des synergies et des gisements de compétitivité sur ses autres sites. Autrement dit, en cas de rachat du site de Saint-Nazaire, Fincantieri sera-t-il tenté de réduire l'activité des chantiers français pour réaliser des économies d'échelle ou transférer les commandes ? Le ralentissement du secteur de la croisière, et donc de la construction navale, à l'aune de la pandémie de coronavirus, amplifie encore ce risque.

Ce ne serait pas la première fois qu'un rachat se traduirait rapidement par une suppression de « doublons d'activité » dans l'entreprise rachetée, au détriment de ses emplois et des savoir-faire territoriaux. Les rachats de la branche Énergie d'Alstom par l'américain General Electric, ou encore de la sucrerie de Cagny par l'allemand Südzucker, ont ainsi débouché sur un plan de restructuration dans le premier cas, et sur une quasi-fermeture de l'usine dans le second. Une gouvernance paritaire ne joue pas non plus toujours le rôle de rempart contre une prise de contrôle progressive : l'exemple du rachat du français Technip par l'américain FMC Technologies est à ce titre édifiant.

b) Une stratégie de croissance externe au péril de la filière française ?

D'ailleurs, la stratégie mise en oeuvre par Fincantieri au cours des dernières années prête d'autant plus de crédit à ces risques. A la faveur de la recomposition du secteur qui a suivi la double crise de 2001 et de 2008, le constructeur italien s'est démarqué par sa stratégie de croissance externe, rachetant de nombreux chantiers navals en Europe et dans le monde. Détenant une vingtaine de chantiers navals, le groupe est aujourd'hui présent dans plus de 11 pays et emploie un total de 19 500 salariés dans le monde.

À l'occasion de la faillite du groupe sud-coréen STX Offshore & Shipbuilding , Fincantieri avait racheté en 2013 les chantiers norvégiens du groupe Vard, ancienne filiale d'Aker Yards, dont il possède aujourd'hui 95,99 %. Moins de six ans plus tard, en novembre 2019, Fincantieri annonçait la fermeture de deux sites de sa filiale Vard, les chantiers d'Aukra et de Brevik, supprimant au passage près de deux-cents emplois norvégiens.

En ira-t-il de même pour les Chantiers de l'Atlantique ? À l'analyse des stratégies et des caractéristiques industrielles des deux groupes, si l'on voit bien l'intérêt pour Fincantieri d'absorber les chantiers français, qui disposent d'infrastructures uniques et d'une bonne avance dans l'innovation ; il est plus difficile de comprendre ce que les Chantiers pourraient bien gagner d'un tel rapprochement.

Il faut d'ailleurs rappeler que Fincantieri est bien le principal concurrent des Chantiers de l'Atlantique sur le marché mondial des grands paquebots. Les décisions que prendrait l'italien vis-à-vis des chantiers français seraient-elles nécessairement bienveillantes, ou assiste-t-on là plutôt une acquisition prédatrice visant à tuer la concurrence la plus significative ?

Le modèle industriel de Fincantieri est de surcroît bien plus intégré que celui des Chantiers de l'Atlantique. Le groupe compte sur plus de 5 000 sous-traitants, fournisseurs et équipementiers italiens , très liés à l'entreprise. Au vu de ces liens industriels et commerciaux très forts, Fincantieri ne sera-t-il pas tenté, pour les productions réalisées à Saint-Nazaire, de faire appel à ses propres sous-traitants italiens au détriment de l'écosystème local des Pays de la Loire ? Dans le cas du rachat du norvégien Vard, les personnes entendues par la commission des affaires économiques ont affirmé qu'un tel affaiblissement de la base industrielle locale a effectivement été constaté. Les entreprises locales, coréalisatrices des Chantiers, à la performance mondialement reconnue, vont-elles faire les frais de la stratégie de croissance externe de Fincantieri ?

2. Via un partenariat étendu avec Fincantieri, la Chine ne cache pas ses ambitions de conquête du marché des paquebots

Alors que l'équilibre entre l'activité italienne de Fincantieri et son éventuel nouveau site français est un enjeu considérable pour le futur des chantiers de Saint-Nazaire, une menace de taille émane en outre des liens étroits qui se tissent entre le groupe italien et l'industrie navale chinoise .

a) Une stratégie chinoise assumée de conquête des savoir-faire de la construction navale

La consolidation de la puissance maritime est aujourd'hui l'un des objectifs géopolitiques, militaires et industriels prioritaires de la Chine. Dans la stratégie « Made in China 2025 » , la construction navale est désignée comme l'un des secteurs cibles, nécessaires à l'établissement de la puissance navale chinoise, et pilier du développement des nouvelles Routes de la soie. Le développement de capacités nationales de construction de navires, civils comme militaire, est perçu comme le prérequis à l'indépendance économique et à la souveraineté militaire chinoises.

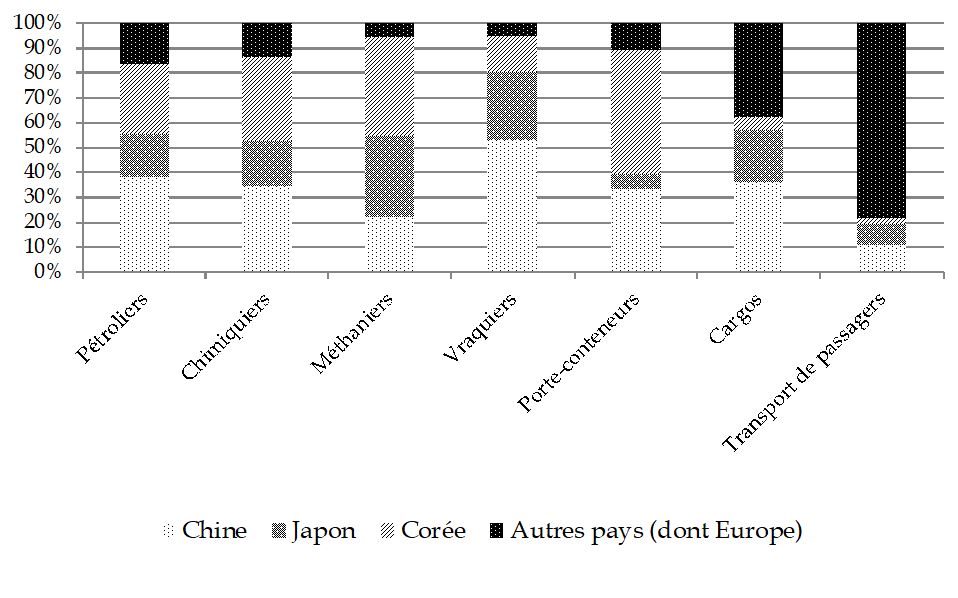

Cette stratégie a d'ores et déjà produit des résultats. La croissance des capacités navales chinoises est la plus dynamique au monde, suivant une tendance de montée en gamme et d'acquisition rapide de technologies. Alors que le pays ne représentait en 1998 que 4,1 % des navires produits dans le monde, la Chine construisait en 2008, dix ans plus tard, 32,3 % des navires de la planète. Le pays a non seulement largement dépassé l'Europe (5,7 % en 2008) et le Japon (18,2 %), mais est aussi en passe de rattraper son principal rival, la Corée du Sud (34,4 %). Le constructeur géant China State Shipbuilding Corporation (CSSC) se place désormais second derrière les chantiers leaders sud-coréens 18 ( * ) .

Cette montée en puissance rapide est le résultat d'une politique extrêmement volontariste, musclée par d'importantes aides publiques et un soutien agressif à l'innovation. Sur la seule année 2013 par exemple, l'État chinois avait augmenté de 40 % le soutien versé par les banques publiques aux chantiers navals, pour un montant total de près de 3 milliards de dollars, afin de doper la construction de méthaniers. De telles subventions publiques, interdites en Europe, irriguent tout l'écosystème chinois de la construction navale - chantiers, sous-traitants, fournisseurs - ayant permis au secteur de survivre à plusieurs années de creux cyclique.

Les pouvoirs publics chinois dirigent également d'une main de fer la concentration de l'industrie navale chinoise et la réduction des surcapacités , considérés comme deux leviers supplémentaires de compétitivité. Si dans le cadre de son dialogue avec l'Organisation mondiale du commerce (OMC), la Chine avait été contrainte de scinder ses grandes industries d'État en plusieurs entreprises « privées », elle opère actuellement le mouvement inverse. En novembre 2019, les deux plus grands conglomérats publics chinois de construction navale ont fusionné : ils représentent désormais, ensemble, un chiffre d'affaires de 65 milliards d'euros et un cinquième du marché mondial.

LA FUSION DES DEUX GÉANTS PUBLICS CHINOIS DE LA CONSTRUCTION NAVALE

En novembre 2019, la fusion des deux conglomérats publics chinois de construction navale a été annoncée par les pouvoirs publics chinois :

- China State Shipbuilding Corporation (CSSC), 2 e constructeur naval mondial avec 11,5 % du marché. CSSC compte plus de 70 000 employés et 136 filiales ;

- China Shipbuilding Industry Corporation (CSIC), 3 e constructeur naval mondial avec 7,5 % du marché.

Ces deux entreprises étaient issues de la scission en 1999 d'un premier géant chinois, dans le contexte de recherche par la Chine du statut d'économie de marché.

Aujourd'hui, ils représentent ensemble un chiffre d'affaires de près de 65 milliards d'euros, soit près de du double des trois plus grands constructeurs coréens combinés. Avec cette fusion, le géant domine près d'1/5 du marché mondial de la construction navale.

Pour les pouvoirs publics chinois, cette fusion permet de nouvelles économies d'échelle, une réduction à court-terme des surcapacités et mobilise davantage de moyens pour l'innovation et la montée en gamme .

Le coût de la main d'oeuvre et des matières premières chinoises demeure en outre un avantage comparatif indéniable. Dans le cas spécifique du secteur de la croisière, le coût du travail représente près de 25 % du coût d'un paquebot. L'accès des chantiers chinois à un acier moins coûteux, également subventionné par les pouvoirs publics chinois, creuse encore l'avantage. Au total, comme M. Laurent Castaing, directeur des Chantiers de l'Atlantique, l'indiquait lors de son audition par la commission, à technologies et performances égales, un grand paquebot chinois serait jusqu'à 20 % moins cher qu'un grand paquebot européen.

Lorsqu'elle réussira à acquérir les savoir-faire nécessaires à la construction de paquebots, sur lesquels l'Europe dispose aujourd'hui d'un monopole, on mesure bien la menace compétitive que la Chine représentera pour l'industrie européenne.

b) La dernière frontière : les grands paquebots

La construction des grands paquebots représente aujourd'hui l'un des derniers bastions réservés de l'industrie européenne. Fincantieri, Meyer Werft et les Chantiers de l'Atlantique n'ont pas d'autres compétiteurs au monde, ayant tiré profit des savoir-faire uniques développés au cours des derniers siècles.

Les perspectives de croissance du marché de la croisière se situent pourtant en Asie , tandis que les marchés européens et américains sont aujourd'hui relativement matures. Dans ces derniers, l'augmentation de la fréquentation est plus réduite, et les flottes sont déjà conséquentes, ayant bénéficié de nombreuses commandes récentes. À l'inverse, la zone Asie possède un fort potentiel de croissance, grâce à son immense population et à la hausse du niveau de vie.

La Chine ne représente aujourd'hui que 2 % des croisiéristes, et seulement 5 % de la flotte mondiale de navires de croisière. Un rattrapage important est donc attendu. L'État chinois entend fournir tous les efforts nécessaires pour capter ce potentiel de croissance, en mettant sur pied sa propre industrie de construction de paquebots, et peut-être, à terme, ses propres armateurs capables de supplanter les leaders européens et américains.

Or, la spécificité de la construction de grands paquebots ne réside pas tant dans la construction d'infrastructures gigantesques ni dans le développement de technologies de pointe - bien que nécessaires - que dans le savoir-faire unique des « grands assembleurs » européens et de leur écosystème de coréalisateurs. À l'heure actuelle, les constructeurs asiatiques ne disposent pas de cette compétence 19 ( * ) . S'étant lancé dans l'aventure lors des décennies précédentes, le Japon a lui aussi échoué à créer de toutes pièces une industrie nationale de paquebots, confrontés à l'absence de ce savoir-faire partagé.

La Chine entend pourtant conquérir ce dernier pan de la construction navale auquel elle n'a pas encore accès. Dans cet objectif de rattrapage, l'acquisition de savoir-faire européens est sa priorité stratégique. Elle se positionne déjà sur l'innovation, dopant le secteur chinois par des financements publics massifs, par exemple sur la propulsion au GNL ou sur les navires autonomes. Ce sont cependant les rachats d'entreprises leader ou les partenariats visant des transferts de production qui restent les armes les plus efficaces, offrant des résultats plus rapides et moins coûteux que des programmes de R&D sur plusieurs décennies.

Cette stratégie éprouvée a déjà été mise en oeuvre sur de nombreux autres segments de la construction navale. Face à une politique volontariste de la Chine, l'Europe, qui disposait autrefois d'un monopole dans la construction de méthaniers, a fait l'erreur d'accepter des accords de transfert de production vers l'Asie. Il n'a pas fallu longtemps pour que la Corée du Sud, puis la Chine, en extraient les technologies essentielles, puis mettent sur pied en quelques années une industrie aux prix plus compétitifs. Aujourd'hui, les chantiers européens ont entièrement perdu le marché des méthaniers, tandis que la Corée du Sud produit 86 % des méthaniers commandés dans le monde. Ce même scénario se retrouve pour de nombreux autres types de navires, comme les ferries.

La Chine a déjà lancé l'offensive sur les petits paquebots. En partenariat avec des chantiers norvégiens, la Chine a achevé en mars 2019 la production de ses premiers paquebots de petite taille, et entend désormais lancer leur production en série.

Les paquebots de grande taille et de luxe sont donc l'une des dernières frontières , l'un des derniers segments sur lesquels l'Europe et en particulier la France conservent une véritable avance. Cette avance se réduit pourtant d'année en année. Si la cession à Fincantieri engendrait un transfert de production ou de savoir-faire clefs vers la Chine, cela sonnerait le glas des chantiers français. Bien que l'entrée des constructeurs chinois sur le marché des grands paquebots semble à terme inéluctable, la politique industrielle française et européenne se doit de ne pas accélérer leur pénétration.

POIDS DES CONSTRUCTEURS ASIATIQUES DANS LA CONSTRUCTION

NAVALE

MONDIALE PAR TYPE DE BÂTIMENT ENTRE 2010 ET 2014

Source : Commission des affaires économiques du Sénat 20 ( * )

c) Un partenariat qui ouvre la voie aux constructeurs chinois ?

À rebours de ce constat alarmant, Fincantieri a choisi de conclure un partenariat avec le géant chinois de la construction navale , la China State Shipbuilding Corporation (CSSC) - partenariat dont le champ n'a de cesse de s'étendre.

Le 4 juillet 2016 , Fincantieri et CSSC signaient un accord visant à créer une coentreprise dédiée à la production de paquebots, conçus par Fincantieri et produits en Chine. Dans ce premier accord, le groupe italien conservait la main sur l'ingénierie, les équipements, composants et systèmes critiques ; protection jugées nécessaires dans l'objectif d'éviter la captation de ces technologies par le partenaire chinois. La même année, Fincantieri signait un accord avec une entreprise chinoise pour la maintenance, la réparation et la refonte de navires à Shanghai.

Dans le contexte de relations diplomatiques et économiques de plus en plus étroites entre l'Italie et la Chine 21 ( * ) , les deux partenaires Fincantieri et CSSC signaient en 2017 un nouvel accord pour la production, en Chine, de deux grands paquebots avant l'année 2024.

Un an plus tard, en août 2018, les technologies préservées par l'accord de 2016 étaient finalement absorbées dans le champ du partenariat entre Fincantieri et CSSC , par le biais d'un nouvel accord. Ce dernier était étendu à tous les domaines de la construction navale marchande, y compris les ferries et les équipements de paquebots.

Aboutissement de ces accords successifs, la construction du premier grand paquebot construit en Chine par CSSC et Fincantieri a débuté en octobre 2019. Il devrait être produit d'ici 2023 sur un chantier appartenant à l'une des filiales de CSSC, précédant la construction d'un second paquebot. Deux autres grands paquebots font l'objet d'une option. Selon les observateurs du secteur chinois, ces bâtiments seraient destinés à développer la première compagnie de croisière chinoise , par le biais d'une filiale de CSSC créée en 2015.

La presse chinoise se faisait à cette occasion l'écho du président de CSSC, M. Lei Fanpei, qui aurait déclaré : « C'est une décision stratégique pour China State Shipbuilding d'entrer dans le secteur des croisières en collaboration avec Carnival et Fincantieri. Grâce à des partenariats avec des entreprises de premier plan sur la scène internationale, nous allons construire une chaîne industrielle complète depuis la conception jusqu'à la construction de navires de croisière , y compris la supply chain » 22 ( * ) .

L'État chinois entend donc bien être en mesure d'assurer au plus vite la totalité des compétences intervenant dans la construction des grands paquebots , aujourd'hui chasse gardée des constructeurs européens. Cette stratégie inclut explicitement la création d'un écosystème de fournisseurs et d'équipementiers chinois, bientôt amenés à prendre le relais. La tentative de de nombreux sous-traitants italiens de Fincantieri de s'engouffrer dans cette brèche, s'implantant en Chine au plus près de ces chantiers en cours, ne peut qu'être vouée à l'échec.

Dès lors, la décision de Fincantieri de se lancer dans un partenariat avec CSSC peut-elle être interprétée autrement que comme une fuite en avant, précipitant l'acquisition par l'industrie navale chinoise des briques de savoir-faire manquantes ? Le groupe italien ne se tire-t-il pas une balle dans le pied, comme l'exemple des méthaniers le suggère ?

Avec ce pari chinois, Fincantieri ne risque-t-il pas d'entraîner dans sa chute les chantiers navals de Saint-Nazaire ? Moins diversifiés que Fincantieri, et objet d'une convoitise accrue au vu de leur excellente performance en matière d'innovation, ceux-ci sont une cible de choix.

Comme l'ont rappelé les experts entendus par la commission, une stratégie industrielle européenne forte fait cruellement défaut pour protéger les actifs stratégiques, tels que les Chantiers de l'Atlantique, de la menace chinoise. Ce constat était partagé en décembre 2019, lors des Assises de l'Économie de la Mer qui se tenaient à Montpellier, et par deux récents rapports de l'European Council for Foreign Relations 23 ( * ) .

* 17 Discours du 31 mai 2017 précité.

* 18 Source : Chiffres ISEMAR.

* 19 Ce sont d'ailleurs les actuels Chantiers de l'Atlantique qui avaient, en 1966, construit le tout premier paquebot jamais commandé par la République populaire de Chine.

* 20 Données ISEMAR, note n° 174 « La construction navale en Extrême-Orient, transformation d'une industrie porteuse » (2015).

* 21 En mars 2019, l'Italie a été le premier pays du G7 à rejoindre le programme chinois des « Nouvelles routes de la soie ». Près de vingt-neuf accords ont été signés par les deux pays, relatifs notamment à l'investissement de Pékin dans les ports et infrastructures italiennes. L'Italie entend également obtenir de la Chine une plus grande ouverture de son marché intérieur aux entreprises italiennes.

* 22 Source : Carnival Cruises.

* 23 « Blue China : Navigating the maritime Silk Road to Europe », Mathieu Duchâtel et Alexandre Sheldon Duplaix, avril 2018 ; « China at the gates : a new power audit of EU-China relations », François Godement et Abigaël Vasselier, Décembre 2017, ECFR.