B. AUPARAVANT MAJORITAIRES, LES SYNDICATIONS SONT DEVENUES MINORITAIRES POUR L'ÉMISSION DES TITRES DE LA DETTE DE L'ÉTAT À COMPTER DES ANNÉES 1980

1. Les adjudications, une technique privilégiée par les grands émetteurs souverains

En 2020,

l'AFT a procédé à 34

adjudications de titres de moyen et long terme, contre trois

syndications

, ces dernières représentant

donc

6 % du volume

émis sur ces maturités. Depuis

2010, l'AFT n'a procédé à des syndications qu'une (2010,

2011, 2013, 2014 et 2019) à deux fois (2016 à 2018) par

an.

L'évolution des modes financement de

l'État :

un bref rappel historique

Historiquement, les États se finançaient par le biais de protocoles bilatéraux, interétatiques ou noués avec des investisseurs particuliers. À cette première source de financement se sont ajoutés, surtout après la Seconde Guerre mondiale, les instruments de crédit des institutions financières internationales et des banques de développement. En parallèle, le recours à des emprunts directs auprès du secteur privé s'est développé, jusqu'à devenir majoritaire, avec le double objectif de diversifier la base des créanciers et de réduire les coûts de financement. Ainsi, entre 1970 et 1989, plus de la moitié des crédits souverains d'un État provenant en moyenne de banques commerciales, un cinquième d'autres États et un cinquième d'institutions internationales. Ce recours au financement privé fut d'autant plus facilité que, suite aux chocs pétroliers de 1973 et de 1979, les banques commerciales disposaient d'importantes réserves de devises. Regroupées en syndicats bancaires, elles pouvaient accorder de larges prêts aux États. Les instruments de crédits et de financement administrés ont alors été progressivement démantelés.

Dans les années 1990, alors que les banques commerciales dominent encore le marché primaire des dettes souveraines, les banques d'investissement commencent à intervenir dans ce secteur et un marché secondaire se développe, sur lequel s'échangent par exemple les crédits syndiqués. Les poids de la part de la dette négociable et de la part de la dette non négociable dans le total de la dette publique s'inversent, en faveur de la première. Ce développement repose sur la prévalence des obligations à compter des années 1980, qui offrent aux États un moyen de se financer à moyen et long terme, une transition s'opérant ainsi vers les obligations titrisées. Les opportunités offertes par les marchés incitent en effet de plus en plus les émetteurs souverains à émettre des titres de dettes plutôt qu'à recourir aux prêts des banques commerciales.

Pour la gestion opérationnelle du financement de l'État, certains émetteurs souverains décident alors de s'appuyer sur des établissements bancaires sélectionnés pour leur servir de partenaire institutionnalisé et d'intermédiaire officiel entre eux et les investisseurs finaux. Le système des spécialistes en valeur du Trésor, instauré en France à partir de 1986 et inspiré du modèle américain des primary dealers , se développe ensuite en Europe.

Ainsi, à compter de 1985, et en parallèle de la création des obligations assimilables du Trésor en France, la technique de l'adjudication devient majoritaire pour les emprunteurs les plus importants et remplace le système de la prise ferme (syndication). Les marchés se sont en effet professionnalisés autour de cette technique, qui permet à l'État de mettre en concurrence les banques et d'obtenir le meilleur taux.

Source : Charlotte Julie Rault, « Le cadre juridique de la gestion des dettes souveraines », 2015 ; Jenny Preunkert, « Financialization of governement debt ? European debt management approaches 1980-2007 », Competition and Cahange, vol. 2, 2017, pp.27-44

Les adjudications constituent ainsi le mode d'émission privilégié des titres de la dette française depuis 1985 et remplacent le placement par syndicat bancaire. Une seule syndication est par exemple exécutée en 1987, pour lancer un emprunt à taux variable indexé sur les bons du Trésor 12 ( * ) .

Cette prédominance des adjudications s'observe dans la plupart des grands émetteurs souverains en Europe , que ce soit l'Allemagne et le Royaume-Uni ou, certes sur des proportions moins fortes, l'Italie et l'Espagne. Comme l'a rappelé en audition Philippe Mills, directeur général de la SFIL, filiale de la Caisse des dépôts, et ancien directeur de l'AFT, les adjudications supposent en effet un marché secondaire suffisamment liquide pour assurer l'expression en continu des prix des titres , afin que les établissements financiers qui participent à ces opérations (les SVT) soient en mesure de souscrire des tailles importantes dans des conditions compétitives.

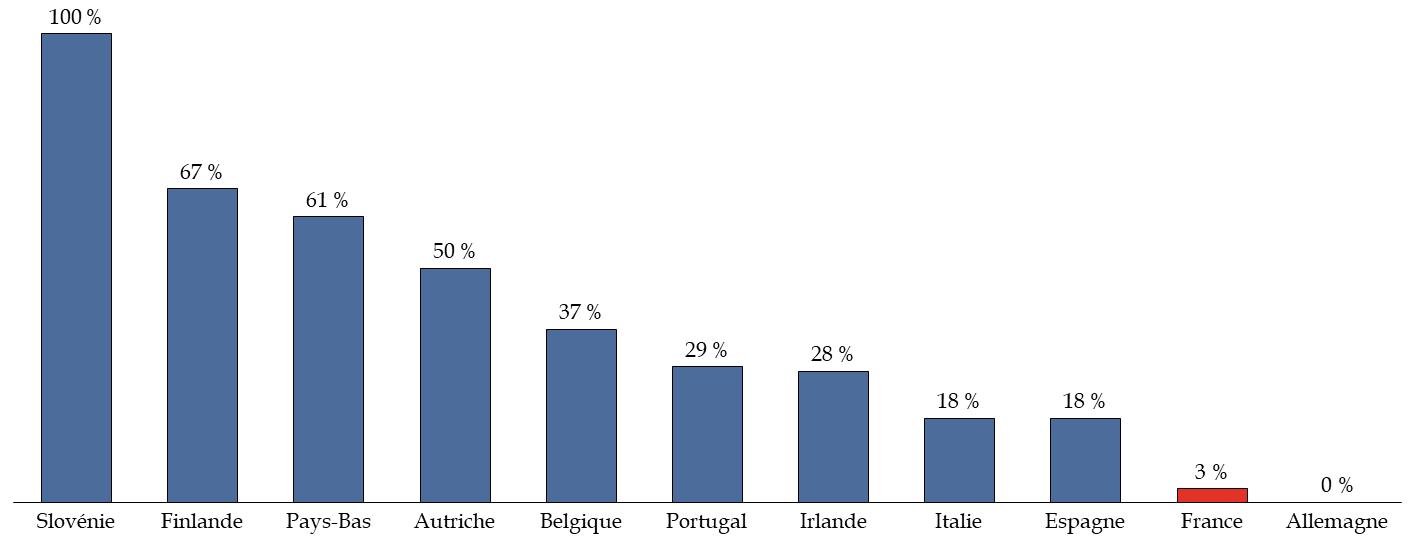

Volume du programme de financement net émis

par syndication en 2019 dans plusieurs pays européens

(en %)

Source : commission des finances du Sénat, d'après les réponses au questionnaire du rapporteur spécial

À noter que le Japon et les États-Unis n'émettent jamais de titres par syndication , eu égard à leurs conditions de financement très spécifiques. Ces États ont leur propre monnaie, une base d'investisseurs domestiques extrêmement large et une demande internationale soutenue.

Enfin, les émetteurs supranationaux comme le mécanisme européen de stabilité et le fonds européen de stabilité financière s'appuient traditionnellement sur des syndications et des adjudications, au contraire de la Commission européenne, qui recourait jusqu'ici exclusivement aux adjudications (cf. supra ).

2. Les syndications, une technique privilégiée par les agences publiques et par des émetteurs souverains plus modestes

La prévalence des adjudications dans les techniques d'émission de dette ne vaut que pour les plus grands émetteurs souverains. Les agences publiques ont quant à elles majoritairement recours à la syndication , alors que l'adjudication serait certainement plus onéreuse. En effet, le marché secondaire étant moins liquide, il est probable que les banques ne participeraient aux adjudications qu'avec une prime par rapport au « juste prix ». Cette prime se traduirait donc par un coût de financement au final plus élevé que celui obtenu par syndication, même après intégration de la rémunération versée aux établissements membres du syndicat bancaire.

L'exemple de la SFIL, banque publique de développement

La SFIL, banque publique de développement et filiale de la Caisse des dépôts depuis le 30 septembre 2020, est chargée de refinancer les prêts aux collectivités territoriales et aux établissements publics de santé. La SFIL ne procède que par syndication, que ce soit pour son canal historique de financement, les émissions d'obligations foncières 13 ( * ) (ou covered bonds) via la CAFFIL (Caisse française de financement local), pour les émissions obligataires de la SFIL elle-même en euros ou en dollars ou encore, depuis 2019, pour les émissions répondant aux critères « ESG » (critères environnementaux, sociaux et de gouvernance), avec au moins un programme vert et/ou social par an.

Les émissions du groupe SFIL présentent une très bonne signature sur les marchés, avec un écart de taux ( spread ) moyen par rapport aux titres émis pour la dette État de 15 points de base sur la période 2013-2020. Le groupe a également accès à des maturités longues, la moitié des émissions ayant une maturité de plus de 10 ans, sur les 7,2 milliards d'euros émis en 2020. La base d'investisseurs s'est elle aussi étendu de manière très dynamique, passant de 115 investisseurs en 2013 à 602 en 2020.

Pour cet émetteur, recourir à la syndication lui permet de solliciter des « poches » d'investisseurs spécifiques en fonction du profil de la banque intermédiaire, par exemple pour viser celles ayant un rayonnement régional particulier.

Source : audition du directeur général de la SFIL par le rapporteur spécial

Les émetteurs souverains de taille plus modeste ont également davantage recours à la syndication, par exemple en zone euro des pays tels que l'Autriche, la Finlande, la Belgique, le Portugal, les Pays-Bas, l'Irlande ou encore la Slovénie (cf. graphique supra ). Pour ces derniers, la syndication a longtemps été un moyen d'accroître la compétitivité de leurs émissions par rapport à celles des gros émetteurs souverains. Elle leur permet par ailleurs d'émettre de gros volumes rapidement, par une seule opération, et avec une plus grande certitude quant au résultat de l'émission, en particulier pour leurs obligations de référence 14 ( * ) .

Les pays émergents s'appuient également davantage sur les syndications. Si, d'après le Fonds monétaire international (FMI) 15 ( * ) , les adjudications occupent une part de plus en plus importante dans les émissions des pays en développement, en raison de leur plus grande transparence et de la concurrence qu'elles permettent entre les établissements bancaires, la syndication peut se révéler plus sûre dans les toutes premières phases du développement du marché primaire et secondaire des titres souverains. Quand la demande est très incertaine, la syndication peut être utile pour minimiser le risque du placement.

De manière générale, et ce pour tous les emprunteurs, la syndication permet à l'émetteur de davantage contrôler le prix proposé pour un titre et de disposer d'une marge de manoeuvre supplémentaire pour ajuster la taille de l'émission . Il dispose également d'un contrôle accru sur la base des investisseurs , y compris dans ses choix d'allocation, ce qui n'est pas le cas dans le cadre d'une adjudication.

Les syndications sont aussi une manière efficace de découvrir le prix du bien , ici du titre, sur le marché, en l'absence de référence fiable sur le marché secondaire. L'adjudication peut ainsi se révéler particulièrement pertinente en matière de produits innovants 16 ( * ) ou d'émissions de long-terme.

* 12 Jean-François Pons, « Réforme de la politique d'émission et de gestion de la dette publique en France (1985-1987) », Revue d'économie financière, 1988, pp.88-99.

* 13 Aussi appelées obligations sécurisées. Les émissions de la banque sont garanties par un portefeuille de crédits détenus par la banque et de faible risque.

* 14 Hans Blommestein, « New challenges in the use of government debt issuance procedures, techniques and policies in OECD markets », Financial market trends, 2009.

* 15 Fonds monétaire international, « Developing Government bond markets. A handbook », Chapitre 5 « Developing a primary market for government securities », 2001.

* 16 Banque mondiale, « Domestic syndications - Background note », Government bond markets advisory services, mai 2015.