II. LES RECETTES DANS LA CONTINUITÉ DE LA LOI DE FINANCES INITIALE POUR 2018

A. DES RECETTES FISCALES NETTES EN HAUSSE HORS EFFETS DE PÉRIMÈTRE

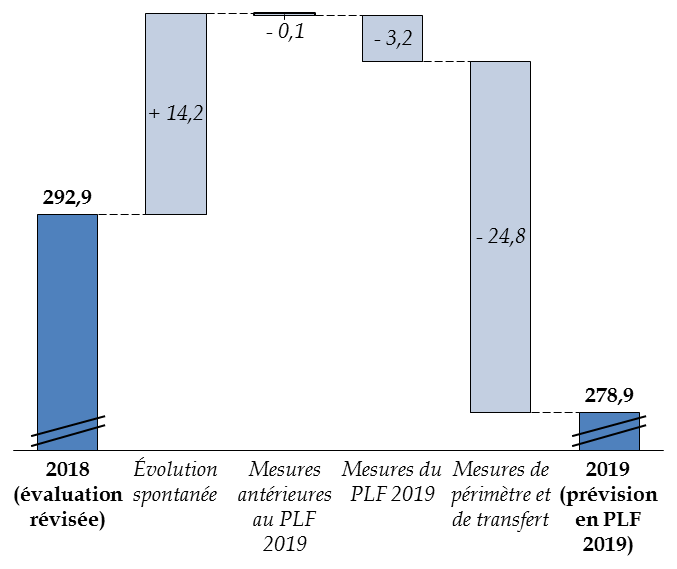

Les recettes fiscales nettes diminueraient en 2019 de 14 milliards d'euros par rapport à la prévision d'exécution de 2018, en raison d'un transfert de 32,5 milliards d'euros de TVA à la sécurité sociale , partiellement compensé par la dynamique d'évolution des recettes.

Si l'on neutralise ce transfert, les recettes fiscales nettes seraient en revanche en hausse de 18,5 milliards d'euros .

Décomposition des facteurs d'évolution

des recettes fiscales nettes de l'État

entre la prévision

d'exécution pour 2018 et l'estimation pour 2019

du projet de loi de

finances initiale

(en milliards d'euros)

Source : commission des finances du Sénat, à partir des documents budgétaire

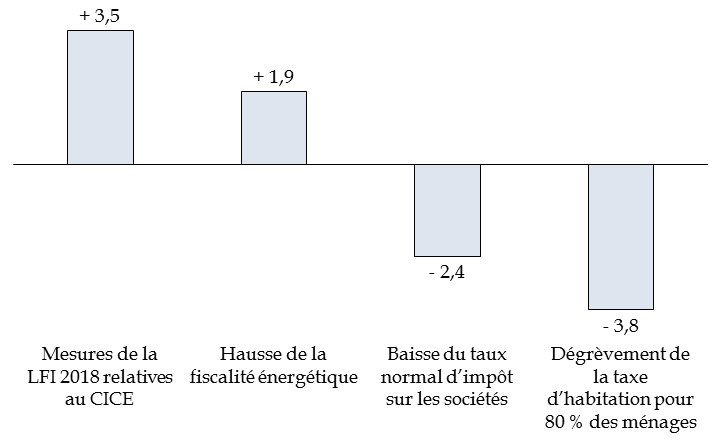

Si l'effet en 2019 des mesures antérieures au présent projet de loi de finances est globalement nul, il résulte en fait de l'effet contraire de mesures qui représentent des réformes d'importance.

Effet pour chacune des recettes fiscales de 2019 des

mesures antérieures

au présent projet de loi de

finances

(en milliards d'euros)

Source : commission des finances du Sénat, à partir des documents budgétaires

Votre rapporteur général note la faiblesse de l'impact de certaines des surtaxes créées dans la loi de finances initiale pour 2018 à l'initiative de l'Assemblée nationale pour compenser l'exclusion des biens correspondants de l'assiette de l'impôt sur la fortune immobilière (IFI). L'augmentation du barème du droit annuel de francisation et de navigation ne concerne par exemple que six navires, dont un seul sous pavillon français, pour un produit de 82 500 euros sur les sept premiers mois de l'année. Quant à la nouvelle taxe additionnelle sur l'immatriculation des voitures de sport, son rendement est estimé à 7,2 millions d'euros.

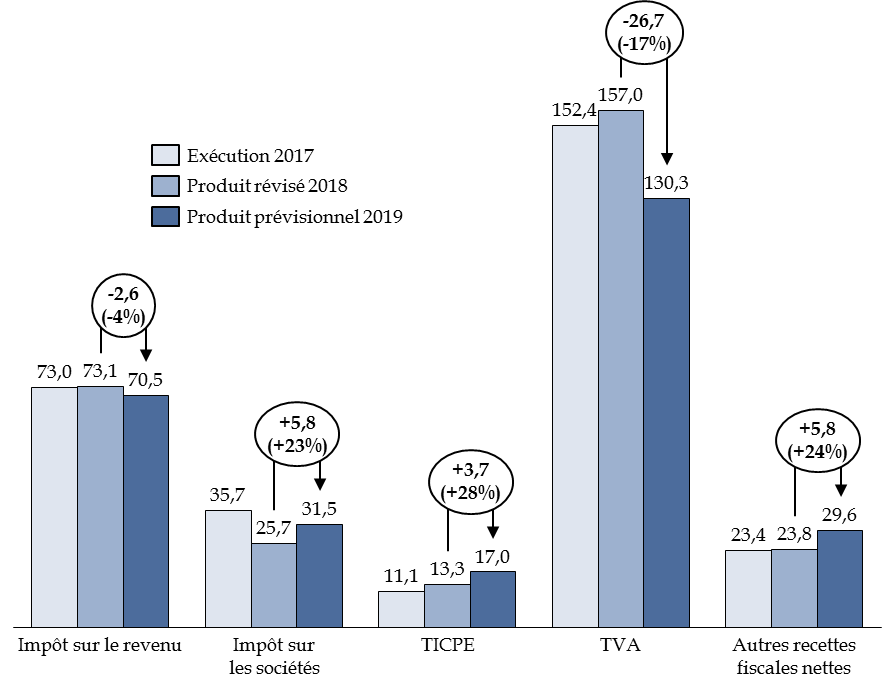

L'évolution du produit des grands impôts montre des évolutions contrastées.

Évolution du produit des « grands impôts » de l'État de 2017 à 2019

(en milliards d'euros)

Source : commission des finances du Sénat, à partir des documents budgétaires.

Le rendement de l'impôt sur le revenu connaîtrait pour des raisons techniques un rendement moindre à hauteur de 2,6 milliards d'euros : son évolution spontanée (hausse de 2,45 milliards d'euros) et l'effet des mesures antérieures au présent projet de loi de finances sont plus que compensées par le décalage des recettes lié à la mise en place du prélèvement à la source . Comme expliqué supra , celui-ci ne produira des recettes que sur onze mois en 2019, entraînant des recettes budgétaires inférieures de 5,9 milliards d'euros au rendement attendu en année pleine.

Votre rapporteur général fait toutefois observer que le rendement de l'impôt sur le revenu devrait connaître un gain du fait de l'imposition des revenus exceptionnels de 2018, qui n'entrent pas dans le champ du crédit d'impôt de modernisation du recouvrement (CIMR).

L' impôt sur les sociétés , qui avait connu un rendement exceptionnel en 2017 en raison de la mise en place d'une contribution exceptionnelle compensant l'annulation de la taxe de 3 % sur les dividendes, progresserait l'an prochain malgré la poursuite de la baisse progressive du taux de l'impôt sur les sociétés prévue par la loi de finances pour 2018, avec un taux nominal limité en 2019 à 31 % pour les bénéfices dépassant 500 000 euros.

Cet effet, portant une baisse estimé à 2,4 milliards d'euros, est plus que compensé par les autres mesures décidées avant le présent projet de loi de finances, liées notamment à l'abaissement du CICE et à sa transformation en allégement de cotisations sociales (pour une diminution totale de recettes de 0,4 milliard d'euros), par l'évolution spontanée du rendement de l'impôt (augmentation de 4,7 milliards d'euros) et par les mesures contenues dans le présent projet de loi de finances (augmentation de 1,4 milliard d'euros) : réforme du régime de l'intégration fiscale (article 12, pour un coût de 130 millions d'euros environ) et modification des règles de calcul du 5 e acompte (article 15, pour une hausse de 1,5 milliard d'euros).

Les effets relatifs à la taxe intérieure de consommation sur les produits énergétiques (TICPE) et à la diminution importante du produit de la taxe sur la valeur ajoutée (TVA) seront présentés infra. Il convient toutefois de préciser d'abord les limites inhérentes à l'estimation de l'évolution spontanée des recettes fiscales.

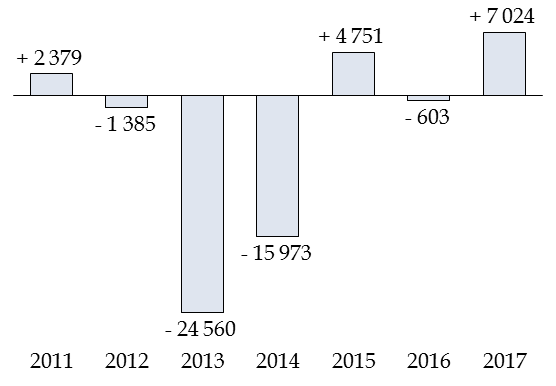

1. Une évolution spontanée soumise aux incertitudes relatives à l'élasticité

Les recettes fiscales atteignent parfois un niveau significativement différent de celui qui avait été prévu lors de l'élaboration du budget. On se souvient de l'épisode de la « cagnotte », correspondant à un surplus de recettes fiscales découvert par la commission des finances du Sénat en 1999. En sens inverse, les recettes brutes des trois grands impôts (impôt sur le revenu, impôt sur les sociétés et taxe sur la valeur ajoutée) ont été inférieures de 24,5 milliards d'euros par rapport à la prévision lors de l'exercice 2013, et de près de 16 milliards d'euros l'année suivante.

Écart entre la prévision et l'exécution des recettes fiscales brutes de l'État

(en millions d'euros)

Source : commission des finances du Sénat, à partir des rapports de la Cour des comptes sur le budget de l'État

Or l'évolution des recettes fiscales dépend en grande partie, abstraction faite des mesures nouvelles, de l'évolution de l'activité économique. Il est donc crucial , pour prévoir les recettes fiscales de l'année à venir et donc éviter une dérive du solde budgétaire, de connaître , non seulement l'évolution du PIB, mais aussi l'élasticité du produit de chacun des grands impôts à l'évolution du PIB , en supposant celle-ci connue.

Le rapport économique, social et financier annexé au présent projet de loi de finances prévoit une élasticité des recettes fiscales nettes au PIB de 1,2 en 2019 . Cette valeur est obtenue en rapportant l'évolution de ces recettes hors mesures nouvelles et de transfert, soit 3,7 % en 2019, à l'augmentation prévisionnelle du PIB en valeur, soit 3 %.

Or on constate une différence souvent importante entre l'estimation de l'élasticité faite en loi de finances initiale et celle qui est constatée en exécution. Ainsi en 2018, selon les réponses obtenues par votre rapporteur général, l'élasticité des recettes fiscales nettes de l'État, c'est-à-dire déduction faite des remboursements et dégrèvements, serait de 1,7 en prévision actualisée, alors que le budget avait été élaboré avec une hypothèse d'élasticité de 1,2 seulement. La différence entre la prévision et l'actualisation signifie que, pour un point de croissance supplémentaire, les recettes augmenteraient de 1,7 % et non de 1,2 %.

Si l'on examine ensuite l'élasticité selon le type d'impôt, il existe en fait des écarts dans les deux sens.

Élasticité des recettes fiscales nettes au PIB

Source : commission des finances du Sénat, à partir des réponses du Gouvernement. Lecture : les recettes fiscales nettes augmentent spontanément en 2018 (prévision actualisée) de 1,7 % pour une augmentation du PIB de 1 % en valeur.

Les révisions à la hausse s'expliqueraient par l'abaissement de la prévision d'évolution du PIB en valeur pour l'impôt sur le revenu et par une révision à la hausse des emplois taxables pour la TVA. Les autres recettes fiscales font l'objet d'une révision technique à la hausse de l'élasticité, due à une erreur de comptabilisation de droits de mutation à titre gratuit (DMTG), imputés à tort sur 2018 (au lieu de 2017).

Les révisions à la baisse concernent quant à elles des impôts de rendement global moindre. L'élasticité de la TICPE subirait les répercussions de la forte hausse du prix du baril de pétrole sur les prévisions de consommation de carburants. Quant à l'impôt sur les sociétés, l'élasticité (et donc le rendement) moindre qu'espéré serait lié au contrecoup du cinquième acompte de 2017, qui avait été perçu à un niveau plus élevé qu'anticipé.

Une partie du solde budgétaire de 2018 résulte donc d'une sous-estimation initiale de l'élasticité. Il convient de demeurer prudent sur l'estimation de l'évolution spontanée des recettes en 2019.

2. Des questions toujours sans réponse concernant la taxe d'habitation dans l'attente de la réforme de la fiscalité locale

La mise en oeuvre de la suppression de la taxe d'habitation pour 80 % des ménages , contre 20 % auparavant, se poursuit par une deuxième tranche en 2019 .

Pour mémoire, la loi de finances pour 2018 a prévu une augmentation progressive du taux de dégrèvement entre 2018 et 2020, fixé pour les contribuables concernés à 30 % de la cotisation de référence en 2018, 65 % en 2019 et 100 % en 2020.

Le coût de la première tranche était de 3 milliards d'euros et, avec la seconde, c'est un coût total de 6,8 milliards d'euros que représente cette mesure au titre des deux premières années. Il devrait passer à 10,1 milliards d'euros en 2020 avec la troisième et dernière tranche, aboutissant à la suppression de la taxe d'habitation pour 80 % des ménages.

Votre rapporteur général regrette à nouveau la mise en oeuvre de cette réforme sans concertation avec les collectivités territoriales , alors même qu'une réforme importante de la fiscalité locale est annoncée par le Gouvernement.

Le mystère reste également entier - ce qui devient inquiétant -, sur la mise en oeuvre de l'objectif annoncé par le Gouvernement , et rendu nécessaire par la décision du Conseil constitutionnel relative au projet de loi de finances pour 2018 61 ( * ) , de suppression complète de la taxe d'habitation pour les 20 % de contribuables non concernés par la réforme.

Cette mesure, comme la reprise d'une partie de la dette de SNCF Réseau, n'a pas été prise en compte dans le programme de stabilité transmis au printemps 2018 aux institutions européennes, ce qui rendra encore plus difficile le respect de ce programme 62 ( * ) .

Enfin il est particulièrement regrettable que la suppression complète de la taxe d'habitation soit financée par un creusement du déficit à hauteur de 0,2 point de PIB en moyenne entre 2020 et 2022 et non, comme l'avait initialement annoncé le ministre de l'Action et des Comptes publics, par des économies. Pour mémoire, le coût de la mesure, estimé à partir des conclusions de la mission menée par nos collègues Dominique Bur et Alain Richard sur la refonte de la fiscalité locale, en faisant l'hypothèse d'un maintien d'une imposition des résidences secondaires, serait d'environ 8 milliards d'euros 63 ( * ) .

3. L'alourdissement massif de la fiscalité écologique, favorisant surtout le rendement au profit du budget général

L'année 2019 connaît d'importantes évolutions de la fiscalité écologique qui résultent à la fois de la poursuite de la mise en oeuvre de décisions votées en loi de finances pour 2018 et de mesures nouvelles, aboutissant dans l'ensemble à un alourdissement de la charge représentée par la fiscalité écologique et énergétique , marquée par la poursuite de la trajectoire de hausse de la taxe carbone et de la convergence de la fiscalité entre le diesel et l'essence.

Les seules mesures de la loi de finances pour 2018 entraînent une hausse de 46 milliards d'euros en cinq ans des prélèvements obligatoires pesant sur les ménages et les entreprises.

Rendement net de la hausse des tarifs de TICPE résultant de la hausse de la composante carbone et de la convergence essence-gazole entre 2018 et 2022

(en milliards d'euros)

Source : commission des finances du Sénat, à partir de l'évaluation préalable du projet de loi de finances pour 2018

Indépendamment de la hausse de la composante carbone, le rattrapage en quatre ans de la taxation entre les essences et le gazole se traduit ainsi par une augmentation de la part fixe de la TICPE de 2,6 centimes d'euro par litre de gazole par an de 2018 à 2021 .

Si l'objectif général de transition énergétique est pleinement partagé par votre rapporteur général, force est de constater que l'objet de la fiscalité écologique, telle qu'elle est appliquée, est ambivalent , puisque les taxes ont certes une vocation incitative à modifier les comportements, mais elles ont surtout également un objectif clair de rendement.

Cette double dimension, pour ne pas dire cette ambiguïté, nuit à son acceptabilité au sein de la population.

Ainsi la TICPE demeure-t-elle pour l'essentiel une taxe de rendement budgétaire : la composante liée au contenu en CO 2 ne représente en 2018, selon les éléments obtenus par votre rapporteur général, qu'un montant de 7 milliards d'euros, par rapport à un rendement total prévisionnel de 33,8 milliards d'euros.

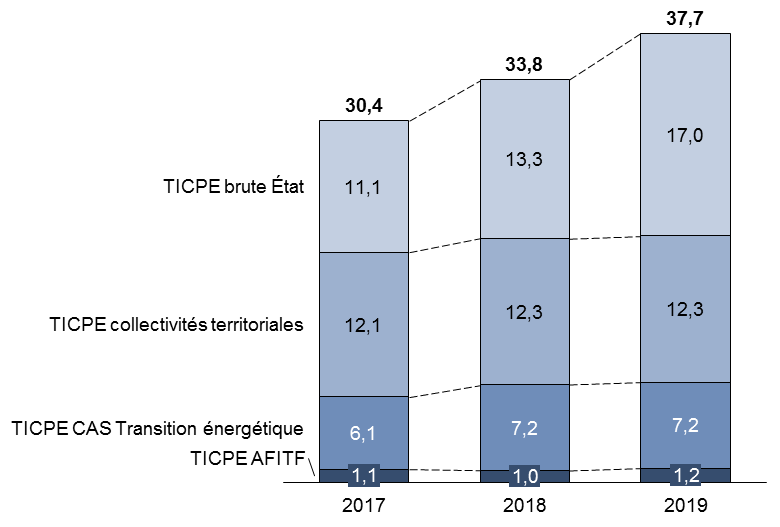

Par ailleurs, sur les 37,7 milliards d'euros de recettes attendues en 2019 au titre de la TICPE, seuls 7,2 milliards d'euros sont affectés au compte d'affectation spéciale « Transition énergétique » , chiffre en légère hausse par rapport à 2017 mais stable au regard de 2018.

En revanche, ce sont bien 17 milliards d'euros qui bénéficieront au budget général , contre 13,3 milliards d'euros en 2018 (et 11,1 milliards d'euros en 2017).

Affectation de la TICPE entre 2017 et 2019

(en milliards d'euros)

Nb : avant mouvements du projet de loi de finances rectificative pour 2018.

Source : commission des finances du Sénat, à partir des documents budgétaires

Il est peu probable que cette augmentation de presque 4 milliards d'euros supplémentaires vise à favoriser à même hauteur la mise en place de nouvelles mesures à destination des ménages et des entreprises afin de favoriser la transition écologique ou de renforcer celles déjà existantes (prime de conversion automobile, rénovation énergétique des bâtiments...).

De fait, les dépenses du budget général consacrées à la transition énergétique ne connaissent pas d'augmentation comparable .

Les mesures de compensation, telles que le « chèque énergie » qui a surtout remplacé les anciens tarifs sociaux de l'énergie, demeurent très insuffisantes.

Parmi les principales dépenses fiscales, le crédit d'impôt pour la transition énergétique (CITE), qui était de 1,7 milliard d'euros en 2017 et 2018 (prévision), devrait diminuer à 879 millions d'euros en 2019 suite au recentrage du dispositif effectué par la loi de finances pour 2018. Le taux réduit de TVA à 5,5 % pour les travaux d'amélioration de la qualité énergétique est stable à 1,1 milliard d'euros 64 ( * ) .

|

Les principales mesures du projet de loi de finances

pour 2019

Le présent projet de loi de finances met notamment l'accent sur la fiscalité des déchets : - aménagement de la taxe d'enlèvement des ordures ménagères (TEOM), notamment pour encourager à la mise en place d'une part incitative et pour sécuriser la définition juridique des dépenses pouvant être financées par cette taxe (article 7) ; - trajectoire d'augmentation de la composante « déchets » de la TGAP jusqu'en 2025 afin de renchérir le coût de la mise en décharge et de l'incinération des déchets (article 8) ; - réduction à 5,5 % du taux de TVA sur certaines prestations de gestion des déchets (article 59). Par ailleurs le projet de loi de finances propose la suppression du tarif réduit de taxe intérieure de consommation sur les produits énergétiques (TICPE) appliquée au gazole non routier (article 19) 65 ( * ) . Enfin le crédit d'impôt transition énergétique (CITE) est prorogé d'un an (article 57), avant une éventuelle transformation en prime par la suite. Source : commission des finances du Sénat |

La suppression brutale du tarif réduit de TICPE sur le gazole non routier va aussi créer des difficultés importantes pour des secteurs tels que les bâtiments et travaux publics (BTP) et les industries extractives. De nombreuses entreprises industrielles seront confrontées de manière soudaine à plus d'un triplement de leur tarif de TICPE, alors même que celui-ci a vocation à poursuivre encore son augmentation dans les années à venir sous l'effet de la hausse de la taxe carbone et de la convergence entre les fiscalités de l'essence et du gazole.

Quant à la TGAP , elle est versée au budget général et ne constitue donc pas un outil de financement de l'économie circulaire. Son augmentation en 2019 sera en particulier supportée par les collectivités territoriales. Les mesures présentées comme une compensation à cette hausse paraissent clairement insuffisantes, à savoir la baisse du taux de TVA applicable à certaines prestations de gestion des déchets et les mesures visant à simplifier le déploiement de la part incitative de la TEOM 66 ( * ) . La hausse de la TGAP conduira à augmenter globalement le coût du service public de gestion des déchets ménagers , au risque d'apparaître aux citoyens non pas comme une mesure en faveur de l'environnement, mais comme une simple charge supplémentaire .

Au total, faute d'une orientation claire, la fiscalité écologique et énergétique apparaît de plus en plus comme une mesure « punitive », tout particulièrement dans ses effets sur le prix des carburants à l'égard de personnes, souvent modestes ou vivant en milieu rural, qui n'ont aucune possibilité d'y échapper faute de solution de transport alternative.

4. Un effet de périmètre majeur : le transfert de TVA à la sécurité sociale

Le produit de la TVA diminue en 2019 de 26,7 milliards d'euros par rapport à la prévision révisée pour 2018, par l'effet :

- d'une augmentation spontanée de la TVA nette totale de 5,2 milliards d'euros ;

- de mesures nouvelles ou antérieures entraînant une croissance du rendement de 0,7 milliard d'euros ;

- mais surtout d'une diminution du produit de 32,5 milliards d'euros en raison d'un transfert supplémentaire à la sécurité sociale .

Le transfert à la sécurité sociale résulte d'un ensemble de mesures figurant dans l'article 36 du présent projet de loi de finances pour 2019, qui fixe la fraction de TVA affectée à la sécurité sociale à 26,36 % à partir de 2019, au lieu de 5,93 % en 2018 :

- 24,6 milliards de TVA sont transférés à la sécurité sociale afin de compenser les pertes de recettes de celle-ci résultant de la réduction de 6 points de cotisations sociales patronales maladie à compter du 1 er janvier 2019 en remplacement du CICE, du renforcement des allègements généraux de cotisations sociales à partir du 1 er octobre 2019 et de la suppression de certains dispositifs d'exonérations ciblées ;

- 4,1 milliards d'euros sont transférés à l'Unédic afin de compenser les pertes de recettes résultant en 2019 de la baisse, en deux temps, des cotisations salariales chômage survenues en 2018 ;

- 7,6 milliards d'euros compensent l'affectation à l'État du produit des prélèvements sociaux sur le capital, à l'exception de la contribution sociale généralisée (CSG) et de la contribution au remboursement de la dette sociale (CRDS). Cette mesure tire les conséquences de l'arrêt rendu par la Cour de justice de l'Union européenne dans l'affaire « De Ruyter » 67 ( * ) .

Le transfert tient également compte de certains mouvements entre l'État et l'assurance maladie.

* 61 Décision n° 2017-758 DC du Conseil constitutionnel du 28 décembre 2017.

* 62 Voir le rapport d'information n° 438 (2017-2018) de M. Albéric de Montgolfier, fait au nom de la commission des finances, déposé le 18 avril 2018, relatif au programme de stabilité pour les années 2018 à 2022.

* 63 Voir le rapport n° 649 (2017-2018) de M. Albéric de Montgolfier, fait au nom de la commission des finances sur le débat d'orientation des finances publiques pour 2019, déposé le 11 juillet 2018, p. 14 et suivantes.

* 64 Document « Voies et moyens » annexé au présent projet de loi de finances, tome 2, p. 75.

* 65 L'Assemblée nationale a également supprimé une exonération temporaire de TICPE pour certaines livraisons de fioul (article 19 bis ), mais il s'agissait d'une disposition caduque dont la suppression correspond à un toilettage juridique.

* 66 L'écart entre la hausse de la TGAP et la baisse de TVA s'élèverait à 431 millions d'euros sur la période 2021-2025, selon les estimations du Gouvernement présentées dans les évaluations préalables des articles 8 et 59 du présent projet de loi de finances.

* 67 Cour de justice de l'Union européenne, 26 février 2015, affaire C?623/13, Ministre de l'Économie et des Finances contre Gérard de Ruyter.