Rapport général n° 147 (2018-2019) de Mme Sylvie VERMEILLET , fait au nom de la commission des finances, déposé le 22 novembre 2018

Disponible au format PDF (2,7 Moctets)

-

LES PRINCIPALES OBSERVATIONS DE LA RAPPORTEURE

SPÉCIALE

-

PREMIÈRE PARTIE - MISSION

« RÉGIMES SOCIAUX ET DE RETRAITE »

-

I. UNE QUASI STABILISATION DES DOTATIONS

D'ÉQUILIBRE AUX RÉGIMES SPÉCIAUX DE RETRAITE DANS UN

CONTEXTE POURTANT PROPICE À LA MAÎTRISE DES

DÉSÉQUILIBRES DES CAISSES

-

A. UNE CHARGE BUDGÉTAIRE EN

LÉGÈRE RÉDUCTION ?

-

1. Une légère réduction

nominale des dotations programmées pour 2019 correspondant à des

évolutions divergentes des besoins d'équilibre des régimes

spéciaux

-

2. Une évolution des dotations dont la

significativité, en soi toute relative, est régulièrement

remise en cause par les évolutions apparues en cours de gestion et se

trouve suspendue au sort réservé à une dette de l'Etat

envers la SNCF

-

3. Une stabilité des besoins de

subventionnement alors que le contexte est globalement favorable à une

rééquilibrage des caisses

-

4. Une augmentation spontanée de la valeur

de la pension moyenne en stock

-

1. Une légère réduction

nominale des dotations programmées pour 2019 correspondant à des

évolutions divergentes des besoins d'équilibre des régimes

spéciaux

-

B. UNE BUDGÉTISATION DE LA MISSION DANS LE

PROJET DE LOI DE PROGRAMMATION DES FINANCES PUBLIQUES À L'HORIZON 2020

QUI REPOSE SUR DES HYPOTHÈSES VOLONTARISTES

-

C. LA PARTICIPATION DES CAISSES DES RÉGIMES

SPÉCIAUX AUX EFFORTS DE MAÎTRISE DE LA DÉPENSE

-

D. UNE CONTRIBUTION DE 6,284 MILLIARDS D'EUROS POUR

FINANCER LES DEUX TIERS DES PRESTATIONS DE RETRAITE PRÉVUES EN

2019

-

A. UNE CHARGE BUDGÉTAIRE EN

LÉGÈRE RÉDUCTION ?

-

II. DES RÉGIMES SPÉCIAUX

« OUVERTS » EN VOIE DE

« BANALISATION », DES PERSPECTIVES DE RÉDUCTION DES

DÉFICITS À MOYEN ET À LONG TERME BOULEVERSÉES PAR

LE PASSAGE DU RÉGIME DE LA SNCF AU STATUT DE RÉGIME

FERMÉ

-

A. UN RAPPROCHEMENT AVEC LES RÈGLES DE DROIT

COMMUN QUI LAISSE DES DIFFÉRENCES SIGNIFICATIVES AUXQUELLES IL FAUT

NÉANMOINS APPORTER DES NUANCES

-

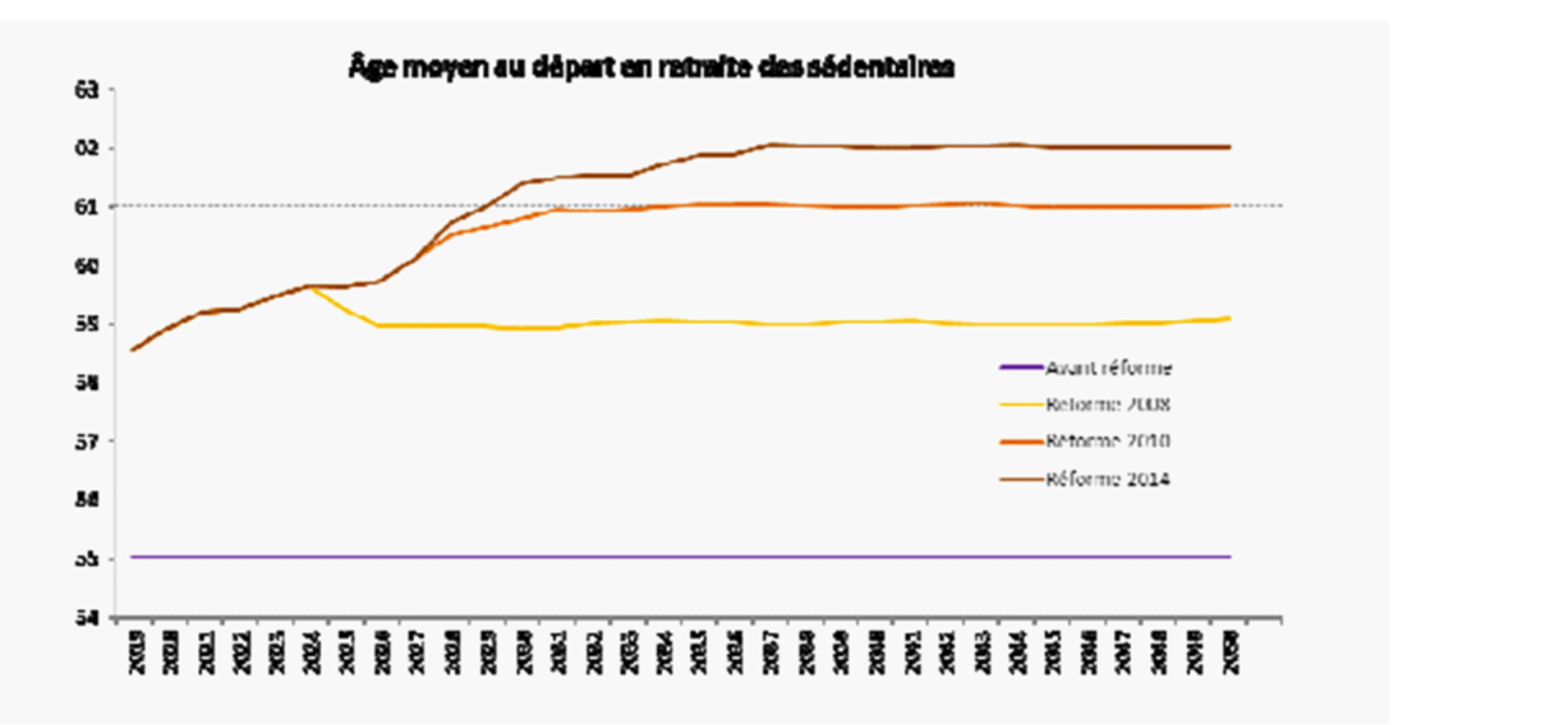

1. Même si elle n'a pas modifié les

conditions d'âge pour liquider une retraite spécifiques aux

régimes spéciaux, la réforme de 2008 a poursuivi un

objectif principal de prolongation de la durée d'activité en

introduisant de nouveaux paramètres de liquidation

-

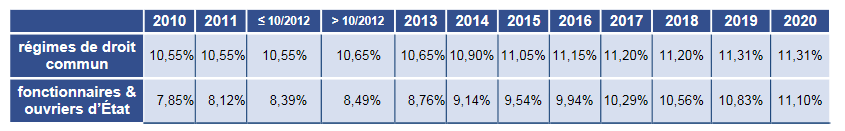

2. Les réformes de 2010 et 2014 ont à

nouveau modifié les paramètres des régimes spéciaux

concernés

-

3. Des différences significatives

demeurent

-

1. Même si elle n'a pas modifié les

conditions d'âge pour liquider une retraite spécifiques aux

régimes spéciaux, la réforme de 2008 a poursuivi un

objectif principal de prolongation de la durée d'activité en

introduisant de nouveaux paramètres de liquidation

-

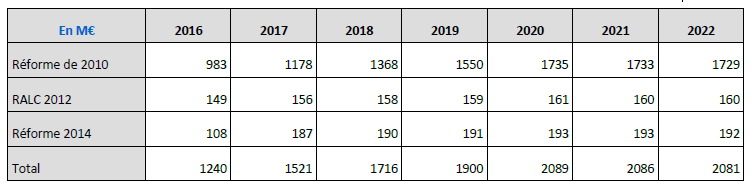

B. LA BAISSE GRADUELLE DU BESOIN DE FINANCEMENT

DES RÉGIMES SPÉCIAUX REMISE EN CAUSE PAR L'ADOPTION DU

« PACTE FERROVIAIRE »

-

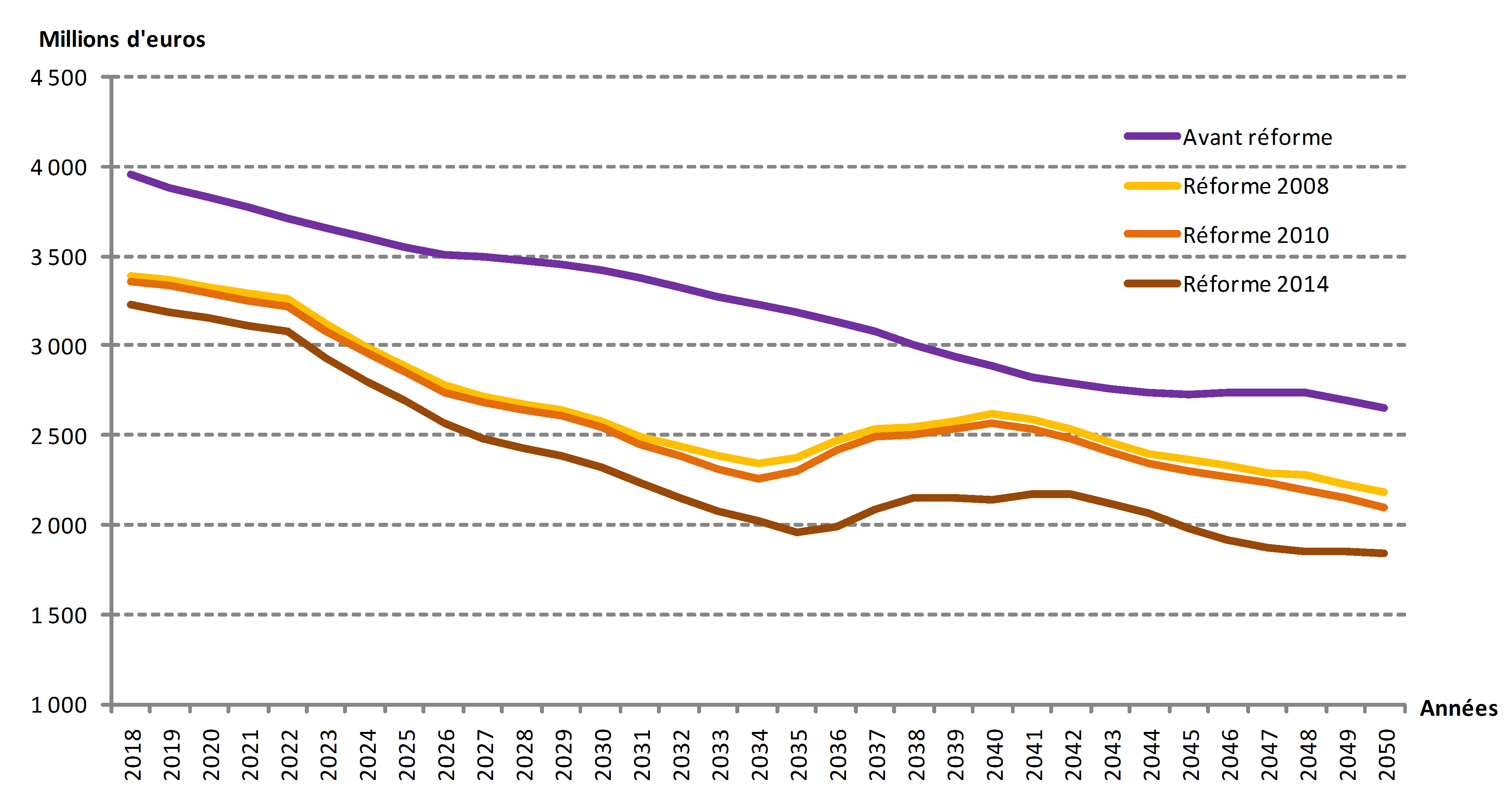

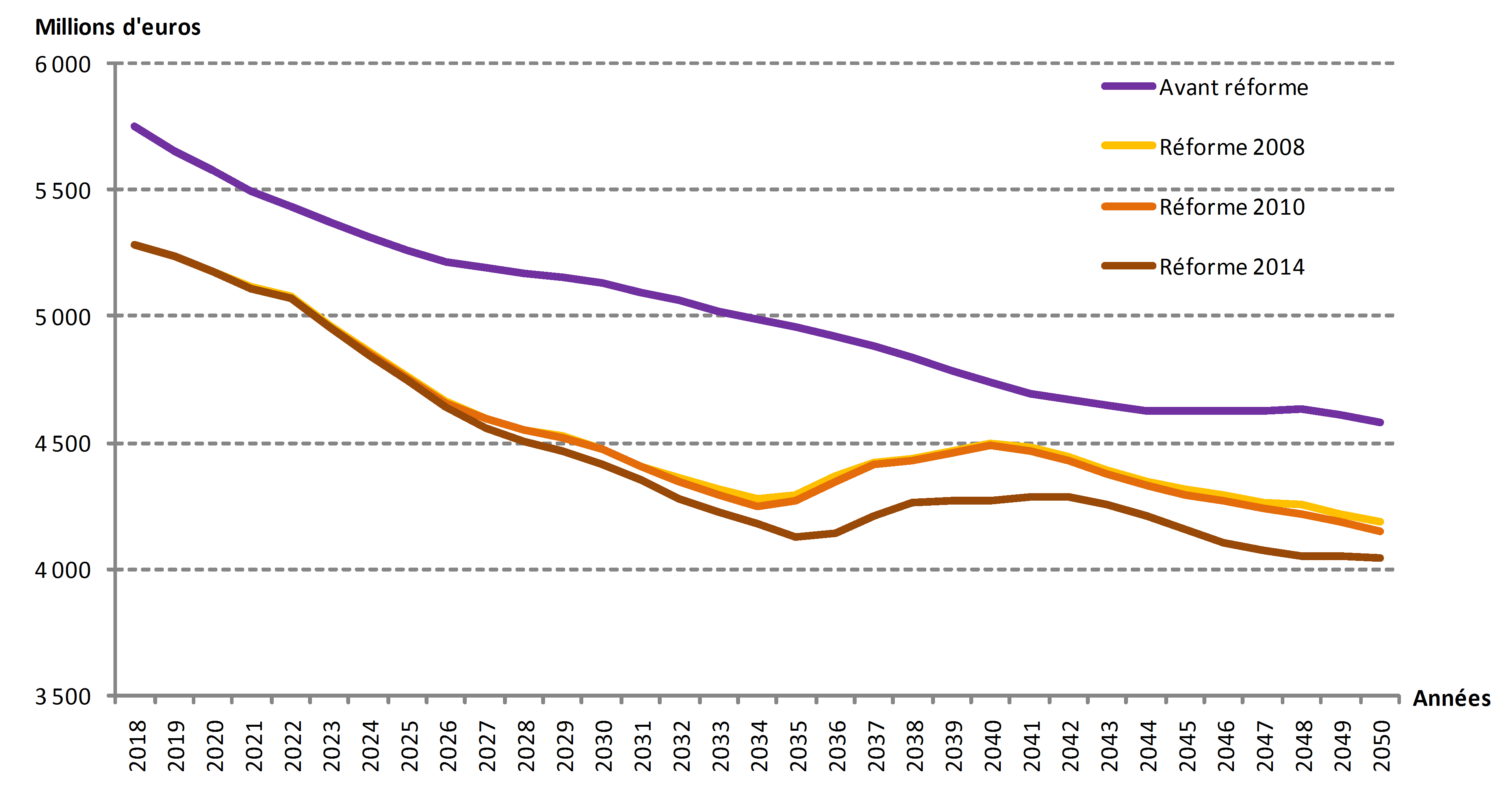

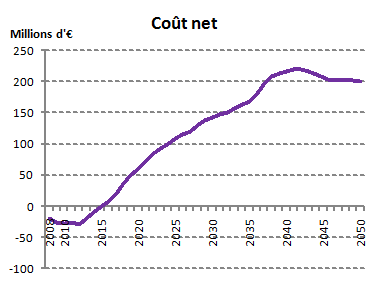

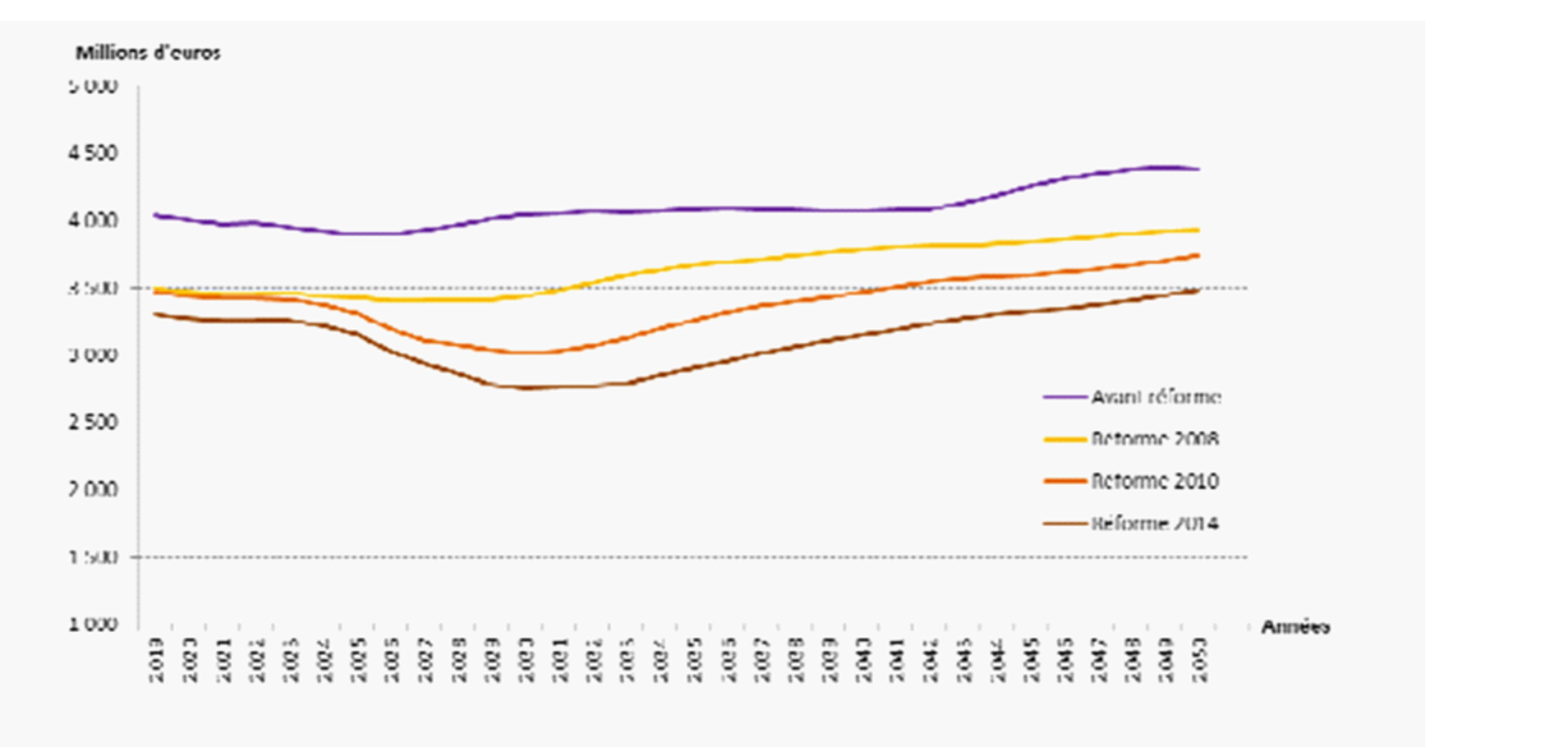

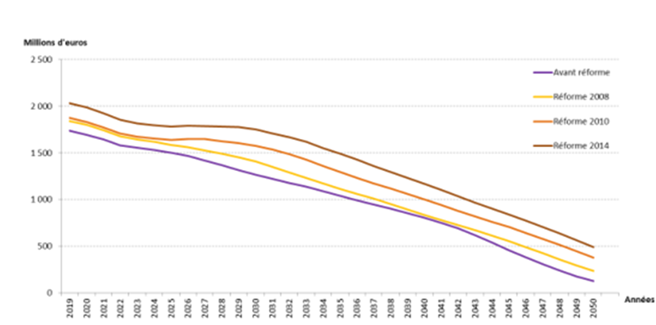

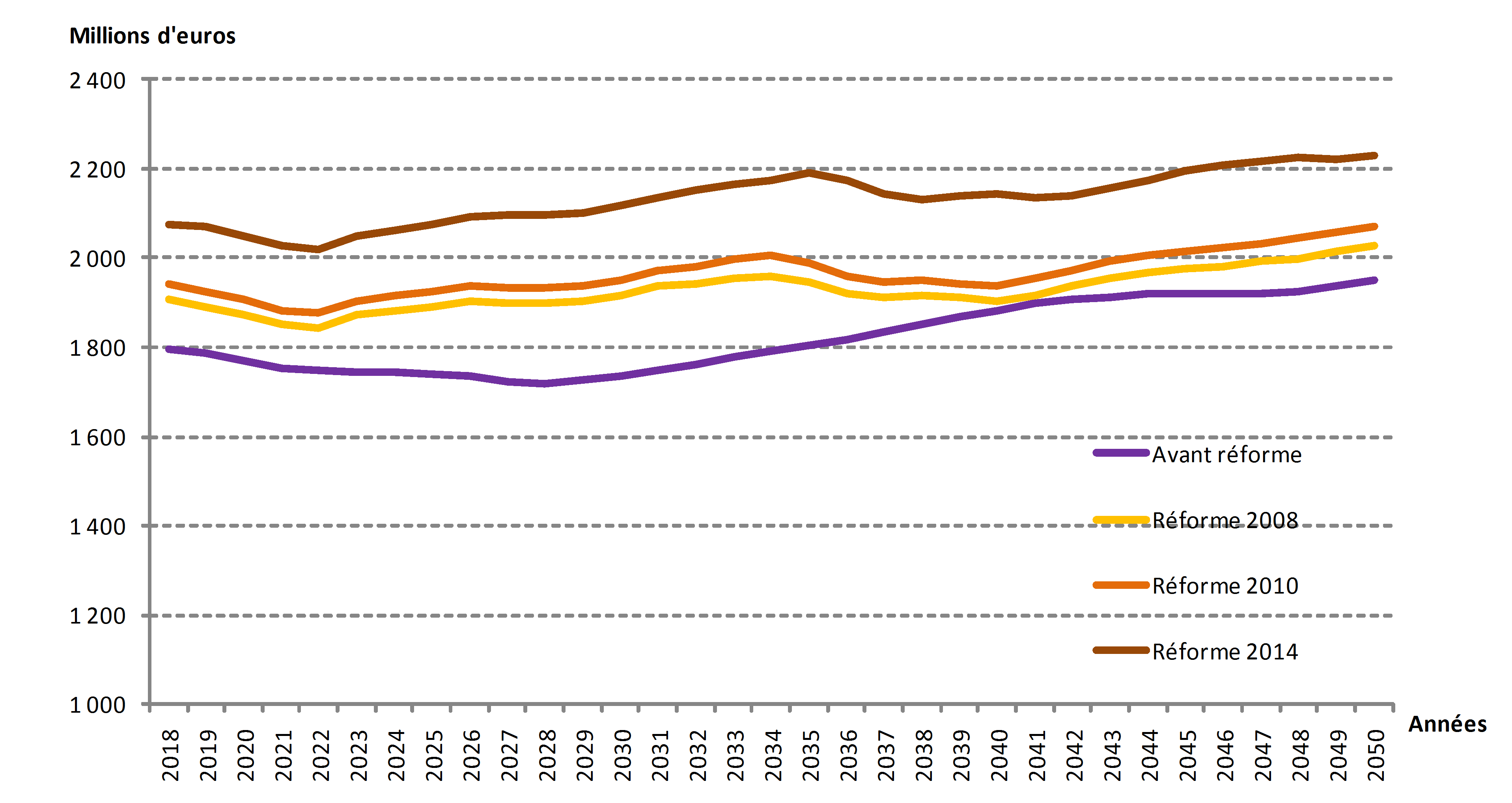

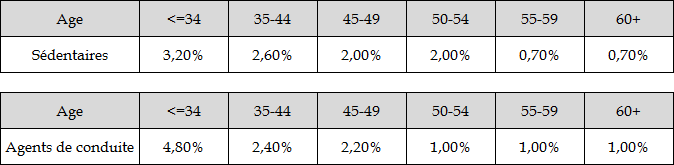

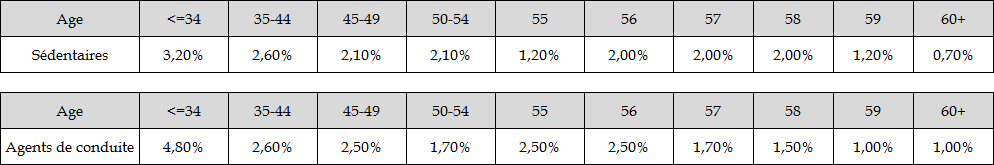

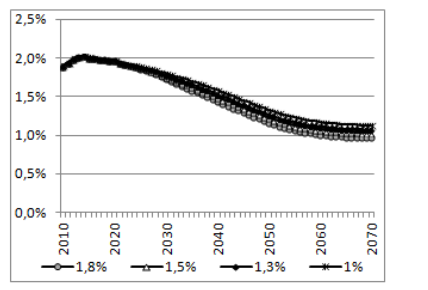

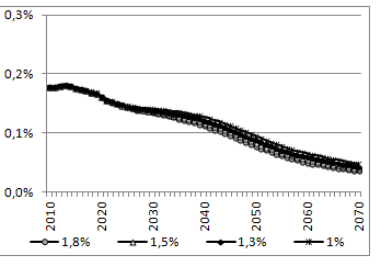

1. Une réduction tendancielle du besoin de

financement des régimes de retraite spéciaux une fois pris en

compte tous les effets des réformes des régimes, mais un besoin

de financement complémentaire par l'État

-

2. Un contexte totalement différent du fait

de l'adoption du « pacte ferroviaire »

-

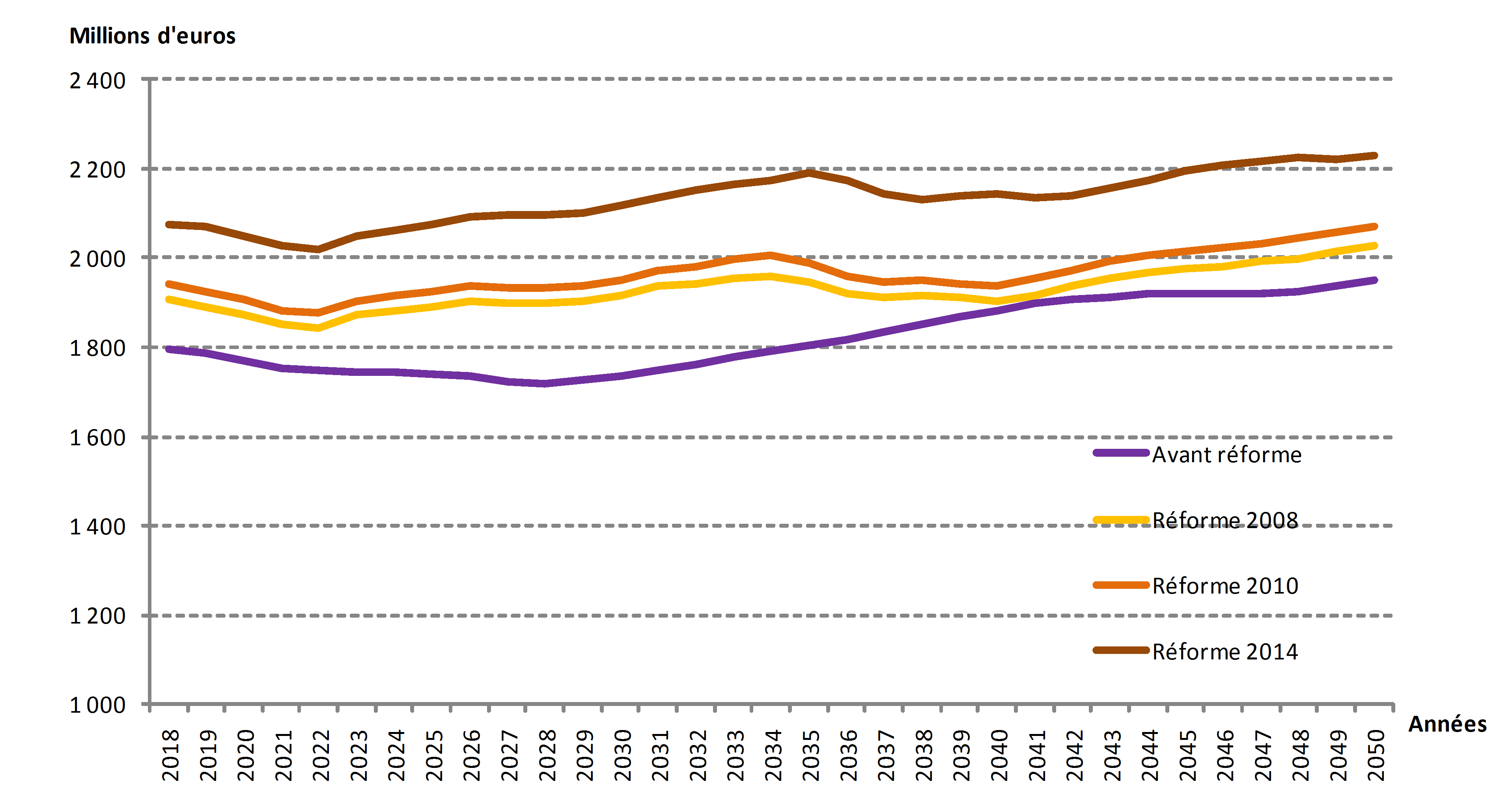

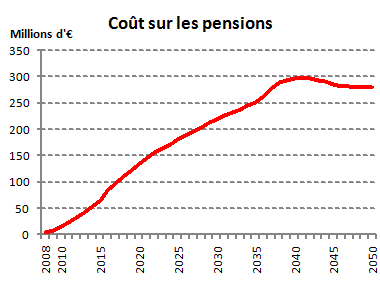

3. L'impact des réformes sur le

régime de la RATP

-

4. Une prochaine confirmation par le compte

général de l'État

-

1. Une réduction tendancielle du besoin de

financement des régimes de retraite spéciaux une fois pris en

compte tous les effets des réformes des régimes, mais un besoin

de financement complémentaire par l'État

-

A. UN RAPPROCHEMENT AVEC LES RÈGLES DE DROIT

COMMUN QUI LAISSE DES DIFFÉRENCES SIGNIFICATIVES AUXQUELLES IL FAUT

NÉANMOINS APPORTER DES NUANCES

-

I. UNE QUASI STABILISATION DES DOTATIONS

D'ÉQUILIBRE AUX RÉGIMES SPÉCIAUX DE RETRAITE DANS UN

CONTEXTE POURTANT PROPICE À LA MAÎTRISE DES

DÉSÉQUILIBRES DES CAISSES

-

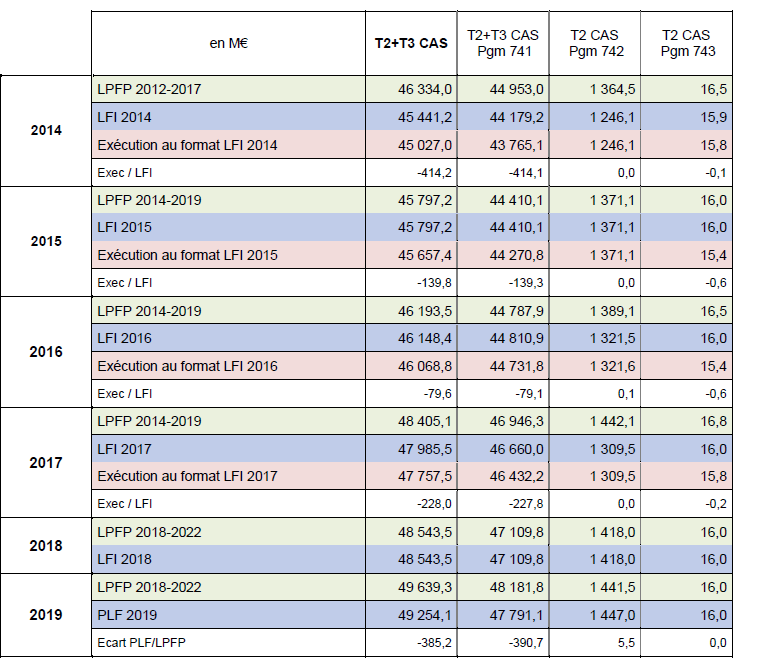

DEUXIÈME PARTIE - COMPTE D'AFFECTATION

SPÉCIALE « PENSIONS »

-

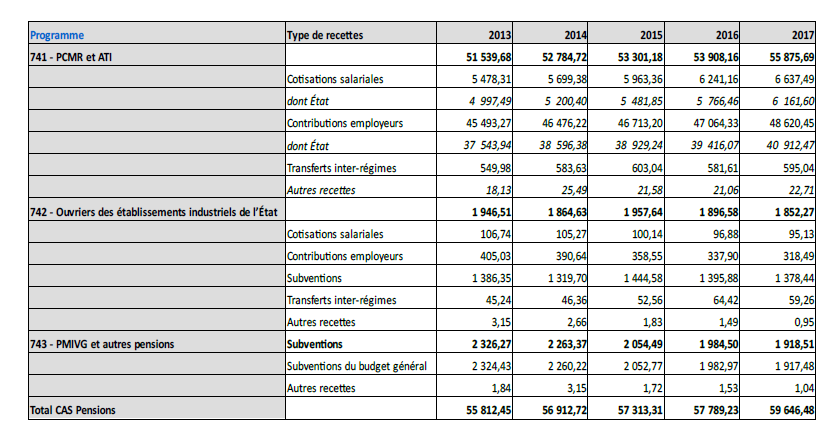

I. DES CHARGES DE PENSIONS CIVILES ET MILITAIRES

EN FAIBLE AUGMENTATION

-

II. UNE BUDGÉTISATION

« PRUDENTE » DU CAS « PENSIONS »

EN 2019

-

A. UN FORT EXCÉDENT (1,6 MILLIARD D'EUROS)

SANS MODIFICATION DES TAUX DE CONTRIBUTION EMPLOYEURS

-

1. Des dépenses en progression de 1

%

-

a) Une progression des dépenses brutes

conditionnée par l'absence de revalorisation des pensions en 2018 et par

la faible revalorisation appliquée en 2019

-

b) Un peu plus de départs en retraite du

fait de l'épuisement du relèvement de l'âge légal,

dont les effets ont été très significatifs

-

c) Une dynamique de dépenses sensiblement

plus faible que celle des prélèvements directs sur les

retraités de la fonction publique du fait de la hausse de la

contribution sociale généralisée

-

a) Une progression des dépenses brutes

conditionnée par l'absence de revalorisation des pensions en 2018 et par

la faible revalorisation appliquée en 2019

-

2. Des recettes en

décélération du fait de la modération salariale

-

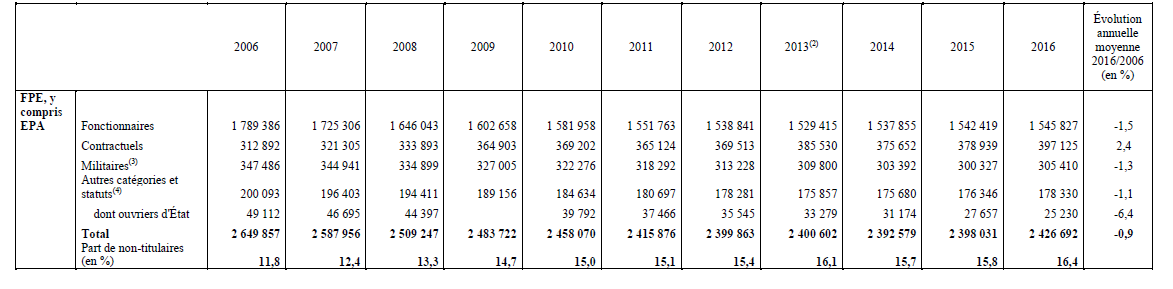

3. L'État emploie de plus en plus de

personnels non affiliés aux régimes de retraite couverts par le

CAS « Pensions »

-

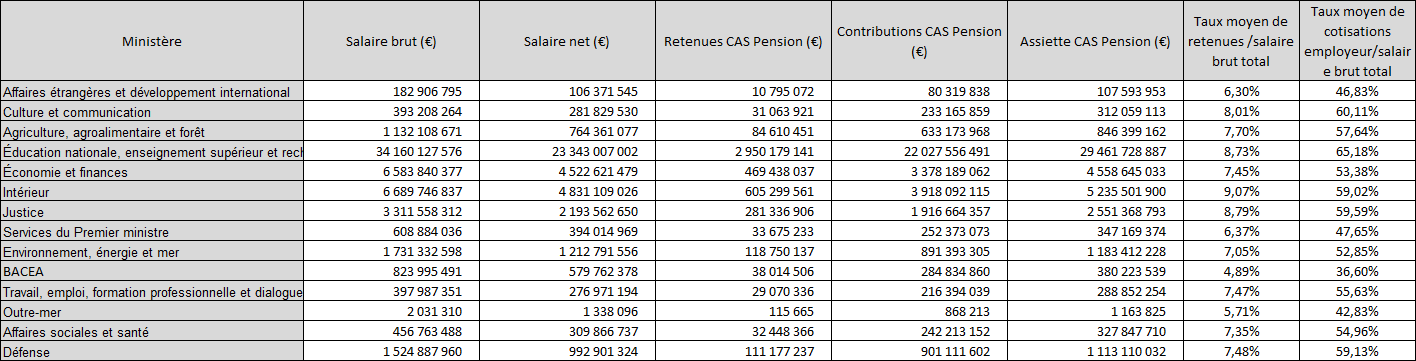

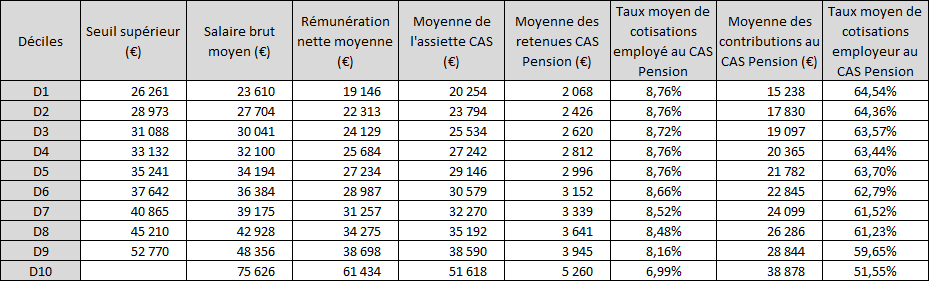

4. Aperçus sur quelques

éléments relatifs à l'équité du

régime

-

1. Des dépenses en progression de 1

%

-

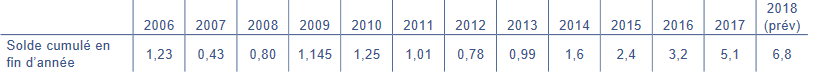

B. UN SOLDE CUMULÉ RECORD DE 8,4 MILLIARDS

D'EUROS FIN 2019

-

A. UN FORT EXCÉDENT (1,6 MILLIARD D'EUROS)

SANS MODIFICATION DES TAUX DE CONTRIBUTION EMPLOYEURS

-

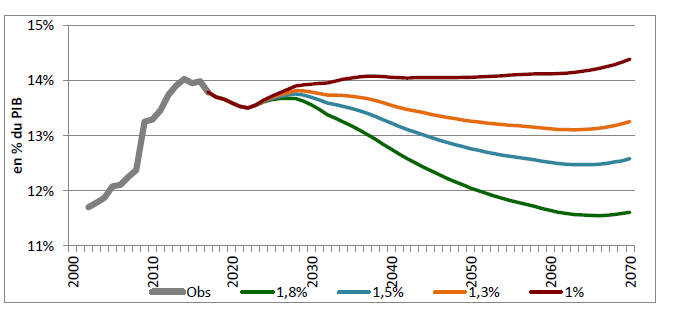

III. DES PERSPECTIVES FINANCIÈRES DE MOYEN

ET LONG TERME PLUTÔT RASSURANTES MAIS QUI REPOSENT SUR DES

HYPOTHÈSES DONT LA SOUTENABILITÉ EST DISCUTABLE

-

A. LE RÉGIME DE LA FONCTION PUBLIQUE

D'ÉTAT : UNE CONTRIBUTION POSITIVE À L'ÉQUILIBRE DU

RÉGIME VIEILLESSE

-

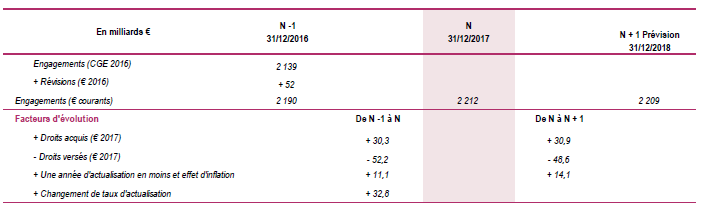

B. DES ENGAGEMENTS DE RETRAITE DE L'ÉTAT

ESTIMÉS DANS UNE FOURCHETTE LARGE COMPRISE ENTRE

1 410 MILLIARDS D'EUROS ET 2 212 MILLIARDS D'EUROS

-

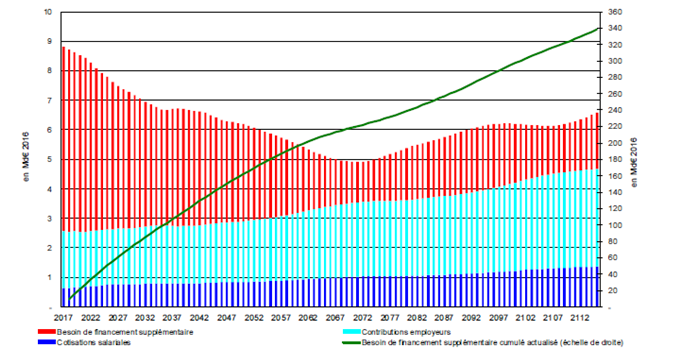

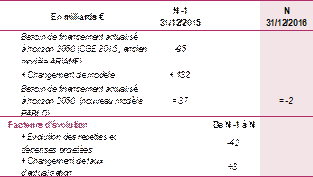

C. UN BESOIN DE FINANCEMENT NÉGATIF SUR LE

LONG TERME (-1,4 MILLIARD D'EUROS) QUI TRADUIT LA SOUTENABILITÉ DU

RÉGIME ?

-

D. DES PERSPECTIVES QUI DEMEURENT LIÉES

À L'ACCEPTATION SOCIALE DES SCENARIOS SUR LESQUELS ELLES REPOSENT

-

A. LE RÉGIME DE LA FONCTION PUBLIQUE

D'ÉTAT : UNE CONTRIBUTION POSITIVE À L'ÉQUILIBRE DU

RÉGIME VIEILLESSE

-

I. DES CHARGES DE PENSIONS CIVILES ET MILITAIRES

EN FAIBLE AUGMENTATION

-

EXAMEN EN COMMISSION

-

LISTE DES PERSONNES ENTENDUES

N° 147

SÉNAT

SESSION ORDINAIRE DE 2018-2019

|

Enregistré à la Présidence du Sénat le 22 novembre 2018 |

RAPPORT GÉNÉRAL

FAIT

au nom de la commission des finances (1) sur le projet de loi de finances , ADOPTÉ PAR L'ASSEMBLÉE NATIONALE , pour 2019 ,

Par M. Albéric de MONTGOLFIER,

Rapporteur général,

Sénateur

TOME III

LES MOYENS DES POLITIQUES PUBLIQUES

ET LES DISPOSITIONS SPÉCIALES

( seconde partie de la loi de finances )

ANNEXE N° 24

RÉGIMES SOCIAUX ET DE RETRAITE

COMPTE D'AFFECTATION SPÉCIALE : PENSIONS

Rapporteur spécial : Mme Sylvie VERMEILLET

|

(1) Cette commission est composée de : M. Vincent Éblé , président ; M. Albéric de Montgolfier , rapporteur général ; MM. Éric Bocquet, Emmanuel Capus, Yvon Collin, Bernard Delcros, Mme Fabienne Keller, MM. Philippe Dominati, Charles Guené, Jean-François Husson, Georges Patient, Claude Raynal , vice-présidents ; M. Thierry Carcenac, Mme Nathalie Goulet, MM. Alain Joyandet, Marc Laménie , secrétaires ; MM. Philippe Adnot, Julien Bargeton, Jérôme Bascher, Arnaud Bazin, Yannick Botrel, Michel Canevet, Vincent Capo-Canellas, Philippe Dallier, Vincent Delahaye, Mme Frédérique Espagnac, MM. Rémi Féraud, Jean-Marc Gabouty, Jacques Genest, Alain Houpert, Éric Jeansannetas, Patrice Joly, Roger Karoutchi, Bernard Lalande, Nuihau Laurey, Mme Christine Lavarde, MM. Antoine Lefèvre, Dominique de Legge, Gérard Longuet, Victorin Lurel, Sébastien Meurant, Claude Nougein, Didier Rambaud, Jean-François Rapin, Jean-Claude Requier, Pascal Savoldelli, Mmes Sophie Taillé-Polian, Sylvie Vermeillet, M. Jean Pierre Vogel . |

Voir les numéros :

Assemblée nationale ( 15 ème législ.) : 1255 , 1285 , 1288 , 1302 à 1307 , 1357 et T.A. 189

Sénat : 146 et 147 à 153 (2018-2019)

LES PRINCIPALES OBSERVATIONS DE LA RAPPORTEURE SPÉCIALE

|

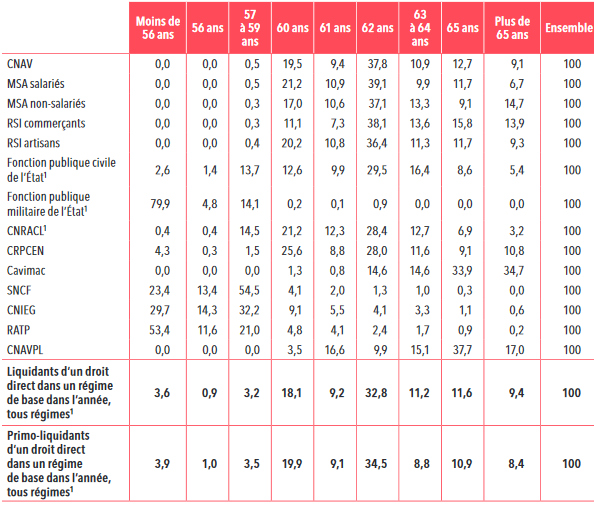

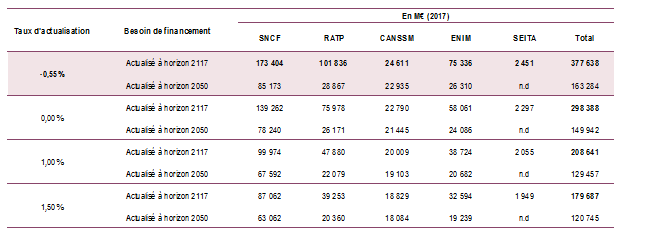

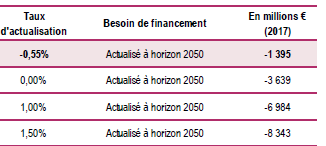

Régimes sociaux et de retraite Observation n° 1 : La mission « Régime sociaux et de retraite » couvre tout ou partie des besoins de financement de régimes spéciaux de retraite qui diffèrent chacun par leurs spécificités. Certains régimes sont propres à une entreprise (SNCF, RATP), la plupart englobent un à secteur économique (mines, marins). Certains régimes sont « fermés », leurs équilibres étant alors déterminés par le rythme d'extinction des droits, la plupart sont des régimes ouverts, mais, du fait de l'étroitesse de leur champ, ils subissent une dégradation de leurs conditions démographiques, le déséquilibre entre les cotisants et les prestataires tendant à s'accentuer. Il existe un régime complémentaire dans les régimes soutenus par la mission, le régime des non-salariés agricoles, qui a pour singularité d'être un régime en points, à cotisations définies, comme devrait l'être le futur régime universel de retraite, les autres régimes étant des régimes complets. Les règles des régimes ne suivent pas un modèle commun. Cependant, elles tendent à réserver des dispositions dérogatoires aux affiliés des régimes spéciaux par rapport à celles des autres régimes de retraite, même si une banalisation est intervenue ces dernières années. Toutefois, les charges supportées par les régimes spéciaux portent encore la trace des engagements pris sous l'empire du droit préexistant à l'alignement encore partiel des règles des régimes spéciaux sur le droit commun. Enfin, la diversité des régimes spéciaux concerne également leur généalogie. Certains d'entre eux ont répondu à des volontés identitaires fortes, reflétant une forme d'héritage culturel (SNCF, RATP, agriculteurs...), d'autres tout en n'étant pas exempts de ce substrat, ont été par ailleurs marqués par les crises économiques des secteurs concernés : marins, mines, routiers. Tous peuvent se réclamer de singularités accusées des conditions de travail d'une part plus ou moins importante des affiliés, qui justifient dans d'autres régimes l'application de dispositifs correcteurs, rompant avec un principe d'uniformité des rendements contributifs qui représenterait un bouleversement de l'économie du système de retraite et un défi pour les régimes spéciaux. Observation n° 2 : La tendance à la réduction des subventions aux régimes spéciaux, interrompue l'an dernier à la suite de la revalorisation des pensions de 0,8 % en octobre 2017, reprendrait avec une ampleur, difficile à estimer avec une totale précision à partir des informations budgétaires du fait d'une incertitude ponctuelle sur le dénouement d'un contentieux entre l'État et la SNCF, qui resterait modérée, malgré un contexte plutôt favorable à la réduction des besoins de financement des régimes. Les subventions d'équilibre versées par l'État baisseraient de 0,7 %. Les besoins de couverture des déficits des régimes de la SNCF et de la RATP (près des deux tiers des crédits) augmenteraient mais cette dégradation, particulièrement forte pour le régime de la RATP, serait neutralisée par la baisse des déficits du régime des marins des régimes fermés. Les évolutions constatées peuvent être considérées comme assez décevantes, compte tenu du contexte d'entrée en vigueur d'un nouveau train de mesures des réformes des régimes spéciaux, d'une hausse des taux de contribution des affiliés et de la politique de sous-indexation des pensions adoptée par le Gouvernement. Celle-ci (gel des pensions en 2018 et revalorisation de 0,3 % au 1 er janvier 2019) dégage environ 100 millions d'euros d'économies nettes par rapport à une indexation sur l'inflation, la revalorisation de début d'année 2019 impliquant toutefois une charge supplémentaire de l'ordre de 27 millions d'euros l'an prochain. Observation n° 3 : Les prévisions à court terme sur lesquelles repose la programmation budgétaire des crédits de la mission sont soumises à des aléas. Les conditions économiques et sociales qui déterminent l'assiette de cotisations mais surtout les comportements de départ en retraite peuvent induire une certaine instabilité. La conjonction de l'entrée en vigueur du relèvement de l'âge de départ en retraite (2017), de l'augmentation de la durée d'assurance conditionnant le taux plein (2019) et des perspectives d'instauration d'un régime universel de retraite crée une zone de flexibilité des comportements de départ en retraite, qui réduit la visibilité des gestionnaires. Dans ces conditions, l'hypothèse d'une réduction des flux de nouveaux pensionnés qui a des effets en dépenses mais aussi en recettes doit être considérée comme fragile. Une accélération des nouvelles liquidations conduirait à une progression des charges d'autant plus marquée que les pensions nouvellement liquidées sont significativement supérieures aux pensions en stock. Observation n° 4 : Ces incertitudes annuelles demeurent dans le contexte triennal de la loi de programmation pluriannuelle des finances publiques. Les plafonds de crédits qu'elle a fixés ne sont pas tout à fait respectés par le budget pour 2019, malgré la sous-revalorisation des pensions. Des facteurs accidentels peuvent avoir joué et l'essentiel est ailleurs. Les hypothèses de croissance économique et d'inflation associées à la nouvelle programmation pluriannuelle dessinent un contexte favorable à une baisse significative des besoins de financement des régimes spéciaux. Or, il n'est pas sûr qu'elles soient tout à fait cohérentes, le couple prix-croissance en volume supposant une modération de l'inflation, et donc des revalorisations des pensions, qui peut sembler optimiste. Par ailleurs, la confirmation de la reprise économique est une variable importante de l'équilibre des régimes spéciaux. Toute déconvenue sur ce point exercerait sans doute, malgré les spécificités des entreprises concernées, des effets défavorables à l'équilibre des régimes. Ils seraient amplifiés si les flux de liquidation des pensions devaient, malgré l'application progressive des réformes des régimes, s'accélérer. Observation n° 5 : Comme les autres organismes de sécurité sociale, les caisses de retraite des régimes spéciaux sont incitées à participer à l'effort de maîtrise de la dépense publique. Dans le cadre des conventions d'objectifs et de gestion, elles s'étaient vues assigner des objectifs de réduction de l'ordre de 15 % de leurs dépenses de fonctionnement sur la période 2014-2017 et de leurs effectifs de 2 % à 2,5 % par an qu'elles ont eu du mal à atteindre. La superposition de centres de gestion n'est sans doute pas optimale et les économies correspondant à une rationalisation, compatible avec l'autonomie des régimes devraient être prises en considération dans les projets de réorganisation en cours d'étude. Les résultats obtenus dans la lutte contre la fraude ressortent comme encourageants et à soutenir. Observation n° 6 : Les subventions versées par l'État représentent 67 % des ressources des régimes spéciaux financés par la présente mission, une part qui demeure stable depuis 2015. Même si le ratio démographique des régimes spéciaux est nettement plus faible que dans les autres régimes (0,65 à la SNCF, 0,85 à la RATP contre près de 1,3 dans le régime général), les règles spécifiques aux régimes spéciaux, qui ont largement contribué à cette situation, jouent encore un rôle important dans les déséquilibres financiers que l'État est appelé à combler. Observation n° 7 : L'âge de départ à la retraite dans les régimes spéciaux (57 ans et 5 mois à la SNCF et 55 ans et 5 mois à la RATP en moyenne en 2017) demeure significativement inférieur à celui observé dans le régime général (62,5 ans) et dans la fonction publique de l'État (62,5 ans pour les personnels sédentaires), les mesures de convergence, en particulier l'application à compter de 2019 de de la plupart des mesures d'âge des réformes des retraites, devraient aboutir à réduire un écart qui s'est déjà, plus ou moins, atténué ces dernières années, constituant à terme un puissant facteur de rééquilibrage financier des régimes spéciaux financés par la mission. Observation n° 8 : Soutenant la perspective d'une diminution tendancielle du montant des subventions nécessaires pour équilibrer les régimes spéciaux, le besoin de financement des régimes financés par la mission est estimé à 164 milliards d'euros à l'horizon 2050 avec un taux d'actualisation négatif (- 0,55 %) mais descend à 121 milliards d'euros avec un taux d'actualisation de 1,5 %. Ces projections, qui reposent sur de nombreuses hypothèses, parmi lesquelles la capacité de la SNCF-Mobilités à relever le défi de la concurrence en passe d'être ouverte en Europe, devront être amplement révisées à la suite de l'adoption du « pacte ferroviaire ». Celle-ci entraîne la création d'un nouveau régime fermé correspondant aux salariés de l'entreprise demeurant au statut dont l'équilibre financier connaîtra à terme une forte dégradation. À l'horizon de 2050, le besoin de financement du régime devrait réclamer autour de 1,5 milliard d'euros de subventions supplémentaires par rapport à une situation au fil de l'eau en raison de la chute des recettes liée à celle des cotisants. |

|

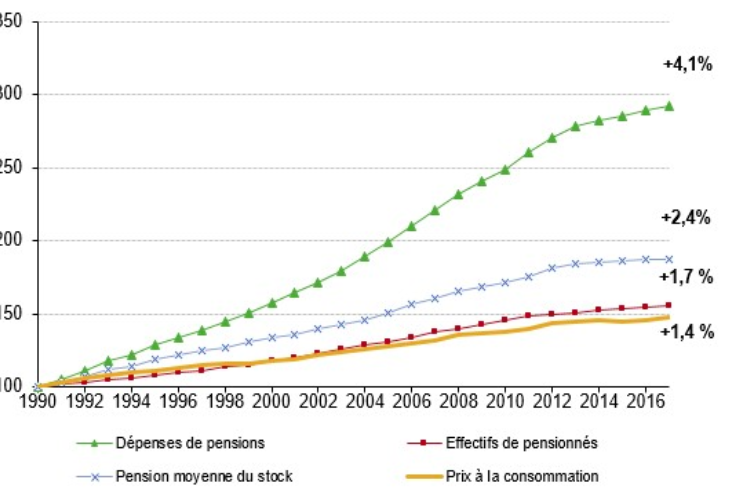

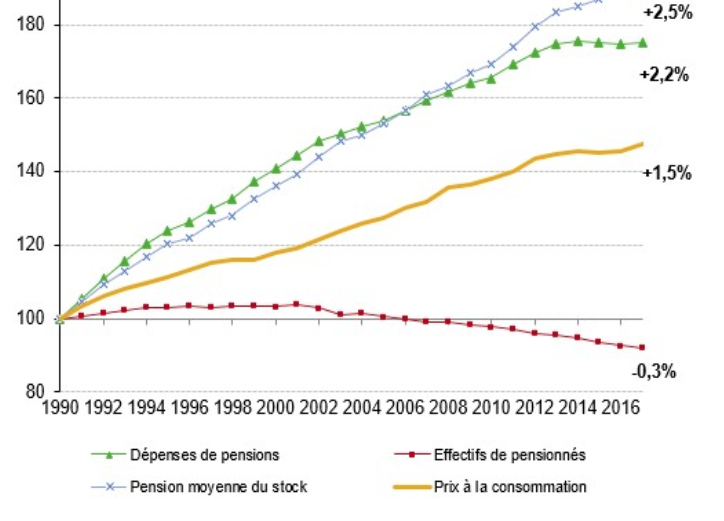

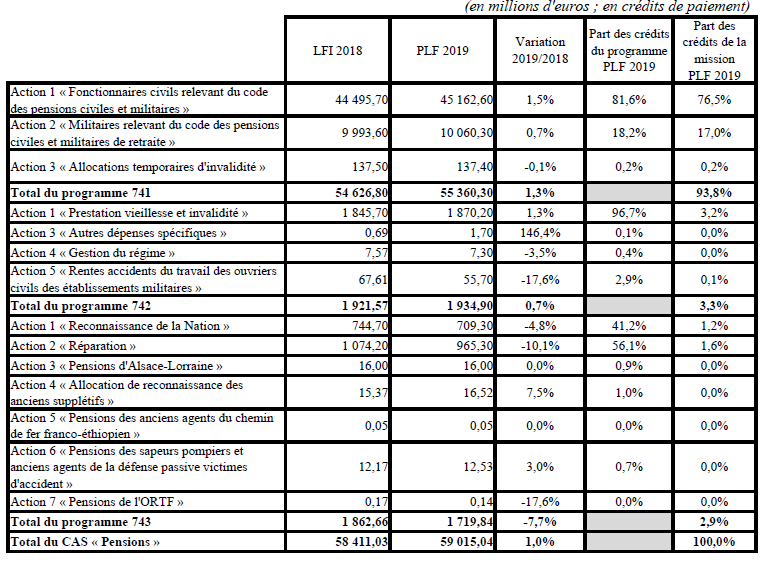

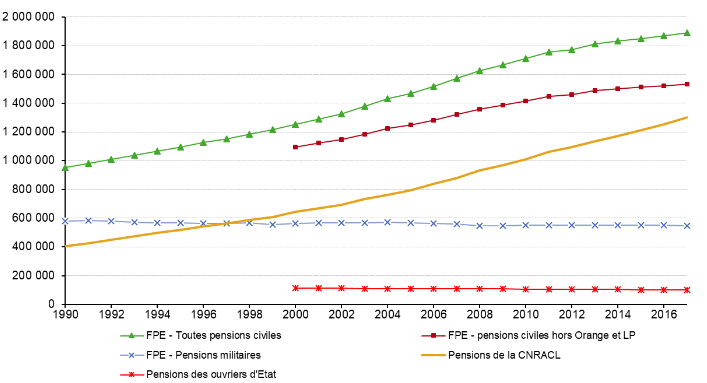

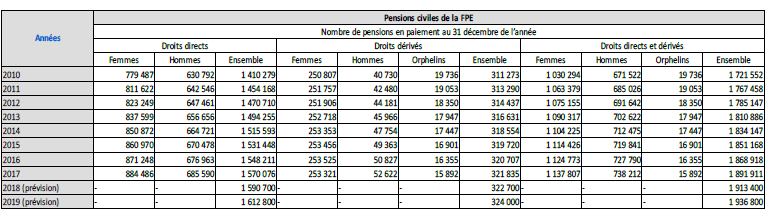

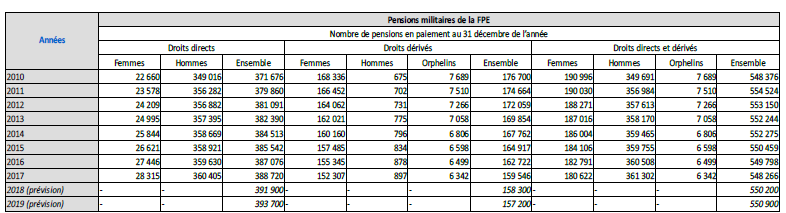

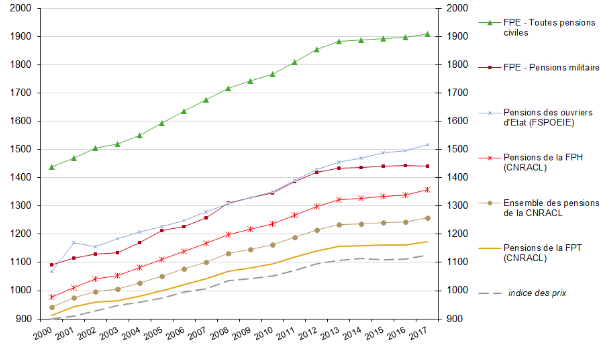

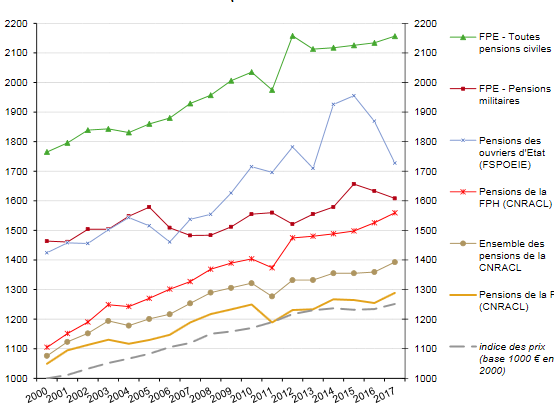

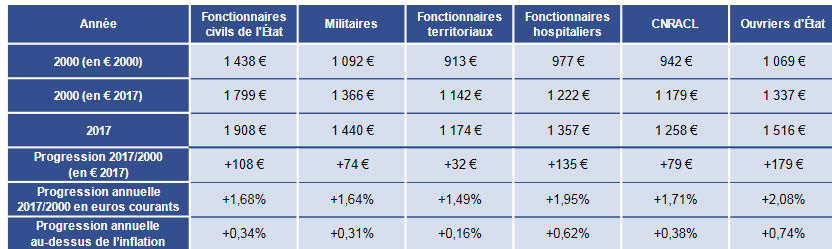

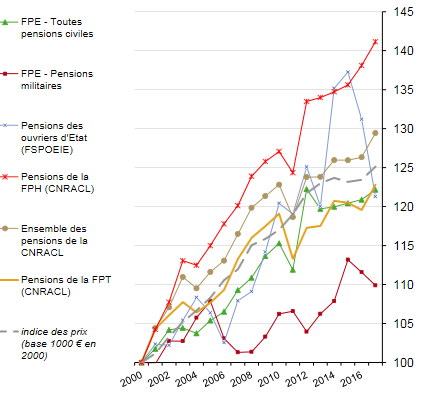

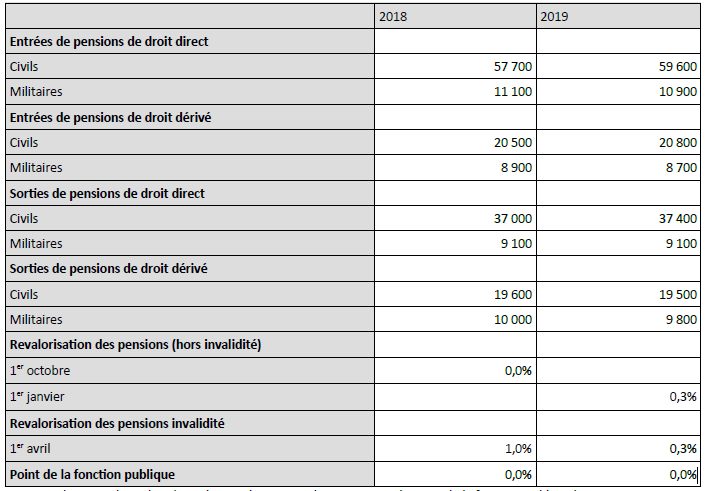

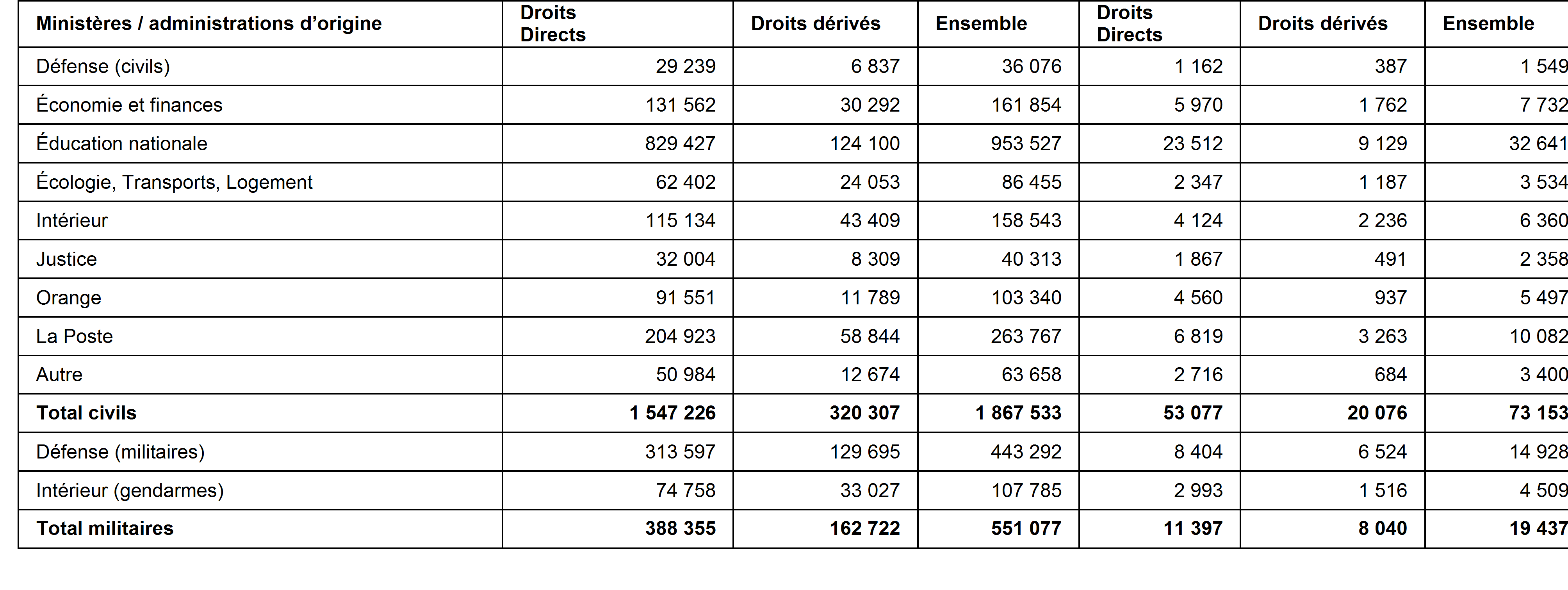

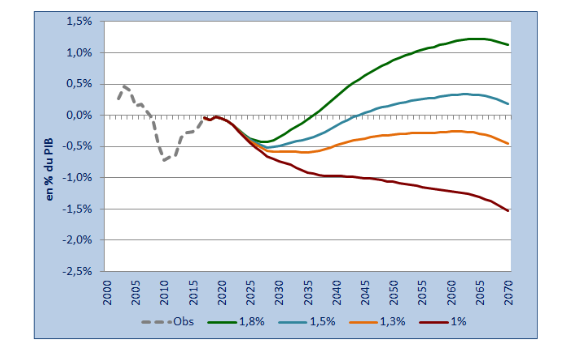

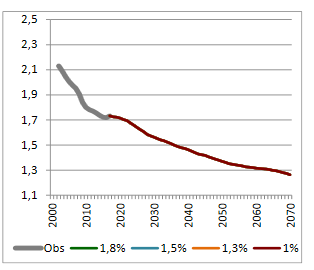

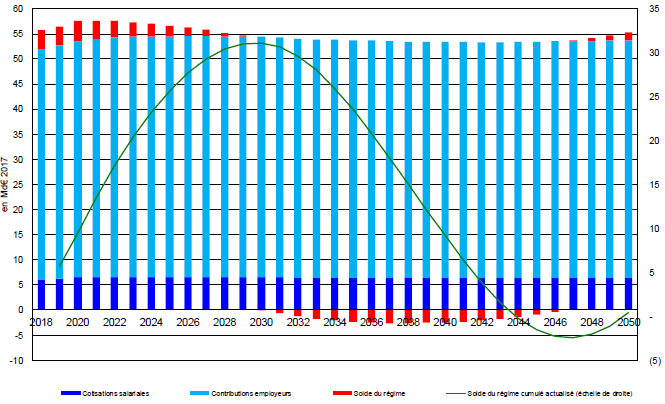

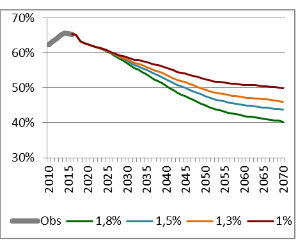

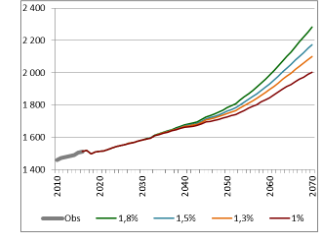

Compte d'affectation spéciale « Pensions » Observation n° 1 : Après une augmentation entre 1990 et 2012 résultant d'une combinaison de facteurs, en particulier des gains salariaux des agents publics et l'augmentation du volume des pensionnés, les dépenses de pensions de retraite des fonctionnaires civils et militaires de l'État tendent à ralentir sous l'effet d'une diminution des flux de pensionnés et du freinage de l'augmentation de la valeur unitaire des nouvelles pensions. Celui-ci est tel que la base de liquidation moyenne des pensions subit un décrochage par rapport à l'inflation observée ces dernières années. Observation n° 2 : En 2019, les dépenses de pensions progresseraient sur un rythme nettement ralenti par rapport à la tendance longue des pensions (1 % contre 4,1 % en moyenne au cours de la période 1990-2017), l'impact des dispositions prises par le Gouvernement en matière de revalorisation des pensions en 2018 et 2019 se soldant par des économies substantielles par rapport à une situation de revalorisation au fil de l'eau. La revalorisation de 0,3 % au 1 er janvier 2019 implique un supplément de charges de 147 millions d'euros, mais une revalorisation de 1,3 % au 1 er octobre 2018, conforme aux dispositions antérieures, auraient grevé le seul programme 741 de 629 millions d'euros en 2019, dont 472 millions au titre de l'extension en année pleine de la mesure (157 millions d'effet-base). La perte de valeur moyenne par pension s'élève autour de 250 euros en 2019. Observation n° 3 : Ces économies sont renforcées par la politique salariale de l'État. L'absence de revalorisation du point d'indice induit un décrochage entre la base de liquidation des pensions et l'inflation qui sans être équivalente à une absence de revalorisation des bases liquidatives concourt à en freiner l'ampleur. Celle-ci est déterminée à court terme par le glissement-vieillesse technicité (GVT) qui renchérit la dépense de pensions. À plus long terme, la revalorisation des carrières joue aussi et par effet de noria détermine une augmentation de la valeur de la pension en stock. Ces dynamiques varient selon les affiliés. En ce qui concerne le GVT, il ne profite pas à l'ensemble des nouveaux liquidants, contrairement à des évolutions générales, de sorte que les avantages correspondants sont concentrés sur les bénéficiaires des promotions. Par ailleurs, les pentes de rémunérations sont diverses dans la fonction publique, comme ailleurs, mais avec des effets discriminants plus forts puisque les pensions sont liquidées sur le salaire moyen des six derniers mois. Observation n° 4 : Une dépense nette des prélèvements opérés par l'État sur les pensions versées et leur consommation devrait être calculée pour mieux rendre compte des transferts entre l'État et ses retraités. La hausse du taux de la CSG s'est traduite par un supplément de prélèvement de 376 millions l`an dernier au titre du seul premier semestre de sorte que la progression des dépenses de pensions brutes programmée pour 2018 aura été plus que compensée par l'alourdissement de la CSG sur les retraités pris en charge par le CAS. Au taux d'imposition moyen à l'impôt sur le revenu, le produit fiscal provenant de l'imposition des pensions serait de l'ordre de 2,8 milliards d'euros. La mise en oeuvre du prélèvement à la source permettra de disposer d'une vision plus claire sur ce point. |

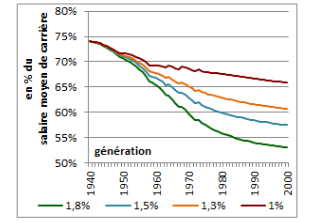

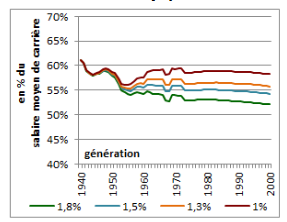

|

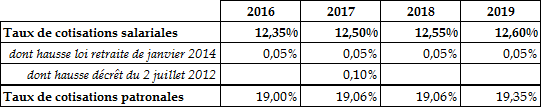

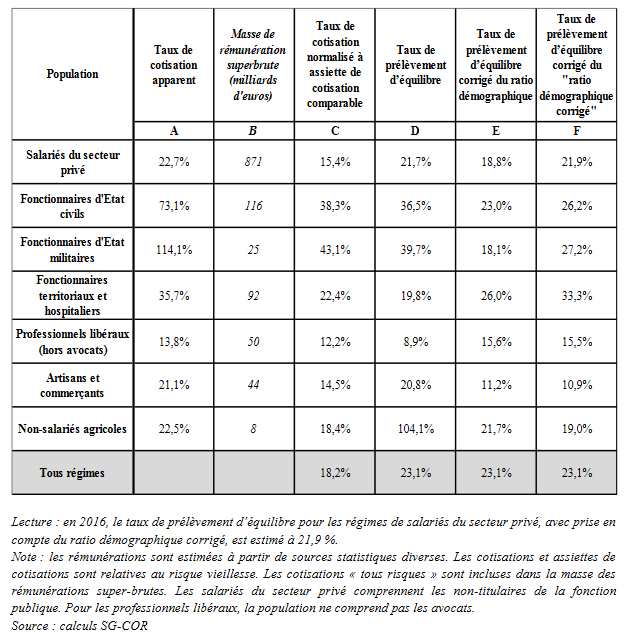

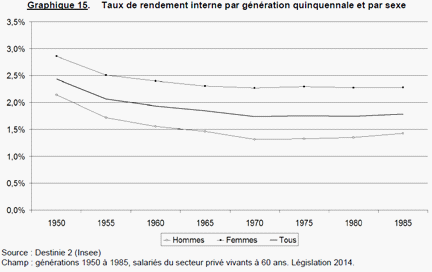

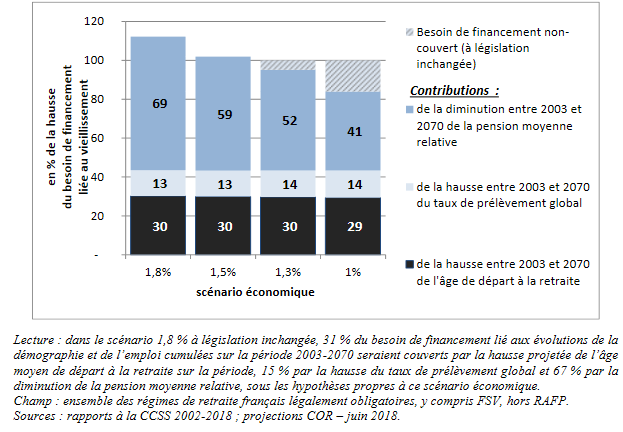

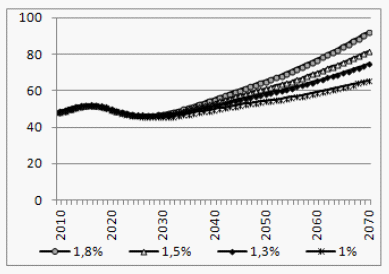

Observation n° 5 : Les contributions totales de l'État et de ses opérateurs au CAS « Pensions » s'élèvent à 49,4 milliards d'euros en 2019 (+ 0,3 % par rapport à 2018). Cette langueur s'explique par l'absence de revalorisation indiciaire et par un léger effet de composition qui voit la part des primes s'accroître. La déformation de la structure d'emplois mobilisée par l'État joue davantage. Le poids des contractuels hors champ des régimes de retraite des fonctionnaires s'est renforcé de plus de 4 points en quelques années, passant à plus de 16 % en 2017. Finalement, les seuls soutiens aux recettes du CAS résulteraient de l'effet du GVT (317 millions d'euros), de la reprise de l'application du protocole PPCR et de l'augmentation du taux des cotisations salariales. Celles-ci progresseraient de 1,4 % prolongeant une tendance au renforcement des cotisations salariales dans la structure de financement du CAS. Observation n° 6 : Le CAS dégagerait un excédent de 1,6 milliard d'euros en 2019. Le solde cumulé du CAS « Pensions » s'élèverait fin 2019 à 8,4 milliards d'euros, contre 3,2 milliards d'euros fin 2016. Les produits des cotisations retenues sur les salaires des fonctionnaires ont permis au cours des dernières années de couvrir les suppléments de charges du compte si bien que l'augmentation des contributions employeurs au demeurant contenue par la politique d'emploi de l'État n'a pas dégradé le solde du budget de l'État. La gestion financière du CAS reflète le choix du Gouvernement de privilégier la stabilisation des taux des contributions employeurs à moyen terme et de constituer un fonds de réserve utile dans une perspective très longue, qui est celle de tout régime de retraites, mais qui se traduit par l'application d'un mécanisme d'épargne forcée au terme duquel la logique du financement par répartition s'efface au profit d'une logique de fonds de réserve. Cette orientation n'est pas nécessairement à condamner dans la mesure où elle peut permettre un pilotage plus souple du système si les hypothèses sur lesquelles repose la projection de ses équilibres devaient se trouver déjouées par les évolutions réelles. Par ailleurs, il faut tenir compte de la préoccupation d'accompagner les suppléments de cotisations perçus auprès des agents, d'assurer le financement des avantages non contributifs qui est l'un des objets de la contribution de l'État et de ne pas desserrer excessivement la contrainte que cette contribution exerce sur les recrutements. Observation n° 7 : Les engagements financiers portés par l'État au titre des retraites de ses agents, sont estimés dans une fourchette large comprise entre 1 410 milliards d'euros (taux d'actualisation de 1,50 %) et 2 212 milliards d'euros (taux d'actualisation négatif, de - 0,55 %). Sous ce dernier taux, les conditions monétaires et financières exceptionnelles du moment conduisent à extérioriser une dette hors bilan d'un poids qui tendrait à se réduire considérablement en cas de retour à des conditions plus usuelles. Dans ces conditions, il serait aventureux de considérer que ces estimations puissent rendre compte des actifs patrimoniaux actualisés détenus par les affiliés du régime de retraite. En toute hypothèse, elles ne recouvrent pas les conditions prévisibles d'équilibre du système de retraite qui ressortent, en revanche, de la projection des besoins de financement (voir infra ). Observation n° 8 : L'équilibre du régime de pensions des fonctionnaires civils et militaires paraît acquis à terme malgré la forte révision à la baisse de son excédent cumulé et un profil temporel évolutif. Dans trois des quatre scenarios de croissance proposés par le comité d'orientation des retraites le poids des dépenses totales de retraite dans le PIB baisse conduisant dans deux de ces scenarios à un excédent du système de retraite à l'horizon de 2070. Pour le CAS « Pensions », le poids de ses dépenses dans le PIB baisserait dans tous les cas. Le résultat cumulé serait plus ou moins bénéficiaire. Ces estimations sont réalisées à législation constante. Celle-ci implique notamment un maintien du taux de contribution de l'État à son niveau de départ et un recul de l'âge effectif de liquidation des droits des fonctionnaires sous l'effet du durcissement des conditions posées pour l'acquisition d'une pension à taux plein. Observation n° 9 : Les équilibres du système des retraites passent par une réduction de la valeur de la pension moyenne relativement aux revenus d'activité, qui, de 67 % se replierait vers un niveau compris entre 40 % et 50 % du revenu moyen d'activité, conduisant à une baisse prononcée des taux de remplacement assurés par les pensions. Pour le régime de la fonction publique, le taux de remplacement déjà comparativement faible perdrait entre 5 et 8 points pour n'être plus que de l'ordre de 55 % en moyenne. La décroissance du taux de remplacement est moins forte que dans le régime général où celui-ci est aujourd'hui plus élevé de près de 15 points. Ces différences sont largement dues à l'exclusion des primes des fonctionnaires de leur régime de retraite et aux différences dans les conditions de calcul des pensions. L'effet équilibrant de la règle d'une liquidation sur les 25 meilleures années de la carrière revalorisées à l'inflation qui entraîne une réduction forte du taux de remplacement en projection joue beaucoup moins pour les fonctionnaires, dont la base liquidative (les six derniers mois de salaires) bénéficie des revalorisations liées à la croissance économique, du moins en régime sans austérité salariale. Malgré une configuration déprimant les revenus de remplacement offert par les régimes de retraite, la valeur réelle des retraites serait croissante, du fait d'un effet de base de liquidation, les pensions n'étant revalorisées que comme l'inflation. Mais, le niveau de vie relatif des retraités qui comprend aujourd'hui plus de 30 % de revenus autres que les retraites en moyenne chuterait par rapport à celui du reste de la population. Les retraités perdraient entre 10 et 20 points de niveau de vie relatif. |

|

Observation n° 10 : Ni les niveaux très disparates des taux prélèvements nécessaires apparemment nécessaires à la couverture des dépenses des différents régimes, ni l'hétérogénéité des avantages non contributifs au sein d'un même régime, ni les durées relatives de cotisations et de service de la pension, ces deux derniers éléments pouvant aboutir à des rendements contributifs très différents ne peuvent à eux seuls établir le constat d'une rupture d'équité par les régimes de retraite. Au demeurant, la réforme en cours d'élaboration semble quelque peu en retrait de l'application d'un principe d'uniformité des rendements contributifs. Si demain un euro de cotisation pourrait avoir la même valeur pour tous, le maintien d'un étage de solidarité devrait aboutir à un système de retraite présentant une certaine hétérogénéité des droits, comme c'est aujourd'hui le cas. Trois différences peuvent cependant être d'ores et déjà anticipées : la détermination de l'étage de solidarité devra être réenvisagée, perspective de nature à diviser les opinions, le financement des avantages correspondants ne pourra plus recourir à des péréquations internes aux régimes, si bien, notamment que des modifications devront être apportées à la structure de financement de la solidarité, au sein de laquelle l'appel à l'impôt devrait être renforcé, la totalité des revenus du travail devrait être intégrée au régime. L'annonce d'un régime prenant en compte ces revenus jusqu'à trois plafonds de la sécurité sociale paraît exclure, pour l'essentiel, la constitution d'un étage fourni de capitalisation. Cependant, la détermination des revenus entrant dans les salaires peut conduire à des débats. L'inclusion des primes des fonctionnaires parallèle à l'exclusion d'un certain nombre d'éléments de rémunération du travail salarié (les primes d'intéressement et de participation par exemple) peut illustrer les problèmes à venir. L'inclusion des primes des fonctionnaires aura en tout cas des incidences fortes sur le pouvoir d'achat des agents compensées, mais à terme et selon un régime peu prévisible, par la conversion des droits acquis en revenus différés. |

|

Au 10 octobre 2018, date limite fixée par la LOLF, 97 % des réponses au questionnaire budgétaire étaient parvenues à votre rapporteur spécial . |

PREMIÈRE PARTIE - MISSION « RÉGIMES SOCIAUX ET DE RETRAITE »

Dotée de 6,284 milliards d'euros en 2019 (contre 6,33 milliards d'euros en 2018), la mission « Régimes sociaux et de retraite » retrace les subventions d'équilibre versées par l'État à onze régimes spéciaux de retraite (depuis l'intégration au programme 195 du régime de retraite complémentaire obligatoire des exploitants agricoles à partir de l'exercice 2017).

La mission est composée de trois programmes :

- le programme 198 « Régimes sociaux et de retraite des transports terrestres », qui comporte principalement les crédits destinés à assurer l'équilibre des caisses autonomes de retraite de la société nationale des chemins de fer français (SNCF) et de la régie autonome des transports parisiens (RATP), mais aussi des dotations pour financer la fin d'activité des conducteurs routiers ;

- le programme 197 « Régimes de retraite et de sécurité sociale des marins », qui vise à financer, via l'établissement national des invalides de la marine (ENIM), le régime spécial de sécurité sociale des marins ;

- le programme 195 « Régimes de retraite des mines, de la société d'exploitation industrielle des tabacs et des allumettes ( SEITA ) et divers », qui regroupe, outre le régime des exploitants agricoles plus haut mentionné, plusieurs régimes en (plus ou moins) rapide déclin démographique (caisse autonome nationale de sécurité sociale dans les mines, régimes de retraite de la SEITA, des régies ferroviaires d'outre-mer et de l'Office de radiodiffusion et télévision française (ORTF)).

I. UNE QUASI STABILISATION DES DOTATIONS D'ÉQUILIBRE AUX RÉGIMES SPÉCIAUX DE RETRAITE DANS UN CONTEXTE POURTANT PROPICE À LA MAÎTRISE DES DÉSÉQUILIBRES DES CAISSES

La programmation de la mission prévoit une baisse presque imperceptible des crédits nécessaires à l'équilibre des régimes spéciaux qu'elle finance (49 millions d'euros) compte tenu de la masse des dotations concernées (plus de six milliards d'euros).

La modestie du recul de la charge budgétaire de la mission, au surplus, être appréciée au regard d'un contexte volontariste qui, venant s'ajouter aux effets des réformes des régimes spéciaux de ces dernières années, freine les dépenses des caisses dans des conditions dont la reproductibilité n'est pas assurée.

A. UNE CHARGE BUDGÉTAIRE EN LÉGÈRE RÉDUCTION ?

Le projet de loi de finances demande des crédits en légère diminution par rapport à ceux ouverts en 2018.

Cependant, les économies correspondantes sont en totalité attribuables à des réductions de charges « spontanées » des régimes fermés subventionnés par la mission.

En revanche, les crédits programmés pour équilibrer les deux régimes aux enjeux budgétaires les plus élevés, les régimes de la SNCF et de la RATP, connaissent, de leur côté, une augmentation.

Si les informations fournies ne permettent pas de distinguer avec une totale précision la responsabilité respective de l'évolution de l'équilibre du régime de la SNCF et de la dette de l'État envers ce régime résultant de l'issue d'un contentieux ponctuel dans l'alourdissement des dotations prévues, le régime de retraite de la RATP continuerait à peser sur les besoins. Par ailleurs, force est de constater qu'au-delà d'événements ponctuels le déficit structurel du régime de la SNCF demeure encore en 2019 à peu près inchangé.

Au regard d'un objectif d'amélioration structurelle de l'équilibre des régimes spéciaux poursuivi depuis plusieurs années et de la politique volontariste mise en oeuvre en 2019, ces évolutions ressortent comme en-deçà des attentes.

1. Une légère réduction nominale des dotations programmées pour 2019 correspondant à des évolutions divergentes des besoins d'équilibre des régimes spéciaux

Alors que pour l'année 2018, rompant avec une tendance baissière , les crédits de la mission augmentaient de 0,4 % par rapport aux crédits ouverts en loi de finances initiale pour 2017 (soit un recul de 3,1 % par rapport aux crédits effectivement consommés en 2015), l'exercice 2019 renoue avec cette tendance avec une légère réduction des crédits, de 49 millions d'euros (- 0,7 %).

Cette évolution reflète une baisse globale des besoins d'équilibre des régimes spéciaux résultant de mouvements nettement divergents.

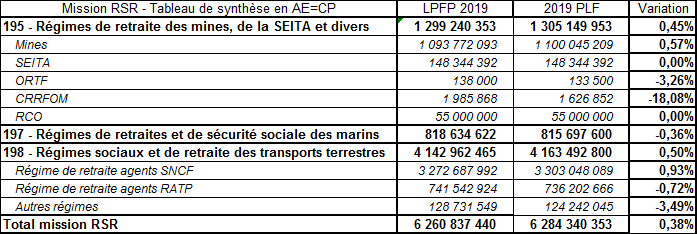

Comme le montre le tableau ci-après, la répartition des crédits de la mission accorde une place primordiale aux contributions à l'équilibre des régimes constitués dans les entreprises de transport terrestre, qui sont l'essentiel du programme 198 . Ils représentent les deux tiers des crédits , la caisse de retraite du personnel de la SNCF absorbant à elle seule plus de la moitié des dotations .

Le régime social des marins ( programme 197) pèse un peu moins de 13 % du total des crédits tandis que divers régimes regroupés dans le programme 195 , où prédomine largement la caisse autonome de sécurité sociale des mines , concentrent 20,1 % des dotations de la mission.

Les différents régimes que financent ces dotations présentent, chacun, des caractéristiques propres , moins du fait des différences de régime juridique qui les singularisent, que du fait de leurs ratios démographiques et de leur statut.

Sur ce dernier plan, il faut distinguer les régimes ouverts des régimes fermés qui n'accueillent plus de cotisants (ils forment la majeure partie du programme 195).

Ce sont ces derniers qui, en raison de la réduction du nombre de leurs prestataires, et même s'ils ne comptent que très peu de cotisants, voire aucun, enregistrent une réduction progressive de leurs déséquilibres. Ils permettent d'atténuer le recours des régimes spéciaux à la solidarité nationale et, ainsi, d'alléger les crédits de la mission.

Les évolutions des dotations d'une année sur l'autre illustrent cette réalité. Elles correspondent aux évolutions des équilibres financiers des régimes spéciaux.

Évolution des crédits par programme et action

(en millions d'euros)

|

Intitulé du programme et de l'action |

Crédits de paiement |

Variation |

|||

|

Exécution 2017 |

Ouverts en LFI pour 2018 |

Demandés pour 2019 |

PLF 2019 / Exécution 2017 |

PLF 2019 / LFI 2018 |

|

|

Programme 198 « Régimes sociaux et de retraite des transports terrestres » |

4 074 |

4 120 |

4 163 |

2,2% |

1,0% |

|

03 - Régime de retraite du personnel de la SNCF |

3 271 |

3 283 |

3 303 |

1,0% |

0,6% |

|

04 - Régime de retraite du personnel de la RATP |

681 |

709 |

736 |

8,1% |

3,8% |

|

05 - Autres régimes (2) |

123 |

127 |

124 |

0,8% |

-2,4% |

|

Programme 197 « Régimes de retraite et de sécurité sociale des marins » |

828 |

824 |

815 |

-1,6% |

-1,1% |

|

01 - Pensions de retraite des marins |

828 |

824 |

816 |

-1,4% |

-1,0% |

|

Programme 195 « Régimes de retraite des mines, de la SEITA et divers » |

1 427 |

1 388 |

1 305 |

-8,5% |

-6,0% |

|

01 - Versements au Fonds spécial de retraite de la caisse autonome nationale de sécurité sociale dans les mines |

1 213 |

1 177 |

1 101 |

-9,2% |

-6,5% |

|

02 - Régime de retraite de la SEITA |

157 |

153 |

147 |

-6,4% |

-3,9% |

|

03 - Caisse des retraites de l'imprimerie nationale |

0 |

0 |

0 |

0,0% |

0,0% |

|

04 - Caisse des retraites des régies ferroviaires d'outre-mer |

3 |

3 |

2 |

-16,5% |

-10,3% |

|

07 - Versements liés à la liquidation de l'ORTF |

0 |

0 |

0 |

0,0% |

0,0% |

|

Retraite complémentaire des exploitants agricoles |

55 |

55 |

55 |

0,0% |

0,0% |

|

TOTAL |

6 329 |

6 332 |

6 283 |

-0,7% |

-0,8% |

(1) Les montants des crédits en autorisations d'engagement (AE) et en crédits de paiement (CP) sont identiques.

(2) Congés de fin d'activité et compléments de retraite dans le secteur du transport routier et pensions des anciens agents des chemins de fer d'Afrique du Nord et d'outre-mer.

Source : commission des finances du Sénat à partir des documents budgétaires

En dépit du rattachement au programme 195 du régime complémentaire des exploitants agricoles (RCO), dont le besoin de financement nécessite une provision stabilisée à 55 millions d'euros, les autres régimes du programme 195, principalement le régime des mines, apportent une contribution déterminante au recul des crédits de la mission.

|

Les mesures de suppression des « petites taxes », un effet négatif sur le financement du RCO aux compensations peu transparentes Le projet de loi de finances pour 2019 comportait au titre de l'article 9 la suppression de la taxe sur les farines. Son produit de 60 millions d'euros en 2017 (64 millions d'euros en prévision pour 2019) est affecté au RCO. La discussion du projet de loi de finances à l'Assemblée nationale a abouti à la suppression de la taxe sur les huiles. Son produit (130 millions d'euros a minima) est également affecté au financement du RCO. Le régime se voit donc privé de 190 millions d'euros de recettes. Or, les taxes ainsi affectées au RCO financent à peu près le quart de ses charges. C'est par l'affectation d'une fraction des droits perçus sur les alcools que le Gouvernement entend compenser cette perte de recettes. L'incidence ultime de cette réorganisation mérite d'être clarifiée. Il convient de relever que ces droits financent un assez grand nombre de prestations sociales à la charge d'autres régimes sociaux. |

Les dotations correspondantes baissent de 76 millions d'euros.

Cette économie est légèrement amplifiée une fois pris en compte les besoins du régime des marins (- 8 millions d'euros).

En revanche, les régimes spéciaux des transports terrestres (SNCF et RATP) regroupés dans le programme 198 amplifient leur pression budgétaire sur la mission (+ 43 millions d'euros) et viennent réduire les économies tendancielles produites par les autres programmes de la mission.

On relève une augmentation du poids prévisionnel de la subvention destinée à la caisse de la SNCF avec un besoin passé de 3,266 milliards d'euros en 2016 à 3,303 milliards d'euros en 2019 (contre 3,283 milliards d'euros en prévision pour 2018) (+ 20 millions d'euros par rapport à l'an dernier).

Les ressorts de cette dynamique méritent cependant une nuance dans la mesure où elle paraît témoigner moins d'une dégradation des équilibres fondamentaux de la caisse que des besoins résultant de l'apurement d'une dette de l'Etat envers la SNCF (voir infra ).

En revanche, c'est sans ambiguîté que, pour le régime de la RATP, le creusement du besoin de financement se poursuivrait. D'un niveau de 636,6 millions d'euros en 2016, il avait atteint 709,3 millions d'euros en 2018 et serait de 736,2 millions d'euros en 2019.

L'alourdissement du besoin de financement du régime s'élève ainsi à 100 millions d'euros depuis 2016 et pèse pour 26,9 millions d'euros en 2019.

2. Une évolution des dotations dont la significativité, en soi toute relative, est régulièrement remise en cause par les évolutions apparues en cours de gestion et se trouve suspendue au sort réservé à une dette de l'Etat envers la SNCF

a) L'exécution du programme 198 devrait une fois de plus être supérieure aux dotations de la loi de finances initiale

La programmation de la mission est régulièrement révisée dans le cadre des projets de loi de finances rectificative de sorte que les évolutions ici exposées, du fait de leur modeste ampleur, ne sauraient être considérées comme pleinement significatives.

À titre d'exemple, le projet de loi de finances rectificative de fin d'année 2017 avait dû demander l'ouverture de 21,8 millions d'euros afin de couvrir les besoins de financement de la caisse de retraites de la SNCF.

Au demeurant, selon les avis du contrôleur budgétaire et comptable ministériel, relatifs au programme 198, des crédits supplémentaires devraient être nécessaires pour financer la caisse de la SNCF en 2018. Les montants envisagés s'élèvent à 32,7 millions d'euros, dont 15 millions d'euros résultant du déficit de cotisations des salariés consécutif aux retenues sur salaires effectuées à la suite des grèves de l'année.

b) Le dénouement financier du contentieux perdu par l'État relativement au taux de cotisation T1 de la SNCF demeure incertain

L'analyse de la programmation budgétaire de la mission pour 2019 est encore troublée par les incertitudes portant sur la prise en compte dans cette programmation d'un événement exceptionnel résultant du dénouement d'un contentieux entre l'État et le groupe ferroviaire au terme duquel celui-ci se trouve titulaire d'une créance sur l'État.

Selon les suites données par l'État à cette dette dans la programmation de la subvention d'équilibre, l'appréciation sur la composante de cette subvention provenant de l'évolution du besoin de financement du régime peut varier entre le constat d'une faible dégradation et celui d'une légère amélioration.

|

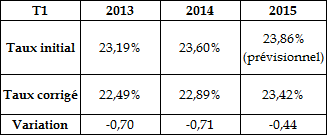

Les contentieux sur les taux des cotisations employeurs de la SNCF Le taux de cotisation des établissements constituant le Groupe public ferroviaire (GPF) est égal à la somme d'un taux T1 représentant les cotisations qui seraient versées si les salariés relevaient des dispositions de droit commun et d'un taux T2 destiné à financer les droits spécifiques du régime spécial. À plusieurs reprises, la SNCF a demandé l'annulation de l'arrêté de la direction du budget fixant le taux T1, remettant en cause l'assiette de calcul de ce taux au motif que la répartition des effectifs (entre cadres et non cadres) n'était pas conforme à la convention collective nationale de retraite et de prévoyance des cadres. Le Conseil d'État a annulé, par décisions du 20 mai 2016 et du 11 juillet 2016, les arrêtés ministériels du 16 juillet 2014 et du 27 juillet 2015 fixant les composantes T1 définitives pour 2013, 2014 et provisoire pour 2015. À la suite des annulations prononcées par le Conseil d'État, le taux T1 des années 2013 à 2015 a été revu à la baisse comme le précise l'arrêté du 2 mai 2017 : En conséquence, une régularisation de cotisations de la CPRPSNCF en faveur du GPF a été effectuée en juin 2017 pour 99,3 millions d'euros au titre de la période 2013 à 2016. La CPRPSNCF a compensé cette baisse de ressources par une nouvelle provision de 99,3 millions d'euros sur l'exercice 2017. Par ailleurs, le taux T2 a été revu à la hausse à compter du 1 er mai 2017 de 11,81% à 13,85% (décret n° 2017-691 du 2 mai 2017), ce qui procurera un surcroît de recettes pour la caisse d'environ 90 millions d'euros en année pleine. La SNCF ayant été déboutée de sa demande en annulation de ce décret par le Conseil d'État en juillet 2018, le taux de 13,85% est donc effectif. |

Au total, du fait de ces contentieux perdus par lui, l'État se sera trouvé débiteur envers la caisse de la SNCF d'une centaine de millions d'euros.

Il était apparemment envisagé d'assurer le règlement d'une partie de cette dette en 2018 (30 millions d'euros), laissant 69,3 millions d'euros de reliquat réglés en 2019 à partir de la dotation budgétaire. Dans ces conditions, plutôt que d'une dégradation du solde de la caisse, la programmation budgétaire pour 2019 témoignerait de la perspective d'une amélioration. Corrélativement, dans ce scenario de règlement de la dette de l'État, la subvention d'équilibre prévue pour 2019, hors contentieux, témoignerait d'une réduction de la pression exercée par les besoins structurels d'équilibre de la caisse (- 19 millions d'euros par rapport à la subvention nette des charges de contentieux prévue pour 2018).

Or, les conditions de l'exécution budgétaire en 2018 semblent avoir remis en cause ce scénario de sorte que la détermination précise des besoins couverts par la dotation budgétaire reste floue.

3. Une stabilité des besoins de subventionnement alors que le contexte est globalement favorable à une rééquilibrage des caisses

Les évolutions retracées plus haut peuvent apparaître décevantes au vu des choix volontaristes effectués pour 2019 et des importantes réformes des régimes spéciaux adoptées dans le passé.

On rappelle que les dépenses de la mission, qui avaient fortement augmenté entre 2006 et 2012 (41 %), avaient ensuite, sous l'effet d'économies ayant atteint 198,6 millions d'euros en 2015 et 2016 , connu une nette inflexion.

Sans l'inverser franchement, la budgétisation pour 2018 ne l'avait pas prolongé. L'exercice 2019 confirmerait une sorte de statu quo de sorte qu'en 2019 l'appel à la solidarité nationale des régimes en cause demeurerait, malgré une légère réduction, très conséquent (environ 0,26 point de PIB contre 0,28 point de PIB en 2018 sur la base des prévisions de la loi de finances initiale).

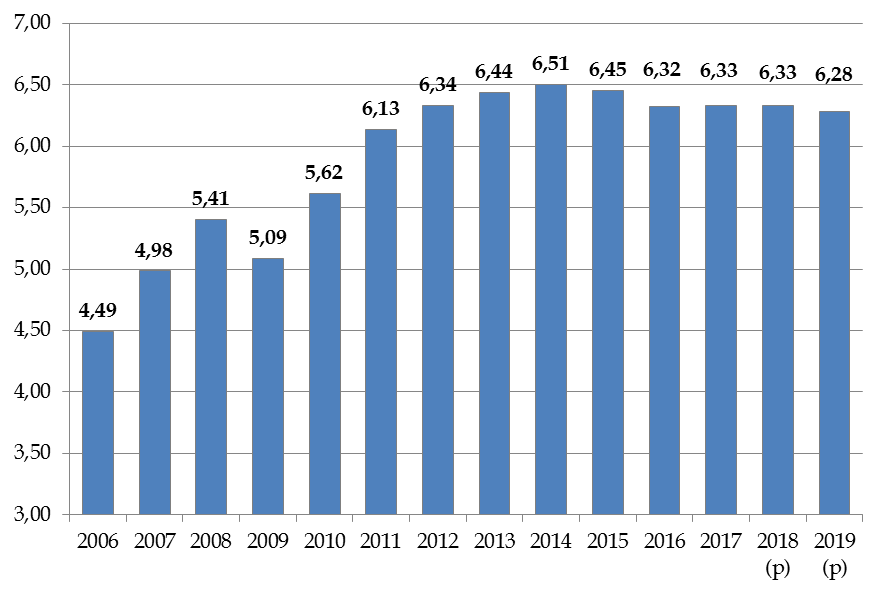

Évolution des crédits de la mission « Régimes sociaux et de retraite »

(en milliards d'euros)

Source : commission des finances du Sénat (à partir des données des rapports et projets annuels de performances pour 2006 à 2019)

Les crédits demandés pour 2019 s'expliquent par trois facteurs principaux.

a) La « modération des pensions »

L'année 2018 aura été une « année blanche » pour la revalorisation des pensions.

Après que, conformément aux dispositions combinées des articles L. 161-23-1 et L. 161-25 du code de la sécurité sociale, une revalorisation des pensions de + 0,8 % ait été appliquée au 1 er octobre 2017, la loi de financement de la sécurité sociale pour 2018 a prévu qu'aucune revalorisation n'intervienne avant le 1 er janvier 2019.

Le gel des pensions alors mis en oeuvre a constitué une décision exceptionnelle.

Au cours des années antérieures, le jeu des indexations prévues par la loi avait pu se traduire par l'absence de revalorisation des pensions, ou par des revalorisations modérées du fait du ralentissement de l'inflation dans les années récentes.

Celui-ci avait contenu les dépenses des régimes dans la mesure où les pensions de base n'ont fait l'objet de 2013 à 2017 que d'une revalorisation de 0,9 %, la revalorisation de 2017 comptant pour 0,8 % à elle seule.

Cependant, les règles d'indexation auraient justifié une revalorisation en 2018 de 1,3 %, dont le gel dispense la mission de la charge supplémentaire à laquelle elle aurait été confrontée si elle avait été mise en oeuvre.

En effet, les revalorisations valaient jusqu'à présent à compter du 1 er octobre de l'année de mise en oeuvre. C'est ainsi l'année postérieure à la revalorisation qui enregistre l'essentiel de ses effets puisque c'est alors en année pleine que joue la revalorisation.

En outre, prolongeant une longue série de changements des règles du jeu en matière de revalorisation des pensions (voir l'encadré ci-après), le report arrêté par la loi de financement de la sécurité sociale pour 2018 est suivi par l'annonce, consacrée dans le projet de loi de financement de sécurité sociale pour 2019, d'une revalorisation des pensions de retraite totalement découplée de l'inflation.

|

La revalorisation des pensions, un changement permanent des règles du jeu Aux termes de la loi du 21 août 2003, le coefficient de revalorisation des pensions était égal à l'évolution prévisionnelle des prix hors tabac pour l'année N, corrigé, le cas échéant, de la révision de la prévision d'inflation de l'année N-1 telle que figurant dans le rapport économique, social et financier (RESF) annexé au projet de loi de finances de l'année N. Entre 2009 et 2013 , la revalorisation de l'ensemble des pensions est intervenue au 1 er avril de chaque année et non plus au 1 er janvier . La revalorisation pour l'année N était égale à la prévision d'inflation établie par la Commission économique de la Nation, ajustée sur la base de l'inflation définitive constatée pour N-1 (connue en avril N de manière définitive). En application de la loi du 20 janvier 2014 « garantissant l'avenir et la justice du système de retraites », la revalorisation de l'ensemble des pensions (hors minimum vieillesse et majoration pour tierce personne) doit désormais intervenir au 1 er octobre de chaque année 1 ( * ) . Dans ces conditions, aucune revalorisation n'est intervenue en 2014 compte tenu de l'application du correctif destiné à compenser les effets d'une surestimation du rythme de l'inflation en 2012 (0,7 % effectif contre une prévision de 1,2 %) dans un contexte où cet écart s'était révélé juste égal à l'inflation prévue dans le rapport économique social et financier annexé au projet de loi de finances de l'année (0,5 %). Compte tenu des prévisions d'inflation, les pensions de retraite ont été revalorisées de 0,1 % au 1 er octobre 2015 , soit la prévision d'inflation pour 2015 telle que figurant dans le RESF annexé au projet de loi de finances pour 2016, car le gel initialement prévu lors de l'élaboration de la loi de financement rectificative pour la sécurité sociale de juillet 2014 a conduit à ne pas appliquer le correctif entre l'inflation prévisionnelle de 2014 et l'inflation définitive constatée. Compte tenu du nouveau calendrier d'application des revalorisations des pensions, l'effet en année pleine de la revalorisation des pensions en 2015 peut être estimé à un équivalent-revalorisation entre 0,015 % et 0,025 %. Les articles 33 du projet de loi de finances et 57 du projet de loi de financement de la sécurité sociale pour 2016 ont apporté de nouvelles évolutions. Ils prévoient d'harmoniser et de simplifier les règles de revalorisation de l'ensemble des prestations sociales, y compris des pensions de retraite. Ainsi, les pensions de retraite demeurent revalorisées au 1 er octobre de chaque année mais cette revalorisation se fonde désormais sur l'évolution des prix hors tabac constatée en moyenne annuelle sur les douze derniers mois disponibles . En cas d'évolution négative des prix, une règle de « bouclier » garantit le maintien des prestations à leur niveau antérieur. Compte tenu de ces nouvelles règles et de l'hypothèse d'inflation retenue dans le projet de loi de finances pour 2016, les pensions de retraite devaient être revalorisées de 0,6 % au 1 er octobre 2016 . Or, les évolutions réelles de l'indice des prix ont conduit à l'absence de toute revalorisation des pensions à cette échéance. L'article 41 de loi de financement de la sécurité sociale pour 2018 a, à nouveau entrepris de décaler le calendrier de la revalorisation des pensions prévu par l'article L. 161-23-1 du code de la sécurité sociale du 1 er octobre 2018 au 1 er janvier 2019. |

De fait, l'article 44 du projet de loi de financement de la sécurité sociale pour 2019 déroge à l'article L. 161-25 du code de la sécurité sociale qui détermine les conditions de la revalorisation annuelle des pensions dans les termes, rappelés plus haut, de la loi de financement de la sécurité sociale pour 2016.

Il prévoit que les pensions seront revalorisées de 0,3 % au 1 er janvier 2019 , sans considération de l'inflation mesurée par l'INSEE.

La programmation budgétaire pour 2019 s'affranchit ainsi de la préoccupation d'assurer une compensation à l'inflation, « assumant » une réduction du pouvoir d'achat des retraites servies aux pensionnés.

Les économies résultant des décisions prises en matière de revalorisations des pensions (gel puis sous-revalorisation) peuvent être estimées à environ 90 millions d'euros avec une polarisation sur les deux régimes de transports terrestres subventionnés par la mission.

Simulation d'une revalorisation des pensions de 1 % au 1 er octobre 2018 sur les charges des régimes spéciaux

(en millions d'euros)

|

Année |

2017 |

2018 |

2019 |

|

Date de revalorisation |

1 er oct. |

1 er oct. |

1 er janvier |

|

Revalorisation instantanée |

0,8% |

sans |

0,3% |

|

Taux de revalorisation annuelle moyen (année N+1 / année N) |

0,2% |

0,6% |

0,3% |

|

Enjeu financier pour la mission RSR |

+53 |

+ 27 |

|

|

dont SNCF |

+ 32 |

+16 |

|

|

dont RATP |

+ 7 |

+4 |

|

|

dont l'ENIM |

+ 6 |

+3 |

|

|

dont CANSSM |

+ 8 |

+4 |

Source : réponse au questionnaire de la rapporteure spéciale

b) La baisse du volume des pensionnés des régimes et des effets de composition jouent à la baisse sur les dépenses des régimes

Dans l'ensemble, les régimes spéciaux perdent des prestataires, en particulier du fait de l'épuisement des régimes fermés .

Par ailleurs, la structure des pensions servies se déforme dans le sens d'une réduction de la part des pensions de droit direct au profit d'un renforcement de celle des pensions de droit dérivé, dont la valeur est moindre . Cet « effet de composition » pèse sur la valeur unitaire des pensions servies, d'autant plus fortement que les pensions nouvellement liquidées sont peu nombreuses.

En 2019, si la baisse du nombre des prestataires toucherait principalement les régimes dits « fermés » 2 ( * ) - tels que les régimes des mines, de la SEITA et des régies ferroviaires d'outre-mer - sous l'effet de la décroissance de leurs effectifs de pensionnés, elle concernerait également les autres régimes subventionnés par la mission.

Le régime des mines , principal régime rattaché au programme 195, devrait notamment perdre environ 10 000 pensionnés entre 2018 et 2019 (soit une baisse en volume de 3,8 %), pour compter un peu plus de 242 000 pensionnés. Le nombre des pensions de droit direct ne serait plus que d'un peu moins de 125 000.

Le total des subventions prévues en 2019 au titre du programme 195 « Régimes de retraite des mines, de la SEITA et divers » qui porte le financement de ce régime enregistrerait l'effet de ces évolutions. Il baisserait ainsi de l'ordre de 83 millions d'euros (- 6,5 %) par rapport à la prévision pour 2018, soit une baisse de plus de 250 millions d'euros par rapport à l'exécution 2015.

Si les économies offertes par l'évolution démographique de ces régimes sont un élément modérateur structurel des dotations consacrées au financement des régimes spéciaux, pour 2019, les autres régimes spéciaux verraient leurs bénéficiaires diminuer , connaissant également, pour certains d'entre eux, une recomposition de la population des prestataires.

Pour le régime des marins , le nombre des pensions servies baisserait de 613 (- 0,78 %), la baisse étant relativement plus accusée pour les pensions de droit direct (- 0,89 %) que pour les pensions de droit dérivé (- 0,61 %).

La population des pensionnés par le régime des marins présente de fortes singularités.

Les pensions relèvent de deux catégories. Aux pensions pour ancienneté, il faut ajouter les « pensions spéciales ». Ces dernières correspondent aux allocations versées aux anciens marins qui ne réunissaient pas une condition de 15 ans de service au moment où est offerte par le régime la possibilité de liquider sa pension à un âge favorable. Les pensions spéciales comptent pour la moitié des nouvelles liquidations de pensions de droit direct (1 010 sur 2 090 en 2019).

Cette situation n'est pas négligeable dans une autre particularité du régime. Il s'agit sans doute du seul régime qui voit les pensions nouvellement liquidées atteindre une valeur inférieure aux pensions en stock 3 ( * ) . Pour ces dernières, la pension de droit direct moyenne s'élève à 11 315 euros ; elle est seulement de 10 067 euros pour les nouvelles pensions de droit direct. Cet écart reflète l'impact du durcissement des règles de liquidation des pensions mis en oeuvre ces dernières années sur des trajectoires professionnelles heurtées, qui sont fréquentes dans le secteur de la marine.

Le régime de la SNCF perdrait 4 669 pensionnés (- 1,9 %) portant la baisse à 8 500 depuis 2016.

Quant aux bénéficiaires du régime de la RATP , ils accuseraient une forte baisse (- 3 805, soit 7,2 % de pensionnés en moins), Cette baisse faisant suite à la forte augmentation enregistrée en 2018, le nombre des pensionnés reviendrait à un niveau (49 177) moins éloigné qu'en 2017 (49 941).

Les évolutions décrites jouent à la baisse sur les dépenses des régimes.

Cependant, d'autres facteurs d'évolution des dépenses doivent être considérés ainsi, que du côté des recettes, les dynamiques enregistrées par les cotisations sociales.

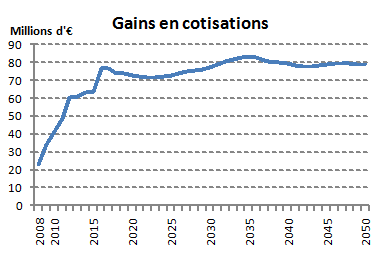

c) L'impact des relèvements des taux de cotisation

La hausse des taux de cotisation découlant de la réforme de 2014 transposée aux régimes de retraite de la SNCF et de la RATP se poursuit 4 ( * ) .

La hausse des taux apparents de cotisations salariales et patronales entre 2014 et 2018 dans les régimes vieillesse de la SNCF et de la RATP , très contrastée entre les deux régimes, a permis de limiter l'impact de la réduction du nombre des cotisants sur les recettes de la SNCF et entraîne une légère hausse des cotisations sociales perçues par la caisse de la RATP avec une hypothèse de maintien du nombre des cotisants.

Pour 2019, dans le régime de la SNCF, la hausse des taux de cotisations salariales est forte (+ 3,1%).

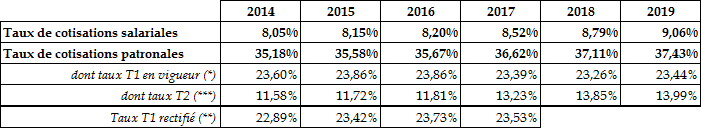

Évolution du taux des cotisations au régime vieillesse de la SNCF

Source : commission des comptes de la sécurité sociale, rapport 2018

De leur côté, les cotisations des employeurs augmentent de 0,32 point.

Le produit des cotisations sociales progresse de près de 1 % (2,9 % pour les cotisations salariales), soit une évolution en ligne avec celle des taux de cotisation.

Dans le régime de la RATP, le taux des cotisations salariales progresse de 0,3 %, le taux des cotisations patronales suivant une dynamique plus forte (+ 1,5 %).

Compte tenu de la progression des salaires, le produit des cotisations progresserait davantage que les taux (de 2,1 %).

Évolution du taux des cotisations au régime vieillesse de la RATP

(*) Taux estimatifs prévisionnels pour 2018 et 2019

Source : commission des comptes de la sécurité sociale, rapport 2018

4. Une augmentation spontanée de la valeur de la pension moyenne en stock

L'amélioration des salaires à partir desquels les pensions des régimes sont déterminées exerce un effet autonome sur la valeur des pensions servies par ces régimes.

Cette évolution reflète les gains de revenus acquis dans un contexte de croissance économique générale qui exerce un impact sur les revenus d'activité des salariés, la question de la justification des gains salariaux de nature plus microéconomique étant ici réservée.

Cependant, il faut également tenir compte, pour ses effets de court terme, du fait qu'au contraire des régimes pris en charge par le compte d'affectation spéciale « Pensions » (voir infra ), le pilotage des salaires n'est pas assuré par la caisse versante. On rappelle que les caisses de retraites des régimes spéciaux sont essentiellement autonomes.

Ces dernières années, l'augmentation de la base liquidative des pensions nouvellement liquidées s'est traduite par une augmentation autonome de la valeur moyenne de la pension en stock.

Évolution de la valeur moyenne de la pension annuelle liquidée SNCF

(en euros)

|

en euros |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

Pensions directes |

--- |

--- |

--- |

24 740 |

25 270 |

26 100 |

26 360 |

26 710 |

26 740 |

27 139 |

27 921 |

|

Pensions de réversion |

--- |

--- |

--- |

9 800 |

10 140 |

10 490 |

10 720 |

10 810 |

10 934 |

10 942 |

11 015 |

Source : réponse au questionnaire de la rapporteure spéciale

Évolution de la valeur moyenne de la pension annuelle liquidée RATP

(en euros)

|

en euros |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

Pensions directes |

--- |

--- |

29 225 |

29 384 |

29 622 |

31 498 |

31 929 |

32 614 |

33 766 |

33 312 |

34 176 |

|

Pensions de réversion |

--- |

--- |

10 796 |

9 852 |

11 166 |

12 101 |

11 938 |

12 006 |

12 385 |

11 805 |

12 417 |

Source : réponse au questionnaire de la rapporteure spéciale

Pour la SNCF, la valeur moyenne des pensions nouvellement liquidées a progressé de 12,8 % depuis 2008. Pour la RATP, la croissance a été de près de 17 % depuis 2009.

Ces évolutions ont contribué à élever le niveau de la pension moyenne en stock.

Pour la SNCF, pour les pensions de droit direct, la valeur moyenne de la pension en stock aura progressé de 11,6 % entre 2008 et 2017. Plus récemment, la progression aura été de 1 % entre 2016 et 2017.

Une partie de cette augmentation peut être attribuée aux arrangements salariaux conclus dans le cadre des réformes visant à reporter les âges de départ en retraite (voir infra ).

Évolution de la valeur moyenne de la pension en stock SNCF

(en euros)

|

en euros |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

Pensions directes |

--- |

21 450 |

21 970 |

22 320 |

22 920 |

23 600 |

24 140 |

24 470 |

24 649 |

24 759 |

24 995 |

|

Pensions de réversion |

--- |

8 900 |

9 180 |

9 380 |

9 650 |

9 920 |

10 140 |

10 270 |

10 329 |

10 334 |

10 373 |

Source : réponse au questionnaire de la rapporteure spéciale

En ce qui concerne la RATP, la valeur moyenne de la pension en stock a davantage progressé (+ 13,3 % depuis 2009), semblant s'accélérer à court terme (+ 2,2 % entre 2016 et 2017).

Évolution de la valeur moyenne de la pension en stock RATP

(en euros)

|

en euros |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

Pensions directes |

--- |

--- |

24 987 |

25 685 |

26 278 |

27 200 |

27 789 |

27 758 |

28 106 |

27 689 |

28 315 |

|

Pensions de réversion |

--- |

--- |

--- |

9 745 |

10 034 |

10 292 |

10 495 |

10 958 |

11 034 |

10 700 |

10 920 |

Source : réponse au questionnaire de la rapporteure spéciale

On relève incidemment que les niveaux des pensions moyennes des deux régimes ressortent comme très différents. La pension moyenne versée par la caisse de retraites de la RATP est supérieure de plus de 13 % à celle versée par la caisse de la SNCF.

Cet écart doit être constaté alors que, le subventionnement apporté par l'État aux deux régimes étant du même ordre, une approche de premier plan, qui mériterait d'être complétée par des analyses supplémentaires, pourrait conduire à établir une identité des efforts contributifs apparents des salariés des deux entreprises.

B. UNE BUDGÉTISATION DE LA MISSION DANS LE PROJET DE LOI DE PROGRAMMATION DES FINANCES PUBLIQUES À L'HORIZON 2020 QUI REPOSE SUR DES HYPOTHÈSES VOLONTARISTES

La loi de programmation pluriannuelle des finances publiques (LPFP) prévoit une réduction du plafond des crédits de paiement de la mission de 65 millions d'euros en 2019.

La mission régimes sociaux et de retraite dans la loi de programmation des finances publiques

(en millions d'euros)

|

2018 |

2019 |

2020 |

|

6 332 |

6 265 |

6 304 |

Source : loi de programmation des finances publiques pour les années 2018 à 2022

Pour 2019, le plafond de la loi de programmation pluriannuelle a été fixé à 6,265 milliards d'euros.

Le projet de loi de finances n'en assure pas le respect. Les crédits dépassant le plafond de 24 millions d'euros à 6,284 milliards d'euros.

Ce dépassement est principalement dû aux régimes de la SNCF et des mines, qui extériorisent des besoins supérieurs aux prévisions, le premier pour près de 1 %, le second pour 0,57 %.

Comparaison entre les plafonds de crédits de la loi de programmation des finances publiques et les crédits du projet de loi de finances pour 2019

Source ; réponse au questionnaire de la rapporteure spéciale

Établie à législation à peu près constante (voir supra les développements sur l'indexation des pensions en 2018), la programmation des subventions d'équilibre versées aux régimes spéciaux de retraite est fondée sur des hypothèses, qui peuvent être déjouées.

Pour 2019, on relèvera, en particulier, les impacts suivants relatifs aux régimes de la SNCF et de la RATP, exposés à votre rapporteure spéciale :

« Concernant le régime des agents de la SNCF, les données constatées se sont ainsi avérées sensiblement différentes des hypothèses retenues lors de la LPFP, notamment sur le nombre de départs en retraite (départs en plus grand nombre) et sur l'évolution de la mortalité (plus faible qu'anticipé). Il en été tenu compte pour la construction du PLF 2019. La grande liberté des cheminots quant à leur date de départ en retraite, à partir de 57 ans (52 ans pour les agents de conduite), entraîne un aléa assez important sur les comportements de départ en retraite et donc sur la dépense finale.

Concernant le régime des agents de la RATP, les aléas comportementaux et démographiques expliquent les écarts à la LPFP »

Les explications fournies traduisent l'influence des changements dans les comportements de départ en retraite, qui, à court terme, peuvent modifier significativement, les dépenses des régimes.

À cet égard, les périodes de réforme des retraites suscitent une certaine instabilité des comportements de départ, dont l'ampleur et le sens sont difficilement prévisibles.

Il est à prévoir dans ces conditions que la période couverte par l'actuelle programmation pluriannuelle des finances publiques réserve encore de nouveaux écarts par rapport aux plafonds de crédits fixés par la LPFP.

C. LA PARTICIPATION DES CAISSES DES RÉGIMES SPÉCIAUX AUX EFFORTS DE MAÎTRISE DE LA DÉPENSE

Le dispositif de performances de la mission intègre des objectifs de maîtrise des coûts de gestion des deux principales caisses financées, la caisse de la SNCF et celle de la RATP, reflets des objectifs contractualisés dans le cadre des « conventions d'objectifs et de gestion » conclues entre l'État et les caisses.

Les résultats obtenus sont en-deçà des attentes correspondantes ce qui ne manque pas de susciter quelques interrogations. Mais c`est au-delà que celles-ci doivent désormais porter.

La perspective de construction d'un régime universel intégrant les régimes spéciaux, si elle est de nature à permettre d'anticiper des économies d'échelle à terme sur les coûts de gestion des prestations, n'en ouvre pas moins une période de grande incertitude sur les conditions d'organisation de caisses avec lesquelles l'État a poursuivi son dialogue de contractualisation en 2018 au point de conclure enfin avec la caisse de la SNCF une nouvelle COG valant pour la période 2018-2021.

1. Des objectifs de diminution des frais de fonctionnement et des effectifs

En contrepartie du financement par la solidarité nationale des déficits structurels des régimes spéciaux, le Gouvernement a renforcé l'encadrement des frais de gestion des différentes caisses dans le cadre des conventions d'objectifs et de gestion (COG). Il a été ainsi demandé à l'ensemble des organismes de sécurité sociale, dont les caisses gestionnaires de régimes spéciaux, de réduire de 15 % leurs frais de fonctionnement sur quatre ans et de 2 % à 2,5 % leurs effectifs par an .

S'agissant de la caisse de retraite du personnel de la SNCF , la COG 2014-2017 prévoyait une baisse d'environ 2 millions d'euros des dépenses de fonctionnement (hors personnel) sur la période. Ces objectifs n'ont pas été tenus. Les dépenses de gestion ont augmenté de 2,1 millions d'euros entre 2016 et 2017.

La nouvelle COG pour la période de 2018 à 2021 prescrit à la caisse un effort d'économie sur les dépenses de fonctionnement de 15 % accompagné par une réduction des effectifs de 2 % par an. Une rénovation du siège marseillais de la caisse est également prévue.

Le projet annuel de performances pour 2019 ne traduit pas moins une perspective d'augmentation des coûts de gestion, qui passeraient de 23,4 millions d'euros en prévision actualisée pour 2018 à 25,8 millions d'euros en 2019 (25,9 millions d'euros en 2020).

Après l'augmentation des coûts de gestion de la caisse de retraite du personnel de la RATP intervenue sous le régime de la précédente COG (2013-2016), du fait des investissements (informatiques, plateforme téléphonique...) l'année 2017 a matérialisé des économies, mais qui, étant essentiellement attribuables à des inscriptions comptables, n'ont pas été durables.

Coûts de gestion de la caisse de retraite de la RATP

(en millions d'euros)

|

Année |

2010 |

2016 |

2017 |

2018 (prévision actualisée) |

2019 (prévision) |

Écart 2019/2018) |

|

Coûts de gestion |

6,59 |

6,05 |

4,64 |

5,88 |

5,84 |

-0,04 |

Source : projet annuel de performances pour 2019

La nouvelle convention pour les années 2017 à 2020 ne traduit pas d'efforts particuliers pour réduire les coûts de gestion de la caisse. La cible annoncée par le projet annuel de performances pour 2020 évoque une réduction très modeste par rapport au coût réactualisé prévu pour 2018 de 130 000 euros.

En tant qu'opérateur de l'État, l' ENIM est également soumis à un encadrement de ses dépenses de fonctionnement, matérialisé notamment par un plafond d'emplois . Ces dernières années, ses effectifs ont nettement diminué. Ils sont passés de 399 ETP en 2011 à 350 en 2016 (- 12,3 %) et devraient connaître une nouvelle baisse en 2017 (335 ETP, soit - 2,6 %) et en 2018 (319 ETP, soit - 4,8 %). Une nouvelle convention d'objectifs et de gestion a été conclue, qui couvre les années 2016 à 2020. Elle implique une diminution des dépenses de personnel de 11 % et des dépenses de logistique de 15 %.

Or, malgré les importants ajustements subis par les emplois, les coûts de gestion ont été plus élevés en 2018 qu'en 2017 (9 millions d'euros contre 8,52 millions d'euros).

Encore convient-il d'observer que la subvention est loin de couvrir les charges de gestion de l'ENIM si bien que le fonds de roulement de l'établissement est amplement sollicité. Après un prélèvement de 26,9 millions en 2016, qui avait ramené le fonds de roulement à 88,65 millions d'euros, de nouveaux prélèvements interviendraient en 2017 (8,7 millions d'euros) et en 2018 (7,1 millions d'euros). Avec 72,85 millions d'euros de disponibilités fin 2018, le fonds de roulement de l'établissement couvrirait 8,8 % de ses charges annuelles, soit à peine un mois de dépenses, témoignant ainsi d'un épuisement des possibilités trouvées par l'État dans les prélèvements des fonds de roulement de ses opérateurs pour financer ses engagements.

Par ailleurs, la question de l'adéquation des effectifs à certains objectifs risque de se poser avec davantage d'acuité. Le taux de recouvrement des cotisations, calculé sur des bases plutôt flatteuses puisqu'elles excluent les situations localement les plus difficiles, extériorise fréquemment des moins-values de recettes, l'écart pouvant atteindre 5 % par rapport à une situation théorique.

Les difficultés économiques du secteur peuvent contribuer à cette situation. Mais il convient de rester attentif à ce qu'une gestion active des ressources soit entreprise.

Par ailleurs, sans aucunement jeter quelque suspicion que ce soit sur ces régimes, se pose inévitablement la question de leur capacité à détecter les fraudes en recettes comme en dépenses. De ce point de vue d'ailleurs, même s'il manque des précisions sur les performances individuelles de chaque organisme gestionnaire et sur les opérations détectées, il faut saluer une réelle amélioration des performances globales des régimes spéciaux. Selon les documents annexés au projet de loi de financement de la sécurité sociale pour 2018, la détection des fraudes aurait permis d'identifier des montants en progression de 146 % entre 2012 et 2026. Il est vrai que le montant concerné au départ était particulièrement faible (2,8 millions d'euros).

2. Quel avenir pour les caisses après l'adoption d'un régime universel ?

L'adoption d'une réforme du régime de retraite passant par la constitution d'un régime unique conduit naturellement à s'interroger sur la pérennité des organes de gestion des régimes spéciaux, qui, par définition, sont appelés à se trouver fondus dans le nouveau régime unique.

Cette question est en réalité double. Elle porte sur les infrastructures techniques qui permettent de gérer les pensions. Elle est aussi celle des organes de gouvernance des régimes.

À l'évidence des clarifications devront intervenir sur ces deux dimensions.

D. UNE CONTRIBUTION DE 6,284 MILLIARDS D'EUROS POUR FINANCER LES DEUX TIERS DES PRESTATIONS DE RETRAITE PRÉVUES EN 2019

1. Une subvention de l'État qui assure en moyenne plus de 67 % des ressources des régimes spéciaux

La participation de l'État continue d'assurer une part prépondérante de leurs ressources aux régimes spéciaux de la présente mission.

Au total, les subventions d'équilibre de l'État apporteront en moyenne 67 % des ressources des régimes spéciaux.

La masse totale des prestations versées y avoisine 9,2 milliards d'euros (0,4 point de PIB).

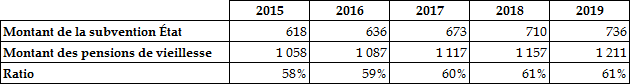

Le poids de la subvention de l'État diffère d'un régime à l'autre : il couvre quasiment la totalité des pensions versées par le régime de la SEITA qui ne compte plus aucun cotisant en 2019 (pour environ 7 875 pensionnés) et un peu plus de 60 % de celles versées par les caisses de retraite de la SNCF et de la RATP (61 %).

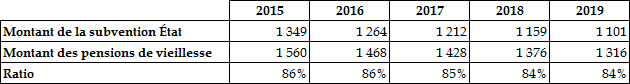

En ce qui concerne le régime minier, il est financé à 84 % par la mission. Les cotisations sociales ne comptent plus que pour une part infime des produits, ce qui n'a rien que de logique pour un régime fermé déjà ancien.

Caisse autonome nationale de sécurité sociale des mines (2015-2019)

(en millions d'euros)

Source : réponse au questionnaire de la rapporteure spéciale

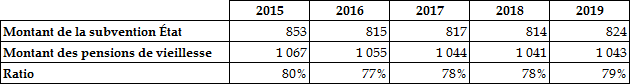

Le régime spécial des marins devrait bénéficier en 2019 d'une subvention d'équilibre de 815,7 millions d'euros, en baisse de 8,6 millions d'euros par rapport à 2018 (- 1%). La subvention couvre près de 80 % des dépenses de pension (1 024 millions d'euros) à la charge de l'établissement national des invalides de la marine (ENIM).

Les cotisations et contributions perçues auprès des armateurs se limitent à 115 millions d'euros.

Établissement national de la marine (2015-2019)

(en millions d'euros)

Source : réponse au questionnaire de la rapporteure spéciale

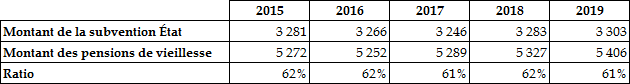

Les deux régimes des transports terrestres couverts par la mission bénéficient d'un taux de subvention identique, qui leur apporte 61 % de leurs ressources.

Régime de la SNCF (2015-2019)

(en millions d'euros)

Source : réponse au questionnaire de la rapporteure spéciale

Régime de la RATP (2015-2019)

(en millions d'euros)

Source : réponse au questionnaire de la rapporteure spéciale

2. Une justification par l'état des équilibres démographiques des régimes spéciaux mais qui est loin d'épuiser les raisons des soutiens nécessaires à leur financement

a) Un rapport démographique dégradé

Le taux élevé de la contribution de l'État aux dépenses des régimes spéciaux peut se justifier par la situation démographique de ces régimes.

Cependant, une partie des subventions couvre des avantages particuliers en plus de ces déséquilibres démographiques auxquels les règles dérogatoires appliquées dans les régimes spéciaux ne sont évidemment pas étrangères.

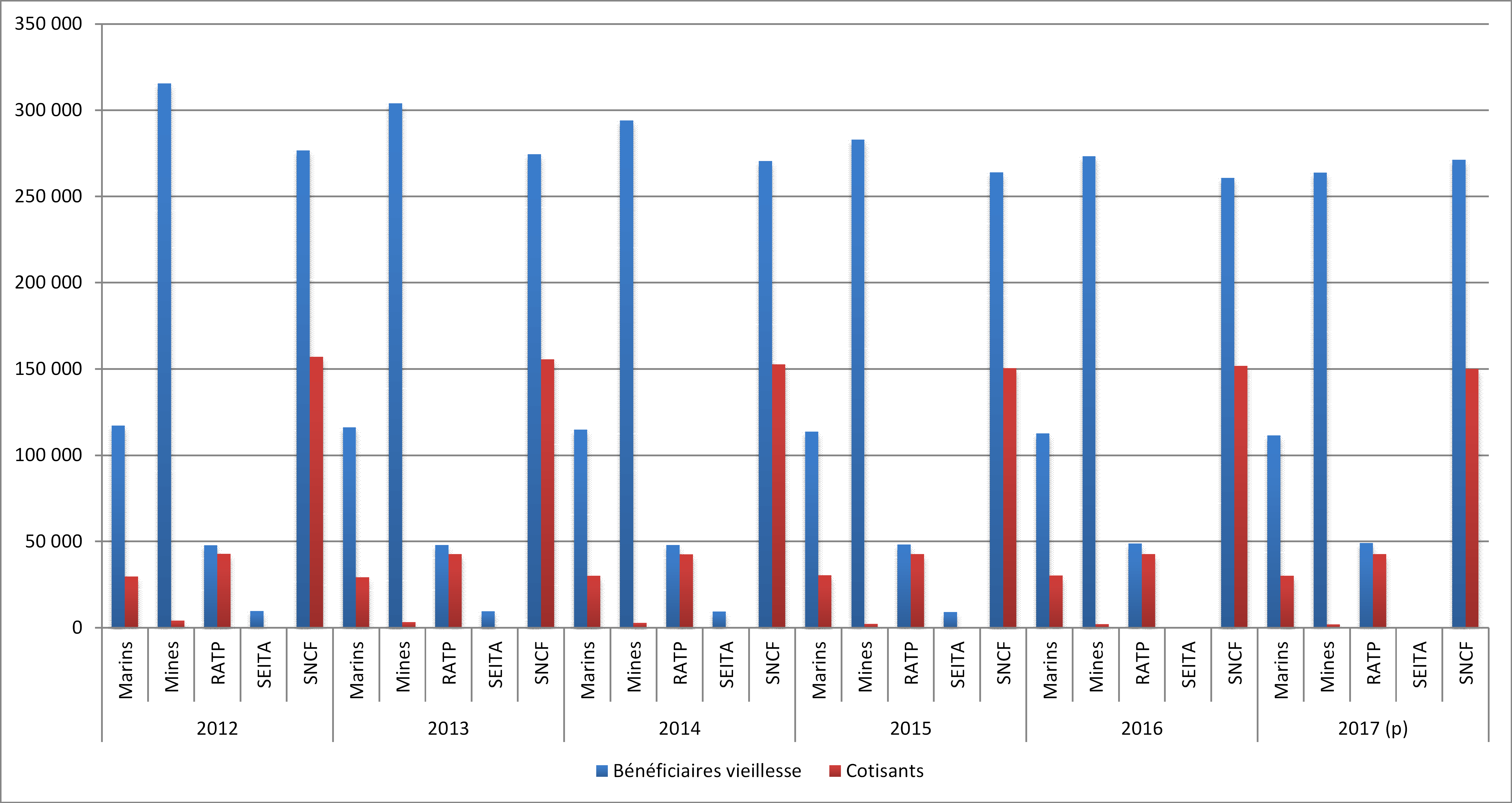

Les régimes spéciaux financés par la présente mission connaissent une situation démographique incontestablement dégradée , qui se manifeste par un ratio entre cotisants et retraités plus faible que dans le régime général d'assurance vieillesse et dans celui de la fonction publique d'État et par une baisse du rapport démographique.

Parmi les régimes encore ouverts, le régime des marins compte seulement 0,27 cotisant pour un retraité, le régime de la SNCF 0,67 5 ( * ) cotisant pour un pensionné et le régime de la RATP 0,86 cotisant pour un pensionné tandis que le rapport démographique est de l'ordre de 1,33 dans le régime général.

La dégradation du rapport démographique suit des évolutions propres à chaque régime.

Il paraît à peu près endigué pour la SNCF.

Éléments sur le nombre des cotisants et des pensionnés dans le régime de la SNCF

|

SNCF |

||||

|

année |

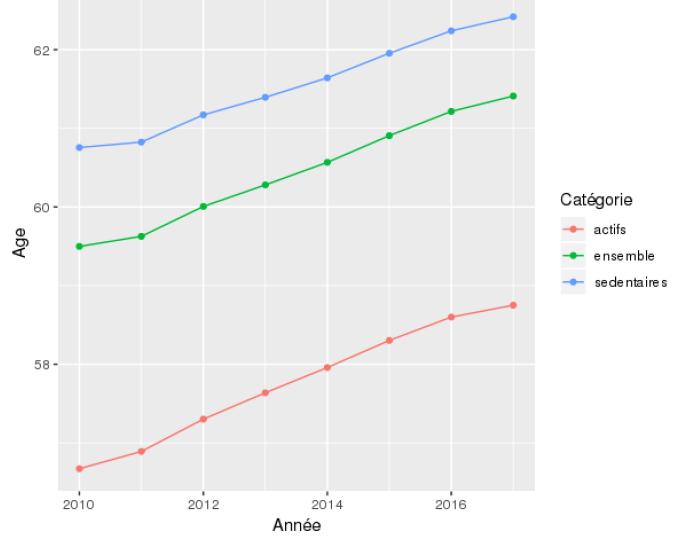

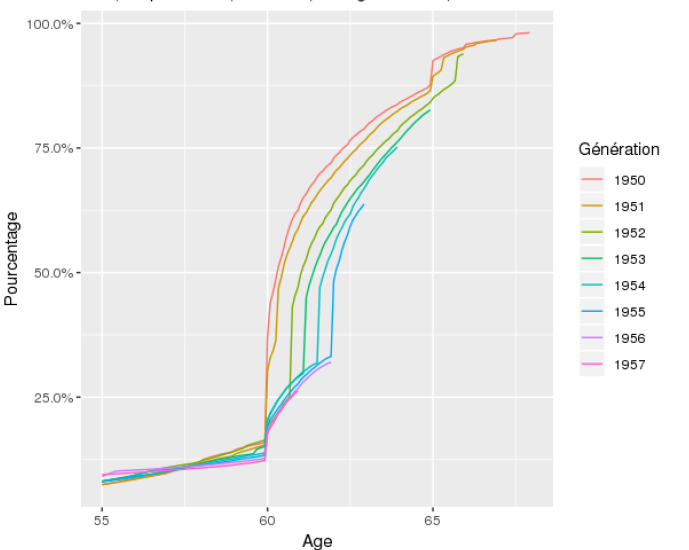

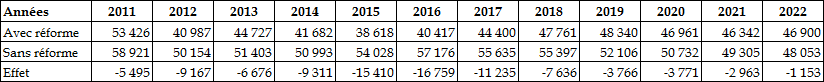

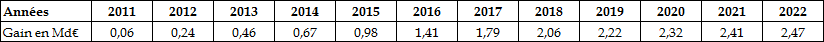

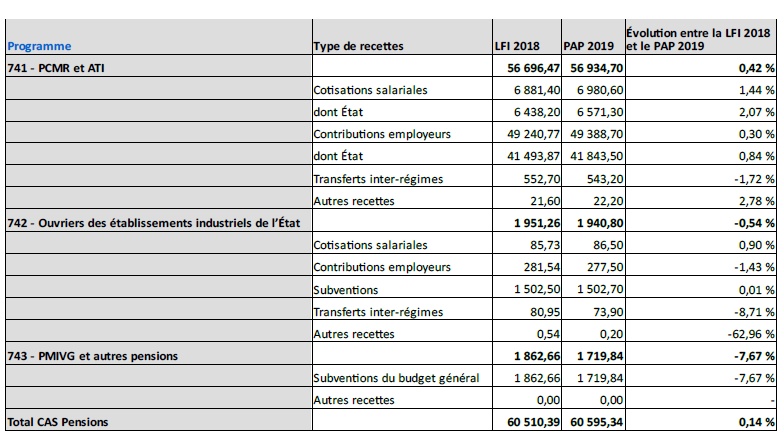

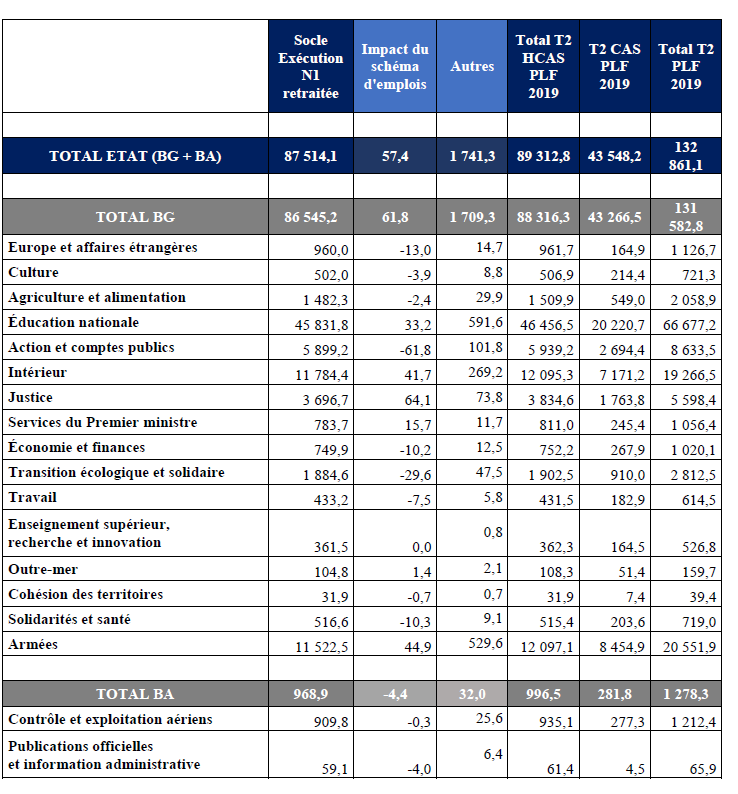

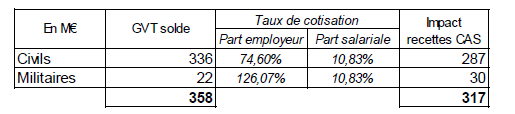

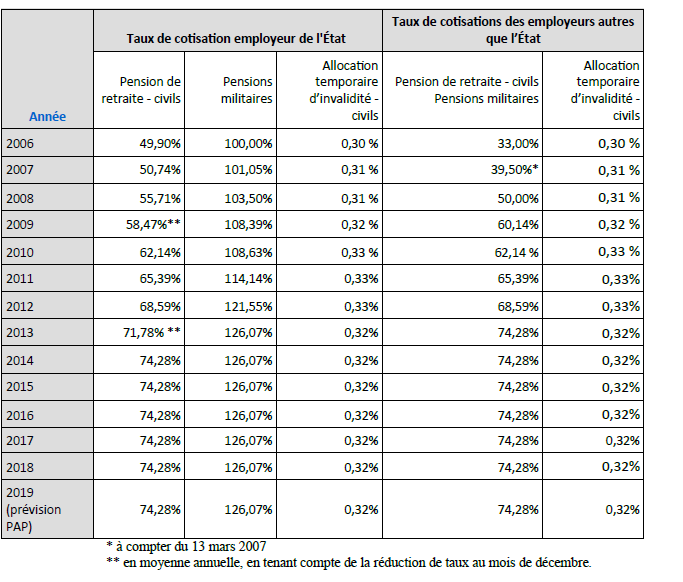

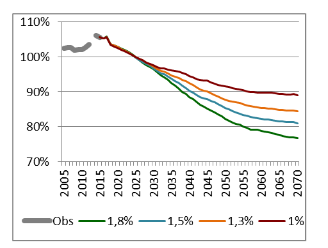

2016 |