II. UN CAS « PENSIONS » AU SOLDE À NOUVEAU POSITIF EN 2021

Le II de l'article 21 de la loi organique relative aux lois de finances 19 ( * ) fixe une obligation d'équilibre pour tout compte d'affectation spéciale. Par conséquent, les dépenses du CAS « Pensions » doivent être strictement équilibrées par ses ressources.

Dans chaque projet de loi de finances, celles-ci sont déterminées, d'une part, par le solde disponible en fonds de roulement résultant du cumul des soldes des exercices passés auquel s'ajoute le solde prévisionnel de l'exercice en cours et celui de l'exercice prévisionnel couvert par le projet de loi de finances.

Le projet de loi de finances pour 2021 respecte amplement ce principe d'équilibre.

Le solde prévisionnel dégagerait un nouvel excédent. Cependant, dans le cadre d'une légère réduction des recettes et d'une faible augmentation des charges, le solde anticipé, pour rester positif, le serait un peu moins qu'en 2020.

Ces perspectives tranchent avec la dégradation de l'équilibre financier de la branche vieillesse, particulièrement forte dans les circonstances actuelles. Pour 2020, le déficit du système de retraite serait de 25,4 milliards d'euros ; en 2021, malgré une amélioration encore incertaine, il serait encore de 10,2 milliards d'euros.

Par ailleurs, les projections à long terme du besoin de financement extériorisent dans la plupart des cas une situation relative favorable.

A. UN NOUVEL EXCÉDENT (759 MILLIONS D'EUROS) SANS MODIFICATION DES TAUX DE CONTRIBUTION EMPLOYEURS

En 2020, l'excédent du compte atteindrait 1,2 milliard d'euros (contre 1,4 milliard d'euros en prévision, ce qui devrait susciter un léger ajustement à la baisse des recettes dans une prochaine loi de finances rectificative) et ne subirait pas les effets de la chute de l'activité économique.

Toute prévision de solde est évidemment entourée d'incertitudes. Sensible aux aléas sur les recettes et les dépenses, qu'il faut cumuler, il existe systématiquement un écart entre les prévisions et les réalisations, en plus ou en moins.

Cependant, la tendance au ralentissement des dépenses est installée à long terme si bien que hors rupture avec la structuration actuelle des recettes du compte, le maintien d'un solde positif est structurellement inscrit dans les équilibres de long terme du compte.

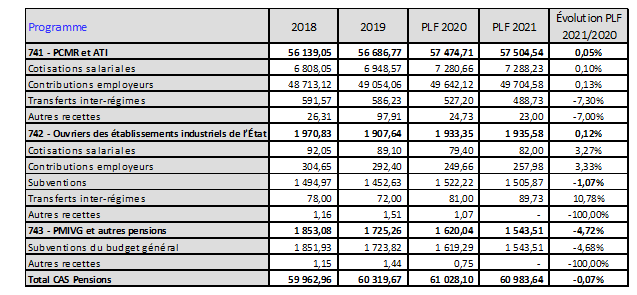

1. Des dépenses totales en progression de 1 %, une dynamique des dépenses de pensions civiles et militaires un peu plus forte (+ 1,22 %)

Le projet de loi de finances pour 2021 prévoit une progression de 1 % des dépenses du CAS « Pensions » toutefois un peu plus forte (+ 1,22 %) pour les dépenses du programme 741 consacré aux retraites civiles et militaires de l'État, de droit direct et de droit dérivé.

Parmi ces dernières dépenses, la progression des charges de pensions civiles (+ 1,4 %) serait plus dynamique que celles des pensions militaires (+ 0,5 %).

Les crédits demandés à ces deux titres s'élèvent ainsi à 56,743 milliards d'euros contre 56 milliards d'euros en 2020 .

Le poids de ces dépenses dans le PIB s'alourdirait en 2020 (2,5 points de PIB, contre 2,3 points de PIB en 2019), puis, du fait de la reprise anticipée il déclinerait en 2021 pour rejoindre à peu près son niveau de 2019.

Années après années, se cumulent des réductions, minimes, du poids des charges de retraite des fonctionnaires dans le PIB, mais aussi dans le total des dépenses publiques.

Même si la flexibilité de ces dépenses n'est pas considérable, ces évolutions témoignent cependant qu'elle n'est pas nulle, provenant à la fois des conditions d'indexation des pensions en stock, d'un ralentissement du rythme d'augmentation des pensionnés, d'une évolution ralentie de la progression des assiettes de liquidation des pensions et d'une baisse des taux de liquidation.

La prévision pour 2021 repose sur les principales hypothèses résumées dans l'encadré ci-après.

Principales hypothèses retenues pour la

prévision

de la dépense du CAS

« Pensions » dans le PLF 2021 (programme 741

seul)

|

2020 |

2021 |

|

|

Entrées de pensions de droit direct |

||

|

Civils |

53 500 |

54 800 |

|

Militaires |

12 500 |

12 000 |

|

Entrées de pensions de droit dérivé |

||

|

Civils |

21 300 |

21 600 |

|

Militaires |

8 200 |

8 000 |

|

Sorties de pensions de droit direct |

||

|

Civils |

40 000 |

39 100 |

|

Militaires |

9 300 |

8 900 |

|

Sorties de pensions de droit dérivé |

||

|

Civils |

19 800 |

19 600 |

|

Militaires |

9 800 |

9 600 |

|

Revalorisation des pensions (hors invalidité) |

||

|

1 er janvier |

0,3% ou 1 %* |

0,4 % |

|

Revalorisation des pensions invalidité |

||

|

1 er avril |

0,3% ou 1 %* |

0,1% |

|

Point de la fonction publique |

0,0% |

0,0% |

* revalorisation différenciée à + 1 % pour les pensions inférieures à 2 000 euros tous régimes confondus.

Source : réponse au questionnaire de la rapporteure spéciale

a) Une revalorisation conduisant à une indexation tronquée des retraites

L'indexation des pensions a connu ces dernières années des évolutions constantes et marquées, l'indexation n'ayant respecté aucune norme fixée d'avance, au point que l'année 2018 fut une année blanche.

Après cette année blanche, la revalorisation des pensions de 0,3 % au 1 er janvier 2019 devait produire une augmentation de la dépense du programme 741 de 147 millions d'euros en 2019 , dont 120 millions d'euros pour les pensions civiles et 27 millions d'euros pour les pensions militaires. La revalorisation des pensions de 0,3 % au 1 er janvier 2019 aurait, en réalité, produit une augmentation de la dépense du programme 741 un peu supérieure à la prévision, de 153 millions d'euros , dont 126 millions d'euros pour les pensions civiles et 27 millions d'euros pour les pensions militaires.

En 2020, un mécanisme d'indexation différenciée que le Sénat avait rejeté, a été mis en oeuvre. L'indexation a été de 1 % pour les pensions inférieures à 2 000 euros, contre + 0,3 % pour les pensions supérieures à 2 000 euros. Globalement, compte tenu de la revalorisation de + 0,3 % des pensions dont le montant tous régimes est supérieur à 2 000 euros, la revalorisation entreprise revient à appliquer un coefficient de revalorisation globale des pensions de l'ordre de 0,5 %.

Cette indexation « à la carte » a incarné un choix d'emblée alternatif par rapport aux préconisations du rapport du haut-commissaire à la réforme des retraites (HCRR) d'une indexation des pensions sur les prix sans considération du niveau des pensions. Elle a contribué à une différenciation des rendements contributifs à l'issue de laquelle, si 1 euro cotisé vaudra bien les mêmes droits au moment de la liquidation, cette dernière équation cédera au-delà.

En termes budgétaires, la traduction de la revalorisation projetée conduit à une progression modérée des charges de pensions et de la valeur des pensions individuelles.

Un peu plus de la moitié des pensionnés de la fonction publique d'État ont été concernés par la revalorisation de +1 %. Au final, le coût annuel de la revalorisation différenciée appliquée au 1 er janvier 2020 et au 1 er avril est estimé à 268 millions d'euros en 2020, dont 220 millions d'euros pour les civils et 48 millions d'euros pour les militaires. Elle se décompose en 249 millions d'euros pour la revalorisation appliquée au 1 er janvier, et 19 millions d'euros pour celle appliquée au 1 er avril (pensions d'invalidité).

Cette dernière contribue à augmenter la dépense de 6 millions d'euros en 2021 (effet d'année pleine).

Pour l'année 2021, l'indexation serait de 0,4 % au 1 er janvier et de 0,1 % au 1 er avril (invalidité). L'indexation est donc moins favorable en réalité qu'en 2020 alors qu'en affichage elle pourrait sembler plus dynamique. Il est vrai que le différentiel est étroit (0,1 point d'indexation).

Le surcroît de dépense résultant de ces indexations atteindrait 203 millions d'euros, dont 167 millions d'euros pour les civils et 36 millions d'euros pour les militaires (auxquels il faut ajouter les 6 millions d'euros mentionnés plus haut).

En soi, l'indexation des pensions depuis 2018 (sur quatre ans donc) se serait traduite par un supplément de charges budgétaires de 438 millions d'euros (les effets en année pleine de l'indexation des pensions de 2017 n'étant pas pris en compte).

Cet alourdissement des dépenses de pension doit être apprécié à partir d'un contrefactuel basé sur une application des conditions de revalorisation des pensions « au fil de l'eau ».

Celui-ci se caractérise notamment par une indexation annuelle des pensions (prévue par les articles L. 341-6 et L. 161-23-1 et L. 161-25 du code de la sécurité sociale) basée sur l'inflation « passée » et non sur l'inflation annuelle moyenne.

Par ailleurs, il faut tenir compte du décalage intervenu en 2018 de la date de d'indexation des pensions passée d'octobre de l'année n à janvier de l'année n+1 (à savoir janvier 2019 au lieu d'octobre 2018). Ce décalage n'est d'ailleurs pas inédit puisque, en 2009 la date d'indexation avait été fixée au 1 er avril plutôt qu'au 1 er janvier tandis qu'en 2014, un nouveau glissement avait eu lieu (d'avril à octobre).

L'inflation mesurée pour les années d'intérêt 2017, 2018, 2019 et 2020 a été respectivement de 1 %, 1,6 %, 0,9% et 0,2 %. Elle correspond à peu de chose près au coefficient de revalorisation des pensions qui auraient dû être appliqués en 2018, 2019, 2020 et 2021.

Par rapport aux revalorisations mises en oeuvre qui se traduisent par une revalorisation de 1,2 % entre 2018 (1 er janvier) et 2021 (1 er janvier), une indexation basée sur les prix aurait conduit à revaloriser les pensions de 3,7 %. Le différentiel se monte à 2,5 %. Sur la base d'un équivalent dépenses de pension de 49,7 millions d'euros (dont 40,8 millions d'euros pour les pensions civiles et 8,9 millions d'euros pour les pensions militaires) pour chaque 0,1 point de revalorisation des pensions, l'économie budgétaire procurée en 2021 par rapport à une indexation des pensions respectueuse de la préservation de la valeur réelle des s'élève à 1,242 milliard d'euros auquel il faut ajouter l'impact de la sous-indexation des pensions d'invalidité.

D'un point de vue plus individuel, compte tenu de la valeur approchée des pensions en stock 20 ( * ) , la sous-indexation ainsi constatée se traduit par une perte annuelle de 633 euros pour une pension directe de fonctionnaire civil, et de 513 euros pour une pension directe de militaire. Pour les pensions de droit dérivé la perte annuelle de revenu est de 279,6 euros pour les pensions dérivés d'un droit à pension civile et de 230 euros pour une pension dérivée d'une pension militaire.

L'impact individuel de la sous-indexation des pensions est ainsi conséquent. Il faut ajouter qu'il s'agit là d'estimations moyennes de sorte que l'impact relatif d'une sous-indexation peut être nettement plus fort, raison pour laquelle, du reste, un mécanisme de revalorisation différencié a été mis en oeuvre en 2020, mais sans suite, ni pour 2021, ni, plus structurellement, si l'on se réfère au projet de réforme des retraites du Gouvernement.

b) Un peu moins de départs en retraite du fait de l'épuisement du relèvement de l'âge légal, dont les effets ont été très significatifs et devraient être relayés par le durcissement des conditions d'obtention d'une pension sans décote

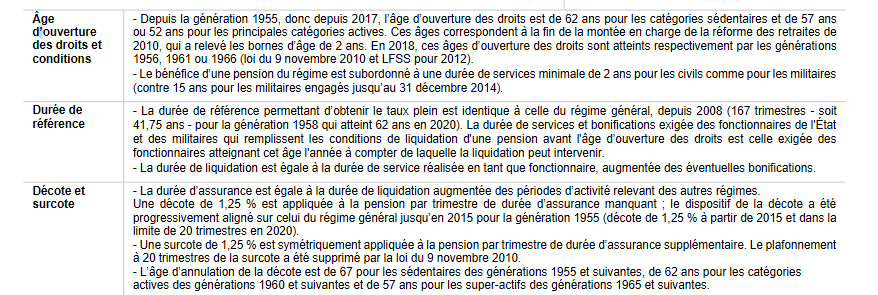

Rappels sur les conditions d'âge en vigueur dans

le régime

de la fonction publique civile d'État

(1) Un effet volume de l'ordre de 0,8 % en 2021

L'effet de volume résultant des entrées nettes en pension serait un peu moins fort qu'en 2020, tout en restant modéré, de l'ordre de 0,8 %.

Les entrées en pension seraient légèrement supérieures à 2020 (+ 1 100) du fait des liquidations des pensions civiles de droit direct et de droit dérivé, les liquidations de pensions militaires étant légèrement inférieures.

Ces dernières années, le volume des entrées en pension nouvelles a tendu à ralentir malgré une augmentation des pensions servies au titre des droits dérivés, du fait notamment d'un relèvement de l'âge effectif de départ en retraite.

Retour sur 2019

En 2019, pour la deuxième année consécutive, le nombre de nouvelles pensions dans la fonction publique d'État a baissé (- 1,2 % par rapport à 2018) malgré la forte hausse des nouvelles pensions de droit direct des militaires (+ 9,5 %) et plus particulièrement des pensions d'invalidité (+ 24,3 % par rapport à 2018). La baisse des pensions civiles (- 2,9 % tous droits confondus) est liée à une diminution du nombre de départs à la retraite du ministère de l'Éducation nationale, notamment pour les instituteurs et professeurs des écoles, et une baisse des départs au titre des carrières longues.

Évolution des liquidations de pensions civiles

et militaires

de droit direct et de droit dérivé

(années 2015 à 2021)

|

Type de pension |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Pensions civiles |

71 415 |

73 239 |

80 436 |

78 248 |

75 998 |

74 800 |

76 500 |

|

Droits directs |

51 153 |

53 140 |

59 518 |

56 804 |

55 770 |

53 500 |

54 800 |

|

Droits dérivés |

20 262 |

20 099 |

20 918 |

21 444 |

20 228 |

21 300 |

21 700 |

|

Pensions militaires |

19 142 |

19 452 |

20 333 |

19 775 |

20 884 |

20 700 |

20 000 |

|

Droits directs |

11 236 |

11 412 |

11 621 |

11 936 |

13 070 |

12 500 |

12 000 |

|

Droits dérivés |

7 906 |

8 040 |

8 712 |

7 839 |

7 814 |

8 200 |

8 000 |

|

Ensemble |

90 557 |

92 691 |

100 769 |

98 023 |

96 882 |

95 500 |

96 500 |

|

Droits directs |

62 389 |

64 552 |

71 139 |

68 740 |

68 840 |

66 000 |

66 800 |

|

Droits dérivés |

28 168 |

28 139 |

29 630 |

29 283 |

28 042 |

29 500 |

29 700 |

Source : réponse au questionnaire de la rapporteure spéciale

Les départs devraient ensuite décroître les années suivantes, principalement sous l'effet de la baisse des départs des fonctionnaires d'Orange et de la Poste qui sont des populations « fermées », sans nouveaux cotisants et dont les effectifs sous statut de fonctionnaire diminuent.

Pour les militaires , les départs à la retraite diminueraient en 2021 avec 12 000 départs estimés contre 12 500 départs prévus en 2020.

Les sorties de pensions de droit direct seraient un peu supérieures à la prévision en 2020 (49 300 contre 47 300 prévues), sur la base d'une surmortalité difficile à préciser complètement.

L'impact de la situation sanitaire sur les sorties de pensions

S'agissant de l'impact de la crise sanitaire, les interruptions de pensions de droit direct liées aux décès s'inscrivent en très forte hausse aux mois de mars et avril 2020, évaluée respectivement à + 15 % et + 39 % par rapport aux anticipations réalisées à partir de quotients de mortalité de la fonction publique d'État. Sans nouvelle dégradation de la situation sanitaire, l'impact global pourrait toutefois être limité dans l'année, avec une hausse globale de la mortalité, droit direct et droit dérivé, de l'ordre de + 3 % sur l'année par rapport à une situation normale, ceci en raison de la sous-mortalité observée sur les mois de janvier et février.

Sur la base des données observées à fin août, l'impact de la crise sanitaire sur les décès conduirait à une baisse des dépenses de retraite estimée à 32 millions d'euros pour 2020, et à 49 millions d'euros pour 2021, ce qui représente à peu près un quart de l'effet de la revalorisation des pensions pour 2021.

Elles diminueraient un peu en 2021 tant pour les civils (39 100 sorties sont prévues contre 40 000 en 2020) que pour les militaires (8 900 contre 9 300).

Au total, pour les fonctionnaires civils , le stock des entrées nettes augmenterait de 17 700 unités dont 15 700 au titre des pensions de droit direct et 2 000 au titre des droits dérivés.

Cela représente une progression de l'ordre de 0,9 % du nombre des pensionnés inférieure à l'évolution historique (1,6 % l'an depuis 1990 sur l'ensemble de la fonction publique d'État).

Quant aux militaires , le stock des pensions augmenterait de 3 100 pour les pensions de droit direct mais il diminuerait pour les pensions de droit dérivé (- 900). Au total, le stock des pensions s'accroîtrait très modérément (de l'ordre de 0,3 %).

(2) Le relèvement de l'âge légal à 62 ans a produit des effets qui tendent à s'épuiser, ce seuil étant plus faible pour les actifs et dépassé par les sédentaires mais le durcissement des durées d'assurance a pris le relais

Ces prévisions sont tributaires de données démographiques lourdes, mais affectées d'incertitude du fait de la situation sanitaire, mais aussi d'anticipations concernant les comportements de départ en retraite.

Ces derniers sont influencés par le cadre réglementaire des régimes mais également par des considérations économiques portant sur les retraites elles-mêmes, en particulier, sur les taux de remplacement et la confiance qu'inspirent les gouvernements, et sur la situation économique d'ensemble, ne serait-ce que parce que les personnes aux abords de l'âge de la retraite sont de plus en plus conscientes des charges qu'elles devront supporter. De nombreux proches retraités soutiennent leurs descendants et leurs ascendants, ce qui tend à modifier leur perception des ressources que leur ouvrent les régimes de retraite et est susceptible d'exercer en soi une torsion des comportements de départ, sans même que celle-ci appelle des modifications des règles d'âge.

Le volume des flux de départ, une prévision difficile

Dans le régime des pensions civiles et militaires comme dans le régime général, les flux de départs à la retraite sont heurtés et difficiles à anticiper. Les évolutions réglementaires, comme la montée en charge du relèvement de l'âge légal, ainsi que les perspectives d'amélioration des fins de carrière, conduisent à des changements de comportement. Il faut également tenir compte du climat économique général. La croissance lente de ces dernières années et la montée du taux de chômage des jeunes, qui s'en est suivie, constituent des incitations à demeurer plus longuement dans l'emploi public. Ces dernières années, des reports importants de départ à la retraite d'une année sur l'autre ont pu être observés.

En ce qui concerne ces règles, pour les civils, le relèvement de l'âge légal à 62 ans est désormais acquis et entré dans les comportements de départ.

Cependant, les relèvements des autres bornes d'âge (âge d'annulation de la décote, mécanisme de la surcote, et limite d'âge) continuent à limiter le nombre de départs. Il en va de même des modifications apportées au jeu de la proratisation.

Le relèvement des limites d'âge par la réforme de 2010

La loi du 9 novembre 2010 a augmenté progressivement les trois bornes d'âge légal : l'âge légal d'ouverture des droits et la limite d'âge à partir de la génération 1951, l'âge d'annulation de la décote à partir de la génération 1947.

L'âge légal d'ouverture des droits passe de 60 ans à 62 ans pour les agents de catégorie sédentaire, de 55 ans à 57 ans pour les actifs, et de 50 ans à 52 ans pour les personnels actifs de la police nationale et les personnels de surveillance de l'administration pénitentiaire. Ce processus est désormais achevé.

La limite d'âge est également reculée pour atteindre 67 ans pour les sédentaires et 62 ans pour les actifs (57 ans pour la police nationale et l'administration pénitentiaire) .

Ces limites d'âge ne sont pas sans poser de problèmes pour les affiliés qu'elles rendent insusceptibles de réunir les conditions de durée de cotisation pour obtenir une liquidation à taux plein. Par ailleurs, dans certains cas, elles sont incompatibles avec tout projet qui, comme la réforme des retraites en cours, entend appliquer un mécanisme de décote et de surcote autour d'un âge pivot supérieur à la limite d'âge de la catégorie.

Dans les faits, l'âge d'annulation de la décote converge vers la limite d'âge et la rejoint à partir de la génération 1958 pour les sédentaires, 1963 pour les actifs et 1968 pour la police nationale et l'administration pénitentiaire.

Les bornes d'âge des actifs se déduisent de celles des sédentaires en effectuant un décalage générationnel de 5 ans. Par exemple, les bornes d'âge d'un actif de la génération 1960 sont celles d'un sédentaire de la génération 1955 desquelles on retranche 5 années. L'âge légal de départ d'un actif de la génération 1960 est donc de 57 ans, et sa limite d'âge de 62 ans, donnée qui n'est pas compatible avec l'instauration d'un âge pivot autour de 64 ans, comme préconisé dans le rapport du haut-commissaire à la réforme des retraites.

Concernant les personnels actifs de la police nationale et les personnels de surveillance de l'administration pénitentiaire, les bornes d'âge se déduisent de celles des sédentaires en effectuant un décalage générationnel de 10 ans. Pour la génération 1965, les bornes d'âge sont celles d'un sédentaire de la génération 1955 auxquelles on déduit 10 années. L'âge légal de départ de cette génération est donc de 52 ans, et sa limite d'âge de 57 ans.

On peut trouver dans ces différents calendriers une sorte de préfiguration des transitions entre des régimes de retraite suivant des paramètres différents.

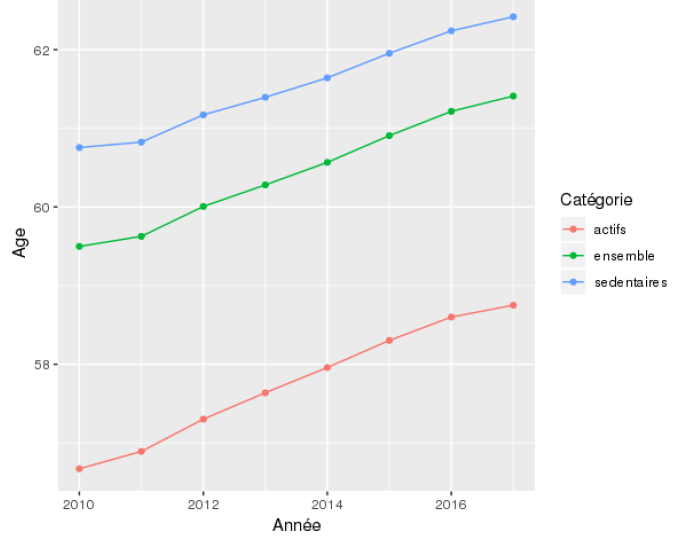

i. Les sédentaires de la fonction publique partent en retraite au-delà de l'âge légal, les actifs en-deçà

Depuis 2010, l'âge conjoncturel de départ à la retraite des fonctionnaires de l'État progresse tous les ans, en lien avec le relèvement de l'âge légal de départ à la retraite mais également du fait d'une recomposition de la population concernée qui compte de moins en moins de personnels susceptibles de partir précocement en retraite et en raison du durcissement des durées nécessaires pour bénéficier d'une retraite à taux plein sans application de la décote 21 ( * ) .

Il s'élève en 2019 à 62 ans et 5 mois pour les sédentaires, et 59 ans et 6 mois pour les actifs. Pour les militaires, l'âge conjoncturel est quasiment stable depuis 2010 (en augmentation de 5 à 6 mois) et atteint 47 ans et 8 mois en 2019.

La hausse de l'âge conjoncturel entre 2010 et 2019 est plus importante chez les actifs que chez les sédentaires : pour les actifs elle est de 3 ans et 5 mois contre 1 an et 8 mois chez les sédentaires.

Relèvement de l'âge de départ à la retraite depuis 2010

Source : réponse au questionnaire de la rapporteure spéciale

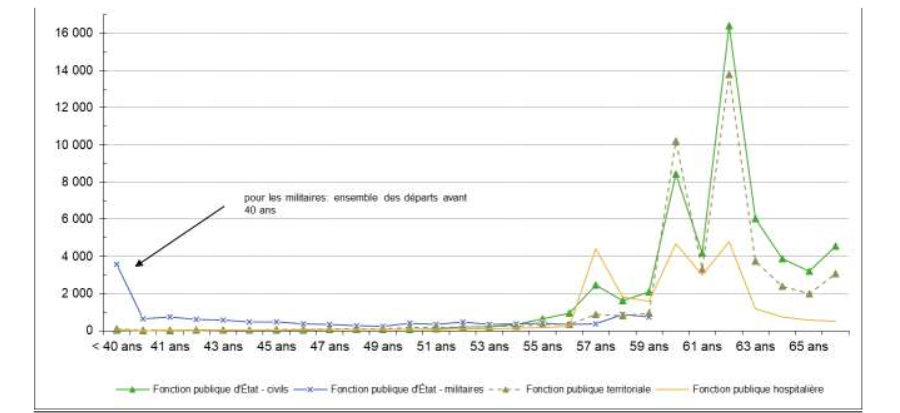

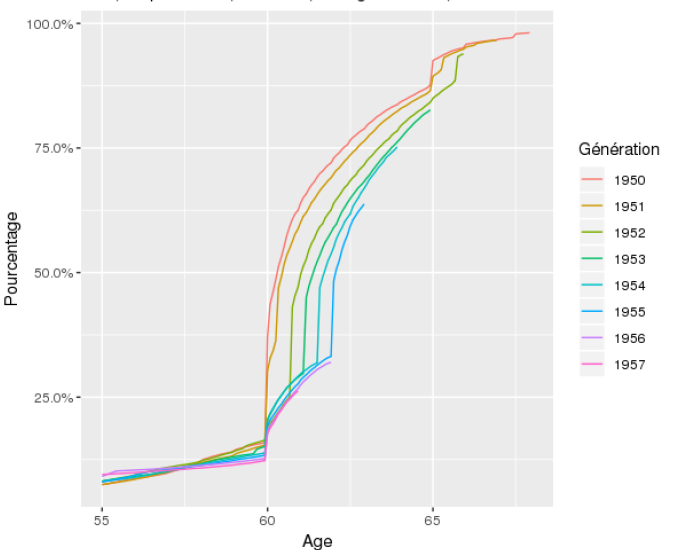

Le relèvement de l'âge légal de départ à la retraite a eu pour effet de décaler les pics de départs constatés à la date d'ouverture des droits.

La génération 1950, dernière génération non impactée par la réforme de 2010, a connu un pic de départs à 60 ans, alors que la génération 1957, qui pouvait partir en retraite en 2019, subit un décalage de 2 ans et connaît son pic de départs à 62 ans.

Répartition selon l'âge de liquidation des

pensions de droit direct

entrées en paiement en 2019

Source : Jaune « Pensions » 2021

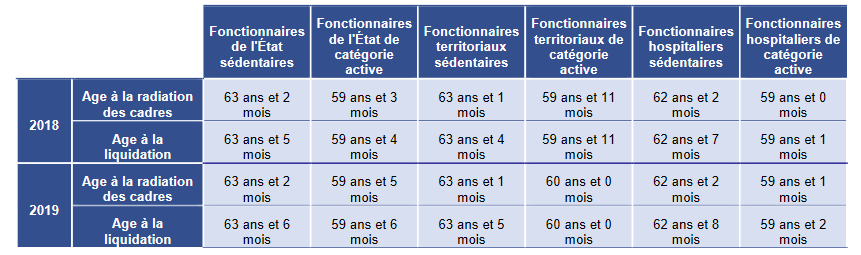

Désormais les sédentaires liquident leurs pensions au-delà de l'âge légal (63 ans et six mois en 2019, en hausse d'un mois), les actifs continuant à partir avant 60 ans (59 ans et six mois en 2019 en hausse de deux mois).

Âges moyens de départ en retraite pour les fonctionnaires civils selon la catégorie et le volet de la fonction publique

Source : Jaune « Pensions » 2021

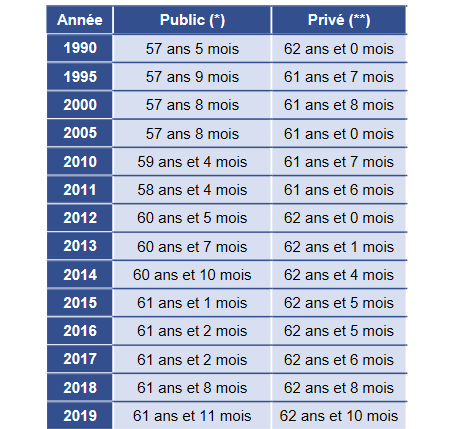

Au total, les âges de départ en retraite dans la fonction publique et dans le secteur privé se sont nettement rapprochés entre 1990 et 2019.

Comparaison des âges de départ en retraite

entre la fonction publique

d'État civile et le secteur

privé

Source : Jaune « Pensions » 2021

L'écart restant est dû aux catégories actives de la fonction publique civile d'État, les sédentaires partant en retraite après les salariés du secteur privé, en particulier du fait d'une entrée dans la fonction publique plus tardive.

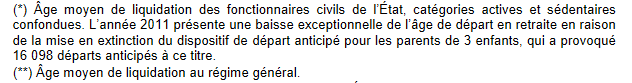

Depuis 2011, le relèvement des bornes d'âge a contribué à freiner le nombre de départs à la retraite.

L'impact net maximal a été atteint en 2016 avec - 16 800 départs.

À partir de 2017, année marquant la fin de la période de transition du décalage des âges d'ouverture des droits, l'impact net se réduit. Il devrait cependant être de - 2 963 départs en 2022.

Effet du relèvement de l'âge légal du départ en retraite à 62 ans

Source : réponse au questionnaire de la rapporteure spéciale

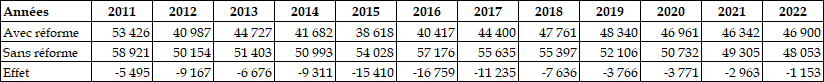

L'impact sur les dépenses aurait été faible en 2012 mais il aurait progressé tous les ans pour atteindre 1,41 milliard d'euros en 2016. À partir de 2017, il continue d'augmenter mais de façon dégressive pour se stabiliser aux alentours de 2,5 milliards d'euros à compter de 2021.

Économies liées au recul de l'âge

de départ en retraite résultant

de la réforme de

2010

Source : réponse au questionnaire de la rapporteure spéciale

ii. Le durcissement des conditions de durée d'affiliation pour échapper à la proratisation des droits et à la décote prend le relais

L'importance des départs à la date d'ouverture des droits a tendance à baisser au fil des générations.

Parmi les fonctionnaires de catégorie sédentaire, la génération 1950 a eu 46 % de départs l'année d'ouverture des droits, tandis que la génération 1955 a eu seulement 31 % de départ à l'âge d'ouverture des droits.

Répartition par âge de départ des

sédentaires

de différentes

générations

Source : réponse au questionnaire de la rapporteure spéciale

La durée moyenne de cotisation au sein du régime de retraite de la fonction publique a, de son côté, progressé.

Ces évolutions résultent de déterminants complexes qui tiennent au relèvement des conditions de durée d'assurance pour obtenir une retraite à taux plein sans décote ni sans effet excessif de la proratisation (un moyen d'obvier à ceux-ci étant de bénéficier d'une surcote).

Les durées retenues impliquent toutefois des déficits d'annuités par rapport aux exigences de l'obtention d'un taux plein , plus ou moins accusés selon la catégorie de fonctionnaires, malgré l'octroi de bonifications, dont les trois plus importantes sont présentées ci-après.

Les trois principales bonifications applicables

aux

fonctionnaires civils de l'État

Parmi les bonifications de durée de services prévues par le code des pensions civiles et militaires de retraite (CPCMR), trois dispositifs représentent le plus grand nombre de bonifications attribuées :

- Bonifications spécifiques appelées respectivement « bonification du 5e des policiers » (art. 1er et s. de la loi n°57-444 du 8 avril 1957 instituant un régime particulier de retraites en faveur des personnels actifs de police) et « bonification du 5e des surveillants pénitentiaires » (art. 24 de la loi n°96-452 du 28 mai 1996 portant diverses mesures d'ordre sanitaire, social et statutaire). Ces dispositifs leur permettent, sous certaines conditions, de bénéficier de bonifications en années, équivalentes à 1/5e du temps effectivement passé en position d'activité dans leur corps d'emploi dans la limite de 5 ans.

- « Bonification pour enfant né ou adoptés avant le 1er janvier 2004 » prévu à l'art. L12b du CPCMR : entre 62 % et 79 %. Cet avantage permet, sous certaines conditions, de bénéficier d'un an de bonification par enfant né ou adopté avant 2004.

- « Bonification de dépaysement pour services civils rendus hors d'Europe » prévu à l'art. L12a du CPCMR : entre 20 % et 30 %. Ce dispositif permet, sous certaines conditions, la prise en compte sous forme de bonifications d'une certaine proportion des services civils continus effectués hors de l'Europe continentale.

On relève que les durées de service retenues sont les plus élevées dans la catégorie B, qui bénéficie de surcroît de davantage de bonifications et les plus faibles dans la catégorie C.

Durées moyennes en trimestres des services et

bonifications retenues

dans la fonction publique d'État civile pour

quelques cas-types

|

Catégorie statutaire et grades intermédiaires |

Effectif |

Part en % |

Durée moyenne des services retenus |

Durée moyenne des bonifications retenues |

|

Catégorie A |

29 039 |

52,07 |

142,7 |

5,21 |

|

dont professeur des écoles |

6 728 |

12,06 |

139,6 |

6,73 |

|

dont cadre et chef d'établissement PTT |

4 255 |

7,63 |

157,4 |

2,37 |

|

dont attaché et inspecteur |

2 522 |

4,52 |

148,6 |

4,48 |

|

dont encadrement et direction |

899 |

1,61 |

153,9 |

4,33 |

|

dont commandement de la police nationale |

446 |

0,80 |

140,6 |

17,38 |

|

Catégorie B |

12 935 |

23,19 |

143,6 |

5,98 |

|

dont contrôleur |

2 868 |

5,14 |

146,7 |

5,84 |

|

dont collaborateur PTT |

2 829 |

5,07 |

155,0 |

2,39 |

|

dont secrétaire administratif |

2 429 |

4,36 |

139,7 |

5,61 |

|

dont encadrement et application de la police nationale |

1 466 |

2,63 |

136,6 |

19,57 |

|

Catégorie C |

13 796 |

24,74 |

131,1 |

5,24 |

|

dont autre adjoint administratif |

4 845 |

8,69 |

131,2 |

6,27 |

|

dont autre adjoint technique |

3 941 |

7,07 |

141,7 |

3,50 |

|

dont agent professionnel qualifié PTT |

1 799 |

3,23 |

137,6 |

2,72 |

|

dont agent de la pénitentiaire |

471 |

0,84 |

122,4 |

21,70 |

|

Ensemble des pensions civiles |

55 770 |

100,00 |

140,1 |

5,40 |

Source : réponse au questionnaire de la rapporteure spéciale

Dans la fonction publique militaire, de fortes singularités sont à relever. Les durées de service retenues pour la liquidation des pensions sont basses en moyenne, cette caractéristique tenant aux carrières courtes des fonctionnaires du rang et ne se retrouvant pas pour les officiers. Des bonifications importantes compensent partiellement cette situation ou, pour certains militaires, ouvrent à des taux de liquidation inusuellement élevés.

Durées moyennes en trimestres des services et

bonifications retenues

dans la fonction publique d'État militaire

pour quelques cas-types

|

Armée et catégorie militaire |

Effectif |

Part en % |

Durée moyenne des services retenus |

Durée moyenne des bonifications retenues |

|

Militaires Armée |

10 081 |

77,13 |

84,64 |

25,94 |

|

Général |

155 |

1,19 |

140,77 |

21,29 |

|

Officier supérieur |

733 |

5,61 |

124,78 |

30,36 |

|

Officier subalterne |

363 |

2,78 |

102,55 |

38,32 |

|

Sous-officier |

5 140 |

39,33 |

98,39 |

30,5 |

|

Militaire du rang |

3 690 |

28,23 |

53,4 |

17,69 |

|

Gendarmes |

2 989 |

22,87 |

127,43 |

20,91 |

|

Officier |

375 |

2,87 |

144,72 |

18,11 |

|

Sous-officier |

2 614 |

20,00 |

124,95 |

21,31 |

|

Ensemble |

13 070 |

100,00 |

94,43 |

24,79 |

Source : réponse au questionnaire de la rapporteure spéciale

Quoi qu'il en soit, les évolutions passées laissent augurer une poursuite du recul de l'âge de départ en retraite afin d'éviter la forte baisse du taux de remplacement qui résulte de la proratisation et du mécanisme de la décote.

En ce qui concerne la décote , la part des pensions nouvellement liquidées auxquelles elle est appliquée est encore élevée (14, 6 % au total) et particulièrement forte pour les actifs (24,6 %) du fait de départs plus précoces en lien avec les dispositions spécifiques qui leur sont appliquées à raison de la nature de leurs fonctions 22 ( * ) .

Or ces derniers disposent des pensions les plus basses et la décote qui retranche 10 % à la valeur de la pension liquidée est supérieure pour eux.

Part des pensions nouvelles avec décote

|

Part en % des nouvelles pensions civiles avec décote |

2015 |

2016 |

2017 |

2018 |

2019 |

|

|

Catégorie A |

Tous motifs |

16,91 |

16,66 |

18,87 |

18,17 |

18,90 |

|

dont ancienneté sédentaire |

16,37 |

15,41 |

17,81 |

17,80 |

18,41 |

|

|

dont ancienneté actif |

32,68 |

31,88 |

33,85 |

30,85 |

31,72 |

|

|

Catégorie B |

Tous motifs |

6,73 |

5,96 |

6,67 |

6,74 |

6,52 |

|

dont ancienneté sédentaire |

9,03 |

8,03 |

9,15 |

8,57 |

8,07 |

|

|

dont ancienneté actif |

9,80 |

9,40 |

9,75 |

10,08 |

9,54 |

|

|

Catégorie C |

Tous motifs |

10,70 |

9,81 |

11,01 |

10,97 |

11,32 |

|

dont ancienneté sédentaire |

11,36 |

11,52 |

13,05 |

12,74 |

13,66 |

|

|

dont ancienneté actif |

25,16 |

22,20 |

23,41 |

23,65 |

23,16 |

|

|

Civils |

Tous motifs |

13,06 |

12,52 |

14,12 |

13,72 |

14,16 |

|

dont ancienneté sédentaire |

13,87 |

13,09 |

14,87 |

14,65 |

15,08 |

|

|

dont ancienneté actif |

25,12 |

24,18 |

26,22 |

24,46 |

24,60 |

|

Source : réponse au questionnaire de la rapporteure spéciale

Si le taux des pensions affectées par la décote reste à peu près stable, l'augmentation du taux de la décote elle-même ainsi que la durée d'application de la décote (passée de 4 trimestres en 2006 à 20 trimestres en 2020) ont emporté une majoration très nette du montant de la décote (de 140,8 euros par mois à 187,3 euros). La décote est particulièrement élevée pour les actifs malgré un recul plus net de leur âge de liquidation et elle est très forte pour les fonctionnaires de catégorie A.

Évolution du montant moyen mensuel de la décote pour différentes catégories de la fonction publique d'État civile

|

Montant mensuel moyen de décote |

2015 |

2016 |

2017 |

2018 |

2019 |

|

|

Catégorie A |

Tous motifs |

153,6 |

173,7 |

182,6 |

205,6 |

210,3 |

|

dont ancienneté sédentaire |

160,5 |

176,4 |

182,6 |

196,8 |

198,9 |

|

|

dont ancienneté actif |

136,0 |

158,6 |

166,8 |

202,6 |

209,9 |

|

|

Catégorie B |

Tous motifs |

114,6 |

119,7 |

129,6 |

133,8 |

142,2 |

|

dont ancienneté sédentaire |

105,4 |

118,1 |

123,9 |

125,8 |

134,4 |

|

|

dont ancienneté actif |

122,6 |

120,4 |

136,0 |

144,9 |

157,3 |

|

|

Catégorie C |

Tous motifs |

113,7 |

115,0 |

112,4 |

120,0 |

130,8 |

|

dont ancienneté sédentaire |

97,4 |

98,1 |

104,5 |

107,4 |

109,6 |

|

|

dont ancienneté actif |

125,5 |

126,8 |

116,4 |

131,3 |

158,2 |

|

|

Civils |

Tous motifs |

140,8 |

156,5 |

163,2 |

180,2 |

187,3 |

|

dont ancienneté sédentaire |

142,7 |

155,2 |

159,9 |

170,4 |

174,0 |

|

|

dont ancienneté actif |

132,0 |

148,0 |

153,6 |

180,8 |

193,9 |

|

Source : réponse au questionnaire de la rapporteure spéciale

Elle exerce ainsi des effets asymétriques, dont certains redistributifs et d'autres contre redistributifs.

Quant aux liquidations avec surcote , après une baisse de leur nombre relatif dans un contexte de renforcement des conditions de durée d'assurance leur proportion tend à réaugmenter pour se situer à un niveau élevé (32,3 % en 2019 contre 30,6 % en 2018).

Part des pensions nouvelles avec surcote

|

Part en % des nouvelles pensions civiles avec surcote |

2015 |

2016 |

2017 |

2018 |

2019 |

|

|

Catégorie A |

Tous motifs |

37,14 |

35,23 |

30,96 |

33,97 |

36,07 |

|

dont ancienneté sédentaire |

55,43 |

54,66 |

50,04 |

49,79 |

52,44 |

|

|

dont ancienneté actif |

12,94 |

11,58 |

10,09 |

12,58 |

14,31 |

|

|

Catégorie B |

Tous motifs |

28,49 |

26,52 |

27,74 |

31,12 |

34,00 |

|

dont ancienneté sédentaire |

55,53 |

52,17 |

51,98 |

52,34 |

56,24 |

|

|

dont ancienneté actif |

5,92 |

6,79 |

7,40 |

10,12 |

11,09 |

|

|

Catégorie C |

Tous motifs |

22,30 |

21,44 |

20,40 |

23,18 |

22,85 |

|

dont ancienneté sédentaire |

44,00 |

40,98 |

38,00 |

38,64 |

37,58 |

|

|

dont ancienneté actif |

10,41 |

12,38 |

10,62 |

12,39 |

14,64 |

|

|

Civils |

Tous motifs |

31,44 |

29,83 |

27,59 |

30,58 |

32,32 |

|

dont ancienneté sédentaire |

53,12 |

51,40 |

47,89 |

47,87 |

50,13 |

|

|

dont ancienneté actif |

10,56 |

10,62 |

9,65 |

11,98 |

13,64 |

|

Source : réponse au questionnaire de la rapporteure spéciale

Les actifs en bénéficient nettement moins que les sédentaires et les fonctionnaires de catégorie C moins que les fonctionnaires de catégorie A.

La surcote permet de corriger une partie des effets du durcissement des conditions de durée de cotisation pour obtenir un taux plein.

Le montant mensuel moyen de la surcote est en nette réduction (237,2 euros en 2019 contre 247,7 euros en 2018 et 317,3 euros en 2015). Il est également fortement dispersé, beaucoup plus fort pour les fonctionnaires de catégorie auxquels il permet de largement compenser les impacts de la proratisation que pour les fonctionnaires de catégorie C, surtout si ces derniers sont actifs.

Évolution du montant mensuel moyen de la surcote pour différentes catégories de la fonction publique civile d'État

|

Montant mensuel moyen surcote |

2015 |

2016 |

2017 |

2018 |

2019 |

|

|

Catégorie A |

Tous motifs |

393,7 |

357,3 |

335,6 |

309,4 |

292,3 |

|

dont ancienneté sédentaires |

396,3 |

355,1 |

333,7 |

301,3 |

283,0 |

|

|

dont ancienneté actif |

354,9 |

335,8 |

316,2 |

303,2 |

273,2 |

|

|

Catégorie B |

Tous motifs |

205,3 |

193,7 |

190,0 |

171,4 |

165,6 |

|

dont ancienneté sédentaires |

202,8 |

187,6 |

186,6 |

165,1 |

158,1 |

|

|

dont ancienneté actif |

209,7 |

223,8 |

199,5 |

207,1 |

197,9 |

|

|

Catégorie C |

Tous motifs |

181,4 |

168,5 |

167,9 |

155,6 |

154,1 |

|

dont ancienneté sédentaires |

178,4 |

162,0 |

161,8 |

147,7 |

141,9 |

|

|

dont ancienneté actif |

187,4 |

177,0 |

185,9 |

151,3 |

172,0 |

|

|

Civils |

Tous motifs |

317,3 |

290,5 |

271,2 |

247,7 |

237,2 |

|

dont ancienneté sédentaires |

318,7 |

288,9 |

269,1 |

241,1 |

229,1 |

|

|

dont ancienneté actif |

292,2 |

274,4 |

262,8 |

247,4 |

233,9 |

|

Source : réponse au questionnaire de la rapporteure spéciale

Dans l'ensemble, le « couple décote-surcote » exerce des effets redistributifs très ambivalents de sorte que les conditions d'âge (en englobant les bonifications) qui sont un instrument majeur du pilotage financier des régimes imposent des ajustements très hétéroclites et souvent contre redistributifs.

c) Ces dernières années, une dynamique de dépenses sensiblement plus faible que celle des prélèvements directs sur les retraités de la fonction publique du fait de la hausse de la contribution sociale généralisée, mais une évolution notable en 2019

Si les transferts sociaux versés par le compte « Pensions » ont un poids élevé, il serait cependant justifié de tenir compte des « retours » qu'ils suscitent en termes de recettes publiques afin d'identifier une charge des pensions nette des prélèvements qui leur sont appliqués.

À la question posée sur ce point par la rapporteure spéciale, il était traditionnellement répondu qu'en raison d'un certain nombre d'obstacles techniques, parmi lesquels la familialisation de l'imposition sur le revenu, il n'était pas possible d'estimer à l'heure actuelle les produits fiscaux engendrés par les pensions servies aux fonctionnaires civils et militaires, seules les informations relatives aux contributions sociales prélevées étant disponibles.

Néanmoins l'introduction du prélèvement à la source a permis d'enrichir l'information sur ce point.

Toutes les pensions ne sont pas imposables, notamment les pensions d'invalidité, qui ne sont également pas assujetties aux cotisations sociales généralisées (CSG, CRDS et CASA).

Pour les pensions imposables, l'impôt sur le revenu est prélevé à la source (PAS) depuis janvier 2019 avec application des taux de prélèvement individuels éventuellement actualisés par les redevables.

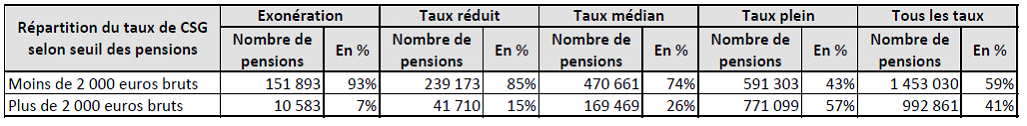

Le taux de CSG à appliquer est fourni par l'administration fiscale. La répartition des taux de CSG des 2,2 millions de pensionnés payés est la suivante (année 2019) :

- 6,68 % sont exonérés de CSG,

- 9,97 % bénéficient d'un taux réduit,

- 27,43 % sont au nouveau taux médian,

- et 55,92 % sont à taux plein.

Au total, en 2019, les prélèvements obligatoires, liés à l'impôt sur le revenu et aux prélèvements sociaux, sur les retraites servies par le Service des retraites de l'État sont estimés à 7,9 milliards d'euros.

Les recettes correspondantes pour le premier semestre 2020 sont de 3,753 milliards d'euros, en baisse significative par rapport au premier semestre 2019 (- 264,3 millions d'euros, soit - 6,6 %).

Montant semestriel des prélèvements fiscaux et sociaux sur les pensions

(en millions d'euros)

|

Période |

PAS |

PLVTS SOCIAUX |

CSG |

dont taux plein |

dont taux réduit |

CRDS |

CASA et autres |

|

1 er semestre 2018 |

0,00 |

2 184,19 |

1 976,23 |

1 937,55 |

38,68 |

126,40 |

81,56 |

|

2 nd semestre 2018 |

0,00 |

2 265,49 |

2 058,87 |

2 013,13 |

45,73 |

127,22 |

79,40 |

|

1 er semestre 2019 |

1 770,78 |

2 247,36 |

2 038,94 |

1 977,11 |

61,83 |

128,19 |

80,23 |

|

2 nd semestre 2019 |

1 738,19 |

2 098,19 |

1 889,11 |

1 823,20 |

65,91 |

128,69 |

80,39 |

|

1 er semestre 2020 |

1 575,83 |

2 178,06 |

1 967,55 |

1 896,56 |

70,99 |

129,84 |

80,67 |

Source : réponse au questionnaire de la rapporteure spéciale

Les prélèvements obligatoires sur les pensions ont connu une évolution « hésitante » ces dernières années.

Si, pour l'impôt sur le revenu, les variations ont été assez modérées, le niveau annuel de recettes étant de l'ordre de 3,5 milliards d'euros, pour la contribution sociale généralisée (CSG), les évolutions ont été plus « mouvementées ».

La hausse du taux de la CSG appliqué en 2018 (+1 ,7 point pour le taux normal, soit un alourdissement de près de 25 %) s'est traduite par un supplément de prélèvement de l'ordre de 818 millions d'euros en 2018.

Les recettes ainsi dégagées ont été légèrement supérieures à l'augmentation des dépenses du compte entre 2017 et 2018.

La création d'un taux médian de 6,6 % à compter du 1 er janvier 2019 dans le cadre d'une disposition rétroactive décidée à la suite du mouvement des « gilets jaunes » concerne 658 000 pensionnés sur un total de 2 445 000 pensions (droits directs et droits dérivés).

Pour les trois quarts des retraités, les pensions sont inférieures à 2 000 euros.

Source : réponse au questionnaire de la rapporteure spéciale

Alors que les recettes mensuelles au titre de la CSG prélevée sur les pensions servies par le service des retraites de l'État (SRE) se sont élevées à 327 millions d'euros (pour un total de 2 038 millions d'euros au premier semestre), l'introduction d'un taux médian a conduit au remboursement de 71,9 millions d'euros au titre de la période de janvier à avril 2019 (27 euros par mois pour les 658 000 pensionnés concernés).

Sur une base annuelle, la moins-value de recettes due à la mesure aurait atteint 287,6 millions d'euros pour un montant total de produits de CSG de plus de 3,9 milliards d'euros en 2019.

Sur les sept premiers mois de l'année 2020, le montant mensuel moyen de la CSG s'est élevé à 327 millions d'euros de sorte que le produit attendu en 2020 devrait être à peu près inchangé par rapport à 2019.

En toute hypothèse le cumul des prélèvements au titre de l'impôt sur le revenu et de la CSG laisse supposer un total de « retour » fiscaux de 7,9 milliards d'euros, correspondant à 13,4 % des dépenses des deux premières sections du CAS « Pensions » et 16 % des contributions employeurs versées pour financer les pensions correspondantes.

2. Des recettes marquées par un contexte de modération salariale

a) Une très légère réduction des recettes dans un contexte de forte modération salariale

La dynamique des recettes ne suivrait pas celle des dépenses.

Au total, les recettes diminueraient de 45 millions d'euros, l'évolution des cotisations sociales étant de son côté légèrement positive (+ 70 millions d'euros).

Un peu plus de cotisations mais moins de recettes

en provenance des autres régimes

La faible dynamique des cotisations serait compensée par une réduction des transferts entre régimes.

Ils apporteraient moins de recettes qu'en 2019 du fait des relations entre les régimes couverts par le compte d'affectation spéciale et la CNRACL et du jeu de la compensation inter-régimes.

La loi de finances pour 2010 n° 2009-1673 du 30 décembre 2009 a prévu la prise en charge par l'État des dépenses des pensions des agents transférés aux collectivités territoriales à charge pour ces dernières de transférer à l'État les cotisations sociales et contributions prélevées sur les salaires correspondants.

La réduction du nombre des cotisants du fait des départs en retraite des agents concernés entraîne une baisse des recettes transférées à l'État de 33 millions d'euros entre 2019 et 2020 (elles passent de 521 millions d'euros en 2020 à 488 millions d'euros en 2021).

En ce qui concerne la compensation démographique et économique, l'impact de la situation sanitaire ayant entraîné une nette réduction de la masse salariale cotisable dans le secteur privé, malgré un rapport démographique et des différences de dynamique salariale, devenues structurelles, qui devrait installer les régimes de la fonction publique d'État dans une position d'être parties prenantes à la compensation, entraîne une suppression des recettes perçues à ce titre (- 5 millions d'euros), les régimes supportant des dépenses de compensation en 2021 (54 millions d'euros pour les civils ; 180 millions d'euros pour les militaires).

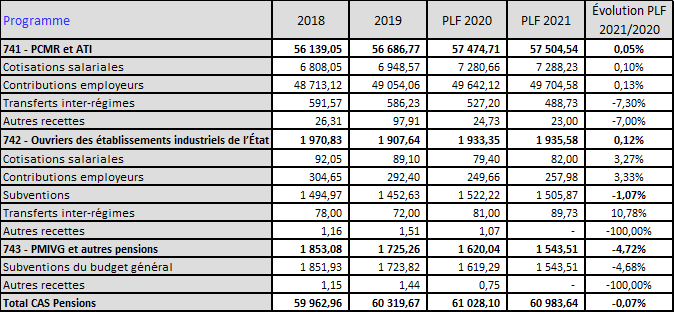

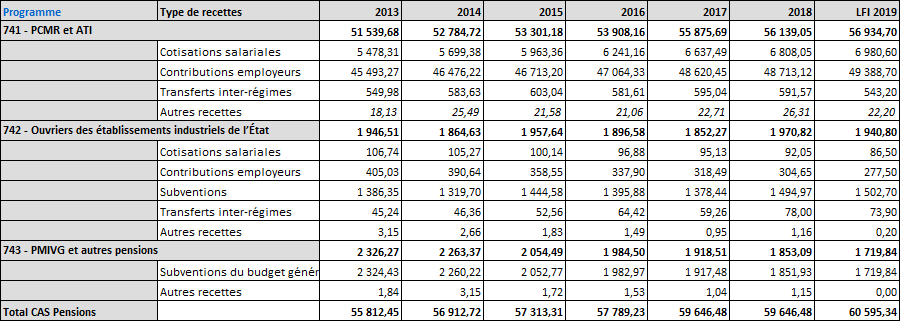

Évolution des recettes du CAS entre 2018 et 2021

Source : réponse au questionnaire de la rapporteure spéciale

Les recettes du compte sont théoriquement corrélées à la masse salariale, du moins pour ce qui concerne leurs composantes principales, les cotisations salariales et la contribution de l'État au financement du compte d'affectation spéciale. Mais la masse salariale peut comporter des éléments de dynamique qui ne profitent pas aux recettes du CAS (en particulier, les primes des fonctionnaires). Par ailleurs, il faut tenir compte de l'évolution des taux de prélèvements (contributions patronales et cotisations salariales - les retenues pour pensions) prévus pour financer les régimes.

L'année 2021 verrait, à nouveau, une décorrélation entre les progressions de la masse salariale et des recettes du compte.

Ce phénomène devient structurel dans un contexte de gel du point d'indice accompagné par une progression des rémunérations indemnitaires.

Les cotisations qui alimentent le CAS « Pensions » ne sont assises que sur la seule fraction des rémunérations correspondant à leur composante indiciaire, sauf quelques exceptions.

D'après la base paie 2019 de la DGFiP, la masse salariale des fonctionnaires civils de la FPE employés par l' État s'est élevée en 2019 à 52,6 milliards d'euros, dont 81 % de traitements indiciaires cotisés au régime de la FPE et 19 % de primes et indemnités non cotisées au régime de la FPE.

Dans la fonction publique d'État (FPE) civile, l'assiette des cotisations ne recouvre ainsi qu'environ 81 % de la masse salariale totale de l'État.

Dans ces conditions, l'assiette est sensible aux choix de politique de rémunération et notamment du partage entre revalorisation indiciaire et indemnitaire.

De ce point de vue, le gel du point d'indice conduit à geler la masse cotisée, toutes choses égales par ailleurs.

Une augmentation de 1 point de la valeur du point d'indice représente environ 544 millions d'euros de recettes pour le CAS.

Compte tenu des perspectives d'inflation de 0,6 % en 2021, la non-indexation du point d'indice réduit les recettes du CAS de l'ordre de 326 millions d'euros en 2021.

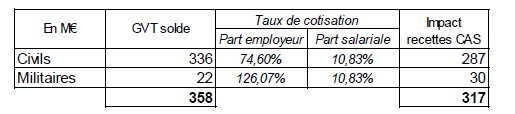

Néanmoins, il y a lieu de tenir compte de l'impact spontané du glissement-vieillesse-technicité (GVT solde) sur les recettes du CAS mais aussi de l'application du protocole « PPCR ».

Leur chiffrage n'apparaît pas dans la documentation budgétaire, les prévisions de recettes laissant supposer que ces mécanismes ne joueraient pas en 2021.

Pour mémoire, en 2019, le GVT solde de l'État employeur (budget général et budgets annexes) avait été estimé à 358 millions d'euros dont 336 millions d'euros pour les fonctionnaires civils et 22 millions d'euros pour les militaires, l'impact du GVT solde sur les recettes du CAS étant estimé à 317 millions d'euros.

Impact du GVT solde sur les recettes du CAS en 2019

Source : réponse au questionnaire de la rapporteure spéciale

Quant au PPCR, suspendu en 2018, il a repris son rythme de mise en oeuvre et devrait encore produire quelques réaménagements des grilles indiciaires en 2021, dont l'effet ne paraît pas pris en compte dans la budgétisation du compte.

Des estimations des effets à court terme du PPCR avaient été réalisées, à la demande de la commission des finances du Sénat, qui avait rendu un rapport sur ce point.

N'isolant pas l'impact du protocole sur les recettes du régime de retraite de la fonction publique d'État, elles aboutissaient à un supplément de recettes de 1,5 milliard d'euros en 2019 pour l'ensemble des régimes de la fonction publique, avec un ressaut de recettes de 30 millions d'euros en 2020 23 ( * ) .

La majeure partie serait attribuée au régime de la fonction publique d'État.

Impact du PPCR sur les éléments de

l'équilibre des régimes de retraite

de la fonction

publique

(en millions d'euros)

|

Impact en recettes ensemble FP |

2016 |

2017 |

2018 |

2019 |

2020 |

|

Hausse des cotisations salariales |

13 |

122 |

156 |

216 |

221 |

|

Hausse des cotisations patronales |

56 |

666 |

876 |

1 299 |

1 324 |

Source : réponse au questionnaire de la rapporteure spéciale

La rapporteure spéciale souhaite que les conditions de l'estimation des recettes des régimes inclus dans le compte d'affectation spéciale soient mieux explicitées à l'avenir.

Par ailleurs, il est très regrettable que et le projet d'instauration d'un système universel de retraite supposant un bouleversement des assiettes et des taux de cotisation appliqués aux fonctionnaires, avec, au demeurant, la perspective de revalorisations salariales destinées à combler les déficits de primes de certaines catégories de fonctionnaires (voir infra ), et l'étude d'impact annexée aux projets de loi présentés dans le cadre de cette réforme, et la documentation budgétaire annexée au projet de loi de finances, qui devrait dépasser le cadre de l'annualité budgétaire et comporter des éléments d'appréciation de la soutenabilité des régimes des fonctionnaires, manquent complètement d'éléments permettant d'apprécier les effets des dispositions envisagées sur les recettes apportées par les régimes de fonctionnaires au système qu'on ambitionne de mettre en place.

b) Une pause dans le processus de renforcement du taux de contribution directe des salariés suspend la tendance à l'augmentation des recettes du compte

Le programme 743 mis à part, dans la mesure où ses ressources sont assurées quasi exclusivement par des crédits en provenance de la mission « Anciens combattants, mémoire et liens avec la Nation », les recettes du compte d'affectation spéciale sont principalement 24 ( * ) constituées de contributions des employeurs (État et opérateurs) et des agents (retenues sur traitement, qui sont l'équivalent de cotisations salariales).

(1) Une stagnation des recettes du programme 741

Les recettes du programme 741 s'élèveraient à 57,5 milliards d'euros en 2021 (+ 30 millions d'euros), dont 56,6 milliards d'euros de contributions sociales (hors invalidité).

Pour le seul programme 741 , ces dernières augmenteraient très modérément par rapport à 2020 (+ 70 millions d'euros).

Évolution des recettes du CAS entre 2018 et 2021

Source : réponse au questionnaire de la rapporteure spéciale

Les contributions patronales 25 ( * ) s'élèveraient à 49,7 milliards d'euros (42,5 milliards d'euros pour les contributions de l'État ; 7,2 milliards d'euros pour les autres contributions essentiellement issues des opérateurs Orange et La Poste ; 39,4 milliards d'euros pour les contributions au titre des personnels civils ; 10,1 milliards d'euros pour les contributions au titre des personnels militaires).

Les cotisations salariales apporteraient 7,3 milliards d'euros (dont 6 milliards d'euros pour les seuls employés de l'État).

Les dynamiques des recettes de cotisations salariales et de contributions employeurs seraient analogues alors qu'elles ont été assez nettement différenciées dans un passé récent.

En outre, les contributions liées aux personnels transférés à Orange et à La Poste seraient en baisse assez nette, en particulier pour les contributions patronales.

Les cotisations issues des personnels

transférés à Orange et à La Poste,

une forte

baisse en 2020

Les recettes affectées au compte en provenance d'Orange et La Poste diminueraient fortement. En 2020, elles s'élèveraient à 1 266 millions d'euros pour passer à 1 196 millions d'euros en 2021 (- 70 millions d'euros). Les cotisations patronales reculeraient plus que les cotisations salariales à - 50 millions d'euros, dont 19 millions d'euros pour Orange et 31 millions d'euros pour La Poste.

Le différentiel entre les produits des contributions employeurs et des cotisations salariales observé ces dernières années qui avait entraîné un renforcement de la contribution des cotisations salariales aux équilibres du compte serait ainsi suspendu en 2021.

Pour le seul programme 741, les cotisations salariales représentaient 10,7 % des cotisations sociales en 2013 ; en 2021 elles en représentent 12,8 % (+ 2,1 points).

Évolution de la structure de financement

du

CAS « Pensions » (2013-2019)

Source : réponse au questionnaire de la rapporteure spéciale

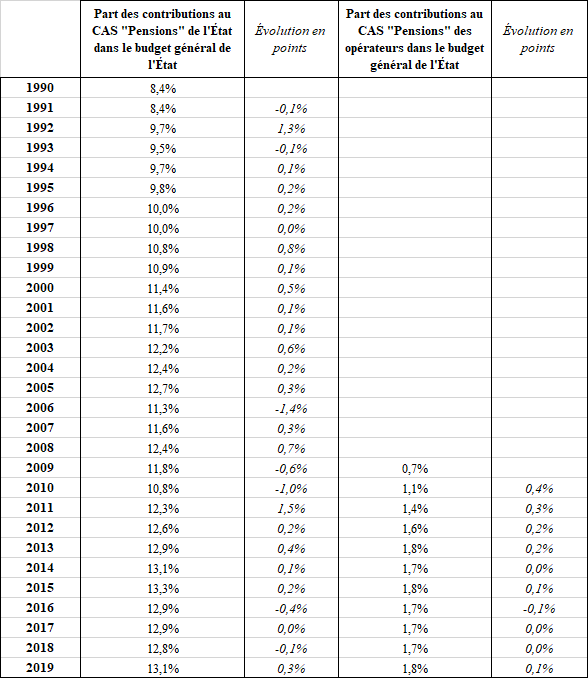

Ce différentiel n'avait pas empêché la contribution de l'État au financement du CAS de représenter une part très nettement croissante des dépenses de l'État. Cette dernière a « gagné » 4,7 points de pourcentage entre 1990 et 2019.

Évolution à long terme de la part de la

contribution de l'

É

tat au CAS

dans le budget

général de l'

É

tat

Source : réponse au questionnaire de la rapporteure spéciale

Les événements budgétaires en cours devraient toutefois se traduire par une baisse très significative de ce rapport.

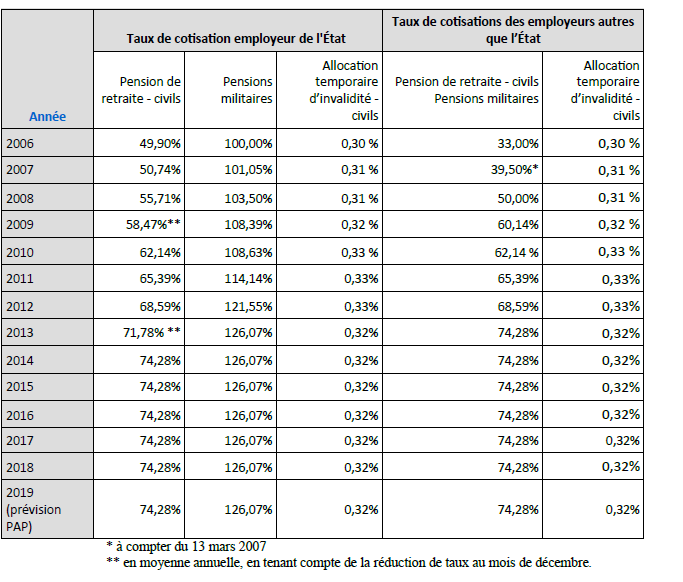

(2) Un taux de contribution employeur inchangé

En 2021, les taux des contributions employeurs devraient rester inchangés ce qui se traduirait par une progression des cotisations employeurs du programme 741 de 0,1 %, soit + 62 millions d'euros (dans un contexte marqué par la réduction des contributions en provenance des anciens monopoles - -70 millions d'euros - qui divise par deux la croissance des contributions employeurs).

Il existe trois taux de contributions employeurs de l'État : un taux pour les pensions civiles, un pour les pensions militaires et un autre pour les allocations temporaires d'invalidité (ATI).

En outre, les taux des cotisations employeurs à la charge des deux anciens monopoles publics (Orange et La poste) sont définis sur la base d'un taux d'équité concurrentiel. Ce dernier serait stable à 48,9 % pour Orange contre 52,4 % en 2018 et 26,9 % pour La Poste contre 32,5 % en 2018.

Ces deux derniers taux sont sujets à de régulières contestations et les prévisions pour 2021 sont assez conventionnelles au regard du besoin de réestimer les avantages que ces employeurs peuvent tirer de la politique d'allègements de cotisations sociales.

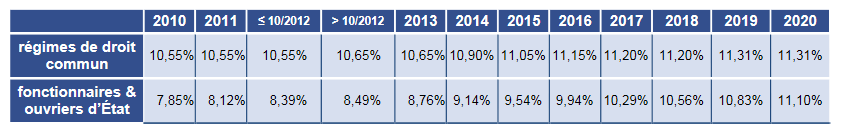

De 2006 à 2014, les besoins nés de la couverture des dépenses ont suscité une augmentation des taux de contribution employeur. Le taux a progressé de 48,9 % dans la fonction publique d'État civile et de 26,07 % dans la fonction publique militaire.

Mais, depuis 2014 la stabilité l'emporte, ce qui n'a pas empêché le CAS de dégager des excédents croissants au cours de cette période.

Évolution des taux des contributions employeurs de l'État

Source : réponse au questionnaire de la rapporteure spéciale

Ces taux de contributions employeurs sont appliqués à la masse salariale de chaque ministère et imputés sur les programmes des ministères employeurs en tant que dépenses de titre 2 .

Le produit de la contribution employeur aura augmenté de 9,2 % entre 2013 et 2021 (+ 4,2 milliards d'euros).

On observera, à ce stade, que l'augmentation des contributions des employeurs enregistrée depuis 2014, si elle a contribué à augmenter les dépenses du budget général, ne peut être jugée comme équivalant à une dégradation du solde public (voir infra ).

(3) Une stabilisation du taux de cotisation salariale dont la hausse avait été un facteur de progression de la contribution des retenues sur salaires des fonctionnaires au financement des dépenses de pension

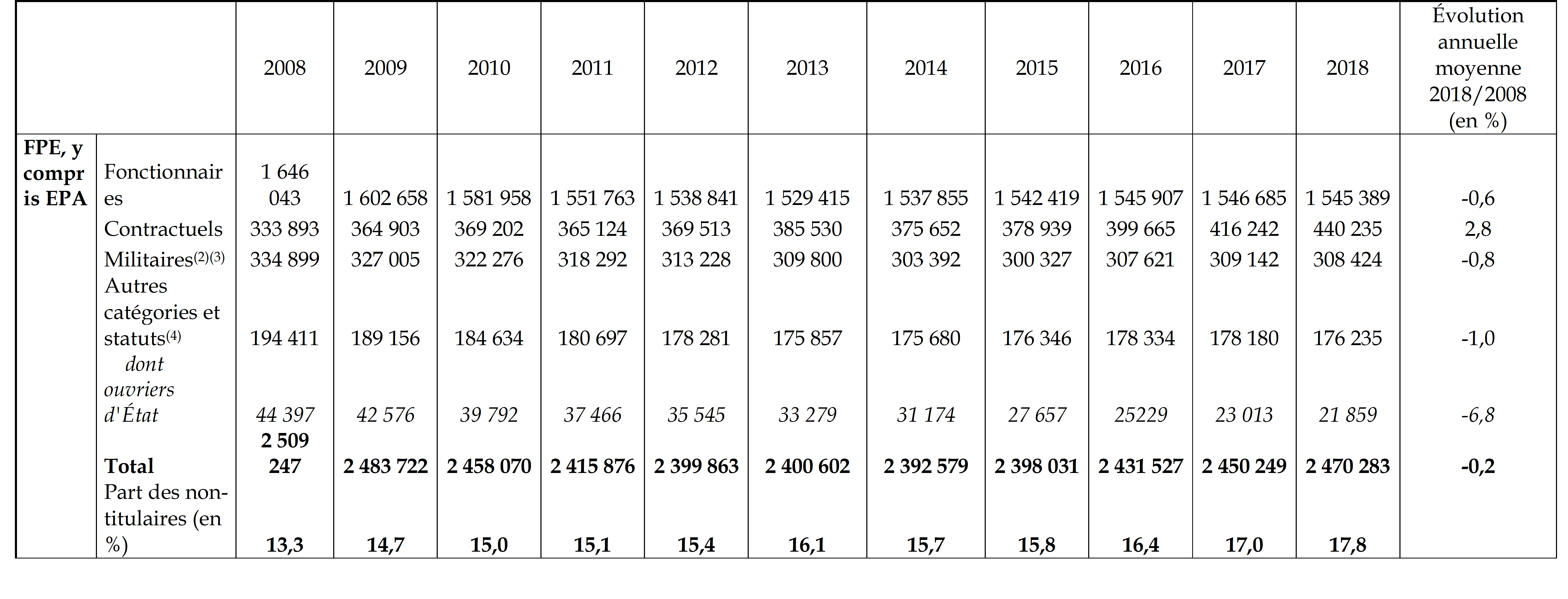

Quant aux cotisations salariales , retenues sur le traitement indiciaire brut des fonctionnaires civils, militaires et des ouvriers de l'État 26 ( * ) , elles ont également suivi une trajectoire d'augmentation consécutive aux différentes réformes des régimes de retraite, malgré la baisse continue du nombre des cotisants 27 ( * ) et une politique de modération salariale qui limitent la progression de la masse salariale indiciaire.

Une baisse du nombre des cotisants et une

dégradation

du rapport démographique

Le nombre des cotisants au régime de la fonction publique civile de l'État a baissé de 11,8 % entre 2008 et 2018 28 ( * ) quand le nombre des pensionnés a augmenté de 17,5 %.

La dégradation du ratio démographique a été nette, passant de 1,19 cotisant pour un pensionné en 2008 à 0,89 cotisant pour un pensionné (0,98 pour les seuls pensionnés de droit direct), soit une détérioration de 25 %.

Le produit des cotisations salariales des fonctionnaires civils et militaires de l'État qui devrait augmenter de près de 332 millions d'euros en 2020, ne progresserait plus que de 73 millions d'euros en 2021 (8 millions d'euros seulement en comptant les cotisations d'Orange et de La Poste, dont le nombre des cotisants chute à mesure de l'extinction des emplois de fonctionnaires dans ces deux entités).

Pour le seul programme 741, l'augmentation, qui serait de 4,3 % en 2020, serait réduite à 0,1 % en 2021.

La hausse des taux de cotisations salariales, amorcée en 2010 29 ( * ) afin de converger vers les taux de droit commun des cotisants du régime général (CNAV et régime complémentaire de l'Association pour le régime de retraite complémentaire des salariés - Arrco), s'est achevée en 2020 avec un dernier saut de 0,27 point de taux, soit une augmentation du taux de cotisation salariale de 2,8 %.

La convergence des efforts contributifs entre le secteur privé et le secteur public a été très importante au point d'effacer presque toute différence. Le rattrapage prévu est désormais achevé mais, compte tenu de l'augmentation du taux d'appel des cotisations aux régimes complémentaires, un écart s'est créé (0,21 point de taux).

Évolution du taux de cotisation

salariale

dans la fonction publique d'État et dans les régimes

de droit commun

Source : rapport sur les pensions de retraite de la fonction publique annexé au projet de loi de finances pour 2021

En 2010 , l'écart entre le taux de cotisation salariale dans les régimes de droit commun et dans le régime des fonctionnaires et ouvriers de l'État s'élevait à 2,70 points de cotisations. Le taux apparent de cotisation des régimes de droit commun était supérieur de plus de 30 % à celui du régime des fonctionnaires.

De son côté, le décret du 2 juillet 2012 élargissant les droits au départ anticipé pour carrière longue 30 ( * ) qui a conduit à un relèvement supplémentaire de 0,25 point entre 2012 et 2016 a épuisé son calendrier.

Enfin, une hausse de 0,3 point entre 2014 et 2017 a été mise en oeuvre dans le cadre de la réforme des retraites de 2014 31 ( * ) .

Pour avoir été constante depuis 2010, l'augmentation de la contribution individuelle directe des agents peut avoir été plus ou moins freinée dans ses effets au cours de la période par les évolutions démographiques, la modération salariale et une politique des rémunérations qui a privilégié l'attribution de primes non soumises à cotisations.

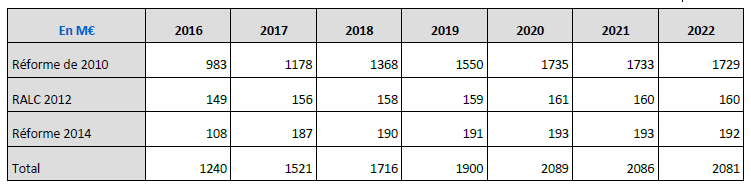

Au total, si le taux des cotisations vieillesse sur les rémunérations des fonctionnaires serait sans changement en 2021, la hausse du taux de retenue agent résultant de ces différentes augmentations passées dégagerait des recettes supplémentaires comme exposé dans le tableau ci-dessous.

Suppléments de recettes résultant des

augmentations des prélèvements

dus aux différentes

réformes des retraites (2016 à 2022)

(en millions d'euros)

Source : réponse au questionnaire de la rapporteure spéciale

3. L'État emploie de plus en plus de personnels non affiliés aux régimes de retraite couverts par le CAS « Pensions » ce qui contribue à réduire les recettes avec des économies à plus long terme

L'augmentation des recettes de cotisations est structurellement freinée du fait de la politique d'emploi des ministères et des opérateurs, en particulier le recours à des agents non couverts par le régime, ainsi que leur politique salariale, peuvent jouer.

La déformation de la structure d'emploi de la fonction publique d'État a été très significative depuis 2006, entraînant une forte réduction de l'empreinte des régimes de retraite de la fonction publique sur les agents employés par l'État.

Le CAS Pensions finance trois régimes de pensions distincts :

- le régime des pensions civiles et militaires de retraite , qui concerne :

1° les fonctionnaires civils auxquels s'appliquent les lois n° 83-634 du 13 juillet 1983 portant droits et obligations des fonctionnaires et n° 84-16 du 11 janvier 1984 portant dispositions statutaires relatives à la fonction publique de l'État, relatives aux titres I er et II du statut général des fonctionnaires ;

2° les magistrats de l'ordre judiciaire ;

3° les militaires de tous grades possédant le statut de militaires de carrière ou servant au-delà de la durée légale en vertu d'un contrat et les militaires servant au titre d'un engagement à servir dans la réserve opérationnelle ou au titre de la disponibilité ;

4° Leurs conjoints survivants et leurs orphelins.

- le régime de retraite des ouvriers d'État , composé de deux fonds, le fonds spécial de pension des ouvriers des établissements industriels de l'État (FSPOEIE) et le fonds pour les rentes d'accidents du travail des ouvriers civils des établissements militaires (RATOCEM) ;

- le régime des pensions militaires d'invalidité et des victimes de guerre (PMIVG) .

Les autres agents publics ne sont donc pas affiliés aux régimes de pension retracés dans le CAS Pensions.

Il s'agit essentiellement d'agents contractuels, qui sont affiliés au régime général, à l'Ircantec, pour les agents contractuels de droit public à l'Agirc-Arrco, pour les agents contractuels de droit privé.

Évolution des effectifs physiques par statut

dans les trois versants

de la fonction publique d'État

Source : réponse au questionnaire de la rapporteure spéciale

De 2008 à 2018, le nombre des fonctionnaires civils a baissé de 0,6 % par an en moyenne, à peu près comme pour les militaires (- 0,8 %) tandis que ce taux atteignait 6,8 % pour les ouvriers de l'État.

En sens inverse, les contractuels ne ressortissant pas des régimes de retraite de la fonction publique ont augmenté de 2,8 % par an.

Si, en 2006, la part des non titulaires était de 11,8 %, elle est de 17,8 % en 2018.

Cette recomposition de la structure statutaire de l'emploi de l'État limite à court terme la dynamique des recettes des régimes, et donc du CAS « Pensions », constituant à plus long terme un facteur de freinage de la progression des charges de pensions de ces régimes.

* 19 Loi organique n° 2001-692 du 1 er août 2001 relative aux lois de finances.

* 20 La valeur moyenne des pensions en stock publiée dans les jaunes budgétaires correspond à des années déjà « anciennes ». C'est ainsi que le jaune budgétaire annexé au projet de loi de finances pour 2021 se réfère à des valeurs correspondant à l'année 2019.

* 21 D'autres évolutions des droits peuvent être en cause comme l'atténuation des avantages familiaux.

* 22 Il existe couramment un biais de présentation selon « l'opinion » des uns ou des autres, les avantages relatifs de certaines catégories étant mis au compte de la réglementation par ceux qui les critiquent ou des particularités de la situation professionnelle par ceux qui les considèrent comme des compensations de nature indemnitaire.

* 23 Ce dernier est probablement surestimé du fait du gel du point d'indice.

* 24 Des recettes peuvent également être comptabilisées à d'autres titres mais elles représentent un apport relativement mineur aux ressources du compte.

* 25 Contributions aux seules pensions.

* 26 Hors cotisations salariales des agents d'Orange société anonyme (SA) et de La Poste.

* 27 Le nombre des cotisants civils a baissé de 48 000 entre 2011 et 2017. Pour les ouvriers de l'État, la baisse est d'à peu près 16 000 au cours de la même période.

* 28 Le remplacement de fonctionnaires par des contractuels explique l'essentiel de la baisse du nombre des cotisants qui est également venue de la réduction tendancielle du nombre des fonctionnaires employés par Orange SA et La Poste.

* 29 Article 42 de la loi n° 210-1330 du 9 novembre 2010 portant réforme des retraites et décret d'application n° 2010-1749 du 30 décembre 2010.

* 30 Décret n° 2012-847 du 2 juillet 2012 relatif à l'âge d'ouverture du droit à pension de vieillesse.

* 31 Décret n° 2013-1290 du 27 décembre 2013 modifiant les taux des cotisations d'assurance vieillesse de divers régimes de sécurité sociale et des cotisations d'allocations familiales.