N° 705

SÉNAT

SESSION ORDINAIRE DE 2020-2021

Enregistré à la Présidence du Sénat le 23 juin 2021

RAPPORT

FAIT

au nom de la commission des finances (1) sur le projet de loi de finances rectificative , adopté par l'Assemblée nationale, pour 2021 ,

Par M. Jean-François HUSSON,

Rapporteur général,

Sénateur

(1) Cette commission est composée de : M. Claude Raynal , président ; M. Jean-François Husson , rapporteur général ; MM. Éric Bocquet, Emmanuel Capus, Bernard Delcros, Vincent Éblé, Charles Guené, Mme Christine Lavarde, MM. Dominique de Legge, Albéric de Montgolfier, Didier Rambaud, Jean-Claude Requier, Mmes Sophie Taillé-Polian, Sylvie Vermeillet , vice-présidents ; MM. Jérôme Bascher, Rémi Féraud, Marc Laménie, Stéphane Sautarel , secrétaires ; MM. Jean-Michel Arnaud, Arnaud Bazin, Mme Nadine Bellurot, M. Christian Bilhac, Mme Isabelle Briquet, MM. Michel Canévet, Vincent Capo-Canellas, Thierry Cozic, Philippe Dallier, Vincent Delahaye, Philippe Dominati, Mme Frédérique Espagnac, MM. Éric Jeansannetas, Patrice Joly, Roger Karoutchi, Christian Klinger, Antoine Lefèvre, Gérard Longuet, Victorin Lurel, Hervé Maurey, Sébastien Meurant, Jean-Marie Mizzon, Claude Nougein, Mme Vanina Paoli-Gagin, MM. Paul Toussaint Parigi, Georges Patient, Jean-François Rapin, Teva Rohfritsch, Pascal Savoldelli, Vincent Segouin, Jean Pierre Vogel .

Voir les numéros :

|

Assemblée nationale ( 15 ème législ.) : |

4215 , 4227 et T.A. 626 |

|

Sénat : |

682 (2020-2021) |

EXPOSÉ GÉNÉRAL

PREMIÈRE PARTIE

UNE

CAPACITÉ DE REPRISE À ENTRETENIR

ET DES FINANCES PUBLIQUES

À RESTAURER

I. UNE REPRISE EFFECTIVE MAIS ENCORE FRAGILE

A. LES PERSPECTIVES DE CROISSANCE TÉMOIGNENT D'UNE REPRISE MODÉRÉE

1. La prévision de croissance du Gouvernement témoigne d'une reprise plus modérée que chez nos partenaires

La prévision de croissance du PIB en

volume

retenue par le Gouvernement pour ce projet de loi de finances

rectificative (PLFR)

s'élève

à

+ 5 %

contre + 6 % en loi de finances initiale.

Cette révision appelle deux observations liminaires.

D'une part, elle ne constitue pas une surprise puisqu'elle figurait déjà au programme de stabilité pour les années 2021-2027 transmis par le Gouvernement à la Commission européenne en avril.

D'autre part, elle traduit l'atteinte, en 2021, d'un niveau d'activité plus important qu'attendu en loi de finances initiale.

En effet, le niveau du PIB en 2019 a été révisé à la hausse par l'INSEE et l'ampleur de la récession en 2020 (- 8,2%) a été moins importante que ce qui était attendu (- 11 %).

En conséquence, le niveau du PIB en 2021 pourrait, selon la prévision retenue par le Gouvernement, se situer à 96,7 % de son niveau d'avant crise contre 94,3 % prévu initialement.

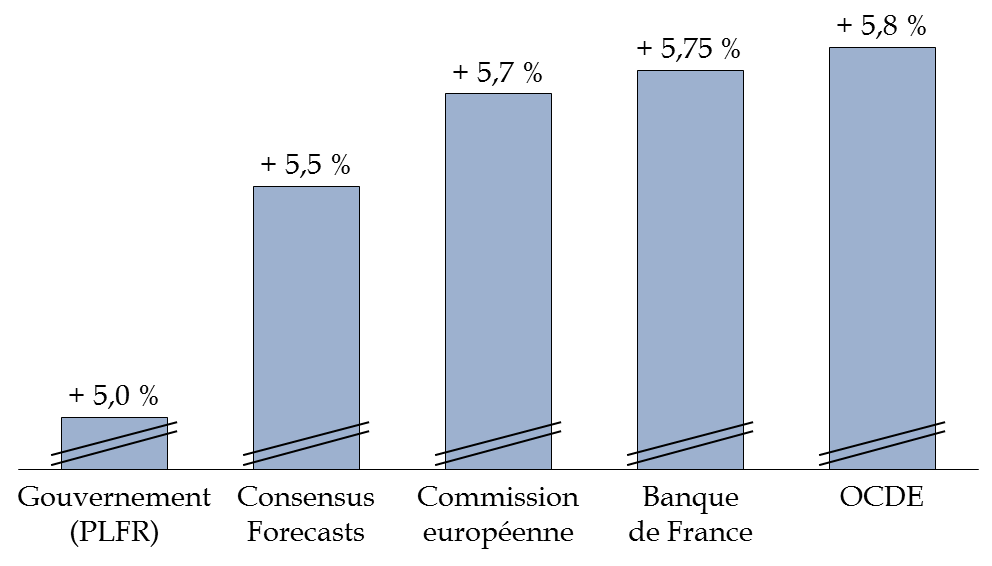

La prévision gouvernementale se situe dans la fourchette basse des prévisions des conjoncturistes.

|

Prévision de croissance pour la France en 2021 (PIB en volume, taux d'évolution en pourcentage) Source : commission des finances du Sénat à partir des documents budgétaires, du Consensus Forecasts du mois de juin, des prévisions de la commission européenne au mois de mai, de la Banque de France au mois de juin et de l'OCDE au mois de mai |

L'hypothèse de croissance du Gouvernement a été qualifiée de « raisonnable » par le Haut Conseil des Finances Publiques (HCFP) qui mentionne, néanmoins, le grand nombre d'incertitudes qui l'affecte 1 ( * ) .

Il est vrai que plusieurs événements pourraient peser sur la reprise économique au-delà du seul risque, écarté dans cet exercice de prévision, d'une dégradation de la situation sanitaire.

Le Haut Conseil pointe ainsi et plus particulièrement les inconnues que constituent le niveau de solvabilité et de liquidité des entreprises ou encore l'intensité de la reprise du commerce international et du tourisme.

À l'inverse, divers indicateurs laissent à penser que la croissance pourrait être plus importante qu'envisagée par le Gouvernement .

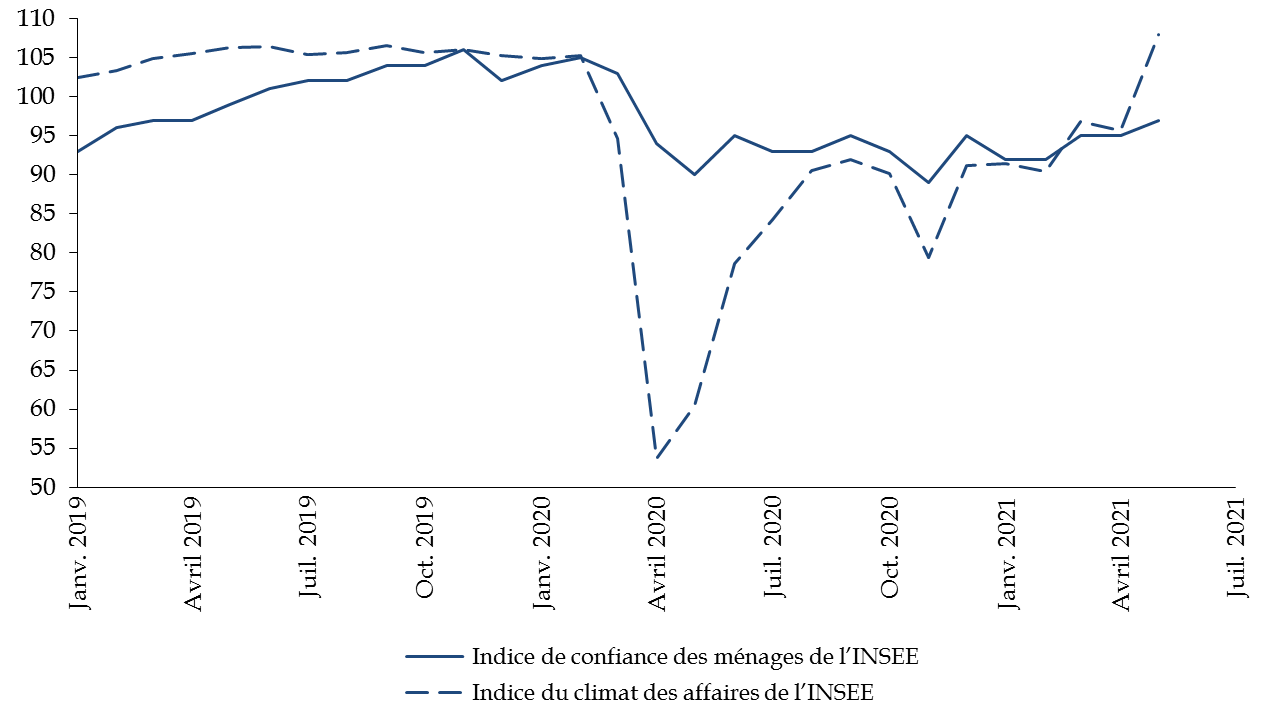

Ainsi, l'indice de confiance des ménages se situe à son niveau le plus haut depuis le mois d'avril 2020, tandis que l'indice du climat des affaires n'a jamais été aussi élevé depuis janvier 2019.

|

Évolution de l'indice de confiance des

ménages

Source : commission des finances du Sénat |

D'après l'Insee, la hausse de la confiance des entreprises se vérifie particulièrement dans les secteurs du commerce du détail et de l'hébergement-restauration 2 ( * ) .

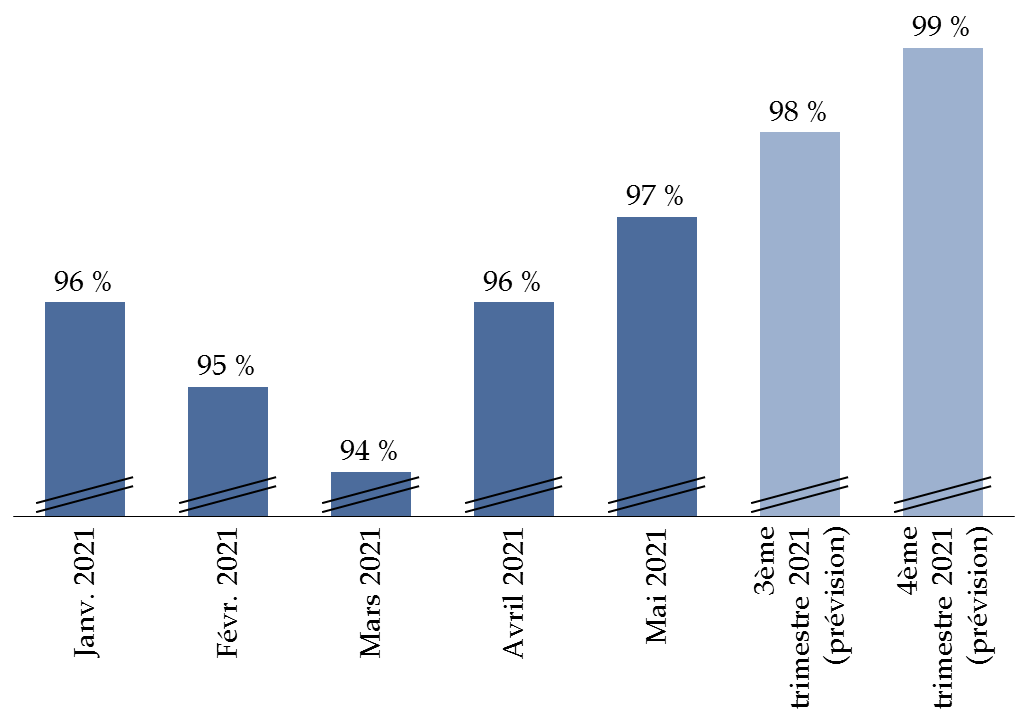

Dans ce contexte, la Banque de France estime que la levée des mesures prophylactiques devrait permettre un « net rebond » de l'activité économique aux troisième et quatrième trimestres 2021 3 ( * ) .

|

Évolution du niveau d'activité en 2021 (PIB en volume, en pourcentage du niveau d'activité 2019) Source : commission des finances du Sénat d'après la Banque de France (prévision de juin 2021) |

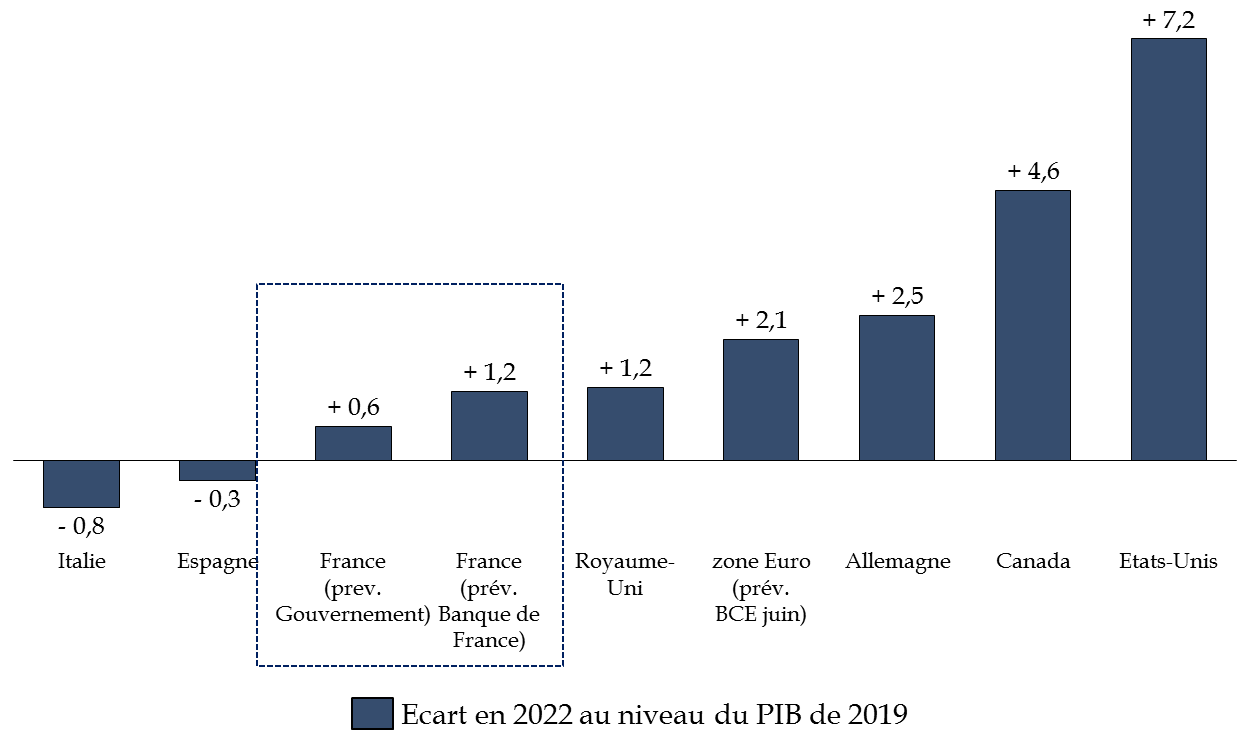

Toutefois, même en tenant compte des projections les plus favorables, il apparait que l'ampleur de la reprise française devrait être moins importante que celle de ses partenaires.

|

Comparaison de la vitesse prévisionnelle

(écart entre le PIB 2022 et le PIB 2019, en points de pourcentage) Source : commission des finances du Sénat à partir des données du Consensus Forecasts de juin 2021, des documents budgétaires et de la Banque de France au mois de juin 2021 |

En effet,

la France reviendrait à son niveau

d'activité

de 2019 dès 2022 et le dépasserait, selon le

scénario retenu,

de 0,6 à 1,2 point de pourcentage,

alors que cet écart serait de 2,1 points en zone euro

et de

2,5 points en Allemagne, soit dans les deux cas près du double.

2. Les hausses récentes de l'inflation et des taux d'intérêt nominaux ne doivent pas susciter d'inquiétudes irraisonnées

a) Le premier semestre 2021 est marqué par une accélération de l'inflation et une remontée progressive des taux d'intérêt nominaux

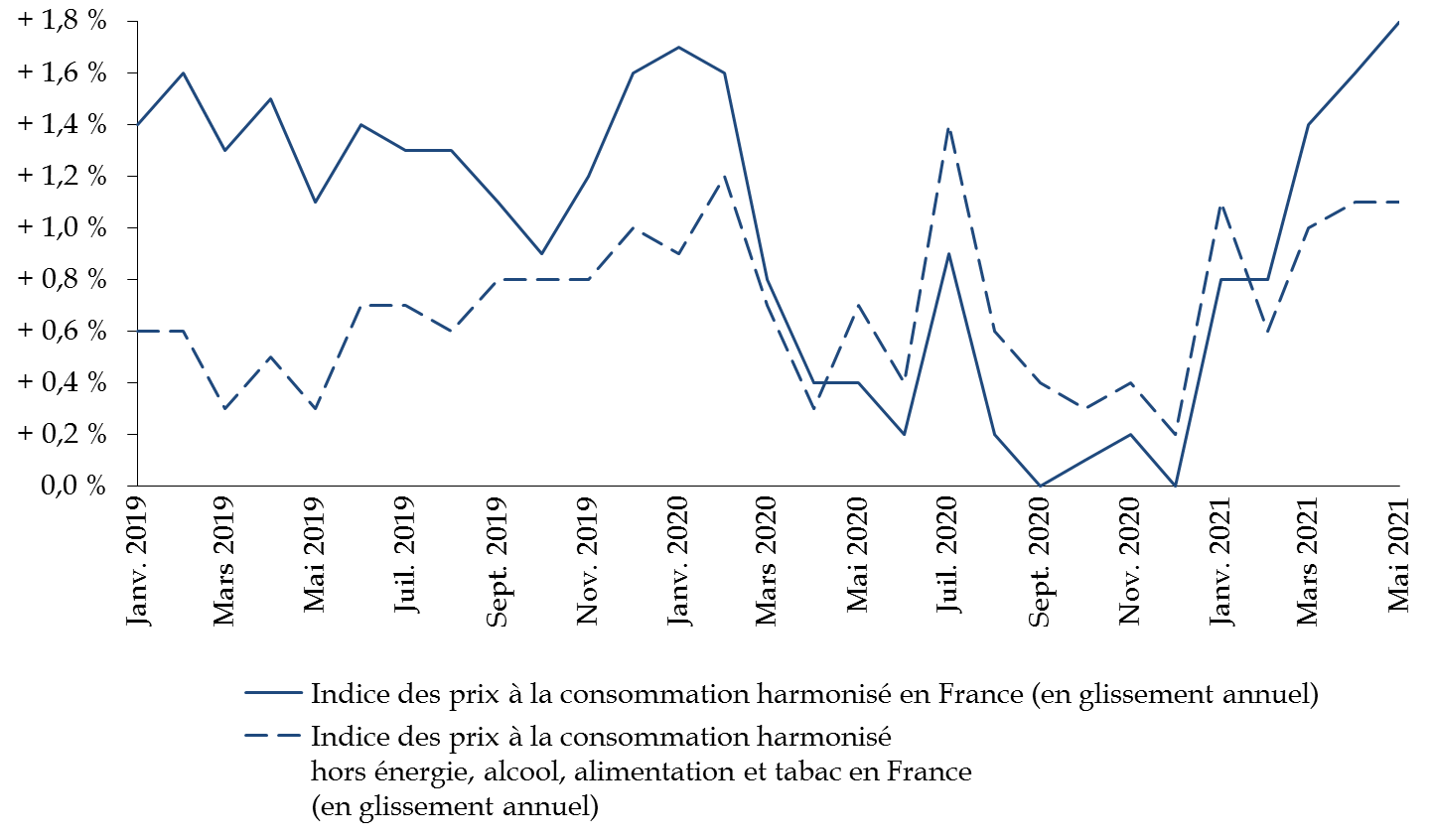

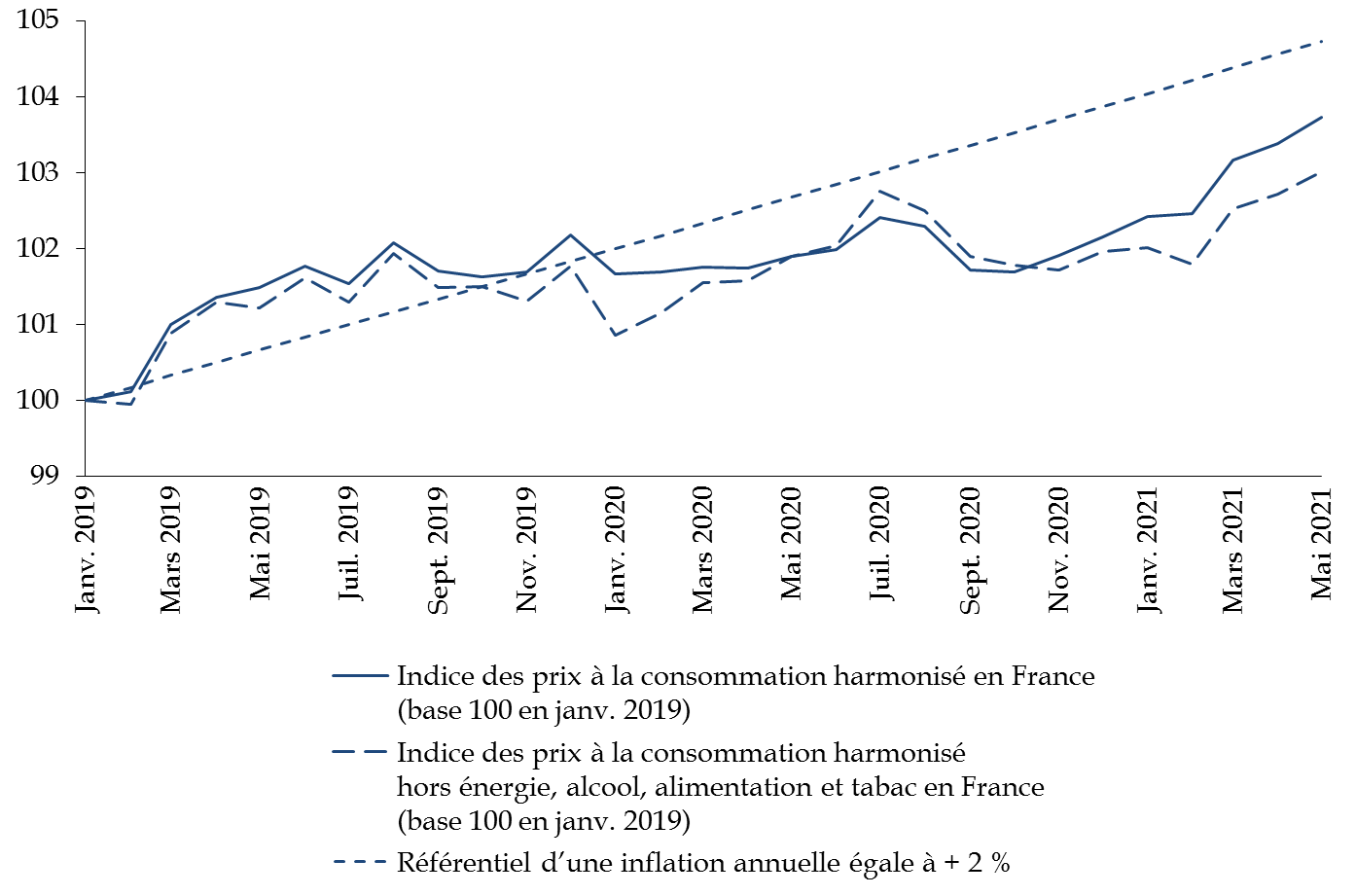

En premier lieu, on observe depuis le mois de décembre 2020 une augmentation du niveau d'inflation mesuré en glissement annuel.

Ainsi, le taux de croissance de l'indice des prix à la consommation harmonisé (IPCH) au mois de mai s'élevait à + 1,8 % en glissement annuel.

L'inflation sous-jacente augmente elle aussi mais dans une proportion plus mesurée (+ 0,9 % au mois de mai).

|

Évolution de l'indice des prix à la consommation en France (en pourcentage) Source : commission des finances du Sénat d'après Eurostat |

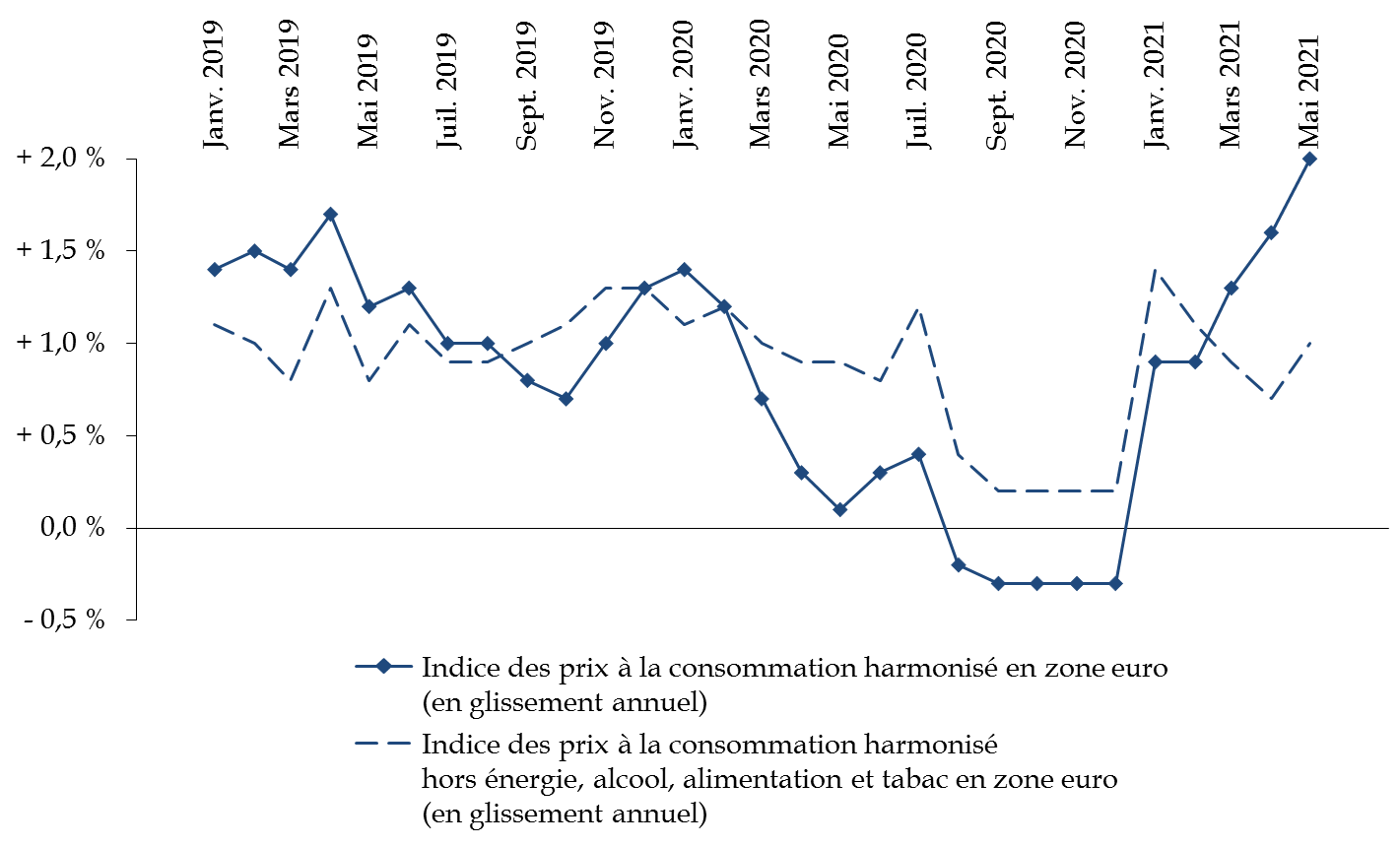

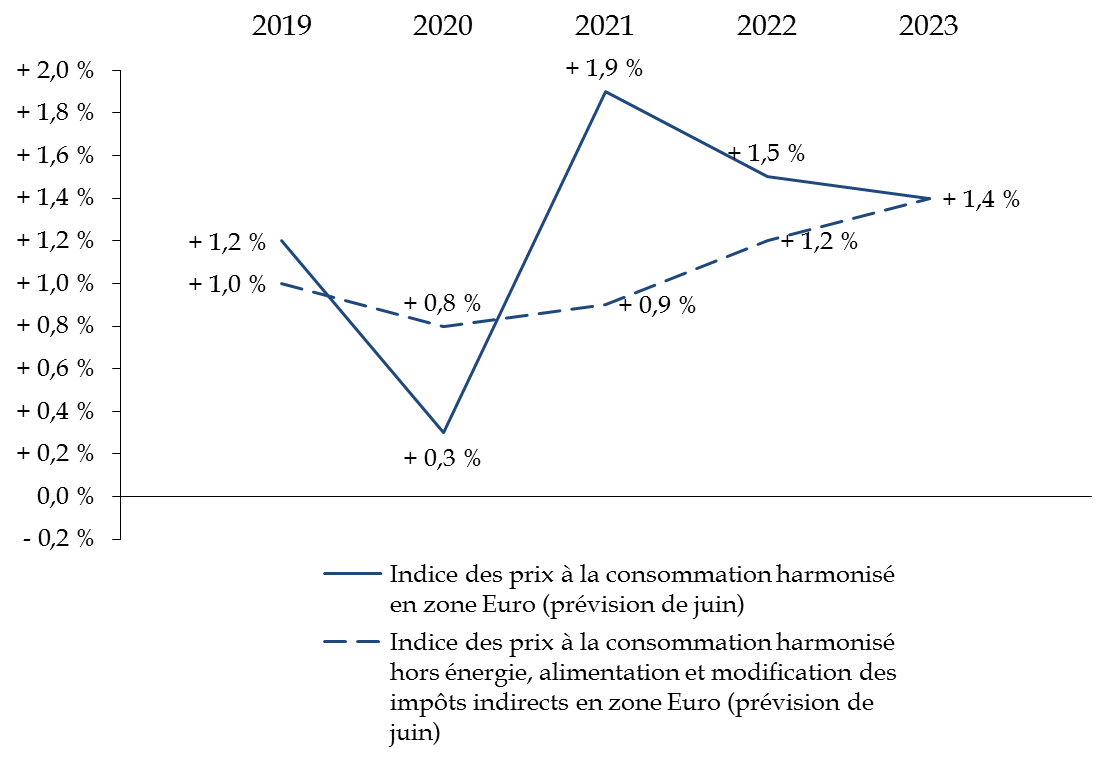

Ce phénomène n'est pas propre à

la France

et affecte l'ensemble de la zone euro - où

l'inflation au mois de mai est estimée à + 2 %

par

Eurostat - ainsi que les États-Unis (+ 5 %).

|

Évolution de l'indice des prix à la consommation en zone euro (en pourcentage) Source : commission des finances du Sénat d'après Eurostat |

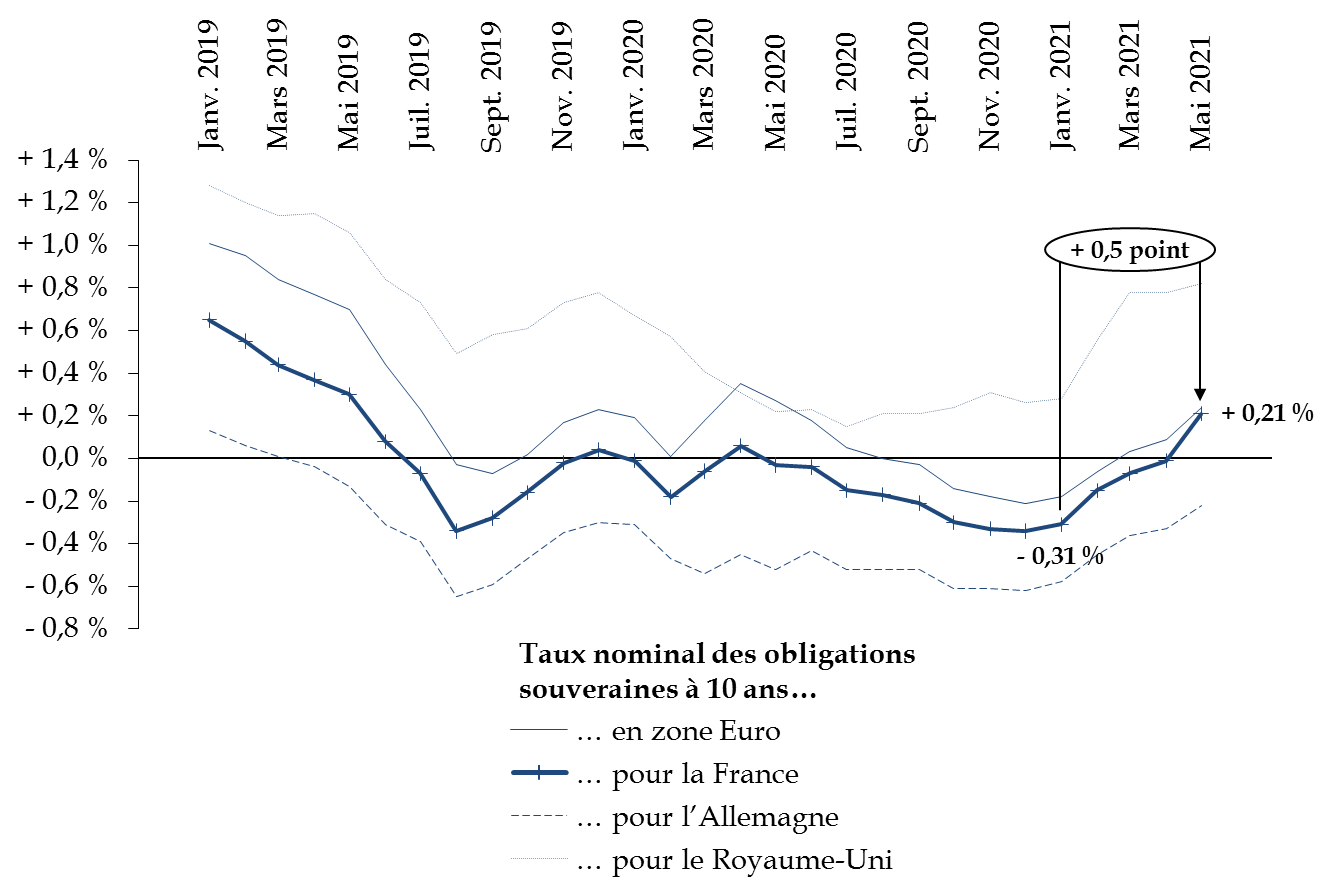

En second lieu, le taux d'intérêt des obligations souveraines à 10 ans a augmenté en France de 0,5 point de pourcentage depuis le début de l'année 2021 pour s'établir à 0,21 % au mois de mai alors qu'il évoluait jusqu'alors en territoire négatif.

|

Évolution du taux nominal des obligations d'État à 10 ans (en pourcentage) Source : commission des finances du Sénat d'après Eurostat |

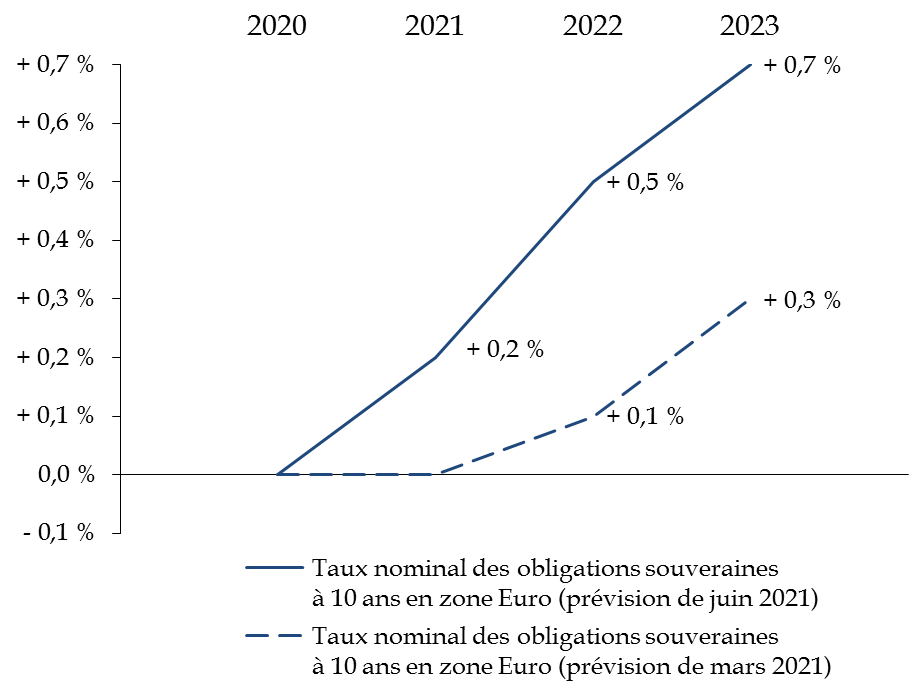

La Banque centrale européenne estime que cette tendance - qui s'observe en moyenne également dans l'ensemble de la zone euro - pourrait se confirmer dans les années à venir.

Ainsi, sa projection du mois de juin 2021 table sur une remontée des taux à 10 ans jusqu'à + 0,7 % en 2023. Ce phénomène surprend d'autant plus qu'au mois de mars, la BCE estimait que les taux souverains à long terme demeureraient en moyenne négatif en 2021, pour s'établir à + 0,3 % en 2023.

|

Prévision d'évolution des taux d'intérêt nominaux à 10 ans en zone euro (en pourcentage) Source : commission des finances du Sénat d'après la Banque centrale européenne |

b) Limitée dans son impact sur le niveau des prix et présentant un caractère temporaire, l'inflation ne devrait avoir qu'un impact restreint sur les finances publiques

Analysée sur l'ensemble de la période 2019-2021, l'intensité de l'augmentation des prix reste modérée .

En effet, à titre de comparaison, le niveau de l'indice

des prix à la consommation harmonisé en France se situe

en dessous de celui qu'il aurait pu atteindre si l'inflation avait

été - ainsi que cela constitue la cible de

la BCE - d'environ

2 % par an depuis janvier 2019.

|

Évolution de l'indice des prix à la consommation en France (base 100 en janvier 2019) Source : commission des finances d'après Eurostat |

Cette hausse modérée de prix entre janvier 2020 et mai 2021 s'explique, en partie, par un phénomène de rattrapage.

En effet, sous l'effet d'une baisse de la demande

résultant des mesures de confinement,

l'indice des prix à

la consommation avait diminué

en 2020 par rapport à

2019.

Par ailleurs, pour soutenir l'activité en 2020,

certains pays à l'instar de l'Allemagne avaient institué

des mesures temporaires de baisse de

la TVA

qui se sont traduites

par une diminution générale du niveau des prix.

Le « retour à la normale » de la demande, d'une part, et l'extinction des allégements de fiscalité indirecte, d'autre part, se traduisent ainsi par une convergence de l'inflation vers son niveau d'avant-crise.

L'indice des prix est, par ailleurs, soutenu à la hausse par une augmentation du prix des matières premières et de certains intrants spécifiques . Celle-ci s'explique par la persistance de tension dans les chaînes d'approvisionnement en raison d'une réouverture hétérogène des capacités de production au niveau mondial.

Dans ce contexte,

la Banque centrale européenne

(BCE) estime que l'accélération de l'inflation en 2021 devrait

constituer un phénomène temporaire et anticipe une

décélération de l'inflation

de

l'ordre de

0,4 point entre 2021 et 2022.

Prévision d'inflation en zone euro

(en pourcentage)

Source : commission des finances du Sénat d'après la Banque centrale européenne

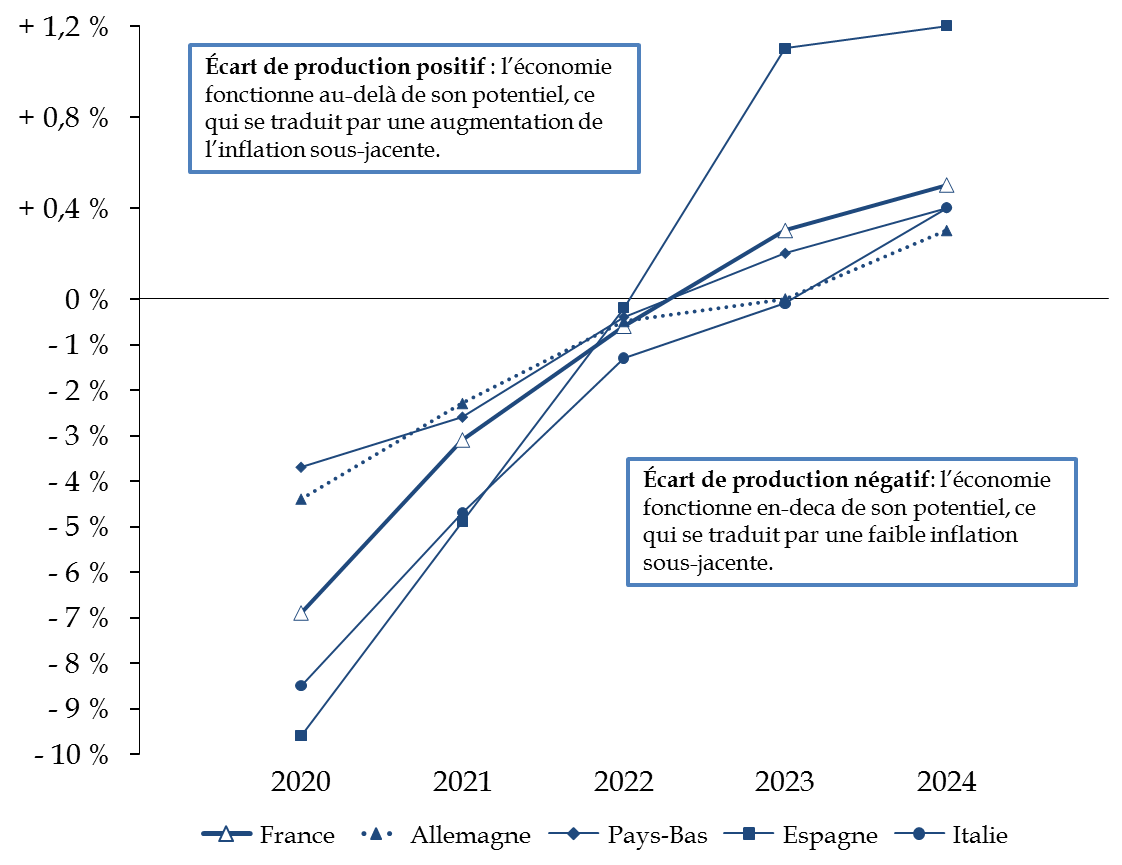

Durant cette période, l'inflation hors énergie, alimentation, tabac et alcool, qui rend compte des tendances de fonds de l'économie, demeurerait stable entre 2019 et 2021, autour de 1 %, avant de tendre progressivement vers + 1,4 % à l'horizon 2023, dans un contexte marqué par la fermeture des écarts de production de plusieurs économies de la zone euro.

|

Prévision d'évolution de l'écart

de production

(en pourcentage du PIB potentiel) Source : commission des finances du Sénat d'après le programme de stabilité des États membres |

À cet égard, il convient de rappeler que l'inquiétude principale en zone euro et dont témoigne l'orientation durablement accommodante de la politique monétaire, demeure, comme avant la crise, celle d'une inflation faible, c'est-à-dire inférieure à 2 %.

La situation en zone euro apparait, ainsi, assez différente de celle des États-Unis où l'ampleur du plan de relance pourrait se traduire par une hausse significative de l'inflation, en raison de la « surchauffe » de l'économie américaine 4 ( * ) .

Enfin, il convient probablement de ne pas se montrer excessivement alarmiste quant à l'impact que cette accélération temporaire de l'inflation pourrait avoir sur les finances publiques.

En effet, si elle devrait entrainer une légère augmentation, en valeur, de la charge de la dette indexée (de l'ordre de 1,9 milliards d'euros en 2021), l'inflation entraine parallèlement une hausse des recettes publiques et du PIB en valeur.

Dans ces conditions, la charge de la dette mesurée en pourcentage du PIB devrait encore diminuer en 2021.

c) Malgré un ajustement à la hausse des taux d'intérêt, les conditions réelles de financement de la France restent très favorables

(1) Une augmentation des taux d'intérêt nominaux résultant probablement des incertitudes en matière de prévision d'inflation

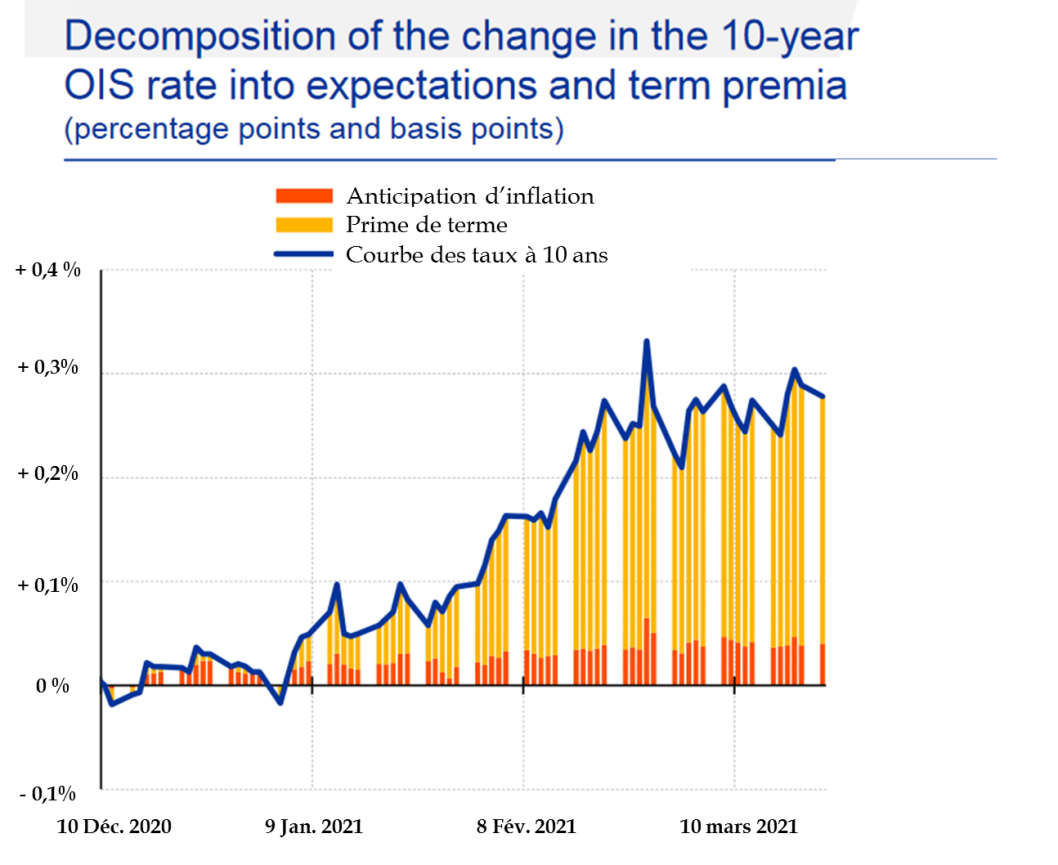

Comme indiqué plus avant, le taux d'intérêt nominal des obligations souveraines à 10 ans a augmenté en zone euro depuis le début de l'année 2021.

Ce phénomène concerne également les obligations françaises, dont le taux d'intérêt a progressé de 0,5 point depuis le début du mois de janvier.

Pour mémoire, le taux d'intérêt nominal d'une obligation souveraine s'analyse comme la somme du taux d'intérêt réel naturel - paramètre structurel qui dépend des déterminants de l'épargne et de l'investissement - et de deux composantes valorisant, respectivement, l'inflation anticipée et le risque pris par l'acheteur (risque de défaut, incertitude sur le niveau de l'inflation et de la croissance, etc .).

De ce fait, le taux nominal peut augmenter si la hausse de l'inflation présente conduit l'investisseur à réviser son anticipation sur l'inflation future (hausse de l'inflation anticipée) ou à douter de la solidité de la prévision et de la capacité de la banque centrale à maîtriser l'inflation (hausse de la prime de risque).

À ce stade, la distinction entre ces deux effets s'agissant des titres français reste malaisée et nécessiterait des analyses complémentaires.

Toutefois, une première étude réalisée par la Banque centrale européenne 5 ( * ) sur l'évolution du taux nominal à 10 ans de l' overnight index swap 6 ( * ) suggère que l'augmentation des taux d'intérêt nominaux en zone euro serait tirée majoritairement par la prime de risque d'inflation , c'est-à-dire la composante reliée à l'incertitude sur la solidité de la prévision.

|

Décomposition des variations de taux nominal

à 10 ans de l'

overnight

(en pourcentage) Source : Banque centrale européenne - traduction des services de la commission des finances |

(2) Les conséquences d'une remontée des taux d'intérêt nominaux sur les finances publiques diffèrent selon les facteurs qui expliquent cette hausse

Pour rappel, une augmentation des taux nominaux peut s'expliquer, toutes choses égales par ailleurs, par une variation de ses trois composantes et entraîner, par suite, des effets différents sur le solde public .

D'abord, une augmentation du taux d'intérêt réel naturel pourrait traduire d'une hausse de la croissance.

Cette dernière s'accompagne d' une hausse du PIB en valeur et, par suite, des recettes publiques. Au total, malgré le renchérissement de la charge de la dette, le solde public s'améliore.

Ensuite, une hausse de l'inflation anticipée devrait se traduire, en toute hypothèse, par une augmentation à terme du niveau des prix.

À court terme, celle-ci améliore le solde publi c car les recettes publiques augmentent plus rapidement du fait de l'inflation que les dépenses publiques. Là encore, le solde public s'améliore, en dépit de la hausse du coût de financement.

L'Agence France Trésor indique, à cet égard, qu'une « remontée des taux liée à une augmentation de [...] l'inflation serait [...] accompagnée d'un accroissement des recettes publiques » si bien que « l'effet de ce choc [...] devrait au total être positif sur le solde public » 8 ( * ) .

Enfin, une augmentation de la prime de risque qui traduit une moindre confiance des marchés ou un plus fort niveau d'incertitude dans les prévisions d'inflation tend - à besoin de financement constant - à dégrader le solde public .

En effet, le coût de financement augmente, ce qui aggrave la charge de la dette en valeur sans que ni le PIB, ni le niveau des recettes publiques ne s'accroissent en contrepartie.

Dans ce contexte, les perspectives françaises pourraient apparaitre pessimistes dans la mesure où la remontée des taux nominaux résulterait plutôt d'un fort niveau d'incertitude en matière d'inflation.

(3) Une pression à la hausse des taux d'intérêt nominaux qui pourrait être temporaire et qui reste limitée

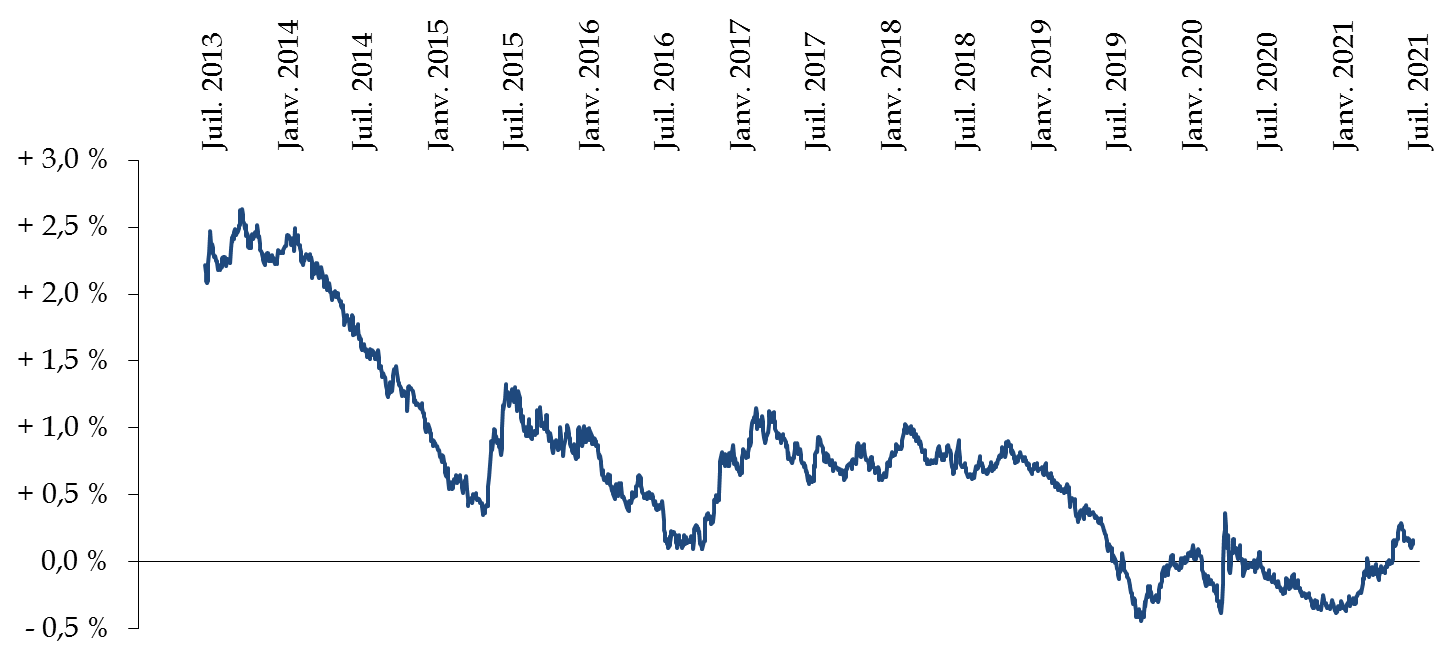

Toutefois, ce phénomène apparait d'une ampleur limitée en comparaison historique, et pourrait présenter un caractère temporaire.

En effet, les incertitudes quant aux anticipations d'inflation devraient se résorber à mesure que l'impact des plans de relance sera mieux appréhendé - notamment grâce à la révision des estimations des PIB potentiel et des écarts de production - et que les tensions d'approvisionnement seront résorbées.

Par ailleurs et alors que les taux d'intérêt réels demeurent négatifs, le niveau des taux d'intérêt nominaux continue d'être faible en comparaison historique.

|

Évolution du taux d'intérêt nominal

des obligations

(en pourcentage) Source : commission des finances du Sénat d'après la Banque de France |

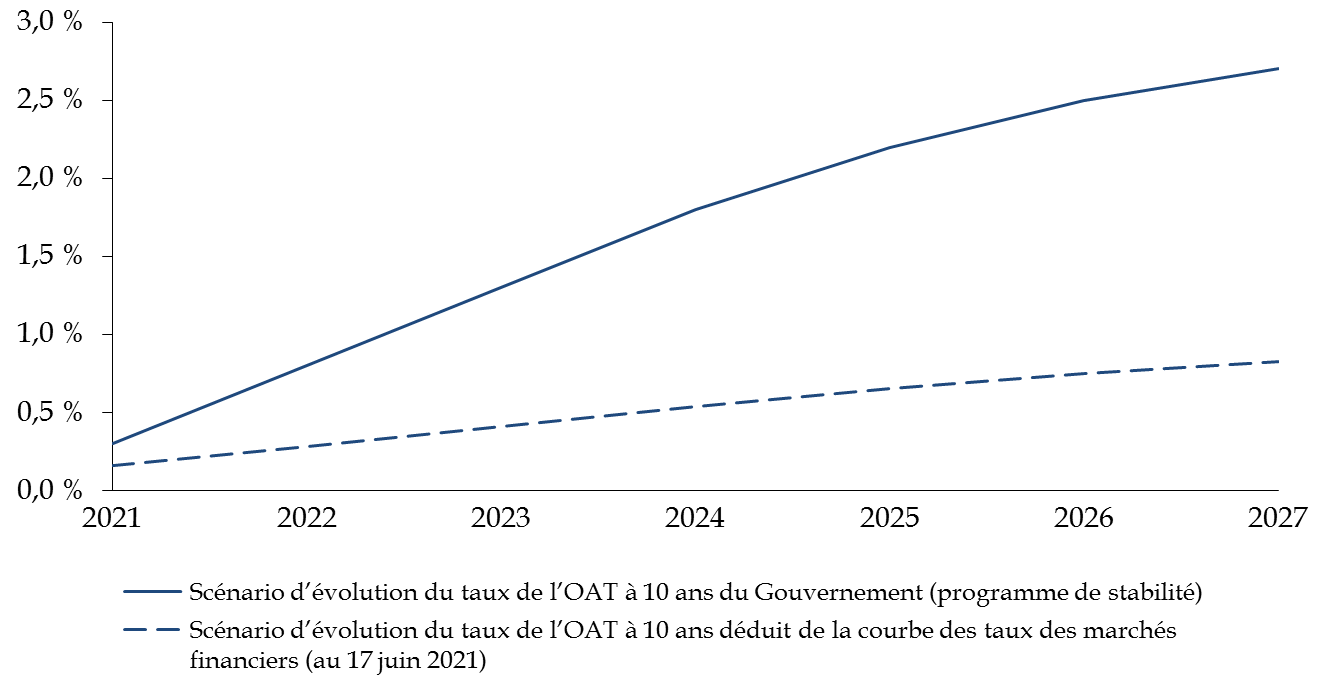

(4) La trajectoire de remontée des taux reste bien en-dessous du scénario gouvernemental

Au-delà du caractère probablement temporaire du phénomène, il convient de relever que la prévision d'évolution des taux telle qu'elle ressort des anticipations des marchés financiers n'entame pas nos marges de manoeuvre.

En effet, le scénario d'évolution des taux d'intérêt présenté par le Gouvernement lors du programme de stabilité repose sur des hypothèses bien plus conservatrices que celles des marchés financiers actuellement.

Dans ce contexte, l'augmentation récente des taux d'intérêt nominaux des obligations françaises ne semble pas devoir être regardée avec beaucoup d'inquiétude.

En effet, si celle-ci s'explique par des facteurs qui appellent à la vigilance , elle apparait temporaire et bien plus modérée que le scénario sur lequel repose actuellement notre trajectoire budgétaire.

Par ailleurs, si une remontée des taux d'intérêt nominal devait se confirmer, elle pourrait constituer une bonne nouvelle pour notre économie et nos finances publiques si elle traduisait un redressement des perspectives de croissance et d'inflation, et non une hausse de la prime de risque.

En tout état de cause, fin , un retour prolongé des taux d'intérêt en territoire positif obligera aussi à une gestion efficiente et raisonnée de nos finances publiques.

|

Scénario d'évolution des taux

d'intérêt des obligations assimilables

(en pourcentage) Source : commission des finances du Sénat d'après le programme de stabilité 2021-2027 et la Banque centrale européenne |

* 1 Avis n° HCFP-2021-3 relatif au premier projet de loi de finances rectificative pour 2021.

* 2 INSEE, « En mai 2021, le climat des affaires en France s'améliore fortement », 26 mai 2021.

* 3 Banque de France, Projections macroéconomiques - Juin 2021.

* 4 O. Blanchard, « In defense of concerns over the $1.9 trillion relief plan », 18 février 2021.

* 5 Isabel Schnabel, membre du comité exécutif de la Banque centrale européenne, « Paving the path to recovery by preserving favourable financing conditions », 25 mars 2021.

* 6 Les contrats overnight index swap (OIS) sont des instruments dérivés liés à un taux d'intérêt interbancaire de référence au jour le jour. En raison de l'absence de prime de risque souverain et de liquidité sur ces titres, les OIS à long terme sont utilisés en analyse économique et financière afin d'estimer les prévisions des marchés concernant des taux moyens sans risque à court terme (source : « Les mesures de politique monétaire pendant la première phase de la crise de la Covid-19 », Banque de France, mars-avril 2021).

* 7 Cf. note précédente.

* 8 Projet annuel de performances pour 2021 de la mission « Engagements financiers de l'État ».