N° 274

SÉNAT

SESSION ORDINAIRE DE 2022-2023

Enregistré à la Présidence du Sénat le 25 janvier 2023

RAPPORT

FAIT

au nom de la commission des finances (1) sur la proposition de loi visant à renforcer l' action des collectivités territoriales en matière de politique du logement ,

Par M. Jean-Baptiste BLANC,

Sénateur

(1) Cette commission est composée de : M. Claude Raynal , président ; M. Jean-François Husson , rapporteur général ; MM. Éric Bocquet, Daniel Breuiller, Emmanuel Capus, Bernard Delcros, Vincent Éblé, Charles Guené, Mme Christine Lavarde, MM. Dominique de Legge, Albéric de Montgolfier, Didier Rambaud, Jean-Claude Requier, Mme Sylvie Vermeillet , vice-présidents ; MM. Jérôme Bascher, Rémi Féraud, Marc Laménie, Stéphane Sautarel , secrétaires ; MM. Jean-Michel Arnaud, Arnaud Bazin, Christian Bilhac, Jean-Baptiste Blanc, Mme Isabelle Briquet, MM. Michel Canévet, Vincent Capo-Canellas, Thierry Cozic, Vincent Delahaye, Philippe Dominati, Mme Frédérique Espagnac, MM. Éric Jeansannetas, Patrice Joly, Roger Karoutchi, Christian Klinger, Antoine Lefèvre, Gérard Longuet, Victorin Lurel, Hervé Maurey, Thierry Meignen, Sébastien Meurant, Jean-Marie Mizzon, Claude Nougein, Mme Vanina Paoli-Gagin, MM. Paul Toussaint Parigi, Georges Patient, Jean-François Rapin, Teva Rohfritsch, Pascal Savoldelli, Vincent Segouin, Jean Pierre Vogel .

Voir les numéros :

|

Sénat : |

217 et 275 (2022-2023) |

L'ESSENTIEL

I. LA TAXATION DES RÉSIDENCES SECONDAIRES DANS LES ZONES DENSES A ÉTÉ RENFORCÉE PAR LES ÉVOLUTIONS LÉGISLATIVES RÉCENTES

Face au développement des résidences secondaires et à ses effets sur le marché local de l'immobilier, la taxation de ces résidences, par rapport à celle des résidences principales, a été renforcée par la réforme de la fiscalité locale et par les dernières évolutions adoptées en loi de finances pour 2023.

A. LE DÉVELOPPEMENT DES RÉSIDENCES SECONDAIRES EST UN PHÉNOMÈNE RÉCENT QUI IMPACTE FORTEMENT CERTAINES ZONES DU TERRITOIRE FRANÇAIS

Selon le compte du logement 1 ( * ) , la France comprenait 3,7 millions de résidences secondaires en 2021, dont 2 millions de logements individuels et 1,7 million de logements en locaux d'hébergements collectifs, pour 30,7 millions de résidences principales.

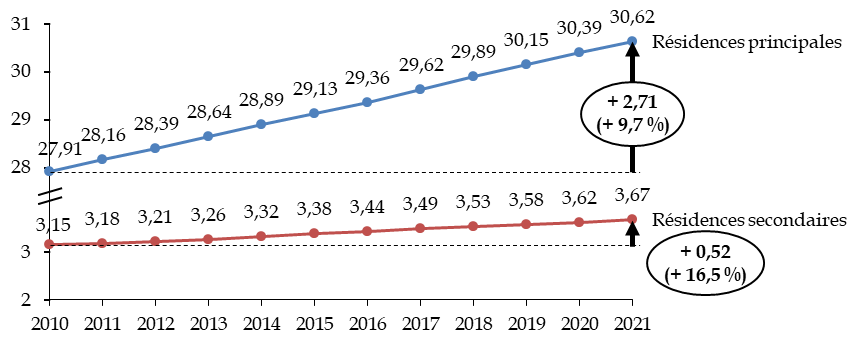

Sur le long terme, le nombre des résidences principales et secondaires évolue de manière comparable, puisque l'un comme l'autre ont augmenté de 49 % depuis 1984. On constate toutefois une accélération de l'augmentation du nombre des résidences secondaires sur les années récentes , puisque le stock de résidences secondaires a augmenté de 16,5 % depuis 2010, contre moins de 10 % pour les résidences principales.

Évolution du nombre de résidences

principales et secondaires

entre 2010 et 2021

(en millions de logements)

Source : commission des finances, à partir du compte du logement

Comme l'indique le rapport du compte du logement, le taux de croissance du parc de logements ordinaires est d'environ 1 % par an depuis 1991, mais de manière différenciée : alors que le nombre des résidences principales augmentait beaucoup plus vite que le nombre des résidences secondaires entre 1991 et 2006 (+ 1,2 % contre + 0,6 %), il croît désormais moins rapidement (+ 0,9 % contre + 1,1 %). Le phénomène est encore plus marqué pour les logements vacants (+ 0,3 % par an entre 1991 et 2006, + 2,8 % par an depuis 2006). Le segment des propriétaires occupants non-accédants , qui correspond aux personnes connaissant la plus grande stabilité de logement, est celui qui a connu la plus forte décélération : de + 2,8 % par an entre 1991 et 2006 à + 0,8 % par an depuis 2006.

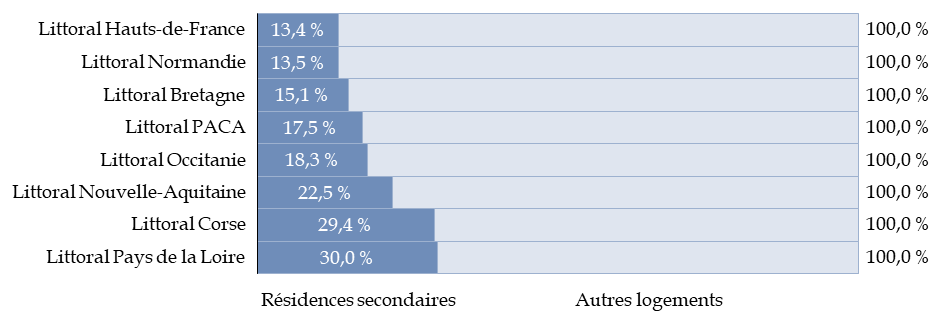

Au niveau national, les résidences secondaires se trouvent pour 40 % d'entre elles sur le littoral, en altitude pour 16 % , et dans les intercommunalités les plus densément peuplées (hors littoral et montagne) pour 12 %. La proportion de résidences secondaires est particulièrement élevée sur le littoral atlantique et en Corse. En Nouvelle-Aquitaine, par exemple, la moitié des résidences secondaires se situent dans les communes de la façade atlantique, où elles représentent en moyenne 22,5 % des logements et jusqu'à 50 % dans les zones plus touristiques. Dans ces zones, les propriétaires de résidences secondaires ont un revenu supérieur à ceux du reste de la région et un sur deux seulement vit dans la même région 2 ( * ) .

Part des résidences secondaires dans le parc de logements des EPCI littoraux

(en % du parc de logements)

Source : commission des finances, à partir des données Insee, Fidéli 2019 (compte du logement)

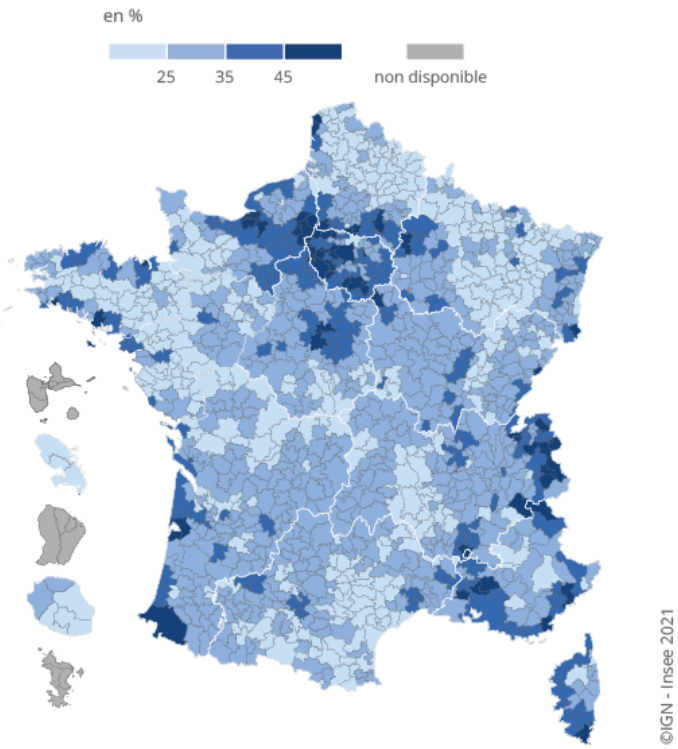

Deux résidences secondaires sur trois sont détenues par un ménage de 60 ans ou plus , et même trois sur quatre dans certaines zones littorales. 34 % d'entre elles sont détenues par des ménages aisés (niveau de vie supérieur au 9 e décile), surtout dans certaines zones littorales, dans les Alpes du Nord, et dans quelques grandes agglomérations comme Paris 3 ( * ) .

Part de résidences secondaires de l'EPCI détenues par un ménage aisé en 2021

Source : INSEE

Comme le montrent les études de l'INSEE, il est indéniable que le développement des résidences secondaires accentue la tension sur le marché du logement , surtout là où la population augmente. Les prix immobiliers subissent ainsi une pression à la hausse et les distances entre les lieux de domicile et de travail s'accroissent pour les personnes travaillant sur place 4 ( * ) .

Cette situation doit toutefois s'apprécier en fonction des territoires . Les résidences secondaires constituent aussi une source d'attractivité des territoires et une source d'enrichissement pour l'économie locale , en particulier dans les zones où la densité de population est moins importante 5 ( * ) . La hausse des prix de l'immobilier résulte d'ailleurs d'une conjonction de phénomènes qui ne peut se résumer à la multiplication des résidences secondaires. Les territoires littoraux atlantique et méditerranéen connaissent ainsi un solde migratoire important, qui résulte en partie de l'arrivée de retraités qui y installent leur résidence principale 6 ( * ) . Enfin, la typologie des résidences secondaires est différente de celle des résidences principales : une sur quatre a une superficie inférieure à 40 m², contre seulement une résidence principale sur dix, ce qui limite sans doute la possibilité de satisfaire la demande locale par une transformation de résidences secondaires en résidences permanentes.

Toute mesure relative aux résidences secondaires doit donc s'apprécier en fonction des caractéristiques propres à chaque territoire . Une diminution trop importante du nombre des résidences secondaires entraînerait d'ailleurs une chute importante des recettes fiscales de certaines communes, compte tenu de la suppression de la taxe d'habitation sur les résidences principales.

Face à ce phénomène, la fiscalité des résidences secondaires a été notablement renforcée au cours des années récentes, de manière relative par rapport à celle des résidences principales (suppression de la taxe d'habitation sur les résidences principales) et de manière absolue par l'extension du périmètre des habitations concernées par la majoration de la taxe d'habitation sur les résidences secondaires.

B. LA TAXE D'HABITATION PÈSE DÉSORMAIS EXCLUSIVEMENT SUR LES RÉSIDENCES SECONDAIRES

En application de la réforme de la fiscalité locale prévue par la loi de finances pour 2020, la taxe d'habitation ne s'applique plus, depuis le 1 er janvier 2023, qu'aux résidences secondaires , ce qui constitue un avantage fiscal important pour les résidences principales.

En application de l'article 1407 du code général des impôts, la taxe d'habitation, qui est entièrement supprimée pour les résidences principales à compter du 1 er janvier 2023, demeure applicable, sous le nom de taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale (THRS) :

- à tous les locaux meublés affectés à l'habitation autres que ceux affectés à l'habitation principale ;

- aux locaux meublés conformément à leur destination et occupés à titre privatif par les sociétés, associations et organismes privés et qui ne sont pas retenus pour l'établissement de la cotisation foncière des entreprises (CFE) ;

- aux locaux meublés sans caractère industriel ou commercial occupés par les organismes de l'État, des départements et des communes, ainsi que par certains établissements publics.

Certains locaux sont exonérés de la THRS : ceux passibles de la cotisation foncière des entreprises s'ils ne font pas partie de l'habitation personnelle des contribuables, les bâtiments servant aux exploitations rurales, les locaux destinés au logement des élèves dans les écoles et pensionnats, les bureaux des fonctionnaires publics et les locaux affectés au logement des étudiants dans les résidences universitaires.

La THRS s'applique donc, de manière générale, à des locaux qui, sans être occupés en tant que résidence principale, sont meublés et propres à l'habitation , qui se distinguent aussi bien des résidences principales que des logements vacants.

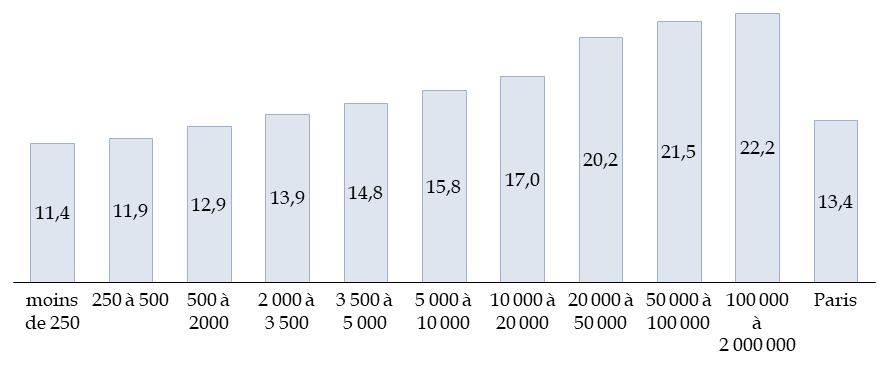

Selon les données de la direction générale des collectivités locales (DGCL), le taux moyen de taxe d'habitation est de 12,6 %. Il est fortement corrélé à la population des communes et dépasse 20 % dans les communes de plus de 20 000 habitants, hors Paris.

Taux moyen de taxe d'habitation selon le nombre d'habitants des communes

(en pourcentage de la valeur locative)

Source : commission des finances, à partir des données de la direction générale des collectivités territoriales

C. LA TAXATION DES RÉSIDENCES SECONDAIRES ET DES LOGEMENTS VACANTS A ÉTÉ RÉCEMMENT RENFORCÉE DANS LES ZONES DENSES

En application de l' article 1407 ter du code général des impôts , la THRS peut être majorée à l'initiative des autorités locales dans les zones géographiques définies par l'article 232 du code général des impôts pour l'application de la taxe sur les logements vacants , c'est-à-dire les zones auxquelles s'appliquerait la présente proposition de loi : le conseil municipal peut majorer la part lui revenant de la THRS d'un pourcentage compris entre 5 % et 60 %. Dans les autres zones, les communes peuvent assujettir les logements vacants à la THRS, pour la part leur revenant (article 1407 bis du code général des impôts).

En 2021, sur un total de 34 838 communes (hors régions d'outre-mer), dont 1 136 en zone TLV, 233 communes avaient instauré une majoration de THRS, dont 43 avaient choisi la majoration maximale de 60 %.

Nombre de communes ayant instauré la majoration

de THRS

dans chaque région

(en nombre de communes)

|

Région |

Nombre de communes en zone TLV |

Nombre de communes ayant instauré la majoration de THRS |

|

Auvergne-Rhône-Alpes |

237 |

48 |

|

Corse |

8 |

2 |

|

Grand Est |

23 |

2 |

|

Hauts de France |

63 |

2 |

|

Île-de-France |

415 |

49 |

|

Nouvelle-Aquitaine |

105 |

36 |

|

Occitanie |

103 |

11 |

|

Pays-de-la-Loire |

35 |

10 |

|

Provence-Alpes-Côte d'Azur |

147 |

73 |

|

Total |

1 136 |

233 |

Source : commission des finances, à partir du fichier de recensement des éléments d'imposition à la fiscalité directe locale (REI) en 2021

Or le périmètre d'application de la TLV, et par conséquent de la possibilité de majorer la THRS, a été étendu de manière importante par la loi de finances pour 2023 7 ( * ) .

Alors que le zonage se limitait auparavant à des zones d'urbanisation continue de plus de cinquante mille habitants où il existe un déséquilibre marqué entre l'offre et la demande de logements, le nouveau périmètre inclut également des communes plus petites dans lesquelles il existe également un déséquilibre marqué entre l'offre et la demande de logements (« zones tendues »). Parmi les critères retenus figurent le niveau élevé des loyers, le niveau élevé des prix d'acquisition des logements anciens mais aussi la proportion élevée de logements affectés à l'habitation autres que ceux affectés à l'habitation principale par rapport au nombre total de logements. Les zones dans lesquelles la part des résidences secondaires sont donc expressément visées .

Le nouveau zonage doit être défini par un décret, qui n'a pas encore été pris. Toutefois il devrait inclure de nombreux territoires situés sur les littoraux atlantique et méditerranéen, ainsi que des zones de montagne et de manière générale des zones touristiques non comprises à l'intérieur des grandes métropoles.

II. LA PROPOSITION DE LOI RENFORCE LA TAXATION DES RÉSIDENCES SECONDAIRES, APPORTANT UNE RÉPONSE PRÉMATURÉE À UNE QUESTION QUI NÉCESSITERA UN TRAITEMENT SPÉCIFIQUE

La présente proposition de loi propose de créer deux taxes additionnelles à la taxe d'habitation sur les résidences secondaires :

- la première serait instituée au profit de la région, si le conseil régional décide de l'instituer (article 1 er ) ;

- la seconde serait reversée aux établissements publics fonciers locaux ou à l'office foncier de Corse (article 2).

Chacune de ces deux taxes ne pourrait être instituée que dans les zones géographiques dans lesquelles peut s'appliquer la taxe sur les logements vacants et la surtaxe de THRS , dans le périmètre étendu par la loi de finances pour 2023. Leur taux pourrait varier de 0 % à 25 % de la valeur locative , en fonction des délibérations du conseil régional ou du conseil d'administration de l'établissement public foncier.

Ces créations de taxes poursuivent un objectif qui peut être compris , à savoir de fournir aux régions et aux établissements publics fonciers les moyens de leur action. Elles présentent toutefois des inconvénients importants .

A. L'ATTRIBUTION D'UN NOUVEAU POUVOIR DE TAUX À DES COLLECTIVITÉS ET ÉTABLISSEMENTS INTRODUIT LE RISQUE D'UNE CONFUSION DES COMPÉTENCES EN MATIÈRE DE POLITIQUE DU LOGEMENT

Ces mesures distendraient encore plus le lien entre les ressources fiscales et les habitants. Alors que la suppression de la taxe d'habitation a réduit considérablement l'intérêt d'une commune à accueillir des habitants, une hausse aussi considérable de la fiscalité sur les résidences secondaires pourrait en fait conduire la région à favoriser la multiplication de telles résidences, d'autant que les conséquences seraient supportées non par la région (qui bénéficie au contraire, dans son rôle d'animation économique, du développement du tourisme), mais par les communes et les intercommunalités.

Surtout, la région et les établissements publics fonciers locaux acquerraient ainsi, par la possibilité d'accroître la pression fiscale sur les résidences secondaires, une influence directe sur la politique du logement, laquelle relève en premier lieu du bloc communal et intercommunal . Si la loi NOTRe 8 ( * ) a attribué aux régions une compétence pour promouvoir « le soutien à l'accès au logement et à l'amélioration de l'habitat, le soutien à la politique de la ville et à la rénovation urbaine », l'échelon régional demeure marginal dans la définition des politiques territorialisées du logement et de l'habitat . S'agissant des EPF, ils définissent déjà le montant de leurs ressources, mais cette proposition de loi leur conférerait pour la première fois la possibilité de décider sur quelle catégorie de contribuables (en l'occurrence les propriétaires de résidences secondaires) elles doivent être prélevées . Ces évolutions sont porteuses de risques de confusion sur l'attribution et la mise en oeuvre des compétences entre les différents niveaux de collectivités locales et leurs établissements. Le taux de la taxe régionale s'appliquerait de manière indifférenciée sur l'ensemble des zones tendues à l'intérieur d'une même région, alors que les conditions locales et les stratégies des communes et intercommunalités peuvent varier.

En outre, ces taxes peuvent s'analyser à titre principal comme des taxes de rendement . Cette ressource n'est en effet assortie d'aucune obligation d'utilisation pour les régions et les établissements publics fonciers : rien ne garantit donc que leur produit, surtout dans le cas des régions, serait effectivement utilisé pour le développement de la politique du logement. Elles constitueraient certainement un effet d'aubaine pour les régions, qui n'en sont d'ailleurs pas demandeuses.

B. LA CRÉATION DES DEUX NOUVELLES TAXES CONDUIRAIT À UN NIVEAU D'IMPOSITION EXCESSIF

L'augmentation de fiscalité qui résulterait de la création de deux taxes additionnelles sur les résidences secondaires serait considérable, comme le montre l'exemple ci-dessous.

Exemple d'application des deux nouvelles taxes

Soit une commune à forte activité touristique qui a fixé un taux de taxe d'habitation de 20 %, assorti d'une majoration de 30 % pour les résidences secondaires (soit un taux total de 26 % pour la part communale), auxquels s'ajoutent un taux supplémentaire de 1,5 % fixé par le syndicat de communes et de 8,5 % fixé par l'intercommunalité. Le taux actuel de taxe d'habitation est donc de 36 % pour les propriétaires de résidences secondaires.

Si le conseil régional, d'une part, et l'établissement public foncier, d'autre part, fixaient les taux des deux taxes prévues par la présente proposition au taux maximum de 25 %, le taux de taxe d'habitation résultant de l'application de la proposition de loi serait au total de 86 % de la valeur locative .

À ce taux il conviendrait d'ajouter les autres taxes pesant également sur la valeur locative, telles que les taxes foncières, ainsi que la taxe pour la gestion des milieux aquatiques et la prévention des inondations (GEMAPI) et la taxe spéciale d'équipement (TSE) pour la part de ces taxes répartie sur l'assiette des taxes foncières.

Source : calculs commission des finances

En lien avec son caractère manifestement excessif, un tel niveau de taxation présenterait probablement un risque d'inconstitutionnalité .

Dans sa décision n° 2012-662 DC, le Conseil constitutionnel a estimé que la création d'une nouvelle tranche marginale de taxation de l'impôt sur le revenu dans la loi de finances pour 2013 aurait pour effet de créer une imposition confiscatoire sur les revenus, en raison d'un taux marginal d'imposition qui aurait atteint plus de 75 % en additionnant l'ensemble des impositions pesant sur les revenus d'une catégorie de retraités, et qu'il résulterait de ce taux marginal une charge excessive au regard de la capacité contributive de certains contribuables et, partant, une atteinte à l'égalité devant les charges publiques.

Aussi, d'après une jurisprudence constante depuis cette décision, le taux marginal maximal d'imposition des deux tiers, quelle que soit la source des revenus, doit être regardé comme le seuil au-delà duquel une mesure fiscale risque d'être censurée par le juge constitutionnel comme étant confiscatoire ou comme faisant peser une charge excessive sur une catégorie de contribuables en méconnaissance du principe d'égalité et de l'article 13 de la Déclaration de 1789, selon lequel « une contribution commune doit être également répartie entre tous les citoyens, en raison de leurs facultés ».

Or, le cumul de la taxe sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale, de la majoration de cette même taxe, de la taxe régionale additionnelle et de la taxe foncière (calculée sur la même assiette) pourrait, dans de nombreux cas, générer un taux global (et pas uniquement marginal) très supérieur aux deux tiers de la valeur locative . L'exemple présenté ci-dessus, assez typique des zones concernées, montre en effet que la création des deux taxes au taux maximum conduirait, dans bien des cas, à un taux d'imposition nettement supérieur à 80 % pour la seule THRS et ses taxes additionnelles.

C. LA REDÉFINITION D'UN MODÈLE DE FINANCEMENT DE L'ACTION FONCIÈRE N'EN DEMEURE PAS MOINS UNE NÉCESSITÉ DANS LE CADRE DES NOUVELLES CONTRAINTES IMPOSÉES AUX COLLECTIVITÉS

La question soulevée est toutefois importante , en particulier pour les établissements publics fonciers de l'État. La suppression de la taxe d'habitation sur les résidences principales, qui constituait une partie importante de l'assiette des taxes spéciales d'équipement qui financent les EPF, a en effet conduit à la création, en compensation, d'une dotation budgétaire de l'État. Cette dotation est soumise au principe d'annualité budgétaire, alors que les opérations de maîtrise foncière des EPF présentent un caractère pluriannuel marqué, qu'il s'agisse de porter des terrains en vue de leur aménagement ou d'aider les collectivités à constituer des réserves foncières face à l'évolution des prix de l'immobilier.

La structure actuelle des ressources des EPF doit donc être revue afin de les adapter au développement de leurs missions : participation aux programmes nationaux (Action Coeur de Ville, Petites Villes de demain, conversion et dépollution de friches...), tout particulièrement dans le cadre de la mise en oeuvre de l'objectif de « zéro artificialisation nette » (ZAN) dont le succès passera nécessairement par une action forte des collectivités en matière foncière, s'appuyant sur l'action de ces établissements.

La réponse apportée par la présente proposition de loi paraît toutefois prématurée , alors notamment que le Sénat doit examiner prochainement une proposition de loi qui pourrait modifier les conditions d'applications du ZAN. Elle devrait être élaborée en prenant en compte de manière plus globale l'ensemble des conditions de financement de l'ensemble des établissements concernés, qu'il s'agisse des EPF locaux ou des EPF d'État : il paraît en effet difficile, compte tenu du principe d'égalité des contribuables, d'imposer différemment un propriétaire de résidence secondaire selon que le logement concerné est situé dans le périmètre d'un EPF d'État ou d'un EPF local , alors que la situation des territoires concernés est similaire, ainsi que les missions confiées à ces établissements par la loi.

Pour ces raisons, la commission n'a pas adopté la proposition de loi.

* 1 Ministère de la transition écologique et de la cohésion des territoires, Rapport du compte du logement 2021 et données associées , septembre 2022.

* 2 INSEE Analyses Nouvelle-Aquitaine, n° 125 , 7 septembre 2022.

* 3 « Deux résidences secondaires sur trois sont détenues par un ménage de 60 ans ou plus » , INSEE Première n° 1871, 25 août 2021.

* 4 INSEE Analyses Nouvelle-Aquitaine, n° 125 , 7 septembre 2022.

* 5 INSEE Analyses Nouvelle-Aquitaine, n° 125, déjà cité, ou INSEE Poitou-Charentes, Les résidences secondaires : une composante du développement et de l'attractivité de la région , février 2009.

* 6 Un départ à la retraite sur huit se traduit par un changement de résidence , INSEE Première n° 1891, 26 janvier 2022.

* 7 Articles 73 et 74 de la loi n° 2022-1726 du 30 décembre 2022 de finances pour 2023.

* 8 Loi n° 2015-991 du 7 août 2015 portant nouvelle organisation territoriale de la République.