B. UNE BAISSE DES REMBOURSEMENTS ET DÉGRÈVEMENTS D'IMPÔT LOCAUX PAR RAPPORT À 2021 DANS LA CONTINUITÉ DE LA MISE EN OEUVRE DES RÉFORMES DE LA FISCALITÉ LOCALE

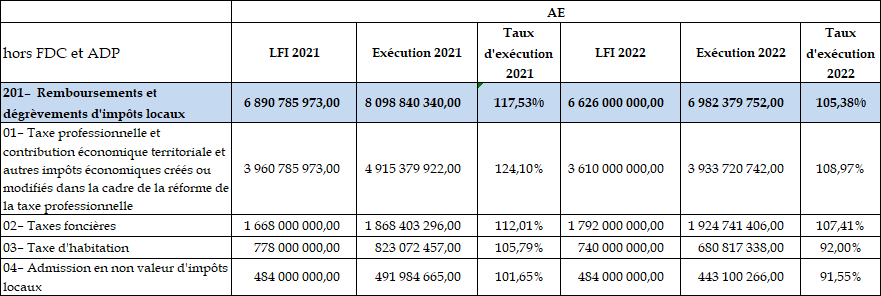

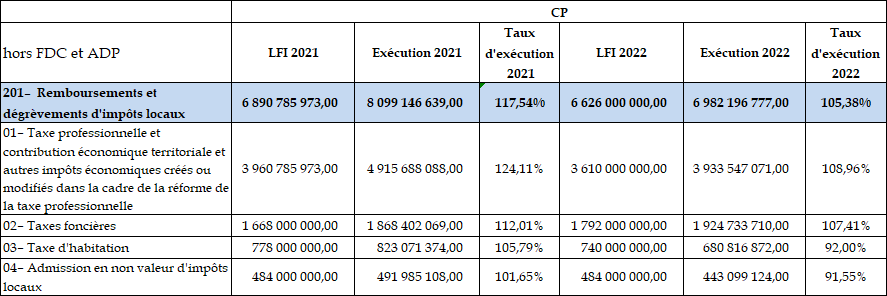

L'exécution du programme 201 s'établit à 6,9 milliards d'euros en AE et CP pour une prévision de 6,6 milliards d'euros soit 105,4 % des crédits ouverts en LFI, mais elle enregistre une baisse de 1,1 milliard d'euros par rapport à 2021.

Ce niveau de consommation, bien que supérieur aux crédits ouverts en LFI, enregistre donc une baisse pour la deuxième année consécutive, conséquence des différentes réformes de la fiscalité locale.

Cette baisse est essentiellement portée par :

- la diminution des remboursements et dégrèvements liés aux impôts économiques à hauteur de 981,6 millions d'euros ;

- la diminution des remboursements et dégrèvements liés à la taxe d'habitation à hauteur de 142,3 millions d'euros.

Les remboursements et dégrèvements liés à la taxe foncière (en hausse de 56,3 millions d'euros) de même que les admissions en non-valeur sur impôts locaux (en baisse de 48,8 millions d'euros) sont relativement stables entre 2021 et 2022 et n'appellent pas de remarques particulières de la part du rapporteur spécial.

Exécution des crédits du programme 201 : évolution entre 2021 et 2022

(en euros)

Source : commission des finances du Sénat, d'après les documents budgétaires

1. L'impact de la réforme des impôts de production sur l'action 1 du programme 201

L'action 1 (« Taxe professionnelle et contribution économique territoriale et autres impôts économiques créés ou modifiés dans le cadre de la réforme de la taxe professionnelle ») porte les remboursements et dégrèvements des impôts économiques : essentiellement la contribution économique territoriale (CET) composée de la cotisation foncière des entreprises (CFE) et de la cotisation sur la valeur ajoutée des entreprises (CVAE) mais également la taxe sur les surfaces commerciales et les impositions forfaitaires sur les entreprises de réseau (IFER).

Dotée de 3,6 milliards d'euros en AE et CP en LFI 2022, l'action 1 du programme 201 enregistre une consommation de 3,9 milliards d'euros en AE et CP soit un taux d'exécution de 108,9 %.

Cependant, ce niveau d'exécution est inférieur de 1 milliard à celui constaté en 2021 (4,9 milliards d'euros) en raison principalement de la réforme des impôts de production découlant des articles 3 et 4 de la loi de finances initiale pour 2021 qui continue de produire des effets.

En premier lieu, l'article 3 a abaissé, à compter de 2021, le taux de CVAE (division par deux de ce taux qui passe de 1,5 % à 0,75 %) en supprimant la part de CVAE (50 %) affectée à l'échelon régional1(*).

En second lieu, l'article 4 a procédé à une réforme des modalités d'établissement de la valeur locative cadastrale des locaux industriels qui intervient dans l'établissement de la taxe foncière sur les propriétés bâties et sur la cotisation foncière des entreprises. L'allègement d'impôt est estimé à 1,75 milliard d'euros pour la taxe foncière sur les propriétés bâties et à 1,54 milliard d'euros pour la cotisation foncière, soit un total de 3,3 milliards d'euros. Elle correspond à une diminution des taux applicables de 8 % à 4 % pour les sols et terrains et de 12 % à 6 % pour les constructions et installations foncières2(*).

La suppression de la part régionale de CVAE à compter de 2021 s'est traduite par l'affectation au budget général de l'État de la moitié des encaissements relatifs à des millésimes antérieurs et, par cohérence à la moitié des restitutions qui y étaient liées. En 2022, ces restitutions disparaissent, ce qui a généré une diminution de 0,7 milliard des dégrèvements d'impôts locaux professionnels.

Enfin, l'article 8 de la même loi de finances avait prévu la baisse de 3 % à 2 % du taux de plafonnement de la CET.

Or, la valeur ajoutée ayant fortement augmenté entre 2020 et 2021, moins d'entreprises ont bénéficié du plafonnement de la contribution économique territoriale et le coût du plafonnement a, de fait, diminué de 0,4 milliard d'euros.

La suppression totale de la CVAE sur deux ans prévue à l'article 55 de la loi de finances pour 2023 devrait encore venir diminuer les dépenses de l'action 1 dès la fin de l'année.

2. L'extinction des crédits alloués aux dégrèvements de taxe d'habitation (action 3) suite à la suppression de la taxe d'habitation sur les résidences principales

L'action 3 retrace les dégrèvements de taxe d'habitation.

En 2021, l'exécution s'établit à 680,8 millions d'euros en AE et CP soit 92 % de la prévision en LFI (740 millions d'euros). Ce niveau est en baisse de 142,2 millions d'euros par rapport à 2021 en raison de la suppression progressive, à compter de 2018, de la taxe d'habitation sur les résidences principales.

En effet, la loi de finances initiale pour 2018 a introduit un dégrèvement progressif de la taxe d'habitation pour 80 % des ménages les moins favorisés (dont le revenu fiscal de référence était inférieur à 25 839 euros pour un célibataire et 46 132 euros pour un couple avec deux enfants). Ainsi, en 2018 et en 2019, les foyers concernés par cette réforme ont payé respectivement 70 % puis 35 % de la taxe d'habitation votée par les collectivités.

Cette première étape échelonnée entre 2018 et 2019 avait conduit à un accroissement tendanciel des crédits du programme qui ont atteint 14,7 milliards d'euros dont 13,6 milliards en raison du dégrèvement des 80 % des ménages les moins favorisés.

Dès 2020, pour les 80 % de ménages concernés par la première étape de sa disparition, la taxe d'habitation a fait l'objet d'un dégrèvement de 100 % sur la cotisation due.

En 2021, les dégrèvements ont été transformés en exonération totale pour les 80 % de ménages les moins aisés et en exonération de 30 % pour les autres.

La poursuite de la réforme en 2022 (l'exonération a été de 65 % pour les 20 % les plus aisés) et, en 2023 (suppression totale pour tous les ménages) génèrera une nouvelle baisse des crédits de cette action.

Seuls demeureront les crédits relatifs à la taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale (THRS).

* 1 Corrélativement, le schéma de financement des régions a été revu en substituant à la CVAE une fraction de la taxe sur la valeur ajoutée.

* 2 La baisse de recettes pour les communes et EPCI impactés par cette réforme sera compensée par l'institution d'un prélèvement sur recettes de l'État.