PREMIÈRE PARTIE

DES

ÉPARGNANTS PÉNALISÉS PAR UN FONCTIONNEMENT PEU

OPTIMAL

DU MARCHÉ DE L'ÉPARGNE

La protection des épargnants s'impose aujourd'hui comme un sujet d'actualité à double titre :

- le contexte de taux obligataires faibles, accompagné de la hausse de l'inflation, se traduit par la baisse des rendements réels des produits d'épargne les plus sécurisés, lesquels sont pourtant privilégiés par de nombreux épargnants français pour qui la garantie du capital prime sur la performance. Pour certains d'entre eux, c'est un encouragement à s'orienter vers des produits plus risqués, que ces produits soient ou non adaptés à leur profil et à leurs besoins ;

- la crise sanitaire et économique a amplifié une dynamique ancienne, celle d'un marché français caractérisé par un taux d'épargne des ménages parmi les plus élevés d'Europe. Avec les confinements successifs et les restrictions administratives visant à limiter la propagation de l'épidémie, cette période s'est traduite par la constitution d'une « épargne forcée », remplacée voire complétée d'une « épargne de précaution » avec la sortie de la crise et ses incertitudes.

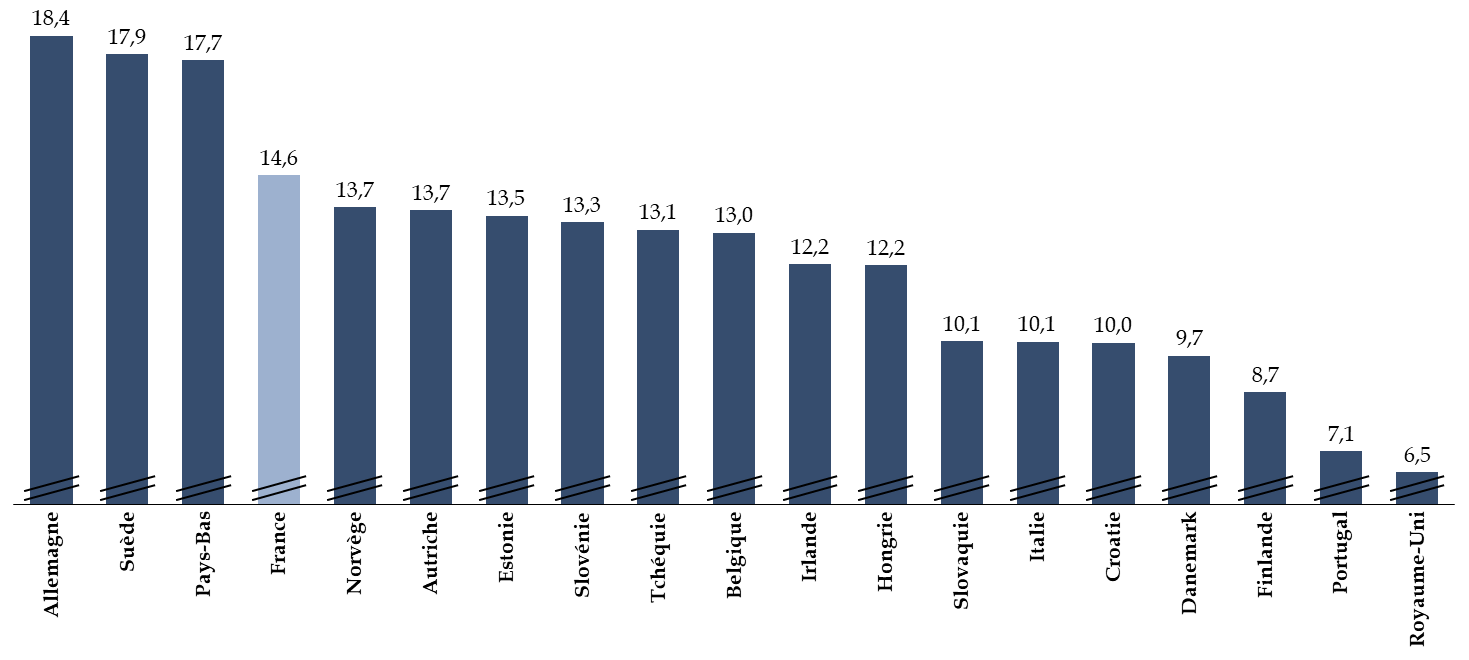

Comparaison européenne du taux d'épargne des ménages en 2019

(en pourcentage du revenu disponible brut)

N.B : l'année de référence choisie est 2019 en raison du comportement d'épargne atypique des ménages à partir de 2020, à la suite de la crise sanitaire.

Source : commission des finances du Sénat à partir des données disponibles sur Eurostat

Le taux d'épargne des ménages a atteint 21,4 % en 2020, son plus haut historique depuis la deuxième guerre mondiale. Cette augmentation de 50 % correspond à une « sur-épargne » de 115 milliards d'euros 6 ( * ) . Ce sont les dépôts transférables et les placements à vue qui ont le plus bénéficié de ce flux d'épargne, soit des produits dont les rendements sont très faibles voire inexistants.

En période de reprise, mobiliser cette épargne est capital pour l'économie française. Encore faut-il cependant que les épargnants aient confiance dans les produits proposés et puissent bénéficier au mieux des fruits de leur épargne. Or, le marché français continue de présenter des dysfonctionnements, qui pénalisent en tout premier lieu ces épargnants.

I. FACE AU DOUBLE ENJEU DES PRODUITS RISQUÉS ET D'UNE PROTECTION INSUFFISANTE DES ÉPARGNANTS, L'ARSENAL NORMATIF NATIONAL ET EUROPÉEN S'EST ÉTOFFÉ CES DERNIÈRES ANNÉES

A. UNE NÉCESSITÉ : RÉPONDRE À UN CONTEXTE DE FAIBLESSE DES TAUX OBLIGATAIRES ET D'INCITATION ACCRUE POUR LES PRODUITS D'ÉPARGNE RISQUÉS

La persistance d'un environnement de taux bas depuis plusieurs années a contribué à renouveler les fondamentaux du marché de l'épargne .

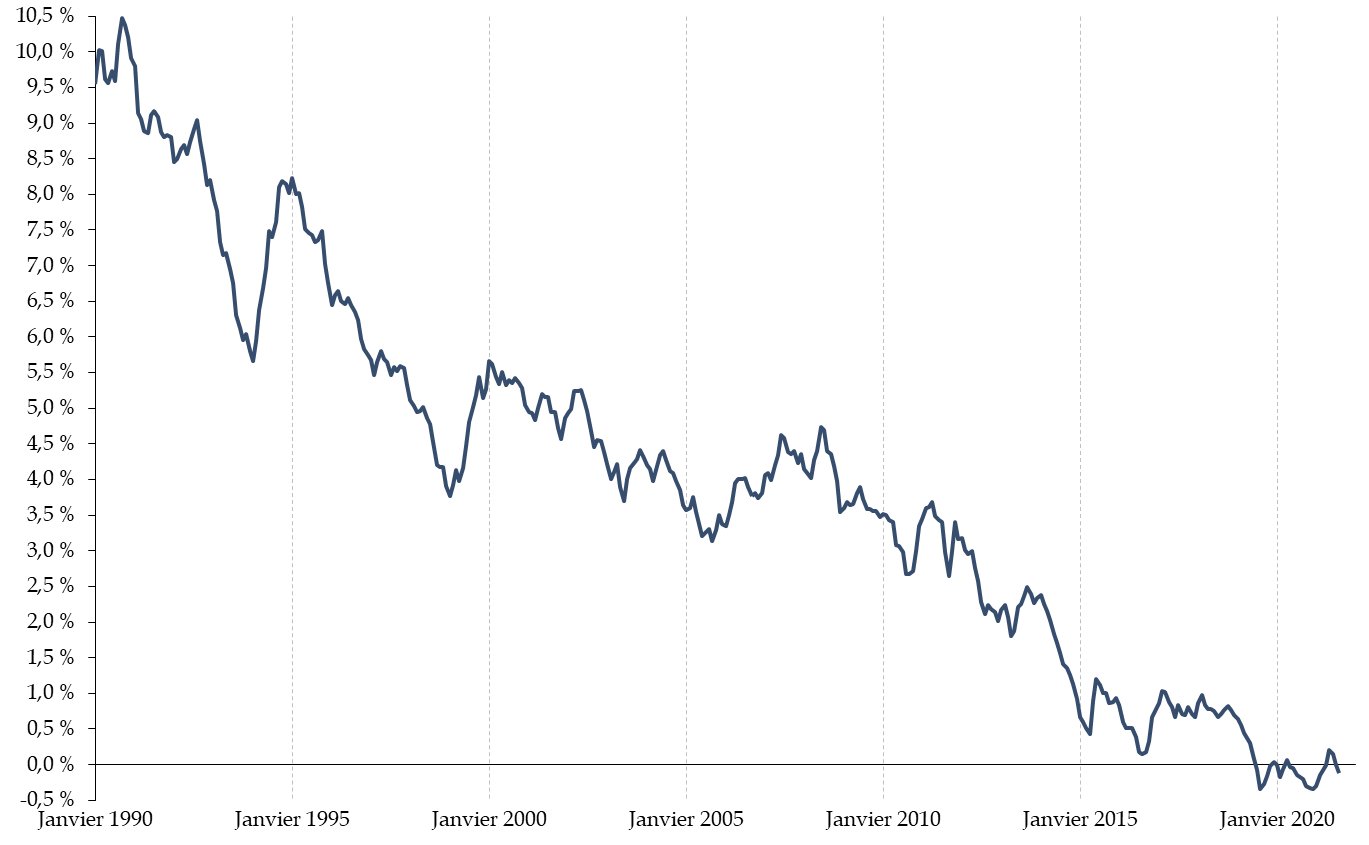

Taux de l'OAT 7 ( * ) à 10 ans depuis 1990

(en pourcentage)

N.B : les données correspondent à des moyennes mensuelles de janvier 1990 à août 2021.

Source : commission des finances du Sénat à partir des données de la Banque de France

Ses causes résident à la fois dans des facteurs structurels , tels que le vieillissement de la population, l'excès d'épargne au niveau mondial lui-même alimenté par l'allongement de la durée de vie et des inégalités, le ralentissement de la productivité et la baisse de la demande, et conjoncturels - avec notamment la mise en oeuvre de politiques monétaires accommodantes 8 ( * ) .

Les travaux conduits par les rapporteurs ont donc été motivés par le constat selon lequel la baisse des taux d'intérêt emportait deux conséquences majeures pour les épargnants :

- d'une part, la baisse du rendement rend les épargnants plus sensibles au niveau de frais pratiqués , une préoccupation renforcée par la hausse de l'inflation ;

- d'autre part, la baisse du rendement des produits peu risqués et liquides est de nature à rendre les produits plus risqués davantage attractifs , avec la promesse d'une meilleure rémunération de l'investissement réalisé.

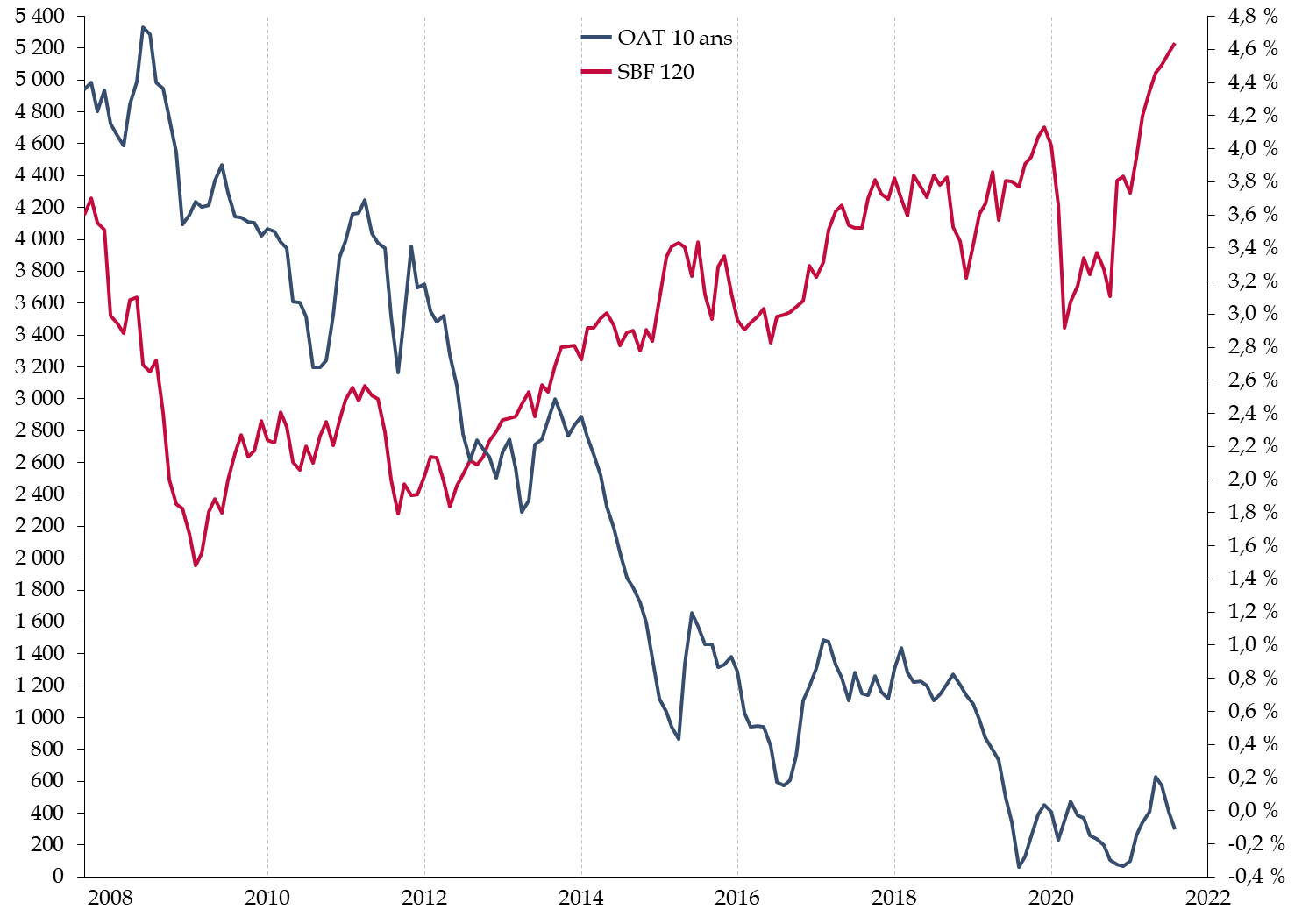

Ainsi, comme le montre le graphique ci-après, une corrélation peut être établie entre la baisse du rendement des obligations, notamment souveraines, et la valorisation des marchés d'actions.

Évolution des taux souverains français et de l'indice SBF 120

(en points et en pourcentage)

N.B : le SBF 120 est un indice boursier, déterminé à partir des cours du CAC 40 et de 80 autres principales capitalisations boursières de la place de Paris.

Source : commission des finances

Par conséquent, la qualité de l'information des épargnants sur ces deux dimensions constitue un nouvel enjeu de la protection des épargnants , enjeu dont se sont emparées les autorités nationales de supervision au cours des dernières années.

* 6 Autorité des marchés financiers, « Cartographie 2021 des marchés et des risques » (juillet 2021).

* 7 Obligation assimilable du Trésor.

* 8 Pour une information plus détaillée sur le sujet, le lecteur est par exemple invité à se reporter à la note du Conseil d'analyse économique (CAE), « Taux d'intérêt très bas : symptôme et opportunité », n° 36, décembre 2016.