III. UN RETOUR À L'ÉQUILIBRE FINANCIER INCERTAIN ET DÉPENDANT D'ACTIVITÉS ÉTRANGÈRES AU COEUR FERROVIAIRE DE LA SNCF

A. LA SITUATION FINANCIÈRE DÉGRADÉE DU CoeUR FERROVIAIRE DU GROUPE

1. Déjà très fragile avant la crise, la situation financière de la SNCF rend très incertaine l'atteinte de ses objectifs financiers

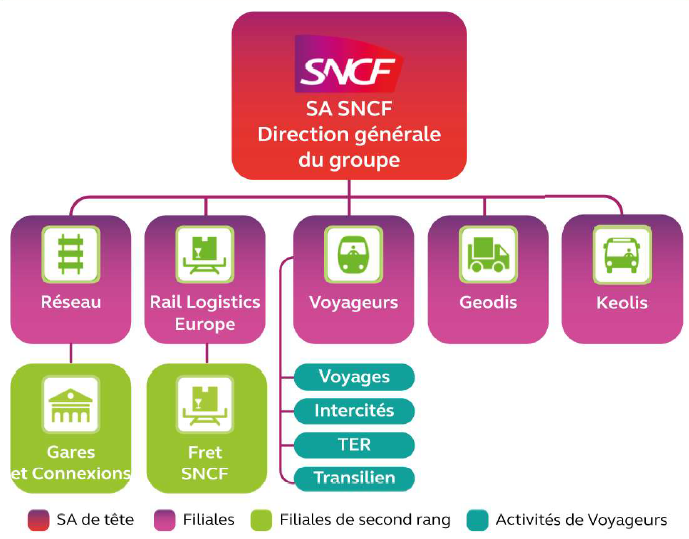

Les activités du groupe SNCF

Source : rapport public annuel 2021 de la Cour des comptes

Notamment suite à la réforme pour un nouveau pacte ferroviaire de 2018 et à la reprise d'une partie de la dette de SNCF Réseau, le groupe SNCF a pris, à l'égard de l'État actionnaire, des engagements financiers ambitieux compte-tenu de sa situation structurellement dégradée. Ces objectifs, dont certains doivent être atteints dès 2022 , ont été rendus plus exigeants encore du fait des conséquences de la crise sanitaire sur les comptes du groupe. Ces objectifs sont les suivants :

- le premier, fixé au groupe, est l'atteinte d' un cash-flow libre à l'équilibre dès 2022 . Cet objectif est la condition sine qua non pour enfin parvenir à maîtriser l'endettement de la SNCF ;

- le deuxième, initialement fixé pour 2022, mais déjà reporté à l'exercice 2023, consiste à ce que l'endettement net du groupe ne soit pas supérieur de plus de six fois à sa marge opérationnelle (MOP) ;

a) Avant la crise, la situation financière de la SNCF présentait d'évidentes fragilités concentrées sur son coeur d'activité

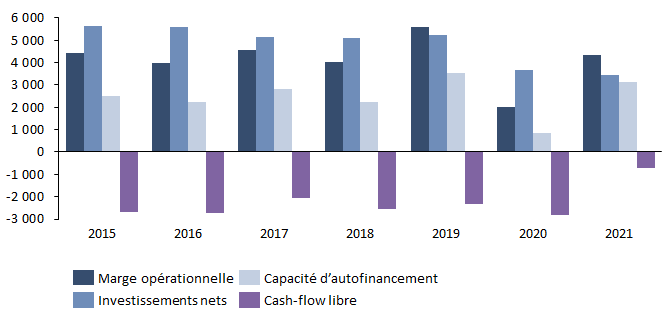

Indicateurs financiers synthétiques du groupe SNCF

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF

Avant la crise, le chiffre d'affaires du groupe affichait une légère progression et était de plus en plus tiré par des activités extérieures au coeur d'activité de la SNCF.

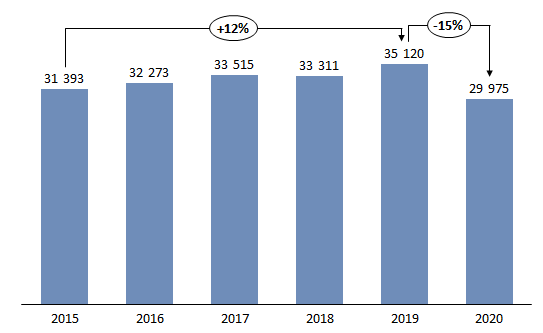

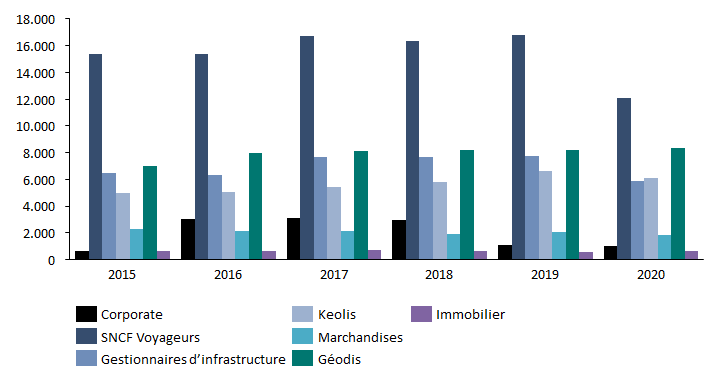

En hausse modérée avant la crise (+ 12 % entre 2015 et 2019), le chiffre d'affaires du groupe est dominé par l'activité de SNCF Voyageurs dont le chiffre d'affaires en 2019 avait atteint 16,8 milliards d'euros sur un total de 35,1 milliards d'euros.

Évolution du chiffre d'affaires du groupe SNCF

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF

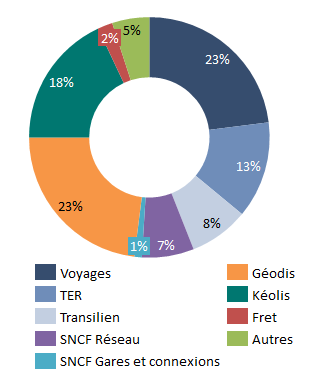

Le chiffre d'affaires du groupe est également marqué par la montée en puissance des filiales Geodis et Keolis (voir infra en IV pour plus de détails sur ces filiales) qui représentaient déjà respectivement 23 % et 18 % du chiffre d'affaires du groupe en 2019.

Répartition du chiffre d'affaires du groupe SNCF en 2019

Source : commission des finances du Sénat, d'après les réponses de la SNCF au questionnaire des rapporteurs spéciaux

La hausse du chiffre d'affaires du groupe entre 2015 et 2019 a été particulièrement stimulée par les croissances de Keolis (+ 32 % et 1,6 milliard d'euros) et Geodis (+ 17 % et 1,2 milliard d'euros), deux filiales qui ne relèvent pas du coeur d'activité ferroviaire de la SNCF. Sans l'apport de ces deux filiales, le chiffre d'affaires du groupe n'aurait progressé que de moins de 5 % sur la période. SNCF Voyageurs (+ 9 % et 1,4 milliard d'euros) et les gestionnaires d'infrastructure (+ 20 % et 1,3 milliard d'euros) ont aussi contribué à l'augmentation du chiffre d'affaires du groupe au contraire de l'activité de transport de marchandises (- 10 %).

Évolution de la répartition du chiffre d'affaires entre les différentes composantes du groupe SNCF (2015-2020)

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF

En 2020, le chiffre d'affaires de la SNCF s'était effondré de 15 %, soit plus de cinq milliards d'euros. Les rapporteurs spéciaux notent qu'une condition indispensable à l'atteinte par la SNCF de ses objectifs financiers est que celle-ci retrouve et même dépasse assez significativement dès 2022 le niveau de chiffre d'affaires qu'elle avait atteint en 2019 . Notamment dépendante des développements de la crise sanitaire, cette condition, encore incertaine, ne pourra être atteinte qu'à la faveur des résultats des filiales Geodis et Keolis dont les activités sont extérieures au coeur ferroviaire de la SNCF et d'une forte reprise de l'activité grande vitesse. En 2021, grâce à la performance exceptionnelle de Geodis, le chiffre d'affaires du groupe est remonté à 34,7 milliards d'euros.

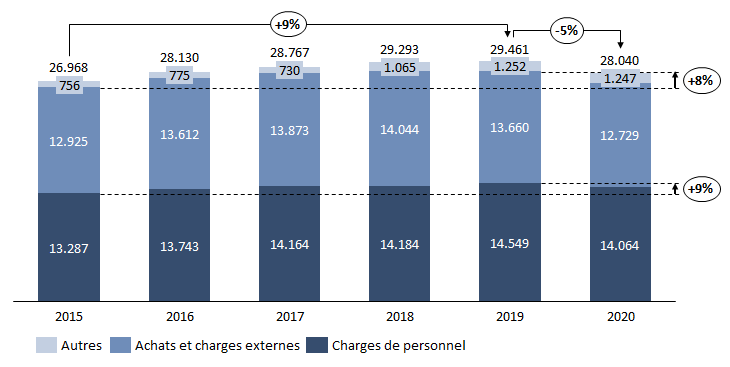

Atteignant près de 30 milliards d'euros en 2019, en hausse de près de 10 % sur cinq ans avant la crise, les charges d'exploitation du groupe SNCF sont portées par des charges de personnel qui approchent les 15 milliards d'euros , soit une augmentation de 9 % entre 2015 et 2019, et des achats et charges externes d'un montant de près de 14 milliards d'euros.

Évolution des charges d'exploitation du groupe

SNCF hors dotations

aux amortissements (2015-2020)

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF

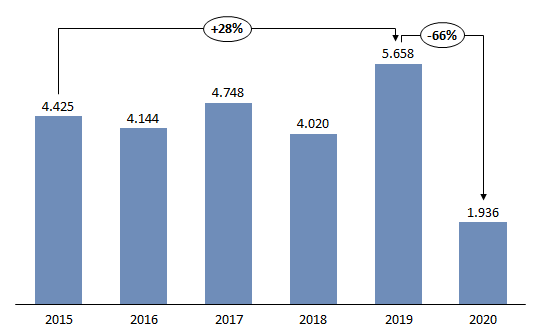

Faible, tout particulièrement sur le coeur de métier de la SNCF la marge opérationnelle était orientée à la baisse jusqu'en 2018 . Cette tendance avait été enrayée en 2019 par une augmentation de 1,6 milliard d'euros, soit 40 %.

Évolution de la marge opérationnelle du groupe SNCF (2015-2020)

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF

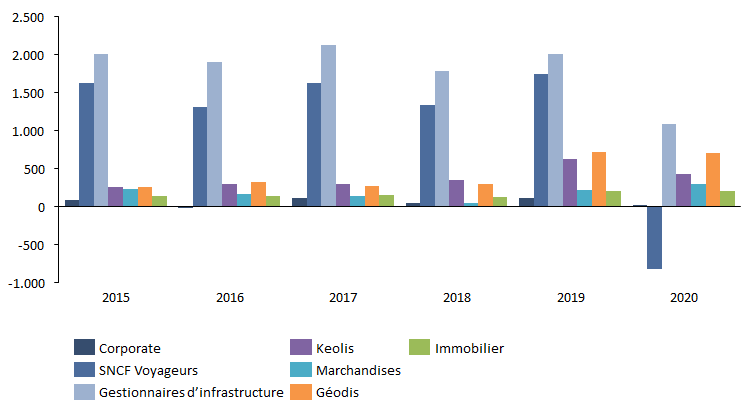

En retraitant les résultats des filiales Geodis et Keolis, entre 2015 et 2018 (respectivement + 34 % et + 20 %), la marge opérationnelle des activités constituant le coeur de métier de la SNCF s'était repliée de près de 15 %.

Évolution de la répartition de la marge opérationnelle entre les différentes composantes du groupe SNCF (2015-2020)

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF

De même, l'évolution spectaculaire constatée en 2019 doit être relativisée pour deux raisons. D'abord car elle est le contrecoup des effets du mouvement social de 2018 qui avait alors affecté à la baisse son niveau pour environ 770 millions d'euros et ensuite car elle s'explique largement par les résultats de métiers qui se situent hors du coeur ferroviaire de la SNCF. Cette augmentation est en majoritairement portée par le dynamisme de Geodis (+ 57 %), de Keolis (+ 44 %) et des activités de transport de marchandises (+ 79 %). En 2021, bien qu'en augmentation à la faveur notamment de la performance de Geodis, la marge opérationnelle du groupe (4,2 milliards d'euros), reste inférieure de près de 25 % à son niveau de 2019.

Il est à noter que le remplacement du crédit d'impôt compétitivité emploi (CICE) par une baisse de charges sociales s'est traduit par une perte de 11,7 millions d'euros pour le groupe SNCF en 2020.

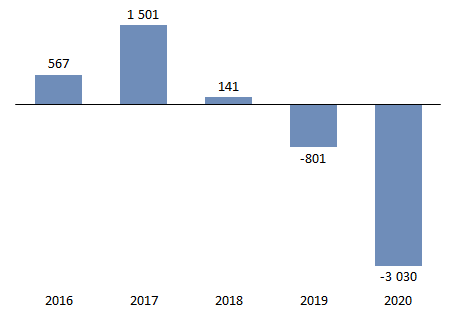

Le résultat net du groupe est en chute libre depuis 2017. Entre 2017 et 2019, avant même le déclenchement de la crise, le résultat net du groupe avait plongé de 2,3 milliards d'euros pour atteindre un niveau négatif de plus de 800 millions d'euros en 2019.

Évolution du résultat net du groupe SNCF

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF

La chute de près de 1,4 milliard d'euros constatée en 2018 s'explique majoritairement par les effets du mouvement social de 2018 sur la marge opérationnelle (770 millions d'euros) et dans une moindre mesure par l'évolution du résultat de cession d'actifs et des dotations aux amortissements. En 2019, le nouvel effondrement de près de 1 milliard d'euros du résultat net du groupe trouve notamment son origine dans les pertes d'exploitation de 614 millions d'euros liées à la grève de décembre 2019. En 2020 , les répercussions de la crise sanitaire prolongent l'inexorable diminution d'un résultat net de la SNCF qui plonge en territoire négatif au-delà des 3 milliards d'euros . En 2021, le résultat net nominal a retrouvé un niveau positif en raison de la cession de la filiale ermewa mais le résultat net récurent demeure quant à lui négatif de 185 millions d'euros.

Pourtant, la baisse significative des frais financiers consécutive à la première étape de la reprise de dette de SNCF Réseau intervenue en 2020 pour 25 milliards d'euros a significativement amélioré son résultat financier et éclaire les perspectives financières du groupe. Ces charges financières restaient supérieures à 1,1 milliard d'euros en 2020. Elles baisseront de nouveau en 2022 après la deuxième étape de la reprise de dette pour un montant de 10 milliards d'euros.

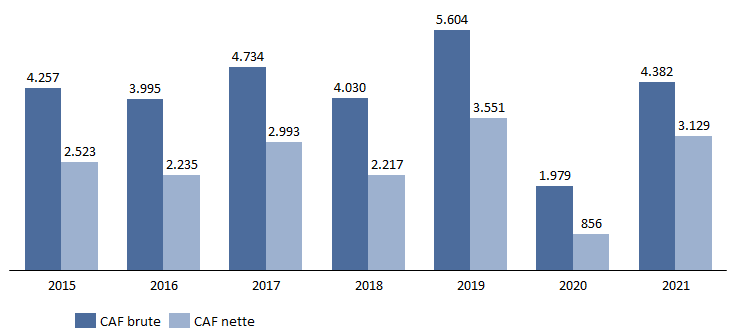

La fragilité et le déséquilibre de la situation financière de la SNCF avant la crise se lit particulièrement dans son incapacité structurelle à couvrir le coût de ses investissements au moyen des ressources qu'elle est en mesure de leur affecter.

Évolution de la capacité d'autofinancement (CAF) du groupe SNCF

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF

Jusqu'en 2018, la capacité d'autofinancement (CAF) du groupe SNCF suivait une tendance à la baisse . Cette diminution était particulièrement prononcée pour la CAF nette des remboursements en capital de la dette , celle qui doit permettre de financer les investissements nets du groupe ferroviaire. Ainsi, la CAF nette a diminué de plus de 12 % entre 2015 et 2018 quand la CAF brute baissait elle de 5 %. En 2019 , la CAF du groupe SNCF s'est sensiblement appréciée , de 39 % pour la CAF brute et de 60 % pour la CAF nette. L'une comme l'autre ont connu un effondrement brutal en 2020 de respectivement 65 % et 76 %.

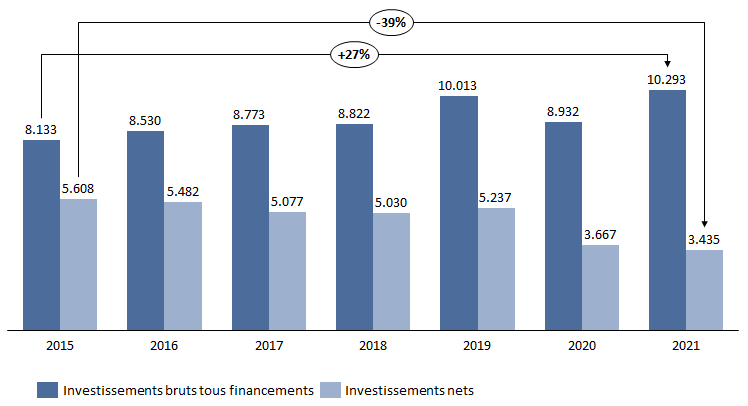

Entre 2015 et 2019, le montant des investissements de la SNCF a progressé de 23 % pour dépasser les 10 milliards d'euros . Les investissements nets de subventions se sont quant à eux rétractés de 7 % sur la même période, se situant à un niveau légèrement supérieur à 5 milliards d'euros. L'année 2020 s'est traduite par une diminution de plus de 10 % des investissements du groupe qui sont repassés sous les 9 milliards d'euros.

Évolution des investissements du groupe SNCF (2015-2021)

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF

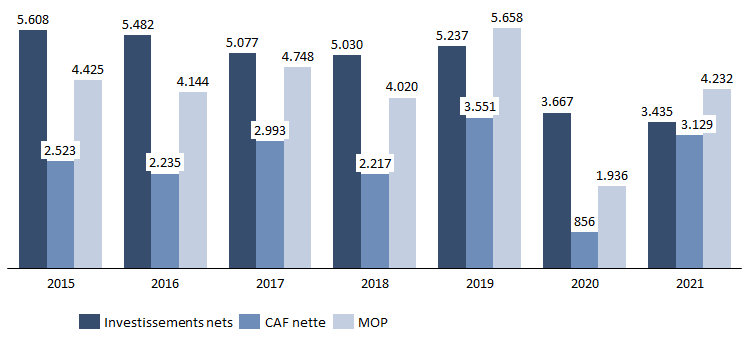

En dépit de la diminution du montant des investissements nets entre 2015 et 2019, la marge opérationnelle (MOP) et la CAF du groupe sont structurellement insuffisantes pour les financer . Avant 2021, la MOP n'avait été supérieure au montant des investissements nets qu'en 2019 et la CAF est toujours restée très nettement insuffisante pour le couvrir. Ce phénomène s'est observé avec une acuité renforcée sur l'exercice 2020. En 2021, la marge opérationnelle dégagée par le groupe est supérieure à des investissements nets qui poursuivent leur forte baisse.

Comparaisons entre investissements nets, CAF et MOP du groupe SNCF (2015-2020)

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF

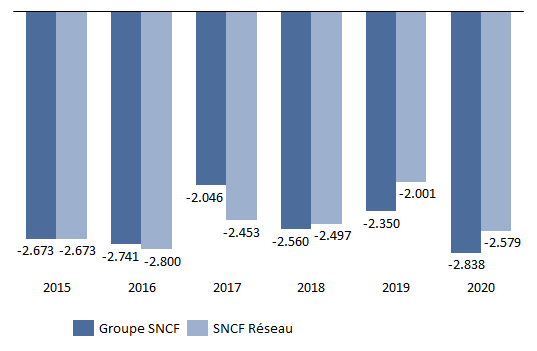

La situation financière déséquilibrée de la SNCF se traduit par un flux de trésorerie structurellement négatif de près de trois milliards d'euros chaque année .

Évolution comparée du cash-flow libre du

groupe SNCF et de

SNCF Réseau (2015-2020)

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF

Ce cash-flow libre (CFL) négatif qui alimente le gonflement de la dette du groupe est très largement lié à la situation de SNCF Réseau. Parvenir à équilibrer le CFL, l'objectif poursuivi par le groupe et qu'il prévoit d'atteindre dès 2022 est la condition indispensable à la maîtrise de la dette de la SNCF.

La grève de l'hiver 2019-2020 et la crise sanitaire sont venues aggraver une situation financière déjà grandement fragilisée . Leurs répercussions sont décrites en annexe 7.

Au-delà de ses conséquences conjoncturelles sensibles sur la situation et les perspectives financières de court et moyen terme de la SNCF, la crise aura des effets structurels sur les comportements de mobilité qui affecteront de façon durable les comptes de l'entreprise . Le recul de la clientèle d'affaire est un risque majeur pour la SNCF. Dans ces conditions, un retour prochain à l'équilibre financier du groupe apparaît optimiste.

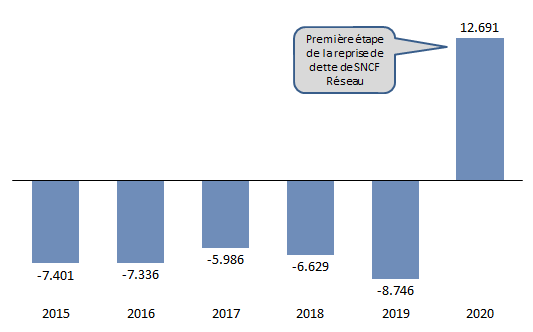

b) Une structure bilancielle très déséquilibrée avant la reprise partielle de la dette de SNCF Réseau

Depuis 2015 et une dépréciation de 9,6 milliards d'euros des infrastructures de SNCF Réseau, les capitaux propres de la SNCF étaient fortement négatifs , pour près de 9 milliards d'euros en 2019. Depuis 2020 , principalement à la faveur de la première étape de la reprise de la dette de SNCF Réseau par l'État, pour 25 milliards d'euros, les capitaux propres du groupe sont à nouveau positifs . Ils ont atteint 12,7 milliards d'euros sur l'exercice 2020 13 ( * ) .

Évolution des capitaux propres du groupe SNCF (2015-2020)

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF

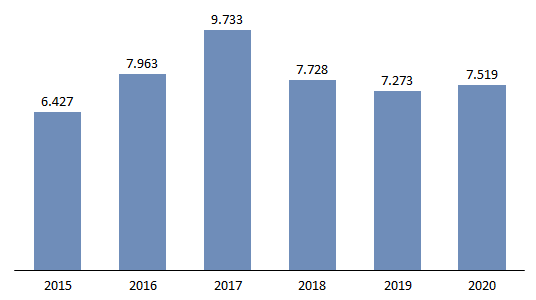

Au 31 décembre 2020, la situation de trésorerie du groupe a atteint 7,5 milliards d'euros.

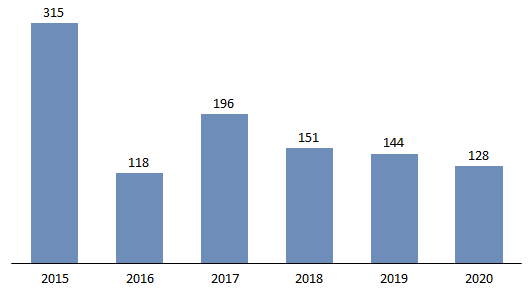

Situation de trésorerie du groupe SNCF à

la clôture de l'exercice

(2015-2020)

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF

Au cours de cette année particulière, et parce que les besoins de trésorerie ont été mis sous forte tension, une crise de liquidité majeure était anticipée pour la mi-mai 2020, la SNCF a mis en oeuvre une « gestion de trésorerie de crise » (décrite en annexe 8) qui est venue adapter la stratégie habituelle encadrée par le document portant « cadre général des risques ».

Dans les états financiers de la SNCF, des provisions pour risques et des engagements hors bilan (EHB) sont enregistrés pour des montants très significatifs . Ils sont décrits en annexe 9.

Provisions pour risques et charges au 31 décembre 2020

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF

c) Une réserve substantielle sur la certification de ses comptes fait planer une ombre sur les perspectives financières de la SNCF

La réserve des commissaires aux comptes sur les comptes 2020 témoigne des incertitudes persistantes pesant sur les perspectives financières de la SNCF et tout particulièrement sur la valeur des actifs détenus par SNCF Réseau. Les commissaires aux comptes soulignent que de nombreuses inconnues pèsent sur la rénovation et donc sur la valeur du réseau ferroviaire.

Contexte constitutif d'un indice de perte de valeur, la crise sanitaire a conduit SNCF Réseau à mettre en oeuvre un test de valeur au 31 décembre 2020. Pour autant, ce test n'a pas conduit à constater une dépréciation complémentaire des actifs relevant du réseau ferroviaire. Or, les commissaires aux comptes soulignent les nombreuses incertitudes qui pourraient remettre en cause la valeur réelle des infrastructures ferroviaires à l'actif du bilan de la SNCF. Les principales incertitudes renvoient aux engagements financiers de l'État envers SNCF Réseau, à l'atteinte des objectifs de performance du gestionnaire d'infrastructure ou encore aux perspectives d'évolution des redevances d'infrastructures.

Dans sa version actuelle, le projet d'actualisation du contrat de performance entre l'État et SNCF Réseau semble très loin de lever ces incertitudes . Bien au contraire, il pourrait amener à remettre en cause la valeur des infrastructures ferroviaires dans les comptes de la SNCF au regard de l'insuffisance des investissements programmés pour régénérer le réseau existant alors que la part essentielle de la valeur recouvrable des infrastructures repose précisément sur l'objectif d'un réseau rénové et stabilisé en 2030. Cet objectif semble plus que jamais remis en cause .

L'atteinte des gains de performance de SNCF Réseau est quant à elle insuffisamment garantie et encadrée tandis que la trajectoire d'évolution des redevances d'infrastructures, notamment s'agissant des activités conventionnées, apparaît très hypothétique au regard de la pression exercée sur les finances des régions et des avis contraignants que rendra l'Autorité de régulation des transports (ART).

Ces aléas et incertitudes majeurs, accentués par le contexte actuel, pèsent sur les prévisions de flux de trésorerie prévisionnels actualisés retenus pour l'évaluation des actifs de SNCF Réseau figurant au bilan du groupe SNCF et, en conséquence, le montant des dépréciations afférentes pourrait être sous-évalué . Dans leur rapport sur les comptes 2020 de la SNCF, les commissaires aux comptes soulignent ainsi que « les hypothèses qui sous-tendent ces projections sont sujettes à des aléas et incertitudes majeurs » .

Pour ces raisons, ils ne sont pas en mesure d'apprécier le caractère probant de la valeur nette comptable des actifs relevant du réseau ferroviaire, une valeur qui s'élevait à près de 33 milliards d'euros au 31 décembre 2020.

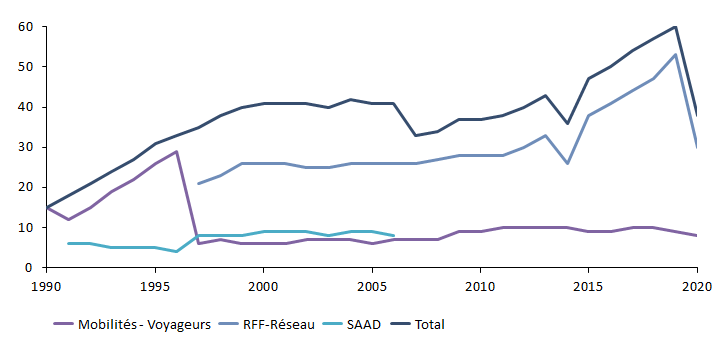

d) La maîtrise de la dette de la SNCF demeure un rêve très incertain

La progression inexorable de la dette de la SNCF et, avant tout, de l'endettement porté par le gestionnaire d'infrastructure, constitue depuis plusieurs décennies le symptôme le plus manifeste des dérives financières du modèle ferroviaire français .

Évolution de la dette de la SNCF depuis 1990

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF et les réponses aux questionnaires des rapporteurs spéciaux

En 2018, l'État a pris l'engagement de reprendre 35 milliards d'euros de la dette de SNCF, dette dont il était très largement responsable. La première étape, pour 25 milliards d'euros, a été réalisée au 1 er janvier 2022 15 ( * ) , la seconde, pour 10 milliards d'euros s'est concrétisée le 1 er janvier 2022, sur le fondement de l'article 167 de la loi n° 2021-1900 du 30 décembre 2021 de finances pour 2022. Le mécanisme de cette reprise de dette est décrit en annexe 10.

Les rapporteurs spéciaux se félicitent que cet engagement ait été tenu . Ils soulignent que cette reprise était devenue indispensable pour espérer sortir la SNCF du marasme financier mais également compte-tenu des nouvelles obligations qui découlent de la transformation de SNCF Réseau en société anonyme (SA) le 1 er janvier 2020.

Néanmoins, comme le souligne la Cour des comptes dans son rapport de 2018 sur SNCF Réseau 16 ( * ) , l'effort consenti dans le cadre de cette reprise de dette partielle doit être largement nuancé dans la mesure où celle-ci constitue la contrepartie du sous-investissement historique et majeur de l'État dans le réseau ferroviaire. Dans sa note sur le réseau ferroviaire publiée en novembre 2021 17 ( * ) , la Cour des comptes affirme notamment que « cette reprise de la dette est revenue de fait pour l'État à accorder a posteriori les subventions d'investissement qui auraient dû être versées depuis 15 ans » .

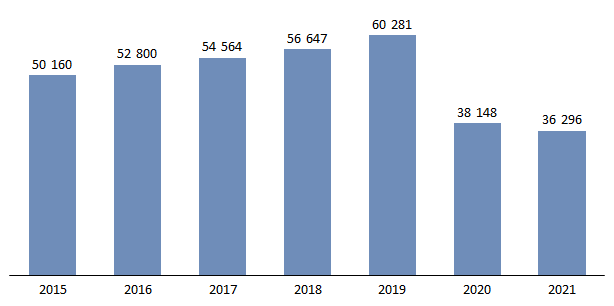

Jusqu'en 2019, avant la première étape de sa reprise partielle, la dette de la SNCF poursuivait son inexorable ascension . Au 31 décembre 2019 elle avait ainsi dépassé les 60 milliards d'euros , en progression de 20 % et de plus de 10 milliards d'euros depuis 2015 .

Évolution de la dette nette du groupe SNCF (2015-2020)

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents financiers de la SNCF

Si le niveau de dette nette de la SNCF s'est rétracté en 2020 du fait de la première étape de la reprise de dette de SNCF Réseau par l'État, sa trajectoire reste orientée à la hausse . Cette augmentation préoccupante, comme le note la Cour des comptes dans son rapport public annuel publié en mars 2021 18 ( * ) , compromet la perspective d'une maîtrise de l'endettement de la SNCF sur le long terme.

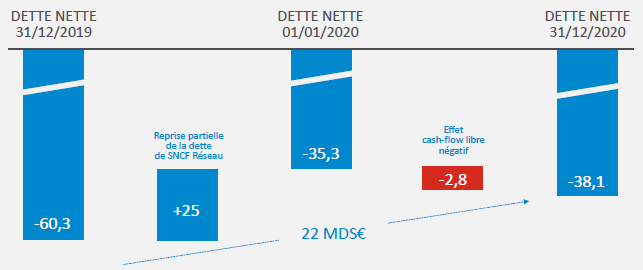

Le cash-flow libre (CFL) négatif de la SNCF en 2020 explique ainsi une dynamique de la dette en progression de 2,8 milliards d'euros .

Évolution de la dette nette consolidée du groupe SNCF en 2020

(en milliards d'euros)

Source : rapport financier 2020 du groupe SNCF

La légère diminution constatée en 2021 s'explique par les cessions d'actifs réalisées par la SNCF au cours de l'exercice.

La maîtrise structurelle de la dette de la SNCF repose sur l'atteinte de l'objectif d'un CFL équilibré, une perspective incertaine et qui serait obtenue à la faveur d'activités situées hors du coeur ferroviaire de la SNCF.

Si la trajectoire prévisionnelle retenue aujourd'hui par le groupe prévoit d' inverser la tendance à la progression de l'endettement dès 2022 et de franchir à la baisse le seuil des 20 milliards d'euros à l'horizon 2030, cette perspective est à ce jour encore hypothétique.

Elle suppose un rebond très rapide et très conséquent de l'activité voyageurs, la réalisation de gains d'efficience ambitieux, repose sur le résultat de filiales telles que Geodis et Keolis, et dépendra des conséquences structurelles de la crise actuelle sur la mobilité des français.

Compte-tenu des incertitudes pesant sur la capacité réelle de la SNCF à contenir son niveau d'endettement dans les prochaines années, l'atteinte de l'objectif d'un ratio dette nette sur marge opérationnelle inférieur à six semble le plus incertain des engagements financiers de la société et ce, même s'il a déjà été reporté d'un an, à 2023 plutôt que 2022 .

D'autres opérateurs historiques en Europe, fragilisés par la crise, connaissent des difficultés . La situation financière de certains d'entre eux est présentée en annexe 11.

2. Une compétitivité insuffisante qui impose une amplification des programmes de performance

a) Un déficit de compétitivité flagrant sur les services conventionnés

Plusieurs études ont documenté le déficit de compétitivité de la SNCF par rapport à ses homologues européens. Une étude conduite par Alain Bonnafous et Yves Crozet 19 ( * ) avait montré que les gains de productivité réalisés par la SNCF entre 1996 et 2013 avaient été respectivement 5 fois et 4 fois moins importants que ceux de ses homologues allemand et suisse . Le rapport dit Spinetta sur l'avenir du transport ferroviaire évaluait cet écart de compétitivité à 30 % .

Le déficit de compétitivité de la SNCF au regard de ses homologues et potentiels concurrents est notamment exacerbé sur les services conventionnés . Cette situation est particulièrement inquiétante pour les perspectives financières du groupe dans la mesure où les appels d'offre portant sur ces services vont se multiplier dans les années à venir en raison de l'ouverture du marché à la concurrence.

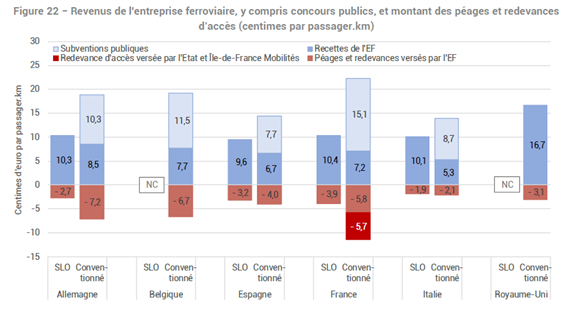

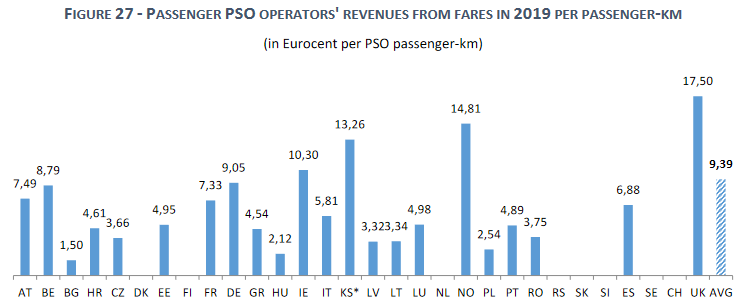

D'après les données de l'IRG-Rail 20 ( * ) , reprises par l'Autorité de régulation des transports (ART) dans sa « comparaison France - Europe du transport ferroviaire » en 2020, le coût des services de transport ferroviaire conventionnés en France s'élève à plus de 22 centimes d'euros par passager kilomètre. Il est de loin le plus élevé en Europe , ce coût étant inférieur à 20 centimes en Allemagne, au Royaume-Uni et en Belgique et même inférieur à 15 centimes en Espagne ou en Italie 21 ( * ) .

Source : comparaison France - Europe du transport ferroviaire, Autorité de régulation des transports (ART), 2020

Si l'on déduit les coûts liés aux péages , plus élevés en France qu'ailleurs, les coûts des services conventionnés restent supérieurs dans l'hexagone d'au moins 3 centimes d'euros par rapport aux autres pays observés 22 ( * ) . Cet écart témoigne du déficit de compétitivité de la SNCF par rapport à ses homologues.

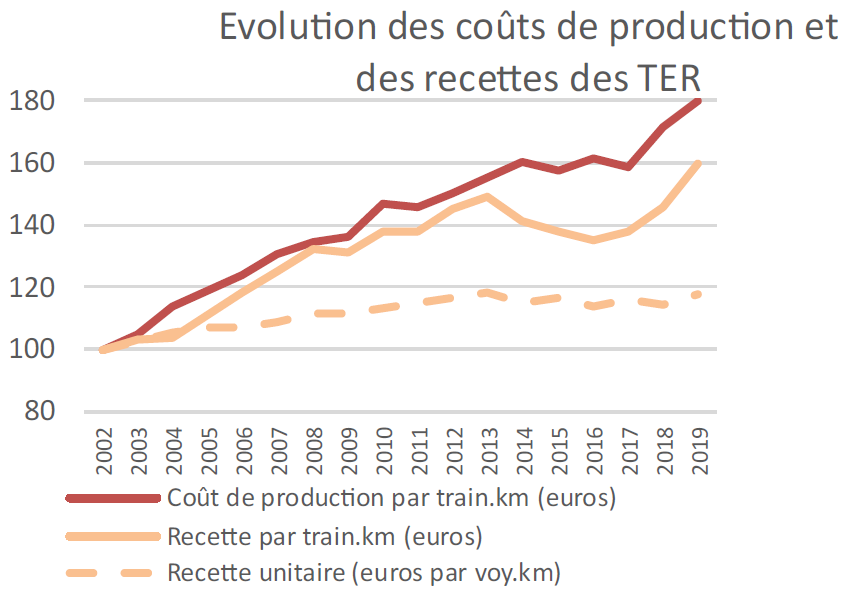

Les coûts de roulage en France pour les services conventionnés apparaissent comme très significativement supérieurs aux standards européens. Pour l'activité TER, le différentiel entre la France et l'Allemagne serait de près de 60 % (environ 25 centimes d'euros contre 16 centimes d'euros). D'après Régions de France, le coût de production unitaire par train kilomètre de l'activité TER de SNCF Voyageurs a augmenté de 80 % depuis 2002.

Source : Régions de France

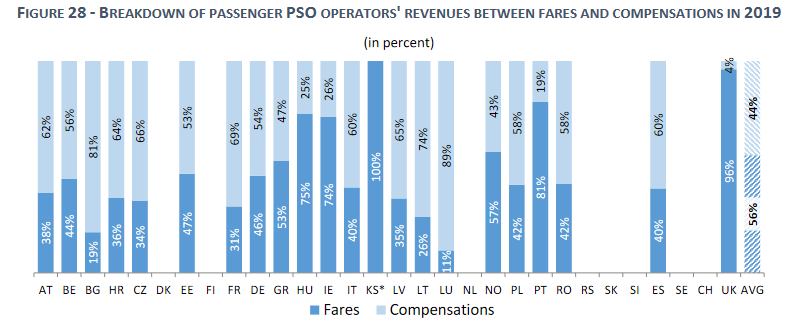

Alors que le prix des billets acquitté par les clients des services conventionnés y est globalement inférieur à la moyenne européenne (7,3 centimes par passagers kilomètre contre 9,4 centimes), la France se distingue tout particulièrement par le niveau des subventions publiques (qui dépassent les 16 centimes par passager kilomètre).

Prix du train au kilomètre acquitté par

les voyageurs

de services conventionnés

Source : neuvième rapport annuel (market monitoring report) de l'IRG-RAIL, avril 2021

Ainsi, en 2020, l'exploitation des services de transport ferroviaires conventionnés fait appel, en France, à un taux de concours public de 70 %, très largement supérieur à ceux observés ailleurs et à la moyenne européenne de 44 % .

Répartition du prix d'un billet de train entre le coût acquitté par les voyageurs et les contributions publiques

Source : neuvième rapport annuel (market monitoring report) de l'IRG-RAIL, avril 2021

Cette situation tend d'ailleurs à s'amplifier puisqu' entre 2006 et 2018 les contributions des régions aux TER ont augmenté de 92 % en France, elles ont baissé de 34 % en Allemagne .

b) Des programmes de performance structurels à amplifier

La SNCF s'est dotée d'un programme de performance, décliné au sein des cinq sociétés, qui vise à réaliser des économies de nature structurelle . Il repose principalement sur une optimisation de la politique d'achats et sur une rationalisation des fonctions transverses . D'après les données fournies par le groupe, ce programme a conduit à des économies de 398 millions d'euros en 2020 et de 438 millions d'euros en 2021 . Il repose à environ 80 % sur des réductions de charges de fonctionnement et à 20 % sur des dépenses d'investissement.

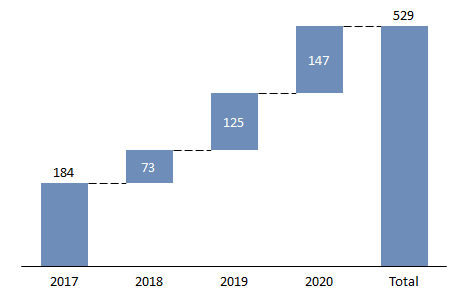

Le « plan de performance transverse », une composante du programme de performance global, vise à réduire les coûts des fonctions supports du groupe 23 ( * ) . D'après les données transmises aux rapporteurs spéciaux par la SNCF, il aurait généré des gains de performance de l'ordre de 530 millions d'euros entre 2017 et 2020 .

Gains de performance réalisés grâce

au plan performance transverse

2016-2020

(en millions d'euros)

Source : commission des finances du Sénat d'après les réponses de la SNCF au questionnaire des rapporteurs spéciaux

La SNCF a également lancé en 2017 un « programme des frais généraux et administratifs » (FGA) qui a permis de réduire les coûts FGA de 17,9 % entre 2017 et 2020. Ce résultat est en retrait par rapport à l'objectif de 20 % qui avait été fixé à l'origine. Les économies réalisées ont reposé sur une baisse des effectifs FGA de plus de 2 500 postes et une diminution des achats et charges externes FGA de l'ordre de 100 millions d'euros . Un nouveau programme FGA a été lancé en 2021. Il présente lui aussi un objectif de gains de performance de 20 % d'ici 2024 et repose toujours sur des économies en termes de masse salariale et d'achats et charges externes.

Le programme de performance de la SNCF s'est en partie appuyé sur des efforts de mutualisation des fonctions supports . Ceux-ci se sont notamment concrétisés par la création de centres de services partagés (CSP). À ce titre, d'après la SNCF, la création en 2015, au sein d'une structure baptisée « optim services » 24 ( * ) aurait générée 200 millions d'euros d'économies en cinq ans .

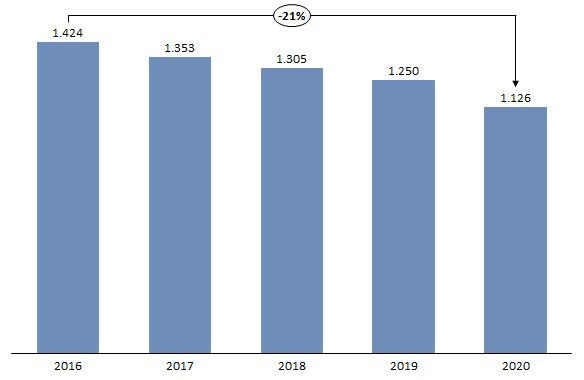

Évolution des charges de structure (2016-2020)

(en millions d'euros)

Source : commission des finances du Sénat d'après les réponses de la SNCF au questionnaire des rapporteurs spéciaux

Entre 2016 et 2020 la diminution des charges de structure a atteint 21 % et environ 300 millions d'euros. Il apparaît néanmoins que de nouveaux gisements d'économies restent à mobiliser dans le domaine de la rationalisation des fonctions supports du groupe. Pour saisir ces opportunités, la SNCF doit lancer en 2022 un nouveau programme de simplification, actuellement en cours de définition, baptisé « optimisation des fonctions transverses » (OFT) 25 ( * ) qui se fonde sur des principes de simplification et d'allègement des processus et des organisations, de mutualisation des moyens ou d'automatisation-digitalisation. D'après la SNCF, il pourrait générer des gains d'efficience de l'ordre de 1 milliard d'euros d'ici 2024 .

Malgré les efforts de rationalisation réalisés, les coûts de structure restent supérieurs aux standards . Aussi, le programme d'optimisation des fonctions transverses devrait être approfondi pour que l'entreprise rejoigne les standards européens .

c) Un programme de cessions d'actifs à poursuivre

L'État actionnaire a demandé à la SNCF de se projeter dans un programme ambitieux de cessions d'actifs. Sans aller jusqu'à prévoir la cession des filiales dédiées au transport urbain et à la logistique, Keolis et Geodis, ce programme doit rapporter six milliards d'euros dans les dix prochaines années , dont deux milliards d'euros au titre des cessions immobilières. Cet objectif doit participer à l'ambition de maîtriser l'endettement du groupe. Entre 2018 et 2020 , la SNCF a perçu 716 millions d'euros au titre de ses cessions d'actifs.

Dans le cadre de ce programme, incitée par l'État, la SNCF a décidé de procéder à la cession d'Ermewa, sa filiale très rentable 26 ( * ) , spécialisée dans la location de wagons. Le risque de brader ses actifs pour renflouer le groupe en période de crise semble avoir été évité et la vente d'Ermewa apparaît comme une bonne affaire financière pour la SNCF. La valorisation de la filiale atteint 3,2 milliards d'euros , soit un montant très supérieur aux attentes 27 ( * ) , et la plus-value brute que la SNCF doit retirer de cette opération doit dépasser les 1,5 milliard d'euros 28 ( * ) .

La SNCF travaille désormais sur la cession d'Akiem , une autre de ses filiales, spécialisée dans la location de locomotives, dont elle détient 50 % du capital 29 ( * ) . La valorisation de la filiale pourrait se situer entre 1,1 et 1,5 milliard d'euros. Cette opération serait ainsi susceptible de rapporter entre 550 et 750 millions d'euros au groupe SNCF.

La valorisation de son patrimoine foncier constitue un enjeu déterminant pour la SNCF qui fait figure de deuxième propriétaire foncier en France après l'État 30 ( * ) . Cet enjeu est d'autant plus important aujourd'hui qu'il se trouve renouvelé dans le contexte de respect du principe de zéro artificialisation nette (ZAN) . Cette valorisation présente des perspectives financières prometteuses pour le groupe qu'il convient de mobiliser de façon optimale.

Ce n'est qu'à compter de 2015 que la SNCF a mis en oeuvre une véritable politique de valorisation de son patrimoine immobilier et des terrains qui lui sont devenus inutiles. Cette valorisation peut se traduire par des cessions comme par des locations. En moyenne, les cessions immobilières ont rapporté 150 millions d'euros par an à la SNCF sur la période 2016-2020 . Ce montant devrait augmenter sur la période 2021-2025 et le groupe a pour objectif de procéder à 2 milliards d'euros de cessions immobilières dans les dix prochaines années .

Montant des cessions immobilières du groupe SNCF (2015-2020)

(en millions d'euros)

Sources : commission des finances du sénat d'après les réponses de la SNCF au questionnaire des rapporteurs spéciaux

La SNCF a également entrepris des démarches d' optimisation de la gestion de son parc immobilier à travers un objectif de réduction annuel de 2 % de son volume, des déménagements dans des zones où les prix du marché immobilier sont moins élevés ou encore, plus récemment, l'adaptation du parc de bureaux au développement du télétravail .

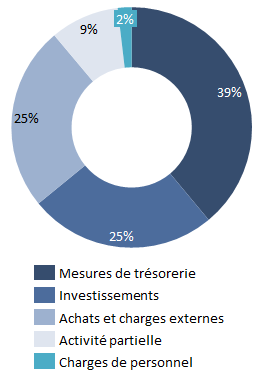

d) Des plans d'économies de crise centrés sur des mesures de trésorerie non structurelles

En réponse à la crise, et principalement pour sécuriser son niveau de trésorerie , la SNCF a mis en oeuvre un dispositif exceptionnel en 2020. Ce « plan d'économies de crise » a représenté 2 099 millions d'euros 31 ( * ) , dont 816 millions d'euros de mesures de trésoreries sans effet structurel sur les charges de la société, 527 millions d'euros d'économies réalisées sur les dépenses d'investissement , 519 millions d'euros d'économies sur les achats et charges externes et 238 millions d'euros de réduction des charges de personnel, essentiellement liée à la baisse de l'activité et au dispositif d'activité partielle .

Répartition du plan d'économies de crise en 2020

Sources : commission des finances du Sénat d'après les réponses de la SNCF au questionnaire des rapporteurs spéciaux

Si les mesures de trésorerie étaient indispensables pour que la SNCF puisse assumer ses engagements financiers au plus fort de la crise sanitaire, les rapporteurs spéciaux notent que la très grande majorité des 2 099 millions d'euros d'économies affichés par la SNCF relèvent en fait, d'une part de baisses de charges non discrétionnaires résultant soit de la baisse d'activité, soit de mesures d'aides gouvernementales et, d'autre part, de mesures destinées à améliorer à court terme le solde de trésorerie de l'entreprise.

Si l'on ajoute les reports de dépenses d'investissements, une faible part des mesures d'économies affichées auront un effet structurel et elles ne contribueront pas à améliorer la compétitivité de la SNCF .

Ainsi, dans ces 2 099 millions d'euros, 194 millions d'euros résultent du dispositif d'activité partielle et 214 millions d'euros de reports de fiscalité . La facture énergétique du groupe s'est par ailleurs réduite de près de 40 millions d'euros . Parmi les 816 millions d'euros de mesures de « trésorerie », la titrisation de sa créance de crédit d'impôt pour la compétitivité et l'emploi (CICE) a permis à la SNCF d'améliorer son solde de trésorerie en 2020 de 306 millions d'euros 32 ( * ) .

Pour 2021 , la SNCF a déployé un plan d'économies à hauteur de 774 millions d'euros reposant majoritairement sur une réduction des dépenses d'investissement , pour plus de 450 millions d'euros, et également sur une nouvelle diminution de 200 millions d'euros des achats et charges externes.

* 13 Dans le détail, l'évolution des capitaux propres du groupe en 2020 est affectée à la hausse par la reprise de dette de 25 milliards d'euros et la recapitalisation de 4,05 milliards d'euros accordée par l'État. Elle a en revanche été affectée à la baisse par le cumul du résultat négatif de l'exercice à hauteur 3 milliards d'euros, le versement des 4,05 milliards au fonds de concours destiné à SNCF Réseau et l'attribution de 762 millions d'euros de dividendes 14 à ce même fonds de concours. Pour rappel, en 2019, ce dividende avait atteint 537 millions d'euros.

* 15 En application de l'article 229 de la loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020.

* 16 SNCF Réseau, des réformes à approfondir, Cour des comptes, décembre 2018.

* 17 Le réseau ferroviaire français : des évolutions significatives mais des choix nécessaires à venir, Cour des comptes, novembre 2021.

* 18 « La SNCF face à la crise sanitaire » dans le rapport public annuel 2021 de la Cour des comptes, mars 2021.

* 19 Intervention d'Alain Bonnafous et Yves Crozet (Laboratoire d'économie des transports de Lyon) au Forum International des Transports - OCDE (décembre 2014).

* 20 L'Independant regulators' group - rail.

* 21 Les publications les plus récentes de l'IRG-Rail, datée de 2021, confirment cette situation qui se trouve même accentuée.

* 22 En euros par train, l'ART fait le même constat concernant les services conventionnés. Leur coût en France s'élève à 28 euros par train kilomètre, un montant très largement supérieur à tous les autres pays observés. Après déduction des péages la France demeure de très loin le pays le moins compétitif pour les activités conventionnées, l'écart avec ses homologues observés allant de 23 % à 90 %.

* 23 À travers la réduction des effectifs du corporate et des fonctions support administratives des activités, la baisse des achats et charges externes (renoncements de dépenses d'honoraires, de formations, de séminaires, d'études et recherches, d'achats de matériels bureautiques, de dépenses liées aux systèmes d'information, de dépenses immobilières, etc.) ou encore une amélioration de la performance achat portée par la renégociation de contrats de prestations, la massification des achats et les gains sur les pénalités et les rabais, remises et ristournes, etc.

* 24 Qui regroupe 3 000 agents, de CSP dédiés à différentes fonctions supports (ressources humaines, finances, système d'information et immobilier).

* 25 Ce programme concerne sept filières métiers (ressources humaines, finance, achats, juridique, communication, sécurité - sureté et relations internationales) et a pour ambition d'accroitre significativement la contribution des fonctions support du groupe à l'effort global de maîtrise des coûts de la SNCF.

* 26 Elle a réalisé une marge opérationnelle de 27 millions d'euros pour un chiffre d'affaires de 489 millions d'euros en 2020.

* 27 Alors que la SNCF l'estimait à environ 2,5 milliards d'euros.

* 28 Le 22 avril 2021, la SNCF et un consortium composé de la caisse de dépôt et placement du Québec et de l'un des fonds infrastructure géré par l'acteur allemand DWS Group sont entrés en négociations exclusives pour la cession de 100% du capital d'Ermewa Holding SAS. Réalisée sous la pression de l'État, la cession semble finalement avoir été réalisée au bon moment car le parc de wagon était vieillissant. Il aurait été nécessaire de les remplacer à brève échéance.

* 29 Les 50 autres % étant détenus par DWS Group .

* 30 Un patrimoine qui représenterait, hors gares, environ 8,5 millions de mètres carrés de bâti, 1 million de mètres carrés de bureaux, 24 000 bâtiments et 30 000 hectares de terrains.

* 31 Supérieur au montant de 1 800 millions d'euros envisagé par la SNCF à l'origine.

* 32 En effet, en 2020, pour améliorer sa situation de trésorerie, la SNCF a procédé à la titrisation de sa créance de CICE sur l'État. La totalité des risques et avantages liés à cette créance ont ainsi été transférés à l'établissement bancaire contrepartie de l'opération et la SNCF a constaté une amélioration de sa situation de trésorerie de 306 millions d'euros. En diminuant l'actif circulant de la SNCF, l'opération a eu un effet à la baisse sur la variation du BFR.