EXAMEN DES ARTICLES

ARTICLE 15

Obligation

générale de référencement des labels d'État

dans les contrats d'assurance vie

. Le présent article prévoit une obligation de référencement, dans les contrats d'assurance vie, d'unités de compte constituées de fonds labellisés, et ce pour chaque label qui pourrait être reconnu par l'État au titre du financement de la transition écologique et énergétique ou de l'investissement socialement responsable. Cela signifie que, pour chaque label ainsi reconnu par l'État, il devra être proposé à l'épargnant souhaitant souscrire ou adhérer à un contrat d'assurance vie un fonds bénéficiant de ce label. La liste de ces labels ainsi que leurs critères et modalités de délivrance seraient précisés par décret.

Compte tenu des critiques adressées au label « ISR » et, dans une moindre mesure, au label « Greenfin », la commission a adopté un amendement COM-369 du rapporteur visant à soumettre le décret établissant la liste et les critères de ces labels à un avis de l'Autorité des marchés financiers. Elle a également adopté un amendement de correction rédactionnelle COM-370.

La commission propose à la commission des affaires économiques d'adopter cet article ainsi modifié.

I. LE DROIT EXISTANT : L'OBLIGATION DE RÉFÉRENCEMENT D'UNITÉS DE COMPTE CONSTITUÉES DE FONDS LABELLISÉS DANS LES CONTRATS D'ASSURANCE VIE NE PARAÎT PLUS ADAPTÉE DANS SA VERSION ACTUELLE

1. La loi « Pacte » a prévu une obligation de référencement, dans les contrats d'assurance vie, d'unités de compte renvoyant à des fonds labellisés en matière de financement solidaire, de financement de la transition écologique et énergétique et d'investissement socialement responsable

L'article 72 de la loi « Pacte »3(*) a introduit dans le code des assurances un nouvel article L. 131-1-2. Cet article vise à encourager l'investissement dans des fonds solidaires, responsables et verts, en rendant obligatoire leur référencement et leur proposition dans les contrats d'assurance vie multi-supports.

Il imposait, jusqu'au 1er janvier 2022, le référencement d'au moins une unité de compte (UC) constituée de valeurs mobilières, d'organismes de placement collectif (OPC) ou d'actifs respectant un des trois critères suivants :

- être composée, pour une part comprise entre 5 % et 10 %, de titres émis par des entreprises solidaires d'utilité sociale (ESUS), des sociétés de capital-risque, ou par des fonds commun de placement, dont l'actif est composé à 40 % d'ESUS ;

- avoir obtenu un label reconnu par l'État satisfaisant à des critères de financement de la transition énergétique et écologique selon des modalités définies par décret ;

- avoir obtenu un label reconnu par l'État et satisfaisant aux critères d'investissement socialement responsable selon des modalités définies par décret.

Les labels mentionnés sont respectivement couverts par les décrets du 10 décembre 20154(*) et du 8 janvier 20165(*), qui définissent les modalités selon lesquelles les labels « Greenfin » et « ISR » satisfont aux critères prévus.

Depuis le 1er janvier 2022, il est obligatoire de référencer des UC ne respectant non pas seulement l'un des trois critères précédemment définis, mais l'ensemble de ces critères. D'alternatifs, lesdits critères sont alors devenus cumulatifs. La proportion d'unités de compte du contrat respectant ces modalités doit être communiquée aux souscripteurs avant l'adhésion ou la conclusion du contrat.

Il ne s'agit ici que d'une obligation de proposition ou d'offre : les contrats d'assurance vie doivent accueillir au sein de leur gamme d'unités de compte ces trois types de placement, mais rien n'oblige le souscripteur du contrat à investir dans ces fonds labellisés.

2. Des dispositions relativement efficaces mais qui n'érodent pas significativement les investissements non verts

Dès 2019, les supports présentant des caractéristiques de durabilité étaient déjà largement présents dans l'offre financière des produits d'assurance vie, dont néanmoins seule une minorité bénéficiait d'un label extra-financier.

La labellisation des supports s'est ensuite accélérée, en particulier s'agissant du label ISR : de nombreux assureurs ont ainsi pu se conformer sans difficulté à la loi « Pacte » en 2020. Les fonds présentant le label ISR sont à la fois plus nombreux - on en compte 1 174 en mars 2023 - et plus diversifiés que pour d'autres labels. Les fonds labellisés Greenfin et Finansol, notamment, bénéficient également des effets de cette loi mais se trouvent en nombre beaucoup plus limité (98 fonds labellisés Greenfin) et appliquent des stratégies d'investissement plus homogènes ; ils sont également moins fréquemment éligibles au référencement en tant qu'unité de compte du fait des actifs spécifiques dans lesquels ils sont investis.

S'agissant de l'offre labellisée disponible, il convient de souligner que le marché français de l'assurance vie est essentiellement composé de produits hybrides proposant un grand nombre de supports en unités de compte. L'ensemble des produits s'est ainsi aisément conformé à la loi Pacte, en offrant une proportion plus ou moins grande de supports bénéficiant de labels extra-financiers français et européens.

Au-delà des seuls contrats d'assurance vie, et sur la base du référentiel de fonds labellisés « verts » établi par la Banque de France, au troisième trimestre 2022, la valeur médiane des fonds verts dans le total des OPC détenus par les assureurs est de 24 % du total des fonds détenus par ceux-ci, avec une part s'établissant autour de 37 % chez les 10 % des assureurs ayant le plus investi dans les fonds verts, et autour de 14 % pour les 10 % des assureurs y ayant le moins investi. Ainsi, la proportion des fonds « bruns » détenus par les assureurs français demeure assez élevée, suggérant que les organismes d'assurance restent sensibles au risque de transition6(*).

Concernant plus spécifiquement l'assurance vie, d'après les éléments chiffrés communiqués par l'ACPR, l'encours des actifs labellisés ISR, Greenfin et Finansol au sein des contrats d'assurance vie en unités de compte atteint 62,3 milliards d'euros au quatrième trimestre 2022, après 67,1 milliards d'euros au fin 2021 et 33,4 milliards d'euros fin 2020. Avant l'entrée en vigueur de la loi Pacte, l'encours de ces actifs s'établissait à 21,3 milliards d'euros (quatrième trimestre 2018).

L'étude d'impact, qui se fonde sur les données de France Assureurs, estime quant à elle que les montants des encours labellisés s'élevaient à 773 milliards d'euros pour le label ISR dont 124,9 milliards d'euros en UC, et 35 milliards d'euros pour le label Greenfin, dont 3,7 milliards d'euros en UC. Selon la direction générale du Trésor, ces différences significatives de chiffrage s'expliqueraient par la base de fonds labellisés retenue, France Assureurs effectuant ses calculs à partir d'une liste plus à jour que celle utilisée par l'ACPR.

Au-delà de cette différence, il ne peut qu'être constaté que la souscription d'UC constituées de fonds labellisés a fortement augmenté depuis 2018. Au total, l'obligation de référencement pourrait avoir eu un certain effet sur l'orientation de l'épargne des Français.

3. Une labellisation qui confère déjà certaines garanties, qui doivent être renforcées

Le label Greenfin, anciennement « TEEC » pour « transition énergétique et écologique pour le climat » et, depuis 2019, « France finance verte », peut être attribué à des fonds d'investissement lorsque ceux-ci respectent des critères relatifs notamment à leur contribution directe ou indirecte au financement de la transition énergétique et écologique et à la qualité et la transparence de leurs caractéristiques environnementales7(*). Le label est composé d'un comité, qui se prononce sur les évolutions des grandes orientations relatives au processus de labellisation et propose des modifications du référentiel de labellisation, qui définit les critères à respecter pour être labellisé8(*). Un « plan de contrôle et de surveillance cadre » définit les principes applicables aux procédures de certification des fonds d'investissement qui demandent le label. La certification est assurée par des organismes désignés à cette fin. Le référentiel de labellisation ainsi que le plan de contrôle et de surveillance cadre du label sont homologués par arrêté9(*).

Le dernier référentiel du label Greenfin

La dernière version du référentiel du label Greenfin, ou « France finance verte », date de septembre 2022.

Sont éligibles : les fonds cotés, alternatifs, d'infrastructures, obligataires, de dette privée, ainsi que les sociétés civiles de placement immobilier (SCPI) et les organismes de placement collectif immobilier (OPCI).

Le référentiel liste huit catégories d'activités éligibles au financement du fonds : énergie, bâtiment, gestion des déchets et contrôle de la pollution, industrie, transport propre, technologies de l'information et de la communication, agriculture et forêt, adaptation au changement climatique. Il exclut les activités relevant de l'ensemble de la chaîne de valeur des combustibles fossiles et de l'ensemble de la filière nucléaire. Il existe également des exclusions allégées, visant des sociétés réalisant plus de 30 % de leur chiffre d'affaires dans certaines activités (stockage et enfouissement sans capture des gaz à effet de serre, incinération sans récupération d'énergie renforcement de l'efficience énergétique en rapport avec les combustibles fossiles, exploitation forestière non durable et agriculture sur tourbière). Les critères d'exclusion font l'objet d'une réévaluation en cohérence avec les critères de la taxinomie européenne.

Le label ISR fonctionne de la même façon : un référentiel également appelé cahier des charges, sur lequel se prononce le comité du label ISR, est homologué par arrêté10(*) : il définit les critères d'éligibilité au label. Un plan de contrôle et de surveillance définit les principes applicables aux procédures de certification des fonds d'investissement.

La labellisation ISR et Greenfin intervient selon des conditions différentes de celles prévues par la classification dite « SFDR »11(*) (Sustainable Finance Disclosure Regulation). Celle-ci répartit les fonds d'investissement en trois catégories : ceux qui ont pour objectif l'investissement durable (article 9 du règlement)12(*), ceux qui promeuvent des caractéristiques environnementales ou sociales (article 8) et les fonds classiques (article 6). Cette classification repose sur une démarche déclarative des gestionnaires de fonds et pour lesquels le contrôle s'effectue a posteriori. La seule contrainte est de publier des informations sur la façon de gérer les fonds. Toutefois, pour les fonds « article 9 », l'Autorité européenne des marchés financiers (ESMA) a précisé que les placements devaient être 100 % durables et ne pas nuire à l'environnement - ce qui laisse une marge d'appréciation. Depuis le 1er janvier 2023, la réglementation européenne impose ainsi aux gestionnaires d'actifs de démontrer que l'intégralité des actifs de leurs placements (en fonds article 9) ne cause aucun dommage à l'environnement ou à des objectifs sociaux, ce qui a entraîné le déclassement de 235 des 695 fonds super verts commercialisés en France au 30 juin 202213(*). Cette déclassification révèle autant les marges de progrès que les insuffisances de ce dispositif. Cela ne saurait pour autant empêcher des convergences avec le droit français, pour autant que le processus de labellisation soit maintenu, dans la mesure où il offre de meilleures garanties.

Le « greenwashing », ou éco-blanchiment, s'inscrit également dans un contexte de pratiques commerciales trompeuses. L'ACPR a, sur le sujet, entendu expliciter sa définition de l'information publicitaire, exacte et non trompeuse lors de la promotion de caractéristiques extra-financières, conformément aux dispositions des articles L. 612-1 et L. 612-29-1 du code monétaire et financier, dans une recommandation du 14 décembre 202214(*). Celle-ci demande en particulier de ne pas utiliser de dénomination commerciale ou de présentation susceptible d'induire en erreur le public sur l'approche extra-financière retenue par le contrat ou le support et la portée de l'investissement, de ne pas faire état de caractéristiques extra-financières propres au contrat lorsque l'offre de supports en unités de compte présentant de telles caractéristiques se limite au respect des dispositions de l'article L. 131-1-2 du code des assurances, de veiller à la clarté des arguments (par exemple, si la terminologie est « investissement socialement responsable », préciser s'il y a lieu que le support ne bénéficie pas du label ISR) et de ne pas laisser penser que l'ensemble du contrat intègre des caractéristiques extra-financières alors que c'est seulement le cas de certains supports.

Toutefois, dans l'hypothèse même où les fonds ne feraient jamais l'objet d'une présentation commerciale trompeuse, les labels ISR et Greenfin, dans leur version actuelle, ne sont pas exempts de critiques.

S'agissant du label ISR, un rapport de l'Inspection générale des finances en date de décembre 2020 et rendu public en janvier 202115(*) est particulièrement critique : « à moins qu'il n'évolue radicalement », écrivent les auteurs, « le label ISR s'expose à une perte inéluctable de crédibilité et de pertinence ». Selon ce rapport, « le label ISR doit assumer une promesse simple vis-à-vis de l'épargnant particulier, celle que son placement contribue effectivement au financement d'un modèle économique durable ». Pourtant, les critères d'éligibilité semblent faibles. Par exemple, selon le référentiel actuel du label ISR, sur les quatre critères de durabilité qu'il prévoit (environnement, social, gouvernance et respect des droits humains), il suffit d'être mieux-disant que la moyenne sur deux de ces critères pour avoir le label. Par ailleurs, selon une enquête publiée le 29 novembre 2022 dans Le Monde, près de 50 % investissent dans des énergies fossiles - soit autant que le reste du panel d'étude16(*).

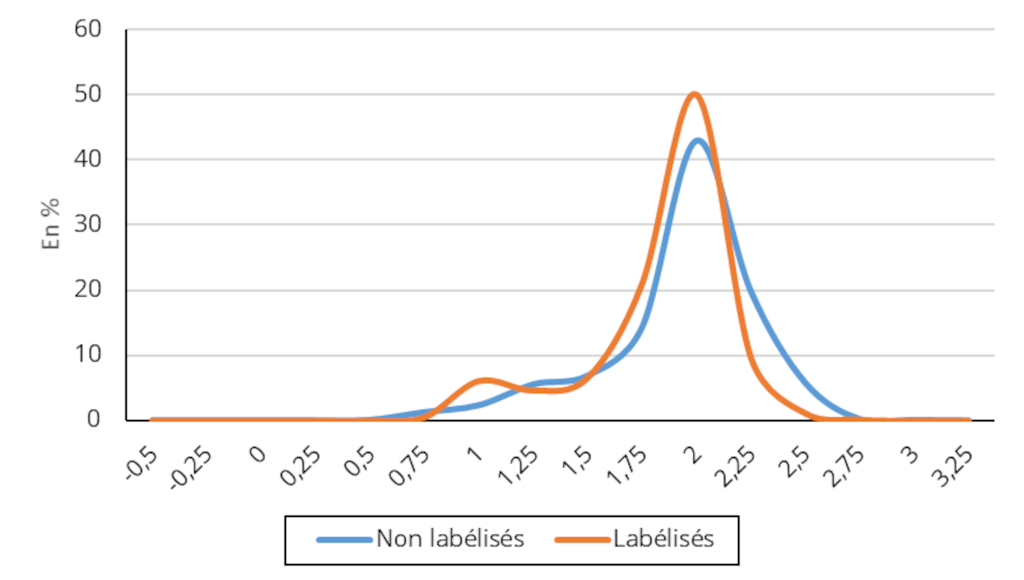

Plus récemment, la Banque de France a publié un papier17(*) permettant d'établir que, si l'intensité carbone des fonds labellisés ISR était inférieure à celle des fonds non labellisés (de 21 % pour les émissions liées au processus de production, et de 14 % pour le périmètre des émissions liées à la production et la consommation d'énergie), la distribution du portefeuille par niveau d'intensité carbone des investissements était très similaire entre les fonds labellisés et les autres. Si l'on retire les 10 % des investissements les plus polluants - ils représentent un peu plus de 80 % du contenu carbone des investissements - les intensités carbones entre labellisés et non labellisés sont égales. De la même manière, les entreprises liées aux énergies fossiles sont moins présentes dans le portefeuille des fonds ISR : leur poids est inférieur de 35 % à celui des fonds non labellisés. Au total, le label évince les fonds les moins verts sans garantir d'excellence environnementale.

Distribution des fonds en fonction de

l'intensité carbone moyenne

de leur portefeuille

Note : sont visés les portefeuilles en actions des fonds actions de droit français. Les fonds « labélisés » sont les fonds ayant obtenu le label ISR.

Source : Banque de France, ISS

Concernant le label Greenfin, ses performances environnementales sont - logiquement - meilleures que celles du label ISR. Toutefois, l'enquête du Monde susmentionnée avait mis en évidence que, alors que son cahier des charges prévoit l'exclusion de « l'ensemble de la chaîne de valeur des combustibles fossiles », 30 % des fonds étudiés (5 sur 17) contenaient au moins un actif des énergies fossiles - certes pour un volume d'investissement limité à 0,5 % du fonds ou moins.

Il convient ici de souligner que, pour réussir la transition écologique et énergétique, l'investissement dans des actifs potentiellement polluants ne saurait être prohibé, car un temps d'adaptation des industries existantes est nécessaire. Toutefois, l'enjeu de la sincérité de la démarche doit être posé : un épargnant qui croit investir dans des activités durables ne doit pas être trompé sur l'emploi de son argent. C'est d'ailleurs peut-être la remise en question des labels existants qui explique la baisse des encours labellisés en assurance vie entre 2021 et 2022 (cf supra).

Cela suppose, par conséquent, une révision des labels existants, ainsi que l'éventuel ajout de nouveaux labels « intermédiaires » pour réorienter une épargne qui ne craindrait pas de financer la transition.

Dans un contexte de demande croissante de l'élargissement de l'offre de labels, le ministère de l'économie envisage ainsi de compléter l'offre de labels d'État, afin notamment de valoriser les fonds investissant dans la décarbonation des entreprises. La réflexion sera menée en concertation avec l'ensemble des acteurs au second semestre 2023, et devra permettre de définir précisément les besoins en matière de classes d'actifs couvertes et de secteurs visés, tout en veillant à une articulation intelligente avec les labels existants18(*).

Une refonte du label ISR a ainsi été lancée à partir de mars 2021, donnant lieu à des propositions sur les objectifs et les modalités d'évolution du référentiel présentées en octobre 2022.

Depuis, le comité du label ISR a soumis à consultation mi-avril 2023 une première version du référentiel révisé, après six mois de travaux menés avec la place, et remettra une version finale au ministre de l'économie à la mi-juillet. Les pistes de révision envisagées sont ambitieuses, et consistent à :

- renforcer les exigences de sélectivité du label, avec notamment une augmentation du seuil de sélectivité à 30 % et la mise en place d'exigences claires sur l'engagement actionnarial ;

- améliorer la coordination avec la réglementation européenne, en demandant notamment la prise en compte des « principales incidences négatives » définies par le règlement européen SFDR, au niveau de chaque fonds labellisé ;

- intégrer systématiquement une dimension climat dans le socle du label, à travers l'introduction d'exclusions sectorielles (par exemple charbon, énergies fossiles non conventionnelles) et l'exigence d'une cohérence de la stratégie des entreprises avec les accords de Paris.

La consultation s'est clôturée le 31 mai 2023. Le ministère de l'économie, des finances et de la souveraineté numérique devrait publier la version finalisée du label dans le courant du troisième trimestre de l'année 202319(*).

Des travaux de refonte du label Greenfin devraient par ailleurs se dérouler au second semestre 2023, et devraient aboutir à une meilleure articulation avec le cadre européen sur la finance durable mis en oeuvre depuis 2018, en particulier la taxinomie « verte ».

Enfin, selon les informations obtenues par le rapporteur, il est question de mettre en place un label axé sur la transition écologique, entre le label ISR et le label Greenfin. Celui-ci ne se limiterait pas à investir dans les activités considérées comme durables au regard de la taxinomie verte européenne, mais imposerait des contraintes de transition dans certains secteurs et définirait des secteurs prioritaires pour l'investissement. Les réflexions entourant la mise en place de ce nouveau label sont placées sous l'égide de l'Institut pour la Finance durable.

Or l'article L. 131-1-2 du code des assurances ne prévoit la présentation que d'un fonds ayant obtenu un label en matière de financement de la transition écologique et énergétique (Greenfin) et d'un fonds ayant obtenu un label en matière d'investissement socialement responsable (ISR). L'inclusion de nouveaux labels - et de nouvelles catégories de fonds labellisés devant faire l'objet d'une présentation obligatoire dans les contrats d'assurance vie - devrait ainsi passer par une modification législative.

II. LE DISPOSITIF PROPOSÉ : UNE OBLIGATION DE RÉFÉRENCEMENT D'UNITÉS DE COMPTE CONSTITUÉES DE FONDS LABELLISÉS, POUR CHAQUE LABEL RECONNU PAR L'ÉTAT EN MATIÈRE DE TRANSITION ÉCOLOGIQUE ET ÉNERGÉTIQUE ET D'INVESTISSEMENT SOCIALEMENT RESPONSABLE

La rédaction actuelle de l'article L. 131-1-2 du code des assurances suggère que, pour présenter davantage de fonds labellisés, il faudrait, à chaque nouveau label, modifier la loi. Le présent article vise, au contraire, à ouvrir le champ des fonds labellisés devant être présentés aux souscripteurs et adhérents d'un contrat d'assurance vie à chaque nouveau label intervenant dans ces domaines et reconnus par l'État.

Il s'attache ainsi à réécrire l'article L. 131-1-2 du code des assurances de sorte que, pour chaque label reconnu par l'État au titre du financement de la transition énergétique et écologique ou de l'investissement socialement responsable, le contrat d'assurance vie fasse référence à au moins une unité de compte constituée de valeurs mobilières ou d'actifs ayant obtenu ce label. Il s'agit d'un élargissement de l'obligation de référencement déjà existante à tous les labels qui pourraient être reconnus par l'État dans ces domaines.

Ainsi, actuellement, si un épargnant souhaite souscrire un contrat d'assurance vie multi-supports, il se voit proposer la souscription à un fonds labellisé « ISR » et à un fonds labellisé « Greenfin ». Si l'État reconnaît un nouveau label en matière de financement de la transition écologique et énergétique, ou d'investissement responsable, l'épargnant se verra également présenter un fonds ayant obtenu ce nouveau label.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN DISPOSITIF SANS GARANTIE SUR LE CARACTÈRE RÉELLEMENT ÉCOLOGIQUE DES LABELS VISÉS

Les effets d'un tel dispositif paraissent limités, puisqu'il ne s'agit que d'une obligation de proposer des fonds labellisés. La mobilisation de financements en faveur de la transition écologique qui résulterait de son adoption, si elle fait peu de doute, sera probablement assez faible.

Si, par ailleurs, le rapporteur déplore la pauvreté des renseignements obtenus sur les nouveaux labels qui pourraient être créés par l'État, elle note la volonté de réviser les labels existants et de créer un label valorisant la transition. Il est bon, en effet, que des fonds ayant obtenu un label de ce type puissent être proposés dans les contrats d'assurance vie : le financement de la transition d'industries aujourd'hui polluantes mais qui s'engagent à réduire la part de leurs activités néfastes pour l'environnement, est au moins aussi indispensable pour la transition que celui d'activités déjà durables.

Toutefois, au regard de l'ensemble des critiques déjà adressées au label ISR et, dans une moindre mesure, au label Greenfin, la simple « reconnaissance par l'État » des labels prévus, et dont la liste serait fixée par décret, ne saurait constituer une garantie suffisante quant à la contribution au financement de la transition énergétique et écologique ou au caractère socialement responsable de l'investissement.

La commission a par conséquent adopté un amendement COM-369 du rapporteur, qui prévoit que le décret soit soumis à l'avis de l'Autorité des marchés financiers. S'étant dotée en juillet 2019 d'une commission « climat et finance durable » et s'étant vu confier la mission de veiller à la qualité de l'information fournie par les sociétés de gestion sur leur stratégie d'investissement et leur gestion des risques liés aux effets du changement climatique par l'article 77 de la loi « Pacte », cette autorité de supervision paraît la plus à même de se prononcer sur ces sujets.

Elle a enfin adopté un amendement de correction rédactionnelle COM 370.

Décision de la commission : la commission des finances propose à la commission des affaires économiques d'adopter cet article ainsi modifié.

ARTICLE 16

Création d'un plan d'épargne

avenir climat

. Le présent article prévoit de créer un nouveau produit d'épargne exclusivement réservé aux mineurs, le plan d'épargne avenir climat (PEAC). Les versements effectués sur ce plan seraient principalement alloués au financement de l'économie productive et de la transition écologique, dans des conditions qu'il conviendra certainement de préciser.

Le rapporteur a toutefois relevé que les dispositions présentées dans le projet de loi n'étaient ni complètes ni suffisamment précises sur les modalités de fonctionnement de ce produit, qui oscillait, dans le dispositif proposé, entre un livret d'épargne règlementée et un produit d'épargne financière, orienté vers des actifs plus risqués. À la suite d'échanges avec le Gouvernement, elle a donc proposé à la commission d'adopter l'amendement COM-371 visant à réécrire entièrement le présent article.

Concrètement, les modalités de fonctionnement du PEAC s'inspireront très largement de celles du plan d'épargne retraite (PER), avec une gestion pilotée à horizon obligatoire : des actifs plus risqués, mais généralement plus rémunérateurs, seront choisis en début de « vie » du produit tandis que, au fur et à mesure que l'âge de déblocage des fonds se rapprochera, des actifs moins rémunérateurs mais plus sécurisés seront privilégiés. Une stratégie de désensibilisation au risque est donc prévue, pour un produit qui sera ouvert sous la forme soit d'un compte titres, soit d'un contrat de capitalisation.

Par son amendement COM-371, la commission a souhaité préciser la durée de blocage des fonds, à savoir jusqu'à la majorité du titulaire, ou, si le plan est ouvert à compter de son 13e anniversaire, après une durée de cinq ans.

Par ce même amendement, la commission a également supprimé l'abondement de l'État pour toute ouverture de ce produit. En effet, de par ses caractéristiques mêmes - actifs plus risqués, blocage des sommes, absence de garantie sur les versements - le PEAC s'adresse plutôt aux ménages avertis et qui ont par ailleurs une capacité d'épargne suffisamment importante pour pouvoir épargner pour eux et pour leurs enfants, en choisissant des actifs risqués. Le risque d'un effet d'aubaine est également important. En revanche, et en contrepartie de ce risque, les produits des versements effectués sur le PEAC seront défiscalisés à la liquidation du plan, ce qui bénéficiera au titulaire.

L'entrée en vigueur de l'article est enfin reportée du 1er janvier 2024 au 1er juillet 2024 au plus tard, un horizon bien plus réaliste au regard des adaptations que demandera la mise en place de ce produit pour les distributeurs et les gestionnaires.

La commission propose à la commission des affaires économiques d'adopter cet article ainsi modifié.

I. LE DROIT EXISTANT : LES MINEURS, UNE CLIENTÈLE TRÈS PARTICULIÈRE BÉNÉFICIANT DE NOMBREUX PRODUITS D'ÉPARGNE ET DE GARANTIES DE GESTION SPÉCIFIQUES

A. PLUSIEURS DISPOSITIONS DE PORTÉE GÉNÉRALE DU CODE CIVIL S'IMPOSENT À LA GESTION DE L'ÉPARGNE ET DU PATRIMOINE DES MINEURS

La section 1 du chapitre II du titre IX du livre Ier du code civil comprend les dispositions applicables en matière d'administration légale, qui « appartient aux parents » (article 382 du code civil). L'article 385 du même code impose à l'administrateur légal « d'apporter dans la gestion des biens du mineur des soins prudents, diligents et avisés, dans le seul intérêt du mineur ».

L'administrateur légal est donc par principe responsable de tout dommage résultant d'une faute quelconque commise dans la gestion des biens du mineur (article 386 du code civil). Ce dernier peut demander des comptes sur la gestion de son épargne dans les cinq ans qui suivent sa majorité.

Par ailleurs, pour qu'une convention soit valide, par exemple une convention liée à la commercialisation d'un produit financier, trois éléments doivent être réunis : le consentement des parties, leur capacité à contracter et un contenu licite et certain (article 1128 du code civil). Or, aux termes des articles 1145 et 1146 du code civil, les mineurs non émancipés sont incapables de contracter.

Ils ne peuvent dès lors pas ouvrir d'eux-mêmes un produit financier ou un contrat d'assurance vie : les actes d'administration nécessitent la présence d'au moins un représentant légal, tandis que les actes de disposition nécessitent l'intervention conjointe des parents. Lorsque le mineur a plus de 16 ans, certains établissements demandent néanmoins son accord pour les actes de disposition.

Les actes d'administration et les actes de disposition

Les actes d'administration sont des actes d'exploitation ou de mise en valeur du patrimoine de la personne protégée dénués de risque anormal, tandis que les actes de disposition sont des actes qui engagent le patrimoine de la personne protégée, pour le présent ou l'avenir, par une modification importante de son contenu, une dépréciation significative de sa valeur en capital ou une altération durable des prérogatives de son titulaire.

Relèvent par exemple des actes d'administration l'ouverture d'un premier compte ou d'un livret, l'emploi ou le réemploi de sommes d'argent qui ne sont ni des capitaux, ni des excédents de revenus ou encore la demande de délivrance d'une carte bancaire de retrait. Relèvent en revanche des actes de disposition la modification du compte ou du livret ouvert au nom de la personne protégée, l'emploi ou le réemploi des capitaux, l'ouverture d'un compte de gestion de patrimoine ou encore la vente d'instruments financiers.

Source : décret n° 2008-1484 du 22 décembre 2008 relatif aux actes de gestion du patrimoine des personnes placées en curatelle ou en tutelle, et pris en application des articles 452, 496 et 502 du code civil

B. SI LE LIVRET JEUNE EST SPÉCIFIQUEMENT DÉDIÉ AUX MINEURS, CES DERNIERS ONT ACCÈS À D'AUTRES PRODUITS D'ÉPARGNE, RÈGLEMENTÉE COMME FINANCIÈRE

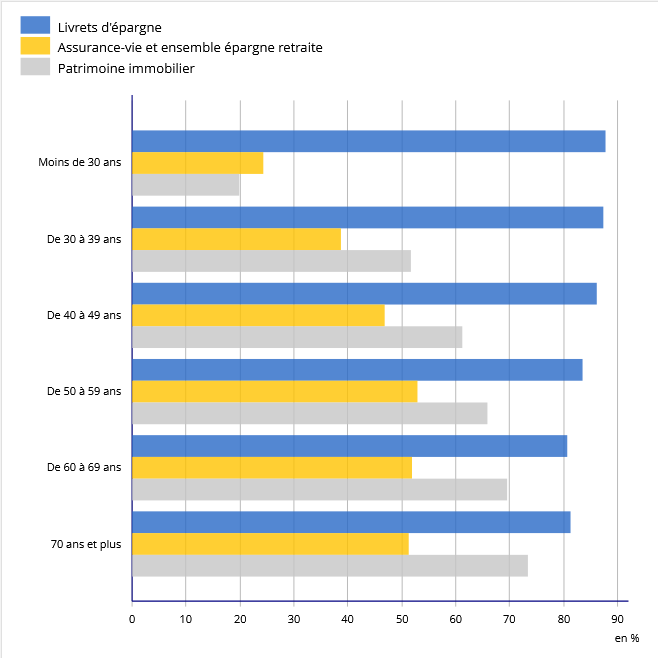

L'épargne des mineurs représentait environ 40 milliards d'euros en 2021, dont la majorité placée sur des produits liquides et réglementés (livret A, livret jeune et plan épargne logement [PEL])20(*). Plus de la moitié des mineurs dispose ainsi d'un produit d'épargne, 40 % disposant d'un livret A, 15 % d'un livret jeune, 5 % d'un PEL et 5 % d'une assurance vie.

1. Des produits d'épargne règlementée accessibles aux mineurs

Selon la Banque de France, sont qualifiés de produits d'épargne règlementée les produits qui présentent plusieurs des caractéristiques suivantes : un rendement déterminé par l'État de manière discrétionnaire et pouvant être garanti sur une période prédéfinie, des conditions minimales de dépôt et de retrait, des dispositions fiscales spécifiques, la garantie de l'État.

a) Le livret jeune, un dispositif créé en 1996 et spécifiquement dédié aux mineurs et aux jeunes adultes

Créé par la loi du 12 avril 1996 portant diverses dispositions d'ordre économique et financier21(*), le livret jeune est réservé aux personnes physiques âgées de 12 ans à 25 ans et résidant à titre habituel en France (article L. 221-24 du code monétaire et financier [CMF]). L'ouverture de ce livret ainsi que les opérations de dépôt et de retrait sont exclusivement effectuées par le titulaire, sous deux réserves :

- si le mineur est âgé de moins de 16 ans, l'autorisation du représentant légal est requise pour toute opération de retrait. Elle doit prendre la forme d'une notification à l'établissement par lettre recommandée avec demande d'avis de réception ;

- si le mineur est âgé de 16 ans à 18 ans, l'opération de retrait est possible sauf opposition du représentant légal du mineur, dans les mêmes conditions que celles prévues pour son autorisation.

Une même personne ne peut être titulaire que d'un livret jeune, dont le plafond est fixé par décret à 1 600 euros (article D. 221-85 du CMF), hors capitalisation des intérêts. Le taux ne peut être inférieur à celui du livret A, les établissements bancaires pouvant proposer un taux supérieur. Les intérêts n'entrent pas dans le calcul du revenu net imposable de son titulaire (article 157 du code général des impôts (CGI]).

La personne demandant l'ouverture du livret jeune doit pouvoir justifier de son âge par un document officiel et, si elle est mineure, doit donner le nom et l'adresse de son représentant légal (article R. 221-77 du CMF). Il lui revient également de demander la clôture du livret au plus tard le 31 décembre de l'année de son 25e anniversaire, les établissements pouvant sinon le solder d'office et transférer les sommes figurant au crédit de ce livret sur un autre compte désigné à cet effet par le titulaire du livret jeune (article R. 221-79 du CMF).

Les encours du livret jeune s'élevaient à 5,4 milliards d'euros en 2021, après une décollecte annuelle nette de 400 millions d'euros22(*). Ils représentaient 0,1 % des placements financiers des ménages résidant en France au 31 décembre 2021.

b) Le livret A, produit d'épargne règlementée le plus distribué et disponible pour les mineurs

Le livret A est un produit d'épargne règlementée, proposé par tout établissement de crédit habilité à recevoir du public des fonds à vue et qui s'engage à cet effet par convention avec l'État (article L. 221-1 du code monétaire et financier). Une personne physique ne peut être titulaire que d'un seul livret A.

Le taux d'intérêt de ce livret d'épargne règlementée est fixé par un arrêté du ministre chargé de l'économie (article R. 221-4 du CMF) ; il s'élève aujourd'hui à 3 %. Le plafond est fixé à 22 950 euros pour les personnes physiques (article R. 221-2 du CMF). Les intérêts n'entrent pas dans le calcul du revenu net imposable de son titulaire (article 157 du code général des impôts).

Une quote-part du total des dépôts collectés au titre du livret A est centralisée auprès de la Caisse des dépôts et consignations dans le fonds d'épargne (articles L. 221-5 et L. 221-7 du CMF), en contrepartie d'une rémunération.

Le fonds d'épargne

Confié en 1837 à la Caisse des dépôts et consignations, le fonds d'épargne remplit deux missions : 1) protéger l'épargne populaire centralisée en son sein et 2) transformer une partie de cette épargne à vue en prêts de long terme finançant le logement social et des emplois d'intérêt général.

Le fonds d'épargne délègue la commercialisation et la gestion de ses prêts à la Banque des territoires, direction de la Caisse des dépôts, et la gestion de ses placements financiers à la direction des gestions d'actifs de la Caisse.

Source : Cour des comptes, Observations définitives, « L'épargne règlementée (2016-2021) », septembre 2022

Les sommes non centralisées doivent en priorité être utilisées par les établissements pour financer :

- les petites et les moyennes entreprises (PME) à hauteur d'au moins 80 %23(*);

- les projets contribuant à la transition énergétique ou à la réduction de l'empreinte climatique à hauteur d'au moins 10 % ;

- les entreprises de l'économie sociale et solidaire à hauteur d'au moins 5 %.

Aux termes de l'article L. 221-3 du code monétaire et financier, « les mineurs sont admis à se faire ouvrir des livrets A sans l'intervention de leur représentant légal ». Le livret ne peut pas être utilisé avant 12 ans. Ensuite, à partir de 16 ans, les mineurs peuvent ouvrir un livret A sans recueillir le consentement de leurs parents et peuvent également retirer des sommes sans intervention de leur représentant légal, sauf opposition de sa part, par la voie d'une notification à l'établissement dépositaire par lettre recommandée avec demande d'avis de réception.

Les encours du livret A s'élevaient à 343,1 milliards d'euros en 2021, après une collecte annuelle nette de 16,1 milliards d'euros24(*). Ils représentaient 13,8 % des placements financiers des ménages résidant en France au 31 décembre 2021, pour 55,7 millions de livrets ouverts25(*). Selon les données de la Banque de France, les ouvertures de livret A par les mineurs et les étudiants ont représenté 34 % des ouvertures totales et les encours des personnes âgées de moins de 25 ans ont affiché la plus forte progression en 2021 (+ 9 %). Ces personnes détiennent ainsi 27 % des livrets pour 12 % des encours, contre une part de 30 % dans la population totale26(*).

Les données inscrites dans l'étude d'impact indiquent que 21,7 milliards d'euros seraient exclusivement détenus par des mineurs.

c) Les plans d'épargne logement, un produit moins utilisé par les mineurs

Les représentants légaux du mineur peuvent lui ouvrir un compte épargne logement (CEL) ou un plan d'épargne logement (PEL). Il revient au représentant légal du mineur d'assurer la gestion de ces produits jusqu'aux 18 ans de l'enfant.

Les intérêts des CEL et des PEL ouverts après 2018 sont soumis au prélèvement forfaitaire unique (PFU) au taux de 30 %, à savoir 12,8 % pour l'impôt sur le revenu et 17,2 % pour les prélèvements sociaux.

2. La possibilité pour les mineurs ou pour les jeunes adultes de souscrire ou d'être le bénéficiaire de produits financiers

Parmi les produits financiers traditionnels, les mineurs n'ont pas seulement accès aux produits d'épargne règlementée, mais également à de l'épargne financière, potentiellement plus risquée.

a) La possibilité, pour le mineur, d'être titulaire d'un plan épargne logement ou d'une assurance vie

La détention d'un contrat d'assurance vie27(*) est réservée aux personnes physiques ayant la capacité juridique de souscrire ce contrat. Un mineur ne peut donc le faire seul :

- si le mineur à moins de 12 ans, les documents doivent être signés par les deux représentants légaux ;

- si le mineur a plus de 12 ans, son consentement est requis (article L. 132-4 du code des assurances).

Le représentant légal assure par ailleurs la gestion du contrat jusqu'aux 18 ans de l'enfant. Il peut dès lors choisir la composition du contrat, entre fonds euros et unités de compte.

b) Le plan d'épargne retraite, disponible pour toute personne physique, peut être ouvert pour un mineur par son représentant légal

Aux termes de l'article L. 224-1, le plan d'épargne retraite (PER) peut être ouvert par toute personne physique, sous la forme d'un compte-titres ou d'une assurance. Concrètement, cela signifie que les représentants légaux d'un mineur peuvent ouvrir un PER à son nom et y effectuer des versements.

Le PER fonctionne selon le principe de la gestion pilotée à horizon : la gestion est déléguée au gestionnaire du plan qui alloue les fonds en fonction du profil du titulaire et de façon à réduire progressivement la prise de risque au fur et à mesure que le titulaire approche de l'âge de son départ en retraite. La gestion pilotée est l'option de gestion « par défaut » du PER. De fait, elle vise également à encourager l'investissement en titres d'entreprises, cotées ou non : la durée du placement, avec une épargne « bloquée », sauf circonstances très particulières28(*), permet d'une part de pouvoir investir sur le temps long et de diversifier davantage les actifs investis et, d'autre part, de faire prendre un peu plus de risque à l'épargnant lorsqu'il est encore loin de l'échéance de son plan. Cette prise de risque permet le plus souvent d'obtenir des rendements plus élevés, avec une « désensibilisation » au risque au fur et à mesure de la vie du produit.

À la fin du mois d'avril 2023, les encours du PER individuel s'élevaient à 52,5 milliards d'euros, dont 46 % sur des unités de compte. 4,1 millions de personnes disposaient d'un PER, sans données permettant de distinguer les titulaires majeurs (en quasi-totalité) des titulaires mineurs. Les seules informations disponibles indiquent que 15,7 milliards d'euros ont été versés par 2 700 foyers fiscaux sur des PER ouverts au bénéfice de personnes à charge en 202029(*), le plus souvent avec l'objectif de contourner le plafond de déductibilité fiscale des versements des parents.

Le PER s'accompagne en effet lui aussi d'un avantage fiscal : le titulaire imposable à l'impôt sur le revenu peut déduire de son revenu global les sommes versées sur son PER, dans la limite de 10 % de ses revenus professionnels ou de 10 % du plafond annuel de la Sécurité sociale (article 163 quatervicies du CGI). Cette disposition s'apprécie à l'échelle du foyer fiscal et pour chacun de ses membres : le plafond sera alors, pour le mineur qui ne dispose pas de ressource, de 10 % le plafond annuel de la Sécurité sociale, soit 4 114 euros.

c) Le plan d'épargne en actions, un produit en revanche réservé aux majeurs

Le plan d'épargne en actions (PEA)30(*) est un produit permettant aux épargnants dont le domicile fiscal est situé en France de se constituer un portefeuille en actions investies directement ou via des fonds : 5,2 millions de PEA étaient ouverts à la fin de l'année 2022, pour un encours total de près de 101 milliards d'euros (112 milliards d'euros à la fin de l'année 2021)31(*).

Sont éligibles au PEA :

- les actions cotées ou, sous certaines conditions, les actions non cotées, les certificats d'investissement, les certificats de coopératives d'investissement, les certificats mutualistes, les parts de société à responsabilité limitée (SARL), les titres de capital de sociétés coopératives. Les sociétés émettrices de ces titres doivent disposer de leur siège dans l'Union européenne ou dans un État de l'Espace économique européen (EEE) (1° du I de l'article L. 221-31 du CMF) ;

- les parts de placements collectifs (actions de sociétés d'investissement à capital variable, fonds communs de placement, organismes de placement collectif en valeurs mobilières) investis au moins à 75 % en actions et titres de sociétés ayant leur siège dans l'Union européenne ou dans un État de l'EEE (2° du I de l'article L. 221-31 du CMF).

L'article 90 de la loi du 22 mai 2019 relative à la croissance et à la transformation des entreprises32(*) (Pacte) a ouvert la possibilité à tout majeur d'ouvrir un PEA, c'est-à-dire de fait aux jeunes majeurs rattachés au foyer fiscal de leurs parents. Le plafond de ce « PEA jeunes » est fixé à 20 000 euros, contre 150 000 euros pour le PEA « classique » pour une personne seule et 300 000 euros pour un couple.

Destiné à favoriser le soutien à l'économie française et européenne, le PEA, classique ou jeunes, bénéficie de conditions fiscales avantageuses : l'article 157 du CGI dispose ainsi que les produits et les plus-values procurés par les placements effectués dans le cadre d'un PEA ne sont pas soumis à l'impôt sur le revenu si aucun retrait n'est intervenu sur le plan pendant cinq ans, les produits et les plus-values demeurant toutefois soumis aux prélèvements sociaux (17,2 %)33(*). Le même régime fiscal et social s'applique aux dividendes capitalisés sur le PEA, sous la condition des cinq ans de détention (article 150-0 A du CGI).

II. LE DISPOSITIF PROPOSÉ : LA CRÉATION D'UN PLAN D'ÉPARGNE AVENIR CLIMAT RÉSERVÉ EXCLUSIVEMENT AUX MINEURS

Le I du présent article insère, au sein du chapitre Ier du titre II du livre II du code monétaire et financier (CMF), dédié aux produits d'épargne générale à régime fiscal spécifique, une section 7 ter intitulée « Plan d'épargne avenir climat ». Cette section serait composée de trois articles, réglant respectivement les modalités d'ouverture, de fonctionnement et de clôture du plan d'épargne avenir climat (PEAC).

Le II du présent article insère quant à lui une sous-section 1 bis au sein de la section 2 des chapitres II, III et IV du titre IV du livre VII du CMF afin d'appliquer les dispositions de la nouvelle section 7 ter en Nouvelle-Calédonie (1° du II), en Polynésie française (2° du II) et dans les îles Wallis et Futuna (3° du II). Pour ce faire, sont créés respectivement les articles L. 742-12-1, L. 743-12-1 et L. 744-11-1 du code monétaire et financier.

Le III du présent article précise enfin que l'ensemble de ces dispositions entre en vigueur au 1er janvier 2024.

A. UN PRODUIT DÉDIÉ AUX MINEURS ET BÉNÉFICIANT D'UN ABONDEMENT DE L'ÉTAT

1. Les conditions d'ouverture du plan d'épargne avenir climat

Aux termes du nouvel article L. 221-34-2 de la section 7 ter du code monétaire et financier, le plan d'épargne avenir climat (PEAC) est réservé aux personnes physiques âgées de moins de 18 ans et résidant en France à titre habituel. En l'état de la rédaction, l'ouverture ne requerrait pas l'intervention du représentant légal du mineur, qui ne pourra être titulaire que d'un seul plan. Toute personne pourra effectuer des versements en numéraire sur le plan, dans la limite d'un plafond global fixé par un arrêté du ministre chargé de l'économie.

Le PEAC pourra être proposé par un établissement de crédit ou par une entreprise d'investissement, qui se sera engagé à cet effet par convention avec l'État. Au sens de la directive dite « MIF 2 »34(*), un établissement de crédit est une entreprise dont l'activité consiste à recevoir du public des dépôts ou d'autres fonds remboursables et à octroyer des crédits pour son propre compte, tandis qu'une entreprise d'investissement désigne toute personne morale dont l'occupation ou l'activité habituelle consiste à fournir un ou plusieurs services d'investissement à des tiers ou à exercer une ou plusieurs activités d'investissement à titre professionnel.

Si le plan est ouvert l'année de naissance du titulaire, l'État verse un abondement, dont le montant sera également défini par arrêté.

L'article L. 221-34-2 renvoie enfin à un décret en Conseil d'État la détermination des modalités d'ouverture et de gestion du PEAC ainsi que les conditions dans lesquelles le titulaire du plan et son bénéficiaire légal bénéficient d'une information régulière et détaillée sur leurs droits et sur la performance du plan.

2. Les modalités de clôture du plan d'épargne avenir climat

Les modalités de clôture du PEAC sont directement liées aux bénéficiaires de ce produit, à savoir les mineurs. L'article L. 221-34-4 de la nouvelle section 7 ter du code monétaire et financier dispose ainsi qu'une fois atteint l'âge de 18 ans, les retraits partiels de sommes ou de valeurs n'entrainent pas la clôture du plan.

Avant cet âge, il est prévu que les droits constitués dans le cadre du PEAC ne puissent être partiellement ou totalement liquidés qu'en cas d'invalidité du titulaire ou de décès de l'un de ses parents. La liquidation est soumise à autorisation du représentant légal lorsque le titulaire a moins de 16 ans, tandis que s'il est âgé de 16 ans à 18 ans, il peut y procéder sauf opposition de son représentant légal.

Si le titulaire du plan décède avant ses 18 ans, le plan sera automatiquement clôturé et les sommes ou valeurs y figurant pourront être retirées par ses ayants droit.

B. UN PRODUIT D'ÉPARGNE DESTINÉ À SOUTENIR L'ÉCONOMIE PRODUCTIVE ET LA TRANSITION ÉCOLOGIQUE

Le nouvel article L. 221-34-3 de la section 7 ter du CMF encadre la destination des versements effectués sur le plan d'épargne avenir climat. Ils devront ainsi être affectés à « l'acquisition de titres financiers contribuant au financement de l'économie productive et de la transition écologique », tout « en offrant une protection suffisante de l'épargne investie et en prenant en considération les modalités de gestion financière du plan ».

Il s'agit notamment de prendre en compte le fait que les sommes investies devront être disponibles lorsque le titulaire du plan atteindra sa majorité. À cet égard, les versements devront être affectés selon une allocation permettant de réduire progressivement les risques financiers pour le titulaire, ce qui peut être qualifié de gestion pilotée par horizon, à l'instar de ce qui est prévu pour le plan épargne retraite. Le PEAC ne prendrait dès lors pas nécessairement la forme d'un livret d'épargne règlementée au sens du livret A ou du livret jeune.

Le même article L. 221-34-3 prévoit toutefois que les versements pourront, en vue de leur placement, être en tout ou partie centralisés auprès d'un établissement public, dans des conditions fixées par décret en Conseil d'État. Selon la présentation de ce dispositif par le Gouvernement, cet établissement devait être la Caisse des dépôts et consignations.

De nouveau, les titres dans lesquels le PEAC pourra être investi, les principes d'allocation de l'épargne et les stratégies d'investissement pouvant être proposées par le PEAC seront définis par arrêté du ministre chargé de l'économie.

III. LA POSITION DE LA COMMISSION DES FINANCES : LA PRÉSENTATION D'UN DISPOSITIF INCOMPLET, QUI NÉCESSITE D'IMPORTANTES CLARIFICATIONS SUR LE FONCTIONNEMENT MÊME DE CE PLAN D'ÉPARGNE AVENIR CLIMAT

Les objectifs poursuivis par la création du plan d'épargne avenir climat (PEAC) peuvent être partagés et même soutenus par la commission des finances : il s'agit à la fois de soutenir les priorités de financement de l'économie française et la transition écologique tout en permettant aux mineurs de se constituer un capital en vue de leur entrée dans la vie active (études, logement, etc.).

Le rapporteur relève toutefois, et elle s'en est étonnée auprès du Gouvernement, que le dispositif présenté dans le présent projet de loi n'était pas finalisé. Les modalités de fonctionnement du PEAC, telles que précédemment explicitées, ne permettent pas de comprendre clairement en quoi consistera ce produit, avec une oscillation entre un livret et un produit financier. Le Gouvernement avait annoncé, à grand renfort de communication, le lancement d'un produit « grand public », géré par la Caisse des dépôts. Les auditions et les travaux menés par le rapporteur ont montré qu'il ne s'agissait pas du tout du produit qui serait finalement proposé.

Or, contrairement à ce qui a pu lui être suggéré, clarifier les caractéristiques de ce nouveau produit d'épargne ne pouvait attendre la navette parlementaire : le Sénat doit pouvoir se prononcer en connaissance de cause sur la création du PEAC.

Après des échanges avec le Gouvernement, le rapporteur a donc proposé à la commission d'adopter l'amendement COM-371, qui réécrit entièrement le dispositif. Les principales modifications sont présentées ci-après, la commission estimant toutefois que d'autres clarifications pourraient être apportées en vue de la séance publique.

A. ALIGNER LE PLAN D'ÉPARGNE CLIMAT SUR LES MODALITÉS DE FONCTIONNEMENT DU PLAN D'ÉPARGNE RETRAITE

1. Une oscillation entre livret d'épargne règlementée et produit financier tranchée en faveur de ce dernier

Le Gouvernement a longtemps hésité, tant dans sa communication en amont du projet de loi que dans le dispositif même, entre créer un produit proche d'un livret règlementé, avec un rôle majeur pour la Caisse des dépôts et consignations, et créer un produit financier, répondant davantage à l'impératif de financer l'économie « productive », avec un actif un peu plus risqué.

L'amendement adopté par la commission exclut définitivement l'option du livret d'épargne centralisée au sens du livret A ou du livret jeune : le PEAC prendra la forme d'un produit d'épargne avec acquisition de titres, sous la forme d'actions ou d'obligations. Comme pour le plan d'épargne en actions, les titres éligibles devront concerner d'abord les entreprises françaises, ensuite européennes.

Il ne s'agit donc pas de proposer un nouveau produit règlementé, alors qu'il en existe déjà plusieurs accessibles aux mineurs (livret A, livret jeune et PEL), mais un produit plus en adéquation avec le profil d'investissement d'un mineur, à savoir un profil de long terme, avec la possibilité de bloquer les sommes versées sur le plan. La constitution d'une épargne pour le mineur n'est en effet généralement pas soumise à des contraintes de liquidité ou de mise à disposition immédiate, mais réservée aux études ou à l'entrée dans la vie active.

Le PEAC prendra donc la forme soit d'un contrat de capitalisation (forme « assurantielle ») soit d'un compte-titres associé à un compte en espèces. Dans le premier cas, les assureurs et les autres acteurs intervenant dans la distribution devront se conformer aux exigences de la directive sur la distribution d'assurance (dite DDA)35(*), sous la supervision de l'Autorité de contrôle prudentiel et de résolution, tandis que, dans le second cas, les intermédiaires devront respecter les exigences de la directive dite MIF 2, sous la supervision de l'Autorité des marchés financiers.

Le nombre de personnes pouvant distribuer ce produit est par conséquent élargi : en plus des établissements de crédit et des entreprises d'investissement, les entreprises d'assurance, les mutuelles et les institutions de prévoyance pourront le distribuer.

Créer un livret d'épargne règlementée n'apparaissait par ailleurs pas comme l'option la plus adaptée. Il existe déjà deux livrets d'épargne pour les mineurs ; créer un troisième livret n'aurait pas contribué à la diversification de leur épargne et n'aurait pas nécessairement permis d'orienter les versements vers le financement de l'économie réelle et de la transition écologique. Pour les banques également, la création d'un nouveau livret d'épargne règlementée aurait pu être source de difficultés, dans le contexte de la hausse du taux du livret A et au regard de la comptabilisation de l'épargne règlementée dans leur bilan. La part des encours centralisés auprès de la Caisse des dépôts et consignations n'apparait en effet plus à l'actif des bilans des banques mais vient minorer les dettes d'épargne collectée, au passif.

À l'instar de ce qui était prévu dans le dispositif initial, le PEAC serait toujours réservé aux personnes physiques âgées de plus de 18 ans et résidant en France à titre habituel, une personne ne pouvant être titulaire que d'un seul plan. La disposition selon laquelle cette ouverture ne requière pas l'intervention du représentant légal du mineur est toutefois retirée, ce qui permet d'assurer la conformité de ses dispositions à celles du code civil.

Le plafond d'encours, défini par arrêté, serait a priori identique à celui du livret A, soit 22 950 euros. Toute personne aura la possibilité d'effectuer des versements sur le plan, sans nécessairement qu'elle ait de liens de parenté avec le mineur.

2. Un produit qui s'inspirerait du plan d'épargne retraite

a) Une gestion pilotée à horizon

Tel que modifié par la commission, le PEAC s'inspirerait très largement des modalités de fonctionnement du plan d'épargne retraite (PER), avec notamment une gestion pilotée à horizon obligatoire. Ainsi, sauf décision contraire et expresse du titulaire - ou de son représentant légal le cas échéant - une désensibilisation progressive du risque est prévue, en fonction de l'horizon de déblocage des sommes, à savoir 18 ans ou, pour les plans ouverts après le 13e anniversaire du titulaire, cinq ans après l'ouverture.

Concrètement, des actifs plus risqués, mais généralement plus rémunérateurs, sont choisis en début de « vie » du produit tandis que, au fur et à mesure que l'âge de la retraite (PER) ou de déblocage des fonds (PEAC) se rapproche, des actifs moins rémunérateurs mais plus sécurisés sont privilégiés. L'allocation de l'épargne doit ainsi permettre, comme proposé dans le dispositif adopté par la commission, de « réduire progressivement les risques financiers pour le titulaire ».

Pouvoir bloquer les sommes et investir à long terme emportent deux effets : la possibilité d'obtenir des rendements plus élevés, avec une prise de risque également plus élevée en contrepartie, et la possibilité de désensibiliser progressivement le portefeuille au risque, en rééquilibrant l'allocation des actifs. Ainsi, si le capital du plan d'épargne avenir climat ne sera pas garanti par l'État, contrairement aux livrets d'épargne règlementée, la garantie proviendrait de l'investissement à long terme et de cette stratégie de désensibilisation, similaire à celle qui prévaut pour le PER. Les principes d'allocation de l'épargne ainsi que les stratégies d'investissement pouvant être proposées seront définis par décret en Conseil d'État.

Le blocage des fonds est intrinsèquement lié au produit proposé et doit permettre de pouvoir investir dans des infrastructures, dans la décarbonation des industries, dans des petites et moyennes entreprises non cotées ou dans les secteurs innovants. Certains fonds, par exemple dans les nouvelles technologies en matière de santé ou d'environnement, ont besoin de durées de blocage particulièrement longues pour mettre en place leur stratégie et pour dégager une plus-value.

b) Des modalités de blocage des fonds précisées

Le dispositif proposé par la commission, contrairement au dispositif initial, est plus explicite sur le blocage des sommes. Les sommes seront bloquées jusqu'aux 18 ans du titulaire, à la condition que l'ouverture du plan date de plus de cinq ans.

Le dispositif initial contenait en ce sens une ambiguïté : les mineurs pouvaient ouvrir ce plan à n'importe quel âge. Or, ce plan est basé sur des investissements dans des actifs plus risqués et suppose une durée de blocage minimale ainsi que la mise en place d'une stratégie de désensibilisation au risque. L'amendement remédie à cette difficulté : si un mineur ouvre son PEAC pour son 16e anniversaire, les sommes ne seront pas débloquées pour ses 18 ans mais à compter de son 21e anniversaire.

Il est toutefois important, et l'amendement de la commission a repris en ce sens les dispositions du texte initial, que des dérogations soient permises. Des déblocages exceptionnels pourront ainsi être autorisés en cas d'invalidité ou de décès du titulaire du plan ainsi qu'en cas de décès de l'un de ses parents.

Le dispositif de la commission conserve également le fait que le PEAC ne sera pas clôturé avant les 25 ans du titulaire. En revanche, aucun versement ne sera possible à partir de 18 ans ou de la fin de la période de blocage de cinq ans pour les plans ouverts à partir du 13e anniversaire du titulaire.

Enfin, le rapporteur insiste sur la vigilance dont il faudra faire preuve concernant les frais appliqués à ce produit. La commission a adopté en ce sens un amendement à l'article 15 visant à reprendre l'article 4 de la proposition de loi relative à la protection des épargnants de Jean-François Husson et Albéric de Montgolfier, adoptée par le Sénat le 31 janvier dernier. Cet article vise à renforcer la transparence sur les frais de gestion en confiant cette mission à un observatoire des frais et de la performance de l'épargne : l'amendement adopté à l'article 15 intègre dans cette mission de surveillance le suivi de l'évolution des frais et de la performance des plans d'épargne avenir climat.

La possibilité demeure de prévoir, comme pour le PER, qu'un décret détermine le plafond des frais appliqués au titulaire du plan, que ce soit pour son ouverture, sa tenue, son transfert ou les transactions opérées.

c) Un rôle à revoir et à préciser pour la Caisse des dépôts

Du fait de la nature même du PEAC, tel que modifié par l'amendement adopté par la commission, il n'est plus prévu qu'un établissement public soit chargé du placement des encours du plan. De fait, le rôle de la Caisse des dépôts et consignations, puisqu'il s'agissait bien de l'établissement visé par le Gouvernement dans son dispositif initial, doit être redéfini.

D'après les informations transmises par le Gouvernement au rapporteur, la Caisse des dépôts pourrait contribuer à la définition de l'univers d'investissement des PEAC ou animer un comité de pilotage annuel du PEAC en définissant des thématiques prioritaires, avec la publication d'un rapport annuel pouvant par exemple rendre compte des investissements effectués.

3. Des incertitudes persistantes quant à l'allocation des fonds au financement de la transition écologique et de l'industrie verte

Le dispositif proposé par la commission reprend les dispositions du texte initial visant à ce que les versements effectués sur le PEAC soient affectés au « financement de l'économie productive et de la transition écologique ».

Pour s'assurer que les placements sur le PEAC respectent bien ces objectifs et ce fléchage, il conviendra de s'assurer de la bonne sélection des placements proposés à la souscription. À ce stade, le dispositif renvoie à un décret le soin de déterminer les titres dans lesquels les versements effectués sur le PEAC pourront être investis.

Or, l'objectif étant de flécher l'épargne des mineurs vers l'économie productive mais aussi vers la transition écologique, ces critères pourraient devoir être précisés, par exemple en renvoyant aux labels d'investissement responsable36(*), à l'instar de ce qui est proposé à l'article 15 du présent projet de loi pour les unités de compte dans les contrats d'assurance vie. Ce serait d'autant plus pertinent que les labels ISR et Greenfin sont en cours de révision : pour le label ISR, il s'agirait notamment de renforcer les exigences de sélectivité du label et d'introduire une dimension « climat » minimale, avec des exclusions sectorielles37(*).

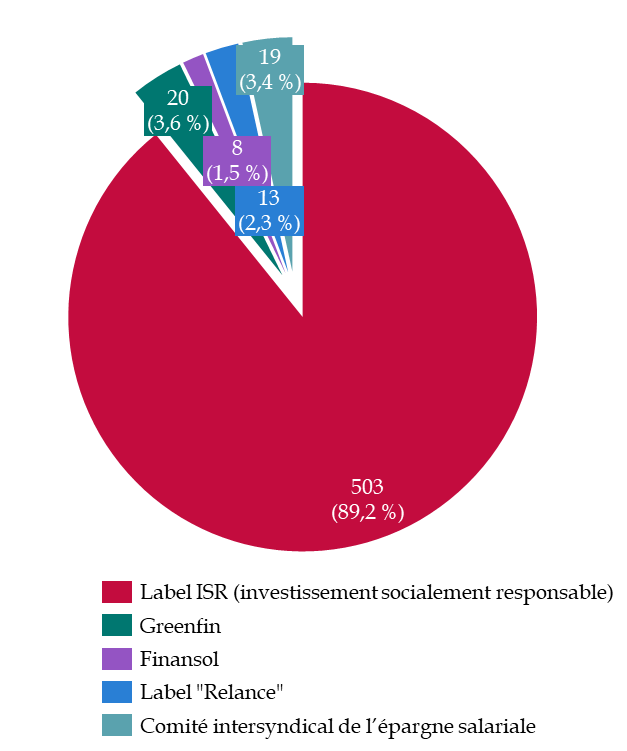

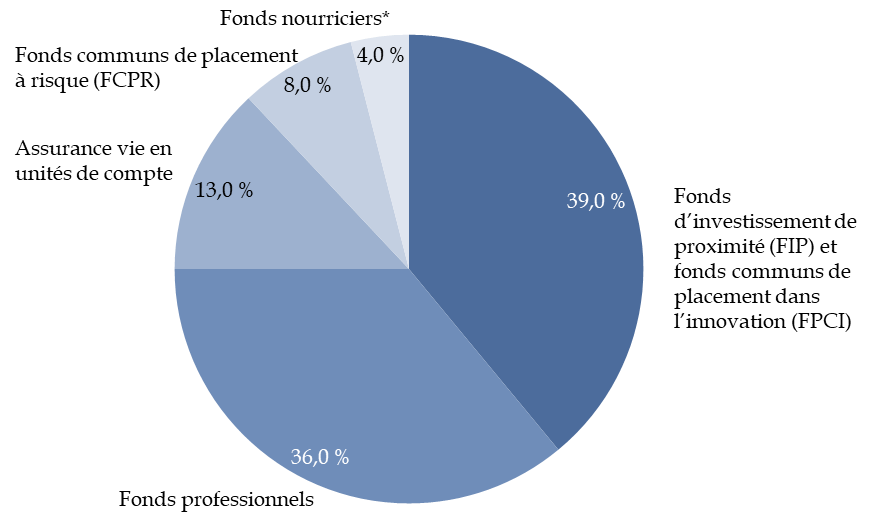

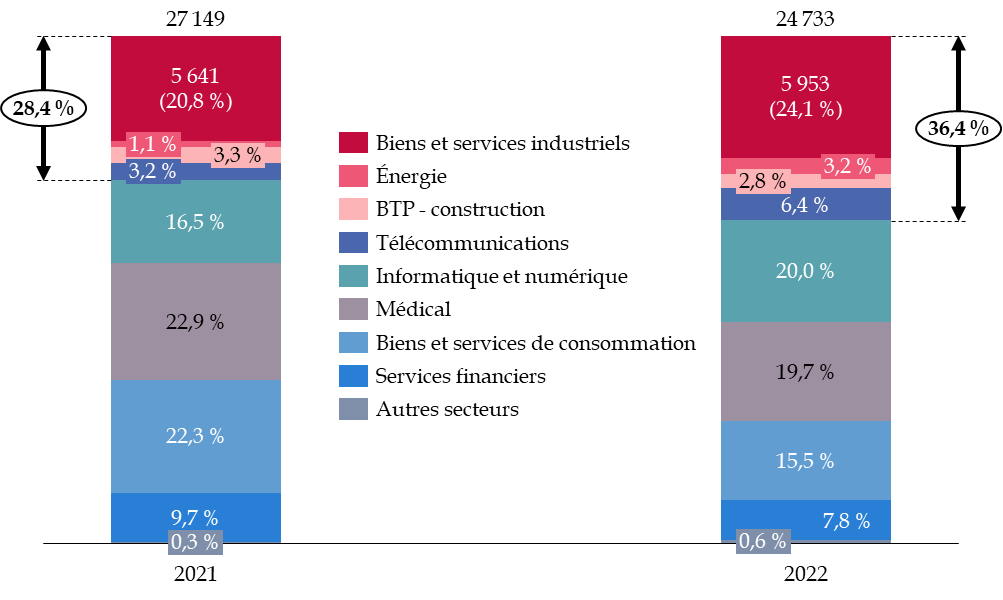

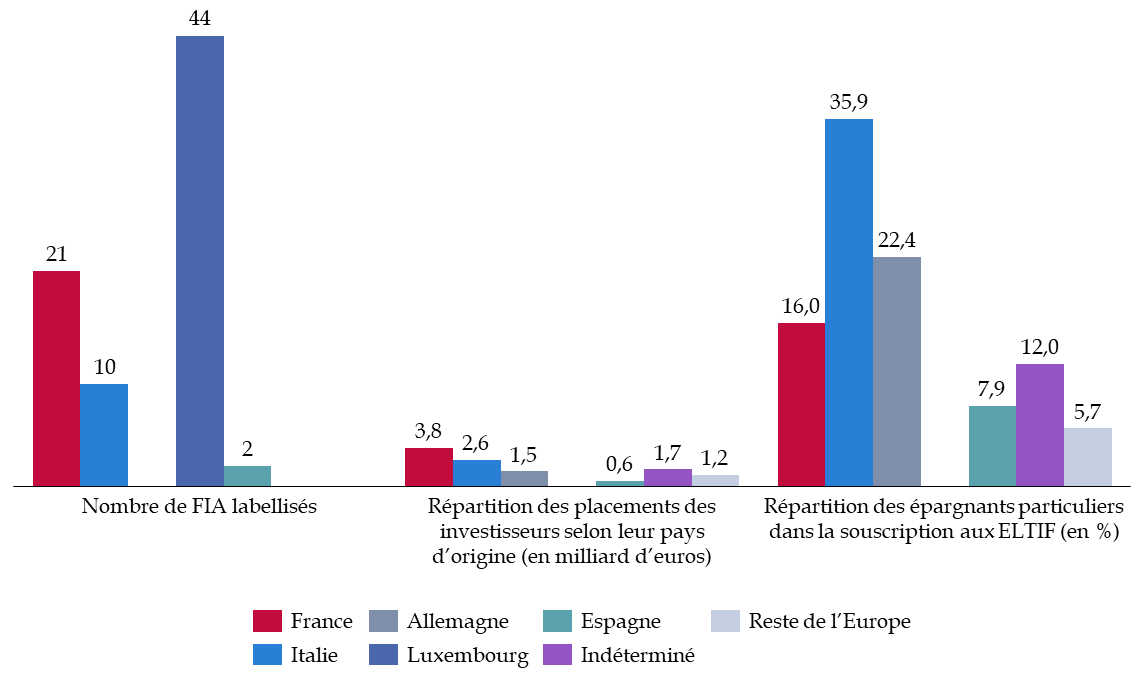

Encours des fonds français et

étrangers

labellisés en France au

31 mars 2021

(en milliards d'euros et en %)

Source : commission des finances,

d'après le

bulletin

septembre-octobre 2021 de la Banque de France

Un autre point d'accroche consisterait en l'investissement dans des fonds dits « article 8 » et « article 9 » du règlement européen sur la publication d'informations en matière de durabilité dans le secteur des services financiers (SFDR)38(*). Ce règlement impose aux acteurs financiers de publier des informations relatives à leurs pratiques en matière de durabilité mais aussi à leurs assertions concernant la classification de leurs produits. Les fonds dits « article 8 » sont supposés mettre en avant des caractéristiques environnementales ou sociales tandis que les fonds dits « article 9 » sont supposés avoir un objectif d'investissement durable, avec une prise en compte des trois dimensions de l'ESG (environnement, social, gouvernance).

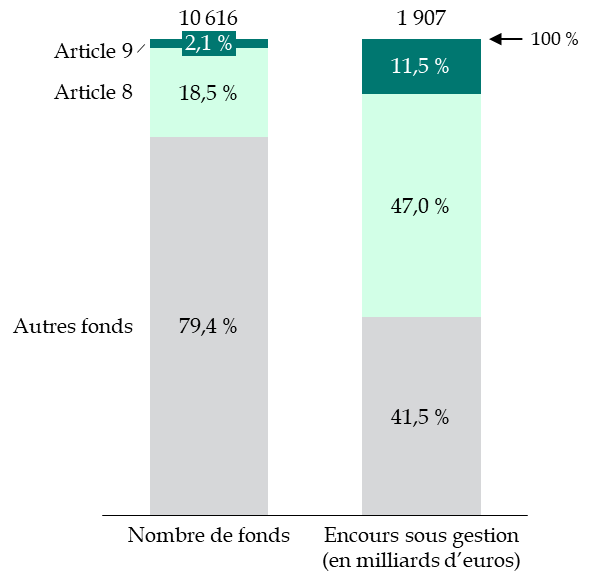

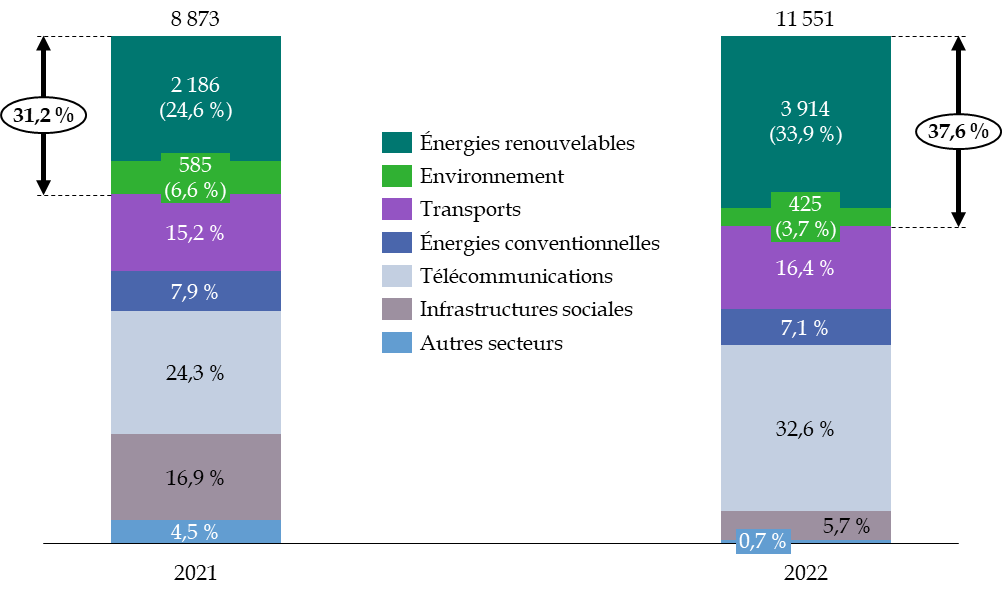

Classification des fonds français au regard

du règlement SFRD

au 31 décembre 2021

Source : commission des finances, d'après les données de l'Autorité des marchés financiers, « État des lieux des classifications SFDR sur le marché des fonds français et exposition des portefeuilles aux secteurs fossiles à fin 2021 », mars 2023

Toutefois, face aux critiques sur cette classification, qui ne constitue en effet pas un label et présente des risques importants de greenwashing - les gestionnaires classant eux-mêmes leurs fonds en article 8 ou en article 9 - des travaux ont été engagés par la Commission européenne, par l'Autorité européenne des marchés financiers (ESMA) et par les autorités de supervision nationales pour inclure des exigences minimales. L'AMF a publié ses propositions au mois de février 2023, parmi lesquelles figurent39(*) :

- l'obligation de prévoir qu'une part minimale des actifs sous-jacents des produits « article 9 » corresponde à des investissements dans des activités alignées avec la taxinomie verte européenne ;

- l'obligation pour les producteurs des fonds article 8 et article 9 d'adopter une approche ESG dans leur processus de décision d'investissement relatif aux actifs sous-jacents de ces produits ;

- l'exclusion, dans les fonds article 9, des investissements dans les activités du secteur des combustibles fossiles qui ne sont pas alignées avec la taxinomie verte. Les fonds article 8 pourraient continuer d'investir dans ces activités, sous réserve que les entreprises soient engagées dans une transition ordonnée, clairement définie ;

- l'introduction d'une part minimale d'investissements dans des actifs et des activités en transition, là-encore sous réserve d'une définition stricte.

Le rapporteur partage ces objectifs : si le règlement SFDR ne peut constituer à ce stade une base de référence pour l'allocation des versements effectués sur le PEAC, il pourrait le devenir sous réserve d'y apporter des modifications en termes d'éligibilité des actifs.

D'après les informations transmises au rapporteur, le Gouvernement se serait à tout le moins engagé à exclure les investissements dans les activités les plus polluantes. Par ailleurs, en plus de cibler les fonds labellisés, le décret pourrait inclure des cahiers des charges à respecter pour être éligibles au PEAC. Procéder par cahier des charges permettrait de ne pas attendre la mise en place d'un label pour, par exemple, investir dans des sociétés non cotées ou des activités en transition.

En effet, et c'est un point sur lequel le rapporteur a insisté en commission, les financements ne doivent pas être exclusivement réorientés vers ce qui est déjà « vert », par exemple au sens de la taxinomie européenne, mais doivent surtout venir soutenir les secteurs et les entreprises engagés dans une stratégie de transition crédible et qui ont besoin d'importants investissements pour financer leur décarbonation.

B. CONTRAIREMENT AUX ANNONCES DU GOUVERNEMENT D'UN PRODUIT « GRAND PUBLIC », LE PEAC SERA RÉSERVÉ AUX MÉNAGES AVERTIS

1. Un produit réservé aux ménages avertis et disposant d'épargne disponible

Les caractéristiques du PEAC, à savoir une gestion pilotée à horizon intégrant un certain niveau de risque, l'absence de garantie publique sur les encours et le blocage des sommes, conduisent de fait à ce que ce nouveau produit financier s'adresse plutôt à des ménages avertis. Le produit présentera en effet l'avantage d'être présenté par les conseillers bancaires, s'il est adapté au profil du ménage.

De même, les ménages concernés disposeront par définition d'une capacité à épargner à la fois pour eux et pour leurs enfants. Ceux disposant d'une plus faible capacité d'épargne privilégieront sans doute d'abord des produits dont le capital est garanti, avec un taux d'intérêt fixe, comme le livret A et le livret jeune.

Il ne s'agit donc pas d'un produit « grand public », contrairement aux annonces du Gouvernement en amont de la présentation de ce projet de loi. Le fait de proposer un produit en adéquation avec les préférences financières des plus jeunes, qui privilégient davantage les enjeux environnementaux et de transition, ne veut pas dire que cela sera suffisant pour les conduire à souscrire ce produit : la sécurité et le rendement demeurent les principaux aiguillages en matière d'épargne.

Pour autant, cela ne veut pas dire que ce produit ne devra pas être proposé aux ménages de la classe moyenne, à condition qu'ils disposent d'un conseil adéquat.

2. L'abondement de l'État apparaît dès lors peu justifié, au contraire de la défiscalisation des produits, au bénéfice du mineur

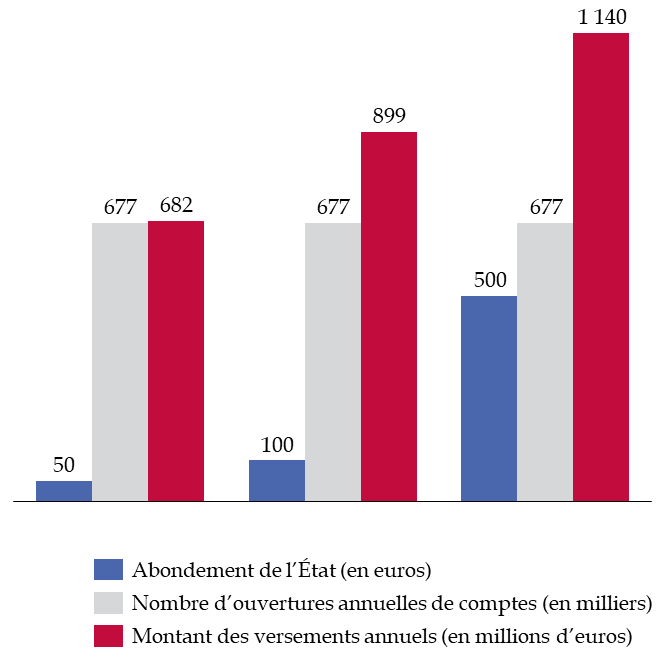

Au regard du public ciblé par le PEAC, la commission a supprimé l'abondement de l'État. Le rapport coût / bénéfice de cet abondement public apparaît très défavorable, avec un effet incitatif limité pour les publics ciblés par ce produit, mais un coût important pour l'État de l'ordre de 34 millions d'euros à 677 millions d'euros selon le montant choisi (50 euros ou 500 euros)40(*), qui serait qui plus est défini par voie règlementaire.

La mise en place d'un abondement de l'État présente par ailleurs un risque d'effet d'aubaine : certains ménages pourraient ouvrir un PEAC simplement pour bénéficier de l'abondement de l'État, sans l'alimenter ensuite, ce qui serait contreproductif au regard des objectifs affichés en matière de financement de l'économie productive et de la transition écologique.

L'une des solutions consisterait à mettre en place des obligations de versements minimaux, sur une période minimale. Or, une telle solution, d'apparence simple, soulève dans les faits deux difficultés majeures :

- comment s'assurer que les conditions sont respectées ? Cette mission pourrait être confiée aux gestionnaires du plan, ce qui nécessiterait de leur part la mise en place d'un suivi fin de chacun des plans ouverts auprès d'eux. C'est différent, en termes de charge, de ce qui était par exemple prévu pour les plans d'épargne logement ouverts avant 2018 et le versement d'une prime d'État selon la durée de détention (et donc les intérêts acquis) et l'affectation de la somme ;

- comment recouvrer, le cas échéant, la somme initialement versée par l'État ? En cas de non-respect des obligations de versements, se pose la question de savoir qui serait chargé de recouvrer la somme, entre les gestionnaires, dont ce n'est pas la mission, et encore moins s'agissant d'un abondement public, et l'émission d'un titre de recouvrement par l'État, une procédure relativement coûteuse. Si l'abondement versé par l'État n'est que de 50 euros, le rapport entre le coût du recouvrement et la somme recouvrée risque d'être très faible ;

- comment tenir compte des situations particulières ? Il pourrait très bien être envisagé que des ménages soient incapables, sur quelques mois ou un an, de verser le minimum requis, parce qu'ils connaissent des difficultés financières par exemple ou des changements de situation (famille, emploi). Il serait impossible de prévoir par voie règlementaire l'ensemble de ces situations et les assouplissements qui pourraient être prévus dans ce cas, par exemple un allongement du délai laissé pour verser la somme minimale. Se poserait également la question de savoir à qui reviendrait d'apprécier la situation du ménage.

En revanche, et comme le prévoit l'amendement adopté par la commission, le risque associé au PEAC sera contrebalancé par une fiscalité avantageuse à la liquidation : les produits des versements effectués sur le PEAC seront entièrement défiscalisés, ce qui bénéficiera au titulaire, entrant dans la vie active ou en études.

Le Gouvernement avait fait part de son intention de mettre en place, dans le projet de loi de finances pour 2024, un régime fiscal et social similaire à celui du livret A, avec une exonération d'impôt sur le revenu et de prélèvements sociaux. L'amendement de la commission a intégré cette exonération : il convient de préciser le plus en amont possible et dans un même véhicule législatif toutes les caractéristiques de ce produit d'épargne. Il ne s'agit pas de fait d'une perte de recettes pour l'État, ce produit n'existant pas aujourd'hui, mais d'une anticipation du manque à gagner, de l'ordre de 10 à 17 millions d'euros selon le niveau de recours au plan d'épargne avenir climat et le volume des versements41(*).

3. Des interrogations sur la capacité de ce nouveau produit à réorienter l'épargne des mineurs

Dans ses prévisions sur le coût et sur le recours au PEAC, le Gouvernement s'est appuyé sur l'hypothèse que tous les mineurs disposeraient de ce produit, afin de pouvoir disposer de l'abondement de l'État (677 000 comptes ouverts chaque année). Il estime ensuite que les versements initiaux des ménages aisés varieraient selon l'abondement initial42(*), mais pas les versements annuels moyens, estimés à 295 euros pour un ménage modeste et plus de 500 euros pour un ménage aisé.

Prévision des versements annuels sur le

plan d'épargne avenir climat

en fonction de l'abondement de

l'État

Source : commission des finances, à partir des données de l'étude d'impact

Les prévisions du Gouvernement semblent toutefois particulièrement optimistes, pour trois raisons.

D'abord, comme cela a été précédemment expliqué par le rapporteur, le PEAC n'est pas, contrairement à ce que le Gouvernement a pu affirmer, un « produit grand public ». Il s'adresse aux ménages bénéficiant d'un certain niveau d'éducation financière et d'une épargne disponible suffisamment importante pour pouvoir épargner pour eux, pour leurs enfants et pour pouvoir s'engager dans une stratégie de diversification de leur patrimoine financier et de prise de risques.

Ensuite, et à titre de comparaison, il convient de

souligner que le livret jeune n'a pas connu le succès

escompté : seuls 15 % des mineurs sont

titulaires d'un livret jeune alors même que ce produit a

été créé spécialement pour ce public et

qu'il présente un taux de rendement au moins égal à celui

du livret A. Les encours ont même connu une décollecte nette

en 2021

(- 400 millions d'euros). Il n'est donc pas

possible d'inférer de la création d'un produit

spécifiquement dédié aux mineurs une réorientation

des flux d'épargne, en particulier si ce produit s'avère plus

risqué.

Enfin, il serait illusoire, comme le Gouvernement peut le laisser sous-entendre dans l'étude d'impact, qu'une partie substantielle des 40 milliards d'euros d'épargne liquide des mineurs seraient alloués vers ce nouveau produit. D'une part, certains ménages ont des profils très averses au risque et, d'autre part, comme cela a été expliqué, le PEAC ne s'adresse pas à l'ensemble des ménages.

Le Gouvernement présume d'ailleurs des préférences financières des mineurs, qui seraient plus sensibles aux enjeux environnementaux et à une gestion plus durable et responsable de leurs placements. S'il est vrai que les sondages menés auprès des épargnants témoignent d'une plus grande préoccupation pour ces enjeux parmi les plus jeunes, une note de précaution doit être introduite puisqu'ils ne portent pas sur des mineurs mais concernent généralement les moins de 24 ans ou 35 ans.

4. Des dispositions bienvenues en matière d'éducation financière

Il n'en demeure pas moins que le PEAC pourra contribuer à l'éducation financière des titulaires, tant du point de vue du fonctionnement de ce produit financier que des enjeux de gestion.

À ce titre, et sur un sujet connexe, dans le cadre d'une enquête sur les offres bancaires dédiées aux mineurs, l'ACPR a relevé que l'un des axes d'amélioration en la matière avait trait à l'information et à l'implication du mineur43(*). Figure notamment parmi les bonnes pratiques identifiées par l'autorité de supervision la remise d'une fiche d'information détaillée sur le fonctionnement du compte.

Le rapporteur soutient à cet égard la mise à disposition d'une information régulière et détaillée pour les titulaires du plan, plaidant depuis de nombreuses années pour que la France s'inspire de ses voisins pour renforcer l'éducation financière de la population, à commencer par les plus jeunes, les futurs épargnants et investisseurs. En l'espèce, les informations porteraient a minima sur la performance du plan pour chaque actif du plan et sur le niveau des frais, l'objectif étant de s'assurer que ces informations soient rédigées de manière suffisamment pédagogique pour être accessibles aux mineurs, à partir d'un certain âge. Cette information pourrait également inclure l'impact environnemental du portefeuille.

Ces obligations en termes d'éducation financière pourront utilement trouver à s'articuler avec ce que propose la Commission européenne dans le cadre de la Retail investment strategy44(*) et la proposition d'insérer un nouvel article dans la directive MIF 2 pour imposer aux États membres de promouvoir des mesures encourageant l'éducation financière en matière d'investissement responsable.

*

Enfin, l'amendement de la commission aménage la date d'entrée en vigueur du dispositif, en la repoussant du 1er janvier 2024 à une date qui ne pourra être plus tardive que le 1er juillet 2024. D'une part, les incertitudes qui ont pesé sur les modalités de fonctionnement du plan d'épargne avenir climat ne sont pas de nature à permettre aux distributeurs de pouvoir proposer ce produit dès le 1er janvier 2024. D'autre part, la commercialisation d'un nouveau produit suppose des développements informatiques et de formation pour les distributeurs et les gestionnaires.

Décision de la commission : la commission des finances propose à la commission des affaires économiques d'adopter cet article ainsi modifié.

ARTICLE 17

Contribution accrue de l'assurance vie et

du plan d'épargne retraite au financement d'actifs réels et

renforcement de la protection des épargnants

. Le présent article vise à encourager l'orientation de l'épargne placée en assurance vie et sur des plans épargne retraite (PER) vers les PME et les ETI. Il prévoit que le gestionnaire de contrats d'assurance vie et de PER propose à l'épargnant qui souhaite détenir un de ces produits une gestion pilotée comprenant une part minimale d'investissement dans les entreprises non cotées ou certaines PME cotées. Pour renforcer la portée de cette obligation de proposition, l'article vise également à assouplir certaines règles relatives à l'investissement des sommes du PER et de l'assurance vie. En contrepartie de ce qui peut constituer une prise de risque accrue pour l'épargnant, il introduit un devoir de conseil tout au long du contrat. Ces dispositions, qui s'appliqueraient aux contrats conclus avec les mutuelles, n'entreraient en vigueur qu'un an après la publication de la loi et uniquement pour les contrats conclus à compter de cette entrée en vigueur.

Soucieuse de renforcer la portée opérationnelle du texte, la commission a adopté deux amendements identiques COM-373 du rapporteur et COM-93 de Mme Paoli-Gagin visant à garantir que, au sein la part minimale d'investissement proposée en gestion pilotée, le quota des unités de compte investies en actifs non cotés ne peut être inférieur à un seuil fixé par ledit arrêté.

Dans la lignée de la proposition de loi tendant à renforcer la protection des épargnants adoptée par le Sénat le 31 janvier 2023, elle a également voté un amendement COM-372 du rapporteur visant, tout d'abord, à définir le mandat d'arbitrage en assurance vie, lequel ne fait pas l'objet d'un encadrement juridique spécifique ce qui donne lieu à un ensemble de pratiques hétérogènes parfois préjudiciables à l'épargnant, ensuite, à renforcer la transparence sur les frais de gestion en assurance vie et, enfin, à consolider le devoir de conseil en prévoyant que l'épargnant soit averti, au moment de la souscription ou de l'adhésion, de l'existence d'un devoir de conseil au cours du contrat. Le gestionnaire devra également, pour proposer un contrat correspondant aux besoins et exigences exprimés par l'épargnant, tenir compte de ses préférences en matière de durabilité.

La commission propose à la commission des affaires économiques d'adopter cet article ainsi modifié.

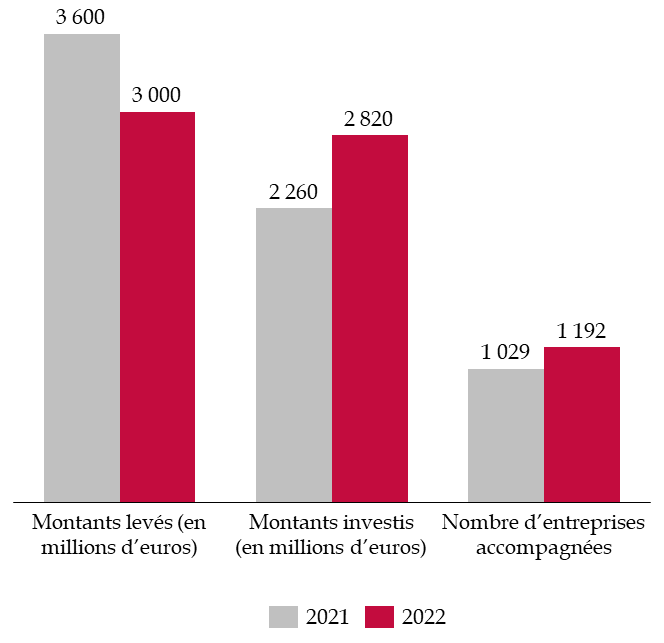

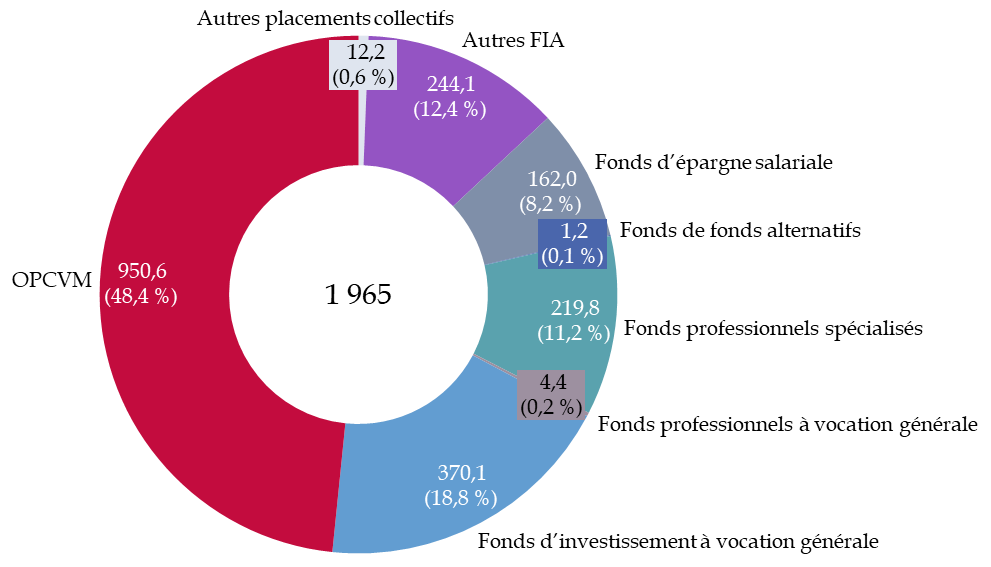

I. LE DROIT EXISTANT : UNE ÉPARGNE PLACÉE EN ASSURANCE VIE ET EN PLANS ÉPARGNE RETRAITE CONTRIBUANT PEU AU FINANCEMENT D'ACTIFS NON COTÉS

A. L'ASSURANCE VIE ET LES PLANS ÉPARGNE RETRAITE : UN VOLUME D'ÉPARGNE IMPORTANT ET RELATIVEMENT SÉCURISÉ AUX MODES DE GESTION VARIÉS

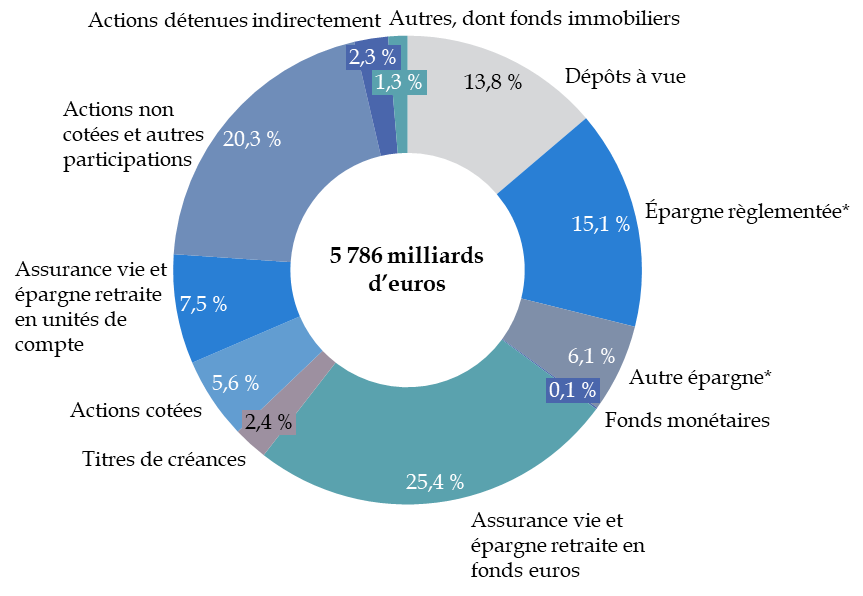

1. L'assurance vie : des modes de gestion divers pour les contrats exprimés en unités de compte qui peuvent être investis en actifs plus risqués

L'assurance vie représente, avec un encours de 1 893 milliards d'euros fin avril 202345(*), un tiers du patrimoine financier des Français. Fin 2022, 75 % de l'encours de l'assurance vie était investi en fonds « en euros » - le capital est dans ce cas garanti par l'assureur et les intérêts sont acquis une fois versés - et 25 % en unités de comptes46(*), qui sont des supports d'investissement - le risque de perte est alors supporté par l'épargnant.