B. DANS LE CONTEXTE DE L'APRÈS-CRISE, LE LEVIER FISCAL SEMBLE INADAPTÉ POUR ACCOMPAGNER LA REPRISE DES ACTIVITÉS

La présente proposition de loi prévoit :

• une majoration pérenne, à 75 %, du taux de la réduction d'impôt pour les dons consentis au profit des associations à vocation sportive, culturelle et récréative ;

• la création d'un crédit d'impôt assis sur les souscriptions versées en 2021 à ces associations.

Or, il ressort des travaux menés par la rapporteure que, du point de vue des associations, l'enjeu principal réside actuellement dans la capacité à retrouver des adhérents et des bénévoles, afin de pouvoir relancer les activités . A cet égard, force est de constater que le dispositif proposé semble relativement inadapté.

En premier lieu, la majoration de la réduction d'impôt vise à encourager les dons alors que ces derniers ne représentant que 4,6 % des financements associatifs , soit une part nettement inférieure aux subventions publiques (20 %) et aux recettes d'activités (66 %).

En second lieu, il est permis de douter de l'efficacité de cette majoration , dont l'impact sur la trésorerie des ménages serait différé, tandis que l'avantage fiscal en résultant demeurerait limité. Pour les mêmes raisons, le crédit d'impôt ne semble pas en mesure de susciter une augmentation significative des adhésions.

1. Un impact nécessairement différé sur la trésorerie des ménages

Etant donné que le montant définitif des réductions et des crédits d'impôt pour des dépenses exposées en année N n'est calculé et régularisé qu'en année N+1, le dispositif proposé n'aurait pas d'impact immédiat sur la trésorerie des ménages .

• En pratique, si la majoration du taux de la réduction d'impôt pour les dons en faveur des associations à vocation sportive, culturelle et récréative entrait en vigueur à la fin de l'année 2021, les contribuables ne bénéficieraient in fine de la réduction d'impôt qu'au moment de la régularisation des dépenses exposées en 2022, c'est-à-dire à l'été 2023, soit en année N+2.

• Il en est de même s'agissant du crédit d'impôt : si le dispositif entrait en vigueur dans les semaines à venir, il n'aurait pas d'effet avant la période de souscription des licences sportives - à savoir entre juin et septembre 2022 - pour un crédit d'impôt octroyé en 2023.

Dans la mesure où ni la réduction d'impôt, ni le crédit d'impôt ne permettent de solvabiliser instantanément les contribuables, ils se révèlent nettement moins incitatifs que des dispositifs comme le Pass' Sport, dans le cadre desquels une subvention est directement octroyée aux ménages pour financer l'adhésion à une association .

A cet égard, l'outil budgétaire parait donc nettement plus adapté que l'outil fiscal pour accompagner la reprise des activités associatives .

2. Pour les particuliers, une incitation fiscale limitée mais un effet d'aubaine réel

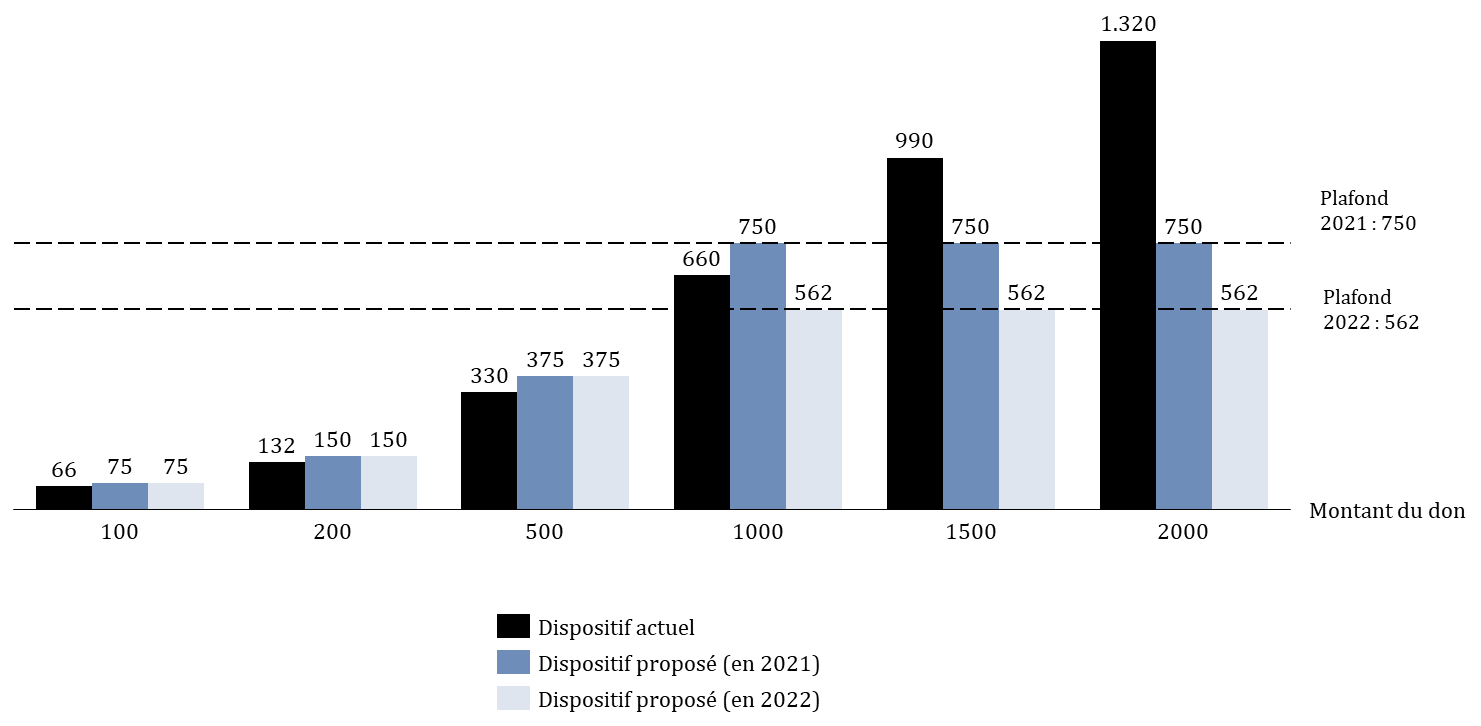

Le dispositif prévoit de basculer les organismes à vocation sportive, culturelle et récréative dans le champ du taux majoré à 75 %, tout en leur retirant, symétriquement, le bénéfice du taux à 66 %. Partant, la fraction des dons dépassant le plafond d'éligibilité au taux de 75 % n'ouvrirait plus droit à aucune réduction .

En pratique, la modification proposée ne se révèlerait avantageuse que pour les versements inférieurs à 1 136 euros en 2021 et 851 euros en 2022.

Montant de la réduction d'impôt

en

fonction des versements réalisés en faveur d'une association

(en euros)

Source : commission des finances

Indépendamment de ces effets indésirables, qui pourraient être corrigés, le gain financier procuré par la majoration du taux de réduction serait relativement limité, de l'ordre de 18 euros supplémentaires pour un foyer fiscal réalisant un versement de 200 euros , ou 45 euros pour un don de 500 euros . A titre de comparaison, le Pass' Sport prévoit une allocation de 50 euros par enfant pour environ 3,3 millions de familles - un même foyer fiscal pouvant cumuler plusieurs aides. .

Dès lors, il est fort probable que l'effet d'aubaine l'emporte sur l'effet incitatif , les contribuables bénéficiant d'une réduction d'impôt plus élevée pour des dons qu'ils auraient de toute façon consentis .

3. Un champ d'application très large, ne permettant pas de cibler les structures en difficulté

Cet effet d'aubaine serait renforcé par le caractère très générique du champ d'application retenu, les associations à vocation sportive, culturelle et récréative représentant 64 % du total des associations en France, soit 892 603 structures :

• le champ d'application du dispositif « Coluche » serait considérablement élargi, ce qui diminuerait d'autant le caractère incitatif du taux majoré ;

• les associations les plus fragilisées par la crise - c'est-à-dire les petites structures - ne bénéficieraient pas nécessairement de l'avantage fiscal, qui serait essentiellement capté par les associations les plus structurées, capables de mener des campagnes de collecte de dons, et ayant d'ores et déjà bénéficié des mesures sectorielles mises en oeuvre par l'État.

Enfin, la rapporteure relève que le coût potentiel de la majoration de la réduction d'impôt et du crédit d'impôt ne peut être évalué , l'administration fiscale n'étant pas en mesure de déterminer le nombre exact d'associations qui seraient éligibles à ces dispositifs.

Le caractère faiblement incitatif du dispositif, la probabilité élevée que l'effet d'aubaine l'emporte sur l'incitation à donner, l'impossibilité de cibler les associations véritablement en difficulté ou encore l'incapacité à disposer d'éléments relatifs au coût de la mesure sont autant d'éléments qui plaident en faveur de son rejet.