B. LA MASSE FINANCIÈRE À RISQUE

Dans ses travaux, votre commission d'enquête a fréquemment été confrontée à des schémas d'évasion fiscale internationale fondés sur la surestimation des charges financières déductibles du bénéfice imposable.

Ils supposent qu'un profit net entre les parties liées par des relations financières puisse être dégagé de ces pratiques.

Ce sera le cas quand les opérations financières consolidées du groupe supporteront, par une série d'arrangements adéquats, un taux d'imposition réduit par rapport à une situation contractuelle sans ces arrangements.

Typiquement, le « cadre » de l'évasion fiscale internationale consiste à jouer sur des écarts de fiscalité entre intérêts et dividendes (ou encore entre les dividendes et plus-values). Des montages plus ou moins sophistiqués peuvent être employés, comme celui consistant à faire rémunérer la contribution à l'acquisition de firmes étrangères par des actions à dividendes prioritaires en lieu et place d'intérêts.

Ce type d'arbitrages à visée d'évasion fiscale est favorisé par un contexte d'organisation financière des entreprises transnationales qui leur offre des opportunités diversifiées. On mentionnera en particulier la « masse financière à risque » révélée par une approche plus précise des investissements directs pour décrire l'assiette de mobilisation de ces opportunités.

La « vie » financière des particuliers offre de son côté un deuxième aspect de la « masse financière à risque » avec les opportunités offertes par « l'âge du offshore » qui, pour l'essentiel consistent à permettre de localiser des actifs dans des juridictions où ils se trouvent à l'abri du fisc national.

1. Derrière les investissements directs (IDE), des opérations de prêts-emprunts intragroupes en forte expansion

Dans son ouvrage sur les paradis fiscaux, Nicolas Shaxson relève : « Les paradis fiscaux permettent de comprendre pourquoi la carte des flux d'investissement internationaux paraît souvent étrange. Les deux plus grandes sources d'investissement étrangers en Chine en 2007 n'étaient ni le Japon ni les États-Unis ni la Corée du Sud, mais Hong-Kong et les îles Vierges britanniques. De même, la plus grande source d'investissements étrangers en Inde - 43 % du total - n'était ni les États-Unis, ni le Royaume-Uni ni la Chine, mais Maurice, une étoile montante du monde offshore » .

Ces données provoquent l'étonnement compte tenu de la très forte improbabilité que les ressources propres des territoires en cause puissent alimenter de telles positions d'investissement.

De fait, une fois corrigées pour essayer d'identifier le pays de provenance de l'investissement ultime, conformément à de nouvelles recommandations statistiques du FMI et de l'OCDE, le panorama change considérablement.

Mais tel n'est pas le seul étonnement que peuvent susciter les statistiques des investissements directs étrangers.

L'adoption également récente, et qui devrait trouver sa pleine application internationale à partir de 2014, d'un « principe directionnel élargi » montre pour la France, que la plupart des investissements directs dont elle bénéficie proviennent...de France.

Ce dernier constat est le témoignage d'une intense gestion financière interne aux groupes dont on peut suspecter une partie des flux qu'elle implique d'être en lien avec des arbitrages sur produits et charges financières ayant pour finalité de localiser les résultats des entreprises où ils sont comparativement moins imposés.

a) La complexification du fonctionnement financier des groupes transnationaux

Ce constat est directement lié à la complexification de l'organisation et de la gestion financière des groupes multinationaux . Si l'intégralité des positions ainsi inventoriées ne peut être attribuée à un processus donnant naissance à des phénomènes d'évasion fiscale, une partie d'entre elles servent sans doute d'assiette à des transferts de bénéfices au détriment des recettes fiscales nationales.

Du point de vue des méthodes statistiques, cette évolution de la discordance entre les statistiques traditionnelles d'IDE et l'intention qui présidait à leur collecte ont conduit l'OCDE à adopter, en 2008, une nouvelle recommandation portant sur la diffusion des données concernant les IDE.

Son application conduit à passer d'un enregistrement selon le « principe directionnel » ( cf. infra ) à un enregistrement selon un « principe directionnel étendu ».

Le passage de l'un à l'autre amplifie les corrections apportées aux données traditionnelles concernant les IDE et permet d'en mieux isoler la seule composante correspondant aux intentions de leur collecte : celle qui manifeste l'intrication internationale des firmes mondialisées par le déploiement de liens de propriété (ou d'influence du capital via les droits de vote) internationaux.

Autrement dit, se trouvent mieux encore qu'auparavant « neutralisés » les effets de la multiplication des opérations financières intragroupes correspondant à de simples opérations de gestion de ressources financières entre entités affiliées.

Les investissements directs internationaux (investissements directs à destination de l'étranger ou investissements directs en provenance de l'étranger) sont, en théorie, la composante des flux internationaux de capitaux qui portent la trace de l'organisation transnationale des firmes.

Ils se distinguent des investissements de portefeuille en ceci qu'ils correspondent à des opérations effectuées par des investisseurs afin d'acquérir, d'accroître ou, au contraire, de liquider un intérêt durable dans une entreprise et de détenir (ou de liquider) une influence dans sa gestion.

C'est pourquoi leur comptabilisation est soumise à un critère de seuil de participation : pour qu'une opération soit classée dans les investissements directs, il faut que l'investisseur détienne au moins 10 % des droits de vote ou, à défaut, 10 % du capital social de l'entreprise « investie ».

Des statistiques traditionnelles portant sur les investissements directs étrangers, qui leur attribuent une forte dynamique, on déduit les progrès de la mondialisation du système productif, qu'elle passe par la diversification des acteurs transnationaux - États, entreprises - ou par l'amplification des opérations réalisées par les agents de la mondialisation. En bref, les statistiques d'IDE (en flux ou en stocks) décriraient les évolutions des allocations internationales des actifs productifs dont l'amplification constitue l'une des manifestations de la globalisation des systèmes de production des firmes transnationales.

Cette déduction doit être considérée comme partiellement erronée .

Les IDE doivent être corrigés pour isoler un phénomène qui est bien différent de celui auquel ils invitent à se référer. Plutôt que de recouvrir en totalité la montée en puissance des intérêts capitalistiques transnationaux, autrement dit, des phénomènes de détention d'actifs productifs à l'étranger, l' accroissement des IDE a correspondu pour certains pays, dont la France, à l'augmentation des flux de prêts-emprunts intragroupes .

La dynamique de ces dernières opérations renvoie à une réalité financière d'une autre nature que celle qu'entendent capter les statistiques d'investissements directs étrangers. Elles ne correspondent pas à un renforcement de la composante internationale des systèmes de production des entreprises transnationales.

Elles découlent de la tendance à la mise en place de structures de financement à l'échelle continentale ou mondiale dans de nombreux groupes internationaux .

Les groupes internationaux ont de plus en plus recours à des filiales, qui sont généralement des sociétés financières, implantées dans des pays donnés -dont certains relèvent d' offshore - ayant vocation à effectuer diverses opérations pour le compte du groupe.

Ces entités sont dénommées SPE ( special purpose entities ) en anglais, ou EVS en français ( entités à vocation spécifique ).

Les statisticiens internationaux leur ont accordé une attention justifiée et significative des tendances suivies par les firmes transnationales ces dernières années.

|

Les entités à vocation spécifique Les entités à vocation spécifique (EVS) sont des sociétés financières, filiales de groupes internationaux, qui peuvent prendre diverses formes juridiques. Il n'en existe pas à l'heure actuelle de définition précise et universellement reconnue, mais elles peuvent être identifiées par un certain nombre de caractéristiques : - ce sont des personnes morales, immatriculées au registre du commerce et sujettes aux diverses obligations légales et fiscales du pays dans lequel elles résident ; - elles sont contrôlées de façon ultime par une tête de groupe résidant dans un pays différent de celui dans lequel elles sont implantées ; - elles ont peu ou pas d'employés et peu ou pas d'activité de production dans leur pays de résidence. Elles n'y ont qu'une présence physique limitée, voire pas de présence physique du tout ; - la majeure partie de leurs actifs et de leurs passifs correspond à des investissements effectués (directement ou non) par ou dans des pays étrangers ; - elles ont pour principales activités la détention de titres de participations de sociétés étrangères pour le compte du groupe auquel elles appartiennent ou le financement d'affiliés non résidents. La gestion d'une activité dans le pays de résidence ne doit représenter qu'une part marginale (voire nulle) de l'activité courante d'une EVS. Ces caractéristiques sont explicitement citées dans la Définition de référence des investissements directs, 4e édition (OCDE, 2008) . Certains pays et institutions de l'Union européenne ont jugé que la question de la définition des EVS méritait des investigations complémentaires. Un groupe d'experts a donc été constitué , qui préconise, d'une part, que l'appellation d'EVS puisse être étendue aux véhicules de financement et autres « conduits » même lorsqu'ils se financent à partir de leur pays de résidence et ne remplissent donc pas strictement la quatrième condition, et qui propose, d'autre part, que l'appartenance d'une société aux secteurs 7010 (quartiers généraux) et 6420 (sociétés-holdings) de la nomenclature des activités de la Communauté européenne (NACE) soit considérée comme un indicateur utile pour le repérage des EVS 22 ( * ) . |

Source : Conseil d'analyse économique « Investissement direct étranger et performance des entreprises

L'effort d'identification des EVS doit être salué mais, pour sa part, votre rapporteur s'étonne que l'OCDE ait pris soin de préciser, parmi les conditions d'identification des EVS, l'immatriculation au registre du commerce local et la soumission de la structure aux diverses obligations légales et fiscales du pays dans lequel elles résident.

Ces critères conduisent à négliger le rôle des EVS les plus opaques et ainsi, à s'épargner l'effort d'en identifier l'activité dans l'équilibre financier des groupes multinationaux.

Quoi qu'il en soit, ces entités peuvent exercer toute la panoplie des opérations financières d'un groupe, de la gestion de trésorerie au financement d'activités capitalistiques.

De ce fait, les flux financiers internationaux obligent à clarifier les données relatives aux investissements directs étrangers afin de leur restituer leur vraie signification .

Dans ce dernier champ, les EVS peuvent intervenir dans le financement et (ou) le règlement des IDE.

S'agissant du financement , le rôle des EVS est typiquement de collecter des fonds pour le compte de certaines entités que celles-ci utilisent au bénéfice d'autres entités du groupe. Dans ce type d'opération entre notamment la gestion de trésorerie des groupes. Deux structures d'opérations peuvent être distinguées : les capitaux en transit où les fonds vont d'une entité du groupe à une autre en passant par un (ou des) intermédiaire(es) ; les boucles d'investissements où les fonds transférés vers une entité non-résidente reviennent plus ou moins directement vers une entité du pays d'origine (qu'elle soit l'entité de provenance ou une autre).

A chaque franchissement de frontière, les opérations décrites sont enregistrées comme IDE, ce qui a pour effet de dénaturer les données collectées par rapport aux objectifs de la collecte, mais aussi de gonfler artificiellement les flux concernés .

Cette observation s'applique également s'agissant du règlement des investissements .

Le Conseil d'analyse économique (CAE), qui a particulièrement bien décrit ce phénomène, cite à cet égard un exemple parfaitement instructif.

Soit une entreprise française acquérant une entreprise en Allemagne, la logique des statistiques d'IDE voudrait que l'opération se traduise par l'inscription de deux flux d'investissement direct de la France vers l'Allemagne et en Allemagne en provenance de la France. Mais si des structures s'interposent dans cette opération, il peut en aller autrement. On peut par exemple supposer que le règlement soit opéré par le centre de trésorerie du groupe français, situé au Luxembourg, au centre de trésorerie du groupe allemand situé aux Pays-Bas. Dans cette hypothèse, les enregistrements suivants seront effectués :

• un investissement luxembourgeois en France au titre de la mise à disposition des fonds par le centre de trésorerie au Luxembourg ;

• un investissement direct allemand aux Pays-Bas au titre de la créance résultant du prêt intragroupe, sachant que la résidence du groupe est déterminée par la résidence de l'investisseur ultime de ce groupe (généralement la maison-mère ou tête du groupe) ;

• un investissement direct de la France en Allemagne du fait de l'acquisition de la société allemande ;

• du côté allemand, un investissement direct en provenance de la France.

Une deuxième conséquence de ces enregistrements superfétatoires est que le recours à des entités interposées situées dans des pays étrangers a pour effet d'entraîner une corrélation optique des IDE entrants et sortants qui ne se constaterait pas en cas d'élimination des circuits intermédiaires.

b) L'application d'une nouvelle convention statistique permet d'affiner le diagnostic en précisant la vraie dimension des flux d'investissement direct, de plus en plus marqués par les opérations financières internes aux groupes

Les statistiques ont évolué avec l'adoption, en 2008, d'une nouvelle recommandation portant sur la diffusion des données concernant les IDE.

Son application conduit à passer d'un enregistrement selon le « principe directionnel » à un enregistrement selon un « principe directionnel étendu ».

Le passage de l'un à l'autre amplifie les corrections apportées à l'image résultant des données traditionnelles concernant les IDE en permettant d'en mieux isoler la seule composante correspondant aux intentions de leur collecte : celle qui manifeste l'intrication internationale des firmes mondialisées par le déploiement de liens de propriété (ou d'influence du capital via les droit de vote (internationaux)).

Autrement dit, se trouvent mieux encore qu'auparavant « neutralisés » les effets de la multiplication des opérations financières intragroupes correspondant à de simples opérations de gestion de ressources financières entre entités affiliées.

L'identification de ces opérations de gestion financière intragroupes est désormais encore mieux assurée avec l'application du « principe directionnel étendu ». Il permet de mesurer l'importance des flux financiers des prêts et emprunts entre sociétés soeurs . Le panorama des IDE français est profondément transformé, tant dans leur volume que dans leur répartition géographique.

Une précision liminaire importante doit être apportée quant au sens de la distinction entre la présentation traditionnelle et la nouvelle présentation.

|

Le passage au principe directionnel étendu Traditionnellement, les investissements étrangers étaient enregistrés selon un « principe directionnel ». Les flux d'investissement étranger, contrairement aux autres opérations de la balance des paiements, ne sont pas enregistrés en fonction de leur nature de créance ou d'engagement mais en fonction de leur destination (vers l'étranger) ou provenance (à partir de l'étranger) dans le cadre d'une identification des opérations modifiant les conditions de contrôle d'une entité par une autre quand des pays différents sont impliqués. Pour comprendre l'effet de ce choix d'enregistrement, on peut partir de l'exemple d'un prêt d'une filiale étrangère à une maison-mère française. Dans un système d'enregistrement par la nature de l'opération, ce prêt serait considéré comme un investissement de l'étranger vers la France (puisque correspondant à une créance de la filiale étrangère détenue sur l'entité française). Dans les conventions particulières suivies pour enregistrer les IDE, on inscrit, au contraire, un désinvestissement direct de la France vers l'étranger (qui est déduit des opérations d'investissement de la France vers l'étranger). On considère en effet que l'investisseur français réduit son investissement dans la filiale étrangère en la privant de fonds qui aurait pu servir à son développement. Ce « principe directionnel » n'était toutefois pas appliqué universellement à toutes les opérations financières intragroupes. La France ne l'appliquait qu'à des relations entre maisons mères et filiales conformément à l'objectif des statistiques sous revue, consistant à identifier les variations portant sur le contrôle des entreprises. Le « principe directionnel étendu » consiste à étendre cette convention aux opérations entre entités soeurs, soit des structures qui, pour relever du même groupe, ne sont pas reliées entre elles par une détention capitalistique à hauteur du niveau nécessaire - 10 %- pour constater un lien d'investissement. Autrement dit, la méthode traditionnelle d'enregistrement de ces opérations, par recours à la nature de créance ou de dette, est remplacée par la méthode généralement applicable aux statistiques d'IDE qui est gouvernée par la considération du lieu de résidence de la tête du groupe auquel appartient l'entité considérée. Ainsi, au terme de l'application du « principe directionnel étendu » , ce ne sont plus seulement les prêts et emprunts des investisseurs résidents dans des entités liées par des relations capitalistiques fortes -mères et filiales- qui sont classés en investissements à l'étranger (tandis que les prêts et emprunts des sociétés résidentes investies sont classés dans les investissements en provenance de l'étranger). Il en va de même pour les opérations qui n'impliquent que des sociétés soeurs. Les prêts et emprunts des entités résidentes appartenant à un groupe résident avec des sociétés soeurs étrangères figurent dans les investissements directs à l'étranger . Inversement, les prêts et emprunts des entités résidentes appartenant à un groupe non résident avec des sociétés soeurs étrangères sont recensés en investissements directs en provenance de l'étranger. |

Le passage d'une méthode à une autre permet de préciser la vraie nature des investissements directs étrangers. Par ailleurs, il aboutit à leur restituer leur véritable ampleur en élargissant le périmètre des consolidations de ces opérations .

Le passage de la présentation traditionnelle à la nouvelle présentation se traduit d'abord par un dégonflement des statistiques d'IDE du fait de l'élargissement du périmètre de consolidation des opérations de gestion financière.

Les flux d'IDE français à l'étranger passent de 877 à 594,8 milliards d'euros (pour la période de 2000 à 2008) tandis que les flux d'IDE étrangers en France se réduisent de 282,1 milliards d'euros (de 487,1 à 205 milliards d'euros).

Cette contraction s'explique par la neutralisation de doubles comptabilisations des opérations entre sociétés soeurs. Seuls, désormais, 15,3 milliards d'euros sont comptés comme contreparties des prêts et emprunts, contre 297,5 milliards dans la méthode antérieure, au titre des IDE de la France vers l'étranger.

Comme le montre le tableau ci-après, pour la période 2000-2008, les investissements français à l'étranger s'élèvent, en cumulé, à 877 milliards d'euros. Mais 297,5 milliards d'euros sont dans ce total la contrepartie d'opérations nettes de prêts des têtes de groupe résidentes à des filiales étrangères, soit une proportion de 34 %.

De la même manière, alors que les flux d'IDE en provenance de l'étranger décrivaient une augmentation de 260,2 milliards (comptabilisés au titre des prêts-emprunts), l'apport est désormais négatif (pour 22,1 milliards d'euros).

Flux d'investissements directs selon la présentation traditionnelle et la nouvelle présentation depuis 2000

|

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

||

|

Investissements français à l'étranger (présentation traditionnelle) |

[1 + 2 + 3] |

192,6 |

97,0 |

53,6 |

47,1 |

45,7 |

92,5 |

88,2 |

123,5 |

136,8 |

|

Investissements français à l'étranger (nouvelle présentation) |

[1 + 2 + 4] |

180,0 |

67,8 |

33,7 |

19,4 |

24,1 |

56,4 |

51,4 |

81,9 |

80,1 |

|

§ capital social |

[1] |

151,1 |

60,9 |

41,4 |

11,8 |

25,7 |

27,6 |

58,3 |

57,4 |

52,7 |

|

§ bénéfices réinvestis |

[2] |

7,8 |

0,4 |

-9,6 |

1,7 |

10,5 |

21,7 |

25,1 |

22,3 |

12,6 |

|

§ autres opérations (présentation traditionnelle) |

[3] |

33,7 |

35,6 |

21,7 |

33,6 |

9,5 |

43,2 |

4,8 |

43,9 |

71,5 |

|

§ autres opérations (nouvelle présentation) |

[4] |

21,1 |

6,5 |

1,9 |

5,9 |

-12,2 |

7,1 |

-32,0 |

2,2 |

14,8 |

|

Investissements étrangers en France (présentation traditionnelle) |

[1 + 2 + 3] |

46,9 |

56,4 |

52,1 |

37,7 |

26,2 |

68,3 |

57,3 |

75,9 |

66,3 |

|

Investissements étrangers en France (nouvelle présentation) |

[1 + 2 + 4] |

34,3 |

27,3 |

32,3 |

10,0 |

4,4 |

32,3 |

20,4 |

34,3 |

9,7 |

|

§ capital social |

[1] |

29,9 |

23,1 |

36,0 |

15,1 |

4,2 |

18,4 |

21,8 |

22,7 |

15,4 |

|

§ bénéfices réinvestis |

[2] |

2,6 |

-2,8 |

-4,8 |

-1,9 |

4,8 |

14,2 |

9,5 |

11,8 |

7,0 |

|

§ autres opérations (présentation traditionnelle) |

[3] |

14,5 |

36,2 |

20,9 |

24,5 |

17,2 |

35,7 |

26,0 |

41,3 |

43,9 |

|

§ autres opérations (nouvelle présentation) |

[4] |

1,8 |

7,0 |

1,1 |

-3,2 |

-4,6 |

-0,4 |

-10,8 |

-0,3 |

-12,7 |

Source : Banque de France

Les corrections apportées aux données d'IDE par neutralisation des opérations de prêts-emprunts internes aux groupes modifient aussi considérablement la ventilation géographique des flux d'IDE.

Comparaison de la ventilation géographique des

flux d'investissements directs français à l'étranger en

2008 selon la présentation traditionnelle

et la nouvelle

présentation

(Montants en milliards d'euros et variation en %)

|

• Présentation traditionnelle |

• Nouvelle présentation |

• Variation par rapport à la présentation traditionnelle |

||

|

• Pays |

• Montants |

• Pays |

• Montants |

|

|

• Belgique |

45,3 |

Belgique |

43,9 |

- 3 |

|

Luxembourg |

20,8 |

Egypte |

8,5 |

- 0 |

|

États-Unis |

11,9 |

États-Unis |

8,4 |

- 29 |

|

Pays-Bas |

11,6 |

Pays-Bas |

4,9 |

- 58 |

|

Egypte |

8,6 |

Suède |

3,8 |

- 16 |

|

Allemagne |

7,6 |

Russie |

3,1 |

- 3 |

|

Suisse |

5,4 |

Italie |

2,8 |

- 31 |

|

Suède |

4,5 |

Allemagne |

1,9 |

- 75 |

|

Espagne |

4,1 |

Luxembourg |

1,9 |

- 91 |

|

Russie |

3,2 |

Brésil |

1,6 |

- 5 |

|

Italie |

2,1 |

Irlande |

1,4 |

- 29 |

|

Irlande |

2,0 |

Suisse |

1,3 |

- 76 |

|

Pologne |

1,8 |

Chine |

1,2 |

- 7 |

|

Brésil |

1,7 |

Hongkong |

1,0 |

- 17 |

|

Australie |

1,2 |

Japon |

0,8 |

- 23 |

|

Hongkong |

1,2 |

Roumanie |

0,8 |

- 14 |

|

Jersey |

1,1 |

Pologne |

0,8 |

- 55 |

|

Japon |

1,1 |

Maroc |

0,7 |

- 5 |

|

Chine |

1,1 |

Australie |

0,7 |

- 41 |

|

Royaume-Uni |

- 10,2 |

Royaume-Uni |

- 17,1 |

- 68 |

|

Autres pays |

10,7 |

Autres pays |

7,6 |

- 29 |

|

Total |

136,8 |

Total |

80,1 |

- 41 |

Source : Banque de France

Dans les IDE français à l'étranger en méthodologie classique (les 136,8 milliards) figurent des prêts de sociétés françaises à des sociétés affiliées étrangères. Dans la méthodologie en principe directionnel étendu, lorsque ces prêts sont réalisés entre sociétés soeurs d'un groupe à tête étrangère, ils sont exclus des ID français à l'étranger et ils sont reclassés en désinvestissements directs étrangers en France. Symétriquement, des prêts de sociétés étrangères à des sociétés soeurs françaises dont la tête de groupe est française sont enregistrés en ID étrangers en France en méthodologie classique, mais ils sont passés en désinvestissements français à l'étranger dans la nouvelle méthodologie. Au total, les corrections qui font passer les ID français à l'étranger de 136,8 milliards à 80,1 milliards mêlent une réduction des prêts (de soeurs françaises à soeurs étrangères lorsque la tête de groupe est étrangère) et une hausse des désinvestissements (lorsqu'il y a prêts de soeurs étrangères à soeurs françaises dont la tête de groupe est française).

Pour les flux d'investissement à l'étranger , outre qu'ils passent de 136,8 à 80,1 milliards en 2008, la ventilation géographique est modifiée substantiellement pour le Luxembourg, les Pays-Bas, la Suisse et l'Irlande. Les corrections sur ces pays atteignent un niveau cumulé de 30,3 milliards d'euros.

Pays-Bas : - 6,7

Luxembourg : - 18,9

Irlande : - 0,6

Suisse : - 4,1

Elles correspondent à des opérations vues à tort comme imputables à des sociétés françaises, alors qu'il s'agit de prêts entre soeurs relevant de groupes étrangers.

Des corrections majeures interviennent aussi s'agissant des investissements étrangers en France .

Comparaison de la ventilation géographique des

flux d'investissements directs étrangers en France en 2008 selon la

présentation traditionnelle

et la nouvelle

présentation

(Montants en milliards d'euros et variation en %)

|

• Présentation traditionnelle |

• Nouvelle présentation |

• Variation par rapport à la présentation traditionnelle |

||

|

• Pays |

• Montants |

• Pays |

• Montants |

|

|

• Luxembourg |

15,3 |

Belgique |

8,2 |

- 14 |

|

Belgique |

9,6 |

États-Unis |

4,8 |

- 42 |

|

États-Unis |

8,3 |

Egypte |

2,8 |

- 1 |

|

Pays-Bas |

8,2 |

Chypre |

1,6 |

ns |

|

Allemagne |

5,6 |

Pays-Bas |

1,5 |

- 82 |

|

Suisse |

4,6 |

Japon |

1,0 |

- 21 |

|

Royaume-Uni |

4,5 |

Irlande |

0,9 |

- 39 |

|

Egypte |

2,9 |

Canada |

0,7 |

- 26 |

|

Irlande |

1,5 |

Finlande |

0,6 |

- 16 |

|

Pologne |

1,4 |

Suisse |

0,5 |

- 89 |

|

Japon |

1,2 |

Pologne |

0,4 |

- 71 |

|

Canada |

0,9 |

Danemark |

0,4 |

- 46 |

|

Finlande |

0,7 |

Autriche |

0,3 |

- 57 |

|

Autriche |

0,7 |

Liban |

0,3 |

- 1 |

|

Danemark |

0,7 |

Norvège |

- 0,6 |

- 17 |

|

Australie |

0,5 |

Italie |

- 1,1 |

37 |

|

Norvège |

- 0,5 |

Emirats arabes unis |

- 1,5 |

- 44 |

|

Emirats arabes unis |

- 1,0 |

Royaume-Uni |

- 2,4 |

- 154 |

|

Italie |

- 1,8 |

Luxembourg |

- 3,6 |

- 123 |

|

Espagne |

- 1,9 |

Espagne |

- 5,9 |

- 209 |

|

Autres pays |

5,0 |

Autres pays |

0,8 |

- 84 |

|

Total |

136,8 |

Total |

9,7 |

- 85 |

Source : Banque de France

Le Luxembourg, premier investisseur en France en 2008 (15,3 milliards d'euros), devient un désinvestisseur net dans la nouvelle présentation ; Chypre devient le quatrième investisseur.

c) Une image plus fidèle des pays de provenance des investissements étrangers en France révèle le rôle primordial...de la France

Les statistiques précitées ne sont pas complètement éclairantes. Elles obéissent au principe de première contrepartie qui ne permet pas d'identifier le vrai bénéficiaire ni la vraie provenance des investissements étrangers.

Chypre n'est vraisemblablement pas le quatrième investisseur en France, mais les entités des groupes étrangers ayant investi en France en 2008 l'ont fait en transférant des fonds à partir de Chypre. De même, les désinvestissements du Luxembourg sont probablement attribuables aux ponctions de fonds opérées par des filiales luxembourgeoises dans les filiales françaises.

L' identification des flux à partir de l'investisseur ultime effectuée dans l'étude citée grâce à l'exploitation de l'enquête sur les liaisons financières entre sociétés (LIFI) permet de corriger les effets optiques résultant de l'enregistrement des flux selon le principe de première contrepartie.

La ventilation géographique des IDE en provenance de la France n'est pas substantiellement changée, la méthode n'étant pas appliquée en ce cas.

La plupart de ces flux restent donc attribués à des investisseurs français.

Mais le panorama des IDE étrangers en France est, de son côté, profondément affecté .

Flux d'investissements directs de la France en 2008

selon le pays de résidence de l'investisseur ultime

(en milliards d'euros)

|

• Investissements français à l'étranger |

• Investissements étrangers en France |

||

|

• Pays |

• Montants |

• Pays |

• Montants |

|

France |

79,3 |

France |

4,1 |

|

Pays-Bas |

0,9 |

Belgique |

3,5 |

|

Belgique |

0,3 |

États-Unis |

2,3 |

|

Suède |

0,2 |

Luxembourg |

1,8 |

|

États-Unis |

0,1 |

Suisse |

1,4 |

|

Luxembourg |

0,1 |

Pays-Bas |

1,2 |

|

Italie |

0,1 |

Espagne |

- 1,4 |

|

Royaume-Uni |

- 0,2 |

Italie |

- 1,5 |

|

Allemagne |

- 0,6 |

Royaume-Uni |

- 3,3 |

|

Autre pays |

0,0 |

Autre pays |

1,6 |

|

Total |

80,1 |

Total |

9,7 |

Source : Banque de France

Le premier investisseur ultime en France est... la France elle-même, ce qui signifie que des filiales non résidentes de groupes français (qui peuvent être des filiales financières) sont les premières entités à investir au capital des sociétés résidentes en France .

Les résidus élevés pour les petits pays tiennent à ce qu'ils sont parfois le siège de puissantes multinationales (ArcelorMittal au Luxembourg, EADS, Unilever, Shell, Philips aux Pays-Bas, etc.). Dans certains cas, toutefois, notamment lorsqu'il s'agit d'investissements directs réalisés par des fonds d'investissement, il est difficile d'identifier l'investisseur final et l'on en reste donc, par défaut, au pays de première contrepartie.

d) Un panorama des stocks et des opérations qui confirme le rôle des prêts-emprunts intragroupes

Les corrections statistiques entreprises pour isoler les seules opérations en capital modifient également les données de stocks .

Comparaison des stocks d'investissements directs en

valeur comptable selon la présentation traditionnelle

et la nouvelle

présentation en 2007 et 2008

(en milliards d'euros)

|

• Stocks 2007 |

• Stocks 2008 |

|||

|

• Présentation traditionnelle |

• Nouvelle présentation |

• Présentation traditionnelle |

• Nouvelle présentation |

|

|

• Investissements français à l'étranger (1) |

877,4 |

628,8 |

1003,8 |

697,4 |

|

- capitaux propres |

595,7 |

595,7 |

649,3 |

649,3 |

|

- autres opérations |

281,7 |

33,1 |

354,5 |

48,1 |

|

- entre sociétés avec un lien direct en capital social |

24,9 |

24,9 |

39,8 |

39,8 |

|

- entre sociétés soeurs appartenant à un groupe résident |

126,8 |

8,2 |

145,3 |

8,2 |

|

- prêts |

126,8 |

126,8 |

145,3 |

145,3 |

|

- emprunts |

---- |

- 118,5 |

---- |

- 137,0 |

|

- entre sociétés soeurs appartenant à un groupe non résident |

130,0 |

---- |

169,3 |

---- |

|

- prêts |

130,0 |

---- |

169,3 |

---- |

|

• Investissements étrangers en France (2) |

645,6 |

397,0 |

712,4 |

406,0 |

|

- capitaux propres |

378,2 |

378,2 |

400,6 |

400,6 |

|

- autres opérations |

267,4 |

18,9 |

311,8 |

5,4 |

|

- entre sociétés avec un lien direct en capital social |

29,6 |

29,6 |

23,8 |

23,8 |

|

- entre sociétés soeurs appartenant à un groupe non résident |

119,2 |

10,8 |

150,9 |

- 18,4 |

|

- emprunts |

119,2 |

119,2 |

150,9 |

150,9 |

|

- prêts |

---- |

- 130,0 |

---- |

- 169,3 |

|

- entre sociétés soeurs appartenant à un groupe résident |

118,5 |

---- |

137,0 |

---- |

|

- emprunts |

118,5 |

---- |

137,0 |

---- |

|

• Position nette en investissements directs (1) - (2) |

+ 231,8 |

+ 231,8 |

+ 291,4 |

+ 291,4 |

Source : Banque de France

Les stocks d'IDE vers l'étranger et en provenance de l'étranger sont réduits de 306,4 milliards d'euros qui correspondent à des encours de prêts-emprunts intragroupes.

Le nombre des entreprises réalisant des opérations internationales portant sur le capital social (en France à partir de l'étranger ou à l'étranger à partir de la France) a été longtemps stable.

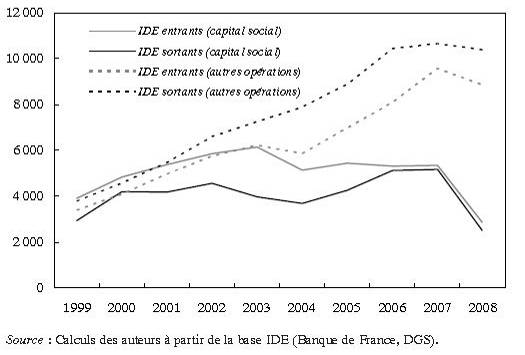

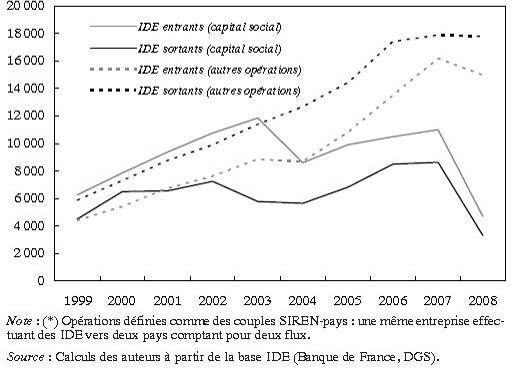

Il n'en est pas allé de même pour les entreprises qui réalisent « d'autres opérations », c'est-à-dire des opérations de prêts-emprunts. Elles ont beaucoup augmenté, passant de 4 000 en 2000 à 10 000 (pour les opérations sortantes) et 9 000 (pour les opérations entrantes).

Nombre d'entreprises investissant ou investies au titre des IDE

Ce contraste se retrouve avec encore plus d'ampleur quand on réunit des données qui ajoutent une dimension par pays de destination ou de provenance et se centrent sur les opérations et non plus sur les seuls opérateurs.

Nombre d'opérations d'IDE par entreprise et par pays*

Certes, le nombre des opérations en capital social augmente (certains opérateurs réalisent plusieurs opérations) mais les opérations de prêts-emprunts s'accroissent bien davantage.

*

* *

Les données relatives aux IDE une fois précisées montrent l'importance des flux et encours financiers intragroupes résultant d'opérations de prêts-emprunts. Les entreprises se passent de plus en plus des banques, pour créer des systèmes financiers internes. Ceci peut être la base d'arbitrages consistant à transférer les revenus d'un territoire de taxation relativement élevée vers d'autres où elle est beaucoup plus faible. On relève l'importance prise par les zones offshore dans ces circuits et le soupçon de facticité économique (mais pas d'influence financière) qu'elle suscite.

Encore faut-il observer que les données rassemblées par les statistiques ne traduisent pas l'ensemble des flux qui peuvent intervenir puisque ceux-ci sont « consolidés » à un instant donné. Les flux bruts sont nettement supérieurs. Ces échanges peuvent être l'occasion de faire des petites différences qui, accumulées, produisent des revenus d'arbitrage financier. Ces petites différences se sont tellement accumulées que la valeur ajoutée des services financiers qui est calculée par les comptables nationaux à partir d'elles (pour la partie qui n'est pas facturée) a considérablement augmenté. Son poids dans le PIB peut atteindre aujourd'hui jusqu'à 10 % dans des pays comme le Royaume-Uni et plus encore dans les nombreux centres offshore de la planète.

Or, ces marges sur intérêts débiteurs et créanciers, si elles sont difficilement mobilisables pour pratiquer l'évasion fiscale internationale quand les entités entre lesquelles elles se pratiquent ne sont pas liées entre elles, peuvent aisément y donner lieu dans le cas contraire. Cette faculté est particulièrement offerte aux entreprises dont l'activité est financière (banques, assurances..), mais les données sur les prêts-emprunts internes aux groupes montrent que des entreprises relevant d'autres secteurs y ont également accès.

On peut faire l'hypothèse qu'une partie de l'excès des résultats des banques françaises attribuables aux établissements qu'elles possèdent dans le offshore par apport au volume théorique de leur activité dans ces territoires provient de ces mécanismes.

2. L'âge du offshore

Dans son ouvrage sur les paradis fiscaux, Nicolas Shaxson use d'une formule heureuse en qualifiant le fonctionnement actuel de l'économie et de la finance « d'âge du offshore ».

a) La place du offshore

Alors que les superviseurs financiers s'inquiètent de l'essor du shadow banking comme un coin dans l'édifice de la stabilité financière, celui-ci représente également un défi pour la soutenabilité fiscale mondiale, les deux périls étant liés ce qui explique l'intérêt récent des régulateurs pour les faits de blanchiment de fraude fiscale, voire plus récemment de fraude fiscale elle-même.

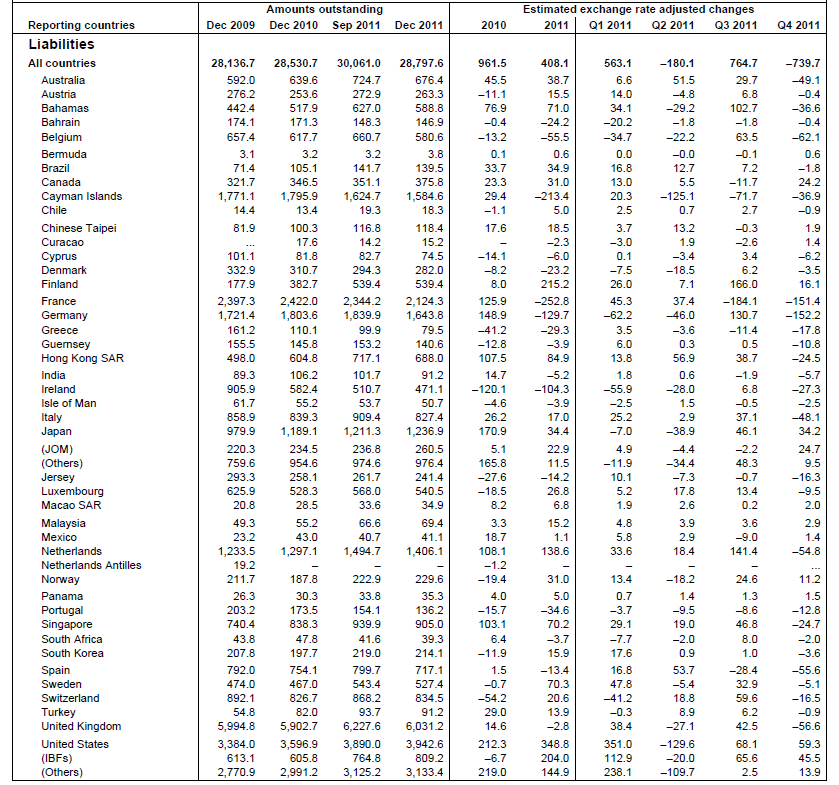

Force est de constater que les passifs extérieurs du système bancaire mondial représentent un montant désormais considérable et que, comme l'indique le tableau ci-après par lequel la Banque des règlements internationaux informe sur les dépôts externes des banques, la part des paradis fiscaux et réglementaires atteint une proportion considérable de l'ensemble.

Passifs externes des banques dans les pays rapportant

à la BRI

(en milliards de dollars)

Source : BRI

On constatera, non sans un certain étonnement, que les dépôts bancaires étrangers au Luxembourg dépassent largement ceux gérés en Inde ou encore aux Iles Caïmans, ces dépôts atteignant quasiment le niveau allemand, tandis que Singapour gère davantage de dépôts que le Brésil et le Canada réunis.

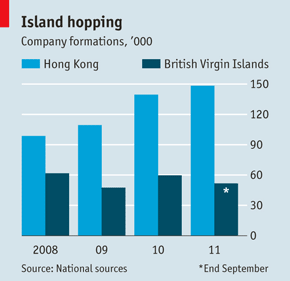

Une autre indication, le nombre de sociétés créées chaque année dans certaines régions du monde, confirme la dynamique du offshore .

Le graphique ci-dessous retrace le nombre de sociétés créées annuellement entre 2008 et 2011 à Hong-Kong et aux « British Virgin Islands » respectivement.

Comme l'indique pudiquement un document d'étude du Fonds monétaire international (FMI), « les pays des Caraïbes de langue anglaise sont, en général, des petites économies, très ouvertes sur l'extérieur, vulnérables aux chocs externes 23 ( * ) ».

Les deux premiers déterminants paraissant pour le moins justifiés, le troisième est plus ambigu. La vulnérabilité de ces pays paraît relative dans un monde qui ne cesse de recourir aux avantages qu'ils offrent.

Le diagnostic devrait être inversé. Ce sont plutôt les équilibres financiers et économiques du monde qui sont vulnérables aux places offshore .

Il est vrai que le document du FMI écrit en 2002 ne bénéficiait pas de l'expérience en vraie grandeur de la crise globale dont une part importante s'est jouée offshore dans une combinaison de défauts de surveillance financière et monétaire explosive 24 ( * ) .

Cependant, il aurait été possible de s'interroger sur les effets d'une accumulation de richesses dans des territoires où leur utilité économique est plus que douteuse quand les déséquilibres qu'elle cause ne font, de leur côté, aucun doute.

C'est le cas quand ces territoires causent des pertes fiscales aux pays dont l'équilibre de la croissance repose sur une capacité à financer les biens publics qui la nourrissent.

C'est aussi le cas du fait du réflexe financier systémique qui s'est emparé du capitalisme avec ses effets sur le partage de la valeur ajoutée (au détriment du travail) et le décrochage entre les profits et les investissements susceptibles d'élever les performances économiques des pays d'origine.

Une étude de Natixis 25 ( * ) peut encore être mentionnée. Elle estime les avoirs des seuls européens en Suisse (qu'ils soient déclarés ou non) à 705 milliards d'euros et à 5 milliards d'euros de revenus annuels.

Selon le Boston Consulting Group (BCG), le volume mondial de la gestion privée offshore s'élevait à 7 800 milliards de dollars à fin 2010 ( 5 950 milliards d'euros ) dont 2 100 milliards en Suisse (pour une part de marché de 28 %).

Répartition des avoirs gérés dans les centres financiers offshore (décembre 2010)

Le tableau ci-dessus croise les lieux de détention et la provenance des fonds selon les estimations du BCG qui, à notre connaissance, s'appuient sur une enquête systématique auprès d'un panel représentatif de gestionnaires de fortune.

On relève que la plupart des centres offshore appartiennent à la sphère européenne même si chaque région du monde (excepté l'Afrique et l'Amérique du Sud) paraît disposer de « ses centres de proximité ».

L'Europe est le point d'origine majeur des richesses offshore . Elle y détiendrait 3 000 milliards d'avoirs dont un tiers en Suisse et un quart dans l'ensemble « Royaume-Uni et dépendances » et Dublin.

Le poids relatif de l'Europe excède celui qui est le sien dans le processus de création de richesses dans le monde. Par ailleurs, à PIB analogues, on s'attendrait du fait d'une répartition des revenus plus inégalitaire aux États-Unis, couplée avec des caractéristiques financières qui généralement favorisent l'évasion fiscale internationale (un recours particulièrement fort à l'ingénierie financière) à ce que les États-Unis fassent au moins jeu égal avec l'Europe sous l'angle des placements offshore .

Il est possible qu'une partie de l'écart provienne des conventions de l'enquête du BCG qui ne recensent que les richesses des particuliers, nécessairement plus difficiles à estimer quand elles sont gérées dans des supports intermédiés par des fonds et qui procède d'une approche ad hoc de l' offshore pouvant exclure certains territoires. Par ailleurs, des biais d'enquête peuvent exister, liés aux intérêts des parties liées.

Le « offshore » se distingue du « onshore » par le décalage entre le lieu de propriété des richesses et le lieu de détention. Mais le « offshore » comporte également une dimension axiologique : les taux d'imposition y sont relativement faibles, le secret sur la détention des actifs y est de rigueur, faisant notamment obstacle à l'échange d'informations entre administrations fiscales...

Il n'y a pas une définition du offshore mais différentes approches plus ou moins englobantes.

Par exemple, pour l'OCDE , la Suisse n'est pas un paradis fiscal, situation qu'elle partage avec le reste du monde excepté trois États, dont deux que personne ne saurait localiser, excepté quelques géographes chevronnés (le Guatemala, Nauru et Niue).

Il y existe pourtant quelques particularités que le sens commun tend à considérer comme de nature à présenter un incontestable attrait pour ceux que motive l'évasion fiscale comme le suggère le GAFI .

Le forfait fiscal (dont le taux diffère dans chaque canton) offre aux étrangers résidents en Suisse sous certaines conditions (être de nationalité étrangère ; ne pas avoir travaillé en Suisse durant les dix années qui précèdent l'arrivée dans le pays ; ne pas exercer d'activité lucrative en Suisse), un régime de taxation en fonction du train de vie du contribuable qui fait de la Suisse une destination pour les grande fortunes.

La Suisse est également considérée comme un paradis financier du fait du secret bancaire garanti depuis 1934 par l'article 47 de la Loi fédérale sur les banques et les caisses d'épargne. Il recouvre l'obligation légale qu'ont les banques de ne pas livrer des informations sur leurs clients à des tiers. Les infractions au secret bancaire relèvent du droit pénal et sont punies de peines allant jusqu'à trois ans de prison et d'amendes pouvant atteindre 250 000 CHF (environ 200 000 euros). Seule la justice peut obtenir la levée du secret bancaire dans le cadre d'une procédure pénale. L'administration ne possède pas de droit d'accès aux informations détenues par les banques, à l'exception, toutefois, de la FINMA, l'autorité fédérale de surveillance des marchés financiers, chargée de la surveillance du système bancaire.

Votre rapporteur ajoute un sentiment personnel. Il est assez probable que « certaines autorités suisses » disposent d'informations qui, pour n'être pas nécessairement compatibles avec le secret bancaire, n'en sont pas moins utiles à la préservation de cette institution suisse, notamment dans les négociations internationales où elle est mise en question.

La valeur de ce secret est somme toute considérable. Même si on ne lui attribue pas la totalité des avoirs détenus en Suisse, qui peuvent y trouver d'autres motifs, il faut signaler que ceux-ci contribuent à la part très élevée des services financiers dans le PIB suisse (10 %).

L'importance des avoirs détenus à l'étranger (en Suisse) pour des motifs fiscaux peut être appréciée à partir d'événements récents :

- dans le cadre de sa troisième « scudo » fiscale (amnistie fiscale), l' Italie aurait rapatrié 85 milliards d'euros en 2009 (que certaines personnes auditionnées ont présenté comme étant assez largement repartis d'Italie après ce « blanchiment fiscal ») ;

- à l'occasion du litige entre les États-Unis et la banque UBS, celle-ci aurait transmis aux autorités américaines des données portant sur 4 450 clients de nationalité américaine, un rapport interne de la banque mentionnant l'existence de 52 000 comptes concernés par l'enquête abritant 17 milliards de dollars (soit 28,3 % des avoirs estimés par le BCG comme détenus à partir de l'Amérique du Nord - États-Unis, mais aussi Canada - en Suisse) ;

- dans l'affaire de la banque Wegelin (inculpée le 2 février 2012 quelques jours avant la constitution de votre commission d'enquête), 1,2 milliard de dollars appartenant à une centaine de contribuables américains auraient été détenus sans être déclarés ;

- la cellule de régularisation mise en place dans la foulée de la transmission de données concernant les clients d'HSBC , qui a « traité » des « dossiers » ne relevant pas nécessairement de cet établissement, aurait examiné 4 725 situations pour 7,3 milliards d'euros de fonds régularisés 26 ( * ) .

Au total, les données de la Banque nationale suisse conduisent Natixis et Booz & Company (B et C) à estimer ainsi la répartition des avoirs détenus en Suisse à partir des principaux pays européens :

• Allemagne : 175 milliards d'euros ;

• France : 69 milliards d'euros ;

• Italie : 131 milliards d'euros ;

• Royaume-Uni : 50 milliards d'euros.

Selon B et C, 60 % de ces avoirs ne seraient pas déclarés, estimation qui repose sur les taux de déclaration du Royaume-Uni et de l'Allemagne. Les avoirs détenus à partir du Royaume-Uni (60 milliards de francs suisses) sont déclarés pour 22 milliards ; ceux détenus à partir de l'Allemagne (210 milliards de francs suisses) sont déclarés pour 84 milliards (soit globalement un taux de déclaration de 40 %).

C'est en appliquant cette donnée aux avoirs européens en Suisse (850 milliards de francs suisses sur un total de passifs étrangers de 2 050 milliards) et à partir du taux de marge brute déclaré par une banque suisse (UBS) de 115 points de base que sont évalués les revenus courants qui échappent aux fiscs européens (6 milliards de francs suisses et 5 milliards d'euros).

Cette estimation est toutefois conditionnée à l'exactitude de celles concernant les avoirs occultes et à des rendements qui apparaissent singulièrement bas (1,15 %) .

De son côté, Tax justice network (TJN) évalue, en 2004, le coût fiscal de l' offshore pour les pays d'origine des avoirs des seules personnes physiques à 255 milliards de dollars chaque année .

Cette estimation repose sur une évaluation des avoirs, de 11 500 milliards de dollars et des revenus liés de 860 milliards de dollars .

Les données de la Banque des règlements internationaux (BRI) permettent d'identifier les passifs bancaires (les dépôts) étrangers dans les banques offshore . Ils s'élèvent en juin 2004 à 2 700 milliards de dollars (sur un total de 14 400 milliards). Ce montant a depuis considérablement progressé puisque les passifs bancaires des seuls Bermudes, Iles Caïmans, Guernesey, Jersey, Luxembourg et Suisse s'élevaient en décembre 2011 à 3 543,1 milliards de dollars 27 ( * ) .

Encore ces dépôts ne sont-ils qu'une partie des avoirs offshore . Il faut y ajouter les titres financiers en dépôt offshore et les actifs non financiers.

Ces actifs ne sont pas systématiquement observés par le système statistique mondial. Il existe toutefois un suivi des positions financières (non monétaires) par pays dans le cadre des statistiques de la balance des paiements qui permet d'établir des ratios mettant en relation les actifs financiers avec les actifs monétaires détenus à l'étranger.

Selon Mc Kinsey, le ratio atteint en moyenne entre 3,3 et 3,85.

Appliqué aux dépôts bancaires dans le offshore en 2004 (selon un coefficient de 3,5), Tax justice network en déduit une position financière dans le offshore de 9 450 milliards de dollars. A quoi TJN ajoute 2 000 milliards d'actifs non financiers (sous forme d'immobilier ou de moyens de transport notamment), estimation plutôt « existentialiste » mais qui peut être argumentée.

Sur la base d'un rendement de 7 à 8 % (bien inférieur au ROE de 15 % considéré 28 ( * ) comme une norme mondiale de rendement financier, mais très supérieur à l'estimation du BCG), les revenus des actifs offshore se seraient élevés en 2004 à 860 milliards .

De cette estimation découle celle des pertes fiscales associées au « offshore » par application d'un taux moyen d'imposition.

b) L'étude de G. Zucman sur les avoirs français à l'étranger non déclarés

Les statistiques mondiales du « bas de la balance » des paiements qui décrivent les flux financiers internationaux présentent une anomalie. Elles dénombrent davantage de passifs (ressources) que d'actifs (placements).

Par exemple, en 2008, les passifs enregistrés par le Luxembourg dépassaient de 1 000 milliards de dollars les actifs enregistrés par les autres pays sur le Luxembourg.

Cette anomalie est accompagnée d'une seconde bizarrerie : le monde verse plus de revenus financiers qu'il n'en perçoit.

C'est à partir de ces observations qu' une étude de G. Zucman de l'Ecole d'économie de Paris 29 ( * ) chiffre à 8 % du patrimoine des ménages leurs avoirs détenus offshore dont 6 % ne seraient pas déclarés .

Ce résultat va dans le sens des études précédentes consacrées à ce sujet. Par exemple, Milesi-Ferretti et Lane remarquaient en 2010 que de nombreux portefeuilles d'investissement n'ont pas de détenteurs identifiables.

L'ampleur du phénomène ne doit pas être négligée, le patrimoine mondial des ménages s'élevant en 2008 à 120 points du PIB mondial, donnée agrégée qui occulte une très forte dispersion selon les pays (ainsi le patrimoine des ménages représente une proportion bien supérieure du PIB français) et, évidemment, selon les individus.

Les actifs détenus par les ménages dans les centres offshore (qui couvrent peu ou prou les avoirs financiers identifiés par le Forum de stabilité financière du FMI en 2000 comme non recensés) représentaient 7 , 3 % du PIB mondial et 6,1 % de la richesse des ménages .

Avant d'exposer la méthode et les estimations des montants non déclarés par les ménages français dans le offshore , il faut signaler une incidence intéressante de l'inclusion des avoirs en cause dans les actifs réellement détenus par les pays.

La correction des positions financières officiellement recensées en réintégrant les données ainsi occultées permet de résoudre l'une des questions économiques posées par les statistiques officielles qui portent sur les raisons pour lesquelles les pays développés (l'Europe et les États-Unis) sont apparemment débiteurs du reste du monde, et, en particulier des pays en développement, énigme formulée par Lucas dès 1990. Il semble étonnant que des pays disposant d'un capital relativement abondant et se voyant offrir des rendements du capital comparativement élevés dans des pays émergents soient apparemment des débiteurs de ces pays. La persistance d'écarts de rendement à la faveur des actifs détenus dans les pays émergents renforce cette interrogation, même s'il existe quelques pistes pour les expliquer - dont les risques perçus supérieurs dans les zones en développement. En théorie, des marchés efficaces devraient aboutir à des écarts de taux minimes une fois prises en compte les primes de risque. Or les écarts de taux observés apparaissent à de nombreux observateurs supérieurs à ces primes, laissant supposer qu'en réalité les revenus versés à partir de ces pays correspondent à des actifs partiellement non enregistrés.

Quoi qu'il en soit, si l'estimation de Zucman est exacte, le montant des avoirs des ménages non déclarés dans le offshore est deux fois celui de la dette nette des pays développés, ce qui revient à plus que la compenser et débouche sur une situation financière du monde plus conforme à l'analyse théorique.

Selon l'auteur, le fonctionnement pratique du système statistique international, couplé avec les « habitudes » de déclaration de leurs avoirs par certains ménages, explique pourquoi, du fait des paradis fiscaux, les passifs des pays développés sont structurellement supérieurs à leurs actifs.

Un exemple permet de le comprendre.

Soit le cas d'un ménage français détenant un titre de passif d'une société italienne déposé sur un compte en Suisse. Les données italiennes enregistrent un passif mais, si le dépositaire suisse et le détenteur français ne le déclarent pas, le titre n'est pas enregistré comme un actif français. Ces titres ne sont pas davantage enregistrés au titre de la Suisse puisque les conventions statistiques internationales obéissent au principe de résidence de la contrepartie : les investissements y sont déclarés dans des conditions telles que, normalement, le pays de simple dépôt n'a pas à déclarer de passif ni d'actif, étant supposé transparent dans la relation d'investissement.

Il se trouve toutefois que les banques suisses n'obéissent pas à ce principe dans les obligations de déclaration de leur position à leur Banque centrale à laquelle elles sont censées déclarer tous leurs avoirs en les rattachant à leur origine nationale. Dans ce cadre domestique, elles déclarent tous les dépôts étrangers, ce qui les conduit à identifier comme dépôts de titres étrangers, 2,4 fois le montant des titres étrangers déclarés par elles au titre des investissements étrangers de la Suisse.

Les perturbations attribuables aux avoirs offshore ne se résument pas à l'existence de passifs en excès par rapport aux actifs. Les statistiques portant sur les revenus financiers internationaux enregistrent des versements supérieurs aux perceptions.

A partir des données collectées par le FMI dans l'enquête coordonnée sur les investissements de portefeuille (CPIS) qui recense les avoirs bilatéraux de 74 pays et d'une base de données nommée la « Richesse extérieure des Nations », on peut estimer les relations financières bilatérales 30 ( * ) .

Au total, l'écart entre les passifs internationaux et les actifs internationaux s'élevaient en 2008 à 4 500 milliards de dollars, c'est-à-dire que 11 % des titres à détention internationale n'avaient pas de propriétaires identifiables.

Les deux tiers de cette valeur sont attribuables aux actions, si bien que 20 % des actions à détention internationale n'ont pas de détenteurs identifiables.

Cet écart, qui concerne les stocks, est cohérent avec les données de flux collectées pour l'établissement des balances des paiements.

Les statistiques du FMI comportent sur ce point deux anomalies :

- les flux des revenus financiers versés sont supérieurs aux flux reçus chaque année (pour 156 milliards de dollars en 2008). Cette dernière somme, mise au regard des actifs manquants, attribue à ceux-ci un taux de rendement de 3,5 %, cohérent avec le rendement (4 %) observé sur les titres régulièrement enregistrés ;

- dans les statistiques, il y a plus de titres vendus que de titres achetés.

Les 4 500 milliards de dollars de titres sans détenteurs indentifiables représentant 6 % du patrimoine financier des ménages.

L'analyse des données nationales permet d'identifier les pays où les écarts entre les passifs et les actifs se situent.

Le Luxembourg, les Iles Caïmans et l'Irlande concentrent une large part de ces écarts.

Ce résultat est conforme aux informations dont on dispose sur ces pays :

- le Luxembourg est le deuxième centre mondial pour les fonds d'investissement après les États-Unis ;

- la plupart des « hedge funds » sont domiciliés aux Iles Caïmans ;

- l'Irlande est une place financière diversifiée qui accueille une très forte proportion de fonds internationaux.

La moitié des avoirs gérés au Luxembourg et aux Iles Caïmans n'est pas rattachable à un détenteur. Il en va de même pour 70 % des fonds irlandais .

On en a déjà présenté l'explication qui est simple. Soit un résident français détenant sur son compte en Suisse des parts d'un fonds luxembourgeois, le Luxembourg enregistre un passif mais sans détenteur, puisque la Suisse n'a rien à déclarer, si le résident français ne se déclare lui-même titulaire d'une créance sur le fonds luxembourgeois.

Le système fiscal luxembourgeois comporte une incitation spécifique : le Luxembourg ne pratique pas de retenue à la source sur les revenus financiers internationaux, si bien que le dividende inscrit sur le compte suisse à partir de fonds luxembourgeois y parvient sans être imposé. Cette caractéristique, couplée avec le secret bancaire suisse, permet au résident français d'échapper à l'impôt français.

L'alternative consistant à se passer du Luxembourg dans le schéma n'est pas aussi favorable. Les revenus versés sur détention d'actifs suisses supportent une retenue à la source de 35 % qui n'est déductible qu'au moment où les contribuables font leur déclaration de revenus.

Le bénéfice complet du schéma suppose donc de recourir à des investissements dans des titres de fonds ne pratiquant pas de retenue à la source : fonds luxembourgeois, les Iles Caïmans, l'Irlande...

C'est grâce aux informations données par la Banque nationale suisse, qui permettent d'identifier les différents avoirs des non-résidents, en particulier ceux qui sont susceptibles de n'être pas déclarés, qu'on peut apprécier plus largement le montant des avoirs offshore sur lesquels pèse une suspicion de non déclaration.

Elles peuvent être croisées avec les données générales concernant les passifs étrangers localisés dans les zones offshore qu'on peut estimer encourir le même risque pour apprécier la totalité de l' offshore non déclaré.

L'analyse des données suggère que la Suisse concentrerait 34 % des avoirs détenus par des non-résidents dans les zones offshore .

Aux sources, qui concernent les titres, on doit ajouter les informations sur les dépôts bancaires .

Ceux-ci sont appréhendés par les statistiques internationales puisque la Banque des règlements internationaux les inventorie. Toutefois, la Suisse donne des informations particulières, sur les « comptes fiduciaires » détenus par les clients étrangers. Ces comptes présentent un intérêt fiscal puisque les intérêts versés sur ces comptes ne sont pas soumis à la même retenue à la source que pour les revenus versés sur les dépôts ordinaires. Les statistiques suisses montrent que les dépôts fiduciaires représentaient 24 % des avoirs des non-résidents en Suisse.

Par extrapolation aux autres paradis fiscaux, l'auteur trouve qu'aux 4 500 milliards de dollars de titres détenus dans ces juridictions par des non résidents, il faut ajouter 1 400 milliards de « dépôts type fiduciaire » pour un total de 5 900 milliards de dollars d'avoirs, égal à 8 % de la richesse financière des ménages dans le monde. Au moins 6 % de cette richesse est probablement non déclarée, à quoi on peut ajouter, au plus, 2 % de dépôts bancaires (hors titres) non déclarés, du fait des systèmes appliqués par les fiscs locaux en matière de retenue à la source.

Les estimations de Zucman peuvent être mises en parallèle avec d'autres estimations sur les avoirs offshore dont certaines ont été précédemment mentionnées :

- celle du Boston Consulting Group (2009) qui évalue la richesse des ménages détenue offshore à 6 700 milliards d'euros ;

- celle de Cap Gemini et Merril Lynch (2002) qui la chiffre à 8 500 milliards ;

- celle de Tax Justice Network (2005) qui la situe à 11 500 millions de dollars ;

- tandis que Palan et al (2010) l'évaluent à 12 000 milliards de dollars .

Les données avancées par Zucman se singularisent donc par leur relative modicité mais ses chiffres n'incluent que les actifs financiers, à l'exclusion des actifs réels tels que les oeuvres d'art ou les immeubles pouvant être détenus à travers des structures plus ou moins opaques 31 ( * ) . Il faut aussi relever que les avoirs sont supposés être détenus par des personnes physiques, ce qui est cohérent avec l'analyse des incitations proposée par Zucman mais peut être contestable au vu des incitations à la constitution de réserves (qui peuvent n'être pas sans lien avec des intérêts particuliers, il est vrai).

L'identification des détenteurs des comptes suisses par nationalité est rendue difficile par les règles de déclaration qui sont appliquées.

Les avoirs sont déclarés comme relevant des pays de résidence des entités qui les détiennent et qui, pour une grande part, sont des juridictions offshore elles-mêmes (Panama, les Iles Vierges britanniques, les Bahamas...).

Ces entités sont opaques et elles permettent à des résidents de l'Union européenne qui, s'ils percevaient directement des revenus à partir de leurs avoirs en Suisse seraient assujettis à une retenue à la source de 35 %, de n'être pas soumis à cette imposition, les dispositions de la directive Epargne 32 ( * ) ne s'appliquant qu'aux résidents de l'Union européenne. On sait qu'il existe un moyen efficace de leur échapper qui consiste à créer des structures interposées, situées à l'extérieur de l'Union.

Un phénomène en témoignerait : l'application de la directive épargne s'est traduite par un déclin de la part des dépôts fiduciaires enregistrés comme détenus par des résidents de l'Union européenne, à hauteur de 10 points de pourcentage, entre décembre 2004 et décembre 2005, quand celle attribuée à des paradis fiscaux augmentait de 8 points, d'autres régions non concernées par la directive restant à leur niveau ex ante .

Dans le même sens, les enquêtes systématiques de l' Internal Revenue Service (RS) des États-Unis sur le cas d'une banque suisse ont montré que les comptes en Suisse des résidents des États-Unis étaient principalement détenus par des entités écrans domiciliées au Panama, aux Bahamas, au Liechtenstein ou à Hong-Kong.

Sur la base des hypothèses adoptées en fonction de constatations convergentes, Zucman peut cependant estimer que la part des avoirs sans détenteurs identifiables dans les banques suisses, détenus en fait par des résidents de l'Union européenne et des États-Unis, s'élèverait à 60 - 62 % du total 33 ( * ) .

L'Union européenne serait particulièrement touchée puisqu'il est démontré qu'elle détient à elle seule 45 % des dépôts fiduciaires en Suisse.

Les avoirs financiers des ménages dans les offshore en 2008 (1)

(en milliards de dollars)

|

• • Suisse |

• Total |

|

|

• Titres dont : |

• 1 545 |

• 4 490 |

|

• Actions |

• 35 % |

• 37 % |

|

• Obligations |

• 65 % |

• 63 % |

|

• Parts des fonds d'assurance |

• 50 % |

• 48 % |

|

• Dépôts bancaires |

• 478 |

• 1 388 |

|

• Total |

• 2 022 |

• 5 878 |

1) Pour rappel, le patrimoine financier mondial des ménages est estimé à 73 625 milliards de dollars en 2008.

L'application à la France des résultats de l'étude Zucman aboutit à chiffrer le patrimoine financier non déclaré localisé dans les paradis fiscaux (avec une hypothèse à 8 %) à 2 740 milliards d'euros x 8 % = 219,2 milliards d'euros dont environ 81 milliards en Suisse.

En attribuant à la France un taux de détention supérieur au taux moyen - de 10 % par exemple -, ce qui est crédible compte tenu du poids de la France dans l'économie mondiale, les avoirs français non déclarés dans l' offshore passent à 274 milliards d'euros.

Ces évaluations peuvent servir à cerner quelques enjeux fiscaux :

- en faisant l'hypothèse d'un assujettissement de ces actifs à l'ISF et d'un taux moyen de 1 %, le manque à gagner s'élève à 2,74 milliards d'euros ;

- sur la base d'un rendement des actifs de 5 % et d'une application du taux marginal d'imposition des revenus financiers, le manque à gagner s'élève à 5,2 milliards d'euros (13,7 milliards soit 38 %) pour l'impôt sur le revenu ;

- les droits de succession doivent être ajoutés à cet horizon de moins-values fiscales ainsi que les pénalités et rappels pour des exercices non prescrits.

Hors ces derniers éléments qui constituent des enjeux de recettes publiques élevés mais non reconductibles (et éventuellement difficiles à recouvrer), les 8 milliards de moins-values fiscales associés aux avoirs des ménages dans les pays offshore non déclarés forment une évaluation cohérente avec l'estimation d'un produit de l'ordre de 2 à 3 milliards d'euros en régime de croisière associé à la mise en oeuvre d'une retenue à la source effective par la Suisse proposée lors de son audition par M. Eric Ginter .

c) Les évaluations de Tax Analysts

L'organisation Tax analysts a souhaité estimer le volume des avoirs gérés dans les zones offshore susceptibles de faire l'objet d'une évasion fiscale aux dépens des pays de rattachement théoriques.

Plusieurs notes ont été réalisées à ce jour par cette organisation qui ont porté sur des îles anglo-normandes, sur les Caraïbes et sur la Suisse.

S'agissant de ce dernier pays, les auteurs évaluent à 606,8 milliards de dollars les actifs gérés en Suisse exposés à l'évasion fiscale en 2006 .

Compte tenu du montant des avoirs présents en Suisse à cette date (plus de 7 000 milliards de dollars), cette estimation apparaît conservatrice .

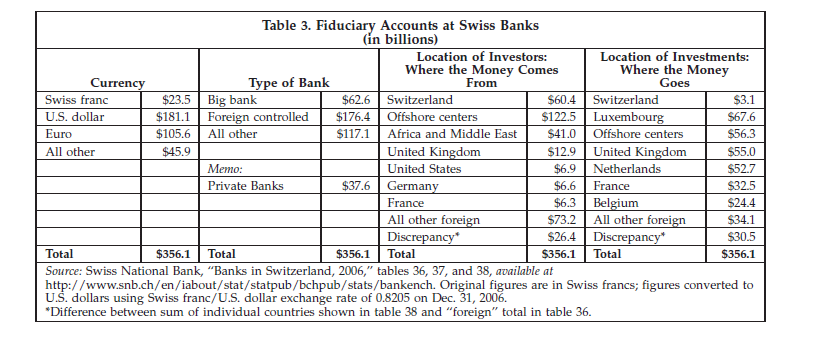

Les rédacteurs l'admettent en évoquant l'existence supplémentaire de 356,1 milliards de dollars de dépôts fiduciaires dans les banques suisses qu'ils ôtent de leur périmètre pour des motifs techniques.

Mais d'autres facteurs de sous-estimation sont de plus grande importance , ainsi qu'on l'indique au fil des développements qui suivent.

|

Le paysage bancaire suisse Le paysage bancaire suisse est particulièrement riche. Il comptait, fin 2006, 331 banques gérant 2 620,8 milliards de dollars d'actifs avec un total d'employés de 127 921 personnes. Deux banques, UBS et Crédit Suisse, appartenaient alors aux dix premiers établissements mondiaux et totalisaient à elles seules 1 803,8 milliards d'actifs et 62 931 employés, soit respectivement 68,8 % et 49,2 % au total. Les banques étrangères sont très présentes avec 120 établissements, 19 244 employés et des actifs s'élevant à 196,2 milliards de dollars, soit 7,5 % au total. Les ressources gérées par les banques suisses ont connu une très forte progression, passant de 847 à 2 621 milliards de dollars entre 1990 et 2006, soit un triplement, proportion qui s'applique également aux seuls dépôts passés de 595 à 1 888 milliards de dollars. Le rythme de progression de ces passifs a été particulièrement soutenu dans les années 2000 avec un doublement des dépôts entre 2001 et 2006. Ces variations sont sans commune mesure avec les performances économiques du pays . Le PIB en volume a augmenté de l'ordre de 15 % entre 1995 et 2005, tandis que les dépôts gérés par les banques suisses augmentaient de 99,6 %. L'inflation, qui est restée modérée, est tout à fait insusceptible d'expliquer cette élévation des dépôts. Il en va de même de la création monétaire observée en Suisse. En réalité, une proportion considérable des dépôts provient de la clientèle étrangère . Si les résidents suisses eux-mêmes possèdent des dépôts bancaires de l'ordre de 1 006 milliards de dollars, les déposants étrangers apportent le solde, soit 882 milliards de dollars en 2006. Selon les statistiques de la Banque centrale suisse, cette somme se divise en : - 367 milliards de dépôts venant du Royaume Uni ; - 325 milliards de dépôts des États-Unis ; - 122 milliards de dépôts allemands ; - 53 milliards de dépôts de non résidents (au sens suisse) français ; - 41 milliards de déposants luxembourgeois ; - et 351 milliards de déposants venant de centres offshore . |

L'estimation de la masse financière à risque en Suisse proposée par « Tax analyst s» exclut la totalité des 2 720 milliards de dollars de passifs bancaires, donc ceux correspondant à des avoirs des étrangers, au motif que les intérêts produits seraient soumis à une retenue à la source imposée par le pays, que les non-résidents ne peuvent se voir rembourser par leur administration fiscale que sur justification.

Mais, outre que le crédit d'impôt dépend des conventions fiscales bilatérales avec la Suisse, il reste des incitations à la sous-déclaration comme celle tenant à l'évitement des impôts sur le patrimoine.

Au demeurant, la « liste HSBC » - et d'autres affaires ayant défrayé la chronique judiciaire - semblent avoir assez largement démontré que des non-déclarations pouvaient concerner ce type d'avoirs.

L'attrait principal de la Suisse résiderait selon Tax analysts dans les « dépôts fiduciaires » et les services de « dépôts de titres » offerts par son secteur bancaire.

Les « dépôts fiduciaires » sont des dépôts effectués par les banques suisses pour leurs clients dans des juridictions qui ne pratiquent pas la retenue à la source. Dans la mesure où les intérêts produits par ces dépôts ne sont pas d'origine suisse, il n'y a pas de retenue de la source en Suisse sur ces revenus comme il a déjà été indiqué. Les dépôts en question ont connu une réelle croissance qui s'est accélérée en 2006.

Source : Tax Analysts

A cette échéance, ils s'élevaient à 356 milliards de dollars.

Les données d'origine et de provenance de ces avoirs sont rapportées dans le tableau ci-après.

Source : Tax Analysts

Une partie d'entre eux est « investie » dans des centres offshore que Tax Analysts , après avoir relevé des incohérences entre les statistiques suisses et celles des centres en question, estime à 56,3 milliards de dollars.

On relève que les dépôts de cette nature de provenance française s'élevaient à 6,3 milliards de dollars .

Quant à eux, les dépôts de titres dans les banques suisses s'élèvent à 4 120 milliards de dollars soit deux fois le montant des dépôts bancaires. Ils ont connu une forte dynamique.

Les détenteurs étrangers possèdent 59 % du total - 2 410 milliards de dollars - dont 858 pour les clients particuliers, 184 pour les clients commerciaux et 1 370 milliards pour les « institutionnels ».

On pourrait sans doute ajouter à ces montants une partie des titres détenus par les résidents suisses un certain nombre d'intermédiaires pouvant servir de « couverture » à des clients étrangers.

Les 858 milliards de titres en dépôt ne font l'objet d'aucune déclaration individuelle autre que volontaire. Pour éviter des doubles comptages, le montant retenu comme représentatif de l'assiette d'évasion fiscale potentielle s'élève à 463,3 milliards de dollars .

Il faut ajouter les avoirs en détention indirecte , identifiés comme détenus par des institutionnels, soit 49,1 milliards pour les fonds d'assurance et 94,2 milliards pour les « mutual funds ».

d) La structure capitalistique des firmes multinationales

Une étude de Hueyinger, Laeven et Nicodème (Tilburg University, FMI, Commission européenne) de juillet 2006 conduite sur un échantillon de 33 pays européens sur la période 1994-2003 montre que la répartition de l'endettement des firmes multinationales est influencée par des considérations fiscales.

La plupart des pays appliquent la déductibilité des intérêts pour déterminer le résultat imposable. Quant à eux, les dividendes sont distribués après taxation (ils supportent l'impôt sur les sociétés) et peuvent être soumis à une retenue à la source avant leur distribution dans un pays tiers par le pays où la filiale est localisée (sur ce dernier point, on doit relever qu'il peut en être de même pour les intérêts dans un certain nombre de cas).

L'étude mentionnée montre que si le niveau de l'endettement varie en raison directe du niveau de l'imposition des bénéfices, cette sensibilité est particulièrement forte quand on a affaire à des firmes liées dans des groupes multinationaux. Le différentiel d'impôt entre les pays peut alors être considéré et les firmes multinationales semblent réagir à un creusement du différentiel en endettant la structure aux dépens de laquelle il intervient tandis que les autres structures sont désendettées.

L'étude observe encore que la dette ne paraît pas réagir à une augmentation des retenues à la source sur les dividendes distribués à l'étranger. L'explication avancée par les auteurs est que les multinationales sont insensibles à ces retenues à la source dans la mesure où elles pourraient utiliser des « conduits » situés dans des pays où elles ne s'appliquent pas.

3. La « masse des individus à risque »

La liberté de mouvement et d'établissement des personnes qui est assez large dans le monde contemporain leur permet de choisir le lieu de leur résidence. Elle s'accompagne d'un choix faiblement encadré de détermination de leur résidence fiscale qui nourrit le sentiment de possibles « flux migratoires fiscaux », autrement dit d'une forme d'exil fiscal.

Votre rapporteur y insiste : techniquement la délocalisation pour motif fiscal des personnes physiques, quelque réprobation qu'elle inspire, ne saurait, au sens strict, sans aucune autre forme de précision, être rangée sous la bannière de l'évasion fiscale internationale. Sans doute, en relève-t-elle par différents aspects, mais ces aspects doivent être précisés.

Or, lorsqu'on les considère on est amené à s'interroger plus globalement sur le régime fiscal appliqué aux résidents français qui ont transféré leur domicile à l'étranger, même sans intention fiscale, qui représentent la quasi-totalité de nos compatriotes résidant à l'étranger.

En ce qui concerne le phénomène d'exil fiscal, il touche potentiellement l'ensemble de la population mondiale des personnes que leur résidence en France assujettirait à notre système fiscal. La « masse à risque » est particulièrement importante.

Cette approche est bien entendu absurde mais elle témoigne des limites d'un raisonnement qui attribue à notre système fiscal une fuite généralisée envers un pays si peu attractif que les 6 935 000 000 habitants du reste du monde seraient découragés d'y résider par considération des coûts fiscaux de cette résidence !

Quant à l'assimilation de la totalité du phénomène d'expatriation à de l'évasion fiscale, elle est aussi excessive que celle qui verrait dans toutes les activités réalisées hors du territoire par les entreprises une forme d'évasion fiscale internationale.

Mais, on pose généralement la question en évoquant « l'exil fiscal ». Cette réduction de l'approche ne modifie pas entièrement les problèmes de concept mentionnés.

Avant de le montrer, il faut souligner quelques difficultés pratiques.

a) Un « phénomène » sans évaluation

Dans les faits, l'exil fiscal n'est pas réellement évalué ce qui est une lacune de notre « intelligence fiscale » mais une lacune peut être irrémédiable même si des enquêtes d'opinion pourraient être d'une certaine utilité.

Dans ce contexte, il faut apprécier les estimations quantitatives formulées lors des auditions de votre commission d'enquête, dont les auteurs s'attachent à dénoncer par ailleurs, avec quelques nuances parfois, l'enfer « fiscal » qu'est la France.

Mme Agnès Verdier-Molinié, directrice de la fondation IFRAP, fondation pour la recherche sur les administrations et les politiques publiques :