II. UN FAISCEAU D'INDICES RECOUPÉS PAR DIFFÉRENTES ESTIMATIONS DÉCRIT UN PHÉNOMÈNE À TRÈS FORTS ENJEUX

Souvent d'origine étrangère, les sources abondent pour attribuer à l'évasion fiscale internationale des enjeux majeurs.

La totalité des estimations de l'évasion fiscale internationale des entreprises remarque que celle-ci emprunte des canaux différents mais privilégiés : la gestion de la chaîne logistique, des incorporels, des services partagés, des coûts de recherche ; les échanges commerciaux intragroupes, les financements...

Ces différents vecteurs peuvent être classés selon la nature des opérations en cause et le niveau des soldes qu'elles influencent.

Certains jouent sur la détermination de l'EBITDA 14 ( * ) , d'autres au-dessous de l'EBITDA pour emprunter à la terminologie de l'entreprise.

En comptabilité nationale, sont concernés les soldes intermédiaires, en particulier le revenu disponible. On peut différencier les vecteurs de l'évasion fiscale en retenant qu'elle peut passer par des opérations portant sur la valeur ajoutée elle-même ou sur son utilisation.

Les premières impactent les éléments des comptes de production, soit la production elle-même, et les consommations intermédiaires, d'autres exercent leurs effets sur le compte de revenu à travers les intérêts ou redevances principalement, d'autres enfin procèdent directement d'opérations financières.

Au terme d'une analyse des risques d'évasion fiscale internationale conduite sur la base d'un faisceau d'indices croisés avec les études, diverses dans leurs résultats mais convergeant vers la conclusion d'une pratique à très forte dimension, votre rapporteur considère que les évaluations fondées sur la seule extrapolation des redressements constatés, qui, de toute façon, n'informe nullement sur l'évasion fiscale internationale en soi, minimisent la réalité des enjeux fiscaux liés à des déplacements de valeur fiscale par le recours à des pratiques de gestion internationale de l'impôt contestables.

En bref, pour la seule évasion fiscale internationale, on se situerait plutôt dans le haut de la fourchette de l'estimation du CPO, qui porte, quant à elle, sur l'ensemble des fraudes fiscales.

Une mention particulière doit être faite en préambule sur la partie consacrée à la « masse des individus » à risque. Votre rapporteur, du fait de la conception qu'il propose de l'évasion fiscale internationale, ne peut considérer sans nuances, comme entrant dans l'objet de la présente commission la situation des très nombreux français de l'étranger. De même, il appelle l'attention sur les incertitudes liées à la « notion d'exil fiscal », même si, certainement, un tel phénomène existe. Celui-ci ne saurait être intégré sans autre précision aux réflexions de votre commission. Ce n'est que sous un certain angle qu'il doit être pris en considération au même titre d'ailleurs que la problématique générale posée par le statut fiscal de nos compatriotes de l'étranger.

A. LA VALEUR AJOUTÉE À RISQUE

Un des enjeux essentiels de la lutte contre l'évasion fiscale internationale passe par la maîtrise des éléments de constitution de la valeur ajoutée brute des entreprises.

Celle-ci est égale à la production réalisée (le chiffre d'affaires à peu de choses près) moins les consommations intermédiaires employées à cette fin.

La sous-estimation de la valeur de la production et l'excès de valorisation des consommations intermédiaires sont deux voies que peut emprunter l'évasion fiscale internationale en permettant de minorer la valeur ajoutée constatée dans les territoires à fiscalité relativement forte pour la transférer là où elle est moins imposée.

Une particulière attention est ainsi portée aux prix de transfert des échanges intragroupes (voir infra ). Mais d'autres procédés où cette « technique » est toujours plus ou moins directement en cause doivent être envisagés pour leurs effets macro-économiques, parmi lesquels le « business restructuring » par lequel une tête de groupe attribue d'autorité à une entité une rémunération hors marché pouvant dissiper du pays où elle est réalisée une partie de la valeur économique.

Lors de l'audition de la « plate-forme paradis fiscaux et judiciaires », différentes estimations du phénomène de soustraction à l'impôt résultant d'une localisation contestable de la valeur ajoutée ont été mentionnées.

Dans le cadre d'une évaluation globale des flux illicites de capitaux à partir des pays du Sud de 800 milliards d'euros chaque année proposée par Global financial integrity (GFI) créé par Raymond Becker et auquel collaborent plusieurs « anciens » du FMI 15 ( * ) , 400 milliards d'euros proviendraient du déplacement abusif de la valeur ajoutée produite dans ces pays. Cette source de détournement fiscal représente donc 50 % des estimations des flux illicites estimés par GFI qui attribue à l'évasion fiscale entre 60 et 65 % de phénomène.

Le déplacement abusif de la valeur ajoutée représente ainsi un facteur majeur d'évasion fiscale. Ses vecteurs sont très diversifiés. On en mentionnera quelques uns mais leur mobilisation a toujours le même objectif : diminuer la base imposable là où elle est soumise à des taux effectifs relativement élevés et la localiser où elle est peu ou pas tant imposée.

La plateforme a exposé à cet égard une étude menée en 2010 par Action Aid sur l'entreprise SAB Miller, deuxième producteur de bière au monde et premier en Afrique (exposée dans la première partie du présent rapport).

Plusieurs cas semblables ont été présentés à votre commission.

Ces cas ne font qu'illustrer un phénomène global : dans le cadre de l'organisation transnationale des firmes, avec le fractionnement international des chaînes de valeur, les échanges internationaux intragroupes se sont considérablement développés - ils expliquent une part importante de l'essor des échanges internationaux - si bien qu'ils représentent une quotité considérable de ces échanges, estimée parfois pour le commerce international industriel à 70% des échanges commerciaux internationaux.

Un article paru en 1999 dans la revue « Economie et Statistiques » (n° 326-327) 16 ( * ) posait la question des motivations des entreprises lorsque celles ci, au lieu d'exporter directement vers leurs clients étrangers, passent par des firmes liées au sein d'un même groupe.

A l'aide d'une analyse économétrique de l'enquête sur les échanges intra-firme, les déterminants de ces échanges avaient pu être isolés. Parmi ceux-ci, l'étude mentionnait sans détour l'optimisation fiscale - permettant d'annuler l'effet de la charge fiscale grevant la compétitivité des exportations directes - réalisée par l'intermédiaire des prix internes (autrement nommés « prix de cession interne » ou « prix de transfert »).

Cette analyse avait été conduite dans la lignée des travaux sur la multinationalisation des firmes proposés par Dunning (1981) qui souligne l'existence d'avantages spécifiques au commerce intra-firme, parmi lesquels, dans la tradition inaugurée par Coase (1937), la substitution au prix du marché d'un prix interne . Celle-ci est censée obéir à un choix rationnel où sont arbitrés les objectifs de part de marché et les objectifs de marge, ainsi que l'allocation des activités et des profits entre les filiales selon les conditions économiques et fiscales prévalant dans le pays d'accueil (Harris, 1993; Cantwell, 1994) qui peuvent inclure les incitations accordées aux managers (Donnenfeld et Prusa, 1965) dont certains aspects sont liés aux conditions fiscales.

A l'époque de l'article de l'INSEE, l'analyse des flux internes à l'entreprise se heurtait souvent à l'absence de données sur le commerce intra-firme. Mais une enquête particulière lancée en 1994 (Mondialisation industrielle) avait été consacrée à ce sujet en se concentrant sur le commerce international agro-alimentaire. Par ailleurs, il existait dans d'autres pays quelques études probantes.

L'analyse des échanges des firmes agro-alimentaires françaises réalisée par les auteurs put montrer que la prise en compte de la fiscalité exerçait un effet discriminant.

L'écart de fiscalité entre la France et le pays de destination, quand il jouait dans le sens d'une pénalisation de la compétitivité des exportations directes, semblait sans influence sur les exportations vers des entités étrangères unies par des liens de groupe à la firme exportatrice .

Cette constatation suggérait que la fixation du prix d'exportation dans les échanges internes du groupe permettait à l'exportateur français , soumis à un handicap de compétitivité du fait d'un taux d'imposition de ses marges supérieur, d'effacer ce handicap , autrement dit de localiser la marge dans le pays de destination de l'exportation du bien .

La littérature sur ce sujet s'est depuis considérablement développée .

Elle converge vers l'identification d'un processus d'optimisation fiscale recourant à la fixation des prix de transfert dans les échanges internationaux internes aux groupes.

Ces études reposent rarement sur des données empiriques relatives aux prix de transfert, celles-ci n'étant généralement pas dévoilées par les entreprises. 17 ( * )

Toutefois, des travaux plus empiriques sont désormais disponibles.

La sensibilité de la répartition des profits entre entités affiliées dans un groupe est documentée par une étude de Dischinger (2010) 18 ( * ) qui montre qu'un allègement de la taxation au bénéfice d'une entité d'un groupe augmente sa profitabilité selon une élasticité de 0,7 (autrement dit à une baisse de 1 point de taux d'imposition des bénéfices de l'affiliée correspond une augmentation de 0,7 point de ses profits avant impôts). Cet effet n'est pas lié à des variations des quantités de facteurs engagés dans la production mais aux modalités de valorisation des ventes et des consommations intermédiaires. Un résultat naïf peut encore être mentionné, qui découle des seules observations réalisées (en dehors même de toute estimation économétrique) ; les entités soumises aux taxes les plus basses ont globalement des profits avant impôt supérieurs de 9 % par rapport à celles supportant des taux d'impositions relativement élevés.

Enfin, la sensibilité des profits à l'écart des taux d'imposition est plus forte à mesure que le contrôle sur la société concernée augmente, ce qui suggère qu'elle est directement liée à des choix réalisés par la société tête de groupe qui peut alors poursuivre une gestion fiscale plus active .

Une estimation recourant à des données sur le commerce intragroupe réalisée par les filiales françaises de groupes industriels internationaux a été publiée en 2009 par l'INSEE 19 ( * ) . Elle confirme l'impact des écarts de fiscalité sur la localisation de la valeur ajoutée résultant des échanges internes aux entités de ces groupes.

La discrétion des entreprises sur ces sujets n'est pas motivée seulement par le souci de sécuriser leur gestion fiscale ; elle peut aussi l'être par la considération d'éventuelles réactions des propriétaires des entreprises dont la valeur ajoutée est ainsi « sous (voire dé-) - valorisée).

|

Brève revue de la littérature

économique sur l'incidence des écarts de fiscalité

Les études qui cherchent à évaluer l'impact des différences de fiscalité entre pays sur les prix de transfert reposent en règle générale sur des approches indirectes d'estimation. Ainsi, la plupart des études examinent si les filiales localisées dans des pays à faible fiscalité réalisent un profit plus élevé que les filiales localisées dans des pays à forte fiscalité ou encore si l'activité économique varie selon la localisation. Par exemple, Grubert et Mutti (1991) ou Hines et Rice (1994) se concentrent sur les filiales étrangères des multinationales américaines et trouvent une corrélation négative entre les profits et les taux d'imposition sur les bénéfices des entreprises. Sur données américaines, on peut également se référer aux travaux de Grubert et al. (1993) et Harris et al. (1993). Sur données non américaines, on peut citer les travaux de Bartelsman et Beetsma (2003), qui étudient les transferts de profits entre pays de l'OCDE, et Huizinga et Laeven (2007), qui analysent la répartition des profits au sein des multinationales en Europe. Ces travaux mettent tous en évidence la réalité des pratiques d'optimisation fiscale. Mais ils échouent souvent à en identifier précisément les canaux, et notamment le rôle des prix de transfert. Quelques études abordent cependant cette question, en s'appuyant sur des données fines de transactions intragroupes. Clausing (2001, 2006) montre que le comportement en la matière des multinationales américaines est cohérent avec l'hypothèse d'une fixation des prix de transfert à des fins d'optimisation fiscale . De même, Overesch (2006) met en évidence, à partir des données comptables des maisons mères allemandes et de leurs filiales à l'étranger, une influence des différences de fiscalité entre pays sur le montant des transactions intragroupes . D'autres travaux arrivent à s'appuyer sur des bases de prix pratiqués par les multinationales américaines, et permettent d'aborder plus directement la question de la sensibilité des prix de transfert à la fiscalité. Clausing (2003) utilise, pour sa part, des données américaines sur les prix des importations et des exportations pour la période 1997-1999. Elle met en lumière des différences importantes de comportement entre les prix de transfert et les prix de marché qui sont cohérentes avec une démarche d'optimisation fiscale . Bernard et al. (2006) arrivent également à la conclusion que les différences entre les prix de transfert et les prix de pleine concurrence, qu'ils observent à partir de données très complètes sur les exportations américaines réalisées entre 1993 et 2000, s'expliquent notamment par les différences de fiscalité entre pays . |

Relevons que cette dernière conclusion qui porte sur les seules exportations des États-Unis (entre 1993 et 2000) suggère qu'en contravention avec les principes directeurs adoptés internationalement, les entreprises en cause ne respecteraient pas systématiquement le principe de pleine concurrence, qui veut que les prix des échanges entre les entités d'un même groupe soient fixés comme si les biens et services concernés étaient échangés sur le marché.

L'étude sur données françaises suit une méthodologie visant à identifier les effets des écarts de fiscalité sur la balance des échanges internes aux groupes concernés par l'étude.

En effet, comme l'expliquent les auteurs, si les multinationales utilisent les prix de transfert pour réduire leur charge fiscale globale, on peut s'attendre à ce que la valeur des échanges intragroupes entre filiales françaises et filiales étrangères soit influencée par les différences de taux d'impôt sur les sociétés. Les entités françaises de multinationales peuvent par exemple facturer moins cher leurs ventes vers les entités localisées dans des pays où le taux nominal d'impôt sur les sociétés est plus faible et, au contraire, facturer plus cher leurs ventes vers les entités localisées dans des pays où le taux nominal est plus élevé qu'en France ; et réciproquement pour les entités étrangères vis-à-vis des entités françaises.

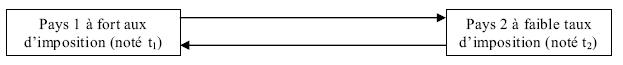

Ainsi, toutes choses égales par ailleurs, les exportations intragroupes des filiales françaises à destination de pays à taux nominal d'impôt sur les sociétés faible devraient être sous-évaluées par rapport aux exportations intragroupes des filiales françaises à destination de pays à taux plus élevé ; à l'opposé, les importations intragroupes des filiales françaises depuis des pays à taux faible devraient être surévaluées par rapport aux importations intragroupes des filiales françaises depuis des pays à taux nominal d'impôt sur les sociétés plus élevé. Au final, un tel comportement devrait conduire à observer une balance commerciale intragroupe des filiales françaises plus favorable avec les pays à taux nominal d'impôt sur les sociétés élevé qu'avec les pays à taux plus faible (cf. schéma ) ».

Schéma : influence attendue des

différences de fiscalité

sur les prix de

transfert

Exportations

1

intragroupes dont

le prix est

sous

-estimé

Importations

1

intragroupe dont

le prix est

sur

estimé

1 On se place du point de vue du pays 1.

Le modèle théorique prédit une balance commerciale intragroupe plus favorable avec les pays où le taux nominal d'impôt sur les sociétés est élevé qu'avec les pays où ce taux est faible.

Dans ce dernier cas, la tentation est de transférer la valeur ajoutée via les échanges en question vers le pays à fiscalité plus favorable : les prix d'export vers ce pays seront bas ; les prix d'import à partir du pays seront, au contraire, élevés.

Il est important de remarquer que l'assiette des prix de transfert est composée à la fois des exportations et des importations de biens et services.

La méthode employée par l'étude de l'INSEE est celle de la régression où la variable expliquée est la balance des échanges intragroupes et les variables explicatives principalement les taux nominaux d'impôt sur les sociétés dans les pays partenaires, le taux de change réel, la croissance de la valeur ajoutée et la balance commerciale des entités avec des entités indépendantes (ce qui représente une forme de « contrôle » des autres caractéristiques des entités concernées susceptibles d'influencer leurs échanges).

La conclusion est bien que le taux nominal d'impôt sur les bénéfices dans le pays partenaire modifie la balance commerciale des échanges intragroupes.

Une hausse de un point de ce taux conduit, toutes choses égales par ailleurs, à une hausse de la balance commerciale (élévation de l'excédent car diminution du déficit) intragroupe de près de 2 points de pourcentage.

Les résultats de l'étude sur données françaises confirmeraient pleinement les témoignages recueillis par votre commission sur l'utilisation fiscale des prix de transfert par les firmes multinationales .

La banalité du recours à la gestion de la charge fiscale par les prix de transfert peut encore être démontrée par l'habitude prêtée aux entreprises multinationales de dissocier la comptabilité des coûts réels de leurs entités productives (afin de disposer d'un indicateur de gestion correspondant à des réalités économiques) de celle résultant de l'application par elles des prix de transfert (utilisée pour les obligations fiscales de l'entreprise) (Tim Baldenius et al - 2004) 21 ( * ) .

Les prix de transfert sont ainsi certainement des vecteurs d'évasion fiscale internationale .

Leur effet n'est cependant pas entièrement quantifié par les études disponibles.

A ce sujet, on peut toutefois partir de quelques constatations et recourir à quelques hypothèses pour en apprécier l'ampleur .

S'agissant des constatations, une étude de Bernard et al de 2006 mérite une mention particulière.

En comparant, pour une entreprise et un produit donnés, le prix des exportations à destination d'entités affiliées et d'entreprises indépendantes situées dans un même pays, les auteurs ont calculé, pour chaque type de produit, l'écart entre le prix de transfert et le prix de pleine concurrence. Ils ont trouvé, sans surprise, que cet écart dépend de la nature du produit exporté. Le prix de pleine concurrence, pour des biens peu différenciés, est en moyenne 8,8 % plus élevé que le prix de transfert correspondant, ce qui est cohérent avec le fait que les États-Unis ont un taux nominal d'impôt sur les sociétés élevé. Pour des biens différenciés, l'écart va jusqu'à 66,7 % , ce qui est cohérent avec le fait que sur ce type de biens, les firmes disposent d'un pouvoir de négociation plus important, rendant la notion de prix de pleine concurrence moins opérante et moins utilisable par les autorités de contrôle.

1. Une technique souvent mentionnée lors des auditions de votre commission

Ces résultats recoupent des témoignages édifiants recueillis par votre commission.

Ainsi de l'audition de M. Christian Chavagneux le 17 avril 2012 :

« Deux économistes américains ont, grâce à un sénateur américain, eu accès à des données extrêmement précises en provenant des douanes. On a ainsi vu, par exemple, des seaux en plastique venir de Tchéquie, passer par un paradis fiscal, et arriver aux États-Unis avec une valeur de près de 1 000 dollars le seau, ce qui est beaucoup, même pour un seau de très grande qualité ! A l'inverse, des missiles sortis des États-Unis à destination d'Israël y arrivaient, après être passés par un paradis fiscal, au prix de 50 dollars. A ce tarif, on comprend que le terrorisme se développe dans la région... !! »

Et M. Chavagneux de préciser :

« Il est assez facile pour le fisc de mettre en évidence les manipulations qui aboutissent à ce genre de prix de transfert et de « tomber » sur les filiales quand le décalage entre les prix qu'elles pratiquent entre elles et les prix qui ont cours sur les marchés internationaux est manifestement trop important. Les choses sont plus compliquées lorsque la méthode des prix de transfert est utilisée sur la propriété intellectuelle . Une étude de mes confrères de Bloomberg a montré que le taux d'imposition de la multinationale Google se situait entre 2 % et 3 %, en dépit de l'importance de ses profits. En effet, on constate qu'en Europe, par exemple, tout est centralisé à Google Irlande, qui utilise la technique bien connue du « sandwich hollandais » . Cette technique consiste pour une entreprise à faire passer l'ensemble de ses profits aux Pays-Bas, puis de là, -les Pays-Bas n'étant qu'un pays intermédiaire, d'où le terme « sandwich » -, dans un paradis fiscal, en l'espèce à Google Bermudes, qui, pour ce que l'on en sait -il faudrait avoir les preuves, mais c'est visiblement le cas-, détient le droit d'utilisation de la marque Google pour l'ensemble du monde. Ce droit, qui est extrêmement cher , devant lui être payé par toutes les filiales de Google, tous les profits peuvent ainsi être siphonnés vers les Bermudes où, évidemment, ils sont très peu taxés. Or, quel est le prix international de l'utilisation de la marque Google ? Ce n'est pas facile à définir ! Par rapport à quoi le fisc peut-il se référer pour dire qu'un prix est trop haut puisqu'il n'y a pas de marché mondial de l'utilisation de la marque Google ?

En matière de propriété intellectuelle, il est donc difficile de parvenir à cibler les excès. On entre alors dans des négociations entre les différents fiscs et les multinationales lorsqu'il semble que celles-ci ont utilisé des prix de transfert liés à la propriété intellectuelle trop éloignés par rapport à ce qui paraîtrait être un juste prix. Une étude du Sénat américain de 2010 avait montré que dans tous les secteurs, comme la pharmacie ou l'électronique, où la place des brevets est forte, les multinationales utilisent majoritairement ces prix de transfert sur la propriété intellectuelle pour siphonner les profits et les envoyer dans les territoires les moins taxés . ».

2. Une estimation du risque pour la France

Une estimation de la valeur ajoutée à risque pour la France peut être proposée sur la base de quelques hypothèses .

Quelques rappels doivent être faits.

En premier lieu, les grandes firmes françaises sont très largement déployées dans le monde, leur réseau étant le vecteur d'un montant élevé d'échanges intragroupes.

Le commerce réalisé au sein des multinationales (le commerce intragroupe), représente une part considérable du commerce international. Dans le cas français, un tiers des exportations et un quart des importations avaient ainsi été réalisées en 1999 à destination ou en provenance de filiales d'une même multinationale. En outre, le commerce intragroupe représentait en 1999 près de 70 % des échanges réalisés par les filiales de groupes industriels internationaux situées en France .

Aujourd'hui, ces proportions sont certainement encore supérieures, considérant l'essor des opérations internationales réalisées par les grands groupes.

Une étude de Pak et Zdanowick portant sur le commerce extérieur des États-Unis (2002) estimait la perte fiscale due aux manipulations de prix de transfert aux États-Unis à 53,1 milliards de dollars en 2001.

La méthode employée est fondée sur une analyse des prix d'importation et d'exportation mondiaux et des écarts constatés aux États-Unis sur les mêmes flux se rapportant sur des produits identiques qui sont tous des biens (ils excluent ainsi les services).

Les auteurs mentionnent un certain nombre d'exemples d'aberrations touchant les prix d'importation ou d'exportation.

A titre d'exemple, on peut mentionner :

- pour les importations : des rasoirs en provenance du Royaume-Uni à 113,2 dollars l'unité, des seringues hypodermiques venant de Suisse à 142,8 dollars l'unité, des disques vierges danois à 164,2 dollars ;

- pour les exportations : des appareils photo vers la Colombie à 7,44 dollars, des diamants naturels à 13,45 dollars par carat, de la dynamite vendue au Canada pour 1,24 dollar le kilo...

Cette estimation peut paraître révéler un phénomène assez modéré, puisque le montant des recettes fiscales perdues s'élève à 0,6 point de PIB.

Mais il faut rappeler que les États-Unis sont un pays relativement « fermé » où le cumul des exportations et des importations ne représente que de l'ordre de 18 points de PIB.

Le taux d'évaporation fiscale s'élève ainsi à 3,3 % des échanges de biens (les services n'étant pas comptabilisés).

Appliqué aux échanges de biens de la France en 2009, qui s'élevaient en cumulé à 1 008,7 milliards de dollars (soit 37,7 % du PIB), le taux d'évasion fiscale des États-Unis aboutirait à des pertes fiscales de 33,3 milliards de dollars (23,6 milliards d'euros au taux de change de l'année considérée) (1,24 point de PIB).

D'autres jeux d'hypothèses pourraient être envisagés.

En s'en tenant aux commerces des biens , (hors les services donc), on relève qu'en 2010, le cumul des échanges internationaux de la France s'élevait à 1 105 milliards de dollars. Moyennant une hypothèse attribuant 60 % de ces échanges au commerce intragroupe , on peut faire varier la valeur ajoutée à risque de ce seul fait en fonction de différentes hypothèses sur les écarts entre les prix de marché et les prix internes aux groupes et approcher les enjeux fiscaux associés.

Entre une déviation de 1 point et une déviation de 10 points, les enjeux fiscaux sont compris, toutes choses égales par ailleurs, entre 2,2 et 22,2 milliards de dollars.

Encore faudrait-il considérer les échanges de services et, en particulier ceux portant sur les incorporels, dont la diversité doit être au préalable soulignée. Ces incorporels comprennent des brevets, des marques, en bref des droits de propriété industrielle, intellectuelle aussi... Mais ils comprennent aussi des incorporels non figés dans des droits clairement identifiables : savoir-faire, expertises, management fees, etc.

Les statistiques internationales ne font apparaître clairement que les redevances payées et perçues, et encore pour leur globalité. Les données bilatérales, à supposer qu'elles soient disponibles, ne sont pas systématiquement diffusées. Ainsi ne peut-on identifier les soldes bilatéraux. Il n'est pas davantage possible sauf étude spécifique d'identifier la valeur patrimoniale de ces actifs et ainsi d'envisager la « normalité » des rendements associés. Le manque d'information systématique sur leur localisation empêche de connaître les revenus tirés de ces droits par les entreprises quand ils sont localisés en dehors de la France. Enfin, les échanges au titre de prestations de services diverses sont « noyés » dans des postes globaux dont la significativité n'est pas appréciable.

Compte tenu des efforts de soutien public à l'innovation et des enjeux économiques d'une spécialisation des agents économiques sur des productions à forte productivité, qui attribuent une valeur décisive aux actifs incorporels, une part de plus en plus importante de la valeur économique devrait être liée dans le futur à des actifs sur lesquels les entreprises disposeront d'une liberté très grande de choix de leur localisation. Or, ces choix posent un problème de principe au regard de l'évasion fiscale internationale telle qu'elle est envisagée dans le présent rapport. Ils sont susceptibles de dissocier leur valeur fiscale concrète de leur valeur fiscale notionnelle, celle correspondant au juste retour fiscal qu'une « agglomération économique » qui en a permis la constitution serait en droit d'espérer.

Problème évident d'évasion fiscale, qu'illustre (voir infra ), certains aspects du régime du crédit d'impôt-recherche quand il ne conditionne pas son bénéfice à des conditions d'exploitation des brevets obtenus sur le territoire qui a consenti la dépense fiscale.

Sans pouvoir les quantifier, les pertes fiscales associées à la gestion des droits sous revue et attribuables à des procédés d'évasion fiscale doivent être ajoutées à l'estimation de ses enjeux monétaires.

La multiplication des coquilles vides dans les pays à fiscalité favorable renforce la portée de ces interrogations.

Elles valent tout particulièrement s'agissant des structures interposées qui semblent sans véritable faculté de déployer des activités réelles mais récoltent des profits.

Le développement d'une économie de plus en plus immatérielle renforce la présomption d'évasion fiscale conditionnée toutefois au constat d'une notable insuffisance des frais facturés aux entités qui génèrent ces profits.

A cet égard, certains secteurs où l'immatériel atteint son paroxysme semblent particulièrement sensibles sans qu'il soit besoin de les nommer ici.

* 14 Earnings before Interest, Taxes, Depreciation, and Amortization qui correspond en comptabilité nationale à l'excédent brut d'exploitation.

* 15 Les estimations du GFI sont reprises par la Banque mondiale dans ses estimations du poids de la corruption.

* 16 « Exportations intra-firme ou directes : une alternative pour les firmes multinationales » E. Chevassus-Lozza et al.

* 17 Ce n'est que récemment qu'une obligation documentaire a été instituée en France. Mais elle n'est exigible que par l'administration fiscale et ne s'impose qu'à des entreprises de grande dimension. (Voir ailleurs dans le présent rapport).

* 18 L'étude citée repose sur 67 804 observations concernant 14 077 entités affiliées à des firmes multinationales.

* 19 Cette étude porte malheureusement sur des données un peu anciennes (les échanges intragroupes des entités sous revue pour les années 93 à 99). Depuis, ce type d'échanges s'est encore développé, ainsi que les écarts de fiscalité.

* 20 Extraits choisis de « Commerce intragroupe, fiscalité et prix de transferts : une analyse sur données françaises » S. Quantin - S. Raspiller - S. Serravalle - G 2009/07 - Insee.

* 21 Cette pratique est cependant entourée de quelques précautions, semble-t-il, au vu des risques fiscaux qu'elle implique en cas de découverte par l'administration fiscale.