EXAMEN DES ARTICLES

TITRE IER - RENFORCER LES MOYENS ALLOUÉS À LA LUTTE CONTRE LA FRAUDE FISCALE, SOCIALE ET DOUANIÈRE

ARTICLE 1er A (nouveau) (Article L. 10 B du livre des procédures fiscales) - Concours des agents de la direction générale des finances publiques aux enquêtes du procureur de la République en cas de blanchiment

. Commentaire : le présent article additionnel étend au blanchiment la liste des infractions pénales pour lesquelles les agents de la direction générale des finances publiques (DGFiP) concourent aux enquêtes menées sur instruction du procureur de la République.

I. LE DROIT EXISTANT

La direction générale des finances publiques (DGFiP) est issue de la fusion, en 2008, de la direction générale des impôts (DGI) et de la direction générale de la comptabilité publique (DGCP) 22 ( * ) . Elle exerce une grande variété de missions en matière de finances et de gestion publique.

Dans le domaine fiscal, en particulier, elle établit l'assiette des impôts et procède à leur recouvrement. Ses agents sont donc en charge de la réalisation des opérations de vérification ou de contrôle sur pièce ou sur place. Elle dispose de ce fait, dans les directions déconcentrées ou dans les directions nationales spécialisées, de grandes compétences et d'une connaissance approfondie des dossiers fiscaux.

L'administration fiscale coopère avec l'autorité judiciaire, comme l'ont souligné plusieurs personnes que votre rapporteur a reçues.

Par exemple l'article L. 232 du livre des procédures fiscales permet à l'administration de se porter partie civile en cas de plainte pour fraude fiscale et l'article L. 227 lui confie la charge, au même titre qu'au ministère public, d'apporter la preuve du caractère intentionnel de la fraude dans le cadre des poursuites pénales.

En outre les procureurs ou les juges d'instruction peuvent saisir la brigade nationale de répression de la délinquance fiscale (BNRDF) s'ils ont besoin d'une compétence spécialisée en matière fiscale pour conduire leur enquête. La BNRDF est composée pour moitié d'officiers fiscaux judiciaires, qui sont des agents des finances publiques spécialement formés pour mener des enquêtes judiciaires, et pour moitié d'officiers de police judiciaire.

Cette coopération est enfin prévue par l'article L. 10 B du livre des procédures fiscales, aux termes duquel les agents de la DGFiP concourent à la recherche de certaines infractions pénales dans le cadre des enquêtes menées sur instructions du procureur de la République. À cette fin, ils procèdent à des recherches de nature fiscale permettant de contribuer à la preuve desdites infractions. Ils en portent le résultat à la connaissance du procureur de la République.

|

Les infractions pénales pour lesquelles les

agents de la DGFiP

L'article L. 10 B du livre des procédures fiscales vise des infractions liées à des comportements pour lesquels les données fiscales peuvent aider à rassembler des éléments de preuve, définies dans le code pénal : - articles 222-38 et 222-39-1 : blanchiment de capitaux ou train de vie injustifié en lien avec un trafic de stupéfiants ; - article 225-4-8 : infraction liée à la traite d'êtres humains ; - articles 225-5 et 225-6 : proxénétisme ; - article 321-1, deuxième alinéa : recel du produit d'un crime ou d'un délit ; - article 321-6 : train de vie injustifié en lien avec des crimes ou de délits punis d'au moins cinq ans d'emprisonnement ; - article 421-2-3 : train de vie injustifié en lien avec des actes de terrorisme ; - article 450-2-1 : train de vie injustifié en lien avec des personnes participant à une association de malfaiteurs. |

II. LA POSITION DE VOTRE COMMISSION DES FINANCES

Le présent article additionnel est issu d'un amendement COM-21 rectifié, présenté par Nathalie Goulet et adopté par votre commission.

Cet article améliore la coopération entre les agents de la DGFiP et le procureur de la République en étendant aux infractions de blanchiment simple et de blanchiment aggravé , définies aux articles L. 324-1 à L. 324-6-1 du code pénal, les cas dans lesquels , en application de l'article L. 10 B précité du livre des procédures fiscales, les agents de la DGFiP concourent aux enquêtes menées par le procureur de la République .

Votre commission a considéré que cet ajout était bienvenu en complément de la participation des mêmes agents aux enquêtes pénales en matière de recel. Leur expertise pourra utilement compléter l'action du procureur.

Décision de la commission : votre commission a adopté cet article additionnel ainsi rédigé.

ARTICLE 1er (Art. 28-2 du code de procédure pénale) - Renforcement de la police fiscale

. L'examen de cet article a été délégué au fond à la commission des lois par votre commission des finances 23 ( * ) .

Lors de sa réunion, la commission des lois a adopté deux amendements identiques de suppression de l'article, présentés l'un par son rapporteur, Mme Nathalie Delattre et l'autre par Mme Nathalie Goulet.

En conséquence, votre commission a adopté ces amendements 24 ( * ) et supprimé l'article.

Décision de la commission : votre commission a supprimé cet article.

ARTICLE 2 (Art 65 quater [nouveau], art. 413 quater [nouveau] et art. 416-1 quater [nouveau] du code des douanes, art. L. 96 J du livre des procédures fiscales, et art. 1795 du code général des impôts) - Renforcement des capacités de contrôle informatique en matière douanière

. Commentaire : le présent article vise à renforcer les moyens dont disposent les agents des douanes pour lutter contre les logiciels dits « permissifs », dont bénéficient déjà les agents de l'administration fiscale. Les agents des douanes pourront ainsi se faire communiquer par les éditeurs, concepteurs, distributeurs ou toute personne susceptible de manipuler les logiciels, le code-source et la documentation des logiciels qu'ils proposent. Une sanction de 1 500 euros par logiciel vendu serait prévue en cas d'opposition au droit de communication, ainsi qu'une amende de 15 % du chiffre d'affaires provenant de la commercialisation de logiciels frauduleux.

I. LE DROIT EXISTANT

A. LES LOGICIELS « PERMISSIFS » : UNE FRAUDE QUI POURRAIT ATTEINDRE 10 MILLIARDS D'EUROS

Parmi les fraudes les plus courantes et les plus coûteuses pour les finances publiques figure la dissimulation par les commerçants des recettes encaissées en espèces ou effacées de leur comptabilité informatique .

S'agissant des droits et taxes relevant de la compétence de la direction générale des finances publiques (DGFiP) , cette fraude permet notamment d'échapper à la taxe sur la valeur ajoutée (TVA) . Au-delà de la difficulté que posent par définition les paiements en espèce, cette fraude a été facilitée par la commercialisation de logiciels ou de systèmes de caisse frauduleux ou permissifs 25 ( * ) , qui permettent d'effacer les recettes de la comptabilité de l'entreprise et de reconstituer fictivement les tickets de caisse, sans que cette manipulation puisse être décelée. La manipulation est très simple pour les commerçants, puisqu' il suffit bien souvent d'appuyer sur une touche du clavier de la caisse pour faire disparaître les recettes .

Si l'administration fiscale n'est pas en mesure de chiffrer la perte de recettes potentielles résultant de cette dissimulation d'une partie de l'assiette imposable, l'Association des constructeurs, éditeurs, distributeurs et installateurs de systèmes d'encaissement (Acédise) estimait en 2015 que cette perte pouvait atteindre jusqu'à 10 milliards d'euros par an 26 ( * ) .

D'une manière générale, ce type de fraude prend sa source dans le logiciel ou système de caisse lui-même , au moment de l'encaissement ou de l'exportation des données vers le logiciel de comptabilité ou de gestion. Toutefois, compte tenu de l'existence de logiciels « intégrés » proposant l'ensemble de ces fonctionnalités (caisse, comptabilité, gestion), et compte tenu de la possibilité de procéder à d'autres modifications susceptibles de faciliter la fraude au stade de la comptabilité et de la gestion, la lutte contre cette fraude concerne l'ensemble des logiciels et systèmes de caisse, de comptabilité et de gestion .

|

Les logiciels de comptabilité et de gestion L'administration fiscale définit les logiciels de comptabilité et les logiciels de gestion de la manière suivante : - un logiciel de comptabilité est « un programme informatique permettant à un appareil informatique d'assurer tout ou partie des tâches de la comptabilité d'une entreprise en enregistrant et traitant toutes les transactions réalisées par l'entreprise dans différents modules fonctionnels (comptabilité fournisseurs, comptabilité clients, paie, grand livre, etc.) » ; - un logiciel de gestion est « un programme informatique permettant à un appareil informatique d'assurer des tâches de gestion commerciale (gestion automatisée des devis, des factures, des commandes, des bons de livraison, suivi des achats et des stocks, suivi du chiffre d'affaires, etc.) ». Les logiciels et systèmes de caisse L'administration fiscale définit les systèmes de caisse comme des systèmes d'information dotés d'un ou de plusieurs logiciels permettant l'enregistrement des opérations d'encaissement 27 ( * ) . Elle définit trois types de système de caisse : « - les systèmes de caisse autonomes, souvent dénommés « caisses enregistreuses » : ils ont la capacité d'enregistrer des données de règlement mais ils n'ont pas la capacité d'être paramétrés pour avoir un fonctionnement en communication avec d'autres systèmes de caisse ou avec un système centralisateur d'encaissement ; « - les systèmes de caisse reliés à un système informatisé capables d'enregistrer, de sécuriser et d'archiver les données d'encaissement en temps réel directement dans le système ; selon le cas, ils génèrent ou non directement les écritures comptables ; |

|

« - les logiciels d'encaissement installés sur un ordinateur ou des ordinateurs (en réseau ou non) : outre les fonctionnalités d'enregistrement, de sécurisation et d'archivage des données d'encaissement en temps réel directement dans le système, ils disposent de fonctionnalités comptables (tenue des écritures comptables) et plus largement incorporent une gestion comptable et financière ». Source : commission des finances, d'après le bulletin officiel des finances publiques (BOFiP), « Droit de communication et procédures de recherche et de lutte contre la fraude, Droit de communication auprès de diverses personnes », BOI-CF-COM-10-80-20160803, 3 août 2016 |

Par ailleurs, dans les cas les plus graves, l'administration fiscale peut demander l'engagement de poursuites pénales pour fraude fiscale et complicité de fraude fiscale . Ainsi, même si elle retient la plupart du temps un seuil de minimis de 100 000 euros, la commission des infractions fiscales (CIF) a plusieurs fois abaissé celui-ci dans le cas d'utilisation d'un logiciel de caisse permissif, qui témoigne d'une intention frauduleuse manifeste 28 ( * ) . Ces dernières années, des plaintes ont notamment été engagées à l'encontre de pharmaciens, de coiffeurs, de restaurateurs ou encore de pressings suite à la découverte d'un logiciel ou système de caisse frauduleux .

B. UN ARSENAL LÉGISLATIF SPÉCIFIQUE POUR LA DGFIP

1. Une première réponse en 2013 : un droit de communication à l'égard des éditeurs assorti d'une sanction spécifique

Afin de lutter contre cette fraude massive, l'article 20 de la loi n° 2013-1117 du 6 décembre 2013 relative à la lutte contre la fraude fiscale et la grande délinquance économique et financière a institué une première série de mesures à disposition des agents de la DGFiP consistant en :

- un droit de communication spécifique , codifié à l'article L. 96 J du livre des procédures fiscales (LPF), qui permet à l'administration fiscale de demander aux éditeurs 29 ( * ) et concepteurs des logiciels de comptabilité ou de gestion ou des systèmes de caisse tous codes, données, traitements ou documentation qui s'y rattachent . Ce droit de communication peut aussi s'exercer auprès de toute personne intervenant techniquement sur les fonctionnalités de ces produits affectant, directement ou indirectement, la tenue du livre-journal. Pour permettre à l'administration fiscale de disposer de ces informations dans la durée, l'article L. 102 D du livre des procédures fiscales dispose que « les codes, données, traitements ainsi que la documentation doivent être conservés jusqu'à l'expiration de la troisième année suivant celle au cours de laquelle le logiciel ou le système de caisse a cessé d'être diffusé » ;

- une amende fiscale de 10 000 euros par logiciel, application ou système de caisse vendu ou par client pour lequel une prestation a été réalisée dans l'année, applicable en cas d'opposition au droit de communication ci-dessus , et prévue à l'article 1734 du code général des impôts. Le montant de cette amende, initialement fixé à 1 500 euros, a été relevé à 10 000 euros par l'article 106 de la loi n° 2017-1837 du 30 décembre 2017 de finances pour 2018. Cet article a également précisé que l'amende s'applique non seulement à chaque logiciel ou système de caisse vendu, mais également à chaque « application » vendue , ce qui permet de traiter le cas de solutions déployées sur plusieurs terminaux différents ;

- une amende fiscale égale à 15 % du chiffre d'affaires provenant de la commercialisation de logiciels ou systèmes de caisse frauduleux (ou des prestations réalisées pour développer les fonctionnalités frauduleuses), prévue à l'article 1770 undecies du code général des impôts. Cette amende est applicable lorsque les fonctionnalités du logiciel ou système ont permis, « par une manoeuvre destinée à égarer l'administration », de se livrer à une fraude fiscale « en modifiant, supprimant ou altérant de toute autre manière un enregistrement stocké ou conservé au moyen d'un dispositif électronique, sans préserver les données originales ». En outre, les personnes passibles de l'amende sont solidairement responsables du paiement des droits rappelés mis à la charge de l'utilisateur d'un logiciel ou système de caisse frauduleux.

2. Une deuxième réponse en 2016 : une obligation pour les utilisateurs d'utiliser un logiciel certifié

Il est toutefois apparu qu'une réponse centrée sur les éditeurs et distributeurs de logiciels était insuffisante, notamment dans la mesure où il suffisait aux commerçants indélicats de ne pas mettre à jour leur logiciel ou système de caisse , ou tout simplement de continuer à se procurer des mises à jour permissives. De fait, il n'existait aucune disposition législative interdisant aux entreprises de détenir ou d'utiliser un dispositif frauduleux , seule leur commercialisation étant sanctionnée.

Or la disparition de l'offre frauduleuse passe par un tarissement de la demande des utilisateurs .

Dans ce contexte, l'article 88 de la loi n° 2015-1785 du 29 décembre 2015 de finances pour 2016 a ajouté un volet relatif aux utilisateurs de ces logiciels , c'est-à-dire les assujettis à la TVA, consistant en une obligation de détenir ou d'utiliser un dispositif sécurisé, assortie d'une amende fiscale spécifique et d'un droit de contrôle de l'administration.

Cet article a, tout d'abord, créé une obligation pour les assujettis à la TVA d'utiliser un logiciel de comptabilité ou de gestion ou un système de caisse sécurisé , c'est-à-dire « satisfaisant à des conditions d'inaltérabilité, de sécurisation, de conservation et d'archivage des données en vue du contrôle de l'administration fiscale », prévue au 3° bis de l'article 286 du code général des impôts.

L'article 105 de la loi n° 2017-1837 du 30 décembre 2017 de finances pour 2018 a toutefois limité l'obligation d'utiliser un dispositif sécurisé aux seuls logiciels ou systèmes de caisse, afin de ne pas faire peser sur les entreprises des contraintes excessives . En effet, les données contenues dans les logiciels de gestion et de comptabilité peuvent être recoupées par d'autres moyens, et notamment par la mise en oeuvre de traitements informatiques sur les comptabilités informatisées, ainsi que par le contrôle inopiné des comptabilités informatisées. En revanche, les logiciels « mixtes », c'est-à-dire les logiciels de comptabilité ou de gestion comportant des fonctionnalités de caisse, demeurent dans le champ de l'obligation.

Ce même article a également exempté de cette obligation les assujettis à la TVA pour lesquels les risques de fraude à la TVA sont réduits : assujettis bénéficiant de la franchise en base TVA ou effectuant exclusivement des opérations exonérées de TVA, et assujettis effectuant des livraisons de biens et des prestations de service à d'autres professionnels.

Concrètement, les quatre conditions d'inaltérabilité, de sécurisation, de conservation et d'archivage des données doivent être attestées soit par un certificat délivré par un organisme tiers accrédité (« certification ») dans les conditions prévues à l'article L. 115-28 du code de la consommation 30 ( * ) , soit par une attestation individuelle de l'éditeur (« attestation ») , fournie spécifiquement au nom de l'entreprise utilisatrice du logiciel, sur la base d'un modèle établi par l'administration fiscale.

À ce jour, deux organismes certificateurs ont été accrédités 31 ( * ) par le Comité français d'accréditation (Cofrac), instance nationale d'accréditation : AFNOR certification , et le Laboratoire national de métrologie et d'essais (LNE) .

Afin d'assurer le respect de cette nouvelle obligation, l'article 88 de la loi n° 2015-1785 du 29 décembre 2015 de finances pour 2016 précité a également :

- institué une amende fiscale spécifique de 7 500 euros par logiciel de comptabilité ou de gestion ou système de caisse frauduleux 32 ( * ) , à la charge des détenteurs (qu'ils soient propriétaires ou locataires), prévue à l'article 1770 duodecies du code général des impôts. En cas d'application de l'amende, le détenteur disposerait d'un délai de 60 jours pour se mettre en conformité , sous peine de se voir appliquer de nouveau la même amende ;

- doté l'administration fiscale d'un droit de contrôle inopiné spécifique , prévu à l'article L. 80 O du livre des procédures fiscales (LPF). En application de cet article, les agents de la direction générale des finances publiques (DGFiP) peuvent intervenir dans les locaux professionnels d'un assujetti dans le but de vérifier la détention du certificat ou de l'attestation garantissant que le logiciel est sécurisé 33 ( * ) , et le cas échéant d'appliquer l'amende prévue à l'article 1770 duodecies du code général des impôts.

Ces dispositions sont en vigueur depuis le 1 er janvier 2018.

C. UN DISPOSITIF QUI NE PEUT PAS ÊTRE MIS EN oeUVRE PAR LA DOUANE

Les deux séries de mesures présentées ci-dessus - le volet « éditeurs » introduit en 2013 et le volet « utilisateurs » introduit en 2016 - peuvent à ce jour être mises en oeuvre par les seuls agents de la DGFiP .

Pourtant, le recours à des logiciels permissifs de caisse et surtout de comptabilité et de gestion est également susceptible de donner lieu à des fraudes massives en matière de droits et taxes relevant de la DGDDI : droits de douane, TVA à l'importation et contributions indirectes 34 ( * ) .

Les fraudes qui peuvent être facilitées par des logiciels permettant de dissimuler des recettes, des dépenses ou des flux financiers ou physiques (entrée/sortie d'un entrepôt etc.) sont de plusieurs types :

- la minoration de la valeur déclarée à l'importation pour le calcul des droits de douane et de la TVA à l'importation . D'après l'étude d'impact du présent article, « la douane lutte contre un phénomène de sous-évaluation en douane des importations, permettant d'éluder massivement les droits de douane, qui constituent des ressources propres de l'Union européenne et la TVA à l'importation. Or, la valeur en douane étant assise sur le prix payé ou à payer, seul l'examen d'une comptabilité commerciale probante est de nature à déceler les éventuelles minorations de valeur ou fausse facturation. Cette fraude est estimée par la Commission européenne à plusieurs milliards d'euros ». Si ces développements font principalement référence à la fraude « en gros » 35 ( * ) , votre rapporteur ne peut que rappeler les travaux conduits depuis plusieurs années par la commission des finances sur la fraude en matière de commerce en ligne 36 ( * ) , et qui font l'objet de plusieurs amendements au présent projet de loi 37 ( * ) ;

- le blanchiment douanier , défini par l'article 415 du code des douanes comme « une opération financière entre la France et l'étranger portant sur des fonds [provenant], directement ou indirectement, d'un délit prévu [par le code des douanes] ou d'une infraction à la législation sur les substances ou plantes vénéneuses classées comme stupéfiants » ;

- la violation des embargos économiques (article 459 du code des douanes) et des sanctions commerciales ;

- l'importation de diverses marchandises prohibées ou soumises à des restrictions : stupéfiants, armes, espèces protégées etc. ;

- la fraude en matière de contributions indirectes, en particulier les accises sur les tabacs, alcools et boissons alcooliques . À cet égard, l'étude d'impact du projet de loi estime « souhaitable que l'administration des douanes dispose dans la recherche et la constatation de faits de fraude de moyens comparables à ceux de la DGFIP pour ce qui la concerne ».

II. LE DISPOSITIF PROPOSÉ

Le présent article vise à transposer, pour les droits et taxes relevant de la DGDDI, le volet « éditeurs » du dispositif de lutte contre les logiciels permissifs institué en 2013 pour la DGFiP. Plus précisément, le présent article prévoit donc :

- un droit de communication spécifique permettant aux agents des douanes de demander aux éditeurs et concepteurs des logiciels de comptabilité ou de gestion ou des systèmes de caisse tous codes, données, traitements ou documentation qui s'y rattachent. Ce dispositif, strictement identique à celui qui existe pour la DGFiP , serait codifié à l'article 65 quater du code des douanes, et à l'article L. 96 J du livre des procédures fiscales pour les contributions directes ;

- une amende applicable en cas d'opposition au droit de communication. En matière de contributions indirectes , l'amende serait fixée à 10 000 euros par logiciel, application ou système de caisse vendu ou par client, les dispositions actuelles de l'article 1734 du code général des impôts étant applicables. En matière douanière, en revanche, l'article 413 quater du code des douanes prévoirait une amende de 1 500 euros par logiciel ou système de caisse vendu ou par client, sans que le total des amendes puisse être supérieur à 50 000 euros ;

- une amende égale à 15 % du chiffre d'affaires provenant de la commercialisation de logiciels ou systèmes de caisse frauduleux , prévue à l'article 1795 du code général des impôts s'agissant des contributions indirectes, et à l'article 416-1 du code des douanes en matière douanière. Ces dispositions sont identiques à celle qui sont prévues pour la DGFiP par l'article 1770 undecies du code général des impôts. Les amendes prévues par les articles 1770 undecies et 1795 du code général des impôts et par l'article 416-1 du code des douanes seraient exclusives les unes des autres .

Comparaison des dispositions applicables

à la

DGFiP et à la DGDDI

|

Dispositions en vigueur

|

Dispositions proposées

|

|

|

Droit de communication à l'égard des éditeurs de logiciels de comptabilité ou de gestion et de logiciels ou systèmes de caisse. |

Art. L. 96 J LPF |

Art. L. 96 J LPF Art. 65 quater CD Dispositions identiques. |

|

Amende en cas d'opposition au droit de communication |

Art. 1734 CGI :

|

Art. 1734 CGI :

Art. 413

quater

CD :

|

|

Amende de 15 % du chiffre d'affaires provenant de la commercialisation des logiciels frauduleux. |

Art. 1770 undecies CGI |

Art. 1770 undecies CGI Art. 416-1 CD Dispositions identiques. |

Source : commission des finances

Ces dispositions seraient applicables à compter de l'entrée en vigueur de la présente loi.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

A. L'EXTENSION BIENVENUE D'UN DISPOSITIF DISSUASIF, MAIS POUR L'INSTANT MIS EN oeUVRE AVEC PRUDENCE PAR LA DGFIP

Le présent article permettra aux agents de la DGDDI de mieux lutter contre la fraude en matière fiscale et douanière permise par les logiciels de caisse, de comptabilité et de gestion permissifs. Il s'agit d'une avancée utile dont il appartiendra aux services de l'administration des douanes de se saisir pleinement.

Quoique difficilement chiffrables, les pertes de recettes fiscales et douanières liées à la manipulation des flux ou à la dissimulation des recettes sont très importantes . Pour mémoire, s'agissant des 600 000 commerçants de proximité, et même si ceux-ci ne sont pas les principaux acteurs concernés par le volet douanier du dispositif, le chiffre d'affaire réalisé via des systèmes d'encaissement représente chaque année environ 400 milliards d'euros, dont 15 % à 20 % en espèces 38 ( * ) . Sur ces seuls paiements en espèce, la fraude atteindrait entre 10 % et 30 %, soit jusqu'à 24 milliards d'euros d'assiette. Or, avec près de 150 milliards d'euros de recettes annuelles, la TVA constitue la première ressource de l'État , et la moitié de ses recettes fiscales nettes.

Dans son étude annuelle sur le sujet, la Commission européenne a estimé que le manque à gagner de TVA pour la France représentait quelque 20,1 milliards d'euros de recettes en 2015, soit 11,7 % des recettes potentielles 39 ( * ) , certes en légère baisse par rapport à 2014 (12,9 %), mais en hausse tendancielle sur les dernières années (il s'élevait à 7,9 % en 2011). Pour l'Union européenne, le manque à gagner de TVA atteindrait 151,5 milliards d'euros en 2015, soit 12,8 % des recettes théoriques des vingt-sept États membres.

À ce jour, il apparaît toutefois que la DGFiP fait un usage relativement prudent de ces nouvelles possibilités, même si cela ne remet pas en cause son caractère dissuasif.

S'agissant du volet « éditeurs » , le droit de communication prévu à l'article L. 96 J du livre des procédures fiscales est exclusivement mis en oeuvre par la direction nationale d'enquêtes fiscales (DNEF), dont l'équivalent à la douane est la direction nationale du renseignement et des enquêtes douanières (DNRED). La DNEF a mis en oeuvre cette procédure quatre fois en 2015, six fois en 2016, dix fois en 2017 et à ce jour trois en 2018 40 ( * ) .

D'après les éléments transmis à votre rapporteur, les codes-sources ont effectivement fait l'objet d'une analyse technique « permettant d'améliorer la connaissance des logiciels en question et de confirmer ou d'infirmer la suspicion de permissivité 41 ( * ) ». La DNEF comme la DNRED disposent de compétences, certes limitées, pour effectuer ces analyses.

L'amende de 10 000 euros par logiciel vendu n'a jamais été appliquée , toutes les entreprises ayant répondu à l'exercice du droit de communication. Par ailleurs, d'après l'administration fiscale, l'amende de 15 % du chiffre d'affaires n'a pas encore été appliquée car sa mise en oeuvre suppose la démonstration , dans le cadre d'un contrôle fiscal, de l'usage frauduleux du logiciel. Les opérations de contrôle sont en cours 42 ( * ) .

B. UNE EXTENSION INCOMPLÈTE À LA DGDDI

1. L'extension à la DGDDI du volet « utilisateurs » du dispositif de lutte contre les logiciels permissifs

Le présent article concerne le seul volet « éditeurs » du dispositif de lutte contre les logiciels de gestion et systèmes de caisse permissifs, c'est-à-dire le droit de communication spécifique et les sanctions qui s'y attachent.

L'article 88 de la loi n° 2015-1785 du 29 décembre 2015 de finances pour 2016 précité a toutefois complété ce volet « éditeurs » par un volet « utilisateurs », consistant en l'obligation faite aux commerçants d'utiliser un logiciel ou système de caisse sécurisé (cf. supra ), assortie d'une amende de 7 500 euros par logiciel de caisse frauduleux.

D'après le Gouvernement, l'administration est actuellement dans une phase d'accompagnement des commerçants dans la mise en oeuvre de ces nouvelles obligations.

Dans la mesure où les agents de la DGDDI sont eux aussi susceptibles de rencontrer des cas d'utilisation de logiciels de caisse permissifs au cours de leurs contrôles portant sur les contributions indirectes , à l'égard de commerçants relevant de leur compétence (débits de tabac ou de boissons etc.), il apparaît opportun de leur ouvrir, à l'instar des agents de la DGFiP, la possibilité de mettre en oeuvre les dispositions relatives au contrôle de l'obligation d'utiliser un logiciel certifié. La commission a donc adopté un amendement COM-38 à cet effet.

2. L'harmonisation du montant de l'amende applicable en cas d'opposition au droit de communication

Par ailleurs, il résulterait de l'adoption du présent article une différence entre le montant de l'amende pour opposition au droit de communication applicable en matière fiscale (notamment pour les contributions indirectes), qui serait de 10 000 euros par logiciel, application ou système de caisse vendu, et le montant applicable en matière douanière, qui serait de 1 500 euros par logiciel ou système de caisse vendu, dans la limite de 50 000 euros.

Cette différence pourrait provenir du relèvement de 1 500 euros à 10 000 euros de l'amende de l'article 1734 du code général des impôts, prévu par l'article 106 de la loi n° 2017-1837 du 30 décembre 2017 de finances pour 2018 (cf. supra ), mais dont l'entrée en vigueur est prévue pour 2019.

Par cohérence, la commission a donc adopté un amendement COM-37 tendant à harmoniser l'ensemble de ces dispositions, en prévoyant une amende de 10 000 euros par logiciel, application ou système de caisse vendu.

Enfin, la commission a adopté un amendement COM-39 de précision relatif aux conditions d'application des dispositions prévues à l'article 2.

Décision de la commission : votre commission a adopté cet article ainsi rédigé.

ARTICLE 3 (Art. L. 135 ZJ [nouveau] et art. L. 135 ZK [nouveau] du livre des procédures fiscales, art. 59 octies du code des douanes, et art. L. 114-12-1 [nouveau] du code de la sécurité sociale) - Échange d'informations entre administrations à des fins de lutte contre la fraude

. Commentaire : le présent article vise à renforcer les dispositifs d'échanges d'informations entre administrations, organismes et autorités chargées de la lutte contre la fraude. Il ouvrirait, tout d'abord, un accès direct à certains fichiers de la DGFiP au profit des assistants spécialisés affectés au sein des juridictions. Il ouvrirait ensuite ces mêmes fichiers aux agents des organismes sociaux, de l'inspection du travail et des agents de police judiciaire, dans le cadre de la lutte contre le travail illégal. Il élargirait également l'accès au répertoire national commun de la protection sociale (RNCPS) dans le cadre de la lutte contre la fraude sociale et contre le travail illégal. Enfin, il étendrait à la fraude fiscale le dispositif d'échanges d'informations entre la douane et la direction générale de la protection des risques.

I. LE DROIT EXISTANT

A. L'ACCÈS AUX INFORMATIONS DE L'ADMINISTRATION FISCALE

1. Des accès aux modalités hétérogènes pour des personnes limitativement énumérées

La direction générale des finances publiques (DGFiP) est tenue au respect du secret fiscal , défini par l'article L. 103 du livre des procédures fiscales : « l'obligation du secret professionnel, telle qu'elle est définie aux articles 226-13 et 226-14 du code pénal, s'applique à toutes les personnes appelées à l'occasion de leurs fonctions ou attributions à intervenir dans l'assiette, le contrôle, le recouvrement ou le contentieux des impôts, droits, taxes et redevances prévus au code général des impôts ».

Toutefois, elle est déliée de cette obligation dans certains cas limitativement énumérés par la loi, notamment dans le cadre des échanges d'informations avec certaines administrations, autorités administratives, collectivités, services et organismes publics, pour les seules informations nécessaires à l'exercice de leurs missions respectives .

Les dispositifs d'accès aux informations détenues par la DGFiP sont pour la plupart prévus par le livre des procédures fiscales , et plus précisément par ses articles L. 115 à L. 135 ZI du livre des procédures fiscales (cf. encadré).

|

Personnes publiques avec lesquelles la DGFiP

réalise

- le Défenseur des droits ; - la direction générale de la concurrence et la direction générale de la concurrence, de la consommation et de la répression des fraudes (DGCCRF) ; - l'Autorité de la concurrence ; - la direction générale des finances publiques (DGFiP) elle-même, dans le cadre des échanges avec d'autres services internes ; - l'Agence de services de paiement ; - les commissaires du Gouvernement auprès d'un conseil de l'ordre des experts-comptables ; - le ministère du logement ; - l'observatoire nominatif des logements indignes et des locaux impropres à l'habitation ; - les services municipaux chargés du logement ; - les agents de l'État chargés de la constatation, de la poursuite et de la répression de certaines infractions ; - la direction générale des douanes et droits indirects (DGDDI) ; - Pôle Emploi ; - la cellule de renseignement financier Tracfin ; - l'Autorité des marchés financiers (AMF) ; - les chambres de commerce et d'industrie (CCI) ; - les chambres de métiers et de l'artisanat (CMA) ; - la Banque de France ; - les agences de l'eau ; - les services de renseignement ; - l'Autorité de régulation des jeux en ligne (Arjel) ; - les officiers de police judiciaire et la gendarmerie nationale ; - le ministère des transports ; - la Haute Autorité pour la transparence de la vie publique (HATVP) ; - l'Autorité de contrôle prudentiel et de résolution (ACPR). Source : commission des finances |

En outre, les articles L. 83 à L. 84 du livre des procédures fiscales prévoient une série de droits de communication de l'administration fiscale, pour l'exercice de ses missions, à l'égard d'administrations, d'entreprises publiques, d'établissements ou organismes administratifs . Lorsque ces droits de communication sont réciproques, ils constituent une base juridique « générale » pour les échanges d'informations entre les administrations concernées . Par exemple, l'article L. 83 A du livre des procédures fiscales permet les échanges réciproques entre la DGFiP, la DGDDI et la direction générale de la concurrence, de la consommation et de la répression des fraudes (DGCCRF), qui « peuvent se communiquer spontanément ou sur demande tous documents et renseignements détenus ou recueillis dans le cadre de l'ensemble de leurs missions respectives ».

Chacun de ces dispositifs d'échange d'informations dispose d'une base juridique propre, voire de plusieurs . Ces dispositions, adaptées par le législateur au cas par cas et de manière progressive , présentent des modalités hétérogènes. Les échanges peuvent ainsi être, selon les cas :

- à la demande, spontanés ou automatiques , sous forme d'accès directe à certaines bases de données ;

- limités à certaines missions limitativement énumérées des administrations et entités concernées, ou prévus pour l'ensemble de leurs missions respectives ;

- réciproques ou à sens unique .

En revanche, les garanties qui s'attachent à la protection des données personnelles ainsi qu'au secret fiscal, médical ou encore de la défense nationale relèvent de dispositions législatives ou constitutionnelles de portée générale, et sont en tout état de cause applicables. Les éventuelles dérogations, qui sont rares, doivent être expressément prévues par la loi.

2. Les fichiers de la DGFiP utiles à la lutte contre la fraude

Quatre applications de la DGFiP contiennent des données qui sont susceptibles d'être particulièrement utiles à des tiers dans le cadre de la lutte contre la fraude :

- le fichier « FICOBA » (fichier national des comptes bancaires et assimilés), prévu par l'article 1649 A du code général des impôts ;

- le fichier « FICOVIE » (fichier des contrats d'assurance-vie), prévu par l'article 1649 ter du code général des impôts ;

- la base « PATRIM » (recherche des transactions immobilières), service à destination principalement des particuliers, qui permet d'estimer la valeur d'un bien, prévu par l'article L. 107 B du livre des procédures fiscales ;

- la base « BNDP » (base nationale des données patrimoniales), qui contient les données relatives aux mutations à titre onéreux ou gratuit.

3. Un accès impossible pour les assistants spécialisés détachés auprès des juridictions

Créés par la loi n° 98-546 du 2 juillet 1998 portant diverses dispositions d'ordre économique et financier, les assistants spécialisés de la DGFiP sont des agents de l'administration fiscale affectés au sein des juridictions spécialisées dans la lutte contre la délinquance économique et financière . Ils peuvent être sollicités par les magistrats du siège et du parquet à tout moment de l'enquête aux fins d'assistance dans leurs dossiers. Ils constituent ainsi une ressource indispensable au bon fonctionnement du parquet national financier (PNF), des juridictions interrégionales spécialisées (JIRS) et des juridictions spécialisées que sont les pôles économiques et financiers.

Spécialistes des matières comptable, bancaire, boursière, fiscale, douanière ou encore des marchés publics, ils apportent aux juridictions spécialisées leur compétence spécifique pour traiter les dossiers complexes de manière plus rapide et plus approfondie . Ils constituent une alternative précieuse aux expertises, souvent coûteuses, sollicitées auprès de tiers.

Les assistants spécialisés sont soit des fonctionnaires détachés ou mis à disposition, soit des agents recrutés à titre contractuel. Au 1 er février 2018, on comptait 22 assistants spécialisés affectés dans diverses juridictions, à savoir 14 en JIRS et 8 en tribunal de grande instance (TGI), dont un auprès du PNF.

Les assistants spécialisés de la DGFiP ne disposent toutefois d'aucun droit d'accès aux différents fichiers de leur administration d'origine, dont les données relèvent du secret fiscal. Pour disposer des informations contenues dans ces applications, les magistrats ou les assistants spécialisés disposant d'une délégation de signature, doivent procéder, comme pour toute demande à un tiers à la procédure, par voie de réquisitions auprès de la DGFiP . D'après l'étude d'impact du présent article, 70 000 réquisitions liées à la consultation de ces applications ont en été adressées en 2017 dans ce cadre.

B. L'ACCÈS AU RÉPERTOIRE NATIONAL COMMUN DE LA PROTECTION SOCIALE (RNCPS)

1. Le RNCPS, un fichier unifié facilitant les échanges d'informations en matière de protection sociale

L'accès d'autres administrations ou entités aux informations détenues par les organismes de sécurité sociale est lui aussi régi par des dispositions diverses, il se caractérise néanmoins par une plus grande unité depuis la création du répertoire national commun de la protection sociale (RNCPS) , prévu par l'article L. 114-12-1 du code de la sécurité sociale.

|

Le répertoire national commun

Créé par l'article 138 de la loi n° 2006-1640 du 21 décembre 2006 de financement de la sécurité sociale pour 2007 et mis en place progressivement, le répertoire national commun de la protection sociale (RNCPS) comprend pour chaque assuré social son numéro de sécurité sociale (NIR) et ses données d'état civil. Il a vocation à regrouper des données d'affiliation aux différents régimes ainsi que la nature de prestations servies et les adresses déclarées par les assurés . Sont concernés les bénéficiaires des branches maladie, famille, vieillesse ainsi que les bénéficiaires de Pôle emploi et des caisses de congés payés. Figurent ainsi dans le répertoire l'ensemble des assurés sociaux et leurs ayant-droits résidant en France, ou résidant le cas échéant à l'étranger notamment lorsqu'ils bénéficient d'une pension de retraite. Le RNCPS contient des informations sur les prestations suivantes : - prestations versées par les CAF (allocations familiales, prestations d'accueil du jeune enfant, allocation de garde d'enfant à domicile, allocations logement, allocation adultes handicapés, allocation de parent isolé) ; - RSA socle et activité ; - prestations de retraite (pensions, pensions de réversion, majorations, minimum vieillesse) ; - allocation veuvage ; - indemnités journalières maladie et maternité et droits ouverts pour le remboursement de soins (prestations en nature) ; - droits ouverts pour la couverture maladie universelle (CMU) de base et la CMU complémentaire ; - rentes, indemnités journalières et droits ouverts pour le remboursement de soins (prestations en nature) de la branche accidents du travail et maladies professionnelles (AT-MP) ; - pensions d'invalidité ; - capital décès et rente des professions libérales ; - prestations servies par l'assurance chômage ; - droits à congés payés. Les objectifs essentiels de ce répertoire sont : - une qualité de service renforcée, se traduisant notamment par la simplification des démarches et des procédures ; - une productivité accrue pour les différents régimes ; - une efficacité accrue pour le contrôle du versement des prestations et la lutte contre les fraudes. Ce répertoire est : - commun aux organismes chargés d'un régime obligatoire de base , aux caisses assurant le service des congés payés, aux organismes chargés de la gestion d'un régime de retraite complémentaire ou additionnel obligatoire et aux organismes servant des prestations chômage ; - ouvert aux organismes de la branche recouvrement dans le cadre de l'exercice de leurs missions, particulièrement celles touchant à la lutte contre le travail illégal , ainsi qu'au Centre de liaisons européennes et internationales de sécurité sociale ; - ouvert aux collectivités territoriales ainsi qu'aux centres communaux d'action sociale dans le cadre de l'exercice de leurs compétences relatives à l'aide sociale. Source : commission des finances, d'après les données de la direction de la sécurité sociale (DSS) |

2. Un accès impossible pour les agents des organismes de protection sociale et les agents de police judiciaire en charge de la lutte contre le travail illégal

La liste des entités et organismes disposant d'un accès au RNCPS est fixée par l'arrêté du 21 mars 2011 43 ( * ) . Celui-ci vise exclusivement des organismes de protection sociale.

L'accès direct au RNCPS n'est donc pas possible pour les agents de l'inspection du travail ni pour les officiers et agents de police judiciaire , alors même que ce fichier pourrait leur être utile, notamment dans le cadre de leurs missions de lutte contre le travail illégal.

C. LES ÉCHANGES CROISÉS ENTRE L'ADMINISTRATION DES DOUANES ET LA DIRECTION GÉNÉRALE DE LA PRÉVENTION DES RISQUES

1. Un régime unifié d'échange d'informations...

En application de l'article 59 octies du code des douanes, « les agents des douanes et les agents de la direction générale de la prévention des risques et de ses services déconcentrés sont autorisés, pour les besoins de leurs missions de contrôle des transferts transfrontaliers de déchets et de contrôle des substances et produits chimiques, à se communiquer, sur demande ou spontanément, tous les renseignements et documents détenus ou recueillis dans l'exercice de leurs missions respectives ».

Si ce dispositif permet des échanges d'informations entre la Direction générale des douanes et droits indirects (DGDDI) et la Direction générale de la prévention des risques (DGPR) selon des modalités diverses et flexibles, notamment à la demande ou spontanément, il est néanmoins restreint à deux missions spécifiques : le contrôle des transferts transfrontaliers de déchets et le contrôle des substances et produits chimiques.

2. ... qui ne porte pas, aujourd'hui, sur la lutte contre la fraude fiscale

La lutte contre la fraude fiscale ne fait donc pas partie des missions pour lesquelles ce dispositif est susceptible d'être mise en oeuvre .

Celui-ci pourrait pourtant être utile à la DGDDI, notamment dans le cadre du contrôle et du recouvrement de la fiscalité écologique, et en particulier de la taxe générale sur les activités polluantes (TGAP) .

L'étude d'impact du présent article indique en effet que la DGPR et ses services déconcentrés disposent d'informations sur les sites industriels soumis à autorisation ou enregistrement au titre des installations classées pour la protection de l'environnement (ICPE) et les stations d'épurations des eaux usées (STEU), qui permettraient à la DGDDI de mieux cibler ses contrôles en matière de TGAP sur les émissions de substances polluantes dans l'atmosphère .

Les données relatives aux quantités de déchets traitées et déclarées par un opérateur auprès de la DGPR pourraient également être comparées aux quantités de déchets déclarées auprès de la DGDDI en matière fiscale , afin de déceler d'éventuels écarts.

II. LE DISPOSITIF PROPOSÉ

Le présent article prévoit de renforcer l'accès à l'information utile à l'accomplissement des missions de contrôle et de recouvrement des agents chargés de la lutte contre la fraude. À cette fin, il vise :

- premièrement, à ouvrir aux assistants spécialisés affectés au sein des juridictions un accès direct aux fichiers suivants de la DGFiP : FICOBA, FICOVIE, PATRIM, BNDP . Ces dispositions seraient codifiées au nouvel article L. 135 ZJ du livre des procédures fiscales ;

- deuxièmement, à ouvrir ces mêmes fichiers aux agents de l'inspection du travail , des unions de recouvrement des cotisations de sécurité sociale et d'allocations familiales ( URSSAF ) et de la caisse de la mutualité sociale agricole ( MSA ), pour les seules missions relatives à la lutte contre le travail illégal tel que défini par l'article L. 8211-1 du code du travail. Ces dispositions seraient codifiées au nouvel article L. 135 ZK du livre des procédures fiscales ;

- troisièmement, à permettre l'accès au RNCPS pour les agents de contrôle de l'inspection du travail ainsi que les officiers et agents de police judiciaire, dans le cadre de la lutte contre le travail illégal et la fraude sociale , définie de manière large à l'article L. 114-16-2 du code de la sécurité sociale . Ces dispositions seraient prévues au 6° de l'article L. 114-12-1 du code de la sécurité sociale relatif au RNCPS ;

- quatrièmement, à étendre le droit de communication entre les agents de la DGDDI et de la DGPR à la lutte contre la fraude fiscale , qui viendrait s'ajouter au contrôle des transferts transfrontaliers de déchets et le contrôle des substances et produits chimiques. L'article 59 octies du code des douanes serait modifié à cet effet.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

A. UNE EXTENSION BIENVENUE, À DÉFAUT D'UNE RÉFORME GLOBALE DES ÉCHANGES D'INFORMATIONS ENTRE ADMINISTRATIONS

L'extension du champ des informations pouvant être échangées de façon directe entre les administrations, organismes et autorités participant à la lutte contre la fraude constitue une avancée bienvenue, qui s'inscrit d'ailleurs dans la continuité d'extensions précédentes, et qui permettra de simplifier les procédures et d'obtenir de meilleurs résultats .

Dans la mesure où les rédactions retenues pour ces différents dispositifs, et en particulier pour les garanties qui s'y attachent, sont identiques à celles qui existent déjà dans le livre des procédures fiscales, ou complètent des dispositions existantes du code de la sécurité sociale et du code des douanes, l'application de ces dispositifs ne devrait soulever aucun problème d'ordre juridique . Entendue par votre rapporteur, la Commission nationale de l'informatique et des libertés (CNIL) n'a pas émis de réserves quant à la protection des données personnelles.

Sur le fond, l'accès direct des organismes sociaux et des officiers de police judiciaire au fichier FICOBA devrait leur permettre d'identifier plus rapidement les circuits financiers et personnes impliquées dans un montage frauduleux résultant d'infractions aux règles du code du travail. L'étude d'impact du présent article rappelle ainsi que l'identification de comptes bancaires en France peut constituer « un indice particulièrement intéressant dans une enquête visant à démontrer que l'entité du prestataire étranger est économiquement organisée et dirigée sur le sol national. Une recherche FICOBA est en outre une clé d'entrée habituelle pour mettre en évidence un montage frauduleux complexe en identifiant les comptes détenus par les personnes physiques et morales qui interviennent dans ce montage, ce qui permet par la suite de retracer les flux financiers, l'organisation économique réelle au-delà des apparences contractuelles. Elle est donc particulièrement pertinente dans le cadre d'une enquête sur des pratiques de fausse sous-traitance, qui sont récurrentes dans certains secteurs (BTP, transport routier de marchandises...) ». Le fichier FICOBA peut également servir à obtenir l'adresse d'un employeur ou encore de distinguer un gérant de fait d'un gérant de paille - étant entendu qu'une consultation du fichier FICOBA dans ce cadre ne porte pas sur le solde des comptes.

L'accès direct à FICOVIE, à la base PATRIM et à la base BNDP permettra d'identifier plus rapidement les éventuelles dissimulations d'actifs, produits directs ou indirects résultant des infractions visées.

On peut toutefois regretter que l'extension au fil des années des possibilités d'accès aux informations détenues par la DGFiP n'ait pas conduit à engager une réforme globale, afin d'harmoniser ces dispositions parfois sédimentées et redondantes, voire de les regrouper sous un régime juridique unique, assorti de toutes les garanties nécessaires à la protection des données .

B. UN DROIT D'ACCÈS DIRECT DE LA DGDDI POUR SÉCURISER LES DEMANDES DE RESTITUTION DE LA TVA PAR LES VOYAGEURS ÉTRANGERS

Si le présent article ne se prête pas à une refonte d'ensemble des dispositifs régissant l'accès aux informations détenues par la DGFiP, il peut néanmoins être élargi à d'autres échanges ponctuels.

La commission a ainsi adopté un amendement COM-36 de Nathalie Goulet tendant à offrir expressément la possibilité pour les agents de la DGDDI d'accéder, de manière automatique, aux informations détenues par la DGFiP, afin de vérifier si les voyageurs qui sollicitent un visa permettant de bénéficier d'une restitution de la TVA remplissent effectivement la condition de non-résidence fiscale en France ou dans l'Union européenne.

Aux termes du 2° du I de l'article 262 du code général des impôts, les voyageurs qui ont leur résidence habituelle dans un État non membre de l'Union européenne peuvent en effet bénéficier d'une restitution de la TVA acquittée sur les marchandises achetées en France. Le visa du bureau de douane du point de sortie de l'UE accorde au vendeur le bénéfice définitif de l'exonération de la TVA. Il appartient aux commerçants de procéder au remboursement de la détaxe au vu du visa douanier.

Toutefois, en l'absence d'un accès direct des agents de la DGDDI au fichier de la DGFiP relatif aux contribuables qui ont leur résidence fiscale en France , ceux-ci sont bien souvent dans l'incapacité de vérifier les conditions exigées par l'article 262 du code général des impôts pour bénéficier de la détaxe. La présentation, par les voyageurs, d'un passeport étranger n'implique en effet pas nécessairement que ceux-ci ne résident pas en France ou dans l'Union européenne. Il en résulte une fraude difficile à chiffrer mais néanmoins reconnue par les représentants de la DGDDI lors de leur audition par votre rapporteur.

Cet amendement permettra aux agents de la DGDDI présents dans les aéroports et autres points de sortie du territoire d'accéder, en temps réel, au système d'information de la DGFiP pour vérifier cette information.

Il convient toutefois de noter que l'article L. 84 A du livre des procédures fiscales , relatif aux échanges entre la DGFiP et la DGDDI au titre de l'ensemble de leurs missions respectives, pourrait d'ores et déjà permettre la mise en oeuvre d'une telle procédure . Toutefois, dans la mesure où aucune mesure réglementaire n'a été prise en ce sens , la commission a estimé utile d'adopter le présent amendement.

Décision de la commission : votre commission a adopté cet article ainsi rédigé.

ARTICLE 4 (Art. 242 bis, art. 1649 quater A bis, art. 1731 ter, art. 1736 et art. 1754 du code général des impôts, art. L. 114-19-1 du code de la sécurité sociale, et art. 60 de la loi n° 2016-1917 du 29 décembre 2016 de finances pour 2017) - Précision des obligations déclaratives fiscales des plateformes d'économie collaborative

. Commentaire : le présent article vise à préciser les dispositions applicables à la déclaration automatique des revenus de leurs utilisateurs par les plateformes en ligne en vue des premières transmissions en 2020, à réorganiser les différentes obligation applicables, et à y attacher des sanctions permettant d'en assurer l'effectivité.

I. LE DROIT EXISTANT

A. L'IMPOSITION TRÈS THÉORIQUE DES REVENUS TIRÉS DE L'ÉCONOMIE COLLABORATIVE

Les plateformes en ligne mettent en relation des particuliers ou des professionnels en vue de la vente, de l'échange ou du partage d'un bien (une voiture, un logement, une perceuse etc.) ou de la fourniture d'un service (transport, comptabilité, cuisine, bricolage etc.).

D'après une étude publiée le 5 septembre 2016 par le cabinet PwC, le montant total des transactions dans les cinq principaux secteurs de l'économie collaborative en Europe - finance, hébergement, transport, services à la personne et services aux entreprises - pourrait être multiplié par vingt en dix ans et atteindre 570 milliards d'euros d'ici 2025, contre 28 milliards d'euros aujourd'hui. Les particuliers qui fournissent leurs services sur ces plateformes reçoivent 85 % de la valeur créée, soit 487 milliards d'euros à horizon 2025 , le reste étant pour l'essentiel composé des commissions et frais prélevés par les plateformes.

En théorie, les revenus tirés par les utilisateurs de leurs activités sur ces plateformes sont imposés et déclarés dans les conditions de droit commun , c'est-à-dire au premier euro. Ils relèvent le plus souvent de l'impôt sur le revenu au titre des bénéfices industriels et commerciaux (BIC), mais aussi de l'impôt sur les sociétés dans le cas d'une société présente sur une plateforme.

En pratique, toutefois, les revenus en question sont rarement déclarés, rarement contrôlés, et in fine rarement imposés . L'administration fiscale dispose de moyens de contrôle inadaptés à l'économie numérique, et les particuliers -- qui sont souvent de bonne foi et cherchent simplement à « arrondir leurs fins de mois » -- ne disposent d'aucun moyen simple pour s'acquitter de leurs obligations. Cette situation est à l'origine d'une perte de recettes fiscales pour l'État, et aussi d'une concurrence déloyale du fait de la présence sur les plateformes de « faux particuliers », qui exercent en réalité une véritable activité commerciale.

De plus amples développements sont consacrés à ce sujet dans le rapport n° 481 (2016-2017) du 29 mars 2017 du groupe de travail de la commission des finances du Sénat sur la fiscalité et le recouvrement de l'impôt à l'heure de l'économie numérique, « La fiscalité de l'économie collaborative : un besoin de simplicité, d'unité et d'équité 44 ( * ) ».

B. DEUX MESURES ENCOURAGEANTES MAIS INSUFFISANTES

1. L'obligation d'information des utilisateurs et de certification des plateformes : un premier pas vers la conformité fiscale

a) L'information des utilisateurs

L'article 87 de la loi n° 2015-1758 du 29 décembre 2015 de finances pour 2016 a institué une obligation d'information de leurs utilisateurs en matière fiscale et sociale par les plateformes de mise en relation par voie électronique , codifiée à l'article 242 bis du code général des impôts 45 ( * ) .

Ce dispositif constitue un premier pas important vers la conformité fiscale, et est à l'origine d'une prise de conscience des pouvoirs publics de la nécessité d'agir, et d'une prise de conscience des plateformes de leur responsabilité dans ce domaine. Il contient deux obligations qui s'imposent aux opérateurs de plateforme en ligne :

- d'une part, au I, une obligation de « fournir, à l'occasion de chaque transaction, une information loyale, claire et transparente sur les obligations fiscales et sociales qui incombent » à leurs utilisateurs ;

- d'autre part, au II, une obligation d'adresser à leurs utilisateurs un récapitulatif annuel du montant brut des transactions qu'ils ont perçues par leur intermédiaire, ce qui correspond peu ou prou à un récapitulatif de ses recettes brutes.

Ces dispositions sont applicables aux transactions réalisées depuis le 1 er juillet 2016.

Les conditions d'application de cet article ont été précisées par le décret n° 2017-126 du 2 février 2017 46 ( * ) , qui détaille notamment la liste des obligations fiscales et sociales dont l'utilisateur doit être informé, c'est-à-dire « les informations relatives aux régimes fiscaux et à la réglementation sociale applicables à ces sommes, aux obligations déclaratives et de paiement qui en résultent auprès de l'administration fiscale et des organismes de recouvrement des cotisations sociales ainsi qu'aux sanctions encourues en cas de manquement à ces obligations ». La plateforme doit mettre à disposition de ses utilisateurs des liens permettant d'accéder à ces informations : concrètement, ceux-ci mènent vers les cinq « fiches explicatives » publiées par l'administration fiscale.

Quant au récapitulatif annuel adressé à l'utilisateur , celui-ci doit mentionner « le nombre des transactions réalisées » et « le montant total des sommes perçues à l'occasion des transactions réalisées sur une plate-forme, dont les entreprises de mise en relation ont connaissance, hors commissions perçues par l'entreprise ». Les éléments d'identification sont relativement détaillés : le décret mentionne ainsi « le nom complet et l'adresse électronique et, le cas échéant, postale de l'utilisateur, ainsi que, si ce dernier est une entreprise, son numéro de TVA » ou, si elle en est dépourvue, son numéro d'inscription au registre du commerce et des sociétés (RCS) ou, pour les entreprises non résidentes, leur numéro fiscal délivré dans leur pays d'origine. Les plateformes elles-mêmes doivent fournir les mêmes informations.

Il apparaît, d'après les informations dont dispose votre rapporteur, que la plupart des grandes plateformes ont mis en oeuvre les dispositions de l'article 242 bis du code général des impôts, ce dont on peut se féliciter.

b) La certification des plateformes

L'article 242 bis du code général des impôts prévoit également que les plateformes en ligne « font certifier chaque année, avant le 15 mars, par un tiers indépendant , le respect, au titre de l'année précédente, des obligations définies aux I et II », c'est-à-dire de l'obligation d'information à l'occasion de chaque transaction et de l'envoi du récapitulatif annuel. Ce certificat doit être adressé par la plateforme à l'administration fiscale. Sa non-présentation est sanctionnée par une amende forfaitaire de 10 000 euros , prévue à l'article 1731 du code général des impôts. Par tolérance, la date limite pour l'année 2017 avait été reportée au 15 mai.

Le décret n° 2017-126 du 2 février 2017 précise que ce certificat « est délivré par un commissaire aux comptes, un cabinet d'audit ou toute autre entité , personne physique ou morale, ayant son siège sur le territoire de l'Union européenne et respectant une méthode d'audit assurant un examen impartial et exhaustif . L'entité délivrant l'attestation doit présenter des garanties d'indépendance, d'intégrité et d'honorabilité et accomplir sa mission en évitant tout conflit d'intérêts. Elle ne doit pas être soumise à l'entreprise à laquelle elle délivre l'attestation ».

Force est toutefois de constater que de nombreuses plateformes n'ont pas entrepris cette démarche de certification, et que l'administration n'a pas fait usage de ses pouvoirs pour en assurer le respect.

En outre, en l'absence de précisions de la part de l'administration et de marché véritablement structuré des certificateurs, le champ exact de la « certification » demeure extrêmement flou . Trois questions se posent principalement : le contenu et les modalités de la certification (analyse par extraction ou examen minutieux des algorithmes), la nature des certificateurs, et le prix de la certification. Si certaines grandes plateformes ont évoqué un montant de plusieurs dizaines de milliers d'euros par an, même un montant plus modeste de quelques milliers d'euros représenterait tout de même, pour une jeune start-up, un coût significatif.

Dans ces conditions, l'obligation de certification apparaît peu adaptée aux défis actuels.

2. L'adoption puis le report à 2019 de la déclaration automatique par les plateformes en ligne

Si l'information fiscale des utilisateurs constitue une première étape importante, la déclaration de leurs revenus constitue l'étape supplémentaire indispensable.

Un pas décisif a été franchi avec l'adoption de l'article 24 de la loi de finances rectificative pour 2016 47 ( * ) , qui a institué une obligation de déclaration automatique à l'administration fiscale des revenus des utilisateurs des plateformes en ligne, permettant à la France de rejoindre les pays ayant déjà mis en oeuvre des dispositions similaires - par exemple les États-Unis, le Royaume-Uni ou encore l'Estonie, d'ailleurs selon des modalités extrêmement variées 48 ( * ) .

Ce dispositif, issu d'un amendement déposé par des députés mais résultant directement des travaux du groupe de travail de la commission des finances du Sénat , est codifié au nouvel article 1649 quater A bis du code général des impôts. Des amendements identiques (soit de votre rapporteur en sa qualité de rapporteur général, soit de Philippe Dallier, en sa qualité de rapporteur pour avis du projet de loi pour une République numérique) à celui finalement adopté par l'Assemblée nationale avaient d'ailleurs déjà été adoptés au Sénat.

À la demande du Gouvernement, son entrée en vigueur avait été décalée au 1 er janvier 2019.

La déclaration automatique à l'administration fiscale des revenus des utilisateurs de plateformes en ligne, qui revient à créer un nouveau régime de tiers déclarant en complément des régimes existants (entreprises, établissements financiers, notaires, etc.), constitue la seule réponse possible, à terme, au défi posé par la révolution numérique - à la fois en ce qui concerne la nécessité de préserver les recettes fiscales et donc la qualité du service public, et l'impératif de concurrence loyale entre les différents acteurs d'un même secteur économique.

|

Les tiers déclarants auprès de la DGFiP Il s'agit : - des employeurs qui versent des salaires relevant de régimes particuliers ou spéciaux de sécurité sociale et/ou qui attribuent des actions gratuites, des options sur titres ou des BSPCE (art. 87 du CGI) ; - des professionnels et des entreprises qui versent des commissions, courtages, honoraires et revenus assimilés (art. 240 et 241 du CGI) ; - des caisses de retraite qui versent des pensions et rentes (art. 88 du CGI) ; - des caisses d'assurance maladie qui versent des indemnités journalières de maladie et des pensions d'invalidité (art. 87 et 88 du CGI) ; - des établissements bancaires ou financiers et les sociétés qui doivent déclarer les opérations sur valeurs mobilières et revenus de capitaux mobiliers (RCM) ainsi que les avances remboursables ne portant pas intérêts (prêt à taux zéro) ; - des professionnels acheteurs de métaux ferreux et non ferreux (art. 1649 bis du CGI). Depuis 2018, la déclaration sociale nominative (DSN) a remplacé l'ensemble des déclarations périodiques ou événementielles et diverses formalités administratives adressées jusqu'à aujourd'hui par les employeurs à une diversité d'acteurs (DGFiP, CPAM, Urssaf, AGIRC ARRCO, Organismes complémentaires, Pôle emploi, Caisses régimes spéciaux, etc.). Il s'agit d'un système de transmission unique, mensuelle et dématérialisée des données issues de la paie, prévue par l'article L. 133-5-3 du code de la sécurité sociale. Source : commission des finances, d'après la direction générale des finances publiques (DGFiP). |

La liste des informations devant être communiquées par les plateformes en application de l'article 1649 quater A bis du code général des impôts tel qu'adopté par l'Assemblée nationale sont les suivantes :

« 1° Pour une personne physique, le nom, le prénom et la date de naissance de l'utilisateur ;

« 2° Pour une personne morale, la dénomination, l'adresse et le numéro SIREN de l'utilisateur ;

« 3° L'adresse électronique de l'utilisateur ;

« 4° Le statut de particulier ou de professionnel caractérisant l'utilisateur sur la plateforme ;

« 5° Le montant total des revenus bruts perçus par l'utilisateur au cours de l'année civile au titre de ses activités sur la plateforme en ligne, ou versés par l'intermédiaire de celle-ci ;

« 6° La catégorie à laquelle se rattachent les revenus bruts perçus. »

La collecte de certaines de ces informations apparaît toutefois problématique . Ainsi par exemple de la date de naissance de l'utilisateur ou le numéro SIREN d'une entreprise (si elle en dispose), éléments dont la plateforme ne dispose pas nécessairement et dont l'administration fiscale n'a pas besoin pour assurer la fiabilité complète des déclarations (sous réserve qu'elle dispose par ailleurs d'un numéro unique, ou du numéro fiscal, pour effectuer tous les recoupements nécessaires).

Quant aux autres données, les plateformes sont d'ores et déjà tenues de les collecter au titre de l'article 242 bis du code général des impôts, de sorte que le maintien de ces deux articles aboutit à des obligations redondantes mais pas totalement identiques .

Enfin, si les dispositions de l'article 1649 quater A bis du CGI s'appliquent de façon obligatoire à l'ensemble des plateformes en ligne, quel que soit leur lieu d'établissement, elles sont à la fois dépourvues de toute sanction pour les plateformes et de toute incitation pour les utilisateurs 49 ( * ) , ce qui en rend l'application effective très incertaine.

II. LE DISPOSITIF PROPOSÉ

Dans ce contexte, le présent article vise à préciser, à clarifier et à réorganiser les obligations déclaratives incombant aux plateformes en ligne , en prévoyant :

- la fusion des articles 242 bis et 1649 quater A bis du code général des impôts au sein d'un seul article 242 bis . L'article 1649 quater A bis serait dès lors abrogé ;

- la suppression de l'obligation de certification annuelle par un tiers ;

- la présentation en trois niveaux des obligations déclaratives des plateformes : information générale des utilisateurs, transmission d'un récapitulatif annuel aux utilisateurs, et transmission de ces mêmes informations à l'administration fiscale ;

- l'application de sanctions fiscales en cas de manquements aux obligations prévues à l'article 242 b i s.

A. DES OBLIGATIONS CLARIFIÉES ET DES INFORMATIONS PRÉCISÉES

Aux termes du nouvel article 242 bis du code général des impôts proposé par le présent article, les opérateurs de plateforme mettant en relation à distance, par voie électronique, des personnes en vue de la vente d'un bien, de la fourniture d'un service ou de l'échange ou du partage d'un bien ou d'un service seraient tenues :

« 1° de fournir, à l'occasion de chaque transaction, une information loyale, claire et transparente sur les obligations fiscales et sociales qui incombent aux personnes qui réalisent des transactions commerciales par leur intermédiaire. Elles sont également tenues de mettre à disposition un lien électronique vers les sites des administrations permettant de se conformer, le cas échéant, à ces obligations ;

« 2° d'adresser par voie électronique aux vendeurs, aux prestataires ou aux parties à l'échange ou au partage d'un bien ou service qui ont perçu, en qualité d'utilisateur d'une plateforme, des sommes à l'occasion de transactions réalisées par son intermédiaire, au plus tard le 31 janvier de chaque année, un document mentionnant , pour chacun d'eux, les informations suivantes :

« a) les éléments d'identification de l'opérateur de la plateforme concerné ;

« b) les éléments d'identification de l'utilisateur ;

« c) le statut de particulier ou de professionnel indiqué par l'utilisateur de la plateforme ;

« d) le nombre et le montant total brut des transactions réalisées par l'utilisateur au cours de l'année civile précédente et dont l'opérateur a connaissance ;

« e) si elles sont connues de l'opérateur, les coordonnées du compte bancaire sur lequel les revenus sont versés.

« 3° d'adresser par voie électronique à l'administration fiscale, au plus tard le 31 janvier de chaque année, un document récapitulant l'ensemble des informations mentionnées au 2° ».

Les obligations correspondent aux dispositions actuelles , bien que le 3° reprenne un article qui n'est pas encore en vigueur. En revanche, le champ des informations visées serait modifié par rapport au droit existant, mais aussi par rapport à la proposition de loi du 29 mars 2017 du groupe de travail de la commission des finances du Sénat 50 ( * ) :

Les informations devant être déclarées par les plateformes

|

Droit existant

|

Proposition de loi

|

Dispositif proposé

|

|

1° Pour une personne physique, le nom, le prénom et la date de naissance de l'utilisateur ; 2° Pour une personne morale, la dénomination, l'adresse et le numéro SIREN de l'utilisateur ; 3° L'adresse électronique de l'utilisateur ; 4° Le statut de particulier ou de professionnel caractérisant l'utilisateur sur la plateforme ; 5° Le montant total des revenus bruts perçus par l'utilisateur au cours de l'année civile au titre de ses activités sur la plateforme en ligne, ou versés par l'intermédiaire de celle-ci ; 6° La catégorie à laquelle se rattachent les revenus bruts perçus. |

1° Le nom complet, l'adresse électronique et le numéro d'identification de l'utilisateur ; 2° Le montant total des revenus bruts perçus ou présumés perçus par l'utilisateur au cours de l'année civile précédente au titre de ses activités sur la plateforme en ligne, ou versés par l'intermédiaire de celle-ci ; 3° Le nombre de transactions correspondant à ces revenus bruts ; 4° La catégorie à laquelle sont présumés se rattacher les revenus bruts. |

a) Les éléments d'identification de l'opérateur de la plateforme concerné ; b) Les éléments d'identification de l'utilisateur ; c) Le statut de particulier ou de professionnel indiqué par l'utilisateur de la plateforme ; d) Le nombre et le montant total brut des transactions réalisées par l'utilisateur au cours de l'année civile précédente et dont l'opérateur a connaissance ; e) Si elles sont connues de l'opérateur, les coordonnées du compte bancaire sur lequel les revenus sont versés. |

Source : commission des finances

Ces dispositions s'appliqueraient à toutes les plateformes en ligne, quel que soit leur lieu d'établissement , c'est-à-dire y compris aux plateformes étrangères. Elles s'appliqueraient à l'égard de leurs utilisateurs résidant en France ou qui y réalisent des ventes ou des prestations de service assujetties à la TVA.

Ces dispositions s'appliqueraient aux revenus perçus à compter du 1 er janvier 2019, ce qui correspond à une première déclaration en 2020.

B. DES OBLIGATIONS ASSORTIES D'AMENDES

Par ailleurs, le présent article prévoir deux amendes fiscales applicables en cas de manquements aux obligations prévues au nouvel article 242 bis du code général des impôts :

- une amende forfaire globale fixée dans la limite de 50 000 euros en cas de manquement à l'obligation d'information prévue au 1°. Cette sanction spécifique serait codifiée à l'article 1731 ter du code général des impôts ;

- une amende égale à 5 % des sommes non déclarées au titre des 2° et 3° , c'est-à-dire non mentionnées sur le récapitulatif annuel transmis à l'utilisateur ou sur le fichier transmis à l'administration. Cette amende est déjà prévue par le III l'article 1736 du code général des impôts pour d'autres tiers déclarants.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

A. UN DISPOSITIF INDISPENSABLE, DIRECTEMENT ISSU DES PROPOSITIONS DE LA COMMISSION DES FINANCES DU SÉNAT

Votre rapporteur ne peut que se féliciter de la présence, au sein de ce texte, du dispositif de déclaration automatique des revenus par les plateformes en ligne, qui constitue la reconnaissance par le Gouvernement des travaux conduits depuis plusieurs années par le groupe de travail de la commission des finances du Sénat .

Depuis ces propositions, une importante réflexion sur le rôle et les obligations déclaratives qui pourraient être confiés aux plateformes en ligne a été lancée au sein des principales organisations internationales s'intéressant à la fiscalité. L'OCDE , dans le cadre de ses travaux du Forum on Tax Administrations (FTA), travaille à un projet de standard multilatéral de déclaration automatique , analogue à celui qu'elle a développé pour les échanges automatiques d'informations bancaires.

Les précisions apportées aux informations devant être transmises et la fusion des deux dispositifs existants doivent être salués . Comme c'est le cas pour les autres régimes de tiers déclarants, le détail des informations devant être transmises sera précisé par voie réglementaire.

Plus encore, l'introduction d'une sanction fiscale particulièrement dissuasive constitue une preuve de la détermination du Gouvernement à assurer la réussite de ce dispositif - sous réserve bien sûr de la possibilité d'appliquer effectivement cette sanction (cf. infra ).

Plusieurs remarques peuvent cependant être faites :

- premièrement , le changement de rédaction apporté aux dispositions relatives à l'entrée en vigueur de ces dispositions revient à reporter d'une année supplémentaire, soit à 2020, les premières transmissions . Toutefois, si l'on peut regretter ce nouveau report, force est de constater que ni les plateformes, ni l'administration ne pourraient être prêtes à l'échéance fixée par le droit en vigueur ;

- deuxièmement, l'absence de seuil de minimis pour l'application de ces dispositions pourrait, en théorie, conduire à appliquer les amendes prévues à des plateformes de taille très modeste ou de création très récente , ce qui ne favoriserait guère le développement d'un écosystème dynamique et innovant. S'il pourrait être envisagé de fixer à terme un tel seuil 51 ( * ) , il apparaît toutefois préférable, dans un premier temps, de se limiter à appliquer ces amendes avec discernement , et de sanctionner en priorité les plateformes dont les manquements sont manifestement délibérés ;

- troisièmement , il importe de ne pas perdre de vue que l'objectif à terme de cette mesure est bien de permettre d'alimenter de façon automatique la déclaration pré-remplie des contribuables , et de simplifier par là-même les démarches qui leurs sont imposées. Si les données collectées ne devaient servir qu'à mener des contrôles ponctuels , comme c'est aujourd'hui le cas pour les données issues de l'échange automatique d'informations entre États, le dispositif n'aurait pas rempli son objectif ;

Sans ces informations , pourtant, l'administration ne sera pas en mesure de déterminer facilement le régime d'imposition applicable aux revenus déclarés, et les données collectées ne pourraient pas servir à alimenter la déclaration pré-remplie. Cela priverait le dispositif de son principal intérêt : celui-ci n'a pas pour vocation, en effet, à constituer seulement une aide au contrôle fiscal ponctuel, mais bien à simplifier les procédures, aussi bien pour les utilisateurs que pour l'administration . À cet égard, le coût de la mise en oeuvre du dispositif par l'administration fiscale annoncé par l'étude d'impact, soit 220 000 euros au total , correspondant à des développements informatiques, laisse craindre une ambition très modeste quant à l'utilisation des données reçues ;

- quatrièmement, surtout, une incertitude demeure quant aux éléments d'identification de l'utilisateur.

B. L'IDENTIFICATION DES UTILISATEURS : LA NÉCESSITÉ D'UN DISPOSITIF PROPORTIONNÉ

Les « éléments d'identification de l'utilisateur » mentionnés au 2° b) du nouvel article 242 bis restent incertains. À cet égard, l'étude d'impact du présent article précise que « l'arrêté d'application (...) détaillera de façon précise les données nécessaires à l'identification des personnes qui pourraient inclure le numéro fiscal des contribuables (dit numéro d'inscription au fichier de simplification des procédures d'imposition ou numéro « SPI »), identifiant déjà exigé des institutions financières pour l'identification des contribuables dans le cadre des échanges automatiques d'informations entre États ».

Si le recours au numéro fiscal apparaît, de loin, comme le moyen le plus sûr et le plus simple d'identifier le contribuable et d'effectuer les recoupements nécessaires, il convient de souligner qu'une telle information, demandée à l'utilisateur dès l'inscription sur la plateforme, pourrait présenter un caractère assez dissuasif, voire même contreproductif en ce qu'il inciterait à un report vers des plateformes ne respectant pas ces nouvelles obligations. En effet, l'économie des plateformes en ligne concerne, non seulement des professionnels dont la collecte du numéro fiscal - et de TVA (cf. infra ) - est indispensable, mais aussi une multitude d'utilisateurs particuliers, dont l'activité n'a parfois aucun caractère commercial .

Dès lors, votre rapporteur appelle l'administration à fixer, dans les textes d'application, des obligations graduées, s'agissant de l'identification des utilisateurs, et proportionnées aux enjeux financiers .

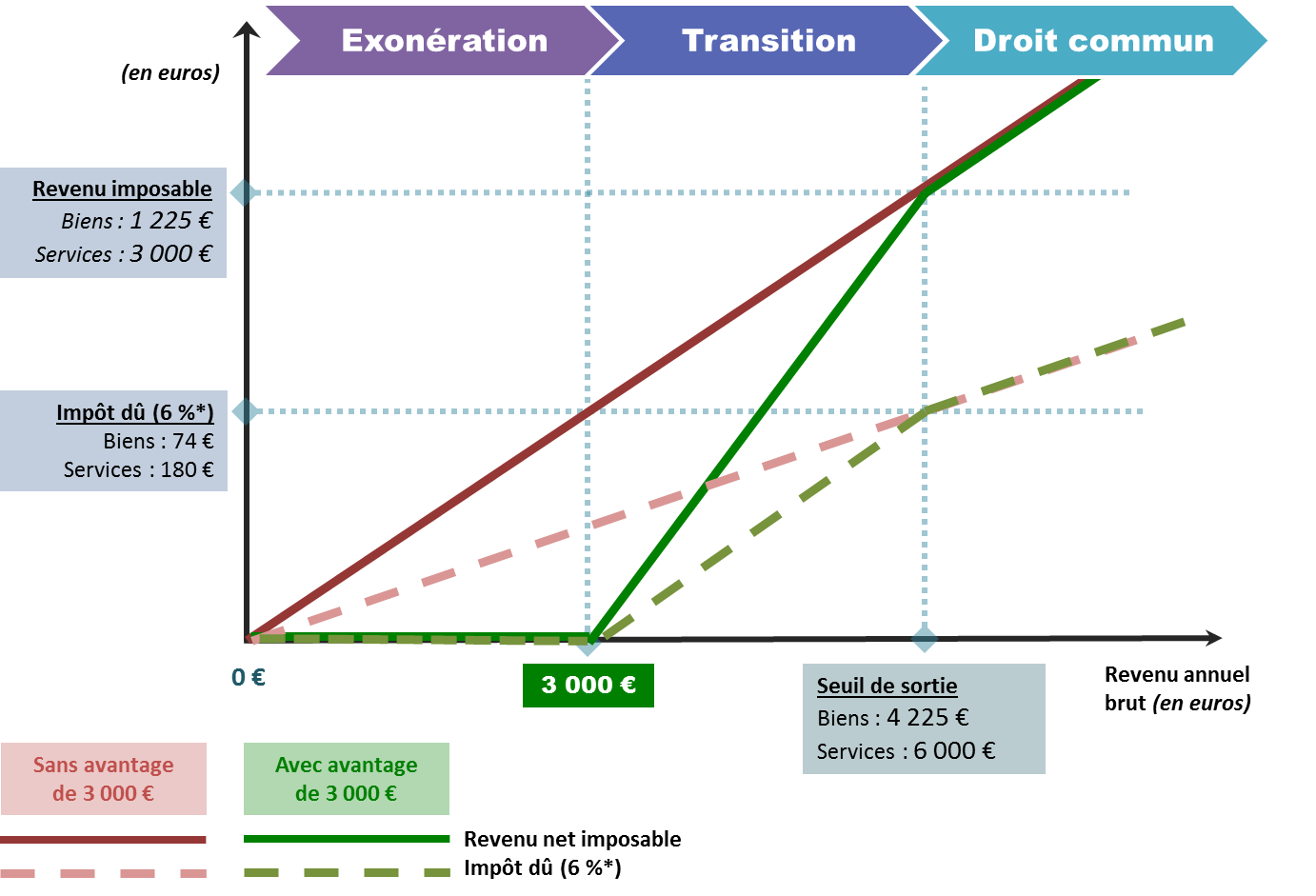

Par exemple, le numéro fiscal pourrait n'être exigé qu'à compter d'un certain seuil de revenu brut annuel - par exemple 3 000 euros -, au-delà duquel les plateformes auraient l'obligation de bloquer le compte de l'utilisateur. La même logique vaut pour les demandes d'identification « forte », par exemple avec l'envoi d'une photo d'un document d'identité officiel, comme le font déjà certaines plateformes. En-dessous de ce seuil, l'identification pourrait être seulement déclarative , et porter sur le nom, le prénom, l'adresse électronique et éventuellement d'autres éléments.