LES

MODIFICATIONS APPORTÉES

PAR L'ASSEMBLÉE NATIONALE

En première lecture, l'Assemblée nationale a adopté six articles additionnels rattachés à la présente mission (articles 59 à 64 ) commentés ci-après.

En outre l'Assemblée nationale a adopté un amendement de crédits du Gouvernement avec un avis favorable du rapporteur spécial de la commission des finances tendant à r elever de 4,0 millions d'euros les crédits du programme 119 « Concours financiers aux collectivités territoriales et à leurs groupements » en AE et en CP en faveur de l'action 02 « Dotation générale de décentralisation des communes » et visant à assurer une partie de la compensation du transfert du réseau routier national non concédé sur le territoire de l'Eurométropole de Strasbourg (EMS) de l'État à cette métropole à compter du 1 er janvier 2021 .

EXAMEN DES ARTICLES RATTACHÉS

ARTICLE 57

Application progressive de la date d'entrée en

vigueur

de l'automatisation du FCTVA

Le présent article prévoit l'automatisation des versements du fonds de compensation pour la taxe sur la valeur ajoutée (FCTVA) à compter du 1 er janvier 2021.

Il s'agira d'une première étape ne concernant que les collectivités locales actuellement soumises au régime de versement des attributions l'année de la dépense.

Par ailleurs, la réforme implique révision de l'assiette des dépenses éligibles en ce que ces dernières seront désormais celles imputées sur certain comptes des collectivités locales.

Cette révision - nécessaire à l'automatisation du FCTVA - pourrait toutefois générer un léger gain pour les collectivités locales.

La commission des finances rappelle que cette automatisation est attendue de longue date et que ces modalités - notamment la détermination des comptes inclus dans l'assiette des dépenses éligibles - ont fait l'objet de concertations et de nombreux travaux préparatoires.

Elle vous propose de modifier cet article par l'adoption d'un amendement purement rédactionnel.

I. LE DROIT EXISTANT : UNE ENTRÉE EN VIGUEUR DE L'AUTOMATISATION DU FONDS DE COMPENSATION POUR LA TVA DÉCALÉE PAR DEUX FOIS

Pour mémoire, le fonds de compensation pour la taxe sur la valeur ajoutée (FCTVA) constitue un prélèvement sur les recettes de l'État (PSR) qui permet d'assurer « le remboursement intégral de la taxe sur la valeur ajoutée (TVA) acquittée par les collectivités territoriales et leurs groupements sur leurs dépenses réelles d'investissement » et certaines dépenses d'entretien des bâtiments publics et de voirie 8 ( * ) .

Ces remboursements sont calculés en appliquant aux dépenses éligibles un taux de compensation forfaitaire , qui correspond au taux normal de TVA, diminué, depuis 1997, d'une réfaction correspondant à la contribution de la France au budget de l'Union européenne assise sur la TVA.

Ce taux, fixé à l'article L. 1615-6 du code général des collectivités territoriales s'élève à 16,404 % pour les dépenses éligibles réalisées à compter du 1 er janvier 2015.

En 2020, aux termes des dispositions de l'article 79 de la loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020, le montant des crédits évaluatifs ouverts au titre du FCTVA s'élèvent à 6 milliards d'euros.

Actuellement les attributions sont déterminées à l'issue d'une procédure déclarative au cours de laquelle les collectivités locales transmettent les pièces relatives à la dépense.

L'article 156 de la loi n° 2017-1837 du 30 décembre de 2017 de finances pour 2018 a modifié l'article 1615-1 du code général des collectivités territoriales afin de prévoir la mise en oeuvre d'une procédure de traitement automatisé des données budgétaires et comptables des collectivités locales pour faire droit à une attribution au titre du FCVTA.

Ainsi, il ne serait plus nécessaire aux collectivités locales de transmettre les pièces relatives à la dépense puisque celle-ci serait automatiquement identifiée et traitée par les services de l'État.

Ce système automatisé devait être actif à compter du 1 er janvier 2019 mais cette échéance a été reculée par deux fois , notamment par :

- la loi de finances initiale pour 2019 9 ( * ) qui l'a repoussée au 1 er janvier 2020 ;

- la loi de finances initiales pour 2020 qui l'a repoussé au 1 er janvier 2021.

II. LE DISPOSITIF PROPOSÉ : UN REDÉFINITION DE L'ASSIETTE DES DÉPENSES ÉLIGIBLES AU FONDS DE COMPENSATION POUR LA TVA ET UNE AUTOMATISATION AU 1 ER JANVIER 2021 LIMITÉE À CERTAINES DÉPENSES

Le 1° du II du présent article introduit une nouvelle rédaction de l'article 1615-1 du code général des collectivités territoriales.

Celle-ci tend à définir le périmètre des dépenses éligibles au FCTVA comme les dépenses d'investissement des collectivités territoriales et celles acquittées au titre :

- de l'entretien des bâtiments publics et de la voirie ;

- de l'entretien des réseaux payés à compter du 1 er janvier 220 ;

- de la fourniture de solutions d'informatique en nuage.

Cette redéfinition de l'assiette des dépenses éligibles conduit le Gouvernement à proposer aux 2°, 3° et 4° du I et les II, III et IV du présent article plusieurs mesures qualifiées « de toilettage ».

Sont ainsi visées plusieurs dépenses qui ne seront plus éligibles au FCTVA à compter de 2021 ou, à l'inverse, n'ont pas besoin d'être visées par la loi pour entrer dans le périmètre introduit au 1°.

La rédaction introduite au 1° du II prévoit, également, que les attributions du fonds de compensation pour la TVA sont déterminées « dans le cadre d'une procédure automatisée » pour les dépenses engagées à compter du 1 er janvier 2021.

Sont, toutefois, exclues de ce traitement et restent soumises à un traitement déclaratif les dépenses réalisées :

- pour des travaux de lutte contre les avalanches, glissements de terrains, inondations, incendies, ainsi que des travaux de défense contre la mer, des travaux pour la prévention des incendies de forêt, présentant un caractère d'intérêt général ou d'urgence ;

- sur le domaine public fluvial de l'État, dans le cadre de l'expérimentation prévue à l'article L. 3113-2 du code général de la propriété des personnes publiques ;

- à compter du 1 er janvier 2005 sur des immeubles du domaine relevant du Conservatoire de l'espace littoral et des rivages lacustres ;

- au titre des subventions d'équipement versées à l'établissement public « Société du Canal Seine-Nord Europe » ;

- pour réparer les dommages directement causés par des intempéries exceptionnelles reconnues par décret, et situés dans des communes ayant fait l'objet d'une constatation de l'état de catastrophe naturelle ;

- pour la construction ou l'extension d'établissements d'enseignement supérieur.

L'Assemblée nationale a adopté cet article sans modification.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN LÉGER GAIN POTENTIEL POUR LES COLLECTIVITÉS LOCALES ET UNE MISE EN oeUVRE PROGRESSIVE UTILE

L'automatisation du FCTVA repose sur un changement de logique du point de vue de l'éligibilité des dépenses.

Actuellement, la loi prévoit plusieurs cas dans lesquels une dépense peut donner lieu au versement d'une attribution au titre du fonds. Aux termes de la réforme, l'éligibilité d'une dépense sera déterminée par le compte de la collectivité locale sur lequel elle est imputée.

Ce changement de méthode repose sur l'identification, au plan réglementaire, de comptes compris dans « l'assiette automatisée » du FCTVA.

D'après les éléments fournis à vos rapporteurs, certaines dépenses actuellement éligibles au FCTVA ne le seront plus du fait qu'elles sont retracées au sein d'un compte n'étant pas compris dans l'assiette automatisée. Tel est, par exemple, le cas des dépenses du compte 202 « Frais liés à la réalisation des documents d'urbanisme et à la numérisation du cadastre ». À l'inverse, certaines dépenses qui n'étaient pas éligibles le deviendraient à l'instar de celles du comptes 2181 « Agencements et aménagements divers ».

Les simulations transmises à vos rapporteurs montrent que ce changement d'assiette pourrait se traduire par une légère hausse du montant des attributions, de l'ordre de 170 millions d'euros en 2019.

Une vigilance sera nécessaire pour s'assurer que l'assiette automatisée retenu par l'administration n'entrainera pas, au plus local, des variations trop importantes du montant des attributions.

À cet égard, les rapporteurs spéciaux estiment que la mise en oeuvre progressive de l'automatisation est bienvenue puisqu'elle permettra, précisément de procéder aux ajustements nécessaires, le cas échéant.

Vos rapporteurs vous proposent d'adopter un amendement rédactionnel sur cet article.

Décision de la commission : la commission des finances propose d'adopter cet article ainsi modifié.

ARTICLE 58

Répartition de la dotation globale de

fonctionnement

Le présent article prévoit diverses mesures en lien avec la répartition de la dotation générale de fonctionnement (DGF) en 2021 et des fonds de péréquation horizontale.

En premier lieu, il prévoit une hausse de 190 millions d'euros des composantes péréquées de la DGF, comme en 2020 et en 2019.

En second lieu, il poursuit la réforme des dotations allouées aux communes d'outre-mer, en prévoyant une augmentation de leur niveau et de leur intensité péréquatrice.

En troisième lieu, il minore les montants de DGF versés à certains départements pour tenir compte de la recentralisation de certaines compétences.

En quatrième lieu, il instaure un mécanisme transitoire de calcul de la population de Mayotte prise en compte pour la répartition de la DGF et des fonds de péréquation, dans l'attente d'une réforme du recensement devant intervenir en 2026.

En cinquième lieu, il prévoit différentes mesures visant à neutraliser l'impact de la réforme de la taxe d'habitation et des impôts de production sur les indicateurs de péréquation. Les rapporteurs spéciaux considèrent qu'elles permettent effectivement de corriger les effets de bord résultant des réformes de la fiscalité locale. Elles ne seront applicables qu'en 2022 ce qui permettra au Parlement de les préciser le cas échéant.

En sixième lieu, il prévoit des mesures d'ajustement des dispositifs de péréquation horizontale des départements, dont le fonctionnement normal ne pourra être assuré en 2021 en raison de l'impact de la crise sanitaire sur leurs recettes et d'évolutions législatives intervenues en 2020.

En septième lieu, il prévoit des mesures d'ajustement du fonctionnement du fonds de péréquation des ressources régionales en 2021 en lien avec la suppression de la part régionale de la cotisation sur la valeur ajoutée des entreprises (CVAE) et fixe les principaux paramètres d'une réforme de la péréquation horizontale régionale à compter de 2022.

La commission des finances considère cependant que ces dispositions méconnaissent les termes de l'accord conclu entre l'État et les régions sur ce point. De surcroît, en opérant un large renvoi au décret, le dispositif proposé ne permet pas au législateur de se prononcer sur les modalités de répartition des ressources du fonds. Ainsi, bien qu'elle partage pleinement le souci de renforcer la péréquation régionale, la commission des finances proposera donc un amendement tendant à ce que le montant mis en répartition soit stabilisé pour l'année de transition 2021 et à supprimer les dispositions relatives à la préfiguration du nouveau système de péréquation, qui devra être défini en loi de finances pour 2022 au terme d'une concertation aboutie avec les régions.

I. UNE HAUSSE DE 190 MILLIONS D'EUROS DE LA PÉRÉQUATION VERTICALE

A. LE DROIT EXISTANT : LES DOTATIONS DE PÉRÉQUATION VERTICALE ONT AUGMENTÉ DE 190 MILLIONS D'EUROS EN 2019 ET EN 2020

Les dotations de péréquation verticale des communes et des départements sont des composantes de leur dotation générale de fonctionnement (DGF).

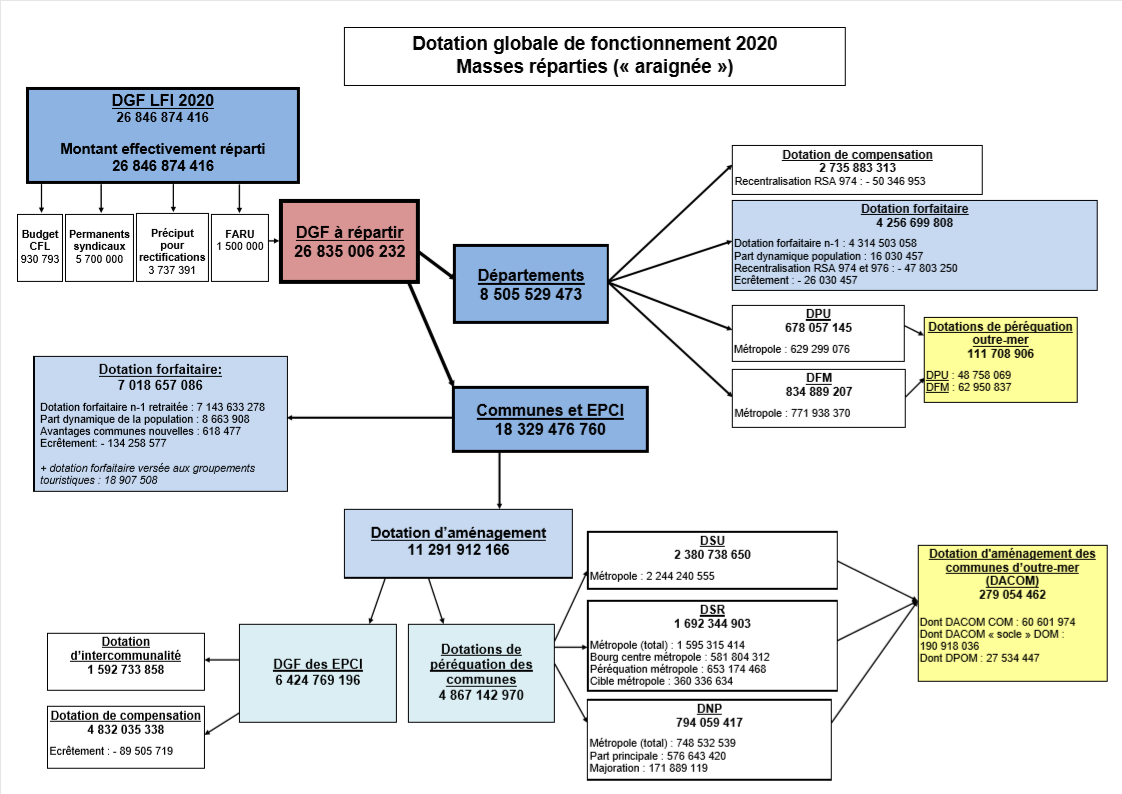

La DGF des communes et des établissements publics de coopération intercommunale (EPCI) s'élevait à 18,3 milliards d'euros en 2020 . En son sein, les deux principales dotations de péréquation (hors outre-mer) sont :

- la dotation de solidarité urbaine et de cohésion sociale (DSU), qui est répartie en fonction de critères de population, de potentiel financier, de la part de logements sociaux dans le parc total, de la part de personnes couvertes par des prestations logements et de revenu moyen par habitant. En 2020, le montant de DSU réparti s'élevait à 2,4 milliards d'euros.

- la dotation de solidarité rurale (DSR) , qui est répartie en fonction de critères de population et de potentiel financier. En 2020, le montant de DSR réparti était de 1,6 milliard d'euros ;

La DGF des départements s'élevait à 8,5 milliards d'euros en 2020 . En son sein (hors outre-mer), les deux dotations de péréquation sont :

- la dotation de péréquation urbaine (DPU) pour les départements urbains, répartie selon des critères de richesse fiscale et de revenu moyen par habitant. En 2020, le montant de DPU réparti s'élevait à 678,1 millions d'euros ;

- la dotation de fonctionnement minimale (DFM) pour les départements non urbains, répartie selon des critères de richesse fiscale et de charges (longueur de la voirie). En 2020, le montant de DFM réparti s'élevait à 834,9 millions d'euros.

Ces dotations s'inscrivent dans une trajectoire d'augmentation puisque les lois de finances initiales pour 2019 10 ( * ) et pour 2020 11 ( * ) ont successivement prévu :

- une augmentation de 90 millions d'euros de la DSU ;

- une augmentation de 90 millions d'euros de la DSR ;

- une augmentation de 10 millions d'euros des dotations de péréquation départementales.

Au total, ces majorations représentent ainsi une hausse annuelle de 190 millions d'euros du montant « péréqué » de la DGF mise en répartition

Il convient cependant de rappeler que de telles augmentations ont uniquement pour effet de modifier la répartition de la DGF et non son montant global , qui est fixée en première partie de la loi de finances initiale. Le respect de ce plafond donne donc lieu à l'activation de mécanismes d'écrêtements internes pesant sur d'autres composantes de la DGF 12 ( * ) .

Répartition de la dotation globale de fonctionnement 2020

Source : direction générale des collectivités locales

B. LE DISPOSITIF PROPOSÉ : UNE AUGMENTATION IDENTIQUE DES DOTATIONS DE PÉRÉQUATION EN 2021

Le 1° du I du présent article propose de modifier l'article L. 2334-13 du code général des collectivités locales (CGCT) pour prévoir en 2021 :

- une nouvelle augmentation de 90 millions d'euros de la DSU ;

- une nouvelle augmentation de 90 millions d'euros de la DSR.

Le 4° du même I propose de modifier l'article L. 3334-4 du CGCT pour prévoir une nouvelle hausse de 10 millions d'euros des dotations de péréquation départementales.

*

En première lecture, l'Assemblée nationale a adopté ces dispositions sans modification.

C. LA POSITION DE LA COMMISSION DES FINANCES : UNE HAUSSE BIENVENUE DES DOTATIONS DE PÉRÉQUATION

Selon l'évaluation préalable au présent article, celui-ci aurait pour effet de porter la part représentée par la péréquation de 40,9 % en 2020 à 42,4 % en 2021 (en incluant les mesures de péréquation spécifiques aux collectivités d'outre-mer détaillées infra ).

Les rapporteurs spéciaux prennent acte de cette nouvelle augmentation des dotations de péréquation au sein de la DGF, qui va dans le sens d'une meilleure équité dans la répartition des concours financiers de l'État aux collectivités territoriales, quoique les indicateurs de péréquation existants restent largement perfectibles et reposent encore trop sur les seuls critères de richesse fiscale et insuffisamment sur des critères de charge, comme ils l'ont montré lors de leurs travaux de contrôle menés en 2020.

II. LA POURSUITE DE LA RÉFORME DE LA PÉRÉQUATION VERSÉE AUX COMMUNES DES DÉPARTEMENTS D'OUTRE-MER

A. LE DROIT EXISTANT : DES DOTATIONS DE PÉRÉQUATION OUTRE-MER RÉFORMÉES EN 2020

En matière de péréquation verticale, un régime particulier s'applique aux outre-mer : toutes les communes bénéficient de la dotation d'aménagement des communes et circonscriptions territoriales d'outre-mer (DACOM). Cette dotation se compose de quotes-parts de dotation de solidarité urbaine (DSU), de dotation de solidarité rurale (DSR) et de dotation nationale de péréquation (DNP) .

Le montant de ces quotes-parts est calculé en fonction de la part de la population d'outre-mer dans la population nationale, majorée de 35 % , en application de l'article L. 2334-13 du code général des collectivités territoriales.

Avant 2020, aucun critère péréquateur autre que la population n'intervenait dans la répartition de la quote-part DSU et DSR des communes. En revanche, des critères péréquateurs permettent de répartir la DNP entre les communes d'outre-mer à raison de 50 % en fonction de la population de la DGF et de 50 % en fonction du niveau des impôts ménages 13 ( * ) .

La DACOM était répartie en enveloppes départementales proportionnelles à la population de chaque département, puis répartie entre toutes les communes des départements d'outre-mer ( DOM) , indépendamment de leurs ressources et de leurs charges.

Comme l'a relevé la Cour des comptes dans son rapport sur les finances publiques locales de 2017 14 ( * ) , la DACOM était répartie en fonction de critères peu ou pas péréquateurs, et ne permet pas de cibler les communes en ayant véritablement besoin . La comparaison des communes éligibles à la péréquation en métropole et des communes d'outre-mer, qui sont toutes éligibles à la DACOM, montre que les premières ont perçu 125,8 euros par habitant en 2016 au lieu de 75,93 euros par habitant pour les secondes. La Cour des comptes indiquait que, d'après la DGCL, les critères d'éligibilité à la DSU et à la DSR, appliqués aux communes des départements d'outre-mer, les classeraient parmi les 250 premières communes à pouvoir bénéficier de ces dotations et qu'elles étaient donc traitées moins favorablement, en matière de péréquation verticale, que les communes de l'hexagone.

C'est la raison pour laquelle, suite aux travaux du comité interministériel des outre-mer du 22 février 2019 et du comité des finances locales au cours de l'année 2019, u ne réforme de la péréquation verticale applicable aux outre-mer a été engagée dans le cadre de la loi de finances pour 2020, avec notamment :

- un relèvement du coefficient de majoration de 35 % à 40,7 % en 2020 de la quote-part DSU-DSR afin d'amplifier l'effort en faveur de l'outre-mer. Ainsi, le montant de la DACOM est passé de 258 millions d'euros en 2019 (dont 201 millions d'euros pour les DOM et 57 millions d'euros pour les communes des collectivités d'outre-mer -COM) à 279 millions d'euros en 2020 (dont 218 millions d'euros pour les DOM et 60 millions d'euros pour les COM) ;

- la création, au sein d'un nouvel article L. 2334-23-1 du CGCT, d'une nouvelle dotation de péréquation outre-mer (DPOM) égale au solde entre l'enveloppe totale résultant de l'application du coefficient précité et, pour les DOM, une enveloppe égale à 95 % de la DACOM perçue en 2019 ou, pour les COM, d'une enveloppe égale à la DACOM perçue en 2019.

L'article L. 2334-23-2 créé par la même loi prévoit que cette DPOM soit répartie en fonction d'un indice synthétique établi sur la base de critères de ressources et de charges :

- le potentiel financier par habitant, majoré des recettes perçues par les communes au titre de l'octroi de mer (environ 80 % de l'indice synthétique) ;

- le revenu par habitant (environ 20 % de l'indice synthétique).

L'article L. 2334-23-1 du CGCT précité a également introduit une clause de garantie assurant à chaque commune de ne pas percevoir un montant par habitant de dotation inférieur au montant par habitant perçu en 2019.

B. LE DISPOSITIF PROPOSÉ : UNE NOUVELLE AUGMENTATION DES DOTATION DE PÉRÉQUATION OUTRE-MER ET DE LEUR INTENSITÉ PÉRÉQUATRICE EN 2021

Le a) du 2° du I du présent article propose de relever de 40,7 % à 48,9 % en 2021 le coefficient de majoration des dotations de péréquation en faveur de l'outre-mer.

Le b) du même 2° prévoit d'abaisser de 95 % à 85 % la part de la DACOM au sein de l'enveloppe de dotations de péréquation en faveur de l'outre-mer, relevant dans le même temps de 5 % à 15 % la part de la DPOM. La situation reste inchangée dans les COM.

La clause de garantie précitée continue de s'appliquer , de telle sorte qu'une collectivité d'outre-mer ne peut se voir attribuer un montant de dotation de péréquation inférieur à celui de 2019.

*

En première lecture, l'Assemblée nationale a adopté ces dispositions sans modification.

C. LA POSITION DE LA COMMISSION DES FINANCES

Selon l'évaluation préalable au présent article, les attributions versées aux communes d'outre-mer devraient s'élever en 2020 à 306 millions d'euros (+ 27 millions d'euros). En leur sein, la DPOM devrait s'élever à 72 millions d'euros (+44 millions d'euros).

Si les rapporteurs spéciaux souscrivent pleinement à l'amélioration de la péréquation en faveur des communes des DOM , poursuivie par le présent article, ils peuvent s'étonner, comme l'année précédente que cette augmentation de la péréquation soit réalisée au sein de l'enveloppe de péréquation interne à la DGF, sans abondement complémentaire de l'État .

III. UNE MINORATION DE LA DGF DE CERTAINS DÉPARTEMENTS POUR TENIR COMPTE DE LA RECENTRALISATION DE CERTAINES COMPÉTENCES

A. LE DROIT EXISTANT : CERTAINES RECENTRALISATIONS DE COMPÉTENCES DÉPARTEMENTALES SONT INTERVENUES

Deux évolutions du périmètre des conséquences transférées sont intervenues en 2020 :

- l'article 77 de la loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020 a prévu la recentralisation de la gestion et du paiement du revenu de solidarité active (RSA) à La Réunion à compter du 1 er janvier 2020. En 2020, la dotation de compensation allouée à cette collectivité s'est élevée à 201,4 millions d'euros ;

- l'article 57 de la loi n° 2019-1446 du 24 décembre 2019 de financement de la sécurité sociale pour 2020 et l'article 199-1 de la loi n° 2004-809 du 13 août 2004 relative aux libertés et responsabilités locales prévoient la recentralisation des compétences de certains départements en matière sanitaire (lutte contre la tuberculose) et une réfaction de leur DGF en compensation pour l'État . En 2020, 32 départements auraient conservé cette compétence.

B. LE DISPOSITIF PROPOSÉ : UNE MINORATION EN CONSÉQUENCE DE LA DGF VERSÉE EN COMPENSATION DE L'EXERCICE DE CES COMPÉTENCES

Le 3° du I du présent article prévoit une minoration de la DGF des départements concernés à due concurrence du droit à compensation des compétences recentralisées.

*

En première lecture, l'Assemblée nationale a adopté ces dispositions sans modification.

C. LA POSITION DE LA COMMISSION DES FINANCES

La commission des finances prend acte de ces évolutions, conformes au droit commun des transferts de compétences entre l'État et les collectivités territoriales.

IV. UN AJUSTEMENT DU CALCUL DES DOTATIONS ET FONDS DESTINÉS À MAYOTTE

A. LE DROIT EXISTANT : UNE RÉFORME DU CALCUL DE LA POPULATION À MAYOTTE DOIT INTERVENIR EN 2026

Les articles L. 2334-2 et L. 3334-2 du CGCT fixent la population à utiliser en métropole et en outre-mer pour la répartition de la dotation globale de fonctionnement et des fonds de péréquation. Ils prévoient que la population est calculée notamment sur le fondement des résultats du dernier recensement. Dans le cas de Mayotte, le dernier recensement est authentifié par le décret n° 2017-1688 du 14 décembre 2017.

Or, les dispositions de l'article 147 de la loi n° 2017-256 du 28 février 2017 de programmation relative à l'égalité réelle outre-mer conduisent au changement des modalités de recensement de la population à Mayotte, pour adopter les modalités en vigueur dans les départements métropolitains et dans les autres départements ultramarins. Pour des raisons techniques, ce changement conduira à reporter la publication de la nouvelle population légale, qui ne pourra intervenir qu'au 1 er janvier 2026.

B. LE DISPOSITIF PROPOSÉ : DES MESURES TRANSITOIRES D'ACTUALISATION DE LA DGF ET DES FONDS DE PÉRÉQUATION EN FAVEUR DE MAYOTTE

Le IV du présent article vise à fixer des règles d'évolution de la population prise en compte au titre de la DGF et des fonds de péréquation entre 2021 et 2025 .

Dans cette période, pour l'application des articles L. 2334-2 et L. 3334-2 du CGCT il est ainsi prévu que l'évolution de la population soit notamment calculée à partir des estimations fournies par l'Institut national de la statistique et des études économiques (Insee).

C. LA POSITION DE LA COMMISSION DES FINANCES

En l'état du droit, la détermination de la population des communes mahoraises serait figée à son niveau de 2017 jusqu'en 2026, ce qui empêcherait de tenir compte, dans la répartition de la DGF et des fonds de péréquation, des charges croissantes qui découlent de la dynamique démographique soutenue à laquelle elles sont confrontées.

Les rapporteurs spéciaux ne peuvent donc qu'approuver l'adoption de mécanismes ad hoc pour réajuster ces dotations dans cette période de transition.

*

En première lecture, l'Assemblée nationale a adopté ces dispositions sans modification.

V. DES MESURES DE NEUTRALISATION DE L'IMPACT DE LA RÉFORME DE LA TAXE D'HABITATION ET DES IMPÔTS DE PRODUCTION SUR LE CALCUL DES INDICATEURS FINANCIERS

A. LE DROIT EXISTANT : LA RÉFORME DE LA TAXE D'HABITATION ET DES IMPÔTS DE PRODUCTION ENTRAINENT DES VARIATIONS DES INDICATEURS DE PÉRÉQUATION

1. L'impact de la réforme de la taxe d'habitation sur les indicateurs de péréquation

a) La réforme de la TH

L'article 16 de la loi de finances initiale pour 2020 a procédé à la réforme de la taxe d'habitation sur les résidences principales. Du point des vue des collectivités locales, il est notamment prévu que le produit restant à percevoir de cet impôt - dans l'attente de sa suppression en 2023 - soit versé à l'État dès 2021.

Afin de compenser les collectivités locales des moindres recettes résultant de la disparition de cet impôt, il a été introduit un schéma de financement applicable à compter du 1 er janvier 2021. Il est notamment prévu :

- d'attribuer aux communes la part départementale de la taxe foncière sur les propriétés bâties (TFPB) en neutralisant les éventuels écarts de compensation par la mise en péréquation des produits concernés via l'application d'un coefficient correcteur captant une partie de la dynamique des bases mais pas de la dynamique des taux ;

- d'attribuer aux établissements publics de coopération intercommunale (EPCI), à la métropole de Lyon et à la Ville de Paris une fraction dynamique de TVA équivalente à leurs recettes de taxe d'habitation sur les résidences principales ;

- d'attribuer aux départements, à la métropole de Lyon et à plusieurs collectivités territoriales uniques (CTU), une fraction de TVA équivalente à leurs recettes de taxe foncières sur les propriétés bâties.

b) Le rôle de la taxe d'habitation et de la taxe foncière dans la mise en oeuvre des mécanismes de péréquation

La taxe d'habitation et la taxe foncière sur les propriétés bâties interviennent dans la détermination de plusieurs indicateurs de péréquation présentés dans le tableau infra .

Synthèse des indicateurs de péréquation

|

Indicateur de péréquation |

Sous-indicateur |

Présentation |

Objectif de l'indicateur |

|

Potentiel fiscal |

Potentiel fiscal à trois taxes (PF3T) |

Le potentiel fiscal à trois taxes (PF3T) est déterminé comme la somme des produits des bases brutes des impositions « ménages » (taxes foncières et taxe d'habitation) et des taux moyens nationaux applicables à chacune d'entre elles. Selon le type de groupement auquel appartient la commune, les impositions perçues par celui-ci peuvent être prises en compte. |

Mesure de la richesse « potentielle » d'un territoire |

|

Potentiel fiscal à trois taxes (PF4T) |

Le potentiel fiscal à quatre taxes (PF4T) est déterminé comme la somme du potentiel fiscal à trois taxes et des potentiels fiscaux des impositions « économiques » lesquelles recouvrent des produits potentiels (CFE par exemple) et réels (redevances des mines par exemple). Selon le type de groupement auquel appartient la commune, les impositions perçues par celui-ci peuvent être prises en compte. |

||

|

Potentiel fiscal agrégé |

Le potentiel fiscal agrégé (PFA) correspond au potentiel fiscal abordé sur le périmètre de l'ensemble intercommunal, c'est-à-dire en tenant compte des impositions levées par les communes et par le groupement. |

||

|

Potentiel financier |

Le potentiel financier est déterminé comme la somme du potentiel fiscal et des dotations forfaitaires perçues par les communes |

||

|

Effort fiscal |

L'effort fiscal est égal au rapport entre, d'une part, le montant des recettes de taxe d'habitation, de taxe foncière et de taxe ou redevance d'enlèvement des ordures ménagères majoré du produit des exonérations et, d'autre part, la somme des produits des bases brutes et des taux moyens nationaux de chacune de ces impositions |

Mesure de la pression fiscale exercée sur les contribuables locaux |

|

|

Coefficient d'intégration fiscale |

Appliqué aux groupements de communes, le coefficient d'intégration fiscale est mesuré comme le rapport entre le produit de plusieurs impositions - dont le nombre varie selon le type de groupement - et le produit de ces mêmes impositions recouvrées par le groupement et ses communes membres |

Sous l'hypothèse que la levée d'une plus forte part d'imposition traduit, pour le groupement de commune, l'exercice d'un nombre plus important de compétences, le coefficient mesure le degré d'intégration des communes au sein du groupement |

|

Source : commission des finances du Sénat

Ces indicateurs de péréquation contribuent eux-mêmes à déterminer l'éligibilité au bénéfice ou à la contribution de nombreux dispositifs de péréquation, comme l'illustre le tableau infra .

Présentation des dispositifs de péréquation par indicateur mobilisé

|

Indicateur |

Dispositif de péréquation |

|

Potentiel fiscal et financier |

Fonds de soutien interdépartemental (FSID) |

|

Fonds de mobilisation départementale pour l'insertion (FMDI) |

|

|

Dotation globale de fonctionnement (DGF) forfaitaire des départements |

|

|

Dotation de fonctionnement minimale (DFM) |

|

|

Dotation de péréquation urbaine (DPU) |

|

|

Fonds national de péréquation sur les droits de mutation à titre onéreux (FNPDMTO) |

|

|

Fonds de péréquation de la CVAE (FPCVAE) |

|

|

Fonds de solidarité des départements de la région Île-de-France (FSRIF) |

|

|

Dotation de solidarité urbaine (DSU) |

|

|

Dotation de solidarité rurale (DSR) |

|

|

Dotation nationale de péréquation (DNP) |

|

|

Fonds de péréquation des ressources intercommunales et communales (FPIC) |

|

|

Dotation d'équipement des territoires ruraux (DETR) |

|

|

Fonds de solidarité de la région Île-de-France (FSRIF) |

|

|

Dotation de solidarité communautaire (DSC) |

|

|

Dotation particulière élu local (DPEL) |

|

|

Dotation politique de la ville (DPV) |

|

|

Caisse nationale de solidarité pour l'autonomie (CNSA) |

|

|

fonds de solidarité en faveur des départements (FSD) |

|

|

Fonds de stabilisation des départements |

|

|

Dotation de soutien à l'investissement des départements (DSID) |

|

|

Dotation d'intercommunalité |

|

|

fonds départemental de péréquation de la taxe professionnelle (FDPTP) |

|

|

Dotation globale de fonctionnement (DGF) forfaitaire des communes |

|

|

Effort fiscal |

Dotation de solidarité urbaine (DSU) |

|

Dotation de solidarité rurale (DSR) |

|

|

Dotation nationale de péréquation (DNP) |

|

|

fonds départemental de péréquation de la taxe additionnelle aux droits d'enregistrements (FDTADEN) |

|

|

Fonds de péréquation des ressources intercommunales et communales (FPIC) |

|

|

Coefficient d'intégration fiscale |

Fonds de péréquation des ressources intercommunales et communales |

|

Dotation d'intercommunalité |

Source : commission des finances du Sénat

c) Le poids de la taxe d'habitation et de la taxe foncière dans le calcul des indicateurs financiers

La taxe d'habitation représente une part importante des ressources des collectivités du bloc communal et, par suite, de leurs potentiels fiscal et financier.

Poids de la composante « taxe

d'habitation » (TH)

dans le potentiel fiscal et financier des

communes en 2019

|

Option fiscale de l'EPCI de rattachement |

Part de la TH dans le PF3T 15 ( * ) |

Part de la TH dans le PF4T 16 ( * ) |

Part de la TH dans le PFIN 17 ( * ) |

dont part de la THRS dans le PF3T |

dont part de la THRS dans le PF4T |

dont part de la THRS dans le PFIN |

|

Fiscalité additionnelle (FA) |

53,5% |

52,9% |

41,4% |

16,7% |

16,9% |

9,9% |

|

Fiscalité professionnelle unique (FPU) |

55,1% |

44,0% |

37,2% |

9,4% |

8,1% |

4,6% |

|

FPZ |

50,7% |

47,4% |

39,0% |

8,8% |

8,6% |

4,6% |

|

Communes isolées (ISO) |

63,8% |

45,2% |

25,6% |

42,0%* |

40,1% |

25,7% |

|

Total général |

54,7% |

44,8% |

37,6% |

9,8% |

8,7% |

4,9% |

* Il y a ici un biais lié au faible nombre de communes isolées dont les données ont pu être exploitées (moins de 5).

Source : commission des finances du Sénat d'après les données de la DGFiP (REI 2018) et de la DGCL

Cette place prépondérante de la taxe d'habitation dans la richesse potentielle des communes se vérifie, également, pour les EPCI.

Poids de la composante « taxe

d'habitation »

dans le potentiel fiscal et financier des communes

en 2019

|

Nature et option fiscale de l'EPCI |

Nombre d'établissements |

Part de la composante TH dans l'ensemble du potentiel fiscal (moyenne) |

Part de la composante RS dans l'ensemble du potentiel fiscal (moyenne) |

|

CA |

220 |

35,4% |

3,8% |

|

FPU |

220 |

35,4% |

3,8% |

|

CC |

1002 |

41,2% |

6,6% |

|

FPA |

93 |

43,1% |

9,5% |

|

FPU |

802 |

41,5% |

6,5% |

|

FPZ |

107 |

37,6% |

4,9% |

|

CU |

11 |

22,8% |

1,1% |

|

FPU |

10 |

21,2% |

1,1% |

|

FPZ |

1 |

38,8% |

1,0% |

|

MET |

22 |

20,9% |

1,1% |

|

FPU |

22 |

20,9% |

1,1% |

|

Moyenne nationale |

1255 |

39,7% |

6,0% |

Source : commission des finances du Sénat d'après les données de la DGFiP et de la DGCL

Enfin pour les départements la taxe foncière sur les propriétés bâties constitue la seule recette potentielle prise en compte pour le calcul du potentiel financier.

d) Les difficultés soulevées par la réforme de la taxe d'habitation sur la mise en oeuvre des mécanismes de péréquation

L'application du nouveau schéma de financement des collectivités locales prévu à l'article 16 de la loi de finances initiale pour 2020 poserait, sans correction, plusieurs difficultés.

S'agissant du potentiel fiscal et financier des communes, l'introduction du coefficient correcteur induirait une divergence entre la richesse potentielle mesurée comme le produit des bases brutes de taxes foncières et du taux moyen national, d'une part, et le montant du produit qui peut réellement être levé sur le territoire, d'autre part.

En effet, pour une commune « surcompensée », un coefficient correcteur inférieur à 1 sera appliqué chaque année à son produit de taxe foncière. Il en découle que même si la commune délibérait un taux de TFPB égal au taux national et n'appliquait aucune mesure d'allègement à la base, le produit qui en résulte serait toujours inférieur à sa richesse potentielle au sens du potentiel fiscal.

S'agissant du potentiel financier des EPCI et des départements, la réforme implique de substituer un produit réel (la TVA) à une recette potentielle (la taxe d'habitation ou la taxe foncière).

Or, la richesse potentielle d'une collectivité locale est appréciée en référence aux bases brutes d'imposition dont dispose le territoire. Ainsi à produit équivalent, une collectivité locale dont les bases fiscales sont importantes mais qui a délibéré un taux d'imposition faible sera bien considérée comme « plus riche » qu'un territoire dont les bases d'imposition sont faibles mais qui a délibéré un taux d'imposition plus important.

Une telle comparaison n'est plus permise lorsque sont en jeu des recettes réelles comme la TVA. Comme l'avait d'ailleurs fait remarquer le rapporteur général de la commission des finances du Sénat lors de l'examen de l'article 5 du projet de loi de finances pour 2020, cette substitution d'un produit réel à un produit potentiel conduirait à des résultats contre-intuitifs.

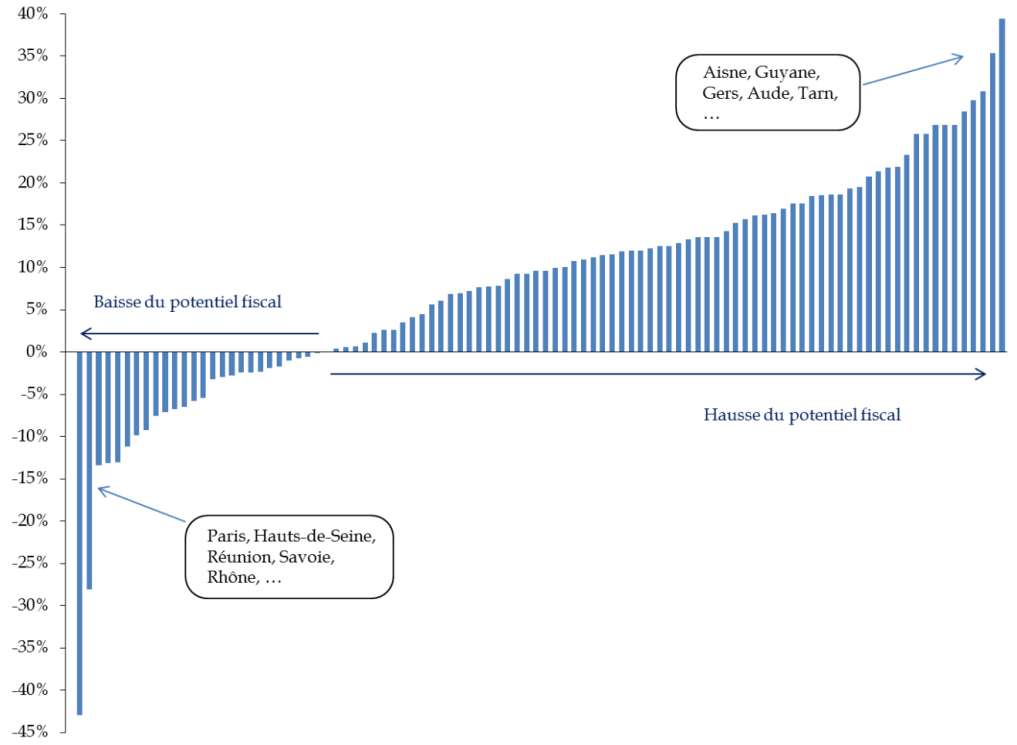

Par exemple, des départements actuellement considérés comme « riches » au regard de leur potentiel fiscal (car le niveau de leurs bases foncières est important) pourraient voir leur potentiel fiscal diminuer signifiant - dans la logique de l'indicateur - qu'ils se seraient appauvris.

Évolution du potentiel fiscal des

départements après la réforme,

sans modification de

son calcul

Source : commission des finances du Sénat

S'agissant de l'effort fiscal, la réforme introduit une difficulté d'ordre notionnel.

En effet, si l'on considère l'effort fiscal comme une mesure de la pression fiscale, il conviendrait, d'une part, de ne retenir dans son calcul que les montants prélevés sur les contribuables avant que ne soit appliqué le mécanisme de correction et, d'autre part, d'exclure les montants de fraction de TVA perçue par l'EPCI (en ce qu'elle pèse sur le contribuable national et non local).

À l'inverse, si l'on regarde l'effort fiscal comme représentatif des ressources prélevées pour financer les dépenses des collectivités du bloc communal, il conviendrait de retenir les montants de TFPB corrigés effectivement perçus par les communes et les EPCI.

Enfin, s'agissant du coefficient d'intégration fiscale, une difficulté pourrait provenir du fait que le dispositif prévu à l'article 16 de la loi de finances initiale pour 2020 prévoit que les communes surcompensées en-deçà de 10 000 euros pourront conserver le montant concerné.

Or, ces produits n'étaient pas levés jusqu'alors sur le territoire intercommunal ce qui devrait conduire à une augmentation du dénominateur du coefficient d'intégration fiscale et, par suite, à sa diminution.

L'ensemble des difficultés présentées se manifesteraient à compter de 2022 puisque les indicateurs de péréquation sont déterminés en référence aux ressources perçues l'année précédentes.

2. Les travaux du comité des finances locales ont permis d'objectiver l'effet de la réforme de la taxe d'habitation

Afin d'objectiver les conséquences de la réforme du schéma de financement des collectivités locales sur les indicateurs et les dispositifs de péréquation et de fournir des propositions de réforme, un groupe de travail a été constitué au sein du comité des finances locales.

Le groupe de travail a travaillé sur l'ensemble des séances, à l'exception de la dernière, en retenant les hypothèses suivantes :

- le produit potentiel de taxe d'habitation sur les résidences principales des communes (bases brutes multipliées par taux moyen national) serait remplacé, à chaque fois qu'il est mobilisé, par un produit potentiel de taxe foncières sur les propriétés bâties (TFPB) résultant de la multiplication entre les bases brutes, le taux national moyen et le coefficient correcteur de la communes ;

- l'ancien produit potentiel de taxe d'habitation sur les résidences principales des EPCI serait remplacé par le montant de la fraction de TVA versée au groupement substituant, ainsi, un produit potentiel à un produit réel ;

- l'ancien produit potentiel de TFPB des départements serait remplacé par le montant de la fraction de TVA versée à la collectivité locale substituant, également, un produit potentiel à un produit réel.

a) La mise à jour d'un effet base et d'un effet taux

Les simulations dans les conditions de la réforme des potentiels fiscaux des communes, des EPCI et départements montrent qu'ils évolueraient sous deux effets.

Le premier facteur d'évolution est un « effet base » qui pousse à la baisse l'ensemble des potentiels fiscaux. Il découle du fait qu'actuellement les potentiels fiscaux sont calculés en référence aux bases brutes de fiscalité des collectivités locales.

Or, les différents mécanismes de compensation (« redescente » de la part départementale du foncier bâti ou affectation d'une fraction de TVA) mobilisent un produit (de TH sur les résidences principales - THRP - ou de TFPB) perçus par la collectivité locale lors de l'entrée en vigueur de la réforme, c'est-à-dire des bases nettes.

À titre d'exemple, la fraction de TVA versée à un EPCI est déterminée en référence au produit de taxe d'habitation perdu du fait de la réforme. Le montant de la fraction ne peut, en tout état de cause, qu'être inférieur à celui du produit potentiel de taxe d'habitation.

Il peut être noté que, s'agissant des EPCI, une autre composante de l'effet base réside dans la prise en compte dans le calcul des fractions de TVA des anciennes allocations compensatrices de taxe d'habitation. Celles-ci étaient exclues du calcul du potentiel fiscal des groupements et leur intégration dans le montant de la compensation joue, dès lors, comme un effet base haussier.

Le second facteur d'évolution est un « effet taux » qui provient de la différence entre le taux de référence retenu pour le calcul des compensations (taux de la TFPB en 2019 pour les départements, par exemple) et du taux moyen national.

En effet, le potentiel fiscal d'un impôt local est apprécié comme le produit des bases brutes et du taux moyen national ce qui permet de neutraliser les choix fait par les collectivités territoriales en matière de taux et, ainsi, de pouvoir comparer la richesse potentielle des territoires.

Ainsi, à bases égales, l'écart de richesse potentielle entre deux collectivités locales est déterminé par l'écart de leur taux respectif au taux moyen national.

En effet, un territoire dont le taux applicable est très inférieur au taux moyen national aura un potentiel financier plus important qu'un territoire qui, pour les mêmes bases, a délibéré un taux supérieur au taux moyen national.

Toutefois, les compensations versées aux collectivités locales dans le cadre de la réforme sont assises sur les taux appliqués et viennent donc « figer » les écarts avec le taux moyen national.

Par exemple, deux départements qui perçoivent le même produit de taxe foncière en 2020 bénéficieront d'un même montant de TVA en 2021. Au regard du calcul du potentiel fiscal leur richesse potentielle sera la même.

b) L'impact de la réforme sur les indicateurs de péréquation des collectivités du bloc communal

Les simulations réalisées par le comité des finances locales ont permis de mettre à jour l'impact de la réforme sur les indicateurs de péréquation des collectivités du bloc communal, c'est-à-dire :

- le potentiel fiscal « normal » et agrégé des communes, des EPCI et des ensembles intercommunaux ;

- l'effort fiscal ;

- le coefficient d'intégration fiscale des EPCI.

Le potentiel fiscal des communes diminuerait au niveau national en raison de l'effet base décrit infra . Au niveau de chaque commune deux effets joueraient, par ailleurs, à la baisse.

D'une part, les communes dont le coefficient correcteur introduit par la réforme de la taxe d'habitation est inférieur à 1 (communes surcompensées) verraient leur potentiel fiscal baisser plus particulièrement puisqu'une part plus significative du produit de la TFPB leur échapperait. Cet effet joue principalement pour les petites communes qui sont surreprésentées au sein du groupe des collectivités locales surcompensées et dont le potentiel fiscal baisserait de 8 % à 14 %.

D'autre part, le potentiel fiscal des communes membres d'un EPCI à fiscalité professionnelle unique (FPU) serait impacté par la diminution du potentiel fiscal « ventilé » du groupement 18 ( * ) qui est pris en compte dans le calcul de leur propre potentiel.

En effet - et s'agissant du potentiel fiscal des EPCI - les simulations montrent que leur potentiel fiscal diminuerait en raison des effets bases et taux présentés supra . Cette baisse serait, au niveau national, de l'ordre de 3 %.

Compte tenu du fait que le potentiel fiscal agrégé incorpore les potentiels fiscaux des groupements et de leurs communes membres, le niveau de cet indicateur baisserait également.

L'effort fiscal et l'effort fiscal agrégé des communes et des ensembles intercommunaux augmenteraient de l'ordre de + 7 %. Cela résulte d'une contraction du dénominateur (qui représente schématiquement le potentiel fiscal des « impôts ménages ») en raison du cumul de l'effet base et de l'effet taux mis à jour concernant le potentiel fiscal.

Le coefficient d'intégration fiscale des EPCI diminuerait légèrement en raison, principalement, de la possibilité pour les communes de conserver le bénéfice d'une surcompensation inférieure à 10 000 euros. Ce dispositif tend à augmenter la part des recettes communales figurant au dénominateur de cet indicateur.

c) L'impact de la réforme sur les départements

Le potentiel fiscal des départements évoluerait en raison des effets base et taux décrits supra . Toutefois, les variations seraient bien plus importantes que pour les collectivités du bloc communal.

En effet, 72 départements verraient leur potentiel fiscal augmenter tandis qu'il baisserait pour 29 d'entre eux. Dans un peu moins de la moitié des cas, cette variation serait supérieure à 10 %.

Les travaux du CFL pointent, également, la perte de sens de la notion de potentiel fiscal pour les départements puisque la TFPB constituait la dernière recette potentielle prise en compte pour le calcul de l'indicateur.

d) L'effet de la réforme sur le calcul des dotations

Les travaux du CFL ont permis d'évaluer l'impact de la réforme sur l'éligibilité et le montant des versements ou reversements effectués au titre de plusieurs dispositifs de péréquation.

S'agissant des communes , les résultats obtenus montrent :

- un impact limité sur les attributions individuelles de la part forfaitaire de la dotation globale de fonctionnement (DGF) ;

- un nombre de pertes ou de gains d'éligibilité à la dotation de solidarité urbaine faibles (14 communes) et des variations du montant de la dotation elle-même comprises entre - 2 % et + 2 % ;

- un nombre important de pertes ou de gains d'éligibilité à la dotation de solidarité rurale (DRS - 1 900 entrées ou sorties contre 800 ordinairement) qui s'explique par la part importante du potentiel fiscal dans la détermination de l'éligibilité (70 % de l'indicateur synthétique) et des variations nombreuses des montants perçus (6 000 baisses) sans qu'un chiffrage précis n'ait été fourni.

S'agissant des EPCI , les résultats montrent d'assez faibles variations du bénéfice et des montants perçus au titre de la dotation d'intercommunalité. En effet, pour 1 055 EPCI sur 1 261, la situation reste inchangée tandis que les baisses simulées n'excèdent pas 1,45 % des recettes réelles de fonctionnement. Cette relative stabilité s'explique par le nombre important de dispositifs de garanties qui affectent la dotation d'intercommunalité.

S'agissant des départements, les résultats montrent des variations bien plus importantes et contre-intuitives au regard des objectifs des mécanismes concernés.

La dotation de péréquation des départements ne serait pas affectée par l'évolution du potentiel fiscal car elle s'appuie, par ailleurs, sur des critères de richesse de la population. Les éventuelles baisses ne dépasseraient pas 0,2 % des recettes réelles de fonctionnement des départements même si le montant de dotation pourrait diminuer de 3,7 %.

Le volet reversement du fonds de péréquation des droits de mutation à titre onéreux des départements serait particulièrement affecté. Ainsi, 91 nouveaux départements se trouveraient éligibles dont Paris et les Yvelines.

Ils capteraient 10 % des reversements du fonds ce qui, à enveloppe constante, se traduirait par une moindre recette de l'ordre de 160 millions d'euros pour les départements actuellement éligibles.

3. Les solutions proposées au groupe de travail du comité des finances locales

a) Une nouvelle formule de calcul du potentiel fiscal afférent à la taxe foncière sur les propriétés bâties

Les résultats des simulations remis au CFL indiquent que la simple application du coefficient correcteur au produit des bases brutes de TFPB des communes et du taux moyen national n'est pas satisfaisante.

En effet, cette méthode ne permet de tenir compte du produit qui peut véritablement être recouvré par une commune lorsqu'elle applique le taux moyen national et sous réserve de ne pratiquer aucun allègement à la base.

Cela tient, en réalité, aux modalités de calcul du produit de TFPB revenant aux communes instituées par l'article 16 de la loi de finances initiale pour 2020.

En effet, celles-ci ne consistent pas uniquement à appliquer un coefficient correcteur au produit de TFPB mais également à neutraliser l'impact de celui-ci sur la part du produit résultant de la dynamique des taux.

Il est donc nécessaire pour égaliser le produit potentiel de TFPB des communes et le produit qui peut réellement être levé sous les hypothèses rappelées supra de tenir compte de cette « correction du mécanisme correcteur ».

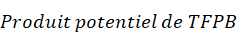

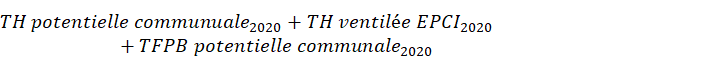

À cette fin, les travaux remis au CFL suggèrent de déterminer le produit potentiel de TFPB des communes de la manière suivante :

Comme l'indique la documentation remise au CFL, la première partie de cette formule « traduit le rôle du coefficient correcteur sur l'ensemble du produit levable par la commune à hauteur de son taux historique » .

En d'autres termes, il s'agit du produit que lèverait la commune si elle avait conservé le taux applicable en 2020 et renoncé à toute mesure d'allègement à la base.

Ce produit n'évolue, d'une année sur l'autre, qu'en raison de la dynamique des bases, laquelle fait l'objet d'une captation partielle par le mécanisme de correction introduit à l'article 16 de la loi de finances pour 2020.

La seconde partie de la formule mesure le produit supplémentaire de TFPB qui serait perçu par la commune, en l'absence de mesures d'allègement à la base, par l'application d'un taux égal à la différence entre le taux moyen de l'année et le taux de l'année 2020.

Par construction, ce résultat reflète « l'effet taux » de l'évolution du produit de la TFPB qui n'est pas capté par le mécanisme de correction institué par l'article 16 de la loi de finances initiale pour 2020.

La somme de ces deux termes représente donc bien le produit qui serait effectivement levé par la commune si elle appliquait le taux moyen national à ses bases brutes de taxe foncière sur les propriétés bâties.

Cette formule pourrait, d'après les travaux du CFL, être également utilisée pour la mesure de l'effort fiscal. Toutefois, cela impliquerait un « changement de philosophie » de l'indicateur qui plutôt que de mesurer la pression s'exerçant sur le contribuable local rendrait compte de l'intensité de mobilisation des bases fiscales.

b) L'introduction d'une fraction de correction pour neutraliser les effets de substitution d'une recette réelle à une recette potentielle

Les travaux remis au CFL rappellent, toutefois, que l'introduction d'une nouvelle formule de calcul du potentiel fiscal afférent à la taxe foncière sur les propriétés bâties ne permet pas de résoudre l'ensemble des distorsions introduites par la réforme.

Pour les communes membres d'un EPCI en FPU dont le potentiel fiscal pourrait être réduit en raison de l'effet base sur la part des ressources recouvrées par l'EPCI, il est suggéré d'instituer une fraction de correction.

L'institution d'une fraction de correction égale à la différence entre le potentiel fiscal des départements avant et après la réforme est suggérée les concernant. En effet, les variations décrites supra sont d'une intensité telle qu'elles appellent à une réforme plus large des indicateurs de péréquation des départements.

4. La réforme des impôts de production et son impact sur la péréquation

L'article 4 du projet de loi de finances pour 2021 introduit une réforme des modalités de calcul de la valeur locative des locaux industriels évaluée selon la méthode comptable et figurant dans les bases de taxe foncière sur les propriétés bâties et de cotisation foncière des entreprises.

Pour mémoire, le calcul de la valeur locative du bien, la méthode comptable consiste à appliquer au prix de revient de ses éléments constitutifs un taux fixé par un décret en Conseil d'État , en l'occurrence :

- 8 % pour les sols et les terrains ;

- 12 % pour les constructions et les installations.

Cette réforme consiste à diviser par deux ces taux d'intérêt ce qui entraine, par suite, une division équivalente des bases foncières afférentes aux locaux industriels.

Pour compenser les communes et les EPCI de la perte de recettes de taxe foncière et de cotisation foncière des entreprises (estimée à 3,3 milliards d'euros en 2021), il est proposé d'instituer un prélèvement sur les recettes de l'État.

Le montant de la dotation attribuée à chaque bénéficiaire sera égal au produit de la différence entre le montant des bases foncières selon qu'elles sont déterminées dans les conditions précédant ou issues de la réforme et les taux de TFPB et de CFE applicables en 2020.

Le potentiel fiscal des communes et des EPCI étant calculé en référence au montant des bases foncières brutes, la réforme entrainerait une diminution du niveau de cet indicateur.

L'intensité de cette diminution serait variable selon la part que représentent les locaux industriels dans les bases de la communes ou de l'EPCI. À titre d'ordre de grandeur, ces locaux représentent 40 % des bases de cotisation foncière des entreprises des EPCI au niveau national.

B. LE DROIT PROPOSÉ : UNE NEUTRALISATION DES EFFETS DE BORDS INDUITS PAR LES RÉFORMES DE LA FISCALITÉ LOCALE SUR LES INDICATEURS DE PÉRÉQUATION

1. L'intégration des conclusions des travaux présentés au comité des finances locales afin de neutraliser les effets de la réforme de la taxe d'habitation sur le calcul des indicateurs de péréquation

a) Une nouvelle formule de calcul du potentiel fiscal afférent à la taxe foncière sur les propriétés bâties

Le a du 1° du II du présent article propose, qu'à compter de 2022, la part du potentiel fiscal des communes afférentes à la taxe foncière soit calculée selon les modalités proposées dans le cadre des travaux du comité des finances locales.

Ainsi, elle serait déterminée - pour une première composante - comme le montant du produit levé au taux de l'année 2020 affecté du coefficient correcteur et - pour une seconde composante - comme la part résultant de l'effet taux non affecté par le coefficient correcteur.

Cette modalité serait également mise à l'oeuvre pour le calcul de l'effort fiscal ( 2° du II ) et du potentiel fiscal agrégé ( a du 4° du II ).

S'agissant de la Ville de Paris qui présente la caractéristique - en raison du fait qu'elle est un département et une commune - d'avoir conservé son produit de taxe foncière départementale (qui s'ajoute à son produit communal) et d'avoir reçu une fraction de TVA en compensation de la perte de la taxe d'habitation, un régime adapté est proposé au 5° du II .

En l'espèce, pour le calcul de son potentiel fiscal « communal », la première composante de la formule proposée au a du 1° du II ferait intervenir le seul montant de la fraction de TVA perçue l'année précédente puisqu'il s'agit bien de la recette qui a remplacé la taxe d'habitation.

La seconde composante - qui mesure le produit potentiel en tenant compte de l'effet taux - ferait intervenir la part communale de la TFPB de la Ville de Paris et un taux égal à la différence entre le taux moyen national communal de TFPB et le taux moyen national applicable en 2020 des départements.

Cette opération permet, en effet, d'isoler la part véritablement communale du taux moyen de la TFPB qui, à compter de 2022, regroupera, en pratique, les anciens taux communaux et départementaux.

Les mêmes modalités sont proposées pour comparer le potentiel fiscal afférent à la part départementale de la TFPB perçue par la Ville de Paris 19 ( * ) .

b) L'institution de plusieurs fractions de neutralisation

En premier lieu et afin de neutraliser les effets de bords induits par la réforme sur le potentiel fiscal des départements, le b du 6° du II du présent article prévoit que celui-ci est majoré, à compter de 2022, de la différence entre :

- le montant du potentiel fiscal en 2022 en tenant compte du montant de la fraction de TVA versée au département ;

-le montant du potentiel fiscal en 2021.

En second lieu, le A du III du présent article introduit, au titre de l'année 2022, une fraction de correction des indicateurs financiers dont l'objet est d'égaliser les variations résultant de la mise en oeuvre de la réforme. Les modalités de calcul de ces fractions sont renvoyées à un décret en Conseil d'État.

Le B du III prévoit que le niveau de ces fractions de compensation sera dégressif à compter de 2022 et jusqu'en 2028.

2. Une neutralisation des effets de la réforme des impôts de production

Les II et III du présent article organisent la correction des effets induits par la réforme proposée à l'article 4 du projet de loi de finances pour 2021.

Le iii du a du 1° du 2 du II prévoit que le montant des prélèvements sur recettes versés à chaque commune pour compenser les pertes de bases foncières induites par la réforme est pris en compte dans le calcul du potentiel fiscal.

Il en va de même pour le potentiel fiscal des EPCI ( ii du b du 1° du 2 du II ), et le potentiel fiscal agrégé des ensembles intercommunaux ( iii du a du 4° du II ).

Par ailleurs, le dispositif de fraction de correction prévu au III englobe, également, les effets induits par la réforme des valeurs locatives des locaux industriels.

*

L'Assemblée nationale a adopté les mesures proposées sans modification.

C. LA POSITION DE LA COMMISSION DES FINANCES : DES MODALITÉS DE NEUTRALISATION QUI ATTEIGNENT LEURS OBJECTIFS

Les rapporteurs spéciaux - qui ont participé au groupe de travail du comité des finances locales relatif à l'impact de la réforme de la taxe d'habitation sur les indicateurs de péréquation - prennent acte des propositions portées par le présent article.

Ils observent que la formule proposée pour le calcul du produit potentiel de taxe foncière sur les propriétés bâties des communes permet effectivement de rendre compte des ressources dont disposent la collectivité compte tenu de l'application du mécanisme correcteur prévu à l'article 16 de la loi de finances pour 2020.

L'institution d'une fraction dégressive de correction est une idée utile. Elle permet, effectivement, de lisser dans le temps les effets sur la péréquation du passage de l'ancien au nouveau panier de ressources.

Pour les départements cette solution ne peut présenter qu'un caractère temporaire. En effet, la notion de potentiel fiscal n'a plus de sens dès lors que celui-ci est calculé en référence à des produits réels.

VI. UN AJUSTEMENT DES DISPOSITIFS DE PÉRÉQUATION HORIZONTALE DES DÉPARTEMENTS

A. LE DROIT EXISTANT : CERTAINS FONDS DE PÉRÉQUATION DÉPARTEMENTAUX NE POURRAIENT PAS FONCTIONNER EN 2021 À DROIT CONSTANT

1. Le mécanisme de garantie des ressources intégré au fonds national de péréquation des ressources de CVAE ne peut pas absorber les fortes baisses de recettes de CVAE attendues en 2021

L'article L. 3335-1 du CGCT institue un fonds national de péréquation provenant des ressources de la cotisation sur la valeur ajoutée des entreprises (CVAE) perçues par les départements.

Le V bis du même article prévoit dans ce cadre un mécanisme de garantie des ressources : si le produit de CVAE perçu par un département est inférieur de plus de 5 % au produit perçu en année N-1 de bénéficier d'une garantie dont le montant est égal à la différence entre 95 % du produit perçu en N-1 et le montant du produit de CVAE perçu en N.

En 2020, trois départements y ont été éligibles, impliquant le versement de 0,58 million d'euros sur les 64 millions d'euros mis en répartition.

Le volume prélevé au titre du fonds ne permet donc pas de faire face à la forte diminution des recettes de CVAE prévue pour 2021, estimée par la « mission Cazeneuve », à environ - 10 % (soit près de 400 millions d'euros).

2. Le fonds de solidarité des départements de la région d'Île-de-France fait l'objet d'un plafonnement n'intégrant pas une mesure de périmètre adopté en loi de finances pour 2021

Le fonds de solidarité des départements de la région d'Île-de-France (FSDRIF) a été créé par l'article 135 de la loi n° 2013-1378 du 29 décembre 2013 de finances pour 2014 et est aujourd'hui régi par l'article L. 3335-4 du CGCT.

Les ressources de ce fonds sont fixées à 60 millions d'euros. Il a, en pratique, trois contributeurs (Paris, les Hauts-de-Seine et les Yvelines). La contribution de ces départements fait l'objet de deux plafonnements :

- en application du a) du 2° du III de l'article L. 3335-4 du CGCT précité, le prélèvement ne peut excéder la moitié du volume du fonds;

- en application du b) du 2° du III du même article , le prélèvement au titre du FSDRIF ne peut avoir pour effet d'entraîner un montant global de prélèvements au titre du FSDRIF, du fonds de péréquation de la CVAE et du fonds de péréquation mentionné supra et des droits de mutation à titre onéreux (DMTO) (article L. 3335-2 du CGCT) supérieur à 10 % des recettes réelles de fonctionnement des départements concernés.

Or, il est à noter que le fonds de péréquation des DMTO a connu une importante réforme dans le cadre de la loi de finances pour 2020 20 ( * ) , pour permettre notamment sa fusion avec d'autres fonds de péréquation existants : le fonds de solidarité des départements (FSD) créé en 2014 et le fonds de solidarité interdépartemental (FSID) créé en 2019. Selon l'évaluation préalable au présent article, la prise en compte du nouveau montant réparti aurait donc pour effet de ne pas permettre de prélever les 60 millions d'euros prévus au titre du fonds.

B. LE DISPOSITIF PROPOSÉ : DES AJUSTEMENTS POUR TENIR COMPTE DE CES ÉVOLUTIONS

1. Le fonctionnement du fonds national de péréquation des ressources de CVAE serait suspendu pour tenir compte des fortes baisses de CVAE attendues en 2021

Pour tenir compte de l'impossibilité de faire fonctionner le mécanisme de garantie de ressources prévu au V bis de l'article L. 3335-1 du CGCT , le V du présent article propose de suspendre son application pour l'année 2021.

2. Le plafonnement du FSDRIF serait ajusté pour permettre de tenir compte du nouveau périmètre du fonds de péréquation des DMTO

Afin de tenir compte de la mesure de périmètre entrante sur le fonds de péréquation des DMTO en 2020, le 5° du I du présent article prévoit de relever le plafonnement du prélèvement au titre du FSDRIF cumulé avec le fonds national de péréquation de la CVAE et le fonds de péréquation des DMTO prévu au b) du 2° du III de l'article L. 3335-4 du CGCT de 10 % à 15,5 % des recettes réelles de fonctionnement.

*

En première lecture, l'Assemblée nationale a adopté ces dispositions sans modification.

C. LA POSITION DE LA COMMISSION DES FINANCES : DES AJUSTEMENTS LOGIQUES, QUI NE RÉSOLVENT CEPENDANT PAS LA QUESTION DES PERTES DE RECETTES SUBIES PAR LES DÉPARTEMENTS EN 2021

Les rapporteurs spéciaux prennent acte de ces ajustements techniques qui permettent d'assurer le fonctionnement des fonds de péréquation départementaux en 2021.

Il relèvent cependant que cette question ne règle pas le problème lié à la forte baisse attendue des ressources départementales en 2021 , dans un contexte où les départements font face à des charges exceptionnelles, notamment liées à la gestion des conséquences de la crise sanitaire au titre de leurs compétences sociales. Pour la seule année 2020, la même mission estime la hausse des dépenses de l'allocation de revenu de solidarité active (RSA) à 1 milliard d'euros.

C'est la raison pour laquelle, lors de l'examen des articles de première partie du présent projet de loi de finances, la commission des finances a adopté un amendement tendant à prévoir une compensation intégrale des baisses de CVAE subies par les départements en 2021.

VII. UN AJUSTEMENT DU FONDS DE PÉRÉQUATION DES RESSOURCES RÉGIONALES

A. LE DROIT EXISTANT : UN FONDS DE PÉRÉQUATION RÉGIONALE DE 185 MILLIONS D'EUROS

Créé par l'article 113 de la loi n° 2012-1509 du 29 décembre 2012 de finances pour 2013, l'article L. 4332-9 du CGCT institue un fonds de péréquation des ressources régionales , au sein duquel sont prises en compte plusieurs ressources fiscales et de dotations :

- les recettes de la CVAE perçue en application de l'article 1599 bis du code général des impôts (CGI), soit 50 % du produit national de cet impôt ;

- les recettes des impositions forfaitaires sur les entreprises de réseau (IFER) perçues par les régions en application des articles 1599 quater A et 1599 quater B du CGI ;

- les attributions ou prélèvements au titre du fonds national de garantie des ressources (FNGIR) issu de la réforme de la taxe professionnelle de 2010, prévues au 2.3. de l'article 78 de la loi n° 2009-1673 du 30 décembre 2009 de finances pour 2010 ;

- les ressources tirées de la dotation de compensation de la réforme de la taxe professionnelle (DCRTP) définie au 1.3. du même article 78 de la loi de finances pour 2010.

Les II à IV de l'article L. 4332-9 du CGCT précité précise les modalités de répartition du fonds, fondée sur le différentiel de dynamiques de ces différentes ressources. La mécanique du fonds a ainsi pour effet de faire converger les taux de croissance de ces ressources vers la moyenne nationale .

Le V du même article prévoit que les régions d'outre-mer soient bénéficiaires nets du fonds, au sein duquel est prélevé une quote-part d'un montant calculé en appliquant au montant des ressources du fonds le triple du rapport entre la population des régions d'outre-mer et la population de l'ensemble des régions.

B. LE DISPOSITIF PROPOSÉ : UN AJUSTEMENT DU FONDS POUR TENIR COMPTE DE L'IMPACT DE LA SUPPRESSION DE LA PART RÉGIONALE DE LA CVAE

Le dispositif proposé est issu d'un amendement du député Jean-René Cazeneuve, adopté avec un avis favorable du Gouvernement et de la commission des finances.

1. Un ajustement du fonds en 2021

Le b) 7° bis du II du présent article introduit par cet amendement vise à tirer les conséquences de la suppression de la part régionale de la CVAE et sa compensation par l'attribution d'une fraction dynamique du produit national de la TVA prévue à l'article 3 du présent projet de loi de finances dans le cadre de la réforme des impôts de production et du plan de relance. Dans sa version adoptée par l'Assemblée nationale, cet article a prévu que la fraction de TVA versée en 2021 soit égale au montant perçu de CVAE en 2020, minoré ou majoré des prélèvements ou attributions au titre du fonds de péréquation des ressources régionales en 2020.

Ainsi, pour 2021, dans la mesure où une partie du fonctionnement du fonds de péréquation a déjà été « soclée » dans la fraction de TVA qui sera versée aux régions, le dispositif vise à n'appliquer le mécanisme de péréquation qu'à la dynamique des ressources composant le fonds entre 2020 et 2021.

2. Une augmentation de la part du fonds de péréquation destiné aux outre-mer en 2021

Le a) du même 7° bis vise à augmenter en 2021 la part des attributions au titre du fonds réservée aux outre-mer, en portant le coefficient de multiplication du rapport entre la population des régions d'outre-mer et la population de l'ensemble des régions de 3 à 3,5.

3. La préfiguration d'une réforme de la péréquation des ressources régionales à compter de 2022

Enfin, le 7° ter du II du présent article introduit par l'amendement vise à réécrire l'article L. 4332-9 du CGCT à compter du 1 er janvier 2022. Une refonte du fonds de péréquation des ressources régionales est proposée, à partir des paramètres suivants :

- le montant mis en répartition est égal, en 2022, à 1 % des recettes réelles de fonctionnement perçues par ces collectivités dans leur budget principal constatées par leur compte de gestion ;

- la répartition s'effectue selon des critères de ressources et de charges.

Les modalités d'application de cet article, notamment pour ce qui concerne les critères de ressources et de charges, seraient précisées par décret en Conseil d'État.

C. LA POSITION DE LA COMMISSION DES FINANCES : UNE RÉFORME DE LA PÉRÉQUATION DES RESSOURCES RÉGIONALES QUI NE RESPECTE PAS L'ACCORD SIGNÉ AVEC LES RÉGIONS ET PRÉEMPTE LES NÉGOCIATIONS SUR LE FUTUR SYSTÈME

1. Le dispositif proposé pour l'année 2021 ne respecte pas l'accord de partenariat conclu avec les régions

La réforme du fonctionnement du fonds de péréquation des ressources régionales proposée ne respecte pas l'accord de partenariat conclu entre l'État et les régions le 28 septembre 2020 , qui prévoit la reconduction en 2021 des montants en valeur 2020 des attributions et prélèvements au titre de la péréquation pour assurer une stricte équivalence des montants nets 2020 et 2021 dans le cadre de la bascule CVAE/TVA.

En effet, cet accord prévoit expressément que « pour l'année 2021, les règles actuelles de péréquation restent inchangées et la répartition de la fraction de TVA perçue par les régions en substitution de la CVAE se fera sur la base des montants nets perçues en 2020, après application des prélèvements et reversements effectués au titre du fonds de péréquation des ressources des régions », ce qui implique une abrogation de l'article existant pour l'année de transition 2021 .

Soucieux du plein respect de cet accord négocié entre l'État et les collectivités territoriales concernées, les rapporteurs spéciaux proposeront ainsi un amendement en ce sens.

2. Une préfiguration du système de péréquation applicable à compter de 2022 qui dépossède le législateur et préempte l'issue des négociations à venir avec les collectivités territoriales

Les rapporteurs spéciaux partagent l'objectif d'un renforcement de la résilience financière des régions , qui passe par un effort accru en faveur de la péréquation horizontale de leurs ressources. Cet effort est d'autant plus nécessaire que le remplacement de la part régionale de la CVAE - qui était perçu avec un an de décalage - par une fraction de TVA contemporanéisée expose davantage les régions à un retournement conjoncturel.

Ils relèvent à cet égard que le système de péréquation existant est insatisfaisant. D'une part, son volume est insuffisant : seulement 0,7 % des recettes réelles de fonctionnement des régions. D'autre part, les modalités de répartition ne tiennent compte d'aucun critère de ressources ou de charges.

Ainsi, les rapporteurs spéciaux se félicitent que l'accord prévoit l'engagement de négociations entre l'État et les régions pour une rénovation du système de péréquation, devant trouver une traduction législative dans le projet de loi de finances pour 2022 .

De ce fait, la méthode retenue ici interroge, en ce qu'elle préempte largement l'issue des négociations en fixant dès le projet de loi de finances pour 2021 le volume de ressources mis en répartition (1 %).

En outre, en opérant un renvoi général au décret, le dispositif proposé ne permet pas au législateur de se prononcer sur les modalités de répartition des ressources du fonds , et en particulier sur la définition des critères de ressources et de charges qui seront retenus.

C'est la raison pour laquelle l'amendement proposé par les rapporteurs spéciaux supprime également ces dispositions, dans l'attente de la proposition par le Gouvernement d'un dispositif complet l'an prochain, sur la base de négociations abouties avec les collectivités territoriales concernées.

Décision de la commission : La commission des finances propose d'adopter cet article ainsi modifié.

ARTICLE 59 (nouveau)

Modification des règles de calcul de la

dotation d'équipement

des territoires ruraux (DETR)

Le présent article vise à modifier les règles de calcul des montants de subvention au titre de la DETR entre les départements. Un quart du montant accordé aux départements serait calculé en fonction de la part de population rurale, permettant ainsi de favoriser les départements les plus ruraux. En outre, il limite la variation interannuelle du montant accordé à chaque département.

La commission des finances propose d'adopter le présent article sans modification.

I. LE DROIT EXISTANT : DES MODALITÉS DE CALCUL DE LA DETR TENANT COMPTE DE LA POPULATION DE L'ENSEMBLE DES COMMUNES SITUÉES DANS DES EPCI ÉLIGIBLES À LA DOTATION

L'article L. 2334-33 du code général des collectivités territoriales (CGCT) fixe les règles d'éligibilité de la dotation d'équipement des territoires ruraux (DETR) .

Celle-ci peut être attribuée aux établissements publics de coopération intercommunale (EPCI) à fiscalité propre ne formant pas un ensemble de plus de 75 000 habitants d'un seul tenant autour d'une ou de plusieurs communes centre de plus de 20 000 habitants et dont la densité de population est supérieure ou égale à 150 habitants au kilomètre carré. Ce seuil est supérieur (150 000 habitants autour d'une commune centre de 85 000 habitants) pour les EPCI des départements d'outre-mer.

Des critères d'éligibilités différents sont toutefois prévus pour les communes au même article. Celles-ci doivent avoir une population inférieure à 2 000 habitants dans les départements de métropole et 3 500 habitants dans les départements d'outre-mer. Dans le cas contraire, mais seulement si elles sont situées dans un département rural, c'est-à-dire peuplé de moins de 20 000 habitants dans les départements de métropole et 35 000 habitants dans les départements d'outre-mer, les communes peuvent être toutefois éligibles à la DETR lorsque leur potentiel financier par habitant est inférieur à 1,3 fois celui de l'ensemble des communes dont la population est comprise entre 2 000 et 20 000 habitants.

Les modalités d'attribution de la DETR figurent quant à elles à l'article L. 2334-35 du CGCT .

Le 1° dispose que les crédits de la dotation d'équipement des territoires ruraux sont accordés aux départements suivant la clé de répartition suivante , modifiée par la loi de finances pour 2017 21 ( * ) :

- la moitié de la dotation est accordée en fonction de la population regroupée des EPCI à fiscalité propre à hauteur de 25 % de l'enveloppe totale . En outre, 25 % sont accordés en fonction du rapport, pour chaque EPCI éligible, entre le potentiel fiscal moyen par habitant des EPCI de sa catégorie et son potentiel fiscal moyen par habitant .

- l'autre moitié de la dotation est répartie entre les départements , en proportion du rapport entre la densité moyenne de population de l'ensemble des départements et la densité de population du département.

L'article L. 2334-35 du CGCT encadre par ailleurs le montant de l'enveloppe accordée aux départements annuellement, qui doit être compris entre 95 % et 105 % du montant versé au titre de la DETR l'année précédente . Ces montants avaient toutefois été gelés en 2020 par l'article 258 de la loi de finances pour 2020 22 ( * ) . Les départements ont donc perçu en 2020 une enveloppe de DETR similaire à celle de 2019.

Cet encadrement ne concerne toutefois pas les départements d'outre-mer, pour lesquels le montant de l'enveloppe ne peut être inférieur au montant perçu l'année précédente 23 ( * ) .

II. LE DISPOSITIF PROPOSÉ : UNE MODIFICATION DES MODALITÉS DE CALCUL TENANT COMPTE DE LA PROPORTION DE LA POPULATION VIVANT EN ZONE PEU DENSE

Le présent article a été introduit à l'Assemblée nationale à l'initiative de Mme Christine Pires-Beaune .

Le 1° modifie les modes de calcul figurant à l'article L. 2334-35 du CGCT et permettant de déterminer le montant de DETR accordé au département. Ainsi, 25 % de la dotation des départements seront accordés selon la part de population des communes des EPCI caractérisées comme peu denses ou très peu denses au 1 er janvier de l'année précédente au sens de l'Institut national de la statistique et des études économiques (INSEE).

Cette précision permettrait de ne prendre en compte dans le calcul de l'enveloppe DETR que les communes rurales situées dans les EPCI éligibles . La formule actuelle de l'article L. 2334-35 du CGCT implique de tenir compte de la population de l'ensemble des communes situées dans des EPCI éligibles à la dotation, y compris les communes urbaines qui n'ont pas vocation à bénéficier en premier lieu de la DETR.

Par ailleurs, le 2° du présent article modifie l'encadrement des montants versés aux départements. Désormais, l'enveloppe accordée aux départements annuellement doit être comprise entre 97 % et 103 % du montant versé au titre de la DETR l'année précédente , et entre 100 % et 103 % pour les départements d'outre-mer. Cette modification vise à renforcer le ciblage de la dotation vers les départements les plus ruraux en lisser dans le temps les variations des montants alloués à chaque département.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN RECENTRAGE SOUHAITABLE SUR LE CARACTÈRE RURAL DES DÉPARTEMENTS