EXAMEN DES ARTICLES RATTACHÉS

ARTICLE 45

Réforme des modalités d'attribution de la

dotation de soutien à l'investissement des départements

. Le présent article prévoit de supprimer la fraction libre d'emploi de la dotation de soutien à l'investissement des départements (DSID) pour aligner ses modalités d'attribution sur celles actuellement applicables à la première part de la dotation, c'est-à-dire sous forme de subvention suivant un calcul effectué par le représentant de l'État.

Les critères d'éligibilité à la dotation demeurent inchangés.

La commission des finances propose d'adopter le présent article sans modification.

I. LE DROIT EXISTANT : LA DOTATION DE SOUTIEN À L'INVESTISSEMENT DES DÉPARTEMENTS EST COMPOSÉE D'UNE PART ATTRIBUÉE PAR LE PRÉFET ET D'UNE PART LIBRE D'EMPLOI POUR LES DÉPARTEMENTS

La dotation de soutien à l'investissement des départements (DSID) , créée par l'article 259 de la loi de finances pour 2019 23 ( * ) , a remplacé la dotation globale d'équipement (DGE) des départements, mise en place en 1983. Comme cette dernière, la DSID est destinée à soutenir l'effort d'investissement des départements en fonction des priorités locales. Le montant total de la DSID s'élève à 212 millions d'euros en autorisations d'engagement (AE) depuis 2019 .

Les modalités d'attribution de la DSID figurent à l'article L. 3334-10 du code général des collectivités territoriales (CGCT). Contrairement aux autres dotations d'investissement local, la DSID est divisée en deux parts .

La première, programmée au niveau régional, est attribuée par les préfets de région. Dotée de 77 % du montant de la nouvelle dotation, celle-ci est destinée au soutien de projets d'investissement « dans un objectif de cohésion des territoires ». Les préfets de régions disposent d'enveloppes régionales calculées :

- à hauteur de 40 %, en fonction de la population des communes situées dans une unité urbaine de moins de 50 000 habitants ou n'appartenant pas à une unité urbaine ;

- à hauteur de 35 %, en fonction de la longueur de voirie classée dans le domaine public départemental, la longueur de voirie située en zone de montagne étant affectée d'un coefficient multiplicateur de 2 ;

- à hauteur de 25 %, en fonction du nombre d'enfants de 11 à 15 ans domiciliés dans les communes de la région.

Par ailleurs, le montant de l'enveloppe régionale ainsi calculée est compris entre 1,5 million et 20 millions d'euros.

La deuxième part (23 % du montant de la DSID), libre d'emploi , est attribuée aux départements éligibles. Sont exclus du bénéfice de la deuxième part les départements :

- dont le potentiel fiscal par habitant est supérieur au double du potentiel fiscal moyen par habitant ;

- et dont le potentiel fiscal par kilomètre carré est supérieur au double du potentiel fiscal moyen par kilomètre carré.

Une quote-part spécifique est prélevée pour Saint-Martin, Saint-Pierre-et-Miquelon et Saint-Barthélemy, qui perçoivent, respectivement, une part égale à la proportion, majorée de 10 %, de leur population dans la population nationale.

Une fois prélevée cette quote-part, la part perçue par chaque département éligible correspond au produit :

- du rapport entre le potentiel fiscal moyen par habitant et le potentiel fiscal par habitant du département, ce rapport ne pouvant excéder 2 ;

- du rapport entre le potentiel fiscal moyen par kilomètre carré et le potentiel fiscal par kilomètre carré du département, ce rapport ne pouvant excéder 10.

II. LE DISPOSITIF PROPOSÉ : UN ALIGNEMENT DES MODALITÉS D'ATTRIBUTION DES DEUX FRACTIONS DE LA DSID

Le présent article modifie l'article L. 3334-10 du CGCT afin de supprimer la fraction libre d'emploi de la DSID, tout en conservant inchangés les critères d'éligibilité à la dotation . Les modalités d'attribution de la seconde fraction devraient désormais être identiques à celles de la première, c'est-à-dire suivant un calcul effectué par le préfet de région.

Le 1° du présent article prévoit que la DSID est attribuée à tous les départements , en supprimant la mention devenue caduque de collectivités à statut particulier, à savoir la métropole de Lyon, la collectivité de Corse, et la Guyane et la Martinique, dans la mesure où celles-ci se sont substituées aux départements, ce qui n'affecte cependant pas leur éligibilité à la DSID.

Le 3° du présent article crée un I bis à l'article 3334-10 du CGCT qui maintient le bénéfice de la quote-part pour les collectivités de Saint-Martin, de Saint-Pierre-et-Miquelon et de Saint Barthélemy (supprimé au I de ce même article par le c) du 2° du présent article ) et encadre leur enveloppe pour que celle-ci ne soit pas inférieure à 95 % du montant qui leur a été attribué l'année précédent .

Le a) du 2° du présent article prévoit que la DSID est désormais constituée de la somme de deux fractions.

La première fraction correspond à l'ancienne première part de la DSID, soit 77 % du montant de la dotation. Elle est attribuée par le représentant de l'État selon les mêmes critères que précédemment, mise à part une précision figurant au iii) du b) du 1° du présent article , indiquant que la longueur de voirie classée dans le domaine public départemental prise en compte pour le calcul de la dotation est appréciée au 1 er janvier de la pénultième année.

La deuxième part, toujours de 23 %, serait désormais constituée de la somme des parts départementales au niveau régional. Celle-ci ne serait cependant plus libre d'emploi, mais serait également attribuée sous forme de subvention par le représentant de l'État.

L'objectif péréquateur découlant de la rédaction précédente serait maintenu au c) du 2° du présent article , dès lors que cette part départementale est comme précédemment réservée aux départements dont le potentiel fiscal par habitant n'est pas supérieur au double du potentiel fiscal moyen par habitant de l'ensemble des départements et dont le potentiel fiscal par kilomètre carré n'est pas supérieur au double du potentiel fiscal moyen par kilomètre carré de l'ensemble des départements. Les modalités de calcul de cette deuxième fraction sont inchangées.

III. LES MODIFICATIONS APPORTÉES PAR L'ASSEMBLÉE NATIONALE

L'Assemblée nationale a adopté le présent article sans modification.

IV. LA POSITION DE LA COMMISSION DES FINANCES : UNE SIMPLIFICATION BIENVENUE ET DONT L'EFFET SUR LES MONTANTS PERÇUS PAR LES DÉPARTEMENTS DEVRAIT ÊTRE NEUTRE

La seconde part de DSID représente actuellement un montant de 48,7 millions d'euros . Son effet péréquateur est très limité, dans la mesure où 87 départements la perçoivent , conduisant à ce que pour nombre d'entre eux, le montant soit très restreint. Sa généralisation ne constituera donc qu'un changement de faible ampleur.

La modification apportée par le présent article conduit à ce que l'ensemble de la DSID soit distribuée suivant la logique d'appel à projet qui s'applique aux autres dotations de soutien à l'investissement des collectivités territoriales. Ce faisant, elle contribue à simplifier la gestion de la dotation et à harmoniser la DSID avec la dotation de soutien à l'investissement local (DSIL) bénéficiant au bloc communal.

Cette simplification devrait concourir à un meilleur ciblage des projets des départements et, partant, à ce que la politique de soutien à l'investissement local soit plus efficiente, à l'image des autres dotations.

L'impact de la réforme sur les bénéficiaires devrait s'avérer limité , dès lors que les critères d'attribution de la dotation sont inchangés, tout comme l'enveloppe globale qui lui est attribuée.

Décision de la commission : la commission des finances propose d'adopter cet article sans modification.

ARTICLE 45 bis (nouveau)

Réformes d'attribution et de

notification des dotations de soutien à l'investissement des

collectivités territoriales

. Le présent article prévoit en premier lieu que les différentes dotations de soutien doivent être notifiées par le représentant de l'État à 80 % au cours du premier semestre, alors que l'intégralité des notifications doit actuellement être notifiée au cours du premier semestre pour la dotation d'équipement des territoires ruraux (DETR) et la dotation politique de la ville (DPV). Cette modification s'appliquerait également à la dotation de soutien à l'investissement local (DSIL) et à la dotation de soutien à l'investissement des départements (DSID), auxquelles aucun calendrier ne s'applique pour l'heure. En conséquence, la publication des subventions sur le site internet de la préfecture devrait être avancée au 31 juillet.

En second lieu, le présent article uniformise les conditions de publication de l'ensemble des dotations de soutien à l'investissement des collectivités territoriales, sur le modèle de celles applicables à la DETR.

La commission des finances propose d'adopter cet article sans modification.

I. LE DROIT EXISTANT : UN CALENDRIER DE NOTIFICATION ET DES CONDITIONS DE PUBLICITÉ VARIABLES SELON LES DOTATIONS DE SOUTIEN À L'INVESTISSEMENT DES COLLECTIVITÉS TERRITORIALES

Créée par l'article 179 de la loi de finances pour 2011 24 ( * ) , la dotation d'équipement des territoires ruraux (DETR) est versée sous forme de subventions aux communes et à leurs groupements établis en milieu rural « en vue de la réalisation d'investissements, ainsi que de projets dans le domaine économique, social, environnemental, sportif et touristique ou favorisant le développement ou le maintien des services publics en milieu rural ». L'article L. 2334-36 du code général des collectivités territoriales (CGCT) prévoit que, si la liste des opérations ayant bénéficié d'une subvention attribuée par l'État est publiée avant le 30 septembre de l'exercice en cours, ces subventions doivent être notifiées en totalité au cours du premier trimestre de l'année civile .

Concernant la dotation politique de la ville , l'article L. 2334-40 du CGCT dispose que le représentant de l'État dans le département attribue les crédits de l'enveloppe départementale afin de financer les actions prévues par les contrats de ville définis à l'article 6 de la loi de programmation pour la ville et la cohésion urbaine de 2014 25 ( * ) . Le calendrier est similaire à celui indiqué pour la DETR , dès lors que l'article L. 2334-40 du CGCT indique que le préfet notifie ces crédits aux collectivités bénéficiaires avant le 31 mars de chaque année. En revanche, aucune obligation de publication de la liste des opérations subventionnées n'est prévue.

S'agissant des autres dotations de soutien à l'investissement des collectivités territoriales, le CGCT ne fixe pas de délai de notification d'attribution des subventions.

Concernant la dotation de soutien à l'investissement local (DSIL) , telle que définie à l'article L. 2334-42 du CGCT, elle a vocation à financer les projets d'investissement relatifs à la transition écologique, à la construction d'infrastructures et d'équipements publics et les projets inscrits dans le cadre d'une contractualisation entre les collectivités territoriales et l'État. L'article 2334-42 du CGCT se limite à préciser que « ces subventions sont attribuées par le représentant de l'État dans la région » .

Enfin, s'agissant de la dotation de soutien à l'investissement des départements (DSID) prévue à l'article L. 3334-10 du CGCT, elle est en l'état actuel du droit divisée en deux parts. La première, soit 77 % du montant de la dotation, est destinée au soutien de projets d'investissement des départements et est attribuée par le préfet de région suivant le même schéma que la DETR et la DSIL. La deuxième part, à hauteur de 23 % du montant total, est libre d'emploi pour les départements, sous réserve que leur potentiel fiscal par habitant ne soit pas supérieur au double du potentiel fiscal moyen par habitant de l'ensemble des départements et que leur potentiel fiscal par kilomètre carré ne soit pas supérieur au double du potentiel fiscal moyen par kilomètre carré de l'ensemble des départements. L'article 45 du présent projet de loi de finances 26 ( * ) prévoit cependant la disparition de cette bipartition, l'intégralité de la dotation devant être attribuée par le préfet. La rédaction proposée à l'article 45, tout comme l'actuel article L. 3334-10 du CGCT, est en revanche silencieuse sur le calendrier de notification des opérations subventionnées .

II. LE DISPOSITIF PROPOSÉ : UN CALENDRIER PLUS SOUPLE DE NOTIFICATION DES PROJETS SUBVENTIONNÉS ET DES MODALITÉS DE PUBLICATION IDENTIQUES POUR LES QUATRE DOTATIONS

Le présent article est issu d'un amendement de la députée Christine Pires Beaune, adopté à l'Assemblée nationale avec avis favorable des rapporteurs spéciaux et du Gouvernement.

Il prévoit de modifier le calendrier de notifications des opérations subventionnées au titre de la DETR et de la DPV. Le a) du 1° et le 2° du I du présent article modifient respectivement l'article L. 2334-36 du CGCT pour la DETR et l'article L. 2334-40 du même code pour la DPV. Cette modification vise à prévoir que ces subventions doivent être notifiées, pour au moins 80 % du montant des crédits répartis au profit du département pour l'exercice en cours, au cours du premier semestre de l'année civile .

Le a) du 3° et le 4° du I du présent article étendent cette précision pour la DSID (pour 80 % des crédits répartis au niveau de la région) et pour la DSIL.

D'autre part, le a) du 1° et le 2° du I du présent article modifient la date à laquelle la liste des opérations ayant bénéficié d'une subvention au titre de la DETR et de la DSIL doit être publiée sur le site internet officiel de l'État dans le département. Les articles L. 2334 36 du CGCT pour la DETR et L. 2334-42 du même code pour la DSIL prévoient que cette liste doit être publiée avant le 31 septembre de l'année en cours. Cette date est avancée par le présent article au 31 juillet .

Enfin, le présent article introduit les mêmes obligations de publicité de la liste des opérations subventionnées au titre de la DPV et de la DSID que celles qui s'appliquent d'ores et déjà à la DETR et la DSIL . Il modifie respectivement les articles L. 2334-40 et L. 3334-10 du CGCT afin de disposer que la liste des opérations ayant bénéficié d'une subvention ainsi que le montant des projets et celui de la subvention attribuée par l'État sont publiés sur le site internet officiel de l'État dans le département avant le 31 juillet de l'exercice en cours. Si cette liste est modifiée ou complétée entre cette publication et la fin de l'exercice, une liste rectificative ou complémentaire doit être publiée selon les mêmes modalités avant le 30 janvier de l'exercice suivant.

Le II du présent article prévoit l'entrée en vigueur de ces dispositions en 2023 .

III. LA POSITION DE LA COMMISSION DES FINANCES : UNE UNIFORMISATION SOUHAITABLE POUR DAVANTAGE DE RÉALISME ET DE TRANSPARENCE

Le présent article découle des recommandations formulées par la mission d'information sur les dotations de soutien à l'investissement du bloc communal menée à l'Assemblée nationale.

Selon les travaux de la mission, le calendrier actuel de notification des subventions, qui doivent être intégralement notifiées au premier semestre pour la DETR et la DPV, est inapplicable, notamment car une partie de l'enveloppe est consommée en fin d'année , pour subventionner des projets qui ont nécessité un supplément d'instruction.

Dès lors, la modification proposée par le présent article, conduisant à ce que 80 % des opérations soient notifiées au premier semestre, revient à entériner les pratiques actuellement à l'oeuvre dans la plupart des préfectures pour la DETR . Les rapporteurs spéciaux s'interrogent toutefois sur le seuil de 80 %, dont l'objectif principal semble être de conserver une marge de manoeuvre au représentant de l'État. Si celle-ci est nécessaire afin de s'adapter aux nécessités locales, s'agissant de dotations déconcentrées, le seuil de 80 % est défini par rapport aux conclusions de la mission précitée sur la DETR 27 ( * ) . Il aurait sans doute été souhaitable de s'assurer que ce seuil corresponde également aux pratiques s'agissant des autres dotations .

D'autre part, cet article harmonise les conditions de notification des subventions, ainsi que de publicité des informations transmises pour l'ensemble des dotations de soutien à l'investissement. S'agissant de la DSID, l'uniformisation se justifie d'autant plus que l'article 45 du présent projet de loi de finances aligne les modalités d'attribution de cette dotation sur celles applicables à la DETR et à la DSIL .

Le décalage en 2023 de l'entrée en vigueur de la mesure est justifié par les auteurs de l'amendement dont découle l'article par la nécessité de ne pas préempter le rythme de consommation des crédits en 2022 afin de ne pas interférer avec le calendrier électoral , souhait partagé par les rapporteurs spéciaux.

Décision de la commission : la commission des finances propose d'adopter cet article sans modification.

ARTICLE 46

Réforme des modalités d'attribution de la

dotation de soutien aux communes pour la protection de la

biodiversité

. Le présent article prévoit un élargissement des bénéficiaires de la dotation de soutien aux communes pour la protection de la biodiversité ainsi qu'une augmentation du minimum de dotation pouvant être perçu par les communes bénéficiaires.

Ainsi, le présent article :

- prévoit la création d'une 4ème fraction, égale à 25 % du montant total de la dotation ;

- abaisse le taux de couverture pour pouvoir bénéficier de la part Natura 2000 de 75 % à 60 % du territoire ;

- définit un montant minimum attribué aux communes éligibles au titre de chacune des fractions de 1 000 euros.

La commission des finances propose d'adopter cet article sans modification.

I. LE DROIT EXISTANT : LA CRÉATION D'UNE DOTATION DE SOUTIEN AUX COMMUNES POUR LA PROTECTION DE LA BIODIVERSITÉ

A. UNE DOTATION CRÉÉE EN LOI DE FINANCES POUR 2020 PUIS ÉTENDUE PAR LA LOI DE FINANCES POUR 2021

1. La création d'une dotation « Natura 2000 »

L'article 256 de la loi de finance pour 2019 28 ( * ) a institué une dotation budgétaire destinée aux communes dont une part importante du territoire est classée en site Natura 2000. Cette dotation était initialement répartie entre les communes de moins de 10 000 habitants dont le territoire terrestre est couvert à plus de 75 % par un site Natura 2000 mentionné à l'article L. 414-1 du code de l'environnement et dont le potentiel fiscal par habitant est inférieur à 1,5 fois le potentiel fiscal moyen par habitant des communes de la même strate démographique, au prorata de la proportion du territoire terrestre de la commune couverte par un site Natura 2000 au 1 er janvier de l'année précédente et de la population.

D'un montant de 5 millions d'euros, cette dotation est financée par prélèvement sur la dotation globale de fonctionnement des communes et des établissements publics de coopération intercommunale.

Réseau Natura 2000

Le réseau de sites Natura 2000 a pour objectif la préservation de la diversité biologique des espèces et des habitats sur le territoire de l'Union Européenne. Pour cela, les états membres prennent l'engagement de restaurer ou de préserver le bon état de conservation des espèces, animales et végétales, et des habitats menacés à l'échelle de l'union européenne, tout en prenant en compte les activités socio- économiques. Ce réseau s'appuie sur deux directives européennes :

- la directive 2009/147/CE dite « Oiseaux » du 30 novembre 2009 qui impose à chaque État de désigner des Zones de protection spéciale (ZPS) correspondant aux espaces fréquentés par les espèces d'oiseaux nécessitant une protection particulière. Cette directive remplace la première directive oiseaux 79/409/CE du 2 avril 1979 ;

- la directive 92/43/CEE « Habitats » du 21 mai 1992, qui crée des Zones spéciales de conservation (ZSC) au sein desquelles des espèces (flore et faune autre que les oiseaux) et des habitats naturels (milieux à forte richesse en biodiversité) nécessitent une protection particulière à l'échelle de l'Union européenne.

Ces directives imposent aux États d'atteindre des objectifs de conservation tout en tenant compte des exigences économiques, sociales et culturelles locales. Les États membres ont donc une obligation de résultat auprès de l'Union européenne . Ces directives ont été transposées dans le droit français.

En Europe , 27 000 sites ont été désignés, ce qui représente 18 % du territoire de l'Union européenne. En France , après avis des collectivités locales concernées (communes, établissements publics de coopération intercommunale), le préfet transmet sa proposition de désignation de sites Natura 2000 en fonction des enjeux d'intérêt communautaire, au ministre en charge de l'environnement. Un arrêté ministériel portant désignation d'une ZPS ou d'une ZSC précise sa dénomination, sa délimitation ainsi que l'identification des habitats naturels et des espèces qui en justifient la désignation.

1753 sites ont ainsi été désignés, dont 209 sites en mer, soit 12,5 % du territoire national. Ainsi, la France compte 384 ZPS désignées au titre de la directive « oiseaux » et 1 389 ZSC désignées au titre de la directive « habitats ».

Source : commission des finances du Sénat

2. L'extension du dispositif dès 2021

L'année suivante, l'article 252 de la loi de finances pour 2020 29 ( * ) , codifié à l'article L. 2335-17 du code général des collectivités territoriales, a étendu le dispositif existant en instituant une dotation budgétaire destinée aux communes dont une part importante du territoire est classée en site Natura 2000 ou comprise dans un coeur de parc national ou au sein d'un parc naturel marin. Cette dotation comporte dès lors trois fractions :

- la première fraction de la dotation est égale à 55 % du montant total de la dotation. Elle est répartie entre les communes de moins de 10 000 habitants dont le potentiel fiscal par habitant est inférieur au double du potentiel fiscal moyen par habitant des communes de la même strate démographique et dont le territoire terrestre est couvert à plus de 75 % par un site Natura 2000 mentionné à l' article L. 414-1 du code de l'environnement . L'attribution individuelle est déterminée au prorata de la population et de la proportion du territoire terrestre de la commune couverte par un site Natura 2000 au 1 er janvier de l'année précédente ;

- la deuxième fraction de la dotation est égale à 40 % du montant total de la dotation. Elle est répartie entre les communes de moins de 10 000 habitants dont le potentiel fiscal par habitant est inférieur au double du potentiel fiscal moyen par habitant des communes de la même strate démographique, dont le territoire terrestre est en tout ou partie compris dans un coeur de parc national mentionné à l' article L. 331-1 du code de l'environnement et qui ont adhéré à la charte du parc national mentionnée à l'article L. 331-3 du même code. L'attribution individuelle est déterminée en fonction de la population et de la superficie de chaque commune comprise dans le coeur de parc national. Pour les communes dont le territoire terrestre est en tout ou partie compris dans un coeur de parc national créé depuis moins de sept ans, l'attribution individuelle est triplée ;

- la troisième fraction de la dotation est égale à 5 % du montant total de la dotation . Elle est répartie entre les communes de moins de 10 000 habitants dont le potentiel fiscal par habitant est inférieur au double du potentiel fiscal moyen par habitant des communes de la même strate démographique et dont le territoire est en tout ou partie situé au sein d'un parc naturel marin mentionné à l' article L. 334-3 du code de l'environnement . L'attribution individuelle est calculée en rapportant le montant de cette fraction au nombre de communes concernées.

Tirant les conséquences de l'extension du périmètre de la dotation pour la protection de la biodiversité, les crédits y afférents ont été portés de 5 à 10 millions d'euros par un nouveau prélèvement supplémentaire sur la dotation globale de fonctionnement, le III de l'article 252 de la loi de finances pour 2021 précisant que : « en 2020, la différence entre les sommes réparties et la somme répartie en 2019 en application de l'article 256 de la loi n°2018-1317 du 28 décembre 2018 de finances pour 2019 est prélevée sur la dotation globale de fonctionnement des communes et des établissements publics de coopération intercommunale ».

B. LES COMMUNES BÉNÉFICIAIRES

En 2021, 1540 communes ont bénéficié de la dotation de soutien pour la protection de la biodiversité pour un montant total de 9 999 977 euros répartis comme suit :

- 1 228 communes ont perçu un total de 5 500 000 euros au titre de la part Natura 2000 ;

- 141 communes ont perçu un total de 4 000 000 euros au titre de la part « parcs nationaux » ;

- 219 communes ont perçu un total de 499 977 euros au titre de la part « parc marins ».

32 communes ont bénéficié des parts 1 et 2 et 16 communes ont bénéficié des parts 1 et 3 de la dotation.

Les montants reçus sont compris entre 131 euros (commune de Chateauvieux-les-fosses, dans le Doubs) et 238 735 euros (commune de Plaine-des-Palmistes, à La Réunion).

II. LE DISPOSITIF PROPOSÉ : UN ÉLARGISSEMENT NOTABLE DU NOMBRE DE BÉNÉFICIAIRES DE LA DOTATION POUR LA PROTECTION DE LA BIODIVERSITÉ ET DES AJUSTEMENTS MINEURS

B. UN ÉLARGISSEMENT NOTABLE DES BÉNÉFICIAIRES PAR LA CRÉATION D'UNE 4ÈME FRACTION ET PAR ABAISSEMENT DES CRITÈRES D'ÉLIGIBILITÉ

1. La création d'une 4 ème fraction

Le f) du 2° du présent article prévoit la création d'une 4 ème fraction, égale à 25 % du montant total de la dotation , et répartie entre les communes de moins de 10 000 habitants, caractérisées au 1 er janvier de l'année au titre de laquelle la répartition est effectuée, comme peu denses ou très peu denses au sens de l'Institut national de la statistique et des études économiques, dont le potentiel financier par habitant est inférieur au potentiel financier moyen par habitant des communes de la même strate démographique et qui ont approuvé la charte d'un parc naturel régional mentionnée à l'article L. 333-1 du code de l'environnement. L'attribution individuelle est déterminée en fonction de la population.

La création de cette nouvelle fraction nécessite une révision de la répartition du montant total de la dotation entre chaque fraction. Ainsi, la répartition issue du présent article est la suivante :

Nouvelle répartition des fractions de la

dotation pour la protection

de la biodiversité

|

Fraction de la dotation |

Répartition actuelle |

Répartition proposée par le présent article |

|

Natura 2000 |

55% |

52,50% |

|

Parcs nationaux |

40% |

20% |

|

Parcs naturels marins |

5% |

2,50% |

|

Parcs naturels régionaux |

sans objet |

25% |

Source : commission des finances du Sénat à partir du PLF 2022

2. Un abaissement des critères d'éligibilité et une hausse de la dotation minimale

Le taux de couverture pour pouvoir bénéficier de la part Natura 2000 est actuellement fixé à 75 % du territoire. Le c) du 2° du présent article abaisse ce seuil à 60 % ce qui permettra à un plus grand nombre de communes de pouvoir bénéficier de cette dotation.

Par ailleurs, le a) du 2° prévoit que le montant attribué aux communes éligibles au titre de chacune des fractions ne peut être inférieur à 1 000 euros.

C. LES AJUSTEMENTS PRÉVUS PAR LE NOUVEAU DISPOSITIF

En sus de de la création d'une 4 ème fraction, de l'abaissement du seuil de taux de couverture et de l'instauration d'un montant minimum de dotation, le présent article prévoit plusieurs ajustements techniques ou rédactionnels :

- premièrement, il modifie l'intitulé de la dotation qui devient la « dotation de soutien aux communes pour la protection de la biodiversité et pour la valorisation des aménités rurales » ;

- deuxièmement, il substitue le potentiel financier au potentiel fiscal dans les critères d'éligibilité afin de mieux refléter la richesse mobilisable par les communes ;

- troisièmement, il prévoit une augmentation progressive de la dotation, sur trois ans, pour les communes devenant éligibles du fait d'une adhésion à une charte d'un parc national ou d'un parc naturel régional afin de lisser dans le temps les effets d'une telle adhésion notamment en termes de charges supplémentaires qu'elle représente pour les communes. Ainsi, il est prévu que la première année d'éligibilité l'attribution est minorée des deux tiers et, la deuxième année, l'attribution est minorée d'un tiers. Cependant, cette disposition ne s'applique pas aux communes nouvellement éligibles en 2022.

D. UN ÉLARGISSEMENT DU DISPOSITIF DONT LE COÛT EST ESTIMÉ À 10 MILLIONS D'EUROS

La création d'une 4 ème fraction est estimée à 5 millions d'euros de même que l'abaissement de 75 % à 60 % du taux de couverture d'une zone Natura 2000 sur le territoire d'une commune, soit un total de 10 millions d'euros non gagé par une diminution de la DGF (contrairement aux trois premières fractions d'un montant total de 10 millions d'euros).

Ainsi, avec cette réforme, le montant total de la dotation de soutien aux communes pour la protection de la biodiversité et pour la valorisation des aménités rurales est porté de 10 à 20 millions d'euros.

Nouvelle répartition du montant de la dotation par fraction

|

Fraction de la dotation |

Répartition actuelle |

Répartition proposée

|

|

Natura 2000 |

5 500 000,00 |

10 500 000,00 |

|

Parcs nationaux |

4 000 000,00 |

4 000 000,00 |

|

Parcs naturels marins |

500 000,00 |

500 000,00 |

|

Parcs naturels régionaux |

- |

5 000 000,00 |

|

Total dotation |

10 000 000,00 |

20 000 000,00 |

Source : commission des finances du Sénat à partir du PLF 2022

III. LES MODIFICATIONS APPORTÉES PAR L'ASSEMBLÉE NATIONALE : UN ABAISSEMENT DU MONTANT MINIMUM DE LA DOTATION ET UN ASSOUPLISSEMENT DES CRITÈRES D'ÉLIGIBILITÉ

L'Assemblée nationale a adopté un amendement déposé par le gouvernement avec un avis favorable de la commission des finances visant à élargir encore le dispositif.

Ainsi, le taux de couverture abaissé à 60 % par l'article 46 de projet de loi de finances pour 2022 est abaissé à 50 %.

D'autre part, pour les seules communes bénéficiant de la dotation au titre de la fraction « parcs nationaux », le montant minimum de dotation est porté de 1 000 à 3 000 euros.

Enfin, l'amendement adopté sécurise la détermination de l'éligibilité d'une commune à la quatrième fraction, en précisant que les communes devraient uniquement figurer dans un décret portant classement ou renouvellement de classement d'un parc naturel régional et non plus nécessairement avoir adhéré à la charte d'un parc naturel régional.

Afin de neutraliser le coût de ces deux mesures sur les attributions des autres communes, il est prévu d'augmenter le montant de la dotation à hauteur de 4,3 millions d'euros . Cette augmentation sera financée par une diminution à due concurrence de la dotation globale de fonctionnement, comme en loi de finances pour 2019 et en loi de finances pour 2020.

Un amendement de crédits tire les conséquences de l'amendement II- 1252 en majorant de 4,3 millions d'euros les crédits de paiement et les autorisations d'engagement du programme 119 « Concours financiers aux collectivités territoriales » de la mission « relations avec les collectivités territoriales ». Cette hausse des AE et CP serait portée sur l'action 1 « soutien aux projets des communes et groupements de communes».

IV. LA POSITION DE LA COMMISSION DES FINANCES : UN ÉLARGISSEMENT DU DISPOSITIF À SALUER MAIS QUI DEMEURE LARGEMENT FINANCÉ PAR LES COMMUNES

Le présent article amendé représente une amélioration notable, que les rapporteurs spéciaux saluent, pour les communes supportant des charges pour préserver la biodiversité de leur territoire. Il permet non seulement d'augmenter la dotation des communes bénéficiaires en instaurant un montant minimum de dotation et d'élargir le champs des bénéficiaires en abaissant le taux de couverture Natura 2000 et en intégrant au dispositif les communes situées dans un parc naturel régional.

Cet élargissement représente un coût total de 14,3 millions d'euros dont 10 millions d'euros au titre de l'article 46 initial financés par abondement de nouveaux crédits au programme 119 « concours financiers aux collectivités territoriales » de la mission « relations avec les collectivités territoriales » et 4,3 millions d'euros au titre de l'amendement adopté à l'Assemblée nationale, financés, selon les annonces du Gouvernement, par une diminution à due concurrence de la dotation globale de fonctionnement .

Au vu de la montée en puissance des enjeux environnementaux, l'enveloppe allouée à cette dotation a vocation à se renforcer encore à l'avenir . Cependant, se pose de manière structurelle la question de son financement. En effet, sur les 24,3 millions d'euros de cette dotation prévus pour 2022, 14,3 millions d'euros sont financés par un écrêtement de la DGF.

Ainsi, le renforcement de cette dotation semble davantage s'apparenter à un « verdissement » à enveloppe quasi-constante des concours financiers de l'État aux collectivités territoriales plutôt qu'à un véritable effort budgétaire de l'État en faveur des communes particulièrement impliquées dans la politique de protection de la biodiversité.

Une réflexion devra être menée, dans le cadre de la prochaine loi de programmation des finances publiques, sur ce nécessaire « verdissement » des concours de l'État aux collectivités territoriales qui ne peut se faire de manière systématique au détriment des dotations classiques.

Décision de la commission : la commission des finances propose d'adopter cet article sans modification.

ARTICLE 47

Répartition de la dotation globale de

fonctionnement

. Le présent article prévoit diverses mesures en lien avec la répartition de la dotation globale de fonctionnement (DGF) en 2022 et des fonds de péréquation horizontale.

En premier lieu, il prévoit une hausse de 2020 millions d'euros des composantes péréquées de la DGF, soit 10 millions d'euros de plus que la hausse décidée en 2019 puis en 2020.

En deuxième lieu, il poursuit la réforme des dotations allouées aux communes d'outre-mer, en prévoyant une augmentation de leur niveau et de leur intensité péréquatrice.

En troisième lieu, il prévoit une évolution des modalités de financement des besoins internes de la DGF, dans le sens d'une intensification de leur caractère péréquateur. Considérant que le contexte actuel de réforme des indicateurs financiers ne se prête pas à une telle évolution, dont les conséquences précises sont mal connues à ce jour, les rapporteurs spéciaux proposent d'adopter un amendement n° II-6 supprimant ces dispositions.

En quatrième lieu, cet article poursuit la réforme des indicateurs financiers engagée en 2021 dans le sillage de la suppression de la taxe d'habitation. En particulier, un élargissement du potentiel fiscal et une redéfinition de l'effort fiscal sont proposés. La modification de la formule de calcul de l'effort fiscal, qui n'a fait l'objet d'aucune évaluation précise à ce jour, pourrait s'avérer fortement pénalisante pour les communes appartenant à des intercommunalités fortement intégrées. Dans l'attente de simulations détaillées, les rapporteurs spéciaux proposent d'adopter un amendement n° II-7 supprimant ces dispositions.

En cinquième lieu, cet article prévoit des ajustements marginaux de la DGF des départements.

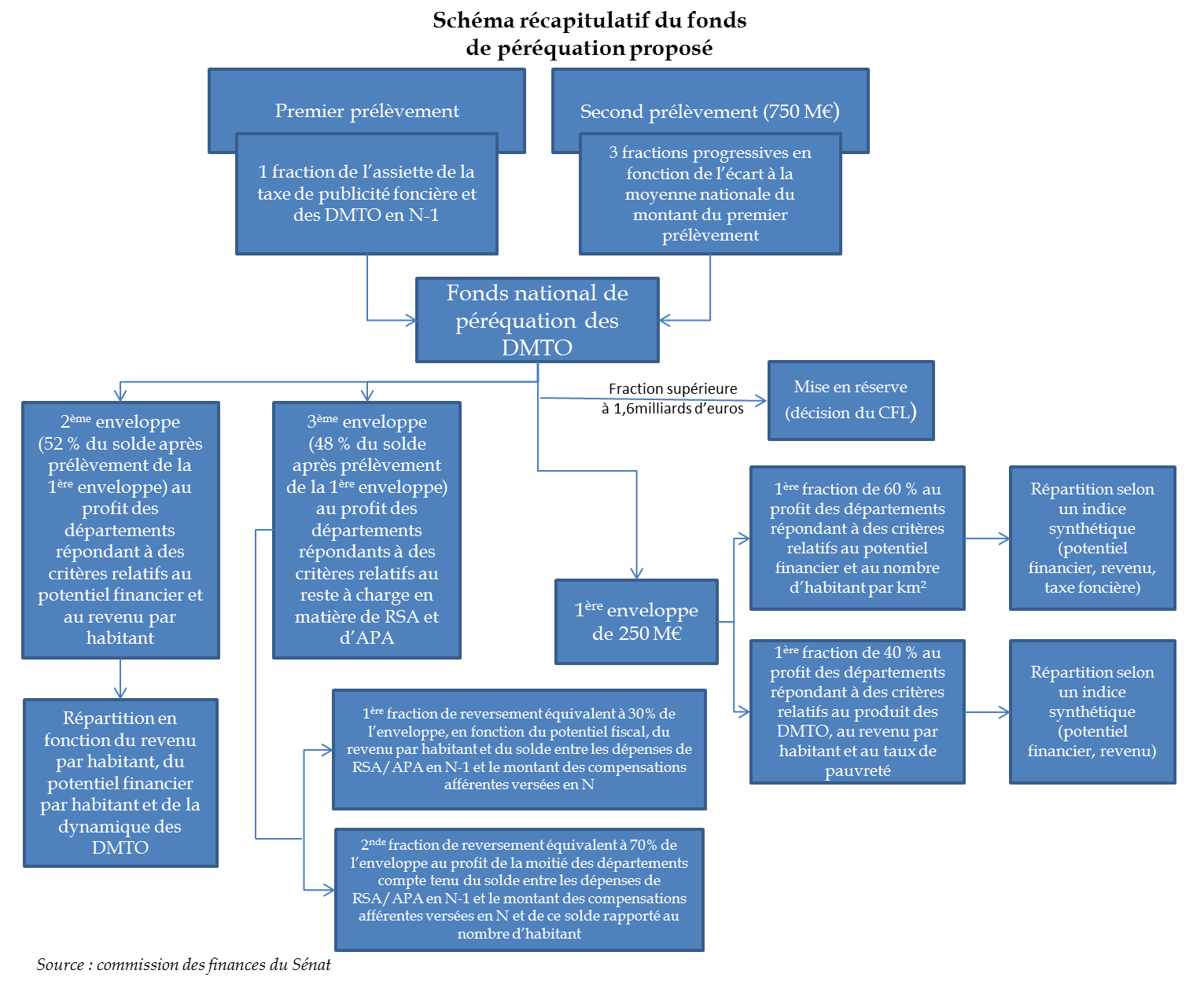

En sixième lieu, il prévoit plusieurs adaptations du fonctionnement du fonds national de péréquation des droits de mutation à titre onéreux des départements pour tenir compte de la perte de la taxe foncière sur les propriétés bâties et pour neutraliser l'impact sur les contributions au fonds de l'expérimentation de recentralisation du revenu de solidarité active proposée à l'article 12 du présent projet de loi de finances.

En septième lieu, il prévoit diverses dispositions relatives à la situation particulières de certaines communes : communes nouvelles, communes sans fiscalité et communes forestières touchées par l'épidémie de scolytes en cours dans l'Est de la France.

La commission des finances propose d'adopter cet article ainsi modifié.

I. LA PROGRESSION DES DOTATIONS DE PÉRÉQUATION VERTICALE PROPOSÉE POUR 2022

A. LE DROIT EXISTANT : LES DOTATIONS DE PÉRÉQUATION VERTICALE ONT AUGMENTÉ DE 190 MILLIONS D'EUROS EN 2019, 2020 ET 2021

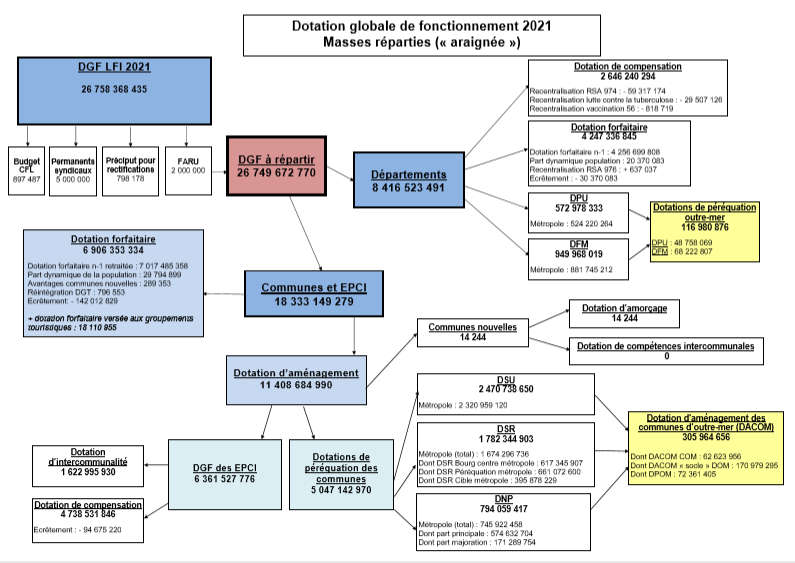

Les dotations de péréquation verticale des communes et des départements sont des composantes de leur dotation générale de fonctionnement (DGF) . En loi de finances initiale (LFI) pour 2021 30 ( * ) , le montant total de la DGF s'élevait à 26,8 milliards d'euros.

La DGF des communes et des établissements publics de coopération intercommunale (EPCI) s'élevait à 18,3 milliards d'euros en 2021 . En son sein, les deux principales dotations de péréquation (hors outre-mer) sont :

- la dotation de solidarité urbaine et de cohésion sociale (DSU), qui est répartie en fonction de critères de population, de potentiel financier, de la part de logements sociaux dans le parc total, de la part de personnes couvertes par des prestations logements et de revenu moyen par habitant. En 2021, le montant de DSU réparti s'élevait à 2,5 milliards d'euros ;

- la dotation de solidarité rurale (DSR) , qui est répartie en fonction de critères de population et de potentiel financier. En 2021, le montant de DSR réparti était de 1,8 milliard d'euros .

La DGF des départements s'élevait à 8,4 milliards d'euros en 2021 . En son sein (hors outre-mer), les deux dotations de péréquation sont :

- la dotation de péréquation urbaine (DPU) pour les départements urbains, répartie selon des critères de richesse fiscale et de revenu moyen par habitant. En 2021, le montant de DPU réparti s'élevait à 573 millions d'euros ;

- la dotation de fonctionnement minimale (DFM) pour les départements non urbains, répartie selon des critères de richesse fiscale et de charges (longueur de la voirie). En 2021, le montant de DFM réparti s'élevait à 950 millions d'euros.

Ces dotations s'inscrivent dans une trajectoire d'augmentation puisque les lois de finances initiales pour 2019 31 ( * ) , pour 2020 32 ( * ) et pour 2021 ont successivement prévu :

- une augmentation de 90 millions d'euros de la DSU ;

- une augmentation de 90 millions d'euros de la DSR ;

- une augmentation de 10 millions d'euros des dotations de péréquation départementales.

Au total, ces majorations représentent ainsi une hausse annuelle de 190 millions d'euros de la part « péréquée » de la DGF mise en répartition.

Répartition de la dotation globale de fonctionnement 2021

Source : direction générale des collectivités locales

B. LE DISPOSITIF PROPOSÉ : UNE AUGMENTATION DE 200 MILLIONS DES DOTATIONS DE PÉRÉQUATION VERTICALES EN 2022

Le II du présent article propose de modifier l'article L. 2334-13 du code général des collectivités locales (CGCT) pour inscrire en 2022 :

- une augmentation de 95 millions d'euros du montant de la DSU , soit 5 millions d'euros de plus que l'augmentation inscrite les années précédentes ;

- une nouvelle augmentation de 95 millions d'euros du montant de la DSR , soit 5 millions d'euros de plus que l'augmentation inscrite les années précédentes.

Le 3° du III propose de modifier l'article L. 3334-4 du CGCT pour prévoir une nouvelle hausse de 10 millions d'euros des dotations de péréquation départementales. Le 4° du même III prévoit diverses mesures de coordination avec les dispositifs de garantie existants sur l'évolution de ces dotations

*

En première lecture, l'Assemblée nationale a adopté ces dispositions sans modification.

C. LA POSITION DE LA COMMISSION DES FINANCES : UNE HAUSSE BIENVENUE DES DOTATIONS DE PÉRÉQUATION

Pour mémoire, l'article 11 du présent projet de loi de finances prévoit de fixer le montant global de la DGF à un niveau stable, soit 26,8 milliards d'euros.

Selon l'évaluation préalable du présent article, cette nouvelle augmentation des dotations de péréquation aurait pour effet de porter leur montant total à 5,2 milliards d'euros.

Cette évolution s'inscrit dans le cadre d'une forte augmentation de la composante péréquatrice de la DGF, passée de 15 % à 31 % entre 2007 et 2021 .

Les rapporteurs spéciaux prennent acte de cette nouvelle augmentation des dotations de péréquation au sein de la DGF, qui va dans le sens d'une meilleure équité dans la répartition des concours financiers de l'État aux collectivités territoriales, quoique les indicateurs de péréquation existants restent largement perfectibles et reposent encore trop sur les seuls critères de richesse fiscale et insuffisamment sur des critères de charge, comme ils l'ont montré lors de leurs travaux de contrôle menés récemment 33 ( * ) .

II. LA POURSUITE DE LA RÉFORME DE LA PÉRÉQUATION VERSÉE AUX COMMUNES DES DÉPARTEMENTS D'OUTRE-MER

A. LE DROIT EXISTANT : DES DOTATIONS DE PÉRÉQUATION OUTRE-MER RÉFORMÉES EN 2020

En matière de péréquation verticale, un régime particulier s'applique aux outre-mer : toutes les communes bénéficient de la dotation d'aménagement des communes et circonscriptions territoriales d'outre-mer (DACOM). Cette dotation se compose de quotes-parts de dotation de solidarité urbaine (DSU), de dotation de solidarité rurale (DSR) et de dotation nationale de péréquation (DNP) .

Le montant de ces quotes-parts est calculé en fonction de la part de la population d'outre-mer dans la population nationale, majorée de 35 % , en application de l'article L. 2334-13 du code général des collectivités territoriales (CGCT) .

Avant 2020, aucun critère péréquateur autre que la population n'intervenait dans la répartition de la quote-part DSU et DSR des communes. En revanche, des critères péréquateurs permettent de répartir la DNP entre les communes d'outre-mer à raison de 50 % en fonction de la population de la DGF et de 50 % en fonction du niveau des impôts « ménages » 34 ( * ) .

La DACOM était répartie en enveloppes départementales proportionnelles à la population de chaque département, puis répartie entre toutes les communes des départements d'outre-mer ( DOM) , indépendamment de leurs ressources et de leurs charges.

Comme l'a relevé la Cour des comptes dans son rapport sur les finances publiques locales de 2017 35 ( * ) , la DACOM était répartie en fonction de critères peu ou pas péréquateurs, et ne permet pas de cibler les communes en ayant véritablement besoin . La comparaison des communes éligibles à la péréquation en métropole et des communes d'outre-mer, qui sont toutes éligibles à la DACOM, montre que les premières ont perçu 125,8 euros par habitant en 2016 au lieu de 75,93 euros par habitant pour les secondes. La Cour des comptes indiquait que, d'après la DGCL, les critères d'éligibilité à la DSU et à la DSR, appliqués aux communes des départements d'outre-mer, les classeraient parmi les 250 premières communes à pouvoir bénéficier de ces dotations et qu'elles étaient donc traitées moins favorablement, en matière de péréquation verticale, que les communes de l'hexagone.

C'est la raison pour laquelle, suite aux travaux du comité interministériel des outre-mer du 22 février 2019 et du comité des finances locales au cours de l'année 2019, une réforme de la péréquation verticale applicable aux outre-mer a été engagée dans le cadre des lois de finances pour 2020 et 2021, avec notamment :

- un relèvement du coefficient de majoration de 35 % à 40,7 % en 2020 puis à 48,9 millions d'euros en 2021 de la quote-part DSU-DSR afin d'amplifier l'effort en faveur de l'outre-mer. Ainsi, le montant de la DACOM est passé de 258 millions d'euros en 2019 à 279 millions d'euros en 2020 puis à 306 millions d'euros en 2021 ;

- la création, au sein d'un nouvel article L. 2334-23-1 du CGCT, d'une nouvelle dotation de péréquation outre-mer (DPOM) égale au solde entre l'enveloppe totale résultant de l'application du coefficient précité et, pour les DOM, une enveloppe égale à une fraction de la DACOM perçue en 2019 passée de 95 % en 2020 à 85 % en 2021, pour les COM, d'une enveloppe égale à la DACOM perçue en 2019.

L'article L. 2334-23-2 créé par la loi de finances initiale pour 2020 prévoit que cette DPOM soit répartie en fonction d'un indice synthétique établi sur la base de critères de ressources et de charges :

- le potentiel financier par habitant, majoré des recettes perçues par les communes au titre de l'octroi de mer (environ 80 % de l'indice synthétique) ;

- le revenu par habitant (environ 20 % de l'indice synthétique).

L'article L. 2334-23-1 du CGCT précité a également introduit une clause de garantie assurant à chaque commune de ne pas percevoir un montant par habitant de dotation inférieur au montant par habitant perçu en 2019.

B. LE DISPOSITIF PROPOSÉ : UNE NOUVELLE AUGMENTATION DES DOTATION DE PÉRÉQUATION OUTRE-MER ET DE LEUR INTENSITÉ PÉRÉQUATRICE EN 2021

Le a) du 2° du I du présent article propose de relever de 48,9 % à 56,5 % en 2022 le coefficient de majoration des dotations de péréquation en faveur de l'outre-mer.

Le b) du même 2° prévoit d'abaisser de 85 % à 75 % la part de la DACOM au sein de l'enveloppe de dotations de péréquation en faveur de l'outre-mer, relevant ainsi de 15 % à 25 % la part de la DPOM. La situation reste inchangée dans les COM.

La clause de garantie précitée continue de s'appliquer , de telle sorte qu'une collectivité d'outre-mer ne peut se voir attribuer un montant de dotation de péréquation inférieur à celui de 2019.

*

En première lecture, l'Assemblée nationale a adopté ces dispositions sans modification.

C. LA POSITION DE LA COMMISSION DES FINANCES : UN RENFORCEMENT DE LA PÉRÉQUATION EN FAVEUR DE L'OUTRE-MER À SALUER, MAIS DONT LE FINANCEMENT REPOSE À NOUVEAU SUR LES AUTRES COLLECTIVITÉS TERRITORIALES

Selon l'évaluation préalable au présent article, le montant total des dotations de péréquation attribuées aux communes d'outre-mer devrait s'élever en 2022 à 334 millions d'euros (+ 27 millions d'euros). En leur sein, la DPOM devrait s'élever à 118 millions d'euros (+ 46 millions d'euros).

En particulier, l'augmentation du coefficient de majoration des dotations devrait permettre une hausse de la DACOM de 16,2 millions d'euros en 2022 . La progression sur 2020-2022 serait ainsi de 32,2 millions d'euro, soit environ la moitié de l'objectif fixé en 2020 à horizon 2025 , à savoir celui d'un relèvement de 62 millions d'euros de la DACOM.

Si les rapporteurs spéciaux souscrivent pleinement à l'amélioration de la péréquation en faveur des communes des DOM , poursuivie par le présent article, ils peuvent s'étonner, comme l'année précédente, que cette augmentation de la péréquation soit réalisée au sein de l'enveloppe de péréquation interne à la DGF, sans abondement complémentaire de l'État .

III. UNE ÉVOLUTION DES MODALITÉS DE FINANCEMENT DES BESOINS INTERNES À LA DGF DES COMMUNES

A. LE DROIT EXISTANT : DES BESOINS INTERNES ASSURÉS PAR UN ÉCRÊTEMENT DE LA DOTATION FORFAITAIRE DES COMMUNES DONT LE POTENTIEL FISCAL PAR HABITANT EST SUPÉRIEUR À 0,75 FOIS LA MOYENNE NATIONALE

Le montant global de la DGF, qui est un prélèvement sur les recettes (PSR) de l'État, étant fixé en première partie des lois de finances, toute modification de ses règles de répartition intervenant en seconde partie, notamment pour renforcer les dotations de péréquation, doit être « gagée ».

Ainsi, les « contraintes » à financer en interne à la DGF du bloc communal s'élevaient en 2021 à 236,7 millions d'euros.

Ce gage est opéré via un écrêtement de la dotation forfaitaire des communes et de la compensation de la suppression de la part salaires de la taxe professionnelle des EPCI (dite « part CPS » intégrée au sein de la dotation de compensation des EPCI). Pour mémoire, la dotation forfaitaire est une composante de la DGF des communes (6,9 milliards d'euros en 2021). Son montant socle est figé depuis 2015 et ses évolutions (hors minoration), ne dépendent que des évolutions de la population des communes, à laquelle s'applique un coefficient logarithmique variant de 1 à 2, afin de refléter les « charges de centralité » qu'elles supportent.

En application du III de l'article L. 2334-7 du CGCT , la dotation forfaitaire des communes dont le potentiel fiscal par habitant est supérieur ou égal à 0,75 fois le potentiel fiscal moyen par habitant constaté pour l'ensemble des communes . Le montant de cet écrêtement est lui-même calculé de façon péréquée en proportion de leur population et de l'écart relatif entre le potentiel fiscal par habitant de la commune et 0,75 fois le potentiel fiscal moyen par habitant constaté pour l'ensemble des communes. Cette minoration ne peut être supérieure à 1 % des recettes réelles de fonctionnement inscrites aux comptes de gestion du budget principal de l'année N-2.

À cet écrêtement sur la dotation forfaitaire des communes s'ajoute également un écrêtement de la « part CPS » de la dotation de compensation des EPCI. Cet écrêtement est appliqué de manière homothétique, au prorata de la part CPS de chaque EPCI. Il revient au comité des finances locales (CFL) de répartir ces écrêtements entre ces deux dotations. En 2021, comme depuis 2015, le comité des finances locales a choisi de faire porter 60% des coûts sur la dotation forfaitaire des communes et 40% sur la « part CPS » des EPCI.

B. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE : UN RELÊVEMENT DU SEUIL À PARTIR DUQUEL LES COMMUNES PEUVENT SE VOIR APPLIQUER LE MÉCANISME D'ÉCRÊTEMENT

En première lecture, l'Assemblée nationale a adopté, avec un avis favorable du Gouvernement, un amendement des rapporteurs spéciaux Jean-René Cazeneuve et Christophe Jerretie tendant à modifier le III de l'article L. 2334-7 du CGCT de façon à relever de 0,75 à 0,85 fois le potentiel financier moyen national le seuil à partir duquel le mécanisme d'écrêtement peut s'appliquer .

C. LA POSITION DE LA COMMISSION DES FINANCES : UNE MESURE DE RENFORCEMENT DE L'INTENSITÉ PÉRÉQUATRICE DE LA DGF, DONT LES EFFETS NE SONT PAS PLEINEMENT ÉVALUÉS

Cette mesure de relèvement du seuil à partir duquel le mécanisme d'écrêtement de la dotation forfaitaire s'appliquerait aurait logiquement pour effet de réduire le nombre de communes concernées et, corrélativement, d'augmenter le montant de l'écrêtement.

D'après les informations transmises aux rapporteurs spéciaux, le nombre de communes concernées devrait ainsi passer de 21 000 à 15 500.

Le montant à écrêter devrait s'élever à 247 millions d'euros en 2022, dont 148,2 millions d'euros qui seraient supportés par la dotation forfaitaire sous réserve de l'adoption par le CFL d'une clé de répartition de cette charge identique aux années précédentes. Ainsi, l'écrêtement moyen de la dotation forfaitaire par commune passerait de 7 057 euros à 9 561 euros.

Il est à craindre que la concentration du prélèvement qui découlerait d'une telle mesure sur la seule base du potentiel financier, soit un indicateur ne tenant pas compte des charges réellement supportées par les communes, ne nuise à l'acceptabilité globale du système de péréquation verticale.

Surtout, les rapporteurs spéciaux considèrent que la période actuelle marquée par une réforme substantielle des indicateurs financiers découlant de la suppression de la taxe d'habitation, aux effets potentiellement déstabilisateurs pour les communes à compter de 2023 (voir infra ), ne se prête pas à une telle évolution.

Pour cette raison, ils proposent d'adopter un amendement n° II-6 supprimant ces dispositions.

IV. LA POURSUITE DE LA RÉFORME DES INDICATEURS DE PÉRÉQUATION DU BLOC COMMUNAL

A. LE DROIT EXISTANT : LA SUPPRESSION DE LA TAXE D'HABITATION A NÉCESSITÉ UNE RÉFORME DES INDICATEURS FINANCIERS DU BLOC COMMUNAL DONT LA LOI DE FINANCES POUR 2021 A TRACÉ LES GRANDES LIGNES

1. L'impact de la réforme de la taxe d'habitation sur les indicateurs de péréquation du bloc communal

L'article 16 de la loi de finances initiale pour 2020 a procédé à la réforme de la taxe d'habitation sur les résidences principales . Du point des vue des collectivités territoriales, il est notamment prévu que le produit restant à percevoir de cet impôt - dans l'attente de sa suppression en 2023 - soit versé à l'État dès 2021.

Afin de compenser les collectivités locales des moindres recettes résultant de la disparition de cet impôt, il a été introduit un schéma de financement applicable à compter du 1 er janvier 2021. Il est notamment prévu :

- d'attribuer aux communes la part départementale de la taxe foncière sur les propriétés bâties (TFPB) en neutralisant les éventuels écarts de compensation par la mise en péréquation des produits concernés via l'application d'un coefficient correcteur captant une partie de la dynamique des bases mais pas de la dynamique des taux ;

- d'attribuer aux établissements publics de coopération intercommunale (EPCI), à la métropole de Lyon et à la Ville de Paris une fraction dynamique de TVA équivalente à leurs recettes de taxe d'habitation sur les résidences principales ;

- d'attribuer aux départements, à la métropole de Lyon et à plusieurs collectivités territoriales uniques (CTU), une fraction de TVA équivalente à leurs recettes de taxe foncières sur les propriétés bâties.

Eu égard aux évolutions proposées à l'article 47, le présent commentaire s'attache spécifiquement à la situation du bloc communal.

a) Le rôle de la taxe d'habitation et de la taxe foncière dans la mise en oeuvre des mécanismes de péréquation

La taxe d'habitation et la taxe foncière sur les propriétés bâties interviennent dans la détermination de plusieurs indicateurs de péréquation présentés dans le tableau infra .

Synthèse des indicateurs de péréquation

|

Indicateur de péréquation |

Sous-indicateur |

Présentation |

Objectif de l'indicateur |

|

Potentiel fiscal |

Potentiel fiscal à trois taxes (PF3T) |

Le potentiel fiscal à trois taxes (PF3T) est déterminé comme la somme des produits des bases brutes des impositions « ménages » (taxes foncières et taxe d'habitation) et des taux moyens nationaux applicables à chacune d'entre elles. Selon le type de groupement auquel appartient la commune, les impositions perçues par celui-ci peuvent être prises en compte. |

Mesure de la richesse « potentielle » d'un territoire |

|

Potentiel fiscal à trois taxes (PF4T) |

Le potentiel fiscal à quatre taxes (PF4T) est déterminé comme la somme du potentiel fiscal à trois taxes et des potentiels fiscaux des impositions « économiques » lesquelles recouvrent des produits potentiels (CFE par exemple) et réels (redevances des mines par exemple). Selon le type de groupement auquel appartient la commune, les impositions perçues par celui-ci peuvent être prises en compte. |

||

|

Potentiel fiscal agrégé |

Le potentiel fiscal agrégé (PFA) correspond au potentiel fiscal abordé sur le périmètre de l'ensemble intercommunal, c'est-à-dire en tenant compte des impositions levées par les communes et par le groupement. |

||

|

Potentiel financier |

Le potentiel financier est déterminé comme la somme du potentiel fiscal et des dotations forfaitaires perçues par les communes |

||

|

Potentiel financier agrégé (PFIA) |

Le potentiel financier agrégé (PFIA) correspond au potentiel fiscal abordé sur le périmètre de l'ensemble intercommunal |

||

|

Effort fiscal |

L'effort fiscal est égal au rapport entre, d'une part, le montant des recettes de taxe d'habitation, de taxe foncière et de taxe ou redevance d'enlèvement des ordures ménagères majoré du produit des exonérations et, d'autre part, la somme des produits des bases brutes et des taux moyens nationaux de chacune de ces impositions |

Mesure de la pression fiscale exercée sur les contribuables locaux |

|

|

Effort fiscal agrégé |

L'effort fiscal agrégé correspond à l'effort fiscal abordé sur le périmètre de l'ensemble intercommunal. |

||

|

Coefficient d'intégration fiscale |

Appliqué aux groupements de communes, le coefficient d'intégration fiscale est mesuré comme le rapport entre le produit de plusieurs impositions - dont le nombre varie selon le type de groupement - et le produit de ces mêmes impositions recouvrées par le groupement et ses communes membres |

Sous l'hypothèse que la levée d'une plus forte part d'imposition traduit, pour le groupement de commune, l'exercice d'un nombre plus important de compétences, le coefficient mesure le degré d'intégration des communes au sein du groupement |

|

Source : commission des finances du Sénat

Ces indicateurs de péréquation contribuent eux-mêmes à déterminer l'éligibilité au bénéfice ou à la contribution de nombreux dispositifs de péréquation, comme l'illustre le tableau infra .

Présentation des dispositifs de péréquation par indicateur mobilisé

|

Indicateur |

Dispositif de péréquation |

|

Potentiel fiscal et financier

|

Fonds de soutien interdépartemental (FSID) |

|

Fonds de mobilisation départementale pour l'insertion (FMDI) |

|

|

Dotation globale de fonctionnement (DGF) forfaitaire des départements |

|

|

Dotation de fonctionnement minimale (DFM) |

|

|

Dotation de péréquation urbaine (DPU) |

|

|

Fonds national de péréquation sur les droits de mutation à titre onéreux (FNPDMTO) |

|

|

Fonds de péréquation de la CVAE (FPCVAE) |

|

|

Fonds de solidarité des départements de la région Île-de-France (FSRIF) |

|

|

Dotation de solidarité urbaine (DSU) |

|

|

Dotation de solidarité rurale (DSR) |

|

|

Dotation nationale de péréquation (DNP) |

|

|

Fonds de péréquation des ressources intercommunales et communales (FPIC) |

|

|

Dotation d'équipement des territoires ruraux (DETR) |

|

|

Fonds de solidarité de la région Île-de-France (FSRIF) |

|

|

Dotation de solidarité communautaire (DSC) |

|

|

Dotation particulière élu local (DPEL) |

|

|

Dotation politique de la ville (DPV) |

|

|

Caisse nationale de solidarité pour l'autonomie (CNSA) |

|

|

fonds de solidarité en faveur des départements (FSD) |

|

|

Fonds de stabilisation des départements |

|

|

Dotation de soutien à l'investissement des départements (DSID) |

|

|

Dotation d'intercommunalité |

|

|

fonds départemental de péréquation de la taxe professionnelle (FDPTP) - utilisation du PFIA |

|

|

Dotation globale de fonctionnement (DGF) forfaitaire des communes |

|

|

Effort fiscal et

|

Dotation de solidarité urbaine (DSU) |

|

Dotation de solidarité rurale (DSR) |

|

|

Dotation nationale de péréquation (DNP) |

|

|

fonds départemental de péréquation de la taxe additionnelle aux droits d'enregistrements (FDTADEN) |

|

|

Fonds de péréquation des ressources intercommunales et communales (FPIC) - utilisation de l'EFA |

|

|

Coefficient d'intégration fiscale |

Fonds de péréquation des ressources intercommunales et communales |

|

Dotation d'intercommunalité |

Source : commission des finances du Sénat

b) Les difficultés soulevées par la réforme de la taxe d'habitation sur la mise en oeuvre des mécanismes de péréquation

L'application du nouveau schéma de financement des collectivités locales prévu à l'article 16 de la loi de finances initiale pour 2020 poserait, sans correction, plusieurs difficultés, à plus forte raison compte-tenu du poids prépondérant de la TH dans le calcul de ces indicateurs 36 ( * ) .

En effet, les simulations réalisées par le CFL quant à l'impact de la réforme sur les indicateurs financiers des communes, mettent à jour deux effets :

- un « effet base » qui pousse à la baisse l'ensemble des potentiels fiscaux. Il découle du fait qu'actuellement les potentiels fiscaux sont calculés en référence aux bases brutes de fiscalité des collectivités territoriales. Or, les différents mécanismes de compensation (« redescente » de la part départementale du foncier bâti ou affectation d'une fraction de TVA) mobilisent un produit (de TH sur les résidences principales - THRP - ou de TFPB) perçus par la collectivité locale lors de l'entrée en vigueur de la réforme, c'est-à-dire des bases nettes ;

- un « effet taux » qui provient de la différence entre le taux de référence retenu pour le calcul des compensations (taux de la TFPB en 2019 pour les départements, par exemple) et du taux moyen national. En effet, le potentiel fiscal d'un impôt local est apprécié comme le produit des bases brutes et du taux moyen national ce qui permet de neutraliser les choix fait par les collectivités territoriales en matière de taux et, ainsi, de pouvoir comparer la richesse potentielle des territoires. Ainsi, à bases égales, l'écart de richesse potentielle entre deux collectivités territoriales est déterminé par l'écart de leur taux respectif au taux moyen national. Alors qu'un territoire dont le taux applicable est très inférieur au taux moyen national devait avoir un potentiel financier plus important qu'un territoire qui, pour les mêmes bases, a délibéré un taux supérieur au taux moyen national, les compensations versées aux collectivités locales dans le cadre de la réforme sont assises sur les taux appliqués et viennent donc « figer » les écarts avec le taux moyen national.

Ces simulations ont ainsi montré que, du fait de la réforme :

- le potentiel fiscal des communes diminuerait au niveau national en raison de l'effet base décrit infra . Au niveau de chaque commune ces deux effets joueraient, par ailleurs, à la baisse (- 5 % au niveau national), principalement pour les petites communes qui sont surreprésentées au sein du groupe des collectivités locales surcompensées et dont le potentiel fiscal baisserait de 8 % à 14 %. D'autre part, le potentiel fiscal des communes membres d'un EPCI à fiscalité professionnelle unique (FPU) serait impacté par la diminution du potentiel fiscal « ventilé » du groupement 37 ( * ) qui est pris en compte dans le calcul de leur propre potentiel;

- le potentiel fiscal des EPCI - les simulations montrent que leur potentiel fiscal diminuerait en raison des effets bases et taux présentés supra . Cette baisse serait, au niveau national, de l'ordre de 3 %. Compte tenu du fait que le potentiel fiscal agrégé incorpore les potentiels fiscaux des groupements et de leurs communes membres, le niveau de cet indicateur baisserait également (- 3 %) ;

- L'effort fiscal et l'effort fiscal agrégé des communes et des ensembles intercommunaux augmenteraient de l'ordre de + 7 %. Cela résulte d'une contraction du dénominateur (qui représente schématiquement le potentiel fiscal des « impôts ménages ») en raison du cumul de l'effet base et de l'effet taux mis à jour concernant le potentiel fiscal.

De telles évolutions des indicateurs auraient entraîné des variations importantes et potentiellement déstabilisatrices des dotations de péréquation verticale comme horizontale.

L'ensemble des difficultés présentées ne se manifesterait toutefois qu'à compter de 2022 puisque les indicateurs de péréquation sont déterminés en référence aux ressources perçues l'année précédente.

2. Dans la lignée des travaux du comité des finances locales, la loi de finances initiale pour 2021 a engagé une réforme des indicateurs financiers destinée à neutraliser les effets de la suppression de la taxe d'habitation

a) Une révision de la formule de calcul du potentiel financier des communes pour la prise en compte de la nouvelle ressource de TFPB

Dans la lignée des travaux du comité des finances locales conduits au cours de l'année 2020, l'article 252 de la loi de finances initiale pour 2021 a engagé une réforme de neutralisation des effets de la suppression de la taxe d'habitation sur les indicateurs financiers.

Cet article conserve les indicateurs actuels et leurs finalités, et ne les modifie que dans la stricte mesure de ce qui a été rendu nécessaire par la réforme de la fiscalité locale.

En premier lieu, cet article a prévu le remplacement des produits potentiels de TH sur les résidences principales des EPCI et de TFPB des départements par la fraction de TVA perçue par ces collectivités chaque fois que la construction de l'indicateur l'imposait . La fraction de la TVA n'a en revanche pas été intégrée à la formule de calcul de l'effort fiscal des EPCI, puisqu'il s'agit d'un produit réel que cet indicateur de mesure de la pression fiscale n'a pas vocation à refléter.

S'agissant des communes, la réforme s'est attachée à préserver la notion de ressource potentielle pour l'appréciation de leur richesse . À ce titre, la nouvelle formule de calcul du potentiel financier a visé une prise en compte du caractère composite de la recette de TFPB redescendue aux communes. Celle-ci comporte en effet :

- une part « réelle », égale à l'application du coefficient correcteur au produit des bases nettes de TFPB et de la somme des taux communaux et départementaux de TFPB 2020, assurant la compensation « à l'euro près » de la perte de la TH ;

- une part « potentielle », correspondant au pouvoir de taux que les communes conserveraient sur la TFPB.

En effet, l'application de la formule classique du potentiel financier à cette nouvelle ressource, soit le produit de la base de TFPB et du taux moyen national ne permettrait pas de tenir suffisamment compte de la part « réelle » de la ressource.

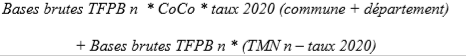

Ainsi, les deux termes de la nouvelle formule retenue (ci-dessous) traduisent respectivement les deux composantes de la nouvelle ressource.

Formule de calcul du produit de TFPB pour le calcul du potentiel fiscal communal pour une année n

CoCo : coefficient correcteur.

TMN : taux moyen national.

S'agissant en outre de la Ville de Paris qui présente la caractéristique - en raison du fait qu'elle est un département et une commune - d'avoir conservé son produit de taxe foncière départementale (qui s'ajoute à son produit communal) et d'avoir reçu une fraction de TVA en compensation de la perte de la taxe d'habitation, un régime adapté a été mis en place. Pour le calcul de son potentiel fiscal « communal », le premier terme de la formule supra ferait intervenir le seul montant de la fraction de TVA perçue l'année précédente puisqu'il s'agit bien de la recette qui a remplacé la taxe d'habitation. Le second terme - qui mesure le produit potentiel en tenant compte de l'effet taux - ferait intervenir la part communale de la TFPB de la Ville de Paris et un taux égal à la différence entre le taux moyen national communal de TFPB et le taux moyen national applicable en 2020 des départements. Cette opération permet, en effet, d'isoler la part véritablement communale du taux moyen de la TFPB qui, à compter de 2022, regroupera, en pratique, les anciens taux communaux et départementaux.

b) Un lissage dans le temps des effets de la réforme

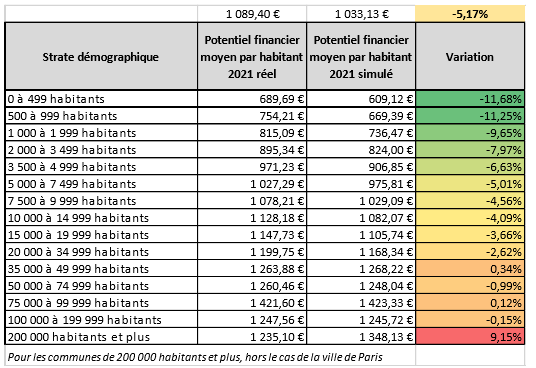

L'introduction de cette réforme, si elle permet de conserver la finalité des indicateurs reposant sur la notion de richesse potentielle, n'est en elle-même pas neutre pour les communes, puisqu'elle conduit à une diminution de 5,2 % de leur potentiel financier, particulièrement marqué pour les petites communes.

Impact simulé de la réforme de la

fiscalité locale (LFI 2020)

et des modalités de calcul du

potentiel financier qui en a découlé (LFI 2021)

sur les

potentiels financiers des communes

Source : comité des finances locales

Le III de l'article 255 de la LFI 2021 précité a ainsi mis en place des « fractions de correction » visant à égaliser les variations induites par cette réforme pour chaque commune sur le potentiel financier (et le potentiel financier agrégé) et sur l'effort fiscal (et l'effort fiscal agrégé).

Ces fractions de corrections ne visent à neutraliser que les effets liés au changement de mode de calcul des indicateurs, tandis que les évolutions de richesse pourraient continuer d'être captées.

Ces fractions de correction seront néanmoins multipliées par un coefficient dégressif avec le temps jusqu'à devenir nul en 2028. Celui-ci serait en revanche égal à 1 en 2022, de sorte que les évolutions proposées n'auront aucun impact cette année.

Dégressivité du coefficient appliqué à la fraction de correction de la réforme

des indicateurs financiers des communes et ensembles intercommunaux

|

Année |

Coefficient appliqué à la fraction de correction |

|

2022 |

1 |

|

2023 |

0,9 |

|

2024 |

0,8 |

|

2025 |

0,6 |

|

2026 |

0,4 |

|

2027 |

0,2 |

|

2028 |

0 |

Source : commission des finances du Sénat

B. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE : DE NOUVELLES ÉVOLUTIONS DES MODALITÉS DE CALCUL DU POTENTIEL FISCAL ET DE L'EFFORT FISCAL S'INSCRIVANT DANS LA CONTINUITÉ DE LA RÉFORME

1. Un élargissement des ressources prises en compte dans le cadre du potentiel financier

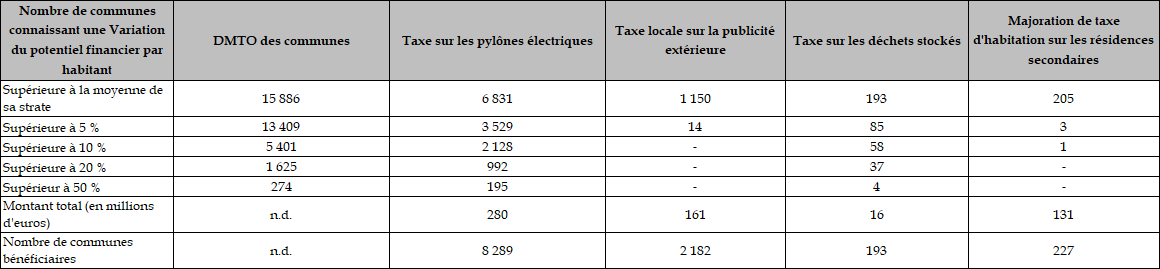

En premier lieu, dans la lignée des travaux du CFL qui se sont poursuivis en 2021 et dans un objectif d'amélioration de la capacité du potentiel financier à refléter la richesse d'une commune, le présent article prévoit d'élargir les recettes prises en compte pour son calcul.

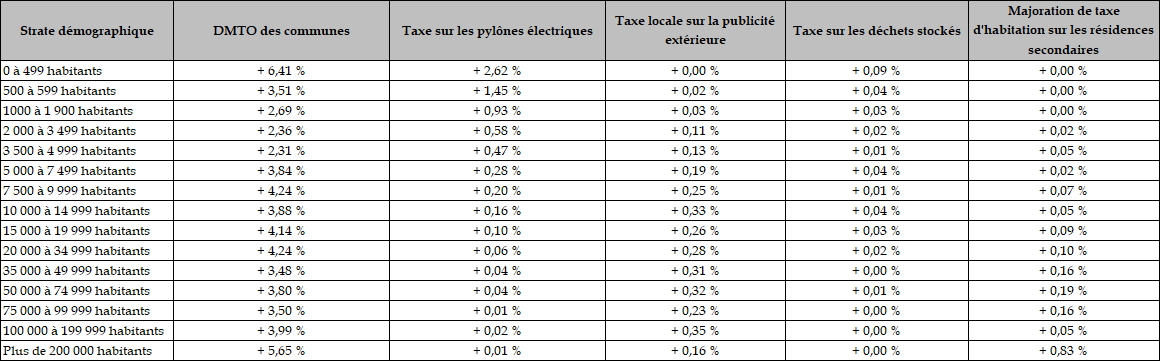

Ainsi, le A du VI du présent article vient modifier l'article L. 2334-4 du CGCT dans sa rédaction en vigueur à compter de 2022 pour intégrer au calcul du potentiel financier :

- la moyenne sur les trois dernières années des produits perçus par les communes au titre de la taxe additionnelle aux droits de mutation à titre onéreux (DMTO) pour les communes de plus de 5 000 habitants et communes touristiques ou dans le cadre du fonds de péréquation départemental prévu à l'article 1595 bis du CGI en faveur des communes de moins de 5 000 habitants (représentant une ressource d'environ 3 milliards d'euros en 2020) ;

- l'imposition forfaitaire sur les pylônes prévue à l'article 1519 A du même code (280 millions d'euros en 2020) ;

- la taxe locale sur la publicité extérieure (TLPE) facultative prévue par l'article L. 2333-6 du CGCT (161 millions d'euros en 2020) ;

- la majoration facultative de la TH sur les résidences secondaires dans les zones urbaines caractérisées par des tensions dans l'accès au logement prévue par l'article 1407 ter du code général des impôts (CGI) (131 millions d'euros en 2020) ;

- la taxe sur les déchets stockés prévue à l'article 43 de la loi n° 99-1172 du 30 décembre 1999 de finances pour 2020 (16 millions d'euros).

Par ailleurs, le b) du 3° du A du même VI ajuste à la marge le calcul du potentiel financier de la Ville de Paris en supprimant la déduction du montant de la participation obligatoire de la commune de Paris aux dépenses d'aide et de santé du département de Paris, qui ne se justifie plus compte-tenu du fait que la Ville de Paris exerce désormais les compétences des deux strates de collectivités. Le E du même VI prévoit diverses mesures de coordination concernant la Ville de Paris.

Le 1° du D du VI du présent article prévoit, par souci de coordination, de modifier l'article L. 2336-2 du CGCT afin d'inclure ces mêmes ressources dans le potentiel financier agrégé (PFIA) utilisé dans le cadre du fonds de péréquation des ressources communales et intercommunales (FPIC).

Les F et G du même VI prévoient diverses mesures de coordination s'agissant du potentiel financier des EPCI et des établissements publics territoriaux de la métropole du Grand Paris.

Produit des impôts intégrés au

potentiel financier par l'article 47

du PLF pour 2022

(en millions d'euros et en nombre de communes)

|

Montant total perçu par les communes

|

Montant total perçu par les EPCI à

fiscalité propre

|

Montant total perçu par les syndicats

|

Nombre de communes bénéficiaires |

|

|

DMTO des communes |

3 081 |

0 |

0 |

27 256 |

|

Taxe sur les pylônes électriques |

280 |

34 |

703 |

8 266 |

|

Taxe locale sur la publicité extérieure |

161 |

2 |

0 |

2 182 |

|

Taxe sur les déchets stockés |

16 |

1 |

3 |

193 |

|

Majoration de taxe d'habitation sur les résidences secondaires |

131 |

0 |

0 |

227 |

Source : commission des finances du Sénat, d'après les travaux du CFL

*

En première lecture, l'Assemblée nationale a adopté ces dispositions avec deux modifications introduites par un amendement des rapporteurs spéciaux Jean-René Cazeneuve et Christophe Jerretie ayant reçu un avis favorable du Gouvernement :

- la prise en compte des montants perçus par l'EPCI au titre du PSR de compensation de la baisse de la CFE prévue par l'article 29 de la loi de finances initiale pour 2021 dans le cadre de la réforme des impôts de production dans le calcul du potentiel fiscal et, par l'introduction d' un C bis nouveau du VI du présent article dans l'indicateur utilisé pour le calcul de la dotation nationale de péréquation prévue par l'article L. 2334-14-1 du CGCT ;

- un ajustement de l'année de référence prise en compte s'agissant de l'imposition forfaitaire sur les pylônes.

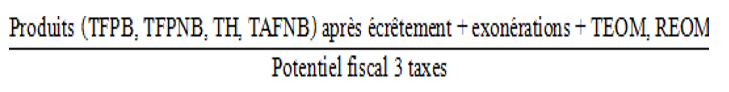

2. Une évolution substantielle des modalités de calcul de l'effort fiscal

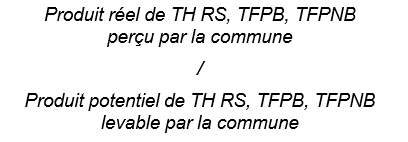

Pour mémoire, l'effort fiscal a initialement pour objet de mesurer le degré de pression fiscale des communes sur leurs ménages . Il repose sur le principe qu'une part plus importante de la péréquation doit être dirigée vers des communes fragiles mobilisant déjà fortement leurs bases fiscales qu'en direction de communes qui disposent encore de marges fiscales importantes. Afin de mesurer cette pression fiscale, l'effort fiscal se calcule en divisant les produits effectivement perçus sur le territoire de la commune au titre des taxes sur les ménages par les produits potentiels de ces mêmes taxes. Les produits au numérateur étant des produits réels, ils intègrent les impôts perçus tant par la commune que par l'EPCI au titre des impôts « ménages ».

Formule actuelle de l'effort fiscal des communes

TFPB : taxe foncière sur les propriétés bâties ; TFPNB : taxe foncière sur les propriétés non bâties ; TH : taxe d'habitation ; TAFNB : taxe additionnelle à la taxe foncière sur les propriétés non bâties ; TEOM : taxe d'enlèvement des ordures ménagères ; REOM : redevance d'enlèvement des ordures ménagères.

L'écrêtement mentionné concerne le mécanisme prévu aux trois derniers alinéas de l'article L. 2334-5 du CGCT prévoyant un mécanisme de minoration du produit pris en compte lorsque l'augmentation du taux moyen pondéré de la commune est supérieure à celle constatée pour les communes de même importance démographique

Les travaux du CFL ont cependant remis en cause la pertinence de l'indicateur au regard des évolutions de la fiscalité locale . En premier lieu, sa finalité qui est de mesurer la pression sociale exercée sur les ménages se heurterait au fait que, via la prise en compte de la TFPB, l'effort fiscal concerne également la pression exercée sur les entreprises. En second lieu, le mécanisme du coefficient correcteur issu de la suppression de la taxe d'habitation pour les communes entraîne une certaine déconnexion entre les ressources perçues par la commune et celles acquittées par les contribuables qui résident sur son territoire .

Pour cette raison, et dans la lignée de réflexions engagées dans le cadre du CFL, le B du VI du présent article prévoit une nouvelle rédaction de l'article L. 2334-5 du CGCT afin de redéfinir l'effort fiscal dans sa philosophie et dans son mode de calcul . L'indicateur aurait désormais pour fonction non plus de mesurer la pression fiscale exercée par sur les ménages d'une commune donnée mais de mesurer la fiscalité effectivement levée par une commune par rapport à la fiscalité qu'elles peut effectivement mobiliser .

Ces réflexions conduisent à prendre pour référence non plus les ménages mais la commune, écartant ainsi les produits intercommunaux des impôts ménages qui n'auraient plus de pertinence selon cette conception renouvelée de l'effort fiscal .

La nouvelle formule proposée prévoirait ainsi de calculer l'effort fiscal comme le rapport entre les produits réels des impôts sur lesquelles les communes conservent un pouvoir de taux (TH sur les résidences secondaires, TFPB, TFPNB) sur le produit potentiel afférent à ces impôts.

Formule proposée à l'article 47 pour le calcul de l'effort fiscal des communes

Les 2° et 3° du D du VI du présent article assure la coordination de ces dispositions avec l'article L. 2336-2 du CGCT pour le calcul de l'effort fiscal agrégé (EFA) utilisé dans le cadre du FPIC.

Le C du même VI prévoit diverses mesures de coordination.

3. Un lissage dans le temps des effets de ces réformes

Le VII du présent article prévoit de modifier le III de l'article 252 de la loi de finances initiale pour 2021 de façon à ce que les évolutions proposées du calcul des indicateurs financiers dans le cadre du présent projet de loi de finances soient prises en compte pour le calcul des fractions de correction instituées par cet article de façon à lisser dans le temps les effets de ces réformes.

Ainsi, les évolutions proposées auraient un impact nul sur les dotations des communes et ensembles intercommunaux en 2022.

C. LA POSITION DE LA COMMISSION DES FINANCES : DES RÉFORMES DÉCOULANT DIRECTEMENT DES TRAVAUX DU CFL MAIS QUI SONT SANS DOUTE PRÉMATURÉES S'AGISSANT DE LA REDÉFINITION DE L'EFFORT FISCAL

Les rapporteurs spéciaux relèvent que les évolutions proposées s'appuient très directement sur les réflexions et simulations présentées dans le cadre du CFL.