B. PERMETTRE À L'ÉPARGNANT DE FAIRE UN CHOIX PLUS ÉCLAIRÉ

1. Rendre obligatoire le référencement de produits indiciels à bas coûts

a) Des produits encore trop peu recommandés

D'après les informations communiquées aux rapporteurs, aucun conseiller en investissement ou chargé de clientèle en établissement financier n'a proposé de fonds indiciels, en gestion passive, cotés ou non (cf. supra ), à ses clients lors des visites mystère organisées par l'AMF 95 ( * ) .

Les visites « mystère »

L'Autorité des marchés financiers (AMF) effectue depuis 2010 des « visites mystère » auprès des établissements afin de mieux connaître les bonnes et les mauvaises pratiques en matière de commercialisation des produits financiers. L'AMF recourt pour ces visites à un prestataire externe, chaque client mystère disposant ensuite d'un profil précis (risquophobe, « fourmi », jeune actif, banque privée, tutelle, risquophile) et remplit une grille de restitution élaborée par l'AMF. Chaque établissement peut ensuite connaître ses résultats et se situer par rapport aux autres. Au cours de la dernière campagne lancée par l'AMF, et après l'entrée en vigueur de MIF 2, ce sont 220 visites qui ont été réalisées dans ces conditions, dans 11 établissements.

En parallèle, l'AMF développe depuis 2018 des contrôles « SPOT » (Supervision des pratiques opérationnelles et thématiques), qui portent sur un échantillon plus restreint d'acteurs du marché (cinq par thème en général) et sur une durée plus courte.

Source : réponse de l'AMF au questionnaire des rapporteurs

S'il est impossible d'obliger les conseillers à proposer ces produits, ou tout du moins de s'assurer qu'ils le font quotidiennement auprès de leurs clients, imposer leur référencement pourrait constituer une première étape. Cette base de données donnerait une nouvelle information qualitative aux épargnants, pour éclairer leur choix et leur permettre soit de se diriger de manière autonome vers de tels produits, soit de demander à leurs conseillers de les orienter vers ces produits .

Il est vrai, et les rapporteurs ont eu l'occasion de le souligner précédemment, qu'il y a eu des progrès notables en matière de transparence sur les frais . L'AMF a ainsi relevé une nette amélioration depuis MIF 2 dans l'information aux clients et dans l'effort de proposer des solutions différentes selon le profil du client. Elle soulignait également, au terme des différents contrôles et visites menés, que le nombre de produits proposé augmentait lui aussi, tout comme le nombre de produits risqués. Il peut dans ce cas être difficile pour l'épargnant de se repérer et de sélectionner les informations les plus pertinentes pour choisir un produit plutôt qu'un autre .

Surtout, et c'est un aspect plus critiquable pour les rapporteurs, la présentation des frais et des inconvénients de chaque produit est encore trop souvent lacunaire et superficielle lors de l'échange oral entre le chargé de clientèle et l'épargnant . La présentation des produits s'appuie enfin très largement sur la documentation commerciale, et non sur les documents règlementaires, standardisés, qui ne sont remis qu'ultérieurement au client.

Dans ce contexte, et pour éclaircir cet environnement informatif dense, le référencement des produits indiciels à bas coûts devrait être obligatoire pour tous les produits d'épargne fiscalement avantagés, afin de fournir une information complète aux investisseurs . Il reviendrait ensuite à l'AMF, au cours de ses contrôles et des visites mystère, de s'assurer que tous les choix de frais et de type de gestion sont bien présentés aux futurs clients. L'ACPR serait chargée de la même mission pour les assureurs.

Une troisième piste a été évoquée lors des travaux préparatoires des rapporteurs, celle d'une auto-évaluation des fonds , sur le modèle de ce qu'impose aujourd'hui l'autorité de supervision britannique (FCA - Financial Conduct Authority ) aux gestionnaires de fonds. Cette auto-évaluation doit leur permettre de répondre à la question suivante : « les investisseurs en ont-ils pour leur argent ? » ( value for money ). Elle repose sur sept critères 96 ( * ) :

- la qualité de service (gamme et qualité des services proposés aux investisseurs) ;

- la performance (après déduction des frais et sur une période cohérente avec les objectifs et la stratégie du fonds) ;

- les coûts de gestion ;

- les économies d'échelles réalisées par le gestionnaire ;

- les frais pratiqués par des gestionnaires d'actifs pour des services comparables ;

- les services comparables offerts par les autres acteurs et les frais qui y sont attachés ;

- les parts de fonds (est-ce approprié qu'un investisseur détienne des parts dans un fonds pour des frais plus élevés que ceux s'appliquant à d'autres parts comparables ?).

Si cette pratique est séduisante, elle se heurte toutefois à plusieurs limites . Tout d'abord, les gestionnaires de fonds sont libres de définir les modalités d'évaluation et de présentation de chacun des critères, sans modèle harmonisé, ce qui rend tout effort de comparaison difficile. Ensuite, il est impossible pour une autorité de supervision, à charge constante, de pouvoir vérifier le contenu de ces auto-évaluations et leur exactitude. Enfin, il serait laborieux pour un épargnant d'aller consulter chacun de ces documents pour sélectionner ses produits.

Pour toutes ces raisons, le référencement des produits indiciels à bas coûts, avec une indication de performance, semble être une piste plus prometteuse à ce stade .

b) Une transparence accrue pour favoriser distribution élargie ?

Cet effort de référencement et de transparence pourrait avoir un effet d'entrainement sur le développement de la gestion passive . Lors de leur audition, les représentants de Yomoni ont expliqué aux rapporteurs que la faible part de la gestion passive en France (cf. supra ) s'expliquait tant par un problème d'offre , avec des produits trop peu distribués par les réseaux, que par un problème de demande. Un référencement de ces produits par les acteurs et une diffusion de cette information pourraient remédier au moins partiellement à ces deux difficultés.

En effet, dans les pays où ces produits sont devenus

plus visibles,

la part des encours de gestion passive a connu une

augmentation significative et soutenue

ces dernières

années, avec une « fuite » très nette des

encours des fonds les plus onéreux vers les fonds à bas

coûts. D'après les données réunies par

Morningstar

97

(

*

)

sur les

États-Unis entre 2013 et 2020,

les 80 % des fonds actifs les plus

onéreux ont connu une collecte annuelle négative, tandis que le

quintile le moins onéreux et les fonds passifs ont connu une collective

annuelle positive. 93 % des encours entrants

(445 milliards de

dollars) se sont portés sur des fonds parmi les 5 % les moins chers

proposés sur le marché américain.

Cette transparence accrue pourrait ainsi venir renforcer la tendance observée ces dernières années, avec chaque année des records de collecte pour les fonds indiciels cotés (ETF) en Europe . Sur les 660 milliards de dollars de collecte constatée au premier semestre 2021, 112 milliards de dollars ont concerné le marché européen, où les encours sur les ETF représentaient environ 1 500 milliards de dollars à la fin du mois de juin 2021, contre 6 500 milliards de dollars aux États-Unis 98 ( * ) . Se distinguent en particulier, parmi ces ETF, ceux qui poursuivent des stratégies ESG (objectifs environnementaux, sociaux et de gouvernance).

Par ailleurs, la diffusion de ces produits aux frais moins élevés peut entretenir une saine compétition et conduire les gestionnaires de produits relevant de la gestion active à diminuer les frais pratiqués, au bénéfice des épargnants . C'est le constat dressé par Morningstar pour les États-Unis 99 ( * ) : les flux massifs d'encours vers les fonds les moins onéreux ont conduit à une baisse généralisée des frais, avec même une proportion plus forte de fonds actifs susceptibles d'afficher une baisse de leurs frais l'année suivante. Le graphique présente cette double évolution pour les gestions passive et active aux États-Unis, tous types de fonds confondus 100 ( * ) .

Évolution des frais

101

(

*

)

pratiqués

aux États-Unis depuis 2015

(2015 = en base 100)

Source : Morningstar, 2020 US Fund Fee Study - Fees keep falling (août 2021)

Les frais moyens aujourd'hui pratiqués aux États-Unis seraient en moyenne de 0,12 % en 2020 pour la gestion passive et de 0,62 % pour la gestion active 102 ( * ) , contre 0,36 % et 1,26 % en France.

Certes, l'objectif n'est pas d'atteindre le même niveau que les États-Unis : les contraintes et les caractéristiques des marchés d'épargne sont bien trop différentes . Cependant, en accroissant la communication et la transparence autour de l'existence et de l'accessibilité des produits indiciels à bas coût, un double objectif est poursuivi, dans la lignée de la directive MIF 2 :

- d'une part, inciter les épargnants à mieux comparer les frais et à privilégier des produits moins onéreux ;

- et, d'autre part engager une baisse généralisée des frais , par l'accroissement de la compétition.

Il convient ici de rappeler qu' une baisse de frais, même de quelques centièmes de pourcentage, se traduit par des économies substantielles pour les épargnants . Ben Johnson, directeur de recherche sur la gestion passive au sein de Morningstar 103 ( * ) écrivait ainsi que la baisse moyenne des frais de 0,44 % en 2019 à 0,41 % 104 ( * ) en 2020 pouvait se traduire par une économie de 6,2 milliards de dollars pour les investisseurs, avec le réinvestissement de ces sommes « économisées ».

Ce référencement obligatoire des produits indiciels viendrait donc s'ajouter aux évolutions règlementaires intervenues ces dernières années et propres à encourager le développement de la gestion passive et des fonds moins coûteux pour les épargnants . Au Royaume-Uni, la transparence accrue en matière de frais, la suppression des rétrocessions et la pression à la baisse sur les frais auraient ainsi conduit de plus en plus de conseillers financiers indépendants à orienter leurs clients vers la gestion passive, moins onéreuse 105 ( * ) .

Les rapporteurs sont toutefois bien conscients que ce référencement ne constituera pas une « solution miracle » pour le développement de la gestion passive en France, d'autres facteurs pouvant intervenir et le marché européen se distinguant de surcroît par la fragmentation de ses places de cotation. Le référencement des produits indiciels à bas coûts constituerait pour autant une étape cruciale pour élargir l'horizon d'investissement des épargnants . Sur ce sujet comme sur les autres thématiques abordées dans ce rapport, ce sont également les progrès en matière d'éducation financière qui pourront, à plus long terme, guider les investisseurs dans la sélection des produits qui leur sont proposés .

Recommandation n° 6 : rendre obligatoire le référencement des produits indiciels à bas coût dans tous les produits d'épargne fiscalement avantagés, afin de favoriser leur distribution et la baisse des frais supportés par les épargnants.

Niveau d'intervention : autorité des marchés financiers et Autorité de contrôle prudentiel et de résolution.

2. Développer un comparatif des frais moyens d'assurance vie pour en connaître le « coût complet »

La structure des coûts pour l'épargnant de la souscription d'un contrat d'assurance vie est particulièrement complexe . En effet, deux catégories de frais se cumulent :

- les frais afférents à la gestion du contrat par l'assureur, tels que les frais d'entrée, les frais de gestion du contrat, les frais d'arbitrage, etc. ;

- les frais propres au support d'investissement du contrat , dès lors que des unités de compte sont souscrites.

En effet, contrairement à la souscription en direct des parts d'organismes de placement collectif (OPC), l'épargnant qui souscrit une unité de compte (UC) n'est pas propriétaire des actifs sous-jacents. Il dispose d'un droit de créance sur l'assureur qui investit son épargne dans un OPC et s'engage à valoriser l'unité de compte de la valeur de l'actif sous-jacent. Ainsi, l'accumulation de ces deux « strates » de frais pour l'épargnant résulte d'une importante intermédiation de la gestion de son épargne au sein du contrat d'assurance vie.

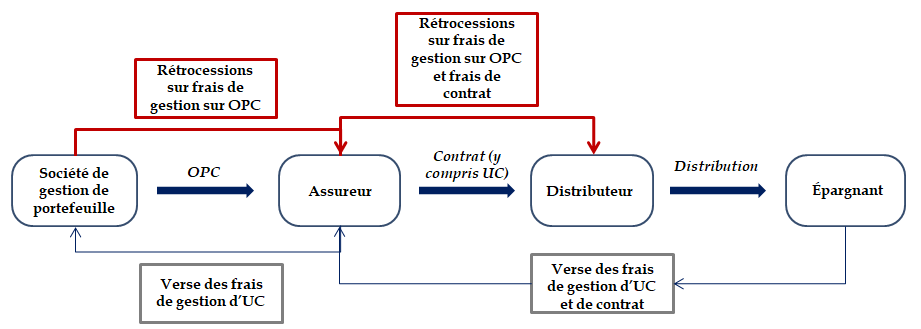

À cette structure de coûts complexe s'ajoute un schéma de distribution de la rémunération des différents intermédiaires , via des rétrocessions de commissions, peu lisible pour l'épargnant non aguerri. En effet, une partie des frais de gestion perçue par l'OPC est rétrocédée, sous forme de moindre valorisation pour le client, à l'assureur ainsi qu'à l'intermédiaire auprès duquel l'épargnant a souscrit son contrat. De la même façon, une partie des frais de gestion de contrat est rétrocédée de l'assureur au distributeur.

Schéma de distribution en contrat d'assurance vie

Source : commission des finances du Sénat, à partir du rapport du CCSF de 2021 sur les nouveaux plans d'épargne retraite 106 ( * )

Dans ce contexte, présenter le « coût complet » de l'assurance vie à l'épargnant semble difficile . Interrogée sur ce point par les rapporteurs, l'Autorité de contrôle prudentiel et de résolution (ACPR) a confirmé la difficulté de la collecte de données sur les frais moyens pratiqués sur les contrats d'assurance vie, également partagée par l'Autorité européenne des assurances et des pensions professionnelles (AEAPP).

De plus, l'ACPR a également soulevé que les récentes améliorations de l'information des épargnants prévues par le règlement européen dit « PRIIPS » 107 ( * ) , applicable depuis le 1 er janvier 2018, n'avaient pas atteint l'objectif de transparence . En effet, « les documents d'informations clés (DIC) donnent aux investisseurs de détail non pas les performances passées du produit mais une estimation des performances futures ; les coûts sont exprimés en réduction de rendement annualisé et sont difficiles à réconcilier avec la documentation contractuelle ; enfin, et surtout , cette réglementation ne traite pas de manière satisfaisante le cas des contrats multi-supports » 108 ( * ) .

L a loi dite « Pacte » a déjà accru les exigences en matière de transparence sur les frais appliqués aux contrats d'assurance vie , grâce à la communication préalable d'une information relative à la performance de chaque unité de compte 109 ( * ) , y compris une indication des frais de gestion prélevés sur l'actif en représentation de l'unité de compte, ou encore la part des frais ayant donné lieu à des rétrocessions de commissions au profit d'intermédiaire 110 ( * ) .

Dans cette perspective, les rapporteurs relèvent avec intérêt la recommandation du récent rapport du Comité consultatif du secteur financier (CCSF) qui propose, à l'issue de ses travaux sur les nouveaux plans d'épargne retraite, d'envisager la mise en oeuvre d'un comparateur public des frais de l'assurance vie, sur le modèle des rapports de l'Observatoire des tarifs bancaires (OTB), sous réserve que « l'information tarifaire devienne plus facilement accessible » 111 ( * ) .

Ainsi, les rapporteurs estiment que cette mission pourrait, par exemple, être assurée par l'ACPR, afin d'établir à échéance régulière une estimation du coût total de l'assurance vie.

Recommandation n° 7 : publier, à échéance régulière, un comparatif des frais moyens d'assurance vie afin d'informer les épargnants sur le « coût complet » de ce produit.

Niveau d'intervention : Autorité de contrôle prudentiel et de résolution.

* 95 C'est ce que relève également une étude de la Commission européenne en 2018 sur les systèmes de distribution des produits d'investissement de détails . Si les ETF sont très accessibles et majoritairement proposés sur les prestataires de services d'investissements en ligne, ils sont quasiment absents des produits proposés par les distributeurs traditionnels, à l'exception d'un petit nombre d'établissements en Allemagne, en Espagne et des conseillers financiers indépendants au Royaume-Uni.

* 96 Financial Conduct Authority, COLL.6.6 Powers and duties of the scheme, the authorised fund manager and the depositary (obligation mise à jour le 30 juin 2019, COLL. 6.6.20 et 6.6.21).

* 97 Morningstar, 2020 US Fund Fee Study - Fees keep falling (août 2021).

* 98 Les Échos, « Les ETF affolent les compteurs », 19 juillet 2021.

* 99 Ibid.

* 100 Cette agrégation masque des évolutions annuelles différentes selon le type d'actifs. Les chiffres détaillés sont disponibles dans l'étude de Morningstar précitée.

* 101 Calcul basé sur les frais appliqués avec la méthode de pondération en fonction de la valeur de chacun des actifs.

* 102 Selon les données calculées par Ben Johnson pour Morningstar, How low can fund fees go? , août 2021.

* 103 Dans un article écrit pour Morningstar, How low can fund fees go? , août 2021.

* 104 Là-encore, avec une pondération par type d'actifs.

* 105 Euroclear, « A new dawn for Europe's retail ETFs », janvier 2018.

* 106 Les plans d'épargne retraite (PER) issus de la loi « Pacte » prennent la forme d'un contrat d'assurance vie ou d'un compte-titres.

* 107 Règlement (UE) n° 1286/2014 du Parlement européen et du Conseil du 26 novembre 2014 sur les documents d'informations clés relatifs aux produits d'investissement packagés de détail et fondés sur l'assurance.

* 108 Réponse au questionnaire des rapporteurs.

* 109 Article L. 522-5 du code des assurances.

* 110 Article A. 522-1 du code des assurances.

* 111 Rapport du Comité consultatif du secteur financier (CCSF) de 2021 sur les nouveaux plans d'épargne retraite, p. 60.