PREMIÈRE PARTIE : LES VISAGES MULTIPLES DE L'ÉVASION FISCALE

I. DE LA FRAUDE FISCALE À L'USAGE ABUSIF DU NON LEGIFÉRÉ FAVORISANT L'ÉVASION FISCALE

La complexité de la définition de l'évasion fiscale renvoie aux différents modes opératoires employés.

A. LA FRAUDE FISCALE, LA SANCTION DU MENSONGE

La fraude fiscale constitue la forme la plus visible de l'évasion. En effet, elle est la plus aisément définissable dans la mesure où elle résulte du non-respect volontaire d'une obligation fiscale dûment précisée par la loi fiscale. Pour reprendre les notions exposées dans l'introduction au rapport, la fraude fiscale est nettement contra legem .

Ainsi, l'Organisation de coopération et de développement économiques (OCDE) conçoit la fraude comme « toute action du contribuable qui implique une violation de la loi, dans le dessein délibéré d'échapper à l'impôt » 41 ( * ) .

Toutefois, il n'existe pas, en France, de définition générale de la fraude fiscale posée par les textes . Les comportements frauduleux sont ceux, considérés au cas par cas, sanctionnés comme tels par la loi ou le règlement. C'est pour cette raison que la fraude renvoie à une réalité assez éclatée, selon qu'elle concerne les particuliers ou les entreprises, d'une part, ou la manière dont elle est définie par les différentes normes fiscales, d'autre part.

Afin de préciser le périmètre de la fraude fiscale, il faut donc procéder à un recensement des situations constitutives de fraude en application des textes .

1. La fraude fiscale des particuliers, lieu commun de l'évasion

L'imaginaire collectif associe, le plus souvent, l'évasion fiscale à la fraude des particuliers . Il faut dire que les marques de défiance à l'égard du fisc ont parsemé notre histoire. Chacun garde à l'esprit le souvenir des faux-sauniers de Mayenne, ces fraudeurs à la gabelle du sel, notamment en la personne de Jean Chouan, qui allait devenir l'un des chefs de l'insurrection contre-révolutionnaire. C'est sans doute pour cette raison que le dispositif de lutte contre les comportements frauduleux des personnes physiques compte parmi les plus détaillés et les plus sévères.

a) « Pour vivre heureux, vivons cachés » ?

Dans un régime déclaratif , fondement du système fiscal français, l'impôt est établi à partir des éléments fournis par les contribuables dans les déclarations remises à l'administration. Par conséquent, la forme première de la fraude fiscale consiste à ne pas déclarer les bases imposables, qu'il s'agisse de revenus ou encore du patrimoine. La fraude semble donc répondre à cette citation, désormais proverbiale, de la fable Le Grillon de Jean-Pierre Claris de Florian : « Pour vivre heureux, vivons caché ».

Cependant, de telles pratiques, loin de garantir le bonheur du contribuable fraudeur, exposent ce dernier à d'importantes sanctions dans la mesure où elles constituent des infractions aux règles fiscales mais aussi au droit pénal.

(1) La violation des obligations déclaratives

Deux situations doivent être distinguées : celle où le contribuable ne souscrit pas ses déclarations et celle où ce dernier dépose des déclarations incomplètes ou erronées.

Avant toute chose, il faut préciser que l'application de pénalités fiscales ne permet pas, en tant que telle, de qualifier une fraude . En effet, celles-ci ne sanctionnent pas nécessairement les pratiques frauduleuses, dans la mesure où elles s'appliquent aussi aux retards de déclaration et insuffisances de bonne foi.

Ainsi, selon l'article 1728 du code général des impôts (CGI), le retard ou l'absence de déclaration conduit automatiquement à une majoration de 10 % du montant d'impôts dû, puis à 40 % en cas de persistance de l'infraction. Mais la majoration s'élève à 80 % quand l'administration découvre une activité occulte , comme lorsque des contribuables n'ont pas déclaré une activité commerciale d'achat et de revente d'objets d'art 42 ( * ) , par exemple.

De même, une majoration de 100 % des droits est prévue si le contribuable refuse tout à fait de remplir ses obligations déclaratives au point de s'opposer au contrôle fiscal (article 1732 du CGI). A titre d'exemple, une telle pénalité a été appliquée à un dirigeant de société systématiquement absent lors des visites de contrôle d'un inspecteur des impôts, ce dernier étant finalement renvoyé vers un comptable qui ne disposait d'aucune pièce de comptabilité 43 ( * ) .

En ce qui concerne les insuffisances susceptibles d'entacher les déclarations des contribuables , celles-ci peuvent résulter de simples omissions ou erreurs, mais également de véritables dissimulations. Comme en matière pénale, c'est donc l' intention du contribuable qui est prise en compte et qui permet de déterminer le montant de la pénalité. Ainsi, pour la plupart des impositions, l'article 1729 du CGI prévoit une majoration de 40 % en cas de « manquement délibéré » du contribuable 44 ( * ) et de 80 % en cas de « manoeuvres frauduleuses » ou d'« abus de droit » 45 ( * ) .

Le « manquement délibéré » découle d'une intention d'éluder une obligation fiscale . Cette intention est appréciée par l'administration puis par le juge à partir de l'attitude du contribuable, voire de ses compétences professionnelles. A cet égard, une erreur de déclaration commise par un conseiller fiscal sera plus naturellement considérée comme délibérée 46 ( * ) .

Les « manoeuvres frauduleuses », quant à elles, supposent une démarche volontaire de dissimulation de la base imposable ; selon la jurisprudence du Conseil d'État, de telles manoeuvres impliquent que le contribuable ait, « lors de la souscription de sa déclaration [...] , créé des apparences de nature à égarer l'administration dans l'exercice de son pouvoir de contrôle » 47 ( * ) . L'existence de manoeuvres frauduleuses a, par exemple, été reconnue dans une affaire où le propriétaire d'une discothèque avait mis en place une double billetterie afin de dissimuler à l'administration fiscale une partie de ses bénéfices 48 ( * ) ; comme cela s'est produit dans ce dernier cas, l'application d'une majoration pour « manoeuvres frauduleuses » peut intervenir parallèlement à une procédure pénale pour fraude fiscale.

(2) La dissimulation comme infraction pénale

(a) Le délit de fraude fiscale

Enfin, lorsque le recours au mensonge à des fins de dissimulation se fait trop évident, le droit pénal sanctionne le délit de fraude fiscale 49 ( * ) . Le texte répressif le plus couramment appliqué est l'article 1741 du code général des impôts (CGI) qui définit le délit général de fraude fiscale 50 ( * ) . Toutefois, il existe aussi des délits spéciaux de fraude fiscale , tels que l'organisation de fausse comptabilité par un professionnel 51 ( * ) , la dissimulation de revenus mobiliers 52 ( * ) ou encore le défaut de versement des retenues à la source 53 ( * ) . En outre, les articles 1746 et 1747 du CGI répriment les délits d'opposition à l'établissement ou au recouvrement de l'impôt .

Le délit de fraude fiscale sanctionne les personnes, physiques ou morales 54 ( * ) , qui se sont frauduleusement soustraites ou ont tenté de se soustraire frauduleusement à l'établissement ou au paiement de l'impôt ; les complices sont également punis 55 ( * ) . L'article 1741 du code général des impôts (CGI) pose une liste non limitative des formes que peut prendre cette infraction :

- l'omission volontaire de déclaration dans les délais ;

- la dissimulation volontaire des sommes sujettes à l'impôt ;

- l'organisation d'insolvabilité ;

- l'obstruction au recouvrement de l'impôt par toute autre manoeuvre.

A titre d'exemple, le juge pénal a condamné un promoteur professionnel qui, sous le couvert de sociétés civiles immobilières (SCI) fictives, avait dissimulé volontairement des sommes assujetties à l'impôt sur le revenu et bénéficié d'un régime fiscal auquel il n'avait pas droit, se soustrayant ainsi frauduleusement à l'établissement et au paiement d'une partie de ses impositions 56 ( * ) .

Comme les autres infractions pénales, le délit de fraude fiscale implique un élément intentionnel .

Cela signifie que, pour que le délit soit constitué, la soustraction à l'établissement ou au paiement de l'impôt doit être intentionnelle et donc que l'auteur ait été animé par une volonté de fraude. Il revient au ministère public et à l'administration d'apporter la preuve du caractère intentionnel de la soustraction 57 ( * ) .

(b) Les seize facettes de la fraude fiscale

Afin d'aider son lecteur à appréhender concrètement le délit de fraude fiscale, votre rapporteur souhaite mentionner le décret du 16 juillet 2009 58 ( * ) qui fixe les 16 critères devant amener les professionnels soumis à des obligations de déclaration de soupçon concernant les activités de blanchiment à accomplir lesdites obligations . Ces critères sont les suivants :

1) L' utilisation de sociétés écran , dont l'activité n'est pas cohérente avec l'objet ou dont le siège social est situé dans un État qui n'a pas conclu de convention permettant l'accès aux informations bancaires avec la France, ou à l'adresse privée d'un des bénéficiaires de l'opération suspectée ;

2) La réalisation d'opérations financières de sociétés dans lesquelles sont intervenus des changements statutaires fréquents, non justifiés par la situation économique de l'entreprise ;

3) Le recours à l'interposition de personnes physiques n'intervenant qu'en apparence pour le compte de sociétés ou de particuliers impliqués dans des opérations financières ;

4) La réalisation d'opérations financières incohérentes au regard des activités habituelles de l'entreprise ;

5) La progression forte et inexpliquée, sur une courte période, de sommes créditées sur les comptes nouvellement ouverts ou jusque-là peu actifs ;

6) La constatation d' anomalies dans les factures ou bons de commande ;

7) Le recours inexpliqué à des comptes utilisés comme des comptes de passage ou par lesquels transitent de nombreuses opérations tant au crédit qu'au débit et alors que les soldes sont souvent proches de zéro ;

8) Le retrait fréquent d'espèces d'un compte professionnel ou leur dépôt sur un tel compte non justifié par l'activité économique ;

9) La difficulté d'identifier les bénéficiaires effectifs et les liens entre l'origine et la destination des fonds , recours à des structures sociétaires complexes et à des montages juridiques , recours à des comptes professionnels non financiers de passage ;

10) Les opérations financières internationales sans cause juridique ou économique apparente se limitant le plus souvent à des transits de fonds en provenance ou à destination de l'étranger , notamment avec des États qui n'ont pas conclu de convention permettant l'accès aux informations bancaires ;

11) Le refus du client de produire des pièces justificatives quant à la provenance des fonds ou quant aux motifs avancés des paiements, ou l'impossibilité de produire des pièces ;

12) Le transfert de fonds vers un pays étranger suivi de leur rapatriement sous la forme de prêts ;

13) L' organisation de l'insolvabilité par la vente rapide d'actifs à des personnes physiques ou morales liées ou à des conditions qui traduisent un déséquilibre manifeste et injustifié des termes de la vente ;

14) L'utilisation régulière par des personnes physiques domiciliées et ayant une activité en France de comptes détenus par des sociétés étrangères ;

15) Le dépôt par un particulier de fonds sans rapport avec son activité ou sa situation patrimoniale connues ;

16) La réalisation d'une transaction immobilière à un prix manifestement sous-évalué .

Les cas envisagés par le décret du 16 juillet 2009 précité, qui n'est pas sans susciter quelques interrogations sur son contenu, qu'on détaille dans la partie du rapport consacrée au concours apporté par l'Autorité de contrôle prudentiel (ACP) à la lutte contre l'évasion fiscale internationale, permettent en tout cas d'appréhender les multiples visages que peut prendre la fraude fiscale .

(3) Une tentative de définition de la fraude fiscale

Ainsi, ces différents éléments offrent une vision plus précise de ce qu'est la fraude fiscale et autorisent votre rapporteur à tenter d'en poser une définition générique. Cet exercice paraît d'autant plus utile que le terme de fraude est souvent utilisé à mauvais escient, précisément parce qu'elle n'est pas définie par les textes. Aussi la fraude fiscale semble-t-elle correspondre au fait d'échapper à l'impôt par une violation intentionnelle des textes applicables, exposant de ce fait le contribuable à des sanctions .

Ceci étant dit, votre rapporteur peut revenir sur la dimension internationale de ses investigations. En effet, la fraude fiscale se révèle de plus en plus sophistiquée dans la mesure où elle recourt à la localisation d'actifs à l'étranger , et ce de manière croissante, devenant plus difficile à détecter par l'administration.

b) La dissimulation d'actifs à l'étranger : la nouvelle frontière de la fraude

(1) Non plus franchir, mais contourner les frontières

Les frontières demeurent le support privilégié de la dissimulation d'actifs . En effet, la localisation de ces derniers dans d'autres juridictions limite les investigations de l'administration française. La tâche de cette dernière est complexifiée, voire rendue impossible, par la nécessité de recourir à l'assistance des administrations étrangères pour obtenir les renseignements nécessaires à la reconstitution des bases imposables en France.

Il faut néanmoins se détacher de l'image d'Épinal présentant la fraude fiscale internationale sous les traits d'individus rivalisant d'astuce pour convoyer quelques lingots d'or ou billets, à l'insu des douaniers, dans des pays frontaliers à la fiscalité plus clémente. Comme l'a souligné M. Thierry Nesa, à la tête de la direction nationale des vérifications de situations fiscales (DNVSF) : « On ne passe plus les frontières les mallettes pleines de billets : cela n'existe quasiment plus » 59 ( * ) .

La sortie des capitaux et des actifs hors de France ne constitue pas le coeur de la fraude fiscale ; une telle opération « va laisser des traces partout, avec, en premier lieu, des virements bancaires » 60 ( * ) .

Désormais, les services de contrôle cherchent à détecter les actifs qui n'ont jamais transité par le territoire français . Ce sont bien ces derniers qui sont les plus difficiles à retrouver et à réintégrer à l'assiette taxable, ne laissant que peu d'indices de leur existence aux autorités françaises. Ils permettent ainsi aux contribuables concernés d'échapper à l'imposition des revenus qu'ils génèrent 61 ( * ) , à l'impôt de solidarité sur la fortune (ISF), à la taxation des plus-values en cas de cession, aux droits de succession le cas échéant, etc.

La nouvelle frontière de la fraude fiscale n'est donc pas celle qui se franchit, mais celle qui se contourne .

Ces capitaux ou actifs localisés à l'étranger proviennent en grande partie d' activités exercées hors de France . Il peut également s'agir d' héritages se transmettant de génération en génération depuis des temps parfois reculés ; à cet égard, M. Thierry Nesa a mentionné l'existence de cas où les biens placés en Suisse remontaient à la Révolution française 62 ( * ) !

(2) La diversité des supports de la dissimulation d'actifs à l'étranger

La récente affaire dite de la « liste HSBC », qui a succédé, et sans doute précédé, à d'autres affaires de listes permet d'illustrer le phénomène et son importance.

|

L'affaire de la « liste HSBC » La « liste HSBC » désigne les fichiers informatiques saisis dans le cadre d'une procédure judiciaire auprès d'un ancien salarié de HSBC, M. Hervé Falciani, contenant des informations sur des comptes détenus par des clients de la banque en Suisse. En 2009, le Parquet près le tribunal de grande instance (TGI) de Nice reçoit une commission rogatoire des autorités suisses concernant M. Falciani, soupçonné d'avoir dérobé à son ancien employeur des données informatiques. Dans le cadre d'une perquisition réalisée à la demande du Parquet fédéral de Berne, des fichiers cryptés sont retrouvés au domicile de celui-ci. M. Falciani affirme alors qu'il s'agit de données portant sur des comptes bancaires dissimulés en Suisse. De ce fait, les données saisies ont été transmises au ministre en charge du budget à l'initiative du procureur de la République à Nice, M. Éric de Montgolfier 63 ( * ) . Ces fichiers comprenaient près de 8 000 références bancaires , correspondant à environ 2 200 foyers fiscaux encore existants à ce jour 64 ( * ), 65 ( * ) . A partir de ces informations, l'administration fiscale a pu engager des enquêtes approfondies afin de détecter les situations frauduleuses parmi celles référencées. La direction nationale des vérifications de situations fiscales (DNVSF), spécialisée dans le contrôle des particuliers les plus fortunés et des contribuables à la notoriété avérée, a été saisie de l'affaire. Elle a commencé par examiner les 1 000 dossiers les plus importants. A la fin du mois de mars 2012, près de 500 dossiers étaient définitivement traités, portant sur plus de 700 millions d'euros de capitaux ; les impôts et pénalités mis en recouvrement à cette date s'élevaient à 130 millions d'euros 66 ( * ) . Dans certains dossiers, il a en outre été possible de recourir aux prérogatives judiciaires de la brigade nationale de répression de la délinquance fiscale (BNRDF), aussi appelée « police fiscale », afin de dénouer des contrôles que les services du contrôle fiscal, seuls, ne parvenaient pas à faire aboutir 67 ( * ) . |

Le traitement, à ce jour, de 500 dossiers de la « liste HSBC » - figurant parmi les plus importants - a permis de faire émerger des actifs auparavant dissimulés d'un montant supérieur à 700 millions d'euros . Dès lors que la liste ne concerne que quelques milliers de références bancaires, dont bon nombre ne correspondent apparemment qu'à des montants relativement modestes, il est possible d'entrevoir l'ampleur des capitaux dissimulés par des contribuables français à l'étranger 68 ( * ) (voir l'introduction au présent rapport).

A n'en pas douter, il ne s'agit que de la partie émergée de l'iceberg .

Au demeurant, le volet britannique de la liste HSBC ressort comme nettement plus consistant que sa dimension française puisque, selon les informations recueillies par votre rapporteur lors de son déplacement à Londres, les avoirs identifiés comme rattachables à des résidents du Royaume-Uni s'élèveraient à 8 milliards de livres pour les particuliers et 4 milliards de livres pour les entreprises , soit un total de 12 milliards de livres (environ 15 milliards d'euros) plus de vingt fois supérieur aux constatations faites par le ministère du budget.

A ce propos, on mentionnera encore que la « new disclosure opportunity », précurseur de notre cellule de régularisation fiscale lancée au Royaume-Uni en 2004 a pu concerner 400 000 contribuables disposant, à travers sept banques installées sur le territoire britannique, de comptes dans les centres offshore .

La « liste HSBC » concerne exclusivement des comptes bancaires non déclarés ; toutefois, les contrats d'assurance-vie souscrits auprès d'organismes établis hors de France constituent également un support privilégié de la dissimulation d'actifs et de capitaux . En effet, ces placements offrent un degré de discrétion comparable aux comptes bancaires tout en présentant une attractivité accrue du fait de leur rémunération.

La « banalité » du recours aux contrats d'assurance-vie ouverts à l'étranger semble mise en évidence par les pratiques commerciales qui les entourent. A cet égard, le Professeur Thierry Lamorlette a mentionné, au cours de son audition 69 ( * ) , « l'exemple d'un banquier genevois de très haut de gamme » commercialisant de tels contrats en France ; « en association avec des assureurs luxembourgeois, des contrats d'assurance-vie insaisissables en France étaient proposés en toute légalité ; un chef d'entreprise disposant d'au moins 3 millions d'euros d'actifs pouvait même rentrer dans le fonds d'assurance-vie ».

Toutefois, les comptes bancaires et les contrats d'assurance-vie non déclarés ouverts à l'étranger ne sauraient, à eux seuls, épuiser le sujet des supports de la dissimulation des particuliers . Ces derniers peuvent, en effet, recourir à une grande diversité d'instruments dont il paraît difficile de faire un recensement exhaustif.

Malgré tout, les investigations menées par votre rapporteur semblent appeler un traitement approfondi d'un dispositif encore trop méconnu en France et qui présente d'importantes commodités concernant la dissimulation d'actifs : les trusts .

(3) Le trust, une pratique anglo-saxonne fraudogène

(a) La dissimulation de biens dans des trusts

La dissimulation des revenus peut également faire intervenir une « relation » d'une autre nature que celle résultant d'un compte bancaire ou d'un contrat d'assurance vie : il s'agit du trust .

En effet, pratique d'origine romaine et développée au Moyen-Age, le trust n'est ni un contrat, ni un mandat, ni une personne morale. Il est constitué d'une triple « relation juridique », fondée sur la confiance, entre le constituant ( settlor ), l'administrateur en charge de la gestion du trust ( trustee ) et le bénéficiaire ( beneficiary ).

Aux termes de la Convention de La Haye du 1 er juillet 1985, l'objet du trust consiste à placer des biens sous le contrôle d'un administrateur dans l'intérêt d'un ou plusieurs bénéficiaires ou dans un but déterminé. Le titre relatif aux biens placés dans le trust est donc établi au nom du trustee qui en est propriétaire dans l'intérêt d'autrui et non pas dans le sien propre 70 ( * ) . Contrairement à la fiducie, le trust opère une dissociation de la propriété. 71 ( * ),72 ( * )

Instrument d'une grande souplesse , le trust peut être irrévocable ou révocable, selon qu'il entraîne ou non le dessaisissement définitif de la propriété des biens mis en trust par le constituant. Il peut être institué de manière simple ou discrétionnaire, selon le pouvoir dont dispose le trustee de remettre le capital, ou de distribuer les revenus placés dans le trust , aux bénéficiaires.

La création d'un trust peut viser, comme c'est souvent le cas dans les pays anglo-saxons, à répondre à des problématiques de gestion du patrimoine aussi diverses que l'épargne des frais de scolarité universitaire des enfants jusqu'à la transmission des biens en cas de succession.

Dans le domaine de l'entreprise , le cycle d'auditions a également révélé qu'il pouvait être utilisé pour des raisons de séquestration des fonds. Ainsi, M. Christophe de Margerie, président directeur général de Total, a déclaré 73 ( * ) :

« Chez Total, les [ trusts ] existent uniquement pour des raisons juridiques et non pas fiscales. J'évoquerai un seul exemple, à savoir la remise en état des sites. [...] Nous créons donc des trusts, qui sont en fait des comptes séquestres sur lesquels l'argent est déposé et ne peut être utilisé qu'en un temps et un lieu donnés, soit à la fin des concessions.

A ce moment-là, on est en mesure de récupérer les sommes en question, pour les utiliser exclusivement à la remise en état des sites ; elles ne peuvent être utilisées à d'autres fins par les États dans lesquels nous travaillons ».

Bien qu'ayant signé la Convention de la Haye, la France ne l'a pas ratifiée . En conséquence : ce dispositif n'a pas été transposé en droit interne .

Néanmoins, il n'y est pas totalement étranger. Tout d'abord, un régime de transfert de biens similaire, mais distinct, a été introduit en droit français en 2007 : la fiducie 74 ( * ) .

Puis, afin de mettre fin à une certaine insécurité juridique résultant de l'utilisation des trusts anglo-saxons 75 ( * ) , la première loi de finances rectificative pour 2011 76 ( * ) en a posé une définition accompagnée de celle de son constituant 77 ( * ) . Ensuite, elle a prévu l'imposition des trusts aux droits de mutation à titre gratuit 78 ( * ) , à l'ISF 79 ( * ) ainsi qu'à une nouvelle taxe s'agissant des trusts qui n'auraient pas été déclarés au titre de l'ISF 80 ( * ) .

Les nouvelles dispositions s'appliquent si l'une des conditions suivantes est remplie :

- le constituant, au sens fiscal français, est domicilié en France ;

- le bénéficiaire est domicilié fiscalement en France ;

- l'actif, mobilier ou immobilier, est situé en France 81 ( * ) .

Ces nouvelles règles ont été associées à des obligations déclaratives à la charge de l'administrateur concernant d'une part, la constitution, la modification, les termes ou l'extinction du trust et toutes stipulations éventuelles complémentaires, ainsi que d'autre part, l'ensemble des biens valorisés au 1 er janvier de l'année 82 ( * ) .

Toutes les transmissions à titre gratuit, réalisées par le biais d'un trust , étant désormais soumises aux droits de mutation, la violation des nouvelles règles est constitutive de fraude fiscale.

Force est de supposer que cet « outil » patrimonial anglo-saxon a donné lieu à des phénomènes massifs d'évasion fiscale . Me Claude Dumont-Beghi a ainsi qualifié les montages mis en oeuvre de « leurres » en insistant sur leur extrême opacité : « Imaginez un marionnettiste et des marionnettes : un trust fonctionne de la même manière » 83 ( * ) .

Rappelons que la création de trusts fait généralement intervenir différents territoires tels que les Iles Caïmans ou Singapour. Cet éloignement est nécessaire à toute tentative d'évasion puisque le trust est considéré en droit français comme une libéralité 84 ( * ) . En tant que donation, il est présumé rapportable à la succession. Les biens le composant doivent être déclarés au titre de l'article 1837 du code général des impôts.

Ainsi, M. Guillaume Daieff , juge d'instruction au Pôle financier du Tribunal de grande instance de Paris, a mentionné le recours aux trusts , en précisant 85 ( * ) que les informations judiciaires qu'il a eu à connaître concernaient les « droits de succession : omission de déclaration de biens meubles, notamment des actions de sociétés, omission de déclaration d'immeubles, lesquels ont tous été placés dans des trusts institués dans des paradis fiscaux tels les Bahamas, Guernesey ou Singapour . »

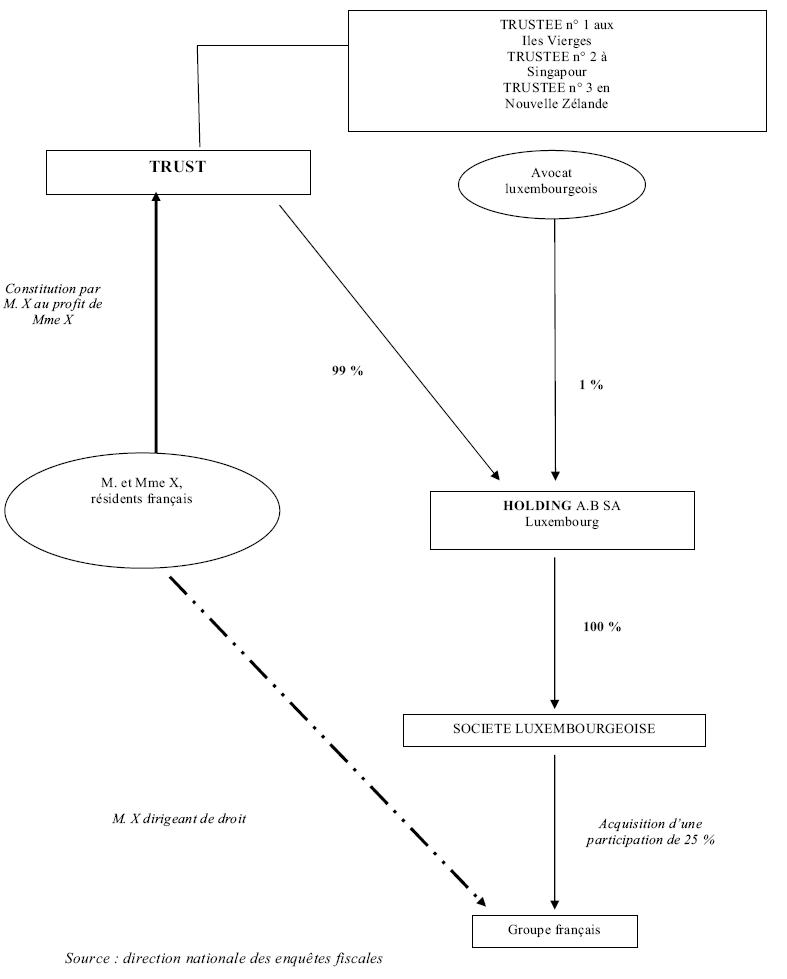

A titre d'illustration, un résident souhaitant dissimuler ses participations dans un groupe français peut les faire porter par une société étrangère, elle-même détenue par un trust ainsi que l'illustre le schéma ci-dessous. Le montage est réalisé en deux temps.

Tout d'abord, sont mises en oeuvre les modalités d'acquisition de la participation dans une société dite « cible », génératrice de revenus par le biais d'une société dite « prédatrice » étrangère. Cette acquisition est effectuée par voie d'endettement dont les intérêts d'emprunt sont déductibles.

Dans un second temps , les titres acquis sont cédés en étant exonérés de toute plus-value car la cession est accomplie par la société prédatrice et non le bénéficiaire effectif.

Dans l'exemple ci-dessous, un résident français a constitué un trust aux Iles Vierges, dont le conjoint est le bénéficiaire. Ce trust , géré par trois trustees (afin d'opacifier le schéma), crée une holding au Luxembourg et en détient 99 % des titres. Un avocat luxembourgeois intervient comme second associé à hauteur de 1 %.

La holding luxembourgeoise procède à l'immatriculation d'une société au Luxembourg dont elle est l'unique actionnaire. Cette nouvelle société, la « société prédatrice » , acquiert alors une participation à hauteur de 25 % dans le groupe français, la « société cible », par le biais d'un leveraged buy out.

En conséquence, les revenus du groupe français sont acheminés vers la société luxembourgeoise par la voie de différents dispositifs fiscaux tels que le régime mère filles, etc. Ces revenus permettent de rembourser l'emprunt de cette dernière qui a conduit à l'acquisition de la participation dans le groupe français. Ils sont diminués des intérêts d'emprunt versés à la banque au titre de leur déductibilité.

Au total, la détention de la participation du résident français tend à être masquée par l'interposition de deux structures, un trust et une société, créés à l'étranger.

De surcroît, lorsque la cession des titres interviendra, elle sera exonérée de toute imposition de la plus-value au Luxembourg.

Enfin, la portée de ces schémas d'évasion fiscale ne saurait être ignorée puisque le montage financier peut être constitué en « cascade » . Il conduit alors à la transmission automatique des biens incorporés dans le trust à un nouveau bénéficiaire en cas de décès du précédent.

Montage permettant une exonération des plus values de cession de participations

Source : direction nationale des enquêtes fiscales

(b) Une illustration du recours aux trusts : le marché de l'art

(i) La dématérialisation des oeuvres d'art dans les trusts

La dissimulation de biens dans des trusts trouve à s'appliquer dans le domaine des oeuvres d'art , ainsi que l'a souligné Me Dumont-Beghi 86 ( * ) : « L'exemple des Wildenstein nous le montre. Vous avez compris que les milliers d'oeuvres, de tableaux des Wildenstein sont intégrés dans des trusts - situés aux îles Caïman, aux Bahamas, à Guernesey - que j'ai fait émerger. C'est une technique que les Wildenstein ont utilisée de génération en génération . ».

Le caractère illégal ne réside pas dans la constitution du trust qui, indépendamment de toute cause, est licite, mais dans la tentative de dissimulation de la composition des biens placés dans le trust et de l'identité réelle du propriétaire du tableau.

D'une manière plus générale, il est apparu, lors du cycle d'auditions 87 ( * ) , que le marché de l'art constitue un terrain propice à la réalisation d'opérations d'évasion fiscale dans la mesure où l'oeuvre d'art constitue un bien meuble, difficilement traçable et estimable.

En effet, l'information des transactions n'y est pas parfaite pour des raisons tant légitimes, liées à la discrétion, qu'illégitimes lorsque l'opération relève d'une volonté d'échapper à l'impôt.

S'agissant tout d'abord des achats d'un montant « modeste » , ceux-ci peuvent constituer des techniques d'évasion ou de blanchiment de fraude fiscale. Les auditions ont mis en lumière une pratique des paiements en liquide au-delà des sommes autorisées légalement 88 ( * ) .

Quant aux peintres reconnus, l'acquisition de leurs oeuvres constitue un placement dépourvu de risque qui peut être réalisé en toute confidentialité par ceux qui cherchent à éviter l'impôt. En outre, Me Claude Dumont-Beghi 89 ( * ) a souligné la rentabilité de tels placements en faisant valoir que celle-ci « permet à ceux qui se font aider d'une banque de faire des consignations ou d'obtenir du cash. L'usage de trusts en la matière est donc une méthode de financement occulte ».

La mobilité des oeuvres et la discrétion qui peut l'accompagner constituent donc des facteurs fraudogènes . Elle peut conduire tant à des opérations :

- d' empilage , dans la mesure où il est possible de dissimuler l'existence même d'une oeuvre d'art et de procéder relativement aisément à son transfert au profit d'un tiers - y compris transfrontalier ;

- d' intégration , qui permet non seulement de dissimuler l'origine illégale des fonds mais également de posséder une oeuvre dont la valeur ne pourra que croître en raison de la renommée de son auteur.

(ii) La « nébuleuse » du marché de l'art

Il est apparu dans le cadre du cycle des auditions que certains acteurs du marché de l'art n'étaient pas prompts à accepter toute contrainte en matière de traçabilité de la propriété des oeuvres , comme l'a souligné Me Claude Dumont-Beghi 90 ( * ) .

« Tout est à organiser dans le marché de l'art. Ainsi, dans l'affaire Wildenstein, tous les meubles qui se trouvaient dans l'hôtel particulier de Daniel Wildenstein rue La Boétie ont été vendus par Christie's à Londres, alors qu'ils étaient en indivision. Le marchand s'est donc satisfait des déclarations de propriété des Wildenstein, alors que, à l'issue de la procédure, les propriétaires de plusieurs lots n'avaient toujours pas été identifiés. Certains lots n'ont pas été vendus et l'on ne sait pas où ils se trouvent. Il serait donc de l'intérêt de tous que cette grande nébuleuse du marché de l'art soit mieux organisée ».

Ce constat est également dressé par M. Bernard Salvat, directeur national des enquêtes fiscales 91 ( * ) . Il a ainsi déclaré devant votre commission : « Le sujet des oeuvres d'art est difficile pour nous. Il fut un temps où la BNI 4 avait un oeil sur ces dossiers. Ce segment est difficile à suivre parce que, vous le savez, les oeuvres d'arts sont exonérées de l'impôt de solidarité sur la fortune (ISF). Nous n'avons donc pas d'idées sur le stock de fortune représenté par les oeuvres d'art . Et il m'est impossible de placer un agent dans toutes les salles de vente ».

Pour autant, s'agissant des obligations de vigilance qui pèsent sur les vendeurs , il apparaît qu'aux termes du recueil des obligations déontologiques des opérateurs de ventes volontaires de meubles aux enchères publiques du 21 février 2012 92 ( * ) , « l'opérateur de ventes volontaires et le commissaire-priseur de ventes volontaires sont tenus à un devoir de vigilance. A cette fin, ils mettent en oeuvre l'ensemble des moyens dont ils disposent pour identifier et porter à la connaissance des autorités compétentes dans les conditions définies par la loi, les opérations susceptibles de concourir à la réalisation d'infractions telles que le trafic de biens culturels ou le blanchiment de capitaux et le financement du terrorisme ».

Cette référence laconique nous renvoie au guide pratique à l'usage des sociétés de ventes volontaires qui a pour objet de « sensibiliser les SVV aux obligations qui sont les leurs dans le cadre de la réglementation » de lutte contre le blanchiment et contre le financement du terrorisme.

Néanmoins, force est de constater une certaine impuissance de leurs tutelles (ministère de la justice et Conseil des ventes volontaires notamment), accompagnée d'obstacles aux contrôles du fait de la difficulté d'identification des détenteurs de droits et de leur origine, qui peuvent réclamer des investigations très approfondies. A cet égard, des analyses plus systématiques devraient porter sur certaines pratiques, notamment celles de retraits in extremis des ventes.

C'est ainsi, à très juste titre, que notre collègue Mme Corinne Bouchoux particulièrement experte de la question des oeuvres d'art spoliées durant l'Occupation a souligné les enjeux d'une mobilisation renouvelée pour que la lutte contre l'évasion fiscale soit aussi l'occasion de progresser dans le combat contre ces spoliations avérées ou plus méconnues.

c) S'évader tout en restant chez soi ? Le cas des faux expatriés

L'évasion fiscale emprunte parfois les voies les plus inattendues. Ainsi, il est apparu que certains contribuables parvenaient à s'expatrier fiscalement à l'étranger... Tout en restant en France ! En mars 2012, l'Union SNUI-SUD Trésor Solidaires, première organisation syndicale de la direction générale des finances publiques (DGFIP), a révélé par voie de presse la découverte de 193 cas de « faux expatriés » , représentant plusieurs millions d'euros de redressements.

L'article 4 A du Code général des impôts (CGI) indique que « les personnes qui ont en France leur domicile fiscal sont passibles de l'impôt sur le revenu en raison de l'ensemble de leurs revenus » 93 ( * ) . Précisément, les « faux expatriés » prétendent avoir transféré leur domicile fiscal à l'étranger afin de bénéficier de régimes fiscaux plus favorables mais continuent, dans les faits, à mener leur vie réelle en France .

A cet égard, M. Thierry Nesa a précisé que « les faux expatriés sont surtout nombreux dans nos départements limitrophes de pays étrangers » 94 ( * ) . Pour autant, ces « faux expatriés » peuvent résider dans d'autres localisations françaises, et notamment à Paris ; il a, par exemple, été rapporté à votre commission d'enquête le cas d'un individu, officiellement domicilié en Belgique, qui vivait en réalité à Paris avec son ex-épouse dans l'appartement dont il lui avait laissé l'entière propriété lors d'un divorce opportunément prononcé quelques mois avant le transfert de son domicile fiscal.

La « fausse expatriation » est symptomatique du dilemme auquel sont confrontés nombre d'exilés fiscaux ; la volonté de réduire sa charge fiscale se heurte bien souvent à la difficulté d'abandonner un pays où l'on a noué la majeure partie de ses liens affectifs ou centres d'intérêt et qui présente également de nombreuses facilités en matière d'éducation, de culture, mais aussi de santé.

En tout état de cause, les 193 « faux expatriés » recensés ne représentent qu'une partie du phénomène ; aussi, M. Vincent Drezet, secrétaire national de l'Union SNUI-SUD Trésor Solidaires, a déploré, lors de son audition : « Malheureusement, le nombre des faux expatriés fiscaux français ne se limite pas à 200 » 95 ( * ) . Cette situation n'est certainement pas sans lien avec la difficulté pour l'administration d'apporter la preuve de la « fausse expatriation » , mise en évidence par M. Thierry Nesa : « Le problème est que la preuve est extrêmement difficile à apporter. Le juge administratif nous demande de produire une preuve formelle qu'il nous est difficile de matérialiser, sauf à avoir des constats de police judiciaire » 96 ( * ) .

De fait, l'identification des faux expatriés ne semble pas à la mesure d'un phénomène qui n'est sans doute pas ciblé prioritairement par le contrôle fiscal.

2. La fraude fiscale des entreprises : du petit entrepreneur à la multinationale

Si la fraude des particuliers constitue le lieu commun de l'évasion fiscale, il en est un autre, tout aussi discutable, concernant les entreprises. A plusieurs reprises, votre rapporteur a été confronté à l'affirmation suivante : afin de réduire leur charge fiscale, les entreprises optimisent leur imposition mais ne fraudent pas .

Les travaux de votre rapporteur n'aboutissent pas à la même conclusion. Les données relatives aux sanctions des pratiques frauduleuses qu'il détient montrent bel et bien que la fraude fiscale des entreprises existe , notamment en ce qui concerne l'impôt sur les sociétés. Toutefois, une analyse approfondie de ces mêmes données fait apparaître une situation surprenante : la fraude fiscale des entreprises serait principalement le fait des petits entrepreneurs... Certes, les grandes entreprises disposent de moyens pour procéder à l'optimisation à visage légal plutôt qu'à la fraude ; mais la quasi-absence d'entreprises de taille significative dans les sanctions prononcées pour fraude fiscale vaut d'être relevée alors même que les redressements fiscaux montrent que les enjeux financiers sont plutôt de leur côté.

a) Une fraude fiscale des entreprises principalement sanctionnée chez les petits entrepreneurs...

Evaluer l'ampleur de la fraude fiscale des entreprises présente une difficulté indéniable. Toutefois, les données dont dispose votre rapporteur indiquent clairement qu'il ne s'agit pas d'un phénomène négligeable.

Il suffit, pour ce faire, de se reporter au bilan d'activité pour l'année 2011 de la Commission des infractions fiscales (CIF), qui est obligatoirement saisie pour avis des plaintes que souhaite déposer l'administration pour fraude fiscale. Ainsi, il apparaît que les montants fraudés ayant donné lieu à une procédure pénale se sont élevés à 112,53 millions d'euros au titre de l'impôt sur les sociétés (IS). De même, la fraude à la taxe sur la valeur ajoutée (TVA) poursuivie, qui intervient nécessairement dans un cadre commercial, a représenté 272,18 millions d'euros 97 ( * ) .

Répartition par impôts et taxes des dossiers poursuivis pénalement à l'initiative de l'administration fiscale

|

Droits visés pénalement* |

Nombre d'affaires en cause |

Moyenne par dossier* |

|

|

Taxe sur la valeur ajoutée |

272 180 334 |

776 |

350 747 |

|

Impôt sur les sociétés |

112 532 934 |

386 |

291 536 |

|

Impôt sur le revenu |

38 902 180 |

206 |

188 845 |

|

Droits d'enregistrement |

396 359 |

1 |

396 359 |

|

Taxes diverses |

267 361 |

2 |

133 680 |

|

TOTAL |

424 279 168 |

924 |

459 176 |

* En euros

Source : Rapport d'activité de la commission des infractions fiscales en 2011.

Néanmoins, les comportements frauduleux ayant fait l'objet de poursuites pénales ne constituent qu'une faible partie de la fraude . En effet, cette dernière ne donne pas systématiquement lieu, loin s'en faut, au dépôt d'une plainte par l'administration.

Par ailleurs, votre rapporteur a été surpris de constater que la grande majorité des plaintes déposées par l'administration pour fraude fiscale concernaient de petits entrepreneurs . Sur les 924 dossiers donnant effectivement lieu à un dépôt de plainte devant la justice, 272 concernaient des entreprises du bâtiment et 73 des activités de vente ou de réparation d'automobiles. Ce constat est renforcé par la faiblesse des montants moyens fraudés : 350 747 euros au titre de la TVA et 291 536 à celui de l'IS.

Cela conduit votre rapporteur à s'interroger sur l'effectivité de la répression de la fraude des grandes entreprises dans la mesure où celle-ci est loin d'être négligeable et semble porter sur des montants importants comme il va s'attacher à le montrer . Mais, avant cela, votre rapporteur souhaite s'arrêter sur une fraude aux caractéristiques singulières : la fraude à la TVA.

b) La fraude à la TVA : massive, variée et de plus en plus complexe

La TVA représente de loin la première recette fiscale de l'État : son produit constitue 48 % des recettes nettes de l'État en 2011 . C'est pourquoi il est particulièrement important d'analyser l'ampleur et les caractéristiques de la fraude à cet impôt.

En réponse à la demande de la commission des finances de l'Assemblée nationale, la Cour des comptes a récemment réalisé une enquête sur la gestion et le contrôle de la TVA . Votre commission d'enquête a pu entendre à ce sujet M. Christian Babusiaux, président de la première chambre de la Cour des comptes, afin de tirer de ce rapport, rendu à la fin du mois de février 2012 98 ( * ) , les enseignements concernant la fraude.

Il apparaît que la fraude à la TVA est croissante et massive, et paradoxalement mal connue du fait de sa diversité et de sa complexité.

La Cour des comptes estime que la fraude à la TVA est passée entre 2000 et 2006 de 5,2 à environ 10 milliards d'euros et s'est stabilisée depuis à ce niveau, qui représente aujourd'hui entre le quart et le tiers de la fraude fiscale totale . Ainsi, la fraude à la TVA représente proportionnellement le double de son poids dans les prélèvements obligatoires : ceci suggère que le taux de fraude sur la TVA pourrait être environ deux fois supérieur à la moyenne de notre fiscalité, conclusion suspendue, il faut le souligner, à la significativité des redressements opérés sur les autres prélèvements.

Si la France n'est pas la plus touchée des pays de l'UE par cette fraude, sa situation semble s'être dégradée selon la Cour : les droits redressés stagnent autour de 3 milliards d'euros depuis 2000 quand les recettes nettes de TVA ont augmenté de 22 % sur la période. Seule une petite moitié de ces droits redressés est effectivement recouvrée et, d'ailleurs, le quart de ces recouvrements serait sans enjeu budgétaire pour l'État puisqu'ils portent sur de simples décalages dans le temps n'affectant que la trésorerie de l'État.

La Cour justifie notamment cela par l'évolution très rapide de la fraude à la TVA, qui se nourrit de la dématérialisation des flux et du développement des très petites entreprises.

La connaissance détaillée de la fraude à la TVA reste très insuffisante, c'est pourquoi la DGFIP a lancé des contrôles fiscaux aléatoires sur grande échelle, prélude à l'établissement d'une cartographie et d'une typologie sectorielle.

Il s'agit incontestablement d'une fraude très diverse dans ses caractéristiques , de la plus fruste (activités occultes de type marché noir, fausses factures, fausses déclarations 99 ( * ) ) à la plus complexe (à dimension internationale, ou dématérialisée).

Instituée en 1954, la TVA est un impôt sur la consommation, directement proportionnel au prix des biens et services. C'est en théorie un impôt relativement simple et son mode de perception fractionné à chaque étape de la création de valeur ajoutée le rend neutre pour les entreprises: les opérateurs économiques vendent et achètent des biens taxés à l'impôt ; ils collectent pour le compte de l'État la TVA facturée à leurs clients mais en déduisent la TVA que leurs fournisseurs leur ont facturée 100 ( * ) . L'assujetti liquide lui-même la TVA : si la TVA collectée est supérieure à la TVA déductible, il paye une TVA nette ; sinon, un crédit de TVA apparaît qui peut être imputé sur les déclarations fiscales ultérieures ou être remboursé par l'État.

Le mécanisme de collecte repose donc en grande partie sur les entreprises qui déclarent leur chiffre d'affaires et calculent le montant de TVA à acquitter.

En principe, le risque de fraude se trouve dilué par le mode de perception fractionné : la TVA collectée et reversée à l'État par un opérateur économique en amont (qu'il pourrait être tenté de minorer) est aussi la TVA déduite en aval par son client (lequel pourrait être enclin à la majorer). Ces recoupements assurent un mécanisme d'auto-surveillance spontané, qui trouve néanmoins ses limites en cas de connivence entre le fournisseur et son client.

Une autre caractéristique de la TVA la rend moins sensible à l'évasion fiscale : son assiette est peu mobile comparativement au capital ou au travail qualifié.

Néanmoins, la complexité du régime fiscal français de la TVA , qui résulte des aménagements progressivement apportés à ses principes fondateurs, nuit au contrôle de cet impôt et, de fait, encourage la fraude .

Ainsi, même si la TVA est l'impôt le plus harmonisé à l'échelle communautaire, les règles européennes 101 ( * ) laissent une certaine latitude aux États membres dans le choix des taux : chaque État adopte un taux normal qui ne peut être inférieur à 15 %. Un ou deux taux réduits sont possibles, qui ne peuvent être inférieurs à 5 %, pour certains biens et services désignés. Mais des dispositions particulières autorisent les États à appliquer divers taux qui étaient déjà en vigueur au 1 er janvier 1991 102 ( * ) et qui dérogent à ces règles : taux zéro, taux super-réduits (inférieurs à 5 %), taux « parking » 103 ( * ) compris entre 12 et 15 %. Enfin, des dérogations sont prévues pour l'outre-mer. Ainsi, quand d'autres pays européens (comme l'Allemagne, le Danemark ou les Pays-Bas) ont choisi de n'avoir que deux taux différents, la France compte 10 taux de TVA : quatre principaux (taux normal à 19,6 %, taux réduits à 5,5 % et, depuis le 1 er janvier 2012, à 7 % et taux super-réduit à 2,1 %), quatre en Corse et deux outre-mer. Cette diversité des taux est de nature à alimenter la fraude : ainsi, il n'est pas évident d'établir la distinction entre les produits alimentaires, soumis au taux de TVA à 5,5 %, et les produits alimentaires préparés en vue d'une consommation immédiate, désormais 104 ( * ) taxés à 7 %.

Par ailleurs, les États de l'UE peuvent adopter des modalités simplifiées d'imposition et de perception de la TVA pour les petites entreprises, sous certaines conditions 105 ( * ) . La France a défini, à côté du régime réel normal, trois autres régimes simplifiés en fonction du chiffre d'affaires ou du secteur d'activité : le régime simplifié d'imposition (RSI), le régime simplifié agricole (RSA) et la « franchise de base » (pour les micro-entreprises, par exemple celles des auto-entrepreneurs). Du fait de la prédominance des petites et moyennes entreprises dans le tissu économique français, ces régimes particuliers concernent en fait une grande majorité des entreprises dont les opérations sont imposables à la TVA : en effet, 71 % des entreprises en bénéficient, soit 41 % pour le RSI, 10 % pour le RSA et 20 % pour le régime des micro-entreprises (dont certaines peuvent être tentées de sous-déclarer leur chiffre d'affaires pour échapper aux obligations fiscales déclaratives). Ce recours majoritaire aux régimes particuliers ne contribue pas à simplifier le contrôle de la TVA, d'autant que le stock d'entreprises « imposables » a augmenté de plus de 1,2 million entre 1999 et 2010.

Enfin, un dernier facteur de complexité tient au fait que l'assiette de la TVA ne couvre pas la totalité des activités économiques . Pour diverses raisons, sont ainsi exonérées les activités internationales, de santé, d'enseignement, d'une majorité d'opérations bancaires et d'assurance... Ainsi, 20 % des redevables de la TVA sont des redevables partiels : ils réalisent des opérations situées dans le champ de la TVA mais dont certaines sont exonérées. D'autres sont des assujettis partiels : ils réalisent des opérations sont certaines sont dans le champ de la TVA, d'autres en dehors. De surcroît, certaines entreprises peuvent bénéficier d'une franchise de TVA qui les dispense de taxe en dessous d'un certain seuil de chiffre d'affaires.

En outre, les évolutions économiques récentes (dématérialisation et mondialisation) offrent de nouvelles opportunités de fraude à la TVA , brouillant les frontières entre États, entre particuliers et entreprises ou entre biens et services.

Le développement du commerce électronique 106 ( * ) signifie qu'un nombre croissant de ventes se fait par un réseau dématérialisé. Lorsqu'une telle vente est suivie d'un flux physique de biens, le risque de fraude est limité, dans la mesure où la marchandise transite normalement sous couvert de documents de circulation douaniers et où la TVA est collectée, sauf fausse déclaration, lors du passage des frontières. En revanche, lorsque la vente concerne des biens ou services dématérialisés, par exemple par le biais de téléchargements en ligne , aucun contrôle douanier ne peut se faire sur un flux physique, ce qui déconnecte la facturation de toute réalité matérielle et complique la détection de la fraude.

L'intégration commerciale croissante favorise aussi les opportunités de fraude. Ainsi, au sein du marché unique européen, une fraude « carrousel » s'est développée à partir du régime dit « 42 » de franchise de TVA sur les importations de marchandises immédiatement suivies de réexpédition vers un autre État membre: des sociétés établies dans différents États membres, et souvent créées à cette fin, réalisent entre elles des opérations permettant de détourner la TVA. Ainsi, une entreprise A (par exemple en France) acquiert un bien auprès d'une entreprise B établie dans un autre État membre (vente qui est exonérée de TVA, puisqu'elle constitue une livraison intracommunautaire), puis le revend (en facturant la TVA) à une entreprise C en France. L'entreprise A collecte ainsi la TVA mais ne la reverse pas à l'État, ni à son fournisseur (puisque la vente était exonérée). L'entreprise C, pour sa part, demande le remboursement de la TVA qu'elle a acquittée (ou la déduit) et peut ensuite revendre les marchandises à l'entreprise B (ou à toute autre entreprise située dans un autre État membre) en exonération de TVA, ce qui permet d'enclencher un second tour de fraude (d'où l'expression de « carrousel »).

Avant que les administrations fiscales des différents pays se soient aperçues de la supercherie, les sociétés fraudeuses disparaissent et les trop-perçus de TVA sont détournés par les véritables commanditaires de la fraude, qui se cachent derrière les gérants fictifs de ces sociétés-boîtes aux lettres. En matière de carrousels de TVA , la Cour des comptes indique d'ailleurs que les redressements demeurent faibles et, en tout état de cause, ne donnent lieu à quasiment aucun recouvrement comptable pour le budget de l'État.

Ce système de « carrousel » appliqué à des transactions dématérialisées est particulièrement difficile à déjouer pour les administrations : c'est ainsi que la fraude aux quotas de CO 2 (qui sont des droits d'émission de dioxyde de carbone acquis ou cédés par les entreprises européennes selon qu'elles dépassent ou non leur plafond d'émissions 107 ( * ) ) a pu faire perdre 1,6 milliard d'euros au Trésor français en quelques mois (de l'automne 2008 à l'instruction fiscale de juin 2009 permettant d'exonérer de TVA les quotas de CO 2 ). Des sociétés, coquilles quasi vides créées pour l'occasion, ont acheté hors taxes, conformément aux règles communautaires, des quotas de CO 2 dans un État membre, les ont revendus en France en facturant la TVA à 19,6 % sans la reverser à l'administration fiscale et ont relancé ce circuit en réinvestissant le produit de la fraude. Les montants détournés ont ensuite été transférés vers des États ou territoires non coopératifs... L'affaire a pu durer plusieurs mois du fait que la direction des grandes entreprises, rattachée à la direction générale des finances publiques, continuait à rembourser de la TVA, n'étant pas informée des anomalies détectées par les directions de contrôle, ce qui, comme l'a suggéré M. Christian Babusiaux, traduit un défaut de structuration et de pilotage au sein de la DGFIP.

Selon l'analyse de la Cour des Comptes, la fraude sur les véhicules d'occasion en provenance des pays de l'UE, très répandue 108 ( * ) , illustre également les insuffisances du dialogue entre les services gestionnaires et de contrôle . Cette fraude repose sur l'usage abusif du régime dérogatoire de TVA sur la marge prévu pour s'appliquer aux biens d'occasion achetés auprès d'un non redevable (personne non assujettie ou assujettie mais n'ayant pu déduire la taxe afférente à l'achat du bien dans la mesure où la livraison du bien est exonérée) : le fraudeur revend un véhicule d'occasion 109 ( * ) acheté dans un autre État membre en prétendant que cette vente est passible d'une TVA sur la marge (donc sur la différence entre le prix de vente et celui d'achat) alors que la TVA devrait normalement frapper le montant total de la vente. Cette perte fiscale pour le Trésor assure au revendeur un avantage-prix, puisqu'il peut ainsi vendre le véhicule TTC moins cher que ses concurrents. Ce type de fraude peut être détecté par l'analyse formelle des documents que l'acquéreur doit fournir à l'administration fiscale pour l'immatriculation en France du véhicule : l'acquéreur doit notamment produire la facture d'achat et obtenir un quitus fiscal auprès du service des impôts des entreprises (SIE). Or les SIE n'alertent pas toujours les services de contrôle d'une possible fraude, que la Cour des comptes juge pourtant susceptible d'être déjouée.

La fraude à la TVA prend donc diverses formes, mais, dans ses formes les plus élaborées, se déploie le plus souvent sous la forme de circuits passant par plusieurs États membres de l'UE. Cette dimension communautaire de la lutte contre la fraude à la TVA sera évoquée plus loin.

c) Une évasion fiscale des grandes entreprises trop ignorée

Comme votre rapporteur l'indiquait précédemment, la fraude fiscale concerne également les grandes entreprises . Mais il est vrai qu'elle est souvent plus délicate à appréhender comme telle, prenant souvent des voies plus sophistiquées que la fraude des particuliers ou des petits entrepreneurs et passant par des procédés d'évasion fiscale répréhensibles fiscalement mais se prêtant moins à des poursuites pénales, que ce soit pour des raisons pratiques ou pour des raisons juridiques.

Pour établir un parallèle avec les « faux expatriés », il est possible de mentionner l'exemple, rapporté par M. Olivier Sivieude, directeur des vérifications nationales et internationales (DVNI) 110 ( * ) , à votre commission d'enquête, des « établissements stables, c'est-à-dire les sociétés qui, exerçant leur activité depuis un autre pays, généralement à fiscalité privilégiée, réalisent des prestations en France sans pour autant y posséder d'établissement payant - en tout cas, pas de manière substantielle - des impôts sur ses bénéfices ». Ainsi, malgré une présence économique en France, certaines entreprises n'y remplissent aucune obligation fiscale .

En réalité, la spécificité de la fraude fiscale des grandes entreprises réside dans l'utilisation, à des fins de contournement de l'impôt, de techniques de gestion habituellement utilisées par l'ensemble des entreprises, techniques avec lesquelles on entre dans le domaine de l'évasion fiscale . Il en va ainsi, par exemple, des prix de transfert. Si le recours à ces derniers entre dans la gestion normale des firmes multinationales, ils peuvent être utilisés à des fins d'évasion fiscale et représenter des pratiques fondamentalement frauduleuses mais qui, plus formellement, peuvent être présentées comme devant échapper à cette qualification.

Il est alors possible de se référer à l'audition de M. Christian Chavagneux 111 ( * ) , journaliste à Alternatives économiques, lorsque celui-ci a cité l'étude réalisée par les économistes américains Simon Pak et John Zdanowicz (mentionnée dans l'introduction au présent rapport) sur les prix de transfert pratiqués par les entreprises imposées aux États-Unis 112 ( * ) . Ainsi, M. Christian Chavagneux a mentionné les exemples « des seaux en plastique [venus] de Tchéquie, [passés] par un paradis fiscal, et [arrivés] aux États-Unis avec une valeur de près de 1 000 dollars le seau » ou encore « des missiles sortis des États-Unis à destination d'Israël y arrivaient, après être passés par un paradis fiscal, au prix de 50 dollars » . Dans ces cas, la manipulation frauduleuse est évidente et ne saurait être attribuée à un désaccord entre les entreprises concernées et l'administration au sujet de la méthode à retenir pour évaluer les prix de transfert pratiqués 113 ( * ) ...

Même si les études de ce type portées à la connaissance de votre rapporteur concernant d'autres pays, et notamment la France, ne comportent pas de chiffrages, des situations comparables existent en dehors des États-Unis, dont l'efficacité de l'administration fiscale est unanimement reconnue.

Enfin, il peut être intéressant de clore cette brève analyse de la fraude fiscale des entreprises par la citation d'un chiffre mentionné par M. Antoine Peillon 114 ( * ) , journaliste au journal La Croix ; celui-ci estime à 590 milliards d'euros les avoirs français dissimulés dans les paradis fiscaux, dont 370 milliards par les entreprises . Si tel est bien le cas, la fraude fiscale des entreprises, à l'inverse des idées répandues jusqu'à présent, constitue bien un phénomène massif. Même les 125 millions d'euros fraudés recouvrés par la direction des vérifications nationales et internationales (DVNI) en 2005, si l'on en croit le rapport du Conseil des prélèvements obligatoires de mars 2007 sur la fraude aux prélèvements obligatoires 115 ( * ) , pourraient sembler représenter bien peu de chose 116 ( * ) .

Ce n'est donc pas parce que les sanctions sont rares que la fraude des grandes entreprises n'existe pas . Un triple problème existe en fait : celui de la qualification de faits qu'il est possible, étant donné les moyens employés par les entreprises pour éluder leurs obligations fiscales, de soustraire à la qualification de fraude ; celui de la volonté, l'imputation d'une fraude pouvant affaiblir sérieusement la réputation d'entreprises opérant face à des concurrentes qui pourraient en tirer des avantages compétitifs qu'on ne souhaite pas leur « offrir », préoccupation d'une certaine façon légitime d'éviter l'application d'une sorte de double-peine ; celui, enfin, de la détection des faits.

A cet égard, votre rapporteur souhaiterait citer à nouveau M. Olivier Sivieude qui a clairement indiqué à votre commission d'enquête qu' « il est extrêmement difficile de démanteler [les] schémas d'optimisation fiscale [des grandes entreprises] , d'abord parce qu'il faut les trouver, ensuite parce qu'il faut prouver qu'elles n'ont pas respecté la loi, enfin parce que leurs avocats et leurs directeurs fiscaux sont très compétents ».

3. La sanction limitée du « cas-limite » : l'abus de droit

On a déjà largement évoqué l'abus de droit dans la partie introductive au présent rapport pour montrer qu'avec l'acte anormal de gestion, il jetait dans notre système juridique les bases d'une répression de l'évasion fiscale, c'est-à-dire du vaste domaine où l'évasion fiscale peut, du fait des lacunes de la loi fiscale, pervertir la liberté de choix de la voie la moins imposée qui se manifeste par la soustraction indue à des dettes fiscales légitimes. On entre alors pleinement dans cet infra-legem pourtant répréhensible qui est la zone de l'évasion fiscale, notamment de l'évasion fiscale internationale.

On n'y reviendra ici que pour apporter quelques précisions sur les aspects techniques de la procédure et souligner à nouveau ses limites pour appréhender dans leur totalité les faits d'évasion fiscale.

Force est de constater que l'abus de droit est sanctionnable dans des conditions analogues à la fraude : les redressements opérés à la suite d'abus de droit donnent lieu à une majoration de 80 % 117 ( * ) , pareille à celle appliquée aux « manoeuvres frauduleuses ».

Cependant, l'abus de droit ne se confond pas toujours avec la fraude. Si le contribuable détourne à son profit le droit applicable à la seule fin de réduire sa charge fiscale , il peut arriver que le contribuable désireux d'optimiser son imposition soit victime d'un excès de confiance en son « astuce » et applique le droit au point d'entrer en contradiction avec sa finalité, sans pour autant être animé par une intention frauduleuse .

L'abus de droit présente une utilité théorique qui semble toute particulière en matière d'évasion fiscale internationale . Comme l'a indiqué M. Olivier Sivieude, qui dirige la direction des vérifications nationales et internationales (DVNI) 118 ( * ) , « le dispositif d'abus de droit, [...] n'est pas spécifique aux questions internationales mais est extrêmement utile en la matière ». Au demeurant, on a montré que son concept a pu inspirer des dispositifs particuliers spécifiquement adoptés pour combattre ces pratiques.

En effet, l'abus de droit permet de sanctionner des pratiques qui ne sont pas expressément qualifiées de frauduleuses par les textes applicables tout en étant évidemment abusives . Outil assurément indispensable dans la mesure où le principal défi aujourd'hui lancé aux finances publiques ne réside pas dans la fraude fiscale, même si celle-ci est condamnable, mais dans les comportements fiscaux qui, tout en n'étant a priori pas illégaux, n'en sont pas moins abusifs . Mais outil manquant de puissance comme on va le montrer .

a) L'abus de droit, une notion juridique complexe et évolutive

Fondamentalement, la procédure d'abus de droit permet à l'administration fiscale d'écarter les actes juridiques 119 ( * ) :

- soit, qui ont un caractère fictif ;

- soit, qui ont pour but exclusif d'éluder ou d'atténuer les charges fiscales en s'appuyant sur une application littérale des textes, mais contraire à l'intention de leurs auteurs .

Bien évidemment, c'est cette seconde hypothèse qui se révèle utile lorsqu'il s'agit de lutter contre les montages d'optimisation fiscale abusifs.

La procédure d'abus de droit est prévue à l' article L. 64 du livre des procédures fiscales (LPF) 120 ( * ) . Le dispositif actuel, issu de la loi de finances rectificative pour 2008 121 ( * ) , constitue le fruit d'une longue évolution, fortement influencée par la jurisprudence. En effet, au cours des dernières années, celle-ci s'est attachée à en combler les lacunes afin d'en faire un instrument pleinement efficace contre l'évasion fiscale.

(1) Quelques rappels historiques

C'est en 1867 que l'abus de droit apparaît pour la première fois, dans une décision de la Cour de cassation 122 ( * ) . La Haute Juridiction avait alors estimé que l'administration fiscale devait percevoir l'impôt à raison de la réalité de l'acte générateur de l'impôt , en particulier du véritable caractère des stipulations contractuelles ; de ce fait, les apparences juridiques susceptibles de masquer cette réalité devaient pouvoir être écartées . L'origine de l'abus de droit permet donc de comprendre pourquoi celui-ci ne trouvait, initialement, à s'appliquer qu'aux seuls contrats et conventions : c'est du fait d'abus constatés dans les pratiques contractuelles que cette notion a été créée par la jurisprudence.

Ce champ d'application restreint a été préservé lors de la consécration législative de l'abus de droit par la loi du 13 janvier 1941 123 ( * ) , mais également lors de la généralisation de la procédure d'abus de droit à tous les impôts d'État par la loi du 27 décembre 1963 124 ( * ) . Ce périmètre est resté inchangé lors de la réforme de l'article L. 64 du LPF par la loi dite Aicardi de 1987 125 ( * ) , qui ne concernait que le renforcement des garanties des contribuables dans le cadre de la procédure d'abus de droit 126 ( * ) .

(2) Des lacunes de l'abus de droit comblées par des interventions du juge

Ne trouvant à s'appliquer qu'aux seuls contrats et conventions, la procédure d'abus de droit ne permettait pas d'embrasser des pratiques abusives recourant à d'autres instruments juridiques 127 ( * ) . Par conséquent, la jurisprudence a développé dans le domaine fiscal la notion de fraude à la loi , qui se caractérise par un détournement de l'objet de la loi, afin de combler les lacunes des dispositions de l'article L. 64 du LPF.

Dès 1981, le Conseil d'État, dans un arrêt du 10 juin 1981 128 ( * ) , a étendu la procédure de l'abus de droit aux cas de fraude à la loi , c'est-à-dire aux actes qui « n'ont pu être inspirés par aucun motif autre que celui d'éluder ou atténuer les charges fiscales que l'intéressé, s'il n'avait pas passé ces actes, aurait normalement supportées ». La fraude à la loi est ainsi devenue un cas de mise en oeuvre de la procédure de répression de l'abus de droit 129 ( * ) .

Enfin, avec la décision Société Janfin du Conseil d'État du 27 septembre 2006 130 ( * ) , le recours à la notion de fraude à la loi dans le domaine fiscal s'est développé mais se trouve désormais placé en dehors du cadre de la procédure de l'abus de droit . Cet arrêt a permis à l'administration de déclarer inopposables certains actes, sur la base des critères de la fraude à la loi, sans que le contribuable bénéficie de garanties équivalentes, notamment la faculté de saisir le comité consultatif pour la répression des abus de droit.

Cette évolution jurisprudentielle est à situer en parallèle de la jurisprudence de la Cour de justice de l'Union européenne sur la notion de fraude à la loi, en matière de taxe sur la valeur ajoutée .

Le Conseil d'État a ainsi voulu unifier les deux concepts très proches de l'abus de droit et de la fraude à la loi en matière fiscale. Cependant, les procédures applicables selon que l'un ou l'autre était invoqué ne présentaient pas les mêmes garanties pour les contribuables . En cela, la coexistence de l'abus de droit et de la fraude à la loi était problématique, appelant nécessairement la réforme qui allait intervenir en 2008.

(3) La réforme de la procédure d'abus de droit en 2008

Les conclusions du groupe de travail présidé par M. Olivier Fouquet, auditionné par votre commission, indiquait que « les jurisprudences récentes du Conseil d'État, de la Cour de Cassation et de la CJCE ont conduit à un renouvellement de la définition jurisprudentielle de l'abus de droit qui a jeté le trouble dans l'esprit des contribuables et de leurs conseils » et appelait donc à ce que la procédure d'abus soit applicable à tous les impôts (pas seulement du fait de la jurisprudence qui a étendu la notion d'abus de droit) et à tous les actes (pas seulement aux contrats), avec les mêmes garanties dans tous les cas pour le contribuable .

Suivant ces recommandations, une refonte de la procédure de l'abus de droit a été effectuée par la loi de finances rectificative pour 2008 précitée par laquelle le législateur a unifié l'abus de droit et la fraude à la loi et donné à l'article L. 64 du LPF sa rédaction actuelle.

b) L'abus de droit appliqué à l'évasion fiscale internationale

Indubitablement, dans sa forme actuelle, l'abus de droit représente une arme dans la lutte contre l'évasion fiscale , comme l'a souligné M. Olivier Sivieude 131 ( * ) . En effet, l'ensemble des actes qui, tout en respectant à la lettre des textes, les détournent et violent l'intention de leurs auteurs dans le but exclusif de se soustraire à l'impôt peuvent être sanctionnés à ce titre.

L'adaptabilité de cet instrument a pu être partiellement démontrée lorsque l'abus de droit a permis de réprimer les formes les plus sophistiquées de l'évasion fiscale, et notamment l'utilisation de dispositifs hybrides 132 ( * ) . A cet égard, il faut rappeler l'exemple, mentionné par M. Olivier Sivieude lors de son audition, d'« une société installée en France, qui dépendait d'une société située aux Etats-Unis et réalisait des bénéfices très importants. En simplifiant les montages utilisés, on peut dire que la société installée en France, qui avait donc de l'argent, pouvait en distribuer à sa filiale créée au Luxembourg, les sommes en question étant immédiatement reversées à la société française sous forme de prêts. Or, quand vous souscrivez un emprunt, vous avez des charges que vous déduisez de vos bénéfices ; vous le remboursez sous forme d'intérêts et, en vertu d'un système avec les États-Unis, les intérêts ne sont pas imposés » ; cet « exemple typique [des] produits hybrides » a pu être démantelé par la direction des vérifications nationales et internationales (DVNI) sur le fondement de l'abus de droit.

Ainsi l'abus de droit apparaît-il à l'intervenant comme un « instrument extrêmement puissant de lutte »133 ( * ) contre l'évasion fiscale, en particulier des entreprises.

Cette appréciation a été nuancée dans l'introduction au présent rapport.

A cet égard il faut revenir sur l'une de ses principales faiblesses.

c) Le talon d'Achille de l'abus de droit : démontrer le but exclusivement fiscal d'un schéma d'optimisation

Comme cela a été dit, l'application de la procédure de l'abus de droit nécessite de démontrer que le but du contribuable est exclusivement fiscal . Or, ce critère fait l'objet d'une application particulièrement problématique, notamment en matière d'évasion fiscale internationale. Sur ce point, M. Olivier Sivieude a indiqué à votre commission d'enquête que « dans une opération de montage international, il est assez facile pour les entreprises, qui connaissent évidemment ce critère, puisqu'il est mentionné dans le code général des impôts, de dire que leur but n'était pas uniquement fiscal : elles trouvent toujours un petit élément économique, elles peuvent par exemple affirmer qu'elles voulaient regrouper dans tel État toutes leurs opérations européennes, ou qu'elles souhaitaient coordonner les choses... ». Il ne fait aucun doute qu'une telle remarque peut également être formulée concernant les montages fiscaux réalisés par des particuliers.

* 41 OCDE (1987), L'évasion et la fraude fiscales internationales : quatre études .

* 42 Cf . décision du Conseil d'État du 30 mars 2011, M. et Mme A, n° 337979.

* 43 Cf . décision du Conseil d'État du 30 décembre 2009, SA Maison Bosc, n° 307732.

* 44 La réforme du régime des pénalités fiscales, opérée par l'ordonnance n° 2005-1512 du 7 décembre 2005 relative à des mesures de simplification en matière fiscale et à l'harmonisation et l'aménagement du régime des pénalités, s'est accompagnée de changements terminologiques, la notion de « mauvaise foi » laissant place à celle de « manquement délibéré » et la « bonne foi » devenant « absence de manquement délibéré ».

* 45 Cf . infra l'analyse détaillée par votre rapporteur de la notion d'abus de droit.

* 46 Cf . décision du Conseil d'État du 27 juillet 2001, M. Bernard Bancarel, n° 211315.

* 47 Cf . décision du Conseil d'État du 8 janvier 1997, M. Fattel, n° 139711.

* 48 Cf . décision du Conseil d'État du 20 février 2008, M. André A., n° 281130.

* 49 Les sanctions pénales applicables au délit de fraude fiscale viennent s'ajouter, le cas échéant, aux pénalités et sanctions pénales (intérêts de retard, majorations de droits et amendes).

* 50 Environ 1 000 plaintes pour fraude fiscale sont déposées, chaque année, par l'administration fiscale.

* 51 Art. 1772 du CGI.

* 52 Art. 1773 du CGI.

* 53 Art. 1771 du CGI.

* 54 Au titre de l'article 121-2 du code pénal, la responsabilité pénale des personnes morales peut être recherchée en tout domaine, y compris en matière fiscale.

* 55 En application de l'article 1742 du CGI et conformément aux dispositions des articles 121-6 et 121-7 du code pénal auxquels il renvoie, les complices du délit de fraude fiscale sont passibles des mêmes peines que l'auteur de l'infraction.

* 56 Cass. crim. 21 janvier 1975, Bull. cass. 1975 p. 60 n° 23.

* 57 Art. 227 du livre des procédures fiscales (LPF).

* 58 Décret n° 2009-874 du 16 juillet 2009 pris pour application de l'article L. 561-15-II du code monétaire et financier.

* 59 Cf . audition de M. Thierry Nesa, directeur de la direction nationale des vérifications de situations fiscales (DNVSF), du mardi 3 avril 2012.

* 60 Ibid.

* 61 Il faut rappeler que les résidents fiscaux en France sont imposés, au titre de l'impôt sur le revenu (IR), sur la base de leur revenu mondial (cf. article 4 A du CGI).

* 62 Cf . audition de M. Thierry Nesa précitée.

* 63 Cf . audition de M. Éric de Montgolfier, procureur général près la Cour d'appel de Bourges, du mardi 22 mai 2012.

* 64 Ces informations concernent les exercices 2006 et 2007, dates auxquelles environ 3 000 foyers fiscaux étaient impliqués, ce qui explique l'appellation de « liste des 3 000 » également donnée à la « liste HSBC ».

* 65 Cf . audition de M. Thierry Nesa précitée.

* 66 Cf . audition de MM. Philippe Parini, directeur général des finances publiques, Jean-Marc Fenet, directeur général adjoint des finances publiques chargé de la fiscalité, Jean-Louis Gautier, ancien chef du service du contrôle fiscal, du mardi 27 mars 2012.

* 67 Cf . audition de M. Bernard Petit, sous-directeur de la lutte contre la criminalité organisée et la délinquance financière à la direction centrale de la police judiciaire, du mardi 27 mars 2012.

* 68 A titre indicatif, M. Antoine Peillon, dans son ouvrage Ces 600 milliards qui manquent à la France. Enquête au coeur de l'évasion fiscale (2012), estime à 220 milliards d'euros les actifs français dissimulés par des particuliers dans les paradis fiscaux.

* 69 Cf . audition du Pr. Thierry Lamorlette et de M. Thibault Camelli, auteurs de l'ouvrage Stratégies fiscales internationales , du mardi 6 mars 2012.

* 70 Les biens du trust ne font pas partie du patrimoine de son trustee.

* 71 La dissociation est opérée entre le « legal ownership » et le « beneficial ownership ».

* 72 Cf. Rapport n° 11 (2006-2007) de M. Henri de RICHEMONT, fait au nom de la commission des lois.

* 73 Cf . audition du mardi 29 mai 2012.

* 74 La loi n° 2007-211 du 19 février 2007 introduit la fiducie, codifiée à l'article 2011 du code civil. Celle-ci est définie comme « l'opération par laquelle un ou plusieurs constituants transfèrent des biens, des droits ou des sûretés, ou un ensemble de biens, de droits ou de sûretés, présents ou futurs, à un ou plusieurs fiduciaires qui, les tenant séparés de leur patrimoine propre, agissent dans un but déterminé au profit d'un ou plusieurs bénéficiaires ». Ce régime se distingue du trust sur les modalités de son élaboration. Ainsi, la fiducie doit être établie par la loi ou par contrat, de manière expresse. De surcroît, le contrat de fiducie est frappé de nullité absolue s'il procède d'une intention libérale au profit du bénéficiaire.

* 75 La jurisprudence reconnaissait la validité de trusts constitués à l'étranger, mais il n'était pas toujours possible de qualifier les relations juridiques caractéristiques du trust au regard des catégories juridiques de droit interne pour en déduire la fiscalité applicable. De surcroît, ces incertitudes sur le régime fiscal des trusts étaient de nature à faciliter le recours à cet instrument à des fins d'évasion fiscale. Il en résultait un traitement inéquitable des contribuables selon le mode de gestion de leur patrimoine.

* 76 Cf . article 14 de la loi n° 2011-900 du 29 juillet 2011 de finances rectificative pour 2011.

* 77 Cf . article 792-0 bis du code général des impôts.

* 78 Cf. article 792-0 bis du CGI. Toute transmission d'une part déterminée par voie de donation ou succession, effectuée par l'intermédiaire d'un trust, donne lieu à l'imposition du bénéficiaire au barème de droit commun en fonction du lien de parenté qu'il a avec le constituant : le trust est donc transparent fiscalement. En cas de transmission d'une part globalement due à des bénéficiaires descendants du constituant, sans qu'il soit possible de la répartir entre eux, cette part est alors soumise au droit de mutation au taux marginal du barème, soit 45 %. Le solde est taxé à 60 %. Il convient de souligner que si le trustee est soumis à la loi d'un Etat ou un territoire non coopératif (ETNC), ou si le constituant est un résident de France au moment de la création du trust, pour les trusts créés après le 11 mai 2011, le taux de 60 % s'appliquera en tout état de cause. Le redevable des droits est alors le trustee, qui devrait les acquitter dans un délai de six mois.

* 79 Cf. article 885 G ter du CGI qui étend aux trusts le principe appliqué en matière de fiducie. Les biens et produits capitalisés d'un trust sont compris dans le patrimoine taxable du constituant pour leur valeur vénale au 1 er janvier de l'année d'imposition.

* 80 Cf. article 990 J du CGI. La taxe s'élève à 0,5 %.

* 81 Plus précisément et sous réserve de l'application des conventions fiscales, les droits de mutation à titre gratuit s'appliquent aux termes de l'article 750 ter du CGI :

- aux biens français et étrangers des donateurs ou défunts domiciliés fiscalement en France ;

- aux biens français des donateurs ou défunts non-résidents en France ;

- aux biens français et étrangers reçus par les héritiers, donataires ou légataires, domiciliés fiscalement en France à la condition qu'ils l'aient été pendant au moins six des dix années précédant celle au cours de laquelle ils reçoivent les biens.

* 82 Cf. article 1649 AB du CGI.

* 83 Cf . audition de Me Claude Dumont-Beghi du 24 avril 2012.

* 84 Cf . audition de Me Claude Dumont-Beghi du 24 avril 2012.

* 85 Cf . audition du 23 mai 2012.

* 86 Cf . audition du 24 avril 2012.