D. LES « EFFETS DE BORD » DE LA RÉFORME, INSUFFISAMMENT ANTICIPÉS PAR LE GOUVERNEMENT, ONT DESTABILISÉ CERTAINS SECTEURS

Au-delà de l'effet attendu de la réforme sur les grandes variables d'intérêt que constituent l'investissement ou l'exil fiscal, les rapporteurs ont également souhaité s'intéresser à ses éventuels « effets de bord » , en particulier pour les secteurs ayant fait état de leurs difficultés, largement relayées par la presse 170 ( * ) .

En effet, si toute réforme d'ampleur emporte nécessairement au niveau microéconomique des effets déstabilisateurs indésirables pour certains acteurs ou activités, il revient au législateur de chercher à les anticiper afin, le cas échéant, de prendre des mesures facilitant la transition vers le nouveau régime .

Dans le cadre de la transformation de l'ISF en IFI, seul le capital-risque a pu bénéficier d'une mesure de transition dédiée .

1. Le renforcement temporaire de la réduction d'impôt « Madelin », loin d'avoir contrebalancé la disparition de l'« ISF-PME », en a au contraire accentué l'effet déstabilisateur pour les gestionnaires de fonds fiscaux, faute d'accord de la Commission européenne

Si le projet de loi de finances initial pour 2018 n'en comportait aucune, un dispositif additionnel visant à renforcer la réduction d'impôt « Madelin » a finalement été introduit dans le cadre de l'examen parlementaire, dans l'objectif de contrebalancer en partie la disparition de la réduction d'impôt « ISF-PME ».

À titre de rappel, le dispositif « Madelin », créé en 1994 171 ( * ) et codifié à l'article 199 terdecies -0 A du code général des impôts, ouvre en principe droit à une réduction d'impôt sur le revenu au taux de 18 % en cas de souscription au capital de certaines PME.

Le périmètre des entreprises et fonds éligibles étant très proche de celui de la réduction d'impôt « ISF-PME », il s'agissait en principe du levier idéal pour atténuer les effets liés à la disparition de cette dernière, en particulier pour les gérants de FIP et de FCPI.

Dans cette perspective, l'article 74 de la loi de finances n° 2017-1837 pour 2018 a porté de 18 % à 25 % le taux de la réduction d'impôt pour les seuls versements effectués jusqu'au 31 décembre 2018 , tout en procédant à divers aménagements du dispositif.

L'application de ce taux bonifié était néanmoins subordonnée à la réponse de la Commission européenne permettant de considérer le dispositif « Madelin » comme étant conforme au droit de l'Union européenne. En effet, cette réduction d'impôt n'avait jamais été notifiée à la Commission européenne , en dépit des demandes répétées en ce sens de la commission des finances du Sénat 172 ( * ) .

Cette décision n'étant toujours pas intervenue, aucun versement n'a pu à ce jour bénéficier du taux bonifié , qui a finalement été prolongé d'un an dans le cadre de la loi de finances pour 2019 173 ( * ) .

Dès lors, loin d'encourager les redevables à utiliser la réduction d'impôt « Madelin », le taux bonifié transitoire a au contraire suscité des comportements attentistes de la part des redevables , qui ont préféré reporter leurs investissements - et ce d'autant plus que l'arrivée du prélèvement à la source constituait déjà un premier facteur d'incertitude.

Les données relatives aux levées de fonds des FCPI et des FIP sont de ce point de vue révélatrices : alors que la collecte au titre de la réduction d'impôt « Madelin » était en augmentation tendancielle au cours des derniers exercices, celle-ci a chuté en 2018 (- 29 %) .

Levées de fonds des FCPI et des FIP créés en année N-1 et N

(en millions d'euros)

|

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

Évolution 2017-2018 |

|

|

Au titre du « Madelin » |

363 |

378 |

416 |

451 |

502 |

355 |

- 147 |

|

Au titre de l'« ISF-PME » |

336 |

395 |

445 |

516 |

581 |

0 |

- 581 |

|

Total |

699 |

773 |

861 |

967 |

1083 |

355 |

- 728 |

Source : commission des finances du Sénat (d'après les données transmises par France Invest)

Le renforcement temporaire de la réduction d'impôt « Madelin » apparaît ainsi avoir accentué l'effet déstabilisateur de la disparition de l'« ISF-PME » pour les gestionnaires de fonds fiscaux , qui devront rapidement trouver les moyens de diversifier leurs offres.

2. Le ralentissement important des investissements solidaires causé par la disparition de l'« ISF-PME » a jusqu'à présent été compensé par les investisseurs institutionnels

Au-delà des acteurs de la gestion collective traditionnelle, l'univers de la finance solidaire a également été concerné par la disparition de la réduction d'impôt « ISF-PME ».

En effet, ce dispositif comportait un volet « solidaire » en application duquel les souscriptions au capital d'entreprises solidaires pouvaient bénéficier de la réduction d'impôt dans des conditions dérogatoires 174 ( * ) . À titre d'exemple, les investissements dans les foncières solidaires étaient éligibles au dispositif, alors que les activités immobilières en sont en principe exclues. Des dérogations analogues sont prévues dans le cadre de la réduction d'impôt « Madelin » 175 ( * ) .

À l'issue de l'exercice 2018, il apparaît sans surprise que les investissements fiscaux des particuliers au capital des entreprises solidaires ont fortement chuté (- 38 %), même si la collecte au titre de la réduction « Madelin » est en augmentation , contrairement à ce qui a été observé dans le régime de droit commun.

Investissements des particuliers au capital des

entreprises solidaires

ayant bénéficié d'une

réduction d'impôt

(en millions d'euros)

|

2017 |

2018 |

|

|

Au titre du « Madelin » |

21,5 |

32,2 |

|

Au titre de l'« ISF-PME » |

30,5 |

0 |

|

Total |

52 |

32,2 |

Source : commission des finances du Sénat (d'après les données sur les parts de capital labellisées par Finansol)

Jusqu'à présent, les investisseurs institutionnels paraissent néanmoins avoir plus que compensé ce ralentissement.

Encours global des fonds investis dans les entreprises solidaires d'utilité sociale

(en millions d'euros)

|

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

Évolution 2017-2018 |

|

177 |

220 |

259 |

295 |

324 |

367 |

428 |

484 |

558 |

651,3 |

+ 17% |

Source : commission des finances du Sénat (d'après les données sur les parts de capital labellisées par Finansol)

L'encours global des fonds investis dans les entreprises solidaires est ainsi en nette hausse (+ 17 %) en 2018, en lien notamment avec le dynamisme de l'épargne salariale solidaire.

Si le secteur dans son ensemble ne paraît donc pas déstabilisé, l'attention des rapporteurs a été attirée sur certains acteurs dont le mode de financement était très dépendant de la réduction d'impôt « ISF-PME » et dont l'évolution de la situation devra faire l'objet d'un suivi attentif, compte tenu de l'importance de leur rôle social.

3. Le secteur de la générosité publique a souffert de la disparition de l'ISF et du faible recours à la réduction d'impôt « IFI-dons », qui n'avait pas été anticipé

La situation des acteurs de la générosité publique paraît plus préoccupante.

En effet, si la réduction d'impôt « ISF-dons » a bien été transposée à l'identique à l'IFI , ainsi que cela a été précédemment rappelé (voir supra ), une première enquête menée par France générosités auprès de 31 fondations faisait état d'une diminution des dons de 54 % en montant en 2018 176 ( * ) .

Ce diagnostic a depuis été conforté par les données d'exécution.

Évolution des dons ouvrant droit à réduction d'impôt au titre de l'ISF ou de l'IFI

|

Année d'imposition |

Nombre de redevables ISF-IFI donateurs bénéficiaires |

Masse totale des dons ouvrant droit à réduction d'impôt (en €) |

Montant moyen des dons ouvrant droit à réduction d'impôt (en €) |

|

2018 |

19 991 |

138 168 621 |

6 912 |

|

2017 |

51 701 |

272 471 115 |

5 232 |

|

2016 |

49 459 |

251 876 489 |

5 087 |

|

2015 |

43 083 |

218 769 086 |

5 074 |

|

2014 |

37 790 |

186 318 178 |

4 927 |

|

2013 |

32 102 |

160 527 865 |

4 990 |

|

2012 |

25 611 |

100 664 773 |

3 917 |

Source : commission des finances du Sénat (d'après les données fournies par le Gouvernement)

La masse des dons ouvrant droit à réduction d'impôt a ainsi diminué de 134 millions d'euros du fait du passage à l'IFI, ce qui correspond à une baisse de 49 % .

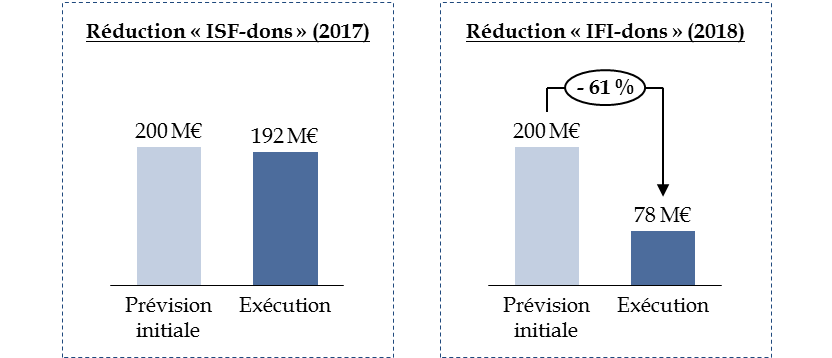

Du point de vue des finances publiques, le coût de la réduction d'impôt « IFI-dons » est ainsi inférieur de 61 % à celui de la réduction d'impôt « ISF-dons » en 2017.

Une telle diminution n'avait pas été anticipée par le Gouvernement , ainsi que l'illustre l'évolution de ses prévisions budgétaires concernant le coût des réductions d'impôt « ISF-dons » et « IFI-dons ».

Évolution des prévisions

budgétaires concernant le coût

des réductions

d'impôt « ISF-dons » et « IFI-dons »

(en millions d'euros)

Source : commission des finances du Sénat (d'après les documents budgétaires)

Curieusement, le Gouvernement avait ainsi considéré que la réduction d'impôt « IFI-dons » aurait un coût identique à la réduction « ISF-dons » , alors même que la réforme avait pour effet d'exonérer d'IFI près des deux tiers des redevables de l'ISF 2017.

Il peut être noté que la baisse globale des dons déductibles de l'IFI n'est que partiellement compensée par une augmentation des dons déclarés à l'impôt sur le revenu . Les foyers redevables de l'ISF en 2017, qui avaient déclaré au total 633 millions d'euros de dons en 2017 (au titre de l'impôt sur le revenu et de l'ISF) ont ainsi déclaré 546 millions d'euros de dons en 2018 (au titre de l'impôt sur le revenu et, le cas échéant, de l'IFI), soit une diminution de 87 millions d'euros (- 14 %) .

Surtout, contrairement à ce qui est observé pour la finance solidaire, cette diminution liée à la transformation de l'ISF en IFI s'inscrit dans un contexte global de baisse de la générosité publique en 2018 177 ( * ) . Les contribuables, qu'ils soient ou non redevables de l'IFI, ont ainsi déclaré 2 863 millions d'euros de dons en 2017, contre 2 746 millions d'euros en 2018, soit une baisse de 117 millions d'euros (- 4,1 %) .

Aussi, il apparaît aujourd'hui nécessaire de corriger le tir en aménageant la réduction « IFI-dons » (voir infra ).

4. Le secteur de la « pierre-papier » semble pour l'instant relativement préservé

Enfin, les rapporteurs ont également été attentifs aux éventuels effets déstabilisateurs de la réforme pour le secteur dit de la « pierre-papier » , qui permet d'investir dans l'immobilier de façon indirecte à travers l'achat de parts et d'actions de sociétés ou organismes.

Ainsi que cela a été précédemment rappelé, l'assiette de l'IFI est composée non seulement de l'immobilier détenu en propre par le redevable mais aussi la composante immobilière de ses participations. Dès lors, les droits détenus dans les organismes de placement collectif immobilier ( OPCI ), les sociétés civiles de placement immobilier ( SCPI ) et les sociétés d'investissement immobilier cotées ( SIIC ) sont en principe inclus dans l'assiette de l'IFI à raison de la fraction de leur valeur représentative des biens ou droits immobiliers imposables - et ce même si l'investissement a été réalisé via un contrat d'assurance vie.

À la faveur d'un amendement gouvernemental, la réforme a toutefois exclu les actions de SIIC dont le redevable détient moins de 5 % du capital et des droits de vote (article 972 ter du code général des impôts).

Si la plupart des détenteurs d'actions de SIIC peuvent ainsi bénéficier de ce régime d'exclusion, tel n'est pas le cas des redevables qui ont investi dans des OPCI ou des SCPI 178 ( * ) .

Dès lors, le risque d'une déstabilisation de l'immobilier non coté (SCPI, OPCI) au profit de l'immobilier coté (SIIC) ou d'autres supports actions ou obligataires exonérés ne peut être écarté . C'est d'ailleurs précisément ce type de préoccupation qui avait été mis en avant par le Gouvernement pour justifier la mise en place d'un régime d'exclusion au profit des « petits porteurs » de SIIC 179 ( * ) .

Ce risque peut toutefois être relativisé par le poids modeste des redevables de l'IFI à l'échelle de l'ensemble des investisseurs dans l'immobilier non coté : à titre d'exemple, les professionnels estiment qu'entre 5 % et 10 % des détenteurs de parts de SCPI étaient soumis à l'ISF 180 ( * ) .

En tout état de cause, les éventuels arbitrages réalisés par les redevables de l'IFI ne paraissent pas avoir, à ce stade, déstabilisé cette classe d'actifs , qui conserve la faveur des épargnants.

Collecte nette des SCPI et des OPCI

(en millions d'euros)

|

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

|

SCPI |

2 458 |

2 787 |

2 505 |

2 513 |

2 930 |

4 275 |

5 562 |

6 331 |

5 109 |

|

OPCI « grand public » |

39 |

132 |

349 |

289 |

817 |

2 453 |

3 995 |

3 977 |

2 142 |

Note méthodologique : les données portent sur 175 SCPI gérées par 31 sociétés de gestion et 18 OPCI « grand public » gérés par 12 sociétés de gestion.

Source : commission des finances du Sénat (d'après les données de l'Aspim)

Sur l'année 2018, la collecte nette reste ainsi fortement positive, même si elle est en diminution de 30 % - la baisse étant particulièrement marquée pour les OPCI (- 46 %).

Un fort rebond a par ailleurs été observé au premier semestre 2019 . La collecte nette des SCPI a ainsi atteint un niveau inédit (4,3 milliards d'euros, en hausse de 78 % par rapport au premier semestre 2018), tandis que celle des OPCI « grand public » était également en progression (+ 9 % par rapport au premier semestre 2018) 181 ( * ) .

À l'issue de cette analyse, il apparaît donc que c'est avant tout le secteur de la générosité publique qui paraît à ce stade déstabilisé par la mise en place de l'IFI et pourrait de ce fait légitimement faire l'objet de mesures de soutien ciblées - même si un suivi dans le temps des « effets de bord » de la réforme est nécessaire pour l'ensemble des secteurs mentionnés.

* 170 Voir par exemple : La Croix, « Coup dur pour l'économie solidaire », 23 avril 2018 ; Marianne, « Avec la fin de l'ISF, les dons aux associations en chute libre de 50% sur une année », 28 juin 2018 ; CapitalFinance, « Les gérants de fonds fiscaux face au défi de la mutation », 18 juin 2018 ; L'Agefi Hebdo, « Le tout nouvel IFI ternit à la marge la pierre-papier », 12 décembre 2018.

* 171 Article 26 de la loi n° 94-126 du 11 février 1994 relative à l'initiative et à l'entreprise individuelle.

* 172 Voir par exemple le commentaire de l'article 13 ter figurant dans le rapport n° 229 (2015-2016) relatif au projet de loi de finances rectificative pour 2015 d'Albéric de Montgolfier, fait au nom de la commission des finances et déposé le 9 décembre 2015.

* 173 Article 118 de la loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019.

* 174 Article 885-0 V bis B du code général des impôts.

* 175 Article 199 terdecies-0 AA du code général des impôts.

* 176 France Générosités, « Baisse de la générosité en 2018 », 9 avril 2019.

* 177 France Générosités, « Baisse de la générosité en 2018 », 9 avril 2019.

* 178 Il peut être noté que l'article 972 bis du code général des impôts prévoit que les droits que le redevable détient sur ces organismes de placement collectif peuvent être exclus de l'assiette de l'IFI si ce dernier détient moins de 10 % des droits de l'organisme et que l'actif de l'organisme est composé à hauteur de moins de 20 % de biens ou droits immobiliers imposables. En pratique, la composante immobilière des OPCI et des SCPI excède très largement ce seuil, si bien que les redevables ne peuvent généralement bénéficier de ce régime d'exclusion.

* 179 L'amendement gouvernemental visait ainsi d'après son objet à « ne pas perturber le fonctionnement des marchés » et « l'équilibre du système financier », compte tenu du risque que les investisseurs non-résidents, qui constituent une part significative de l'actionnariat des SIIC, se détournent de ces placements.

* 180 L'Agefi Hebdo, « Le tout nouvel IFI ternit à la marge la pierre-papier », 12 décembre 2018.

* 181 Aspim, « Les SCPI et les OPCI au premier semestre : l'intérêt des épargnants toujours au plus haut », communiqué de presse, 3 septembre 2019.