EXAMEN DES ARTICLES

ARTICLE

12

Exonération de principe de taxe foncière sur les

propriétés bâties (TFPB) pour les parties des installations

hydroélectriques destinées

à

la préservation de la biodiversité et de la

continuité écologique

. Depuis 2019, le code général des impôts permet aux communes et aux établissements publics de coopération intercommunale (EPCI) d'instituer par délibération une exonération de taxe foncière sur les propriétés bâties (TFPB), pour la part qui leur revient, pour les parties des installations hydroélectriques destinées à la préservation de la biodiversité et de la continuité écologique.

Le présent article prévoit de faire de cette exonération le principe, sauf délibération contraire des communes et des EPCI.

La commission des finances a souhaité supprimer cet article, par l'amendement COM-23 , dès lors que la TFPB sur ces équipements représente une recette souvent importante pour les collectivités concernées. La transformation d'une exonération facultative en exonération de principe aurait ainsi un impact conséquent sur leurs recettes, au-delà de la source de complexité qu'elle représente pour ces dernières. Une exonération d'office, revêtant un caractère quasi-obligatoire, ôterait également l'objectif que sous-entendait l'exonération facultative, à savoir une exonération laissée à la discrétion des collectivités.

I. LE DROIT EXISTANT : AFIN DE CONCILIER LES ACTIVITÉS HYDROÉLECTRIQUES AVEC LES RÈGLES RELATIVES À LA PRÉSERVATION DE LA BIODIVERSITÉ ET À LA RESTAURATION DE LA CONTINUITÉ ÉCOLOGIQUE, LE LÉGISLATEUR A CRÉÉ UNE EXONÉRATION DE TAXE FONCIÈRE SUR LES PROPRIÉTÉS BÂTIES POUR LES PARTIES DES INSTALLATIONS HYDROÉLECTRIQUES DESTINÉES AU RESPECT DE CES RÈGLES

A. L'HYDROÉLECTRICITÉ, UNE ÉNERGIE RENOUVELABLE BÉNÉFICIANT DE SOUTIEN PUBLIC

L'hydroélectricité, qui transforme l'énergie des lacs, des cours d'eau et des marées en électricité, est la première source d'électricité renouvelable et la deuxième source d'électricité en France. Au 31 décembre 2020, le parc hydroélectrique français totalise 25,6 GW de puissance installée pour une production de 60,8 TWh sur l'ensemble de l'année 2020 . La production hydraulique, qui varie fortement selon les années en fonction des conditions hydrologiques, couvre 13,5 % de la consommation électrique nationale 1 ( * ) .

Le parc hydraulique français compte plus de 2 500 installations , dont plus de 90 % sont des centrales au fil de l'eau (voir encadré ci-dessous).

On distingue plusieurs types d'installations hydroélectriques en fonction de la durée de remplissage de leur réservoir :

- les installations dites « au fil de l'eau », qui turbinent tout ou partie du débit d'un cours d'eau en continu. Leur capacité de modulation est très faible et leur production dépend du débit des cours d'eau ;

- les installations dites par « éclusées », qui disposent d'une petite capacité de stockage, comprise entre 2 heures et 400 heures de production. Ces installations permettent une modulation journalière ou hebdomadaire de la production en accumulant dans leurs retenues des volumes d'eau qui seront turbinés pendant les pics de consommation ;

- les installations dites « centrale de lac » disposant d'une retenue plus importante. Ces installations accumulent des volumes d'eau dans des retenues de taille conséquente nécessitant le plus souvent des barrages de grande taille, généralement à l'aval des moyennes et hautes montagnes. Ces installations permettent de diminuer l'exposition aux conditions hydrologiques ;

- les « stations de transfert d'énergie par pompage » ou STEP , utilisées pour le stockage de l'énergie électrique : ces installations permettent de pomper pendant les périodes de moindre consommation d'électricité vers un réservoir haut des volumes d'eau pour les turbiner pendant les pics de consommation.

Source : site du ministère de la transition écologique

Les installations hydroélectriques sont soumises à deux régimes juridiques distincts, selon la puissance maximale brute :

- les installations de moins de 4,5 MW , qui appartiennent généralement à des particuliers, des entreprises ou des collectivités, sont soumises au régime de l'autorisation environnementale, délivrée par le préfet pour une durée limitée ;

- les installations de plus de 4,5 MW sont soumises au régime de concessions : elles appartiennent à l'État, et elles sont construites et exploitées par un concessionnaire, qui se rémunère en tirant bénéfice de l'exploitation des installations pendant toute la durée de la concession. En contrepartie, le concessionnaire verse une redevance et accorde des réserves en eau et en énergie.

400 installations environ sont en régime de concession, représentant 90 % de la puissance totale du parc. Plus de 80 % sont exploitées par EDF ; viennent ensuite la CNR (12% de la puissance installée) et la SHEM, filiale d'ENGIE (3% de la puissance installée). Certaines concessions regroupent plusieurs installations.

2 100 sont en régime d'autorisation, représentant 10 % de la puissance du parc.

Comme le rappelle la direction générale de l'énergie et du climat (DGEC), la « petite hydroélectricité » peut désigner les installations de puissance inférieure à 4,5 MW : elle représente alors 5 % du parc en puissance installée. Lorsqu'elle renvoie aux installations de moins de 10 MW 2 ( * ) , elle représente 8 % de la puissance installée 3 ( * ) .

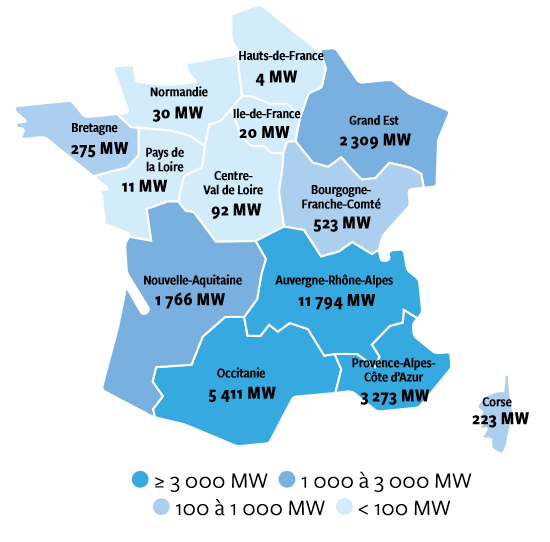

Puissance hydraulique raccordée en France par région en 2020

Source : Panorama de l'électricité renouvelable au 31 décembre 2020, RTE

Les objectifs de la programmation pluriannuelle de l'énergie (PPE) visent à augmenter la capacité de production de 900 à 1 200 MW d'ici 2028 , pour atteindre une capacité de production de 26,4 à 26,7 GW .

Pour inciter au développement des énergies renouvelables dans le mix énergétique français, l'État apporte un soutien, principalement pour la « petite hydroélectricité » (ici définie comme les installations de puissance inférieure à 4,5 MW), qui prend principalement deux formes :

- le principe du guichet ouvert, pour toute installation de moins de 1 MW, qui peut se voir attribuer un contrat d'obligation d'achat ou de complément de rémunération en fonction de sa puissance 4 ( * ) et suivant qu'il s'agisse d'une installation nouvelle ou rénovée 5 ( * ) ;

- des appels d'offres organisés par la Commission de régulation de l'énergie (CRE), pour les installations neuves entre 1 MW et 4,5 MW . Ils visent à favoriser la construction de nouvelles installations , ou l'équipement de barrages existants ne produisant pas d'électricité 6 ( * ) . Depuis 2016, il n'existe plus de soutien aux installations rénovées de puissance supérieure à 1 MW 7 ( * ) .

Les installations concédées peuvent également faire l'objet d'un soutien si nécessaire : lors de l'octroi de la concession, un complément de rémunération peut être mis en place pour équilibrer l'exploitation des installations, si les prix de marché ne permettent pas une rentabilité de la concession.

Dispositifs de soutien en vigueur pour la filière hydroélectrique

Source : « Coûts et rentabilités de la petite hydroélectricité en métropole continentale », rapport de la Commission de régulation de l'énergie de janvier 2020

B. LES EXIGENCES ENVIRONNEMENTALES QUI S'IMPOSENT À LA FILIÈRE HYDROÉLECTRIQUE ONT ENTRAÎNÉ UNE HAUSSE DES COÛTS D'INVESTISSEMENT

Les installations hydroélectriques peuvent perturber le milieu naturel et les écosystèmes. L'activité hydroélectrique doit donc s'articuler avec les règles relatives à la préservation de la biodiversité et à la restauration de la continuité écologique.

Ainsi, aux termes de l'article L. 214-17 du code de l'environnement, introduit par la loi sur l'eau et les milieux aquatiques de décembre 2006 8 ( * ) , l'autorité administrative classe, pour chaque bassin ou sous-bassin, les cours d'eau en deux catégories :

- les cours d'eau de catégorie 1 , qui sont en très bon état écologique ou qui jouent le rôle de réservoir biologique nécessaire au bon état écologique des cours d'eau d'un bassin versant ou dans lesquels une protection complète des poissons migrateurs vivant alternativement en eau douce et en eau salée est nécessaire. Pour ces cours d'eau, aucune autorisation ou concession 9 ( * ) ne peut être accordée pour la construction de nouveaux ouvrages s'ils constituent un obstacle à la continuité écologique ;

- les cours d'eau de catégorie 2 , sur lesquels il est nécessaire d'assurer le transport suffisant des sédiments et la circulation des poissons migrateurs. Pour ceux-ci, tout ouvrage doit y être géré, entretenu et équipé selon des règles définies par l'autorité administrative , en concertation avec le propriétaire ou l'exploitant.

Ainsi, sur les cours d'eau de catégorie 2, les établissements doivent installer des dispositifs destinés à préserver la biodiversité : le nouveau classement des cours d'eau, publié par arrêté pour chaque bassin hydrographique entre 2012 et 2013, a conduit à la mise en place de nombreux dispositifs. Il s'agit notamment de « dispositifs pour la montaison », pour faciliter le passage des poissons (passes à poisson, ascenseurs, etc.), et de « dispositifs pour la dévalaison » (glissières, turbine « ichtyophile », etc.), ou encore de contournement de barrages.

Ces aménagements induisent des coûts pour les installations, qui sont très hétérogènes : France Hydroélectricité, dont les représentants ont été auditionnés par le rapporteur, indique que le coût peut être de l'ordre de 700 000 euros de génie civil par centrale pour un dispositif de montaison. D'après la Commission de régulation de l'énergie (CRE) 10 ( * ) , une « passe à poissons » représente par exemple un coût de plusieurs centaines de milliers d'euros, pour un coût d'investissement total de 2 à 5 millions d'euros pour une centrale d'1 MW.

Ainsi, le renforcement des exigences environnementales, notamment le nouveau classement des cours d'eau, a pu entraîner un renchérissement des investissements initiaux pour les nouvelles centrales, et représente un coût conséquent pour les centrales existantes, parfois important par rapport aux résultats annuels .

EDF, auditionnée par le rapporteur, indique ainsi que le coût moyen des investissements pour la continuité écologique s'établit ces dernières années à 1,25 million d'euros par dispositif 11 ( * ) . Des coûts supplémentaires sont également liés à l'entretien des dispositifs ou aux pertes de production qu'ils génèrent, par exemple en cas de diminution du débit exploitable pour la production (article L 214-18 du code de l'environnement).

Toutefois, les coûts liés à la continuité écologique sont pris en compte dans les tarifs de soutien au guichet ainsi que dans le prix proposé par le producteur lorsqu'il participe à un appel d'offres (pour les installations neuves de 1 MW à 4,5 MW).

D'après France Hydroélectricité, entre 1 200 et 1 500 centrales hydroélectriques sont concernées par ces différentes règles environnementales.

C. DEPUIS 2019, UNE EXONÉRATION DE TAXE FONCIÈRE SUR LES PROPRIÉTÉS BÂTIES POUR LES PARTIES DES INSTALLATIONS HYDROÉLECTRIQUES DESTINÉES À LA PRÉSERVATION DE LA BIODIVERSITÉ ET DE LA CONTINUITÉ ÉCOLOGIQUE

Les centrales hydroélectriques sont soumises à la taxe foncière sur les propriétés bâties (TFPB) , comme tous les établissements industriels.

Si l'installation de « passe à poissons » ou d'autres dispositifs visant à assurer la continuité écologique implique un surcoût d'investissement important, elle augmente également l'assiette foncière applicable à la centrale. Or, d'après la CRE, la taxe foncière concentre déjà 7 % du total des coûts de fonctionnement annuels , ce qui s'explique par le fait que les installations hydroélectriques ont une emprise foncière importante.

Le législateur a ainsi adopté une mesure d'allégement de la fiscalité locale, mise en place de façon facultative par les collectivités locales. L'article 172 de la loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019 prévoit ainsi de donner la possibilité aux collectivités territoriales et aux établissements publics de coopération intercommunale (EPCI) d'exonérer de la part de TFPB qui leur revient les installations hydroélectriques, pour les parties destinées à la préservation de la biodiversité et de la continuité écologique (article 1382 G du code général des impôts).

II. LE DISPOSITIF PROPOSÉ : UNE EXONÉRATION DE PRINCIPE, SAUF DÉLIBÉRATION CONTRAIRE DES COLLECTIVITÉS

Le présent article propose de réécrire l'article 1382 G du code général des impôts. Il prévoit ainsi que les parties d'une installation hydroélectrique destinées à la préservation de la biodiversité et de la continuité écologique sont exonérées de taxe foncière sur les propriétés bâties, sauf délibération contraire prise par les communes ou les établissements publics de coopération intercommunale à fiscalité propre, pour la part qui leur revient.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN DISPOSITIF TROP CONTRAIGNANT POUR LES COLLECTIVITÉS TERRITORIALES, SUSCEPTIBLE DE GREVER LEURS RECETTES

L'article 172 de la loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019 a créé la possibilité pour les communes et les établissements publics de coopération intercommunale (EPCI) à fiscalité propre d'exonérer, par délibération, pour la part de taxe foncière sur les propriétés bâties qui leur revient, les parties d'une installation hydroélectrique destinées à la préservation de la biodiversité et de la continuité écologique.

D'après France Hydroélectricité, une passe à poissons représente en moyenne 3 500 euros par an de TFPB pour une centrale. La TFPB au titre des dispositifs de continuité écologique représente pour EDF Hydroélectricité environ 1 million d'euros par an.

Dans la mesure où il s'agissait d'une exonération facultative , la commission des finances avait considéré lors de l'examen de la loi de finances pour 2019 que l'exonération de TFPB ouvrait une possibilité bienvenue aux collectivités territoriales.

Or, le présent article propose de transformer cette exonération facultative sur délibération des collectivités territoriales en exonération de principe, sauf délibération contraire des collectivités concernées. Le rapporteur ne soutient pas cette disposition et propose la suppression du présent article par l'amendement COM-23 , pour plusieurs raisons.

Tout d'abord, la TFPB sur ces équipements représente une recette souvent importante pour les collectivités concernées : la transformation d'une exonération facultative en exonération de principe aurait un impact conséquent sur leurs recettes. C'est d'ailleurs la raison pour laquelle très peu d'installations ont obtenu de la part des collectivités locales l'exonération facultative de TFPB déjà prévue par le code général des impôts s'agissant de ces parties destinées à la continuité écologique.

Ensuite, le dispositif d'exonération de principe sauf délibération contraire serait source de complexité pour les collectivités . La perte de recettes serait d'ailleurs particulièrement injuste lorsque l'absence de délibération résulterait d'une méconnaissance du dispositif.

Enfin, une exonération d'office, revêtant un caractère quasi-obligatoire, ôterait l'objectif que sous-entendait l'exonération facultative, à savoir une exonération laissée à la discrétion des collectivités.

Décision de la commission : la commission des finances propose à la commission des affaires économiques de supprimer cet article.

ARTICLE 13

Création

d'une réduction d'impôt sur le revenu pour les

propriétaires de « moulins à eau », pour les

dépenses de travaux réalisés et d'équipements

acquis pour leur mise en conformité avec les règles de

préservation de la biodiversité et de restauration de la

continuité écologique

. L'article 13 propose la création d'une réduction d'impôt visant à mieux concilier les activités hydroélectriques des moulins à eau avec les règles relatives à la préservation de la biodiversité et à la restauration de la continuité écologique.

Afin de tenir compte du coût important que peuvent représenter les équipements ou mesures visant à préserver la biodiversité et restaurer la continuité écologique, une réduction d'impôt sur le revenu de 30 % s'appliquerait pour les dépenses payées entre le 1 er janvier 2022 et le 31 décembre 2023, plafonnée à 20 000 euros, pour équiper les moulins à eau à usage énergétique dont les contribuables sont propriétaires.

Pour que cette réduction d'impôt puisse s'appliquer plus rapidement, la commission des finances a souhaité élargir les dépenses éligibles à celles payées en 2021. C'est l'objet de l'amendement COM-25 .

La commission des finances a également adopté l'amendement COM-27 améliorant le ciblage de la réduction d'impôt : d'une part, pour les ménages acquittant un montant faible d'impôt sur le revenu et pour lesquels le coût des travaux au titre des mesures de continuité écologique prescrites par l'autorité administrative s'avère plus difficile à supporter, il ouvre la possibilité, lorsque le montant de la réduction d'impôt excède l'impôt dû, d'imputer l'excédent sur les cinq années suivantes. D'autre part, en contrepartie de cet assouplissement, et afin d'en limiter le coût pour l'État, il abaisse le plafond de la réduction d'impôt de 20 000 euros à 10 000 euros par contribuable.

Deux amendements rédactionnels ont enfin été adoptés ( COM-24 et COM-26 ).

I. LE DROIT EXISTANT : LES MOULINS À EAU BÉNÉFICIENT D'UN ASSOUPLISSEMENT DES RÈGLES RELATIVES À LA CONTINUITÉ ÉCOLOGIQUE DES COURS D'EAU

La Fédération des moulins de France (FDMF) estime le nombre de moulins en France à 20 000, en se basant sur les inventaires réalisés au début du XX ème siècle. Une part des moulins utilise la force hydraulique sur les cours d'eau pour produire de l'électricité.

Sur les cours d'eau de catégorie 2, les établissements hydroélectriques doivent installer des dispositifs destinés à préserver la biodiversité ( cf. commentaire de l'article 12 supra ). Aux termes de l'article L. 214-17 du code de l'environnement, « tout ouvrage doit y être géré, entretenu et équipé selon des règles définies par l'autorité administrative, en concertation avec le propriétaire ou, à défaut, l'exploitant ».

Les règles relatives à la continuité écologique des cours d'eau ont toutefois été assouplies pour les « moulins à eau » par la loi dite « Autoconsommation » du 24 février 2017 12 ( * ) . Ainsi, l'article L. 214-18-1 du code de l'environnement les dispense désormais des règles prévues pour les cours d'eau de catégorie 2 par l'article L. 214-17 du code de l'environnement. Cette dérogation concerne les moulins à eau :

- équipés par leurs propriétaires 13 ( * ) pour produire de l'électricité,

- et régulièrement installés sur les cours d'eau, parties de cours d'eau ou canaux de catégorie 2.

Toutefois, ils restent soumis à d'autres types de prescriptions susceptibles d'être imposées par l'autorité administrative.

Prescriptions administratives pouvant s'imposer

aux

installations hydroélectriques

- Au titre de l'article L. 210-1 du code de l'environnement : cet article pose le principe du respect des équilibres naturels pour que la valorisation de la ressource en eau soit d'intérêt général. Il cadre l'ensemble des prescriptions qui peuvent être établies au titre de la loi sur l'eau.

- Au titre de l'article L. 211-1 du code de l'environnement : cet article énumère l'ensemble des intérêts à concilier dans le cadre d'une gestion équilibrée et durable de la ressource en eau. Il affiche la restauration de la continuité écologique dans les bassins versants comme l'un de ces intérêts. Cela impose de tenir compte de cet enjeu d'une manière générale sur tous les cours d'eau et pas uniquement sur les cours d'eau classés au titre de l'article L.214-17 qui lui, créé des classements particuliers de cours d'eau où cet enjeu justifie soit une protection contre la construction d'obstacles nouveaux à la continuité (liste 1,30% des linéaires de cours d'eau), soit une restauration de cette continuité au droit des ouvrages existants dans un délai donné (liste 2, 11% des linéaires).

En application de cet article L.211-1, il est possible de prescrire des réductions d'impacts sur la continuité écologique, si besoin, soit lors du renouvellement des autorisations d'exploitation des ouvrages existants, soit à l'occasion de remises en exploitation d'ouvrages ou de modifications d'ouvrages existants, soit à l'occasion de la création de nouveaux ouvrages.

- Au titre de l'article L. 214-18 du code de l'environnement : cet article impose de laisser à l'aval d'un ouvrage en lit mineur un débit minimum biologique, assurant la vie, la reproduction et la circulation des espèces présente dans le cours d'eau. Cette obligation doit être respectée par tous les ouvrages existants depuis le 1 er janvier 2014. En revanche, il n'impose pas de rendre franchissables les ouvrages en question. Il impose également d'empêcher, l'entrée des espèces dans les canaux d'amenée ou de fuite d'installations en dérivation des cours d'eau en vue d'éviter leur mortalité soit par les turbines, soit par piégeage sans sortie possible dans ces canaux de dérivation. Cette disposition permet d'établir les prescriptions nécessaires à son respect dès qu'elles sont justifiées, notamment à l'occasion des renouvellements d'autorisation, de modifications des ouvrages, etc.

Source : réponse de la direction de l'eau et de la biodiversité au questionnaire du rapporteur

II. LE DISPOSITIF PROPOSÉ : UNE RÉDUCTION D'IMPÔT SUR LE REVENU POUR LES PROPRIÉTAIRES DE « MOULINS À EAU », POUR LES DÉPENSES DE TRAVAUX RÉALISÉS ET D'ÉQUIPEMENTS ACQUIS POUR LEUR MISE EN CONFORMITÉ AVEC LES RÈGLES DE PRÉSERVATION DE LA BIODIVERSITÉ ET DE RESTAURATION DE LA CONTINUITÉ ÉCOLOGIQUE

Le présent article crée une réduction d'impôt en faveur de la conciliation des activités hydroélectriques des moulins à eau avec les règles relatives à la préservation de la biodiversité et à la restauration de la continuité écologique . Pour ce faire, il introduit un article 200 septdecies au sein du code général des impôts, prévoyant les conditions d'application de la réduction d'impôt.

Ainsi, les dépenses éligibles à la réduction d'impôt sur le revenu seraient celles supportées par les propriétaires de moulins à eau à usage énergétique pour l'application des prescriptions relatives à la préservation de la biodiversité et à la restauration de la continuité écologique.

Seraient éligibles les dépenses payées entre le 1 er janvier 2022 et le 31 décembre 2023, au titre de l'acquisition et de la pose d'équipements :

- portant sur des moulins à eau équipés pour produire de l'électricité, ou pour lesquels un projet d'équipement pour la production d'électricité est engagé ;

- résultant de prescriptions prises par l'autorité administrative en application des articles L. 210-1, L. 211-1 et L. 214-18 du code de l'environnement.

Le présent article prévoit également qu'un arrêté conjoint du ministre chargé de l'énergie et du ministre chargé du budget détermine la liste des équipements éligibles à cette réduction d'impôt .

La réduction d'impôt s'élèverait à 30 % des dépenses, dans la limite d'un plafond de 20 000 euros par contribuable .

Le bénéfice de la réduction d'impôt serait subordonné au respect des règles européennes en matière d'aides d'État, et exclusif du bénéfice d'exonérations, réduction, déductions ou crédits d'impôts pour les mêmes opérations ouvrant droit à cette réduction d'impôt.

Enfin, les subventions publiques reçues par le contribuable, à raison des opérations ouvrant droit à la réduction créée, seraient déduites des bases de calcul de cette déduction - qu'elles soient définitivement acquises ou remboursables.

III. LA POSITION DE LA COMMISSION DES FINANCES : AMÉNAGER LES CARACTÉRISTIQUES DE LA RÉDUCTION D'IMPÔT POUR AMÉLIORER SON CIBLAGE

Le présent article propose la création d'une incitation fiscale visant à permettre aux propriétaires de moulins à eau de mettre leurs ouvrages en conformité avec les règles relatives à la préservation de la biodiversité et à la restauration de la continuité écologique.

Pour ce faire, il crée une réduction d'impôt sur le revenu, dans la mesure où les propriétaires de moulin à eau ne bénéficient pas d'autres avantages fiscaux (telle que l'exonération facultative de taxe foncière sur les propriétés bâties dont peuvent bénéficier les installations hydroélectriques) ou budgétaires 14 ( * ) .

Pour tenir compte du coût important que peuvent représenter les équipements ou mesures visant à préserver la biodiversité et restaurer la continuité écologique, les contribuables domiciliés fiscalement en France pourraient ainsi bénéficier d'une réduction d'impôt sur le revenu de 30 % pour les dépenses payées entre le 1 er janvier 2022 et le 31 décembre 2023, dans la limite d'un plafond de 20 000 euros, pour équiper les moulins à eau à usage énergétique dont ils sont propriétaires, conformément à la législation.

Afin que cette réduction d'impôt puisse s'appliquer plus rapidement, la commission des finances a adopté un amendement COM-25 visant à élargir les dépenses éligibles à celles payées en 2021 .

En outre, elle a adopté un amendement COM-27 qui tout en conservant le taux de 30 % pour les dépenses d'équipements résultant de prescriptions prises par l'autorité administrative au titre de la continuité écologique, pour les propriétaires de moulins à eau équipés pour produire de l'électricité, ou pour lesquels un projet d'équipement pour la production d'électricité est engagé, apporte deux modifications à la réduction d'impôt, afin de renforcer son efficacité.

D'une part, pour les ménages acquittant un montant faible d'impôt sur le revenu et pour lesquels le coût des travaux au titre des mesures de continuité écologique prescrites par l'autorité administrative s'avère plus difficile à supporter, la commission des finances propose d'ouvrir la possibilité, lorsque le montant de la réduction d'impôt excède l'impôt dû, d'imputer l'excédent sur les cinq années suivantes .

D'autre part, en contrepartie de cet assouplissement, et afin d'en limiter le coût pour l'État, l'amendement adopté abaisse le plafond de la réduction d'impôt de 20 000 euros à 10 000 euros par contribuable .

Enfin, la commission des finances a adopté deux amendements rédactionnels COM-24 et COM-26 au présent article.

Décision de la commission : la commission des finances propose à la commission des affaires économiques d'adopter cet article ainsi modifié.

ARTICLE 14

Suramortissement

sur l'impôt sur le revenu des personnes physiques

et l'impôt sur

les sociétés pour les exploitants d'installations hydrauliques

autorisées, à raison des biens acquis pour leur mise en

conformité

avec les règles de préservation de la

biodiversité et de restauration

de la continuité

écologique

. Le présent article crée un suramortissement de 40 % sur l'impôt sur le revenu des personnes physiques et l'impôt sur les sociétés (IS) pour les exploitants d'installations hydrauliques autorisées (soit d'une puissance inférieure à 4,5 MW), à raison des biens acquis pour leur mise en conformité avec les règles de préservation de la biodiversité et de restauration de la continuité écologique.

Le poids des investissements dans ces équipements dans le bilan des entreprises demeure très hétérogène au sein de la filière, de sorte que le dispositif fiscal proposé paraît insuffisamment ciblé pour remédier aux difficultés rencontrées par certaines entreprises.

En outre, si l'objectif visé par cet article semble être de soutenir financièrement les exploitants dans l'acquisition d'équipements pour se conformer aux règles environnementales, le suramortissement créé, qui intervient après la réalisation de l'investissement, ne semble pas à même d'y répondre : il ne s'agit pas d'une aide immédiate, mais d'un outil ciblant uniquement les entreprises dégageant un bénéfice imposable , sur lequel s'impute le suramortissement .

Toutefois, compte tenu des coûts importants pesant sur les exploitants, dont la croissance est plus importante que celle des tarifs d'achat ou autre mécanisme de soutien, la commission des finances a souhaité conserver le dispositif, en le ciblant sur les installations autorisées ne bénéficiant pas de soutien public au titre des tarifs de soutien en guichet ou des procédures de mise en concurrence : c'est l'objet de l'amendement COM-29 . La commission des finances a également adopté un amendement COM-28 rédactionnel.

I. LE DROIT EXISTANT : LES INSTALLATIONS HYDROÉLECTRIQUES AUTORISÉES BÉNÉFICIENT DÉJÀ DE SOUTIEN PUBLIC

Les exploitants d'installations hydroélectriques sont tenus de de se conformer aux règles de préservation de la biodiversité et de restauration de la continuité écologique.

Ainsi, aux termes de l'article L. 214-17 du code de l'environnement ( cf. commentaire de l'article 12 supra ), sur les cours d'eau de catégorie 2, les établissements doivent installer des dispositifs destinés à préserver la biodiversité . Il s'agit notamment de « dispositifs pour la montaison », pour faciliter le passage des poissons (passes à poisson, ascenseurs, etc.), et de « dispositifs pour la dévalaison » (glissières, turbine « ichtyophile », etc. ), ou encore de contournement de barrages.

Le rétablissement de la continuité écologique peut également nécessiter l'arasement de seuils ou des arrêts de turbinage ciblés.

Pour EDF Hydro, auditionné par le rapporteur, le coût moyen des investissements pour la continuité écologique (hors les arrêts de turbinage qui sont une perte de recettes) s'établit à 1 ,25 millions d'euros par dispositif, même si les coûts peuvent être très divers.

Ces dispositifs de continuité écologique sont en outre immobilisés en tant qu'ajout à l'ouvrage principal support, tel le barrage ou la prise d'eau. S'agissant des installations autorisées, ces dispositifs sont amortis sur la durée de vie de l'immobilisation support.

S'agissant du soutien à la filière petite hydroélectricité, un dispositif de soutien public permet d'accompagner le développement des installations soumises au régime d'autorisation, d'une puissance inférieure à 4,5 MW . Il s'agit du guichet ouvert pour les installations de moins de 1 MW, qui peuvent se voir attribuer un contrat d'obligation d'achat ou de complément de rémunération en fonction de leur puissance et selon qu'il s'agisse d'installations neuves ou rénovées. Pour les installations neuves entre 1 MW et 4,5 MW, des appels d'offres visent à favoriser la construction de nouvelles installations, ou l'équipement de barrages existants ne produisant pas d'électricité.

Or, les tarifs de soutien en guichet, réservés aux installations neuves ou rénovées d'une puissance inférieure à 1 MW, tiennent d'ores et déjà compte des dépenses liées aux règles de préservation de la biodiversité et de restauration de la continuité écologique . Il en va de même pour le prix que propose un producteur lors d'un appel d'offres, concernant les projets de nouvelles installations hydroélectriques sur des sites nouveaux ou sur des barrages existants, avec une puissance comprise entre 1 et 4,5 MW .

II. LE DISPOSITIF PROPOSÉ : UN SURAMORTISSEMENT D'IMPÔT SUR LE REVENU ET D'IMPÔT SUR LES SOCIÉTÉS POUR LES EXPLOITANTS D'INSTALLATIONS HYDRAULIQUES AUTORISÉES, À RAISON DES BIENS ACQUIS POUR LEUR MISE EN CONFORMITÉ AVEC LES RÈGLES DE PRÉSERVATION DE LA BIODIVERSITÉ ET DE RESTAURATION DE LA CONTINUITÉ ÉCOLOGIQUE

Le présent article insère un article 39 decies H au sein du code général des impôts, afin de créer un suramortissement à destination des entreprises soumises à l'impôt sur les sociétés ou à l'impôt sur le revenu selon un régime réel d'imposition.

Il prévoit que ces entreprises peuvent déduire de leur résultat imposable une somme égale à 40 % de la valeur d'origine , hors frais financiers, des équipements destinés à assurer sur les installations hydroélectriques la préservation de la biodiversité et la restauration de la continuité écologique, inscrits à l'actif immobilisé .

Sont éligibles à cette déduction les équipements acquis à l'état neuf entre le 1 er janvier 2022 et le 31 décembre 2023 :

- portant sur des installations hydrauliques autorisées ;

- résultant de prescriptions prises par l'autorité administrative en application des articles L. 210-1, L. 211-1 et L. 214-18 du code de l'environnement.

Le présent article prévoit également qu'un arrêté conjoint du ministre chargé de l'énergie et du ministre chargé du budget détermine la liste des équipements éligibles à la déduction créée.

La déduction serait répartie linéairement à compter de leur mise en service. Il est également prévu qu'en cas de cession ou de remplacement du bien avant le terme de cette période, la déduction n'est acquise à l'entreprise qu'à hauteur des montants déjà déduits du résultat à la date de la cession ou du remplacement, qui sont calculés prorata temporis .

Le bénéfice de la réduction d'impôt serait subordonné au respect des règles européennes en matière d'aides d'État, et exclusif du bénéfice d'exonérations, réductions, déductions ou crédits d'impôts prévus, pour les mêmes opérations ouvrant droit à cette réduction d'impôt.

Enfin, les subventions publiques reçues par le contribuable, à raison des opérations ouvrant droit à la réduction créée, seraient déduites des bases de calcul de cette déduction - qu'elles soient définitivement acquises ou remboursables.

III. LA POSITION DE LA COMMISSION DES FINANCES : RECENTRER LE SURAMORTISSEMENT SUR LES INSTALLATIONS NE BÉNÉFICIANT PAS DE SOUTIEN PUBLIC

Le présent article crée un suramortissement de 40 % sur l'impôt sur le revenu des personnes physiques et l'impôt sur les sociétés (IS) pour les exploitants d'installations hydrauliques autorisées (soit d'une puissance inférieure à 4,5 MW), à raison des biens acquis pour leur mise en conformité avec les règles de préservation de la biodiversité et de restauration de la continuité écologique.

Le rapporteur considère que le suramortissement ne constitue pas l'outil fiscal adapté aux entreprises en difficulté pour faire face au coût de lourds investissements.

En effet, si l'objectif visé par l'auteur semble être de soutenir financièrement les exploitants dans l'acquisition d'équipements pour se conformer aux règles environnementales, le suramortissement créé, qui intervient après la réalisation de l'investissement, ne peut y répondre . En effet, la déduction fiscale, étalée dans le temps selon l'amortissement du bien, ne constitue pas une aide immédiate et ne vise par ailleurs que les seules entreprises dégageant un bénéfice imposable , sur lequel s'impute le suramortissement. Le suramortissement ne permettrait donc pas, à l'inverse d'une aide directe, de solvabiliser les entreprises avant même la réalisation de l'investissement.

En outre, si les investissements en matière d'équipements pour se conformer aux règles de préservation de la biodiversité et de restauration de la continuité écologique représentent des coûts importants pour les exploitants, tant initialement que durant toute la durée de la vie de la centrale, le poids de ces investissements dans le bilan des entreprises demeure très hétérogène au sein de la filière, de sorte que le dispositif fiscal proposé paraît insuffisamment ciblé pour remédier aux difficultés rencontrées par certaines entreprises.

Toutefois, compte tenu des coûts importants pesant sur les exploitants, dont la croissance est plus importante que celle des tarifs d'achat ou autre mécanisme de soutien, le rapporteur a souhaité conserver le dispositif en recentrant le suramortissement proposé par le présent article.

En effet, si les lignes directrices européennes sur les aides d'État n'interdisent pas le cumul d'un soutien public avec une exonération fiscale, un suramortissement viendrait modifier les modèles économiques, par exemples ceux ayant permis d'établir les tarifs de soutien, et pourrait conduire à des sur-rentabilités au sein de la filière .

La commission des finances a par conséquent adopté l'amendement COM-29 , ciblant le suramortissement sur les installations ne bénéficiant plus de soutien public , c'est-à-dire les installations rénovées de puissance comprise entre 1 MW et 4,5 MW et les installations neuves de même puissance ne bénéficiant pas du mécanisme de guichet (obligations d'achat ou complément de rémunération) et n'ayant pas participé à un appel d'offres. Elle a enfin adopté un amendement rédactionnel COM-28 .

Décision de la commission : la commission des finances propose à la commission des affaires économiques d'adopter cet article ainsi modifié.

ARTICLE

15

Exonération facultative de taxe foncière sur les

propriétés bâties

et de contribution foncière des

entreprises pour les nouvelles installations hydroélectriques

jusqu'à deux ans après leur mise en service

. Le présent article propose de permettre aux communes et aux établissements publics de coopération intercommunale (EPCI) d'instituer par délibération une exonération de taxe foncière sur les propriétés bâties (TFPB) et de cotisation foncière des entreprises (CFE) pour les nouvelles installations hydroélectriques, jusqu'à deux ans après leur mise en service.

La loi n° 2020-1721 du 29 décembre 2020 de finances initiale pour 2021 a prévu des dispositions de baisse des impôts dits « de production » : la modernisation du calcul de la CFE des locaux industriels devrait par exemple permettre une baisse de moitié de l'impôt dû .

Au-delà de ces baisses « obligatoires » d'impôts locaux faisant l'objet d'une compensation par l'État, et outre l'exonération facultative de TFPB possible pour les parties des installations hydroélectriques destinées à la préservation de la biodiversité et de la continuité écologique, l'article 120 de la loi de finances pour 2021 prévoit également un nouveau dispositif d'exonération facultative de CFE sur les créations et extensions d'entreprises, dont bénéficie la filière hydroélectrique.

Toutefois, la commission des finances n'a pas souhaité s'opposer à l'adoption du présent article, pour deux raisons : d'une part, les collectivités concernées conserveraient le choix d'exonérer de CFE et de TFPB les installations hydroélectriques mises en service. D'autre part, peu d'installations hydroélectriques sont mises en service chaque année, de sorte que peu de collectivités locales seraient concernées.

I. LE DROIT EXISTANT : DEPUIS LE 1 ER JANVIER 2021, UNE EXONÉRATION FACULTATIVE DE COTISATION FONCIÈRE DES ENTREPRISES POUR LES CRÉATIONS D'ENTREPRISES, POUR UNE DURÉE DE TROIS ANS

Aux termes de l'article 1382 G du code général des impôts, les communes et les établissements publics de coopération intercommunale à fiscalité propre peuvent, par délibération, exonérer, pour la part de taxe foncière sur les propriétés bâties qui leur revient, les parties d'une installation hydroélectrique destinées à la préservation de la biodiversité et de la continuité écologique ( cf. commentaire de l'article 12, supra ).

En outre, l'article 1478 bis du code général des impôts, résultant de l'article 120 de la loi n° 2020-1721 du 29 décembre 2020 de finances pour 2021, prévoit également la possibilité pour les communes et EPCI d'exonérer, sur délibération, de cotisation foncière des entreprises (CFE), pour la part qui leur revient, les entreprises nouvellement créées (ou réalisant des investissements fonciers générant une augmentation de base d'imposition). Cette exonération s'applique, s'agissant des créations, pour une durée de trois ans à partir de la date de création.

II. LE DISPOSITIF PROPOSÉ : UNE EXONÉRATION DE TAXE FONCIÈRE SUR LES PROPRIÉTÉS BÂTIES ET DE COTISATION FONCIÈRE DES ENTREPRISES POUR LES NOUVELLES INSTALLATIONS HYDROÉLECTRIQUES, JUSQU'À DEUX ANS APRÈS LEUR MISE EN SERVICE

Le 1° du présent article propose de compléter l'article 1382 G du code général des impôts afin de permettre aux communes et aux EPCI à fiscalité propre d 'exonérer , par délibération et pour la part qui leur revient, de taxe foncière sur les propriétés bâties les nouvelles installations hydroélectriques pour une période jusqu'à deux après leur mise en service.

Le 2° du présent article ouvre la même possibilité d'exonération aux collectivités s'agissant de la cotisation foncière des entreprises, pour les nouvelles installations hydroélectriques, pour une période jusqu'à deux ans après leur mise en service. Il insère pour ce faire un article 1464 AA au sein du code général des impôts.

III. LA POSITION DE LA COMMISSION DES FINANCES : UNE EXONÉRATION FACULTATIVE DE CFE ET DE TFPB QUI VIENT S'AJOUTER À UNE BAISSE DES IMPÔTS DITS « DE PRODUCTION » VOTÉE EN LOI DE FINANCES POUR 2021

Cet article vise à permettre aux communes et aux établissements publics de coopération intercommunale (EPCI) d'exonérer de CFE ou de TFPB par délibération, les installations hydroélectriques pour une période allant jusqu'à deux ans à compter de l'année qui suit le début de leur mise en service.

Cette disposition entend favoriser la mise en service de nouvelles installations hydroélectriques, en permettant aux collectivités territoriales d'alléger les charges fiscales lors des premières années d'exploitation .

En effet, d'après les données communiquées au rapporteur par France Hydroélectricité, la filière hydroélectrique acquitte environ 600 millions d'euros d'impôts locaux par an . Plus précisément, l'ensemble formé par les taxes foncières et la CFE représente pour la filière hydroélectrique en moyenne 4,1 euros par mégawattheure. En valeur, le coût moyen s'élève à 19 000 euros, avec un maximum de 105 000 euros. Pour EDF, la CFE représente 11 % des coûts de fonctionnement.

Cependant, il y a lieu de rappeler que dans le cadre du plan de relance, la loi de finances initiale pour 2021 a prévu des dispositions de baisse des impôts dits « de production ». Cette mesure concerne exclusivement des impôts locaux, et plus précisément la contribution économique territoriale (CET), constituée de la cotisation sur la valeur ajoutée des entreprises (CVAE) et la cotisation foncière des entreprises (CFE). Cette réforme représente un gain brut pour les entreprises qui en étaient redevables estimé à environ 10 milliards d'euros annuels 15 ( * ) , grâce notamment à la modernisation du calcul de la CFE des locaux industriels, correspondant également à une baisse de moitié de l'impôt dû . La filière hydroélectrique bénéficie donc d'ores et déjà de mesures d'allégement de la pression fiscale, grâce à une baisse de la fiscalité locale.

Au-delà de ces baisses « obligatoires » d'impôts locaux faisant l'objet d'une compensation par l'État, l'article 120 de la LFI 2021 prévoit également un nouveau dispositif d'exonération facultative de CFE sur les créations et extensions d'entreprises. Les communes et les EPCI peuvent ainsi exonérer de CFE, lorsqu'ils le souhaitent, toutes les nouvelles implantations sur leur territoire pour une durée de trois ans après la création de l'établissement. Comme l'administration fiscale a pu le confirmer au rapporteur, ce dispositif rend donc déjà possible l'exonération de fiscalité économique locale des nouvelles installations hydroélectriques en tant que cas particulier de création ou extension d'entreprise, et ce pour une durée de trois ans.

Le rapporteur considère en outre que la création d'une nouvelle exonération de CFE, spécifique à la mise en service d'installations hydroélectriques, complexifie la législation fiscale . Il en va de même pour la création d'une nouvelle exonération de TFPB , notamment lorsque les parties d'une installation hydroélectrique destinées à la préservation de la biodiversité et de la continuité écologique bénéficient déjà d'une exonération de TFPB.

Pour finir, le rapporteur estime que la rentabilité du secteur hydroélectrique n'est pas liée à la fiscalité directe locale, mais résulte d'une dépendance de la filière aux prix de l'électricité .

Toutefois, aux termes du présent article, les collectivités concernées conserveraient le choix d'exonérer de CFE et de TFPB les installations hydroélectriques mises en service. En outre, peu de centrales sont mises en service chaque année 16 ( * ) : par exemple, d'après la direction de l'eau et de la biodiversité (DEB), en 2018 et en 2019, ce sont une vingtaine de projets par an qui ont été autorisés (hors augmentation de puissance de centrales existantes ou équipements d'ouvrages existants, dont la remise en exploitation de moulins).

En somme, cette disposition, qui reste facultative, concernerait un nombre limité de collectivités, raison pour laquelle le rapporteur ne souhaite pas s'opposer à l'adoption du présent article.

Décision de la commission : la commission des finances propose à la commission des affaires économiques d'adopter cet article sans modification.

ARTICLE

16

Exonération d'IFER pour les stations de transfert

d'énergie par pompage (STEP)

. Solution de stockage centralisé d'énergie susceptible de restituer rapidement de l'électricité, les stations de transfert d'énergie par pompage (STEP) jouent un rôle déterminant au service de la flexibilité du système électrique ainsi que du rééquilibrage du mix énergétique français en faveur des énergies renouvelables. Elles sont soumises à l'imposition forfaitaire sur les entreprises de réseaux (IFER) au titre de l'article 1519 F du code général des impôts (CGI).

Le présent article prévoit de permettre aux collectivités territoriales, ainsi qu'aux établissements publics de coopération intercommunale (EPCI), de prendre des délibérations pour exonérer d'IFER les STEP.

Si l'exonération d'IFER ne permettra pas de restaurer la rentabilité du modèle économique des STEP, la commission des finances propose d'adopter cet article sans modification, dans la mesure où l'exonération proposée reste facultative.

I. LE DROIT EXISTANT : SOUMISES À L'IFER AU TITRE DE L'ARTICLE 1519 F DU CGI, LES STEP FONT PARTIE DES SOLUTIONS SUSCEPTIBLES DE DÉVELOPPER LES ÉNERGIES RENOUVELABLES DANS LE MIX ÉNERGÉTIQUE

A. LES STEP ONT UN RÔLE IMPORTANT À JOUER DANS LE DÉVELOPPEMENT DES ÉNERGIES RENOUVELABLES ET LA FLEXIBILITÉ DU SYSTÈME ÉLECTRIQUE

Les STEP sont des installations hydrauliques de stockage centralisé permettant de restituer rapidement de l'électricité . Composées de deux réservoirs situés à des altitudes différentes, elles stockent de l'énergie hydraulique en pompant l'eau du réservoir inférieur vers le réservoir supérieur. En turbinant l'eau du réservoir inférieur vers le réservoir supérieur, elles permettent de restituer de l'électricité en période de pics de consommation.

Par leurs caractéristiques, les STEP offrent des avantages de flexibilité et de meilleure gestion des aléas du système électrique . Outil adapté pour stocker l'électricité excédentaire , les STEP offrent la possibilité de restituer d'importantes quantités d'électricité en période de tension sur la demande. Aujourd'hui, en cas de nécessité, les STEP françaises peuvent mobiliser une puissance de quatre gigawatts (GW) en moins de dix minutes . Les besoins de flexibilité apparaissent très corrélés au développement des énergies renouvelables intermittentes (éolienne et photovoltaïque). À mesure que ces énergies prennent une part plus importante dans le mix énergétique, le besoin de flexibilité s'accroit.

Six STEP 17 ( * ) sont actuellement en service en France pour une puissance installée d'environ cinq GW, soit environ 17 % de la puissance hydroélectrique totale installée en France. EDF hydro exploite ces six STEP. Elles génèrent en moyenne une production hydroélectrique de 5 térawattheure (TWh) par an .

La programmation pluriannuelle de l'énergie (PPE) considère que les STEP « restent aujourd'hui les seuls moyens de stockage économiquement compétitifs » . Toutefois, elle ajoute que les conditions de marché ne suffisent pas à rentabiliser un nouvel investissement sans que des aides de court terme ne soient allouées.

Une étude de 2013 de l'union française de l'électricité 18 ( * ) (UFE) a documenté le déficit de rentabilité des STEP. En 2013, elle mesurait un taux de rentabilité interne (TRI) de 2,7 % , loin des niveaux de TRI susceptibles de maintenir les décisions d'investissements des industriels.

La principale explication de ce déficit de rentabilité tient à l'insuffisante rémunération via le marché de l'énergie . La composante prépondérante de rémunération des STEP est fondée sur la différence entre les prix de l'électricité en périodes creuses et de pointe. Or, la tendance à l'écrasement de cet écart de valorisation ces dernières années a grandement participé à fragiliser le modèle économique des STEP. Le différentiel de prix doit en effet être suffisamment important afin de compenser le rendement. Une STEP a un rendement d'environ 75 %, ce qui veut dire que, pour qu'elle produise 100 GWh, il lui faut au préalable consommer 133 GWh.

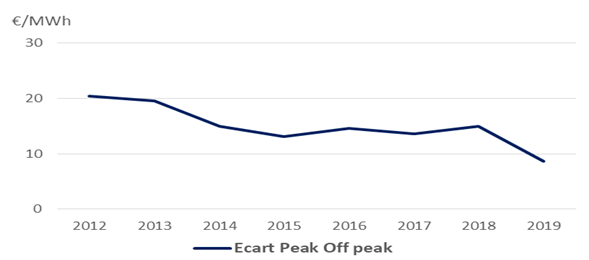

Il est donc nécessaire que le prix d'achat de l'énergie pompée soit au moins 25 % inférieur au prix de revente de l'énergie turbinée. Or, depuis 2013, cet écart de prix est en nette diminution :

Évolution de l'écart de prix de

l'électricité entre les périodes creuses

et les

périodes de pointe

Source : audition d'EDF hydro

Par ailleurs, le service de flexibilité rendu par la fonction de stockage des STEP n'est que faiblement rémunéré .

Aucun projet de nouvelle STEP n'est aujourd'hui engagé en France (ni en Europe). EDF hydro a néanmoins soumis à l'État un projet dans la vallée de la Truyère (Aveyron) pour une capacité de stockage complémentaire de 400 MW. Le projet fait actuellement l'objet de discussions avec la Commission européenne. Un autre projet d'une puissance d'environ 55 MW est à l'étude sur les sites des Lacs Blanc et Noir dans la région Grand-Est.

Pourtant, comme le rappelle la PPE, les STEP ont un potentiel de développement de 1,5 GW à horizon 2030 . Ce potentiel pourrait même être accru du fait des besoins journaliers et infra-hebdomadaires attendus après 2030. Une étude de Compass Lexecon, réalisée pour France hydroélectricité et publiée en décembre 2020, évalue les besoins entre 5 et 10 GW à horizon 2050. Le centre international de recherche sur l'environnement et le développement (CIRED) et le centre national de la recherche scientifique (CNRS) 19 ( * ) ont testé des scénarios de coûts des énergies renouvelables et de stockage. Ils estiment le potentiel maximal de développement des STEP à 4 GW.

B. LES STEP SONT SOUMISES À L'IFER AU TITRE DE L'ARTICLE 1519 F DU CODE GÉNÉRAL DES IMPÔTS

Les STEP sont aujourd'hui soumises à l'imposition forfaitaire des entreprises de réseaux (IFER) , institué par l'article 1635-0 quinquies du CGI, au titre de l'article 1519 F du CGI .

Le montant de l'imposition est fixé à 3 187 euros par kilowatt de puissance électrique installée au 1 er janvier de l'année d'imposition.

Aussi, compte tenu de la puissance installée actuellement, le produit d'IFER sur les STEP s'établit à environ 16 millions d'euros, réparti à parité entre les départements et le bloc communal .

II. LE DISPOSITIF PROPOSÉ : PERMETTRE AUX COLLECTIVITÉS TERRITORIALES ET AUX EPCI DE PRENDRE UNE DÉLIBÉRATION EN VUE D'EXONÉRER D'IFER LES STEP

Le présent article propose de compléter le I de l'article 1519 F du CGI . Il propose ainsi que les collectivités territoriales et les EPCI puissent, par délibération, exonérer les STEP de la part d'IFER qui leur est affectée .

Cette délibération serait prise dans les conditions prévues à l'article 1639 A bis du CGI. Conformément à ce dernier, ladite délibération devrait être prise par les collectivités ou les EPCI avant le 1 er octobre pour être applicable l'année suivante.

En matière de dérogation à la norme fiscale, il est à noter que les STEP bénéficient d'ores et déjà d'une exonération de contribution au service public de l'électricité (CSPE) prévue au 5° de l'article 266 quinquies C du code des douanes, puisque l'électricité consommée en pompage est utilisée pour la production de l'électricité.

III. LA POSITION DE LA COMMISSION DES FINANCES : UNE EXONÉRATION D'IFER QUI NE SERA PAS SUFFISANTE POUR AMÉLIORER LA RENTABILITÉ DES STEP

Une disposition similaire a été adoptée par le Sénat dans le cadre de la discussion portant sur le projet de loi de finances pour 2021 . L'amendement n°II-34 a été adopté pour être intégré au texte voté par le Sénat au titre d'un nouvel article 43 quater D. Cet article n'a toutefois pas été conservé par l'Assemblée nationale.

Il est à noter que la possibilité d'exonération permise par le présent article demeure entièrement facultative .

Compte tenu de la puissance installée aujourd'hui, si chacune des collectivités concernées prenait une délibération visant à exonérer les STEP d'IFER, la diminution des recettes de fiscalité locale s'élèverait à 16 millions d'euros .

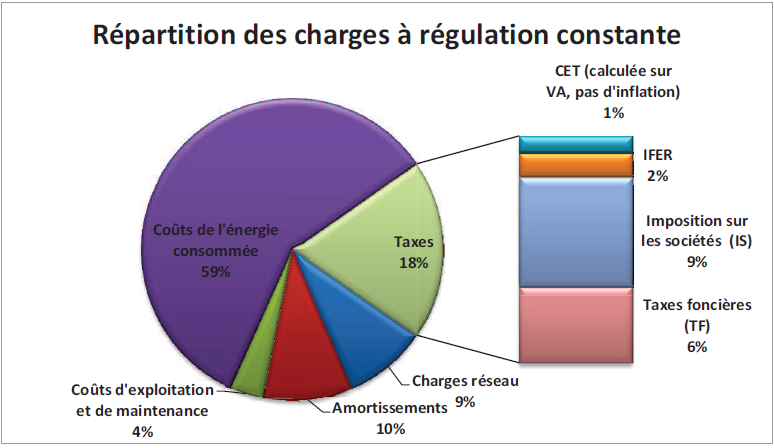

Néanmoins, il ressort des auditions réalisées dans le cadre du présent rapport, comme des études réalisées sur les STEP, que les exonérations d'IFER ou même de TFPB ne semblent pas suffisantes à elles seules pour garantir la rentabilité du modèle économique des STEP. En 2013 , d'après l'étude de l'UFE précitée, les taxes représentaient 18 % des charges des STEP (2 % pour l'IFER et 6 % pour la TF) .

Répartition des charges à régulation constante

Source : Étude de l'UFE (2013)

EDF Hydro estime qu'aujourd'hui, l'ensemble TF-CFE-IFER représente environ 23 % des charges d'exploitation des STEP. L'IFER représenterait 4 % de ces charges.

En somme, la rentabilité des STEP ne dépend que partiellement de la fiscalité locale.

Dans le cadre des auditions menées par le rapporteur, plusieurs propositions de soutien ont pu être formulées, qui dépassent le cadre du présent rapport mais pourraient participer à une amélioration de la rentabilité des STEP :

- un allègement ciblé du tarif d'utilisation du réseau public d'électricité (TURPE) bien qu'il ait déjà été sensiblement réduit après la loi n° 2015-992 du 17 août 2015 relative à la transition écologique pour une croissance verte et le décret d'application n° 2016-141 du 11 février 2016 ;

- des soutiens par appels d'offres ;

- une meilleure rémunération de la flexibilité permise par les STEP.

Il est à noter également que la DGEC travaille dès à présent à la possibilité de mettre en place un dispositif de soutien de type complément de rémunération pour les concessions déficitaires incluant les STEP. Cette mesure a fait l'objet d'une notification à la Commission européenne le 14 mai 2019 et reste en cours de discussion avec la Commission.

Toutefois, dans la mesure où l'exonération prévue par le présent article demeure facultative, le rapporteur ne souhaite pas s'opposer à l'adoption de celui-ci .

Décision de la commission : la commission des finances propose à la commission des affaires économiques d'adopter cet article sans modification.

* 1 Panorama de l'électricité renouvelable au 31 décembre 2020, RTE.

* 2 Cas des adhérents de France Hydroélectricité

* 3 Réponse de la DGEC au questionnaire du rapporteur.

* 4 L'obligation d'achat est réservée aux installations de moins de 500 kW, et le complément de rémunération aux installations de puissance comprise entre 500 kW et 1 MW.

* 5 Le cadre du soutien est défini par l'arrêté du 13 décembre 2016 fixant les conditions d'achat et du complément de rémunération pour l'électricité produite par les installations utilisant l'énergie hydraulique des lacs, des cours d'eau et des eaux captées gravitairement, désigné arrêté « H16 ».

* 6 Un premier appel d'offre a été lancé en 2017, pour 19 lauréats pour une puissance de 27 MW et un second en 2017 pour 105 MW de nouvelles petites centrales hydroélectriques, répartis en trois périodes de 35 MW en 2018, 2019 et 2020.

* 7 Une réflexion est en cours concernant la mise en place d'un dispositif de soutien pour la rénovation des installations existantes entre 1 et 4,5 MW.

* 8 Loi n° 2006-1772 du 30 décembre 2006 sur l'eau et les milieux aquatiques.

* 9 Les installations hydroélectriques relèvent du régime de la concession lorsque leur puissance excède 4,5 mégawatts (MW). Les autres installations sont placées sous le régime de l'autorisation (article L. 511-1 du code de l'énergie).

* 10 Commission de régulation de l'énergie, « Coûts et rentabilités de la petite hydroélectricité en métropole » ; la petite hydroélectricité concerne les installations dont la puissance unitaire est de l'ordre de la centaine de kW à plusieurs MW.

* 11 Hors les arrêts de turbinage qui sont une perte de recettes.

* 12 Loi n° 2017-227 du 24 février 2017 ratifiant les ordonnances n° 2016-1019 du 27 juillet 2016 relative à l'autoconsommation d'électricité et n° 2016-1059 du 3 août 2016 relative à la production d'électricité à partir d'énergies renouvelables et visant à adapter certaines dispositions relatives aux réseaux d'électricité et de gaz et aux énergies renouvelables.

* 13 Ou par des tiers délégués ou par des collectivités territoriales.

* 14 Ils peuvent dans certains cas bénéficier d'une subvention des agences de l'eau de 30 % à 50 % pour les passes à poissons ou les dispositifs de dévalaison.

* 15 Le gain net - et partant le coût pour les finances publiques - est cependant inférieur (8,2 milliards d'euros) si l'on tient compte de l'effet-retour de ces mesures sur les sommes dues au titre de l'impôt sur les sociétés ou de l'impôt sur le revenu.

* 16 Aucune nouvelle installation en concession (de plus de 4,5 MW) n'est développée depuis de nombreuses années, l'État n'ayant pas lancé d'appels d'offres.

* 17 Les STEP de Revin (720 mégawatts), Grand Maison (1 700 mégawatts), Montézic (870 mégawatts), Le Cheylas (460 mégawatts), La Coche (380 mégawatts) et Super-Bissorte (730 mégawatts).

* 18 « État des lieux et propositions d'évolution sur l'économie des STEP », UFE, 18 janvier 2013.

* 19 Dans l'étude « une électricité 100% renouvelable est-elle possible en France d'ici à 2050 et, si oui, à quel coût ? » (novembre 2020).