C. POUR DÉCIDER D'UNE ALLOCATION OPTIMALE DES MOYENS DÉDIÉS AU CONTRÔLE FISCAL, IL EST CRUCIAL DE DISPOSER D'UNE STRATÉGIE CLAIRE, DE LA COORDINATION DES SERVICES AU CIBLAGE DES DOSSIERS PRIORITAIRES

Le premier axe de cette stratégie doit conduire à une réflexion sur le ciblage des dossiers qui feront l'objet d'un contrôle fiscal . À cet égard, l'évolution du volume des droits notifiés depuis 2010 est plutôt inquiétante : leur montant a chuté de plus de 13 %, avec un décrochage particulièrement brutal depuis le point haut - 21,2 milliards d'euros - obtenu en 2015 (- 34 % entre 2010 et 2019). Le Gouvernement répond qu'il vaut mieux se concentrer sur les résultats encaissés, certes, mais pas si cela doit conduire à ne notifier des droits et à ne cibler que les dossiers pour lesquels on sait que ces droits seront facilement recouvrables. Les résultats sont également décevants sur le contrôle des fraudes les plus graves.

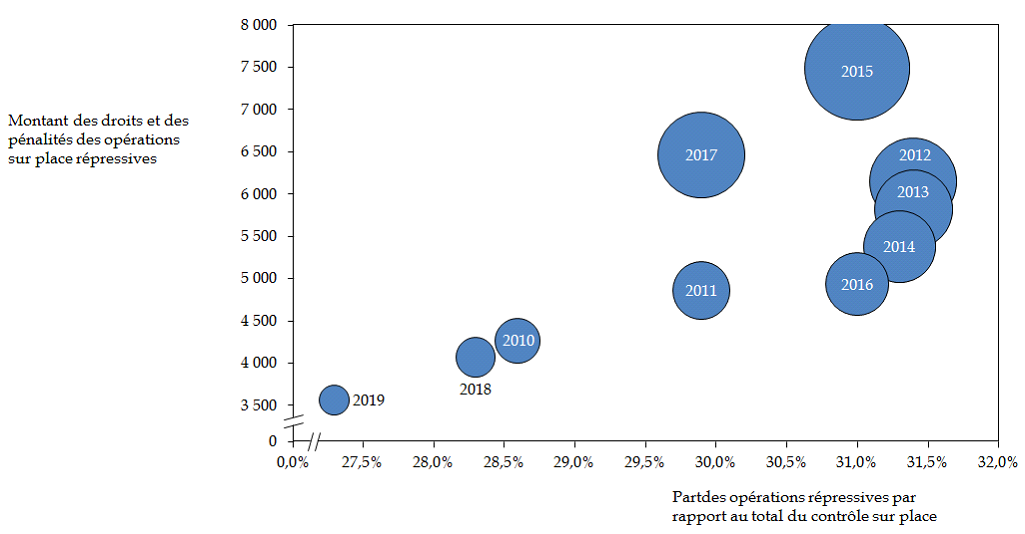

Évolution de la part et des résultats des opérations sur place répressives 5 ( * ) entre 2010 et 2019

(en millions d'euros et en %)

Source : rapports d'activité de la direction générale des finances publiques des années 2010 à 2019

Le deuxième axe de cette stratégie doit concerner la coordination des services, le contrôle fiscal se caractérisant par sa parcellisation . Malgré une tentative pour bien délimiter le champ de compétences de chacun de ces services, il n'est pas rare que des enjeux soient partagés ou des dossiers difficiles à attribuer. Pour répondre à ces difficultés et pour faciliter les synergies entre administrations, des protocoles de coopération sont régulièrement signés entre services, directions et administrations, impliqués à titre principal ou secondaire dans le contrôle fiscal. La multiplication des protocoles et des structures ne va toutefois pas sans susciter quelques questions sur l'efficacité de cette coopération et sur le risque de doublons.

La même inquiétude sur la coopération se pose au niveau central : le comité national de lutte contre la fraude ne se réunit plus, le poste de délégué national à la lutte contre la fraude est vacant depuis mai 2019, les ministères ne coopèrent pas assez. Pour remédier à ces difficultés, le Gouvernement a annoncé l'abandon du plan national interministériel de lutte contre la fraude dans sa forme actuelle et la substitution de la délégation nationale à la lutte contre la fraude (DNLF) par la mission interministérielle de coordination anti-fraude 6 ( * ) (Micaf). La Micaf sera chargée de la coordination interministérielle en matière de lutte contre la fraude aux finances publiques aux niveaux national et local. Elle coordonnera notamment des groupes de travail spécialisés, dits « groupes opérationnels nationaux anti-fraude ». Ces groupes réuniront régulièrement, autour d'une thématique et d'une direction chef de file, les administrations et organismes concernés. La Micaf sera responsable d'une seconde grande mission : la coopération avec les instances européennes chargées de la protection des intérêts financiers de l'Union européenne. Il reviendra au nouveau comité interministériel anti-fraude (CIAT) de donner une impulsion politique à la Micaf.

Le troisième axe de cette stratégie doit s'intéresser au recouvrement : la coordination entre services et administrations doit concerner l'ensemble des maillons de la chaîne du contrôle fiscal, jusqu'au recouvrement. Cette dernière étape constitue en effet une réserve importante pour les résultats du contrôle fiscal et laisse entrevoir la possibilité d'une réelle marge de progression . En effet, depuis plusieurs années, ce taux de recouvrement stagne : 67,2 % en 2017, 65,02 % en 2018 et 68,07 % en 2019. Si plusieurs mesures juridiques (lancement de la saisie administrative à tiers détenteur, une procédure juridique unifiée pour le recouvrement de l'ensemble des produits) et organisationnelles (nouvelle fiche de liaison contrôle recouvrement) ont été mises en oeuvre, elles ne permettront que des progrès limités. Il reste, dans les sommes non recouvrées, des montants liés à des fraudes complexes, des dossiers dans lesquels l'identification du bénéficiaire final est quasiment impossible, tout comme celle des produits saisissables. Il semble donc que ce soit également un angle d'approfondissement pour le contrôle fiscal , avec un décloisonnement à promouvoir entre services en charge du contrôle fiscal et services en charge du recouvrement.

|

Les recommandations des rapporteurs spéciaux : 9. Prévoir que la mission interministérielle de coordination anti-fraude consacre ses premiers mois d'activités à un passage en revue des dispositifs de coordination existants pour éliminer les doublons, renforcer la coopération et le dialogue et rendre enfin plein et entier le partage des informations entre tous les services et administrations chargés, à titre principal ou secondaire, du contrôle fiscal. 10. Identifier plus précisément les situations et les dossiers pour lesquels le recouvrement des sommes notifiées est le plus difficile à obtenir. Définir, à partir de cette évaluation, de nouvelles procédures, notamment conservatoires, qui pourraient être mises en oeuvre. Le même travail d'évaluation doit être conduit sur l'efficacité des sanctions mises en place. |

* 5 Cela concerne les opérations dans lesquelles des pénalités de 40 % ou plus ont été appliquées.

* 6 Décret n° 2020-872 du 15 juillet 2020 relatif à la coordination interministérielle en matière de lutte contre la fraude et à la création d'une mission interministérielle de coordination anti-fraude.