EXAMEN DES ARTICLES

ARTICLE 1er - Définition des opérations de sauvegarde économique et de redynamisation des centres-villes et centres-bourgs, dites « OSER »

. Commentaire : le présent article donne aux communes et établissements publics de coopération intercommunale la possibilité de créer des opérations de sauvegarde économique et de redynamisation des centres-villes et centres-bourgs.

I. LE DROIT EXISTANT

A. UNE POLITIQUE DE ZONAGE DEVENUE UN AXE FONDATEUR DE L'AMÉNAGEMENT DU TERRITOIRE EN FRANCE

Au cours des années 1990, le zonage est devenu un moyen d'action privilégié de la politique d'aménagement du territoire. La loi d'orientation sur la ville de 1991 et surtout la loi du 4 février 1995 d'orientation pour l'aménagement et le développement du territoire ont dessiné les contours d'une véritable géographie réglementaire et fiscale.

Appliquant le principe selon lequel « des politiques renforcées et différenciées de développement sont mises en oeuvre dans les zones caractérisées par des handicaps géographiques, économiques ou sociaux » 6 ( * ) , la loi du 4 février 1995 a défini les zones d'aménagement du territoire, les territoires ruraux de développement prioritaire, qui comprennent les zones de revitalisation rurales (ZRR), et les zones urbaines sensibles (ZUS), dont font partie les zones de redynamisation urbaines (ZRU).

Les modifications successives de la loi de 1995 ont ajouté à cette liste les zones franches urbaines (ZFU) 7 ( * ) renommées plus tard en zones franches urbaines - territoires entrepreneurs (ZFU-TE) 8 ( * ) , les régions ultrapériphériques françaises 9 ( * ) , les bassins d'emploi à redynamiser 10 ( * ) et les zones de restructuration de la défense (ZRD) 11 ( * ) , tandis que les zones urbaines sensibles étaient remplacées par les quartiers prioritaires de la politique de la ville (QPV) 12 ( * ) . Enfin le second projet de loi de finances rectificative pour 2017 a créé les bassins urbains à dynamiser, nouveau dispositif qui vise en fait le bassin minier du Nord et du Pas-de-Calais 13 ( * ) .

Il faut aussi ajouter les zones d'aide à finalité régionale (ZAFR), définies en lien avec la Commission européenne, et les zones d'aide à l'investissement des petites et moyennes entreprises (ZAI-PME).

À ce zonage général, s'ajoutent des zonages spécifiques à certaines politiques . La seule politique du logement connaît par exemple le zonage d'application de la taxe sur les logements vacants 14 ( * ) , le zonage pour l'application du dispositif « Pinel » de soutien au logement locatif privé 15 ( * ) (zones A, B, C), le zonage pour l'attribution des aides personnelles au logement (zones 1, 2 et 3), le zonage du dispositif Malraux 16 ( * ) , chacun de ces zonages étant utilisé pour différents dispositifs de nature fiscale ou autre.

Un point commun à l'ensemble de ces dispositifs est que chaque zonage se fonde sur des critères objectifs inscrits dans la loi , sur la base desquels un décret ou un arrêté fixe la liste et le périmètre des zones concernées 17 ( * ) .

Ces dispositifs ouvrent droit aux entreprises nouvellement installées, sous certaines conditions et souvent pour une durée limitée, à des exonérations :

- d'impôt sur les bénéfices (ZRR 18 ( * ) , ZFU-TE 19 ( * ) , bassins d'emploi à redynamiser jusqu'au 31 décembre 2017 20 ( * ) , zones de restructuration de la défense 21 ( * ) , bassins urbains à dynamiser 22 ( * ) , ZAFR 23 ( * ) ) ;

- de cotisation foncière des entreprises (CFE) sauf si la collectivité en décide autrement (ZRR, ZFU-TE pour les entreprises installées avant le 1 er janvier 2015, bassins d'emploi à redynamiser jusqu'au 31 décembre 2017, QPV), ou sur délibération expresse de la collectivité (ZRD, ZAFR, ZAI-PME, bassins urbains à redynamiser) 24 ( * ) ;

- de taxe foncière sur les propriétés bâties sur délibération expresse de la collectivité (ZRR, ZFU-TE pour les entreprises installées avant le 1 er janvier 2015, bassins urbains à redynamiser) ;

- de taxe d'habitation sur délibération expresse de la collectivité (ZRR) ;

- de charges patronales (ZRR, ZRD, ZFU-TE pour les entreprises installées avant le 1 er janvier 2015).

Enfin, les dispositifs fiscaux attachés à l'exercice d'activités en périmètre OSER constituent des régimes d'aides qui doivent être soumis au règlement « de minimis ».

B. LE MANQUE DE DISPOSITIFS VISANT L'ENSEMBLE DES CENTRES-VILLES ET CENTRES-BOURGS

Si plusieurs dispositifs de soutien peuvent s'appliquer aux centres-villes ou centres-bourgs, c'est le plus souvent de manière incidente ou partielle et dans un objectif différent.

Ainsi, le dispositif Malraux a un objectif patrimonial et ne s'applique donc pas nécessairement à des territoires dévitalisés.

Le programme national de requalification des quartiers anciens dégradés (PNRQAD) , instauré en 2009 25 ( * ) , a une approche plus globale puisqu'il vise la requalification urbaine et sociale des quartiers, la résorption de l'habitat indigne, l'amélioration et la diversification de l'offre de logements, l'amélioration de la performance énergétique des logements et le maintien de la mixité sociale au sein de ces quartiers.

Dans le cadre de ce programme, l'État, l'Agence nationale de l'habitat (ANAH) et l'Agence nationale de la rénovation urbaine (ANRU) apportent 380 millions d'euros de financements publics nationaux pour soutenir les projets portés par les collectivités locales, avec un effet de levier permettant de générer 1,5 milliards d'euros selon l'ANRU.

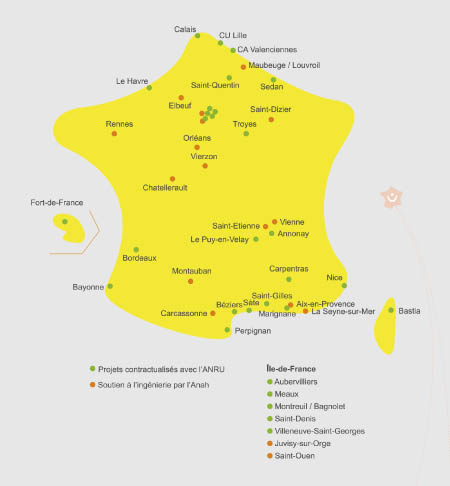

Son domaine d'action est toutefois limité à un ensemble de quartiers fixé par décret 26 ( * ) . 25 projets seulement sont éligibles à ces financements, 15 sites supplémentaires bénéficiant d'une aide en ingénierie.

Les sites soutenus au titre du PNRQAD

Source : site de l'ANRU

Enfin, le dispositif « Action coeur de ville » présenté dans l'exposé général, outre qu'il n'apporte certainement pas les financements nécessaires, est lui aussi limité à 222 territoires qui correspondent à des centres-villes de plus de 10 000 habitants, sans traiter les difficultés des centres-bourgs de moindre dimension.

II. LE DISPOSITIF PROPOSÉ

L'article premier définit les conditions selon lesquelles une commune ou un établissement public de coopération intercommunale (EPCI) à fiscalité propre peut engager une opération de sauvegarde économique et de redynamisation (OSER).

Le I précise de manière générale que ces opérations peuvent être engagées dans des centres-villes et centres-bourgs affectés par une forte vacance commerciale, une décroissance démographique ou une dégradation de l'habitat. Ces opérations doivent viser à préserver, renforcer ou ranimer leur tissu urbain, économique et commercial. Elles peuvent enfin être engagées de manière préventive.

Le II prévoit que le lancement de l'opération relève de l'initiative de la commune, qui en fixe le périmètre et la durée, sans excéder cinq années renouvelables deux fois. L'EPCI auquel elle appartient peut prendre une délibération identique, avec l'accord de la commune.

Le III définit le périmètre, qui doit respecter au moins deux des trois critères suivants, sans toutefois porter sur plus de 4 % de la surface urbanisée de chaque commune concernée :

- une forte densité commerciale ,

- la présence d'un ou plusieurs monuments remarquables ,

- une forte densité d'un habitat antérieur au 20 e siècle .

En application du IV , l'opération fait l'objet d'une convention signée par le maire de la commune, le président de l'EPCI auquel appartient la commune, le représentant de l'État dans le département et éventuellement d'autres acteurs.

Le V assimile le périmètre OSER à un périmètre de sauvegarde du commerce et de l'artisanat de proximité, ce qui permet à la commune ou à l'EPCI d'exercer le droit de préemption prévu par l'article L. 214-1 du code de l'urbanisme dans les périmètres de sauvegarde du commercer et de l'artisanat, dont la création dépend également de l'initiative communale.

Enfin le VI instaure une obligation d'évaluation complète du dispositif par la commune et l'EPCI tous les cinq ans, avec avis du représentant de l'État dans le département.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Votre rapporteur souligne le caractère innovant du dispositif de zonage institué par le présent article , dans la mesure où il repose sur l'initiative des collectivités locales.

En effet, c'est une délibération de la commune et, si elle donne son accord, de l'EPCI qui permet de définir un périmètre OSER. Une convention est ensuite prévue entre le maire de la commune, le président de l'EPCI, le préfet de département et les autres partenaires potentiels afin de préciser les modalités de l'opération.

La signature de cette convention permet ensuite à ces collectivités ou à ses habitants et acteurs économiques de bénéficier d'un ensemble d'avantages, notamment fiscaux, définis dans les autres articles de la présente proposition de loi.

Les dispositifs du même type, y compris dans le programme « Action coeur de ville », prévoient habituellement une limitation a priori du nombre d'opérations en prévoyant leur détermination par décret ou à la suite d'un appel à projets, ce qui permet de mieux organiser le pilotage des crédits et de maîtriser l'impact des aides sur les finances publiques.

Le nombre de zones OSER, pour sa part, n'est pas limité dans la mesure où il relève d'initiatives locales. La souplesse du mode de fixation des périmètres permet ainsi de prendre en en compte la plus fine possible de la diversité des situations locales telle qu'elle est appréhendée par les acteurs locaux.

Votre rapporteur est conscient des limites inhérentes aux politiques de zonage , rappelées par M. Albéric de Montgolfier, rapporteur général, à l'occasion de l'examen de l'article 13 du projet de loi de finances rectificative pour 2017 relatif à la création des bassins urbains à redynamiser :

« - premièrement, les dispositifs zonés peuvent entraîner des effets d'éviction pour les territoires limitrophes situés en-dehors de la zone bénéficiant des exonérations fiscales. (...) ;

- deuxièmement, les effets des régimes d'exonération fiscale zonés sont particulièrement difficiles à évaluer et, même s'ils sont en principe créés pour une durée limitée, il est particulièrement difficile de mettre fin à ces dispositifs ou de les réformer. »

Ainsi, les députés Alain Calmette et Jean-Pierre Viguier faisaient-ils observer, en dressant un tableau foisonnant de la réglementation applicable aux zones de revitalisation rurale dans un rapport rendu en 2014 27 ( * ) , que « ce zonage est utilisé pour une multitude de mesures, introduites dès 1995, qui se sont sédimentées au fil du temps. Ces dispositifs sont aussi hétéroclites qu'hétérogènes ».

Le présent dispositif, comme d'autres dispositifs à portée générale tels que celui des quartiers prioritaires de la politique de la ville ou des zones de revitalisation rurale, emporte en effet de nombreux effets. Sans évoquer les modifications normatives examinées par la commission des affaires économiques et, pour ce qui concerne le rôle des architectes des bâtiments de France, par la commission de la culture, on peut citer les dispositions suivantes à caractère fiscal ou financier, instituées au profit des zones OSER ou des communes dans lesquelles elles sont situées :

- les interventions de l'EPARECA (article 2),

- l'application des taux réduits de TVA (article 3),

- l'extension du dispositif « Pinel » (article 3),

- l'extension de la taxe sur les logements vacants (article 4),

- la transformation du FISAC (article 8),

- le déploiement prioritaire du très haut débit (article 9),

- le bénéfice d'un fonds de garantie pour les loyers commerciaux impayés (article 10),

- l'expérimentation d'une déduction fiscale pour la transmission et l'installation de commerçants et d'artisans (article 12),

- le ciblage des aides à la pierre (article 25),

- le reversement aux communes et à leurs groupements du produit de la contribution pour la lutte contre l'artificialisation (article 26) et du produit de la taxe sur les livraisons liées au commerce électronique (article 27) 28 ( * ) ,

- l'exonération et la modulation de la TASCOM (article 28) ;

- une obligation d'investissement pour les SIIC (article 29) ;

- une exonération d'impôt pour les entreprises (article 30).

Votre rapporteur souligne donc la nécessité de choisir au mieux les critères de délimitation des zones OSER, en raison du rôle déterminant joué par ces périmètres dans la présente proposition de loi .

Il approuve donc les modifications apportées par la commission des affaires économiques lors de sa réunion du 30 mai 2018, sous réserve toutefois du vote final prévu par cette commission le 6 juin. En particulier, sur la proposition de son rapporteur, M. Jean-Pierre Moga, cette commission a prévu :

- de prendre en compte l'artisanat, en plus du commerce, dans les critères d'identification du centre-ville ou du centre-bourg ;

- d'étendre la part de la surface urbanisée pouvant faire l'objet d'une convention OSER dans les communes de petite superficie. Le texte prévoyait en effet une proportion maximale de 4 %, fixée de manière trop uniforme sur l'ensemble du territoire.

Enfin, votre rapporteur s'est interrogé sur l'articulation entre le II, qui prévoit que l'opération peut être décidée par la seule commune, et le IV qui requiert la signature de l'EPCI et du préfet de département.

Sur sa proposition, votre commission a adopté un amendement COM-24 de cohérence prévoyant que la décision d'engager une opération de sauvegarde économique et de redynamisation est prise dans les mêmes termes par le conseil municipal de la commune et par l'organe délibérant de l'EPCI à fiscalité propre auquel elle appartient.

Décision de la commission : votre commission émet un avis favorable à cet article ainsi modifié.

ARTICLE 2 (Art. L. 325-1 du code de l'urbanisme) - Création de l'Agence nationale pour les centres-villes et centres-bourgs (ANCC) et extension du champ d'intervention de l'EPARECA dans les périmètres des conventions OSER

. Commentaire : le présent article prévoit la création d'une agence chargée de contribuer aux opérations de sauvegarde économique et de redynamisation et étend au périmètre de ces opérations le domaine de compétence de l'Établissement public national d'aménagement et de restructuration des espaces commerciaux et artisanaux (EPARECA).

I. LE DROIT EXISTANT

A. UNE AGENCE NATIONALE POUR PORTER DES PROJETS DE DÉVELOPPEMENT DANS DES TERRITOIRES À DIFFICULTÉS SPÉCIFIQUES

La création d'une agence chargée de conduire des opérations spécifiquement dans le centre-ville est une proposition forte et innovante de la présente proposition de loi.

On peut, en termes de méthode, la rapprocher de l' Agence nationale pour la rénovation urbaine (ANRU) instituée par les articles 10 et suivants de la loi du 1 er août 2003 d'orientation et de programmation pour la ville et la rénovation urbaine.

L'ANRU est un établissement public national à caractère industriel et commercial qui a pour mission de contribuer, dans un objectif de mixité sociale et de développement durable, à la réalisation du programme national de rénovation urbaine (PNRU) et du nouveau programme national de rénovation urbaine (NPNRU), ainsi que du programme national de requalification des quartiers anciens dégradés (PNRQAD). Elle intervient aussi bien sur les logements que les espaces publics, les équipements scolaires, les crèches, les commerces et l'activité économique. L'agence accorde des concours financiers et passe des conventions pluriannuelles avec les destinataires des subventions. Le conseil d'administration est composé en nombre égal de représentants de l'État et de représentants des autres parties prenantes (collectivités territoriales, organismes du secteur, personnalités qualifiées).

Par ailleurs, le Président de la République a annoncé la création d'une Agence nationale pour la cohésion des territoires ayant vocation à agir dans l'ensemble des territoires où un besoin se fait ressentir. Le Commissariat général à l'égalité des territoires est chargé actuellement de la « préfiguration » de cette agence.

Auditionné le 21 février dernier par la commission de l'aménagement du territoire et du développement durable, M. Jean-Benoît Albertini, commissaire général à l'égalité des territoires, a indiqué que cette agence apporterait un soutien en ingénierie, c'est-à-dire en assistance à maîtrise d'ouvrage, aux côtés des porteurs de projet locaux.

Le Président de la République a également qualifié cette future agence, le 22 mai dernier, d'« opérateur du rééquilibrage d'équipements de nos territoires », mais force est de constater que ses contours, ses missions et ses moyens d'action ne sont pas connus. L'ANRU ne devrait pas être inclure dans le périmètre de cette agence.

B. LE RÔLE DE L'EPARECA

Créé par la loi n° 96-987 du 14 novembre 1996 relative à la mise en oeuvre du pacte de relance pour la ville 29 ( * ) , l'Établissement public national pour l'aménagement et la restructuration des espaces commerciaux et artisanaux (EPARECA) est un établissement à caractère industriel et commercial doté de la personnalité morale et de l'autonomie financière. Il favorise l' aménagement et la restructuration des espaces commerciaux et artisanaux .

Intervenant principalement dans les quartiers prioritaires de la politique de la ville, il agit aussi, depuis 2009, dans les territoires retenus au titre du programme national de requalification des quartiers anciens dégradés.

Comme à l'ANRU, le conseil d'administration est paritaire entre d'une part les représentants de l'État et d'autre part ceux des autres parties prenantes.

En 2017, le budget initial de l'EPARECA comprenait 27,97 millions d'euros de crédits de paiement, dont 20,17 millions d'euros de crédits d'intervention, et 29 millions d'euros de recettes, dont 15,1 millions d'euros provenant de l'État et 13,8 millions d'euros de recettes propres.

|

La commission des affaires économiques de l'Assemblée nationale, sur la proposition de la commission des lois saisie pour avis, a inséré dans le projet de loi portant évolution du logement, de l'aménagement et du numérique, qu'elle a adopté le 18 mai dernier, un article 54 ter qui prévoit que, « à titre expérimental, pour une durée de trois ans », l'EPARECA « peut être autorisé à exercer ses missions dans le périmètre des opérations de revitalisation de territoire » (ORT) instituées par ce projet de loi. Le périmètre d'une ORT est délimité par une convention conclue entre l'État, l'intercommunalité et les communes concernées ainsi que les autres acteurs participant à l'opération. Il inclut nécessairement le centre-ville de la ville principale du territoire. |

II. LE DISPOSITIF PROPOSÉ

L'article 2 crée l'Agence nationale pour les centres-villes et centres-bourgs (ANCC), nouvel établissement public national à caractère industriel et commercial.

L'ANCC accorde des concours financiers aux collectivités territoriales, aux EPCI compétents et aux organismes publics ou privés qui conduisent des actions contribuant à la réalisation des OSER. Il est partie aux conventions relatives à ces opérations.

L'agence est financée notamment par deux nouvelles taxes instituées par la présente proposition de loi : la contribution pour la lutte contre l'artificialisation des terres (article 26), qui participe également au financement du fonds de garantie pour les loyers commerciaux impayés dans les centres-villes créé par l'article 10, et la taxe sur les livraisons liées au commerce électronique (article 27).

Cette agence jouerait, pour les centres-villes et centres-bourgs, un rôle proche de celui qui est confié, dans les quartiers d'intérêt national, par l'Agence nationale pour la rénovation urbaine (ANRU) créée par la loi d'orientation et de programmation pour la ville et la rénovation urbaine du 1 er août 2003.

L'exposé des motifs indique que cette agence aurait vocation, comme l'ANRU, à s'inscrire dans la future agence nationale de cohésion des territoires annoncée par le Président de la République le 17 juillet 2017.

Comparaison entre l'ANRU et l'ANCC

|

Agence nationale pour la rénovation urbaine

|

Agence nationale pour les centres-villes et

centres-bourgs

|

|

|

Statut |

Établissement public national à caractère industriel et commercial |

|

|

Objectifs |

Mixité sociale et développement durable |

Revitalisation des centres-villes et centres-bourgs |

|

Mission |

Contribue à la réalisation du programme national de rénovation urbaine |

Contribue à la réalisation des opérations de sauvegarde économique et de redynamisation |

|

Lieu d'intervention |

Quartiers de la politique de la ville, quartiers anciens dégradés (périmètres définis par décret du gouvernement en fonction de critères légaux) |

OSER (périmètres définis par les collectivités territoriales en fonction de critères légaux) |

|

Mode d'action |

Accorde des concours financiers ; passe des conventions pluriannuelles avec les destinataires des subventions. |

Accorde des concours financiers ; est partie aux conventions relatives à ces opérations. |

|

Recettes |

En pratique, essentiellement par une contribution d'Action logement. |

- Fraction du produit de la contribution pour la lutte contre l'artificialisation des terres - Produit de la taxe sur les livraisons liées au commerce électronique |

|

Gouvernance |

Le conseil d'administration est composé en nombre égal : - de représentants de l'Etat ; - de représentants des collectivités territori ales (communes et leurs EPCI compétents, conseils départementaux, conseils régionaux) et des organismes du secteur (Union d'économie sociale du logement, Union nationale des fédérations d'organismes d'HLM, sociétés d'économie mixte, locataires, Caisse des dépôts et consignations, Agence nationale de l'habitat), ainsi que de personnalités qualifiées . |

Le conseil d'administration est majoritairement composé de représentants des collectivités territoriales et des EPCI . Il comporte aussi des représentants de l'État et des organismes publics ou privés qui participent à des opérations de revitalisation. |

Source : commission des finances du Sénat

Enfin, l'article 2 prévoit également que l'établissement public national pour l'aménagement et la restructuration des espaces commerciaux et artisanaux ( EPARECA ) intervienne également pour favoriser l'aménagement et la restructuration des espaces commerciaux et artisanaux dans le périmètre des OSER.

Il s'agirait d'une évolution importante pour l'EPARECA, qui n'est actuellement pas orientée sur ces périmètres.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

S'agissant de la création de l'Agence nationale des centres-villes et centres-bourgs , votre rapporteur s'interroge sur la nécessité de créer d'ores et déjà une structure, alors même qu'une Agence nationale de cohésion des territoires est en cours de préfiguration. Une agence est nécessairement porteuse de coûts de fonctionnement et peut avoir pour effet à terme la mise en place de procédures bureaucratiques comme celles qui sont reprochées par certains acteurs à l'ANRU actuellement.

Il n'en reste pas moins que, si les fonds attribués à des projets menés en périmètre OSER étaient d'un niveau élevé, il est utile que les projets soient portés par une administration dédiée. Votre rapporteur appelle donc, en cas de création de cette Agence, à un rapprochement rapide avec la future Agence nationale de cohésion des territoires. La proximité de ces deux agences, voire leur fusion, permettrait notamment de réduire les risques d'effets de bord, afin d'éviter une trop grande dévitalisation des quartiers situés immédiatement à l'extérieur des périmètres OSER, qui souffriraient d'un désavantage comparatif.

Il attire toutefois l'attention sur la nécessité de concilier le mode de gouvernance proposé pour l'Agence prévue par le présent article, qui repose majoritairement sur les collectivités territoriales, avec celui qui sera prévu pour la nouvelle Agence nationale.

S'agissant de l'extension des missions de l'EPARECA , votre rapporteur souligne le coût potentiellement très élevé d'une telle disposition, qui ne paraît de plus pas adaptée au dimensionnement et à l'organisation de cet établissement.

D'après les éléments qu'il a recueillis, le contrat d'objectifs et de performance 2016-2020 prévoit un programme de 80 millions d'euros d'investissements nouveaux correspondant à une trentaine d'opérations situées dans les quartiers prioritaires de la politique de la ville (QPV) et les territoires retenus au titre du programme national de requalification des quartiers anciens dégradés (PNRQAD). Il dispose pour cela de 43 employés en équivalent temps-plein, avec une dotation annuelle de 5,977 millions d'euros supportée par le budget du ministère de l'économie et des finances au titre du programme 134 « Développement des entreprises et régulation » 30 ( * ) .

|

Le budget de l'EPARECA en 2017 Le budget de l'EPARECA en 2017 prévoyait des recettes de près de 29 millions d'euros, dont : - 5,7 millions d'euros de subventions pour charges de service public ; - 9,4 millions d'euros d'autres financements de l'État ; - 13,8 millions d'euros de recettes propres. D'après les documents annexés au projet de loi de règlement des comptes et d'approbation du budget 2017, seuls 16,5 millions d'euros ont été mobilisés, principalement en raison du report sur les années 2018-2019 de certains projets portant sur la cession de centres commerciaux. |

Sur la base d'un coût moyen de restructuration de l'ordre de 3 millions d'euros, une simulation communiquée à votre rapporteur par le ministère de l'économie et des finances évalue à 90 millions d'euros les investissements nécessaires de l'EPARECA s'il s'appliquait à une trentaine d'opérations de type « OSER ». 55 % de cette somme pourrait être pris en charge par l'EPARECA, le reste devant être financé par d'autres partenaires.

En incluant le nécessaire renforcement en personnel, le budget de l'EPARECA devrait être accru de 60 millions d'euros environ sur six ans.

Toutefois, le nombre de quartiers à traiter pourrait être beaucoup plus élevé. L'étude d'impact réalisée lors de la préparation de la proposition de loi identifie ainsi 320 périmètres OSER qui se caractérisent par une nette sous-représentation de leur équipement commercial, pour lesquels une intervention de l'EPARECA pourrait représenter un coût de 336 millions d'euros sur 10 ans. Ce coût pourrait même atteindre 6,5 milliards d'euros dans une approche globale de l'ensemble des périmètres OSER.

Le coût est donc difficile à estimer, puisque le nombre et le périmètre des opérations OSER est incertain, mais il serait en tout état de cause élevé. Il s'agirait d'une évolution majeure pour l'établissement, y compris dans sa manière de travailler car il agit dans les quartiers prioritaires de la politique de la ville et non en environnement urbain « diffus ».

Si le rapport rendu en 2014 par l'Inspection générale des finances sur la revitalisation commerciale des centres-villes 31 ( * ) proposait d'ouvrir aux centres-villes en difficulté certaines dispositions réservées aux quartiers prioritaires de la politique de la ville, notamment la possibilité d'accès à l'EPARECA, c'était à la condition expresse de le limiter aux centres-villes connaissant une vacance commerciale et de savoir mesurer celle-ci.

En conséquence, votre commission a adopté un amendement COM-25 de votre rapporteur tendant à supprimer l'extension de compétence de l'EPARECA.

Décision de la commission : votre commission émet un avis favorable à l'adoption de cet article ainsi modifié.

ARTICLE 3 (Art. 278-0 bis A, 278 sexies B (nouveau), 279-0 bis, 199 novovicies du code général des impôts) - Allégement de la fiscalité dans les périmètres des conventions OSER

. Commentaire : le présent article prévoit l'application de taux réduits de taxe sur la valeur ajoutée pour des travaux conduits dans le périmètre des opérations de sauvegarde économique et de redynamisation, ainsi que l'application dans le même périmètre de la réduction d'impôt « Pinel » en faveur de l'investissement locatif intermédiaire.

I. LE DROIT EXISTANT

Le présent article modifie d'une part le régime des taux réduits de taxe sur la valeur ajoutée (TVA) dans le secteur du logement, d'autre part celui des réductions d'impôt en faveur de l'investissement locatif intermédiaire.

A. LE RÉGIME DES TAUX RÉDUITS DE TVA DANS LE SECTEUR DU LOGEMENT

1. Un régime encadré strictement par le droit européen mais susceptible d'évoluer dans les prochaines années

Une directive du 22 octobre 1999 32 ( * ) a autorisé les États membres à appliquer à titre expérimental , jusqu'au 31 décembre 2002, un taux réduit de TVA à certains services à forte intensité de main-d'oeuvre . L'objectif était le développement de l'emploi et la lutte contre le travail au noir 33 ( * ) . Cette directive contient dans son annexe K une liste limitative de services pouvant faire l'objet de cette réduction. La loi de finances pour 2000 a donc prévu, sur cette période, l'application du taux réduit aux travaux de rénovation de logements.

Cette possibilité a été pérennisée en 2003. Son périmètre n'a toutefois pas évolué concernant les travaux dans les logements.

En 2006, une nouvelle directive 34 ( * ) a modifié le régime de la TVA dans l'Union européenne. Elle prévoit dans son article 98 que les États membres peuvent appliquer soit un, soit deux taux réduits, qui s'appliquent uniquement aux livraisons de biens et aux prestations de services des catégories figurant à l'annexe III. Cette annexe définit la liste des livraisons de biens et des prestations de service pouvant faire l'objet des taux réduits.

En ce qui concerne le secteur du logement , cette annexe prévoit uniquement :

- la livraison, construction, rénovation et transformation de logements fournis dans le cadre de la politique sociale ;

- la rénovation et la réparation de logements privés , à l'exclusion des matériaux qui représentent une part importante de la valeur du service fourni ;

- le lavage de vitres et le nettoyage de logements privés.

La Commission européenne a proposé le 18 janvier 2018 de réformer ce régime et de supprimer cette liste restrictive de biens et de services pouvant faire l'objet d'une taxation à taux réduit 35 ( * ) .

Cette proposition, qui modifierait de manière importante le cadre d'application de la TVA dans l'Union européenne, fait actuellement l'objet de discussions entre les États membres. Son calendrier d'adoption éventuel n'est pas connu.

2. L'application en droit français à certains travaux de rénovation ou dans le parc social

L'article 278 du code général des impôts (CGI) fixe le taux normal de TVA à 20 %.

Les articles 278-0 bis à 279 bis définissent deux taux réduits, égaux à 5,5 % et 10 %, ainsi que leurs cas d'application. Un taux de 2,1 % s'applique également sur certaines catégories et des taux spécifiques sont appliqués dans les départements d'outre-mer et en Corse.

S'agissant du secteur du logement, il convient de distinguer les travaux réalisés dans le secteur privé et ceux qui concernent le parc social.

a) Les taux réduits de TVA dans le parc privé

Par application de l'article 278-0 bis A du CGI, le taux à 5,5 % s'applique aux travaux d'amélioration de la qualité énergétique des locaux à usage d'habitation.

Par application de l'article 279-0 bis , le taux réduit à 10 % s'applique aux travaux d'amélioration, de transformation, d'aménagement et d'entretien auxquels le taux réduit de 5,5 % prévu par l'article 278-0 bis A précité ne s'applique pas .

Toutefois, le taux normal à 20 % s'applique dans le parc privé si les travaux concourent à la production d'un immeuble neuf au sens du 2° du 2 du I de l'article 257 du CGI, ou s'ils conduisent à augmenter la surface de plancher des locaux de plus de 10 %.

|

La notion d'immeuble neuf Le 2° du 2 du I de l'article 257 du CGI inclut dans la notion d'immeubles « neufs », outre les constructions entièrement nouvelles, des immeubles qui ont fait l'objet d'une surélévation ou qui ont rendu à l'état neuf : - soit la majorité des fondations ; - soit la majorité des éléments hors fondations déterminant la résistance et la rigidité de l'ouvrage ; - soit la majorité de la consistance des façades hors ravalement ; - soit l'ensemble des éléments de second oeuvre, dans une proportion fixée aux deux tiers par l'article 245 A de l'annexe 2 du CGI, laquelle définit également les éléments de second oeuvre concernés. |

b) Les taux réduits de TVA dans le parc social

Dans le parc social, les articles 278 sexies à 278 sexies A du CGI prévoient les cas d'application des taux réduits pour des opérations réalisées dans le cadre de la politique sociale du logement, soit pour des opérations locatives sociales, soit pour des opérations d'accession sociale à la propriété.

Le taux réduit à 5,5 % s'applique aux opérations suivantes :

- livraisons de logements destinés à être occupés par des titulaires de contrats de location-accession qui font l'objet d'une convention et d'une décision d'agrément ;

- livraisons de logements aux structures d'hébergement temporaire ou d'urgence ;

- livraisons de locaux à des structures hébergeant des personnes en situation de handicap ;

- livraisons d'immeubles et travaux réalisés en application d'un contrat unique de construction de logements dans le cadre d'une opération d'accession à la propriété à usage de résidence principale, sous une double condition, d'une part de ressources des ménages occupants, d'autre part de localisation dans ou à proximité d'un quartier conventionné dans le cadre du PNRU ou du NPNRU (quartiers prioritaires de la politique de la ville) ;

- apports des immeubles sociaux neufs faits par des organismes d'HLM aux sociétés civiles immobilières d'accession progressive à la propriété ;

- livraisons de terrains à bâtir à un organisme de foncier solidaire en vue de la conclusion d'un bail réel solidaire (BRS), livraisons de logements neufs à un organisme de foncier solidaire en vue de la conclusion d'un BRS, cessions des droits réels immobiliers attachés aux logements construits ou réhabilités dans le cadre d'un tel bail et destinés à la résidence principale des acquéreurs.

Le taux réduit à 10 % concerne plutôt des opérations menées par les bailleurs sociaux :

- livraisons de terrains à bâtir consenties aux organismes d'HLM ou aux opérateurs bénéficiaires d'un prêt de l'État pour la construction de logements sociaux à usage locatif ;

- livraisons de logements sociaux neufs à usage locatif, lorsque l'acquisition est financée au moyen d'un prêt de l'État ou d'une subvention de l'Agence nationale pour la rénovation urbaine (ANRU) ;

- le premier apport de logements sociaux à usage locatif dont la construction a fait l'objet d'une livraison à soi-même au taux réduit, réalisée dans les cinq ans de l'achèvement de la construction, au profit d'un organisme HLM ;

- livraisons de logements sociaux locatifs à l'association Foncière Logement (AFL)36 ( * ) ;

- livraisons de logements à usage locatif à l'AFL ou à des sociétés civiles immobilières dont cette association détient la majorité des parts, sous une double condition de ressource des ménages occupants et de localisation des logements dans ou à proximité des quartiers sous convention dans le cadre nouveau programme national de renouvellement urbain (NPNRU) ;

- livraisons de logements à usage locatif aux organismes réalisant des opérations dans le cadre du programme national de renouvellement urbain (PNRU), dont la réalisation était initialement prévue par l'AFL et sous condition de ressources des ménages occupants ;

- cessions de droits immobiliers démembrés de logements sociaux neufs à usage locatif lorsque l'usufruitier bénéficie d'un prêt de l'État.

La distinction entre les deux taux réduits résulte de l'adoption de deux amendements présentés respectivement par nos collègues Philippe Dallier et Hervé Marseille, lors de l'examen au Sénat du projet de loi de finances pour 2018. Afin de contribuer à l'objectif fixé par le Gouvernement de diminuer le coût de la politique du logement pour les finances publiques, ces amendements ont porté à 10 % le taux de TVA dans les cas mentionnés précédemment, contre 5,5 % auparavant.

B. LE RECENTRAGE PROGRESSIF DES RÉDUCTIONS D'IMPÔT EN FAVEUR DE L'INVESTISSEMENT LOCATIF INTERMÉDIAIRE

L'article 199 novovicies du CGI institue une réduction d'impôt, dite dispositif « Pinel », pour les contribuables qui acquièrent un logement neuf ou en l'état futur d'achèvement et s'engagent à le louer pendant une durée minimale de six ou neuf ans. Le loyer et les ressources du locataire ne doivent pas excéder un plafond fixé par décret. Le plafond de loyer peut être adapté à la baisse par le préfet de département, en fonction de la situation locale du marché locatif.

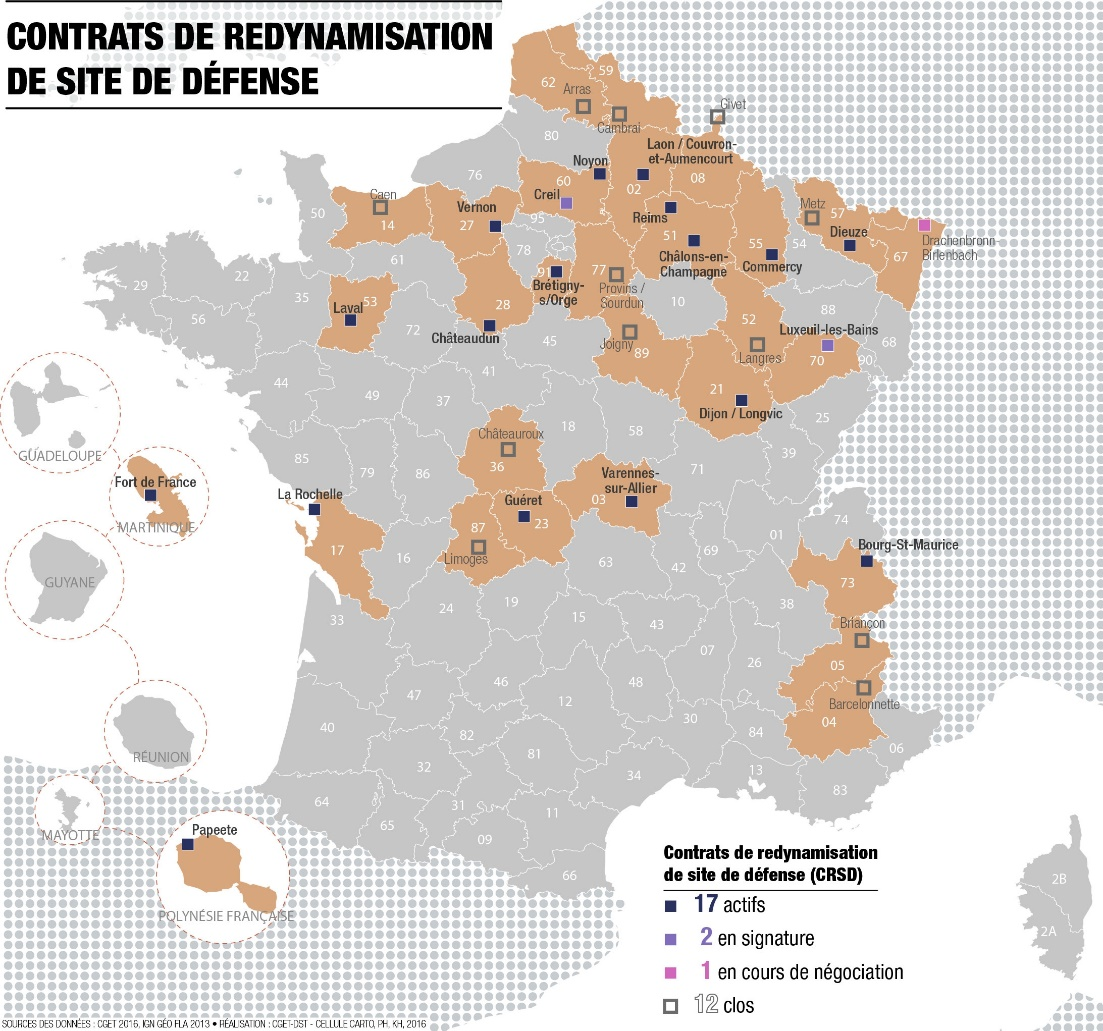

Le dispositif Pinel a été prorogé par la loi de finances pour 2018 pour une durée de quatre ans, soit jusqu'au 31 décembre 2021. La même loi a recentré le dispositif sur certaines zones. Le IV de cet article limite ainsi l'application de la réduction d'impôt d'une part aux zones « tendues », d'autre part aux territoires couverts par un contrat de redynamisation de site de défense.

1. L'application dans les zones tendues

Les zones « tendues » sont celles où un « déséquilibre important » entre l'offre et la demande de logements entraîne des difficultés d'accès au parc locatif existant. Les communes concernées sont déterminées par voie réglementaire.

Un arrêté du 1 er août 2014 37 ( * ) dresse la liste de ces communes, réparties dans cinq zones définies par l'article R. 304-1 du code de la construction et de l'habitation. Alors que cet article prévoit la révision au moins tous les trois ans du classement des communes, la liste annexée à l'arrêté du 1 er août 2014 n'a pas été modifiée depuis le 30 septembre 2014 38 ( * ) .

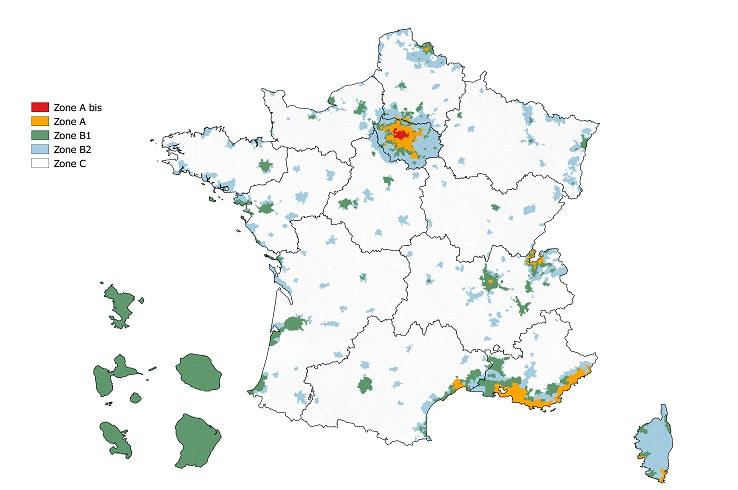

Les cinq zones sont, par ordre de déséquilibre décroissant, désignées par les lettres A bis , A, B1, B2 et C. La zone A bis est incluse dans la zone A, les zones B1 et B2 forment la zone B. Ce zonage, institué pour le dispositif « Robien » en 2003, a été plusieurs fois révisé par la suite.

Jusqu'en 2017, le dispositif Pinel s'appliquait :

- dans les territoires marqués par un « déséquilibre important » au sens de l'article 199 novovicies du CGI, c'est-à-dire dans les zones A et B1 39 ( * ) ;

- dans les territoires marqués par déséquilibre non considéré comme « important » entre l'offre et la demande de logements, c'est-à-dire dans la zone B2 40 ( * ) , pour des logements qui se trouvent dans des communes « caractérisées par des besoins particuliers en logement locatif », sur agrément du représentant de l'État dans la région après avis du comité régional de l'habitat ;

- dans les autres zones géographiques, dans des communes « caractérisées par des besoins particuliers en logement locatif liés à une dynamique démographique ou économique particulière », sur agrément du représentant de l'État dans la région après avis conforme du comité régional de l'habitat et de l'hébergement.

La loi de finances pour 2018 a supprimé les deux derniers cas d'application, limitant donc le bénéfice du dispositif aux communes situées en zones A et B1.

Carte du zonage A/B/C notamment applicable

pour le

dispositif « Pinel »

41

(

*

)

2. L'application dans les territoires couverts par un contrat de redynamisation de site de défense

Le dispositif s'applique également, indépendamment du zonage A, B, C, aux logements situés dans des communes dont le territoire est couvert par un contrat de redynamisation de site de défense.

|

Les contrats de redynamisation de site de défense (CRSD) Les lois de programmation militaire pour les périodes 2008-2013 et 2014-2019 ont conduit à une importante réorganisation de l'outil de défense s'accompagnant d'opérations de restructuration et de la fermeture de certains sites militaires. Le CRSD est un outil d'appui structuré d'une durée de quatre ans, reconductible pour une année supplémentaire au maximum. |

Sites concernés par un contrat de redynamisation de site de défense 42 ( * )

C. DES DÉPENSES FISCALES IMPORTANTES

Les taux réduits de TVA dans le secteur du logement figurent en 4 e et 8 e position parmi les dépenses fiscales les plus coûteuses du budget de l'État 43 ( * ) .

|

Numéro de la mesure |

Mesure |

Chiffrage 2018

|

|

730213 |

Taux de 10% pour les travaux d'amélioration, de transformation, d'aménagement et d'entretien, autres que ceux mentionnés à l'article 278-0 ter du CGI, portant sur des logements achevés depuis plus de deux ans (art. 279-0 bis du CGI) |

3 640 |

|

730210 |

Taux de 5,5% pour certaines opérations (livraisons à soi-même d'opérations de construction, livraisons à soi-même de travaux de rénovation, ventes, apports, etc.) et taux de 10 % pour les livraisons à soi-même de travaux d'amélioration, de transformation, d'aménagement et d'entretien lorsqu'ils ne bénéficient pas du taux réduit de 5,5%, portant sur les logements sociaux et locaux assimilés suivants : - logements sociaux à usage locatif ; -logements destinés à la location-accession - logements relevant des structures d'hébergement temporaire ou d'urgence ; - logements relevant de certains établissements d'hébergement de personnes âgées ou handicapées ; - partie des locaux dédiés à l'hébergement dans les établissements d'accueil pour enfants handicapés ; - logements destinés à l'accession dans le cadre d'un bail réel solidaire (art. 278 sexies -I-2, 3, 4, 5, 8, 10, 12, 13 - II et 278 sexies A du CGI) |

2 155 |

Quant au dispositif « Pinel » , dont la montée en puissance est progressive, son coût devrait passer de 191 millions d'euros en 2016 à 554 millions d'euros en 2018. La Cour des comptes a estimé son coût « générationnel » à 1,6 milliard d'euros pour les seuls logements acquis ou construits au cours de l'année 2017, considérant impossible d'évaluer l'effet déclencheur de ce type de dispositif ainsi que le niveau des effets d'aubaine 44 ( * ) .

Les chiffrages pour 2018 sont nécessairement estimatifs, s'agissant de dépenses « de guichet » dépendant du comportement des contribuables.

II. LE DISPOSITIF PROPOSÉ

Le 1° du présent article prévoit que, dans le périmètre d'une OSER, le taux réduit de TVA à 5,5 % pour les travaux d'amélioration de la qualité énergétique des locaux à usage d'habitation s'applique même aux opérations qui concourent à la production d'un immeuble neuf ou qui aboutissent à une augmentation de la surface de plancher supérieure à 10 %. L'article 278-0 bis A exclut en effet ces opérations de reconfiguration importante d'immeubles du bénéfice du taux réduit de TVA prévu pour les travaux d'amélioration de la qualité énergétique.

Le 3° déroge de la même manière, dans le périmètre des OSER, à la règle selon laquelle les opérations de reconfiguration importante d'immeubles ne peuvent bénéficier de l'application du taux de TVA réduit à 10 % pour les travaux d'amélioration, de transformation, d'aménagement et d'entretien n'ouvrant pas droit au bénéfice du taux réduit à 5,5 %.

Le 2° étend aux livraisons d'immeubles situées dans le périmètre d'une OSER, sous conditions, le bénéfice du taux réduit de TVA à 10 % prévu par l'article 278 sexies du code général des impôts pour les livraisons de terrains ou d'immeubles réalisées dans le cadre de la politique sociale du logement. Les conditions sont les suivantes : le programme doit contenir d'une part au moins 10 % de logements, notamment sociaux, à usage locatif qui bénéficieraient eux-mêmes de l'application d'un taux réduit à 5,5 % ou 10 % en application de l'article 278 sexies du même code, et d'autre part 25 % de logements destinés à être loués à des personnes physiques dont les ressources ne dépassent pas les plafonds prévus dans le cadre du dispositif « Pinel ».

Il crée un nouvel article plutôt que de rajouter un cas d'application du taux réduit dans l' article 278 sexies , car ce dernier article concerne les opérations réalisées « dans le cadre de la politique sociale du logement », ce qui ne correspond que partiellement aux opérations prévues par le présent article. L'article 278 sexies s'applique ainsi, notamment, à des livraisons de terrains à bâtir aux organismes HLM, à des livraisons de logements sociaux, à certaines livraisons de logements réalisées dans le cadre du programme national de rénovation urbaine ou encore à des livraisons de logements aux structures d'hébergement temporaire ou d'urgence.

|

On peut résumer ainsi l'effet de ces trois alinéas : 1) Parc privé : Travaux de rénovation : taux de 5,5 % ou 10 % selon qu'il s'agit ou pas de travaux d'amélioration de la qualité énergétique Apport de l'article 3 : pas de changement Travaux conduisant à la production d'un immeuble neuf : taux de 20 % Apport de l'article 3 : taux de 5,5 % ou 10 % en zone OSER 2) Immeuble neuf comportant 10 % de logements sociaux et 25 % de logements intermédiaires : taux réduit mais seulement pour les logements sociaux Apport de l'article 3 : taux de 10 % pour l'ensemble de l'opération |

Enfin, le 4° étend le bénéfice de la réduction d'impôt « Pinel » aux logements situés dans le périmètre d'OSER .

Le représentant de l'État dans le département détermine toutefois une limite d'application du dispositif en nombre de logements et de superficie globale de plancher, en fonction de la situation locale du marché du logement et des perspectives de redynamisation du centre-ville.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Votre rapporteur partage le souci des auteurs de la proposition de loi de favoriser le retour des habitants dans les centres-villes et centres-bourgs , par la réalisation de travaux de réhabilitation comme par le soutien à l'investissement locatif.

Il est toutefois forcé de souligner les difficultés juridiques et pratiques qu'entraineraient les mesures proposées, rejoignant ainsi les conclusions déjà tirées par votre commission à d'autres occasions.

A. UNE MODIFICATION DE LA TVA CONTRAIRE AU DROIT EUROPÉEN ET DONT LES EFFETS ÉCONOMIQUES NE SONT PAS PROUVÉS

On peut faire observer en premier lieu que l'instauration de nouveaux cas d'application des taux réduits de TVA constituerait une complexité supplémentaire pour les professionnels : ils devraient, avec ce dispositif, prendre en compte la localisation ou non de l'opération dans un périmètre OSER, alors que l'application de ces taux n'est pas actuellement soumise à un critère territorial, sauf dans le cas particulier de l'accession à la propriété en zone ANRU.

S'agissant en premier lieu de l'application d'un taux de TVA réduit pour les constructions neuves et pour les livraisons d'immeubles (1° et 3°), l'application d'un taux réduit de TVA pour les constructions neuves ou les travaux de réhabilitation lourde paraît contraire au droit européen.

Celui-ci exclut en effet l'application des taux réduits de TVA pour des travaux conduisant à la production d'un immeuble neuf. La notion d'immeuble neuf tel qu'elle est inscrite à l'article 257 du code général des impôts, selon les éléments recueillis par votre rapporteur, constitue le point le plus avancé auquel puisse atteindre la transposition des dispositions de la directive de 2006 afin de faire bénéficier le plus grand nombre de travaux possible de rénovation de l'application des taux réduits de TVA.

Il apparaît donc que les travaux de construction neuve dans les centres-villes et centres-bourgs , dans la mesure où ils n'entrent pas dans le cadre de la politique sociale, ne peuvent pas bénéficier de l'application d'un taux réduit de TVA .

S'agissant en second lieu de l'application d'un taux réduit de TVA pour les livraisons d'immeubles situées dans un périmètre OSER et contenant une partie de logements sociaux , il convient de rappeler que la directive de 2006 inclut dans le périmètre des taux réduits « la livraison, construction, rénovation et transformation de logements fournis dans le cadre de la politique sociale ». Le dispositif prévu par le 2° contient une condition relative à une proportion de 10 % seulement de logements sociaux: il peut donc pas entrer dans le cadre de la politique sociale du logement, ce que confirme son inscription dans un article nouveau du code général des impôts et non au sein de l'article l'article 278 sexies , qui prévoit le même type de réduction pour les opérations réalisées « dans le cadre de la politique sociale du logement ».

Le 2° ne paraît donc pas non plus conforme au droit européen.

D'une manière générale, l'efficacité de ces taux réduits demeure difficile à établir. La Cour des comptes, dans un référé remis au Premier ministre le 14 septembre 2016, juge insuffisants les éléments techniques permettant d'apprécier l'efficience de cette dépense fiscale.

B. UNE EXTENSION DU DISPOSITIF « PINEL » AUX ZONES NON TENDUES PORTEUSE DE RISQUES AVEC UNE EFFICACITÉ INCERTAINE

Alors que la loi de finances pour 2018 vient de recentrer le dispositif « Pinel » sur les zones les plus tendues en termes de logement 45 ( * ) , cet article propose au contraire d'en faire bénéficier des centres-villes et centres-bourgs qui manquent d'attractivité et ne semblent donc pas présenter de tension particulière sur le marché du logement.

Votre commission a porté, lors de l'examen de la loi de finances pour 2018, un regard dans l'ensemble favorable au dispositif Pinel, qui a produit d'indéniables effets positifs sur le marché de la construction immobilière qui se trouvait jusqu'alors atone. Le dispositif « Pinel » a largement contribué à la bonne dynamique du marché de la construction avec une nette hausse des ventes de logements à investisseurs, ces dernières étant passées de près de 36 000 logements en 2013 à plus de 66 000 logements en 2016.

Votre rapporteur est toutefois sensible au coût du dispositif : la prorogation pour quatre ans, dans les conditions actuelles, engendrera au total une dépense fiscale équivalente à 7,4 milliards d'euros entre 2019 et 2035, selon un référé de la Cour des comptes rendu le 17 janvier dernier 46 ( * ) . Il paraît donc indispensable d'éviter tout effet d'aubaine en s'assurant que la réduction d'impôt a un effet « déclencheur » sur les décisions d'investissement.

La question de l'efficience de cette dépense se pose également. La Cour des comptes a ainsi estimé que « le coût annuel pour les finances publiques d'un logement de 190 000 € bénéficiant de l'avantage Pinel était, toutes choses égales par ailleurs, trois fois plus élevé que celui d'un logement social comparable, financé par un prêt locatif social (PLS), ou deux fois plus élevé que celui d'un logement financé par un prêt locatif aidé d'intégration (PLAI), alors même que la durée des locations est, dans ces derniers cas, bien supérieure (40 ans) ».

Votre commission a également approuvé , dans le cadre de la loi de finances pour 2018, le recentrage du dispositif sur les zones les plus tendues A et B1, compte tenu de la nécessité d'apporter des réponses spécifiques aux besoins tout particulièrement identifiés sur ces territoires en termes de logements neufs.

Par ailleurs, le groupe de travail sur le financement et la fiscalité du logement mis en place par votre commission des finances, qui a formulé ses observations en octobre 2015 47 ( * ) , avait suggéré de mettre en place un zonage plus fin pour les dispositifs tels que le « Pinel » et s'appuyer davantage sur les préfets de région pour adapter ces dispositifs à la réalité des marchés locaux .

Or le dispositif proposé ici , qui s'applique de manière générale sur l'ensemble des périmètres OSER, alors même que la définition de ceux-ci ne comporte aucun critère lié au marché local du logement, ne va pas dans le sens d'une adaptation aux besoins et à la situation de chaque territoire .

Il est à craindre, comme cela a été plusieurs fois signalé devant votre commission, que l'avantage fiscal soit en partie capté par les intermédiaires, avec un effet inflationniste sur les prix et au détriment de son aspect incitatif. La Cour des comptes, dans le référé précité, fait ainsi valoir que les études économiques ne sont pas suffisantes pour conclure à l'effet déclencher de ces aides.

Enfin le dispositif Pinel tend à favoriser l'offre en zone tendue en fournissant une aide à l'investisseur ; il ne paraît pas adapté pour favoriser l'installation de nouveaux locataires, c'est-à-dire la demande. Comme l'ont souligné la commission des finances et ses membres à plusieurs reprises 48 ( * ) , une application de ce type de dispositif dans des zones non tendues peut mettre en difficulté des épargnants qui investiraient leurs économies dans un logement qui ne trouveront peut-être pas preneur.

L'exposé des motifs de la présente proposition de loi prend certes comme exemple l'extension du dispositif Pinel aux territoires couverts par un contrat de redynamisation de site de défense, introduite par la loi de finances pour 2018 à l'initiative de l'Assemblée nationale. Toutefois le Sénat , sur la proposition de votre commission des finances, s'était opposé à cette extension , au motif que le marché immobilier local ne s'y prête pas nécessairement. Le rapporteur général avait émis la crainte qu'« une telle exception au zonage retenu pourrait ensuite s'étendre à d'autres situations ».

Cette extension du dispositif Pinel, même pourvue d'un « garde-fou » avec la fixation de limites par le préfet de département, ne paraît donc pas souhaitable.

Aux termes de cette analyse, votre commission a, sur la proposition de votre rapporteur, proposé par un amendement COM-26 la suppression de l'article 3 dans ses deux parties : modification des cas d'application de la TVA à taux réduit et du champ d'application du dispositif « Pinel ».

Décision de la commission : votre commission propose à la commission des affaires économiques de supprimer cet article.

ARTICLE 4 (Art. L. 233 (nouveau) du code général des impôts) - Mobilisation des logements dans les immeubles à rez-de-chaussée commercial et application de la taxe sur les logements vacants dans les opérations de sauvegarde économique et de redynamisation

. Commentaire : le présent article favorise le maintien de logements dans les immeubles à rez-de-chaussée commercial et institue la taxe sur les logements vacants dans les communes signataires d'une convention OSER, avec des taux renforcés et au profit de la commune.

Le présent article comprend dans ses I, II et III, des dispositions relatives à la mobilisation des logements dans les immeubles à rez-de-chaussée commercial, qui relèvent de la commission des affaires économiques. Votre commission pour avis a donc limité son examen au IV qui contient une disposition de nature fiscale.

I. LE DROIT EXISTANT

A. LA TAXE SUR LES LOGEMENTS VACANTS

La loi n° 98-657 du 29 juillet 1998 d'orientation relative à la lutte contre les exclusions a créé, à l'article 232 du code général des impôts, une taxe sur les logements vacants (TLV).

Elle est appliquée dans les grandes zones d'urbanisation continue de plus de cinquante mille habitants où le marché du logement est particulièrement tendu. Ces zones se caractérisent notamment par le niveau élevé des loyers, le niveau élevé des prix d'acquisition des logements anciens ou le nombre élevé de demandes de logement par rapport au nombre d'emménagements annuels dans le parc locatif social. La liste de ces zones est établie par décret 49 ( * ) .

La taxe est due par le propriétaire, l'usufruitier, le preneur à bail à construction ou à réhabilitation ou l'emphytéote qui dispose d'un logement vacant depuis au moins une année au 1 er janvier de l'année d'imposition. Il s'agit donc des logements qui ne sont pas soumis à la taxe d'habitation au titre de la même année. En particulier, les logements meublés et notamment les résidences secondaires ne sont pas soumis à la TLV.

Les organismes d'habitation à loyer modéré (HLM) et les sociétés d'économie mixte (SEM) ne sont pas soumis à cette taxe pour des logements attribués sous conditions de ressources.

Les locaux doivent être habitables . Ceux qui nécessitent des travaux importants pour être rendus habitables ne sont pas soumis à la taxe : en pratique, le propriétaire peut être exonéré du paiement de la TLV en produisant un devis dont le montant est supérieur à 25 % de la valeur vénale du logement 50 ( * ) . Si le logement a été estimé habitable à tort par l'administration, le redevable peut en solliciter le dégrèvement.

L'assiette de la taxe est constituée par la valeur locative du logement. Son taux est de 12,5 % la première année d'imposition et de 25 % à partir de la deuxième année. Le produit de la taxe est versé à l'Agence nationale de l'habitat (ANAH) dans la limite d'un plafond fixé à 21 millions d'euros par l'article 46 de la loi de finances pour 2012.

Le contrôle, le recouvrement, le contentieux, les garanties et sanctions sont régis comme en matière de taxe foncière sur les propriétés bâties.

Est considéré comme vacant tout logement libre de toute occupation depuis au moins une année, au 1 er janvier de l'année d'imposition. Un logement qui a connu une durée d'occupation supérieure à 90 jours consécutifs n'est pas considéré comme vacant.

La preuve de l'occupation peut être apportée par tous moyens , notamment par la déclaration des produits de la location en revenus fonciers, production des quittances d'eau, d'électricité ou de téléphone, etc.

|

La taxe n'est pas due en cas de vacance indépendante de la volonté du contribuable . Le bulletin officiel des impôts précise que c'est le cas lorsqu'une cause externe : - fait obstacle à l'occupation durable du logement dans des conditions normales d'habitation : cas par exemple des logements ayant vocation à disparaître ou à faire l'objet de travaux dans le cadre d'opérations d'urbanisme, de réhabilitation ou de démolition ; - ou s'oppose à son occupation à titre onéreux dans des conditions normales de rémunération du bailleur : cas de logements mis en location ou en vente au prix du marché et ne trouvant pas preneur ou acquéreur. Le contribuable peut apporter tous les éléments prouvant par exemple qu'il a mis en vente le logement ou qu'il l'a proposé en location à un prix de vente adapté aux conditions du marché. C'est à lui de solliciter le dégrèvement lorsque la taxe est établie à tort. Le redevable peut également demander, dans des conditions légèrement différentes, un dégrèvement de taxe foncière sur les propriétés bâties en cas de vacance d'une maison destinée à la location 51 ( * ) . |

B. LA TAXE D'HABITATION SUR LES LOGEMENTS VACANTS

En dehors des communes dans lesquelles s'applique la taxe sur les logements vacants, les communes ou les établissements publics de coopération intercommunale à fiscalité propre ayant adopté un programme local de l'habitat peuvent, par délibération, appliquer une taxe d'habitation sur les logements vacants (THLV) 52 ( * ) .

Les logements vacants sont alors soumis à la part communale et intercommunale de la taxe d'habitation. La vacance est appréciée dans les mêmes conditions que pour la taxe sur les logements vacants, c'est-à-dire que la durée d'occupation est inférieure à quatre-vingt-dix jours consécutifs et que la vacance n'est pas indépendante de la volonté du contribuable.

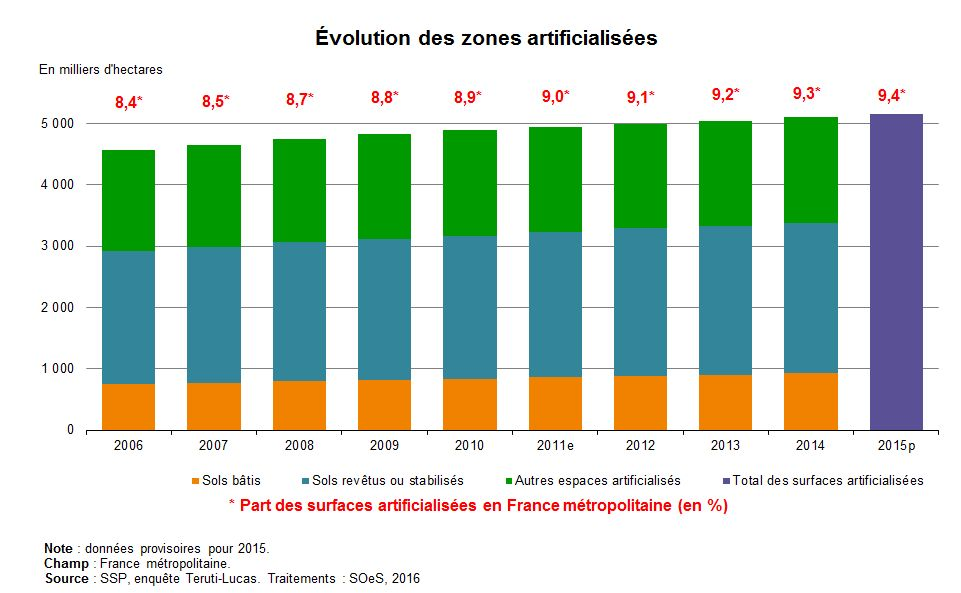

C. LA VACANCE DES LOGEMENTS, UN PHÉNOMÈNE EN AUGMENTATION

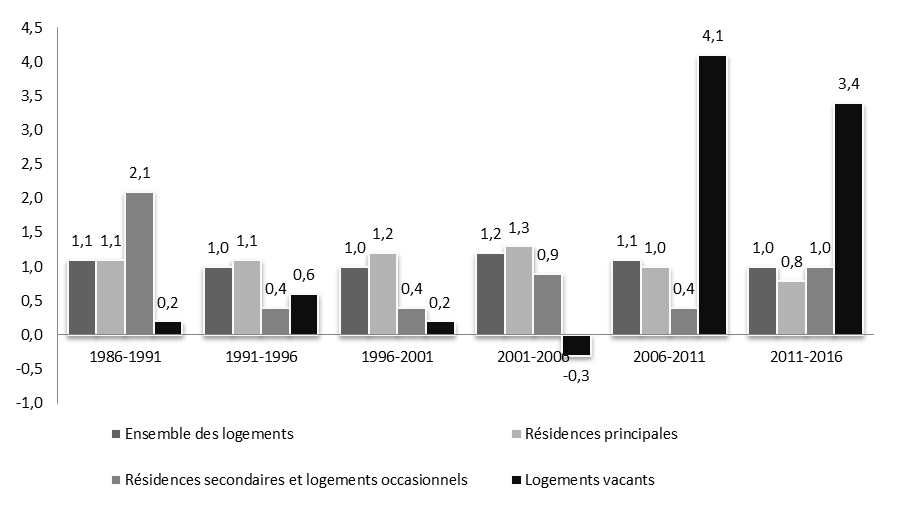

Malgré l'instauration de la taxe sur les logements vacants et, dans certains territoires, de la taxe d'habitation sur les logements vacants, le nombre de logements vacants est en augmentation en France . En 2016, 8,3 % des logements étaient vacants, contre 7,6 % en 1986 53 ( * ) . Comme le parc de logements s'accroit de 1 % par an en moyenne, l'accroissement du nombre de logements vacants est encore plus marqué en valeur absolue : 2 934 000 en 2006 contre 1 925 000 en 1986.

Cette augmentation est survenue principalement depuis 2006 et concerne l'ensemble des unités urbaines, sauf celle de Paris, qu'il s'agisse des logements individuels ou collectifs. Les zones rurales et les petites unités urbaines sont particulièrement touchées.

Évolution en % du nombre de logements par catégorie depuis 1986

Évolution annuelle, moyenne quinquennale entre les stocks au 1 er janvier (France métropolitaine). Source : Commission des finances, d'après chiffres Insee, SOeS, estimations annuelles du parc de logements au 1 er janvier.

II. LE DISPOSITIF PROPOSÉ

Le IV de cet article introduit dans le code général des impôts un article 233 (nouveau) qui étend l'application de la taxe sur les logements vacants dans les communes signataires d'une convention OSER.

Le régime prévu par le présent article diffère du régime normal de la taxe sur les logements vacants sur les points suivants :

- l'absence de condition sur l'état du marché du logement : le périmètre est constitué par les OSER ;

- la taxe est due même si la vacance est indépendante de la volonté du contribuable ;

- un taux beaucoup plus élevé : le taux est de 25 % dès la première année et augmente à 35 % à partir de la deuxième année ;

- le versement du produit de la taxe à la commune et non à l'ANAH.

Cet article, comme d'autres articles de la PPL, a un impact non chiffré.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Cette proposition s'écarte significativement des objectifs qui ont présidé à l'instauration de la taxe sur les logements vacants, qui s'adressait aux zones tendues. Il semble donc viser essentiellement un objectif de rendement et d'incitation à l'occupation des centres-villes aujourd'hui délaissés.

De plus, votre rapporteur fait observer que, dans le dispositif proposé par le présent article, la taxe sur les logements vacants s'appliquerait à de nombreux logements dont la remise sur le marché n'est pas forcément possible, par exemple parce qu'ils nécessitent la réalisation de travaux importants pour être rendus habitables.

Dans ces cas-là, la taxe n'aurait donc pas d'effet incitatif mais remplirait un simple objectif de rendement. Elle constituerait même une « double peine » pour le propriétaire qui cherche à louer son logement mais n'y parvient pas en raison de l'insuffisance de la demande locale.

Or l'institution d'un impôt, lorsqu'il s'applique de manière différenciée à des personnes, doit être justifiée par un objectif d'intérêt général lié à l'objet de la loi. Cet objectif ne semble pas atteint pour des logements qui sont vacants de manière indépendante de la volonté du propriétaire.

En adoptant un amendement COM-27, votre commission a donc prévu , sur la proposition de votre rapporteur, que la taxe ne soit pas due en cas de vacance indépendante de la volonté du contribuable, comme c'est le cas pour la taxe actuelle sur les logements vacants.

Le caractère involontaire de la vacance serait alors apprécié de la même manière que dans les communes où la taxe sur les logements vacants est déjà instaurée (voir supra).

Décision de la commission : votre commission émet un avis favorable à l'adoption de cet article ainsi modifié.

ARTICLE 8 (Art. L. 750-1-1 du code de commerce) - Transformation du FISAC en fonds pour la revitalisation par l'animation et le numérique des centres-villes et centres-bourgs (FRANCC)

. Commentaire : le présent article prévoit de transformer le fonds d'intervention pour les services, l'artisanat et le commerce en un fonds pour la revitalisation par l'animation et le numérique des centres-villes et centres-bourgs aux missions et aux modalités d'intervention renouvelées.

I. LE DROIT EXISTANT

A. LES MISSIONS DU FISAC ONT FAIT L'OBJET D'UNE RÉFORME EN 2014

Créé par l'article 4 de la loi n° 89-1008 du 31 décembre 1989, le fonds d'intervention pour les services, l'artisanat et le commerce (Fisac) a pour vocation de soutenir les services de proximité, menacés ou fragilisés par la désertification de certains espaces ruraux, la dévitalisation des centres-villes et les difficultés rencontrées par certains quartiers prioritaires de la politique de la ville.

Les subventions versées par le Fisac aux collectivités territoriales et aux entreprises permettent ainsi de financer des actions de promotion et de communication, la réfection de halles, marchés, locaux professionnels et centres commerciaux de proximité, ou encore la mise en place d'une signalétique commerciale.

Ses missions sont précisées à l'article L. 750-1-1 du code de commerce, qui prévoit que le Fisac est destiné à subventionner, pour des projets d'une durée supérieure à trois ans :

- la création, le maintien, la modernisation, l'adaptation ou la transmission des entreprises de proximité, pour conforter le commerce sédentaire et non sédentaire, notamment en milieu rural, dans les zones de montagne, dans les halles et marchés ainsi que dans les quartiers prioritaires de la politique de la ville ;

- la facilitation du retour à une activité normale des commerces de proximité après l'exécution de travaux publics réduisant l'accès de la clientèle à ces commerces ;

- la prise en charge des intérêts des emprunts contractés par les communes pour l'acquisition, par voie de préemption commerciale (article L. 214-1 du code de l'urbanisme), de fonds artisanaux, de fonds de commerce, de baux commerciaux ou de terrains destinés à l'aménagement commercial ;

- les études nécessaires à l'élaboration d'un cahier des charges qui permet aux communes d'engager un projet de revitalisation de leur centre-ville, la formation de médiateurs du commerce et les investissements nécessaires pour un meilleur accès des personnes handicapées aux magasins.

Le Fisac a fait l'objet d'une profonde réforme en 2014 , faisant suite aux défaillances soulignées par la Cour des comptes dans un référé du 31 juillet 2014 54 ( * ) . Surtout, la Cour soulignait l'« impasse budgétaire » du Fisac, en raison de l'élargissement du nombre de dossiers éligibles 55 ( * ) d'une part, et de la baisse continue de ses crédits d'autre part.

Dans ces conditions, la loi n° 2014-626 du 18 juin 2014 relative à l'artisanat, au commerce et aux très petites entreprises (loi ACTPE) a profondément réformé les modalités d'intervention du Fisac, en passant d'une logique de guichet à une logique d'appel à projets, dans la limite de l'enveloppe budgétaire initiale .

Le décret n° 2015-542 du 15 mai 2015 vient préciser les opérations, bénéficiaires et les dépenses éligibles, ainsi que les modalités de sélection des dossiers, et la nature, le taux et le montant des aides attribuées - cf. encadré ci-après.

La réforme a conduit à recentrer le dispositif sur les projets les plus porteurs, et à concentrer les moyens sur les communes rurales et les quartiers prioritaires de la politique de la ville.

|

Le décret n° 2015-542 du 15 mai 2015 pour l'application de l'article L. 750-1-1 du code de commerce (réforme du Fisac) Le décret fixe notamment les taux maxima de subvention , soit 30 % pour les dépenses de fonctionnement et 20 % pour les dépenses d'investissement, ce taux étant porté à 30% pour les aménagements destinés à faciliter l'accessibilité des entreprises à tous les publics. L'aide financière maximale est plafonnée à 400 000 euros pour les opérations collectives en milieu rural et celles concernant les quartiers prioritaires de la politique de la ville et à 200 000 euros pour les autres opérations collectives en milieu urbain. Pour les opérations individuelles en milieu rural dont la maîtrise d'ouvrage est assurée par une collectivité publique, l'aide ne peut excéder 100 000 euros. Le décret détaille la liste des porteurs de projets éligibles : sont concernés les communes, les organismes de coopération intercommunale, les CCI, les CMA, les sociétés d'économie mixte, et, pour les opérations individuelles, les entreprises de proximité. Il définit les principales dépenses éligibles : les opérations collectives combinent des dépenses d'investissement ciblées sur les activités commerciales, artisanales et de services (modernisation, accessibilité et sécurisation des entreprises, halles et marchés, signalétique commerciale...) et des dépenses de fonctionnement (conseil, diagnostic, audit, étude d'évaluation, animation, communication et promotion commerciale...). Source : direction générale des entreprises (DGE) |

Le FISAC a par ailleurs repris les missions du comité professionnel de la distribution des carburants (CPDC), supprimé en 2015 , qui apportait des aides individuelles aux exploitants de stations-service de proximité en matière de mise aux normes, de développement et de diversification des activités, de prévention des risques pour l'environnement ou encore de sécurité.

B. SA DOTATION EN DIMINUTION OBÈRE SA CAPACITÉ D'ACTION

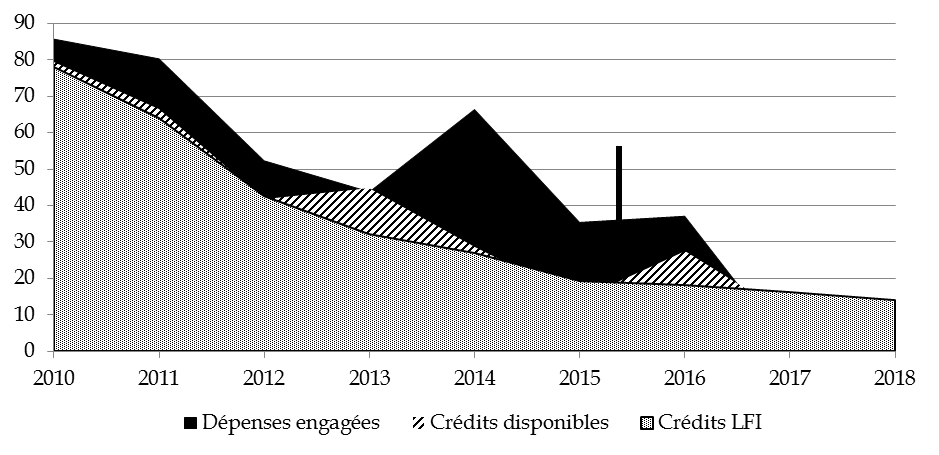

Les difficultés budgétaires récurrentes du Fisac, ainsi que la procédure complexe, ont conduit à une baisse tendancielle de la dotation et des projets financés par le Fisac , comme le retrace le graphique ci-après.

Évolution de la dotation et des dépenses du Fisac (2010-2016)

(en millions d'euros)

Réforme du Fisac*

(en millions d'euros)

|

Dotations Fisac |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

LFI - en AE |

78 |

64 |

42,7 |

32,3 |

27 |

19,3 |

18,1 |

16,2 |

14 |

|

LFI - en CP |

64 |

64 |

42,7 |

32,3 |

27 |

16,9 |

13,1 |

9,7 |

11,03 |

|

Régulation budgétaire et redéploiements internes |

1,5 |

2,6 |

0,9 |

12,7 |

9,3 |

-4,8 |

9,4 |

-6,3 |

|

|

Total disponible - en AE |

79,5 |

66,6 |

41,8 |

45 |

28,6 |

14,5 |

27,5 |

9,9 |

14 |

|

Dépenses (engagements) |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

|

Opérations urbaines et rurales |

46,4 |

56,5 |

31 |

31,2 |

53,8 |

27,4 |

18,3 |

- |

|

|

Développement économique |

15 |

13,5 |

8,3 |

4,5 |

4 |

3,5 |

3,5 |

- |

|

|

Opérations nationales diverses (dont études) |

24,3 |

10,3 |

13 |

8,1 |

8,6 |

4.5 |

15,3 |

- |

|

|

Total |

85,7 |

80,3 |

52,3 |

43,8 |

66,4 |

35,4 |

37,1 |

- |

|

|

Année |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

|

Nombre de dossiers |

1 370 |

1 570 |

1 218 |

535 |

273 |

193 |

315 |

||

Source : commission des finances, d'après les documents budgétaires et les réponses au questionnaire budgétaire

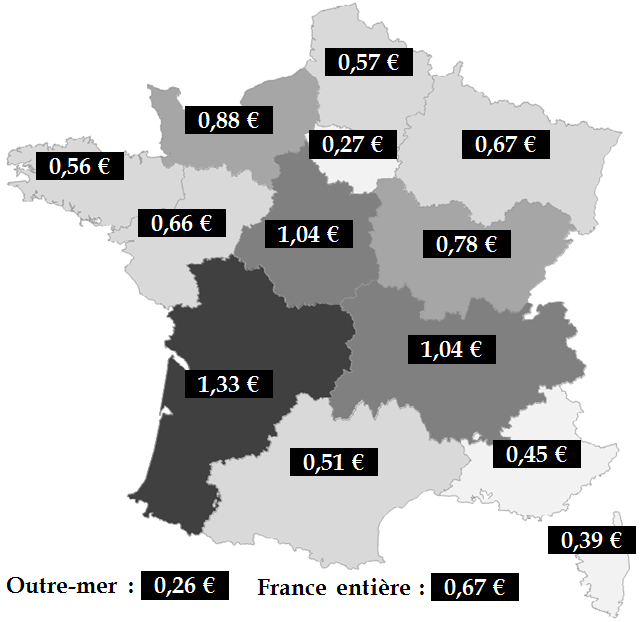

La subvention moyenne par habitant sur la période 2010-2016 est de 0,67 euro par an , avec des fortes variations entre les régions, comme le montre la carte ci-après.

Subvention Fisac moyenne par habitant (2010-2016)

|

Source : commission des finances, d'après les réponses au questionnaire budgétaire. |

REGION |

Subv. par habitant |

Projets |

|

|

2010-

|

Moyenne annuelle |

|||

|

AUVERGNE-

|

6,23 € |

1,04 € |

820 |

|

|

BOURGOGNE-FRANCHE-COMTÉ |

4,66 € |

0,78 € |

279 |

|

|

BRETAGNE |

3,34 € |

0,56 € |

307 |

|

|

CENTRE |

6,22 € |

1,04 € |

196 |

|

|

CORSE |

2,34 € |

0,39 € |

7 |

|

|

GRAND-EST |

4,03 € |

0,67 € |

339 |

|

|

HAUTS-DE-FRANCE |

3,42 € |

0,57 € |

559 |

|

|

ÎLE-DE-FRANCE |

1,63 € |

0,27 € |

241 |

|

|

NORMANDIE |

5,26 € |

0,88 € |

418 |

|

|

NOUVELLE-AQUITAINE |

7,96 € |

1,33 € |

861 |

|

|

OCCITANIE |

3,09 € |

0,51 € |

347 |

|

|

PAYS-DE-LOIRE |

3,99 € |

0,66 € |

271 |

|

|

PROVENCE-ALPES-COTE-D'AZUR |

2,70 € |

0,45 € |

237 |

|

|

OUTRE-MER |

1,57 € |

0,26 € |

19 |

|

|

TOTAL |

4,03 € |

0,67 € |

4 901 |

|

Ces disparités entre régions s'expliquent à deux égards :

- premièrement, les subventions les plus faibles s'expliquent soit par le dynamisme économique de la région concernée (Ile-de-France), soit par l'existence de dispositifs spécifiques de soutien (Corse et Outre-mer), étant entendu que les subventions du Fisac sont réservées aux projets qui ne bénéficient pas par ailleurs d'un autre financement de l'État ;

- deuxièmement, par la modestie de l'enveloppe financière du Fisac : 14 millions d'euros pour près de 65 millions d'habitants sur la période récente, pour des enjeux de désertification ou de dévitalisation répartis sur tout le territoire.

II. LE DISPOSITIF PROPOSÉ

Le présent article transforme le fonctionnement du fonds d'intervention pour les services, l'artisanat et le commerce (Fisac).

Il modifie à cet effet le I de l'article L. 750-1-1 du code du commerce. Il est proposé de transformer le Fisac en un fonds pour la revitalisation par l'animation et le numérique des centres-villes et centres-bourgs , dont la mission serait de contribuer prioritairement à la dynamisation du commerce de proximité dans ces territoires.

S'agissant des opérations éligibles aux aides du fonds, il est précisé qu'elles sont prioritairement destinées à favoriser :

- le recrutement de personnes chargées de l'animation commerciale des centres-villes et centres-bourgs, aussi qualifiées de « managers de centre-ville » ;

- la transition numérique du commerce de proximité ;

- le maintien, la modernisation, l'adaptation , en particulier pour les travaux de mise aux normes, des établissements recevant du public ;

- la transmission des entreprises commerciales et artisanales de proximité.

Seuls les communes ou EPCI à fiscalité propre signataires d'une convention « OSER » prévue à l'article 1 er de la présente proposition de loi seraient éligibles au fonds .

S'agissant des modalités d'attribution , une déclinaison départementale est prévue .

Une commission constituée des maires des communes et des présidents des EPCI à fiscalité propre signataires d'une convention « OSER », placée auprès du représentant de l'État dans le département, fixerait chaque année les catégories d'opérations prioritaires ainsi que les taux maximaux et minimaux de subvention applicables . Sur cette base, le représentant de l'État dans le département arrêterait chaque année la liste des opérations à subventionner ainsi que le montant de la subvention de l'État attribuée et porterait à la connaissance de la commission la liste des opérations retenues.

Par ailleurs, le présent article renvoie à un décret le soin de déterminer les modalités d'attribution des concours financiers du fonds dans le cadre d'un guichet unique placé auprès du représentant de l'État dans le département.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

A. LA RÉFORME DE 2014 NE RÈGLE PAS LA QUESTION DE L'AVENIR DU FISAC

La réforme du Fisac intervenue en 2014 vise essentiellement à prendre acte de l'attrition progressive de ses crédits . En passant d'une logique de guichet à une logique d'appel à projets, elle assure le respect de l'enveloppe budgétaire initialement dévolue au fonds. Elle s'est également accompagnée d'une concentration de son soutien sur certains territoires, comme les communes rurales ou les quartiers prioritaires des politiques de la ville.

De fait, entre 2010 et 2017, la dotation du Fisac a chuté de 87,5 %, passant de 80 millions d'euros à 10 millions d'euros, le nombre de dossiers retenus diminuant corrélativement de 73 %.

Parallèlement, la réforme est demeurée incomplète , dans la mesure où les lourdeurs qui résultent du système de double instruction nationale et locale n'ont pas été remises en cause par la loi.

B. L'ACTUALISATION DES MISSIONS ET DES PROCÉDURES DU FISAC DOIT ÊTRE SOUTENUE

Aussi votre rapporteur partage-t-il l'analyse des auteurs de la proposition de loi, soulignant « la complexité de dossiers très coûteux pour les collectivités pour des fonds en diminution » 56 ( * ) .

La procédure envisagée , faisant intervenir une commission départementale aux côtés du préfet de département, afin de déterminer les catégories d'opérations prioritaires ainsi que les taux maximaux et minimaux de subvention applicables garantirait une meilleure prise en compte des besoins locaux . Elle répondrait de surcroît à la complexité d'élaboration des dossiers.

Par ailleurs, la mission conjointe de l'inspection générale des finances et du conseil général de l'environnement et du développement durable (CGEDD) sur la revitalisation commerciale des centres-villes relevait en juillet 2016 que « le Fisac ne résoudra pas le problème que constitue aujourd'hui la vacance commerciale dans les centres-villes car son dimensionnement et ses orientations ne sont pas suffisants pour agir structurellement sur les causes de la dévitalisation commerciale en centre-ville » 57 ( * ) .

Sur cette base, la mission recommandait une actualisation des missions du fonds vers la transition numérique des commerçants et la digitalisation de leur offre.

Le dispositif proposé prolonge cette réflexion , en prévoyant que les opérations du fonds sont prioritairement destinées à soutenir la transition numérique du commerce de proximité et le recrutement de personnes chargées de l'animation commerciale des centres-villes et centres-bourgs - souvent désignées sous l'expression de « managers de centres-villes ».

Lors de ses auditions, votre rapporteur a été conforté dans l'idée que cette actualisation des opérations éligibles à l'accompagnement du Fisac va dans le bon sens .

Soutenir la transition numérique du commerce de proximité est essentiel pour ne pas laisser le commerce en ligne aux seuls gros acteurs.