II. EN 2019, UN RETOUR AFFICHÉ À L'ÉQUILIBRE DES COMPTES DE LA SÉCURITÉ SOCIALE AU SEIN DE COMPTES PUBLICS EN NETTE DÉGRADATION PROVISOIRE

A. L'ÉQUILIBRE AFFICHÉ DES COMPTES DE LA SÉCURITÉ SOCIALE EN 2019

Pour la première fois depuis dix-huit ans s'agissant du régime général (y compris FSV), et même depuis vingt ans en se plaçant au niveau des régimes obligatoires de base de sécurité sociale, le présent PLFSS affiche un léger excédent avant son examen par le Parlement .

Tableau d'équilibre par branche du régime

général

de la sécurité sociale pour 2019

(version conseil des ministres)

(en milliards d'euros)

|

Recettes |

Dépenses |

Solde |

|

|

Maladie |

216,0 |

216,4 |

- 0,5 |

|

Accidents du travail et maladies professionnelles |

13,3 |

12,2 |

1,1 |

|

Vieillesse |

137,6 |

136,9 |

0,7 |

|

Famille |

51,5 |

50,3 |

1,2 |

|

Toutes branches (hors transferts entre branches) |

405,2 |

402,7 |

2,5 |

|

Toutes branches (hors transferts entre branches), y compris Fonds de solidarité vieillesse |

404,9 |

404,2 |

0,7 |

Source : PLFSS 2019

Ce fragile retour symbolique à l'équilibre des comptes sociaux 6 ( * ) arrive, paradoxalement, une année où les comptes publics, dans leur ensemble, connaîtront une poussée ponctuelle de fort déficit - poussée qui a sans doute influencé certaines mesures figurant dans le présent projet de loi.

1. Des recettes toujours en augmentation mais dont la structure poursuit sa mue

a) Des recettes toujours portées par le dynamisme de la masse salariale

Les recettes du régime général et du FSV augmenteraient de 2,6 % selon les prévisions du présent PLFSS, pour atteindre 404,9 milliards d'euros en 2019.

Cette augmentation n'est pas liée à des mesures nouvelles ; au contraire, comme cela sera détaillé ci-après, celles-ci, notamment par le jeu de mesures de diminutions de recettes non compensées, auront un effet modérateur d'une hausse qui aurait spontanément été de l'ordre de 3,1 %.

Le principal facteur d'évolution demeurera donc le dynamisme de la masse salariale du secteur privé qui, selon le rapport économique, social et financier annexé au projet de loi de finances pour 2019, devrait progresser de 3,5 % l'année prochaine -dont 1 % d'effet « emploi » et 2,5 % d'effet « salaire moyen par tête ».

Au niveau des branches, la situation apparaît contrastée, avec deux branches dont les recettes seraient en forte hausse :

- de + 7,2 % pour la branche maladie, qui reste déficitaire ;

- et, de manière plus surprenante, de + 3,9 % pour la branche AT-MP, malgré ses excédents récurrents.

L'augmentation des recettes serait toutefois plus modérée pour ce qui concerne les branches vieillesse (+ 2,3 %) et famille (+ 2 %). Quant aux recettes du FSV, elles diminueraient en 2019 (- 1,2 %), sous l'effet de la contraction prévue des revenus patrimoniaux sur laquelle est basée l'assiette de la fraction de CSG affectée au Fonds, dans la version initiale du présent projet de loi de financement de la sécurité sociale.

b) Le poids croissant des impositions par rapport aux cotisations

L'année 2019 devrait marquer une étape importante dans l'évolution de la structure des recettes de la sécurité sociale, déjà observable depuis plusieurs années, à savoir la diminution du poids relatif des cotisations et l'augmentation parallèle de la proportion des impositions de toute nature dans ces mêmes recettes.

Ainsi, après la suppression des cotisations salariales d'assurance maladie en 2018, l'année 2019 devrait être marquée par la diminution de 6 points des cotisations patronales d'assurance maladie et par le renforcement des allègements généraux 7 ( * ) . Ces diminutions massives de recettes tirées des cotisations, de l'ordre de 22,5 milliards d'euros l'an prochain, seront compensées par l'augmentation de la fraction de TVA affectée par l'État à la sécurité sociale 8 ( * ) .

De ce fait, les rentrées prévisionnelles de cotisations sociales affichent une baisse de 4,4 % l'an prochain, à 207,8 milliards d'euros contre 217,3 milliards d'euros en 2017, alors même que, comme indiqué précédemment, la masse salariale du secteur privé devrait croître de 3,5 %. À l'inverse, les ressources fiscales dans leur ensemble augmenteraient de plus de 12 %, à 186,4 milliards d'euros, les « impôts et taxes » bondissant même de 45,9 % sous l'effet du transfert de TVA prévu à l'article 36 du projet de loi de finances.

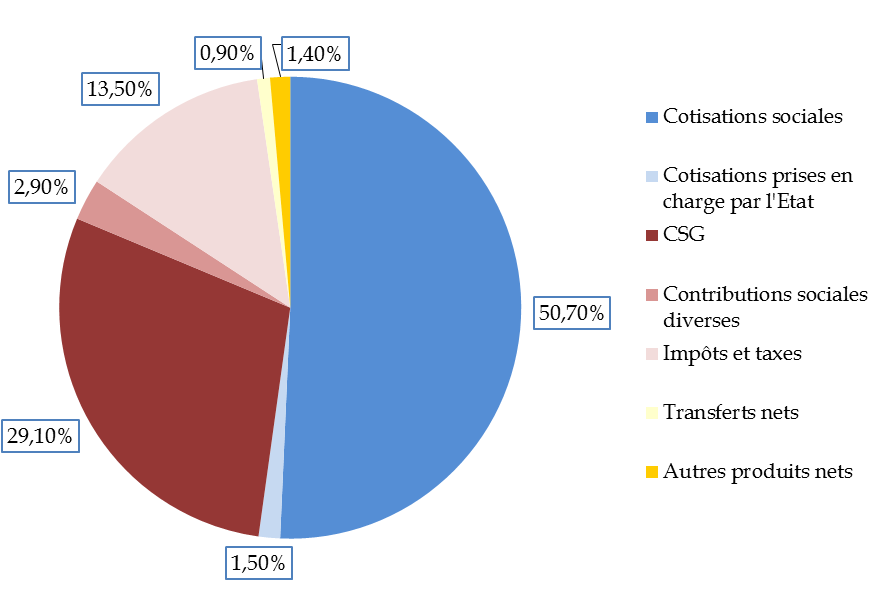

Le graphique ci-après montre la répartition des recettes prévisionnelles de l'ensemble « régime général + FSV », au sein duquel les cotisations sociales stricto sensu ne représentent qu'un peu plus de la moitié de l'ensemble, les impositions de toute nature (dont la CSG) en représentant désormais 45,5 %.

Composition prévisionnelle des recettes du régime général et du FSV en 2019

Source : commission des comptes de la sécurité sociale

Pour mémoire, en 2016, la proportion des cotisations sociales dans le financement du régime général et du FSV s'élevait encore à 57 % et celle des contributions, impôts et taxes à 40,5 %

En outre, la même tendance s'observe désormais en se plaçant sur le champ plus large des ASSO , y compris dans le financement de risques considérés comme très « assurantiels », tels que l'assurance chômage ou les retraites complémentaires .

Pour ce qui concerne l'Agirc-Arrco, en matière de retraites complémentaires, la compensation de l'intégration des contributions patronales dans les allègements généraux, compensée par l'Acoss qui percevra elle-même une fraction de TVA à cette fin, se traduira par un financement fiscal de fait à hauteur de 5,1 milliards d'euros.

En matière d'assurance chômage, le balancier s'est déjà porté sensiblement plus loin avec :

- la suppression totale des cotisations salariales, qui donnerait désormais lieu à compensation directe à l'Unédic au travers de l'affectation d'une fraction de CSG « activité », à hauteur de 14 milliards d'euros ;

- et l'intégration, à compter du 1 er octobre 2019, des contributions des employeurs au sein des allègements généraux.

En année pleine, à compter de 2020, ce sont donc près de 45 % des recettes de l'Unédic qui devraient ainsi provenir, directement ou indirectement, d'impositions de toute nature .

Votre rapporteur général considère comme particulièrement important que ces évolutions ne remettent pas en cause le sens de ce que sont la sécurité sociale et le concept même d'assurance sociale . Comme cela sera développé dans le tome II du présent rapport, en particulier au sein du commentaire de l'article 19 de ce PLFSS, deux risques sont particulièrement à craindre avec la raréfaction des cotisations et des contributions en provenance des salariés et de leurs employeurs :

- d'une part, éroder la confiance des cotisants - contribuables et, par là-même, le consentement au prélèvement. À l'inverse de l'État, pour lequel les impôts sont des masses mutualisables et généralement non affectées, dans l'univers de la sécurité sociale, les gens savent pourquoi ils payent. En la matière, la confusion risque, à terme, d'être une source de défiance.

- d'autre part, même si telle n'est sans doute pas l'intention de départ, un risque social financé par l'impôt n'est plus un dû à l'égard de ceux qui ne sont plus tout à fait des assurés . Il peut donc, là aussi à terme, être remis en cause par un gouvernement qui aurait une vision différente en matière sociale.

En somme, une vision des prélèvements obligatoires qui se réduirait à une réflexion sur le pouvoir d'achat et en perdant le sens de ce que constitue une cotisation de sécurité sociale pourrait, éventuellement et sans faire porter le débat politique sur ce point, diluer l'identité et l'essence même de la sécurité sociale et, au-delà, de l'assurance sociale.

Votre rapporteur général s'attachera à ce que les débats en séance publique permettent de préciser ces points.

2. Des dépenses maîtrisées par un rabotage des prestations sociales

Ce PLFSS prévoit une augmentation des dépenses du régime général et du FSV contenue à 2,1 % . Dans le détail, la répartition par branche serait la suivante :

- + 2,4 % pour la branche maladie ;

- + 1,7 % pour la branche AT-MP ;

- + 2,4 % pour la branche vieillesse ;

- et + 0,4 % pour la branche famille.

Les dépenses du FSV diminueraient, quant à elles, de 2,6 % en 2019.

La principale mesure en matière de dépense est la limitation à 0,3 %, en 2019 comme en 2020, de la revalorisation des prestations et plafonds de ressources relevant de l'article L. 161-25 du code de la sécurité sociale. Ces dispositions dérogeraient donc audit article L. 161-25, qui prévoit, au contraire, une revalorisation sur la base d'un coefficient égal à l'évolution de la moyenne annuelle des prix à la consommation, hors tabac, calculée sur les douze derniers indices mensuels de ces prix publiés par l'Institut national de la statistique et des études économiques l'avant-dernier mois qui précède la date de revalorisation des prestations concernées. Or, à l'heure où sont écrites ces lignes, cet indice a progressé de 1,9 % sur les douze derniers mois, et une inflation hors tabac de 1,3 % est prévue en 2019 par le rapport économique, social et financier .

Les pensions de retraite de base et les différentes aides à la famille sont particulièrement concernées, comme le souligneront infra nos collègues René-Paul Savary et Élisabeth Doineau.

Votre rapporteur général constate simplement l'effet massif de cette mesure de rabotage, portée à l'article 44 de ce projet de loi de financement de la sécurité sociale : l'étude d'impact évalue à 3,2 milliards d'euros l'économie associée en 2019 pour les finances publiques, dont 2,4 milliards pour les régimes obligatoires de base de sécurité sociale . En 2020, ces économies seraient portées à respectivement 6,1 milliards et 4,6 milliards d'euros , avec un effet qui se prolongerait par la suite, les pensions minorées servant de base pour les revalorisations futures.

À l'inverse, le présent PLFSS prévoit un léger desserrement de l'Ondam , dont la progression s'établirait à 2,5 % au lieu des 2,3 % prévus dans le cadre de la loi de programmation des finances publiques pour les années 2018 à 2022. L'objectif figurant à l'article 53 du présent projet de loi de financement de la sécurité sociale s'élève ainsi à 200,3 milliards d'euros, au lieu des 199,7 milliards d'euros qui figuraient au sein de la loi de programmation 9 ( * ) .

* 6 Sur le périmètre ROBSS + FSV, l'excédent prévu n'est même que de 0,4 milliard d'euros.

* 7 Cf. dans le tome II du présent rapport, le commentaire des articles 8 et 19 de ce PLFSS.

* 8 Dans le cadre de l'article 36 du projet de loi de finances pour 2019.

* 9 II de l'article 12 de la loi n° 2018-32 du 22 janvier 2018 de programmation des finances publiques pour les années 2018 à 2022.