II. PRINCIPALES OBSERVATIONS DU RAPPORTEUR SPÉCIAL

1. D'importants mouvements de crédits à destination du programme 174, pour faire face à la sous-budgétisation de la prime à la conversion

Le programme 174 présente une surconsommation de plus de 23 % des crédits de paiement inscrits en loi de finances initiale pour 2019 122 ( * ) (1,23 milliard d'euros exécutés, contre 996,2 millions d'euros prévus).

En effet, en loi de finances initiale pour 2019, le programme 174 s'est vu doté des crédits consacrés à la prime à la conversion, auparavant budgétés sur le compte d'affectation spéciale « Aide à l'acquisition de véhicules propres » à hauteur de 596 millions d'euros. Or, cette dotation s'est rapidement avérée largement inférieure aux besoins : 824 millions d'euros ont finalement été consommés au titre de la prime à la conversion en 2019. La prime à la conversion représente in fine près des deux tiers des crédits de paiement exécutés sur le programme 174.

228 millions d'euros supplémentaires ont ainsi dû être mobilisés en cours d'année, afin de répondre au succès du dispositif - le barème de la prime a d'ailleurs dû être révisé au 1 er août afin de ralentir les demandes de prime à la conversion. Ces crédits proviennent de redéploiements internes au programme 174 (pour environ 61 millions d'euros) et :

- d'un transfert en provenance du programme 345 « Service public de l'énergie » (20 millions d'euros) ;

- d'une ouverture de crédits en loi de finances rectificative pour 2019 (77 millions d'euros) ;

- de 70 millions d'euros en provenance de la dotation pour dépenses accidentelles et imprévisibles.

Ces mouvements ont permis de couvrir l'impasse budgétaire liée aux demandes de primes à la conversion excédant les prévisions réalisées en loi de finances initiale et les crédits disponibles. Or, la loi de finances pour 2019 avait rattaché le financement de la prime à la conversion au programme 174 afin d'en améliorer la gestion : s'il a pu être difficile d'anticiper les demandes de primes à la conversion, le rapporteur spécial reste vigilant quant à la sincérité de la budgétisation de ce dispositif central de la transition énergétique.

2. Un coût des dépenses fiscales qui représente le tiers des crédits de paiement de la mission en 2019 et s'élève à 4,7 milliards d'euros

Les dépenses fiscales rattachées à titre principal à la mission s'élèvent à 4,7 milliards d'euros . Ce montant représente 33 % crédits de paiement votés de la mission .

Évolution des principales dépenses

fiscales

rattachées à la mission depuis 2015

(en millions d'euros)

|

Dépenses fiscales |

2015 |

2016 |

2017 |

2018 |

2019 |

Évolution 2019/2015 |

|

|

800403 |

Remboursement d'une fraction de taxe intérieure de consommation sur le gazole utilisé par certains véhicules routiers |

375 |

425 |

645 |

1 143 |

1 553 |

+1 178 |

|

800404 |

Remboursement d'une fraction de taxe intérieure de consommation sur le gazole utilisé par les exploitants de transport public routier en commun des voyageurs |

51 |

84 |

109 |

168 |

219 |

+168 |

|

110222 |

CITE |

874 |

1 678 |

1 682 |

1 948 |

1 135 |

+261 |

|

800203 |

Taux réduit de taxe intérieur de consommation pour les butanes et propanes utilisés comme carburant |

102 |

102 |

102 |

75 |

75 |

-27 |

|

800210 |

Taux réduit de taxe intérieure de consommation au profit des installations intensives en énergie et soumises au régime des quotas d'émission de gaz à effet de serre |

110 |

228 |

307 |

903 |

903 |

+793 |

|

Total des dépenses fiscales

|

2 100 |

3 300 |

3 700 |

5 047 |

4 711 |

+2 611 |

|

Source : commission des finances du Sénat (d'après les documents budgétaires)

Grâce au recentrage opéré en loi de finances pour 2018 123 ( * ) , le coût du CITE enregistre une diminution en 2019 (-813 millions d'euros), mais moindre qu'attendue. De plus, la loi de finances pour 2019 a réintroduit dans le périmètre des dépenses éligibles au crédit d'impôt les fenêtres, qui avaient été exclues au 1 er juillet 2018, avec toutefois des conditions plus strictes.

La loi de finances pour 2020 124 ( * ) a engagé la réforme du CITE , qui n'est plus déterminé en fonction du prix des travaux mais en fonction des économies d'énergie et de la production de chaleur et de froid renouvelable. Un barème permet en effet de forfaitiser le crédit d'impôt en fonction de ces critères et selon le type d'équipement et de prestation. Par ailleurs, en 2020, le CITE est maintenu sous la forme d'un crédit d'impôt pour les ménages aux revenus « intermédiaires », tandis que pour les ménages bénéficiaires des aides de l'ANAH, cette aide est désormais versée sous forme de prime, offrant une « contemporanéité » de l'aide à la réalisation des travaux. Cette prime de rénovation énergétique est désormais budgétisée sur le programme 174 « Énergie, climat et après-mines ». Le coût du CITE devrait quant à lui progressivement diminuer.

L'augmentation du coût des dépenses fiscales découle par ailleurs des dépenses reposant sur les taxes intérieures de consommation de produits énergétiques (TICPE).

La montée en charge de la « contribution climat-énergie » (CCE ou « taxe carbone »), liée à l'évolution du prix de la tonne du CO 2 prévue par la loi de finances pour 2018, aurait dû entraîner un renchérissement du coût des remboursements et tarifs réduits de TICPE : le coût des dépenses fiscales augmente en effet à mesure que l'écart se creuse entre le taux de TICPE de droit commun et les mécanismes dérogatoires. La suppression de la hausse de la « taxe carbone » à compter du 1 er janvier 2019, mesure prise à l'initiative du Sénat lors de l'examen du projet de loi de finances pour 2019 , devait entraîner mécaniquement une stabilisation du coût de ces dépenses fiscales à leur niveau de 2018, le niveau de prix de la tonne de carbone étant stabilisé en 2019 à son niveau de 2018. Or, les dépenses fiscales reposant sur la TICPE ont une nouvelle fois augmenté entre 2018 et 2019 (par exemple le remboursement d'une fraction de taxe intérieure de consommation sur le gazole utilisé par certains véhicules routiers, + 410 millions d'euros entre 2018 et 2019).

En tout état de cause, le pilotage de ces dépenses fiscales paraît insuffisant. Aucune dépense fiscale n'a fait l'objet d'une évaluation particulière en 2019. L'initiative de « revue » des dépenses fiscales lancée en 2018, s'est poursuivie en 2019 et a permis, d'après la Cour des comptes, de recenser les dispositifs fiscaux et de les classer par thématique (énergie, transports, pollutions, ...), permettant au ministère de disposer « d'une solide grille de lecture et d'analyse de ces dépenses » 125 ( * ) .

À ce stade, le Parlement ne dispose en effet que d'une information restreinte sur l'efficacité et l'évolution de certaines de ces dépenses, qu'il est amené à créer ou à prolonger, aux montants parfois importants. La création d'un « jaune budgétaire » annexé au projet de loi de finances pour 2020, intitulé « Financement de la transition écologique : les instruments économiques, fiscaux et budgétaires au service de l'environnement et du climat » ne propose à ce stade qu'une « vision consolidée des annexes budgétaires présentées lors des précédents exercices » (p. 7), n'apportant que peu d'informations supplémentaires aux documents budgétaires existant.

Le projet de loi de finances pour 2021 serait en revanche élaboré à partir d'une démarche de construction d'un « budget vert » , s'appuyant sur les travaux de la mission conjointe de l'Inspection générale des finances et du Conseil général de l'environnement et du développement durable (CGEDD), qui a proposé une méthode en septembre 2019 126 ( * ) afin d'identifier et de classer les dépenses budgétaires et instruments fiscaux selon leurs impacts environnementaux, qu'ils soient positifs ou négatifs. Le rapporteur spécial y apportera une attention particulière.

En effet, comme rappelé par le rapporteur général dans son rapport sur l'efficience des dépenses fiscales en faveur du développement durable, « si certaines dépenses fiscales ont été explicitement créées dans un objectif de protection de l'environnement, à l'instar de celles visant à une amélioration de la performance énergétique des logements, d'autres dispositifs créés pour soutenir certaines activités économiques peuvent avoir des effets environnementaux défavorables parfois peu connus, ou mal évalués » 127 ( * ) .

Les exonérations sectorielles de taxes intérieures de consommation sont, d'après le CGDD, les principales subventions dommageables à l'environnement 128 ( * ) . Or, plus de 50 % des dépenses fiscales de la mission concernent la TICPE.

Le dispositif de remboursement de TICPE protège principalement le secteur des transports , en ciblant les entreprises qui utilisent beaucoup de carburants, comme le transport routier ou encore le transport routier en commun de voyageurs, afin de préserver la compétitivité des entreprises françaises de ces secteurs face à la concurrence internationale.

Toutefois, le rapporteur spécial partage le constat du Commissariat général au développement durable (CGDD), qui, dans une étude récente, affirmait : « apporter une aide à des secteurs peut s'avérer légitime, mais il serait plus efficace que cette aide transite par d'autres canaux (qu'une dépense fiscale) : ainsi, elle ne jouerait pas pour les entreprises de ces secteurs comme une désincitation à limiter leur consommation de carburant, en raison des exonérations qui s'appliquent » 129 ( * ) . Le Conseil des prélèvements obligatoires (CPO), dans son rapport sur la fiscalité environnementale 130 ( * ) , porte le même constat et propose que les dépenses fiscales attachées à la TICPE soient réorientées vers des objectifs favorables à l'environnement.

3. Un poids important des dépenses extrabudgétaires pour le financement des politiques publiques portées par la mission

Les 37 opérateurs rattachés à la présente mission 131 ( * ) ont bénéficié en 2019 de 6,85 milliards d'euros de financement en 2019, soit 1,75 milliard d'euros en provenance de crédits budgétaires auxquels s'ajoutent 5,1 milliards d'euros de recettes affectées 132 ( * ) . Ce montant diminue de 4 % par rapport à 2018 (7,1 milliards d'euros de financement en 2018).

Les 13 opérateurs percevant des ressources en provenance du budget général ont bénéficié de 1,5 milliard d'euros de subventions pour charges de service public . Les impôts et taxes affectés aux opérateurs sont d'un montant égal à celui de 2018 (5,1 milliards d'euros).

L es dépenses des opérateurs rattachés à la mission s'élèveraient de façon estimative à 11 milliards d'euros en 2019 (sur la base des budgets prévisionnels des opérateurs de la mission, les montants exécutés ne sont pas connus). D'après les données de la Cour des comptes, les dépenses sur crédits budgétaires de la mission nettes des crédits alloués aux opérateurs et des versements de fonds de concours en provenance de l'AFITF s'élèveraient en 2019 de façon estimative à 10 milliards d'euros.

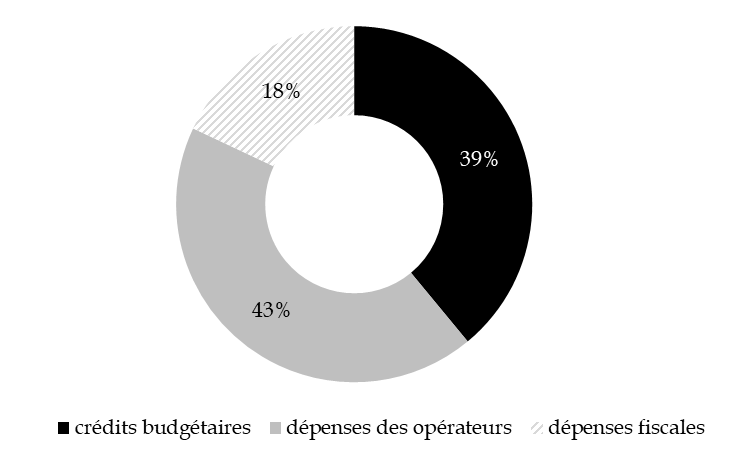

De ce fait, si l'on s'en tient, pour définir le périmètre de la mission, aux crédits budgétaires inscrits sur la mission « Écologie, développement et mobilité durables » (hors crédits des comptes d'affectation spéciale), aux dépenses fiscales rattachées à la présente mission et aux dépenses des opérateurs relevant du même périmètre, les crédits budgétaires ne représentent que 39 % du financement alloué à cette mission .

Ainsi, 61 % des dépenses concourant à la politique publique portée par la mission relèvent désormais de dépenses extrabudgétaires.

Répartition des dépenses

concourant

à la politique publique en 2019

(en %)

Source : commission des finances, d'après les documents budgétaires

* 122 Et de 18 % des AE

* 123 Loi n° 2017-1837 du 30 décembre 2017 de finances pour 2018.

* 124 Loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020.

* 125 Cour des comptes, note d'analyse de l'exécution budgétaire 2019 de la mission, p.84.

* 126 « Green budgeting : proposition de méthode pour une budgétisation verte » , rapport de la mission IGF/CGEDD publié le 25 septembre 2019.

* 127 Rapport d'information n° 110 (2016-2017) du 8 novembre 2016 de M. Albéric de Montgolfier, rapporteur général, fait au nom de la commission des finances, sur l'enquête de la Cour des comptes sur l'efficience des dépenses fiscales relatives au développement durable.

* 128 Fiscalité environnementale, un état des lieux, Commissariat général au développement durable (CGDD), janvier 2017.

* 129 Les aides dommageables à l'environnement, une réalité complexe, Commissariat général au développement durable (CGDD), décembre 2017.

* 130 La fiscalité environnementale au service de l'urgence climatique, Conseil des prélèvements obligatoires, septembre 2019.

* 131 Deux nouveaux opérateurs ont été créés en 2019 : l'Office français de la biodiversité (OFB), qui a fusionné l'Office national de la chasse et de la faune sauvage (ONCFS) et l'Agence française pour la biodiversité (AFB) et la Société du canal Seine-Nord Europe (SCSNE).

* 132 La Cour des comptes retient dans sa note d'exécution budgétaire le montant exécuté des crédits budgétaires mais le montant prévisionnel indiqué en loi de finances initiale pour 2019 s'agissant des recettes affectées, « en l'absence de données sur l'exécuté 2019 » (p. 89).