B. - Mesures fiscales

ARTICLE 2

Indexation sur

l'inflation du barème de l'impôt sur le revenu

pour les revenus

2020 et des grilles de taux par défaut

du prélèvement

à la source

. Le présent article propose de revaloriser le barème de l'impôt sur le revenu du niveau de l'inflation prévisionnelle hors tabac pour 2020, soit 0,2 %. Il prévoit par conséquent d'ajuster les grilles de taux de prélèvement à la source pour tenir compte de cette indexation et de revaloriser dans la même proportion les seuils et les limites associés au calcul de l'impôt sur le revenu.

L'indexation des tranches du barème de l'impôt sur le revenu et des seuils et limites qui lui sont associés visent à neutraliser les effets de l'inflation sur le niveau d'imposition des contribuables, afin de ne pas alourdir artificiellement la pression fiscale sur les ménages.

Dans le contexte de crise sanitaire et économique actuel, la commission des finances a également souhaité rehausser le plafond du quotient familial, afin de soutenir les familles, dans un objectif de redistribution horizontale. La commission des finances a adopté cet article ainsi modifié.

I. LE DROIT EXISTANT : À L'EXCEPTION DES ANNÉES 2012 ET 2013, LE BARÈME DE L'IMPÔT SUR LES REVENUS ET LES SEUILS ET LES LIMITES QUI LUI SONT ASSOCIÉS SONT INDEXÉS CHAQUE ANNÉE SUR L'INFLATION

A. LE BARÈME ET LA DÉCOTE PERMETTENT D'ASSURER LA PROGRESSIVITÉ DE L'IMPÔT SUR LE REVENU

1. Le barème de l'impôt sur les revenus a fortement évolué ces dernières années

Institué sous sa forme actuelle par la loi de 28 décembre 1959 2 ( * ) , l'impôt sur le revenu se caractérise par l'application d'un barème progressif au revenu net global imposable de chaque foyer fiscal . Initialement constitué de huit tranches dont les taux variaient de 5 % à 65 %, le barème de l'impôt sur le revenu, défini à l'article 197 du code général des impôts (CGI), a fait l'objet de plusieurs révisions ayant conduit à réduire le nombre de tranches et le taux marginal supérieur d'imposition. Peuvent être relevées, parmi les réformes récentes :

- la refonte substantielle opérée par l'article 75 de la loi de finances pour 2006 3 ( * ) , qui a procédé à la diminution du nombre de tranches (de sept à cinq), à la baisse du taux marginal supérieur d'imposition ainsi qu'à l'intégration de l'abattement de 20 % sur les revenus salariaux et assimilée. Cette réforme a entraîné un allègement d'impôt d'environ 3,5 milliards d'euros qui a principalement bénéficié aux ménages imposables ayant des revenus compris entre 10 000 et 30 000 euros, tout en simplifiant de façon significative le barème ;

- la majoration d'un point du taux de la tranche supérieure d'imposition à 40 % par l'article 6 de la loi de finances pour 2011 4 ( * ) afin de contribuer au financement de la réforme des retraites ;

- la création d'une nouvelle tranche au taux de 45 % pour la fraction des revenus supérieure à 150 000 euros par l'article 2 de la loi de finances pour 2013 5 ( * ) . Cette mesure a entraîné une hausse d'impôt de 344 millions d'euros en 2013 qui a affecté environ 63 000 foyers fiscaux ;

- la suppression de la seconde tranche à 5,5 % pour la fraction de revenus comprise entre 6 000 et 12 000 euros par l'article 2 de la loi de finances pour 2015 6 ( * ) . Afin de neutraliser l'effet de cette suppression pour les contribuables des tranches suivantes, le seuil d'entrée dans la tranche à 14 % a été abaissé de 11 991 à 9 690 euros. Cette mesure aurait bénéficié à 2,6 millions de foyers fiscaux, pour un coût total de 500 millions d'euros ;

- la diminution de trois points (de 14 % à 11 %) du taux de la seconde tranche du barème de l'impôt sur le revenu par l'article 2 de la loi de finances pour 2020 7 ( * ) afin de procéder à une baisse de l'impôt sur le revenu de cinq milliards d'euros pour 16,8 millions de foyers. Pour plafonner le gain résultant de cette réforme à un montant de l'ordre de 125 euros par part pour les foyers relevant de la tranche à 30 % et le neutraliser pour les foyers relevant des tranches à 41 % et à 45 %, les seuils d'entrée des tranches à 30 % et 41 % ont été abaissés. Ce nouveau barème s'applique à compter des revenus perçus ou réalisés en 2020, soit pour l'impôt sur le revenu 2021.

Évolution du nombre de tranches et des taux marginaux d'impôt sur le revenu depuis 2005

|

2005 |

2006-2010 |

2011-2012 |

2013-2014 |

2015-2020 |

2021 |

|

|

1 ère tranche |

0 |

0 |

0 |

0 |

0 |

0 |

|

2 ème tranche |

6,83 % |

5,5 % |

5,5 % |

5,5 % |

0 |

0 |

|

3 ème tranche |

19,14 % |

14 % |

14 % |

14 % |

14 % |

11 % |

|

4 ème tranche |

28,26 % |

30 % |

30 % |

30 % |

30 % |

30 % |

|

5 ème tranche |

37,38 % |

40 % |

41 % |

41 % |

41 % |

41 % |

|

6 ème tranche |

42,62 % |

- |

- |

45 % |

45 % |

45 % |

|

7 ème tranche |

48,09 % |

- |

- |

- |

- |

- |

Source : commission des finances du Sénat (d'après les données des lois de finances initiales pour 2005 à 2021)

Barème de l'impôt sur le revenu applicable aux revenus 2020*

|

Tranche |

Taux marginal |

|

Inférieur à 10 064 euros |

0 % |

|

De 10 064 à 25 659 euros |

11 % |

|

De 25 659 à 73 369 euros |

30 % |

|

De 73 369 à 157 806 euros |

41 % |

|

Supérieur à 157 806 euros |

45 % |

* avant indexation prévue par le présent article.

Source : commission des finances

2. Le mécanisme de la décote permet d'adoucir l'entrée dans l'impôt des ménages modestes

Introduit en 1981, le mécanisme de la décote visait initialement à retarder l'entrée dans l'impôt des personnes seules, qui ne bénéficiaient pas, par définition, du quotient conjugal. Étendue en 1986 à tous les contribuables, la décote a plus généralement pour objectif de minimiser, voire d'annuler, l'impôt dû par les contribuables modestes afin d'adoucir leur entrée dans l'impôt.

La décote s'applique à la cotisation d'impôt brut 8 ( * ) , c'est-à-dire avant les réductions et crédits d'impôt éventuels. Une fois cet impôt brut calculé , le montant de la décote est égal à la différence entre un certain seuil et un pourcentage de l'impôt sur le revenu brut . L'article 2 de la loi de finances pour 2015 9 ( * ) ayant introduit une décote conjugale , ce seuil varie selon que la décote s'applique à une personne seule ou à un couple soumis à imposition commune. Le seuil et le pourcentage, qui constituent les deux éléments de la formule de calcul de la décote, ont été modifiés à plusieurs reprises.

Évolution de la formule de calcul de la décote

|

Pour un contribuable célibataire, veuf ou divorcé |

Pour un couple soumis à imposition commune |

|

|

Impôt sur le revenu 2015 |

I = IB - (1 135 - IB) |

I = IB - (1 870 - IB) |

|

Impôt sur le revenu 2016 |

I = IB - (1 165 - ¾ IB) |

I = IB - (1 920 - ¾ IB) |

|

Impôt sur le revenu 2017 |

I = IB - (1 165 - ¾ IB) |

I = IB - (1 920 - ¾ IB) |

|

Impôt sur le revenu 2018 |

I = IB - (1 177 - ¾ IB) |

I = IB - (1 939 - ¾ IB) |

|

Impôt sur le revenu 2019 |

I = IB - (1 196 - ¾ IB) |

I = IB - (1 970 - ¾ IB) |

|

Impôt sur le revenu 2020 |

I = IB - (1 208 - ¾ IB) |

I = IB - (1 990 - ¾ IB) |

|

Impôt sur le revenu 2021* |

I = IB - (777 - 0,4525*IB) |

I = IB - (1 286 - 0,4525*IB) |

* avant indexation prévue par le présent article

Note de lecture : I correspond au montant dû après application de la décote et IB au montant de la cotisation d'impôt brut avant décote.

Source : commission des finances du Sénat

Jusqu'en 2020, deux dispositifs permettaient d'adapter le barème de l'impôt sur le revenu aux classes moyennes : la décote et la réduction d'impôt pour les foyers modestes 10 ( * ) . Or, à rebours des ambitions affichées par ces dispositifs introduits pour alléger le poids de l'impôt sur le revenu sur les contribuables des premiers déciles, leur sédimentation avait rendu le bas du barème peu lisible et, conduisait à une entrée dans l'impôt particulièrement brutale pour les classes moyennes , avec des taux marginaux d'imposition compris entre 20 % et 39 %.

La commission des finances a donc soutenu la simplification opérée par l'article 2 de la loi de finances pour 2020. Ainsi, à compter de l'imposition des revenus perçus ou réalisés en 2020 :

- les plafonds et la formule de calcul de la décote sont modifiés . Le montant de la décote est désormais égal à la différence entre 777 euros pour une personne célibataire, veuve ou divorcée (1 286 euros pour un couple soumis à imposition commune) et 45,25 % du montant de l'impôt brut. La pente de la décote est donc adoucie , tout comme l'entrée dans l'impôt pour les foyers modestes. Le taux marginal d'imposition serait ainsi passé de 20 %, voire 39 % pour certains foyers, à 16 % 11 ( * ) ;

- la réduction d'impôt pérenne de 20 % pour les ménages modestes est supprimée . La modification de la formule de calcul de la décote et l'abaissement du taux de la seconde tranche du barème de l'impôt sur le revenu (de 14 % à 11 %) rendent en effet caduque ce mécanisme, la réforme ayant été construite de façon à ne pas faire de perdants parmi les foyers bénéficiaires de la décote et de la réduction proportionnelle d'impôt.

B. LES GRILLES DES TAUX DE PRÉLÈVEMENT À LA SOURCE SONT CALCULÉES DE MANIÈRE À PERMETTRE L'APPLICATION DU BARÈME ET DE LA DÉCOTE

La réforme du prélèvement à la source (PAS) est entrée en vigueur le 1 er janvier 2019. Aux termes des articles 204 A et 204 B du CGI, les revenus soumis à l'impôt sur le revenu suivant les règles applicables aux salaires, aux pensions ou aux rentes viagères à titre gratuit donnent lieu à une retenue à la source par le débiteur lors du paiement de ces revenus . L'assiette est constituée du montant net imposable à l'impôt sur le revenu des sommes versées et avantages accordés, avant l'abattement pour frais réels et l'abattement forfaitaire de 10 % (article 204 F du CGI).

Deux taux de retenue à la source sont prévus, selon les informations dont dispose l'administration fiscale sur les contribuables :

- si l'administration fiscale dispose d'informations précises et complètes sur la situation fiscale du contribuable, elle transmet au tiers collecteur le taux de droit commun (ou taux individualisé), calculé selon les modalités définies à l'article 204 H du CGI ;

- si le débiteur ne dispose pas d'un taux individualisé ou si l'administration n'est pas en mesure de transmettre un taux actualisé de la situation fiscale du contribuable, il est fait application des grilles de taux dit neutres (ou par défaut) du prélèvement à la source, prévues aux a et c du III de l'article 204 H du CGI.

La grille de taux par défaut a été élaborée à partir du barème progressif de l'impôt sur le revenu , c'est-à-dire sur la base des résultats obtenus par l'application à un montant de revenus imposables du barème progressif de l'IR pour une part de quotient familial, en intégrant les effets de la décote afin de ne pas pénaliser les contribuables modestes. Par ailleurs, deux grilles spécifiques, qui intègrent les réfactions de 30 % et 40 % qui leur sont applicables, sont prévues pour les contribuables domiciliés dans les départements d'outre-mer.

L'article 2 de la loi de finances pour 2020 a procédé à des ajustements afin de traduire les effets de la baisse de l'impôt sur le revenu de cinq milliards d'euros dès les retenues à la source opérées sur les revenus perçus ou réalisés à compter du 1 er janvier 2020. En effet, du fait de la formule de calcul du taux du prélèvement à la source, et en l'absence de dispositif spécifique, l'incidence de la réforme n'aurait été constatée qu'au moment de la liquidation et du paiement définitif de l'impôt, soit au mois de septembre 2021, par le biais de régularisations .

Ainsi, afin que les gains pour les contribuables soient perceptibles dès le mois de janvier 2020 , les modalités de calcul du taux commun de prélèvement à la source ont été ajustées 12 ( * ) . Quant aux grilles de taux par défaut, elles ont également été modifiées afin d'intégrer la baisse du taux d'imposition de la seconde tranche du barème, par le biais d'une diminution des taux proportionnels afférents aux bases mensuelles de prélèvement intermédiaires.

C. L'INDEXATION ANNUELLE DU BARÈME DE L'IMPÔT SUR LE REVENU ET DES SEUILS QUI LUI SONT ASSOCIÉS N'A SOUFFERT QUE DEUX EXCEPTIONS DEPUIS 1969

Depuis 1969, et à l'exception du « gel » appliqué en 2012 et 2013, les seuils et limites du barème de l'impôt sur le revenu sont indexés chaque année sur l'inflation 13 ( * ) , afin de maintenir le pouvoir d'achat des contribuables en ne prélevant pas davantage d'impôts en l'absence de progression réelle des traitements, salaires et revenus de remplacement.

En effet, l'absence de revalorisation du barème de l'IR aboutit nécessairement à une hausse du poids des prélèvements obligatoires pesant sur les ménages , dans la mesure où elle entraîne :

- l'imposition d'une partie des revenus au titre d'une tranche supérieure à un taux plus élevé ;

- l'assujettissement à l'impôt sur le revenu , à revenu réel inchangé, de certains foyers fiscaux jusqu'ici non imposables ;

- la perte du bénéfice de nombreux régimes dérogatoires en matière d'impôt sur le revenu, de fiscalité locale ou de contributions sociales, dont les seuils et limites de déclenchement sont chaque année indexés sur la limite supérieure de la première tranche du barème de l'impôt sur le revenu ( cf . tableau dans le II ).

Le taux de revalorisation du barème de l'impôt sur le revenu s'appuie sur l'évolution prévisionnelle de l'indice des prix hors tabac durant l'année de perception des revenus . Cette prévision est celle inscrite dans le Rapport économique, social et financier annexé au projet de loi de finances. Il ne s'agit par définition que d'une prévision, un écart peut donc être constaté en n +1 entre l'évolution réelle de l'indice des prix hors tabac et le taux d'indexation.

II. LE DISPOSITIF PROPOSÉ : L'INDEXATION SUR L'INFLATION DU BARÈME DE L'IMPÔT SUR LE REVENU, QUI IMPLIQUE UNE REVALORISATION DES SEUILS ET DES LIMITES ASSOCIÉS AU CALCUL DE L'IMPÔT SUR LE REVENU ET UN AJUSTEMENT DES GRILLES DE TAUX DE PRÉLÈVEMENT À LA SOURCE

A. UNE REVALORISATION DE 0,2 % DES SEUILS DU BARÈME DE L'IMPÔT SUR LE REVENU

Le 1 du B du I du présent article prévoit l'indexation en fonction de l'inflation du barème de l'impôt sur le revenu défini au I de l'article 197 du CGI. Cette revalorisation est de 0,2 % pour l'impôt dû au titre des revenus perçus ou réalisés en 2020. Ce taux correspond bien à l'évolution prévisionnelle de l'indice des prix hors tabac en 2020 par rapport à 2019 et figurant dans le Rapport économique, social et financier annexé au présent projet de loi de finances 14 ( * ) .

Pour procéder à cette indexation, le présent article modifie les seuils du barème tels qu'issus du 3 du I de l'article 2 de la loi de finances pour 2020. C'est en effet l'application de ce barème qui avait permis d'intégrer la baisse d'impôt de cinq milliards d'euros dès 2020.

Indexation des limites des tranches du barème de l'impôt sur le revenu

(en euros)

|

Tranches du barème de l'IR |

Impôt sur le revenu 2016 (revenus 2015) |

Impôt sur le revenu 2017 (revenus 2016) |

Impôt sur le revenu 2018 (revenus 2017) |

Impôt sur le revenu 2019 (revenus 2018) |

Impôt sur le revenu 2020 (revenus 2019) |

Impôt sur le revenu 2021 (revenus 2020) |

|

Indexation |

0,1 % |

0,1 % |

1 % |

1,6 % |

1 % |

0,2 % |

|

14 % ( 11 % à partir de l'impôt sur le revenu 2021 ) |

9 700 à 26 791 |

9 710 à 26 818 |

9 807 à 27 086 |

9 964 à 27 519 |

10 064 à 27 794 |

10 084 à 25 710 |

|

30 % |

26 791 à 71 826 |

26 818 à 71 898 |

27 086 à 72 817 |

27 519 à 73 779 |

27 794 à 74 517 |

25 710 à 73 516 |

|

41 % |

71 826 à 152 108 |

71 898 à 152 260 |

72 817 à 153 783 |

73 779 à 156 244 |

74 517 à 157 806 |

73 516 à 158 122 |

|

45 % |

> 152 108 |

> 152 260 |

> 153 783 |

> 156 244 |

> 157 806 |

> 158 122 |

Source : commission des finances du Sénat (à partir de l'article 2 du présent projet de loi de finances)

B. ...QUI ENTRAÎNE L'INDEXATION ET L'AJUSTEMENT DES GRILLES DE TAUX APPLICABLES POUR LE PRÉLÈVEMENT À LA SOURCE

Le C du I du présent article modifie les trois grilles du taux neutre prévues à l'article 204 H du CGI et respectivement applicables aux contribuables domiciliés en métropole ( a du 1 du III de l'article 204 H), en Guadeloupe, à La Réunion et en Martinique ( b du 1 du III), ainsi qu'en Guyane et à Mayotte ( c du 1 du III). Les bornes des bases mensuelles de prélèvement de chacune de ces grilles sont ainsi revalorisées de 0,2 % .

Aux termes du II du présent article , les nouvelles grilles de taux par défaut entrent en vigueur le 1 er janvier 2021.

En effet, le 4 du I du présent article supprime le e du 1 du III de l'article 204 H du CGI dans sa rédaction issue du g du 3 du I de l'article 2 de la loi de finances pour 2019 15 ( * ) . Celui-ci prévoyait que les limites des tranches de chacune des grilles de taux neutre de PAS soient révisées chaque année dans la même proportion que la limite supérieure de la première tranche du barème de l'impôt sur le revenu applicable aux revenus de l'année précédente . Diverses modalités de calcul et d'arrondis accompagnaient ce dispositif, qui devait s'appliquer à compter des revenus perçus ou réalisés à partir du 1 er janvier 2020. L'article 2 de la loi de finances pour 2020 avait repoussé cette échéance au 1 er janvier 2021 .

Le présent article supprime donc une disposition qui n'a jamais été appliquée . D'après les informations transmises au rapporteur général, l'abrogation du principe de revalorisation annuelle automatique, qui pouvait sembler opportun, se justifie par les modalités de calcul et de définition des grilles de taux par défaut .

Ces dernières ont été construites par référence au barème progressif de l'impôt sur le revenu mais sans le reproduire exactement 16 ( * ) . Il en résulte que le prélèvement à la source, pour un revenu donné, peut être légèrement supérieur, inférieur et parfois égal au prélèvement résultant de l'application du barème progressif. Chaque année, l'administration doit donc ajuster et actualiser les grilles de taux neutre pour que ces écarts soient les plus faibles possibles, tout en tenant compte des évolutions intervenues en matière d'impôt sur le revenu (indexation du barème, baisse d'impôt sur le revenu). Or, l'administration a constaté que sans cet ajustement, et si les grilles étaient simplement revalorisées de manière automatique, comme la première tranche du barème, cela conduirait mécaniquement à faire dériver un peu plus les grilles de taux neutre par défaut par rapport au barème de l'impôt sur le revenu . La disposition prévoyant l'indexation automatique de ces grilles n'est donc pas adaptée au fonctionnement même du taux neutre ce qui justifie, pour le rapporteur général, sa suppression.

C. ... AINSI QUE L'INDEXATION DE DIFFÉRENTS SEUILS ET LIMITES ASSOCIÉS AU CALCUL DE L'IMPÔT

1. L'indexation des seuils relatifs au quotient familial

Le a du 2 du B du I du présent article modifie le 2 du I de l'article 197 du CGI afin de procéder , dans la même ampleur que pour le barème de l'impôt sur le revenu, à l'indexation du plafonnement de la réduction d'impôt résultant de l'application du quotient familial (+ 0,2 %).

Pour les contribuables concernés par le plafonnement, cette mesure tend à diminuer l'avantage résultant de l'application du quotient familial par rapport à l'impôt dû. Les montants correspondant au plafonnement de parts ou demi-parts supplémentaires accordées au titre de quatre situations particulières sont indexés dans les mêmes conditions ( b à e du 2 du B du I du présent article), tout comme le plafond de l'abattement accordé en cas de rattachement d'un enfant majeur marié ou chargé de famille (A du I du présent article).

Indexation des seuils relatifs au quotient familial

(en euros)

|

Objet de la limite ou du seuil |

Impôt sur le revenu 2017 (revenus 2016) |

Impôt sur le revenu 2018 (revenus 2017) |

Impôt sur le revenu 2019 (revenus 2018) |

Impôt sur le revenu 2020 (revenus 2019) |

Impôt sur le revenu 2021 (revenus 2020) |

|

Plafonnement de chaque demi-part de quotient familial

|

1 512 |

1 527 |

1 551 |

1 567 |

1 570 |

|

Plafonnement de la part entière de quotient familial accordée au titre du premier enfant à charge des personnes vivant seules et élevant seules leurs enfants (article 197 du CGI) |

3 566 |

3 602 |

3 660 |

3 697 |

3 704 |

|

Plafonnement de la demi-part supplémentaire

accordée aux personnes célibataires, divorcées ou veuves

sans charge de famille et ayant élevé pendant au moins cinq ans

un enfant âgé de plus de 25 ans imposé distinctement

|

903 |

912 |

927 |

936 |

938 |

|

Réduction d'impôt accordée au titre de la demi-part supplémentaire accordée aux contribuables anciens combattants, invalides ou parents d'enfants majeurs âgés de moins de 26 ans et imposés distinctement (article 197 du CGI) |

1 508 |

1 523 |

1 547 |

1 562 |

1 565 |

|

Réduction d'impôt pour les contribuables veufs ayant des enfants à charge (article 197 du CGI) |

1 684 |

1 701 |

1 728 |

1 745 |

1 748 |

|

Montant de l'abattement accordé en cas de rattachement d'un enfant majeur âgé de moins de 21 ans (marié ou chargé de famille) ou de moins de 25 ans (poursuivant des études) (article 196 B du CGI) |

5 738 |

5 795 |

5 888 |

5 947 |

5 959 |

Source : commission des finances du Sénat (à partir de l'article 2 du présent projet de loi de finances)

2. L'indexation des autres limites et seuils associés au calcul de l'impôt sur le revenu

Comme cela a été précisé en amont, pour de nombreux dispositifs, fiscaux ou non, une évolution automatique en fonction de la revalorisation du barème de l'impôt sur le revenu est prévue . 19 d'entre eux concernent le calcul de l'impôt sur le revenu 17 ( * ) , cinq la fiscalité directe locale et cinq des domaines fiscaux autres. La revalorisation de 0,2 % appliquée aux seuils des tranches du barème de l'impôt sur le revenu s'applique donc également à l'ensemble de ces montants.

Liste des dispositifs dont les seuils, plafonds ou

abattements évoluent

en fonction de la revalorisation du

barème de l'IR

|

Dispositifs |

Référence |

|

Dans le domaine de l'impôt sur le revenu |

|

|

Seuils de chiffre d'affaires du régime micro-entreprise |

article 50-0 du CGI (1) |

|

Seuils de recettes (moyennes) des régimes d'imposition de l'exploitant agricole |

article 69 du CGI (VI) |

|

Seuil de recettes (moyennes) du régime réel d'imposition du groupement agricole d'exploitation en commun |

article 71 du CGI (1) |

|

Limite d'exonération des titres-restaurant |

article 81 du CGI (19°) |

|

Déduction forfaitaire des frais professionnels du revenu brut |

article 83 du CGI (3°) |

|

Seuil de recettes annuelles du régime de la déclaration contrôlée |

article 96 du CGI (I) |

|

Seuil de recettes annuelles du régime déclaratif spécial |

article 102 ter du CGI (1) |

|

Régime du micro entrepreneur |

article 151-0 du CGI |

|

Modalités d'imputation des déficits agricoles |

article 156 du CGI (1° du I) |

|

Déductibilité du revenu global d'une somme représentative des avantages en nature des personnes âgées de plus de 75 ans vivant sous le toit du contribuable |

article 156

du CGI

|

|

Abattement forfaitaire sur le revenu en faveur des personnes modestes invalides ou âgées de plus de 65 ans |

article 157 bis du CGI |

|

Abattement applicable aux pensions et retraites |

article 158 du CGI ( a du 5) |

|

Évaluation forfaitaire minimale du revenu imposable d'après certains éléments du train de vie |

article 168 du CGI (1) |

|

Retenue à la source sur les traitements, salaires, pensions et rentes viagères de source française servis à des personnes qui ne sont pas fiscalement domiciliées en France |

article 182 A du CGI |

|

Retenue à la source sur les sommes de source française payées à des personnes qui ne sont pas fiscalement domiciliée en France en contrepartie de prestations artistiques |

article 182 A bis du CGI |

|

Application du taux minimum aux personnes qui ne sont pas fiscalement domiciliées en France |

article 197 A du CGI |

|

Réduction d'impôt accordée au titre de certains dons faits par les particuliers |

article 200 du CGI (1 ter ) |

|

Seuil de chiffre d'affaires pour le régime simplifié d'imposition en bénéfices industriels et commerciaux (BIC) |

article 302

septies

A

bis

|

|

Seuil d'exigibilité des acomptes provisionnels |

article 1664 du CGI (1) |

|

En matière de fiscalité directe locale |

|

|

Exonération de la taxe foncière sur les propriétés bâties (TFPB) en faveur des personnes âgées de plus de soixante-quinze ans, afférente à leur habitation principale |

article 1391 du CGI |

|

Dégrèvement d'office de 100 € de la TFPB afférente à l'habitation principale des redevables âgés de plus de 65 ans au 1 er janvier de l'année d'imposition |

article 1391 B du CGI |

|

Dégrèvement de la fraction de la cotisation de TFPB afférente à l'habitation principale supérieure à 50 % des revenus |

article 1391 B ter du CGI |

|

Exonération de taxe d'habitation (TH) afférente à l'habitation principale des titulaires de AAH, des contribuables âgés de plus de 60 ans ainsi que les veufs et veuves, de ceux atteints d'une infirmité ou d'une invalidité |

article 1411 du CGI (I) |

|

Plafonnement (contribuables ne relevant pas de l'article 1414) de la cotisation de TH pour la fraction de cotisation qui excède 3,44 % du RFR, diminué d'un abattement variable selon le nombre de parts de quotient familial |

article 1414 A du CGI (I) |

|

Autres domaines fiscaux |

|

|

Barème de la taxe sur les salaires (TS) |

article 231 du CGI (2 bis ) |

|

Seuil de chiffre d'affaires pour la franchise en base |

article 293 B du CGI (IV) |

|

Seuil de chiffre d'affaires pour le régime simplifié d'imposition en taxe sur la valeur ajoutée (TVA) |

article 302 septies A du CGI (II bis ) |

|

Exigibilité de la TS pour les associations |

article 1679 A du CGI |

|

Seuil de revenu imposable pour l'application d'une majoration de l'amende pour faits de flagrance fiscale |

article 1740 B du CGI |

Source : commission des finances du Sénat, d'après l'évaluation préalable du présent article

3. L'indexation de la décote

Le 3 du B du I du présent article modifie le a du 4 du I de l'article 197 du CGI tel qu'issu de l'article 2 de la loi de finances pour 2020 en procédant à la revalorisation de 0,2 % des seuils de la décote , parallèlement à l'indexation du barème de l'impôt sur le revenu. Cette revalorisation s'applique donc à la nouvelle méthode de calcul de la décote.

Formule de calcul de la décote

|

Pour un contribuable célibataire, veuf ou divorcé |

Pour un couple soumis à imposition commune |

|

|

Impôt sur le revenu 2021 (après indexation) |

I = IB - (779-0,4525*IB) |

I = IB - (1 289-0,4525*IB) |

Note de lecture : I correspond au montant dû après application de la décote et IB au montant de la cotisation d'impôt brut avant décote.

Source : commission des finances du Sénat

L'application de la décote aura donc deux effets :

- une minoration de l'impôt des contribuables dont l'impôt brut est inférieur à 1 722 euros pour une personne célibataire, veuve ou séparée et 2 849 euros pour un couple soumis à imposition commune ;

- une exonération d'impôt des contribuables dont l'impôt brut n'excède pas 578 euros pour une personne célibataire, veuve ou séparée et 929 euros pour un couple soumis à imposition commune, en tenant compte du seuil de recouvrement de 61 euros.

III. LES MODIFICATIONS APPORTÉES PAR L'ASSEMBLÉE NATIONALE

L'Assemblée nationale a adopté cet article sans modification.

IV. LA POSITION DE LA COMMISSION DES FINANCES : UN DISPOSITIF CLASSIQUE ENTRAINANT UNE FAIBLE PERTE DE RECETTES POUR L'ÉTAT

A. L'INDEXATION DU BARÈME DE L'IMPÔT SUR LE REVENU NEUTRALISE LES EFFETS DE L'INFLATION SUR LE NIVEAU D'IMPOSITION DES CONTRIBUABLES, POUR UN COÛT LIMITÉ POUR L'ÉTAT

L'indexation des tranches du barème de l'impôt sur les revenus et des seuils associés a pour objectif de neutraliser les effets de l'inflation sur le niveau d'imposition des contribuables . L'absence de revalorisation du barème conduirait en effet à augmenter le montant d'impôt dû par les ménages dont les revenus ont augmenté simplement au même rythme que l'inflation, alors même que leur pouvoir d'achat réel n'a pas augmenté. Ils pourraient soit être amenés à payer plus d'impôt sur le revenu qu'auparavant , soit à en devenir redevables . Certains ménages pourraient également perdre le bénéfice de nombreux régimes dérogatoires en matière d'impôt sur le revenu, de fiscalité locale ou de contributions sociales, dont les seuils et limites de déclenchement sont chaque année indexés sur la limite supérieure de la première tranche du barème de l'impôt sur le revenu (cf. supra ).

Une absence de revalorisation conduirait ainsi à alourdir artificiellement la pression fiscale sur les ménages . Par conséquent, le rapporteur général approuve cette mesure, conforme au mécanisme classique d'évolution du barème de l'impôt sur le revenu .

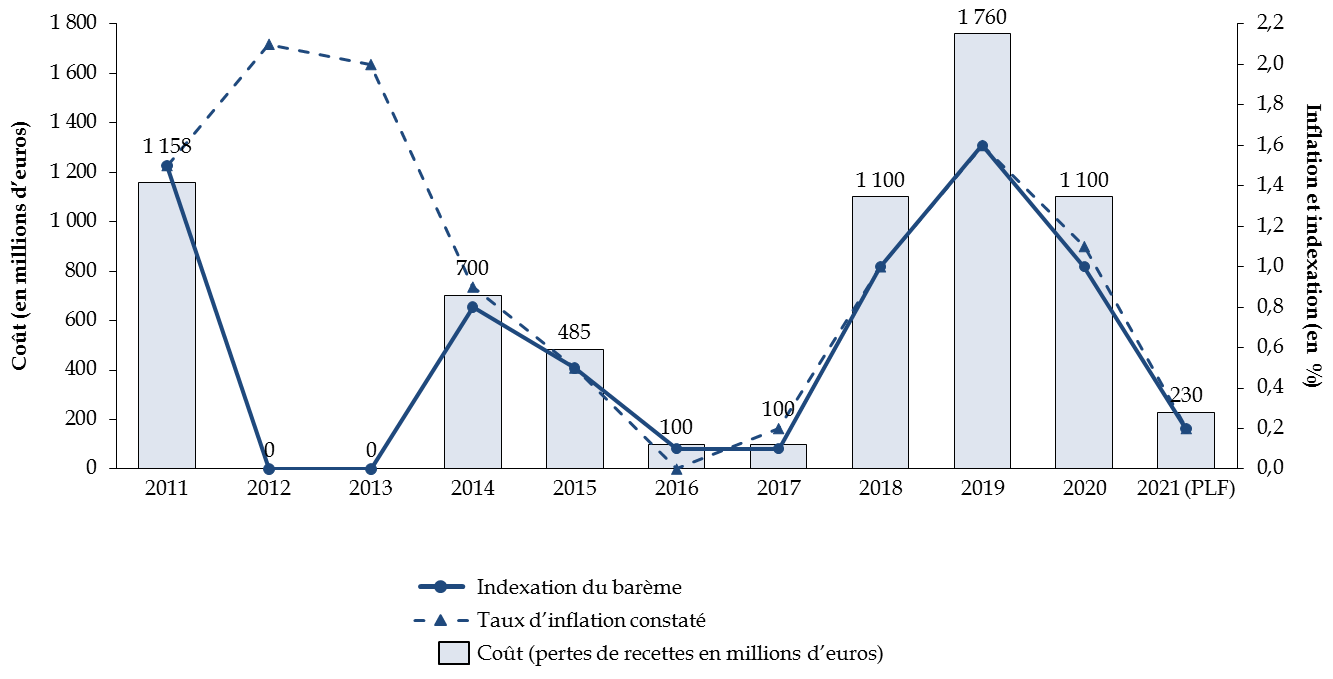

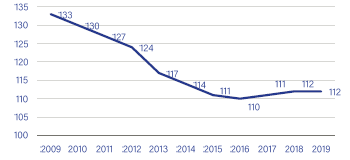

Le coût pour l'année 2021 pour l'État serait par ailleurs bien plus faible que les années précédentes et s'élèverait à 230 millions d'euros 18 ( * ) . La différence observée avec les années antérieures provient du faible niveau de la revalorisation (0,2 %), qui s'explique elle-même par la faible prévision d'inflation hors tabac pour l'année 2020 en raison de la crise sanitaire et de ses effets sur l'activité économique.

Évolution du coût de l'indexation du barème de l'impôt sur le revenu

Nota bene : l'indexation repose sur l'évaluation de l'indice des prix à la consommation hors tabac pour l'année au cours de laquelle les revenus sont perçus, soit les revenus de 2020 pour l'impôt sur le revenu 2019. Le taux d'inflation constaté correspond au taux d'inflation effectivement observé pour les revenus de l'année n-1.

Source : commission des finances du Sénat

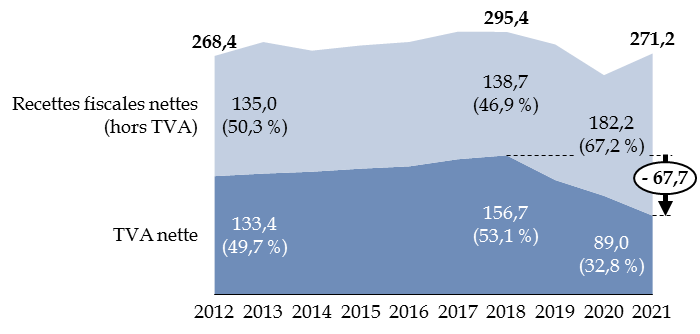

B. LE COÛT DE CETTE MESURE POUR L'ÉTAT EST PLUS QUE COMPENSÉ PAR LE DYNAMISME DES RECETTES DE L'IMPÔT SUR LE REVENU, MÊME DANS LE CONTEXTE ACTUEL DE CRISE ÉCONOMIQUE ET SANITAIRE

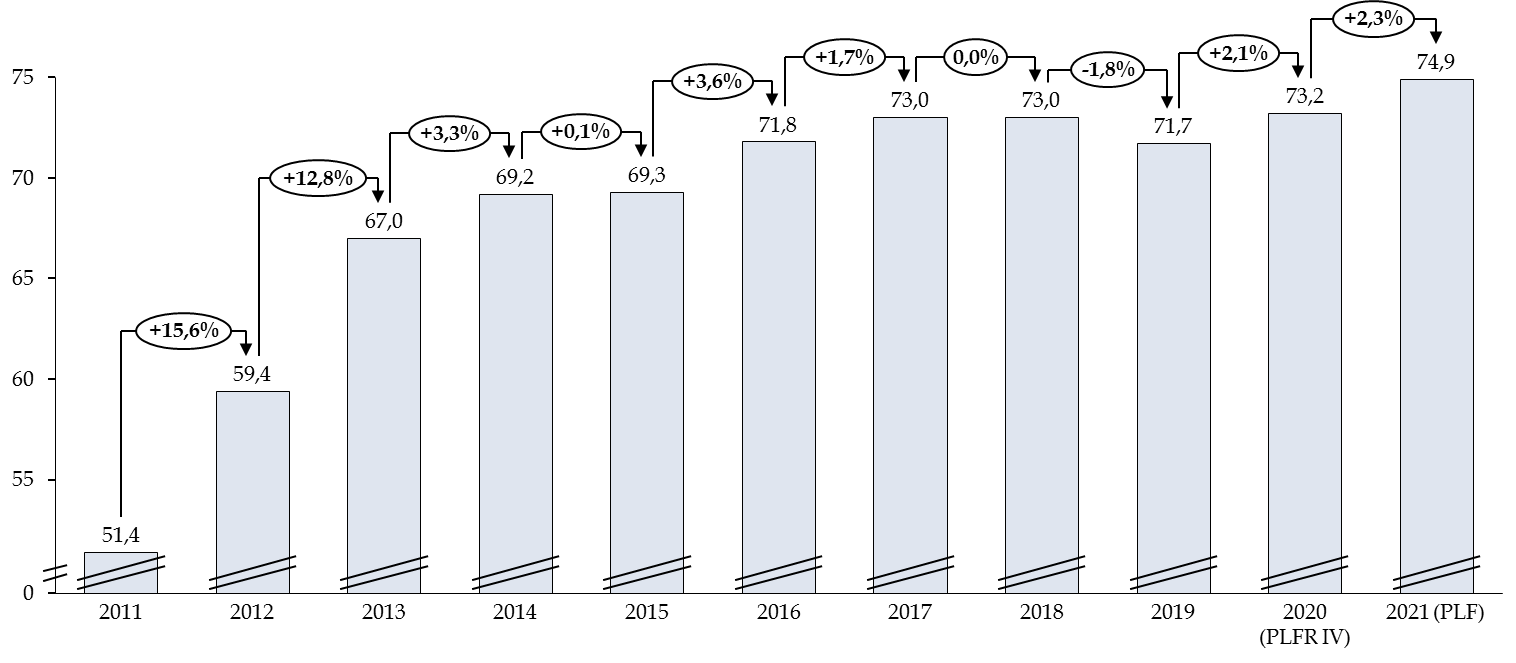

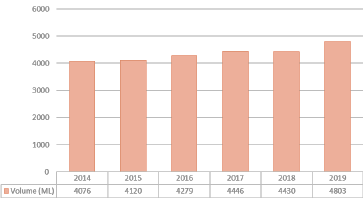

Selon le tome 1 de l'évaluation des voies et moyens 19 ( * ) , les recettes d'impôt sur le revenu en 2021 s'éleveraient à 74,94 milliards d'euros, soit une augmentation de 3,1 % (+ 2,28 milliards d'euros) par rapport à la prévision révisée pour 2020 (72,65 milliards d'euros). Le dynamisme des recettes de l'impôt sur le revenu permet donc au Gouvernement de procéder à l'indexation du barème de l'impôt sur le revenu sans risque de voir les recettes d'impôt sur le revenu diminuer .

Évolution des recettes de l'impôt sur le revenu ces dix dernières années

(en milliards d'euros)

Source : commission des finances du Sénat, d'après les documents budgétaires

Ainsi, en dépit de la crise sanitaire, qui fait peser de nombreuses incertitudes sur l'activité économique et sur le niveau de vie des contribuables, les recettes de l'impôt sur le revenu poursuivraient leur progression en 2021. Cette évolution proviendrait de plusieurs facteurs 20 ( * ) :

- l'

évolution spontanée de

l'impôt sur le revenu

ferait augmenter les recettes d'1,4

milliard d'euros (+ 2,3 %). Cette évolution spontanée

proviendrait d'un rebond de la masse salariale soumise à l'impôt

sur le revenu (+ 1,9 %, contre - 1,4 % en prévision

révisée pour 2020) et des pensions (+ 2,1 %). Par

comparaison, en 2020, l'effet spontané serait négatif

(- 0,5 %) ;

- les mesures antérieures au présent projet de loi de finances ont également un effet positif sur les recettes , puisqu'elles les augmenteraient de près de 600 millions d'euros. S'il en existe plusieurs dizaines, ces mesures correspondent par exemple à la transformation progressive du crédit d'impôt pour la transition énergétique en prime (+ 600 millions d'euros) et aux effets résiduels de la mise en oeuvre du prélèvement à la source (+ 300 millions). D'autres ont un effet inverse et réduisent le rendement de l'impôt sur le revenu, comme la défiscalisation des heures supplémentaires (- 200 millions d'euros).

Contrairement à l'an dernier, le taux de recouvrement du PAS n'aurait pas d'effet sur les recettes de l'impôt sur le revenu puisqu'il resterait stable entre 2019 et 2020 (99,3 %).

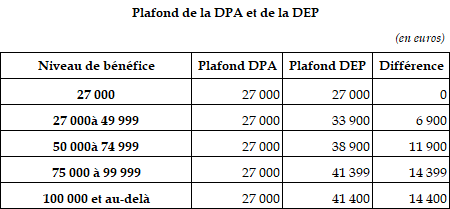

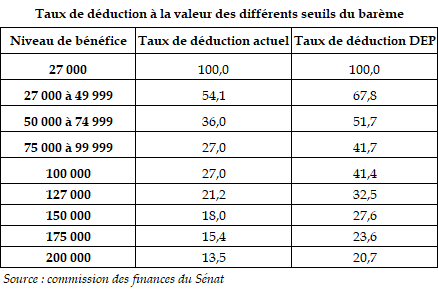

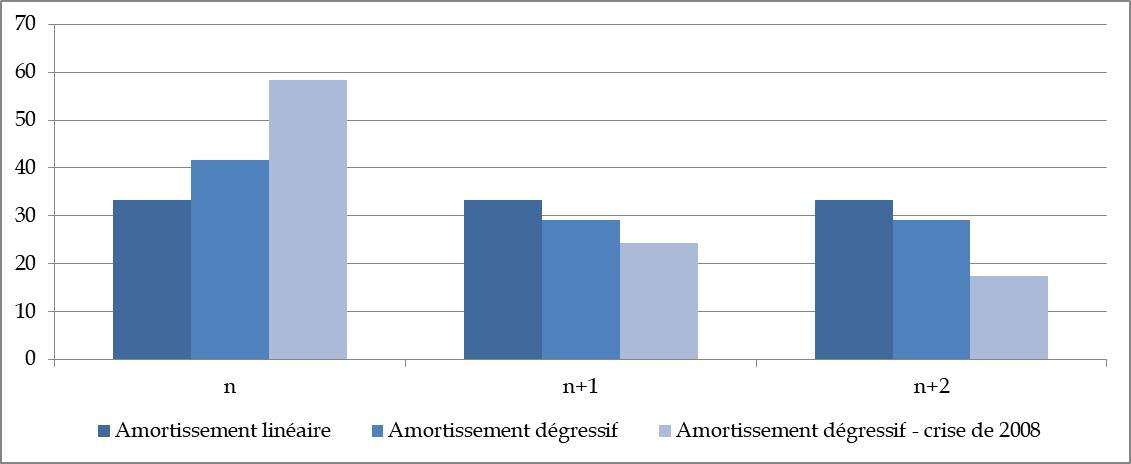

C. LE REHAUSSEMENT DU PLAFOND DU QUOTIENT FAMILIAL POURSUIT UN OBJECTIF DE REDISTRIBUTION HORIZONTALE ET ENTEND REDONNER DU POUVOIR D'ACHAT AUX FAMILLES

Les effets de l'application du barème progressif de l'impôt sur le revenu sont modulés en fonction de la situation et des charges de famille du contribuable . Le caractère familial de l'IR se matérialise par la notion de « foyer fiscal », son calcul s'effectuant au niveau des ménages et non des individus qui les composent. La cotisation d'impôt tient alors compte du nombre de parts du foyer : le système du quotient familial poursuit un but de redistribution horizontale en permettant de tenir compte des charges supplémentaires qui pèsent sur les capacités contributives d'un foyer fiscal, en raison de la présence d'enfants.

Le plafonnement du quotient familial permet de limiter l'avantage fiscal résultant de l'application du quotient pour chaque demi-part supplémentaire (1 570 euros dans le présent article). Ce plafond a été plusieurs fois modifié, au détriment des familles . Les lois de finances pour 2013 21 ( * ) et 2014 22 ( * ) l'avaient respectivement abaissé de 2 336 à 2 000 euros, puis de 2 000 à 1 500 euros. À la suite de ces deux baisses, le rendement de l'impôt sur le revenu avait, au total, augmenté de 1,55 milliard d'euros . Le surcroît d'impôt avait concerné environ 1,26 millions de foyers fiscaux .

Dans le contexte de crise sanitaire et économique actuel, le rapporteur général considère qu'il faut davantage soutenir les familles, leur pouvoir d'achat et la politique familiale . C'est pourquoi il propose un amendement (FINC. 1) visant à relever le plafond du quotient familial par demi-part de 1 570 euros à 1 750 euros . Cette hausse du plafond apparait plus que modérée par rapport au niveau du plafonnement en vigueur jusqu'en 2012 (2 336 euros).

Son coût serait en outre entièrement compensé pour l'État par le dynamisme des recettes de l'impôt sur le revenu , attendues en hausse de 2,3 % par rapport à la prévision révisée inscrite dans le quatrième projet de loi de finances rectificative pour 2020. Le relèvement du plafond bénéficierait en revanche à environ 1,7 million de ménages.

Décision de la commission : la commission des finances vous propose d'adopter cet article ainsi modifié.

ARTICLE 2 bis

(nouveau)

Aménagements à la suite de décisions du

Conseil constitutionnel

du régime fiscal des prestations

compensatoires versées en cas de divorce et de

déductibilité de la contribution aux charges du mariage

. Le présent article tire les conséquences de deux décisions rendues par le Conseil constitutionnel sur des questions prioritaires de constitutionnalité portant sur le régime fiscal des prestations compensatoires versées en cas de divorce et sur la déductibilité du revenu imposable de la contribution aux charges du mariage.

Il abroge donc :

- les dispositions aux termes desquelles les versements en capital effectués dans les douze mois suivant un divorce n'ouvraient pas droit à une réduction d'impôt au titre de l'impôt sur le revenu lorsque la prestation compensatoire était versée pour partie sous forme de capital et pour partie sous forme de rente ;

- les dispositions conditionnant la déductibilité de la contribution aux charges du mariage du revenu imposable de l'époux qui la verse à l'intervention du juge pour fixer ou homologuer son montant.

La commission propose d'adopter cet article sans modification.

I. LE DROIT EXISTANT

A. LE RÉGIME FISCAL DES PRESTATIONS COMPENSATOIRES VERSÉES EN CAS DE DIVORCE

1. L'existence de plusieurs modalités de versement des prestations compensatoires

Lors d'un divorce, au terme de l'article 270 du code civil, l'un des époux peut être tenu de verser à l'autre une prestation compensatoire , afin de compenser la disparité de niveau de vie créée par la rupture du mariage.

Cette dernière est fixée par le juge, selon les besoins et ressources des époux , en tenant compte de leur situation au moment du divorce (âge et santé, situations professionnelles respectives, patrimoine estimé ou prévisible après la liquidation du régime matrimonial).

En principe, la prestation compensatoire prend la forme d'un capital, dont le juge fixe le montant et les modalités d'exécution . En vertu de l'article 274 du code civil, il peut s'agir :

- du versement d'une somme d'argent ;

- de l' attribution de biens en propriété, ou d'un droit temporaire ou viager d'usage, d'habitation ou d'usufruit.

Néanmoins, au terme de l'article 275 du code civil, en l'absence de disponibilités immédiates , la prestation compensatoire peut s'exécuter sous la forme de versements périodiques (mensuels ou annuels) sur une durée maximale de huit ans.

Par ailleurs, à titre exceptionnel et lorsque la situation particulière du créancier - notamment son âge ou son état de santé - l'empêche de subvenir à ses besoins, l'article 276 du code civil autorise ce dernier à s'acquitter de la prestation compensatoire par le versement de rentes viagères . Dans ce dernier cas, le montant de la rente peut être minoré par l'attribution d'une fraction en capital ; la prestation compensatoire s'exécute alors sous une forme mixte, alliant versement en capital et rente.

Enfin, sur demande du créancier ou du débiteur de la prestation compensatoire, le juge peut substituer à tout moment un capital à l'attribution de rentes 23 ( * ) .

2. Des avantages fiscaux différenciés en fonction des modalités d'exécution retenues

a) Une déduction d'impôt au titre des rentes ainsi que des versements en capital effectués sur une période supérieure à 12 mois

Au terme de l'article 156 du code général des impôts (CGI), l'impôt sur le revenu est établi d'après le montant de revenu net annuel dont dispose chaque foyer fiscal .

Ce montant est déterminé sous déduction de certaines charges de famille , à condition que ces dernières n'entrent pas en compte pour l'évaluation des revenus des différentes catégories. Parmi ces charges, répertoriées au 2 du II de l'article 156 , figurent notamment :

- les versements de sommes d'argent mentionnés à l'article 275 du code civil lorsqu'ils sont effectués sur une période supérieure à douze mois à compter de la date du divorce ;

- les rentes versées en application des articles 276, 278 ou 279-1 du même code en cas de séparation de corps ou de divorce.

Ainsi, les versements de capital effectués sur une période supérieure à douze mois , complétés ou non d'une rente, ainsi que les rentes versées , sont déductibles du revenu global pour le débiteur .

b) Une réduction d'impôt au titre des versements en capital réalisés sur une période inférieure à douze mois

Au terme du I de l'article 199 octodecies du CGI, les versements en capital d'une prestation compensatoire bénéficient d'une réduction d'impôt lorsqu'ils sont effectués sur une période inférieure à douze mois à compter du divorce 24 ( * ) , par une personne domiciliée en France.

Cette réduction est égale, pour le débiteur, à 25 % du montant des versements effectués, des biens ou des droits attribués , dans la limite d'un plafond égal à 30 500 euros.

Elle s'applique également :

- aux prestations compensatoires versées sous forme d'attribution de biens ou de droits ;

- aux versements en capital se substituant à l'attribution de rentes.

Pour le bénéficiaire, les versements en capital ainsi effectués ne revêtent pas le caractère d'un revenu et ne sont donc pas soumis à l'impôt sur le revenu . En revanche, en application de l'article 1133 ter du CGI, ces sommes donnent lieu à l'application d'un droit fixe de 125 euros , lorsque le versement est effectué au moyen d'immeubles ou de droits réels immobiliers.

Cette réduction d'impôt avait pour objet de favoriser le règlement rapide des conséquences financières d'un divorce, le bénéfice d'une réduction d'impôt demeurant supérieur à celui résultant d'une déduction de charges.

c) L'absence d'avantage fiscal pour les versements en capital qui, réalisés dans un délai inférieur à douze mois, sont complétés par une rente

Le II de l'article 199 octodecies précise que ces dispositions ne s'appliquent pas lorsque la prestation compensatoire est versée pour partie sous forme de rente .

Ainsi, lorsque la prestation compensatoire prend la forme d'un capital versé dans un délai inférieur à douze mois à compter du divorce, complété par une rente, les versements en capital ne bénéficient pas de la réduction d'impôt.

Or , ces versements en capital ne peuvent pas davantage être déduits du revenu imposable sur le fondement du 2 du II de l'article 156.

Par conséquent, tous les versements effectués en exécution d'une prestation compensatoire bénéficient d'un avantage fiscal, à l'exception des versements en capital effectués sur une période inférieure à douze mois lorsqu'ils s'accompagnent d'une rente .

Avantages fiscaux applicables en fonction des

modalités d'exécution

de la prestation

compensatoire

|

Modalité d'exécution de la prestation compensatoire |

Avantage fiscal |

Base légale |

|

Versement en capital (durée > 12 mois) |

déductibilité revenu global |

2 du II de l'article 156 CGI |

|

Versement en capital (durée > 12 mois, complété par une rente viagère) |

déductibilité revenu global |

2 du II de l'article 156 CGI |

|

Rente viagère |

déductibilité revenu global |

2 du II de l'article 156 CGI |

|

Versement en capital (durée < 12 mois) |

réduction d'impôt (dans la limite d'un plafond de 30 500 euros) |

I de l'article 199 octodecies CGI |

|

Attribution de biens ou de droits |

réduction d'impôt (dans la limite d'un plafond de 30 500 euros) |

I de l'article 199 octodecies CGI |

|

Versement en capital se substituant à l'attribution de rentes |

réduction d'impôt (dans la limite d'un plafond de 30 500 euros) |

I de l'article 199 octodecies CGI |

|

Versement en capital (durée < 12 mois, complété par une rente viagère) |

aucun avantage fiscal |

II de l'article 199 octodecies CGI |

Source : commission des finances

Cette disposition est issue de la loi de finances initiale pour 2002 25 ( * ) , et visait initialement à prévenir certaines pratiques d'optimisation fiscale , consistant pour le débiteur à limiter les versements en capital au plafond de 35 500 euros afin de bénéficier du montant maximal de cette réduction fiscale , tout en profitant, pour l'intégralité du surplus, de la déduction fiscale des rentes.

3. Un régime faisant apparaitre une différence de traitement contraire à la Constitution

Dans une décision QPC n° 2019-824 du 31 janvier 2020 26 ( * ) , le Conseil constitutionnel a déclaré contraires à la Constitution les dispositions du II de l'article 199 octodecies du CGI , dans leur rédaction résultant de la loi du 26 mai 2004 27 ( * ) relative au divorce en ce qu'elles méconnaissent le principe d'égalité devant les charges publiques , défini à l'article 13 de la Déclaration des droits de l'homme et du citoyen de 1789 28 ( * ) .

Le Conseil constitutionnel a en effet estimé que la différence de traitement résultant de ces dispositions n'était justifiée ni par un motif d'intérêt général, ni par une différence de situation au regard de la lutte contre l'optimisation fiscale .

Sur ce dernier point, le Conseil constitutionnel considère que le simple fait de réaliser, dans un délai de douze mois, un versement en capital accompagné d'une rente « ne saurait suffire à identifier une stratégie d'optimisation fiscale, dès lors que les modalités de versement d'une prestation compensatoire, qui dépendent de la situation financière des époux, sont soit déterminées par le juge en fonction de l'âge ou de l'état de santé du créancier, soit homologuées par lui en fonction du caractère équitable des droits et obligations des époux » 29 ( * ) .

Le Conseil constitutionnel a donc déclaré ces dispositions contraires à la Constitution , ce qui a entrainé leur abrogation à compter de la publication de leur décision.

B. LA DÉDUCTIBILITÉ DE LA CONTRIBUTION AUX CHARGES DU MARIAGE

1. Une déduction d'impôt réservée aux versements réalisés en exécution d'une décision de justice

L'article 214 du code civil dispose que chacun des époux est tenu de contribuer aux charges du mariage selon ses facultés . Si l'un des époux ne remplit pas ses obligations , il peut y être judiciairement contraint par l'autre .

Au terme du 2 du II de l'article 156 du CGI , cette contribution peut être déduite du revenu de celui qui la verse à deux conditions :

- les époux doivent faire l'objet d'une imposition distincte . En vertu de l'article 6 du CGI, cela suppose qu'ils soient séparés de biens et ne vivent pas sous le même toit ou que l'un ou l'autre des époux ait abandonné le domicile conjugal et que chacun d'eux dispose de revenus distincts ;

- le montant de la contribution doit être fixé par le juge . A contrario , lorsqu'un contribuable s'acquitte spontanément de cette obligation légale, sans y être contraint par une décision de justice, la contribution ne peut être déduite du revenu global.

L'article 80 quater du CGI précise que les sommes admises en déduction du revenu global du débiteur de la contribution sont imposables entre les mains de l'époux bénéficiaire .

2. Une différence de traitement censurée par le Conseil constitutionnel

Dans une décision QPC n°2020-842 du 28 mai 2020, le Conseil constitutionnel a déclaré contraires à la Constitution les dispositions, dans leurs rédactions contestées résultant des décrets du 3 juin 2015 30 ( * ) et du 10 juin 2016 31 ( * ) , du 2 du II de l'article 156 du CGI, subordonnant la déductibilité de la contribution aux charges du mariage du revenu imposable de l'époux qui la verse à la condition que son versement résulte d'une décision de justice .

En effet, le Conseil constitutionnel a rappelé que la décision de justice rendue dans ce cadre avait pour objet « soit de contraindre un des époux à s'acquitter de son obligation », soit « d'homologuer la convention par laquelle les époux se sont accordés sur le montant et les modalités de cette décision » 32 ( * ) , et qu'il ne s'agissait donc pas de garantir l'absence de toute optimisation fiscale.

En parallèle, le Conseil constitutionnel a relevé que le fait qu'un contribuable s'acquitte spontanément de cette obligation ne permettait pas de caractériser une telle optimisation.

Il a donc estimé que la différence de traitement contestée n'était justifiée ni par un motif d'intérêt général, ni par une différence de situation au regard de la lutte contre l'optimisation fiscale, et était donc contraire au principe d'égalité.

Le Conseil constitutionnel a donc déclaré ces dispositions contraires à la Constitution , ce qui a entrainé leur abrogation à compter de la publication de leur décision.

II. LE DISPOSITIF PROPOSÉ

Le Conseil constitutionnel a annulé des dispositions qui n'étaient plus en vigueur , de telle sorte que les dispositions actuelles qui les reprennent continuent de s'appliquer même si leur inconstitutionnalité ne fait aucun doute.

Le présent article tire donc les conséquences de ces deux déclarations d'inconstitutionnalité, en abrogeant les dispositions actuellement en vigueur.

En premier lieu, le 3 du présent article abroge le II de l'article 199 octodecies du CGI. Par conséquent, lorsque la prestation compensatoire est versée sous forme de capital libéré dans les douze mois du jugement ou de la convention de divorce et pour partie sous forme de rente, les versements en capital réalisés ouvriront désormais droit au bénéfice de la réduction d'impôt .

Corrélativement, le 4 du présent article assujettit le bénéficiaire de ces versements à l'imposition fixe de 125 euros prévue à l'article 1133 ter du CGI.

En parallèle, le 1 et le 2 du présent article suppriment respectivement à l'article 80 quater et au 2 du II de l'article 156, les dispositions conditionnant la déductibilité de la contribution aux charges du mariage à l'existence d'une décision de justice.

De ce fait, la contribution aux charges du mariage sera désormais déductible du revenu imposable de l'époux qui la verse , même lorsque le montant n'a pas été fixé ou homologué par le juge ; en parallèle, l'époux bénéficiaire sera imposable sur ces sommes admises en déduction.

III. LA POSITION DE LA COMMISSION DES FINANCES

Le présent article se bornant à tirer les conséquences de décisions rendues par le Conseil constitutionnel, votre commission vous propose de l'adopter sans modification.

Décision de la commission : la commission des finances vous propose d'adopter cet article sans modification.

ARTICLE 2 ter

(nouveau)

Maintien de la retenue à la source spécifique et

partiellement libératoire applicable aux revenus des

non-résidents

. Le présent article propose d'abroger la réforme du régime de retenue à la source applicable aux traitements, pensions, salaires et rentes viagères à titre gratuit de source française des non-résidents perçus ou réalisés à compter du 1 er janvier 2021. Il maintient pour cela le régime de retenue à la source aujourd'hui en vigueur (article 182 A du code général des impôts) et donc son caractère partiellement libératoire de l'impôt sur le revenu (article 197 B du code général des impôts). Comme l'avait relevée à plusieurs reprises la commission des finances du Sénat, la modification de ce régime, adoptée en loi de finances pour 2019 et reportée d'un an en loi de finances pour 2020, aurait eu un effet particulièrement dommageable pour les contribuables non-résidents, y compris pour les plus modestes d'entre eux.

La réforme, engagée par le Gouvernement

pour permettre l'entrée des

non-résidents dans le

prélèvement à la source, souffrait d'un manque de

préparation : aucun mécanisme de transition n'avait

été prévu pour en atténuer les effets. Introduite

par voie d'amendement, elle n'avait pas non plus fait l'objet d'une

étude d'impact, ce que la commission des finances avait regretté

en alertant sur ses effets non anticipés sur l'imposition des

non-résidents. Déjà, le 19 mai 2020, le

Sénat avait adopté une proposition de loi relative aux

Français établis hors de France qui prévoyait cette

abrogation.

En application de l'article 12 de la loi de finances pour 2020, le Gouvernement a remis au Parlement un rapport relatif à la fiscalité appliquée aux revenus de source française des contribuables fiscalement domiciliés hors de France. Le présent article s'inspire des recommandations de ce rapport et procède à l'abrogation de la réforme de la retenue à la source avant qu'elle n'entre en vigueur. Ayant alerté dès son introduction par amendement en loi de finances initiale pour 2019 des effets très négatifs de cette réforme, la commission a décidé d'adopter cet article sans modification.

I. LE DROIT EXISTANT : APRÈS UN MORATOIRE D'UN AN, LA RÉFORME DE LA RETENUE À LA SOURCE SPÉCIFIQUE SUR LES REVENUS DES NON-RÉSIDENTS DOIT ENTRER EN VIGUEUR POUR LES REVENUS PERÇUS OU RÉALISÉS À COMPTER DU 1 ER JANVIER 2021

À titre liminaire, il est rappelé qu'une personne est considérée comme résidant fiscalement en France si elle satisfait à l'un des trois critères, non-cumulatifs, définis à l'article 4 B du code général des impôts (CGI) :

- elle dispose en France de son foyer ou de son lieu de séjour principal ;

- elle exerce en France une activité professionnelle, sauf à prouver que cette activité n'est exercée qu'à titre accessoire ;

- elle a en France le centre de ses intérêts économiques.

Aux termes de l'article 4 A du CGI, les personnes fiscalement domiciliées en France sont soumises à une obligation fiscale « illimitée » : elles sont imposées sur l'ensemble de leurs revenus. A contrario , les personnes domiciliées fiscalement hors de France (les « non-résidents ») sont soumises à une obligation fiscale « restreinte » dès lors qu'elles sont imposables à raison de leurs seuls revenus ou plus-values de source française. Ces revenus sont listés à l'article 164 B du CGI.

Les conventions fiscales internationales, qui fixent les règles régissant la répartition de l'imposition des revenus ou des capitaux, peuvent toutefois déroger aux dispositions inscrites en droit français 33 ( * ) . Ces conventions visent à éviter les phénomènes de double-imposition juridique éventuellement supportée par une personne en raison de l'imposition d'un même revenu dans l'État de résidence et dans l'État contractant. Elles règlent également les situations dans lesquelles un contribuable aurait pu être considéré comme fiscalement domicilié dans chacun des États contractants en vertu de leur droit interne, ainsi que les cas dans lesquels la double imposition provient d'un conflit relatif à l'imposition dans l'État de résidence d'un contribuable ou dans l'État d'origine des revenus.

En 2018, selon les données de la direction des impôts des non-résidents (DINR), l'on comptait 233 674 foyers fiscaux non-résidents , rassemblant 470 801 personnes. Ce chiffre est toutefois légèrement sous-estimé puisqu'il ne tient compte ni des contribuables non-résidents qui sont dispensés de transmettre une déclaration de revenus à l'administration fiscale 34 ( * ) , ni de ceux qui réalisent uniquement des produits financiers ou des plus-values immobilières de source française.

A. LE RÉGIME D'IMPOSITION APPLICABLE AUX REVENUS DE SOURCE FRANÇAISE DES NON-RÉSIDENTS SE DISTINGUE PAR L'APPLICATION D'UN TAUX MINIMUM ET D'UNE RETENUE À LA SOURCE SPÉCIFIQUE

1. Les revenus de source française perçus par un non-résident sont soumis aux règles de droit commun de l'impôt sur le revenu, ainsi qu'à un taux minimum d'imposition

Les revenus de source française perçus par un non-résident font l'objet d'un régime d'imposition dont la plus grande particularité tient à l'existence d'un taux minimum d'imposition .

L'article 197 A du CGI dispose que les règles de droit commun relatives à l'impôt sur le revenu dû par les contribuables domiciliés en France et définies aux 1 et 2 de l'article 197 du CGI, s'appliquent aux non-résidents sur leurs revenus de source française (le quotient familial et son plafonnement, le barème progressif), à l'exclusion des réductions et crédits d'impôt, sauf exception (article 164 A du CGI).

Toutefois, parce ce que ce système avantageait les contribuables non-résidents imposés à raison de leurs seuls revenus de source française par rapport aux contribuables domiciliés en France et soumis à une obligation fiscale illimitée, l'article 197 A du CGI a introduit un taux minimum d'imposition . Ce taux tient compte du fait que les non-résidents ne sont soumis qu'à une obligation fiscale limitée et préserve donc en partie la logique de progressivité du barème de droit commun de l'impôt sur le revenu.

Depuis la loi de finances initiale pour 2006 35 ( * ) , ce taux était fixé à 20 % du revenu net imposable (14,4 % pour les revenus ayant leur source dans les départements d'outre-mer) . Il s'applique dans les cas où le taux moyen d'imposition qui résulte de l'application du barème de droit commun et du système du quotient familial aux revenus de source française est inférieur à 20 %.

La loi de finances pour 2019 36 ( * ) a modifié ce taux minimum d'imposition pour les revenus perçus ou réalisés à compter du 1 er janvier 2018 , en créant une seconde tranche avec un taux minimum de 30 % .

Taux minimum d'imposition prévus à l'article 197 A du CGI

|

Revenus perçus avant le 1 er janvier 2018 |

Revenus perçus ou réalisés à partir du 1 er janvier 2018 |

|

|

Fraction du revenu net imposable inférieure ou égale à la limite supérieure de la deuxième tranche du barème de l'IR |

20 % (14,4 % 2 ) |

20 % (14,4 % 2 ) |

|

Fraction supérieure à la limite supérieure de la deuxième tranche (1) du barème de l'IR |

30 % (20 % 2 ) |

(1) 25 659 euros pour l'impôt perçu sur les revenus 2020

(2) Taux applicable pour les revenus ayant leur source dans les départements d'outre-mer.

Source : commission des finances du Sénat

Une exception à l'application de ce taux minimum d'imposition est toutefois prévue au a de l'article 197 A du CGI. Si le contribuable justifie que le taux moyen résultant de l'application du barème progressif à l'ensemble de ses revenus , qu'ils soient de source française ou étrangère (« revenu-monde »), serait inférieur à ce taux minimum , c'est ce taux moyen qui est appliqué aux revenus de source française. Cela implique alors qu'il déclare son revenu-monde à l'administration fiscale française.

Par ailleurs, depuis la loi de finances pour 2019, les pensions alimentaires prévues au 2 du II de l'article 156 du CGI peuvent être déduites lors du calcul du taux moyen applicable à l'ensemble des revenus mondiaux. Deux conditions doivent toutefois être remplies : ces pensions doivent être imposables en France et elles ne peuvent pas avoir déjà donné lieu à un avantage fiscal dans l'État de résidence.

Le recours au taux moyen est aujourd'hui une option peu exercée par les contribuables non-résidents . Sur 233 674 foyers, seuls 17 396 foyers en ont fait la demande en 2018, soit 7,8 % 37 ( * ) (hors réclamation contentieuse). En 2018, la moyenne des revenus mondiaux déclarée pour l'application du taux moyen était de 47 795 euros (médiane à 31 447 euros) 38 ( * ) . S'il s'avère que recourir au taux moyen leur est défavorable, la DINR revient au taux minimum d'imposition lors de la liquidation de l'impôt . Des efforts notables d'information et de communication ont toutefois été entrepris pour inciter les contribuables à recourir au taux moyen, souvent plus avantageux. D'après les premiers résultats de la campagne de déclaration en ligne, plus de 76 000 foyers y auraient ainsi eu recours pour 2020.

2. Une retenue à la source spécifique est appliquée sur les traitements, pensions, salaires et rentes viagères à titre gratuit de source française des non-résidents

a) Le champ d'application et la base de la retenue à la source

Aux termes du I de l'article 182 A du CGI, les traitements, salaires, pensions et rentes viagères de source française des personnes n'ayant pas leur domicile fiscal en France sont soumis à une retenue à la source . Celle-ci r ne tient pas compte des charges de famille.

Cette retenue n'est toutefois pas applicable aux salaires entrant dans le champ d'application de l'article 182 A bis et du d du I de l'article 182 B du CGI. Cela concerne respectivement les salaires payés en contrepartie de prestations artistiques fournies ou utilisées en France et les salaires payés en contrepartie de prestations sportives ou de toute nature fournies ou utilisées en France 39 ( * ) , qui font chacun l'objet d'une retenue à la source spécifique .

Le II de l'article 182 A du CGI précise les revenus pris en compte pour déterminer la base de la retenue à la source : il s'agit du montant net des sommes versées après la mise en oeuvre des règles applicables à l'impôt sur le revenu, à l'exception de celles prévoyant la déduction des frais professionnels réels . En effet, compte tenu de l'impossibilité de se placer sous le régime de déduction des frais réels, il est fait application, pour déterminer la base de la retenue, de la déduction forfaitaire de 10 % pour frais professionnels.

Pour les pensions et les rentes viagères à titre gratuit, la base de la retenue correspond au montant des sommes versées après application de l'abattement de 10 % prévu au second alinéa du a du 5 de l'article 158 du CGI.

b) Le barème spécifique de la retenue à la source

Le III de l'article 182 A du CGI définit le montant de la retenue à la source applicable aux traitements, salaires, pensions et rentes viagères de source française . Il est déterminé par l' application d'un tarif progressif au montant net des revenus, en fonction de la durée d'activité ou de la période correspondant au paiement.

Tarif de la retenue à la source prévue

à l'article 182 A du CGI

applicable aux revenus de l'année

2020

(en euros)

|

Limites des tranches selon la période à laquelle se rapportent les paiements |

|||||

|

Taux applicables |

Année |

Trimestre |

Mois |

Semaine |

Jour ou fraction de jour |

|

0 % en-deçà de |

14 988 |

3 747 |

1 249 |

288 |

48 |

|

12 % (1) de |

14 988 |

3 747 |

1 249 |

288 |

48 |

|

à |

43 477 |

10 869 |

3 623 |

836 |

139 |

|

20 % (1) au-delà de |

43 477 |

10 869 |

3 623 |

836 |

139 |

(1) Respectivement 8 % et 14,4 % pour les revenus ayant leur source dans les départements d'outre-mer (DOM).

Si le III du même article prévoit qu'un décret fixe chaque année les limites de chaque tranche du barème de retenue à la source, celles-ci doivent varier dans la même proportion que la limite la plus proche des tranches du barème de l'impôt sur le revenu (IV du même article).

c) Le calcul et le versement de la retenue à la source

Aux termes de l'article 1671 A du CGI, la retenue à la source applicable aux traitements et salaires est calculée et versée par l'employeur au plus tard le 15 du mois suivant le trimestre civil au cours duquel a eu lieu le paiement .

Chaque employeur applique ainsi le tarif correspondant à la durée pendant laquelle la personne concernée a travaillé pour son compte. Si le salarié n'a pas travaillé à temps plein ou n'est pas rémunéré au mois ou à la semaine, c'est le barème journalier qui est appliqué au montant de la rémunération, divisé par le nombre de jours.

Toutefois, le deuxième alinéa de l'article 1671 A du CGI dispose que cette retenue à la source n'est ni opérée ni versée au Trésor lorsque son montant n'excède pas huit euros par mois pour deux catégories de contribuables non-résidents :

- un même salarié, pensionné ou crédirentier dans le cas de la retenue à la source prévue à l'article 182 A ou un même bénéficiaire dans le cas de la retenue à la source prévue à l'article 182 A ter (cf. infra) ;

- un même bénéficiaire des versements donnant lieu au prélèvement de la retenue à la source au titre de l'article 182 A bis 40 ( * ) .

d) L'imputation sur le montant d'impôt sur le revenu et le caractère partiellement libératoire de la retenue à la source

La retenue à la source exercée sur les traitements, salaires, pensions et rentes viagères de source française des non-résidents a pour particularité d'être partiellement libératoire .

Ainsi, l'article 197 B du CGI prévoit que la retenue à la source prélevée au taux de 12 % (8 % pour les revenus ayant leur source dans les départements d'outre-mer [DOM]) est libératoire de l'impôt sur le revenu pour la fraction n'excédant pas la limite au-delà de laquelle s'applique le taux de 20 % (14,4 % pour les DOM). Cette fraction n'est donc pas imposée au barème et la retenue n'est pas imputable.

Seule la fraction soumise à la retenue à la source au taux de 20 % (14,4 % dans les DOM) est donc imposée au barème progressif, dans les conditions prévues à l' article 197 A du CGI , c'est-à-dire avec l'application d'un taux minimum égal à 20 % ou à 30 % selon la tranche de revenus. La retenue prélevée au taux de 20 % est alors déduite du montant de l'impôt ainsi calculé.

Toutefois, le contribuable peut demander le remboursement de l'excédent de retenue à la source si cette retenue excède le montant de l'impôt résultant de l'application du a de l'article 197 A du CGI (le taux moyen, cf. supra ). L'excédent de retenue à la source remboursable est alors égal à la différence entre le montant de la retenue à la source prélevée sur la totalité des revenus de source française et le montant de l'impôt afférent à ce montant total des revenus de source française calculé dans les conditions prévues au a de l'article 197 A du CGI.

Le tableau ci-après présente le mode de calcul de l'impôt sur le revenu dû par un non-résident.

Cas-type pour un Français résidant de

l'étranger dont les revenus se composent d'une pension de source

française de 50 000 euros,

et de revenus fonciers

français de 10 000 euros

(en euros)

|

Calcul de la retenue à la source applicable |

||

|

Limites des tranches |

Taux de retenue à la source |

Retenue opérée |

|

De 0 à 14 988 euros |

Taux de 0 % |

0 |

|

De 14 988 à 43 477 euros |

Taux de 12 % |

3 367,08 |

|

Au-delà de 43 477 euros |

Taux de 20 % |

304,6 |

|

Total de la retenue à la source (1) |

3 671,68 |

|

|

Calcul du montant des revenus imposables |

|

|

Pension |

50 000 |

|

Abattement forfaitaire de 10 % plafonné |

- 3 812 |

|

Revenus fonciers nets |

10 000 |

|

Revenu brut global |

56 188 |

|

Fraction du revenu non soumis à l'impôt sur le revenu (retenue à la source libératoire pour les tranches à 0 et 12 %) |

- 43 477 |

|

Revenu net imposable (2) |

12 711 |

|

Calcul du montant de l'impôt à payer sur le revenu imposable |

||

|

De 0 à 25 659 euros |

Taux de 20 % |

2 542,0 |

|

Déduction de la tranche de la retenue à la source à 20 % |

- 304,6 |

|

|

Impôt net à payer (3) |

2 237,6 |

|

|

Impôt total à payer (= 1 + 3) |

5 909,28 euros |

|

Source : commission des finances

Dans ce cas-type, le montant total de l'impôt sur le revenu est égal à la somme du montant de la retenue à la source (3 671,7 euros) et de l'impôt net à payer (2 237,6 euros), soit 5 909 euros.

En 2018 , les foyers fiscaux non-résidents se sont acquittés de 614,4 millions d'euros d'impôt sur le revenu , auxquels s'ajoutent 93,3 millions d'euros au titre de la retenue à la source sur les revenus salariaux et assimilés et 10,3 millions d'euros de contribution exceptionnelle sur les hauts revenus 41 ( * ) .

3. La retenue à la source applicable aux revenus tirés de l'actionnariat salarié

L'article 182 A ter du CGI énonce les règles relatives au champ d'application et au calcul de la retenue à la source applicable aux gains issus de l'actionnariat salarié et réalisés par des personnes n'ayant pas leur domicile fiscal en France.

Les avantages soumis aux dispositions de l'article 182

A

ter

du code général des impôts

- la différence entre la valeur réelle de l'action à la date de levée d'une option et le prix de souscription ou d'achat de cette action (I de l'article 80 bis du CGI) ;

- l'avantage résultant de la différence entre le prix d'acquisition des actions offertes et la valeur réelle de l'action, si ce prix est inférieur à 95 % de la moyenne des cours ou du cours moyen d'achat (II de l'article 80 bis du CGI) ;

- l'avantage salarial correspondant à la valeur, à date d'acquisition, des actions attribuées gratuitement (I de l'article 80 quaterdecies du CGI) ;

- les gains nets de cession de titres souscrits en exercice de bons de souscription de parts de créateur d'entreprise (II de l'article 163 bis G du CGI) ;

- les avantages salariés résultant de l'attribution de titres à des conditions préférentielles, notamment d'options sur titres ou d'attributions d'actions gratuites lorsque celles-ci ne répondent pas aux conditions respectivement prévues aux articles L. 225-177 à L. 225-186 et L. 225-197-1 à L. 225-197-6 du code de commerce. La retenue à la source est alors due lors de la souscription ou de l'acquisition des titres (2 du I de l'article 182 A ter du CGI).

Conformément au II et au III de l'article 182 A ter du CGI, la base et le calcul de la retenue à la source se déterminent de la façon suivante :

- si le gain est issu de la cession de titres souscrits en exercice de bons de souscription de parts de créateur d'entreprise (BSPCE) et qu'il bénéficie du régime prévu au I de l'article 163 bis G, la base de la retenue à la source est constituée par ce gain net. Le taux de retenue à la source est alors de 12,8 % si ce gain est réalisé par une personne exerçant son activité dans la société dans laquelle elle a bénéficié de l'attribution de ces bons depuis au moins trois ans à la date de la cession et de 30 % dans le cas contraire ;

- pour toutes les autres situations, la base de la retenue à la source est constituée par le montant net des avantages accordés, déterminé conformément aux règles de droit commun applicables aux traitements et salaires, à l'exclusion de celles qui prévoient la déduction des frais professionnels réels. La retenue à la source est alors calculée conformément au III de l'article 182 A du CGI et régularisée dans les conditions mentionnées aux articles 197 A (taux minimal d'imposition) et 197 B (imputation de la retenue à la source sur l'impôt sur le revenu) du CGI.

B. REPORTÉE AU 1 ER JANVIER 2021, LA RÉFORME DE LA RETENUE À LA SOURCE VISE À FAIRE ENTRER LES REVENUS DES NON-RÉSIDENTS DANS LE PRÉLÈVEMENT À LA SOURCE À COMPTER DU 1 ER JANVIER 2023

L'objectif de la réforme de la retenue à la source, intervenue en loi de finances pour 2019 42 ( * ) , est de rapprocher le régime d'imposition des salaires, traitements, pensions et rentes viagères à titre gratuits de source française des non-résidents du régime applicable aux résidents . Concrètement, elle vise à permettre l'entrée de ces revenus dans le régime du prélèvement à la source pour les revenus perçus ou réalisés à compter du 1 er janvier 2023.

Au regard de ses conséquences en matière de fiscalité des non-résidents , cette réforme a toutefois fait l'objet, en loi de finances pour 2020 43 ( * ) , d'un moratoire d'un an , décalant ainsi son application aux revenus perçus ou réalisés à compter du 1 er janvier 2021. Ce moratoire était également l'occasion d'apporter des corrections techniques au dispositif adopté en loi de finances pour 2019, lequel n'aurait pas permis en l'état l'application du prélèvement à la source 44 ( * ) .

1. La suppression du caractère partiellement libératoire de la retenue à la source au 1 er janvier 2021 est un préalable obligatoire au passage au prélèvement à la source

La loi de finances pour 2019 a supprimé le caractère partiellement libératoire de la retenue à la source, prévu à l'article 197 B du CGI , pour les revenus perçus ou réalisés à compter du 1 er janvier 2020. L'article 12 de la loi de finances pour 2020 a décalé cette suppression aux revenus perçus ou réalisés à compter du 1 er janvier 2021 . Il a également reporté d'un an l'application du nouveau plafond de 43 047 euros pour les règles relatives à l'imputation de la retenue à la source sur l'imposition des salaires versés en contrepartie de prestations artistiques (article 182 bis du CGI) 45 ( * ) .

Cependant, et jusqu'au 1 er janvier 2023, les non-résidents conservent la possibilité de demander le remboursement de l'excédent de retenue à la source, lorsque la totalité de cette retenue excède le montant de l'impôt qui résulterait de l'application des dispositions du a de l'article 197 A du CGI à la totalité de ses revenus (application du taux moyen sur le « revenu-monde »). L'application d'un taux personnalisé de prélèvement à la source rendra ensuite caduque cette précision.

Afin de rapprocher les régimes d'imposition des résidents et non-résidents, le champ d'application de la retenue à la source porterait, à compter des revenus perçus ou réalisés au 1 er janvier 2021, sur le montant net imposable à l'impôt sur le revenu des sommes versées et des avantages accordés, déterminé conformément aux dispositions de l'article 204 F du CGI 46 ( * ) . C'est le même mode de calcul qui est retenu pour la définition des revenus imposables à l'impôt sur le revenu pour les résidents .

2. L'abrogation de la retenue à la source à compter du 1 er janvier 2023 doit achever la transition vers le prélèvement à la source

L'article 12 de la loi de finances pour 2020 abroge également, à compter du 1 er janvier 2023, l'article 182 A du code général des impôts , ce qui revient à supprimer le dispositif de retenue spécifique applicable aux non-résidents. Concrètement, la base et le barème actuellement en vigueur pour la retenue spécifique sont maintenus à titre transitoire pour les revenus salariaux et assimilés perçus en 2021 et 2022.

L'article 12 supprime également la mention de l'article 182 A à l'article 204 D, qui liste les revenus qui ne sont pas soumis au prélèvement à la source prévu à l'article 204 A du CGI. Cela revient donc à faire entrer les revenus des non-résidents dans le champ du prélèvement à la source de droit commun . En pratique, l'administration fiscale calculera, pour chaque contribuable, un taux personnalisé de prélèvement à la source, sur la base des revenus et de l'impôt établis pour les années 2021 et 2022.

Mise en oeuvre du prélèvement à la source pour les non-résidents

|

1

er

janvier -

|

1

er

septembre -

|

|

|

Revenus imposés |

Revenus 2023 |

|

|

Calcul du taux du PAS* |

||

* Les données ici considérées sont l'impôt sur le revenu et le total des revenus relevant du prélèvement à la source.

Source : commission des finances du Sénat

Le dispositif initial, adopté en loi de finances pour 2019, abroge la retenue à la source spécifique prévue à l'article 182 A du CGI à partir des revenus perçus ou réalisés à compter du 1 er janvier 2022. Or, il est nécessaire de disposer du revenu imposable et de l'impôt acquitté en n -2 pour établir le taux personnalisé du prélèvement à la source .

En effet, la suppression du caractère libératoire de la retenue à la source à compter des revenus réalisés ou perçus au 1 er janvier 2021 se traduira par une harmonisation de l'assiette des revenus imposables entre les résidents et les non-résidents. Elle permettra ainsi à l'administration fiscale de définir le montant des revenus de source française imposables en 2021, ainsi que l'impôt sur le revenu correspondant, et donc in fine de calculer le taux de prélèvement personnalisé qui s'appliquera au contribuable non-résident entre le 1 er janvier et le 31 août 2023 .

Deux options seront dès lors envisageables pour les non-résidents :

- s'ils choisissent de déclarer uniquement leurs revenus de source française, leur taux d'imposition ne pourra être inférieur au taux minimum défini à l'article 197 A ;

- s'ils choisissent de déclarer leurs revenus mondiaux (revenus de source française ou étrangère), et que le taux moyen résultant de l'application du barème de droit commun à l'ensemble de ces revenus est inférieur au taux minimum, c'est ce taux moyen qui s'appliquera à leurs revenus de source française .

3. Le maintien d'une retenue à la source spécifique pour les revenus issus de l'actionnariat salarié

L'article 12 de la loi de finances pour 2020 prévoit le maintien d'une retenue à la source spécifique pour les revenus issus de l'actionnariat salarié, mais en modifie l'assiette et le taux , à compter du 1 er janvier 2023.

Afin de conserver une harmonisation entre la détermination de la retenue à la source pour les revenus issus de l'actionnariat salarié et pour les revenus issus de salaires, traitement ou pensions, la retenue sera calculée , pour les gains qui ne relèvent pas du régime prévu au I de l'article 163 bis G du CGI, par l'application d'un taux proportionnel fixé dans les conditions du a et d du 1 du III de l'article 204 H (taux neutre du prélèvement à la source).

La détermination de l'assiette de la retenue à la source, définie au 2 du II de l'article 182 ter , est également modifiée puisque ne sont plus exclus de la détermination du montant net les frais professionnels réels mais les frais professionnels (abattement forfaitaire de 10 %). Cette modification est destinée à harmoniser le calcul de cette retenue à la source avec les conditions applicables au prélèvement à la source .