B. UN FINANCEMENT DE LA DÉPENDANCE CONTRAINT PAR LES LIMITES DE LA PRESSION FISCALE

1. L'ambition première d'un financement de la dépendance fiscalement neutre : la journée de solidarité

Le projet politique d'un financement spécifique de la dépendance a fait suite au nombre important de décès (près de 15 000) de personnes âgées survenues lors de l'épisode caniculaire de l'été 2003, à l'issue duquel les pouvoirs publics ont été pressés d'apporter au problème du grand âge une réponse distincte des politiques publiques jusqu'ici menées .

Les arbitrages politiques de l'époque ont de facto posé les jalons techniques de la spécificité de la politique publique de la dépense en écartant la mobilisation des contributions habituelles de la sécurité sociale et l'augmentation de la fiscalité. La décision, entérinée par la loi du 30 juin 2004 23 ( * ) , fut d'instituer une « journée de solidarité » en vue d'assurer le financement des actions en faveur de l'autonomie des personnes âgées ou handicapées, qui prit la forme d'une « journée supplémentaire de travail non rémunéré pour les salariés ».

L'objectif explicite de la mesure était de garantir à la dépendance une source supplémentaire de financement à niveau de prélèvements obligatoires constant .

La « journée de solidarité » fait passer la durée annuelle du temps de travail des salariés de 1 600 à 1 607 heures, sans modification de la rémunération versée. Pour ce faire, la loi prévoit la transformation d'un jour férié (le lundi de Pentecôte, mais le choix peut se porter sur un autre jour férié au gré des accords collectifs), d'ores et déjà intégré à la rémunération salariale, en jour effectivement travaillé.

L'intention première de la loi du 30 juin 2004 était de consacrer le produit de la valeur ajoutée créée à l'occasion de cette journée au financement de la perte d'autonomie des personnes âgées.

Le dispositif a suscité de virulents débats tant au sein de la société civile qu'au sein du Parlement, en raison du caractère sensible d'un recours à l'allongement du temps de travail pour le financement de la dépendance. Au-delà de l'enjeu réel soulevé par l'augmentation de l'espérance de vie et par la nécessité d'investir massivement dans les établissements d'accueil pour personnes âgées dépendantes, la discussion parlementaire a essentiellement porté sur les incidences de la journée de solidarité sous l'angle du droit du travail. La charge symbolique d'une augmentation de la durée annuelle de temps de travail fixée par les lois Aubry n'a pas manqué de raviver les dissensions politiques que le sujet cristallise encore aujourd'hui, occultant quelque peu l'objectif de financement de la mesure.

Depuis son instauration, la journée de solidarité n'a fait l'objet que d'un faible nombre d'évaluations. Les carences importantes de son dispositif, régulièrement soulevées au cours des discussions budgétaires ainsi qu'à l'occasion de la discussion de la loi ASV, n'ont jamais donné lieu à une remise à plat de ses objectifs et de ses modalités.

• Une mesure d'application délicate en raison de l'hétérogénéité des situations

La journée de solidarité reposait sur le postulat d'une homogénéité d'application du droit social au sein des entreprises. Or de nombreuses entreprises faisaient déjà travailler leur personnel les jours fériés en échange de contreparties. Dès lors, la suppression du caractère férié du lundi de Pentecôte n'entraînait pas systématiquement pour ces sociétés de production supplémentaire. Cette difficulté atteint son paroxysme dans le cas des entreprises qui travaillent en continu : secteur de l'hôtellerie et de la restauration ou structures industrielles dont les chaînes de production fonctionnent en permanence. Non seulement l'institution d'une journée de solidarité n'a pas accru, ou seulement à la marge, la production de ces entreprises, mais elle a rendu plus difficile le maintien de leur équilibre comptable en augmentant la durée du travail de salariés qui effectuaient déjà un nombre d'heures bien supérieures à la durée légale.

Le comité de suivi et d'évaluation de la journée de solidarité, présidé par M. Jean Leonetti, notait dès 2005 que 80 % des salariés avaient effectivement contribué à la journée de solidarité. Les 20 % de salariés non contributeurs recouvraient deux situations distinctes : la compensation par l'employeur du jour de congé non rémunéré par une contrepartie (soit financière soit par un autre jour de congé) et le défaut de l'employeur de faire travailler le salarié un jour de plus en cas de maintien de tous les jours fériés rémunérés 24 ( * ) .

Par ailleurs, la journée de solidarité, limitée au cadre des rapports salariaux, ne s'applique pas aux travailleurs indépendants, professions libérales, artisans, commerçants et exploitants agricoles. Ces catégories ne sont en effet assujetties à la journée de solidarité qu'au titre de leurs éventuels salariés. Ainsi, l'exclusion de tout un pan du tissu économique de son paiement ne manque pas de poser la question du respect du principe d'égalité devant les charges publiques.

• Un impôt sur les entreprises qui se traduit par une augmentation du coût du travail

Par ailleurs, bien que les conditions de sa genèse aient eu pour vocation initiale de la distinguer résolument d'un prélèvement fiscal, force est de constater que la journée de solidarité présente aujourd'hui tous les caractères d'un impôt .

La captation de la part de la valeur ajoutée effectivement créée à l'occasion de la journée de solidarité nécessitait la mise en place d'un circuit de recouvrement particulier, que le législateur avait initialement voulu neutre pour l'entreprise, sans augmentation des charges pesant sur le travail.

Le ministère de l'économie s'est appuyé sur l'hypothèse qu'un jour travaillé en plus se traduirait à terme par un surcroît de valeur ajoutée dans le secteur marchand de l'ordre de 0,3 % 25 ( * ) . En a donc été déduite une contribution de solidarité pour l'autonomie (CSA), dont seul l'employeur est redevable, égale à 0,3 % de la masse salariale. L'opération est donc théoriquement neutre pour l'employeur.

Cette neutralité a pu néanmoins être discutée. Outre le caractère potentiellement arbitraire du chiffre retenu (0,3 %), l'employeur se trouve dans les faits frappé d'une charge nouvelle au caractère certain et immédiat, dont il espère qu'elle sera compensée par un surcroît de valeur ajoutée dont les effets, qui dépendent du cycle de production, sont par nature incertains et diffus. Alors que la loi du 30 juin 2004 conditionnait le succès de la journée de solidarité à la simultanéité (peu probable) des deux phénomènes, il était beaucoup plus plausible qu'un schéma plus préjudiciable à l'employeur se réalise.

|

Instauration de la CSA => augmentation

|

} |

Augmentation nette du coût du travail pour l'employeur |

? |

Obligation de rééquilibrer son compte de résultat par une diminution de la masse salariale |

? |

Neutralisation du profit potentiellement tiré du surcroît de valeur ajoutée lié à la journée de solidarité |

|

+ |

||||||

|

Absence de compensation de l'augmentation des charges en raison des délais plus lents du cycle de production |

Source : commission des affaires sociales

Par conséquent, il est beaucoup plus probable que l'introduction de la journée de solidarité se soit en fait traduite par une augmentation nette du coût du travail .

Le législateur a d'ailleurs implicitement reconnu cet impact lorsqu'il a intégré la CSA dans l'assiette des cotisations sociales dues par l'employeur sur les salaires inférieurs à 1,6 Smic et susceptibles de faire l'objet d'une réduction dégressive, dans le cadre du pacte de responsabilité. Si la CSA avait été effectivement neutre pour l'employeur, il n'y aurait eu aucune raison de lui appliquer cette réduction dégressive.

Des analyses plus récentes produites par la direction générale du Trésor sont néanmoins revenues sur le lien entre la journée de solidarité et l'augmentation du coût du travail.

Ces analyses, menées a posteriori , montrent que le dispositif retenu en 2004, consistant à augmenter le temps de travail d'une journée, engendrait une baisse de coût du travail de l'ordre de 0,45 % pour les entreprises, à productivité horaire inchangée. La contribution de 0,3 % assise sur la masse salariale acquittée par les employeurs permettrait donc la récupération par l'entreprise d'une partie du surplus de valeur ajoutée liée à la journée travaillée supplémentaire, estimée à environ 0,15 % . Le ministère des finances conclut donc à la neutralité économique de la mesure, voire à son léger avantage pour les entreprises.

Vos rapporteurs souhaitent toutefois rappeler que ces chiffres restent fortement sujets à caution. Dans un rapport récent 26 ( * ) , notre collègue Albéric de Montgolfier, s'appuyant sur des sources similaires, estimait qu'une augmentation de la durée légale de travail de deux heures par semaine (soit d'environ 90 heures par an) sans compensation salariale serait équivalente à une baisse nette du coût du travail de l'ordre de 3 %. L'application d'une simple règle de trois indique que l'augmentation du temps de travail annuel de sept heures produite par la journée de solidarité se serait en fait traduite par une baisse du coût du travail de 0,23 %. Appliqué au taux de la CSA de 0,3 %, ce chiffre inciterait plutôt à conclure à une journée de solidarité destructrice de valeur ajoutée .

Vos rapporteurs estiment donc qu'il est encore à ce jour difficile de mesurer l'impact économique de la journée de solidarité et que, malgré le taux faible de la contribution acquittée par les employeurs, rien ne permet d'en affirmer catégoriquement la neutralité .

2. La fiscalisation du financement de la dépendance : une opacité croissante et un défaut de pédagogie

Bien qu'ils aient unanimement décrit le financement de la dépendance des personnes âgées comme relevant de la solidarité nationale, les différents pouvoirs publics n'ont que très peu accompagné ce discours de son incontournable corollaire : la nécessité d'un effort contributif politiquement assumé et assuré par les prélèvements obligatoires .

Il était d'autant plus regrettable de formuler cet engagement politique sans l'assortir d'un gage financier identifiable au niveau national, que les dépenses d'accompagnement de la perte d'autonomie des personnes âgées étaient déjà pour une large part prises en charge par les conseils départementaux et financées par les prélèvements obligatoires spécifiques aux collectivités territoriales (fiscalité locale et fiscalité transférée).

Aux yeux de vos rapporteurs, la gageure financière actuelle dans laquelle se trouve le Gouvernement en matière de dépendance n'est pas que liée aux contraintes budgétaires conjoncturelles, mais à un manque de transparence et de pédagogie financières au moment où l'urgence des besoins a été pour la première fois constatée .

L'ambition initiale de la journée de solidarité d'un financement économiquement neutre s'est très vite trouvée compromise par les différences de mise en oeuvre et l'insuffisance de son rendement a contraint à recourir à des mécanismes plus classiques. Dès la loi du 30 juin 2004, la nature fiscale de la journée de solidarité se trouvait confirmée par l'instauration d'un prélèvement parallèle, pour sa part explicitement fiscal : une contribution additionnelle aux prélèvements de solidarité sur les revenus du patrimoine et les produits de placement, au taux de 0,3 %. Y a été ajoutée une fraction du produit de la CSG correspondant à 0,1 point.

En dehors de ces trois prélèvements, et sans compter les prélèvements fiscaux locaux abondant l'APA, la majorité des dépenses couvrant la dépendance des personnes âgées restait assurée par un transfert de cotisations sociales d'assurance maladie à la CNSA. Les nouveautés induites par la journée de solidarité et les contributions additionnelles aux prélèvements de solidarité n'ont entraîné qu' un surcroît de financement de l'ordre de 2 milliards d'euros pour les personnes âgées uniquement 27 ( * ) et n'ont pas substantiellement modifié le schéma de financement préexistant, qui reposait sur les cotisations sociales.

L'introduction par la LFSS pour 2013 d'un nouveau prélèvement fiscal, la contribution additionnelle de solidarité pour l'autonomie (Casa) , a permis d'amplifier l'assise progressive du financement de la dépendance sur l'impôt, en échouant toutefois à corriger le défaut de pédagogie originel, voire en l'aggravant.

|

La Casa : un impôt utile à l'emploi erratique L'article 17 de la LFSS pour 2013 28 ( * ) introduit, au rang des ressources de la CNSA, une « contribution au taux de 0,3 % due sur les avantages de retraite et d'invalidité ainsi que sur les allocations de préretraite », à l'exception des avantages de vieillesse ou d'invalidité non contributifs. Ce nouvel impôt n'est en réalité que l'extension de la journée de solidarité, jusqu'alors uniquement acquittée par les employeurs, aux personnes retraitées. Son instauration a donné lieu à des échanges de vues très partagées, qui ont dessiné deux conceptions également défendables du financement de la dépendance : - les détracteurs de la Casa lui reprochent d'isoler une assiette imposable à l' efficacité économique faible (les retraites étant moins élevées que les revenus d'activité). Par ailleurs, la ponction directe des retraites pour le financement de la dépendance paraît contradictoire avec son inscription au rang des politiques de solidarité nationale, puisqu'elle fait prioritairement contribuer à ces dépenses les personnes qui en bénéficient ; - a contrario , les défenseurs de la Casa mettent en avant son équité intergénérationnelle . Cette idée - ayant récemment émergé dans la théorie des prélèvements obligatoires - repose sur l'apparition et l'affirmation d'un « nouvel âge de la vie » (le fameux « troisième âge ») dont les capacités contributives doivent être prioritairement mobilisées pour financer les besoins du quatrième âge, sans alourdir les prélèvements que subissent les âges intermédiaires. Les prémices utiles et intéressantes qui ont vu la mise en oeuvre de la Casa n'ont néanmoins donné que peu de fruits, en raison de l' usage très controversé qui fut fait de cette nouvelle recette, par ailleurs fortement dynamique (rendement d'environ 760 millions d'euros par an). La LFSS pour 2013 prévoyait explicitement sa mise en réserve et la création d'une section spécifique du budget de la CNSA à cet effet. Bien que « destinées au financement des mesures qui seront prises pour améliorer la prise en charge des personnes âgées privées d'autonomie », les ressources de la Casa ont alimenté, entre 2013 et 2016, un niveau de fonds propres de la CNSA fortement excédentaire et fréquemment ponctionné pour financer des besoins extérieurs. Ce n'est qu'à partir de 2018 que la répartition de ces crédits se conforme (à peu près) à l'intention première du législateur : 91,9 % sont consacrés au financement de la dépendance des personnes âgées (APA, Ehpad et actions en faveur de la prévention de la perte d'autonomie), tandis que le reliquat finance des dépenses spécifiques aux personnes handicapées. |

Ainsi, la part croissante de la ressource fiscale dans le financement de la dépendance, cohérente avec le principe de solidarité nationale, continue de se heurter à deux obstacles majeurs :

- un manque patent de cohérence d'ensemble , comme en témoignent les assiettes superposées de la CSA, de la Casa, des prélèvements fiscaux territoriaux et des diverses taxes affectées ;

- une pondération encore insuffisante au regard du financement par les cotisations sociales. La direction générale du Trésor a confirmé à vos rapporteurs que, parmi les 25 milliards d'euros de dépense publique de dépendance en 2017, un peu moins de 13 milliards restaient assurés par la sécurité sociale.

3. Les limites à venir du prélèvement fiscal

• La nature particulière des dépenses publiques de dépendance se heurte à certains principes généraux du droit budgétaire

La recette fiscale en matière de dépendance présente deux traits caractéristiques, susceptibles de remettre son efficacité en cause : une prépondérance de la taxe affectée et des assiettes variables décorellées de la dépense .

|

La règle de la non-affectation des recettes publiques La règle de non-affectation des recettes publiques, énoncée pour la première fois sous la Restauration et réaffirmée par la loi organique relative aux lois de finances du 1 er août 2001 29 ( * ) , interdit le fléchage spécifique d'une recette publique déterminée sur une dépense publique particulière. Corollaire historique du principe constitutionnel de l'égalité devant les charges publiques, le principe de non-affectation des recettes publiques connaît, en matière de financement de la dépendance, une contestation croissante , alimentée notamment par les spécificités de la fiscalité sociale. Bien que la direction générale du Trésor ait réaffirmé à vos rapporteurs l'attachement du ministère des finances au principe de non-affectation, elle a signalé que les prélèvements obligatoires contributifs , perçus dans le cadre de la sécurité sociale et ouvrant davantage droit à des revenus différés qu'à des prestations de solidarité nationale , pouvaient légitimement y échapper. Par ailleurs, le financement de la dépendance, assuré concurremment par des prélèvements contributifs et par des taxes affectées, repose en grande partie sur une dérogation au principe de non-affectation, étayant dans l'opinion publique l'idée selon laquelle les dépenses relatives à la dépendance doivent être globalement couvertes par un prélèvement spécifiquement social . |

Compte tenu de l'importance à venir des enjeux politiques liés à la dépendance des personnes âgées, vos rapporteurs se montrent favorables au maintien d'une exception au principe de non-affectation pour ces dépenses, en raison de leur proche parenté avec certaines prestations contributives (maladie, retraite) dont elles sont, dans l'opinion publique, indissociables.

Pour autant, le corollaire nécessaire de la taxe affectée doit être la lisibilité et la traçabilité des flux financiers qui lui sont associés. Deux conditions doivent être à cet égard remplies :

- la première est de simple efficacité économique : la taxe affectée doit être définie par une assiette large et un taux de prélèvement peu élevé. Cette condition est remplie pour tous les prélèvements fiscaux qui financent la dépendance (CSA, Casa et fraction de CSG) ;

- la seconde, plus délicate, est de légitimité politique. L'exception au principe de non-affectation des recettes publiques n'est admissible que si l'assiette imposée présente un lien avec l'objet de la politique publique qu'elle finance. Bien que la direction générale du Trésor soutienne qu'il n'y ait, économiquement parlant, aucune raison pour qu'une recette affectée présente la même dynamique que la dépense qui lui correspond, vos rapporteurs estiment que son acceptabilité politique ne peut qu'être renforcée, à l'instar des prélèvements contributifs, par une identité du payeur et du bénéficiaire.

Contrairement à la première, cette seconde condition n'est pas remplie par les deux prélèvements fiscaux précisément spécifiques à la dépendance que sont la CSA et la Casa. La première, dont la nature fiscale n'est au demeurant qu'imparfaitement assumée, est acquittée par les employeurs alors que la seconde est acquittée par les seuls retraités . Par conséquent, l'immense majorité des bénéficiaires à venir des dépenses publiques de la dépendance ne contribuent pas, au cours de leur vie active, à leur financement 30 ( * ) .

Vos rapporteurs identifient là un grave problème de légitimité fiscale. Au-delà des doutes qu'ils ont précédemment émis sur la neutralité économique de la journée de solidarité, l'absence de lien entre la base imposable et les bénéficiaires du service rendu milite résolument contre l'instauration d'une seconde journée de solidarité .

• De nouvelles ressources fiscales pour la dépendance à niveau de prélèvements obligatoires constants

Les débats précédemment évoqués sur la nature de la perte d'autonomie au regard de sa prise en charge par la puissance publique n'ont pas encore été distinctement tranchés. Bien que la dépendance soit encore fréquemment mentionnée comme un « risque », l'idée de la faire relever exclusivement supporter par un financement assurantiel semble de moins en moins d'actualité, pour deux raisons principales :

- les contraintes pesant actuellement sur le coût du travail excluent toute création d'une « cotisation dépendance » à la charge, même partielle, des employeurs ;

- l'inscription de l'accompagnement de la dépendance au rang des politiques sociales semble l'exclure du champ des prestations contributives et appeler un financement universel .

Bien qu'il soit philosophiquement incontestable que la prise en charge de la dépendance et le financement de l'APA relèvent de la solidarité nationale, et qu'à ce titre le financement devrait en être idéalement assuré par l'impôt, le contexte d'évolution des finances publiques interdit d'envisager la création de nouveaux prélèvements .

Les scénarios pour l'heure privilégiés se concentrent donc sur la réaffectation de ressources existantes. À l'issue de la discussion de la dernière LFSS, deux principales recettes semblaient pouvoir être mobilisées à horizon plus ou moins lointain : les excédents à venir des comptes de la sécurité sociale (regroupant les régimes obligatoires de base et le fonds de solidarité vieillesse) et le produit des recettes affectées au remboursement de la dette sociale .

Concernant les excédents de la sécurité sociale, vos rapporteurs font part de leur scepticisme, qu'expliquent deux motifs principaux :

- l'affectation d'un prélèvement contributif au financement de la dépendance ne pose pas de problème budgétaire particulier, en raison notamment de la proximité qu'entretiennent les prestations financées par la sécurité sociale (maladie notamment) et celles relatives à la perte d'autonomie. En revanche, conformément aux préconisations formulées dans le rapport Bonne, une augmentation de la part du financement assurantiel de la perte d'autonomie ne doit pas se traduire par une augmentation mécanique de la médicalisation de l'accompagnement . Compte tenu des circuits de financement actuels - la contribution des régimes de sécurité sociale constitue l'Ondam médico-social, que distribuent les ARS aux établissements et aux services médicalisés dans le cadre strict de leur dotation aux soins - l'affectation des excédents de la sécurité sociale au financement de la dépendance aurait cette conséquence directe, qui irait à l'encontre des grandes inflexions que doit prendre l'accompagnement du grand âge ;

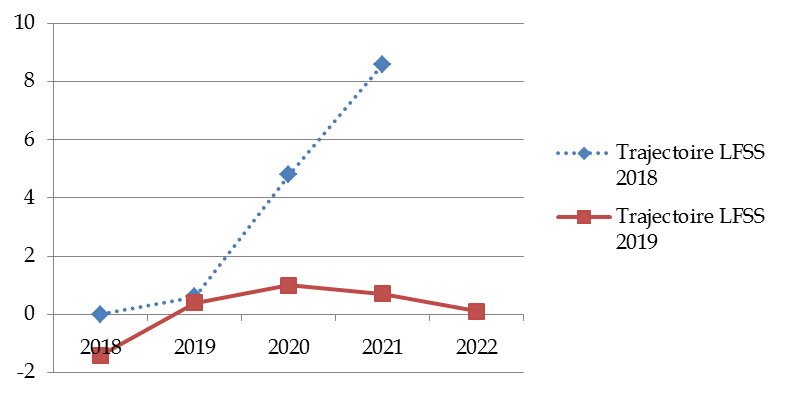

- le solde de la sécurité sociale reste par définition fortement sensible à la conjoncture économique (taux de croissance, évolution de la masse salariale, taux d'inflation, évolution de la couverture des risques) ainsi qu'aux relations financières entretenues par l'État et les régimes de sécurité sociale. Ceci est d'autant plus vrai que, d'une année sur l'autre, les projections pluriannuelles font l'objet d'un important réajustement à la baisse, dans des proportions qui peuvent parfois interroger leur fiabilité, comme le montre le graphe suivant.

Trajectoire des soldes des régimes obligatoires de base et du FSV sur la période 2018-2022 selon la LFSS 2018 et la LFSS 2019

(en milliards d'euros)

Source : LFSS 2018 et LFSS 2019

La récupération des recettes affectées au remboursement de la dette sociale pose d'autres types de problèmes. Cette hypothèse repose sur le scénario, réaffirmé par le Gouvernement au cours de la discussion de la LFSS pour 2019, d'un apurement intégral de la dette consolidée de la sécurité sociale pour 2025. Cet apurement devrait normalement permettre la libération totale des ressources actuellement affectées à la caisse d'amortissement de la dette sociale (Cades), composées de :

- l'intégralité du produit de la contribution au remboursement de la dette sociale (CRDS), évalué pour 2019 à environ 7,6 milliards d'euros ;

- une fraction de 0,6 point de CSG sur les revenus d'activité et du patrimoine, estimée en 2019 à environ 8 milliards d'euros ;

- un versement annuel de 2,1 milliards d'euros, pour chacune des années 2011 à 2024, en provenance du fonds de réserve des retraites (FRR).

En exceptant cette dernière ressource, et sous l'hypothèse conservatrice d'un taux de croissance constant, ce sont donc plus de 15 milliards d'euros potentiellement mobilisables en 2025 pour le financement de la dépendance . L'idée est d'autant plus heureuse qu'une mobilisation des ressources de la Cades vers le financement de la dépendance répondrait avantageusement aux critères précédemment décrits par vos rapporteurs de pertinence et de légitimité de l'impôt affecté.

|

La CRDS : une ressource utile pour le financement de la dépendance L'ordonnance du 24 janvier 1996 31 ( * ) institue une contribution pour le remboursement de la dette sociale assise sur une base imposable élargie et composée de : - l'intégralité des revenus d'activité et de remplacement, y compris les prestations familiales. Seuls les minima sociaux sont exclus de l'assiette (à l'exception de la prime d'activité) ; - les revenus du patrimoine ; - les produits de placement ; - les ventes de métaux précieux, bijoux, objets d'art, de collection et d'antiquité. Un taux unique de 0,5 % est appliqué à l'ensemble des cédules mentionnées. Bien que le législateur ait explicitement prévu l'abrogation de cet impôt à compter de l'extinction de la dette sociale, l'ensemble des acteurs interrogés par vos rapporteurs s'accordent sur l'utilité de son maintien au-delà de cette échéance. Plus de vingt ans après son instauration, la CRDS présente l'avantage d'un impôt pleinement intégré dans le paysage fiscal, dont l'assiette particulièrement large permet l'application d'un taux peu élevé. Certaines prévisions évaluent son rendement en 2025 à environ 9 milliards d'euros. La caisse nationale d'assurance vieillesse (Cnav) estime ainsi qu' un point de CRDS (soit environ 18 milliards d'euros) pourrait à terme se substituer à la CSA et à la Casa , dont vos rapporteurs ont relevé les limites politiques. On ne peut que souscrire à cette proposition , qui inclurait l'ensemble des actifs dans la base imposable du financement de la dépendance, à condition d'en entamer la pédagogie auprès des contribuables dès aujourd'hui. |

Deux importants tempéraments doivent cependant être apportés à ce scénario :

- l'évolution de la dette sociale est mécaniquement liée au solde des comptes de la sécurité sociale . L'échéance annoncée de l'apurement ne pourra être tenue qu'à la condition absolue d'un solde excédentaire durable, ce qui, au vu des ajustements récents opérés en LFSS pour 2019, paraît une hypothèse particulièrement fragile. Il est à cet égard utile de rappeler que cet apurement devait être initialement achevé en 2009 ;

- la Cades n'est pas, à l'heure actuelle, l'attributaire exclusif de la dette sociale . Si elle en détient la majeure partie (environ 105 milliards d'euros pour 2019), 26,5 milliards d'euros restent logés à l'agence centrale des organismes de sécurité sociale (Acoss).

La commission des affaires sociales du Sénat avait qualifié cette situation d'inacceptable « d'une part sur le plan des principes, puisque le rôle de cette agence n'est pas d'amortir la dette mais simplement de gérer la trésorerie des différentes branches de la sécurité sociale [et] d'autre part en termes de risques, puisque l'Acoss, qui ne peut s'endetter à long terme, est tout particulièrement exposée à une éventuelle remontée des taux d'intérêts »32 ( * ). La LFSS pour 2019 a prévu la reprise d'une partie de cette dette par la Cades, mais laisse à l'Acoss un reliquat d'environ 11,5 milliards d'euros, qui n'est à ce jour pas pris en compte dans le scénario d'apurement de la dette sociale d'ici 2025.

Ainsi, bien que l'intention de consacrer les ressources actuelles de la Cades à la politique publique de la dépendance et au financement de l'APA recueille l'assentiment de vos rapporteurs, l'horizon de mise en oeuvre d'une telle mesure apparaît plus qu'incertain et pose d'autant plus urgemment la question du financement de la prise en charge de la dépendance à court et moyen terme.

Pour l'heure, aucun financement spécifique n'a été arbitré. La ministre des solidarités et de la santé a évoqué un besoin de financement d'environ 1 milliard d'euros supplémentaires, que pourrait couvrir une contribution du fonds de réserve des retraites . De façon plus générale, compte tenu de l'impossibilité d'envisager d'ici 2025 une augmentation substantielle des contributions publiques au financement de la dépendance, vos rapporteurs estiment que le principal effort à fournir est un effort de rationalisation de la dépense .

* 23 Loi n° 2004-626 du 30 juin 2004 relative à la solidarité pour l'autonomie des personnes âgées et des personnes handicapées.

* 24 Comité de suivi et d'évaluation de la journée de solidarité, rapport remis au Premier ministre le 19 juillet 2005.

* 25 La direction générale du Trésor a ultérieurement revu ce chiffre à la hausse (cf. plus bas).

* 26 Le temps de travail : un enjeu pour la compétitivité, l'emploi et les finances publiques, rapport d'information n° 292 (2015-2016), fait au nom de la commission des finances, déposé le 13 janvier 2016.

* 27 Le produit de la CSA et des contributions additionnelles n'est consacré aux dépenses de personnes âgées qu'à hauteur de 60 %. Les 40 % restants sont attribués aux dépenses de personnes handicapées.

* 28 Loi n° 2012-1404 du 17 décembre 2012 de financement de la sécurité sociale pour 2013.

* 29 Loi organique n° 2001-692 du 1 er août 2001 relative aux lois de finances, article 6 : « l'ensemble des recettes assurant l'exécution de l'ensemble des dépenses, toutes les recettes et toutes les dépenses sont retracées sur un compte unique, intitulé budget général. » Les seules exceptions à ce principe doivent respecter des procédures particulières décrites à l'article 17.

* 30 Exception faite de la CSG, mais qui ne finance les dépenses de la dépendance que pour une fraction.

* 31 Ordonnance n° 96-50 du 24 janvier 1996 relative au remboursement de la dette sociale.

* 32 PLFSS pour 2019 , rapport n° 111 (2018-2019) fait au nom de la commission des affaires sociales, déposé le 7 novembre 2018.