B. UNE PRISE DE CONSCIENCE RÉCENTE DE LA NÉCESSITÉ DE MIEUX LUTTER CONTRE LA FRAUDE FISCALE

1. Une fraude fiscale massive, favorisée par l'existence de « paradis fiscaux » et par une coopération insuffisante entre les États

Pendant très longtemps, la fraude fiscale a été considérée comme une question découlant du seul pouvoir souverain de chaque État de prélever l'impôt sur ses citoyens et sur les entreprises implantées sur son territoire. Si des progrès récents ont été accomplis (voir infra ), la coopération administrative et judiciaire en matière de fraude fiscale entre les États a longtemps été déficiente - la nature fiscale de l'infraction constituant parfois un motif de refus de l'entraide pour les États requis. En droit communautaire, la question fiscale demeure l'une des rares matières où l'unanimité des États membres demeure exigée. De fait, les États sont longtemps restés impuissants face à l'émergence, favorisée par les progrès de l'ingénierie financière et la libéralisation des échanges de capitaux, de territoires promettant l'opacité financière à leurs clients.

La crise bancaire de la fin des années 2000, à laquelle a succédé la crise dite « des dettes souveraines » en Europe, a constitué l'élément déclencheur d'une prise de conscience générale quant à la nécessité d'en finir avec les phénomènes d'évasion fiscale favorisés par ces « paradis fiscaux » 6 ( * ) . De fait, les efforts demandés à l'ensemble de nos concitoyens ne sauraient s'accommoder d'une quelconque indulgence à l'égard des fraudeurs - parmi lesquels figurent de grandes fortunes, ce qui ne peut qu'accroître légitimement le sentiment d'injustice que font naître de tels comportements.

Ce sentiment est d'autant plus justifié qu'un certain nombre d'évaluations récentes ont mis en évidence l'ampleur - sans doute trop longtemps sous-estimée - du phénomène de la fraude fiscale. Si le Conseil des prélèvements obligatoires, dans une étude de mars 2007, l'évaluait à un montant situé entre 29 et 40 milliards d'euros (soit près de 2 % du PIB), le syndicat national Solidaires finances publiques a pour sa part considéré qu'il approchait plus certainement les 60 à 80 milliards d'euros par an - soit un montant comparable au budget consacré à l'enseignement scolaire dans le budget de l'État en 2013.

M. Algirdas emeta, commissaire européen chargé de la fiscalité, estimait quant à lui récemment que la fraude fiscale atteignait environ 1 000 milliards d'euros au sein de l'Union européenne .

Les ressorts et visages de la fraude fiscale - particulièrement lorsqu'elle revêt une dimension internationale - ont été longuement analysés par la commission d'enquête du Sénat sur l'évasion fiscale dans un rapport remis en juillet 2012 7 ( * ) . Dans ce dernier, notre collègue Éric Bocquet présente les canaux empruntés par la fraude fiscale aujourd'hui : dissimulation d'avoirs dans les établissements financiers de pays ne coopérant pas - ou peu - avec les autorités françaises, placement d'actifs dans des « trusts », notamment utilisés dans le domaine des oeuvres d'art, transferts fictifs de domiciles fiscaux à l'étranger, recours à des prête-noms ou des sociétés écran, etc., auxquels on peut ajouter également les fraudes à la TVA ou les manipulations des prix de transfert par les entreprises.

La fraude à la TVA

(extrait du

rapport de la commission d'enquête du Sénat sur l'évasion

des capitaux et des actifs hors de France et ses incidences fiscales, juillet

2012, pp. 154-158)

« La TVA représente de loin la première recette fiscale de l'État : son produit constitue 48 % des recettes nettes de l'État en 2011 [...].

« La Cour des comptes estime que la fraude à la TVA est passée entre 2000 et 2006 de 5,2 à environ 10 milliards d'euros et s'est stabilisée depuis à ce niveau, qui représente aujourd'hui entre le quart et le tiers de la fraude fiscale totale [...].

« Il s'agit incontestablement d'une fraude très diverse dans ses caractéristiques, de la plus fruste (activités occultes de type marché noir, fausses factures, fausses déclarations) à la plus complexe (à dimension internationale, ou dématérialisée).

« Instituée en 1954, la TVA est un impôt sur la consommation, directement proportionnel au prix des biens et services. C'est en théorie un impôt relativement simple et son mode de perception fractionné à chaque étape de la création de valeur ajoutée le rend neutre pour les entreprises: les opérateurs économiques vendent et achètent des biens taxés à l'impôt ; ils collectent pour le compte de l'État la TVA facturée à leurs clients mais en déduisent la TVA que leurs fournisseurs leur ont facturée. L'assujetti liquide lui-même la TVA : si la TVA collectée est supérieure à la TVA déductible, il paye une TVA nette ; sinon, un crédit de TVA apparaît qui peut être imputé sur les déclarations fiscales ultérieures ou être remboursé par l'État.

« Le mécanisme de collecte repose donc en grande partie sur les entreprises qui déclarent leur chiffre d'affaires et calculent le montant de TVA à acquitter [...].

« L'intégration commerciale croissante favorise aussi les opportunités de fraude. Ainsi, au sein du marché unique européen, une fraude « carrousel » s'est développée à partir du régime dit « 42 » de franchise de TVA sur les importations de marchandises immédiatement suivies de réexpédition vers un autre État membre : des sociétés établies dans différents États membres, et souvent créées à cette fin, réalisent entre elles des opérations permettant de détourner la TVA. Ainsi, une entreprise A (par exemple en France) acquiert un bien auprès d'une entreprise B établie dans un autre État membre (vente qui est exonérée de TVA, puisqu'elle constitue une livraison intracommunautaire), puis le revend (en facturant la TVA) à une entreprise C en France. L'entreprise A collecte ainsi la TVA mais ne la reverse pas à l'État, ni à son fournisseur (puisque la vente était exonérée). L'entreprise C, pour sa part, demande le remboursement de la TVA qu'elle a acquittée (ou la déduit) et peut ensuite revendre les marchandises à l'entreprise B (ou à toute autre entreprise située dans un autre État membre) en exonération de TVA, ce qui permet d'enclencher un second tour de fraude (d'où l'expression de « carrousel »).

« Avant que les administrations fiscales des différents pays se soient aperçues de la supercherie, les sociétés fraudeuses disparaissent et les trop-perçus de TVA sont détournés par les véritables commanditaires de la fraude, qui se cachent derrière les gérants fictifs de ces sociétés-boîtes aux lettres. En matière de carrousels de TVA, la Cour des comptes indique d'ailleurs que les redressements demeurent faibles et, en tout état de cause, ne donnent lieu à quasiment aucun recouvrement comptable pour le budget de l'État.

« Ce système de « carrousel » appliqué à des transactions dématérialisées est particulièrement difficile à déjouer pour les administrations : c'est ainsi que la fraude aux quotas de CO 2 (qui sont des droits d'émission de dioxyde de carbone acquis ou cédés par les entreprises européennes selon qu'elles dépassent ou non leur plafond d'émissions) a pu faire perdre 1,6 milliard d'euros au Trésor français en quelques mois (de l'automne 2008 à l'instruction fiscale de juin 2009 permettant d'exonérer de TVA les quotas de CO 2 ). Des sociétés, coquilles quasi vides créées pour l'occasion, ont acheté hors taxes, conformément aux règles communautaires, des quotas de CO2 dans un État membre, les ont revendus en France en facturant la TVA à 19,6 % sans la reverser à l'administration fiscale et ont relancé ce circuit en réinvestissant le produit de la fraude. Les montants détournés ont ensuite été transférés vers des États ou territoires non coopératifs... L'affaire a pu durer plusieurs mois du fait que la direction des grandes entreprises, rattachée à la direction générale des finances publiques, continuait à rembourser de la TVA, n'étant pas informée des anomalies détectées par les directions de contrôle [...].

« Selon l'analyse de la Cour des Comptes, la fraude sur les véhicules d'occasion en provenance des pays de l'UE, très répandue, illustre également les insuffisances du dialogue entre les services gestionnaires et de contrôle. Cette fraude repose sur l'usage abusif du régime dérogatoire de TVA sur la marge prévu pour s'appliquer aux biens d'occasion achetés auprès d'un non redevable (personne non assujettie ou assujettie mais n'ayant pu déduire la taxe afférente à l'achat du bien dans la mesure où la livraison du bien est exonérée) : le fraudeur revend un véhicule d'occasion acheté dans un autre État membre en prétendant que cette vente est passible d'une TVA sur la marge (donc sur la différence entre le prix de vente et celui d'achat) alors que la TVA devrait normalement frapper le montant total de la vente. Cette perte fiscale pour le Trésor assure au revendeur un avantage-prix, puisqu'il peut ainsi vendre le véhicule TTC moins cher que ses concurrents. Ce type de fraude peut être détecté par l'analyse formelle des documents que l'acquéreur doit fournir à l'administration fiscale pour l'immatriculation en France du véhicule : l'acquéreur doit notamment produire la facture d'achat et obtenir un quitus fiscal auprès du service des impôts des entreprises (SIE). Or les SIE n'alertent pas toujours les services de contrôle d'une possible fraude, que la Cour des comptes juge pourtant susceptible d'être déjouée ».

2. Une administration dotée d'importantes prérogatives

Pour l'essentiel, l'établissement de l'impôt s'appuie sur les déclarations effectuées par les contribuables eux-mêmes. Le contrôle de l'impôt vise à s'assurer que ces derniers se sont régulièrement acquittés de leurs obligations et, en cas d'erreur, omission ou irrégularité, l'administration fiscale applique des intérêts de retard, le cas échéant assortis d'une majoration et de pénalités dont le montant varie notamment en fonction des circonstances (prise en compte ou non de la « bonne foi » du contribuable) et de la nature de l'impôt.

Afin de lui permettre de réaliser ses opérations de contrôle, l'administration dispose d'un certain nombre de prérogatives, parmi lesquelles la possibilité d'effectuer des contrôles sur pièces et des contrôles sur place , ainsi que l'obligation de se voir communiquer un certain nombre d'informations de la part de tiers (entreprises, administrations, etc.) par le biais du droit de communication . Les agents de l'administration fiscale peuvent également intervenir de manière inopinée dans un certain nombre de locaux sur le fondement du droit d'enquête , procéder à des saisies conservatoires dans le cadre de la procédure de flagrance fiscale ou, sous le contrôle de l'autorité judicaire, procéder à des visites domiciliaires .

D'après les informations rendues publiques par la DGFIP, les contrôles fiscaux ont représenté dans leur ensemble un total de 18,1 milliards d'euros de droits et de pénalités en 2012 (soit une progression de 10 % par rapport à 2011).

Près de 16 200 de ces contrôles ont sanctionné les manquements les plus graves pour un montant de 6,14 milliards d'euros (dont 2,48 milliards au titre des pénalités).

L'article L. 247 du livre des procédures fiscales autorise également l'administration fiscale à transiger avec le contribuable - la transaction se traduisant alors par une atténuation des amendes fiscales ou des majorations d'impôts lorsque ces pénalités ne sont pas définitives. En revanche, l'impôt lui-même est exclu du champ de la transaction.

En dépit de ses demandes, votre rapporteur regrette de n'avoir pu obtenir de quelconque précision quant au nombre et aux montants des transactions conclues par l'administration fiscale . Tout au plus lui a-t-il été indiqué que ces procédures représentaient environ 4 % des dossiers donnant lieu à un contrôle sur place de l'administration, de façon relativement stable au cours des cinq dernières années.

Les pratiques de l'administration des douanes sont, à cet égard, plus transparentes, l'article 350 du code des douanes soumettant la plupart des transactions conclues par cette administration à l'avis du comité du contentieux fiscal, douanier et des changes ou à celui du procureur de la République.

La direction générale de la concurrence, de la consommation et de la répression des fraudes (DGCCRF), également rattachée au ministère de l'économie et des finances, dispose elle aussi de larges possibilités de transaction pénale, sous le contrôle du parquet (articles L. 141-2 du code de la consommation et L. 310-6-1 et L. 470-4-1 du code de commerce). En 2012, 285 dossiers dans le domaine de la régulation et de la concurrence ont ainsi été réglés par cette administration sous forme de transaction, pour un montant de près de 2 millions d'euros.

L'action des douanes en matière de délinquance économique et financière

Le rôle de d'administration des douanes (direction générale des douanes et des droits indirects) en matière de délinquance économique et financière peut être appréhendé à travers l'action de ses deux services spécialisés en matière d'enquêtes :

- la direction nationale du renseignement et des enquêtes douanières (DNRED), dont la quatrième division constitue un corps d'enquête au sein de la direction des enquêtes douanières, a pour mission de rechercher les fraudes financières, parmi lesquelles le blanchiment. Cette division d'enquêteurs spécialisés traite environ 100 à 200 enquêtes par an ;

- le service national de la douane judiciaire (SNDJ), créé par la loi du 23 juin 1999 intervient, quant à lui, dans le cadre d'enquêtes judiciaires sous le contrôle du parquet. Les 200 officiers de douane judiciaire agents exerçant ces prérogatives de police judiciaire doivent y être spécialement habilités par le procureur général près la cour d'appel du lieu où ils exercent leurs fonctions. Environ 80 enquêtes annuelles portent sur des affaires de blanchiment de droit commun (infractions qui peuvent être liées au trafic de stupéfiants) et environ 70 enquêtes portent principalement sur des escroqueries à la TVA. Ce service est ainsi compétent, en application de l'article 28-1 du code de procédure pénale, pour rechercher et constater :

- les infractions prévues par le code des douanes (contrebande, blanchiment, etc.) ;

- les infractions en matière de contributions indirectes, d'escroquerie sur la taxe sur la valeur ajoutée et de vols de biens culturels ;

- les infractions relatives à la protection des intérêts financiers de l'Union européenne ;

- les infractions en matière de trafic d'armes ;

- les infractions de blanchiment prévues par les articles 324-1 à 324-9 du code pénal ;

- les infractions prévues au code de la propriété intellectuelle ;

- les infractions prévues par la loi n° 2010-476 du 12 mai 2010 relative à l'ouverture à la concurrence et à la régulation du secteur des jeux d'argent et de hasard en ligne.

À titre d'exemple, ce service est récemment intervenu, sous le contrôle du parquet, dans l'affaire dite « HSBC ». Il a également eu à connaître des affaires d'escroquerie à la TVA sur le marché des droits au CO2.

Par ailleurs, les douaniers peuvent être mis sur la piste de faits de fraude fiscale dans le cadre de leurs missions de contrôle des obligations de déclarations des transferts d'argent. Le système de surveillance des flux physiques de capitaux, qui donne lieu à des constats en manquement à l'obligation déclarative, s'appuie sur un volet européen basé sur le règlement (CE) n°1889/2005 du 26 octobre 2005 et sur un volet national en vertu de l'article L.152-1 du code monétaire et financier et de l'article 464 du code des douanes en ce qui concerne les transferts intracommunautaires d'argent liquide.

Or, si les agents des douanes ne recherchent pas directement la fraude fiscale des particuliers, le manquement à une obligation déclarative peut recouvrir une infraction sous-jacente de fraude fiscale ou de blanchiment lié à un trafic de stupéfiants ou à un autre trafic illicite. La découverte d'une somme non déclarée peut ainsi conduire à l'envoi d'un « bulletin de transmission d'information » à la direction générale des finances publiques, qui pourra enquêter sur une éventuelle fraude fiscale.

Le contrôle des transactions économiques permet par ailleurs aux douanes d'exercer une action sur la fiscalité liée à ces transactions. Ainsi, la valorisation des importations et des exportations, directement constatée par les douanes, est liée à la question des prix de transfert au sein des groupes. Des enquêtes sont ainsi menées lorsqu'est constatée une divergence entre des prix de transfert et des valeurs en douane, ou lorsque les valeurs en douane prétendent se fonder sur des prix de transfert paraissant anormaux.

Les douanes jouent également un rôle important en matière de contrôle de la TVA sur les échanges intra et extracommunautaires et sont amenées à constater des fraudes de grande ampleur dans ce domaine (notamment sur le modèle du carrousel de TVA qui permet à des malfaiteurs de percevoir indûment des remboursements de TVA à la suite d'opérations de vente entre des entreprises fictives).

Enfin, il convient de rappeler que les douanes peuvent transiger avec l'auteur de l'infraction en vertu de l'article 350 du code des douanes.

Enfin, le contentieux de l'impôt relève de la juridiction administrative.

3. Une intervention subsidiaire du juge pénal

Lorsqu'elle est commise de façon intentionnelle, la fraude fiscale est un délit pénal, puni de cinq ans d'emprisonnement et - depuis mars 2012 8 ( * ) - de 500 000 euros d'amende, indépendamment des sanctions fiscales applicables.

Le délit de fraude fiscale est défini par l'article 1741 du code général des impôts comme le fait, par toute personne, de se soustraire ou de tenter de se soustraire frauduleusement à l'établissement ou au paiement total ou partiel des impôts, soit en omettant volontairement de faire sa déclaration dans les délais prescrits, soit en dissimulant volontairement une part des sommes sujettes à l'impôt, soit en organisant son insolvabilité ou en faisant obstacle par d'autres manoeuvres au recouvrement de l'impôt, soit, enfin, en agissant de toute autre manière frauduleuse.

Deux circonstances aggravantes sont prévues :

- d'une part, lorsque les faits ont été réalisés ou facilités au moyen soit d'achats ou de ventes sans facture, soit de factures ne se rapportant pas à des opérations réelles, ou qu'ils ont eu pour objet d'obtenir de l'État des remboursements injustifiés, la peine d'amende est portée à 750 000 euros ;

- d'autre part, lorsque les faits impliquent le recours à un « paradis fiscal », les peines sont portées à sept ans d'emprisonnement et un million d'euros d'amende.

a) Un délit soumis à un régime dérogatoire en matière de poursuites

Le délit de fraude fiscale est soumis à un régime particulier de poursuites : de façon dérogatoire au droit commun qui confie au ministère public l'exercice de l'action publique et le pouvoir d'apprécier l'opportunité des poursuites, les articles 1741 du code général des impôts (dernier alinéa) et L. 228 du livre des procédures fiscales subordonnent tout engagement de poursuites pénales en matière de fraude fiscale à une plainte préalable de l'administration .

Si le ministre chargé du budget souhaite engager des poursuites pénales, il doit saisir préalablement la commission des infractions fiscales (CIF) . Cette dernière examine l'opportunité des poursuites et donne un avis qui lie l'administration. Dans les faits, la CIF donne une autorisation dans environ 90 % des affaires qui lui sont soumises.

Seul ce nombre infime d'affaires - environ un millier par an - est alors porté à la connaissance de l'autorité judiciaire.

En matière de fraude fiscale, l'autorité judiciaire se trouve ainsi dépossédée du pouvoir d'enquêter ou d'instruire en matière de fraude fiscale, y compris si cette dernière est révélée au cours d'une procédure engagée pour d'autres faits.

|

Poursuites pénales |

2009 |

2010 |

2011 |

2012 |

|

Propositions de poursuites à la Commission des infractions fiscales |

1 005 |

1 043 |

1 046 |

1 081 |

|

Plaintes pour fraude fiscale |

939 |

981 |

966 |

987 |

|

- dont défaut de déclaration et exercice d'activités occultes |

275 |

330 |

285 |

|

|

- dont constatation de dissimulations |

448 |

435 |

429 |

|

|

- dont réalisation d'opérations fictives |

107 |

105 |

81 |

|

|

- dont autres procédés de fraude |

109 |

111 |

171 |

Source : ministère de la justice

Du fait de ce mode de saisine dérogatoire, le taux de réponse pénale est très élevé : 97 % des affaires donnent lieu à l'engagement de poursuites pénales ou, pour quelques affaires, à un classement après réussite d'une procédure alternative.

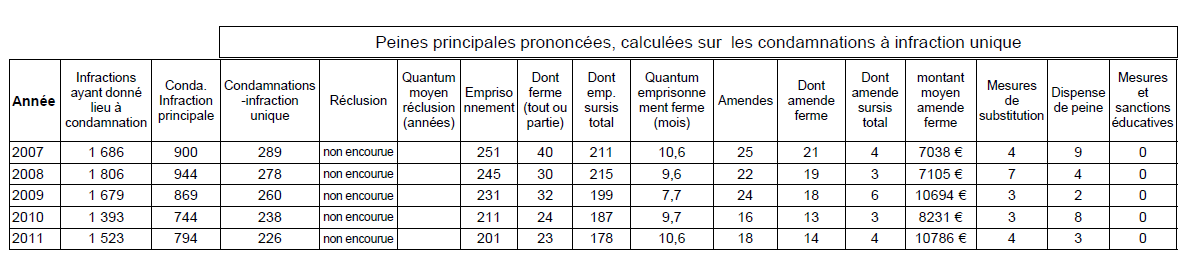

Les données extraites du casier judiciaire montrent que des peines d'emprisonnement - le plus souvent avec sursis - sont prononcées, accompagnées parfois d'une amende pénale.

Source : casier judiciaire national

Observations : les chiffres issus des statistiques du ministère de la justice diffèrent légèrement de ceux du ministère des finances, car une infraction de fraude fiscale peut être poursuivie juridiquement sous plusieurs qualifications pénales, et en particulier sous la qualification d'escroquerie.

b) Des évolutions récentes en faveur d'une plus grande complémentarité

Ce dispositif - communément surnommé « verrou de Bercy » - a connu récemment deux amodiations significatives :

- dans un important arrêt Talmon du 20 février 2008 , la chambre criminelle de la Cour de cassation a jugé que le délit de blanchiment constituait une infraction « générale, distincte et autonome » du délit de fraude fiscale et n'était, de ce fait, pas soumis aux dispositions spéciales du livre des procédures fiscales. En d'autres termes, la chambre criminelle a autorisé les juridictions à engager des poursuites pour des faits de blanchiment de fraude fiscale sans être tenues par une plainte préalable de l'administration ;

- la loi de finances rectificative pour 2009 n°2009-1674 du 30 décembre 2009 a créé la procédure d'enquête judiciaire fiscale et a permis d'habiliter à la qualité d'officier de police judiciaire des agents des services fiscaux afin de leur permettre, sous le contrôle de l'autorité judiciaire, de réaliser des enquêtes tendant à la poursuite et à la répression de faits constitutifs de fraude fiscale.

Cette nouvelle procédure donne à l'administration fiscale la possibilité de saisir la justice, non plus uniquement de faits avérés de fraude fiscale, mais de l'existence de « présomptions caractérisées » de l'existence d'une infraction fiscale « pour laquelle existe un risque de dépérissement de preuves ». Dans ce cas, le dépôt de plainte est examiné par la CIF sans que le contribuable soit avisé de sa saisine ni informé de son avis. La confidentialité de la procédure préserve l'efficacité de l'enquête.

Parallèlement, la création d'une « police fiscale », composée à parité de policiers et d'agents des services fiscaux spécialement habilités à la qualité d'officiers de police judiciaire, a constitué une avancée importante dans la détection et la poursuite de faits particulièrement complexes et opaques de fraude. Créée par décret du 4 novembre 2010, la brigade nationale de répression de la délinquance fiscale (BNRDF) est rattachée au ministère de l'intérieur et installée au sein de la division nationale d'investigations financières et fiscales de la direction centrale de la police judiciaire. Composée de 9 officiers de police judiciaire (OPJ) et de 13 agents des finances publiques ayant acquis la qualité d'officiers fiscaux judiciaires (OFJ), elle est dirigée par un commissaire de police assisté d'un administrateur des finances publiques adjoint.

D'après les informations communiquées par le ministère chargé du budget, les premiers résultats obtenus grâce à cette nouvelle procédure sont prometteurs. À la fin du mois de mai 2013, la CIF avait ainsi autorisé le dépôt de 140 plaintes pour fraude fiscale sur ce fondement, portant sur des patrimoines ou des avoirs dissimulés à l'étranger évalués à plus de 800 millions d'euros.

La mise en place d'investigations dans ce cadre a permis à la DGFIP d'avoir connaissance de faits qu'elle ignorait : révélation de trusts, montages de défiscalisation abusive avec la mise en place de sociétés offshore interposées, existence de comptes à l'étranger (et pas uniquement dans des paradis fiscaux) et dissimulation de plus-values, de revenus, de donations et/ou de patrimoines conséquents pour plusieurs millions d'euros.

Dans le cadre de cette procédure, des saisies patrimoniales de nature pénale ont été réalisées (contrats d'assurance vie, biens immobiliers, véhicules de luxe, etc.), pour un montant de 26 millions d'euros à ce jour.

c) Un monopole contesté

En dépit de ces avancées, le monopole exercé par le ministère chargé du budget sur la mise en mouvement de l'action publique en matière de fraude fiscale fait l'objet de contestations répétées.

Sur le plan des principes, d'abord, il s'agit d'un dispositif dérogatoire au droit commun qui confie au ministère public l'exercice de l'action publique et l'appréciation de l'opportunité des poursuites : de ce point de vue, laisser à l'administration un pouvoir d'appréciation quant à l'exercice de poursuites judiciaires ne peut qu'inviter à s'interroger sur la compatibilité de ce système avec le principe de la séparation des pouvoirs .

Celui-ci apparaît également comme un obstacle à la transparence de l'action de l'administration fiscale, qui peut se voir soupçonnée de traiter de façon inégale les contribuables, proposant à certains une transaction, sans aucun contrôle extérieur, et la refusant à d'autres.

Les magistrats entendus par votre rapporteur ont observé que les affaires de fraude fiscale portées à la connaissance de la justice par l'administration étaient loin de représenter les affaires les plus complexes ou les plus significatives pour les finances publiques .

Dans un rapport de février 2010, la Cour des comptes aboutissait au même constat : « les plaintes pour fraude fiscale déposées par l'administration auprès des juridictions pénales sont passées de 860 en 2000 à 992 en 2008. Cependant, cette progression résulte entièrement de l'augmentation des plaintes visant des entrepreneurs du bâtiment (319 en 2008 contre 112 en 2000), qui représentent près du tiers des plaintes en 2008. Une part très élevée de ces plaintes concerne des maçons originaires d'un même pays méditerranéen dont la surreprésentation peut avoir deux causes : ils mettent en oeuvre des schémas de fraude simples et, de fait, ils se défendent peu.

« La part du bâtiment dans les plaintes résulte certes en partie de l'importance de l'économie souterraine dans ce secteur, mais la sous-déclaration est aussi très forte dans des secteurs comme l'agriculture (4 plaintes en 2008) ou les hôtels, cafés et restaurants (47). [...].

L'accent mis ces dernières années sur les contrôles à finalité budgétaire ou répressive est allé un peu trop loin, au détriment de la finalité dissuasive et de l'égalité devant l'impôt . En effet, certains secteurs d'activité, certaines catégories de contribuables, certains dispositifs dérogatoires et certains impôts sont moins contrôlés que d'autres, parce que c'est plus difficile et moins immédiatement rentable en termes budgétaire ou répressif. Ce mode de pilotage peut conduire à sanctionner non pas les comportements les plus répréhensibles mais les plus faciles à appréhender. En outre, si le contrôle est durablement moins dissuasif, son rendement budgétaire peut aussi baisser à terme » 9 ( * ) .

Au-delà de la seule question de la répression de la fraude fiscale, ce « verrou de Bercy » constitue également un handicap indéniable pour les juridictions, en les privant d'informations précieuses concernant des faits pouvant aller au-delà de la fraude. En effet, comme l'ont par exemple relevé les magistrats de la JIRS de Marseille, des faits que l'administration analyse comme relevant de la seule fraude fiscale peuvent en réalité révéler un certain nombre d'infractions plus graves, comme l'existence de systèmes de corruption, de faits constitutifs d'abus de biens sociaux ou encore d'opérations de blanchiment de capitaux d'origine criminelle, par exemple.

Comme l'a observé M. Charles Duchaine, vice-président chargé de l'instruction à la JIRS de Marseille, les « canaux » utilisés pour les transferts de fonds d'un pays à un autre et les schémas mis en place dans les pays destinataires de ces flux pour assurer la dissimulation de l'origine ou de la propriété des fonds sont pourtant souvent les mêmes pour la fraude fiscale que pour les autres flux provenant d'infractions diverses. C'est sur cette ambiguïté que jouent les « paradis fiscaux » qui, en réalité, offrent refuge tout autant à l'évasion fiscale qu'aux capitaux issus de la criminalité.

Alors que l'administration et les magistrats peuvent avoir une lecture bien différente de mêmes faits, le « verrou de Bercy » empêche la justice d'en avoir connaissance.

Outre ce « verrou », les agents de l'administration fiscale n'alertent pas les juridictions des faits douteux dont ils peuvent avoir connaissance à l'occasion d'un contrôle fiscal. Selon certains représentants des personnels de l'administration fiscale entendus par votre rapporteur, des instructions seraient même données pour interdire de tels signalements au ministère public, au mépris des prescriptions de l'article 40 du code de procédure pénale .

Parallèlement, les magistrats entendus par votre rapporteur soulignent l'absurdité d'un droit dérogatoire les obligeant - faute de plainte de l'administration fiscale - à « fermer les yeux » lorsque les faits de fraude fiscale apparaissent au cours d'enquêtes ou d'instructions ouvertes sur le fondement d'autres infractions.

C'est la raison pour laquelle la plupart des interlocuteurs de votre rapporteur ont plaidé en faveur de la suppression de ce « verrou ».

De son côté, l'administration fiscale met en avant la spécificité de la matière fiscale et la nécessité de ne pas déstabiliser son action à un moment où la situation critique des finances publiques impose de mettre en oeuvre l'ensemble des moyens permettant de faire rentrer des recettes fiscales dans le budget de l'État.

Elle rappelle que le juge pénal n'est pas le juge de l'impôt, et que l'application de sanctions fiscales par l'administration (majorations de 10 %, 40 %, 80 % ou 100 % en cas d'opposition à un contrôle fiscal), dans des conditions présentant un certain nombre de garanties pour le contribuable, permet d'ores et déjà d'assurer une répression effective des fraudes .

Le ministère chargé du budget craint que l'exercice de poursuites pénales à l'encontre de l'ensemble des fraudeurs conduise à une remise en cause du pouvoir de sanctions des services fiscaux, et, donc, à une perte de recettes budgétaires résultant de l'application des pénalités fiscales, sans que les sanctions pénales correspondantes pallient le manque à gagner pour l'État. De fait, d'après les chiffres communiqués par la DGFIP, le montant des pénalités administratives notifiées aux contribuables s'est élevé en 2012 à plus de 2,5 milliards d'euros. En regard, seulement 29 % des condamnations définitives pour fraude fiscale recensées par cette administration en 2012 comprenaient des peines d'amende fermes, avec un montant médian de 5 000 euros 10 ( * ) .

Par ailleurs, il n'y a pas lieu de poursuivre pénalement l'ensemble des faits de fraude fiscale. Comme l'a indiqué M. Jean-François de Vulpillières, président de la CIF, un redressement fiscal est pénible, tandis qu'une traduction devant la justice pénale est infâmante : il convient donc de réserver l'exercice des poursuites aux faits les plus répréhensibles .

Pour le ministère chargé du budget, ne sont susceptibles de donner lieu à l'engagement d'une action pénale que les affaires qui mettent en évidence un comportement manifestant une volonté d'éluder ou de frauder l'impôt, qui, sauf exception, dépassent un montant significatif de droits éludés, et pour lesquelles, enfin, il convient d'apprécier la nécessité d'ajouter des sanctions pénales aux sanctions fiscales déjà mises en oeuvre par la DGFIP.

Sans doute, en l'état du droit, rien n'interdit, pour de mêmes faits, le cumul d'une procédure administrative fiscale et d'une procédure pénale : celles-ci n'ont d'ailleurs pas le même objet, et l'éventuel cumul de sanctions pénales et fiscales n'est pas contraire aux principes de notre droit 11 ( * ) , à condition que le montant global des sanctions prononcées ne dépasse pas le montant le plus élevé de l'une des sanctions encourues 12 ( * ) .

Toutefois, comme l'a relevé Mme Christiane Taubira, garde des sceaux, lors de son audition par votre commission, en pratique les administrations - quelles qu'elles soient - ont toujours tendance à préférer attendre l'issue d'une procédure pénale avant d'engager toute procédure administrative.

* 6 Pour l'OCDE, quatre critères permettent de définir un paradis fiscal : impôts inexistants ou insignifiants, absence de transparence, législation empêchant l'échange d'informations avec les autres administrations, tolérance envers les sociétés-écran ayant une activité fictive.

* 7 « L'évasion fiscale internationale : et si on arrêtait ? », Philippe Dominati, président, Éric Bocquet, rapporteur, rapport n°673 - tome I (2011-2012).

* 8 Depuis la loi n° 2012-354 du 14 mars 2012 de finances rectificative pour 2012.

* 9 Cour des comptes, rapport public annuel 2010, février 2010.

* 10 Cette observation doit être mise en perspective : d'une part, comme l'a relevé la Cour des comptes en 2010, la justice n'est pas saisie des dossiers les plus importants ; d'autre part, le montant de l'amende pénale encourue était, jusqu'en mars 2012, fixé à 37 500 euros, et ce n'est que depuis mars 2012 que les fraudeurs encourent une amende pénale de 500 000 euros, ce qui est de nature à inviter les juridictions à prononcer des quantums d'amende plus élevés.

* 11 CE, avis, 4 avril 1997 ; Cass. Crim., 20 juin 1996.

* 12 Conseil constitutionnel, décision n°1997-395 DC du 30 décembre 1997 : « Considérant que, toutefois, lorsqu'une sanction administrative est susceptible de se cumuler avec une sanction pénale, le principe de proportionnalité implique qu'en tout état de cause, le montant global des sanctions éventuellement prononcées ne dépasse pas le montant le plus élevé de l'une des sanctions encourues ; qu'il appartiendra donc aux autorités administratives et judiciaires compétentes de veiller au respect de cette exigence ».