D. LES DÉGRÈVEMENTS ET RESTITUTIONS D'IMPÔT AUX ENTREPRISES POSENT LA QUESTION DU JUSTE NIVEAU DE LEUR IMPOSITION

1. Les restitutions d'impôts aux entreprises, un objectif prioritaire de l'Union européenne ?

En application des principes de libre circulation des capitaux et d'égalité de traitement issus du droit de l'Union européenne, les États membres sont régulièrement contraints de reverser des sommes considérables aux entreprises . Les différents contentieux énumérés plus haut en témoignent : les juges nationaux ou européens tranchent les grands litiges fiscaux en condamnant les États à reverser les impôts perçus en vertu des dispositifs contestés .

Les restitutions réalisées correspondent le plus souvent aux dispositifs fiscaux les plus favorables aux entreprises, de sorte que les ressources publiques sont régulièrement mises à contribution à des niveaux considérables .

Le rapporteur spécial considère que ces montants témoignent du caractère vicié des fondements de l'Union européenne. Celle-ci, fondée sur une vision économique ultralibérale, grève sans difficulté les finances de l'État de plusieurs dizaines de milliards d'euros pour favoriser la circulation des capitaux et l'égalité de traitement entre les entreprises de l'Union, mais ne parvient pas à trouver les moyens d'agir devant nombre de grands défis éminemment plus urgents .

2. Les règles de libre circulation des capitaux favorisent une concurrence entre les États sur les taux d'imposition des sociétés

Les règles de libre circulation fixées par le droit de l'Union européenne favorisent la concurrence fiscale entre les États membres . Sans même revenir aux exemples évidents des différents États de l'Union européenne qui ont fait du taux d'impôt sur les sociétés un instrument au service de leur attractivité économique, il convient de rappeler que le taux moyen implicite d'impôt sur les sociétés n'a cessé de diminuer depuis plusieurs années dans les États membres de l'Union européenne .

La concurrence fiscale, renforcée par une Union européenne qui joue trop souvent le rôle de cheval de Troie du néolibéralisme , conduit à renforcer la pression sur les taux d'imposition.

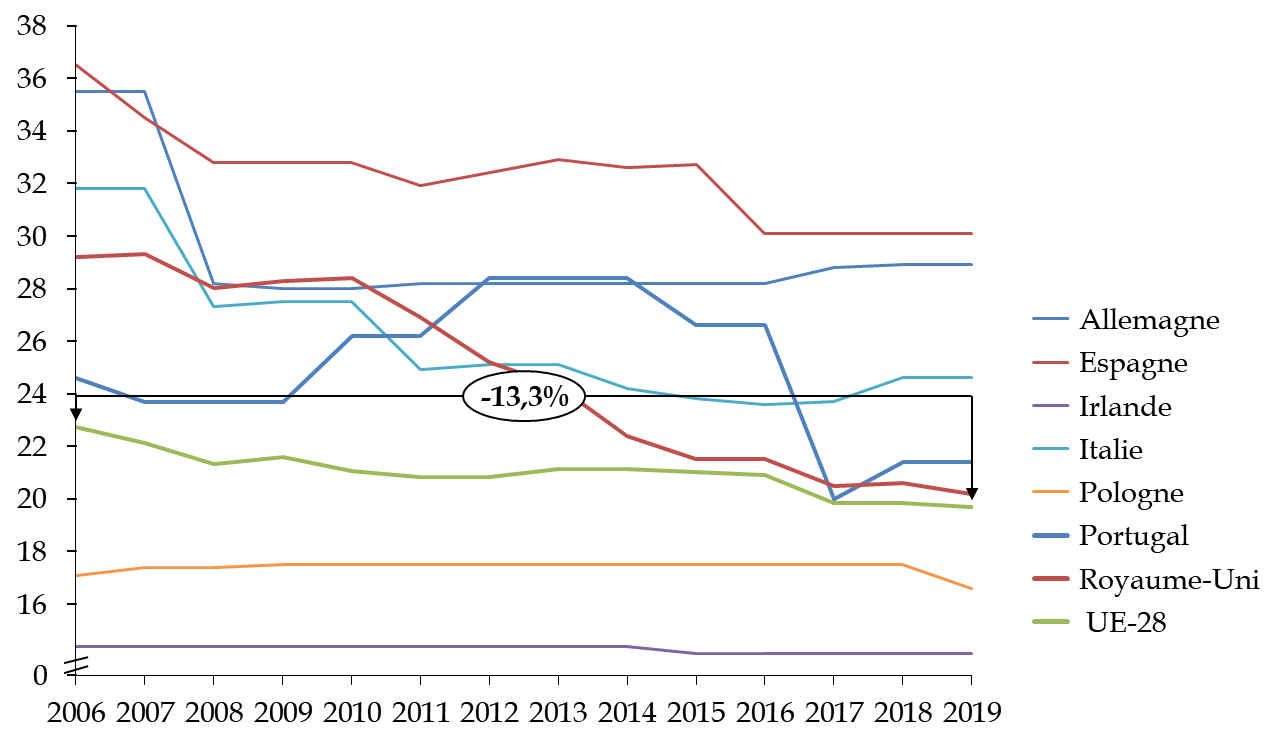

Évolution du taux implicite d'imposition sur les

sociétés

dans les autres principaux États

membres

(en % d'impôt sur les bénéfices)

Source : commission des finances, d'après les données de la Commission européenne

Dès lors se pose la question de la trajectoire la plus juste du taux d'impôt sur les sociétés dans une Union européenne où la priorité semble réservée à la libre circulation des capitaux et à une vision libérale de la création et de la répartition de la valeur.

Le rapporteur spécial considère que le taux d'imposition des entreprises le plus juste dans une société avancée doit être le fruit d'une réelle coopération entre les différents États et ne saurait résulter d'une surenchère à la baisse comme celle que nous observons .

Après la baisse de taux aux États-Unis et la trajectoire observée dans de nombreux pays, il existe un risque majeur de course au moins-disant sous prétexte de renforcement de l'attractivité économique .

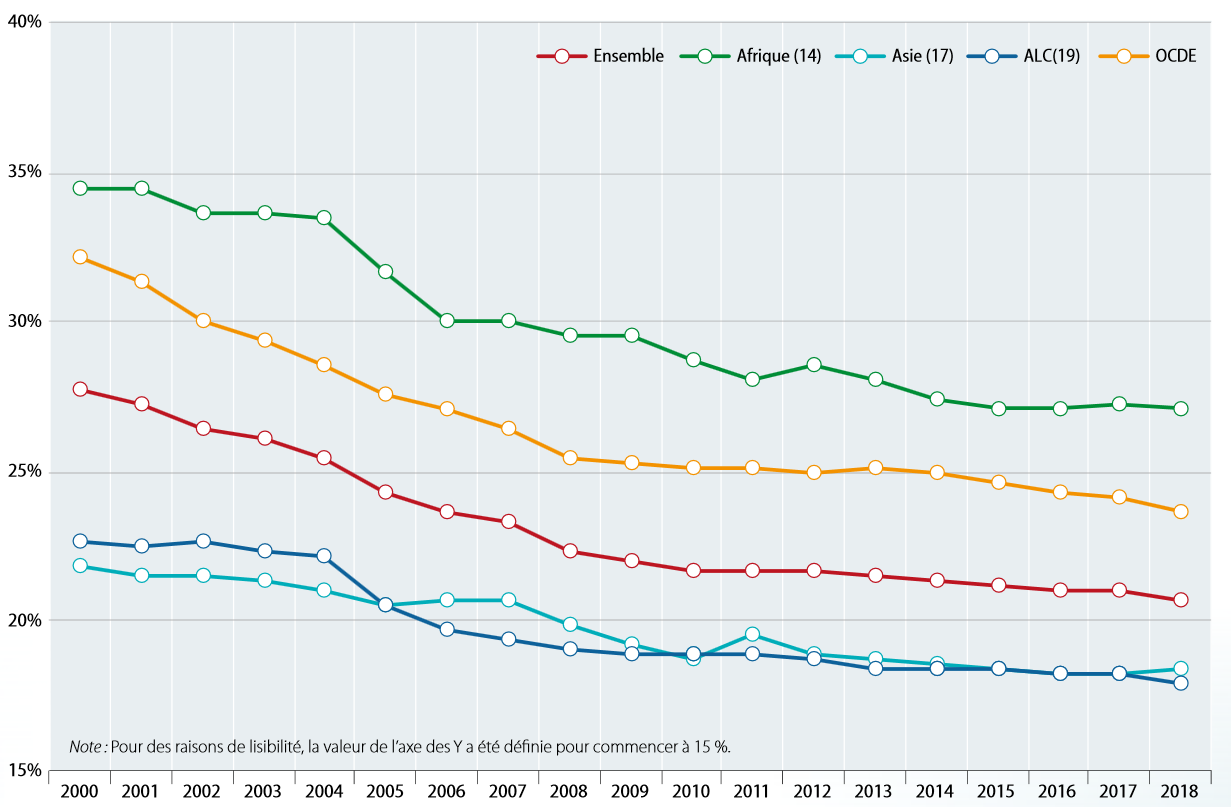

Cette tendance s'observe également au niveau mondial, avec une diminution des taux constatée dans l'ensemble des régions du monde .

Ainsi, si l'on exclut les juridictions qui appliquent un taux zéro d'imposition, le taux légal moyen est passé de 31,7 % en 2000 à 24,0 % en 2018 d'après l'Organisation de coopération et de développement économiques (OCDE) 8 ( * ) . Alors que 62 % des juridictions appliquaient en 2000 un taux d'imposition sur les sociétés au moins égal à 30 %, elles sont désormais moins de 20 % .

Taux légaux moyens de l'impôt sur les sociétés selon les régions

(en % d'impôt sur les bénéfices)

Source : OCDE 9 ( * )

Le rapporteur spécial considère donc qu'il est nécessaire de repenser en profondeur les règles applicables à la libre circulation des capitaux et qu'il est plus que temps de trouver des solutions pour limiter la concurrence fiscale entre les États .

Sur ces sujets, il estime indispensable de renforcer la coordination entre les États membres de l'Union et de ne plus percevoir la fiscalité comme un outil au service de l'attractivité mais bien comme un instrument indispensable à la justice sociale .

* 8 OCDE, Statistiques de l'impôt sur les sociétés, Première édition, 2019 .

* 9 Ibid.