Rapport n° 501 (2020-2021) de M. Philippe DALLIER , fait au nom de la commission des finances, déposé le 31 mars 2021

Disponible au format PDF (881 Koctets)

-

L'ESSENTIEL

-

EXAMEN DES ARTICLES

-

ARTICLE 1er

Création du livret de développement des territoires

-

ARTICLE 2

Disposition de coordination

-

ARTICLE 3

Incitation fiscale aux versements opérés en 2022

sur le livret de développement des territoires

-

ARTICLE 4

Institution au profit des régions et des collectivités territoriales à statut particulier d'un nouvel instrument de financement auprès des établissements de crédit appelé « fonds souverain régional »

-

ARTICLE 5

Gage « tabac »

-

ARTICLE 6

Date d'entrée en vigueur

-

ARTICLE 1er

-

EXAMEN EN COMMISSION

-

RÈGLES RELATIVES À L'APPLICATION DE

L'ARTICLE 45

DE LA CONSTITUTION ET DE L'ARTICLE 44 BIS

DU RÈGLEMENT DU SÉNAT (« CAVALIERS »)

-

LISTE DES PERSONNES ENTENDUES

-

LA LOI EN CONSTRUCTION

N° 501

SÉNAT

SESSION ORDINAIRE DE 2020-2021

Enregistré à la Présidence du Sénat le 31 mars 2021

RAPPORT

FAIT

au nom de la commission des finances (1) sur la proposition de loi visant à orienter l' épargne des Français vers des fonds souverains régionaux ,

Par M. Philippe DALLIER,

Sénateur

(1) Cette commission est composée de : M. Claude Raynal , président ; M. Jean-François Husson , rapporteur général ; MM. Éric Bocquet, Emmanuel Capus, Bernard Delcros, Vincent Éblé, Charles Guené, Mme Christine Lavarde, MM. Dominique de Legge, Albéric de Montgolfier, Didier Rambaud, Jean-Claude Requier, Mmes Sophie Taillé-Polian, Sylvie Vermeillet , vice-présidents ; MM. Jérôme Bascher, Rémi Féraud, Marc Laménie, Stéphane Sautarel , secrétaires ; MM. Jean-Michel Arnaud, Arnaud Bazin, Mme Nadine Bellurot, M. Christian Bilhac, Mme Isabelle Briquet, MM. Michel Canevet, Vincent Capo-Canellas, Thierry Cozic, Philippe Dallier, Vincent Delahaye, Philippe Dominati, Mme Frédérique Espagnac, MM. Éric Jeansannetas, Patrice Joly, Roger Karoutchi, Christian Klinger, Antoine Lefèvre, Gérard Longuet, Victorin Lurel, Hervé Maurey, Sébastien Meurant, Jean-Marie Mizzon, Claude Nougein, Mme Vanina Paoli-Gagin, MM. Paul Toussaint Parigi, Georges Patient, Jean-François Rapin, Teva Rohfritsch, Pascal Savoldelli, Vincent Segouin, Jean Pierre Vogel .

Voir les numéros :

|

Sénat : |

385 et 502 (2020-2021) |

L'ESSENTIEL

Réunie le 31 mars 2021 sous la présidence de M. Claude Raynal, président, la commission des finances a examiné le rapport de M. Philippe Dallier sur la proposition de loi n° 385 (2020-2021) visant à orienter l'épargne des Français vers des fonds souverains régionaux , enregistrée à la Présidence du Sénat le 23 février 2021 et présentée par Mme Vanina Paoli-Gagin et plusieurs de ses collègues.

Afin de mobiliser l'épargne supplémentaire des ménages constituée dans le contexte de la crise sanitaire au profit de l'investissement local, la proposition de loi institue un nouveau support d'épargne réglementée à l'instar du livret A et du livret de développement durable et solidaire (LDDS), qualifié de « livret de développement des territoires ».

Les ressources collectées seraient pour 90 % d'entre elles versées à des « fonds souverains régionaux » gérés par les régions tandis que les 10 % restant pourraient être mobilisés pour accorder des prêts aux collectivités locales. Pour les épargnants, le produit proposé serait particulièrement attractif en comparaison du livret A ou du LDDS dans la mesure où :

- les placements seraient rémunérés au taux du livret A les cinq premières années puis à un taux majoré par la suite ;

- les retraits sur les produits d'épargne effectués en 2022 et versés sur un LDT bénéficieraient d'une exonération totale de prélèvements fiscaux et sociaux dès lors qu'ils y seraient maintenus au moins cinq ans, à savoir jusqu'au 31 décembre 2027 inclus.

Le double coût de la mise en oeuvre du LDT pour les finances publiques a été relevé . D'une part, l'exonération fiscale et sociale des retraits opérés en 2022 sur d'autres produits d'épargne (par exemple l'assurance-vie) en vue d'effectuer des versements sur un livret de développement des territoires pourrait favoriser un comportement d'optimisation fiscale. D'autre part, si l'introduction d'un livret réglementé défiscalisé et désocialisé entraine un coût pour les finances publiques, celui-ci est d'autant plus important en l'espèce que le LDT n'est pas plafonné et que les épargnants pourraient en détenir plusieurs.

L'examen du dispositif a permis de mettre à jour au moins trois grandes difficultés qui jettent un doute sérieux sur son caractère opérationnel. D'une part et à l'inverse des autres livrets réglementés, l'encours du LDT dont l'emploi est fléché ne fait l'objet d'aucune centralisation auprès de la Caisse des dépôts et consignations qui permettrait de mutualiser les risques et d'optimiser l'usage de la ressource, comme c'est le cas s'agissant du livret A. D'autre part et en conséquence, les banques assureraient seules l'allocation de l'encours mais, surtout, devraient garantir la liquidité permanente du produit pour l'épargnant. Enfin, et malgré les deux fragilités présentées ci-avant, le LDT ne bénéficierait d'aucune garantie directe par l'État, contrairement aux autres livrets réglementés.

Pour remédier à ces difficultés, les règles de recevabilité financière des initiatives parlementaires ne permettraient pas, à ce stade, ni d'introduire le principe d'une centralisation de l'encours auprès de la Caisse, ni de prévoir une garantie de l'État.

Par ailleurs, contrairement à ce que peut laisser penser l'intitulé de la proposition de loi, il n'est pas proposé d'instituer des « fonds souverains » qui auraient pour fonction, par analogie avec ceux créés dans d'autres pays, d'opérer des prises de participation.

En effet, les « fonds souverains régionaux » créés par la proposition de loi présentent les caractéristiques suivantes :

- ils ne sont pas dotés de la personnalité morale et sont gérés par les régions desquelles ils sont indissociables au plan juridique, comptable et budgétaire ;

- ils ont pour mission de financer certaines opérations d'investissement des régions ;

- leurs ressources sont constituées, d'une part, des cofinancements publics versés par d'autres collectivités locales (sous forme de subventions reçues) et, d'autre part, sur demande de la région, d'une fraction de l'encours national du LDT calculée en fonction du potentiel financier de la collectivité et prêtée par les banques à un taux égal au maximum au double de celui du livret A .

Compte tenu de ces caractéristiques, le mécanisme proposé s'apparente à un nouveau produit d'emprunt bancaire institué au profit des régions pour le financement de leurs dépenses d'investissement.

D'après les données transmises par l'administration, le taux moyen des emprunts servis aux régions en 2020 s'élevait à 0,58 % , tandis qu'elles recourraient dans 45 % des cas au financement obligataire.

Les auditions ont permis de s'accorder sur le constat qu'il n'existe, à l'heure actuelle, aucune carence dans l'accès au financement des régions. Toutefois, cela n'a pas toujours été le cas - la crise de 2008 ayant entrainé, par exemple, une dégradation de l'accès à la liquidité pour les régions - et le risque d'une remontée des taux d'intérêt ne peut pas être totalement écarté.

Il n'en demeure pas moins que le dispositif proposé, en raison de son indexation sur le taux du livret A, se révèle structurellement peu attractif à court comme à long terme :

- à court terme, les caractéristiques de rémunération du LDT inciteraient les banques à servir aux régions un taux d'emprunt proche du plafond du double du taux du livret A (1 %) ce qui est nettement moins favorable que les taux de marché ;

- à long terme et en cas de remontée des taux de marché et de celui du livret A, le coût de la ressource apportée par les banques augmenterait mécaniquement.

En dernier lieu, il a été relevé que le dispositif proposé présente plusieurs difficultés de mises en oeuvre dont certaines sont porteuses de risques sérieux pour les finances régionales.

Trois difficultés doivent être relevées.

Premièrement, en l'état du texte, le volume du prêt consenti aux régions n'est pas négociable et résulte de l'application d'une formule de calcul au montant de l'encours du LDT. Or cela pourrait conduire les régions à recourir à des prêts plus importants que l'état de leurs besoins réels ce qui, compte tenu de l'écart entre le taux servi et le taux de marché, pourrait peser fortement sur l'équilibre de leurs sections de fonctionnement (remboursement des intérêts) et d'investissement (remboursement du capital).

Deuxièmement, l'éligibilité des dépenses d'investissement est déterminée en référence aux objectifs inscrits dans les schémas régionaux d'aménagement, de développement durable et d'égalité des territoires ( SRADDET ) qui, d'après les acteurs auditionnés, ne présentent pas un niveau de détail suffisant pour le permettre.

Troisièmement, la lisibilité du dispositif au plan budgétaire serait plus que réduite dans la mesure où la nomenclature comptable ne permettrait pas de retracer spécifiquement les ressources et les emplois du fonds . Dans ces conditions, les épargnants ne seraient pas mis en capacité de constater l'intérêt de leurs placements.

Pour l'ensemble de ces raisons, la commission des finances n'a pas adopté de texte de commission .

En conséquence, et en application du premier alinéa de l'article 42 de la Constitution, la discussion portera en séance sur le texte initial de la proposition de loi .

EXAMEN DES ARTICLES

ARTICLE 1er

Création du livret de développement des

territoires

. Le présent article prévoit d'introduire un nouveau livret d'épargne réglementée, dénommé « livret de développement des territoires ». Ses caractéristiques, reprenant partiellement celles du livret A, ont pour objectif d'assurer l'attractivité du produit pour l'épargnant : liquidité permanente, exonération fiscale et sociale des intérêts perçus et rémunération pouvant, au bout de cinq ans, dépasser le taux applicable au livret A.

L'encours ainsi collecté aurait vocation à être fléché, à 90 %, vers le financement des investissements des régions volontaires, sous la forme d'un prêt, en fonction d'une clé de répartition déterminée à partir du potentiel financier de chaque région.

En dépit de la mention de « fonds souverains régionaux » dans le titre de la proposition de loi, aucune structure ad hoc n'est réellement créée : l'allocation des fonds se ferait directement sur le budget de la région. Les conditions de leur rémunération seraient fixées entre la région et la banque, dans la limite de deux fois le taux du livret A.

Quatre difficultés principales sont relevées :

- le dispositif proposé souffre de plusieurs insuffisances, qui ne permettent pas de concilier les caractéristiques de liquidité promises à l'épargnant et l'utilisation obligatoire de l'encours ;

- son coût pour les finances publiques est potentiellement massif, compte tenu des incitations fiscales initiales et récurrentes qui lui sont assorties ;

- alors qu'aucune carence n'est actuellement observée dans l'accès des régions aux financements bancaires, le mécanisme se traduirait par l'introduction d'un nouveau mode d'emprunt structurellement plus cher que les conditions de marché ;

- le nouveau livret serait par ailleurs susceptible d'affecter le modèle historique du financement des politiques du logement social et de la ville.

Sous le bénéfice de ces observations, la commission des finances n'a pas adopté cet article.

I. LE DROIT EXISTANT : LE MODÈLE DE L'ÉPARGNE RÉGLEMENTÉE VISE À FLÉCHER L'UTILISATION DES ENCOURS VERS DES BESOINS DE FINANCEMENT PRIORITAIRES, PAR L'INTERMÉDIAIRE DE LA CAISSE DES DÉPÔTS ET CONSIGNATIONS

A. L'ÉPARGNE RÉGLEMENTÉE, UNE CATÉGORIE À PART DE PRODUIT DE TAUX

L'épargne réglementée désigne des produits aux caractéristiques spécifiques :

- pour l'épargnant , une disponibilité permanente, une rémunération adaptée et non soumise à l'impôt sur le revenu et aux prélèvements sociaux 1 ( * ) ainsi qu'une garantie par l'État des sommes déposées ;

- pour l'établissement de crédit , une centralisation partielle des encours collectés au fonds d'épargne de la Caisse des dépôts et consignations et un fléchage de l'utilisation des ressources conservées au bilan en faveur du financement de certaines activités.

Il existe essentiellement deux produits majeurs :

- le livret A , issu du livret de caisse d'épargne créé en 1818, qui constitue un des premiers produits d'épargne à grande échelle. Réservé à certains réseaux historiques 2 ( * ) , le livret A est distribuable dans l'ensemble des établissements bancaires depuis le 1 er janvier 2009 3 ( * ) (article L. 221-1 du code monétaire et financier) ;

- le livret de développement durable et solidaire (LDDS) , introduit par la loi du 8 juillet 1983 4 ( * ) sous l'appellation de compte pour le développement industriel (Codevi).

Les caractéristiques du livret de développement durable et solidaire sont, pour l'essentiel, calquées sur celles du livret A. Leur taux d'intérêt est fixé par voie réglementaire ; il est de 0,5 % depuis le 1 er février 2020.

Le tableau ci-après détaille les principales caractéristiques de ces deux livrets.

Principales caractéristiques des livrets d'épargne réglementée

|

Personnes concernées |

Plafond |

Encours fin 2019 |

Rémunération |

|

|

Livret A |

Personnes physiques mineures et majeures

|

22 950 euros (personnes physiques) 76 500 euros (personnes morales) |

278,2 milliards d'euros (personnes physiques) 20,3 milliards d'euros (personnes morales) |

0,5 % |

|

Livret de développement durable et solidaire |

Personnes physiques majeures |

12 000 euros |

111,9 milliards d'euros |

Source : commission des finances du Sénat

B. LES RESSOURCES DE L'ÉPARGNE RÉGLEMENTÉE, UN LEVIER DE FINANCEMENT DE POLITIQUES PUBLIQUES

L'utilisation des encours collectés sur ces deux produits d'épargne est encadrée par l'article L. 221-5 du code monétaire et financier.

1. La centralisation d'une partie de l'encours au fonds d'épargne de la Caisse des dépôts et consignations

Une partie des sommes collectées est centralisée au fonds d'épargne de la Caisse des dépôts et consignations afin d'assumer sa mission de financement du logement social et de la politique de la ville .

Pour assurer à tout moment les ressources nécessaires à l'activité de financement du fonds d'épargne, le cadre juridique prévoit deux ratios minimaux :

- d'une part, un rapport minimal de 125 % entre le montant des ressources centralisées au fonds d'épargne et le montant des prêts que ce dernier consent au logement social et à la politique de la ville ;

- d'autre part, un rapport minimal de 135 % de couverture des prêts servis - la somme des fonds propres et des dépôts centralisés devant représenter au moins 135 % de l'encours des prêts au bilan du fonds d'épargne.

Défini selon des modalités complexes 5 ( * ) , le taux de centralisation s'élevait à 59,5 % fin 2019 6 ( * ) . Les établissements de crédit perçoivent une rémunération en contrepartie de cette centralisation (article L. 221-6 du code monétaire et financier), fixée à 0,3 %.

2. Le fléchage de l'encours non centralisé

Les sommes non centralisées , conservées au bilan des établissements bancaires, font l'objet de critères d'utilisation, ou « fléchage » , spécifiques introduits lors de l'ouverture à la concurrence du livret A.

Il résulte de l'article L. 221-5 du code monétaire et financier un triple fléchage des ressources non centralisées , à destination :

- des petites et moyennes entreprises (PME), à hauteur de 80 % de l'encours non centralisé ;

- des projets contribuant à la transition énergétique ou à la réduction de l'empreinte climatique , à hauteur de 10 % de l'encours non centralisé ;

- des personnes morales de l'économie sociale et solidaire , à hauteur de 5 % de l'encours non centralisé.

Pour apprécier le respect de ces critères, les établissements distribuant le livret A ou le livret de développement durable et solidaire sont soumis à deux obligations complémentaires prévues à l'article L. 221-5 du code monétaire et financier :

- la publication annuelle d'un rapport présentant l'emploi des ressources collectées au titre de ces deux livrets et non centralisées, avant le 31 mars de chaque année ;

- la transmission trimestrielle au ministre chargé de l'économie d'une information écrite sur les concours financiers accordés à l'aide de ces ressources .

Sur la base de ces informations, il revient à l'observatoire de l'épargne réglementée 7 ( * ) , au titre de ses missions de suivi de la généralisation de la distribution du livret A prévue à l'article L. 221-9 du code monétaire et financier, de veiller au respect de ces obligations d'emploi 8 ( * ) .

II. LE DISPOSITIF PROPOSÉ : LA CRÉATION D'UN NOUVEAU LIVRET D'ÉPARGNE RÉGLEMENTÉE, LE LIVRET DE DÉVELOPPEMENT DES TERRITOIRES, AFIN DE FINANCER EN PRIORITÉ L'EMPRUNT DES RÉGIONS

Le présent article crée un nouveau livret d'épargne réglementée , dénommé « livret de développement des territoires ».

À cet effet, il complète le chapitre I er du titre II du livre II du code monétaire et financier, relatif aux produits d'épargne générale à régime fiscal spécifique, en ajoutant, après la section 1 consacrée au livret A, une section 1 bis prévoyant le régime et les caractéristiques du nouveau livret de développement des territoires.

A. LES CONDITIONS DE DÉTENTION ET DE RÉMUNÉRATION

Le nouvel article L. 221-9 du code monétaire et financier précise les conditions d'ouverture d'un livret de développement des territoires, par analogie avec le livret A, à savoir :

- il pourrait être ouvert par des personnes physiques 9 ( * ) , des associations ainsi que des organismes d'habitations à loyer modéré et des syndicats de propriétaires ;

- il pourrait être proposé par tout établissement de crédit habilité à recevoir du public des fonds à vue s'engageant à cet effet par convention avec l'État.

Toutefois, deux différences majeures doivent être relevées par rapport au livret A - et, plus généralement, aux autres types de produits d'épargne réglementée :

- aucun plafond des sommes déposées n'est prévu ;

- la pluri-détention n'est pas interdite .

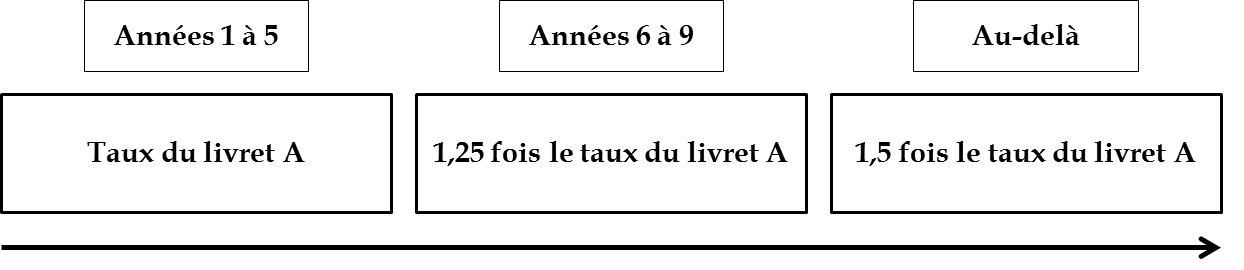

Les conditions de rémunération font l'objet du nouvel article L. 221-11 du code monétaire et financier, par référence au taux servi pour le livret A . Comme l'illustre le graphique ci-après, la rémunération versée serait la suivante :

- jusqu'à la fin de la cinquième année civile suivant celle au cours de laquelle le versement a été effectué, le dépôt est rémunéré au taux applicable pour le livret A ;

- au-delà, une majoration est prévue , correspondant à 1,25 fois le taux du livret A de la sixième à la neuvième année, puis à 1,5 fois le taux du livret A à compter de la dixième année.

Conditions de rémunération

proposées

pour le « livret de développement des

territoires »

Source : commission des finances du Sénat

À l'instar des autres produits d'épargne réglementée, le livret de développement des territoires se caractérise par une liquidité permanente et une exonération fiscale et sociale des intérêts perçus .

Deux différences par rapport aux autres produits d'épargne réglementée doivent toutefois être soulignées :

- la première résulte d'une dérogation explicitement prévue , au terme de laquelle les établissements gestionnaires pourraient librement décider de proposer une rémunération supérieure à celle décrite précédemment. Au-delà des interrogations pratiques sur l'opportunité, pour un établissement de crédit, de faire un tel choix, cette faculté déroge au principe prévu à l'article L. 221-35 du code monétaire et financier. En application de cet article, un établissement de crédit ne peut pas verser une rémunération supérieure à celle prévue par le ministre chargé de l'économie. Ce principe se justifie en particulier car les intérêts perçus font l'objet d'une exonération fiscale ;

- la seconde découle d'une omission du dispositif, qui ne précise pas que les sommes déposées sur le livret de développement des territoires font l'objet d'une garantie par l'État.

B. LES CONDITIONS D'EMPLOI DES RESSOURCES COLLECTÉES

Comme pour les principaux produits d'épargne réglementée, les ressources collectées font l'objet de conditions d'emploi .

C'est l'objet du nouvel article L. 221-10 du code monétaire et financier . Ce nouvel article prévoit que chaque établissement distribue au moins 90 % des ressources qu'il collecte annuellement sur les livrets de développement des territoires entre les fonds souverains régionaux mentionnés par le nouvel article L. 4332-2 du code général des collectivités territoriales, introduit par l'article 4 de la présente proposition de loi.

La part allouée à chacune des régions volontaires serait déterminée chaque année par arrêté conjoint du ministre chargé de l'économie et du ministre chargé des collectivités territoriales, en fonction d'un indice synthétique représentant le potentiel financier de la collectivité.

Deux éléments d'analyse peuvent être apportés :

- premièrement, les fonds souverains régionaux étant dépourvus de la personnalité morale, les ressources seraient allouées directement au budget des régions qui en auraient fait la demande ;

- deuxièmement, les conditions de cette allocation , détaillées au nouvel article L. 221-12 du code monétaire, prendraient la forme d'un prêt à la région , selon un taux déterminé avec l'établissement de crédit, dans la limite maximale du double du taux du livret A.

De fait, contrairement à la centralisation partielle opérée pour les livrets A, LDDS et livrets d'épargne populaire, le dispositif envisage un prêt direct aux régions volontaires . Aucune structure tierce n'intervient pour mutualiser la collecte et l'emploi des ressources selon le fléchage envisagé.

Par ailleurs, la part des ressources non distribuées aux régions, correspond au minimum à 10 % du total de l'encours, devraient être consacrées à des prêts destinés à financer des opérations d'investissement réalisées par des collectivités territoriales ou leurs groupements. Pour apprécier le respect de cette obligation d'emploi, les établissements de crédit devraient transmettre aux ministres chargés de l'économie et des collectivités territoriales, chaque année, une information écrite sur les concours financiers accordés.

*

Sur le modèle des dispositions applicables aux produits d'épargne réglementée, les opérations relatives au livret de développement des territoires sont soumises au contrôle sur pièces et sur place de l'inspection générale des finances ( nouvel article L. 221-12-1 du code monétaire et financier ).

Il est renvoyé à un décret en Conseil d'État le soin de préciser les conditions d'application de ces dispositions ( nouvel article L. 221-12-2 du code monétaire et financier ).

III. LA POSITION DE LA COMMISSION DES FINANCES : UNE INTENTION LOUABLE, MAIS UN MÉCANISME COÛTEUX ET DONT LA PLUS-VALUE PEUT ÊTRE MISE EN DOUTE

En envisageant la création d'un nouveau livret d'épargne réglementée, la présente proposition de loi entend contribuer à la réflexion sur la mobilisation de l'épargne financière des ménages, portée à la hausse en raison de la crise sanitaire, pour laquelle la commission des finances a récemment organisé une table-ronde 10 ( * ) .

Selon la Banque de France, 110 milliards d'euros ont été épargnés par les Français en 2020 , ce qui peut s'expliquer à la fois par la réduction de la consommation résultant des mesures de restriction mises en place pour contenir la propagation de l'épidémie et par la constitution d'une épargne de précaution. Une partie de cette épargne s'est dirigée vers les deux principaux livrets d'épargne réglementée que sont le livret A et le LDDS, dont l'encours a cru de 42,3 milliards d'euros en 2020.

Le présent article propose ainsi de créer un livret de développement des territoires, dont l'encours collecté aurait vocation à financer les régions au travers d'un mécanisme d'endettement classique .

A. UN MÉCANISME COÛTEUX ET INOPÉRANT EN L'ÉTAT

À titre préalable, l'opportunité du dispositif doit être analysée à l'aune du coût qu'il ferait supporter aux finances publiques .

Ce coût, non négligeable, résulte de la combinaison de plusieurs facteurs .

De façon initiale, l'exonération fiscale et sociale des retraits opérés en 2022 sur d'autres produits d'épargne en vue d'effectuer des versements sur un livret de développement des territoires, proposée à l'article 3 de la présente proposition de loi, introduit une possibilité d'optimisation fiscale. Concrètement, il serait possible, pour un épargnant, d'opérer un retrait intégral des sommes placées dans son contrat d'assurance-vie pour les verser sur un livret de développement des territoires et, sous réserve de les maintenir pendant cinq ans, de bénéficier d'une exonération totale de tous les prélèvements fiscaux et sociaux initialement dus . Pour mémoire, l'encours des contrats d'assurance-vie s'élevait à 1 760 milliards d'euros fin septembre 2020.

Outre cette perte ponctuelle mais potentiellement massive de recettes, vient s'ajouter le coût récurrent résultant de l'introduction d'un nouveau livret d'épargne réglementée défiscalisé et désocialisé , sans plafond et proposant à moyen terme une rémunération supérieure à celle du livret A.

Au total, comme le souligne la direction générale du Trésor, « le dispositif dans son ensemble aurait un coût prohibitif pour les finances publiques » 11 ( * ) .

Par ailleurs, comme les auditions l'ont souligné, le dispositif tel qu'il est proposé par le présent article pâtit de faiblesses structurelles qui en empêchent la mise en oeuvre pratique.

En l'état de la rédaction, 90 % des sommes collectées seraient automatiquement et directement prêtées aux régions volontaires pour qu'elles les utilisent afin de financer des projets d'investissement. Le mécanisme peut donc être analysé comme un fléchage de l'encours au service de l'endettement des régions.

À la différence du mécanisme de centralisation au fonds d'épargne de la Caisse des dépôts et consignations et des ratios qui encadrent son fonctionnement, aucune structure tierce n'intervient donc pour assurer l'allocation , ce qui ne permet ni de mutualiser les risques, ni d'assurer la liquidité permanente du produit . Or, le dispositif ne prévoit pas , comme pour les autres livrets d'épargne réglementée, de garantie des encours collectés par l'État. Les banques devraient donc contribuer au titre du fonds de garantie des dépôts et de résolution , jusqu'à 0,8 % du total de l'encours , ce qui viendrait mécaniquement renchérir le coût de la ressource .

En l'absence de ces garde-fous et sans même envisager les conditions de rémunération des banques 12 ( * ) , l'architecture proposée apparaît fragile : les banques devraient concomitamment distribuer 90 % des sommes collectées pour soutenir les financements de long terme des régions et assurer la liquidité permanente du produit.

B. UN MÉCANISME POTENTIELLEMENT RISQUÉ, DONT L'OBJECTIF MÊME PEUT ÊTRE MIS EN DOUTE

Compléter le dispositif pour répondre aux difficultés identifiées ne serait pas une tâche aisée compte tenu des règles encadrant la recevabilité financière des initiatives parlementaires. En effet, la mise en place ou la mobilisation d'une structure tierce se traduirait par la création ou l'aggravation d'une charge publique. Il en serait de même de l'introduction d'une garantie de l'État pour les sommes déposées sur le nouveau livret de développement des territoires - laquelle ne pourrait, de surcroît, être prévue que par une loi de finances 13 ( * ) .

Au-delà de ces contraintes, le rapporteur a écarté cette voie en considérant les risques potentiels du dispositif, pour une plus-value immédiate contestable.

Les caractéristiques du livret de développement des territoires telles qu'elles sont proposées par le présent article visent à assurer son attractivité pour l'épargnant, avec en particulier la perspective d'une rémunération majorée par rapport à celle du livret A. Or, si l'initiative prend appui sur le contexte actuel d' augmentation de l'épargne des Français, cette dernière ne saurait être surestimée . Ainsi que l'a rappelé Olivier Mareuse, directeur des gestions des actifs et directeur des fonds d'épargne de la Caisse des dépôts et consignations, devant la commission des finances du Sénat le 17 février dernier, « ce surcroît d'épargne débouche sur une nouvelle épargne réglementée, [dont] environ 12 milliards [d'euros] sont centralisés à la Caisse des dépôts et consignations. Ce gain de 12 milliards est exceptionnel mais peut être relativisé. En effet cela représente seulement 4 % de l'encours et n'entraîne donc pas un bouleversement de la taille du bilan des fonds d'épargne » 14 ( * ) .

En d'autres termes, ce surcroît d'épargne ne saurait, en soi, suffire : l'objectif est aussi d'attraire vers le nouveau livret une partie des sommes actuellement collectées sur les livrets d'épargne réglementée préexistants.

Le risque potentiel de bouleversement des capacités de financement des politiques du logement social et de la ville ne saurait donc être écarté . En l'état, il ne fait l'objet d'aucune évaluation préalable.

Or, en regard, la plus-value du fléchage de l'encours proposée par le présent article est difficile à saisir . Toutes les auditions ont en effet confirmé ce point : il n'y a pas de carence dans l'accès des régions et, plus globalement, des collectivités territoriales, au financement bancaire .

En outre, tel qu'il est conçu, le dispositif conduirait les régions à emprunter par le biais du canal de financement proposé à un taux supérieur aux conditions de marché constatées en 2020 pour l'ensemble des collectivités locales - à savoir 1 % contre 0,58 % 15 ( * ) .

Certes, ces conditions de financement sont exceptionnellement basses et bénéficient des facilités mises en place par la Banque centrale européenne en réponse à la crise sanitaire.

Pour autant, le coût élevé de la ressource est assuré de façon structurelle par le dispositif en lui-même , en ce qu'il prévoit que le taux des sommes prêtées aux régions peut atteindre jusqu'à deux fois la rémunération du livret A.

Surtout, les régions feraient face à une évolution annuelle de leur coût de financement via les ressources allouées au titre du livret de développement des territoires. En effet, il ressort de la rédaction proposée par le présent article que 90 % de la collecte annuelle est distribuée aux régions volontaires, lesquelles doivent ensuite les rembourser au taux conclu avec la banque, dans la limite du double du taux du livret A applicable cette année-là.

Autrement dit, en cas de remontée ultérieure des taux d'intérêt, le taux de l'emprunt souscrit par les régions remonterait mécaniquement et immédiatement . Cette incertitude sur l'évolution du coût de financement correspond mal à l'objectif de financement d'investissements de long terme.

Toutes ces raisons expliquent sans nul doute l'absence d'appétence constatée de la part de l'ensemble des acteurs entendus par le rapporteur pour l'outil de financement proposé par le présent article.

C. D'AUTRES SOLUTIONS SONT À PRIVILÉGIER POUR MOBILISER L'ÉPARGNE SUPPLÉMENTAIRE DES FRANÇAIS

Les objectifs poursuivis par l'auteure de la proposition de loi, en particulier le financement des investissements locaux requis en matière de transition écologique, figurent déjà parmi les nouvelles priorités mises en oeuvre en 2020 par le fonds d'épargne de la Caisse des dépôts et consignations.

C'est précisément le sens des indications fournies par Olivier Mareuse lors de l'audition du 17 février dernier : « au cours de l'année 2020, nous avons reçu de nouvelles autorisations du ministre de l'économie et de finances pour développer et renouveler nos offres de prêts, [...] au profit, notamment, de la transition écologique et énergétique et du secteur public local . Toute une gamme de nouveaux prêts a été mise en place à partir de septembre 2020 [...] avec une tarification améliorée, plus compétitive, des conditions d'éligibilité de certains prêts, et plus généralement des modalités assouplies et simplifiées. Ces nouvelles offres de prêts vers le secteur public local, et spécialement sur la thématique de la transition énergétique, recouvrent une enveloppe de 12 milliards d'euros, désormais rendue disponible et dont la commercialisation a débuté via la Banque des territoires dans les dernières semaines de 2020 » 16 ( * ) .

Au-delà, un autre enjeu pour soutenir et accompagner la reprise tient au renforcement des fonds propres de nos entreprises , fortement mis à mal par les conséquences économiques de la crise sanitaire. Pour mémoire, la Banque de France estimait, dès l'automne dernier, qu'un apport en fonds propres de l'ordre de 50 milliards d'euros serait nécessaire pour retrouver le taux d'endettement pré-crise des sociétés non financières.

Des outils ad hoc sont en train d'être mis en place à l'échelle nationale avec les prêts participatifs et les obligations « Relance ». En complément, une partie de l'épargne pourrait efficacement être drainée à l'échelle régionale dans de véritables « fonds souverains » ayant vocation à prendre des participations dans des entreprises, à l'instar du fonds récemment lancé en région Auvergne-Rhône-Alpes.

Décision de la commission : la commission des finances n'a pas adopté le présent article.

ARTICLE 2

Disposition de coordination

Le présent article procède à une mesure de coordination à l'article L. 221-38 du code monétaire et financier.

Par cohérence avec l'absence d'interdiction de la pluri-détention du livret de développement des territoires, les établissements de crédit ne seraient pas tenus de vérifier, préalablement à l'ouverture d'un tel livret, que la personne n'en détient pas déjà un dans un autre établissement.

Décision de la commission : la commission des finances n'a pas adopté le présent article.

ARTICLE 3

Incitation fiscale aux versements opérés en

2022

sur le livret de développement des territoires

Le présent article vise à inciter les épargnants à procéder à des versements sur un livret de développement des territoires en 2022, à savoir l'année d'entrée en vigueur prévue à l'article 6 de la présente proposition de loi.

À cet effet, les retraits sur les produits d'épargne effectués en 2022 bénéficieraient d'une exonération de prélèvements fiscaux et sociaux dès lors qu'ils sont versés sur un livret de développement des territoires et qu'ils y sont maintenus au moins cinq ans, à savoir jusqu'au 31 décembre 2027 inclus.

En cas de retrait avant le 1 er janvier 2028, les prélèvements fiscaux et sociaux qui auraient dû être appliqués lors du retrait initial seraient dus.

*

Outre que les modalités proposées, renvoyant en particulier à un décret en Conseil d'État, rendent peu probables une distribution effective du livret de développement des territoires dès le début de l'année 2022, un tel dispositif se traduirait par un coût potentiellement très élevé pour les finances publiques.

Décision de la commission : la commission des finances n'a pas adopté le présent article.

ARTICLE 4

Institution au profit des régions et des

collectivités territoriales à statut particulier d'un nouvel

instrument de financement auprès des établissements de

crédit appelé « fonds souverain

régional »

Le présent article prévoit l'institution d'un « fonds souverain régional » non doté de la personnalité morale et géré par chaque région et collectivité territoriale à statut particulier qui exerce les compétences dévolues aux régions.

L'objet de ce fonds est à la fois de coordonner les interventions financières des collectivités publiques situées dans le ressort territorial de la région mais, également, d'assurer le financement de certaines dépenses d'investissement en faveur de l'équilibre et de l'égalité des territoires, de l'implantation des différentes infrastructures d'intérêt régional, du désenclavement des territoires ruraux, de l'habitat, de la gestion économe de l'espace, de l'intermodalité, de la logistique et du développement des transports de personnes et de marchandises, de la maîtrise et de la valorisation de l'énergie, de la lutte contre le changement climatique et la pollution de l'air, de la protection et de la restauration de la biodiversité, de la prévention et de la gestion des déchets, du développement des usages numériques.

Les ressources du fonds seraient constituées des montants versés par les collectivités publiques pour le financement des opérations mentionnées ci-avant et par une fraction de l'encours du livret de développement territorial institué par l'article 1 er de la présente proposition de loi, prêtée par les banques à un taux ne pouvant excéder le double de celui du livret A.

Le nom de « fonds souverains régionaux » donné au dispositif proposé est source de confusion. En réalité, le présent article se borne à introduire un nouveau produit d'emprunt bancaire au profit des régions.

Celui-ci pose toutefois de sérieuses difficultés.

D'abord, en l'absence de carence constatée dans le financement des régions, la nécessité de légiférer peut être mise en doute.

Ensuite, les caractéristiques du produit le rendent :

- peu attractif, dans la mesure où le taux servi sera structurellement supérieur à celui du marché ;

- risqué pour l'équilibre de la section de fonctionnement des collectivités locales concernées, puisque le volume d'emprunt n'est pas négociable, que le taux évoluera avec celui du livret A et que son niveau, supérieur au taux de marché, se traduira par un alourdissement de la charge des intérêts de la dette régionale.

Enfin, les modalités de fonctionnement du « fonds » apparaissent également problématiques puisqu'elles reposent sur des critères d'éligibilité de la dépense inadaptés et facteur d'illisibilité pour le budget régional.

Sous le bénéfice de ces observations, la commission des finances n'a pas adopté cet article.

I. LE DROIT EXISTANT : DES RÉGIONS ET

COLLECTIVITÉS TERRITORIALES À STATUT PARTICULIER QUI

REPRÉSENTENT 16,5 % DE L'INVESTISSEMENT PUBLIC LOCAL ET NE

TÉMOIGNENT PAS DE DIFFICULTÉS DE FINANCEMENT

A. POUR L'EXERCICE DE LEURS COMPÉTENCES ET SOUVENT EN COORDINATION AVEC LES AUTRES COLLECTIVITÉS LOCALES, LES RÉGIONS ONT ENGAGÉ DES DÉPENSES D'INVESTISSEMENT ÉGALES À 11,2 MILLIARDS D'EUROS EN 2019

1. Les régions représentent 16,5 % de l'investissement public local

Pour l'exercice de leurs compétences 17 ( * ) , les régions et les collectivités territoriales à statut particulier engagent des dépenses d'investissement qui :

- entrainent une modification de la consistance ou de la valeur de leur patrimoine (dépenses d'équipement) ;

- entrainent une modification de la consistance ou de la valeur du patrimoine d'un tiers tout en générant un « potentiel de service » au profit des administrés de la collectivité publique financeur 18 ( * ) (subventions d'équipement versées) ;

- couvrent le remboursement en capital des emprunts contractés.

Les dépenses et subventions d'équipement peuvent correspondre à l'achat de matériel durable, la construction ou l'aménagement de bâtiments, la réalisation de travaux d'infrastructure et l'acquisition de titre de participations ou d'autres titres immobilisés.

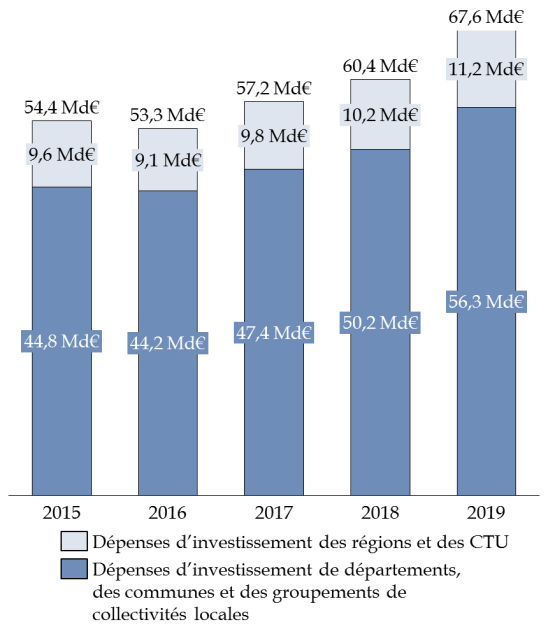

En 2019, d'après l'Observatoire des finances et de la

gestion publique locale,

les dépenses d'investissement des

régions, hors remboursements d'emprunt, s'élevaient à

11,2 milliards d'euros

soit 16,5 % de l'investissement

local.

Évolution des dépenses

d'investissements

locales depuis 2013

Source : commission des finances du Sénat à partir des données de l'Observatoire des finances et de la gestion publique locales

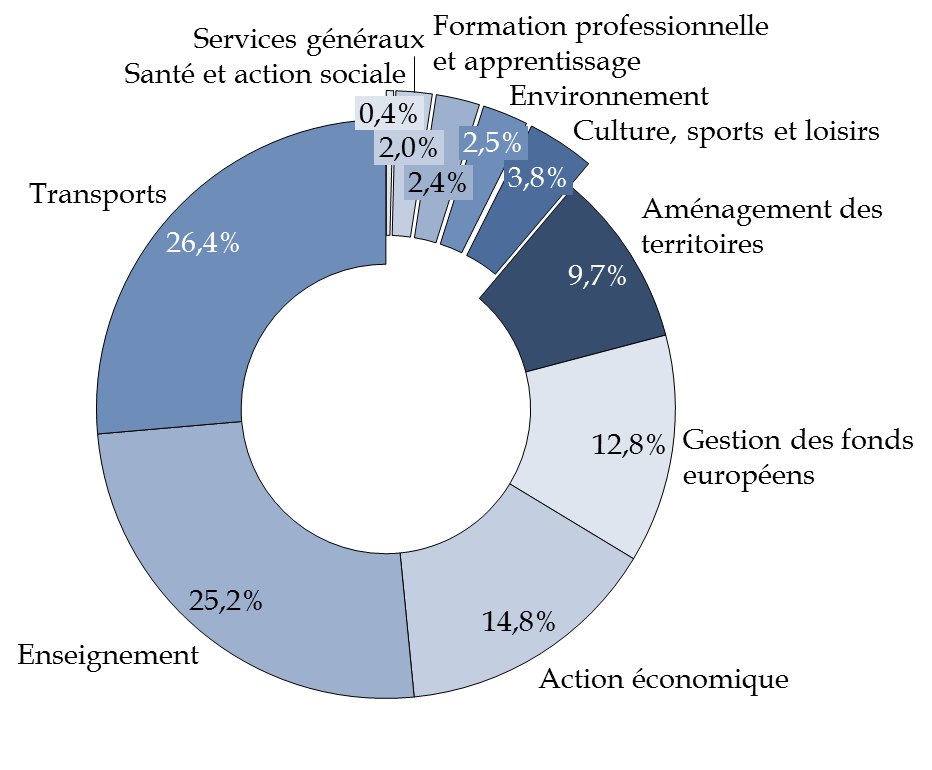

Les secteurs des transports et de l'enseignement représentent plus de la moitié des dépenses d'investissement des régions et collectivités territoriales uniques en 2019.

Ventilation des dépenses d'investissement des régions en 2019

Source : commission des finances du Sénat à partir des données de l'Observatoire des finances et de la gestion publique locales

2. Les régions jouent un rôle dans la planification, le financement et la réalisation des investissements publics

Le présent article propose de confier aux régions et aux collectivités à statut particulier un rôle de coordination des interventions financières des autres collectivités locales dans un certain nombre de domaine via le mécanisme de « fonds souverain régional » .

Le rapporteur estime utile, dans ce contexte, de préciser dans quelle mesure la région dispose de moyens lui permettant, en l'état du droit, d'exercer cette fonction.

En effet, en lien avec les autres collectivités locales, la région participe à :

- organiser la répartition des compétences dans l'exercice desquelles des dépenses d'investissement sont engagées (a) ;

- rationaliser et coordonner les interventions financières des collectivités publiques (b) ;

- maitriser ou cofinancer la réalisation des investissements publics (c).

a) Participer à organiser la répartition de compétences qui peuvent être exclusives, partagées ou requérir le concours de plusieurs collectivités locales pour assurer leur mise en oeuvre

Tout en maintenant la clause de compétence générale des communes, la loi n°2015-991 du 7 août 2015 portant nouvelle organisation territoriale de la République (NOTRé) a rationalisé la répartition des compétences entre collectivités locales en retenant le principe d'une attribution par la loi de compétences exclusives à chaque catégorie de collectivités locales 19 ( * ) .

Si certaines compétences sont ainsi exclusives en vertu de la loi, l'article L.1111-4 du CGCT dispose que d'autres sont partagées entre les différentes catégories de collectivités locales et peuvent, dès lors, être exercées par chacune d'entre elles lorsqu'un intérêt local le justifie.

Il s'agit, en l'espèce, de la promotion de l'égalité entre les femmes et les hommes, la culture, le sport, le tourisme, la promotion des langues régionales et de l'éducation populaire.

Enfin, le I de l'article L.1111-9 du CGCT prévoit que certaines compétences ne sont ni exclusives ni partagées mais « nécessitent [pour leur exercice] le concours de plusieurs collectivités » dont l'action est coordonnée par une collectivité chef de file identifiée.

À cet égard, le II de l'article L.1111-9 du CGCT indique que l a région est chef de file pour les opérations relatives à l'aménagement du territoire, à la protection de la biodiversité, au climat, à la qualité de l'air et à l'énergie, à la politique de la jeunesse, à la mobilité, l'intermodalité, la complémentarité entre les modes de transports, l'aménagement des gares et au soutien à l'enseignement supérieur et à la recherche.

Dans ce contexte caractérisé par une potentielle complexité et un risque de rigidité, les régions participent à organiser la répartition des compétences entre les différentes catégories de collectivités locales , notamment :

- en déléguant ou en recevant délégation , le cas échéant, d'une compétence au profit ou de la part d'une collectivité locale relevant d'une autre catégorie ;

- en présentant un projet d'organisation des modalités communes d'action des collectivités locales en conférence territoriale de l'action publique (CTAP) s'agissant des compétences dont elle est chef de file.

b) La rationalisation et la coordination des interventions financières

Les régions participent, également, à favoriser un choix coordonné et rationnalisé des investissements publics à réaliser en participant à l'élaboration de certaines normes d'intervention ou de certains documents de planification.

En premier lieu, certaines régions 20 ( * ) élaborent un schéma régional d'aménagement, de développement durable et d'égalité des territoires (SRADDET) en concertation avec les départements et les EPCI à fiscalité propre afin de définir « les objectifs de moyen et long termes sur le territoire de la région en matière d'équilibre et d'égalité des territoires, d'implantation des différentes infrastructures d'intérêt régional, de désenclavement des territoires ruraux, d'habitat, de gestion économe de l'espace, d'intermodalité, de logistique et de développement des transports de personnes et de marchandises, de maîtrise et de valorisation de l'énergie, de lutte contre le changement climatique, de pollution de l'air, de protection et de restauration de la biodiversité, de prévention et de gestion des déchets » . 21 ( * )

Après avoir été approuvés par les préfets, ces schémas présentent une dimension normative pour les collectivités du bloc communal puisque certains documents d'urbanisme (plan local d'urbanisme, par exemple) doivent lui être compatibles.

Néanmoins, il convient de relever que les SRADDET constituent, essentiellement, des documents de planification stratégique et n'engagent pas les collectivités locales quant à la nature des investissements qu'elles doivent réalise r. Tout au plus, s'agissant de la région, ces schémas traduisent une intention de nature politique.

En deuxième lieu, les régions - qui « coordonn [ent ...] les actions de développement économique » 22 ( * ) des autres collectivités locales sur leur territoire - élaborent un schéma Régional de Développement Économique, d'Innovation et d'Internationalisation (SRDEII) qui présente « les orientations en matière d'aides aux entreprises, de soutien à l'internationalisation et d'aides à l'investissement immobilier et à l'innovation des entreprises, ainsi que les orientations relatives à l'attractivité du territoire régional [et qui] définit les orientations en matière de développement de l'économie sociale et solidaire, en s'appuyant notamment sur les propositions formulées au cours des conférences régionales de l'économie sociale et solidaire. Il définit également les orientations en matière de développement de l'économie circulaire, notamment en matière d'écologie industrielle et territoriale » 23 ( * ) .

Ces schémas participent directement à orienter les investissements régionaux dans la mesure où, par exemple, les prises de participation au capital de sociétés commerciales ne peuvent être opérées que pour leur mise en oeuvre 24 ( * ) .

|

Les modalités de prise de participation

Les régions et les collectivités territoriales à statut particulier peuvent prendre des participations au capital de certaines entreprises. Cette opération correspond à une dépense d'investissement qui se traduit par la détention d'une contrepartie inscrite à l'actif de la collectivité locale. Ces interventions en capital peuvent être opérées directement ou indirectement par l'intermédiaire de société d'investissement. L'intervention directe des régions et des CTU au capital des entreprises En application du 8° bis de l'article 4211-1 du code général des collectivités territoriales, les régions peuvent prendre des participations « au capital des sociétés commerciales » autres que les sociétés de capital-investissement, de financement interrégional ou régional, d'économie mixte ou dont l'objet est d'accélérer les transferts de technologies. Plusieurs conditions encadrent cette faculté : - les prises de participation doivent s'inscrire dans la mise en oeuvre du schéma Régional de Développement Économique d'Innovation et d'Internationalisation (SRDEII) ; - l'entreprise doit exercer tout ou partie de son activité sur le territoire régional ; - le montant de la prise de participation au capital d'une société commerciale par une région ne peut excéder 1 % de ses recettes réelles de fonctionnement ; - le montant total des prises de participation d'une région au capital de sociétés commerciales ne peut excéder 5 % de ses recettes réelles de fonctionnement ; - la part du capital d'une société commerciale détenue par des régions ne peut excéder 33% ; - la part du capital d'une société commerciale détenue par des personnes publiques ne peut excéder 50 %. Par ailleurs, en fonction du chiffre d'affaires de la société commerciale, du niveau de ses effectifs ou du montant de la participation envisagée, l'opération peut être soumise à titre obligatoire à l'avis de la Commission des participations et des transferts. L'intervention intermédiée des régions et des CTU au capital des entreprises En application de l'article L.4211-1 du code général des collectivités territoriales, la région peut participer de manière intermédiée au capital d'entreprises par deux voies que sont : - la participation au capital de sociétés de capital-investissement, de sociétés de financements interrégionales ou régionales, de sociétés d'économie mixte ou ayant pour objet l'accélération des transferts de technologies ; - la participation à un fonds commun de placement à risques (FCPR). Il doit être relevé que la participation d'une personne publique à un fonds d'investissement est encadrée au niveau européen au titre du régime des aides d'État. Pour ne pas risquer la qualification d'aides d'État la participation publique à un fonds d'investissement doit satisfaire trois conditions : - des investisseurs privés et publics doivent conjointement participer à l'opération ; - la participation est effectuée dans les mêmes conditions par les personnes privées et publiques en particulier s'agissant du partage des risques et des conditions de rémunération ; - la participation privée doit s'élever au minimum à 30 %. Source : commission des finances du Sénat |

En troisième lieu et à l'exception des aides en matière d'investissement immobilier, les régions disposent d'une compétence exclusive en matière d'aides aux entreprises .

Les autres collectivités locales ne peuvent intervenir - par l'octroi de subventions d'investissement, le cas échéant - qu'en complément de la région et dans le cadre d'une convention formée avec celle-ci 25 ( * ) .

En quatrième lieu, les régions signent avec l'État des contrats de plan État-Région (CPER) qui constituent un engagement pluriannuel pour le financement de projet d'investissements structurants. Les autres collectivités locales intéressées peuvent participer au financement de ces projets négociés entre l'État et les régions.

Enfin, les régions élaborent des plans pluriannuels d'investissement (PPI) qui retracent et déclinent les réalisations ou les besoins constatés sur la période de programmation et permettent de suivre l'effort financier consenti.

c) La maitrise et le cofinancement des investissements publics par la région

À l'exclusion des situations où elle a délégué sa compétence, la participation d'une région à une opération d'investissement peut se distinguer en deux catégories :

- celle où la région intervient pour l'exercice d'une compétence exclusive ou d'une compétence où elle est désignée comme chef de file aux termes des dispositions du II de l'article L.1111-9 du code général des collectivités territoriales ;

- celle où la région intervient pour l'exercice d'une compétence partagée ou dont « l'exercice nécessite le concours de plusieurs collectivités territoriales » sans qu'elle soit désignée chef de file.

Dans les domaines où elle est définie comme collectivité chef de file aux termes des dispositions de l'article L.1111-9 du CGCT, la région exerce - sauf délégation - les fonctions de maitre d'ouvrage des opérations d'investissement.

Les communes peuvent participer au financement de l'opération d'investissement sans que le montant de cette intervention ne soit limité par un plafond ou un plancher, dès lors qu'un intérêt local le justifie. Les départements peuvent, également contribuer au financement de ces opérations à la condition qu'elle s'inscrive dans le cadre d'un CPER ou qu'elle soit prévue par une convention territoriale d'exercice concertée d'une compétence.

Dans les domaines où elle exerce une compétence partagée ou sans être désignée chef de file 26 ( * ) la région n'est pas tenue d'exercer les fonctions de maitre d'ouvrage et peut participer au financement de l'opération dans la mesure où un département ne contribue pas par ailleurs.

Lorsqu'une opération d'investissement est cofinancée par plusieurs collectivités locales, la maitrise d'oeuvre privée ne reçoit, en principe, de paiements que de la seule maitrise d'ouvrage.

En effet, les autres financeurs versent à la maitrise d'ouvrage des subventions d'équipement.

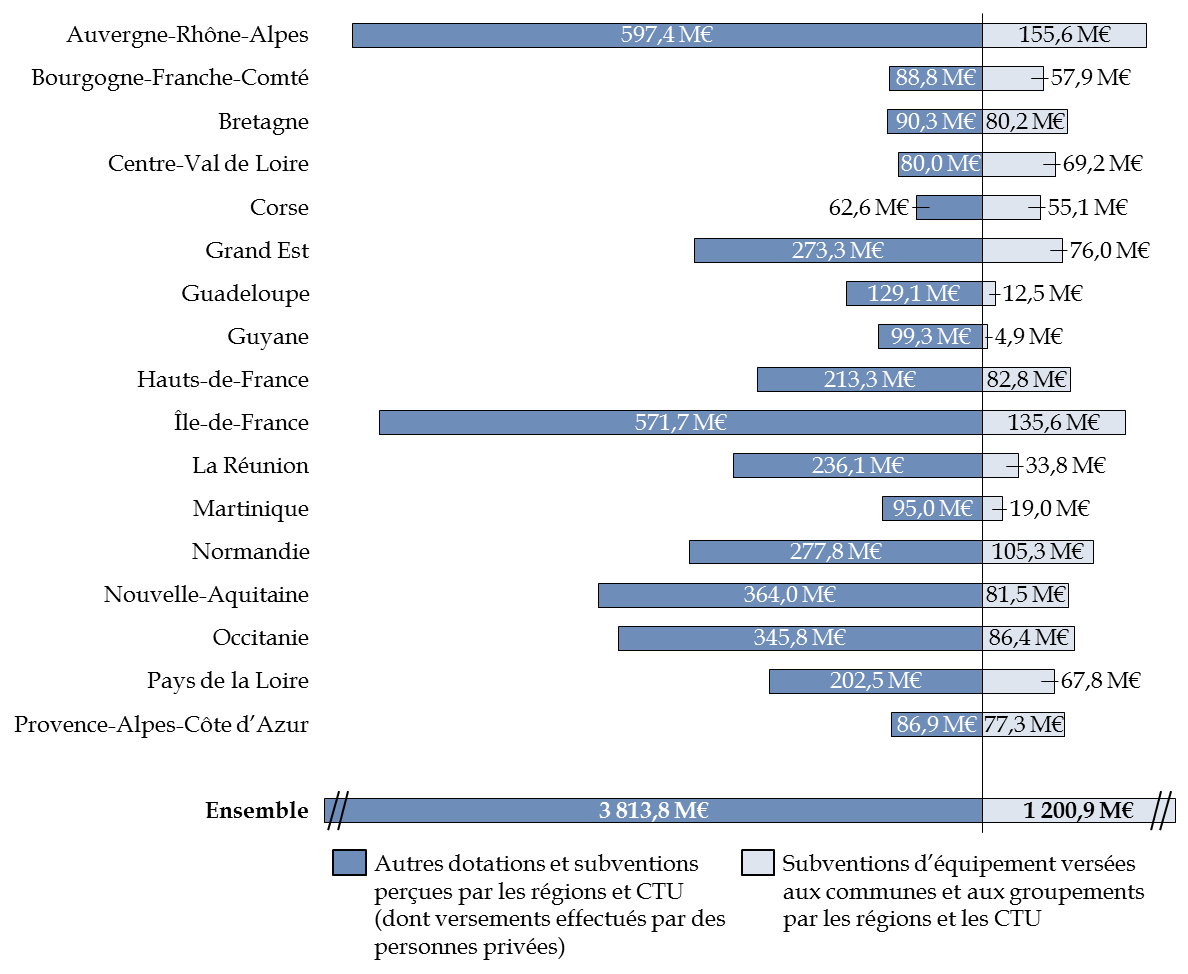

En 2019, d'après les données de l'Observatoire des finances et de la gestion publique locales, les régions et les CTU avaient versé 1,2 milliard d'euros de subventions d'investissement au profit de communes ou de groupements de communes.

Dans le même temps, elles avaient perçu 3,9 milliards d'euros de dotations et subventions de la part de collectivités publiques et de personnes privées .

Subventions d'investissement perçues et

versées

par les régions en 2019

Source : commission des finances du Sénat à partir des données de l'Observatoire des finances et de la gestion publique locales

B. LES CONDITIONS D'EMPRUNT DES RÉGIONS SONT ACTUELLEMENT FAVORABLES

Le financement des dépenses d'investissement

repose sur la mobilisation de recettes versées à la section

d'investissement

et qui

se constituent :

- des emprunts ;

- des subventions ;

- des autres ressources propres ;

- de recettes d'ordre d'investissement 27 ( * ) .

Le présent article introduisant un nouveau mécanisme d'emprunt au profit des régions, le rapporteur estime utile de rappeler les caractéristiques essentielles de ce mode de financement et le contexte qui le caractérise actuellement.

1. Caractéristiques juridiques et comptables de l'emprunt

En application des dispositions de l'article L.4333-1 du code général des collectivités territoriales, les régions peuvent recourir à l'emprunt sur décision de l'assemblée délibérante ou du président du conseil régional si elle l'en a habilité.

Cette habilitation précise, le cas échéant, la durée et le champ de la délégation notamment s'agissant des caractéristiques essentielles de l'emprunt auquel il peut être souscrit.

Les ressources tirées de l'emprunt constituent des recettes d'investissement qui ne sont pas obligatoirement affectées à une dépense d'investissement déterminée.

Les dépenses engagées pour le remboursement du capital de l'emprunt sont imputées en section d'investissement et ne peuvent être couvertes que par des ressources propres tandis que les dépenses engagées pour la couverture des frais financiers de l'emprunt - intérêts, notamment - sont imputées en section de fonctionnement.

Il en découle que le remboursement des intérêts d'un emprunt ne peut être couvert que par des recettes de fonctionnement et que le remboursement du capital d'un emprunt ne peut pas être assuré par le recours à un nouvel emprunt.

La nomenclature comptable M71 applicable aux régions identifie essentiellement trois types d'emprunts :

- les emprunts obligataires ;

- les emprunts auprès des établissements financiers ;

- les autres emprunts notamment souscrits auprès d'organismes d'assurances et de prêteurs divers.

2. Contexte du recours à l'emprunt pour les régions et les CTU

D'après les données transmises au rapporteur par

l'administration et établies sur la base du rapport de la

société Finance Active,

le montant moyen des emprunts

contractés par les régions en 2020

s'élève

à 178,6 millions d'euros contre

18,5 millions d'euros pour l'ensemble des collectivités

locales.

La durée moyenne des emprunts

s'élève à 19,6 années

pour les

régions soit légèrement moins que celle de l'ensemble

des

collectivités (20,1 années).

Les régions se distinguent par un recours plus important que les autres collectivités à l'emprunt obligataire puisque celui-ci représentait 44,5 % des emprunts levés en 2020 contre 31,4 % pour les autres collectivités locales.

En 2020, les régions ont levé 2 milliards d'euros d'emprunts obligataires soit la moitié du financement obligataire mis en oeuvre par les collectivités locales (4 milliards d'euros).

Il peut être relevé que la région Île-de-France représente à elle seule 20 % des emprunts obligataires opérés en 2020 par les collectivités locales.

Les taux moyens d'emprunt des régions sont faibles (0,58 %) quoique légèrement supérieurs à ceux servis, en moyenne, à l'ensemble des collectivités locales (0,56 %). Par ailleurs, 90 % des emprunts sont réalisés à taux fixe.

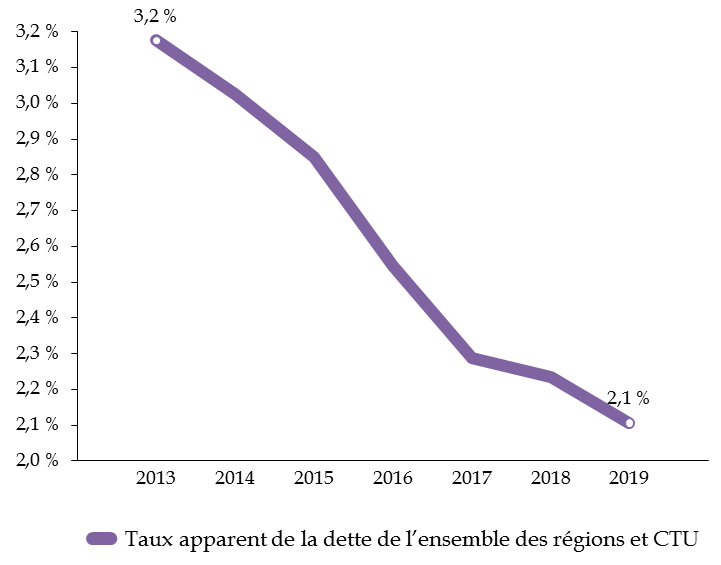

Évolution du taux apparent de la dette

régionale entre 2013 et 2019

Source : commission des finances du Sénat à partir des données de l'Observatoire des finances et de la gestion publique locales

Enfin, il peut être relevé que

si la

capacité de désendettement mesurée en année - qui

est constituée du rapport entre l'encours de dette et le montant de

l'épargne nette - des régions s'est dégradée

entre 2012 (5,17 années) et 2019 (6,13 années) le taux

apparent de la dette régionale a diminué sur la même

période, suivant en cela la tendance observée pour l'ensemble de

la dette publique.

II. LE DISPOSITIF PROPOSÉ : L'INSTITUTION D'UN MÉCANISME DE RECOURS À L'EMPRUNT BANCAIRE QUALIFIÉ DE « FONDS SOUVERAIN RÉGIONAL »

A. L'INSTITUTION D'UN « FONDS SOUVERAIN RÉGIONAL » NON DOTÉ DE LA PERSONNALITÉ MORALE ET PAR SUITE ASSIMILÉ À LA RÉGION ELLE-MÊME

L'alinéa 1 er du présent article introduit une nouvelle section intitulé « Fonds souverain régional » au chapitre II du titre III de quatrième partie du code général des collectivités territoriales (CGCT ) lequel traite des modalités particulières de financement des régions.

L'alinéa 4 prévoit qu'un fonds souverain régional est créé dans chaque région et collectivité territoriale à statut particulier exerçant les compétences d'une région (la Corse, la Guyane, la Martinique et Mayotte).

Toutefois, le fonds n'est pas doté de la personnalité morale et, en vertu de l'alinéa 5 du présent article sa gestion est assurée par la région ou la collectivité à statut particulier concernée.

B. UNE MISSION DE COORDINATION, DE FINANCEMENT ET DE MISE EN oeUVRE D'OPÉRATIONS FINANCIÈRES EN MATIÈRE D'INVESTISSEMENT LOCAL

1. Coordonner les interventions financières des collectivités publiques dans certains domaines d'investissement

L'alinéa 4 du présent article prévoit que le fonds est chargé de coordonner les interventions financières des collectivités publiques pour le financement d'opérations en matière :

- d'équilibre et d'égalité des territoires ;

- d'implantation des différentes infrastructures d'intérêt régional ;

- de désenclavement des territoires ruraux ;

- d'habitat ;

- de gestion économe de l'espace ;

- d'intermodalité ;

- de logistique et de développement des transports de personnes et de marchandises ;

- de maîtrise et valorisation de l'énergie ;

- de lutte contre le changement climatique ;

- de pollution de l'air ;

- de protection et de restauration de la biodiversité ;

- de prévention et de gestion des déchets ;

- de développement des usages numériques.

L'ensemble des matières visées à l'alinéa 4 correspondent à celles énumérées à l'article L 4251-1 du code général des collectivités territoriales qui définit les objectifs des schémas régionaux d'aménagement, de développement durable et d'égalité des territoires (SRADDET).

2. Financer certaines dépenses d'investissement

L'alinéa 8 du présent article prévoit que lorsqu'une opération d'investissement correspond aux objectifs définis dans le schéma régional d'aménagement, de développement durable et d'égalité des territoires (SRADDET), son financement peut être assuré de droit par le fonds.

Dans le cas contraire, l'organe délibérant de la région peut autoriser le financement de cette opération par le fonds après avoir organisé une concertation regroupant l'ensemble des collectivités concernées et associant le préfet.

C. UN FONDS ALIMENTÉ PAR LES RESSOURCES D'AUTRES COLLECTIVITÉS LOCALES ET PAR UN RECOURS À L'EMPRUNT ASSIS SUR L'ENCOURS DU LIVRET DE DÉVELOPPEMENT DES TERRITOIRES

Pour financer les opérations éligibles, le fonds peut mobiliser deux types de ressources.

D'une part, l'alinéa 6 prévoit que les sommes engagées par les collectivités publiques au titre des opérations financées par le fonds sont versées au profit de ce dernier.

D'autre part, l'alinéa 7 prévoit que la région ou la collectivité territoriale à statut particulier qui en exerce les compétences peut demander au ministre chargé des collectivités territoriales que le fonds dont elle assure la gestion bénéficie de l'attribution d'une fraction de l'encours du livret de développement territorial (LDT) institué à l'article 1 er de la proposition de loi.

Pour mémoire, l'alinéa 6 de l'article 1 er de la proposition de loi prévoit que les fonds sont attributaires d'une fraction de l'encours du LDT - détenu par les banques commerciales - déterminée en raison du « potentiel financier » des régions et collectivités territoriales à statut particulier.

Les sommes versées aux fonds donnent lieu à un remboursement auprès des banques assurant la distribution du LDT à un taux défini par convention mais qui ne peut excéder, toutefois, le double de celui du livret A.

Il doit être relevé qu'en l'état de la rédaction du texte, la région ne peut pas négocier le volume du prêt qui résulte mécaniquement de l'application de la formule introduite à l'article 1 er de la proposition de loi.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN DISPOSITIF DONT L'UTILITÉ PEUT ÊTRE MISE EN DOUTE ET DONT LA MISE EN OEUVRE SOULÈVERAIT DE NOMBREUSES DIFFICULTÉS

A. LE DISPOSITIF PROPOSÉ NE CRÉÉ PAS DE « FONDS SOUVERAIN »

Le titre de la proposition de loi ainsi que le libellé de la section introduite au code général des collectivités territoriales par l'alinéa 4 du présent article sont sources de confusion.

En effet, les dispositions proposées n'ont nullement pour effet d'instituer dans les régions des fonds souverains dotés d'une personnalité morale et dont la mission serait d'opérer des investissements stratégiques, notamment des prises de participation au capital d'entreprises.

En réalité, il s'agit de fournir aux régions et aux collectivités territoriales à statut particulier un nouvel instrument de financement auprès des banques de certaines de leurs dépenses d'investissement .

B. UN DISPOSTIF QUI NE RÉPOND PAS À DES BESOINS IDENTIFIÉS PAR LES ACTEURS CONCERNÉS

Pourtant, comme le rapporteur l'a mentionné dans le commentaire de l'article 1 er de la proposition de loi, les auditions auprès des représentants de l'administration, du secteur bancaire et des régions ont conduit au constat qu'il n'existe actuellement pas de carence dans l'accès au financement des régions.

Du reste, les conditions de rémunération du livret de développement territorial conduiraient certainement les banques à servir un taux proche ou égal au plafond prévu, c'est-à-dire 1 % 28 ( * ) alors que les régions s'endettent, en moyenne, à 0,58 %.

La proposition de loi a, toutefois, été l'occasion d'ouvrir la discussion avec les acteurs auditionnés sur deux aspects :

- le possible intérêt des régions pour le développement de dispositifs d'épargne territorialisés ;

- l'importance de mobiliser les ressources disponibles pour renforcer les fonds propres des entreprises .

Or, le présent article et la proposition de loi manquent ces deux objectifs dans la mesure où l'encours du livret de développement territorial est réparti au niveau national selon une clé liée au potentiel financier des régions, d'une part, et où le fonds a principalement vocation à financer des dépenses d'équipement, d'autre part.

Dans ce contexte, le rapporteur s'est interrogé sur l'intérêt d'améliorer le dispositif proposé afin de renforcer la territorialisation de l'encours du LDT et de favoriser l'investissement dans le capital des entreprises en créant, par exemple, de véritable fonds souverain doté de la personnalité morale 29 ( * ) .

Toutefois, il est apparu que de telles évolutions du texte ne seraient opportunes à ce stade.

D'une part, les données transmises par la Fédération bancaire française (FBF) montrent qu'au niveau agrégé le ratio emplois/ressources des dépôts collectés est proche de l'unité dans chacune des régions.

D'autre part, les instruments permettant aux régions de prendre des participations au sein du capital d'entreprises existent déjà et sont fortement encadrés dans leur portée, notamment au regard du droit de l'Union.

Sur ce dernier point, le rapporteur estime qu'à l'aune de l'expérience acquise par plusieurs régions à l'instar de la région Auvergne-Rhône-Alpes et à l'occasion d'un texte futur, il pourrait être utile de tirer un bilan des dispositions en vigueur et d'envisager d'éventuelles améliorations.

Enfin, comme l'a indiqué la direction générale du Trésor (DGT) lors de son audition, la création de véritables fonds souverains régionaux dotés de la personnalité morale impliquerait que les régions les dotent des fonds propres nécessaires à leur fonctionnement.

Or, ce montant pourrait s'élever à 3 milliards d'euros si l'encours du LDT atteignait 80 milliards d'euros.

Par ailleurs, confrontés à la nécessité de mobiliser rapidement les sommes qui leur auraient été attribuées , les fonds souverains se seraient trouvés contraints - dans l'attente de projet d'investissements rentables à financer - d'investir dans des actifs à faible rendement , comme des obligations souveraines.

Or, le différentiel entre le taux servi par les banques pour l'octroi d'une fraction de l'encours du LDT, d'une part, et la rémunération de ces actifs peu risqué, d'autre part, aurait généré un coût pour les régions de l'ordre de 800 millions d'euros par an, d'après la DGT.

C. UN DISPOSITIF COMPLEXE DANS SA MISE EN oeUVRE ET PORTEUR DE RISQUES POUR LA SANTÉ FINANCIÈRE DES RÉGIONS ET DES COLLECTIVITÉS TERRITORIALES À STATUT PARTICULIER

1. Un instrument de financement peu attractif mais pourtant susceptible de faire peser des risques sur l'équilibre de la section de fonctionnement des régions et des collectivités territoriales à statut particulier

En premier lieu, dans la rédaction actuelle de la proposition de loi, les régions qui en font la demande sont attributaires d'une fraction déterminée en fonction de leur potentiel financier de 90 % de l'encours du LDT sans que le montant effectivement accordé ne puisse être négocié. En d'autres termes, si les régions peuvent négocier, dans une certaine limite, le taux de l'emprunt, elles ne sont pas en mesure d'en moduler le montant .

En cas de succès du LDT, cela conduirait les régions à arbitrer entre se priver d'un levier de financement ou s'endetter peut-être bien au-delà de leurs besoins réels.

En deuxième lieu et en lien avec le point précédent, le rapporteur rappelle que les intérêts d'un emprunt ne peuvent être honorés qu'en mobilisant des recettes de fonctionnement . Ainsi, plus le coût d'un emprunt est important plus il tend à dégrader la section de fonctionnement.

Dans ce contexte, l'instrument de financement introduit par la présente proposition de loi en ce qu'il serait vraisemblablement caractérisé par un taux servi aux régions plus important que celui du marché et par un montant de capital emprunté non négociable pourrait perturber fortement l'équilibre de la section de fonctionnement des régions.

Ces craintes apparaissent d'autant plus justifiées qu'un tel produit pourrait intéresser les régions qui connaissent des conditions d'accès au crédit moins favorables que la moyenne alors qu'un éventuel ajustement du taux du livret A qui détermine celui de l'emprunt contracté pourrait entrainer une hausse substantielle de la charge de la dette.

On pourra relever par ailleurs qu'une incertitude pèse sur la capacité du dispositif proposé à évaluer et tenir compte du risque, pour la collectivité, de recourir à l'endettement . En effet, si les banques peuvent négocier jusqu'à un certain point le niveau du taux servi aux régions qui demanderaient à être attributaire du fonds, le texte n'indique pas si elles seraient en mesure de refuser l'octroi d'un prêt compte tenu du profil de la collectivité demandeuse.

2. Des règles de détermination de l'éligibilité de la dépense qui apparaissent peu opportunes

En premier lieu, le rapporteur a pu constater à l'occasion des auditions que la référence faite au SRADDET pour déterminer, en première analyse, l'éligibilité d'une dépense est sans doute inadaptée.

En effet, ces schémas constituent essentiellement des documents de planification stratégique et ne permettraient pas véritablement de fonder l'éligibilité d'une dépense d'investissement dans la mesure où ils ne présentent pas ce niveau de détail.

En second lieu, la procédure proposée pour déterminer l'éligibilité d'une dépense d'investissement dans une collectivité ne disposant pas d'un SRADDET apparait excessivement rigide . Elle implique, en effet, que l'assemblée délibérante conduise une consultation impliquant l'ensemble des collectivités locales et associant le préfet.

D'une part, les modalités pratiques d'organisation de cette consultation ne sont pas précisées ou renvoyées à un décret, ce qui pourrait être source d'insécurité juridique.

D'autre part, une telle procédure parait excessivement lourde alors qu'elle aurait pour objet de permettre le financement d'une opération d'investissement au moyen d'une ressource plus chère que ce qu'un prêt ordinaire ou émission obligataire offrirait.

3. Un apport incertain en matière de coordination des investissements qui s'accompagne pourtant d'un risque d'illisibilité budgétaire

En premier lieu, la nomenclature budgétaire applicable aux régions ne permettrait pas, en l'état actuel, d'assurer un véritable suivi de ressources et des emplois mobilisés au titre du fonds.

À cette fin, il serait nécessaire de prévoir la restitution d'une annexe budgétaire nouvelle ou d'isoler les opérations au sein d'un budget annexe , ce qui impliquerait de déroger au principe d'unité budgétaire.

En deuxième lieu, le rapporteur observe que le rôle confié au fonds - c'est-à-dire à la région - de « coordonner les interventions financières » des collectivités publiques n'est pas défini dans son contenu aux termes du présent article.

Dans ce contexte, il est difficile d'en apprécier les implications concrètes et l'opportunité alors que la région participe déjà, par différents moyens, à coordonner et rationaliser les investissements publics sur son territoire.

Décision de la commission : la commission des finances n'a pas adopté le présent article.

ARTICLE 5

Gage « tabac »

Le présent article prévoit de compenser la perte de recettes résultant, pour l'État, de la présente proposition de loi, par la création d'une taxe additionnelle aux droits sur le tabac.

Décision de la commission : la commission des finances n'a pas adopté le présent article.

ARTICLE 6

Date d'entrée en vigueur

Le présent article prévoit que la présente loi entre en vigueur le 1 er janvier 2022.

Décision de la commission : la commission des finances n'a pas adopté le présent article.

EXAMEN EN COMMISSION

Réunie le mercredi 31 mars 2021 sous la présidence de M. Claude Raynal, président, la commission a examiné le rapport de M. Philippe Dallier, rapporteur, sur la proposition de loi n° 385 (2020-2021) visant à orienter l'épargne des Français vers des fonds souverains régionaux, présentée par Mme Vanina Paoli-Gagin et plusieurs de ses collègues.

M. Claude Raynal , président . - Nous examinons maintenant la proposition de loi visant à orienter l'épargne des Français vers des fonds souverains régionaux, présentée par Mme Vanina Paoli-Gagin et plusieurs de ses collègues, sur le rapport de M. Philippe Dallier.

M. Philippe Dallier , rapporteur . - La proposition de loi prend appui sur deux constats. Le premier tient à la forte croissance de l'épargne des Français sous l'effet des mesures de restriction. Rien que pour 2020, la Banque de France estime le surcroît d'épargne à 110 milliards d'euros, dont plus de 42 milliards sont venus gonfler l'encours du livret A et du livret de développement durable et solidaire (LDDS). Le second constat concerne le besoin de notre pays, par l'État, nos collectivités locales et nos entreprises d'investir massivement pour faire face aux enjeux du monde à venir.

Nous avons eu l'occasion d'en discuter lors de la table ronde organisée par la commission sur ce sujet, le 17 février dernier. À mon sens, nous devons garder en tête deux éléments. D'une part, ce surplus d'épargne n'a pas vocation à être sanctuarisé ; il correspond à une consommation différée, et nous devons souhaiter une forte décollecte de cette épargne en sortie de crise. D'autre part, les ressources collectées sur les livrets d'épargne réglementée ne « dorment » pas, mais sont déjà mobilisées pour soutenir des politiques publiques essentielles - pour le livret A, comme vous le savez, il s'agit notamment du financement du logement social - et accompagner le financement des investissements publics locaux.

À la lecture du titre de la proposition de loi, j'y ai vu une initiative intéressante à deux points de vue. D'abord, l'objectif de permettre aux Français de donner du sens à leur épargne me semble correspondre à une aspiration forte de nos concitoyens, comme en témoigne le développement de nombreux labels d'investissement responsable. Ensuite, le soutien aux fonds propres des entreprises constitue le principal cheval de bataille pour les accompagner dans la sortie de crise. Nous serons d'accord sur ce point : pour les petites et moyennes entreprises (PME) en particulier, un appui au niveau régional peut constituer un élément de réponse utile.

Toutefois, l'analyse du dispositif proposé a sensiblement modifié mon appréciation : le fonds souverain régional envisagé s'apparente à un simple mécanisme d'emprunt bancaire par les régions, tandis que la lisibilité de l'utilisation de l'épargne n'est pas plus évidente que pour l'actuel livret A. Cette épargne serait collectée par le réseau bancaire, puis redistribuée sous forme de prêt, non pas en fonction des montants déposés sur ces livrets dans chacune de nos régions, mais en fonction d'une clé de répartition définie à partir du potentiel financier de chaque région.

Si la proposition de loi comprend six articles, le dispositif s'articule essentiellement autour de deux axes. Le premier, que je vais qualifier de « partie haute », comprend la création d'un nouveau livret d'épargne réglementée. Le second, concernant l'utilisation de la ressource collectée par les régions, correspond à la « partie basse » du dispositif.

Sur la « partie haute », l'article 1 er introduit un nouveau produit d'épargne réglementée - le livret de développement des territoires (LDT) -, dont les caractéristiques reprennent en partie celles du livret A : une liquidité permanente, une exonération fiscale et sociale des intérêts perçus et un fléchage de la ressource.

Trois différences significatives doivent être signalées. La première concerne les conditions d'ouverture et de détention : aucun plafonnement de l'encours du livret n'est prévu et la pluri-détention n'est pas interdite.

La deuxième différence porte sur la rémunération proposée. Calée sur celle du livret A pour les cinq premières années, elle est ensuite majorée à hauteur de 1,25 fois à partir de six ans et de 1,5 fois au-delà de dix ans. Dans le contexte actuel, c'est viser une rémunération attractive pour l'épargnant, mais surtout s'exposer à une ressource chère pour l'emprunteur. En effet, l'idée étant d'adosser des prêts à cette épargne, à partir du moment où l'épargne est rémunérée à des taux supérieurs à ceux du marché, les prêts adossés seront nécessairement plus chers.

La troisième différence concerne la garantie des sommes déposées. Contrairement aux autres livrets d'épargne réglementée, aucune garantie de l'État n'est prévue dans le dispositif. Il en résulte deux conséquences : les dépôts sont pris en compte dans l'encours maximal de 100 000 euros garantis par épargnant et, surtout, la banque doit contribuer au Fonds de garantie des dépôts et de résolution (FGDR) au titre des sommes collectées, ce qui va renchérir encore le coût de la ressource.

La proposition de loi dispose ensuite qu'un ratio de 90 % de l'encours ainsi collecté devrait être prêté aux régions volontaires, en fonction d'une clé de répartition fondée sur leur potentiel financier. Ce mécanisme appelle de ma part deux observations relatives à son coût et à son fonctionnement.

Concernant son coût, il est, pour reprendre l'expression de la direction générale du Trésor, prohibitif pour les finances publiques. D'une part, de façon ponctuelle, l'exonération fiscale et sociale intègre des retraits opérés en 2022 sur d'autres produits d'épargne pour abonder le nouveau livret ; toute somme placée en 2022 sur ce LDT sera exonérée. Concrètement, cela signifie qu'un rachat d'assurance-vie en 2022 destiné à alimenter un LDT ne serait soumis à aucun prélèvement dès lors que les sommes correspondantes y sont maintenues cinq ans. D'autre part, de façon structurelle, la rémunération majorée par rapport au livret A viendra renchérir le coût de la dépense fiscale associée. Pour un encours de 80 milliards d'euros, cela représente tout de même une centaine de millions d'euros par an.

La seconde observation concerne le fonctionnement du dispositif. En l'état, il aurait du mal à fonctionner. La promesse faite à l'épargnant en termes de liquidité permanente et de rémunération n'est guère compatible avec l'emploi imposé de la ressource.