EXAMEN DES ARTICLES

ARTICLE

LIMINAIRE

Prévisions de solde structurel et de solde effectif de

l'ensemble des administrations publiques pour l'année 2021

. Le présent article retrace la prévision de solde structurel et de solde effectif de l'ensemble des administrations publiques au titre de l'année 2021.

Dès lors qu'il se borne à tirer les conséquences budgétaires de la dégradation de la conjoncture et des modifications proposées par le présent projet de loi de finances rectificative sur le solde public, la commission propose d'adopter cet article sans modification.

Conformément à l'article 7 de la loi organique relative à la gouvernance et à la programmation des finances publiques 60 ( * ) , le présent projet de loi de finances rectificative comporte un article liminaire qui retrace, dans un tableau synthétique, « l'état des prévisions de solde structurel et de solde effectif de l'ensemble des administrations publiques, avec l'indication des calculs permettant d'établir le passage de l'un à l'autre ».

Tableau de synthèse de l'article liminaire

(en points de PIB)

|

Exécution 2020 |

Loi de finances initiale pour 2020 |

PLFR |

|

|

Solde structurel (1) |

- 1,3 |

- 3,8 |

- 6,3 |

|

Solde conjoncturel (2) |

- 5,0 |

- 4,5 |

- 3,0 |

|

Mesures exceptionnelles (3) |

- 2,9 |

- 0,2 |

- 0,1 |

|

Solde effectif (1 + 2 + 3) |

- 9,2 |

- 8,5 |

- 9,4 |

Source : article liminaire du projet de loi de finances rectificative pour 2021

Le présent article fait l'objet d'une analyse détaillée dans le cadre de l'exposé général du présent rapport, auquel le lecteur est invité à se reporter.

Décision de la commission : la commission des finances vous propose d'adopter cet article sans modification.

PREMIÈRE

PARTIE

CONDITIONS GÉNÉRALES DE L'ÉQUILIBRE

FINANCIER

TITRE PREMIER

DISPOSITIONS

RELATIVES AUX RESSOURCES

ARTICLE

1er

Aménagement temporaire du dispositif de report en

arrière

des déficits (« carry back »)

. Le présent article regroupe deux dispositions.

1/ La première mesure vise à aménager temporairement le dispositif de « carry back » (report en arrière des déficits) applicable au titre de l'impôt sur les sociétés , avec un déplafonnement intégral du montant de déficit susceptible d'être reporté en arrière et un élargissement des exercices sur lesquels le report peut intervenir, du seul dernier exercice aux trois derniers exercices.

L'assouplissement temporaire du « carry back » met en oeuvre une mesure déjà adoptée à deux reprises par le Sénat depuis l'été dernier, dans une optique de relance économique. Elle doit permettre aux entreprises de tourner plus rapidement la page de la crise dans leurs comptes, en entraînant uniquement un coût de trésorerie pour les finances publiques, estimé à 400 millions d'euros par an jusqu'à 2027.

2/ La seconde mesure précise les conditions de fiscalisation et de socialisation de certaines aides accordées par l'État dans le cadre de la crise sanitaire. Elle conduit à réserver l'exonération totale introduite à l'occasion de la deuxième loi de finances rectificative pour 2020 aux seules aides versées par le fonds de solidarité et à prévoir l'assujettissement à l'impôt sur les bénéfices et aux contributions et cotisations sociales de celles versées par les dispositifs complémentaires introduits ensuite. Seraient ainsi fiscalisés et socialisés le mécanisme de compensation des coûts fixes, les aides aux remontées mécaniques, les aides aux stocks et les aides à la reprise.

Parmi ces différents dispositifs, l'aide à la reprise relève toutefois d'une logique différente : elle ne complète pas l'aide du fonds de solidarité mais s'y substitue, en ciblant des entreprises qui n'y sont pas éligibles, faute de chiffre d'affaires en 2020. Par cohérence, un régime fiscal et social analogue aux aides versées par le fonds de solidarité mérite donc de leur être appliqué.

C'est pourquoi la commission a adopté un amendement visant à exonérer d'impôt sur les bénéfices et de contributions et cotisations sociales les aides à la reprise. Il reviendra au Gouvernement de notifier cette exonération à la Commission européenne afin que l'exonération s'applique dans la limite des plafonds d'aides prévus par l'encadrement temporaire des aides d'État.

I. LE DROIT EXISTANT : DES MODALITÉS ENCADRÉES DE REPORT EN ARRIÈRE DES DÉFICITS ET UNE EXONÉRATION FISCALE ET SOCIALE DES AIDES VERSÉES AU TITRE DU FONDS DE SOLIDARITÉ

A. LE REPORT EN ARRIÈRE DES DÉFICITS : UN RÉGIME DÉROGATOIRE, LIMITÉ DANS LE TEMPS ET PLAFONNÉ

1. Les deux régimes de report des déficits

Le report en arrière (« carry back ») constitue un régime dérogatoire de report des déficits au regard du régime de droit commun qui repose sur le report en avant (« carry forward »).

Ces deux mécanismes fonctionnent de la façon suivante :

- le report en avant des déficits consiste à imputer le déficit d'un exercice n comme une charge déductible du bénéfice réalisé au cours d'un exercice suivant ( n + x ), réduisant de facto le montant de l'impôt sur les sociétés dû par l'entreprise (troisième à cinquième alinéas du I de l'article 209 du code général des impôts). De droit et illimité dans le temps, ce report fait toutefois l'objet d'un plafonnement en valeur , correspondant à un million d'euros, majoré le cas échéant de la moitié de la fraction du bénéfice excédant ce montant ;

- le report en arrière des déficits permet, sur option, d'imputer le déficit constaté au titre d'un exercice n sur le bénéfice réalisé au cours de l'exercice précédent ( n-1 ) 61 ( * ) , conduisant à constater une différence avec l'impôt d'ores-et-déjà acquitté par l'entreprise au titre de l'exercice précédent, ce qui fait naître une créance fiscale en faveur de l'entreprise , non imposable (quatrième alinéa du I de l'article 220 quinquies du CGI).

2. Des modalités actuellement limitées de report en arrière

Le report en arrière est une faculté pour l'entreprise , qui doit donc décider d'exercer l'option dans les mêmes délais que ceux prévus pour le dépôt de la déclaration de résultat de l'exercice déficitaire concerné. Cette option est toutefois exclue dans le cas d'un exercice au cours duquel interviendrait un évènement mettant fin à l'activité de l'entreprise, telle une cession, une opération relevant du régime des fusions, etc.

Depuis 2011 62 ( * ) les modalités du dispositif sont fortement limitées à deux égards :

- le report est limité au seul exercice précédent ;

- le déficit pouvant être reporté en arrière est limité au montant le plus faible entre le bénéfice réalisé et un million d'euros , étant entendu que la fraction de déficit n'ayant pu être reportée en arrière reste reportable en avant dans les conditions de droit commun.

La créance résultant du déficit reporté en arrière peut être utilisée pour le paiement ultérieur de l'impôt sur les sociétés dû au titre des exercices clos au cours des cinq années suivant l'exercice déficitaire ( n+5 ), délai au terme duquel la fraction n'ayant pu être imputée donne lieu à un remboursement par l'administration fiscale au terme d'un délai de cinq ans 63 ( * ) .

Ce principe général fait toutefois l'objet de deux exceptions :

- de nature pérenne, les entreprises faisant l'objet d'une procédure de conciliation 64 ( * ) ou d'une procédure collective pouvant solliciter un remboursement anticipé de leur créance non utilisée à compter de la date du jugement ayant ouvert la procédure - sauvegarde, redressement ou liquidation judiciaires 65 ( * ) ;

- de nature exceptionnelle, la troisième loi de finances rectificative pour 2020 66 ( * ) ayant prévu le remboursement anticipé des créances non utilisées ou non cédées et nées d'une option exercée au titre d'un exercice clos au plus tard le 31 décembre 2020.

B. LE RÉGIME FISCAL ET SOCIAL DES SUBVENTIONS VERSÉES AUX ENTREPRISES FACE À LA CRISE SANITAIRE

1. L'exonération fiscale et sociale des aides versées par le fonds de solidarité prévue depuis la deuxième loi de finances rectificative pour 2020

Pour soutenir les petites entreprises touchées par la crise, un fonds de solidarité des entreprises a été créé par ordonnance le 25 mars 2020 67 ( * ) pour une durée initiale de trois mois, finalement prolongée jusqu'au 16 février 2021 68 ( * ) . Cette échéance peut, de surcroît, être prolongée par décret pour une durée maximale de six mois . C'est ce que prévoient, depuis cette date, les décrets successifs pris pour préciser les conditions de versement des aides pour les mois de mars, avril et mai.

L'article 11 du présent projet de loi de finances rectificative propose de prolonger le fonds de solidarité jusqu'au 31 août 2021 , en assortissant cela d'une prolongation complémentaire de quatre mois maximum pouvant être mise en oeuvre par décret, soit jusqu'à la fin de l'année.

À la mi-juin 2021, le fonds de solidarité a versé près de 30 milliards d'euros d'aides à plus de deux millions d'entreprises 69 ( * ) .

Le droit commun prévoit que les subventions publiques perçues par une entreprise sont prises en compte dans la détermination du résultat imposable (article 38 du code général des impôts).

Toutefois, l'article 1 er de la deuxième loi de finances rectificative pour 2020 70 ( * ) dispose que les aides perçues au titre du fonds de solidarité institué par l'ordonnance du 25 mars 2020 sont exonérées de tout prélèvement obligatoire , ce qui recouvre à la fois les impôts sur les bénéfices et les contributions et cotisations sociales d'origine légale ou conventionnelle.

Notifiée par la France, cette exonération a été approuvée par la Commission européenne le 20 mai dernier au titre du régime temporaire d'encadrement des aides d'État 71 ( * ) .

Pour les aides perçues par une entreprise en difficulté au 31 décembre 2019, qui sont exclues de l'encadrement temporaire des aides d'État 72 ( * ) , l'exonération des aides perçues est subordonnée au règlement « de minimis » 73 ( * ) - à savoir dans la limite d'un montant total d'aides perçues de 200 000 euros au cours des trois derniers exercices fiscaux.

En outre, il est prévu que le montant de l'aide perçue n'est pas pris en compte dans l'appréciation des seuils conditionnant l'application d'un régime simplifié d'imposition et des obligations comptables et déclaratives allégées qu'ils autorisent. Sont ainsi visés les seuils de chiffre d'affaires prévus pour l'application :

- des régimes semi-forfaitaires d'imposition, dits « micro », prévus aux articles 50-0 (bénéfices industriels et commerciaux), 69 (bénéfices agricoles) et 102 ter (bénéfices non commerciaux) du code général des impôts ;

- des obligations comptables et déclaratives allégées appliquées à certains régimes simplifiés d'imposition et prévues aux articles 69 (bénéfices agricoles) et 302 septies A bis (bénéfices industriels et commerciaux) du code général des impôts ;

- de l'exonération totale ou partielle des plus-values réalisées dans le cadre d'une activité agricole, artisanale, commerciale, industrielle ou libérale en application de l'article 151 septies du code général des impôts.

2. Une incertitude juridique potentielle s'agissant des aides versées au titre des dispositifs complémentaires introduits ultérieurement

Outre le fonds de solidarité, différents mécanismes de subventionnement ont été introduits , pour soutenir les entreprises confrontées à des situations spécifiques.

Il s'agit des dispositifs suivants :

- l'adaptation de l'aide du fonds de solidarité pour les discothèques , prévue par le décret du 14 août 2020 74 ( * ) ;

- l'aide destinée à compenser les coûts fixes des entreprises , prévue par un décret du 24 mars dernier 75 ( * ) ;

- l'aide aux personnes physiques et morales exploitant des remontées mécaniques , prévue par un décret du 24 mars dernier 76 ( * ) ;

- l'aide destinée à tenir compte des difficultés d'écoulement des stocks de certains commerces à la suite des restrictions d'activité, prévue par le décret du 14 mai dernier 77 ( * ) ;

- l'aide à la reprise , prévue par le décret du 20 mai dernier 78 ( * ) et concernant les entreprises ayant repris en 2020 un fonds de commerce existant pour exercer la même activité principale.

À l'exception de l'aide prévue pour les remontées mécaniques, ces différents dispositifs réglementaires renvoient expressément à l'ordonnance du 25 mars 2020.

Si l'article 1 er de la deuxième loi de finances rectificative pour 2020 vise les aides versées par le fonds de solidarité, il renvoie à cette même ordonnance. Il pourrait en résulter une incertitude juridique sur le régime fiscal et social des aides complémentaires prévues par voie réglementaire sur son fondement.

II. LE DISPOSITIF PROPOSÉ : ASSOUPLIR TEMPORAIREMENT LES CONDITIONS DE REPORT EN ARRIÈRE DES DÉFICITS ET PRÉVOIR L'IMPOSITION DE CERTAINES AIDES VERSÉES INDÉPENDAMMENT DU FONDS DE SOLIDARITÉ

Le présent article regroupe deux dispositions très différentes :

- d'une part, un assouplissement temporaire du dispositif de « carry back » , consistant en un déplafonnement intégral du montant de déficit susceptible d'être reporté en arrière et en u n élargissement des exercices sur lesquels le report peut intervenir, du seul dernier exercice aux trois derniers exercices ( I du présent article ) ;

- d'autre part, une précision relative aux conditions de fiscalisation et de socialisation de certaines aides accordées par l'État dans le cadre de la crise sanitaire, conduisant à réserver l'exonération totale introduite à l'occasion de la deuxième loi de finances rectificative pour 2020 79 ( * ) aux seules aides versées par le fonds de solidarité et à prévoir un assujettissement à l'impôt sur les bénéfices et aux contributions et cotisations sociales celles versées par les dispositifs complémentaires introduits ensuite. Seraient ainsi concernés le mécanisme de compensation des coûts fixes, les aides aux remontées mécaniques, les aides aux stocks et les aides à la reprise ( II du présent article ).

A. UN AMÉNAGEMENT TEMPORAIRE DES CONDITIONS DE REPORT EN ARRIÈRE DES DÉFICITS

Le I du présent article procède à un assouplissement temporaire des conditions de report en arrière des déficits.

1. Un déplafonnement intégral du « carry back », assorti d'une extension de l'imputation sur les trois derniers exercices

Deux modifications essentielles sont proposées :

- d'une part, un déplafonnement total du montant de déficit pouvant être reporté en arrière;

- d'autre part, une extension du nombre d'exercices sur lesquels le déficit constaté peut être imputé, du seul dernier exercice aux trois derniers exercices. Pour les pertes constatées en 2020, cela signifie que l'imputation serait possible sur les exercices 2017, 2018 et 2019.

Cette faculté serait offerte aux entreprises sur option, pour le déficit constaté au titre du premier exercice déficitaire clos entre le 30 juin 2020 et le 30 juin 2021 (alinéa 1 er ).

2. Les conditions de mise en oeuvre

Compte tenu de l'intervalle retenu, un délai d'option dérogatoire est prévu pour les entreprises dont il serait déjà expiré ( alinéa 2 ). En pratique, l'option pourrait être exercée jusqu'à la date limite de dépôt de la déclaration de résultats d'un exercice clos au 30 juin 2021 et au plus tard avant que la liquidation définitive de l'impôt dû au titre de l'exercice suivant celui au titre duquel l'option est exercée ne soit intervenue.

Les conditions de mise en oeuvre de l'assouplissement temporaire proposé sont précisées pour les groupes fiscalement intégrés. À l'instar de ce que prévoit le droit commun, le déficit d'ensemble constaté sur la période éligible serait imputable sur les bénéfices d'ensemble déclarés au cours des trois derniers exercices ou, s'il y a lieu, les bénéfices que la société mère a déclarés avant la constitution du groupe fiscal ( alinéa 3 ).

Deux précisions sont toutefois prévues pour éviter que l'assouplissement proposé ne fasse naître un double avantage fiscal :

- s'agissant des déficits constatés au titre d'exercices antérieurs , d'une part, de sorte que les bénéfices d'imputation des trois exercices précédents sont diminués du montant des déficits constatés au titre des exercices antérieurs pour lesquels l'entreprise a déjà opté pour le report en arrière ( alinéa 4 ) ;

- s'agissant du déficit constaté au titre du même exercice , d'autre part, la créance constatée en application des dispositions du présent article étant minorée du montant de la créance de report en arrière déjà liquidée lorsque l'option a déjà été exercée par l'entreprise ( alinéa 6 ).

Sous cette dernière éventualité, il est précisé que la créance supplémentaire constatée en application des dispositions du présent article n'est pas éligible au remboursement anticipé prévu par l'article 5 de la troisième loi de finances rectificative pour 2020 80 ( * ) .

3. Une créance calculée sur la base du taux futur de l'impôt sur les sociétés de 25 %

Le cinquième alinéa du présent article précise la façon dont la créance doit être calculée, en retenant pour cela le taux de l'impôt sur les sociétés applicable à compter du 1 er janvier 2022, à savoir 25 % pour le taux normal .

Selon l'évaluation préalable, il s'agit ainsi d'assurer la neutralité de l'option pour les entreprises , dès lors qu'en cas de report en avant, le taux de 25 % trouverait également à s'appliquer.

B. L'ASSUJETTISSEMENT AUX PRÉLÈVEMENTS OBLIGATOIRES DES AIDES COMPLÉMENTAIRES AU FONDS DE SOLIDARITÉ VERSÉES AUX ENTREPRISES FACE À LA CRISE SANITAIRE

Le II du présent article vise à préciser le régime fiscal et social des aides versées aux entreprises touchées par les conséquences économiques de la crise sanitaire indépendamment du fonds de solidarité .

À cette fin, il modifie l'article 1 er de la deuxième loi de finances rectificative pour 2020 81 ( * ) prévoyant l'exonération fiscale et sociale des aides du fonds de solidarité.

Il est proposé que l'exonération prévue s'applique aux seules aides versées au titre du fonds de solidarité et de sa déclinaison spécifique pour les discothèques ( alinéa 8 ).

En revanche, seraient exclues de cette exonération et donc assujetties aux impôts sur le bénéfice et aux contributions et cotisations sociales les subventions perçues au titre des dispositifs suivants (alinéas 9 à 13) :

- l'aide destinée à compenser les coûts fixes des entreprises , prévue par un décret du 24 mars dernier 82 ( * ) ;

- l'aide aux personnes physiques et morales exploitant des remontées mécaniques , prévue par un décret du 24 mars dernier 83 ( * ) ;

- l'aide destinée à tenir compte des difficultés d'écoulement des stocks de certains commerces à la suite des restrictions d'activité , prévue par le décret du 14 mai dernier 84 ( * ) ;

- l'aide à la reprise , prévue par le décret du 20 mai dernier 85 ( * ) et concernant les entreprises ayant repris en 2020 un fonds de commerce existant pour exercer la même activité principale.

De même, les aides perçues au titre des dispositifs qui précèdent seraient prises en compte dans l'appréciation des seuils conditionnant l'application d'un régime simplifié d'imposition et des obligations comptables et déclaratives allégées qu'ils autorisent.

*

L'Assemblée nationale a adopté le présent article sans modification.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN RECOURS AU « CARRY BACK » AUSSI TARDIF QU'INDISPENSABLE, UN RÉGIME FISCAL DES SUBVENTIONS VERSÉES À RENDRE PLUS COHÉRENT

A. L'AMÉNAGEMENT TEMPORAIRE DU « CARRY BACK » : UN DISPOSITIF EFFICACE DE RELANCE ÉCONOMIQUE QUE LE SÉNAT PRÉCONISE DEPUIS PRÈS D'UN AN

1. Un outil de relance traditionnel, dont le Gouvernement a privé les entreprises pendant près d'un an à défaut d'écouter le Sénat

Plus de quinze mois après le début de la crise sanitaire et après le vote de cinq textes financiers successifs, le Gouvernement a finalement décidé d'aménager temporairement les conditions de report en arrière des déficits . Souvent mieux connu sous le nom anglo-saxon de « carry back », ce dispositif constitue un outil aussi classique qu'efficace d'apurement des pertes des entreprises.

Pour les entreprises, il présente en effet l'avantage de pouvoir rapidement tourner la page d'un exercice dégradé , en bénéficiant d'une créance d'impôt sur les sociétés monétisable immédiatement en cas de cession à un établissement de crédit.

Pour les comptes publics, le dispositif est théoriquement neutre au plan budgétaire : les déficits étant de droit reportables en avant sans limitation de durée, seul un coût de trésorerie est constaté.

Pour les salariés en revanche, le recours au « carry back » est loin d'être neutre , dans la mesure où le report en arrière ne remet pas en cause la participation calculée au titre des exercices antérieurs et la créance qui en résulte n'est ensuite pas prise en compte dans la détermination du bénéfice net ouvrant droit à la participation 86 ( * ) . Autrement dit, à la différence du report en avant, le « carry back » n'affecte pas la participation des salariés .

Pour ces différentes raisons, le Sénat a adopté à deux reprises un aménagement temporaire des conditions de report en arrière des déficits, il y a un an à l'occasion de l'examen du troisième projet de loi de finances rectificative pour 2020 puis à nouveau lors de l'examen du projet de loi de finances pour 2021.

À chaque fois, le Gouvernement s'y était opposé , n'y voyant pas une priorité et soulignant son « coût pour les finances publiques extrêmement important » 87 ( * ) .

Le présent article constitue en cela un net revirement de la part du Gouvernement, qui décide finalement de mettre en oeuvre le dispositif adopté par le Sénat en juillet 2020.

2. Un revirement tardif mais indispensable

Dans ces conditions, le rapporteur général ne peut qu'approuver le dispositif proposé, qui répond à une attente des entreprises sans entraîner de dégradation pérenne des comptes publics.

Large, l'aménagement proposé conduit à revenir aux règles en vigueur lors de la crise de 2008 , avant l'encadrement du mécanisme opéré en 2011. Il est de nature à soulager de nombreuses entreprises particulièrement touchées par la crise sanitaire.

En contenant la dégradation de leurs bilans, l'aménagement du « carry back » devrait de surcroît faciliter leur accès aux financements . Or il s'agit d'une condition centrale pour contenir les effets économiques de la crise , comme l'a récemment détaillé le rapporteur général dans son rapport consacré à la sortie des prêts garantis par l'État 88 ( * ) .

C'est la raison pour laquelle il correspond à une réelle demande de la part des entreprises , ce que traduisent les indications de Christophe Beaux, directeur général du Mouvement des entreprises de France (Medef) devant la commission des finances du Sénat le 9 juin dernier : « le déplafonnement du report en arrière du déficit [...] permettra aux entreprises ayant subi des pertes majeures en 2020 et qui en subiront encore en 2021 de [les] amortir ». Selon l'organisation patronale, une trentaine d'entreprises de taille significative pourraient ainsi en bénéficier 89 ( * ) .

Pour les finances publiques, le coût en trésorerie est évalué à environ 400 millions d'euros par an jusqu'en 2027 90 ( * ) , en fonction des pertes effectivement constatées par les entreprises en 2020.

S'il est judicieux, le revirement du Gouvernement n'en demeure pas moins tardif , comme en témoigne la nécessité de prévoir un délai d'option dérogatoire pour recourir au dispositif.

Il intervient d'ailleurs moins de deux semaines après la publication, par la Commission européenne, d'une recommandation invitant les États membres à recourir plus fortement à cet outil 91 ( * ) . Pourtant certains pays n'avaient pas attendu cette communication pour le faire, à l'instar de l'Allemagne ou des Pays-Bas.

Sans considérer que le Gouvernement ait été plus attentif aux recommandations de la Commission européenne qu'aux initiatives parlementaires, le rapporteur général y voit davantage la réponse au diagnostic qu'il a posé à l'occasion de son rapport sur la sortie des PGE.

L'analyse des comptes nationaux annuels révèlent la part sensiblement plus forte des pertes subies en 2020 laissées à la charge des entreprises françaises par rapport à leurs concurrentes européennes. Ainsi, 22 % des pertes sont restés à la charge des entreprises françaises , contre 7 % en moyenne européenne et une socialisation intégrale en Allemagne.

Face à cette situation, le « carry back » constitue un premier élément de réponse.

B. LE RÉGIME FISCAL ET SOCIAL DES AIDES AUX ENTREPRISES : UNE DISTINCTION PLUS COHÉRENTE DOIT ÊTRE RETENUE

En complément de l'aménagement du « carry back », le présent article précise le régime fiscal et social des subventions versées aux entreprises .

Si le fonds de solidarité a été rapidement mis en place dès le mois de mars 2020, d'autres mécanismes ont été introduits plus tardivement pour répondre à des besoins complémentaires ou spécifiques. Tel est en particulier le cas de l'aide aux coûts fixes , recommandée par le Sénat dès la première vague de la crise sanitaire, finalement introduite par le Gouvernement au premier trimestre 2021.

Ces dispositifs ont été mis en place après que le Parlement a prévu l'exonération fiscale et sociale des aides du fonds de solidarité, à l'occasion de la deuxième loi de finances rectificative pour 2020.

Le présent article propose donc de limiter l'exonération aux seules aides versées au titre du fonds de solidarité telles qu'initialement définies , ainsi que pour sa déclinaison spécifique pour les discothèques, introduite à l'été 2020.

Le Gouvernement justifie ce choix pour une raison juridique , afin d'assurer sa compatibilité avec l'encadrement européen des aides d'État. La notification de l'exonération fiscale et sociale, acceptée par la Commission européenne le 20 mai 2020, ne porte en effet que sur les aides du fonds de solidarité en tant que telles 92 ( * ) .

La portée de cet argument ne saurait toutefois être exagérée . Le cadre temporaire des aides d'État adopté ne distingue pas la nature de l'aide octroyée - subvention, exonération, etc. - mais fixe un plafond du concours total dont bénéficie l'entreprise. Autrement dit, rien ne s'oppose, en soi, à ce que d'autres exonérations soient notifiées.

En réalité, le choix du Gouvernement semble surtout prendre acte d'une différence dans la nature des dispositifs de subvention . Ils viennent en effet compléter l'aide du fonds de solidarité pour des entreprises faisant face à des difficultés spécifiques , en ciblant des entreprises de plus grande taille et en proposant des aides d'un montant supérieur.

Toutefois, cette distinction n'a pas à s'appliquer à l'aide à la reprise prévue par le décret du 20 mai dernier 93 ( * ) , lequel relève d'une logique différente. Comme l'indique explicitement la présentation du décret, l'aide vise « les entreprises qui ont repris un fonds de commerce en 2020, qui ont subi une interdiction d'accueil du public entre novembre 2020 et mai 2021 et qui ne sont pas éligibles au fonds de solidarité en l'absence de chiffre d'affaires de référence ».

Ce dispositif n'est pas complémentaire mais bien subsidiaire au fonds de solidarité . La cohérence commande donc de prévoir un régime fiscal et social analogue aux aides perçues par les entreprises à ce titre.

C'est pourquoi la commission a adopté un amendement n° 45 visant à exonérer d'impôt sur les bénéfices et de contributions et cotisations sociales les aides à la reprise. Il reviendra au Gouvernement de notifier cette exonération à la Commission européenne afin que l'exonération s'applique dans la limite des plafonds d'aides prévus par l'encadrement temporaire des aides d'État.

Le coût pour les finances publiques d'une telle mesure ne devrait pas être très élevé et doit être comparé au soutien qu'il permet d'apporter par la subvention publique à une entreprise durement affectée par les conséquences économiques de la crise sanitaire et alors que, sans chiffre d'affaires existant, elle n'était pas éligible au fonds de solidarité.

Décision de la commission : la commission des finances vous propose d'adopter cet article ainsi modifié.

ARTICLE ADDITIONNEL APRÈS

L'ARTICLE 1ER

Actualisation des seuils fiscaux applicables aux PME

. Le présent article additionnel, issu d'un amendement du rapporteur général adopté par la commission des finances, propose d'actualiser les seuils prévus pour les petites et moyennes entreprises (PME) en matière d'imposition des sociétés. Il s'inscrit dans un double objectif de soutien aux PME et de simplification des règles fiscales.

À l'occasion de la loi de finances pour 2021, pour les exercices ouverts à compter du 1 er janvier 2021, le seuil de chiffre d'affaires en-deçà duquel une PME applique un taux réduit d'impôt sur les sociétés pour une fraction de son bénéfice a été porté de 7,63 millions d'euros à 10 millions d'euros.

Cette mesure correspondait en réalité à une actualisation d'un montant non modifié depuis le passage à l'euro, en tenant compte des effets de l'inflation.

Elle n'a toutefois pas concerné les autres montants prévus pour l'application du dispositif puisque ni la fraction de bénéfice imposable à taux réduit, ni le seuil de chiffre d'affaires d'assujettissement à la contribution sociale sur l'impôt sur les sociétés, initialement défini par mimétisme avec le seuil permettant l'application du taux réduit d'impôt sur les sociétés, ni même l'abattement applicable n'ont été actualisés.

Au-delà de l'impact sur le montant de l'impôt dû, il en résulte une source de complexité de la norme fiscale pour les PME.

C'est la raison pour laquelle il est proposé, par cohérence avec la mesure introduite en loi de finances pour 2021, d'opérer trois modifications complémentaires :

- premièrement, en relevant de 38 120 euros à 50 000 euros la fraction de bénéfices des PME imposable à un taux réduit de 15 % ;

- deuxièmement, en portant de 7,63 millions d'euros à 10 millions d'euros le montant de chiffre d'affaires annuel au-delà duquel une entreprise est redevable de la contribution sociale sur l'impôt sur les sociétés, sur le modèle du nouveau seuil retenu pour l'application du taux réduit d'impôt sur les sociétés ;

- troisièmement, en augmentant de 763 000 euros à 1 million d'euros l'abattement applicable pour déterminer le montant de la contribution sociale.

I. LE DROIT EXISTANT : UN TAUX RÉDUIT D'IMPÔT SUR LES SOCIÉTÉS DE 15 %, RÉSERVÉ AUX PETITES ET MOYENNES ENTREPRISES POUR UNE FRACTION DE LEURS BÉNÉFICES

A. UN TAUX NORMAL DE L'IMPÔT SUR LES SOCIÉTÉS, QUI S'ACCOMPAGNE DE TAUX RÉDUITS POUR CERTAINS TYPES D'ENTREPRISES OU DE REVENUS

L'impôt sur les sociétés est assis sur les bénéfices réalisés par les entreprises, desquels est retranché l'ensemble des charges exposées dans l'intérêt de l'exploitation.

À cette assiette est appliqué un taux normal , qui a fait l'objet de plusieurs trajectoires de baisse successives, prévu au I de l'article 219 du code général des impôts.

La trajectoire en vigueur, qui résulte de la loi de finances pour 2020 94 ( * ) , est détaillée dans le tableau ci-après.

Évolution du taux normal

de l'impôt sur

les sociétés prévue par le droit en vigueur

|

Année d'ouverture de l'exercice |

Entreprises |

||

|

Chiffre d'affaires < 250 millions d'euros |

Chiffre d'affaires = 250 millions d'euros |

||

|

2020 |

Bénéfices 500 000 euros |

28 % |

|

|

Bénéfices > 500 000 euros |

28 % |

31 % |

|

|

2021 |

26,5 % |

27,5 % |

|

|

2022 |

25 % |

||

Source : commission des finances du Sénat

Toutefois, le taux normal s'applique sous réserve de taux réduits concernant certains types d'entreprises ou de revenus.

Un taux réduit de 15 % s'applique ainsi pour les petites et moyennes entreprises (PME) réalisant un chiffre d'affaires inférieur à 7,63 millions d'euros et dont le capital est détenu à 75 % au moins par des personnes physiques, dans la limite de 38 120 euros de bénéfices (b du I de l'article 219 du CGI).

Pour les exercices ouverts à compter du 1 er janvier 2021, le seuil de chiffre d'affaires permettant à une entreprise de bénéficier du taux réduit est porté à 10 millions d'euros . Cette modification résulte de l'article 18 de la loi de finances pour 2021. 95 ( * )

Ensuite, des taux réduits s'appliquent pour une partie des bénéfices . En particulier, les plus-values de cession à long terme de certains éléments de l'actif immobilisé sont taxées à taux réduits, afin de favoriser l'investissement de long terme dans ce type d'actifs. Il s'agit :

- du régime des plus-values à long-terme , imposables au taux de 15 % (a du I de l'article 219 du CGI) ;

- du résultat net tiré de la cession ou de la concession de certains produits de la propriété industrielle , imposable au taux de 10 % (deuxième alinéa du I de l'article 219 du CGI) .

B. À L'IMPÔT SUR LES SOCIÉTÉS S'AJOUTE, POUR LES ENTREPRISES DE CERTAINE TAILLE, UNE CONTRIBUTION ADDITIONNELLE MAJORANT LE MONTANT DÛ

Une contribution additionnelle s'ajoute à l'impôt sur les sociétés et augmente la charge fiscale pesant sur les entreprises.

Cette contribution sociale sur l'impôt sur les sociétés , entrée en vigueur au 1 er janvier 2000 et codifiée à l'article 235 ter ZC du code général des impôts, s'applique ainsi aux entreprises réalisant un chiffre d'affaires supérieur à 7,63 millions d'euros, sous réserve d'un abattement de 763 000 euros pour un exercice de douze mois.

Fixée au taux de 3,3 % de l'impôt sur les sociétés dû par l'entreprise, cette contribution porte en pratique le taux d'impôt sur les sociétés à 27,375 % 96 ( * ) .

II. LE DISPOSITIF PROPOSÉ : PROLONGER ET SIMPLIFIER L'ACTUALISATION DES SEUILS FISCAUX APPLICABLES AUX PME INTRODUITE EN LOI DE FINANCES POUR 2021

Le présent article s'inscrit dans une double démarche de soutien aux PME et de simplification de la norme fiscale .

À l'occasion de la loi de finances pour 2021 97 ( * ) , pour les exercices ouverts à compter du 1 er janvier 2021, le seuil de chiffre d'affaires en-deçà duquel une PME applique un taux réduit d'impôt sur les sociétés pour une fraction de son bénéfice a été porté de 7,63 millions d'euros à 10 millions d'euros.

Cette mesure correspondait en réalité à une actualisation d'un montant non modifié depuis le passage à l'euro , tenant compte des effets de l'inflation.

Elle n'a toutefois pas concerné les autres montants prévus pour l'application du dispositif . En effet, n'ont pas été actualisés :

- la fraction de bénéfice imposable à taux réduit , fixée à 38 120 euros et non actualisée depuis le passage à l'euro ;

- le seuil de chiffre d'affaires d'assujettissement à la contribution sociale sur l'impôt sur les sociétés, alors même qu'il avait été initialement défini par le législateur en cohérence avec le seuil permettant l'application du taux réduit d'impôt sur les sociétés 98 ( * ) ;

- l'abattement applicable pour le calcul de la contribution sociale.

Pour les PME, il en résulte notamment une source de complexité de la norme fiscale.

En outre, la mesure adoptée en projet de loi de finances pour 2021 n'avait finalement que peu d'impact sur le montant de l'impôt dû.

C'est la raison pour laquelle il est proposé, par cohérence avec la mesure introduite en loi de finances pour 2021, d'opérer trois modifications complémentaires :

- premièrement, en relevant de 38 120 euros à 50 000 euros la fraction de bénéfices des PME imposable à un taux réduit de 15 % ;

- deuxièmement, en portant de 7,63 millions d'euros à 10 millions d'euros le montant de chiffre d'affaires annuel au-delà duquel une entreprise est redevable de la contribution sociale sur l'impôt sur les sociétés, sur le modèle du nouveau seuil retenu pour l'application du taux réduit d'impôt sur les sociétés ;

- troisièmement, en augmentant de 763 000 euros à 1 million d'euros l'abattement applicable pour déterminer le montant de la contribution sociale.

Pour cela, la commission a adopté un amendement n° 46 .

Décision de la commission : la commission des finances vous propose d'adopter cet article.

ARTICLE ADDITIONNEL APRÈS

L'ARTICLE 1ER

Introduction d'une déduction fiscale temporaire

pour le capital à risque

. Le présent article additionnel, issu d'un amendement du rapporteur général adopté par la commission des finances, propose d'introduire, de façon temporaire, une déduction fiscale pour le capital à risque - dispositif également connu sous la désignation anglo-saxonne d'« allowance for corporate equity ». Il met en oeuvre la recommandation n° 6 du rapport « Comment réussir la sortie des prêts garantis par l'État ? », présenté par le rapporteur général le 12 mai dernier.

L'objectif est de neutraliser le biais fiscal en faveur de l'endettement pour inciter les entreprises à lever des fonds propres en sortie de crise, ce qui permettra d'améliorer leur levier d'endettement et leur bilan.

Pour cela, le dispositif proposé présente deux caractéristiques essentielles :

- d'abord, pour le rendre davantage incitatif tout en maîtrisant son coût pour les finances publiques, il est temporaire et ne s'applique qu'aux nouveaux fonds propres apportés à compter de 2021 et jusqu'à la fin de l'année 2023. Il s'inscrit aussi dans un objectif d'expérimentation, alors que la Commission européenne a lancé le 14 juin dernier une consultation en amont de la présentation d'un projet de directive visant à introduire ce dispositif au sein de l'Union européenne ;

- ensuite, pour renforcer son effet sur les petites et moyennes entreprises, le taux d'intérêt notionnel retenu pour apprécier la rémunération des fonds propres serait porté de 5 % à 7 % pour ces entités.

I. LE DROIT EXISTANT : LE BIAIS FISCAL EN FAVEUR DE L'ENDETTEMENT POUR LE FINANCEMENT DES ENTREPRISES

D'un point de vue économique, pour leur financement, les entreprises peuvent recourir soit à une ressource externe , en contractant un emprunt bancaire ou obligataire, soit à une ressource interne , en mobilisant leurs fonds propres.

D'un point de vue fiscal, les conséquences de l'arbitrage entre les deux sources de financement ne sont pas neutres en France.

En effet, les charges financières sont déductibles de l'assiette de l'impôt sur les sociétés, tandis que le financement par fonds propres ne fait pas l'objet d'une aide fiscale, dans la mesure où il n'est pas considéré comptablement comme une charge.

Cette différence, bien identifiée par la théorie économique, est désignée comme le biais fiscal en faveur de l'endettement (ou « debt bias »).

Réformé par la loi de finances pour 2019 99 ( * ) , afin de transposer les dispositions de la directive dite « ATAD » du 12 juillet 2016 100 ( * ) , le régime de la déductibilité des charges financières est prévu aux articles 212 bis (cas général) et 223 B bis (régime de groupe) du code général des impôts.

Il en résulte que les charges financières nettes peuvent être déduites du résultat fiscal dans la limite du montant le plus élevé entre :

- trois millions d'euros ;

- 30 % de son EBITDA (bénéfice avant intérêts, impôts, dépréciation et amortissement).

II. LE DISPOSITIF PROPOSÉ : INCITER LES ENTREPRISES À LEVER DU CAPITAL EN CORRIGEANT LE BIAIS FISCAL EN FAVEUR DE L'ENDETTEMENT

Afin de neutraliser le biais fiscal en faveur de l'endettement, le présent article propose d'introduire un mécanisme fiscal de déduction pour le capital à risque , aussi connu sous la désignation anglo-saxonne d'« allowance for corporate equity ». Il met en oeuvre la recommandation n° 6 du rapport « Comment réussir la sortie des prêts garantis par l'État ? » présenté par le rapporteur général le 12 mai dernier 101 ( * ) .

Un tel mécanisme est déjà mis en oeuvre par plusieurs États membres de l'Union européenne , dont la Belgique, l'Italie et la Pologne. Concrètement, il définit une rémunération notionnelle des fonds propres, laquelle peut ensuite être déduite du résultat imposable 102 ( * ) , sur le modèle de ce qui s'applique pour les charges financières supportées par une entreprise.

Depuis la présentation du rapport du Sénat sur la sortie des PGE, la Commission européenne a d'ailleurs lancé une consultation le 14 juin dernier en vue de présenter, au premier trimestre 2022, une proposition de directive introduisant un dispositif harmonisé au niveau de l'Union européenne 103 ( * ) .

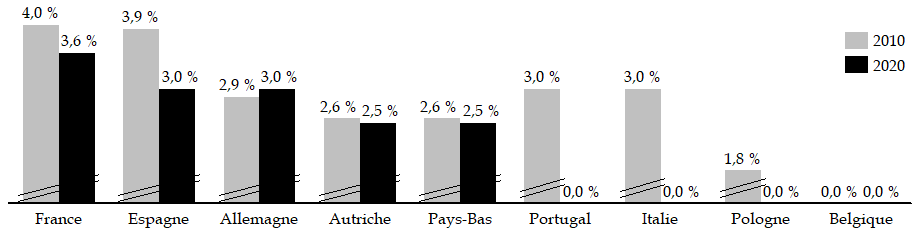

Or la France se distingue des autres pays européens par le niveau élevé du biais fiscal en faveur de l'endettement. Comme l'illustre le graphique ci-après, il atteint 3,6 % en 2020, soit le niveau le plus élevé au sein de l'Union européenne.

Évolution du biais en faveur

de l'endettement

entre 2010 et 2020

(en pourcentage)

Source : commission des finances du Sénat, à partir des données ZEW, 2020

S'il doit permettre de corriger le biais fiscal en faveur de l'endettement, le dispositif proposé s'inscrit surtout dans le contexte de la sortie de crise.

Comme l'a récemment indiqué la Commission européenne, « la pandémie du Covid-19 a rendu d'autant plus crucial de s'attaquer au biais fiscal en faveur de l'endettement . Les pertes liées à la crise sanitaire ont fortement fragilisé le niveau des fonds propres de nombreuses sociétés. De plus, la chute brutale des flux de trésorerie a conduit de nombreuses entreprises européennes à s'endetter davantage pour couvrir leurs besoins de financement de court terme. En conséquence, la structure capitalistique de nombreuses entreprises en ressort encore plus fragilisée, conduisant certaines d'entre elles au bord de la faillite. C'est pourquoi il est plus important que jamais de s'attaquer au biais fiscal en faveur de l'endettement, et ainsi de soutenir la recapitalisation des entreprises européennes et de réduire les risques futurs » 104 ( * ) .

Il existe donc un besoin urgent d'agir , pour accompagner et soutenir les entreprises françaises dans l'amélioration de leur levier d'endettement . Cette situation concerne particulièrement la France , dans la mesure où tant les conséquences économiques que les mesures de soutien prises en réponse à la crise sanitaire ont dégradé la situation financière de nombreuses entreprises dans une ampleur plus marquée en France. En effet, les entreprises françaises ont conservé à leur charge 22 % de la perte de revenus enregistrée en 2020, contre 7 % en moyenne au sein de l'Union européenne et 0 % en Allemagne.

Pour certaines entreprises, le renforcement des fonds propres constitue donc une condition importante pour restaurer leurs marges de manoeuvre financière et continuer d'accéder au marché du crédit . Faute de solution « magique » en matière de renforcement des fonds propres, l'incitation doit prévaloir, à commencer par ne pas pénaliser fiscalement les entreprises procédant à une levée de fonds propres .

Alors que la proposition de directive devrait être présentée sous la présidence française du Conseil de l'Union européenne au premier semestre 2022, la France a un rôle moteur à jouer en la matière en expérimentant dès maintenant la déduction fiscale pour le capital à risque .

Pour toutes ces raisons, le présent article propose d'introduire ce mécanisme de façon temporaire et sans attendre l'application d'une directive encore en cours de rédaction.

Il présente deux caractéristiques essentielles :

- d'abord, pour le rendre davantage incitatif tout en maîtrisant son coût pour les finances publiques, le dispositif proposé est temporaire et ne s'applique qu'aux nouveaux fonds propres apportés à compter de 2021 et jusqu'à la fin de l'année 2023, dans la perspective d'une entrée en vigueur possible d'un mécanisme européen harmonisé à compter de 2024 ;

- ensuite, pour renforcer son effet sur les petites et moyennes entreprises (PME) 105 ( * ) , le taux d'intérêt notionnel retenu pour apprécier la rémunération des fonds propres serait porté de 5 % à 7 % pour ces entités.

Ainsi défini, le dispositif doit permettre d'inciter les entreprises à renforcer leurs fonds propres en sortie de crise , en complétant les mesures sur lesquelles le Gouvernement s'appuie par ailleurs - à l'instar de la réduction des impôts de production ou de l'aménagement temporaire des règles de report en arrière des déficits (« carry back »). Les évaluations empiriques conduites dans les pays l'appliquant déjà attestent d'une réelle efficacité pour réduire le ratio d'endettement, surtout s'agissant des petites et moyennes entreprises 106 ( * ) .

Par ailleurs, les caractéristiques retenues doivent permettre de maîtriser le coût du dispositif pour les finances publiques , en ne s'appliquant qu'aux nouveaux fonds propres apportés et non au capital préexistant. Comme le souligne le Fonds monétaire international (FMI), qui recommande à la France la mise en place d'une déduction fiscale pour le capital à risque 107 ( * ) , « un [mécanisme] incrémental n'autorise la déduction que pour les nouveaux fonds propres. Cette option est considérablement moins coûteuse qu'un régime qui s'applique sur la totalité des fonds propres » 108 ( * ) .

À titre de comparaison, l'Italie et la Belgique retiennent deux versions différentes :

- l'Italie réserve la déduction aux seuls nouveaux fonds propres, ce qui correspond au choix proposé par le présent article ;

- la Belgique applique la déduction à l'ensemble du stock de capital .

Lors de l'entrée en vigueur du mécanisme, la perte de recettes constatée s'est élevée à 400 millions d'euros environ en Italie (en 2011) 109 ( * ) .

La commission a adopté un amendement n° 47 en ce sens.

Décision de la commission : la commission des finances vous propose d'adopter cet article.

ARTICLE ADDITIONNEL APRÈS

L'ARTICLE 1ER

Incitation fiscale à l'investissement dans la

transition écologique

. Le présent article additionnel, issu d'un amendement du rapporteur général adopté par la commission des finances, propose d'introduire un mécanisme d'incitation fiscale à l'investissement des entreprises en faveur de la transition écologique.

Il comprend deux mesures :

- à titre principal, un amortissement accéléré sur douze mois des matériels destiné à économiser l'énergie et des équipements de production d'énergies renouvelables acquis entre le 23 juin 2021 et le 31 décembre 2022 ;

- de façon complémentaire, une modalité dérogatoire d'imputation de cet avantage fiscal, permettant aux entreprises constatant un déficit en raison de la situation actuelle de le monétiser immédiatement. Cela permet de maximiser le périmètre des entreprises visées et de cibler plus spécifiquement les entreprises innovantes engagées dans la transition écologique.

Le dispositif proposé présente ainsi un double avantage :

- pour les entreprises, en les incitant à investir dès aujourd'hui en faveur de la transition écologique, quelle que soit leur situation financière en sortie de crise ;

- pour les pouvoirs publics, en stimulant des investissements indispensables à la compétitivité des entreprises françaises pour un simple coût de trésorerie.

I. LE DROIT EXISTANT : DES DISPOSITIFS D'AMORTISSEMENT NON LINÉAIRES POUR ENCOURAGER L'INVESTISSEMENT

En application de l'article 39 du code général des impôts (CGI), le bénéfice net d'une entreprise, ou bénéfice imposable, « est établi sous déduction de toutes charges », pour autant qu'elles soient exposées dans l'intérêt de l'entreprise, régulièrement comptabilisées, et qu'elles se traduisent par une diminution nette de l'actif de l'entreprise.

Or les investissements réalisés par les entreprises ( immobilisations ) connaissent une usure dans le temps qui se traduit par une perte de valeur patrimoniale . Cette diminution de l'actif constitue une charge qui vient en déduction du bénéfice imposable : l'amortissement .

L'étalement dans le temps de la perte de valeur de l'investissement initial se traduit dans les modalités de calcul de l'amortissement .

Trois grandes modalités sont possibles :

- l'amortissement linéaire , consistant à appliquer une annuité constante sur l'ensemble de la durée normale d'utilisation ;

- l'amortissement dégressif , consistant à appliquer des annuités plus importantes pour les premières années d'utilisation du bien ;

- les amortissements exceptionnels , prévus par des textes législatifs particuliers ou par la doctrine, soit sous la forme d'un amortissement consistant en une dotation supplémentaire la première année d'amortissement , soit sous la forme d'un amortissement accéléré , consistant à prévoir une période d'amortissement plus réduite.

De façon générale, les amortissements dégressifs ou exceptionnels ont pour objet de favoriser l'investissement des entreprises en leur permettant d'augmenter les charges imputables aux bénéfices de la première ou des premières années de mise en service des immobilisations et, ainsi, de réduire leur impôt pour ces exercices.

Pour l'État, ces possibilités d'amortissement se traduisent par un coût de trésorerie , dans la mesure où les charges venant en déduction de l'assiette de l'impôt sont anticipées par rapport aux exercices suivants.

Par exemple, l'article 39 AB du code général des impôts , introduit par la loi de finances pour 1991 110 ( * ) , prévoit un amortissement exceptionnel linéaire sur douze mois de biens destinés à économiser l'énergie ainsi que des équipements de production d'énergies renouvelables , selon une liste établie par voie réglementaire. Ces dispositions ont toutefois cessé de s'appliquer à compter du 1 er janvier 2011.

II. LE DISPOSITIF PROPOSÉ : ENCOURAGER L'INVESTISSEMENT DANS LA TRANSITION ÉCOLOGIQUE EN SORTIE DE CRISE

Le présent article s'inscrit dans un objectif de relance de l'économie , en soutenant l'investissement des entreprises en faveur de la transition écologique.

À titre principal, il est ainsi proposé de reconduire temporairement le mécanisme d'amortissement exceptionnel sur douze mois de biens destinés à économiser l'énergie et d'équipements de production d'énergies renouvelables prévu à l'article 39 AB du code général des impôts. Pour inciter les entreprises à investir rapidement et amplifier la relance, ce régime d'amortissement accéléré serait réservé aux biens acquis ou fabriqués entre le 23 juin 2021 et le 31 décembre 2022.

Toutefois, pour des entreprises ayant constaté des pertes en raison de la crise sanitaire, la portée incitative de ce mécanisme pourrait ne pas suffire . En effet, il n'en résulterait pour l'entreprise qu'une accentuation de son déficit pouvant être reporté. En l'absence de bénéfices suffisants au cours des exercices antérieurs, le déficit devrait être reporté en avant. L'avantage fiscal proposé pourrait prendre du temps avant d'être effectivement encaissé par l'entreprise.

Autrement dit, ce pourrait être un « pari » que certaines entreprises ne seraient pas prêtes à prendre.

C'est pourquoi le présent article propose, de façon complémentaire, une modalité dérogatoire d'imputation de l'avantage fiscal pour permettre aux entreprises constatant un déficit en raison de la situation économique actuelle de le monétiser immédiatement .

À cet effet, les entreprises pourraient opter pour un crédit d'impôt égal à l'avantage fiscal obtenu en cas de déduction intégrale immédiate , lequel pourrait faire l'objet d'une imputation sur l'impôt dû au titre des exercices suivants. Si les règles de recevabilité financière des initiatives parlementaires ne permettent pas de le prévoir directement, l'objectif serait également de permettre un remboursement de la créance non imputée au bout de trois ans et une cession « Dailly ».

Un tel mécanisme viendrait utilement compléter l'assouplissement des modalités de report en arrière des déficits (ou « carry back ») , en visant les entreprises ne disposant pas de bénéfices antérieurs suffisants pour imputer le déficit constaté en 2020. Ce faisant, le dispositif cible plus particulièrement les entreprises innovantes engagées dans la démarche de transition écologique.

Le dispositif proposé présente ainsi un double avantage :

- pour les entreprises, en les incitant à investir dès aujourd'hui en faveur de la transition écologique quelle que soit leur situation financière en sortie de crise ;

- pour les pouvoirs publics, en stimulant des investissements indispensables à la compétitivité des entreprises françaises répondant au défi climatique, pour un seul coût de trésorerie.

La commission a adopté un amendement n° 48 en ce sens.

Décision de la commission : la commission des finances vous propose d'adopter cet article.

ARTICLE 1er bis

(nouveau)

Prolongation de l'assouplissement des conditions de

mobilisation

de l'épargne constituée sous le régime de

dotation pour aléas

. Le présent article introduit par l'Assemblée nationale étend la possibilité d'utiliser les sommes épargnées au titre de l'ancien dispositif de la déduction pour aléas (DPA) et non rapportées au 1 er juin 2021 sous le régime d'emploi plus souple de la déduction pour épargne de précaution (DEP). Alors que l'article 7 de la loi n° 2020-473 du 25 avril 2020 de finances rectificative pour 2020 prévoyait qu'elles puissent être utilisées selon le régime de la DEP au cours des exercices clos entre le 31 mars 2020 et le 31 mars 2021, le présent article étend cette possibilité pour toute l'année 2021, soit jusqu'au 31 décembre 2021.

Votre commission vous propose d'adopter cet article sans modification.

I. LE DROIT EXISTANT : LA DÉDUCTION POUR ÉPARGNE DE PRÉCAUTION (DEP) REMPLACE DEPUIS 2019 LA DÉDUCTION POUR ALÉAS ET LA DÉDUCTION POUR INVESTISSEMENTS

A. LA DÉDUCTION POUR ÉPARGNE DE PRÉCAUTION, UN MÉCANISME ASSORTI DE CONDITIONS D'EMPLOI PLUS SIMPLES ET MOINS RIGOUREUSES QUE CELLES APPLICABLES AUX DISPOSITIFS AUXQUELS ELLE SE SUBSTITUE

L'article 51 de la loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019 instituant une déduction pour épargne de précaution (DEP) a abrogé, à compter du 1 er janvier 2019, l'article 72 D bis du code général des impôts, qui permettait aux exploitants agricoles de pratiquer, sur leur revenu imposable et selon un régime réel d'imposition, une déduction pour aléas (DPA) .

La déduction pour aléas était subordonnée à la constitution d'une épargne professionnelle , condition réputée remplie dès lors qu'une somme comprise entre 50 % et 100 % de la déduction est inscrite sur un compte d'affectation ouvert auprès d'un établissement financier 111 ( * ) .

Cette déduction pour aléas n'était pas libre d'emploi :

- elle doit être mobilisée au cours des sept exercices qui suivent celui où elle a été pratiquée ;

- en outre, elle ne peut servir qu'à certaines fins qui recouvrent des situations de risque ou de crise traversées par l'exploitation, qu'elles soient physiques 112 ( * ) ou économiques 113 ( * ) .

De plus, la DPA est soumise à un plafond annuel : le montant déductible est plafonné à 27 000 euros par an 114 ( * ) .

La DEP, instituée par la loi de finances pour 2019 précitée, constitue un mécanisme assorti de conditions d'emploi plus simples et moins rigoureuses que les dispositifs auxquels elle se substitue :

- la déductibilité atteint un montant annuel supérieur à celui de la DPA, car le montant de la DEP est calculé sur la base du bénéfice de l'exploitation au cours d'un exercice de douze mois, à partir d'un barème qui comporte cinq tranches correspondant aux différents plafonds annuels de la déduction ; le plafond de la déduction est donc significativement augmenté pour les exploitations dégageant un bénéfice excédant 27 000 euros.

Comparaison des montants annuels

déductibles

au titre de la DPI/DPA et de la DEP

(en euros)

|

Niveau de bénéfice |

Plafond DPA |

Plafond DEP |

Différence |

|

27 000 |

27 000 |

27 000 |

0 |

|

27 000 à 49 999 |

27 000 |

33 900 |

6 900 |

|

50 000 à 74 999 |

27 000 |

38 900 |

11 900 |

|

75 000 à 99 999 |

27 000 |

41 399 |

14 399 |

|

100 000 et au-delà |

27 000 |

41 400 |

14 400 |

Source : commission des finances du Sénat

- les conditions d'emploi de la DEP sont considérablement assouplies par rapport aux régimes en vigueur :

les sommes déduites doivent être utilisées au cours des dix exercices qui suivent l'exercice au titre duquel la déduction a été pratiquée 115 ( * ) . Le délai d'emploi est donc allongé de trois ans par rapport au délai d'utilisation de la DPA ;

la DEP peut couvrir toutes les dépenses nécessitées par l'activité professionnelle alors que des restrictions étaient posées pour la DPI et la DPA ; sous le régime de la DEP, la condition de constitution d'une épargne minimale égale à 50 % de la déduction peut en outre être assurée par la seule constitution de stocks et de produits , dont le cycle de rotation est supérieur à un an, contrairement à l'allocation minimale en actifs monétaires prévue pour la DPA ;

Ces dispositifs de la DPA et de la DEP ont fait l'objet d'une analyse approfondie dans le cadre du rapport relatif au projet de loi de finances pour 2019, auquel le lecteur est invité à se reporter 116 ( * ) .

Aujourd'hui, dans le cadre de la transition entre l'ancien régime de la dotation pour aléas et le nouveau régime de la DEP, des fonds d'épargne constitués dans le cadre du régime de l'article abrogé demeurent ainsi inscrits dans les livres des établissements bancaires et restent soumis du point de vue fiscal au régime de l'article 72 D bis du code général des impôts.

B. LA LOI DE FINANCES RECTIFICATIVE DU 25 AVRIL 2020 A PERMIS AUX EXPLOITANTS AGRICOLES DE DÉROGER AUX CONDITIONS D'EMPLOI DES SOMMES ÉPARGNÉES AU TITRE DE LA DPA EN LES PLAÇANT SOUS LE RÉGIME D'EMPLOI PLUS SOUPLE DE LA DPE

L'article 7 de la loi n° 2020-473 du 25 avril 2020 de finances rectificative pour 2020 a ouvert la possibilité de mobiliser les avoirs épargnés et non encore rapportés au bénéfice au titre de la DPA et les intérêts capitalisés correspondants selon les règles applicables à la DEP en cas de survenance d'un aléa économique .

Ces règles s'avèrent en effet plus souples que celles qui régissent l'emploi de la DPA 117 ( * ) . L'article 7 prévoit que ces règles sont appelées à régir l'épargne constituée au titre de la DPA pour une période limitée : au cours des exercices clos entre le 31 mars 2020 et le 31 mars 2021.

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE : UNE PROLONGATION DE L'ASSOUPLISSEMENT TEMPORAIRE DES CONDITIONS D'EMPLOI DE LA DPA

Le présent article a été introduit par l'Assemblée nationale à l'initiative de Christophe Jerretie et plusieurs collègues députés membres du groupe Mouvement démocrate (MoDem), avec l'avis favorable de la commission des finances et du Gouvernement moyennant l'adoption d'un sous-amendement de précision.

Il permettrait de prolonger la possibilité de mobiliser les avoirs épargnés au titre de la DPA et les intérêts capitalisés correspondants selon les règles applicables à la DEP en cas de survenance d'un aléa économique .

Pour ce faire, le présent article modifie l'article 7 de la loi n° 2020-473 du 25 avril 2020 de finances rectificative pour 2020, en prévoyant que les sommes déduites et leurs intérêts capitalisés en application de la DPA et non encore rapportés au 1 er juin 2021 peuvent être utilisés au cours des exercices clos entre le 31 mars 2020 et le 31 décembre 2021 selon les règles applicables à la DEP.

Le présent article prolonge donc de neuf mois l'assouplissement temporaire des conditions d'emploi de la DPA.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN AMÉNAGEMENT BIENVENU MÊME SI LA PORTÉE DU DISPOSITIF RESTE LIMITÉE

Le présent article propose de prolonger jusqu'aux exercices clos d'ici la fin de l'année 2021 la possibilité ouverte par la deuxième loi de finances rectificative pour 2020 de mobiliser l'épargne constituée sous le régime de déduction pour aléas et non encore rapportée au bénéfice selon les règles applicables à la DEP en cas de survenance d'un aléa économique .

Le nouveau régime de la DEP élargit et simplifie incontestablement les conditions de constitution et d'utilisation de l'épargne de précaution . Par conséquent, la commission des finances ne peut qu'être favorable au dispositif proposé .

Toutefois, son utilité ne doit pas être exagérée. Les auteurs de l'amendement portant article additionnel prétendent en effet que ce dispositif constitue une mesure de soutien aux exploitations agricoles fortement fragilisées en 2020 et en 2021, du fait des mesures prophylactiques mais aussi d'évènements climatiques exceptionnels, à l'instar de l'épisode de gel d'avril 2021.

La portée du dispositif apparaît cependant limitée, au vu des réserves d'épargne assez maigres restant constituées sous le régime de la DPA et du peu d'exploitations concernées : en effet, seuls 5 700 agriculteurs avaient eu recours à la DPA en 2017, pour un coût pour les finances publiques de 15 millions d'euros.

En outre, ces réserves disponibles ont probablement d'ores et déjà été sollicitées au terme de 2020 d'autant que l'article 7 de la deuxième loi de finances rectificative en a facilité la mobilisation, en prévoyant que les disponibilités mobilisées puissent l'être sous les conditions d'emploi plus souples de la DPE - possibilité prolongée par le présent article.

Par ailleurs, il y a lieu de rappeler que la DEP s'imputant sur le résultat imposable, ce dispositif n'est efficace que pour les entreprises dégageant des bénéfices, qui plus est des bénéfices taxables ; or, une proportion élevée d'exploitations agricoles se trouve dans une situation rarement ou très légèrement bénéficiaire. Les entreprises agricoles les plus fragiles n'ont donc pas accès au dispositif.

Ainsi, le présent article ne peut être un alibi pour le Gouvernement pour se dégager de la responsabilité de soutenir les nombreuses exploitations à l'écart de ces dispositifs et d'apporter le soutien promis aux exploitants agricoles durement touchés par le gel tardif d'avril dernier .

Force est pourtant de constater que le milliard d'euros promis au secteur agricole à la suite de l'épisode de gel tardif d'avril dernier ne connaît encore qu'une traduction minime et loin des promesses dans les ouvertures de crédits prévues sur la mission « Agriculture, alimentation, forêt et affaires rurales » par le présent projet de loi. Il conviendra de rester vigilant d'ici la fin de l'année, notamment lorsqaue l'ampleur des pertes des récoltes sera réellement connue.

Décision de la commission : la commission des finances vous propose d'adopter cet article sans modification.

ARTICLE 2

Reconduction de

la PEPA

(exonération de cotisations sociales et d'impôt sur le

revenu)

. Le présent article propose un nouveau dispositif de prime exceptionnelle de pouvoir d'achat (PEPA). Pouvant être versée du 1 er juin 2021 au 31 mars 2022 par les employeurs éligibles à leurs salariés, elle est exonérée d'impôt sur le revenu et de toutes cotisations et contributions sociales. Son plafond de 1 000 euros pourra être porté à 2 000 euros pour les entreprises ayant conclu un accord d'intéressement ou un accord visant à revaloriser les salariés dits de la « deuxième ligne ». L'Assemblée nationale a ajouté une troisième situation, concernant les entreprises ayant conclu un accord de participation volontaire, sous la forme d'un plan d'épargne d'entreprise.

Outre un amendement de précision visant à s'assurer que les associations sans but lucratif et les fondations d'utilité publique pourront bénéficier du plafond de 2 000 euros sans condition, la commission a adopté un amendement afin que seules les entreprises de moins de 50 salariés ayant mis en oeuvre un dispositif de participation volontaire, mais quelle que soit sa forme, puissent bénéficier du plafond à 2 000 euros. Les plus grandes entreprises doivent être encouragées à mettre en place des accords d'intéressement.

En dépit de réserves sur la portée de ce troisième renouvellement de la PEPA, qui ne peut pallier les nécessaires efforts à mener en matière de formation et de revalorisation des métiers peu qualifiés et pourtant fortement mobilisés durant la crise sanitaire et économique, la commission propose d'adopter cet article ainsi modifié.

I. LE DROIT EXISTANT : LA PRIME EXCEPTIONNELLE DE POUVOIR D'ACHAT, UN DISPOSITIF À LA DISCRÉTION DES EMPLOYEURS ET EXONÉRÉE D'IMPÔT SUR LE REVENU ET DE COTISATIONS SOCIALES

A. UN DISPOSITIF ADOPTÉ POUR LA PREMIÈRE FOIS À LA FIN DE L'ANNÉE 2018 EN RÉPONSE AU MOUVEMENT DES « GILETS JAUNES »

1. Un dispositif adopté en urgence à la fin de l'année 2018 pour soutenir le pouvoir d'achat des salariés

La possibilité, pour les employeurs éligibles 118 ( * ) , de verser une prime exceptionnelle de pouvoir d'achat (PEPA) faisait partie des mesures législatives et temporaires adoptées pour répondre au mouvement dit des « Gilets jaunes » 119 ( * ) . Il revenait à chaque entreprise de décider de la verser et de définir son montant, étant entendu que ce dernier pouvait être modulé selon des critères tels que la rémunération, le niveau de classification, la durée de présence effective dans l'entreprise ou encore la durée de travail du salarié.

Cette prime était totalement exonérée d'impôt sur le revenu, de taxes s'attachant à la rémunération, de cotisations sociales (salariales comme patronales) et de contributions, dans la limite de 1 000 euros et pour les salariés dont la rémunération était inférieure à trois fois la valeur annuelle du salaire minimum de croissance (SMIC). Elle ne pouvait pas venir en remplacement d'un quelconque élément de rémunération auquel avaient droit les salariés.

2. Un dispositif renouvelé du 1 er janvier au 30 juin 2020, mais accompagné de conditions de versement plus strictes

L'article 7 de la loi de financement de la

sécurité sociale pour 2020

120

(

*

)

a repris ce dispositif de prime exceptionnelle pour

les salariés

121

(

*

)

dont la rémunération annuelle est

inférieure à trois fois la valeur annuelle brute

du SMIC

(soit 55 419 euros en valeur 2020), mais

sous une forme

aménagée

122

(

*

)

.

Ainsi, une nouvelle condition a été ajoutée : la PEPA ne pouvait être versée que par les entreprises ayant conclu un accord d'intéressement . L'ajout de cette condition visait à encourager les entreprises à adopter de tels accords. En outre, pour renforcer cet effet incitatif, l'article 7 de la loi de financement de la sécurité sociale pour 2020 autorisait les entreprises à conclure un accord d'intéressement dérogatoire 123 ( * ) entre le 1 er janvier et le 30 juin 2020. Les associations sans but lucratif et les fondations reconnues d'utilité publique 124 ( * ) n'étaient toutefois pas soumises à cette condition pour pouvoir verser la prime à leurs salariés.

La prime exceptionnelle pouvait ainsi être versée jusqu'au 30 juin 2020 et son montant modulé en fonction du niveau de rémunération et de classification, de la durée de présence effective dans l'entreprise et de la durée du travail. Le plafond des exonérations fiscales et sociales restait identique, à savoir 1 000 euros.

B. DES CONDITIONS DE VERSEMENT ASSOUPLIES ET UNE DURÉE DE VERSEMENT PROLONGÉE EN 2020 AFIN DE TENIR COMPTE DE LA CRISE SANITAIRE ET ÉCONOMIQUE

1. Des conditions de versement assouplies par ordonnance

Dans le contexte de l'épidémie de covid-19 et de l'état d'urgence sanitaire, les conditions de versement de la prime exceptionnelle de pouvoir d'achat (PEPA) ont été jugées trop rigides et peu adaptées à la crise. Concomitamment à l'examen du premier projet de loi de finances rectificative pour l'année 2020, le ministre de l'économie et des finances, M. Bruno Le Maire, avait en effet appelé les entreprises à recourir à la PEPA pour soutenir leurs salariés les plus mobilisés. Notre collègue Albéric de Montgolfier, alors rapporteur général, avait toutefois estimé 125 ( * ) , comme plusieurs de nos collègues, que les conditions de versement de la PEPA n'étaient pas adaptées au contexte exceptionnel de crise que la France traversait . Lors de l'examen du premier projet de loi de finances rectificative par le Sénat 126 ( * ) , le Gouvernement s'était engagé à simplifier et à assouplir les conditions de versement de la prime exceptionnelle.

L'article 11 de la loi du 23 mars 2020 d'urgence pour faire face à l'épidémie de covid-19 127 ( * ) a ainsi habilité le Gouvernement à prendre par ordonnance toute mesure en matière de droit du travail, de droit de la sécurité sociale et de droit de la fonction publique ayant pour objet de modifier la date limite et les conditions de versement de la PEPA .

L'article 1 er de l'ordonnance du 1 er avril 2020 128 ( * ) , prise sur le fondement de cette disposition, a procédé aux assouplissements suivants :

- la date limite de versement a été repoussée au 31 août 2020 et la condition de l'existence d'un accord d'intéressement a été levée pour le versement de la prime dans la limite du plafond de 1 000 euros ;

- le plafond de 1 000 euros a été relevé à 2 000 euros pour les entreprises disposant d'un accord d'intéressement 129 ( * ) . Pour faciliter la conclusion de ces accords, la date limite permettant de conclure un accord d'intéressement dérogatoire a également été reportée du 30 juin au 31 août 2020 ;

- enfin, afin de tenir compte des contraintes particulières auxquelles ont été soumis certains salariés en période de crise sanitaire, il a été précisé que « les conditions de travail liées à l'épidémie de covid-19 » pourraient constituer un nouveau critère de modulation du montant de la prime 130 ( * ) .

Ni le champ des salariés concernés ni les exonérations fiscales et sociales n'ont quant à eux été modifiés.

L'article 19 de l'ordonnance du 22 avril 2020

131

(

*

)

est venu compléter ce

dispositif en prévoyant que l'obligation de conclure un accord

d'intéressement pour pouvoir bénéficier de l'application

du plafond

de 2 000 euros ne s'appliquait pas aux associations et

aux fondations reconnues d'utilité publique ou d'intérêt

général. Si tel était bien le cas aux termes de l'article

7 de la loi de financement de la sécurité sociale pour 2020, les

modifications apportées par l'ordonnance n° 2020-385 avaient, en

effet, omis de tenir compte de cette exception, de fait abrogée. Il

était heureux que cette erreur fût corrigée : il est

en effet plus difficile d'attendre de ces organismes qu'ils mettent en place

des accords d'intéressement, leur fonctionnement reposant sur une

logique non-lucrative.

L'octroi d'une prime défiscalisée et désocialisée aux agents des administrations publiques a fait l'objet d'une disposition spécifique, dans le cadre de la seconde loi de finances rectificative 132 ( * ) , ainsi que de trois décrets d'application des 14 mai, 8 juin et 12 juin 2020 133 ( * ) .

2. Une durée de versement de la PEPA une nouvelle fois prolongée par la troisième loi de finances rectificative pour 2020

L'article 2 de la troisième loi de finances rectificative pour 2020 134 ( * ) a permis de proroger le délai de versement de la prime exceptionnelle de pouvoir d'achat du 31 août au 31 décembre 2020 , dans les conditions définies et assouplies par les ordonnances du 1 er et du 22 avril 2020. Le Sénat avait alors soutenu ce prolongement, en estimant qu'il donnait davantage de temps et de visibilité aux entreprises pour décider d'octroyer cette prime à leurs salariés particulièrement mobilisés en cette période de crise sanitaire et économique.

II. LE DISPOSITIF PROPOSÉ : UN RENOUVELLEMENT DE LA PRIME EXCEPTIONNELLE DE POUVOIR D'ACHAT JUSQU'À LA FIN DE L'ANNÉE 2022 ET QUI TIENT COMPTE DE LA MOBILISATION DES SALARIÉS DURANT LA CRISE SANITAIRE

Le présent article propose d'instaurer une nouvelle fois une prime exceptionnelle de pouvoir d'achat (PEPA), qui pourrait être versée par les employeurs éligibles du 1 er juin 2021 au 31 mars 2022 ( 3 ° du II du présent article), ce qui lui confère donc une portée rétroactive. Les critères de versement de cette prime correspondent pour l'essentiel aux conditions qui étaient précédemment prévues, à savoir :

- les employeurs éligibles demeurent les mêmes , ce sont toujours les employeurs de droit privé, les établissements publics à caractère industriel et commercial et les établissements publics administratifs pour leur personnel de droit privé ( I du présent article) ;

- la prime est exonérée d'impôt sur le revenu et de toutes les cotisations et contributions sociales d'origine légale ou conventionnelle lorsqu'elle est attribuée aux salariés dont la rémunération est inférieure à trois fois la valeur annuelle du SMIC ( V du présent article) ;

- le plafond de la prime est de 1 000 euros et de 2 000 euros pour les entreprises ayant conclu un accord d'intéressement 135 ( * ) ;

- pour définir le montant de la prime exceptionnelle versée à leurs salariés, les employeurs pourront tenir compte de leur rémunération, de leur niveau de classification, de leur durée de présence effective durant l'année écoulée et de leur durée de travail. Les conditions de travail liées à l'épidémie de covid-19 ne font donc plus explicitement partie des critères de modulation ( 2° du II du présent article) ;

- les autres dispositions relatives à l'éligibilité des travailleurs handicapés ( I et IV du présent article), à l'interdiction de substituer la prime à un élément de rémunération du salarié ( 4° du II ) ou à son absence de prise en compte pour le calcul de la prime d'activité et de l'allocation aux adultes handicapées ( V du présent article) sont identiques à celles prévues pour le dispositif de PEPA en 2020.

Une différence majeure est toutefois à relever . Elle concerne l'ajout d'une autre situation dans laquelle les employeurs pourront verser une prime allant jusqu'à 2 000 euros : si les employeurs ont conclu un accord de branche ou un accord d'entreprise qui identifient les salariés dits de « la deuxième ligne » . Aux termes du 2° et du 3° du VI du présent article, ce sont ceux qui « en raison de leurs tâches ont contribué directement à la continuité de l'activité économique et au maintien de la cohésion sociale, et dont l'activité s'est exercée, en 2020 ou 2021, uniquement ou majoritairement sur site pendant les périodes d'état d'urgence sanitaire ».

Cet accord, conclu dans le respect des dispositions du livre II de la partie II du code du travail, relatif à la négociation collective, doit permettre de valoriser les métiers des salariés concernés ou prévoir l'engagement d'ouvrir des négociations sur cette valorisation, en couvrant au moins deux des cinq thèmes suivants :

1. la rémunération, et notamment dans un objectif d'égalité professionnelle entre les femmes et les hommes ;

2. la nature du contrat du travail ;

3. la santé et la sécurité au travail ;

4. la durée du travail et l'articulation entre la vie professionnelle et la vie personnelle et familiale ;

5. la formation et l'évolution professionnelles.

Dans le cas où l'accord prévoit un engagement à ouvrir ces négociations, il doit également préciser le calendrier et les modalités de suivi de ces négociations, qui doivent s'ouvrir dans les deux mois après la signature de l'accord.

Sont également éligibles au plafond de 2 000 euros les employeurs qui ont engagé une négociation sur la conclusion d'un tel accord ou dont l'activité principale relève d'une branche ayant engagé de telles négociations ( 4° du VI du présent article).

À noter que, comme pour les accords d'intéressement, cette condition ne s'applique pas aux associations sans but lucratif et aux fondations reconnues d'utilité publique .

III. LES MODIFICATIONS APPORTÉES PAR L'ASSEMBLÉE NATIONALE : ÉTENDRE LE PLAFOND DE 2 000 EUROS AUX ENTREPRISES AYANT MIS EN oeUVRE UN PLAN D'ÉPARGNE D'ENTREPRISE

Outre un amendement rédactionnel du rapporteur général, l'Assemblée nationale a adopté, avec un avis de sagesse du rapporteur général et du Gouvernement, l'amendement 491 de nos collègues députés membres du groupe du mouvement démocrate et apparentés tendant à prévoir une troisième situation dans laquelle les employeurs pourront verser une prime exceptionnelle allant jusqu'à 2 000 euros : il s'agirait du cas où les employeurs mettent en oeuvre un accord de participation volontaire au sens de l'article L. 3332-3 du code du travail, soit par le biais d'un plan d'épargne d'entreprise.

IV. LA POSITION DE LA COMMISSION DES FINANCES : UN DISPOSITIF DISCRÉTIONNAIRE MAIS BIENVENU DE SOUTIEN AU POUVOIR D'ACHAT, QUI NE POURRA TOUTEFOIS PAS SEUL SOUTENIR LA REVALORISATION DES MÉTIERS DES SALARIÉS LES PLUS FORTEMENT MOBILISÉS DURANT LA CRISE

La crise sanitaire et économique a mis en exergue le rôle essentiel joué par les salariés des secteurs les plus mobilisés pour répondre à la fourniture de biens et de services vitaux à l'ensemble de la population française . Il est à ce titre bienvenu qu'ils puissent être récompensés par le versement d'une prime, exonérée d'impôt sur le revenu et de toutes cotisations sociales. Renouveler le dispositif du 1 er juin 2021 au 31 mars 2022 pourrait en outre permettre aux entreprises qui n'ont pas eu recours à ce dispositif en 2020, faute de visibilité sur leurs perspectives économiques et sur leur reprise, de verser cette prime à leurs salariés , soutenant ainsi en parallèle leur pouvoir d'achat en cette phase de relance de l'économie.

D'après les données transmises dans

l'évaluation préalable du présent article, 5 millions de

salariés ont bénéficié de la première PEPA

(2019), pour un montant total versé de 2,2 milliards d'euros et un

montant moyen de 400 euros, de même que 5 millions de salariés en

2020, pour un montant total de 3,1 milliards d'euros et un montant moyen de 590

euros.

Près d'un cinquième (18 %) des salariés

ont bénéficié de la prime dans ses deux versions.

Pour autant, s'il soutient le renouvellement de la prime exceptionnelle de pouvoir d'achat (PEPA), le rapporteur général rappelle toutefois que ce dispositif connait aussi des limites .