Rapport d'information n° 481 (2016-2017) de MM. Éric BOCQUET , Michel BOUVARD , Michel CANEVET , Thierry CARCENAC , Jacques CHIRON , Philippe DALLIER , Vincent DELAHAYE , André GATTOLIN , Charles GUENÉ , Bernard LALANDE et Albéric de MONTGOLFIER , fait au nom de la commission des finances, déposé le 29 mars 2017

Disponible au format PDF (2,5 Moctets)

Synthèse du rapport (203 Koctets)

Synthèse du rapport (en anglais) (619 Koctets)

-

AVANT-PROPOS

-

RÉSUMÉ DES PRINCIPALES PROPOSITIONS

DU GROUPE DE TRAVAIL

-

ÉTAT DES LIEUX : LA GRANDE

INSÉCURITÉ FISCALE ET SOCIALE DES UTILISATEURS DE PLATEFORMES EN

LIGNE

-

I. EN MATIÈRE FISCALE, TOUS LES REVENUS SONT

IMPOSABLES AU PREMIER EURO, SAUF EXCEPTIONS TRÈS RESTREINTES

-

A. LES REVENUS PERÇUS VIA DES PLATEFORMES EN

LIGNE NE BÉNÉFICIENT D'AUCUN TRAITEMENT PARTICULIER

-

B. L'EXONÉRATION DES VENTES

D'OCCASION : UN PRINCIPE CLAIR MAIS UNE APPLICATION DÉLICATE ET

DIFFICILE À CONTRÔLER

-

C. L'EXONÉRATION DU « PARTAGE DE

FRAIS » PAR L'INSTRUCTION FISCALE DU 30 AOÛT 2016 :

UNE CLARIFICATION BIENVENUE MAIS TROP RESTREINTE

-

A. LES REVENUS PERÇUS VIA DES PLATEFORMES EN

LIGNE NE BÉNÉFICIENT D'AUCUN TRAITEMENT PARTICULIER

-

II. EN MATIÈRE SOCIALE, LA DISTINCTION ENTRE

PARTICULIERS ET PROFESSIONNELS EST AU CoeUR DU PROBLÈME

-

A. LES UTILISATEURS DES PLATEFORMES : DE

NOMBREUX PROFESSIONNELS QUI S'IGNORENT

-

B. DEUX SEUILS D'AFFILIATION OBLIGATOIRE À

LA SÉCURITÉ SOCIALE CRÉÉS EN 2017 : UNE

RÉPONSE TRÈS PARTIELLE ET PROBLÉMATIQUE

-

C. LA COTISATION FONCIÈRE DES ENTREPRISES,

UN IMPÔT QUI DÉCOULE DU STATUT DE TRAVAILLEUR PROFESSIONNEL

-

D. LES PRÉLÈVEMENTS SOCIAUX,

OUBLIÉS DU DÉBAT ?

-

A. LES UTILISATEURS DES PLATEFORMES : DE

NOMBREUX PROFESSIONNELS QUI S'IGNORENT

-

III. LA DÉCLARATION, LE CONTRÔLE ET LE

RECOUVREMENT :

-

A. L'AUTORÉGULATION : DES EFFORTS

INCONTESTABLES, MAIS DES LIMITES INHÉRENTES À L'EXERCICE

-

B. L'IMPOSSIBLE CONTRÔLE FISCAL

-

C. L'OBLIGATION D'INFORMATION DES

UTILISATEURS : UN PREMIER PAS VERS LA CONFORMITÉ FISCALE

-

D. LA DÉCLARATION AUTOMATIQUE DES

REVENUS : LE PAS DÉCISIF ?

-

A. L'AUTORÉGULATION : DES EFFORTS

INCONTESTABLES, MAIS DES LIMITES INHÉRENTES À L'EXERCICE

-

I. EN MATIÈRE FISCALE, TOUS LES REVENUS SONT

IMPOSABLES AU PREMIER EURO, SAUF EXCEPTIONS TRÈS RESTREINTES

-

PROPOSITIONS : EXONÉRER LES

ÉCHANGES ENTRE PARTICULIERS, ASSURER LA JUSTE IMPOSITION DES

PROFESSIONNELS

-

I. UN SEUIL UNIQUE DE 3 000 EUROS POUR

EXONÉRER LES PETITS COMPLÉMENTS DE REVENU OCCASIONNELS ET

ACCESSOIRES

-

A. LE CHOIX D'UN ABATTEMENT FORFAITAIRE

-

B. UN RÉGIME PROTECTEUR DE

L'ÉCONOMIE DU PARTAGE, SANS EFFET DE SEUIL NI DISTORSION DE

CONCURRENCE

-

C. LA JUSTIFICATION DU MONTANT DE 3 000 EUROS

-

D. OBSERVATIONS RELATIVES À LA

CONSTITUTIONNALITÉ ET À LA PROPORTIONNALITÉ DU

DISPOSITIF

-

1. Le principe d'un seuil unique est conforme

à l'objectif d'accessibilité et d'intelligibilité de la

loi

-

2. La limitation de l'avantage aux revenus issus

des plateformes et déclarés automatiquement est conforme à

l'objectif de lutte contre la fraude et l'évasion fiscales

-

3. Un motif d'intérêt

général, sans alternative à court terme

-

1. Le principe d'un seuil unique est conforme

à l'objectif d'accessibilité et d'intelligibilité de la

loi

-

A. LE CHOIX D'UN ABATTEMENT FORFAITAIRE

-

II. UNE MISE EN COHÉRENCE DES OBLIGATIONS

EN MATIÈRE DE PROTECTION SOCIALE

-

A. UN CRITÈRE SIMPLE ET UNIQUE POUR

DISTINGUER LES PARTICULIERS DES PROFESSIONNELS

-

1. Une présomption de non-affiliation

à la sécurité sociale lorsque les revenus sont

inférieurs à 3 000 euros par an

-

2. Un critère sans effet sur

l'égalité de traitement et l'exigence de concurrence loyale entre

les professionnels

-

3. Vers d'autres « seuils

sociaux plafonds » à terme ?

-

4. Vers un statut social du travailleur

collaboratif à terme ?

-

1. Une présomption de non-affiliation

à la sécurité sociale lorsque les revenus sont

inférieurs à 3 000 euros par an

-

B. LA LEVÉE PARTIELLE

D'INCOMPATIBILITÉS SECTORIELLES OU GÉNÉRALES

EN-DEÇÀ DU SEUIL DE 3 000 EUROS

-

A. UN CRITÈRE SIMPLE ET UNIQUE POUR

DISTINGUER LES PARTICULIERS DES PROFESSIONNELS

-

III. UNE DÉCLARATION AUTOMATIQUE POUR

SIMPLIFIER LES DÉMARCHES ET SÉCURISER LA COLLECTE DE

L'IMPÔT

-

A. UN CERCLE VERTUEUX : UNE

DÉCLARATION AUTOMATIQUE DES REVENUS VOLONTAIRE MAIS INCITATIVE

-

B. LES MODALITÉS DE LA DÉCLARATION

AUTOMATIQUE

-

1. L'accord préalable explicite de

l'utilisateur

-

2. Le contenu de la déclaration : des

informations disponibles, pertinentes et nécessaires

-

3. Numéro unique ou numéro

fiscal ?

-

4. Un régime très protecteur des

données personnelles

-

5. La mise en oeuvre technique et l'exigence de

simplicité

-

6. Le cas particulier des revenus

exonérés par nature et la création d'un

« rescrit plateformes en ligne »

-

1. L'accord préalable explicite de

l'utilisateur

-

C. LE PRÉLÈVEMENT À LA SOURCE

DE L'IMPÔT SUR LE REVENU PAR LES PLATEFORMES : UNE SOLUTION

ÉCARTÉE À CE STADE

-

D. UN PRÉALABLE : ASSURER LA QUALITÉ

DE LA CERTIFICATION DES PLATEFORMES ET LA BONNE APPLICATION DE L'OBLIGATION

D'INFORMATION DES UTILISATEURS

-

E. LE CONTRÔLE FISCAL : DE NOUVELLES

PRIORITÉS ET DES MOYENS RENFORCÉS

-

A. UN CERCLE VERTUEUX : UNE

DÉCLARATION AUTOMATIQUE DES REVENUS VOLONTAIRE MAIS INCITATIVE

-

I. UN SEUIL UNIQUE DE 3 000 EUROS POUR

EXONÉRER LES PETITS COMPLÉMENTS DE REVENU OCCASIONNELS ET

ACCESSOIRES

-

COMPARAISONS INTERNATIONALES : SEUIL UNIQUE

ET DÉCLARATION AUTOMATIQUE, UN CHOIX FAIT PAR PLUSIEURS PAYS

-

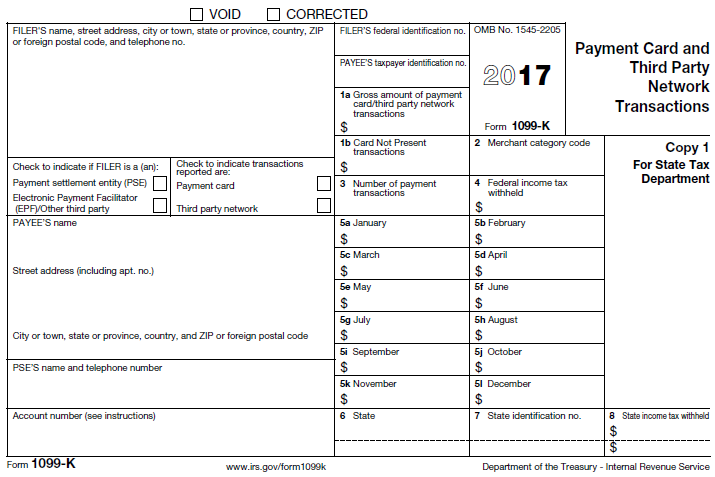

I. LES ÉTATS-UNIS : UNE TRANSMISSION

DES REVENUS À L'ADMINISTRATION FÉDÉRALE, ET PARFOIS AU

NIVEAU LOCAL

-

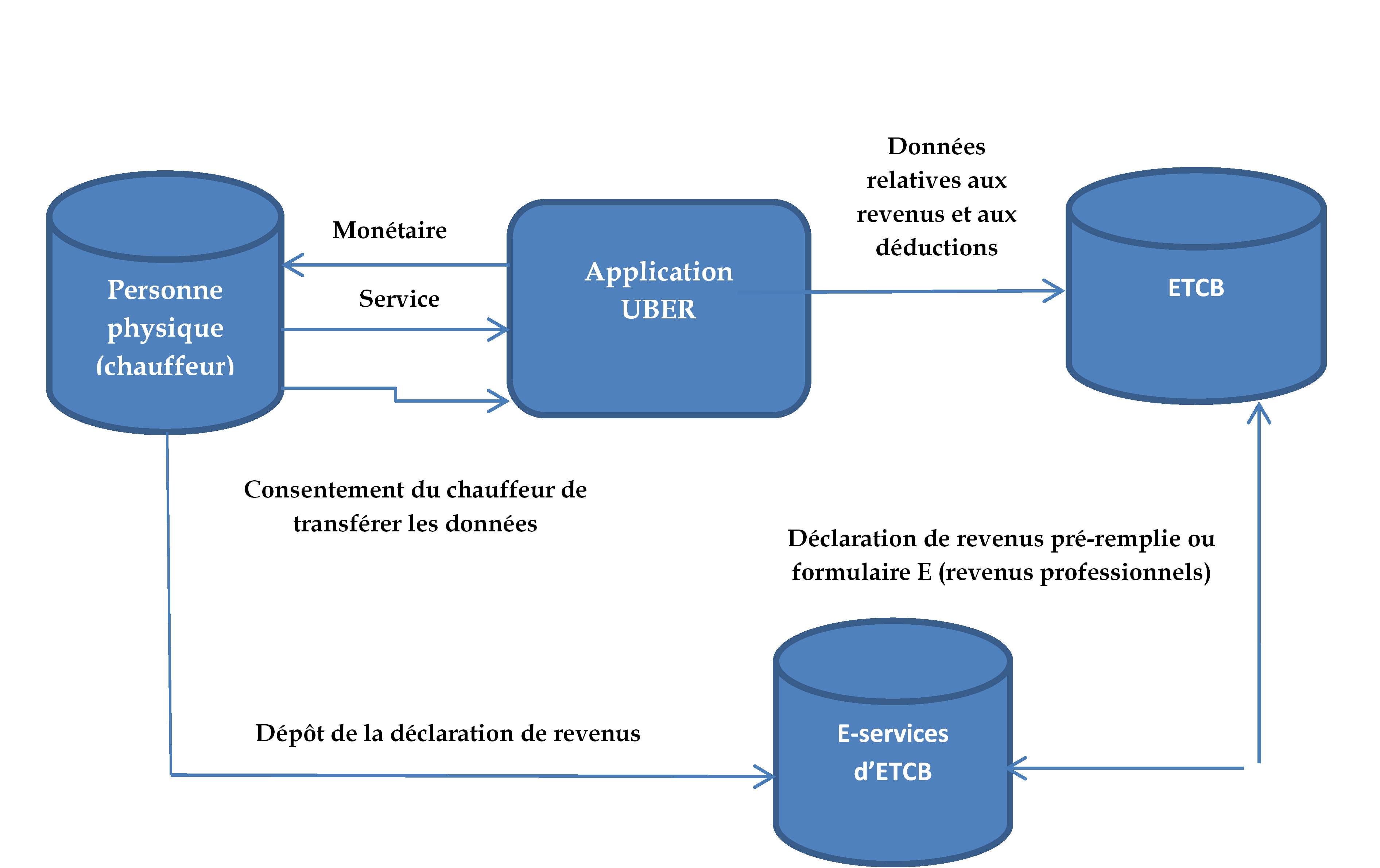

II. L'ESTONIE : UN ACCORD AVEC UBER POUR LA

DÉCLARATION AUTOMATIQUE DES REVENUS DES CHAUFFEURS

-

III. LE ROYAUME-UNI : UN RÉGIME

SPÉCIFIQUE TRÈS FAVORABLE, SANS CONTREPARTIE EN MATIÈRE DE

DÉCLARATION

-

IV. LA BELGIQUE : UN DISPOSITIF VERTUEUX,

MAIS POUR L'INSTANT LIMITÉ À CERTAINS REVENUS

-

A. UN SYSTÈME INCITATIF : UNE TAXATION

À 10 % DES REVENUS INFÉRIEURS À 5 100 EUROS, EN

CONTREPARTIE D'UNE DÉCLARATION AUTOMATIQUE

-

B. UN CHAMP D'APPLICATION ENCORE RESTREINT QUI

LIMITE L'ADOPTION DU DISPOSITIF PAR DE NOMBREUSES PLATEFORMES

-

C. AU-DELÀ DES DIFFÉRENCES, UN

« TEST » POUR LES PROPOSITIONS DU GROUPE DE TRAVAIL

-

A. UN SYSTÈME INCITATIF : UNE TAXATION

À 10 % DES REVENUS INFÉRIEURS À 5 100 EUROS, EN

CONTREPARTIE D'UNE DÉCLARATION AUTOMATIQUE

-

V. L'ITALIE : UN RÉGIME INCITATIF MAIS

ENCORE HYPOTHÉTIQUE

-

I. LES ÉTATS-UNIS : UNE TRANSMISSION

DES REVENUS À L'ADMINISTRATION FÉDÉRALE, ET PARFOIS AU

NIVEAU LOCAL

-

EXAMEN EN COMMISSION

-

ANNEXES

N° 481

SÉNAT

SESSION ORDINAIRE DE 2016-2017

|

Enregistré à la Présidence du Sénat le 29 mars 2017 |

RAPPORT D'INFORMATION

FAIT

au nom de la commission des finances (1) relatif à l' adaptation de la fiscalité à l' économie collaborative ,

Par MM. Éric BOCQUET, Michel BOUVARD, Michel CANEVET, Thierry CARCENAC, Jacques CHIRON, Philippe DALLIER, Vincent DELAHAYE, André GATTOLIN, Charles GUENÉ, Bernard LALANDE et Albéric de MONTGOLFIER,

Sénateurs

|

(1) Cette commission est composée de : Mme Michèle André , présidente ; M. Albéric de Montgolfier , rapporteur général ; Mme Marie-France Beaufils, MM. Yvon Collin, Vincent Delahaye, Mmes Fabienne Keller, Marie-Hélène Des Esgaulx, MM. André Gattolin, Charles Guené, Francis Delattre, Georges Patient, Richard Yung , vice-présidents ; MM. Michel Berson, Philippe Dallier, Dominique de Legge, François Marc , secrétaires ; MM. Philippe Adnot, François Baroin, Éric Bocquet, Yannick Botrel, Jean-Claude Boulard, Michel Bouvard, Michel Canevet, Vincent Capo-Canellas, Thierry Carcenac, Jacques Chiron, Serge Dassault, Bernard Delcros, Éric Doligé, Philippe Dominati, Vincent Éblé, Thierry Foucaud, Jacques Genest, Didier Guillaume, Alain Houpert, Jean-François Husson, Roger Karoutchi, Bernard Lalande, Marc Laménie, Nuihau Laurey, Antoine Lefèvre, Gérard Longuet, Hervé Marseille, François Patriat, Daniel Raoul, Claude Raynal, Jean-Claude Requier, Maurice Vincent, Jean Pierre Vogel . |

AVANT-PROPOS

Mesdames, Messieurs,

L'économie collaborative fait aujourd'hui partie du quotidien de millions de Français : ils achètent et vendent sur Leboncoin , voyagent avec Blablacar , louent leur voiture sur Drivy , leur poussette sur Zilok , leurs talents de bricoleur sur Stootie . Certains sont de véritables professionnels, chauffeurs VTC ou graphistes sur Hopwork .

Cette nouvelle économie, qui démultiplie les possibilités d'échanges et brouille les frontières existantes, a longtemps donné l'impression de se développer hors de tout cadre juridique. Une série d'événements, de la fermeture d' UberPop à la récente interruption de Heetch , en passant par les problèmes d' Airbnb à Paris, a rappelé qu'il n'en était rien. En matière fiscale et sociale, les règles existent bel et bien - et elles sont profondément inadaptées.

Contrairement à ce que pensent de bonne foi de nombreux utilisateurs, il n'existe pas en matière fiscale de « zone grise » : tous les revenus sont imposables au premier euro, quels que soient leur origine ou leur montant, et peu importe qu'ils soient occasionnels ou accessoires. Et s'ils relèvent le plus souvent du droit commun, ils peuvent aussi dépendre d'une multitude de régimes complexes, souvent désuets, et largement ignorés.

Il n'existe que deux exceptions. D'abord, les ventes d'occasion, mais leur définition est imprécise. Ensuite, le « partage de frais », mais il est très restrictif : s'il permet ainsi d'exonérer le covoiturage, il ne s'applique pas à un ménage qui louerait de temps en temps sa voiture pour couvrir ses dépenses courantes.

En matière sociale, par contre, il existe bien une « zone grise », du fait de l'absence de critère simple et objectif pour distinguer les particuliers des professionnels. Il n'existe aucun minimum en termes de revenu, de temps ou de fréquence, de sorte que quelques heures de babysitting par mois ou la vente sur Internet de quelques bijoux « faits main » peuvent, sous peine de constituer un travail dissimulé, entraîner une affiliation obligatoire au régime social des indépendants - et donc le paiement des cotisations sociales et impôts professionnels, l'obligation d'effectuer un stage de qualification, de respecter les normes d'hygiène et de sécurité, etc.

Toutes ces règles ont été conçues dans un monde d'échanges « physiques », celui des vide-greniers, des brocantes dominicales et des petits services entre voisins. S'agissant des échanges entre particuliers, elles n'étaient pas remises en cause... tout simplement parce qu'elles n'étaient pas appliquées. La faiblesse des enjeux répondait à celle des moyens de contrôle.

Alors que ces échanges sont devenus massifs, standardisés et souvent traçables à l'euro près, il n'est plus possible de « ne pas poser la question ». Si les règles étaient appliquées, elles décourageraient de nombreux particuliers et condamneraient largement l'économie du partage et son écosystème. D'un autre côté, comme elles ne sont pas appliquées, elles permettent de nombreux abus, avec de « faux particuliers » qui échappent à leurs obligations fiscales et sociales, causant à la fois une distorsion de concurrence et une perte de recettes publiques.

Le groupe de travail de la commission des finances du Sénat sur la fiscalité du numérique, dont la composition est pluraliste et le fonctionnement collégial, a présenté le 29 mars 2017 une proposition de loi visant à instituer un régime fiscal et social simple, unifié et équitable pour l'économie collaborative 1 ( * ) . Celui-ci serait fondé sur un seuil unique de 3 000 euros par an, connu de tous.

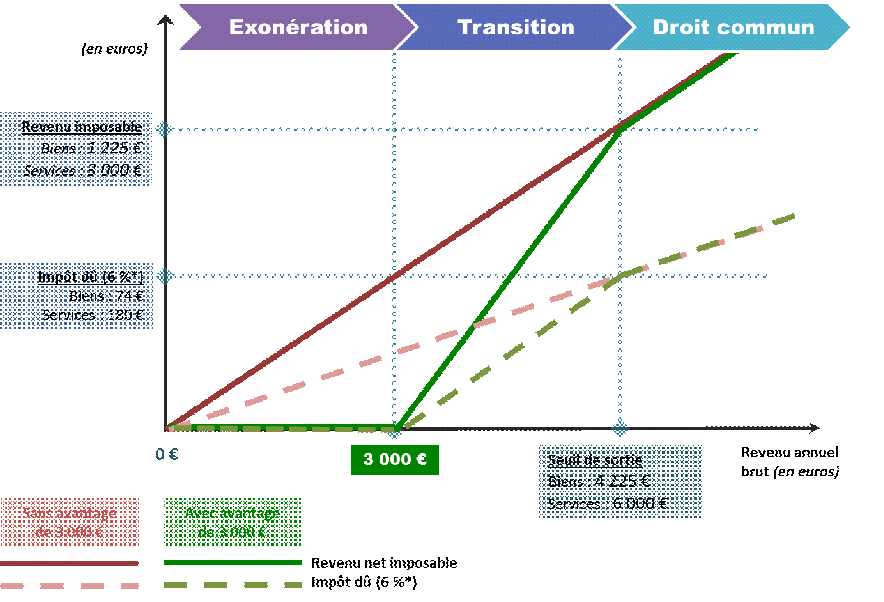

En matière fiscale, il permettrait une exonération des petits revenus complémentaires et accessoires perçus via des plateformes, et serait dégressif pour les revenus supérieurs, de sorte que toute personne percevant un revenu significatif serait traitée strictement à égalité avec les professionnels du monde « physique ».

En matière sociale, le seuil de 3 000 euros permettrait enfin de distinguer clairement un particulier d'un professionnel : sous ce seuil, il ne serait jamais obligatoire de s'affilier à la sécurité sociale en tant que travailleur indépendant. La Belgique et le Royaume-Uni ont aussi choisi la simplicité d'un système fondé sur des seuils.

En contrepartie de ces avantages, l'utilisateur devrait accepter que la plateforme déclare ses revenus à l'administration fiscale : ce n'est pas seulement un moyen d'assurer l'équité de traitement entre tous les contribuables, c'est aussi un service et un allégement des démarches. Ce système existe en Estonie, où il rencontre un grand succès.

En pratique, la très grande majorité des utilisateurs de plateformes collaboratives serait d'ailleurs exonérée grâce à l'avantage fiscal : chacun peut le constater grâce à un simulateur sur le site Internet du Sénat 2 ( * ). Et tout ce qui est exonéré aujourd'hui (ventes d'occasion, covoiturage...) le resterait demain, même au-delà de 3 000 euros. La mesure ne créé aucun nouvel impôt.

Le groupe de travail propose aussi d'adapter certaines règles obsolètes, comme l'interdiction de participer à plus de deux brocantes par an, ou l'obligation pour les fonctionnaires d'obtenir un accord écrit de leur supérieur hiérarchique pour exercer une activité complémentaire - deux règles qui s'appliquent assez mal aux pratiques numériques...

Ces propositions ont semblé trouver un bon accueil auprès de nombreux acteurs rencontrés, tant du côté des plateformes collaboratives que du côté des professions traditionnelles qui, au fond, demandent la même chose : des règles simples, équitables et respectées.

C'est le sens du présent rapport, et de la proposition de loi qui en découle : il y a là une opportunité qu'il ne faut pas manquer.

RÉSUMÉ DES PRINCIPALES PROPOSITIONS DU GROUPE DE TRAVAIL

|

Proposition n° 1 Instituer un abattement forfaitaire de 3 000 euros sur l'ensemble des revenus perçus via des plateformes en ligne et déclarés par celles-ci, permettant d'exonérer les revenus occasionnels et accessoires des particuliers. Au-delà de 3 000 euros de revenu brut annuel, l'avantage fiscal serait dégressif, et serait neutre dès lors que les revenus perçus sont significatifs. |

|

Proposition n° 2 Instituer un critère simple et unique permettant de distinguer, en matière sociale, les particuliers des professionnels. Celui-ci prendrait la forme d'une présomption de non-affiliation à la sécurité sociale pour les utilisateurs de plateformes en ligne dont le revenu annuel est inférieur au seuil de 3 000 euros, identique au seuil proposé en matière fiscale. |

|

Proposition n° 3 Instituer une présomption d'accord hiérarchique pour les agents publics qui exercent une activité accessoire par l'intermédiaire d'une plateforme en ligne, et qui n'en retirent pas plus de 3 000 euros bruts par an. |

|

Proposition n° 4 Régulariser la possibilité pour les locations de biens meubles entre particuliers (voitures, accessoires etc.), notamment sur Internet, de bénéficier du régime micro-BIC. Cette pratique est déjà tolérée par la doctrine et la jurisprudence. |

|

Proposition n° 5 Supprimer les contraintes applicables aux ventes d'occasion entre particuliers, notamment la limitation à deux ventes par an et la fourniture d'une attestation sur l'honneur, dès lors que ces ventes ont lieu par l'intermédiaire d'une plateforme en ligne dûment certifiée. Proposition n° 6 Clarifier par une instruction fiscale les règles permettant de distinguer simplement les ventes d'occasion des ventes commerciales, sur le modèle de l'instruction fiscale du 30 août 2016 relative aux activités de « co-consommation ». |

|

Proposition n° 7 Faire de la déclaration automatique des revenus la condition sine qua non pour bénéficier de l'avantage fiscal de 3 000 euros. Le dispositif serait alors volontaire, incitatif, simple et fiable. |

|

Proposition n° 8 Ouvrir, sous la forme d'un « rescrit plateformes en ligne », la possibilité pour les plateformes qui le souhaitent de demander une validation en amont par l'administration fiscale de leurs règles et procédures internes visant à déterminer la nature imposable ou non des revenus de leurs utilisateurs. |

|

Proposition n° 9 Pour les utilisateurs ayant le statut de micro-entrepreneur, et avec leur accord, permettre aux plateformes de collecter non seulement cotisations et contributions sociales, mais aussi le prélèvement libératoire de l'impôt sur le revenu. |

|

Proposition n° 10 Faire de la certification des plateformes un véritable « label » garantissant aux utilisateurs leur conformité fiscale, en prévoyant l'affichage visible de ce certificat, de sa date d'obtention et de l'identité du tiers certificateur sur la page d'accueil. |

|

Proposition n° 11 Publier dès la fin de l'année 2017 des « lignes directrices » sur le contenu et les modalités de la certification des plateformes, afin de fixer un standard élevé de qualité pour cette procédure et de diffuser les bonnes pratiques parmi les certificateurs. |

|

Proposition n° 12 Adapter l'obligation faite aux plateformes d'informer les utilisateurs de leurs obligations fiscales à la diversité des modèles économiques, en prévoyant une dispense d'information « à l'occasion de chaque transaction » pour les micro-transactions très fréquentes (publicités au clic, vidéos au nombre de vues), sous réserve de l'envoi d'un récapitulatif mensuel. |

|

Proposition n° 13 Dispenser les plateformes proposant des activités exonérées par nature (partage de frais etc.) de transmettre un récapitulatif annuel des transactions, sous réserve qu'elles mettent en oeuvre des procédures dûment certifiées ayant pour objet de garantir le caractère non imposable de revenus. |

|

Proposition n° 14 Renforcer le contrôle fiscal et donner la priorité au contrôle des revenus ne faisant pas l'objet d'une déclaration automatique. |

|

Proposition n° 15 Mettre en place un droit de communication non nominatif à l'échelle de l'Union européenne. |

|

Proposition n° 16 Permettre à l'administration fiscale de se doter de compétences de pointe en matière d'analyse de données, en offrant notamment des conditions de rémunération adaptées aux profils recherchés. |

|

Proposition n° 17 Produire une étude annuelle, adressée au Parlement, sur les principaux chiffres de l'économie des plateformes en ligne et le revenu de leurs utilisateurs, alimentée notamment par les informations issues de la transmission automatique des données. |

|

Proposition n° 18 Promouvoir une approche commune au niveau européen ou international de l'adaptation de la fiscalité à l'économie des plateformes en ligne, par exemple par la publication de « lignes directrices » par la Commission européenne ou l'OCDE. |

I

ÉTAT DES LIEUX : LA GRANDE INSÉCURITÉ FISCALE ET SOCIALE DES UTILISATEURS DE PLATEFORMES EN LIGNE

L'économie collaborative, ou économie des plateformes en ligne, n'est pas un simple effet de mode, mais une tendance de fond .

D'après une étude du cabinet PwC portant sur neuf pays européens, 275 plateformes et cinq grands secteurs d'activité 3 ( * ) , elle a représenté environ 28,1 milliards d'euros de transactions en Europe en 2015 , un montant qui a presque doublé en un an (15,9 milliards d'euros en 2014), et qui pourrait atteindre 572 milliards d'euros en 2025, soit une multiplication par vingt .

Cette même étude estime qu'en moyenne, 85 % de la valeur des transactions passant par les plateformes revient à l'utilisateur - le reste étant réparti entre la commission prélevée par la plateforme, l'assurance etc.

|

Qu'est-ce qu'une plateforme en ligne ? Depuis la loi du 7 octobre 2016 pour une République numérique 4 ( * ) , les plateformes en ligne sont dotées d'une définition en droit interne, qui figure à l'article L. 111-7 du code de la consommation : « est qualifiée d'opérateur de plateforme en ligne toute personne physique ou morale proposant, à titre professionnel, de manière rémunérée ou non, un service de communication au public en ligne reposant sur : « 1° Le classement ou le référencement, au moyen d'algorithmes informatiques, de contenus, de biens ou de services proposés ou mis en ligne par des tiers ; « 2° Ou la mise en relation de plusieurs parties en vue de la vente d'un bien, de la fourniture d'un service ou de l'échange ou du partage d'un contenu, d'un bien ou d'un service. » Les « plateformes collaboratives » correspondent essentiellement à la seconde catégorie, c'est-à-dire les plateformes de mise en relation , qui organisent une place de marché virtuelle ( marketplace ) où se rencontrent vendeurs et acheteurs. Toutefois, dans le cadre du présent rapport, le terme de « plateformes en ligne » est généralement préféré à celui de « plateformes collaboratives » , lequel n'a pas de définition juridique en droit français. |

Or, en créant de nouvelles opportunités d'échanges et de services pour des millions de personnes, en brouillant les frontières entre particuliers et professionnels, entre activité régulière et activité occasionnelle, l'économie collaborative remet en cause les fondements mêmes de notre système fiscal et social .

Pour les plateformes dont les vendeurs ou prestataires de services sont exclusivement des professionnels, qu'ils soient d'ailleurs indépendants ou salariés 5 ( * ) , le droit existant trouve à s'appliquer sans problème particulier. Il en va de même pour les plateformes proposant exclusivement des activités non lucratives, quoique cette condition soit parfois plus difficile à établir (cf. infra ).

Toutefois, très souvent, les plateformes rassemblent à la fois des particuliers et des professionnels au sein de modèles « mixtes », sans qu'il soit toujours possible de les distinguer - étant entendu, par ailleurs, le statut affiché ou demandé sur la plateforme ne présume pas de la qualification fiscale ou sociale des revenus perçus. Au-delà de la diversité des modèles économiques proposés, les plateformes en ligne peuvent être regroupées en cinq grandes catégories où l'on trouve, à chaque fois quoique dans des proportions variables, des particuliers et des professionnels, des activités exercées à titre onéreux et à titre non onéreux.

|

Les plateformes en ligne : quelques exemples ? Les plateformes de prestations de services . Spécialisée dans les services aux particuliers (bricolage, jardinage, coaching sportif, babysitting, soutien scolaire...), la plateforme Stootie compte 800 000 utilisateurs , du simple particulier cherchant un complément de revenu à l'artisan qualifié exerçant son métier par ailleurs. Par contraste, les 42 000 travailleurs indépendants inscrits sur Hopwork sont des professionnels qualifiés, qui disposent tous d'un statut vérifié (micro-entrepreneur, EURL, SASU etc.), et proposent aux entreprises des missions en marketing, communication, graphisme ou encore développement informatique. 90 % ont choisi d'exercer leur activité en tant d'indépendant, notamment, pour 31 % d'entre eux, afin de mieux gagner leur vie. ? Les plateformes de location . La voiture est le bien le plus loué sur des plateformes collaboratives en Europe, notamment sur les sites français comme Drivy , Ouicar ou Koolicar . Au-delà des véhicules, on trouve sur Zilok quelque 350 000 objets de tous types à louer entre particuliers ou professionnels , répartis en 700 catégories : outils, matériel audio/vidéo, électroménager, costumes, accessoires de luxe, maisons de vacances, ou encore instruments de musique. |

|

? Les plateformes d'hébergement . À elle seule, la plateforme Airbnb compte 350 000 annonces en France en 2016, contre 7 000 annonces en 2012. Paris, première destination mondiale d' Airbnb , compte 85 000 annonces (dont 60 000 intra-muros ). Les annonces sont proposées par des particuliers comme des professionnels (agences). ? Les plateformes de mobilité . En France, 40 % des 18-35 ans sont inscrits sur Blablacar , plateforme de covoiturage qui, par définition, s'adresse aux particuliers cherchant à partager leurs frais. À l'autre bout du spectre, les applications comme Uber , LeCab ou Chauffeur Privé proposent des services de transport effectués par des professionnels titulaires d'une licence VTC ou Loti . ? Les plateformes de vente de biens . Ces places de marché (ou « markeplaces ») rassemblent aussi bien des vendeurs professionnels et des particuliers, et ne distinguent pas toujours les ventes d'occasion et les ventes de nature commerciale. Elles n'interviennent pas toujours en tant qu'intermédiaires de paiement. Sur la principale d'entre elles, Leboncoin , 18,5 millions de Français ont acheté ou vendu un bien en 2016, ce qui représente près de 100 millions de transactions, pour un montant total de 21 milliards d'euros . On peut aussi citer la plateforme d'enchères eBay , ou des plateformes spécialisées, telles que Vide Dressing pour les vêtements et accessoires d'occasion, ou A Little Market , spécialisée dans les objets « faits main ». Source : commission des finances du Sénat, d'après l'étude de PwC précitée et les éléments transmis ou publiés par les différentes plateformes |

Le revenu annuel des utilisateurs de plateformes en ligne est souvent modeste : 350 euros sur Stootie , 700 euros sur Drivy ou Ouicar etc. Hors immobilier et hors véhicules, les vendeurs particuliers ont gagné en moyenne 396 euros sur Leboncoin en 2016, une somme représentant en moyenne 3,5 % de leur revenu total, et le site de petites annonces compte une grande majorité de particuliers. Les enjeux, toutefois, peuvent devenir importants : mission sur Hopwork rapporte en moyenne 2 000 euros, un montant qui correspond à peu près au revenu d'un « hôte type » sur Airbnb , ces montants moyens masquant une grande hétérogénéité.

Cette nouvelle économie a longtemps donné l'impression de se développer hors du droit, notamment en matière fiscale et sociale . Une succession d'événements a changé la donne - la fermeture d' UberPop , les problèmes d' Airbnb à Paris, l'interruption récente de Heetch ... mais aussi le succès de plateformes comme Blablacar ou Drivy qui demandent, désormais, une clarification des règles.

Aujourd'hui, une prise de conscience est en cours : les règles existent, et elles sont très largement inadaptées à l'économie numérique.

I. EN MATIÈRE FISCALE, TOUS LES REVENUS SONT IMPOSABLES AU PREMIER EURO, SAUF EXCEPTIONS TRÈS RESTREINTES

Le 2 février 2017, le ministère de l'économie et des finances a publié 6 ( * ) un document intitulé « Revenus tirés des plateformes en ligne ou d'activités non salariées : que faut-il déclarer ? Comment ? ». Ce document, qui figure en annexe du présent rapport, contient cinq fiches explicatives , portant les obligations fiscales et sociales applicables aux revenus issus respectivement du covoiturage, de la location d'un logement meublé, de la vente de biens, de la location de biens, et des activités de services rémunérées.

Il convient, tout d'abord, de saluer la publication de ces fiches, qui constituent la première tentative de présentation globale des règles fiscales et sociales applicables aux utilisateurs de plateformes collaboratives.

Toutefois, en voulant « expliquer », ces fiches ont surtout exposé la très grande complexité des règles existantes, et leur caractère impraticable . En lieu et place des « réponses complètes, sécurisantes pour tous, claires, lisibles et équitables » annoncées dans l'éditorial qui précède les fiches, les utilisateurs qui viendraient à en prendre connaissance y trouveront surtout la confirmation que :

- d'une part, il n'existe pas de zone de tolérance en matière fiscale : tous les revenus doivent être déclarés et soumis à l'impôt sur le revenu , à l'exception des ventes d'occasion, dont la définition est incertaine, et des activités de « co-consommation », nouvelle catégorie dont le champ est bien plus restreint que celui des échanges entre particuliers. En outre, de nombreux régimes dérogatoires sont susceptibles de s'appliquer ;

- d'autre part, il existe une incertitude quant à la distinction entre particuliers et professionnels en matière sociale , de sorte que de nombreux « particuliers » sont en fait des « travailleurs indépendants » qui s'ignorent, lesquels devraient s'affilier au régime des travailleurs indépendants (RSI), payer des cotisations sociales et se soumettre à de nombreuses obligations sectorielles en matière de qualification, certification, hygiène, etc.

Adaptées à un monde « physique » où elles restaient lettre morte pour l'essentiel des échanges entre particuliers, ces règles se heurtent à la réalité socio-économique de l'économie des plateformes en ligne.

C'est d'ailleurs ce qu'admettent les ministres, dans l'éditorial qui précède les fiches explicatives : « nous avons conscience qu'à la différence des professionnels, les particuliers qui développent une activité accessoire n'ont pas nécessairement les bons réflexes en matière de réglementation, de fiscalité, de protection sociale ; ce sont des matières complexes, et il est important de les accompagner ». Au cours des auditions conduites par le groupe de travail, il est non seulement apparu que de très nombreux utilisateurs de plateformes étaient, de bonne foi, ignorants de tout ou partie de ces règles, mais aussi que l'administration elle-même avait, lors du travail de rédaction des fiches explicatives, pris la mesure de la complexité du sujet.

En réalité, la démarche de clarification entreprise ces derniers mois, bien que louable dans son intention, ne pouvait que se heurter au choix du Gouvernement d'« expliquer » à droit constant, de s'en tenir aux règles existantes, au motif qu'il n'existe aucune raison de traiter différemment des revenus de même nature , que ceux-ci soient perçus via des plateformes en ligne ou dans le monde « physique » - c'est tout le sens du titre du document publié le 2 février 2017, qui mentionne sans les distinguer « les revenus tirés des plateformes en ligne ou d'activités non salariées ». Cette position, constante, a plusieurs fois conduit le Gouvernement à donner un avis défavorable aux propositions du groupe de travail, notamment à l'occasion du projet de loi de finances pour 2016 où celles-ci avaient été adoptées à une très large majorité par le Sénat.

De façon tout aussi constante, le groupe de travail estime qu'il existe bien une raison de faire évoluer les règles applicables aux revenus tirés par les particuliers de leurs activités accessoires et occasionnelles, ou à tout le moins à celles qu'ils exercent via des plateformes en ligne, parce que ces règles anciennes et complexes ne sont pas adaptées aux échanges entre particuliers sur Internet , qui sont sans commune mesure avec ceux du monde « physique », par leur ampleur, leurs modalités et leurs participants. Dès lors :

- elles ne sont donc pas appliquées , ce qui permet à certaines personnes de percevoir des revenus substantiels, tout en échappant à leurs obligations fiscales et sociales, ce qui constitue une concurrence déloyale à l'égard des autres professionnels ;

- si elles étaient appliquées dans toute leur rigueur , ce qui n'est pas le cas, elles placeraient au contraire de très nombreux particuliers dans une position inconfortable , notamment des personnes éloignées de l'emploi, des personnes à faibles revenus ou encore de simples amateurs ou passionnés, et condamneraient tout simplement le modèle économique de très nombreuses plateformes collaboratives .

Avant d'exposer en détail les propositions du groupe de travail, les développements ci-dessous présentent les règles actuelles - et les raisons pour lesquelles elles ne sont pas appliquées.

A. LES REVENUS PERÇUS VIA DES PLATEFORMES EN LIGNE NE BÉNÉFICIENT D'AUCUN TRAITEMENT PARTICULIER

Les revenus perçus par les particuliers au titre de leurs activités exercées par l'intermédiaire de plateformes en ligne sont imposables au même titre que leurs autres revenus . Ils sont notamment soumis à l'impôt sur le revenu au titre de l'article 12 du code général des impôts (CGI), qui dispose que « l'impôt est dû chaque année à raison des bénéfices ou revenus que le contribuable réalise ou dont il dispose au cours de la même année ».

Les revenus « occasionnels » ou « accessoires » ne bénéficient donc d'aucun traitement particulier , quelle que soit leur origine et quel que soit leur montant. Par conséquent, les sommes perçues par l'intermédiaire de plateformes en ligne sont en principe imposables au premier euro, et doivent être déclarées dans les conditions de droit commun .

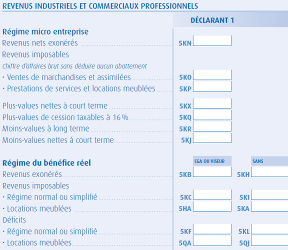

Il s'agit de revenus et plus-values des professions non salariées, qui relèvent la plupart du temps de la catégorie des bénéfices industriels et commerciaux (BIC), des bénéfices non commerciaux (BNC) ou des revenus fonciers , qu'ils soient ou non tirés d'activités professionnelles au sens du code de la sécurité sociale (cf. infra ).

|

Les revenus des professions non salariées Les bénéfices industriels et commerciaux (BIC) sont définis par l'article 34 du code général des impôts comme « les bénéfices réalisés par des personnes physiques et provenant de l'exercice d'une profession commerciale, industrielle ou artisanale ». L'article L. 110-1 du code de commerce 7 ( * ) répute notamment actes de commerce 8 ( * ) les activités suivantes, répandues sur les plateformes en ligne : « 1° Tout achat de biens meubles pour les revendre , soit en nature, soit après les avoir travaillés et mis en oeuvre ; [...] « 4° Toute entreprise de location de meubles ; « 5° Toute entreprise de manufactures, de commission, de transport par terre ou par eau ; [...] « 7° Toute opération de change, banque, courtage, activité d'émission et de gestion de monnaie électronique et tout service de paiement 9 ( * ) . » Les bénéfices non commerciaux professionnels (BNC) correspondent, aux termes de l'article 92 du code général des impôts, aux « bénéfices des professions libérales, des charges et offices dont les titulaires n'ont pas la qualité de commerçants et de toutes occupations, exploitations lucratives et sources de profits ne se rattachant pas à une autre catégorie de bénéfices ou de revenus ». Sont qualifiées de professions libérales les professions dans lesquelles l'activité intellectuelle joue le principal rôle et qui consistent en la pratique personnelle d'une science ou d'un art - par exemple, s'agissant des plateformes, des cours de scolaire ou de guitare à domicile, mais aussi la création d'un logo, d'un site web ou une traduction. Leurs titulaires exercent leur activité en toute indépendance - ce qui les distingue des salariés - et leurs biens et actes sont, en principe, régis par le droit civil, ce qui les distingue des commerçants. Source : commission des finances du Sénat |

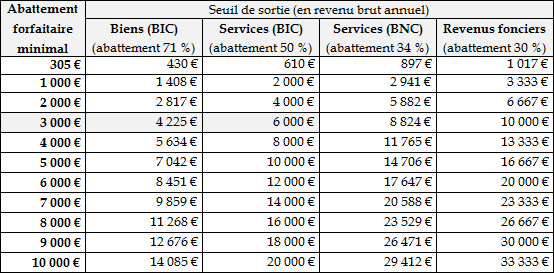

Les bénéficiaires de ces revenus ont le choix entre le régime réel et le régime micro-fiscal , souvent préférable car plus simple et plus adapté aux activités occasionnelles. Sous réserve que le chiffre d'affaires annuel ne dépasse pas les seuils de la « franchise en base » de TVA prévus par l'article 293 B du code général des impôts, soit 82 200 euros ou 32 900 euros selon les activités, ils peuvent bénéficier d' un abattement proportionnel sur leur revenu brut annuel, qui tient compte de manière simplifiée des charges supportées dans le cadre de l'activité . Ces abattements sont de :

- 71 % pour les ventes de marchandises micro-BIC 10 ( * ) ;

- 50 % pour les prestations de services en micro-BIC 11 ( * ) , consistant en une activité commerciale ou artisanale ;

- 34 % pour les prestations de services en micro-BNC 12 ( * ) , consistant en l'exercice d'une science ou d'un art ;

- 30 % pour les locations non meublées relevant du régime micro-foncier 13 ( * ) .

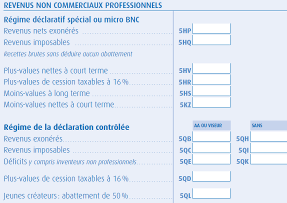

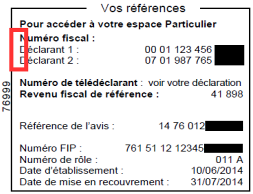

S'agissant des démarches déclaratives , les contribuables relevant du régime micro-fiscal doivent seulement porter leurs recettes brutes sur la déclaration complémentaire n° 2042 C PRO (cf. infra ). L'administration fiscale applique ensuite l'abattement proportionnel et calcule le montant de l'impôt dû en fonction du barème progressif, dans les conditions de droit commun.

Le régime micro-fiscal : synthèse

|

Régime micro-fiscal |

Exemples |

Abattement |

CA maximum |

|

|

Micro

|

Ventes de marchandises |

Achat puis revente de bandes dessinées, vente de bijoux "faits main"... |

71 % |

82 200 € |

|

Prestations de services

|

Transport de personnes, location d'un appartement meublé, d'une voiture ou d'une poussette, bricolage ou jardinage... |

50 % |

32 900 € |

|

|

Micro

|

Prestations de services |

Soutien scolaire à domicile,

|

34 % |

32 900 € |

|

Micro

|

Location non-meublée |

Location d'une cave, d'un grenier,

|

30 % |

15 000 € |

Source : commission des finances du Sénat

Les contribuables relevant du régime micro-fiscal peuvent opter pour le régime du micro-entrepreneur (anciennement auto-entrepreneur) , qui permet notamment d'opter pour un prélèvement libératoire de l'impôt sur le revenu à la place d'une imposition au barème après abattement. Le statut de la micro-entreprise est abordé dans la partie du présent rapport consacrée au régime fiscal des utilisateurs des plateformes en ligne.

Au-delà de ces seuils, le contribuable est obligatoirement soumis au régime réel, qui permet de déduire l'ensemble des charges pour leur montant exact - ce qui est plus complexe, mais aussi plus adapté aux activités professionnelles. En outre, si le chiffre d'affaires excède les seuils de franchise en base de TVA, le contribuable est assujetti à la TVA, qu'il doit déclarer, collecter et payer . Il convient toutefois de préciser qu'à ces niveaux de chiffres d'affaires 14 ( * ) , la nature professionnelle de l'activité ne fait guère de doute : dans ces situations, le droit fiscal actuel ne pose aucun problème particulier dans son application à l'économie des plateformes en ligne et la question des revenus occasionnels et accessoires, objet du présent rapport, ne se pose pas.

Les contribuables éligibles au régime micro-fiscal ont également la possibilité d'opter pour le régime réel , s'ils estiment cela plus avantageux pour eux. D'après certaines plateformes entendues par le groupe de travail, il semble que ce soit notamment le cas pour les locations de voitures, où l'application du barème kilométrique est préférable, pour le calcul des frais, à un abattement proportionnel.

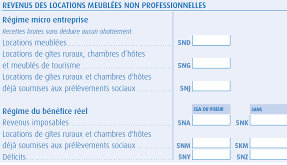

Au-delà de ces régimes de droit commun, les utilisateurs des plateformes en ligne sont susceptibles d'être imposables au titre d'une série de régimes particuliers, complexes et sans doute largement méconnus des utilisateurs ne recherchant qu'un modeste complément de revenu, sans lien avec leur activité principale : photographes artistiques et non artistiques, plus-values sur les métaux précieux, ventes de fruits et légumes, ventes au déballage... Le secteur de la location, en particulier, se caractérise par une grande diversité de régimes :

- la location de meublé de courte durée , qui relève du micro-BIC de droit commun, le plus courant sur des plateformes comme Airbnb ;

- la location non meublée , qui bénéficie du régime micro-foncier, c'est-à-dire d'un abattement proportionnel de 30 % dans la limite d'un revenu annuel brut de 15 000 euros. Ce régime concerne principalement les plateformes de location de caves, garages et garde-meubles entre particuliers, telles que Costockage , Ouistock ou Jestocke ;

- le statut de « loueur en meublé professionnel » (LMP) , qui permet de bénéficier du régime micro-BIC sous certaines conditions 15 ( * ) ;

- le régime applicable aux chambres d'hôtes ;

- le régime applicable aux monuments classés, etc.

En conclusion, les sommes perçues via des plateformes en ligne sont donc en principe imposables dans les conditions de droit commun, c'est-à-dire au premier euro : contrairement à ce qui est parfois avancé, il n'existe pas de « zone grise » en matière d'impôt sur le revenu, mais seulement une mauvaise application de règles inadaptées .

Il existe toutefois deux exceptions particulièrement significatives pour l'économie des plateformes en ligne : les ventes d'occasion et le partage de frais, qui sont par nature exonérées. Toutefois, la première est définie de manière trop confuse, et la seconde de manière trop restrictive.

B. L'EXONÉRATION DES VENTES D'OCCASION : UN PRINCIPE CLAIR MAIS UNE APPLICATION DÉLICATE ET DIFFICILE À CONTRÔLER

En matière fiscale, les ventes d'occasion sont exonérées d'impôt sur le revenu . Aux termes de l'article 150 UA du code général des impôts, « les plus-values réalisées lors de la cession à titre onéreux de biens meubles ou de droits relatifs à ces biens » sont exonérés dès lors que leur prix de cession n'excède pas 5 000 euros 16 ( * ) . Les meubles meublants, les appareils ménagers et les automobiles sont exonérés quel que soit leur prix de cession.

Cette exonération découle en creux de l'article L. 110-1 du code de commerce précité, qui définit notamment un acte de commerce comme « tout achat de biens meubles pour les revendre , soit en nature, soit après les avoir travaillés et mis en oeuvre » : la vente d'occasion correspond donc au cas où le particulier vend un bien qu'il avait acquis ou reçu pour son propre usage, et non dans le but de le revendre.

La distinction entre ventes d'occasion et ventes commerciales revêt une grande importance compte tenu des nombreux « faux particuliers » présents sur certaines places de marché en ligne ( marketplaces ) , et notamment sur celles qui demandent peu d'informations à leurs vendeurs et/ou qui ne sont pas intermédiaires dans la transaction. Il y a là d'importantes pertes de recettes fiscales, non seulement en matière d'impôt sur le revenu ou d'impôt sur les sociétés, mais aussi en matière de TVA 17 ( * ) , ainsi que des distorsions de concurrence manifestes.

Cependant, pour le simple particulier de bonne foi, il n'est pas toujours évident de déterminer si une vente revêt un caractère occasionnel ou professionnel. Au-delà de la limite de 5 000 euros, et dès lors que l'activité est exercée de manière habituelle , le particulier est en effet soumis à l'impôt sur le revenu, et doit en principe s'affilier au régime social des indépendants (RSI) en tant que commerçant, le cas échéant en tant que micro-entrepreneur. La question de la détermination du caractère habituel de l'activité se pose alors avec la même complexité que pour les autres revenus (cf. supra ).

Lors des auditions du groupe de travail, les administrations ont fait valoir que la règle de droit était claire, et qu'il n'y avait pas lieu de la modifier : dès lors qu'une vente ne constitue pas une vente d'occasion, elle est imposable . C'est une lapalissade : la question ne porte pas sur le principe mais sur les critères de la distinction - et sur leur application effective, dans un contexte où il est impossible de contrôler le respect par les contribuables de leurs obligations déclaratives (cf. infra ).

En outre, les ventes entre particuliers sur des plateformes en ligne comme Leboncoin , eBay ou Vide-Dressing se trouvent soumises aux dispositions régissant les vide-greniers et les brocantes , conçues à une époque où ces échanges étaient occasionnels et exclusivement physiques. L'article L. 310-2 du code de commerce dispose ainsi que « les particuliers non inscrits au registre du commerce et des sociétés sont autorisés à participer aux ventes au déballage en vue de vendre exclusivement des objets personnels et usagés deux fois par an au plus ». L'article R. 321-9 du code pénal précise en outre que l'organisateur - donc en théorie la plateforme en ligne - doit tenir un registre qui mentionne les nom, prénoms, qualité et domicile de chaque participant, ainsi que la nature, le numéro et la date de délivrance de la pièce d'identité produite par celle-ci avec l'indication de l'autorité qui l'a établie et, pour les participants non professionnels, la mention de la remise d'une attestation sur l'honneur de non-participation à deux autres manifestations de même nature au cours de l'année civile.

Dans son rapport de mai 2016 sur les plateformes collaboratives, l'emploi et la protection sociale (cf. infra ), l'Inspection générale des affaires sociales (IGAS) estime à juste titre que « ce formalisme et la limitation à deux ventes par an ne semblent plus correspondre à l'état des pratiques de la société numérique , l'usage des plateformes collaboratives s'étant désormais largement répandu chez les particuliers ».

C. L'EXONÉRATION DU « PARTAGE DE FRAIS » PAR L'INSTRUCTION FISCALE DU 30 AOÛT 2016 : UNE CLARIFICATION BIENVENUE MAIS TROP RESTREINTE

Seule évolution significative en matière de fiscalité des revenus tirés des plateformes en ligne, l'instruction fiscale du 30 août 2016 a permis de clarifier la définition du « partage de frais » dans le cadre des activités dites de « co-consommation ». Attendue depuis longtemps par les plateformes concernées, cette instruction fiscale a le mérite d'unifier les critères pouvant donner lieu à exonération au titre du partage de frais , alors que ceux-ci étaient jusqu'alors épars, confus, et de nature sectorielle plutôt que fiscale.

|

Non-imposition des revenus perçus dans le cadre d'une activité de « co-consommation » Instruction fiscale du 30 août 2016 (extraits) En application de l'article 12 du code général des impôts, les revenus réalisés par les particuliers dans le cadre de leurs activités de toute nature sont en principe imposables, y compris les revenus de services rendus à d'autres particuliers avec lesquels ils ont été mis en relation par l'intermédiaire notamment de plates-formes collaboratives. Toutefois, il est admis de ne pas imposer les revenus tirés d'activités de « co-consommation » qui correspondent à un partage de frais à condition qu'ils respectent les critères cumulatifs suivants liés à la nature de l'activité et au montant des frais partagés . Lorsque ces critères ne sont pas respectés, le revenu réalisé constitue un bénéfice imposable dans les conditions de droit commun [...]. 1 ère condition : revenus perçus dans le cadre d'une « co-consommation » entre particuliers Les revenus réalisés par un particulier au titre du partage de frais qui peuvent bénéficier de l'exonération sont ceux perçus dans le cadre d'une « co-consommation », c'est-à-dire d'une prestation de service dont bénéficie également le particulier qui la propose , et non pas seulement les personnes avec lesquelles les frais sont répartis. N'entrent pas dans le champ de la « co-consommation » et donc de l'exonération, les revenus qui sont perçus par des personnes morales, ni les revenus qui sont perçus par des personnes physiques dans le cadre de leur entreprise ou en lien direct avec leur activité professionnelle. Ne bénéficient pas non plus de cette exonération les revenus tirés par un contribuable de la location d'un élément de son patrimoine personnel comme, par exemple, la location de son véhicule de tourisme ou la location, saisonnière ou non, de sa résidence principale ou secondaire. 2 e condition : nature et montant des frais Les revenus réalisés par un particulier au titre du partage de frais qui peuvent bénéficier de l'exonération s'entendent des revenus, perçus dans le cadre d'une « co-consommation », qui n'excèdent pas le montant des coûts directs engagés à l'occasion de la prestation objet du partage de frais, part du contribuable non comprise . Cette condition relative au montant perçu doit être appréciée strictement : le montant perçu ne doit couvrir que les frais supportés à l'occasion du service rendu, à l'exclusion de tous les frais non directement imputables à la prestation en question , notamment les frais liés à l'acquisition, l'entretien ou l'utilisation personnelle du ou des bien(s), support(s) de la prestation de service partagée. En outre, les frais partagés ne doivent pas inclure la part de la personne qui propose le service . En effet, les notions de partage de frais et de « co-consommation » supposent que cette personne supporte personnellement sa propre quote-part de frais et ne bénéficie d'aucune forme de rémunération, directe ou indirecte , au titre de la prestation qu'il rend et dont il bénéficie en même temps. En d'autres termes, le contribuable qui propose une prestation dont il partage les frais compte pour une personne dans le calcul des frais à partager. Lorsque le revenu réalisé excède le montant du partage de frais, il est imposable au premier euro. Source : bulletin officiel des finances publiques (BOFiP), BOI-IR-BASE-10-10-10-10-20160830 |

Parmi les activités pouvant bénéficier de l'exonération, l'instruction fiscale cite trois exemples : le covoiturage, les sorties de plaisance en mer, et l'organisation de repas (ou « co-cooking »).

|

Le partage de frais : trois exemples S'agissant de l'exonération du covoiturage , celle-ci dispose d'une base législative propre : aux termes de l'article L. 3132-1 du code des transports, le covoiturage se distingue des activités de taxi et de VTC en ce qu'il consiste en « l'utilisation en commun d'un véhicule terrestre à moteur par un conducteur et un ou plusieurs passagers, effectuée à titre non onéreux, excepté le partage des frais, dans le cadre d'un déplacement que le conducteur effectue pour son propre compte ». Le prix proposé doit donc couvrir les seuls frais directement supportés à raison du trajet en commun, c'est-à-dire le carburant et le péage, mais pas, par exemple, une participation à l'assurance automobile . À titre de règle pratique, l'instruction fiscale précise que le contribuable peut appliquer le barème kilométrique pour évaluer le coût total de son activité, règles mise en place par Blablacar (cf. infra ). S'agissant des sorties de plaisance en mer , proposées par exemple par des sites comme Boaterfly , il est précisé que la participation demandée doit correspondre « aux seuls frais directement occasionnés par l'expédition, soit les frais de carburant, de nourriture, d'amarrage et de rémunération du personnel de bord pendant ladite expédition ». Par analogie, ces règles trouvent à s'appliquer aux activités de « coavionnage » , proposées par exemple par la plateforme Wingly . Elles sont d'ailleurs énoncées très clairement sur la page du site dédiée à « l'étiquette » du coavionnage : « dépasser le pro-rata du partage des coûts n'est pas seulement violer l'éthique Wingly mais revient surtout à une mise en danger. En effet, tout vol ne relevant pas d'un partage des coûts selon le pro-rata devient alors un vol commercial. Le pilote n'est alors plus protégé par son assurance en cas de problème. Afin d'assurer votre sécurité et la pérennité de la pratique du coavionnage respecter cette règle est essentiel ». Dans sa décision du 22 août 2016 18 ( * ) autorisant le coavionnage en France, la direction générale de l'aviation civile (DGAC) précise bien que les pilotes sont autorisés à partager leurs vols avec des passagers tant qu'ils ne réalisent pas de profit et paient leur part du vol. Enfin, s'agissant du « co-cooking » , proposé par exemple par le site VizEat , l'exonération s'applique dans le cas d'un particulier qui organise à son domicile un repas dont il partage les seuls frais de nourriture et de boisson avec les convives et pour lesquels il ne reçoit aucune autre rémunération. Ainsi, il est par exemple exclu de demander une participation au titre de l'achat du matériel de cuisine . De même, les repas à emporter préparés par des particuliers, comme sur la plateforme belge MenuNextDoor , sont exclus. Source : instruction fiscale du 30 août 2016 et commission des finances du Sénat |

Si la clarification apportée par l'instruction fiscale du 30 août 2016 doit être saluée, il convient toutefois de ne pas en surestimer la portée - ce qui n'est guère surprenant, s'agissant d'un texte de doctrine rédigé à droit constant.

De fait, la définition du « partage de frais » demeure extrêmement restrictive, et laisse de côté une partie importante de l'économie collaborative, y compris lorsque les utilisateurs ne réalisent aucun profit et cherchent seulement à diminuer leurs charges. En particulier, elle ne couvre pas la location de logements ou de biens meubles - par exemple une voiture sur Ouicar ou une perceuse sur Zilok -, quand bien même leurs propriétaires ne chercheraient qu'à amortir le coût de leur achat. Au cours de sa vie, une perceuse n'est utilisée que 12 minutes en moyenne : le partage d'un tel actif inutilisé, bien que pertinent sur le plan économique comme sur le plan écologique, n'est pas en matière fiscale considéré comme un partage de frais : il est imposable au premier euro, et soumis aux prélèvements sociaux de 15,5 % sur les revenus du patrimoine.

Il en va de même pour un particulier qui louerait sa voiture pour économiser sur ses frais (amortissement, assurance etc.), et ceci alors même qu'une voiture n'est en moyenne utilisée 2,7 % du temps , et que lorsqu'elle est utilisée, c'est avec un seul passager à bord près de trois fois sur quatre.

De même encore, un particulier préparant à son domicile des repas pour d'autres particuliers ne peut pas bénéficier de la mesure si ces derniers viennent seulement récupérer le repas à son domicile, sans le consommer sur place.

En outre, même pour les activités répondant aux deux conditions nécessaires pour qualifier le partage de frais, il n'est pas toujours aisé de définir exactement ce que la participation de chacun peut ou ne peut pas couvrir .

Or, dès lors qu'il s'agit d'une activité effectuée fréquemment ou relativement onéreuse, telle que la co-navigation ou le coavionnage, l'enjeu financier devient important, les justificatifs demandés sont plus précis, et les risques de redressement fiscal augmentent - y compris lorsque le contribuable est de bonne foi.

En conclusion, il apparaît donc qu'en matière fiscale, le choix de s'en tenir au droit existant ne permet pas de régler le problème posé par l'essor des échanges entre particuliers sur Internet . La détermination de la nature imposable ou non des revenus relève d'une analyse au cas par cas, sur le fondement d'une doctrine et d'une jurisprudence complexes et conçues pour un monde d'échanges « physiques » occasionnels. Alors que la transformation numérique a démultiplié ces échanges et rendu la plupart des transactions traçables au premier euro, cette ambiguïté n'est plus possible : pour la sécurité juridique des utilisateurs comme des plateformes, une règle claire, si possible de niveau législatif, est nécessaire .

II. EN MATIÈRE SOCIALE, LA DISTINCTION ENTRE PARTICULIERS ET PROFESSIONNELS EST AU CoeUR DU PROBLÈME

En matière sociale, il est d'ordre public que les revenus d'activités professionnelles sont soumis à cotisations sociales et entraînent l'affiliation à un régime de sécurité sociale. Toutefois, un « revenu professionnel » au sens de l'impôt sur le revenu ne correspond pas forcément à une « activité professionnelle » au en matière de protection sociale 19 ( * ) .

Toutefois, la distinction entre particuliers et travailleurs professionnels est loin d'être évidente . En effet, si en matière fiscale, tout revenu est en principe imposable à l'impôt sur le revenu (cf. supra ), il n'en va pas pour autant de même en matière de cotisations sociales. Or l'affiliation à la sécurité sociale en tant que travailleur indépendant entraîne, pour les utilisateurs de plateformes en ligne, des conséquences significatives : le paiement des cotisations sociales bien sûr, mais aussi diverses démarches et obligations, de portée générale ou sectorielle.

A. LES UTILISATEURS DES PLATEFORMES : DE NOMBREUX PROFESSIONNELS QUI S'IGNORENT

1. Les professionnels des plateformes en ligne : travailleurs indépendants et micro-entrepreneurs

Les travailleurs professionnels non-salariés 20 ( * ) des plateformes en ligne relèvent en principe du régime social des indépendants (RSI) , ou à défaut du régime général 21 ( * ) .

Sous réserve que leur chiffre d'affaires annuel ne dépasse pas les seuils du régime micro-fiscal et de la franchise en base de TVA (cf. supra ), soit 82 800 euros pour les ventes de biens ou 33 100 euros pour les prestations de services 22 ( * ) , ces utilisateurs professionnels peuvent opter pour le régime du micro-entrepreneur , qui permet un allègement des formalités de création d'entreprise, le paiement des cotisations et contributions sociales à un taux forfaitaire, et sur option le paiement de l'impôt sur le revenu sous forme de versement forfaitaire libératoire acquitté en même temps que les cotisations et contributions sociales.

Le régime du micro-entrepreneur : synthèse

|

Activités |

Exemples sur des

|

Cotisations/contributions sociales |

|||

|

Seules |

Avec versement

|

||||

|

Micro

|

Ventes de marchandises |

Achat/revente,

|

13,10 % |

14,10 % |

1 % IR |

|

Prestations de services

|

Transport, locations, bricolage ou jardinage à domicile... |

22,70 % |

24,40 % |

1,7 % IR |

|

|

Micro

|

Prestations de services |

Création de logo, webdesign,

|

22,70 % |

24,90 % |

2,2 % IR |

|

Activités libérales |

Consultant... |

22,50 % |

14,10 % |

2,2 % IR |

|

Source : URSSAF et commission des finances du Sénat

Au cours des déplacements du groupe de travail, il est apparu que le régime du micro-entrepreneur constituait un avantage comparatif très net de la France pour le développement de l'économie collaborative dans sa partie professionnelle . En particulier, cette remarque a souvent été faite lors des entretiens menés en Belgique (cf. infra ).

2. Le passage du statut de particulier au statut professionnel : une complexité souvent décourageante pour les « petits » utilisateurs de plateformes collaboratives

Il n'en reste pas moins que le régime du micro-entrepreneur concerne par définition des professionnels : toute la question est donc de savoir à partir de quel moment un utilisateur de plateforme en ligne qui se considère comme un particulier « devient » un professionnel , et doit en conséquence s'affilier à un régime de sécurité sociale et se conformer aux obligations déclaratives et règles sectorielles qui en découlent.

Or il n'existe pas, aujourd'hui, de critère à la fois simple et objectif permettant de distinguer les professionnels des non-professionnels . Les utilisateurs ne peuvent dès lors que se fonder sur des critères complexes, dégagés au cas par cas par une doctrine et une jurisprudence sédimentées, et de toute façon très largement méconnus.

En principe, toute activité rémunérée exercée à titre habituel 23 ( * ) par un particulier constitue une activité professionnelle , et entraîne l'affiliation obligatoire à un régime de sécurité sociale. La notion d'activité exercée « à titre habituel » n'implique aucun minimum en termes de revenu perçu, de temps passé ou de fréquence des transactions ou des actes de vente . Une activité professionnelle peut ainsi correspondre à des actes peu nombreux mais périodiques. La preuve du caractère professionnel peut être apportée par tout moyen ; on peut notamment citer l'usage d'un outillage à caractère professionnel, ou encore l'organisation d'un circuit de vente. D'une manière générale, la doctrine et le juge se fondent sur la notion, fort subjective, d'intentionnalité du vendeur .

Dans son rapport de mai 2016 sur les plateformes collaboratives, l'emploi et la protection sociale, l'Inspection générale des affaires sociales (IGAS) insiste elle aussi sur le fait qu'« aucune condition n'est liée à la durée du travail : l'affiliation et l'assujettissement en principe aussi bien d'un travail accidentel, d'un « coup de main », que d'un travail occasionnel ou de faible importance comme un « petit boulot ». Le caractère accessoire d'une activité, dominant chez les travailleurs collaboratifs, est sans impact sur la qualification en tant que rémunération devant être soumise à cotisations et contributions sociales ».

Il en résulte, bien sûr, qu'un travailleur indépendant inscrit sur une plateforme comme Hopwork ou Upwork , ou un chauffeur VTC utilisant Uber ou LeCab , doit s'affilier à la sécurité sociale et verser des cotisations à ce titre - ce qui est parfaitement normal. Toutefois, il en découle aussi qu' une personne proposant quelques heures de bricolage ou de garde d'animaux via une plateforme, ou vendant sur Internet quelques bonnets tricotés chez elle, doit en principe elle aussi s'affilier au RSI (ou le cas échéant au régime général) à ce titre.

Cette obligation peut s'appliquer y compris si l'activité est exercée à titre purement amateur, de façon purement accessoire et sans aucun lien avec l'activité principale, et y compris si celle-ci ne produit que quelques dizaines d'euros de revenu par an, voire même si elle est déficitaire.

Or, pour une personne dont l'activité sur une plateforme en ligne ne constitue qu'une activité accessoire, le passage du statut de « particulier » à celui de « professionnel » peut s'avérer dissuasif - au point de faire perdre toute incitation à poursuivre l'activité.

|

Les obligations des travailleurs indépendants En tant que travailleur indépendant, l'utilisateur d'une plateforme en ligne est soumis au droit commun et est tenu de verser des cotisations et contributions sociales, d'acquitter la cotisation foncière des entreprises (CFE), les taxes pour frais de chambre de commerce et d'industrie (CCI) ou des métiers et de l'artisanat (CMA), la contribution à la formation professionnelle. Plus encore que les prélèvements obligatoires, ce sont peut-être les contraintes administratives, générales ou sectorielles , qui sont les plus dissuasives. Une personne physique exerçant une activité professionnelle doit en effet, entre autres : - déclarer l'existence de son entreprise, accomplir les formalités de création auprès d'un centre de formalité des entreprises ; - s'immatriculer au registre du commerce et des sociétés (RCS) ou au répertoire des métiers (RM) ; - souscrire une assurance professionnelle ; - ouvrir un compte bancaire dédié à l'activité ; - effectuer un stage préalable à l'installation (SPI), payant, en cas de création d'une activité artisanale ; - obtenir une qualification ou une expérience professionnelle pour des activités telles que les métiers du bâtiment, de l'automobile, de l'alimentaire, de la coiffure, de l'esthétique... autant d'activités qui, sous certaines formes, peuvent se retrouver sur des plateformes collaboratives ; - se conformer aux obligations prévues par le droit de la consommation, aux normes en matière d'hygiène et de sécurité, etc. Le respect de ces obligations est soumis aux contrôles des administrations concernées : l'inspection du travail, l'URSSAF 24 ( * ) , la DGCCRF 25 ( * ) etc. Source : commission des finances du Sénat |

En tout état de cause, la loi ne fixe aucun seuil de revenu à partir duquel une activité doit être regardée comme professionnelle . Certains seuils « officieux » sont parfois évoqués 26 ( * ) , mais ils sont impossibles à vérifier et très fragiles sur le plan juridique. En l'absence de critères simples et objectifs, il appartient donc aux utilisateurs des plateformes eux-mêmes, le sous le contrôle des services d'inspection et du juge, de déterminer au cas par cas s'ils exercent effectivement une activité professionnelle.

Or les conséquences sont potentiellement très lourdes : une requalification en travail dissimulé condamnerait le modèle économique de nombreuses plateformes, mais à l'inverse, la rareté des contrôles laisse prospérer des activités dans des conditions de concurrence déloyale.

Dans le monde « physique » des vide-greniers, des brocantes, des bricoleurs amateurs et des services entre voisins, ces règles étaient acceptées pour une raison simple : elles n'étaient tout simplement pas appliquées, parce qu'elles n'étaient pas applicables. Mais la question se pose avec une acuité nouvelle dans le contexte de l'économie des plateformes , où ces activités, jusqu'alors difficiles à identifier et à contrôles, sont devenues massives, standardisées et souvent traçables à l'euro près.

Or, comme le souligne fort justement l'IGAS, « ces activités à revenus modestes ne peuvent véritablement se développer avec le même niveau de contraintes réglementaires et sociales que les activités professionnelles indépendantes : les coûts administratifs cachés liés à l'exercice d'une activité professionnelle [...] ainsi que le niveau des prélèvements obligatoires sont significatifs en comparaison des revenus dégagés de manière ponctuelle et accessoire ». En d'autres termes, si les règles actuelles ne posent aucun problème pour les « vrais » travailleurs indépendants présents exerçant leur activité via des plateformes en ligne, elles sont pour le moins décourageantes pour les particuliers ne recherchant qu'un modeste complément de revenu : appliquer les règles ferait perdre tout intérêt à ces nouvelles activités en ligne , qui représentent pourtant un « coup de pouce » bienvenu pour de nombreuses personnes, en particulier les personnes éloignées de l'emploi ou qui perçoivent de faibles revenus, et ne pas les appliquer conduit à une situation d'insécurité juridique préjudiciable à tout le monde . De toute évidence, c'est ce second cas de figure qui prévaut, et auquel il convient de remédier.

Dès lors, le groupe de travail estime, à l'instar de l'IGAS, que le premier défi est de « clarifier les règles d'affiliation à la sécurité sociale des travailleurs collaboratifs et la prise en compte de leurs revenus dans des conditions de concurrence équitable avec les secteurs traditionnels » .

B. DEUX SEUILS D'AFFILIATION OBLIGATOIRE À LA SÉCURITÉ SOCIALE CRÉÉS EN 2017 : UNE RÉPONSE TRÈS PARTIELLE ET PROBLÉMATIQUE

1. Une affiliation obligatoire à partir de 7 846 euros pour les locations de biens et de 23 000 euros pour les locations de logements meublés

L'article 18 de la loi de financement de la sécurité sociale pour 2017 27 ( * ) a apporté une première réponse à ce problème, en instituant deux seuils d'affiliation obligatoire à la sécurité sociale , respectivement pour les activités de location de logements meublés pour de courtes durées et pour les activités de location de biens meubles (voitures, outils, etc.).

Depuis le 1 er janvier 2017, en principe, sont donc obligatoirement affiliées au régime social des travailleurs indépendants (RSI), ou sur option de leur part au régime général , les personnes physiques dont les recettes brutes annuelles excèdent les seuils de :

- 23 000 euros pour la location de meublés pour de courtes durées , ou plus précisément « la location directe ou indirecte de locaux d'habitation meublés, [...] lorsque ces locaux sont loués à une clientèle y effectuant un séjour à la journée, à la semaine ou au mois et n'y élisant pas domicile ». Seraient ainsi concernées les locations de logement par des particuliers sur des plateformes comme Airbnb ou encore Abritel . Le seuil de 23 000 euros existe déjà pour le statut de loueur en meublé professionnel (LMP) , dont les autres conditions sont toutefois plus restrictives (cf. supra ) : en pratique, le régime « LMP » est donc élargi sur le plan social, mais demeure inchangé sur le plan fiscal ;

- 7 846 euros (en 2017) pour la location de biens meubles , le critère fixé par la loi étant celui de recettes supérieures à 20 % du plafond annuel de la sécurité sociale (PASS). Cette activité 28 ( * ) vise notamment la location de voitures (par exemple sur Drivy ou Ouicar ), mais aussi de tout autre type d'objet, de la poussette au bateau, en passant par le barbecue ou la caméra (par exemple sur Zilok ).

Lorsque son revenu excède ces seuils, la personne est assujettie à cotisations sociales sur l'ensemble de ses revenus, c'est-à-dire au premier euro.

En-deçà de ces seuils, les revenus ne relèvent pas d'une activité professionnelle, mais de la gestion du patrimoine immobilier ou mobilier privé . Ils sont donc, en principe, soumis à l'impôt sur le revenu et aux prélèvements sociaux de 15,5 % sur les revenus du patrimoine (cf. infra ).

Ces seuils sont d'application générale, et ne sont pas spécifiques aux activités exercées via des plateformes en ligne. Il s'agit de seuils « plafonds », au-delà desquels l'affiliation est obligatoire, mais n'interdisent pas le cas échéant une affiliation à un niveau inférieur de recettes annuelles.

2. Une clarification bienvenue mais inaboutie, qui ne couvre ni les activités de ventes ni les prestations de services

Il s'agit là d'une clarification bienvenue . En effet, s'il importe de « laisser vivre » l'économie du partage et de ne pas l'entraver par des règles contraignantes dès le premier euro gagné au titre d'une activité accessoire, il n'est pas pour autant acceptable que celle-ci puisse devenir une véritable « économie parallèle », avec de « faux particuliers » entrant en concurrence directe avec les professionnels, n'acquittant pas de cotisations sociales... et ne bénéficiant in fine d'aucune protection sociale non plus. À cet égard, la mise en place d'un seuil permettant de distinguer clairement les revenus relevant de la gestion du patrimoine privé de ceux relevant de la location professionnelle constitue un pas dans la bonne direction .

Il convient, en particulier, de saluer deux modifications intervenues au cours des débats parlementaires 29 ( * ) :

- le relèvement de 10 % à 20 % du PASS pour le seuil applicable aux locations de biens meubles : le niveau de 3 923 euros bruts par an initialement proposé par le Gouvernement, soit 327 euros par mois, pouvait paraître très bas, d'autant plus qu'il ne s'agit que de recettes brutes, ce qui n'implique nullement que le particulier réalise un bénéfice net important - ou même un bénéfice tout court. Comme l'avait observé Francis Delattre, rapporteur pour avis au nom de la commission des finances 30 ( * ) , « un particulier qui louerait occasionnellement sa voiture, son camping-car, sa tondeuse ou sa perceuse, aurait été considéré comme un travailleur indépendant, et aurait dû s'affilier au RSI, avec toutes les contraintes et obligations que cela emporte. Est-ce vraiment ce dont ont besoin les millions de Français engagés dans l'économie du partage, et qui n'y trouvent bien souvent qu'un revenu accessoire ? » ;

- la possibilité d'opter pour une affiliation au régime général , qui permet notamment aux personnes qui ont déjà une activité salariée de ne pas devoir s'affilier à deux régimes différents 31 ( * ) .

Toutefois, les règles fixées par la loi de financement de la sécurité sociale pour 2017 ne règlent qu'une petite partie du problème. Cela n'a pas échappé au secrétaire d'État chargé du budget, Christian Eckert, qui l'a reconnu lors des débats à l'Assemblée nationale : « disons-le clairement : cet article ne prétend pas tout régler ».

Tout d'abord, et surtout, cette « clarification » se limite au cas des locations de logements meublés et de biens meubles, mais ne fixe aucun seuil de minimis pour les prestations de services d'une part, et pour les ventes de biens d'autre part, laissant de côté une part considérable de l'économie collaborative . Comme ceux de la direction générale des finances publiques (DGFiP), les représentants de la direction de la sécurité sociale (DSS) entendus par le groupe de travail ont estimé que le droit existant ne posait aucun problème, et qu'il n'y avait aucune raison de le modifier : une vente ou une prestation de services constituent une activité professionnelle au premier euro de bénéfice.

Il en résulte qu'un étudiant proposant via une plateforme en ligne quelques cours de mathématiques ou une soirée de babysitting par semaine devrait en principe s'affilier au RSI dès le premier euro perçu . Il en va de même pour un passionné de poterie qui revendrait ses propres productions sur un marché dominical, une fois de temps en temps. Or, si le principe d'une affiliation à la sécurité sociale n'est pas contestable dès lors que l'activité devient professionnelle, on peut en revanche douter de l'acceptabilité sociale d'une affiliation au premier euro pour des activités occasionnelles ou accessoires , menées parfois comme hobby ou en tant que simple amateur.

D'ailleurs, il pourrait bien s'avérer délicat de distinguer entre les activités visées par les seuils (location de biens meubles ou immeubles) et les activités non-visées (ventes et services). Ainsi, les services annexes à la location d'un appartement sur Airbnb , non seulement la remise des clés et le ménage, mais aussi des conseils touristiques sur le quartier, doivent-ils être pris en compte dans le calcul des seuils ? On peut légitimement craindre une série d'affiliations injustifiées et de contentieux, ou au contraire une multiplication des effets d'aubaine.

En outre, l'affiliation à la sécurité sociale au titre des activités exercées via des plateformes et dont le caractère professionnel n'est pas évident est problématique dans plusieurs cas, et notamment :

- pour les personnes déjà affiliées à un régime de sécurité sociale au titre d'une autre activité , qu'elle soit salariée ou indépendante. En effet, et la différence des impôts, les cotisations sociales se définissent par l'existence de contreparties (assurance maladie, retraite, etc.) : dès lors, ces personnes devraient acquitter des cotisations supplémentaires, sans pour autant bénéficier d'une protection plus élevée, ce qui pourrait être difficile à comprendre. Les « pluriactifs », ou encore les personnes en situation de cumul emploi-retraite qui acquittent des cotisations retraite de solidarité, pourraient se retrouver dans ce cas ;

- pour les fonctionnaires , qui sont tenus de solliciter une autorisation écrite de cumul d'activité auprès de leur hiérarchie, limitée dans le temps 32 ( * ) : la stricte application du droit reviendrait à placer dans l'illégalité tout fonctionnaire actif sur une plateforme de services ou de vente , ou réalisant plus de 7 846 euros par an sur une plateforme de location de biens ou plus de 23 000 euros par an sur une plateforme de location de logements. Le même problème se pose pour les professions soumises à une stricte interdiction d'exercer toute forme d'activité commerciale , comme les magistrats, les policiers et les certaines professions réglementées ;

- pour les chômeurs et les bénéficiaires de minima sociaux (pension d'invalidité, RSA, AAH, etc.), qui pourraient perdre une partie de leurs droits en louant leur appartement ou leur voiture ou en proposant quelques services de bricolage dans leur voisinage, alors que cela peut représenter un précieux « coup de pouce ».

Par ailleurs, cette clarification « sociale » ne semble pas cohérente avec la clarification « fiscale » de la définition des activités de « co-consommation » : si celles-ci sont par nature exonérées sur le plan fiscal, comment justifier que le simple franchissement de seuils de recettes brutes entraîne obligatoirement l'affiliation au RSI, même lorsqu'il s'agit également de « co-consommation » ?

C. LA COTISATION FONCIÈRE DES ENTREPRISES, UN IMPÔT QUI DÉCOULE DU STATUT DE TRAVAILLEUR PROFESSIONNEL

D'après les auditions menées par le groupe de travail, la « grande stupéfaction » des utilisateurs de plateformes en ligne requalifiés en travailleurs indépendants concerne la cotisation foncière des entreprises (CFE) .

Aux termes de l'article 1447 du code général des impôts, la CFE est due chaque année par les entreprises - personnes physiques ou morales, sociétés non dotées de la personnalité morale ou les fiduciaires - qui « exercent à titre habituel une activité professionnelle non salariée ».

La CFE est donc due, quels que soient le statut juridique du redevable (société, fondation, auto-entrepreneur, etc.) et la nature de son activité , y compris s'il exerce celle-ci à titre secondaire et par l'intermédiaire d'une plateforme en ligne.

Les contribuables, s'ils ne disposent pas de locaux professionnels, sont alors redevables de la CFE au titre de leur habitation . En application de l'article 1647 D du code général des impôts, ils sont assujettis à une cotisation minimum si leur chiffre d'affaires est inférieur ou égal à 10 000 euros. La base minimum de CFE est comprise entre 214 et 510 euros, en fonction de la délibération de la commune d'implantation, ce qui équivaut à une cotisation minimale de l'ordre de 55 à 132 euros 33 ( * ) .

Toutefois, comme pour l'impôt sur le revenu et les cotisations sociales, la notion d'activité exercée « à titre habituel » ne répond à aucun critère clair et objectif , mais dépend d'une jurisprudence et d'une doctrine complexe - et de surcroît différente de celle qui qui s'applique pour l'impôt sur le revenu. Le bulletin officiel des finances publiques 34 ( * ) (BOFiP) précise seulement que cette condition « est considérée comme satisfaite lorsque les actes qui caractérisent l'activité sont effectués de manière répétitive ».

La situation est en outre compliquée par de multiples exonérations de CFE , qui résultent d'une vision de l'économie en décalage avec celle des plateformes numériques, mais qui pourraient le cas échéant trouver à s'appliquer. Citons par exemple :

- l'exonération des ouvriers et façonniers : le 1° de l'article 1452 du code général des impôts prévoit ainsi que sont exonérés « les ouvriers qui travaillent soit à façon pour les particuliers, soit pour leur compte et avec des matières leur appartenant, qu'ils aient ou non une enseigne ou une boutique, lorsqu'ils n'utilisent que le concours d'un ou plusieurs apprentis âgés de vingt ans au plus au début de l'apprentissage et munis d'un contrat d'apprentissage » ;