II. UNE ÉCONOMIE DU MÉDICAMENT DAVANTAGE TOURNÉE VERS LA MAÎTRISE DES COÛTS QUE VERS LA SÉCURISATION DES APPROVISIONNEMENTS

A. LE PRIX DU MÉDICAMENT, PIVOT DES STRATÉGIES INDUSTRIELLES ET COMMERCIALES DES ENTREPRISES PHARMACEUTIQUES

Alors que le problème des prix élevés des produits de santé concentre le débat public depuis plusieurs années, les travaux conduits par votre mission d'information ont mis en évidence un problème de prix considérés comme insuffisamment élevés pour garantir le bon approvisionnement de la France pour certains médicaments essentiels .

Deux séries de cause à ce phénomène ont été mises en avant. En premier lieu, les stratégies industrielles et commerciales peuvent conduire les laboratoires à privilégier les pays offrant le meilleur prix pour l'allocation de leurs produits, ou à décider d'arrêter la production de médicaments anciens devenus ou jugés insuffisamment rentables. En second lieu, la massification des appels d'offres hospitaliers, si elle atteint son objectif de réduction des dépenses médicamenteuses à l'hôpital, aboutit également à une déstabilisation et à une recomposition du marché rendant plus incertaine la continuité de l'approvisionnement des établissements.

Dans ce contexte, un fossé se creuse entre les médicaments innovants les plus récents qui, sauf cas exceptionnels, ne sont pas concernés par les ruptures de stocks, et les médicaments anciens ayant perdu leur brevet, mais qui continuent pour autant d'avoir leur place dans les stratégies thérapeutiques. Le Leem a à ce titre rappelé à votre mission d'information que les modalités de fixation du prix de ces deux types de médicaments diffèrent largement, en raison des modes de régulation des prix définis par chaque État selon ses propres critères. De ce fait, tandis qu'il existe une convergence partielle autour du prix des médicaments innovants les plus récents, souvent extrêmement onéreux, le prix des produits plus anciens résulte de l'application dans le temps des règles de régulation de chaque État, ce qui explique que leur niveau puisse être très différent selon les pays concernés.

1. La baisse de la rentabilité de certains médicaments anciens peut aboutir à leur retrait du marché

a) Un effet de ciseaux entre la baisse du prix de certains médicaments essentiels et l'augmentation des coûts de production

Les industriels entendus par votre mission d'information ont mis en avant l'existence d'un « effet de ciseaux » entre la baisse continue du prix de certains de leurs médicaments et l'augmentation des coûts de production associés , ce qui explique que l'exploitation de certains de ces produits ne soit plus suffisamment rentable pour les industriels.

Est en particulier pointée l'introduction régulière de nouvelles obligations réglementaires , comme la sérialisation ou la mise en place de cotisations environnementales, qui peuvent miner la rentabilité d'un produit et aboutir à des arrêts de commercialisation. Selon le Gemme, ce phénomène serait particulièrement sensible sur les spécialités dont le prix fabricant hors taxe (PFHT) est inférieur à 12 centimes par comprimé (soit 3,60 euros pour une boîte de 30 comprimés).

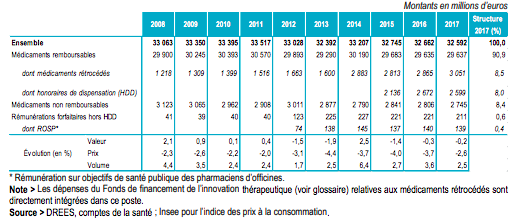

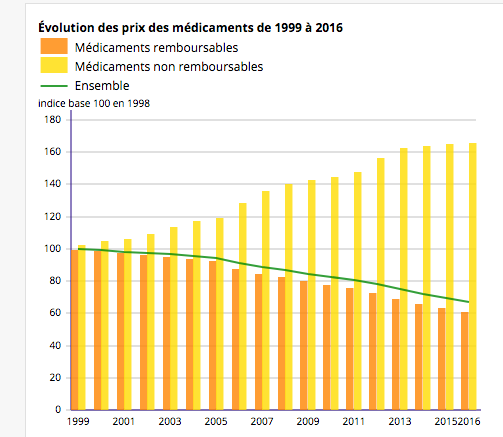

Le prix des médicaments remboursables anciens a par ailleurs connu une baisse sensible au cours des dernières années. La quasi -stabilité de la dépense de médicaments masque en effet l'arrivée de plusieurs innovations très coûteuses et l'effritement corrélatif de la dépense associée aux médicaments plus anciens.

Un rapport d'information de la commission des affaires sociales du Sénat 140 ( * ) a rappelé en ce sens que la stabilisation de la dépense de médicament au cours des dernières années est principalement liée aux actions de baisse des prix portant sur les médicaments matures.

Évolution du prix des médicaments dispensés en ville depuis 2008

Source : Insee

Le même rapport pointait les hésitations de la politique de prix française, relevant que les politiques publiques menées en matière de médicament répondent à des considérations multiples et souvent contradictoires , entre objectifs de santé publique, soutien à l'industrie et contraintes budgétaires.

Le Leem reconnaît au total, dans ses réponses au questionnaire de votre rapporteur, que « des prix non compatibles avec une couverture minimale des frais de recherche et de production peuvent conduire certains médicaments à ne pas être commercialisés sur certains marchés de l'Union européenne ».

|

Les difficultés liées à

l'arrêt de la production

Extrait de l'audition de France Assos santé « En 2013, la production d'un vieil antibiotique, l'Extencilline®, a été arrêtée, alors qu'il était utile pour traiter la syphilis. Il y avait donc un risque de relance d'une épidémie, préoccupation de santé publique majeure. Les autorités ont donc importé un produit italien, mais qui ne pouvait pas être injecté avec de la Xylocaïne®, ce qui provoque d'importantes douleurs, et parfois des évanouissements, d'où des déperditions de soins. En 2016, un industriel français en a reproduit. Nous pensions la situation stabilisée, mais en novembre 2017 il nous a alertés sur des problèmes de production, avec un risque de tensions sur l'approvisionnement, voire une rupture sèche à l'échelle mondiale. Pour pallier ces risques majeurs, les autorités françaises se sont organisées : elles ont importé, contingenté et informé les professionnels de santé. Début 2018, un nouveau producteur est arrivé sur le marché, mais il a annoncé la semaine dernière qu'il se retirait. Tout notre travail est réduit à néant. » |

b) Des stratégies de raréfaction des produits de la part des laboratoires ?

Dans ce contexte, votre mission d'information a pu constater une certaine défiance quant aux pratiques des laboratoires concernant leurs médicaments anciens : ceux-ci sont suspectés de déployer des stratégies de raréfaction de certains de leurs médicaments peu rémunérateurs , ce qui leur permettrait de faire pression pour obtenir une hausse de leur prix.

Au terme des travaux conduits par votre mission, de telles situations apparaissent à première vue sinon peu courantes, du moins difficiles à objectiver - bien qu'un des représentants du personnel de l'entreprise Sanofi entendu par votre mission d'information ait indiqué qu'il existerait des « stratégies de rupture visant à maintenir le niveau des prix ».

Le Claps a par ailleurs souligné, dans ses réponses au questionnaire transmis par votre rapporteur, que « sauf exceptions, les médicaments anciens ne disparaissent pas du marché français ».

Il arriverait plus fréquemment qu'un médicament ancien disparaisse du marché pour un certain temps, avant d'y être réintroduit sous un autre nom par un autre laboratoire, et à un prix plus élevé . Le Claps relève ainsi que « le plus souvent, ces molécules anciennes sont vendues par les laboratoires historiquement titulaires de l'AMM à un autre laboratoire. Dans tous les cas, les prix pratiqués sur ces molécules anciennes par le nouveau laboratoire titulaire n'ont plus rien à voir avec les précédentes conditions : les prix peuvent être multipliés par deux ou par cinq ». Ces transferts de produits entre laboratoires ne s'accompagnent pas toujours de longues ruptures de stock.

L'Ageps cite à cet égard le cas de la doxycycline injectable, un antibiotique de réserve hospitalière, dont la commercialisation a été interrompue avant d'être reprise, plusieurs années plus tard, par un autre laboratoire à un prix significativement plus élevé. La Cnam relève quant à elle le cas du médicament BCNU (Bicnu® ou Carmustine®), utilisé dans le traitement des tumeurs cérébrales primitives ou secondaires, des myélomes multiples, des lymphomes hodgkiniens et non hodgkiniens ainsi que des mélanomes.

2. Les effets délétères de la massification des appels d'offres à l'hôpital

a) La rationalisation des programmes d'achat hospitaliers a permis de renforcer la maîtrise des dépenses de médicaments

Depuis octobre 2011, les achats hospitaliers s'inscrivent dans le cadre du programme « Performance hospitalière pour des achats responsables », dit programme Phare. Mis en oeuvre par la direction générale de l'offre de soins (DGOS) du ministère de la santé, ce programme vise à mieux structurer la fonction achats au sein des établissements de santé. Son objectif, aux termes de la DGOS, est de dégager des « économies intelligentes », c'est-à-dire de « mieux acheter pour donner des marges de manoeuvre supplémentaires aux hôpitaux, dans un contexte général de réduction budgétaire, tout en conservant le niveau actuel de prise en charge des patients ».

Conjuguée à celle des actions plus générales de rationalisation et de maîtrise des coûts hospitaliers, la mise en oeuvre de ce programme a conduit à une massification progressive des achats de médicaments, opérés pour bon nombre d'entre eux au travers de marchés destinés à l'approvisionnement de centrales d'achat englobant un grand nombre d'établissements . La mise en place des groupements hospitaliers de territoire (GHT) a accentué ce phénomène : l'Ageps a évoqué devant votre commission d'enquête le développement de « mégastructures » d'achat passant des marchés « géants ».

De l'avis des acteurs hospitaliers entendus par votre mission d'information, cette évolution a permis de renforcer les marges de manoeuvre des hôpitaux dans la négociation de prix avec les laboratoires, et de faire corrélativement diminuer ce poste de dépenses. Cette focalisation sur la rationalisation des coûts a cependant entraîné plusieurs effets dommageables du point de vue de l'accès aux soins des patients.

b) Il en résulte cependant plusieurs séries d'effets pervers

(1) Une recomposition du marché autour de monopoles de fourniture

• Ce mode de rationalisation des achats de médicaments hospitaliers a en premier lieu enclenché une recomposition du marché : une raréfaction des fournisseurs opérant dans ce champ est aujourd'hui observée. Le nombre de candidats potentiels à un marché d'approvisionnement hospitalier se trouve mécaniquement diminué pour au moins trois raisons :

- en premier lieu, la taille de plus en plus importante des marchés passés par les établissements, qui visent pour certains d'entre eux à approvisionner une large part du territoire français ;

- en deuxième lieu, la pression à la baisse des prix exercée par les appels d'offres. Selon les personnes entendues, il ne serait pas rare que les remises consenties par les laboratoires atteignent 90 % du prix négocié avec le Ceps ;

- en troisième lieu, l'importance des sanctions prévues pour le fournisseur retenu en cas de non approvisionnement des établissements, notamment par l'activation de la procédure d'exécution aux frais et risques du fournisseur défaillant.

Se trouvent ainsi créés des monopoles dans le cadre des marchés de fourniture hospitaliers. Les laboratoires se trouvant dans l'incapacité d'assurer la fourniture de marchés aussi importants et dans ces conditions se voient en effet évincés du marché , parfois durablement. Cette situation pèse notamment, selon le Gemme, sur les petits fabricants de génériques. En conséquence de l'importance des contrats conclus, certains fabricants seraient même contraints de quitter le champ thérapeutique concerné et de cesser une partie de leur production : la part de marché captée par les attributaires des appels d'offres aboutit en effet à étouffer leur concurrence.

Le Leem évoque à ce propos une « désorganisation de la fourniture de médicaments » par la création artificielle de mouvements de hausse et de chute de la demande auprès des laboratoires, difficilement compatibles avec des processus industriels qui s'inscrivent dans la durée et nécessitent une certaine prévisibilité.

La présence d'un seul fournisseur ne permet cependant pas de faire face aux besoins des établissements , notamment lorsque ceux-ci font face à des besoins non anticipés.

Il arriverait d'ailleurs fréquemment que des laboratoires prennent des engagements qu'ils ne sont pas certains de tenir afin de remporter un marché important . Certains distributeurs choisissent ainsi de s'engager coûte que coûte sur la fourniture de volumes dont ils ne sont pas toujours capables d'assurer la continuité et la qualité. Ces cas de figure sont d'autant plus courants que la plupart des laboratoires n'ont aujourd'hui plus la maîtrise de la chaîne de fabrication.

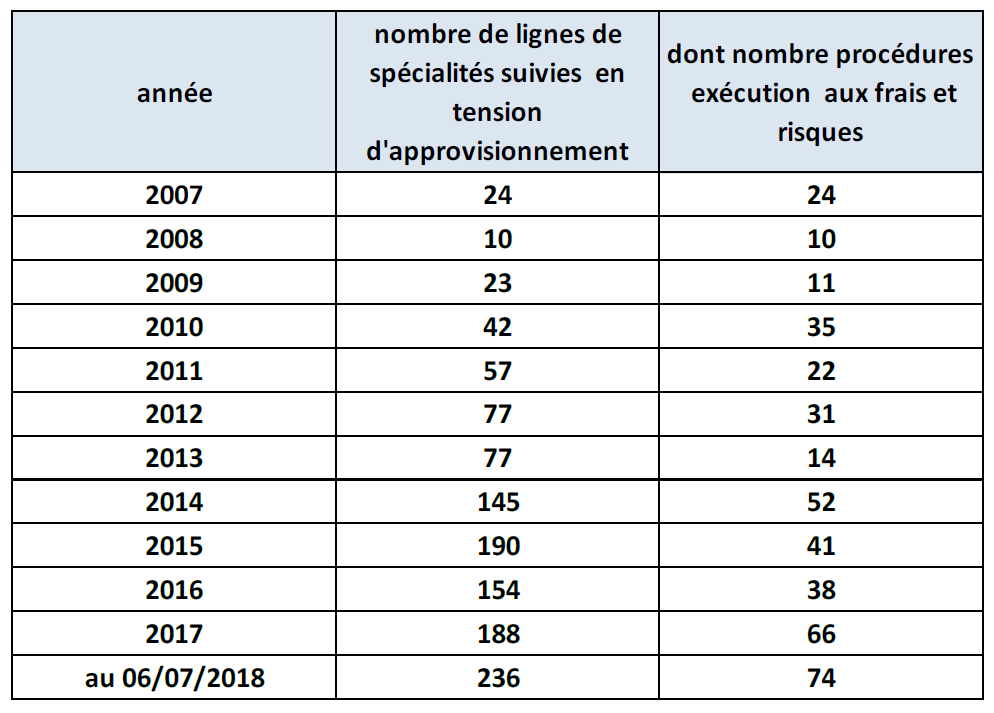

Il en résulte des situations fréquentes de défaillance du fournisseur retenu dans le cadre de la procédure d'appel d'offres. En témoigne l'augmentation du nombre d'activations de la procédure d'exécution aux frais et risques au sein de l'AP-HP.

Évolution du nombre de situations

d'indisponibilité de médicaments

ayant donné lieu au

déclenchement d'une procédure d'exécution

aux frais et

risques au sein de l'AP-HP

Source : Ageps

Or les fournisseurs non retenus ne sont pas nécessairement capables, dans ce cas de figure, de pallier les quantités manquantes. Un laboratoire exclu d'un marché important pendant une ou plusieurs années - quand il existe toujours - se trouve dans l'impossibilité de reprendre immédiatement à sa charge les volumes nécessaires , ses lignes de production ayant été allouées à d'autres marchés ou d'autres produits.

Les monopoles créés dans le cadre des marchés hospitaliers rendent ainsi délicate la mise en place de solutions de remplacement. Votre rapporteur souligne à ce titre que si la réglementation actuelle en matière d'appels d'offres hospitaliers permet de mettre en place des marchés multi-attributaires, le recours à cette pratique reste rare - pour des raisons économiques et logistiques, favorisant la concentration des achats.

(2) Un surcoût important pour les hôpitaux comme pour les laboratoires

La défaillance d'un fournisseur hospitalier est souvent très pénalisante pour les établissements de santé . À la difficulté de trouver un fournisseur concurrent capable d'approvisionner l'établissement s'ajoute le coût financier de l'approvisionnement auprès d'un concurrent à un prix non négocié au préalable - quoique la plupart des marchés hospitaliers intègrent aujourd'hui une clause d'achat pour compte. Les établissements ne sont cependant remboursés qu'après la fin de la rupture et la clôture de la procédure, ce qui occasionne des décalages de trésorerie importants.

Ce surcoût est en effet, le plus souvent, très important. M. Marc Lambert, chef du service des achats pharmaceutiques de l'Assistance publique-Hôpitaux de Marseille (AP-HM), a ainsi indiqué lors de son audition que « en 2012, le laboratoire israélien Teva, spécialiste des génériques, a été retenu, dans le cadre d'un appel d'offres pour UniHA, pour la fourniture de la molécule anticancéreuse Oxaliplatine®, initialement princeps de Sanofi. Or, après un problème de production, la clause d'achat pour compte a dû être activée à un prix 1 127 fois plus élevé ! ». Selon Eric Tabouelle, vice-président du Claps, il n'est pas rare de voir les prix augmentés de 500 à 2 000 % par rapport au prix du marché dans le cadre d'une procédure d'achat pour compte. Lors de son audition par votre mission d'information, il a notamment cité le cas de la gemcitabine, molécule utilisée en oncologie, facturée 200 euros par le laboratoire concurrent contre 8,95 euros par le titulaire du marché. Au total, ces surfacturations représenteraient chaque année des centaines de milliers, voire des millions d'euros.

La différence de prix peut être d'autant plus importante que les réponses aux appels d'offres se présentent parfois avec des remises très élevées, allant jusqu'à 95 % du tarif du fournisseur.

Il a par ailleurs été signalé à votre mission d'information que certains laboratoires détournent l'outil de l'achat pour compte, destiné à garantir le bon approvisionnement des établissements de santé, pour l'utiliser comme un élément de stratégie concurrentielle visant à mettre à mal les fabricants concurrents au moyen d'indices de surfacturation très élevés.

3. Le niveau de prix défini par les autorités publiques pèse sur les stratégies d'allocation des stocks par les laboratoires

En l'absence de convergence sur les prix des médicaments définis par chacune des autorités de régulation nationale, les différentiels de prix entre pays peuvent peser sur les stratégies d'allocation de leurs stocks par les laboratoires.

• Ces différentiels de prix sont souvent très importants au sein de l'Union européenne et de l'Organisation de coopération et de développement économiques (OCDE), pour les médicaments dits « matures ».

Selon les représentants des laboratoires, la France aurait les plus bas prix sur au moins les deux tiers d'une dizaine de valences vaccinales , par comparaison aux quatre pays de référence que sont l'Allemagne, le Royaume-Uni, l'Italie et l'Espagne.

Selon Bruno Carrière, directeur du groupement UniHA, les firmes industrielles, de plus en plus concentrées, définissent leur stratégie mondiale « en fonction de l'attractivité des territoires en matière, notamment, de prix ou encore de stabilité des réglementations dont la fiscalité ».

Les représentants des laboratoires ont eux-mêmes reconnu, par la voix du Leem lors de son audition par votre mission d'information, que « les petites entreprises qui fournissent le marché international avec une seule ou quelques lignes de production, lorsqu'une tension survient du fait d'un accroissement de la demande, vont approvisionner en priorité les pays qui pratiquent les tarifs les plus élevés ». C'est donc la « logique économique » qui prévaut dans ce cas de figure.

L'INCa a en conséquence souligné, dans sa note précitée à la ministre des solidarités et de la santé que « le désengagement progressif des laboratoires [...] est le point principal contre lequel il faut lutter. On ne peut exclure que ces stratégies soient fondées sur des déterminants économiques désincitatifs, réglementaires, fiscaux, ou de niveau de marge ».

• Votre mission d'information souligne que ces éléments sont cependant à fortement nuancer au regard du montant global des ventes de médicaments dans les différents pays européens : après l'Allemagne, la France constitue le deuxième marché le plus fortement rémunérateur pour les laboratoires. La France reste donc un marché attractif pour la commercialisation de produits pharmaceutiques.

Par ailleurs, des marchés identifiés comme rémunérateurs en termes de prix du médicament, comme l'Allemagne, n'échappent pas aux tensions et ruptures répétées d'approvisionnement . Face à la persistance des indisponibilités de médicaments, l'Allemagne a en effet adopté, en 2017, une loi 142 ( * ) tendant à renforcer l'offre de médicaments couverts par le système public d'assurance maladie.

Néanmoins, le tableau ci-après ne donne qu'un aperçu consolidé des montants des ventes de médicaments, sans précision quant à leur volume et surtout leur prix unitaire . Or la France est un pays particulièrement consommateur de médicaments, ce qui contribue à l'importance des ventes enregistrées.

Montant des ventes de médicaments dans les pays européens en 2015

Source : L'industrie pharmaceutique en chiffres - Données clés, rapport de la Fédération européenne des industries et associations pharmaceutiques (EFPIA), 2017

* 140 « Le médicament : à quel prix ? », Rapport d'information de MM. Gilbert Barbier et Yves Daudigny, fait au nom de la commission des affaires sociales, n° 739 (2015-2016), 29 juin 2016.

* 141 La production de cette spécialité a été arrêtée en 2014 par le laboratoire Sanofi, qui a indiqué que « malgré [ses] efforts, [il n'était] plus en mesure de poursuivre la commercialisation d'Extencilline® ».

* 142 Gesetz zur Stärkung der Arzneimittelversorgung in der GKV .